Основные критерии выбора программы вкладов. Вклады выбери условия

Критерии выбора депозита банка при размещении денег

Многочисленные рекламные предложения банковских организаций по открытию депозитных вкладов, привлекая щедрыми обещаниями, на деле не всегда могут быть самыми выгодными. Выбирая депозит, следует изучить некоторые отличительные особенности и сравнить с другими вариантами.

Выбор вклада в зависимости от системы страхования

Вопрос выбора депозита при сумме размещаемых средств менее 700 000 рублей можно решать исходя лишь из одного показателя – наибольшей возможной доходности. Это связано с действующей в стране системой страхования вкладов, по которой банковские вклады до указанной суммы будут возвращены вкладчику государственным агентством страхования при неплатежеспособности (банкротстве) банка. При наличии большей по размеру суммы ее можно разделить на части, не превышающие подлежащую страхованию сумму, и разместить в нескольких банках на самые высокодоходные вклады.

Виды депозитных вкладов

Размышляя, какой депозит выбрать, следует обратить внимание на некоторые другие показатели.

Тип депозита. В зависимости от возможности распоряжения вложенными деньгами в период действия договора вклады подразделяются на:

- обычный (классический) депозит, не предусматривающий возможности досрочного снятия денег или внесения дополнительных взносов,

- депозит с возможностью пополнения внесенной суммы в течение срока договора, но без разрешения досрочного снятия средств,

- депозит, предусматривающий возможности внесения дополнительных взносов на счет и досрочного снятия денег со счета (частичного или полного),

- депозит с плавающими ставками (уменьшающимися или возрастающими) в зависимости от выполнения определенных условий (по сроку, сумме, валюте и других).

Поэтому открывая счет, следует определиться, будут ли нужны эти деньги или часть их до конца срока, будет ли возможность дополнить вклад и учесть другие показатели.

Срок вложения. Банками предлагаются разные сроки действия вкладных договоров – от одного месяца до нескольких лет, которые влияют на процентную ставку размещения. Этот показатель не учитывается в качестве главного при выборе депозита, но его следует учитывать при желании быстрой оборачиваемости вложенных средств.

Валюта договора. При наличии кредитной задолженности выгодным будет открытие депозитного счета в той же валюте, что позволит снизить потери при изменениях курсовых показателей. По той же причине желательно открыть счета в нескольких разных валютах.

Дополнительные условия для выбора вида вклада

Следующие характеристики также следует учитывать, определяясь с выбором варианта размещения денежных средств.

Периодичность процентных выплат. Выплата начисленных процентов по вкладу может производиться:

- В конце срока договора. Такие ставки обычно самые высокие, пользоваться ими удобно, если вклад рассматривается как способ сохранения средств от инфляции.

- Ежемесячно. Удобный вариант, если рассматривается как дополнительный источник дохода.

- Методом капитализации. Вариант не всегда выгоднее обычного вклада. В каждом конкретном случае лучше просчитать возможный доход по формуле сложных процентов для сравнения с другими способами.

- Авансовыми выплатами. Можно воспользоваться при срочной потребности в небольшой сумме денег. Процентные ставки при таких выплатах обычно всегда ниже других способов.

Наличие дополнительных комиссий по вкладному счету. При прочих равных условиях депозитных вкладов по некоторым из них могут быть установлены комиссии за безналичное снятие или перечисление средств, за снятие суммы свыше установленного дневного лимита и другие. Эти тарифы следует просчитать до оформления договора. Может оказаться также, что вложение с низкой процентной ставкой без дополнительных комиссий будет выгоднее, чем с высокой ставкой и скрытыми удержаниями.

Обязательным моментом при выборе выгодного депозита является необходимость изучения текста депозитного соглашения и выяснения всех непонятных пунктов и условий до его подписания. На сайтах некоторых банков типовой договор размещается для свободного обозрения, при отсутствии в электронном виде можно запросить текст у менеджера банка. Следует учесть, что некоторые банки оставляют за собой право на изменение в любое время ставки по договору без уведомления клиента.

Рассчитать возможные варианты прибыли при разных исходных условиях размещения денег можно самостоятельно, воспользовавшись специальным депозитным калькулятором, представленном на любом банковской сайте.

Однозначного варианта ответа на вопрос о том, какой депозит выгоднее, не существует. В каждом конкретном случае для каждого вкладчика предпочтительным оказывается определенный набор показателей, который и будет выгодным в определенной ситуации.

Несколько советов, как выбрать сам банк.

prostoinvesticii.com

Критерии выбора программы вкладов. Какой вклад выбрать?

Если вы собираетесь размещать вклад, то вам необходимо знать основные критерии и опции депозитных программ, предлагаемых банками. Прежде чем открывать счёт обязательно определитесь с тем, какие опции вклада вам нужны, а какие нет. И уже получив примерную картину того, что вы желаете, можно отправляться по банками и искать наиболее привлекательное и оптимальное для вас предложение.

Какой вклад выбрать?

Сумма размещения

1. Определитесь с тем какую сумму вы изначально желаете положить на счёт. Эта сумма будет именоваться первым взносом. Банки регулируют размер минимального взноса при открытии вклада, устанавливая минимальную планку. Обычно это минимум 10000-50000 рублей. Если же вы желаете разместить меньше, ищите банки, которые открывают депозитные счета со взносом от 1000 рублей.

При размещении большой суммы обратите внимание, что согласно закону о страховании вкладов при наступлении страхового случая (банкротство банка, отзыв лицензии) возмещению подлежат суммы до 1 400 000 рублей. Вполне возможно, что во избежание рисков гражданину проще открыть несколько вкладов в разных банках с суммами менее 1 400 000 рублей.

Срок вклада

2. Обычно банки предлагают открыть вклад минимум на 180 дней, предложения с меньшими сроками встречаются крайне редко. Максимальный срок может ограничиваться несколькими годами. Если срок вклада закончился, а гражданин желает дальше размещать средства, он без проблем может продлить срок вклада. Часто первая пролонгация делается автоматически, а потом по заявлению гражданин.

Выбирая срок, обратите внимание, что при увеличении срока размещения увеличивается и размер процентной ставки, доходность будет выше. При необходимости гражданин всегда может досрочно забрать свои деньги, но при этом доходность ему будет насчитана по ставке вклада «До востребования», а это очень мало, буквально 0,1% годовых.

Возможность частичного снятия средств со вклада

3. Если вы не исключаете тот факт, что вам могут понадобиться деньги, которые вы размещаете на депозитном счету, то лучше сразу искать предложения, которые позволяют изымать средства со вклада. Полностью снять средства можно только при закрытии депозита. Если снимается часть средств, то это будет считаться частичным снятием. Депозитные программы с такой опцией имеют определённую планку, до уровня которой разрешаются снятия средств.

Ставки по вкладам с такой опцией, как правило, немного ниже, чем по вкладам, которые не подразумевают возможность частичного снятия средства со счета.

Капитализация вкладов

4. Капитализация процентов по вкладу. Это опция, при подключении которой начисленные банком проценты не передаются вкладчику, а суммируются с основой размещённой суммой. В результате сумма депозита становится больше, соответственно, растёт и доходность. При выборе вклада с капитализацией обязательно сравните эту программу с аналогичным депозитом, но без капитализации. Часто бывает, что при наличии подключения этой опции банк снижает ставку по вкладу.

Возможность пополнения вклада

5. Гражданин всегда может выбрать депозитную программу, которая подразумевает возможность дополнительного внесения средств для получения большей доходности. Банки в таких случаях обозначают минимальную сумму пополнения, где-то это может быть 10000 рублей, а где-то 1000 рублей.

При выборе вклада с возможностью увеличения изначально размещённой суммы банки могут предлагать возможность увеличения эффективной ставки при достижении на счету определённой суммы. То есть, чем больше будет становится сумма размещения, тем выше назначается процент.

Это основные опции, на которые нужно обратить внимание при выборе вклада. Прежде чем принять окончательное решение обязательно изучите предложения нескольких банков и просите сделать вам расчёт доходности.

Не забывайте, что сегодня многие банки предлагают услугу «Интернет-банк«, благодаря которой можно производить многие банковские операции не выходя из дома.

hbon.ru

Как выбрать выгодный депозит в банке. 4 простых правила

Казалось бы, что говорить про банки и банковские вклады. Наверное каждый имеет (или имел) вклад в банке. Банковский депозит самый известный, доступный и простой инвестиционный инструмент, позволяющий получать определенную прибыль.

Казалось бы, что говорить про банки и банковские вклады. Наверное каждый имеет (или имел) вклад в банке. Банковский депозит самый известный, доступный и простой инвестиционный инструмент, позволяющий получать определенную прибыль.

Вклады в банках — наиболее простая и доступная форма хранения личных сбережений. Хотя прибыль от размещения едва покрывает инфляцию, а в некоторых случаях даже ниже нее. Однако это выгоднее, чем просто держать деньги дома под матрасом. В статье речь пойдет о том, как же правильно выбрать вклад в банке и на какие критерии нужно обратить внимание в первую очередь.

Для чего нужен банковский вклад?

- инструмент для хранения денег на «черный день» или резервного фонда. У каждого человека должен быть запас наличности для всяких непредвиденных ситуаций. И банковские вклады — наиболее оптимальное размещение средств в виду их высокой ликвидности.

- инструмент для достижения бытовых целей — если вы планируете вложить деньги на небольшой срок: от нескольких месяцев до 1-2 лет. Для чего? Или вы планируете и копите деньги на определенную цель, будь-то отпуск, дорогостоящая покупка — банковские депозиты гарантированно позволяют вам рассчитать срок и конечную сумму, которую вы получите вместе с процентами

- инструмент для краткосрочного инвестирования. Если вы планируете вкладывать деньги в более долгосрочные (и более доходные) финансовые инструменты, но пока не обладаете необходимой суммой — вклады помогут вам ее накопить. Далее, накопленную сумму можно вкладывать дальше — в акции, облигации, ПИФы, недвижимость и т.д. в зависимости от ваших целей и возможностей.

Как выбрать банки?

На первый взгляд это несложный вопрос. Выбрали самые надежные банки — открыли вклад и спите спокойно. Но есть одно обстоятельство. Как правило, в подобных надежных банках, процентные ставки по вкладам гораздо ниже, чем средние по стране. Разница может составлять 30-40%. Как не хочется терять и без того не очень большую прибыль.

С другой стороны — у банков, процентная ставка по вкладам у которых велика — есть риски отзыва лицензии. Конечно, это не 100%, но небольшая вероятность все же есть.

Закон рынка — чем выше доходность, тем выше риски.

Что делать? Как быть?

Так как все вклады застрахованы государством (на момент написания — 1 млн. 400 рублей) — можно выбрать наиболее выгодный вклад (но не по самым высоким ставкам, а на 1-2% ниже). И желательно еще распределить вклады по нескольким банкам (небольшая диверсификация).

Все это существенно снизит риски потери и в тоже время даст вам наиболее выгодный процент прибыли по вкладу. Как найти выгодные проценты по вкладам можно посмотреть по этой ссылке…

Какой депозит выбрать?

Выбор правильного депозита — одно из важнейших условий при вложений средств в банк. По каким критериям нужно отбирать вклад?

- Возможность частичного снятия средств без потери процентов. В случае непредвиденных ситуаций вас могут срочно понадобиться деньги. А снимать их со счета — это потеря всех начисленных процентов. Даже если до окончания вклада у вас остался один день. Вкладывать на малые сроки (3-6 месяцев) — это низкие проценты по вклады. Лучше найти долгосрочный вклад (1-2 года), по которому ставки будут выше, с возможностью частичного снятия средств без потери начисленных процентов.

- Возможность пополнения вклада. Для чего? Не важно для чего. Копите ли на определенную покупку, либо планируете далее перевести деньги в другие финансовые инструменты или же просто используете вклад, как финансовую подушку безопасности. Вкладывая дополнительно деньги — вы повышаете не только вашу сумму, но и получаете дополнительный доход.

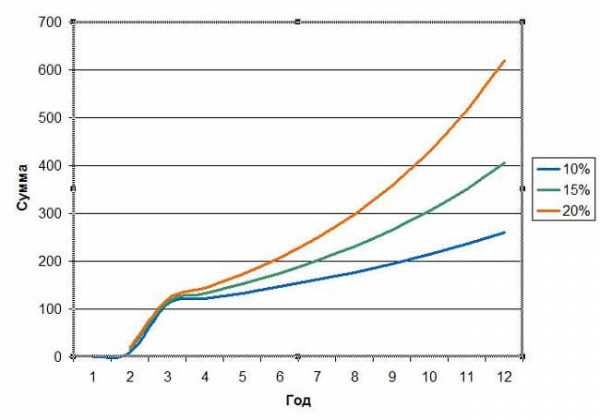

- Капитализация процентов. Эта штука позволяет работать не только вашим деньгам, но и начисленные проценты (ежемесячно, ежеквартально) тоже начинаю приносить дополнительный доход. Начисление процентов на проценты или сложный процент — одна из основ инвестирования. Особенна она заметна на длительных сроках инвестирования (10-15 лет), но и за 1-2 года позволит заработать дополнительную копеечку. Пустячок, а приятно. С помощью калькулятора вкладов можно увидеть, как вырастет дополнительный доход благодаря капитализации процентов.

- Фиксированная ставка по депозиту. В стране идет тенденция к понижению ставки рефинансирования, а именно от ее размера и зависят проценты по вкладу. Ситуация в конце 2014 начале 2015, когда ставка резко выросла в 1,5 раза скорее исключение из правил.

Вы наверное замечали, что в банках условия по вкладам довольно странные. Странные в чем? Есть допустим 2 вида вклада: на 1 год со ставкой, допустим в 10% годовых и второй вклад, на полгода — со ставкой 10,5%. По логике же должно быть, чем больше срок вклада, тем выше должна быть доходность.

И еще консультант навязывает вам именно второй вклад. Ставка по нему выше, да еще автоматическая пролонгация (продление вклада после окончания срока).

Дело в том, что через полгода, ставку могут уменьшить, и тогда на те же полгода будут принимать уже только под 9,5% или даже 9%. И соответственно, пролонгация будет происходить уже на новых условиях, которые могут быть хуже, чем при первоначальном вложении.

Выбирая вклад с фиксированной ставкой на весь срок размещения, вы будете защищены от этих маленьких неприятностей и сможете точно рассчитывать именно на ту сумму прибыли, по которой у вас заключен договор.

vse-dengy.ru

Вклады в банках для физических лиц в 2018, сравнение процентных ставок, условия депозитов

Если вы хотя бы поверхностно знакомы с различными вариантами использования доступного капитала, то обязательно периодически задумываетесь о том, как наиболее выгодно хранить и увеличивать свои сбережения. Так, свободную сумму средств можно использовать по-разному: просто спрятать в тайное место, вложиться в бизнес, купить недвижимость и т.п. Кроме этого, можно обратиться в банк и изучить варианты открытия вкладов. Любая депозитная программа позволит вам не только найти для своих средств надежное место хранения, но и получить дополнительный доход в виде выплачиваемых процентов.

Ставки по вкладам в банках

Проценты по вкладам являются одним из важнейших условий любой депозитной программы, и определяют, какой в итоге доход вы сможете получить.

Ставки по депозитам зависят от многих иных параметров, но в первую очередь они продиктованы видом депозита, который вы хотите оформить:

- срочные вклады с жестким ограничением периода хранения ваших средств в банке, характеризуются самыми высокими процентами, т.к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, обычно сопровождаются более низкими ставками по вкладам в банках.

Соответственно, если вы хотите разместить ваши средства в банке под высокие проценты, то будьте готовы к определенным ограничениям:

- запрет на закрытие банковского вклада раньше срока: банк точно должен знать, что ему не придется неожиданно изымать ваши средства из денежного оборота;

- запрет на частичное снятие: в течение всего срока действия депозитного договора нельзя периодически снимать какую-то часть размещенных средств.

Если подобные правила по вкладам в банках нарушаются, то процентная ставка может быть уменьшена вплоть до минимальной.

Помимо определенных ограничений и правил, вклады в плане процентов отличаются друг от друга периодом выплат, который можно выбирать под себя:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

Начисляются все проценты по вкладам физических лиц ежедневно, но сама система расчета начисленных сумм может содержать или не содержать такое важное условие, как капитализация.

В каком банке лучше открыть вклад?

В 2018 году с депозитами работают очень многие банки: Сбербанк, ВТБ, Россельхозбанк, Почта банк, Альфа банк и др., поэтому открыть вклад можно практически мгновенно в любом из них.

Но, если вы хотите найти действительно самое выгодное предложение, то придется потратить время на изучение всех актуальных вариантов, расчеты, консультации со специалистами.

Обязательно обращайте внимание на все условия договора, а не только на ставку:

- ограничения по минимальной и максимальной сумме вклада;

- условия по возможному пополнению депозита;

- минимальный и максимальный срок;

- санкции за досрочное закрытие вклада, частичное снятие и т.п.;

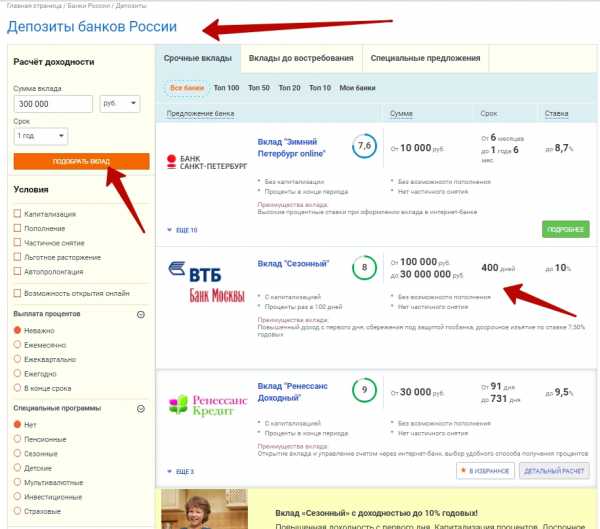

Быстро получить всю необходимую информацию по действующим вкладам вам поможет специальный калькулятор вкладов на этой странице:

- Введите ваши требования к депозиту.

- Получите полный список актуальных вкладов в банках на сегодня обновленные.

После этого вы сможете сделать взвешенный выбор, а также сразу же отправить онлайн-заявку по выбранной депозитной программе.

Дополнительная информация по вкладам

bankiros.ru

критерии выбора и лучшие предложения на сегодня

Здравствуйте, друзья!

Наши родители, бабушки и дедушки могут дать отличный мастер-класс по сбережению и накоплению денег. Правда, государство их здорово подвело и обесценило все банковские счета. С тех пор изменилась страна, изменились и люди. Но вклады в банках остаются самым востребованным инструментом сохранения и приумножения личных финансов.

Почему люди по-прежнему считают, что депозит – наиболее выгодный вариант сбережения и накопления? Старшее поколение ничего другого за свою жизнь не знали, поэтому по привычке несут деньги туда, куда носили их еще несколько десятков лет назад. Молодое поколение в большинстве своем выбрало тактику “Живу сегодняшним днем”, поэтому мало интересуется современными инструментами управления личными финансами.

Беда страны – низкая финансовая грамотность. Наши граждане думают, что этими вопросами можно интересоваться только, если иметь миллионы свободных денег. Но это совсем не так. Инвесторы, экономисты, финансисты в один голос твердят, что ваши расходы растут пропорционально вашим доходам. Если вы не управляете своими финансами, вы никогда не будете иметь деньги для накопления и инвестирования.

Где хранить деньги? Не только на депозитах, есть и более привлекательные инструменты. Но банковский вклад – идеальный вариант для хранения резервного фонда семьи, к которому должен быть свободный доступ. А также для накопления денег на крупную покупку, которая планируется через несколько месяцев, максимум 1 – 2 года. Если вы до сих пор не знаете, как правильно копить деньги, то самое время приобрести этот навык.

Начните с простого – ответа на вопрос, в каком банке открыть вклад. Рассмотрим критерии выбора депозита и банка. Построим рейтинг по самым важным параметрам. И определимся с лучшими предложениями на сегодня для физических лиц.

Критерии выбора

В этой статье я не буду подробно останавливаться на вопросе, что такое депозит. Коротко напомню, что это вложение денег и других ценностей с целью их сохранения и получения небольшого дохода. У каждого вкладчика свои критерии выбора, но мы выделим основные принципы.

Высокая процентная ставка

Ее величина зависит от вида депозита, срока и его суммы, возможности капитализации. Банки предлагают множество разновидностей депозитов. Но все их можно разделить на 3 группы:

- срочные (самый высокий процент) без возможности снятия и пополнения;

- до востребования (самый низкий процент) позволяет свободно распоряжаться деньгами;

- срочные с пополнением или с частичным снятием.

У последней группы доходность ниже, чем у просто срочных, но значительно выше, чем до востребования.

Кроме того, на проценты влияет срок вложения и сумма денег. Сегодня банки не поощряют долгосрочные вложения. Как правило, максимальная ставка дается на 1 год, а при сроке более 1 года она имеет меньшие значения.

Например, вот как выглядит ставка по вкладу “Сохраняй” Сбербанка.

Что означает понятие “капитализация”?

Капитализация – это начисление не только на первоначальную сумму вклада, но и на ранее начисленные проценты. Чем чаще это происходит (1 раз в месяц, квартал или год), тем большую сумму удастся накопить.

Банки тоже прекрасно понимают, что капитализация увеличивает доход вкладчика, поэтому предлагают более низкую процентную ставку, чем по депозитам без капитализации. И здесь надо обязательно рассчитать, в каком случае вы снимете большую сумму в конце срока. Не забывайте, что регулярное снятие начисленных процентов уменьшит ваш доход в конце срока.

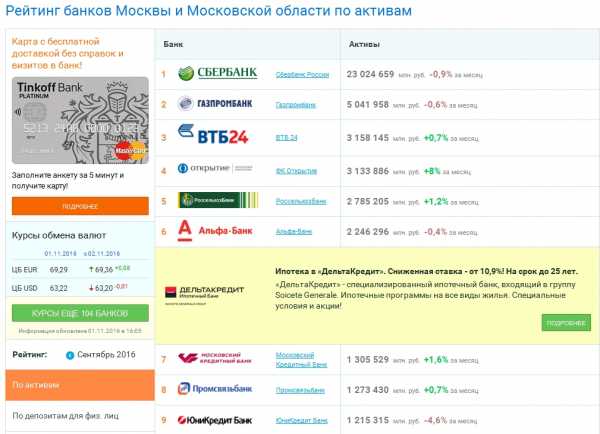

Надежность банка

Прослеживается следующая тенденция. Чем крупнее и известнее банк, тем ниже проценты по вкладам. Посмотрите условия в Сбербанке. Они, мягко сказать, не очень привлекательные. Но при этом он остается лидером на рынке. Почему? Причин несколько:

- советское прошлое большинства вкладчиков,

- мощная государственная поддержка,

- многолетняя история, которая ассоциируется с надежностью (но мы помним, что это не так),

- разветвленная сеть офисов и банкоматов по всей стране и за рубежом.

Получается, что имея такой багаж, Сбербанку и ряду других крупных банков нашей страны просто нет необходимости бороться за клиентов. Они сами приходят без каких-либо усилий со стороны банка, несмотря на поток негативных отзывов клиентов.

Совсем другая ситуация с новыми, средними или мелкими банками. Они стремятся завоевать доверие клиента, привлечь его высоким процентом, специальными акциями и предложениями. Отсюда и более выгодные условия.

Совет. Если вы не собираетесь хранить в банке десятки миллионов рублей, то выбирайте финансовое учреждение по критериям максимальной доходности. Главное, чтобы оно входило в госпрограмму страхования вкладов. И обязательно следите, чтобы в одном банке лежало не более 1 400 000 рублей (с учетом начисленных процентов). Именно столько вам вернет государство в случае разорения банка или отзыва у него лицензии.

Если главный критерий выбора для вас – это надежность банка, тогда вам в помощь приведу рейтинг. Выбирайте финансовую организацию из ТОП-10 или 20.

Цель депозита

Именно от цели вложения денег зависит вид депозита. Определите для себя следующие моменты:

- какую сумму вы собираетесь вложить,

- хранить будете в рублях или другой валюте,

- в течение какого срока деньги вам не понадобятся,

- собираетесь ли вы пополнять депозит,

- что будете делать с начисленными средствами: снимать или оставлять на счете.

Под каждый поставленный вопрос банки готовы предложить варианты вложений. Остается только выбрать.

Обратите внимание, что в большинстве случаев при досрочном снятии денег со счета, вы потеряете начисленный доход. Есть предложения, которые позволяют снимать средства частично без потери процентов.

Валюта сбережений

По этому критерию не лишним будет еще раз напомнить, что нельзя хранить деньги в одной корзинке. Если сумма большая, то разделите ее на 3 валюты (рубли, евро, доллары).

Финансовые эксперты рекомендуют придерживаться такого соотношения: рубль – 30 %, евро – 35 %, доллар – 35 %.

Сравнение банковских предложений по вкладам

После рассмотрения основных критериев выбора попробуем сравнить предложения финансовых организаций и подобрать лучшие денежные вклады. В анализе участвовали банки из ТОП-50.

Для получения объективной картины я задала минимальные начальные условия:

- срок вложения – 1 год,

- сумма – 10 000 руб.

Самые выгодные предложения и условия по вкладам делают следующие банки.

Альфа-Банк, “Сразу 7”

| Ставка | 7 % годовых |

| Срок | не ограничен |

| Первоначальный взнос | любой |

| Капитализация | есть |

| Выплата процентов | ежемесячно |

| Пополнение | есть |

| Частичное снятие | есть |

Дополнительные условия: 7 % годовых начисляются только первые 3 месяца. Дальше ставка может измениться, если изменятся текущие условия рынка.

Металлинвестбанк, “Максимальный доход”

| Ставка | 7 % годовых |

| Срок | от 31 до 1 100 дней |

| Первоначальный взнос | 10 000 руб. |

| Капитализация | нет |

| Выплата процентов | в конце срока или ежемесячно с уменьшением ставки на 0,2 % |

| Пополнение | нет |

| Частичное снятие | нет |

Глобэкс Банк, “Максимальный онлайн”

| Ставка | 6,7 % годовых |

| Срок | от 91 до 735 дней |

| Первоначальный взнос | 10 000 руб. |

| Капитализация | нет |

| Выплата процентов | в конце срока |

| Пополнение | нет |

| Частичное снятие | нет |

Ренессанс Кредит, “Ренессанс Доходный”

| Ставка | 6,5 % годовых |

| Срок | от 91 до 400 дней |

| Первоначальный взнос | 5 000 руб. (при открытии онлайн) 30 000 руб. (при открытии в офисе) |

| Капитализация | нет |

| Выплата процентов | в конце срока |

| Пополнение | нет |

| Частичное снятие | нет |

Московский кредитный банк, “Максимальный доход онлайн”

| Ставка | 6,75 % годовых |

| Ставка | от 95 до 370 дней |

| Первоначальный взнос | 1 000 руб. |

| Капитализация | нет |

| Выплата процентов | в конце срока |

| Пополнение | нет |

| Частичное снятие | нет |

Уральский банк реконструкции и развития, “Накопительный (Все под контролем) онлайн”

| Ставка | 6,72 % годовых |

| Срок | 390 дней |

| Первоначальный взнос | 1 000 руб. |

| Капитализация | есть |

| Выплата процентов | каждые 30 дней |

| Пополнение | есть |

| Частичное снятие | есть (4 операции на сумму не более 50 000 руб. каждая) |

Кредит ЕвропаБанк, “Срочный”

| Ставка | 6,7 % годовых |

| Срок | от 31 до 1098 дней |

| Первоначальный взнос | 3 000 руб. |

| Капитализация | нет |

| Выплата процентов | в конце срока |

| Пополнение | нет |

| Частичное снятие | нет |

Азиатско-Тихоокеанский Банк, “Сохрани”

| Ставка | 6,7 % годовых |

| Срок | от 31 до 1098 дней |

| Первоначальный взнос | 5 000 руб. |

| Капитализация | нет |

| Выплата процентов | в конце срока |

| Пополнение | нет |

| Частичное снятие | нет |

Всероссийский банк развития регионов, “Верность традициям (онлайн)”

| Ставка | 6,7 % годовых |

| Срок | от 31 до 732 дней |

| Первоначальный взнос | 10 000 руб. |

| Капитализация | нет |

| Выплата процентов | в конце срока |

| Пополнение | нет |

| Частичное снятие | нет |

Хоум Кредит Банк, “Доходный год”

| Ставка | 6,5 % годовых |

| Срок | 12 месяцев |

| Первоначальный взнос | 1 000 руб. |

| Капитализация | есть |

| Выплата процентов | ежемесячно |

| Пополнение | возможно в течение первых 30 дней после открытия |

| Частичное снятие | нет |

Анализ предложений показал:

- Процент по вкладам в разных банках отличается незначительно.

- Слово “онлайн” в названии часто показывает не только возможность открытия счета через интернет, но и более высокую ставку доходности.

- Вариантов с пролонгацией и ежемесячной выплатой процентов – всего 3 из 10 предложений.

Мониторьте ситуацию на рынке постоянно. Я выбирала для себя вариант хранения денег в мае 2018 года. Были совсем другие предложения и другие банки. Ставки повысились и появились более выгодные предложения для меня. Но деньги положены на 1 год и менять коня на переправе я не планирую. Через год займусь опять точно такой же процедурой.

На что обратить внимание при выборе вклада?

В завершении статьи хочу остановиться на ключевых вопросах, на которые стоит обратить внимание при выборе банка и его предложений:

- Обязательно проверяйте, является ли банк участником государственной системы страхования вкладов.

- Не старайтесь положить деньги на длительный срок (более года). Центробанк за год несколько раз меняет ключевую ставку, вслед за ней меняются условия по депозитам. Рубль в течение года катается на качелях. Поэтому через год вы можете найти более выгодные условия для хранения своих сбережений.

- Четко определите, нужны ли вам функции снятия и пополнения. Их наличие часто приводит к снижению ставки.

- Выбирайте вариант с капитализацией процентов, но рассмотрите предложения и без нее. Иногда бывает выгоднее хранить деньги без капитализации.

- Обязательно обратите внимание на онлайн-открытие вклада. Ставка в таком случае бывает выше, чем в офисе банка.

- Следите за суммой вложения. Она вместе с начисленными в конце срока процентами не должна превышать 1 400 000 руб.

Заключение

Где выгоднее хранить сбережения и какой банк для этого выбрать? Ответ на этот вопрос вы можете дать уже сами. Совсем не обязательно ориентироваться на 10 банков, анализ которых я провела. К моменту выхода статьи условия могут измениться. Главное, что мы рассмотрели основные критерии, по которым стоит выбирать и основные ключевые моменты.

Если вы совершите ошибку и выберете не тот банк и не те условия, она не будет иметь таких катастрофических последствий, как, например, взятие кредита. Вы всего лишь недополучите часть дохода. А эту ситуацию можно изменить в любой момент. Сложнее, если банк разорится или потеряет лицензию. Но и здесь деньги ваши застрахованы на 1 400 000 рублей.

Не ограничивайтесь только депозитами, чтобы управлять своими финансами. В моей семье, например, 2 депозита. Один – для хранения неприкосновенного запаса на случай форс-мажора (с пополнением, снятием и капитализацией). Второй – для накопления первоначальной суммы, которую через год предполагаем снять и разделить на несколько финансовых инструментов.Читайте книги по финансовой грамотности и учитесь управлять своими личными финансами, чтобы они не стали управлять вами.

iklife.ru

Как выбрать вклад. Выбрать выгодный депозит в банке

Многие клиенты банков не знают, как выбрать вклад с максимально выгодными для них условиями. Подбор лучшего предложения следует начать с определения следующих параметров:

- цели вклада – это может быть защита ваших средств от инфляции или накопление определенной суммы;

- срок размещения средств в банке;

- валюта, в которой будет храниться депозит.

Определив основные задачи, вы сможете выбрать банковский депозит, отвечающий поставленным требованиям.

Как выбрать выгодный вклад

Банки предлагают множество программ с различными условиями и требованиями. Вы можете существенно облегчить выбор вклада, воспользовавшись сервисом Выберу.ру. На сайте собрана и структурирована по регионам информация по банковским продуктам всех финансовых учреждений, действующих на территории России.

Чтобы выбрать, какой оформить вклад, необходимо нажать на раздел «Банки» и выбрать подраздел «Вклады». После этого откроется страница со всеми доступными финансовыми учреждениями продуктами. Вы можете уточнить регион поиска предложений, выбрав его в левом верхнем углу.

Изначально все вклады отсортированы так, что в верхних строках оказываются наиболее выгодные для клиентов. Удобные фильтры, расположенные в левой части страницы, позволят уточнить параметры поиска. Вы сможете упростить выбор вклада, указав условия по частичному снятию, пополнению, возможности выплаты процентов или доступной специальной программе.

Вы можете узнать все условия конкретного предложения, нажав на кнопку «Подробнее». В карточке продукта будут указаны ставка, особые условия и другие преимущества размещения средств именно в этом финансовой организации.

Определив в чем выгода вклада в банке, вы также можете оценить надежность этого кредитного учреждения, с помощью сервиса Выберу.ру. Обратить внимание необходимо на рейтинги от мировых агентств и участие в программе страхования депозитов. Дополнительно вы можете прочитать отзывы о сотрудничестве с банком, оставленные другими пользователями.

С порталом Выберу.ру, вы сможете выяснить, какой оформить вклад, чтобы получить максимум выгод при размещении любого объема денежных средств.

www.vbr.ru

Как выбрать банковский вклад

Здравствуйте, уважаемые читатели!

С чем у Вас ассоциируется слово «вклад»? Надежность и гарантированный доход. Или, напротив, — риски? Оба варианты верны!

Конечно, банки — это надежные финансовые компании. Особенно крупные банки, входящие в ТОП-30 по стоимости их активов, или банки, принадлежащие государству. Но есть и такие кредитные организации, в которых нельзя быть уверенным в сохранности своего вклада.

Я не один год проработал в управлениях разных банках. В том числе — в крупных и даже самых крупных. Сейчас я точно знаю, что банковская кухня не такая уж и сложная.

Предлагаю Вашему вниманию свой независимый обзор о том как выбрать банковский вклад, чтобы он был надежный и выгодный.

Порядок действий для того, чтобы выбрать банковский вклад

Логика в том, что ориентироваться только по ставке — в корне не верно и неоправданно рискованно. Самые высокие ставки предлагают банки, у которых проблемы с ликвидностью (нет денег). Чтобы быстро получить деньги — такие банки повышают ставки. Ни к чему хорошему это обычно не приводит.

Поэтому, в первую очередь мы будем определять для себя:

- сумму и валюту вклада;

- срок вклада;

- возможность пополнения в течения срока действия вклада;

- условия досрочного снятия денег;

- минимальную процентную ставку;

После этого определяем банк, с учетом его надежности и заключаем договор вклада.

Выбор суммы и валюты вклада

Казалось бы, сразу ясно, какую сумму мы хотим вложить. Однако есть некоторые хитрости.

Если сумма крупная, лучше разделить ее и открыть вклады в разных банках. Дело в том, что в случае банкротства кредитной организации агенство по страхованию вкладов возвращает лишь ограниченный объем денег (сейчас это 1.4 миллиона рублей на одного заемщика). Кроме того, некоторые банки до сих пор не сотрудничают с агентством. Этот момент лучше уточнить до открытия вклада.

В редких случаях, вклады на меньшую сумму имеют более привлекательные условия. В такой ситуации можно открыть несколько небольших, но более выгодных вкладов вместо одного.

Выбор срока вклада

При прочих равных условиях лучше выбирать более короткие сроки. Так мы сможем «держать руку на пульсе» и быстрее забрать вклад при появлении негативной информации о банке. Я отдаю предпочтения 3-х месячным вкладам.

Многие банки улучшают условия при повторном открытии вклада и короткий срок опять же оптимален при этом.

Пополнение и досрочное снятие вклада

Наличие этих условий всегда существенно снижает процентную ставку. Ведь для банка такие условия означают не возможность точного планирования операций с деньгами.

Опции несомненно удобные, но я советую по-возможности от них отказаться и выбирать более короткие сроки вклада вместо этого.

Выбор прочих условий вклада

- Капитализация

Наличие ежемесячной капитализации означает, что проценты за предыдущий месяц будут добавляться к вкладу и уже на них тоже будут начисляться проценты. Это приятная и полезная опция, которая увеличивает доходность. Банкиры, конечно, тоже это понимают, ведь для банков капитализация — это дополнительные расходы. Поэтому, при прочих равных условиях ставки по вкладам с капитализацией, как правило, ниже, чем без капитализации.

То есть капитализация — это скорее маркетинговый инструмент.

Сейчас банки активно продвигают свои услуги через интернет. Вклады — не исключение. Более того, открытие вклада онлайн, обычно, поощряется повышенной процентной ставкой. Дело в том, что банков это тоже удобно. При открытии вклада через интернет мы экономим время операционистов-кассиров и разгружаем персонал и площади банка. Таким образом, вклады тоже становятся инвестициями через интернет.

Сейчас банки активно продвигают свои услуги через интернет. Вклады — не исключение. Более того, открытие вклада онлайн, обычно, поощряется повышенной процентной ставкой. Дело в том, что банков это тоже удобно. При открытии вклада через интернет мы экономим время операционистов-кассиров и разгружаем персонал и площади банка. Таким образом, вклады тоже становятся инвестициями через интернет.

В завершение статьи напишу немного о определении надежности при банков. Серьезный анализ для открытия вклада не требуется. Поэтому достаточно проверить участие в системе страхования вкладов и проверить наличие банка на первой странице независимого рейтинга.

Буду благодарен Вашим вопросам или Вашему мнению о том, как выбрать банковский вклад, в комментариях.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась - сделайте доброе дело

Поставьте "сердечко"

Поделитесь в соцсетях

Узнавайте важные новости первым!

Читайте Kinvestor.ru в соцсетях

kinvestor.ru