Время хранения КИ в бюро: через сколько данные по долгам обнулятся? Сколько бюро кредитных историй в россии

кто выдаст кредитную историю бесплатно?

При получении заявки на кредит кредитная организация оценивает все за и против. Кредитный комитет пытается уравновесить потенциальную прибыль и риски. Поэтому всесторонне изучает заявителя, его доходы, опыт гашения долговых обязательств. Помогают в этом банку Бюро кредитных историй.

Бюро предоставляет кредиторам кредитную историю, благодаря которой можно выявить плохие намерения заемщика на начальном этапе. В базе БКИ содержатся полные сведения о взятых, просроченных либо закрытых кредитах.

Кредитная история – сводка данных о репутации заемщика, которую сам клиент наработал путем выплат/невыплат по долгам. Для банка эти сведения имеют решающее значение при оценке респектабельности клиента.

Заемщикам также важно знать, как проверить историю долговых обязательств. Это пригодится, когда возникнет проблема с получением крупного займа.

Полезно! Периодически проверять КИ на наличие в ней недостоверной информации.

Где хранится кредитная история

Формированием, хранением, предоставлением по запросам КИ занимается Бюро кредитных историй – коммерческая организация, формирующая базы данных о заемщиках банков-партнеров. Банки одновременно могут передавать/получать информацию в несколько из них. В реестре Центрального каталога КИ зарегистрировано 16 действующих БКИ. Лидерами рынка считаются:

- Национальное Бюро КИ

- Эквифакс Кредит Сервисиз

- Объединенное Кредитное Бюро

- БКИ Русский Стандарт.

Здесь, по данным ЦБ РФ, сосредоточено более 90 % всех досье.

218-ФЗ дает право простому гражданину один раз в год запросить КИ бесплатно, остальное – по тарифу БКИ, партнеров. Процедура получения КИ бесплатно достаточно сложна. Порядок обращения за выпиской прописан на официальном сайте каждого из Бюро. Получив КИ на руки, сделайте выверку на наличие в ней ошибок. В случае неудовлетворенности собственной КИ, необходимо пойти по пути ее исправления.

Важно! Не существует единой базы, куда можно было бы обратиться и получить комплексный отчет. Общую картину можно воссоздать лишь из нескольких отчетов, полученных из разных Бюро.

Как получить кредитную историю

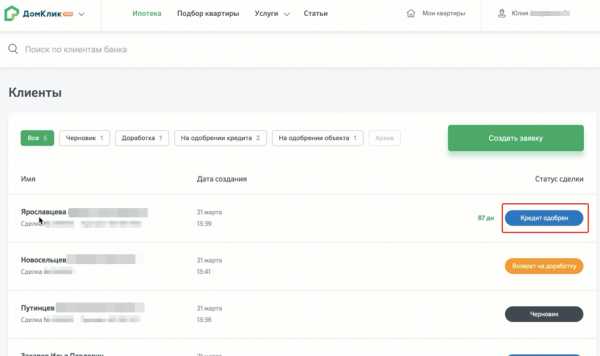

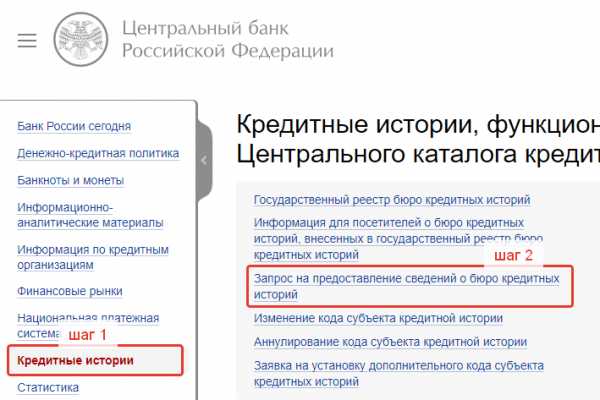

Процедура проверки КИ сводится к поиску выписки среди многочисленных баз, а затем прохождению верификации в каждом из Бюро, куда Вы решили обратиться. Найти обслуживающие Вашу репутацию Бюро поможет официальный сайт ЦБ РФ, через который можно направить запрос в ЦККИ.

- На официальном сайте Центробанка переходим по записи кредитные истории

- Выбираем строку о запрос на предоставление сведений о БКИ

- Отмечаем , что запрос получает физическое лицо

- Далее следует указать о знании своего кода субъекта. Если заемщик не знает данный шифр, получить данные онлайн на сайте ЦККИ не получится. Выход — обратиться в любое кредитное учреждение и сделать запрос платно.

Получение справки из ЦККИ возможно при наличии кода субъекта КИ, который должен быть указан в кредитном договоре. Справка ЦККИ будет содержать информацию о том, в каком БКИ хранится Ваша кредитная история. Дальше заходим на официальные ресурсы каждого из указанных в справке Бюро и находим алгоритм взаимодействия физического лица с владельцем ресурса по получению бесплатного кредитного отчета.

Если заемщик будет получать выписку платно, то стоит помнить, что самая низкая стоимость такой услуги будет зафиксирована непосредственно в самом БКИ, так как посредники получат информацию в том же самом Бюро и продадут ее Вам дороже.

Внимание! Процедура получения КИ у партнеров через Интернет может быть упрощена, что сэкономит время. А также география присутствия партнеров (в случае личного обращения) намного шире, нежели самого БКИ. Офисы Бюро, как правило, находятся в Москве, филиалов в регионах они не имеют. К партнерам же можно обратиться, находясь в любом городе РФ.

Поэтому, чем больше денежных средств Вы готовы потратить на поиск и получение КИ, тем шире выбор организаций, готовых оказать такую услугу. Как получить выписку в каждом из крупнейших БКИ России рассмотрим далее.

Национальное Бюро Кредитных Историй

НБКИ – крупнейшая организация, занимающаяся кредитным прошлым граждан РФ, имеющая специальную лицензию. С момента создания компании в марте 2005 года база НБКИ постоянно пополняется новыми источниками информации. Практически каждый заемщик сможет найти информацию о себе, причем максимально показательную.

НБКИ уделяет внимание развитию новых программ для работы, активно сотрудничает с аналитической компанией FICO. Совместно разработанные скоринг-модели используют топовые банки при оценке кредитоспособности заемщиков.

Преимущественно НацБюро работает с такими крупными банками, как ВТБ, Райфайзен, Газпромбанк, Бинбанк, Восточный, УБРиР. Поэтому для заемщиков услуги также хорошо известны, востребованы. Бюро предлагает массу вариантов получения выписки:

- лично посетить офис;

- направить запрос Почтой;

- телеграфная связь.

Стоимость отчета НБКИ составляет 450 рублей.

Запросить КИ также можно у многочисленных партнеров Бюро, количество которых насчитывает порядка 2000 адресов во всех уголках России и неуклонно растет. Партнеры предоставляют услуги на местах, с доставкой курьером, онлайн. Благодаря широкой партнерской сети граждане России могут получить отчет в любом регионе страны. Полный список партнеров представлен по ссылке.

На заметку! При выборе партнера для обращения за отчетом, обратите внимание на стоимость услуги. Цену партнеры устанавливают самостоятельно, поэтому она может в разы отличаться. Самые оптимальные по цене будут онлайн-сервисы, дороже всего получение КИ обходится в банках-партнерах.

Официальные онлайн-партнеры НБКИ:

- Агентство Кредитной Информации предоставляет широкий спектр для всесторонне контроля за досье. Одноразовое получение отчета стоит 450 рублей. Для активных заемщиков услуги предоставляются пакетом: Базовый (до 5 обращений) – 1500 рублей; Активный заемщик (до 10 раз в год) – 2500 рублей; Экстренный (два месяца неограниченного пользования) – 900 рублей.

- БКИ24.инфо – онлайн-агент НБКИ. Заявка на получение КИ крайне проста: оставляете свои ФИО и паспортные данные на ↪ сайте. Никакой беготни по нотариусам и отделениям почтовой связи. Электронный отчет можно будет наблюдать уже через 15 минут на свое электронной почте. Оплатить 340 рублей можно любым удобным способом.Отчет будет содержать информацию о количестве действующих кредитов, кредитной нагрузке, погашенных и непогашенных долгах. Также будет раскрыта причина отказов банков, варианты повлиять на их решение. Вы увидите какой кредит с какой вероятностью Вам одобрят. Обращение в НБКИ через онлайн-сервис БКИ24.инфо помогут сэкономить время, деньги и получить полное представление о состоянии КИ.

Эквифакс Кредит Сервисиз

Эквифакс также возглавляет список БКИ РФ. Общая база Бюро содержит данные не только России, но и других стран. Что дает Эквифаксу статус международной компании, предоставляющей полный пакет услуг.

На сайте можно не только ознакомиться с КИ, но и обратиться с просьбой внести коррективы в случае обнаружения ошибок.Получение выписки сводится к тем же процедурам, что и в НБКИ (поездка в офис, нотариус, почта). Касательно идентификации клиентов Эквифакс пошел немного дальше, введя дополнительные более современные способы авторизации:

- eIDсервис основывается на достоверности ответов на вопросы касательно КИ заемщика;

- платежная система CONTACT имеет свои точки в каждом закоулке страны, что намного упрощает процедуру верификации;

- подтверждение личности через расчетный счет стоит 50 рублей. На счет приходит зачисление определенной суммы от Эквифакс, клиент в личном кабинете должен указать верную сумму.

Отчет упадет в личный кабинет зарегистрированного пользователя в виде ссылки на PDF. В Эквифакс есть смысл обращаться, когда у Вас кредиты в Альфа-Банке, Связном, Ренессансе, Хоум Кредите.

Получение отчета в Эквифакс обойдется в 395 рублей. Также есть подписки и пакетные тарифы от 595 рублей (за 5 отчетов) до 795 рублей (годовая подписка/10 отчетов/безлимит на месяц).

Объединенное Кредитное Бюро

Клиентами ОКБ стали более шести сотен банков РФ и МФО. Среди них Сбербанк, Банк Тинькофф, Экспириан. Получить выписку из ОКБ можно за 390 рублей:

- в Московском офисе;

- телеграмма или письмо с нотариально заверенной подписью;

- Сбербанк Онлайн (цена 580 рублей).

Кредитное Бюро Русский Стандарт

БКИ Русский Стандарт создано в 2005 году в качестве структурного подразделения одноименного банка. С 2008 агентство начинает активно расширять партнерскую сеть. Сегодня Бюро достигло лидерских позиций и насчитывает более 35 миллионов досье. Партнерами Бюро стали Промсвязьбанк, ЮниКредит Банк, Ренессанс. А также микрофинансовые организации: Деньги напрокат, Городская сберкасса.

В отношении процедуры получения отчета, то здесь ничего нового (лично, почта, телеграмма). Онлайн выписку могут получить клиенты Банка Русский Стандарт посредством подключения и использования услуги интернет-банкинга.

Забота о сохранности КИ – главная задача не только БКИ, но и заемщика. Бюро обеспечивает целостность и конфиденциальность информации. Заемщик же должен обеспечивать отсутствие негативных моментов в досье изначально. Особенно, если собирается обратиться в банк за кредитом. Плохая КИ вставит палки в колеса при обращении в кредитные организации на довольно долгое время.

Не дожидайтесь отказа. ↪ Проверьте КИ заранее.

Бюро кредитных историй: кто выдаст кредитную историю бесплатно? was last modified: Январь 10th, 2018 by Александр Невский

credithistory24.ru

Сколько хранится кредитная история в бюро кредитных историй России?

redakkm 2017-12-14Новая 100300 Россия, Москва +7 929 523 27 22

Многих заёмщиков интересует, сколько хранится кредитная история в бюро кредитных историй. Хранение КИ осуществляется в течение длительного времени, но этот срок ограничен и фиксирован.

Период хранения КИ

КИ российских граждан находятся в БКИ – официально зарегистрированных и внесённых в соответствующий реестр организациях, занимающихся сбором, упорядочиванием и хранением сведений о совершаемых юридическими и физическими лицами операциях и заключаемых с финансовыми организациями и кредиторами договорах.

Функционирование БКИ регламентирует и контролирует закон «О кредитных историях» №218. Он устанавливает функции подразделений и организаций, имеющих отношение к КИ, устанавливает сроки хранения. Согласно актуальному ФЗ, все действующие БКИ обязуются обеспечивать хранение данных на протяжении десяти лет, и отчёт ведётся не со дня формирования информации, а с даты последних внесённых в неё изменений.

Функционирование БКИ регламентирует и контролирует закон «О кредитных историях» №218. Он устанавливает функции подразделений и организаций, имеющих отношение к КИ, устанавливает сроки хранения. Согласно актуальному ФЗ, все действующие БКИ обязуются обеспечивать хранение данных на протяжении десяти лет, и отчёт ведётся не со дня формирования информации, а с даты последних внесённых в неё изменений.

Нюанс: получается, что для аннулирования КИ в течение 10-и лет заёмщик не должен заключать никакие договоры кредитования или выдачи займов. Но отсутствие сведений о кредитах не является гарантией одобрения банка. Шансы на положительное решение увеличиваются при наличии хорошей КИ.

Исключения

Если плохая кредитная история, когда она обнулится, перестанет быть доступной финансовым организациям? Такой вопрос актуален для заёмщиков, имеющих долги и просроченные платежи. Ответ прост: аннулирование происходит через десять лет после последних внесённых в сведения изменений.

Имеются исключения:

- Признание недействительности по результатам рассмотрения заявления субъекта об оспаривании сведений. Гражданин, заметивший значительное или полное несоответствие сведений действительности, вправе оспорить их, согласно действующему ФЗ №218. В случае принятия решения об исключении информации она удаляется из БКИ.

- Аннулирование по решению судебных органов. Если суд вынес постановление о недействительности КИ, она исключится из списка данных, хранимых в БКИ.

Как выяснить, есть ли КИ

Если плохая кредитная история, то когда она обнулится, вы сможете выяснить это. Узнать о наличии КИ и проанализировать её можно, обратившись в бюро. Есть иные способы, например, онлайн-сервис ↪ БКИ24.инфо. Это партнёр «НБКИ», сотрудничающий с организацией и функционирующий на её базе данных.

Если плохая кредитная история, то когда она обнулится, вы сможете выяснить это. Узнать о наличии КИ и проанализировать её можно, обратившись в бюро. Есть иные способы, например, онлайн-сервис ↪ БКИ24.инфо. Это партнёр «НБКИ», сотрудничающий с организацией и функционирующий на её базе данных.

Пользователи через сервис получают доступ к сведениям, передаваемым крупными и мелкими российскими МФО, банками и прочими кредиторами.

Для пользования сервисом не нужно регистрироваться и подтверждать личность, достаточно оставить запрос на сайте, действуя поэтапно:

- Посетите ↪ официальный сайт сервиса, на главной странице найдите клавишу получения отчёта, кликните на неё.

- Заполните поля открывшейся формы заявки, указав данные паспорта, дату рождения, имя, отчество, фамилию и контактную электронную почту для поступления ответа.

- Снова нажмите на кнопку получения отчёта. На новой странице оплаты выберите способ внесения средств в размере 340 рублей.

- Оплатите услугу и ожидайте ответа сервиса. Обычно он приходит в виде электронного сообщения на e-mail в течение 15-и минут.

В отчёте вы найдёте исчерпывающую характеристику заёмщика: вероятные причины отрицательных ответов финансовых организаций, повлиявшие на КИ факторы, характеризующий кредитоспособность скоринговый балл, анализ платежей и задолженности, а также советы от экспертов по улучшению реальной ситуации.

Теперь вам известно, сколько хранится кредитная история в бюро кредитных историй. Также вы сможете изучить эту информацию. Читайте так же: Оформляем недвижимость под залог, чтобы получить выгодные условия по кредиту.

Оцените статью:

Загрузка...100creditov.com

Сколько хранится кредитная история?

Кредитная история (далее – также «КИ») как сведения об обязательствах субъекта кредитной истории имеет срок давности. Обычно кредитная история хранится десять лет.

По определенным причинам КИ может быть аннулирована досрочно. Где находится, сколько именно хранится и почему удаляется кредитная история, написано далее в этой статье.

Где хранится КИ

Кредитная история в первую очередь появляется и обновляется с помощью кредитных организаций. Информацию, которая подлежит отражению в КИ (о кредитах, изменении ФИО или данных паспорта и др.) согласно ФЗ РФ «О кредитных историях» они передают в бюро кредитных историй (далее – также «БКИ»). А БКИ при формировании истории определенного человека или компании как субъекта кредитной истории передает информацию о том, что конкретная кредитная история хранится у него, в Центральный каталог КИ (ЦККИ). ЦККИ хранит эти данные до получения уведомления от БКИ, что история определенного субъекта аннулирована.

Как долго БКИ хранит кредитную историю

Бюро обязаны хранить кредитную историю не более 10 лет с момента последнего изменения какой-либо информации в истории. После этого срока происходит аннулирование КИ. Однако есть ряд причин, по которым история исключается из числа КИ, хранящихся в конкретном бюро, досрочно.

Когда аннулируется кредитная история

Оснований для исключений кредитной истории из списка КИ несколько:

- Прошло 10 лет со дня последнего изменения данных в КИ.

- Вступило в силу решение суда об аннулировании конкретной истории.

- Принято решение о полном оспаривании КИ. Так бывает, когда конкретный субъект кредитной истории подал заявление о необходимости удаления его КИ по причине ошибочно внесенных туда сведений, а БКИ по результатам рассмотрения документов подтвердило правильность его претензий и полное оспаривание информации из КИ.

- Прошло более 5 лет с момента передачи в ЦККИ на хранение кредитных историй ликвидированного, реорганизованного или исключенного БКИ. Это может произойти в случае отсутствия во время торгов заявок от других БКИ на приобретение кредитных историй расформированного бюро. Тогда КИ хранятся (до момента последующей передачи другому БКИ) в ЦККИ, но срок хранения ограничен 5 годами, а после этого КИ аннулируются.

Обычно кредитная история хранится 10 лет со дня последних изменений. Но в отдельных случаях она может быть аннулирована раньше (например, если в ней вся информация была ошибочной). Чтобы точно знать, что в КИ все отображено правильно, целесообразно периодически заказывать кредитный рейтинг и проверять отраженную там информацию.

Мария Ковальчук

Банковский специалист Home Credit и BNP Paribas

www.gagarinbank.ru

проверить кредитную историю за 15 минут!

«Кредитное бюро Эквифакс»

Бюро кредитных историй «Эквифакс Кредит Сервисиз» имеет базу более чем 241,7 миллионов кредитных историй по физическим лицам и организациям, пополняемую 1500 крупнейшими банками и микрофинансовыми организациями на контрактной основе. С 2004 года предоставляет кредитным организациям в РФ услуги по управлению рисками, аналитики и предотвращению мошенничества. Является членом Ассоциации региональных банков России (АСРОС), а также Российской ассоциации электронных коммуникаций (РАЭК).

«Национальное бюро кредитных историй» (НБКИ)

Крупнейшее бюро кредитных историй в России. Создано в марте 2005 года по инициативе Ассоциации российских банков.

НБКИ консолидирует кредитную информацию, предоставленную банками, микрофинансовыми организациями, кредитными потребительскими кооперативами, ломбардами и другими кредиторами. НБКИ на сегодняшний день обладает самой большой базой кредитных историй

«Объединенное кредитное бюро»

Объединенное Кредитное Бюро – крупнейшее бюро по объему базы данных в России, также в Бюро хранятся кредитные истории заемщиков Сбербанка России. Бюро действует на рынке с 2004 г., и предоставляет своим клиентам высокоэффективные сервисы по оценке рисков, управлению кредитным портфелем и противодействию мошенничеству.

Бюро уделяет большое внимание не только количеству данных, но и качеству их обработки, а также уровню доступности для клиентов. Современные технические решения позволяют Объединенному Кредитному Бюро работать на уровне мировых стандартов и строго соблюдать как российские, так и международные требования безопасности.

www.pochtabank.ru

Как проверить свое досье в бюро кредитных историй

Банки активно соблазняют граждан программами кредитования на выгодных условиях. Но на практике потенциальный заемщик может получить отказ без видимой причины. Это верный признак того, что стоит проверить бюро кредитных историй (БКИ) на предмет ошибок в своем досье.

В нынешних реалиях банкиры серьезно анализируют риски: при наличии непогашенных обязательств или просрочек платежей потенциальному заемщику наверняка откажут в кредитовании, несмотря на жесткую конкуренцию за клиентов.

Для чего формируются кредитные истории

Все данные о заемщиках банки обязаны передавать в одно или несколько БКИ, с которыми заключены договоры. Сотрудники бюро на каждого клиента формируют кредитную историю (КИ), в которой отражаются:

• заявки на кредиты и решения по ним;• программы кредитования;• суммы полученных средств;• лимиты банковских карт;• регулярность платежей, просрочки и др.

В досье вносятся любые нюансы, касающиеся финансового процесса. Сведения поступают в базу БКИ в том виде, в каком предоставляют их кредитные менеджеры: они не проверяются и не редактируются. При этом на основе анализа ряда факторов заемщику присваивается персональный кредитный рейтинг. Чем выше балл – тем клиент считается надежнее. Поэтому стоит внимательно относиться к своей репутации и периодически проверять данные КИ во избежание технических ошибок либо мошеннических действий.

Согласие на передачу сведений дает сам клиент – это предусмотрено договором о кредитовании. На основании предоставляемого БКИ отчета финансисты судят о порядочности и платежеспособности заемщика.

Некоторых граждан интересует: через сколько лет обновляется кредитная история? Следует знать, что БКИ хранят сведения о клиенте в течение 10 лет со дня последней записи. При внесении любых новых сведений срок начинает исчисляться заново. Лишь по истечении десятилетия досье подлежит уничтожению.Подробнее тут: Через сколько обновляется кредитная история. Срок хранения в БКИ

Как получить адреса БКИ самостоятельно

При первичном оформлении займа каждому субъекту присваивается бессрочный код из набора букв и цифр, позволяющий посредством обращения в Центробанк получать адреса БКИ, в архивах которых есть информация о заемщике.

На территории России функционируют несколько десятков «хранилищ репутаций», поэтому самостоятельно проверить бюро кредитных историй человеку попросту не под силу. Для систематизации их работы в Банке России действует специальная структура – Центральный каталог КИ, в обширной базе которого сосредоточены титульные части досье, которые дают возможность идентификации субъекта и поиска БКИ, содержащих информацию о нем.

Для получения перечня бюро самостоятельно, необходимо зайти на сайт регулятора и в разделе ЦККИ сделать запрос, заполнив предложенную форму: ввести личные данные, код КИ и адрес электронной почты, куда в течение 3 дней поступит ответ с адресами БКИ.

Далее необходимо посетить офисы этих бюро самостоятельно, либо отправить заверенные нотариально запросы по почте. Не стоит ограничиваться проверкой одного экземпляра КИ, поскольку информация в них может отличаться. Один раз в год все БКИ обязаны безвозмездно предоставлять заявителям их кредитные истории. При повторном обращении услуги бюро придется оплатить 450-1000 р.

Как узнать информацию без кода субъекта КИ

Тем, кто не знает персонального кода, не удастся получить сведения из ЦККИ посредством интернета. В этом случае направить запрос можно через:

• любое БКИ;• кредитное учреждение;• почтовое отделение;• нотариуса.

Каждый из выбранных вариантов предполагает плату за услугу и ожидание до 10 дней. Случается, из ЦККИ вместо ответа поступает просьба уточнить данные, поскольку КИ не найдена по причине допущенной кем-то ошибки. Поэтому предпочтительней обращаться в самые крупные бюро, такие как Национальное БКИ, «Эквифакс» либо Объединенное кредитное бюро.

Крупнейшее российское БКИ

НБКИ располагает самой обширной базой: сюда стекается информация о миллионах заемщиков. В Национальном бюро, помимо справки из ЦККИ, можно получить код субъекта КИ, заказать отчет о кредитном досье, комплексную проверку, оспорить рейтинг при обнаружении ошибок и др.

Кроме того, партнерский сервис ↪ бки24.инфо, работающий в режиме онлайн, оперативно проверяет финансовую дисциплину заемщика и формирует кредитный рейтинг. Для заказа данной услуги необходимо лишь пройти идентификацию путем несложной регистрации на сайте. Процесс запроса длится не более 15 минут, после чего заявитель получает информацию из персональной КИ в доступной для понимания форме.

Благодаря услуге-онлайн, вопрос о том, через сколько лет обновляется кредитная история, отпадает сам собой. Ведь субъект в любое удобное время может ее проверить и при необходимости исправить, следуя полученным рекомендациям.

Как проверить свое досье в бюро кредитных историй was last modified: Июнь 1st, 2017 by Александр Невский

Ваш кредитный рейтинг

- Взгляните на себя глазами 1000 банков РФ

Избавление от просрочек

- Снижение платежей на 85% уже в день обращения!

Оформить заявку

Займы до 100 000рублей

- до 100 000 рублей

- 1 год.

Оформить заявку

Потребительские кредиты

Кредиты под залог

credithistory24.ru

Как работает бюро кредитных историй?

Бюро кредитных историй: МФО, банки и ломбарды

Как известно, БКИ — бюро кредитных историй в настоящее время используют практически все банки России, и внушительная часть системы микрофинансирования (МФО). Вместе с этим, остаётся один из самых неохваченных финансовых систем, которые почему-то неохотно идут на взаимодействие с БКИ, это сегмент subprime, представленный ломбардами.

Главная проблема взаимодействия ломбардов и БКИ, это техническая оснащённость, а также организационные вопросы подключения к БКИ. В настоящее время в России, среди огромной массы ломбардов, к БКИ подключилось всего лишь 10 крупнейших ломбардов, а это ничтожно мало. Основная проблема подключения ломбардов кроется в том, что это не только специфическая система финансового регулирования, но и полноценный «теневой» рынок, который не спешит всплывать на поверхность.

Достаточно упомянуть, как 5-6 лет назад, точно такая же проблема была с системой микрофинансирования, которая неохотно шла в БКИ. Радует одно, что многие известные ломбарды всё же понимают, что необходим нормальный андеррайтинг, который позволит отслеживать поведение заёмщиков в бюро кредитных историй.

Какую ответственность несёт МФО и банк за непредоставления информации в БКИ?

Если для банков требования подключения к БКИ были определены давно, то МФО подключились к этой системе сравнительно недавно. Центральный Банк ввёл обязанность для банковских и небанковских МФО правила подключения к БКИ. Закон предусматривает для всех финансовых структур подключение хотя бы к одному бюро по кредитным историям. Финансовые структуры обязаны в течение 5 календарных дней передать всю информацию о просрочках, погашении, досрочном погашении долга в БКИ. Если нарушено условие передачи информации в БКИ хотя бы на 1 день, центральный Банк России имеет право налагать административный штраф к нерадивому банку или МФО.

Где хранятся кредитные истории заёмщиков?

К сожалению, на сегодняшний день нет единой базы БКИ. Все «кусочки» по вашей кредитной истории размещены в разных бюро. Есть определённые трудности поиска соответствующей информации. В то же самое время, центральный Банк России допускает возможность получения информации, для этого необходимо обратиться в ЦБ РФ, желательно на сайт структуры, и в разделе «Кредитные истории» сделать соответствующий запрос. По закону, любой заёмщик имеет право, хотя бы 1 раз в год получать бесплатную информацию относительно состояния своей кредитной истории.

Банки и МФО — сколько БКИ положено?

В законе определено, что финансовые структуры обязаны подавать сведения, хотя бы в 1 БКИ. На практике случается интересная картина, банковские организации подают сведения в несколько БКИ. Это необходимо для осуществления проверки по каждому заёмщику через несколько финансовых структур. Существенная «перестраховка» в различных БКИ повышает степень оценки риска выдачи новых займов и кредитов. Таким образом, банки России, вне зависимости от рейтинга нахождения в списке ЦБ РФ, могут себе позволить обращение в сразу несколько БКИ.

В системе микрофинансирования – МФО, ситуация с БКИ складывается немного иначе. Учитывая то, что для МФО важно видеть явные элементы предикторов дефолтности конкретного заёмщика, поэтому, они обращаются только в 1 БКИ (на сегодняшний день, даже крупнейшие МФО имеют всего 1 БКИ). Кроме этого, банки могут раскошелиться на оплату услуг в нескольких БКИ, для МФО это очень дорогое удовольствие.

Сколько бюро кредитных историй имеется в России?

На сегодняшний день, Центральный Банк России выдал разрешение для функционирования 16 БКИ. Для такой страны, это очень большое количество организаций. Кроме этого, многие БКИ существуют лишь «номинально», и ЦБ РФ планирует «удалить» нежизнеспособные БКИ в ближайшее будущее. Для сравнения, США, является одной из крупнейших финансовых держав мира, и на такую страну с огромными финансовыми оборотами предусмотрено всего лишь 3 БКИ.

Великобритания также является одной из ведущих финансовых держав, и учитывая то, что страна имеет огромное количество заморских территорий, где крутятся большие деньги, и в этом случае британцы имеют всего лишь 3 бюро национальных кредитных историй. В России есть своя тройка лидеров БКИ, которые представлены следующими компаниями: ОКБ, НБКИ и Эквифакс. По сути, этих трёх игроков вполне достаточно для такой страны, где не такая сильная финансовая составляющая оборота денежных средств.

Вместе с этим, эта тройка лидеров также имеет свои «кусочки эксклюзива», так ОКБ содержит все данные крупнейшего банка России — сбербанк России, в НБКИ есть вся информация по Банку «Восточный» и значительная часть всех МФО России. В третьем БКИ «Эквифакс» есть все данные по Хоум Кредиту.

По статистике тройка лидеров БКИ, содержат информацию почти 90% заёмщиков России, остальные 10% «раскиданы» по 13 оставшимся БКИ России. Примечательно, что даже крупнейший лидер бюро кредитных историй ОКБ недавно «забрал» к себе всю базу данных Хоум кредита, а это почти 260 миллионов информаций.

Даже сейчас, тройка лидеров бюро кредитных историй «соревнуется» между собой не только по количеству имеющейся базы, но и по системе скорринга, которая включает в себя выполнение решений по управлению общим финансовым портфелем и противодействию возможного мошенничества со стороны заёмщиков. Уровень технической оснащённости БКИ меняется с каждым днём в лучшую сторону.

Нужно ли отдельное БКИ для МФО?

Совсем недавно были жаркие споры по поводу того, что МФО должны иметь своё, «специализированое БКИ». После этого споры стихли, и поводом стали конкретные данные. По статистике, 67% заёмщиков МФО, которые первый раз в жизни берут займ в микрокредитной компании, ранее обращались в крупнейшие банки за получением кредита. При этом из общего количества обратившихся заёмщиков около 85% уже имели открытый кредит в банке, что позволяло МФО правильно принять решение о выдаче онлайн-займа. И последним фактором «ненужности» создания отдельного БКИ для МФО является требование Центрального Банка России о передачи данных, хотя бы в одно Бюро кредитных историй России.

Можно ли исправить плохую кредитную историю?

Если вы услышите предложение «исправить кредитную негативную историю в БКИ», не верьте этому, это мошенничество. Исправить собственную кредитную репутацию в истории технически невозможно, а вот улучшить КИ можно, но для этого нужно погасить все долги, в дальнейшем потребуется исправно выплачивать денежные средства, и тогда ваша кредитная история станет «чистой». Получить хорошую репутацию в глазах заёмщика очень сложно, но можно, для этого необходимо доказать вашему будущему кредитору, что вы можете справляться с проблемами эффективно.

Но, упрямая статистика утверждает об обратном, по данным того же БКИ ОКБ, 58% потенциальных заёмщиков, которые допускали нарушение по оплате и просрочку на протяжении 30 дней, через12 месяцев снова берут новый займ или кредит, и в данном случае, из общей массы заёмщиков, только 38% могут исправно оплачивать займ, не допуская новых просрочек, а оставшиеся 62% заёмщиков снова и снова допускают просрочки.

zaimitut.ru

Бюро кредитных историй - узнать свою кредитную историю онлайн

Кредитная история является параметром, который проверяется большинством банков и некоторыми микрофинансовыми организациями, перед выдачей кредитов заемщикам. Поэтому последним необходимо постоянно отслеживать. Проверить этот параметр (и, как следствие, необходимость его исправления) можно в режиме онлайн по одной фамилии.

Сегодня есть сервис с базой, в которой хранится список всех физических лиц в России. Вероятность получить заем намного больше, если кредитная история является положительной. Все запросы от людей, желающих проверить бесплатно КИ, формируются к бюро кредитных историй. Другое дело, что найти сервисы онлайн, предоставляющие информацию бесплатно, достаточно сложно.

Подробнее о том, как узнать свою кредитную историю бесплатно по фамилии через интернет, можно прочитать здесь.

Национальное бюро кредитных историй РФ

Национальным является самое крупное и центральное бюро, работающее в России. Все данные в бюро проверяются по фамилии в онлайн режиме. Оно было создано еще в марте 2005 года. Инициатором создания такого бюро стала Ассоциация российский Банков. Основанием для работы этого бюро является соответствующий федеральный закон под номером 218.

Бюро сотрудничает со всеми банками, МФО, КПК, ломбардами и прочими кредиторами в двухстороннем порядке: получают от них информацию бесплатно и отправляет точно так же бесплатно в обратном направлении при необходимости. Каждый день общее число партнеров увеличивается, чтобы достоверность тоже возрастала для желающих узнать важную информацию. В список бюро входят все заемщики, которые когда-то брали кредиты вне зависимости от того, есть ли у них погашенные договора или только действующие.

Бюро предоставляет своим партнерам множество современных решений, повышающих эффективность работы. Такие разработки как скоринг-бюро, скоринговая карта, ранжирующая заявки, и инструменты против мошенничества пользуются наибольшей популярностью.

Как проверить кредитную историю бесплатно в БКИ по фамилии онлайн?

Национальное бюро является не единственным возможным источником данных для банков. Однако для заемщика получить ее бесплатно достаточно трудно. Для тех, кто хочет получить кредитную историю бесплатно онлайн по фамилии, есть другие бюро.

Примером такой организации является Эквифакс. Заемщик может проверить данные по своей фамилии. Сервис для этой цели находится по ссылке onlineequifax ru. Чтобы получить информацию по фамилии онлайн, необходимо в форме ввести такую информацию:

- личные данные;

- адрес регистрации;

- дополнительная информация.

Отдельными этапами для ООО и физических лиц, желающих проверить онлайн КИ в Эквикафакс, является подтверждение почты и мобильных телефонов. Бесплатно эту процедуру можно пройти онлайн лишь один раз в году по своей фамилии.

Популярным является и объединенное бюро кредитных историй, разрешающий получить показатели добросовестности заемщиков по собственной методологии.

База данных БКИ кому доступна?

Для понимания того, кто имеет доступ к базе данных национального кредитного бюро, необходимо знать, что все данные делятся на два типа. Первая группа — информация от банков. Ее можно проверять только с согласия клиента (однако зачастую такое согласие дается несознательно при проставлении лишней подписи напротив своей фамилии в отделении или галочки в онлайн режиме).

Вторая группа — общедоступная информация, которая хранится в базах публичного пользования. К этой информации бесплатно может получить доступ каждый по фамилии лица. К данному типу относятся сведения по задолженности и решения судов.

Запрос в БКИ как подать — пошаговая инструкция

Перед тем, как подать запрос в БКИ на получение своей кредитной истории, нужно проверить, в каком именно БКИ она хранится. Проверить бесплатно данные сведения можно в Центральном каталог КИ. Чтобы получить в итоге данные, необходимо указывать нужно свою электронную почту и код субъекта.

Далее направляется сам запрос. Проверьте в онлайн режиме форму вашего БКИ. В нее впишите фамилию и другие ваши данные. Как правило, чтобы получить КИ достаточно своей фамилии и адреса либо паспортных данных.

Сделать запрос по фамилии можно при помощи почтовой отправки заявления, заверенного нотариусом. Также придется подтвердить факт оплаты за данную услугу, если она предоставляется не бесплатно.

Отчет из БКИ — как долго обрабатывается информация для заемщика?

Сколько времени придется ожидать ответ из НБКИ? Все зависит от способа направления запроса. Если заявление от вашей фамилии было направлено по почте и все было сделано правильно, то придется ждать 10-14 рабочих дней.

Микрофинансовые организации, выдающие кредиты онлайн, получают ее в тот же день по фамилии заемщика. Онлайн режим более быстрый и для самого заемщика, желающего проверить свою кредитную историю — за рабочий день сведения предоставят точно.

Сколько стоит информация из БКИ — можно ли получить бесплатно?

Чтобы проверить и получить сведения из БКИ не обязательно платить деньги. Один раз в год каждый заемщик может воспользоваться данной услугой и получить кредитную историю на бесплатной основе. Если вы готовы платить деньги за то, чтобы проверять кредитную историю и получать по ней выписку, то в количестве раз прохождения процедуры никто не ограничивает. Чтобы проверить кредитную историю не в первый бесплатный раз, физическому лицу нужно заплатить 450 руб.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):feib.ru