Вклады «До востребования» Сбербанка: условия и проценты. Бессрочный вклад в сбербанке

Вклад до востребования в Сбербанке

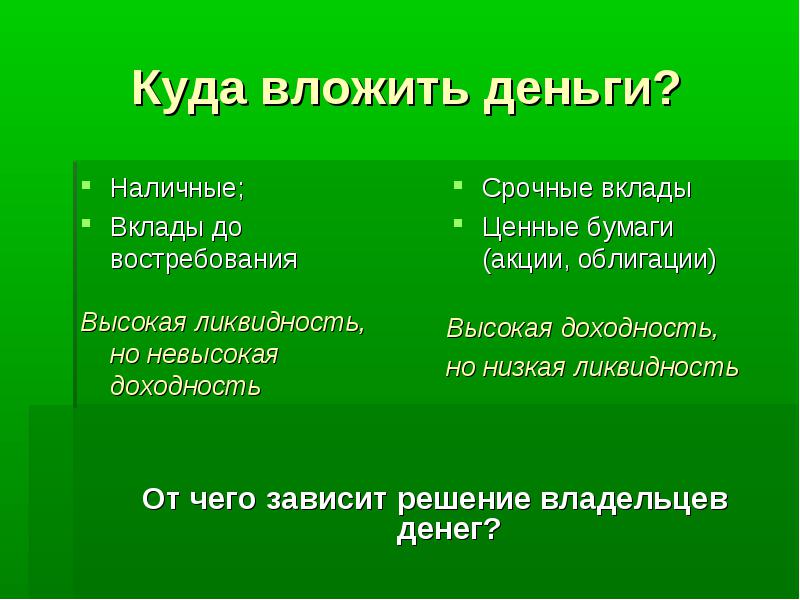

Основным преимуществом депозитных вкладов является возможность получения пассивного дохода в качестве определённого процента от вложенных средств. Оформить депозит очень просто, достаточно прийти в ближайшее представительство Сбербанка, подписать договор и в конце срока действия договора получить чистую прибыль.

Но не всегда депозиты являются одинаковыми по условиям, процентной ставке и сроку действия. Одним из таких является вклад до востребования от Сбербанка. На данный момент эта услуга очень популярна среди граждан РФ, она позволяет держать и накапливать свой капитал на одном депозитном счете.

Основные задачи данного вклада Сбербанка

От остальных видов вложений, «депозит до востребования» отличается тем, что не имеет срока по хранению. Соглашение с банком будет заключено на таких условиях, которые позволяют получить деньги по первому требованию вкладчика.

От срочных вкладов он отличается отсутствием штрафов, предусмотренных за снятие средств со счета досрочно, с ограничениями по срокам. Чтобы управлять «вкладом до востребования» вкладчику достаточно воспользоваться интернет банкингом.

С его помощью можно производить денежные переводы на срочные счета, принимать новые поступления, например зарплату или дивиденды, а также совершать конверсионные операции или безналичные перечисления.

Вклад до востребования имеет 4 главных особенности:

- Невысокая процентная ставка.

- Множество валют на выбор для открытия депозита.

- Снятие части или всей суммы в любое время.

- Нет сроков, устанавливающих ограничения по действию договора. Когда закрыть счет, клиент решает самостоятельно.

Для чего нужен вклад до востребования Сбербанка России

Что касается значительного увеличения своего капитала, данный вклад не станет уместным, для этого больше подойдет срочный депозит, ведь процентная ставка по нему значительно выше.

Основным предназначением вкладов в Сбербанке является предоставление возможности физлицам и руководителям компаний хранить свои сбережения на счету с целью удобного управления денежными потоками. Также, клиент банка в любое удобное время сможет пополнить счет или снять все деньги.

Такой вклад становится актуальным, если клиент хочет обеспечить своим сбережениям максимальную защиту. Система безопасности Сбербанка, одна из самых надежных в РФ.

Чаще всего, граждане используют «депозит до востребования» для сохранения суммы денег, которая необходима для произведения какой-либо крупной покупки, например квартиры или машины, чтобы не держать деньги дома и не подвергать их риску.

Условия и проценты по вкладу до востребования Сбербанка

Сделав «вклад до востребования» в Сбербанке, гражданин РФ получает полноценный доступ к своим деньгам для снятия или проведения банковских операций. Процентная ставка составляет 0,1% от всей суммы вложенных средств. Кроме рублевого вклада, открыть счет можно в таких валютах как:

- Доллары США.

- Норвежские кроны.

- Датская крона.

- Шведская крона.

- Сингапурские доллары.

- Евро.

- Японские йены.

- Австралийский доллар.

- Швейцарские кроны.

- Фунт стерлинга.

- Канадский доллар.

Если клиент Сбербанка решает снять всю сумму со счета, на остатке должно находиться 10 рублей или 5 долларов, это является обязательным условием.

После открытия депозита, проценты будут начисляться ежеквартально. При снятии всех денег, полученная прибыль будет определяться опираясь на фактические сроки хранения денег в Сбербанке. Если ставка по проценту менялась, пока деньги находились на счету, расчет процентов происходит учитывая каждое её значение пропорционально всему сроку действия договора с момента его заключения.

Вкладчик сможет воспользоваться вкладом, чтобы расплатиться за покупки через интернет или провести другие подобные операции с переводом средств, либо оплата госпошлины или штрафа ГИБДД. Процентная ставка может увеличиться до 2,3%, но при соблюдении условия, что на счет будет переведено более 2 млн. рублей.

Как происходит оформление

Сделать вклад «до востребования» в России можно в любом отделении Сбербанка. Но если клиент хочет использовать нестандартную валюту, то есть не доллар или рубль, могут возникнуть проблемы, не каждое представительство занимается оформлением вкладов в каждой из 11 валют. Чтобы уточнить информацию, можно обратиться к специалисту в ближайшем офисе или позвонить на горячую линию Сбербанка по тел: 8 (800) 555-55-50.

Для оформления достаточно прийти в банк и предъявить паспорт гражданина РФ или другой удостоверяющий личность документ. Затем представитель Сбербанка предложит подписать договор, после чего останется последний этап, это внесение денежных средств на депозитный счет.

Преимущества

«Вложения до востребования» получили большую популярность благодаря следующим преимуществам:

- безопасность хранения денежных средств. Сбербанк обладает достаточным уровнем безопасности для сохранения денежных средств в целости и сохранности;

- простота заключения договора. Чтобы заключить с банком соглашение, не нужно иметь безупречную кредитную историю или обладать большим ежемесячным доходом. Клиентом может стать практически каждый гражданин России, предоставив минимальный пакет документов;

- удобное управление денежными потоками на счет и с него. Вкладчик сможет осуществлять переводы и другие операции, а также в любое время пополнять или снимать деньги;

- возможность осуществлять вклад в валюте. Вкладчики Сбербанка смогут делать «вклад до востребования» как минимум в 11 разных иностранных валютах;

- минимальный вклад в рублях от 10 рублей. Если речь идет об открытии счета в иностранной валюте, достаточно 5 долларов или евро.

Отрицательные стороны депозита

В качестве отрицательных сторон, можно выделить следующие особенности:

- Низкая процентная ставка. Она будет оставаться на уровне 0,1% до того момента, пока депозитная сумма не превысит 2 млн. рублей. Поэтому депозит трудно назвать прибыльным.

- Потери при инфляции. Преимуществом некоторых срочных вкладов является специальная программа, которая предусматривает компенсацию в случае кардинальных изменений валютного курса. Что касается «вклада до востребования», Сбербанк не предоставляет такой страховки.

Условия для пенсионеров

Для пенсионеров Сбербанк разработал специальную программу. Пожилые вкладчики имеют преимущество в виде повышенной процентной ставки до 3,66%. Если клиент решит снять всю сумму досрочно, проценты теряться не будут.

Пенсионеры открыть вклад могут только в рублях, минимальная сумма составляет 1 руб.

Как закрыть счет?

После того, как клиент снимет всю сумму, счет будет закрыт автоматически. Если есть желание или необходимость в подтверждении, вкладчик может запросить соответствующие документы. Для этого необходимо написать заявление, на основании которого специалист банка оформит бумаги подтверждающие закрытие депозитного счета.

mybankpro.ru

Вклад До востребования в Сбербанке России (депозит) в 2018 году

Использование накопления собственных средств с помощью банковских продуктов, а именно вкладов, довольно популярное явление среди населения страны.

Банки России все больше предлагают похожие условия вложений в свои организации, потому как вкладчики выступают опорной системой для любого банка.

По-своему данная ставка невелика, и не несет столь большой выгоды для обеих сторон. Но воспользовавшись ей, клиент может сохранить свои деньги при этом немного приобрести.

Вклады накопительного характера подразумевают в себе хранение тех денег, которые клиент не хочет распустить по мелочам.

Не секрет, что банки всячески стараются идти на хитрости, чтобы сделать сотрудничество с клиентом максимально выгодным для себя и долгосрочным.

Общие моменты

Для начала стоит понимать суть вклада до востребования. Что это значит? Банковский продукт, который имеет самый низкий процент начисления по депозиту.

Его особенность заключается в следующем — клиент вправе забрать вклад когда ему захочется. Потому в договоре указывается определенные условия по этому факту.

Счет до востребования относится к вкладам, которые применяются для сбережения средств, приумножения начислением процентов для расчетов и переводов.

Особенности данного вклада:

- Соглашение о депозите не нуждается в дальнейшей пролонгации — период его действия не выставляется. Но в отдельных случаях могут быть некоторые ограничения.

- Можно выбрать валюту.

- При открытии счета вам нужно заплатить 10 руб.

- Ставка по вкладу составит 0,01 %.

- Все операции с депозитом производятся в офисе вкладчиком, с предоставлением паспорта.

- Проценты начисляются каждый квартал. При закрытии счета они начисляются раньше срока соответственно с общими правилами депозита.

Примечательно то, что данный малодоходный продукт считается вкладом. Ставка в Сбербанке «До востребования» фиксированная, составляет 0,01% годовых, начисляется на депозиты открытые в государственной валюте и иностранной.

Понятия

Банк — универсальная финансовая организация. Деятельность направлена на предоставление финансовых услуг для физических лиц, также юридических, предпринимателей.

Услуги банка могут быть различными, как кредитные программы, так и депозитные, направленные на корпоративных представителей и т. д.

Кто может стать клиентом банка? Любое физическое лицо, значит любой гражданин страны, который соответствует внутренним условиям банка, подходит по требованиям:

- возраст клиента;

- уровень дохода;

- полная дееспособность;

- гражданство РФ.

Если говорить о банковских депозитах, то ограничения тут минимальные и не столь строгие критерии. Клиент выбирает себе продукт исходя прилагаемой ставки по вкладу.

Сбербанк России располагает выгодными предложениями по вкладам для своих потенциальных клиентов и уже существующих, для студентов и пенсионеров.

Ставка предназначена на одноименные вклады, начисляется за каждый день пользования при расчете досрочного снятия денег со счета.

Большинство банков обещают ставку в размере 6-9%, но не стоит вестись так сразу. Хотя в некоторых организациях действительно имеются довольно выгодные условия.

Требования к вкладчикам

Для открытия счета до востребования в Сбербанке нужно являться гражданином РФ, в подтверждение чему будет паспорт. Открыть счет могут и лица с 14-ти лет, с участием родителей.

Обязательное требование к клиентам — прописка должна быть постоянной и в одном регионе обслуживания того отделения, в которое непосредственно клиент обратился.

Вклады отличаются от кредитов, потому переживать про состояние своей кредитной истории или какой у вас источник дохода, не стоит. Тут работает совсем другая программа.

Вклад «До востребования» рассчитан на возможность пополнения бесконечное число раз, также на досрочное снятие в любой момент.

Действующие нормативы

Ссылаясь на содержание ст. 837 ГК РФ, срочные вклады, типа «До востребования», не имеют ограничение по сроку действия. Оформление происходит при первом запросе клиента на данный банковский продукт.

Данное положение не выгодно банкам, потому как клиент в любой момент может забрать вклад. В связи с этим процент тут самый маленький, что для организации не несет значительного убытка.

Согласно ГК РФ, банки оставляют за собой право менять ставку на свое усмотрение (больше/меньше), но в обязательном порядке должны проинформировать клиента об этом.

Любая деятельность банка, в том числе и Сбербанка России, регламентируется Федеральным законом №395-1 «О банках и банковских деятельности», Федеральный закон №86-ФЗ «О Центральном Банке РФ (Банке России)» и «Закон о страховании вкладов» с 2004 г.

Что предполагает вклад До востребования Сбербанка России

В Сбербанке России вклад «До востребования» выступает как бессрочный счет, который можно открыть в любой валюте с дальнейшим управлением вклада.

Бессрочный вклад — депозит, который не имеет конечного срока пользования, значит после его открытия пользоваться им можно много лет.

На его счету всегда лежит минимальная сумма, в Сбербанке составляет она 10 рублей. Клиент может сам указать для себя выбирать время дополнительного взноса на счет, а также частичное снятие (при необходимости).

Процентная ставка по вкладу начисляется ежеквартально. Если досрочно снимать средства, то процент будет начислен из фактического использования срока пользования.

Если имело место изменение ставки во время открытого вклада, то выплата производится в соответствии со всеми последовательными изменениями. Образец договора банковского вклада можно скачать здесь.

Совет, перед открытием данного продукта стоит проконсультироваться у сотрудника банка, уточнить все возможные нюансы, которые могут возникнуть в ходе действия договора.

Возможность открытия данного вклада в иностранной валюте доступно не во всех отделениях банка, потому этот факт желательно заранее уточнить у сотрудника.

По вкладу До востребования клиент может дополнительно оформить доверенность на конкретное лицо и на месте сразу с менеджером составить завещательное распоряжение.

Можно завести в банке счет и просматривать все действия по вкладу до востребования через личный кабинет.

Необходимый пакет документов

Для того чтобы оформить вклад «До востребования» нужно предоставить Сбербанку всего лишь один документ с персональным фото.

Единственным документом может быть паспорт гражданина Российской Федерации, пенсионное или водительское удостоверение, загранпаспорт и другие оф. документы, подтверждающие личность.

Контактная информация

Каждый желающий имеет возможность обращаться в Сбербанк за помощью в финансовых вопросах. Для этого предоставлены контактные данные:

- 900 – бесплатный звонок для мобильных по РФ

- +7 (495) 500-55-50 – телефон для звонков в Москве

| Главный офис Сбербанка находится по адресу | г. Москва, ул. Вавилова, д. 19 |

| Также можно позвонить по номерам горячей линии. Физ. лица могут звонить в банк по номеру | 8 800 555-55-50 |

| Телефонный номер для постоянных клиентов банковской организации | 8 800 100-00-34 |

| Юр. лица могут позвонить в банк по телефонам | 8 800 329-27-16 или 8 800 635-84-64 |

| Дополнительные офисы банка находятся по адресам | Вавилова 23, стр.1; 8 (499) 126-42-40.Пр. Ленинский, 45. Номер тел. — 8 (499) 135-09-82.Пр. 60-летия Октября, номер 19. Тел. — 8 (499) 126-45-00 |

Какие предлагаются условия

На каких условиях открывается вклад До востребования Сбербанка России в Москве? В условиях открытия данного вклада есть достаточно преимуществ, что предоставляют возможность оформить взнос с небольшой суммой.

Условия предоставляют возможность для совершения различный финансовых операций — перерасчет, отправка, получение средств.

Действие вклада не имеет ограничений. Процентная ставка будет начисляться вкладчикам согласно индивидуальному подходу. Клиент имеет право открыть вклад в любой валюте.

В таблице указаны следующие условия, которые должен выполнить клиент перед открытием вклада:

| Параметры | Условия |

| Срок | Бессрочный |

| Валюта | Рубли, доллары, евро, франки, кроны, йены, фунты |

| Сумма минимального остатка (при снятии) | 10 рублей5 дол. США5 евро5 для остальных валют |

| Пополнение/снятие | Есть/до минимального остатка |

Также следует знать о том, что:

- Если Вы желаете открыть вклад в иной валюте нежели рубли, доллары США или евро, тогда вам следует уточнить в каком именно отделении банка возможно это сделать. Так как это возможно не во всех отделениях Свербанка.

- Снять некоторую сумму можно в том случае, если она будет превышать размер наименьшей суммы остатка.

Процентные ставки

При открытии вклада До востребования ставки будут начислять каждый квартал. Депозит «До востребования» предлагает вкладчикам такие процентные ставки:

| Сумма взноса | Проценты |

| Не имеет ограничений | 0, 01% рублей |

Досрочное расторжение

Если же действие договора не окончено, а Вам понадобились деньги, у Вас всё равно будет возможность забрать средства раньше срока.

При надобности депозита прибыль начисляется, согласно срока сбережения определённой суммы вклада, по установленным процентам.

Но, если с дня оформления взноса проценты имели изменения, то для перечисления процентной ставки имеет значение каждый процент пропорционально сроку действия с дня открытия взноса.

Плюсы и минусы

Данный вклад имеет ряд преимуществ:

| Вкладчик может управлять счетом | Перечислив определённую сумму на депозит «До востребования», клиент имеет право при первой надобности снять со счета необходимое количество денежных средств, при этом учитывая остаток с минимальной суммой. Вклад также возможно пополнить в удобное время для клиента |

| Надежность сбережения вклада | Сбербанк даёт гарантию на хранение вложенных средств. Даже в случае банкротства банка, государство обязуется выплатить сумму, указанную в договоре. Надежность – первое, что привлекает граждан для сотрудничества с банком. Поэтому можно быть уверенным в безопасности |

| Процедура открытия депозита не требует особых усилий | Для оформление, банк требует минимум документов. Также не стоит беспокоится о минувшей кредитной истории и заработка, ведь это не влияет на то, чтобы каждый желающий стал вкладчиком |

| Наименьшие суммы для открытия | Оформить данный взнос возможно, даже если у вас нет крупной суммы. Взнос начинается от 10 рублей |

| Также есть возможность открыть вклад в зарубежной валюте | Сбербанк России предоставляет возможность для своих клиентов оформить взнос как в государственной валюте, также и в Евро/долларах США, и даже в валюте девяти зарубежных государств, куда входит британский Фунт стерлингов; входит японские Йену |

Если вы решите оформить депозит в долларах США, тогда наименьшая сумма должна быть 5 долларов. Аналогичная минимальная сумма для вкладчиков, которые решили открыть взнос в Евро.

Помимо всех преимуществ, данная финансовая операция имеет недостатки, на которые стоит обратить внимание.

Из основных минусов можно выделить:

| Невысокие проценты | Депозиты «До востребования» , обычно, открывают согласно наименьшей процентной ставке, которая может быть от 0,001 до 0,1 % в год. Данный вклад не очень много принесёт дохода. Этот вид депозита не подойдёт клиентам, которые желают значительно увеличить свою прибыль. Но, если же вкладчик внес крупную сумму денег, тогда в условиях банка сказано о возможности умножения процентов в несколько раз |

| Есть вероятность потерять инфляцию | Перепады курсов валют не имеет отношения к процентам вкладов. Существует небольшое количество программ по вкладам, которые предусматривают возможную компенсацию потерь за счет инфляции, но в данном виде депозита, вкладчик не получит компенсации |

| Нельзя пополнять со сберкнижки | Для любой операции с деньгами на счете необходимо идти в отделение банка. По сравнению с пластиковой картой, это достаточно большой недостаток |

zaymrus.ru

Вклад до востребования Сбербанка России

Вклад до востребования в Сбербанке

Сегодня особой популярностью среди банковских услуг пользуется вклад до востребования Сбербанка России. Этот депозит – отличная возможность не только обеспечить сохранность собственных накоплений, но и получить пусть небольшой, но процент.

Сбербанк ранее предлагал вклад до востребования в виде сберегательных книжек. Он актуален и сегодня. Сам банк считает вклад до востребования очень удобным инструментом, способным выполнять некоторые функции пластиковых карт (осуществлять безналичную оплату).

Особенности вклада до востребования

Сбербанк называет вклад до востребования депозитным счетом, используемым для безналичной оплаты, сбережения средств, а также начисления и капитализации процентов.

Выбирая в Сбербанке вклад до востребования, нужно учитывать, что он имеет свои особенности:

- Договор не ограничен временными рамками, его не нужно пролонгировать. Следовательно, если такой вклад был открыт в Сбербанке 5 – 7 лет назад, то воспользоваться им можно будет и сейчас. Исключение составляют отдельные случаи (наличие индивидуальных ограничений).

- Клиент может самостоятельно выбрать валюту вклада. Это могут быть не только рубли, доллары и евро, но и национальные валюты любых других стран.

- Для открытия вклада нужно пополнить его на 10 рублей. Если клиент Сбербанка России выбрал другую валюту, то минимальный первоначальный взнос должен составлять сумму равную 5 долларам.

- Ставка вклада в любой валюте едина. Ее размер не зависит и от срока хранения. Она составляет 0,01%.

- Любые операции можно совершать исключительно лично и только в отделении Сбербанка, предъявив паспорт. Исключение составляют ситуации, когда держатель вклада оформляет доверенность на иное лицо. Документ обязательно должен быть заверен у нотариуса.

- В случае составления завещательного распоряжения законные наследники смогут распоряжаться имеющимися на счету средствами.

- С помощью депозита можно получать переводы или делать их, снимать имеющиеся средства.

- Начисление процентов происходит в конце каждого квартала. Начислить их ранее можно только в случае закрытия счета.

- Закрытие вклада возможно в любое время. При этом происходит возврат всех денежных средств и начисленных за все время процентов.

Требования, предъявляемые к вкладчику

Клиент может рассчитывать на открытие вклада, если:

- ему уже исполнилось 18 лет;

- он имеет российское гражданство;

- он зарегистрирован на территории России (постоянная или временная прописка).

Потенциальный вкладчик, не имеющий гражданства и прописки, может попытаться открыть вклад. Ему нужно обратиться в отделение Сбербанка лично. Возможно, открытие вклада одобрят.

Порядок оформления вклада

Чтобы открыть вклад до востребования, нужно пойти в отделение Сбербанка. Придется взять с собой паспорт или иной документ, удостоверяющий личность.

Клиент заполняет заявление в форме анкеты, не забыв оставить собственную подпись. После этого необходимо внести первоначальный взнос в кассу. Специалист выдаст сберегательную книжку сразу же в руки вкладчику.

Особое внимание нужно обратить на собственную подпись. Совершение любых расходных операций по данному счету будет происходить только в том случае, если подпись будет совпадать с той, что была оставлена в заявлении. Поэтому важно запомнить, как именно была сделана подпись.

Сравнение вклада до востребования и универсального вклада

Вклад до востребования и универсальный вклад очень похожи между собой. Эти банковские продукты выполняют одни и те же функции, имеют одинаковые плюсы и минусы. Разница заключается только в сроке действия.

Открыть универсальный вклад можно только сроком на 5 лет. Продление возможно только после пролонгации договора. В противном случае подлежит закрыть счет. А вот вклад до востребования бессрочен и не требует продления.

Преимущества

Как и любой другой продукт, разработанный банком, этот вид вклада имеет ряд плюсов. К ним относят:

- Доступность услуги. Открытие вклада возможно всего с 10 рублями. Воспользоваться им может каждый. К тому же, обслуживание счета совершенно бесплатное. А получить собственный депозитный счет можно сразу же в отделении банка. За пользование картой, например, владелец платит банку определенную сумму.

- Огромное количество возможностей для клиента. Владелец может делать с деньгами на счету все, что угодно (переводить, снимать, пополнять и так далее). Единственное условие – остаток в сумме 10 рублей.

- Простота и быстрота оформления вклада. Клиенту открывают вклад за 20-30 минут. Причем сделать это сегодня есть возможность в любом отделении Сбербанка.

- Повсеместное использование. Имеется в виду, что пользоваться сберегательной книжкой можно в офисе или отделении Сбербанка.

Недостатки

Есть у вклада до востребования и свои минусы:

- Низкий процент. Использование этого депозита для прироста собственных накоплений нецелесообразно. Сумма вырастет, но незначительно. Открывают такой вклад для хранения собственных сбережений и проведения безналичных переводов.

- Использование исключительно в кассах или офисах Сбербанка. Этот недостаток в наше время достаточно существенный. Оплачивать какие-то услуги в магазинах с помощью сберегательной книжки нельзя. Чаще всего подобные вклады открывают пожилые люди, а также те, кто не пользуется пластиковыми картами.

Подведем итоги

Сберегательный вклад до востребования является банковским продуктом Сбербанка. Предоставление этой услуги направлено на людей пожилого возраста. Еще одной группой пользователей являются граждане, которые хотят потратить куда-то свои накопления, но пока не определились со сферой инвестирования. Открывать иные вклады при этом не имеет смысла, ведь решение может появиться уже сегодня. А за каждый день хранения средств на сберегательной книжке начисляются проценты, пусть и небольшие.

credituy.ru

Вклад «До востребования Сбербанка России»: преимущества и ограничения

Депозиты с высокими процентами позволяют гражданам выгодно разместить свои сбережения. Вклады «До востребования» явно проигрывают в доходности, но многие россияне активно их используют. Мы расскажем о преимуществах и условиях этих счетов в Сбербанке.

Условия и процент

Как уже отмечалось, процентная ставка по предложениям «До востребования» не высокая. В чем же привлекательность продукта для вкладчиков? Чтобы ответить на этот вопрос, рассмотрим условия использования вкладов.

Итак, вклад «До востребования Сбербанка России» – пополняемый, открывается в любой из валют. У его владельца есть возможность, при необходимости, полностью или частично снять деньги. Предусмотрено досрочное закрытие.

Параметры следующие:

- Минимальная начальная сумма: 10 рублей или 5 долларов (или их эквивалент в любой другой валюте). Эта же сумма является неснижаемым остатком;

- Возможность пополнения и снятия. Размер пополнения и периодичность не ограничены. Снять деньги можно до предельного, неснижаемого уровня;

- Проценты на сумму остатка банк начисляет каждый квартал, из расчета 0,01% годовых;

- Досрочное расторжение договора возможно без ограничений. Проценты начисляются по установленному тарифу с учетом фактического срока хранения средств;

- Срок действия: бессрочно;

- Управление вкладом можно передать другому лицу по доверенности;

- Владелец сбережений может оформить на них завещательное распоряжение.

Из этих условий видны преимущества по сравнению со срочными депозитами: владельцам счетов «До востребования» Сбербанк дает возможность пользоваться средствами без ограничений. Можно снять необходимую сумму в любой момент времени, оставив минимум. Пополнение не лимитировано и не влияет на тарифы.

Кроме этого, вклады «До востребования» можно использовать для получения переводов от граждан и организаций. Например, для возврата налоговых вычетов.

Способ открытия

Заключить договор на вклад «До востребования» в Сбербанке могут граждане РФ, посетив отделение. Потребуется паспорт и сумма для первого взноса. С шаблоном договора можно заранее ознакомиться. Вклад начинает действовать после заключения договора и внесения первого платежа.

Типовая форма договора о вкладе

Для клиентов доступны сберегательные счета. Условия использования денег аналогичны вкладам «До востребования», но процент зависит от суммы счета и валюты.

Статья в тему: Подробная инструкция по открытию вклада через Сбербанк Онлайн: процентная ставка и виды

В заключении отметим, что вклады «До востребования» и сберегательные счета не принесут своим владельцам максимальных доходов. Если целью стоит приумножение капитала, стоит выбрать депозит, ОМС или другие схемы банка с высокой доходностью. Сберегательные варианты выбирают для сохранения суммы и расчетов. Это надежный способ: не нужно хранить «под подушкой» наличность, лучше доверить деньги банку. Тем более, что средствами можно всегда воспользоваться: снять наличные, перечислить на свою карту или другим получателям.

Загрузка...

Загрузка... sovetbank.ru

Вклад «До востребования Сбербанка России»

Вклад «До востребования Сбербанка России» – бессрочный счет для расчетов в любой валюте с возможностью управления: выбирайте самостоятельно сроки внесения дополнительных взносов и частичного снятия.

Общие сведения

Условия открытия депозита:

- процентная ставка в любой валюте составит 0,01%.

- без ограничений по сумме пополнения

- снятие средств с вклада производится в пределах минимальной суммы неснижаемого остатка.

Минимальная сумма неснижаемого остатка:

- в рублях – 10;

- в долларах США – 5;

- евро – 5;

- в других мировых валютах(эквивалент 5 долларам США).

Калькулятор доходности вклада «Сберегательный счет»

Дополнительные опции

Проценты по депозиту «До востребования Сбербанка России» начисляются ежеквартально. При досрочном востребовании средств доход начисляется, исходя из фактического срока хранения денежных средств во вкладе, по процентной ставке, которая установлена по вкладу. При этом, если с момента открытия вклада процентная ставка изменялась, то для расчета процентов принимается каждое значение процентной ставки пропорционально сроку ее действия с момента открытия вклада.

Вклад можно открыть в следующих валютах:

- Рубли;

- Доллары США;

- Евро;

- Фунты стерлингов;

- Швейцарские франки;

- Шведские кроны;

- Сингапурские доллары;

- Норвежские кроны;

- Датские кроны;

- Канадские доллары;

- Австралийские доллары;

- Японские йены.

Если вы открываете счет «До востребования Сбербанка России» не в рублях, уточните у оператора о возможности открытия вклада в иностранной валюте в том отделении Банка, где вы обслуживаетесь. Список отделений банка Вы можете найти здесь.

«До востребования Сбербанка России» – универсальный инструмент управления финансами. При заключении договора указать можно регулярность внесения взносов и их сумму. Для вас важна точность и конкретика? Выбирайте сроки и цифры самостоятельно при заключении договора.

Предлагаем сравнить

Сравнение счета «До востребования Сбербанка России» с аналогами в других банках:

“Выгодный Онлайн” от ВТБ 24 с минимальной суммой 500 € (евро), срок открытия – 3 года с аналогичной ставкой без возможности пополнения и снятия средств.

www.sberbank-gid.ru

Вклад До востребования Сбербанка России – особенности и преимущества

Классические «сберкнижки», которые ранее были практически у каждого жителя России, пользуются спросом и сейчас. Вклад До востребования Сбербанк позиционирует как удобный инструмент безналичной оплаты и хранения средств. Оформить вклад может любой желающий, достаточно иметь при себе 10 рублей и паспорт.

Условия, требования к вкладчикам и список необходимых документов практически не отличаются от условий вклада «Универсальный», однако данный депозит имеет и свои особенности.

Условия

Вклад До востребования Сбербанка России позиционируется как депозитный счет для совершения расходных операций и сбережения средств.

Договор оформляется в бессрочном порядке, что отличает этот вклад от «Универсального», который необходимо пролонгировать через 5 лет. Это значит, что, открыв подобный счет даже десять лет назад, вы сможете воспользоваться им и сейчас.

Банк предоставляет возможность завести счет в любой валюте – долларах, евро, рублях и национальных валютах всех стран. При оформлении вам необходимо иметь при себе 10 рублей. В случае, если вы открываете вклад в европейской валюте, вам придется внести на счет 5€, в американской – 5$. Минимальный первоначальный взнос по вкладу в другой валюте эквивалентен 5 долларам.

Ставка вклада составляет 0,01%, вне зависимости от валюты и срока хранения средств. Проценты начисляются каждые три месяца, начиная с даты открытия счета.

Вы можете пользоваться депозитом для совершения и получения переводов, снятия наличных, сбережений. Вклад может быть закрыт в любое время, удобное вам. Деньги возвращаются в полном объеме без потери насчитанных процентов. При закрытии вам будет начислен доход.

Оформление

Открыть счет может любой человек старше 18 лет (возможны и исключения из правил), имеющий гражданство Российской Федерации и постоянную или временную регистрацию на ее территории. В принципе, банк может пойти навстречу, если вы не являетесь гражданином РФ и не имеете прописку. В этом случае нужно обратиться к старшему менеджеру отделения. Как правило, банк дает согласие на заведение счета и без проблем оформляет вклад.

Открыть такой депозит очень просто. Вам необходимо обратиться в любое отделение Сбербанка, предъявив только паспорт. В случае, если у вас нет паспорта, вы можете предложить любой другой документ, который удостоверял бы вашу личность.

Заполнив анкету-заявление, вы должны оставить свою подпись, внести 10 рублей, 5 евро или долларов в кассу отделения и получить на руки сберкнижку. К подписи стоит отнестись со всем вниманием – в последующем она позволит вам совершать расходные операции по счету. Забыв подпись, которую вы делали раньше, вы рискуете потерять средства, хранящиеся на счете. Впрочем, в банке всегда остается копия вашей подписи, и вы можете попросить служащего предоставить ее вам.

Особенности

Держатель вклада может совершать любые операции в удобное для него время. Однако для того, чтобы снимать и переводить деньги, пополнять счет или знакомиться с его состоянием, вам необходимо приходить в отделение лично, взяв с собой паспорт. При необходимости вы можете оформить доверенность на другое лица, заверив документ у нотариуса. Только с доверенностью служащий сможет предоставить денежные средства или информацию по счету.

Возможно и составление завещательного распоряжения, которое позволит вашим наследникам пользоваться средствами.

Вклад остается действующим даже в том случае, если вы потеряли сберкнижку. В такой ситуации при необходимости ее можно восстановить в отделении, предъявив паспорт и заполнив заявку. Однако чаще всего более удобным вариантом является заведение нового счета.

Отличия вклада «До востребования» от вклада «Универсальный»

Сбербанк предлагает своим клиентам практические идентичные продукты, которые предоставляют те же возможности и имеют почти аналогичные преимущества и недостатки. Есть лишь одно значительное отличие между этими два программами — срок действия договора.

Вклад «Универсальный» открывается на 5 лет, после чего его необходимо пролонгировать, либо закрыть; вклад «До востребования» действует бессрочно и не требует пролонгации.

Преимущества

Доступность. «До востребования» можно открыть, даже если у вас есть 10 рублей. Счет обслуживается бесплатно, вам не нужно ждать несколько недель, чтобы получить удобный инструмент для проведения переводов и расчетов. В отличие от карты, владелец которой вынужден платить за обслуживание несколько сотен рублей в месяц, этот депозит позволит вам пользоваться возможностями банка без лишних затрат.

Максимум возможностей для вкладчика. Вы можете снимать деньги, совершать переводы и производить все действия. Никаких ограничений не существует: вам достаточно оставлять на счету лишь минимальную сумму.

Простота оформления. Вклад открывается в течение получаса. Вам нужен лишь паспорт и 10 рублей. Оформить депозит можно в любом отделении Сбербанка, пользоваться сберкнижкой — в любой сберегательной кассе или офисе.

Недостатки

Минимальный процент. Вы вряд ли что-то получите, если будете использовать вклад в качестве инструмента инвестиций. «До востребования» может быть открыт лишь для сбережений и безналичных переводов. В этом отношении его можно сравнить с пластиковой дебетовой картой Сбербанка.

Недостаточно удобные условия использования. В отличие от карты, пользоваться счетом вы сможете лишь в отделении банка, имея паспорт и доверенность, если выступаете в качестве представителя человека, оформившего счет. По многим показателям такой вклад уступает классической пластиковой карте Сбербанка.

Роман Носик. 29.08.2020

www.investmentrussia.ru

Вклад «До востребования Сбербанка России»

Среди различных вариантов, направленных на хранение финансов, Сбербанк России создает немало предложений. Особняком среди многообразия уникальных пакетов расположился вклад «До востребования». Чтобы узнать особенности и отличия этого продукта, рассмотрим его более тщательно.

Основные характеристики

Стоит отметить, что данное предложение является депозитным счетом, который выполняет несколько функций:

- возможность осуществлять оплату безналичным способом;

- надежное сбережение вложенных активов;

- капитализации процентов.

Отличительные черты

Сделав выбор в пользу данного депозита, клиент должен получить исчерпывающую информацию в его отношении:

- не нуждается в продлении, независимо от даты открытия;

- выбор валюты определяется по желанию клиента;

- открытие возможно после пополнения на 10 рублей, в случае с иностранной валютой расчет первоначального взноса идет от суммы, эквивалентной 5 американским долларам;

- у депозита единственная и не меняющаяся в зависимости от внесенной суммы или срока открытия, которая составляет 0,01%;

- все операции проводятся в отделении банка только после предъявления паспорта владельца сберегательной книжки;

- при наличии завещания преемник имеет право использовать средства;

- клиент может направлять и получать денежный перевод;

- капитализация проводится каждые 3 месяца;

- при закрытии возможно получить все проценты, начисленные за время пользования.

Условия вклада

| Срок вклада | Бессрочно |

| Валюта вклада | Рубли / Доллары США / Евро / Фунты стерлингов / Швейцарские франки / Шведские кроны / Сингапурские доллары / Норвежские кроны / Датские кроны / Канадские доллары / Австралийские доллары / Японские йены |

| Минимальная сумма неснижаемого остатка | 10 рублей / 5 долларов США / 5 евро / эквивалент 5 долларов США – фунты стерлингов / швейцарские франки / шведские кроны / сингапурские доллары / норвежские кроны / датские кроны / канадские доллары / австралийские / японские йены |

| Пополнение | Не ограничено |

| Частичное снятие | До уровня минимальной суммы неснижаемого остатка |

Условия начисления процентов

- Проценты начисляются ежеквартально.

Условия досрочного расторжения

-

В любой непредвиденной ситуации, если вам потребуются деньги раньше срока окончания вклада, вы всегда можете получить их.

- При востребовании вклада доход начисляется, исходя из фактического срока хранения денежных средств во вкладе, по процентной ставке, которая установлена по вкладу. При этом, если с момента открытия вклада процентная ставка изменялась, то для расчета процентов принимается каждое значение процентной ставки пропорционально сроку ее действия с момента открытия вклада.

Особые условия

- Открытие вклада «До востребования Сбербанка России» в валюте, отличной от рублей, долларов США и евро, осуществляется не во всех отделениях Сбербанка. Пожалуйста, уточняйте возможность открытия вклада в редких валютах по телефону отделения Банка, где вы обсуживаетесь.

- Со списком отделений Банка Вы можете ознакомиться в разделе “Отделения Банка”

По вкладу вы можете оформить доверенность и составить завещательное распоряжение.

Порядок оформления

Для того, чтобы стать счастливым обладателем вклада до востребования от Сбербанка, необходимо:

- в отделении предъявить паспорт или иной документ, который позволит оператору идентифицировать личность потенциального вкладчика;

- заполнить графы предложенной анкеты;

- для получения сберегательной книжки сделать первоначальный взнос.

Главные преимущества

Среди основных достоинств следует указать на следующие из них:

- Доступность. Исходя из того, что факт получения данного продукта предлагается всего за 10 рублей, сделать это доступно любому гражданину. Преимуществом видится возможность бесплатного нахождения денежных средств на банковском счете;

- Свободное обращение денежных средств. Для того, чтобы беспрепятственно осуществлять разнообразные операции, единственным условием является наличие 10 рублей – несгораемой суммы.

- Скорость получения услуги. Любое отделение предлагает получить сберкнижку всего за полчаса.

Недостатки

Конечно, некоторые условия не вызывают массы позитива. Среди них следует обозначить:

- Минимальный процент. Изначально владельцы используют продукт в качестве возможности хранения финансов и при осуществлении безналичных траншей. Использовать услугу в качестве получения прибыли нецелесообразно из-за низкой ставки;

- Невозможность оплаты услуг вне банка. Исходя из того, что кроме банковских операций провести другую оплату в магазинах или других местах невозможно, использование в быту невозможно.

В завершение обзора необходимо отметить, что основная масса пользователей услуги – пенсионеры и те клиенты, которые пытаются выбрать оптимальные банковские продукты с точки зрения высокой процентной ставки, но пока не готовы. Цель предложения – обеспечить сохранность денежных средств без взимания платы за обслуживание, начисляя небольшой процент за пользование.

Клиентские документы

Полезно знать

- О раскрытии информации о наличии статуса налогового резидента иностранного государства:

Поделитесь с друзьями!

sber-info.ru