Что такое Card Holder на банковской карте и как правильно его писать. Visa cardholder что это

Держатель банковской карты – Card Holder как на карте при платеже

С развитием интернет-торговли у каждого жителя нашей планеты появляется доступный способ совершения платежей в магазинах по всему миру. Наличный расчет в таком случае не может быть удобным средством совершения платежа, поэтому главное место заняли банковские карты. Единственной преградой на пути к такому шопингу может стать сложность понимания того, как правильно вводить данные. Особенно если владельцы магазина используют профессиональные термины вроде «Введите Card Holder как на карте». Как раз о термине «кардхолдер» мы и поговорим в этой статье.

Совершение покупки

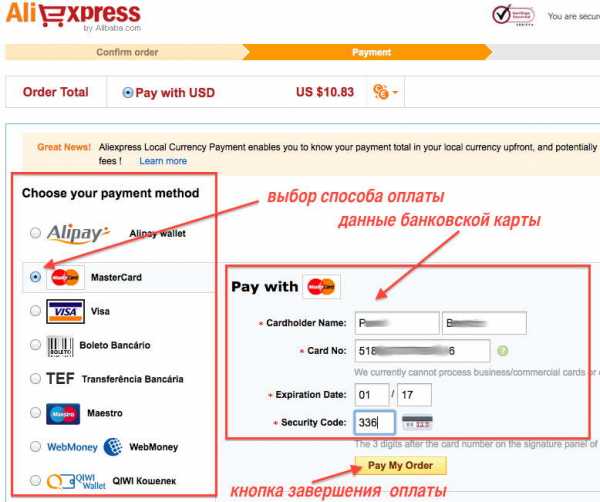

Обратите внимание на следующий скриншот, на котором представлена стандартная форма покупки на сайте Aliexpress:

Форма оплаты картой

Форма оплаты картойДля совершения покупки по карте здесь необходимо ввести:

- Cardholder Name – об этом мы поговорим ниже

- Card No – номер карты

- Expiration Date – дата истечения карты, месяц и год

- Security Code – код безопасности карты, CVV2/CVC2/CID

В зависимости от магазина поля могут меняться, и поле «Cardholder name» может быть заменено на что-то вроде этого:

- Card Holder как на карте

- Имя кардхолдера

- Держатель банковской карты

- Имя держателя карты

- Имя владельца карты

Смышленый читатель уже понял, что означает этот странный термин. Для прочих – это ваше имя, выгравированное на банковской карте. Для успешного заполнения формы достаточно ввести его ровно так, как оно есть на карте – в том же порядке и латинскими буквами:

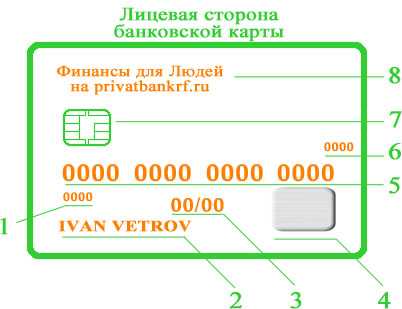

Имя держателя находится на лицевой стороне – CARDHOLDER NAME

Имя держателя находится на лицевой стороне – CARDHOLDER NAMEФамилия и имя на банковской карте расположены здесь

Технические моменты

Держателем карты признается лицо, которому и была выдана в пользование банковская карта. Держателем карты может быть и юридическое лицо. Некоторые держателем считают владельца счета, но на самом деле владелец счета может выпустить карту, например, для своей жены или детей, таким образом, оставаясь владельцем счета, держатели карт будут другими.

Интересным в этом вопросе будет и то, что карты по принципу держателя можно разделить на:

- Именные

- Неименные, или анонимные

- Виртуальные

В первом случае все остается, как и было.

Неименные же карты не содержат имени держателя. Т.к. такой карточкой может пользоваться любой человек, то и при проведении интернет платежей в поле держателя карты можно просто ввести свое имя и фамилию.

В случае с виртуальными картами ситуация подобна неименным – здесь данные находятся только в цифровом виде, а в поле держателя снова можно ввести любое значение, и платеж свободно пройдет.

А теперь еще один очень интересный момент: для снятия денег с карты в банке достаточно иметь ее номер и дату истечения. Дополнительные проверки могут содержать сверку CVV2 и CVC2 кодов безопасности, а также 3D Secure пароля.

Поле «Card Holder» не может быть проверено при совершении платежа

Расшифруем – даже на именной карте в поле кардхолдера можно ввести любое имя и даже не имя, и платеж будет совершен успешно. Банк не сверяет эти данные. Магазин может только сопоставить эти данные в ручном режиме с конечным получателем товара при наличии адреса отправки, и то это не воспрепятствует проведению платежа. Эта известная уязвимость существует и за пределами России, где роль проверки безопасности совершения платежей в интернете играют специальные антифрод компании. Лишь особо крупные из них в единичных странах могут сопоставить имя владельца другим вводим параметрам. В России до такого еще далеко.

Поэтому в поле владельца карты (Card Holder Name) при совершении покупки спокойно вводите свое имя и фамилию в любом удобном виде, но желательно латинскими буквами. Этого хватит для совершения платежа. А на этом мы заканчиваем, всем удачных покупок в интернете!

Видеопример покупки на все том же Aliexpress:

Загрузка...cartoved.ru

Что такое CardHolder на банковской карте?

Вид стандартной банковской карты при помощи, которой через терминал банка можно провести различные финансовые операции.

Cardholder как на карте что это означает – это имя, на которое выпущенная данная карта.

Все карты можно разделить на два вида. Все будет зависеть от способа нанесения на нее данных пользователя карты

- Эмбоссированный вид карты. На ней указывается имя держателя номер карты и срок эксплуатации (действия). Производится такой способ методом выдавливания. Несмотря на простой вид у такой карты очень высокая степень защиты и в связи с этим подделка – это достаточно сложный и трудоемкий процесс. Единственный минус заключается в том что, заказав в банке такую карту, владельцу придется ждать ее не менее двух недель.

- Неэмбоссированные карты. На такого виде карты, как правило, вся информация наносится стандартным печатным способом. Иногда она может отсутствовать вообще. Это дает возможность банковским заведениям заказывать карточки заранее и просто в течение получаса, не занимая много времени вручать их пользователям.

Чип, который вмонтирован в карту, так же как и полоса содержат всю информацию о данной карте и все данные своего владельца. Некоторые желают ввести дополнительный чип, что обеспечивает дополнительную защиту. Оплата такой картой может проводиться только после того как будет введен обязательный пин-код. Код владелец получает совместно с банковской картой.

Если на карте только магнитная полоса при покупке товара владелец обязан постоянно расписываться на чеках с товаром, а продавец обязан сравнить подпись, оставленную на чеке и подпись на банковской карте. Большое количество банков уже практически отказалось работать с картами, на которых одна магнитная лента.

Так же их можно условно поделить по типу расчета

- Кредитные карты. Все банки представляют беспроцентный период, который должен составлять не более ста дней. Если вовремя не будет погашенная сумму кредита, вам начислят дополнительные проценты. Если вы все сделаете в установленные сроки, оплата не будет отличаться от дебетовой карты.

- Дебетовые. На таких картах расчет происходит за счет только личных средств.

hayastannews.com

Что такое кардхолдер (картхолдер)? | Финансы для Людей

Последнее обновление:17 ноября 2017Первая часть слова кардхолдер (ещё говорят – картхолдер) однозначно указывает на связь этого термина с банковской карточкой, но в реальности оно имеет как минимум два значения. Рассмотрим, что это за слово такое и что оно обозначает?

Что такое картхолдер?

Картхолдер – это слово, созвучное с кардхолдер (от английского «card holder» – держатель, обладатель или владелец карты), которое может употребляться как:

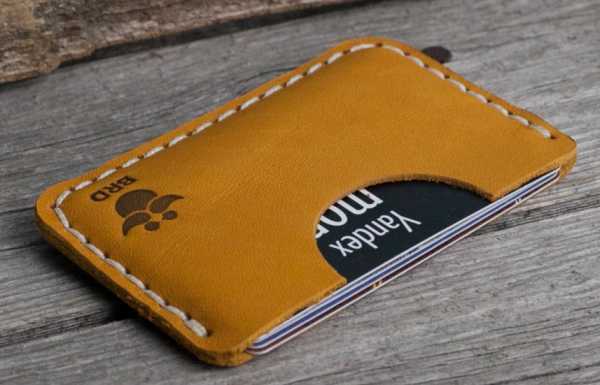

- Аксессуар (визитница) для хранения банковских карточек или визиток. Иными словами – это функциональный кошелёк из кожи или другого материала, в котором удобно хранить карты.

- Держатель карты, то есть физическое лицо, на имя которого банк выпустил банковскую карточку.

По первому значению рассматриваемого нами слова у вас вряд ли возникнут вопросы – выбирайте тот аксессуар, который вам нравится, и покупайте. Кстати, при заказе дебетовой карты Тинькофф Блэк, банк в качестве подарка пришлёт модный картхолдер с логотипом банка – можете его использовать как хотите.

А вот второе значение нашего слова требует немного более подробного разъяснения.

Кто такой кардхолдер (держатель банковской карточки)?

Итак, вам выдали карту в банке, и вы автоматически становитесь её держателем. Но, обратите внимание, не владельцем и не собственником, а временным пользователем на срок действия карточки, который может составлять от 2 до 5 лет. Почему держатель карточки не является её владельцем, несмотря на то, что он однозначно является владельцем карточного счёта (точнее, собственником средств, хранящихся на открытом им в банке счете, к которому привязана карта), мы подробно объяснили в этой статье.

Тут всё не так однозначно, и поэтому в статье приведены любопытные примеры, которые помогут понять отличие держателя от собственника.

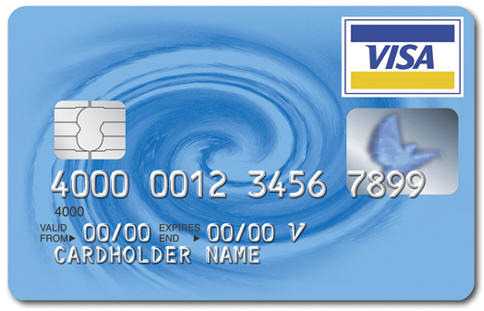

Продолжаем разговор. На полученной пластиковой карте будут присутствовать все её реквизиты (подробнее здесь), необходимые для дальнейшего её использования. Один из реквизитов – это фамилия и имя держателя, которые эмбоссируются (выдавливаются) на лицевой стороне карточки на латинице (позиция №2 на картинке). Собственно, этот реквизит и есть «card holder».

Такая карточка ещё называется персонализированной или именной (если вы получаете моментальную неименную карту, то ваше имя на ней не будет присутствовать).

Для оплаты в обычном магазине все эти реквизиты не нужны (для этого нужно знать пин-код) – они вам потребуются для онлайн-оплаты на сайте интернет-магазина (подробно об онлайн-оплате в интернете).

Введение реквизитов в форму оплаты наряду с номером карты (не путайте с номером счёта!) однозначно идентифицирует вас, как держателя карточки. Причем одно из полей в форме называется «Cardholder name» (на сайтах иностранных интернет-магазинов) или «Имя держателя» (на сайтах отечественных интернет-магазинов). В это поле вы и должны ввести ваше имя и фамилию в том виде, в каком они выдавлены на пластике. Ошибочный ввод может привести к отказу оплаты.

Если же карточка неименная, но можно вводить любые значения, но рекомендуется указать ваше имя и фамилию на латинице.

Надеемся, что теперь вы для себя прояснили значение забугорного словечка «кардхолдер», или как его в России произносят по-простецки: «картхолдер».

.

www.privatbankrf.ru

Словарь банковских терминов ENG-RUS: Буква C

термины на английском язые (толкование на русском языке)

C

Captureрешение, что данная транзакция будет представлена к оплате. Все транзакции, представленные к оплате, включаются в Batch и направляются процессору платежей или платежному шлюзу (Payment Gateway).

Card acceptorсторона, принимающая карточку от ее держателя в качестве платежного инструмента и посылающая информацию о транзакциях обслуживающему банку-эквайеру. Акцептантами карточки выступают торгово-сервисные фирмы, а также банкоматы.

Card blocking (Блокирование карточки)временное или окончательное приостановление операций по карточке. Блокирование может быть осуществлено банком по заявлению держателя карточки или по своей инициативе, если он посчитает платежи по карте сомнительными.

Card charges (Плата за операции с карточками) сборы, взимаемые банком-эмитентом с держателя карточки: - сборы за выпуск карточки; - годовая плата за обслуживание карточки; - комиссионные за осуществление транзакции и авторизацию; - комиссионные за выдачу наличных денег; - комиссионные за конвертацию валют и др.

Card holder (Держатель карточки)физическое или юридическое лицо, на имя которого и на условиях, оговоренных во взаимных обязательствах с банком, эмитируется карточка; или другое лицо, уполномоченное держателем распоряжаться средствами, находящимися на карт-счете. Держатель банковской карточки не является ее собственником, собственником банковской карточки является банк-эмитент.

Cardholder authentication (Аутентификация держателя карточки)подтверждение принадлежности карточки ее держателю, проводимое путем установления личности держателя карточки и соответствия реквизитов, нанесенных на лицевой стороне карточки.

Cardholder bank (Банк держателя карточки)банк-эмитент, выдавший карточку держателю.

Сard Issuerэмитент, тот, кто ответственен за выпуск и обслуживание пластиковых карт. См. Issuer, Issuing bank.

Card-Not-Presentэто когда продавец не видит покупателя и ему физически недоступна пластиковая карта, то есть он не может прочитать магнитные полосы, проверить подпись, посмотреть голограмму и пр.). Чтобы повысить надежность оплаты в этом случае используется AVS. См. также MOTO.

Card number (Номер карточки) уникальный набор цифр, наносимый на карточку в результате эмбоссирования, а также записываемый в память на магнитную полосу или в микросхему.

Card rebate (Карточная скидка)скидка, предоставляемая держателю карточки либо торговой точкой, либо эмитентом карточки за счет части процента, взимаемого с торговых точек за обслуживание расчетов по пластиковым карточкам. Карточная скидка стимулирует карточные расчеты в торговой сети.

Card Unblockingоперация обратная блокированию (Card Blocking).

Cash аdvance (Выдача наличных)операция предоставления держателю карточки наличных денежных средств в банкоматах или в пунктах выдачи наличных.

Certification Authorityорганизация, которой доверено выдавать сертификаты открытых ключей.

Chargebackвозврат платежа. Сумма, которую вычитают со счета продавца по требованию хозяина пластиковой карты. Если признана правота хозяина карты, у продавца со счета вычитают сумму платежа плюс плату за ChargeBack (Chargeback Fee). При покупках материальных товаров спор чаще решается в пользу продавца. При покупке нематериальных товаров - в пользу покупателя. Покупатели, часто использующие ChargeBack, могут попасть в черные списки. ChargeBack инициируется эмитентом после того как эквайер завершил (см. Settlement) транзакцию.

Сhargeback Reason Codeдвузначное число, которым кодируется причина возврата платежа, см. ChargeBack.

Check Guaranteeспособ, гарантирующий оплату по чеку в пределе суммы, установленной для счета. Возможен, когда продавец правильно принимает чек к оплате. Обычно состоит в том, что проверяется, выписывал ли раньше покупатель необеспеченные чеки.

Chip Сard смарт-карта, которую еще называют IC (integrated circuit card). Пластиковая карта, внутри которой находится микропроцессор, способный хранить "электронные деньги". В отличие от кредитных карт, смарт-карты позволяют потратить только то, что в них есть.

Clearingобмен информацией между эквайером (Acquirer) и эмитентом (Issuer), с целью подготовить снятие денег с карточного счета покупателя. Часть того, что называется Settlement.

Clearing Houseдобровольный союз финансовых организаций, имеющий целью организовать и упростить передачу средств между членами ассоциации (например, организация обналичивания чеков).

Сlose Batchпосылка транзакций с кодами авторизации процессору платежей (Processor) с целью перевода денег на счет продавца.

Collateral (Страховой депозит в платежной системе)средства, размещенные банком в платежной системе для обеспечения гарантий по выполнению банком своих обязательств перед другими членами системы. Размер депозита рассчитывается с учетом рисков страны, рисков конкретного банка и его "карточных" оборотов.

Commerce Serverweb-сервер, подключенный к процессору платежей, имеющий все необходимое для их приема - программу, хранящую все покупки и суммирующую их цены (Shopping Cart), базу данных и пр. Обычно позволяет установить соединение по одному из защищенных протоколов, например, SSL.

Confirmation Letterэлектронное письмо, посылаемое продавцу процессором платежей (Processor) и содержащее сведения о представленных процессору Batch - файлах. Посылается регулярно - каждый день или каждую неделю.

Contomat (Контомат)автомат по выдаче денег с помощью банковской карточки.

Copy Request см. Retrieval Request.

Corporate Card (Корпоративная карточка)банковская карточка, которая позволяет ее держателю проводить операции по счету юридического лица. Ответственность перед банком по этому счету несет юридическое лицо. Корпоративные карточки позволяют решить проблемы, связанные с выделением денег на командировочные и представительские расходы.

Credit Card (Кредитная карта)пластиковая карта, которая позволяет взять у банка краткосрочный кредит в пределах заранее оговоренной суммы. По окончанию месяца (или другого оговоренного срока) Банк выставляет владельцу карты счет, в соответствии с которым ему необходимо погасить сумму задолженности перед банком.

Credit Card Processors (or Third Party Processors)фирма, нанятая банком-эквайером (Acquiring Bank), чтобы обеспечить продавцу авторизацию, завершение (Settlement) платежей и другие услуги.

rbcard.com

аксессуар (визитница) для хранения банковских карточек

Первая часть слова кардхолдер (ещё говорят – картхолдер) однозначно указывает на связь этого термина с банковской карточкой, но в реальности оно имеет как минимум два значения. Рассмотрим, что это за слово такое и что оно обозначает?

Что такое картхолдер?

Картхолдер – это слово, созвучное с кардхолдер (от английского «card holder» – держатель, обладатель или владелец карты), которое может употребляться как:

- Аксессуар (визитница) для хранения банковских карточек или визиток. Иными словами – это функциональный кошелёк из кожи или другого материала, в котором удобно хранить карты.

- Держатель карты, то есть физическое лицо, на имя которого банк выпустил банковскую карточку.

По первому значению рассматриваемого нами слова у вас вряд ли возникнут вопросы – выбирайте тот аксессуар, который вам нравится, и покупайте. Кстати, при заказе дебетовой карты Тинькофф Блэк, банк в качестве подарка пришлёт модный картхолдер с логотипом банка – можете его использовать как хотите.

А вот второе значение нашего слова требует немного более подробного разъяснения.

Кто такой кардхолдер (держатель банковской карточки)?

Итак, вам выдали карту в банке, и вы автоматически становитесь её держателем. Но, обратите внимание, не владельцем и не собственником, а временным пользователем на срок действия карточки, который может составлять от 2 до 5 лет. Почему держатель карточки не является её владельцем, несмотря на то, что он однозначно является владельцем карточного счёта (точнее, собственником средств, хранящихся на открытом им в банке счете, к которому привязана карта).

Тут всё не так однозначно, и поэтому в статье приведены любопытные примеры, которые помогут понять отличие держателя от собственника.

Продолжаем разговор. На полученной пластиковой карте будут присутствовать все её реквизиты, необходимые для дальнейшего её использования. Один из реквизитов – это фамилия и имя держателя, которые эмбоссируются (выдавливаются) на лицевой стороне карточки на латинице (позиция №2 на картинке). Собственно, этот реквизит и есть «card holder».

Такая карточка ещё называется персонализированной или именной (если вы получаете моментальную неименную карту, то ваше имя на ней не будет присутствовать).

Для оплаты в обычном магазине все эти реквизиты не нужны (для этого нужно знать пин-код) – они вам потребуются для онлайн-оплаты на сайте интернет-магазина.

Введение реквизитов в форму оплаты наряду с номером карты (не путайте с номером счёта!) однозначно идентифицирует вас, как держателя карточки. Причем одно из полей в форме называется «Cardholder name» (на сайтах иностранных интернет-магазинов) или «Имя держателя» (на сайтах отечественных интернет-магазинов). В это поле вы и должны ввести ваше имя и фамилию в том виде, в каком они выдавлены на пластике. Ошибочный ввод может привести к отказу оплаты.

Если же карточка неименная, но можно вводить любые значения, но рекомендуется указать ваше имя и фамилию на латинице.

Надеемся, что теперь вы для себя прояснили значение забугорного словечка «кардхолдер», или как его в России произносят по-простецки: «картхолдер».

Похожие записи

adpravo.ru

Visa cardholder банка втб 24 что это

Чтобы привлечь новых клиентов, банки предлагают новые и полезные продукты. Среди них неименная карта, то есть та, на которой не нанесены имя и фамилия владельца. Считается, что именная карта надежней безымянной. Последняя не дает абсолютную финансовую свободу, но в условиях спешки и срочности оформления, данная опция, предлагаемая ВТБ, здорово выручит.

Условия использования неименной карты

ВТБ 24 предлагает 2 типа неименных дебетовых карт: MasterCard и Visа. Также существует четыре пакета услуг: базовый, классический, золотой и платиновый. Последние два имеют более высокий статус и считаются премиальными продуктами. Подключение к пакету услуг «Базовый» происходит в автоматическом режиме. Он открывает дополнительные возможности держателю, среди которых бесплатное обслуживание и доход на остаток по накопительному счету в размере 8,5% годовых.

Также cardholder может пользоваться онлайн-сервисом «Телебанк», который позволяет совершать платежные операции в любом удобном месте и в любое удобное время. Это и оплата услуг ЖКХ, ТВ, налогов, мобильной связи, и перевод денег на другие счета.

Снять деньги cardholder может в банкомате. Комиссия за снятие средств составляет 2%. Лимит снятия наличных из банкомата — 100 тыс. руб. ежедневно и 600 тыс. руб. ежемесячно. В кассе можно снять любую сумму сразу.

Cardholder — держатель карты.

Преимущества неименной карты ВТБ 24

Дебетовая именная и неименная карты практически одинаковы по своим возможностям. Единственное отличие заключается в уровне защищенности пластика, а также типе платежной системы. Неименная карта ВТБ 24 пригодится тогда, когда есть необходимость срочно получить денежные средства. Оформление пластика не превышает 14 дней. Ко всему прочему с клиента не требуют большого количества документов. Это связанно с тем, что на карте не указываются личные данные держателя.

Открытие карты обойдется совсем недорого. Банк, как правило, изготавливает неименные карты заранее. Для этого он заказывает самый дешевый пластик, так как не знает будет ли востребован данный продукт. В первый год пользования плата за обслуживание не взымается.

Cardholder имеет возможность выбрать для себя наиболее подходящую бонусную программу. Бонусы можно получить от парнеров банка при совершении покупок с помощью пластика.

Пакет «Привилегия»

Пакет «Привилегия» предполагает подключение определенных услуг и получение статуса привилегированного клиента, что дает много преимуществ и возможность пользоваться продуктами и услугами банка в полной мере. Cardholder моментальной выдачи вызывает абсолютное доверие со стороны банка при условиях пользования опцией «Привилегия». В некоторых случаях программа бонусов предполагает скидки на покупки не только в России, но и в большинстве европейских стран. За каждый платеж cardholder вознаграждается бонусами, которые можно привязать к своему счету.

Оформление неименной карты ВТБ 24

Непосредственно перед

подачей заявки на выпуск, необходимо внимательно ознакомиться с предлагаемыми пакетами услуг:

- классический;

- золотой;

- платиновый;

- привилегия.

При оформлении пакета происходит автоматическое подключение к ВТБ 24-онлайн и услугам оповещения. После этого cardholder автоматически будет доступен счет с возможностью проведения финансовых операций в 3-х валютах: рублях, долларах и евро. Также появится возможность выпустить неименный дебет мгновенной выдачи от разных платежных систем, а именно MasterCard Unembossed Instant Card и Visa Classic Unembossed Instant Issue.

Если cardholder уже является держателем пакета услуг и клиентом ВТБ 24, ему нужно оформить заявку на карту. Для этого достаточно будет приготовить паспорт. Новые клиенты также могут выпустить card мгновенной выдачи, но функциональность ее будет ниже той, что выдается постоянным клиентам.

Для того, чтобы получить статус cardholder, можно оформить неименную дебетовую карту ВТБ 24 двумя способами:

| Необходимые требования | Возраст от 21 до 68 лет Прописка в том же районе, где и происходит оформление Личное присутствие | Возраст от 21 до 68 лет Прописка в том же районе, где и происходит оформление Наличие Интернета |

| Необходимые документы | Паспорт РФ (без паспорта оформить карту нельзя) | Паспорт РФ, подтверждение истинности ваших персональных данных на сайте |

| Затраченное время | Обслуживание клиента с целью оформления карты занимает не более 15 минут. | Разобравшись в навигации по личному кабинету, на оформление заявки уйдет не более 10 минут. |

| Возможность консультации | В любом отделении банка менеджер ВТБ 24 ответит на интересующие вас вопросы. | При возникновении вопросов вы всегда можете обратиться на горячую линию ВТБ 24 по бесплатному номеру8 800 100 24 24 |

Как получить кэшбэк?

Кэшбэк составляет 1% за все покупки. Также при привязке пакета «Привилегия» к обезличенной карте, начисление бонусов осуществляется по следующей схеме: 1 бонусный балл = 25 рублей. Накопив бонусы, их можно использовать, как реальные деньги, либо обменять на желаемый подарок из коллекции банка.

Карта Instant Issue ВТБ 24

Card Instant Issue международной платежной системы Mastercard/Visa предназначена для срочного открытия карточного счета. Время, потраченное на ее оформление, минимально. Карта способствует быстрой реализации желаний или потребностей клиента. А подключив смс-оповещения, клиент всегда держит свои финансы под контролем. Таким образом, карта Instant Issue ВТБ 24 может стать для cardholder как дополнительной, так и первой.

Постоянные клиенты банка бесплатно могут заказывать дополнительные карты, в том числе и неименные. Данная карта выручит cardholder при необходимости быстрого ее выпуска. Подробнее о таких деталях, как точная стоимость обслуживания, тарифы и адреса ближайших офисов ВТБ 24, можно узнать на официальном сайте банка и на геолокационных онлайн-ресурсах.

Similar articles:

Перевод денег с телефона на карту Сбербанка

Что делать если перевел деньги не на ту карту Сбербанка

Чековая книжка Сбербанка

Какую сумму можно перевести с карты на карту Сбербанка в сутки

Подключаем бонусы: Спасибо от Сбербанка

tradefinances.ru

«Visa Card». Что это? — Сравнение платежных методов

Visa Card — это любая платежная карта любого типа, использующая сеть Visa c клеймом Visa Inc. Карты могут включать кредитные, дебетовые или предоплаченные карты. Эти карты доступны индивидуальным и деловым клиентам через различные партнерские отношения с финансовыми учреждениями. Финансовые учреждения могут выбирать между несколькими поставщиками сетевых услуг для обработки транзакций и брендинга. Как правило, финансовое учреждение будет выбирать партнера с одним поставщиком транзакций, таким как Visa, для всех своих продуктов платежных карт. Каждый эмитент имеет свои собственные требования для карт Visa, которые он предлагает. Кредитные карты Visa будут рассматривать кредитный профиль пользователя при выпуске карты с различными стандартами кредитования, установленными финансовым учреждением-эмитентом для утверждения карты. Кредитные карты Visa также могут принести многочисленные преимущества карт, такие как 0% вступительных годовых, возврат наличных денег и особые льготы при совершении покупок у конкретного продавца. Дебетовые карты Visa — это карточки, выпущенные совместно с депозитным счетом в финансовом учреждении, например, с контрольным или сберегательным счетом. Дебетовые карты Visa подлежат разрешению финансового учреждения в отношении депозитного счета. Предоплаченные карточные услуги обычно меняются, поскольку они могут быть связаны с банком или компанией fintech, стремящейся предлагать клиентам продукты с предоплаченной карточкой. Среди всех карт Visa общий поток заключается в том, что каждый полагается на сеть обработки платежей Visa. Партнерство с Visa как основной сетью обработки платежей позволяет осуществлять платежи в электронном виде, дебетовать или зачислять на счет держателей карт при совершении покупок у продавцов, принимающих карты Visa. Visa — известная перерабатывающая сеть, и их карты принимаются предприятиями более чем в 200 странах и территориях по всему миру. Другие компании по обработке платежей, владеющие сетями обработки платежей, включают Mastercard, American Express и Discover. Визовые партнеры с компаниями по всему миру для облегчения обработки транзакций как для банков, так и для продавцов. Финансовые учреждения и финтех-компании могут заключать соглашения об обслуживании с Visa для фирменных карточек, использующих сеть Visa. Договоры об оказании услуг включают в себя оплату банковских транзакций и оплату услуг Visa. Visa также сотрудничает с торговцами через различные типы соглашений об обслуживании. Торговцы, которые принимают карты Visa, платят Visa Inc. небольшую комиссию за транзакцию для каждой транзакции клиента как часть стоимости услуг сетевой обработки, предоставляемых Visa Inc.

income-line.ru