Поручитель по кредиту — ответственность. Поручитель в кредите

Как спастись поручителю по кредиту

Денег нет и вряд ли будут

Сложнее всего отвертеться от уплаты чужого долга тогда, когда в качестве поручителя выступила супруга должника. Предполагалось, что это будет простой формальностью. Однако из виду упускалось то, что чаще всего мужчина — основной добытчик в семье. Сходное положение создавалось и у тех заемщиков, кто стал поручителем у своих родителей, достигших предпенсионного возраста, но на момент оформления кредитного договора безработных.

Поэтому в случае неплатежеспособности таких «тандемов», способов выпутаться из создавшейся ситуации в действительности не так уж и много. Например, попросить банк о кредитных каникулах либо реструктуризовать долг. Ну или в крайнем случае, продать, под контролем банка, имущество, находящееся под залогом.

Как поручителю избавиться от необходимости платить

Единственный вариант, когда поручитель может избежать оплаты кредита — отсутствие постоянного дохода или личного имущества, которое можно реализовать (автомобиля, жилья). Если банк подаст в суд иск о взыскании задолженности и выиграет его, то очередь «выбивать» деньги у поручителя перейдет к государственной исполнительной службе.

Хотя если ни денег, ни имущества нет как такого, то через полгода решение суда вернется банку не исполненным. Кредитор, конечно же, может вновь подать то же решение на исполнение в ГИС. Реакция будет прежней. Все это будет длиться до тех пор, пока либо поручитель не устроится на работу, либо не станет владельцем какого-либо имущества. При этом необходимо не забыть о том, что во многих случаях банк не обладает правом обирать поручителя «до нитки». Например, если оформить 25% от зарплаты в виде алиментов, а 25 — 30% (или даже больше) выделить на содержание родителей нетрудоспособного возраста, то можно сделать так, что банку будут доставаться сущие «крохи» или совсем ничего. И, отметим, в рамках закона.

Всему есть предел

Ко всем прочему у взыскания денег с поручителя существует срок давности. Если, к примеру, банк «запамятовал» обратиться к нему на протяжении полугода от момента появления права на истребование задолженности (со времени прекращения денежных поступлений), то он автоматически лишается права предъявлять какие-либо требования по этому вопросу. В этом случае под обращением понимается не телефонный звонок специалиста по кредитам, а требование о погашении задолженности в письменном виде.

Кстати, «сражение» в суде между банком и заемщиком может длиться достаточно долго. Средний показатель задержки внесения платежей кредитором составляет от двух до трех месяцев. Затем еще приблизительно месяц противоборствующие стороны препираются относительно кредитных каникул, реструктуризации задолженности и тому подобное. Иногда, солидное количество времени может быть затрачено банком на то, чтобы привлечь коллектора и на «беготню» за заемщиком. Так что сроки должны быть на первом месте!

«Покой нам только снится»

Однако, даже в случае своевременного предъявления кредитором требования к оплате, это еще не значит, что нужно выражать согласие с банковскими условиями. По признанию самих банкиров, чаще всего главная цель такой беседы с поручителем — психологическое давление в надежде, что он заставит платить заемщика. Когда же кредитор старается надавить собственно на поручителя, адвокаты дают совет хорошенько изучить кредитное соглашение и сам договор.

Есть шанс в судебном порядке вынудить банк подписать дополнительное соглашение (с условиями, необходимыми поручителю), апеллируя к тому, что прежние положения заключенного договора находятся в противоречии с законом и интересами сторон. Любители «адреналина в крови», конечно же, могут обратиться в суд с иском от имени близких родственников поручителя с целью признать его недееспособность.

Если банк выставит встречный иск, то во всех спорах в суде должны будут присутствовать члены опекунского совета. А уж они вряд ли дадут согласие на продажу имущества такого человека. Первый минус этого тот, что далеко не каждый добровольно согласиться принять на себя клеймо недееспособного (кто знает, чем это может обернуться в будущем). Второй минус — требование банка о проведении судебно-медицинской экспертизы для подтверждения недееспособности. Если кредитору и удалось свершить свое «черное дело» и истребовать в суде долг с поручителя, то он еще обладает законным правом «вытрясти» из заемщика свои «кровные», подав на него регрессный иск.

В каких случаях кредитор может потребовать от поручителя погашения кредита:

Когда заемщик не может или не желает платить; когда стоимость залогового имущества заемщика недостаточна для покрытия задолженности; в случае смерти или гибели заемщика и если у него отсутствует полис на страхование жизни.

Поручитель в праве не согласиться с решением банка!

Когда обращение банка произошло по истечении полугода с момента появления задержек платежей по займу; когда в качестве поручителя выступает супруга/супруг и имущество, на которое банк хочет «наложить лапу» является совместным; когда на договоре поручительства нет личной подписи поручителя; когда поручитель недееспособен; когда до 70% доходов тратится поручителем на содержание недееспособных родственников и на уплату алиментов детям; когда поручитель не имеет работы и не обладает движимым либо недвижимым имуществом. А если поручитель все же не сможет уйти от «расплаты»? Тогда он получит законное право требовать у должника возвращения выплаченных взносов, штрафов, процентов, возмещения судебных издержек и других убытков.

Перед тем как стать поручителем, вимательно изучите все пункы кредитнго договора (сумма, срок погащения, проценты, комисии и ответственность поручителя (объем, сроки, условия)).

Также на каких условиях выдается кредит и как он должен возвращаться. Очень важны условия собственно поручительства, то есть чем и как поручился поручитель по кредиту.

Поручитель обязан не только ознакомиться с главными пунктами и тщательно прочесть весь кредитный договор, но не забыть то же самое сделать с другими сопутствующими договорами. Ведь он, по сути, является «наследником второй очереди» по кредиту. Поручительство финансами по кредитам других физических лиц — давно используемый во всемирной практике банковской деятельности инструмент. Поэтому его не нужно бояться.

Поручитель всегда может самостоятельно защититься от недобросовестного заемщика, если он подойдет к своей роли достаточно ответственно. Самое главное до того как поставить свою подпись под договором поручительства — хорошенько оценить все нюансы этого шага, с учетом того, в каких отношениях или родственных связях с поручителем находится будущий заемщик. По факту, поручитель не менее кредитора должен быть в курсе платежеспособности заемщика, интересоваться наличием активов у него, его качествами как личности.

Виды ответственности поручителя

Поручительство — договор, по которому поручитель (третье лицо) берет на себя обязательство перед кредитором в том, что он будет ответственен за должника в случае невыполнения заемщиком взятого обязательства. Ответственность бывает двух видов: солидарная и субсидиарная.

Если по договору ответственность солидарная, то кредитор имеет право требовать исполнения договоренных обязательств как от любого в отдельности, так и одновременно.

Если выбрана субсидиарная ответственность, то до того, как потребовать от поручителя оплаты задолженности по кредиту, банк вначале должен сделать по отношению к заемщику. Кстати, до этого кредитор обязан сперва убедиться, что должник не в состоянии выполнить обязательство либо подождать определенное время, а только затем требовать того же от поручителя. В этом и заключается основное отличие субсидиарной ответственности от солидарной. Отсюда вывод. Даже если банк уже начал требовать от поручителя выполнения обязательств, не выполненных заемщиком, то еще не факт, что в любом случае придется платить. Всегда есть возможность выкрутиться законным путем.

credits.ru

Поручитель по кредиту - чем рискует и какая ответсвенность?

[vc_row][vc_column][templatera id=»14527″][vc_column_text]Каждое оформление кредита обладает своими особенностями и спецификой. Немало займов предоставляется по предоставлению лишь стандартного пакета документов, оформление других требует от соискателя дополнительных гарантий собственной платежеспособности и надежности.

Одним из таких гарантов является предоставление финансовому учреждению при оформлении кредита платежеспособного и надежного поручителя. Если потенциальный заемщик сможет найти человека, который будет готов поручиться перед кредитором, то банковская структура сможет предоставить такому соискателю более крупную сумму.

Обычно, поручителями чаще всего выступают родственника заемщика, реже займы оформляются друзьями. Про дружеские займы мы уже раньше рассказывали.

Помимо этого, нельзя не отметить, что займы, обеспеченные поручительством, обходятся значительно дешевле и выгоднее тех, по которым все обязательства и ответственность полностью лежат лишь на заемщике.

Впрочем, следует отметить, что быть поручителем гораздо сложнее, нежели может показаться на первый взгляд, ведь многие люди, которые взяли на себя подобное бремя, считают, что от них в данном случае требуется лишь несколько документов и пару подписей, после чего вся их роль на этом заканчивается.

Поручившись за должника, гарант рискует куда больше, нежели сам заемщик, так как тот хотя бы взял в банке в собственное пользование кредитные денежные средства, поручителю же в случае непредвиденных обстоятельств и отказа должника от кредитных обязательств, останется лишь ответственность, и большая проблему, которую ему придется решать.

О чем должен знать поручитель?

Финансовые аналитики утверждают, что для того, чтобы поручительство по займу не стало настоящей кабалой, человеку, который дал согласие быть гарантом, необходимо обязательно знать о соискателе и непосредственно самой программе кредитования как можно больше.

Таким образом, прежде чем подписывать какое-либо соглашение, поручителю нужно выяснить точные паспортные данные потенциального заемщика, уровень его доходов и место его проживания.

Кроме того, важно обладать четким представлением об условиях будущего займа, его процентной ставке, сумме, а также о возможных пенях и штрафных санкциях, которые будут начисляться кредитором в случае нарушения условий договора. Некоторые люди дополнительно еще и требуют долговую расписку.

Всю данную информацию поручителю необходимо выяснять и по отношению к себе — определить, сможет ли он в случае необходимости вместо должника погашать кредит без значительного ущерба своему бюджету.

Для дополнительной подстраховки поручителю следует попросить потенциального заемщика заключить соглашение, в котором следует указать ответственность должника непосредственно перед поручителем в случае неисполнения своих обязательств по займу.

Соглашаясь выступить поручителем, человек должен знать о собственных правах и обязанностях, в том числе и о том, как грамотно стребовать с заемщика долг, если ему придется вместо него погашать заем. Как правило, чтобы это сделать требуется решение суда.

При этом, чтобы принятое судом решение было в пользу поручителя, ему необходимо: иметь собственный экземпляр кредитного соглашения, договор о поручительстве, чеки, подтверждающие внесение платежей.

Чего нужно опасаться человеку, который оформил поручительство по займу?

При оформлении кредитного договора с поручительством, банковские структуры, обычно устанавливают для заемщика и поручителя абсолютно солидарную ответственность. Это подразумевает, что финансовое учреждение имеет право перебросить кредитные обязательства на поручителя, даже при минимальных задержках с платежами.

Впрочем, с одной стороны это не столь плохо для поручителя, так как в этом случае штрафные санкции за просрочку ежемесячных платежей не успеют достигнуть астрономических размеров.

Кроме этого, следует знать, что привлекая к погашению займа поручителя, банковская организация может попросту разделить имеющийся долг пополам между заемщиком и гарантом, а может заставить поручителя выплачивать самостоятельно весь заем, особенно если должник не планирует вносить платежи и продолжает игнорировать кредитора.

Если поручитель по определенной причине и сам не сможет справляться с кредитными обязательствами, то под угрозу может попасть даже его имущество, потому что финансовое учреждение постарается возвратить долг любым доступным способом.

При этом, если должник просто не платит, то поручитель имеет хоть какой-то шанс получить обратно свои деньги, тем не менее случаются и ситуации куда более критичные, например, когда заемщик умирает и в таком случае выплаченная кредитору сумма уже никогда не компенсируется. Если человек стал поручителем, в его кредитную историю буквально сразу же делается надлежащая запись.

Таким образом, если впоследствии с погашением долга возникнут проблемы, то это отразится не только на репутации заемщика, допустившего просрочку, а также это коснется и поручителя.

Следовательно, получить кредитные денежные средства в дальнейшем незадачливому поручителю будет гораздо сложнее.

Из вышеперечисленного следует, что прежде чем за кого-либо поручиться и пойти на столь серьезный и ответственный шаг, необходимо все тщательно взвесить и лишний раз подумать, стоит ли так рисковать, ведь порой даже самые надежные друзья могут подвести, а в данной ситуации проблема будет более чем серьезная, которая может привести к весьма плачевным последствиям.

По материалам сайта http://pr-credit.ru

[/vc_column_text][/vc_column][/vc_row]

(Visited 1 698 time, 10 visit today)

Поделись с друзьями!

pr-credit.ru

Может ли поручитель взять кредит на себя

Поручительство физических лиц – это одна из гарантий возврата банковского кредита, большинство коммерческих банковских организаций предпочитают сотрудничать с заемщиками с возможностью обеспечения в виде поручительства. Особенно такая практика применяется, если речь идет о крупных суммах кредита, соответственно, сам поручитель попадает в ту ситуацию, когда ему в будущем будет сложно взять кредит, по крайней мере, для них существуют некоторые ограничения. Ответим на вопрос, можно ли поручителю взять кредит.

Роль поручителя в кредитном договоре

В первую очередь поручитель – это лицо, которое гарантирует кредитору возврат заемных средств независимо от каких-либо обстоятельств. Если говорить простыми словами, то сам по себе он не обязан выплачивать оформленный кредит и не права претендовать на денежные средства заемщика он также не имеет. Однако он обязан будет возместить ущерб кредитору в случае неплатежеспособности самого заемщика, то есть, по сути, его ответственность наступает только тогда, когда заемщик перестает исполнить свои кредитные обязательства.

Поручитель – это физическое или юридическое лицо, которое выступает в форме обеспечения по банковскому займу, он несет ответственность за добросовестное исполнение долговых обязательств перед кредитором.

Из всего вышесказанного можно сделать такой вывод, что поручителю банк предъявляет не менее жесткие требования, чем к заемщику. То есть, в идеале это должно быть финансово состоятельной лицо, которое будет способно выплатить банковский кредит, из обязательных документов поручители требуются справка о заработной плате, причем суммы ежемесячных доходов должно быть достаточно для уплаты долга и процентов.

На практике поручители банковские кредиты не выплачивают, но если по каким-то обстоятельствам заемщик уклоняется от уплаты долга, то банк имеет полное право взыскать в судебном или досудебном порядке сумму долга именно с поручителя. Кстати, поручительство физических лиц также фиксируется в кредитное досье, то есть, при обращении в банк за кредитом новый кредитор будет знать о поручительстве по кредитному договору третьего лица.

Ограничения для поручителей

Теперь вернемся к основному вопросу, может ли поручитель взять кредит на себя. Следуя из того, что поручитель хоть и фактически кредит по договору третьего лица не выплачивает, однако, имеет некоторые обязательства, которые могут наступить в случае неплатежеспособности заемщика. Тем не менее, этот факт не мешает ему обратиться в банк для оформления кредита на свое имя. К тому же, если в кредитной истории заемщика все хорошо, и он своевременно исполняет свои обязательства, то это дает в банку повод для сотрудничества с поручителем, как с заемщиком.

Но и здесь есть одно существенное обстоятельство, ведь каждый банк рассчитывает максимальную сумму кредита непосредственно для своего заемщика. Эта сумма зависит от фактических доходов и расходов физического лица постольку, поскольку он является поручителем по чужому кредитному договору, потенциальная сумма ежемесячных выплат будет вычтена из его заработка. Следовательно, сумму кредита для него будет намного ниже, нежели та, на которую он рассчитывает.

К тому же нельзя исключать такую ситуацию, что поручительство может обернуться крайне негативно, например, заемщик перестал платить долг банку, а кредитор, в свою очередь, пытается взыскать его непосредственно с поручителя. При этом он требует уплаты суммы основного долга, начисленных процентов и неустойки, в случае отказа банк имеет полное право подать в суд и взыскать денежные средства в судебном порядке. Далее, это приводит к тому, что кредитная история поручителя безнадежно испорчена и взять ему кредит в данном случае будет практически невозможно.

Важно! Прежде чем соглашаться на поручительство по кредитным обязательствам обязательно ознакомьтесь со статьей Гражданского кодекса номер 363 «Ответственность поручителя».

Банк определяет возможность выдачи кредита

На самом деле, вопрос кредитования поручителей строго индивидуален, каждое отдельное заявление потенциального заемщика рассматривается в соответствии с внутренним регламентом кредитно-финансовой организации. Для того, чтобы получить кредит заемщику нужно предоставить полный пакет документов и написать заявление на рассмотрение своих данных.

Решение о выдаче кредитных средств принимается на основании множества факторов. В первую очередь, в расчет берется чистый доход заемщика, который высчитывается достаточно просто: из официальных доходов вычитаются все имеющиеся у него долговые обязательства, несомненно, поручительство по чужому кредиту будет браться в расчет. То есть, кредитор уже на момент рассмотрение заявки будет принимать решение: выдать денежные средства или нет.

Кроме всего прочего, сумма кредита будет напрямую зависеть от размера долга по договору поручительства.Иными словами, нельзя точно определить дадут кредит поручителю или нет. Ведь по сути, он не имеет долговых обязательств перед другим банком до тех пор, пока заемщик исполняет свои обязательства самостоятельно. Но при этом, банк не исключает возможности, что рано или поздно к поручителю будут предъявляться права требования по договору поручительства, соответственно, эти риски при принятии решения будут учитываться.

Что делать если банк отказал в кредитовании

Итак, на принятие решения банка влияют многие факторы один из них, несомненно, это поручительство. Вероятность получить отказ возникает в следующих случаях:

- если соглашение о поручительстве было оформлено недавно и в Бюро кредитных историй не отражается история выплаты займа;

- если речь идет о крупных суммах кредита;

- если кредит проблемный, то есть заемщик недобросовестные исполняет свои обязательства и портит свою кредитную историю и кредитную историю своего поручителя.

Кстати, немаловажным является вопрос, может ли поручитель взять ипотеку. Здесь все гораздо сложнее, ведь речь идет о крупных суммах займа, но, несомненно, решение банка здесь во многом зависит от самого заемщика, от суммы первоначального взноса, которую он готов внести, от его официального доходы и многих других обязательств. На ипотечное кредитование банк идет намного проще постольку, поскольку кредит обеспечен залогом ликвидного имущества, здесь риски банков практически отсутствует.

Еще один фактор, влияющий на решение банка это дополнительная гарантия. Например, по одному кредиту заемщик может привлечь несколько поручителей, плюс оставить залог в виде имущества. Поручителю по такому кредиту взять кредит на себя будет гораздо проще, ведь финансовая нагрузка в данном случае намного меньше, соответственно, и уровень риска ниже.

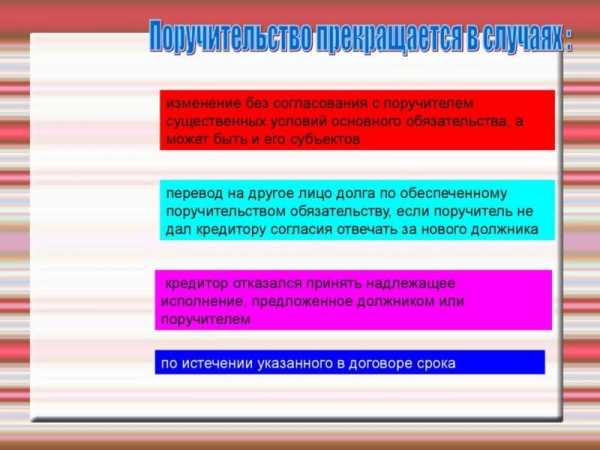

Можно ли выйти из договора поручительства

Нельзя не отметить, что поручитель является полноправным участником сделки между кредитором и заемщиком в банке, что отражено в договоре поручительства и само собой, у некоторых из них может возникнуть актуальный вопрос, можно ли выйти из этого договора и как это сделать. На самом деле в соответствии с гражданским кодексом поручительство физических лиц прекращается в следующих случаях:

- если банк перевел долг заемщика на третье лицо без уведомления поручителя;

- при изменении условий кредитного соглашения по инициативе банка;

- при банкротстве заемщика;

- по окончании срока действия кредитного договора, или при досрочном погашении кредита;

- при переоформлении обязательств на другое лицо.

Важно! если поручитель не может оформить кредит по причине своих долговых обязательств, то он может непосредственно обратиться к заемщику с той целью, чтобы он переоформил договор поручительства на другое платежеспособное лицо.

Если говорить простыми словами, то поручитель может отказаться от своих обязательств в том случае, если заемщик готов предоставить банку другое обеспечение в виде своего имущества или поручительства других лиц. То есть две стороны кредитного договора могут договориться между собой и поручитель выйдет из договора при том условии, что заемщик предоставит другое платежеспособное лицо, готовое за него поручиться.

Обратите внимание, что прежде чем согласиться на поручительство нужно внимательно оценить все свои риски, ведь это довольно рискованное мероприятие постольку, поскольку кредитор имеет полное право потребовать возврата долга, что в будущем испортит кредитную историю и затруднит оформление собственных кредитов, в том числе ипотеки.

Таким образом, ответ на вопрос может ли поручитель взять кредит на себя очевиден. Да, может, но только при выполнении определенных условий. То есть он должен максимально соответствовать требованиям банка и быть вполне платежеспособным для исполнения своих кредитных обязательств. Но стоит также учитывать, что обращаться в банк за собственным кредитом сразу после подписания договора поручительства не стоит, потому что здесь в большей степени вероятность получить отрицательный ответ.

znatokdeneg.ru

Поручитель для кредита. Как и что?

Получить кредит быстро сегодня можно в микрокредитной организации, имея лишь паспорт и лицо честного человека. Но если Вы хотите получить кредит в банке, Вам нужны более серьезные гарантии.Согласно статистике, около одной пятой части займов, предоставляемых российским гражданам различными финансовыми структурами, происходят благодаря участию так называемых «поручителей».

Кому-то приходится обращаться к поручителю из-за требований самого финансово-кредитного учреждения, кто-то вынужден обратиться за дружеской помощью, потому что размер дохода не убеждает банк в платежеспособности заемщика.

Как бы там ни было, но поручитель тоже живой человек, у которого имеются свои желания и потребности, ради удовлетворения которых большинство жителей страны и обращаются в финансово-кредитные учреждения для оформления кредита.

Сложно ли быть поручителем?

Как показывает практика, перед тем как стать поручителем, большая часть граждан России ввиду финансовой и юридической безграмотности совершенно не задумываются о том, что если заемщик не исполнит все свои обязательства по кредиту, то вся ответственность за неуплату ложится на плечи поручителя.

Согласно российскому законодательству, поручитель обязан погасить займ должника, причем со всеми имеющимися штрафами, пеней и остальными вытекающими отсюда неприятностями. Это значит, если поручитель попал в ситуацию, в которой кредит поручителю потребуется самому, то перед ним предстанет задача довольно сложная.

Ведь теперь он (поручитель) должен суметь убедить финансово-кредитное учреждение в том, что он платежеспособен, и сможет без особых проблем одновременно погашать задолженность по предыдущему кредиту (на который он выступил поручителем) и по своему.

Сегодня кредитную политику банки проводят вполне лояльную. Она позволяет заемщику иметь более одного непогашенного кредита. Это как потребительский кредит, так и кредитная карта. По сведениям финансовых аналитиков, основная проблема заключена в том, что поручители требуются при оформлении займа с большим денежным лимитом, сумма которого колеблется от двухсот тысяч рублей и выше. В сравнении с таким кредитом, кредитная карта, имеющая сумму не выше тридцати тысяч рублей, считается вообще незначительной.

Отметим, что финансово-кредитные учреждения по разному «встречают» потенциальных заемщиков. Например, если банковская организация является довольно крупной, то здесь, как правило, одобрительно относятся к наличию у потенциального заемщика дополнительного кредитного обязательства.

Хотя, на практике, шансов получить кредит поручителю в банке меньше, чем у обычного заемщика. Исправить ситуацию заемщик-поручитель не сможет даже благодаря наличию высоколиквидного залога, так как подобный залог, как правило, уже выступает в этом качестве в другой кредитной программе, соответственно банк претендовать на такое имущество не может.

Зачастую банк отказывает поручителю-заемщику в получении кредита, указывая на иную причину, нежели на его поручительство в другой кредитной программе.

Стоит ли скрывать в банке то, что Вы поручитель?

Иногда потенциальный заемщик является по совместительству поручителем и пытается оформить займ онлайн без оглашения факта своего поручительства в другой кредитной программе, в надежде, что банк не сможет докопаться до истины его кредитной истории.

Для таких случаев и предназначено бюро кредитных историй, обратившись в которое любой банк может получить полные сведения о потенциальном клиенте. Даже некоторые финансово-кредитные организации, занимающиеся предоставлением микрокредитов, подают сюда сведения о своих клиентах.

Поэтому обмануть банк практически невозможно. А если Вы попытаетесь это сделать, и банк об этом узнает (а банк об этом узнает наверняка), то о получении кредита в этом финансово-кредитном учреждении Вы можете забыть навсегда.

Есть шанс получить отказ потенциальным заемщикам, которые ранее выступали как поручители, даже если у них нет никаких долгов, и все задолженности погашены полностью.

Иногда случается так, что сведения предоставляемые бюро кредитных историй, несвоевременно обновляются. То есть на момент оформления кредита задолженность заемщика-поручителя фактическая отсутствует, а в базе данных банка эта задолженность может числиться.

Поэтому, прежде чем прийти в банк за кредитом или оформить займ онлайн, потенциальному заемщику-поручителю необходимо взять документ-расписку, удостоверяющую, что к нему нет претензий со стороны финансово-кредитной организации по предыдущей программе кредитования.

Как не попасть в «черный список» неблагонадежных клиентов:

Как бы Вам ни нужны были деньги, никогда не пытайтесь обмануть банк или другую кредитную организацию. Ведь существует много ситуаций, когда помощь подобной финансовой структуры просто жизненно необходима. Единожды солгав, Вы автоматически можете попасть в «черный список» нежелательных клиентов не только какой-то одной кредитной организации, но и все банки России узнают о Вашей неблагонадежности, и тогда Вы окажетесь с финансовой проблемой один на один.И Вам уже никто не сможет помочь, ни финансовые поручители, ни ликвидные залоги, ни даже Ваше стабильное финансовое положение. Поэтому, если Вам нужно получить кредит быстро и без особых осложнений, никогда не скрывайте правду от работников банка, возможно, что даже если у Вас были или есть какие-то финансовые проблемы по погашению предыдущей задолженности, они Вам пойдут навстречу и предоставят необходимый кредит.

infapronet.ru

ответственность, как избежать, последствия, кто это такой, судебная практика, поручительство в банке

Нередко при оформлении кредита кредитный специалист выдвигает требование относительно привлечения поручителя по кредиту для подкрепления ответственности по контракту. Это необходимо, чтобы минимизировать риски банка.

К данному методу обеспечения прибегают в таких случаях, когда сумма займа превышает 100 000 рублей, когда заемщик не может внести залог, когда клиент имеет отрицательную кредитную историю и при наличии других факторов, вызывающих подозрения у банковской организации.

Для минимизации рисков банка привлекается поручитель, лицо готовое взять на себя часть ответсвенности по выплате долга финансовой организации.

Кто это такой

Поручитель – это участник кредитного договора, который единственный из сторон не получает от сделки никакой выгоды. Это отличает его от созаемщика, который имеет право пользоваться заемными средствами.

Поручитель – это гарантия возврата взятых у банка денежных средств. Для клиента поручитель – это иногда единственная возможность получить крупный кредит или подписать договор по более выгодным условиям.

Иногда привлекается несколько поручителей. Поручительство применяется при кредитовании физических и юридических лиц. В зависимости от условий погашения долга различают два вида поручительства:

- Солидарное заключается в соглашении поручителя возвратить долг банку, если заемщик не сможет по какой-либо причине это сделать.

- Субсидиарное заключается в необходимости доказать, то что клиент не может погашать свой долг самостоятельно. Нередкой является ситуация исчезновения должника вместе с возможностью проверить его платежеспособность.

Поручительство предлагают гражданам, которые соответствуют таким критериям:

- Наличие гражданства;

- Наличие регистрации;

- Наличие постоянного официального дохода;

- Иные условия, выдвигаемые финансовой организацией.

Стандартный кредитный контракт подразумевает наличие у поручителя таких обязанностей:

- Полное или частичное погашение основного долга;

- Погашение процентов по договору;

- Уплата пени и штрафов;

- Уплата судебных издержек.

Обратите внимание: материальная ответственность поручителя подразумевает возможность взыскания имущества.

При привлечении нескольких поручителей, порядок их ответственности прописывается в контракте. Данный порядок прописан в статье 363 Гражданского Кодекса Российской Федерации и носит законный характер.

Закон закрепляет за поручителем такие права:

Иметь доступ к информации о порядке погашения займа;

Стать кредитором человека, за которого он поручился и выплатил долг;

Требовать возврата всех материальных затрат, связанных с поручительством по кредиту;

Обратиться в банк за документами по кредитному соглашению.

От оформленного поручительства гражданин может отказаться в нескольких случаях:

- Если после подписания соглашения он стал плательщиком алиментов;

- Если поручитель стал недееспособным;

- Если поручитель является мужем (женой) заемщика.

Ответственность и риски

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам:8 (499) 703-15-47 — Москва8 (812) 309-50-34 — Санкт-Петербург

или если Вам так удобнее, воспользуйтесь формой онлайн-консультанта!

Все консультации у юристов бесплатны.

Прежде чем согласиться на поручительство по кредиту нужно ознакомиться с ответственностью и рисками, которых не всегда можно избежать.

Прежде чем согласиться на поручительство по кредиту нужно ознакомиться с ответственностью и рисками, которых не всегда можно избежать.

Пока текущий кредит не погашен поручитель вряд ли сможет оформить самостоятельно банковский займ, так как его платежеспособность уже скована чужим кредитным договором.

Ликвидная собственность поручителя может быть арестована и изъята в судебном порядке в пользу погашения чужой задолженности.

Важно знать: поручительство по проблемному кредиту налаживает отпечаток на кредитную историю поручителя.

Данные вопросы не должны оказаться необдуманными и неучтенными. При планировании участвовать в кредитном процессе в качестве поручителя лучше пройти юридическую консультацию по конкретному договору.

Что ждет

Ответственность поручителя заключается в том, что он ручается за заемщика, берет на себя его обязательства в экстренной ситуации.

Ответственность наступает в зависимости от ситуации с выплатой кредита. Если выплаты прекратились в результате прекращения трудовой деятельности заемщика, то банк вправе требовать платежи с поручителя, при этом, обращаясь в суд и претендуя на его имущество.

Если заемщик скрывается, ответственность по кредитным обязательствам также переходит на поручителя по кредиту. Но если в течение года после пропажи заемщика кредитор не уведомляет поручителя о возлагаемых на него обязательствах, они автоматически отменяются.

Если заемщик умер, то поручитель не несет ответственности по его кредиту. В таком случае остаток долга выплачивают либо наследники погибшего, либо страховая компания.

Если сумма кредита новость для поручителя и при подписании документов оглашалась иная сумма, то можно смело защищать свои интересы в суде. Обращение в суд будет иметь смысл, если поручитель в действительности не был официально оповещен банком об увеличении долга.

Как минимизировать ответственность

Если поручитель оказался в щекотливой ситуации, когда он вынужден рассчитываться с чужими долговыми обязательствами, он стремится сделать всё, чтобы снизить свои материальные потери.

Минимизировать ответственность может тесное сотрудничество с банком.

Полезно знать: значительно снизить финансовую нагрузку может реструктуризация или рефинансирование займа. Это уменьшит обязательные ежемесячные платежи, исключит накопившиеся штрафы и пени, что отвечает интересам плательщика.

Кроме того, это позволит спасти кредитную историю, избежать общения с коллекторами, а возможно и суда.

Перед тем как стать поручителем

Минимизировать риски может детальный анализ платежеспособности заемщика. Нужно «расставить все точки над И» до подписания контракта. Узнать причину оформления кредита.

Если она связана с желанием поправить материальное положение, то лучше отказаться от поручительства. Важно — есть ли у заемщика невыплаченный займ.

Нужно обратить внимание на личностные качества заемщика. Со всей ответственностью к выплате кредита подходят люди педантичные, аккуратные в работе и обязательные.

Нужно ознакомиться с кредитной историей заемщика в БКИ. Если данный анализ имеет больше положительных моментов, то можно смело идти на помощь знакомым или родственникам и связывать себя кредитными обязательствами.

Можно ли полностью избежать ответственности

Чтобы полностью избежать ответственности нужно попросту не соглашаться на поручительство.

Если заемщик не платит кредит, банк будет требовать его с поручителя в судебном порядке. Практика показывает, что банк всегда остается в выигрыше при рассмотрении дел о кредитном поручительстве.

Факт оформления поручительства делает полное избежание ответственности невозможным.

Избежать выплаты долга поручитель может в таких ситуациях:

- Если просрочка по кредиту более чем шесть месяцев, в течение которых банк не выходил на связь с поручителем.

- Если поручитель потерял работу и не имеет официальных доходов, а также выплачивает алименты на более чем на одного ребенка;

- Если поручитель не имеет ликвидного имущества.

Попытка избежать ответственности может только усугубить ситуацию и привести к неприятным последствиям.

Совет юриста: после расчета с банком поручитель может в судебном порядке взыскать задолженность с бывшего заемщика, из-за которого он попал в затруднительную ситуацию.

Перед тем как прийти на помощь родственнику или коллеге и стать поручителей, нужно тщательно взвесить все риски и свои финансовые возможности.

Перед тем как прийти на помощь родственнику или коллеге и стать поручителей, нужно тщательно взвесить все риски и свои финансовые возможности.

Важно помнить, что в соответствии с законом финансовые обязательства заемщика и поручителя перед кредитором являются равными.

Поручительство – это один из популярных кредитных инструментов, которые широко применяются во многих банках России, в т.ч. и в Сбербанке.

Какие могут быть последствия поручительства по кредиту, смотрите ответ юриста в следующем видео:

sovetnik.guru

Чем рискует поручитель? Кредит с поручителем и без. — Лента — RealtyPress.ru

Часто при кредитовании банки требуют от заемщика наличие поручителей. Кредиты без поручителей, конечно, тоже выдаются, но... на худших условиях и с большими процентными ставками. Оформляя поручительство, банк получает дополнительные гарантии возвратности кредита и одновременно снижает риск выдачи кредита недобросовестным клиентам. Ведь поручитель тоже предоставляет банку всю информацию о себе: паспорт, справку о средней заработной плате за последние 3-6 месяцев работы и др.

Требования к доходам поручителя также высоки – средств должно быть достаточно для погашения кредита и процентов банка. Таким образом банк минимизирует риск оформления кредита по поддельным документам, с поддельным трудоустройством и т.д.

То есть, требования к поручителю банки, как правило, предъявляют в полном объеме. Да и про обязательства не раз упомянут. А вот о последствиях в случае непогашения кредита ссудополучателем скромно умалчивают. Как будто их это вовсе не касается...

На сколько велик риск поручителя, и чем грозит ему поручительство? К сожалению, весьма велик. Роль поручителя при кредитовании - нести такую же ответственность за возврат кредита, как и заёмщик. Если заёмщик не хочет, или по какой либо непредвиденной ситуации не может гасить кредит, то банк требует возврата кредита с процентами от поручителя. Права банка в данной ситуации защищены пунктом 1 статьи 363 Гражданского кодекса РФ, которая гласит: «При неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно…» Это значит только то, что не погасил один – погасит другой. Этот тезис очень четко прописывается в договорах поручительства.

Даже при вашем полнейшем доверии к заемщику, может случиться ситуация, описанная в ниже:

-

Думов Алексей 15.06.07 11:42:53

"У меня были два друга (муж и жена), с которыми я был длительно и хорошо знаком, их платежеспособность особых сомнений не вызывала. Им нужна была новая машина, и они попросили меня и ещё одного товарища выступить поручителями по кредиту. Сумма кредита в общем-то не космическая, $18000 на два года. Я рассудил, что в случае любых проблем четыре человека (муж - заёмщик, и три поручителя - его жена, я и третий товарищ) смогут достаточно легко за пару лет каждый отдать по $4500 (всего-то по $188 в месяц, при моей зарплате 20000руб это напрягает, но всё же не смертельно, пару лет потерпеть можно, да и наверняка они сами всё отдадут ...). Ну не сможет один из них, ну тогда с каждого из трёх побольше, по $250, но это вряд ли, люди то надёжные, из-за $188 в месяц дружбу нарушать не будут. Я поколебался и поставил свою подпись как поручитель. Они получили кредит, купили машину, и через два дня на МКАД попали под фуру, идущую не по своёй полосе (она ехала по четвёртой полосе на скорости 20км/час, они въёхали ей в зад на скорости около 100км/час). Оба, и муж и жена, сидели на переднем сиденье, дети на заднем. Перед машины ушёл под фуру, высокий задний бампер фуры пробил лобовое стекло, обоих друзей насмерть, дети сзади сильно не пострадали. А я остался с кредитом один на один, третий товарищ заявляет о своей зарплате в 15000руб при неработающей жене и двух маленьких детях. Вот такая офигенная сложилась ситуация, и я просто не знаю, как теперь отдавать по $750 в месяц в самом пиковом случае, если он не будет платить вообще.

Граждане, десять раз думайте, прежде чем подписывыться под договором поручительства, даже для самых надёжных друзей и под маленькие кредиты. Может случится всё что угодно, и если уж вы ставите свою подпись под поручительством, то прикиньте, а сможете ли вы отдать весь долг в одиночку. Нельзя, ни в коем случае нельзя это делать, если вы не в состоянии отдать долг. Думайте, а потом делайте, а не как я."

Грустная история, согласитесь.

Итак, поручитель, это человек, который берет на себя обязательства перед кредитором другого лица отвечать за исполнение последним всех его обязательств по кредиту. В Статья 361 Гражданского кодекса РФ по этому поводу сказано: «По договору поручительства поручитель обязуется перед кредитором другого лица отвечать за исполнение последним его обязательства…».

В соответствии с Российским законодательством, супруг (супруга) автоматически становится созаемщиком по кредиту. В случае, если у супругов есть желание избежать солидарной ответственности по кредиту или равных прав на приобретаемую вещь, необходимо составлять брачный контракт.

Я не в коем мере не призываю всех отказываться от роли поручителя, но положительное решение выступить поручителем, должно быть финансово оправданным и ни в коем случае не должно ввергнуть поручителя и его финансовое состояние в катастрофу или серьезные финансовые проблемы. В этой ситуации, правило – доверяй, но проверяй – должно работать без всяких обид друг на друга.

Что для этого необходимо сделать и просчитать?

Во-первых, вам не мешает самому заглянуть в паспорт «просителя» и проверить его гражданство и прописку. Если прописка не вашего региона, то это должно вас немного насторожить. Ведь где искать потом ссудополучателя для возврата долга, если он откажется платить по кредиту и уедет, а всю задолженность придется выплачивать вам? В моей практике был такой случай, когда ссудополучатель исчез, не погасив миллионный кредит, а его друг детства, выступивший поручителем, даже не знал толком, где он живет, и совсем не подозревал о том, что ссудополучатель прописан в далеком от нашего города регионе.

Во-вторых, необходимо получить от вашего «просителя» полную информацию по кредиту: запрашиваемая сумма кредита, срок кредитования, процентная ставка по кредиту и цель кредитования. Получив эту информацию, просчитайте сумму всех затрат по кредиту а затем взвести реальную возможность по его погашению за счет своих средств, без сильного перенапряжения. Если это возможно, то поручительство вам по плечу.

В-третьих, выплата кредита за «ссудополучателя - просителя» ни в коем случае не должна ставить под удар необходимые для нормального проживания вашей семьи ценности (основные средства). За задержку платежей по кредиту банки начисляют пени в значительных размерах. В таком случае просчитанной поручителем ранее суммы на погашение кредита может и не хватить. По решению суда, взыскание может быть направлено на имущество поручителя.

Поручитель должен знать свои права, которые закреплены статьями 364 и 365 Гражданского Кодекса РФ, и уметь, при необходимости, ими пользоваться. К правам поручителя относятся:

-

выдвигать возражения против требований кредитора (банка), которые мог бы представить должник, если иное не вытекает из договора поручительства. Это делается, если банком нарушаются условия по кредитному договору и договору поручительства.

-

получить права кредитора по обязательству, если поручитель, исполнил свои обязательства и удовлетворил требования кредитора вместо должника. Права на взыскание передаются банком поручителю в виде договора, скажем на уступку требования, в размере исполненного поручителем обязательства.

-

поручитель также вправе требовать от должника уплаты процентов за сумму, выплаченную кредитору, и возмещение иных убытков, понесенных в связи с ответственностью за должника.

-

получить от кредитора все документы, удостоверяющие требование к должнику, и все права, обеспечивающие это требование. Для предъявления должнику требований о возврате средств (возможно через суд), вам потребуется иметь документы - договор об уступки требования, договор поручительства, платежные документы об оплате вами требований банка, копию кредитного договора и другие документы.

Есть и еще одна сторона поручительства. Если кредит, по которому вы выступили поручителем, не погашается в установленные сроки, то формируется отрицательная «кредитная история». Ссудополучатель по этой «кредитной истории» попадает в банках в список ненадежных партнеров, которым в получении новых кредитов отказывается. Во многих банках, в такой «черный список» одновременно с ссудополучателем попадают и поручители. Выступили неудачно поручителем – забудьте в дальнейшем о получении кредитов для себя. И на длительный период времени!

Изучив все обстоятельства, можно давать согласие на поручительство, при условии, что вы уверены в добросовестности и стабильной платёжеспособности заёмщика. В противном случае Вас ждут суды, потеря своих денег и моральные стрессы. Я желаю вам осмотрительности и удачи.

И, наконец, хорошая новость - в результате конкуренции, банки все реже выдвигают требование о наличии у заемщика одного или нескольких поручителей. Это требование более характерно для ипотеки в регионах, а в Москве и крупных городах России уже вполне возможно получение кредита без поручителей.

RealtyPress.ruС использованием материалов сайта Банкирша.com

www.realtypress.ru

Может ли поручитель взять кредит в банке?

Поручитель считается гарантом возврата банку кредитных денег. Займы под обеспечение являются более выгодными, так как по ним действуют низкие ставки и высокие лимиты. Как видно из статистики, большая часть клиентов успешно рассчитывается с долгом. Но может ли поручитель взять кредит в банке? Об этом рассказано в статье.

Когда требуется поручительство?

Обычно поручителями по займам выступают родные и близкие заемщика. Достаточно редко бывает и такое, что человек ручается за коллегу или знакомого. Прежде чем оформлять сделку, следует проанализировать последствия в случае неуплаты кредита заемщиком.

Поручительство обычно нужно в следующих случаях:

- Сомнения в платежеспособности заемщика.

- Критичный возраст заемщика – он слишком молодой или старый.

- Предоставляется большая сумма без обеспечения.

- Когда отсутствует кредитная история. Но эта проблема решается и без поручителей. Следует оформить небольшой кредит. Автоматически открывается кредитная история. После успешной выплаты человек будет надежным заемщиком.

Требования к поручителям обычно такие же, как и к заемщикам. У него не должна быть плохая кредитная история. Важно наличие постоянного дохода и официальной работы. Если материальное досье плохое, то заметно понижаются шансы на оформление кредита. При невыплате долга заемщиком поручитель берет это на себя. Поэтому обычно такие обязательства оформляют только очень близкие люди.

Ограничения поручителя

Если клиент оплачивает кредит без просрочек, то банк не беспокоит поручителей. Это улучшает кредитную историю. Может ли поручитель взять кредит в банке? Человек, который является гарантом по чужому кредиту, может обращаться в финансовое учреждение для получения финансовой помощи. Ограничением является снижение суммы из-за взятых обязательств.

Проблемы могут появиться в том случае, если банком не получается очередной платеж. Тогда он может требовать с поручителя оплаты долга. Если кредит не оплачен в течение срока кредитования, финансовое учреждение обращается в суд. В итоге поручитель несет ответственность, так как это установлено ст. 363 п. 1 ГК РФ. Банк может требовать с него:

- основной долг;

- проценты и штрафы;

- судебные неустойки.

В результате портится кредитная история. Шансов на получение займов почти нет. Может ли поручитель взять кредит в банке в данном случае? Обратиться в финансовую организацию он может, но вряд ли заявка будет одобрена. Но следует учитывать, что каждый банк рассматривает заявку индивидуально.

Возможность выдачи займа

Точно ответить на вопрос о том, можно ли взять кредит поручителю, нельзя. Ведь каждая финансовая организация рассматривает заявку индивидуально. Во время подачи заявления нужно:

- Заполнить его бланк, где есть пункт о поручительстве. Скрывать эту информацию не следует. Банком будет проверена достоверность данных. Если обнаружится неверная информация, то будет отказ.

- Представить справку о доходах. Во время расчета суммы банком учитывается размер займа, по которому действует поручительство, как второй кредит. Следует доказать, что материальное состояние позволяет оплатить 2 долга. Некоторые кредиторы учитывают лишь 50% ежемесячного дохода, предполагая, что вторая половина нужна для проживания.

Также банками проверяется кредитная история, где есть сведения о личных займах и поручительствах. Поэтому то, можно ли взять кредит, являясь поручителем, зависит от нескольких факторов. Если материальное положение человека позволит оплатить долг, то, скорее всего, будет одобрение заявки.

Причины отказа

Может ли поручитель взять кредит для своих нужд? Поручительство как метод обеспечения исполнения обязательств не является поводом для отказа в займе. Но некоторые нюансы влияют на результат решения. Нередко банки отклоняют заявки лиц, которые являются поручителями. Связано это с несколькими причинами:

- Несвоевременная оплата долга. В итоге портится кредитная история заемщика и поручителя.

- Если заем был оформлен не так давно, то больше вероятности отклонения заявки.

- Чем больше долг, тем меньше шансов получить свой кредит.

Финансовыми учреждениями учитывается кредитная нагрузка клиента. Оформленные дополнительные займы снижают шансы на одобрение заявки. Можно ли поручителю взять кредит в банке, зависит от официального дохода. Важно подтвердить документально способность выплачивать задолженность.

Как избавиться от поручительства?

На основе п. 367 ГК РФ, поручительство прекращается в некоторых случаях:

- С переводом кредитором долга на другое лицо без письменного согласия поручителя.

- При внесении банком изменений в договор без официального разрешения поручителя.

- С банкротством или ликвидацией учреждения, которое выдало кредит.

- Из-за переоформления поручительства на другого человека.

- После истечения срока, указанного в договоре.

Так как избежать ответственности за недобросовестного плательщика почти невозможно, необходимо хорошо подумать, прежде чем брать на себя такие обязательства. Ведь по оформленной сделке обязанности по выплате долга у поручителя появляются после того, как заемщик перестал перечислять средства.

Ипотека

Может ли поручитель по ипотеке взять кредит? Однозначного ответа на вопрос нет, все зависит от кредитной политики банка. Обычно оценивается финансовое состояние поручителя, уровень рисков по поручительству, объем возможных последствий при ответственности. Данные факторы являются определяющими при рассмотрении заявки. Часто в таких случаях следуют отказы.

Рекомендации

Что нужно учитывать, прежде чем оформлять поручительство? Необходимо:

- Убедиться в финансовой состоятельности и порядочности заемщика. Следует предложить ему страхование от появления финансовых рисков.

- Нужно добавить в соглашение поручительства варианты расторжения сделки.

- Надо узнать сумму платежей и подсчитать, получится ли при необходимости оплатить задолженности. Важно оценить возможности, поскольку при неуплате ответственность переходит на поручителя.

- Не следует поручаться за своих начальников. Если они обращаются за оформлением займа, то это уже свидетельствует о материальных сложностях.

Таким образом, то, можно ли взять кредит поручителю, зависит от различных факторов. Так как это разрешено законом, можно попробовать подать заявку. А решение будет принимать банк.

fb.ru