Обеспечение по кредиту: Формы обеспечения. Обеспечение по кредиту это

что может выступать в качестве залога

Банковский кредит позволяет получить деньги в долг на любые цели. Но в большинстве случаев предоставление займа связано с большими процентами. Снизить их можно, предоставив обеспечение по кредиту. Однако не всем гражданам известно, что именно банк принимает в качестве залога. Помимо недвижимости и дорогостоящего имущества, существует масса иных вариантов.

Определение понятия

Обеспечение по кредиту представляет собой гарантию исполнения обязательств, которую заемщик дает кредитору. Это позволяет финансовой организации снизить риск невозврата долга. Обеспечение осуществляется при помощи движимого или недвижимого имущества, а также иных способов.

Процесс регулирует ФЗ от 02.12.1990 №395-1. При нарушении заемщиком обязательств по договору, компания может потребовать досрочную выплату кредита. Начисленные проценты также предстоит вернуть. Взыскание может быть направлено на переданное в залог имущество. Поэтому к погашению кредита с обеспечением необходимо подходить серьезно.

Обычно банк смягчает условия выдачи денег лицам, предоставившим обеспечение. Ставка по кредиту без залога обычно на несколько пунктов выше. Наличие обеспечения позволяет получить деньги в долг даже лицам с плохой кредитной историей.

Виды обеспечения

Обеспечение по кредиту может сильно отличаться. Все гарантии условно делят на две категории – основные и дополнительные. В первую из них включают предоставление имущества, которое финансовая организация сможет реализовать в случае невозможности произвести расчет по кредиту. Ко второй группе относится предоставление права взыскания долга с иных лиц или выдача дополнительной гарантии.

Объекты недвижимости

Недвижимое имущество – классический вариант залога. В качестве обеспечения банки принимают:

Неохотно осуществляется кредитование под залог жилья, которое является единственным местом жительства заемщика. Реализовать подобное помещение можно далеко не всегда. Передача недвижимости в обеспечение подлежит регистрации. Действие осуществляет Росреестр. Имущество будет находиться в залоге с момента внесения данных в ЕГРП. В свидетельстве о праве собственности делается соответствующая запись. После чего нельзя будет осуществлять следующие действия:

- продать;

- подарить;

- повторно предоставить имущество в залог.

Нарушение условий договора позволяет банку требовать с заемщика незамедлительного возврата денежных средств.

Движимое имущество

Движимое имущество также может выступать обеспечением по кредиту. Обычно банки предоставляют деньги под залог транспорта и сельскохозяйственной техники. Заемщик обязан предоставить в банк оригинал ПТС. Он хранится у кредитора до полного расчета по обязательствам.

Если услугой хочет воспользоваться юридическое лицо, помимо обеспечения может потребоваться предоставление части собственных средств. Обычно размер первоначального взноса составляет 10–20%. Аналогичное правило действует в случае предоставления автокредита физлицу.

Поручительство физических лиц

Обеспечение по кредиту может быть предоставлено в виде поручительства другого лица. В качестве гаранта могут выступать:

- родственники;

- друзья;

- знакомые.

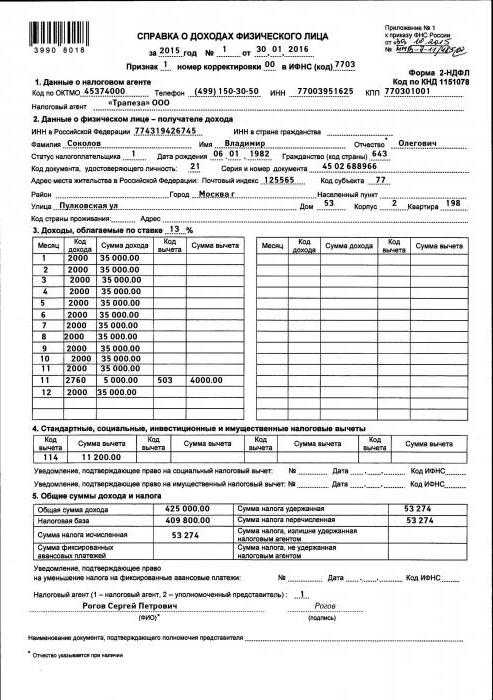

Поручители должны будут подтвердить свою платежеспособность. Если по каким-либо причинам заемщик не сможет самостоятельно производить расчет по кредиту, банк может предъявить требования к поручителям.

Оборудование и животные

Юридические могут предоставить в качестве обеспечения:

- производственное оборудование;

- товарно-материальные ценности;

- сельскохозяйственный скот.

Залоговое имущество должно соответствовать требованиям финансовой организации. Изначально оно не должно быть стационарным. Чтобы не возникало затруднений с реализацией актива. Все компоненты оборудования должны исправно функционировать. Требования к степени износа и году выпуска банки устанавливают индивидуально.

На каждую единицу оборудования нужно предоставить инвентарные карточки. Это нужно для его дальнейшей идентификации. Чтобы убедиться в сохранности залога, представители банка могут периодически совершать выездные проверки.

Скот также должен соответствовать ряду требований. Животные не должны быть старше 5 лет. В течение периода расчета по обязательствам предприниматель обязан обеспечить животным нормальные условия содержания. Потребуется представить справку о наличии кормовой базы.

Если предприниматель вынужден осуществить убой одного или несколько животных, нужно предоставить равноценную замену. Новый скот должен быть идентичен по характеристикам. Проверка сохранности залога осуществляется на основании инвентарных списков, в которых указываются индивидуальные бирки животных.

Обеспечение по кредиту может быть предоставлено и в виде товарно-материальных ценностей. Банк принимает:

- сырье;

- товары для реализации;

- материалы.

Подобное обеспечение по кредиту обладает высоким риском утраты. Поэтому банк требует дополнительные гарантии. Если возникнет потребность в реализации залога или его использовании в производстве, предприниматель должен будет пополнить состав имущества. Действие выполняется за счет предоставления идентичных товарно-материальных ценностей.

Депозитный вклад

Обеспечение по кредиту можно предоставить в виде гарантийного вклада. Если у заемщика имеются деньги в банке, то можно передать депозит в залог. Средства могут быть использованы для удовлетворения требований кредитора в случае несвоевременного расчета по обязательствам.

Банковская страховка

Данная разновидность обеспечения подразумевает привлечение к заключению сделки третьего лица. Сторонний банк берет на себя ряд обязательств на случай невозможности погашения задолженности. Такой вид поручительства представляется исключительно финансовой организацией, при условии, что получить деньги в долг планирует компания. Заемщику необходимо предоставить пакет документов. На их основании учреждение проводит анализ финансово-хозяйственной деятельности заявителя. Банк должен быть уверен в благонадежности клиента.

Приобретаемое имущество

Обеспечение по кредиту может быть предоставлено в виде покупаемого товара. Если человек берет деньги в долг для приобретения желаемой вещи, то она будет находиться в залоге до полного погашения задолженности. Примером таких займов выступают автокредит и ипотека.

Право требования

В данном случае заемщик передает финансовой организации возможность требовать денежные средства по контракту с контрагента. Право предоставляется в залог по остаточной стоимости. Это значит, что из общей суммы контракта будет вычитаться авансовый платеж по займу. Обеспечение по кредиту применяется при условии, что у заемщика открыт расчетный счет в банке, предоставившем денежные средства.

Необходимость страхования

В качестве дополнительной гарантии может выступать страхование по кредиту. Сегодня существует два основных вида полиса. Первый защищает от потери работы и несчастного случая. Форма обеспечения актуальна для физических лиц если. Дополнительно банк может потребовать страхование залогового имущества. В список рисков включается:

- угон;

- кража;

- повреждение третьими лицами;

- воздействие ЧС.

Точный перечень зависит от требований банка и характера кредитования. Если наступит страховой случай, возместить задолженность по кредиту должен будет страховщик. Выгодополучателем является банк.

Финансовая организация не имеет права навязывать покупку страхового полиса. Действие должно осуществляться на добровольной основе. Однако отказ от страхования приведет к повышению процентов по кредиту или отклонению заявки. Банк не обязан объяснять причину отрицательного ответа.

Автор публикации

vawilon.ru

Виды обеспечения кредита и их характеристики

Банк выдавая кредит в первую очередь думает о своей «безопасности», т.е о возврате денежных средств по кредиту в полном объеме согласно договору. И для того, что бы обезопасить банк и снизить риски существует обеспечение по кредиту, которое в случае не возврата кредита покроет долг заемщика перед банком. В этой статье мы изучим основные определения и рассмотрим каждый вид обеспечения по отдельности.

Обеспечение кредита — что подойдет?

При оформлении кредитного договора, банки, как правило, требуют предоставить соответствующее обеспечение, вид которого определен той или иной кредитной программой.

Обеспечение кредита – это страховка банка от случаев невыплаты по кредитным договорам.

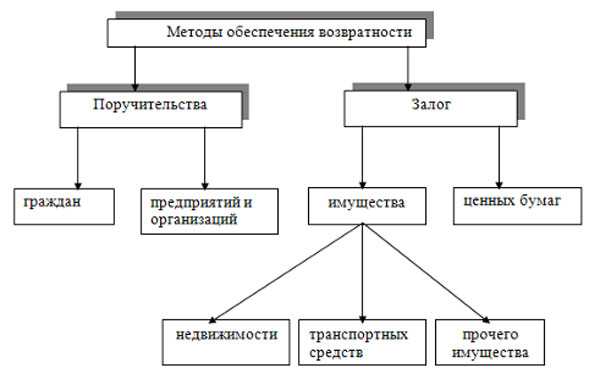

Наиболее популярными видами обеспечения являются залог и поручительство третьих лиц. Залогом называется такой вид обеспечения, при котором банк, в случае неисполнения заемщиком своих обязанностей по кредитному договору, может компенсировать свои убытки за счет заложенного имущества.

Различают следующие виды залога: залог недвижимого имущества, называемый иначе ипотекой, залог прочего имущества и залог имущественных прав.

Что можно предложить банку в качестве залога?

Это во многом зависит от того, какого рода кредит вы берете.

Если банк выдает в кредит небольшую сумму, то, зачастую, в качестве обеспечения бывает достаточно одного или нескольких поручительств. При выдаче значительной суммы, как правило, оформляется договор залога.

Роль обеспечения лучше всего выполняет недвижимость. Договор залога недвижимого имущества подлежит обязательной государственной регистрации. Недвижимость может быть любой. Это может быть квартира, гараж, дачный домик или офисное помещение.

Причем, чем больше рыночная стоимость предлагаемой в залог недвижимости, тем большую сумму можно запросить у банка. Однако, например, при оформлении ипотечного кредита, предметом залога в подавляющем большинстве случаев является именно приобретенная недвижимость.

Так же строго определен предмет залога при оформлении кредита на покупку автомобиля – приобретенный заемщиком автомобиль остается в залоге у банка. В иных случаях, в качестве залога могут выступать, кроме недвижимости: оборудование, машины, оргтехника, товары и прочие товаро-материальные ценности, и т.п.

Так же, в качестве обеспечения можно предложить ликвидные ценные бумаги (например, акции). При этом, окончательное решение о выборе предмета залога принимает банк.

Однако, нужно учитывать, что предметом залога может быть только имущество, удовлетворяющее следующим требованиям:

- имущество должно быть в собственности заемщика, причем это должно быть документально подтверждено;

- оно не должно находиться в залоге, согласно каким-либо другим договорам;

- предмет залога должен иметь цену подтвержденную документально;

- предлагаемое в качестве залога имущество должно иметь спрос в случае его реализации, а, соответственно, не должно находиться в запущенном или ветхом состоянии.

Как правило, сумма выдаваемого кредита всегда меньше рыночной стоимости предмета залога. Банк имеет право контролировать сохранность предмета залога, будь то движимое или недвижимое имущество. Находящееся в залоге имущество, заемщик не имеет право продавать, дарить, завещать или выполнять в отношении него какие-либо другие подобные действия. Иногда банки требуют, так же, застраховать предмет залога.

Поручительство – это форма обеспечения кредита, состоящая в том, что третье лицо, называемое поручителем, берет на себя обязательства перед банком по возврату выданных кредитных средств.

Выбирается поручитель, как правило, на основании уровня его доходов. В случае, когда заемщик не исполняет своих обязанностей по кредитному договору, банк направляет в адрес поручителя соответствующее уведомление, после чего поручитель обязан перечислить в банк требуемую сумму в счет погашения кредита. В качестве поручителя могут выступать, в зависимости от вида кредитного договора, как юридические, так и физические лица. Договор поручительства всегда составляется в письменной форме, и представляет собой соглашение между банком и поручителем.

Используются банками и такие виды обеспечения, как неустойка, страхование кредитов, банковские гарантии и др.

Так же банки могут использовать несколько различных форм для обеспечения одного кредитного договора.

Имущество как залог

В подавляющем большинстве случаев кредиты обеспечиваются имущественным залогом: машиной, квартирой, производственным оборудованием. Наиболее востребованным видом залога считается нежилая (коммерческая) недвижимость. Поправочный коэффициент при такой форме залога зависит от множества факторов: год возведения, уровень инфраструктуры, удаленность от центра города. Ключевой фактор – время эксплуатации: здание, едва принятое в эксплуатацию, будет стоит гораздо дороже, чем используемое уже несколько лет.

Транспорт, используемый в качестве залога, должен быть в исправном состоянии и не старше установленной планки (как правило, 15-ти лет).

Для оборудования также установлен ряд требований: оно должно быть узконаправленным, не имеющим аналогов. Кроме того, оборудование должно быть помечено (например, инвентарным номером), чтобы идентификация была возможна. Наименее популярный вид залога – товары в обращении. Банк примет товары в качестве залога, только если они высоколиквидны и при их реализации не возникнет никаких проблем. Для товаров в обращении устанавливается самый жесткий поправочный коэффициент – 0.5.

Основное обеспечение по кредиту

В качестве основного обеспечения обязательств заемщика перед банком в подавляющем большинстве случаев выступает имущественный залог: недвижимость, оборудование, транспорт. Предоставляемое в залог банку имущество может принадлежать как самому заемщику, так и третьему лицу. Залогодателями могут выступать физические лица и организации. Если залогодатель – третье лицо – является организацией, банк попросит полный пакет документов (правоустанавливающие и финансовые документы) для анализа правоспособности и платежеспособности залогодателя. Финансовое состояние залогодателя должно быть устойчивым, необходимое условие — отсутствие отрицательных чистых активов.

Для принятия имущества в залог, необходимо подтвердить право собственности залогодателя на это имущество.

При предоставлении в залог недвижимости – это свидетельство права собственности, выданное регистрационной палатой и документы – основания возникновения права, для транспорта – ПТС (паспорт транспортного средства) и свидетельство регистрации транспортного средства, а для оборудования – подтверждение факта оплаты (платежное поручение либо товарный и кассовый чеки), подтверждение факта поставки (накладная, счет-фактура и договор). Реже, особенно в условиях кризиса, в залог принимаются товарно-материальные ценности: товары для перепродажи либо сырье и материалы, принадлежащие на праве собственности заемщику.

Здесь жестче поправочный коэффициент, в большинстве случаев он составляет 0,5.

В случае хранения ТМЦ на территории другой организации в банк необходимо предоставить договор хранения, к которому будет заключено дополнительное соглашение о разрешении допуска представителей банка на территорию, где хранится предмет залога, для проведения текущих проверок наличия залогового имущества.

Другие виды обеспечения

Для некоторых программ кредитования в качестве обеспечения уместны:

- Право требование по контракту принимается в залог по остаточной стоимости, то есть как сумма кредита за вычетом авансовых платежей. Все перечисления поступают на счет заемщика, открытый в банке-кредиторе – это прописывается в контракте, который не может быть скорректирован без согласования с кредитором.

- Поручительство муниципального образования (МО) возможно лишь при сотрудничестве банка с данным МО и если в бюджете МО есть деньги для возможной компенсации банку.

- Вексель – один из самых малорискованных для банка способов обеспечения: фактически это наличные деньги, разменянные на ценную бумагу, по которой держатель может еще и получать процент. Если заемщик имеет возможность предоставить в качестве залога вексель, требования кредитора будут максимально либеральными, однако, большинство российских финансовых учреждений работает только с векселями Сбербанка.

- Банковская гарантия – один из самых интересных способов обеспечения. В отношения вступают три участника: принципал – лицо, которое запросило гарантию (проще говоря, заемщик), бенефициар – лицо, претендующее на компенсацию (кредитор) и гарант – лицо, дающее гарантию.

В случае нарушения графика оплаты кредита бенефициар обращается не к принципалу, а к гаранту с требованием возмещения. Обязательства гаранта не зависят от ответственности принципала, именно поэтому банковская гарантия характеризуется безотзывностью (гарант не может забрать гарантию, пока кредит не будет погашен) и запретом цессии (гарант не может продать или передать гарантию). Согласно статье 368 ГК РФ банковская гарантия обязательно должна иметь письменный вид.

Остановимся коротко на каждом из этих видов обеспечения

Право требования по контракту принимается в залог по остаточной стоимости контракта, которая рассчитывается как разность суммы договора и произведенных авансовых платежей.

В данном контракте должно быть указано условие, по которому все перечисления осуществляются на расчетный счет заемщика, открытый в банке-кредиторе, а внесение изменений в контракт невозможно без согласования с банком-кредитором.

График погашения кредита синхронизируется с графиком платежей по контракту, при поступлении выручки по указанному контракту она списывается в погашение долга заемщика перед банком.

Поручительство муниципального образования (МО) принимается в залог в случае, если банком заключено соглашение с данным МО и, в свою очередь, в бюджете МО предусмотрены затраты на предоставление поручительств по кредитам предприятий и индивидуальный предпринимателей.

Вексель (в большинстве случаев вексель Сбербанка РФ) является одним из самых интересных видов обеспечения.

С одной стороны вексель – это те же деньги, но размещенные в ценную бумагу на определенный срок с определенными условиями (по векселю векселедержатель может получать проценты от банка).

Так что при предоставлении векселя в качестве обеспечения по кредиту риски банка максимально снижены и требования к заемщику соответственно более либеральные, дисконт банка гораздо ниже.

Банковская гарантия может служить обеспечением, если банк-кредитор установил лимит риска на банк, выпустивший гарантию.

Если приобретаемое имущество выступает как обеспечение, то между банком и продавцом должно быть подписано соответствующее соглашение. А в договоре купли-продажи, подписанном между покупателем (заемщиком) и продавцом, должно быть оговорено условие, согласно которому при предоставлении покупателем (заемщиком) продавцу части оплаты (обычно в пределах от десяти до двадцати процентов) и гарантийного письма банка (либо подписанного кредитного договора, как вариант), право собственности на предмет договора купли-продажи переходит к покупателю.

Соответственно покупатель (он же заемщик) оформляет договор залога с банком, а банк в свою очередь по обеспеченному кредиту перечисляет оставшуюся сумму продавцу имущества.

Источники:

- https://utmagazine.ru/posts/12176-obespechenie-kredita

- http://www.zanimaem.ru/kredit-dlja-biznesa/korporativnie-kredity/obespechenie-kredita

- http://www.scfactoring.ru/press-1385

bogkreditov.ru

Обеспечение по кредиту: Формы обеспечения

Для любого финансово – кредитного учреждения важным критерием при отборе заёмщиков является гарантия возвратности средств клиентом. Проще говоря, надёжным считается тот клиент, который может предоставить банку обеспечение по кредиту. Таким образом, форма обеспечения займа представляет собой какой-то дополнительный источник погашения заёмщиком кредита.

Обеспечение по кредиту

Основные формы обеспечения кредита

Для любого банка такая гарантия, как обеспечение по займам, необходима для того, чтобы они могли минимизировать все возможные риски, которые связаны с невозможностью заёмщика погашать свой долг. То есть, в том случае, если банк предлагает кредитные программы без дополнительного обеспечения, он возлагает на себя большие риски. И для того, чтобы их как-то компенсировать, кредитная организация прибегает к завышению процентных ставок по оформляемым займам.

Залог имущества

1. Самой частой формой обеспечения по займам является предоставление ликвидного залога со стороны заёмщика. Банки очень охотно соглашаются выдавать крупные ссуды даже тем лицам, которые не могут подтвердить свою платёжеспособность или трудовой стаж. В роли залога может выступать имущество, которое находится в собственности кредитополучателя, что, последний, может подтвердить официальной документацией. То есть, обеспечением может стать как движимое имущество (авто), так и недвижимое (квартиры, дома, участки, драгоценности, техника и т.д.). В том случае, если должник не сможет платить по счетам, кредитор вправе реализовать залог и вычесть с его суммы стоимость долга. Главное, чтобы объект залога был ликвидным и имел высокую рыночную оценку. Что касается оценки имущества, этим вопросом заёмщику придётся заниматься лично. Так же ему придётся оплачивать услуги независимого оценщика.Кстати, не лишним будет узнать, как банк проводит взыскание долгов и могут ли забрать имущество за долги.

Поручительство

2. Не менее популярной формой обеспечения банковского кредита выступает наличие одного или нескольких поручителей со стороны потенциального заёмщика. Гарантами могут выступать родственники, знакомые, друзья. Главное, чтобы они могли официально подтвердить перед банком свою платёжеспособность. Ведь, если заёмщик, по каким–то причинам не сможет выполнять свои кредитные обязательства, выплата долга автоматически перейдёт на его поручителей. Читайте подробнее про поручительство по кредиту hbon.ru/poruchitelstvo-po-kreditu-otvetstvennost-poruchitelej.

Банковская страховка

3. Оформление страховки на случай невозврата заёмщиком банку своего долга, так же можно считать отличным обеспечением в пользу кредитора. В этом случае, страховщик обязуется возместить кредитные долги заёмщика кредитору. Естественно, делать полис заёмщику придётся самостоятельно, за свой личный счёт. Рекомендуем узнать подробнее обо всех нюансах страхования кредита.

Депозит в банке

4. Гарантийный вклад кредитополучателя тоже может выступать в роли обеспечения по займу. То есть, если у кредитополучателя имеется депозит на солидную сумму, то он запросто может стать обеспечением по оформляемой ссуде. В этом случае кредитор может удовлетворить свои претензии путём удержания необходимой суммы с депозитного счёта должника.

Залог приобретаемого товара

5. Если заёмщик получает кредит на приобретение какого–либо товара, то данный товар так же может выступать в качестве обеспечения по займу. То есть, если кредитополучатель приобретает дорогую мебель, она так же может быть залогом по ссуде. В том случае, если должник не погасит своевременно свои долги, банк имеет право конфисковать данную мебель и реализовать её, чтобы погасить имеющийся долг.

В заключении

В общем, банки очень приветствуют тех клиентов, которые могут предоставить определённые гарантии возвратности долга. Конкретная форма обеспечения кредита определяет для каждой кредитной организации её степень риска. И если банк видит, что кредитополучатель надёжный и у него есть возможность обеспечить кредит, он всегда может рассчитывать на более лояльные условия по займу.

hbon.ru

Виды обеспечения кредита, его формы и документационное обеспечение

Обеспеченность кредита – одно из важнейших условий при выдаче займов, с помощью которого банки могут обезопасить себя от невыплат. В банковской сфере обеспечением кредита признаются ценности, дающие кредитору гарантию возврата денежных средств заемщиков, а также полной уплаты процентов.

Процедура обеспечения возвратности кредита в банке – сложный процесс, состоящих как из организационных, так и правовых мер, которые включают в себя мониторинг способов погашения займа. При этом обеспеченность кредита – условие, характерное для любого займа.

Виды обеспечения

В банковской практике существуют такие виды обеспечения кредита:

- поручительство;

- гарантия;

- залог.

Каждый из них имеет свои особенности, порядок учета и банковское доверие.

Поручительство. Одна из самых распространенных форм обеспечения кредита. Она подразумевает под собой односторонний договор, при котором одна сторона (поручитель) обязуется погасить обязательства кредитора перед другой стороной (заемщиком). При этом, одним из важных условий, которое проверяет банк – наличие возможности выплатить кредит у поручителя. Следовательно, кредитная организация может принять поручительство только у того лица, которое имеет стабильный доход, который можно использовать на погашение займа.

Гарантия. Наименее популярная форма обеспеченности кредита. Чаще всего выдается другими кредитными организациями своим постоянным клиентам. Подразумевает собой принятие обязательств другого лица (чаще всего юридического) погасить задолженность заемщика, в случае, если он не сможет этого сделать. Может выдаваться только юридическими лицами.

Одна из самых популярных практик выдачи гарантий – страховыми компаниями. В таких случаях, по сути, кредит просто страхуется и в случае невыплаты суммы займа или процентов, эти обязательства ложатся на страховую компанию.

Залог. Самая распространенная форма обеспечения кредита у юридических лиц. Подразумевает под собой право в случае неуплаты реализовать залоговое имущество. Оценивается это имущество сотрудниками банка, также умножается на коэффициент (в большинстве кредитных организаций это 0.7) и только после этого выносится вердикт о достаточности имущества для обеспечения.

Кредитная организация получает первоочередное право на реализацию заложенного имущества, независимо от статуса других кредиторов в случае неуплаты суммы основного долга и процентов.

Документы для оформления обеспечения

Кредитная организация юридически оформляет свои права на имущество в зависимости от формы обеспечения возвратности кредита. Существует следующие формы:

- Договор залога. Согласно договору кредитор получает право реализовать заложенное имущество кредитора, если он не исполнит своих обязательств. Имеет свою специфику составления для каждой формы залога. Право на реализацию согласно договору залога классифицируется как первоочередное. Это значит, что реализовать заложенное имущество может только кредит, на которого оформлен данный залог.

- Закладная. С юридической точки зрения этот документ оформляет право собственности на объект. То есть заемщик официально передает все права на этот предмет кредитору. Но в случае, если кредит будет полностью и в срок погашен, эти права автоматически аннулируются.

- Договор ипотеки. Ипотека – кредитование под залог недвижимого имущества. Чаще всего, это покупка недвижимости, под её же залог. Договор ипотеки подразумевает под собой сохранение всех прав на недвижимость, в т.ч. и её использование за заемщиком. При этом, недвижимость все еще остается обеспечением текущего кредита.

- Договор гарантии. Это договор, при котором третья сторона берет на себя обязательства погашения долга. При этом, гарантия может быть двух видов: гарантия и обязательство.

Их отличие прежде всего заключается в том, что в первом случае все обязательства принимаются на себя и погашаются добровольно и официально. Во втором случае, все происходит в судебном порядке.

Общие правила работы с обеспечением

Каждая кредитная организация сама разрабатывает внутренние правила кредитования, в том числе и работу с обеспечением. Но при этом есть несколько общих тенденций, которых придерживаются все банки уже долгое время:

- Тщательный анализ заемщика. Обычный человек не знает, насколько колоссальный объем работы проделывает банк для того, чтобы проанализировать платежеспособность заемщика. Это работа службы безопасности – узнать правильность данных, аналитического отдела – собрать информацию и принять решение. Сейчас большинство этих процедур делается в автоматическом режиме.

- Ограничение сроков кредитования. Эта процедура позволяет минимизировать риски. Маленький срок – маленький риск. Чаще всего работает в сфере розничного кредитования.

- Страхование рисков. Банки часто пользуются услугами страховых компаний и уменьшают риски невозврата кредитов.

- Тщательная работа с обеспечением. Банк редко принимает неликвидные активы в обеспечение по их первоначальной стоимости. Также в обеспечение не принимаются сомнительные права требования: ценные бумаги, депозиты в ненадежных банках и т.д.

Реализация обеспечения

В случае неуплаты суммы основного долга или процентов банк имеет право реализовать обеспечение по кредиту. Причем это можно сделать несколькими способами, в зависимости от предоставленной формы обеспечения.

При этом следует помнить, что во время погашения своих обязательств все имущество только формально принадлежит заемщику. Но при этом, можно по согласию с банком реализовать это имущество и выплатить полностью кредит, а также все проценты. Следовательно, только в момент исполнения всех обязательств имущество переходит от банка обратно клиенту в полной мере.

Но следует понимать, что в первую очередь банк не будет заинтересован в получении имущества, прав требования и тд. Ему нужны самые ликвидные активы – деньги. Но сумма, которая должна быть уплачена, будет равна – сумма основного долга + проценты + все штрафы, которые банк начислил за период пользования средствами. Все это касается не только залогов, но и поручительства и гарантии. Во всех трех случаях на обеспечение ложится бремя погашения кредита.

При этом существует два способа реализации заложенного имущества:

- внесудебный;

- в судебном порядке.

В первом случае, можно надеяться на более щадящий режим. Он подразумевает под собой реализацию по предварительному согласию с заемщиком. Это условие работает, когда заемщик понимает, что не может погасить кредит, но просрочек у него еще не было, или сознательно жертвует имуществом в пользу погашения. Таким образом, банк и плательщик находят каналы, с помощью которых можно реализовать обеспечение, и используют их для погашения обязательств.

Судебный способ подразумевает взыскание имущества в судебном порядке. Характерен для неплательщиков, старающихся избегать контактов с банком. При этом, часто возникает ситуация, что заложенного имущества уже не хватает для покрытия обязательств, потому, что накопившиеся штрафы делают долг больше. В этом случае, даже после реализации, заемщик остается должен кредитной организации. С поручительством и гарантией все гораздо проще. Банк взыскивает с организации или физического лица, которые выступили поручителем\гарантом в кредите всю сумму.

Обеспечение кредита – это получение кредитной организацией средств, гарантирующих погашение заемщиком своих обязательств. Каждая КО предпочитает самостоятельно вырабатывать план работы, но виды обеспечения и документарное оформление для всех едины.

promikrozaim.com

Обеспечение кредита

Чтобы быть уверенным в платежеспособности заемщика, банк может предложить ему заключить соглашение, объектом которого является залог. Если заемщик оказывается неспособным погашать заем, банк по условиям соглашения имеет право реализовать залоговое имущество, компенсировав таким способом убытки, понесенные им вследствие неуплаты кредита. То есть обеспечение кредита – это гарантия исполнения долговых обязательств и средство минимизации кредитных рисков финансового учреждения.

Обеспечение кредита – пример расчета

Обеспечение кредита должно покрывать полную сумму обязательств заемщика, то есть сумму основного кредита плюс проценты и комиссионные сборы банка.

Рассчитать сумму обеспечения можно и самостоятельно, однако, для этого нужно знать величину поправочного коэффициента, который варьируется в зависимости от вида залога. Введем такие условия:

Сумма кредита – 100 тыс. рублей, длительность расчетного периода составляет 3 месяца, процентная ставка – 20% годовых, комиссионная надбавка – 1% годовых, поправочный коэффициент – 0.7.

Прежде всего определяется расчетная залоговая стоимость – используется такая формула:

Попробуем посчитать:

Далее используем поправочный коэффициент и получаем стоимость обеспечения:

Стоимость обеспечения = РЗС / Поправочный коэффициент = 105250 / 0.7 = 150357 рублей

Комиссия за предоставление кредита в расчетах не фигурирует, так как она взимается с заемщика единовременно при выдаче.

Имущество как залог

В подавляющем большинстве случаев кредиты обеспечиваются имущественным залогом: машиной, квартирой, производственным оборудованием. Наиболее востребованным видом залога считается нежилая (коммерческая) недвижимость. Поправочный коэффициент при такой форме залога зависит от множества факторов: год возведения, уровень инфраструктуры, удаленность от центра города. Ключевой фактор – время эксплуатации: здание, едва принятое в эксплуатацию, будет стоит гораздо дороже, чем используемое уже несколько лет.

Транспорт, используемый в качестве залога, должен быть в исправном состоянии и не старше установленной планки (как правило, 15-ти лет).

Для оборудования также установлен ряд требований: оно должно быть узконаправленным, не имеющим аналогов. Кроме того, оборудование должно быть помечено (например, инвентарным номером), чтобы идентификация была возможна.

Наименее популярный вид залога – товары в обращении. Банк примет товары в качестве залога, только если они высоколиквидны и при их реализации не возникнет никаких проблем. Для товаров в обращении устанавливается самый жесткий поправочный коэффициент – 0.5.

Другие виды обеспечения

Для некоторых программ кредитования в качестве обеспечения уместны:

- 1. Право требование по контракту принимается в залог по остаточной стоимости, то есть как сумма кредита за вычетом авансовых платежей. Все перечисления поступают на счет заемщика, открытый в банке-кредиторе – это прописывается в контракте, который не может быть скорректирован без согласования с кредитором.

- 2. Поручительство муниципального образования (МО) возможно лишь при сотрудничестве банка с данным МО и если в бюджете МО есть деньги для возможной компенсации банку.

- 3. Вексель – один из самых малорискованных для банка способов обеспечения: фактически это наличные деньги, разменянные на ценную бумагу, по которой держатель может еще и получать процент. Если заемщик имеет возможность предоставить в качестве залога вексель, требования кредитора будут максимально либеральными, однако, большинство российских финансовых учреждений работает только с векселями Сбербанка.

- 4. Банковская гарантия – один из самых интересных способов обеспечения. В отношения вступают три участника: принципал – лицо, которое запросило гарантию (проще говоря, заемщик), бенефициар – лицо, претендующее на компенсацию (кредитор) и гарант – лицо, дающее гарантию. В случае нарушения графика оплаты кредита бенефициар обращается не к принципалу, а к гаранту с требованием возмещения. Обязательства гаранта не зависят от ответственности принципала, именно поэтому банковская гарантия характеризуется безотзывностью (гарант не может забрать гарантию, пока кредит не будет погашен) и запретом цессии (гарант не может продать или передать гарантию). Согласно статье 368 ГК РФ банковская гарантия обязательно должна иметь письменный вид.

utmagazine.ru

Что такое обеспечение по кредиту простыми словами, для чего нужно, его виды

Обеспечение кредита – это форма гарантии возврата выданных заемных средств. Она применяется при оформлении кредитных договоров на крупные суммы. Обеспечение, как правило, используется при покупке жилья, земельных участков для строительства дома, автомобилей, а также для получения нецелевых потребительских займов свыше 1 млн рублей.

Условно обеспечение кредитно-финансовые организации разделяют на следующие виды:

- Залог. Предоставленное имущество оценивается независимой компанией, при этом выдаваемая сумма редко превышает 50–90% оценочной стоимости. Чаще всего банк принимает движимое и недвижимое имущество или вклад. В широком смысле обеспечением может быть любой ликвидный объект, включая драгметаллы, векселя, нестационарное оборудование, права требования по контрактам.

- Поручительство. Привлечение платежеспособных поручителей или созаемщиков.

- Страхование жизни, кредитуемого имущества и потери трудоспособности.

- Банковская гарантия. Когда в качестве поручителя выступает другой банк. Чтобы получить такое обеспечение заемщику потребуется предоставить определенный пакет документов для оценки платежеспособности.

В большинстве случаев в качестве обеспечения по договору банк принимает первые три его вида. Поручительство по потребительскому кредитованию или автокредитованию часто является добровольной мерой, призванной смягчить и улучшить условия финансирования. При получении ипотеки оно применяется до момента оформления недвижимости в залог. Обеспечение в виде передачи имущества обычно является обязательным и продиктовано параметрами отдельно взятого предложения: нецелевой займ под залог имущества, выдача денег под залог ПТС, автокредит, ипотека. При получении кредитных карт такие меры не практикуются.

Предоставление обеспечения является обычным пунктом кредитного договора. Например, при получении средств на любые цели в Сбербанке, поручительство увеличит доступную сумму с 3 до 5 млн рублей. Если заемщик моложе 21 года, то банк потребует привлечь платежеспособного родителя. При оформлении ипотеки передача приобретаемого имущества в залог обязательна, также привлекаются созаемщики. А добровольное страхование снижает процент переплаты на 1 пункт.

Материалы по теме:

ДАТА ПУБЛИКАЦИИ: 02.04.2020

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Кредиты с обеспечением и без

Кредитные продукты позволяют всем гражданам получить денежные средства в короткое время на свои нужды. Каждый человек может подать заявку и оформить займ по нескольким документом. Но для минимизации стоимости кредитного продукта стоит предоставить обеспечение по кредиту. Так что же это за понятие?

Обеспечение кредита — это что?

Обеспечение кредита – это любая мера, которая обезопасит банковское учреждение от неуплаты долга. Это некая минимизация рисков кредитора. Такой вид кредита не слишком распространен на финансовом рынке, так как предполагает риски и для самого потенциального заемщика.

Потребительское кредитование под залог – это один из доступных займов, предполагающий сниженную стоимость и повышенный кредитный лимит. Банковское учреждение вправе минимизировать свои риски за счет обеспечения займа в виде:

- недвижимости;

- автомобиля;

- оборудование;

- товарно–материальные ценности

- поручительства.

Все это доступно в соответствии со статьей 33 ФЗ№395–1. Если человек нарушает условия договоренности, то залоговое имущество изымается в судебном порядке и выставляется на торги. После этого реализуется, а денежные средства идут в счет погашения долга. Остаток возвращается клиенту.

В судебном порядке уплачивается долг не только основного типа, но и начисленные проценты. Но такой кредит популярен у тех, кто желает получить оптимальные условия по кредиту.

Дополнительными обеспечительными мерами становятся:

- банковская гарантия;

- вексель;

- депозит;

- права требования;

- страховка.

Что значит кредит с обеспечением и без

Обеспечительные меры – это доверительные кредиты. То есть банк вправе выдать существенные финансы под сниженные проценты. Сумма здесь равна 70–75% от стоимости имущества. Деньги выдаются наличными на любые нужды заемщика. Кредитование такого типа не подразумевает высокую стоимость, но здесь есть необходимость предоставить правоустанавливающие документы.

Кредит без обеспечения — что значит

Кредит без обеспечения – это обычный потребительский кредит без залогового кредита, как правило, по двум документам. Подразумевает повышенную стоимость продукта и сниженный кредитный лимит. Здесь не нужно привлекать поручителя.

Денежные средства банки выдают наличными на любые нужды. Оформить предварительную заявку можно через интернет. Здесь же можно просчитать переплату по обязательствам и ежемесячный платеж. Для этого существует кредитный калькулятор.

Кредит с обеспечением — что значит

Кредит с обеспечением говорит о том, что присутствует мера безопасности по возврату кредита. Это выгодный займ как для клиента, так и для кредитора. Деньги выдаются в зависимости от типа кредита. Обеспеченные кредиты могут быть:

- Целевого назначения

- Нецелевого назначения

К первому относят:

- ипотека;

- автокредит;

- товарный кредит;

- образование;

- лечение.

К не целевому относят стандартный кредит под обеспечение. Погашение долга происходит равными платежами в течение оговоренного срока.

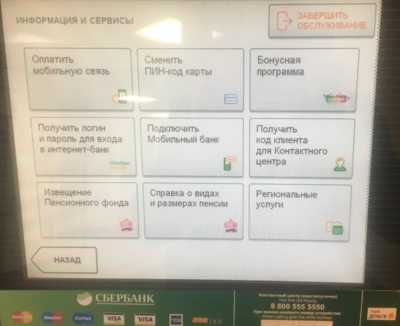

Оформить его можно через отделение или дистанционно. Для оформления дистанционным путем необходимо:

- зайти на официальный ресурс кредитора;

- выбрать оптимальный продукт;

- ознакомиться с тарифами;

- произвести расчет переплаты;

- заполнить представленную форму;

- получить решение;

- посетить отделение.

Далее кредитор определяет кредитоспособность гражданина и выявляет минимальную сумму кредитования. Обеспечение интересов кредиторов – это единственный шанс снизить процентную ставку по обязательствам.

Способы обеспечения исполнения обязательств по кредитному договору

Существуют конкретные формы обеспечения обязательств по кредитному договору – поручительство и залог. Последний чаще всего распространен при целевом кредитовании. Рейтинг оптимальных предложений на финансовом рынке можно увидеть на портале Центробанка.

Обеспеченный кредитор может позволить себе увеличить сроки погашения кредита при необходимости. Обеспечением исполнения обязательства по кредитному договору не может быть по стоимости менее, чем выданный кредитный лимит.

В обеспечение кредиторов также входят:

- драгоценные металлы;

- ценные бумаги;

- акции;

- иные предметы роскоши.

Коэффициент обеспеченности процентов по кредитам

Взять кредит без обеспечения достаточно легко, но стоимость его будет гораздо выше представленного продукта. Например, к таким продуктам относят:

Обеспечение обязательств по кредитному договору – возможность получить сумму для приобретения нового объекта.

Для расчета применяются разные формулы:

- общая КПД= оборотные активы/текущие обязательства;группы активов и пассивов = А1+А2+А3/П1+П2, где А1 ликвидный актив, А2 реализуемый, А3 медленно реализуемый, П1 – срочные обязательства, П2 краткосрочные пассивы.

Принцип кредитования

В кредитовании часто выделяют основные принципы кредитования. То есть это:

- возвратность

- срочность

- обеспеченность

- дифференцированность

- целенаправленность

- платность.

Возвратность становится основным критерием, то есть человек обязуется возвратить денежные средства на ранее оговоренных условиях.

Срочность говорит о количестве времени, затраченному на период отчуждения. То есть гражданин должен возвратить денежные средства в указанный период времени. И возвратность, и срочность – единые принципы любого кредитования.

Платность обозначает стоимость кредитного продукта. То есть гражданин берет кредитный продукт на условиях платности. Как правило. Это процентная ставка от основного долга, начисляемая либо на ежегодной основе, либо на ежедневной.

Целенаправленность кредита – это целевое назначение денежных средств. Например, на приобретение недвижимости или автомобиля. Целевое кредитование часто сопровождается залогом. И как правило, это приобретаемый объект.

Принцип деференцированности кредита говорит о размерах кредитного лимита, что он может различаться исходя из целевого направления и сроков предоставления.

Принцип обеспеченности говорит о том, что должник предоставляет залоговое имущество, которое гарантирует возвратность долга. То есть в залог принимается имущество должника, которое он сам желает предоставить.

Виды обеспечения

В виде обеспечения человек может передать любой объект недвижимости. То есть это может быть помещение сельскохозяйственного типа, коммерческие площадки. Редко кредиторы могут выдать займы под залог строящегося жилья или единственного. Ведь в соответствии с действующим законодательством кредитор не может изъять единственное имущество должника.

При передаче недвижимости под обеспечение, гражданин обязуется подтвердить права собственности. Для этого, предоставляет:

- свидетельство о праве собственности;

- купли–продажи или дарения, наследования;

- выписку с государственного реестра.

Некоторые кредитные учреждения вправе потребовать и дополнительную документацию. При передаче имущества под залог, оно подлежит регистрации в Росреестре. С этого момента на имущество накладывается обременение. То есть человек уже не может реализовать имущество, подарить, передать.

Часто в качестве обеспечения предоставляют движимое имущество. То есть это автомобиль или сельскохозяйственная техника. В этом случае предоставляет гражданин оригинал ПТС, и СТС, договор купли–продажи. Кредитор вправе изъять транспортное средство на стоянку до выплаты кредита или оставить его в пользовании заемщика.

Если происходит передача оборудования, то это не должны быть стационарные или уникальные предметы. Главное условие – чтобы это не несло проблемы для дальнейшей реализации. Также условие – рабочее состояние, год выпуска и износ должен соответствовать требованиям определенного кредитного учреждения.

При таком залоговом имуществе гражданин должен предоставить инвентарную карточку на каждый объект. Это просто необходимо для идентификации. Представители финансового учреждения постоянно осуществляют выездные проверки предмета обеспечения.

При залоге скота нужно выполнять требования. Возрастное ограничение – не более пяти лет и наличие оптимальных условий для него на весь период кредитования.

Рекомендовано для вас:

business-mama.ru