Как снизить процентную ставку по действующей ипотеке Сбербанка без иллюзий. Какую причину указать в заявлении на снижение процентной ставки

особенности, требования и образец :: BusinessMan.ru

Возможность снижения ставки по ипотеке является одним из актуальных вопросов у заемщиков, оформивших договоры несколько лет назад до уменьшения процента рефинансирования ЦБ РФ. После принятия данной меры банкам предложили занизить тариф, но на самом деле разница равна 3-5 пунктам и больше. О снижении ставки по действующей ипотеке рассказано в статье.

Кому можно обращаться?

Написать заявление на снижение процентной ставки по ипотеке в банк, предлагающий выгодные условия, имеют право заемщики по открытым договорам. К причинам относят следующие факторы:

- Появление ребенка и появление дополнительных трат.

- Ухудшение финансового состояния, смена работы, изменение состояния здоровья.

- Желание досрочно оплатить кредит на выгодных условиях.

После обращения о снижении ставки по действующей ипотеке может произойти уменьшение ежемесячного платежа или изменение суммы, что благоприятно скажется на материальном состоянии плательщика.

Виды снижения ставки

Как снизить процент по ипотеке? Есть несколько видов процедур со своими условиями и требованиями. Клиенты могут выбрать для себя наиболее подходящий вид. Известные следующие варианты снижения процентной ставки по ипотеке:

- Рефинансирование. Это сложная процедура, при которой происходит подписание договора по ипотеке на новых условиях. Сделка переоформляется одним банком, но можно обратиться и в другое финансовое учреждение.

- Реструктуризация. Процедура оформляется при заключении дополнительного соглашения к основному договору при изменении ставки по кредитной программе в том банке, где предоставлено обеспечение. В документе указываются договоренности между финансовым учреждением и клиентом о действии новых условий оплаты процента и пересчете оценки договора и платежей.

- Применение средств социальной поддержки. Некоторая сумма ипотеки оплачивается благодаря государственным средствам, например, по программе «Молодая семья» или «Жилище». Возможно внесение представленного финансирования в счет первого платежа, что нужно для снижения ставки.

- Обращение в суд. Если клиент узнал, что некоторые условия по ипотеке, включая назначение процента за пользование деньгами, не соответствуют закону и правилам ЦБ РФ, или если с расчетом допущены нарушения, можно обратиться в суд. Для этого составляется заявление на снижение процентной ставки по ипотеке или изменение условий сделки.

Заявление

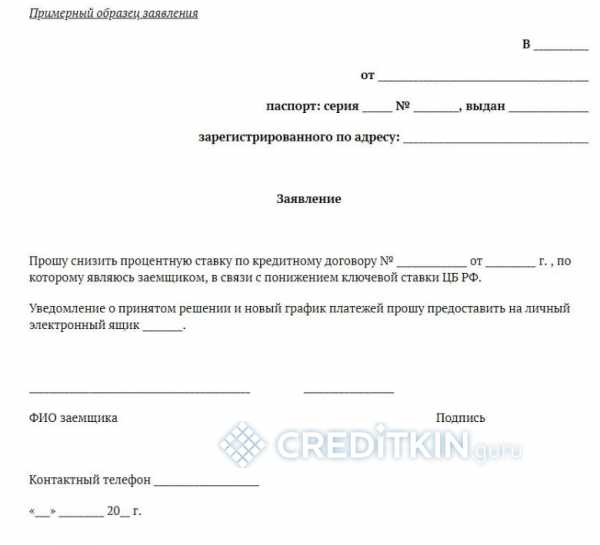

Образец заявления на снижение процентной ставки по ипотеке представлен в статье. По нему и нужно составлять документ в любой банк. В заявлении на снижение процентной ставки по ипотеке сверху в шапке фиксируется, кому предназначается обращение, личные данные (Ф.И.О., данные паспорта, регистрация, номер договора).

В основной части указывается просьба уменьшения процентов по определенному договору (номер и дата его составления) по конкретной причине, например, из-за падения ставок по ипотеке. В заявлении на снижение процентной ставки по ипотеке указывается метод, по которому желательно оповестить о решении:

- Почтой.

- Лично в отделении банка.

- По электронной почте.

- SMS.

В конце заявления на снижение ставки по ипотеке в Сбербанке или любом другом банке обязательно указывается Ф.И.О., номер телефона, подпись и дата. Банком будет рассмотрено прошение, а затем принято решение. Из-за большого количества поступлений таких заявок ответ может поступить не сразу. Обычно максимальный срок составляет не больше 30 дней с даты подачи заявления на снижение ставки по ипотеке в Сбербанке или другом финансовом учреждении.

Условия

Как снизить процентную ставку по действующей ипотеке? Для этого важно соблюсти некоторые условия:

- Срок действия договора от 4-6 месяцев, в каждом учреждении он разный.

- Отсутствие просрочек, невыплат на протяжении всего периода.

- Наличие подтверждения платежеспособности.

- Положительная кредитная история.

- Возможность привлечения поручителя или созаемщика.

- Ликвидность недвижимости, отсутствие претензий от прошлых хозяев.

- Согласие супруга/и.

- Отсутствие зарегистрированных детей в объеме залога.

Новый процент действует на остаток договора и задолженности. Пересчет за полный период осуществляется редко.

Процедура оформления договора

По снижению ставки события могут развиваться по 3 вариантам:

- Оповещение клиентов банка учредителем об изменении условий ипотеки при предоставлении благоприятного режима. Сообщения пересылаются на телефоны, но могут поступать уведомления на электронные, почтовые адреса. Нередко данная рассылка является массовой, но бывают и ситуации лояльности банка к конкретному заемщику, который исправно вносит платежи на протяжении длительного времени по старым условиям.

- Если заемщик узнает о возможности уменьшения ставки на основе изменений программы. Тогда инициатива лежит на клиенте. Ему нужно обратиться с заявлением к руководству организации, а затем получить решение, подписать соглашение к ипотечному договору или договор на измененных условиях.

- Клиент анализирует ситуацию по ипотеке в регионе. Если наблюдается уменьшение ставки в остальных банках, то он может подать заявку на рефинансирование.

Это основные варианты по тому, как понизить процентную ставку по ипотеке. Каждая процедура требует грамотного оформления. Только тогда она будет действительной.

Условия в Сбербанке

Можно ли уменьшить процент, если кредит оформлен в Сбербанке? Данная процедура выполняется на своих условиях. В данном учреждении есть программа «Рефинансирование». Ставка по ней равна 13,9%. Если раньше договор оформляли под 15%, то с помощью процедуры получится сэкономить 1,1%. Например, при ссуде в 2 млн рублей, выгода будет равна 220 тыс. рублей.

По данной схеме работает перекредитование займа в «ВТБ24», если новый договор будет оформлен в Сбербанке. Возможно перекредитование по реструктуризации. Вероятно как снижение, так и увеличение срока оплаты долга при условии уменьшения ставки в Сбербанке.

Ипотечные госпрограммы

Ипотека с господдержкой является возможностью покупки жилья на выгодных условиях. Сбербанк – одно из учреждений, который реализует данную программу. По ней заемщики могут уменьшить процент до заключения договора. В данной программе ставки начинаются с 10%. Обычно это на 0,5% меньше, чем основной процент от стандартной ипотеки. Привлекательные условия предлагаются:

- Молодым семьям.

- Военнослужащим.

Если заемщик может привлечь материнский капитал, то это тоже служит поводом уменьшения ставки. К клиентам предъявляются следующие требования:

- Возраст – от 21 года.

- Наличие подтвержденного дохода.

- Официальная работа.

- Трудовой стаж – от 5 лет.

Данные требования считаются универсальными, они изменяются в зависимости от программы.

Электронная регистрация

Как и прошлый вариант, электронная регистрация поможет снизить ставку до заключения сделки – на 0,5-0,7%. Точный размер назначается индивидуально. Такие сделки доступны не для всех. Ими могут воспользоваться:

- При покупке квартиры.

- При приобретении участков, на которых нет недвижимости, если первое право собственности оформлено после 1998 года.

- Если участникам от 18 лет.

- Не привлекаются представители.

- Участие не больше 2 покупателей и 2 продавцов.

Более подробные сведения о данной услуге можно узнать у специалистов банка.

Личная страховка

Данный вариант подходит для тех, кто отказался от личной страховки во время оформления ипотечного договора. Страхование жизни и здоровья является добровольным делом. Но в Сбербанке не совсем лояльно относятся к тем, кто не желает оформлять комплексное страхование.

Для этих клиентов базовых процент увеличивается на 1 пункт. К примеру, если минимальная ставка составляет 10%, то при отказе от страховки будет 11%. Для уменьшения переплаты нужно застраховаться. С компаниями, которые предоставляют данные услуги, можно ознакомиться на сайте Сбербанка или в отделении.

Зарплатные клиенты

Если есть зарплатная карта Сбербанка, то клиент имеет преимущества. Если ее нет, то ставка повышается на 0,5%. Если карта была оформлена после подписания документов, то нужно подать заявку в Сбербанк, где указать это обстоятельство. Заявление будет рассмотрено, и при положительном решении ставка уменьшится.

Акционные предложения

Это еще один способ, как снизить ставку в Сбербанке. Акционные предложения инициируются застройщиками-партнерами, а также самим учреждением. С их списком можно ознакомиться на официальном сайте.

Обычно предложения появляются перед праздниками, знаменательными датами. Акции обладают ограниченным сроком действия. Для желающих участвовать устанавливают особые условия, которые отличаются от обычной ипотеки.

Плюсы и минусы

Переоформление документов по ипотеке при возможности уменьшения ставки не нужно откладывать, так как это позволит уменьшить финансовую нагрузку на клиента при условиях:

- Пересчета всей суммы.

- Уменьшения платежа.

- Снижения страховки.

- Сокращения периода действия документа и оплаты долга.

Но в данной услуге есть и недостатки:

- Нужно проводить вторичную оценку объекта залога компанией, из-за чего нужны дополнительные траты.

- Устанавливаются комиссии новым банком. Их размер может быть разным в каждом финансовом учреждении.

Причины отказа

С помощью ставки банк покрывает риски. Если заемщик исправно оплачивает по обязательствам, не пропускает платежи, имеет стабильный заработок и положительную репутацию, то такому клиенту вряд ли откажут в снижении ставки. Но отказ следует при невысокой платежной дисциплине.

Банки учитывают разные факторы. Имеет значение сумма остатка. Если клиент выплатил около 98% долга, то внесение изменений будет нецелесообразным. Если отказали в банке, где оформлена ипотека, то не следует расстраиваться. Заемщики имеют право обращаться в другие учреждения за рефинансированием. Так получится выбрать наиболее привлекательные условия кредитования.

Рекомендации

При оформлении процедуры снижения процентов необходимо учитывать следующие советы:

- Важно ознакомиться с последствиями изменения условий. Сведения, предоставляемые по запросу с электронных калькуляторов онлайн на официальных сайтах, не всегда действительные. Во время расчета обычно не учитываются условия об оплате комиссий, страхование засчитывают по минимальной ставке с неполным комплектом услуг, не учитывают в сумму траты на вторичную оценку объекта. Узнать данные детали и тарифы можно после обращения в банк.

- Для снижения ставки по новому документу возможно применение дополнительных методов, которые гарантируют выплаты, например привлечение поручителей, созаемщиков.

- Для переоформления ипотечного договора по уменьшенной ставке желательно обращаться в банк, где предоставлен зарплатный проект или заемщику выдаются другие выплаты или есть действующие вклады. Заключить с данной организацией более выгодный договор будет легче.

Таким образом, клиенты имеют право на снижение ставки по ипотечному договору в нескольких случаях. Такая процедура уменьшает финансовую нагрузку, поэтому оплатить остаток будет намного проще.

businessman.ru

Заявление в Сбербанк на снижение процентной ставки по ипотеке

Ипотечный кредит признан самым популярным типом займа, ведь приобрести жилье без финансовой поддержки может лишь незначительный процент населения. В связи с этим и является крайне актуальным обращение людей в кредитные учреждения.

Сбербанк – один из лидеров по выдаче ипотечных займов, поэтому большинство нуждающихся в первую очередь при возникновении необходимости рассматривают именно этот банк.

Стоит отметить ситуацию работы Сбербанка за 2015-2016 годы, во время которой произошел дисбаланс по ипотечным ставкам. В результате чего клиенты, заключившие соответствующие соглашения в указанный период, на данный момент переплачивают достаточно внушительную сумму (около 5%) в сравнении с теми, кто оформлял займ до или после кризисного срока.

Однако подобная проблема возникла не по вине Сбербанка – ведь ставка по ссудам на жилье имеет строгую зависимость от ставки рефинансирования Центрального банка Российской Федерации.

В 2015 году вследствие вынужденных маневров ЦБ РФ была поднята ставка рефинансирования до 17%, что вынудило рядовые кредитные учреждения повысить процент на все виды займов. В дальнейшем ситуация стабилизировалась, и условия по приобретению финансовой поддержки вернулись к стандартным размерам.

Но данная постановка ситуации не устраивает тех граждан, которые приобрели кредит в кризисный период. В связи с этим у них возникает вполне адекватное желание о снижении ипотечной ставки. Сделать это не так просто, поэтому каждое заинтересованное лицо должно в первую очередь изучить ключевые позиции по рассматриваемому вопросу.

Можно ли так сделать и когда

Прямое понижение процентной ставки по уже утвержденному ипотечному соглашению со Сбербанком вряд ли удастся реализовать – для совершения данной операции нужно достаточно веские основания. Даже банк не может пойти навстречу своему клиенту, так как изменять условия договора без серьезных причин является нарушением закона.

Однако существуют косвенные способы разрешения проблемы:

- реструктуризация;

- рефинансирование;

- через суд;

- через социальные программы.

Каждый из вариантов обременен своими сложностями и нюансами, препятствующими свободному использованию. Важно понимать, что перед реализацией попытки уменьшения процентной ставки необходимо изучить выбранный способ в соответствии со всеми условиями и актуальными изменениями.

Что касается причин возникновения необходимости в совершении дополнительной деятельности по оспариванию выплачиваемых сумм, то можно выделить следующие положения:

- появления нового члена семьи, будь то свой ребенок или иждивенец, с последующим выходом в декрет;

- увеличение суммы дохода или, напротив, ее снижение по причине смены должности, сокращения, увольнения в связи с достижением пенсионного возраста;

- иные причины изменения материального положения.

Важно понимать, что даже при наличии всех запрашиваемых условий, Сбербанк может попросту отказать в выполнении условий заявления.

В такой ситуации необходимо поставить банк в известность о том, что дальнейшее рассмотрение дела о реструктуризации кредита будет происходить в другом финансовом учреждении. Обычно банк не желая потерять клиента идет на уступки и может предложить более приемлемые условия.

Текущие условия от Сбербанка

На второй квартал 2018 года Сбербанк выдает ипотечные кредиты на следующих условиях:

| Стандартная ставка | 9,25% |

| Для семей с двумя детьми | 6% |

| При покупке жилья на вторичном рынке | 8,6% |

| При покупке жилья на первичном рынке (актуально для застройщиков-партнеров Сбербанка) | 7,4% |

| При возведении собственного дома и покупке загородного | 10% |

| При военной ипотеке и реализации рефинансирования | 9,5% |

| С использованием материнского капитала | 8,9% |

С учетом того, что в кризисный период процентная ставка была выше 12%, актуальным выглядит желание клиентов банков исправить условия текущего соглашения по ипотеке.

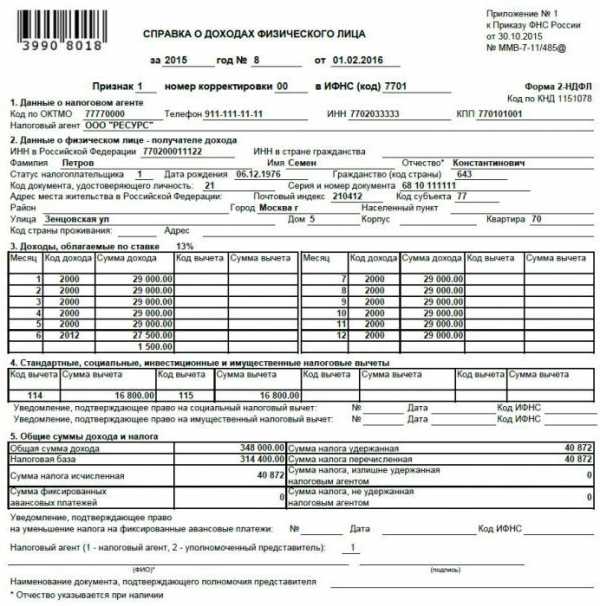

Образец формы 2-НДФЛ

Как составить заявление

Заявление составляется в свободной форме, однако в содержании должны быть отражены следующие положения:

- Кому направляется просьба.

- От кого, с указанием паспортных данных.

- Сам текст прошение о снижении ставки.

- Причина, достаточная для рассмотрения заявки.

- ФИО, дата и подпись.

Скачать бланк заявления о снижении ставки по ипотеке в Сбербанке

Рекомендуется перед составлением документа проконсультироваться со знающим специалистом на предмет причины прошения.

Подробный алгоритм

Чтобы приобрести послабления по ставке на кредит, необходимо направить соответствующее заявление в кредитное учреждение, в котором следует прописать адекватные причины изменения условий договора. В случае отсутствия данного документа банк попросту не будет информирован о востребованности подобных корректировок.

Заявление можно подать как самостоятельно при посещении организации, в которой происходило оформления, так и дистанционно по электронной почте.

Также доступен вариант оформления через Сбербанк.Онлайн.

Для этого нужно:

- В личном кабинете нажать на «Конверт».

- Зайти в раздел «Отправленные письма» и нажать «Создать».

- После этого следует прописать категории письма:

- Тип сообщения «Прочее».

- Тематика «Кредиты».

- Способ получения ответа «Письменно».

- Тема «Снижение ставки по ипотечному кредиту».

- Далее следует приложить отсканированный вариант заявления и в графе «Сообщение» его суть.

Ответ должен прийти в течение 2 месяцев.

Основные способы снижения процентной ставки

Рефинансирование

Под рефинансированием понимается оформление нового кредита для погашения старой задолженности. При этом условия приобретения должны быть лучше предыдущих, в противном случае смысл процедуры теряется.

Программа рефинансирования ипотечных займов Сбербанка позволяет перекупать ссуду у других ссудодателей, реконструировать займ, а также объединять в одном соглашении до 6 кредитов.

Реструктуризация

Реструктуризация признана как один из наиболее эффективных методов изменения условий ипотечного договора, при которых является возможным сохранить значительные средства. Реализуется это либо посредством снижения процентной ставки, либо через сокращение сроков кредитования.

Проводится данная программа лишь в том случае, если у клиента изменилось материальное положение. При этом не является значимым – в худшую или лучшую сторону.

Заемщику нужно лично подать в отделение банка следующие документы:

- копия договора;

- справка 2-НДФЛ;

- приказ по кадрам в случае повышения или понижения в должности;

- документы из Пенсионного фонда Российской Федерации о назначении пенсионного довольствия;

- документы о наличии дополнительных источников дохода.

В случае непринятия заявления банком по каким-либо причинам следует оформлять иск в суд. В реальной практике большинство таких дел решаются в пользу клиента.

Суды при реструктуризации ипотечного займа не берут в расчет внутренние правила Сбербанка о невозможности снижения ставки, если она менее 12%.

Соцпрограммы

Сбербанком в 2018 году реализуются две социальные программы, по которым можно приобрести ипотеку с лучшими условиями.

В качестве первого варианта выступает жилищная программа «Обеспечение жильем молодых семей». В ее рамках определенная категория лиц может получить государственную финансовую помощь, которую можно направить на частичную оплату займа.

Участие могут принять следующие семьи:

- в которых возраст мужа и жены не превышает 35 лет;

- с постоянным источником дохода;

- признанные нуждающимися в приобретении жилья.

Каждый заемщик Сбербанка в любой момент может стать участником одной из социальных программ.

При этом им предоставляется следующие субсидии:

- для семей без детей – 35%;

- для семей с одним или двумя детьми – 40%;

- для семей с тремя детьми – 45%;

- с 1 января 2018 г. для семей, в которых появился второй или третий ребенок, предоставляется ипотека по ставке до 6%.

В качестве второй социальной программы применяется материнский капитал. Если в период действия ипотечного соглашения семья получила специальный сертификат, то данные средства можно потратить на частичное погашение кредита.

Скачать бланк заявления о выдаче сертификата на материнский капитал

Суд

Специалисты практически полностью единогласны во мнении, что выиграть иск по снижению ставки на ипотеку в связи со снижением ставки рефинансирования не представляется возможным. Подобное доступно для реализации лишь в том случае, если банк самовольно изменил условия комиссии или повысил ставки.

Дополнительно стоит учитывать немаловажный нюанс – заемщик в случае ухудшения финансового положения должен выполнить следующие шаги:

- Собрать документы, подтверждающие факт ухудшения платежеспособности.

- Написать заявление в банк с прошением о перерасчете ставки по ипотеке.

- Подача всех документов осуществляется лично. При этом обязательно должна быть произведена регистрация, и проставлена отметка во втором экземпляре.

- В течение 1-2 месяцев будет рассмотрен вопрос о реструктуризации долга. Банк вряд ли выполнит условия о понижении ставки, предоставив клиенту менее выгодные варианты. Принимать их не стоит – дальнейшее рассмотрение дела следует передавать в суд.

Если ежемесячные выплаты не превышают четверть от суммарного дохода семьи, то судья иск удовлетворять не будет.

Варианты для потенциальных заемщиков

При заключении договора нужно учитывать определенные тонкости, которые позволят несколько снизить процентную ставку по ипотеке:

| Страхование жизни | до 1% |

| Приобретение первичного жилья у застройщиков, являющихся партнерами Сбербанка | до 2% |

| Получение заработной платы у банка | до 0,5% |

| Оформление в электронной форме | до 0,1% |

В суммарном эквиваленте снизить ставку по ипотеке можно на 3,6%.

Прочие формальности

При оформлении реструктуризации ипотеки клиенту стоит учитывать некоторые условия:

- Снижение ставки не является непосредственной обязанностью банка. Совершить он это может для того, чтобы сохранить клиента.

- Заявление обычно рассматривается в течение двух недель. Но нередко данный срок увеличивается до 120 дней. Статус заявки можно отслеживать в приложении Сбербанка.

- Размер ставки не может быть менее 12%.

Решение банка во многом зависит от сложившихся отношений с клиентом. Поэтому рекомендуется не нарушать условия соглашения, чтобы сохранить лояльные отношения.

Образец заявления на снижение процентной ставки по ипотеке в Сбербанке

Часто задаваемые вопросы

Чтобы не останавливаться в процессе создания заявки на мелких вопросах, рекомендуется рассмотреть следующие позиции:

| Почему Сбербанк предоставляет возможность понижения ставки? | Сразу стоит отметить, что сам банк не обязан по заявлению клиента снижать ставку. Он идет на уступки для того, чтобы удержать клиента. |

| Заявление можно подать в любое отделение? | Рекомендуется документы направлять именно в тот банк, где получалась ипотека. Однако подойдет любой из центров Сбербанка. |

| В какое окно обращаться в отделении? | В электронной очереди следует выбирать раздел «Сопровождение ипотеки». |

| Что делать, если сотрудники банка утверждают об отсутствии возможности снижения процентной ставки? | Работники учреждения могут быть попросту не в курсе такого варианта – все же данная программа не афишируется. Поэтому в случае отказа принять документы, следует порекомендовать уточнить информацию в главном офисе. |

| Где взять бланк заявления? | Его можно запросить либо в самом отделении, либо скачать образец со специализированных сайтов. |

| На какую величину могут понизить ставку? | Максимальное понижение возможно до отметки 12%. Ниже – не допускается утвержденными нормативами банка. |

| Когда будет снижена ставка? | В случае достижения договоренности со Сбербанком процентная ставка будет снижена после следующего платежа. |

Подобную информацию можно получить при консультации у сотрудника банка.

Плюсы и минусы

Основные преимущества переоформления условия ипотечного кредитования:

- перерасчет всей суммы;

- уменьшении суммы выплат;

- снижение страховки.

Однако не стоит забывать и про недостатки в случае с выбором банка с более выгодными параметрами:

- обязательна вторичная оценка залога, что несет за собой дополнительные траты;

- устанавливаются новые комиссии;

- размер их может существенно различаться в каждом финансовом учреждении.

Итак, заявление в Сбербанк на понижение процентной ставки по ипотеке все же рекомендуется оформлять, так как вероятность одобрения данной просьбы существует – а это может стать отличным подспорьем в сохранении финансовой стабильности.

jurjur24.ru

Заявление на снижение процентной ставки по ипотеке Сбербанк 2020

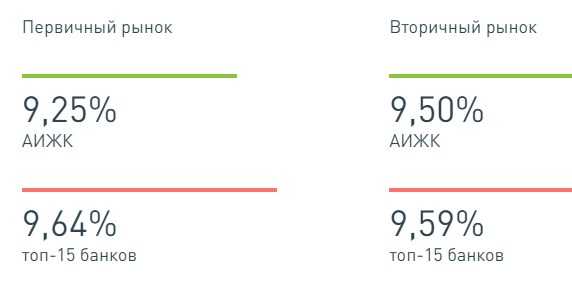

18 сентября 2017 года снижена ключевая ставка, значит пришло время идти в свой Сбербанк и узнавать можно ли снизить процент по ипотеке, написать Заявление на снижение процентной ставки и ожидать звонка с сообщением о результате его рассмотрения. На сентябрь месяц ставки по ипотеке в Агентстве ипотечного и жилищного кредитования (АИЖК) зафиксированы на уровне

- 9,25% на первичном рынке

- 9, 50% на вторичном

что означает снижение за 9 месяцев года соответственно на 1,95 и 1,25 процентных пунктов.

Рассмотрим нюансы, можно ли снизить процент по ипотеке в Сбербанке по действующему договору тем, кто оформил ипотеку, давно — несколько лет назад. Исследование вопроса началось со звонка в справочную Сбербанка на бесплатный номер. Ответили: массово для всех снижение процентов не производится, однако, индивидуально рассматривается каждое обращение и нужно написать заявление о снижении процентной ставки по ипотеке.

Как написать

- в свободной форме на бумаге с личной подписью

- или распечатать, заполнить готовый бланк, расписаться и сделать скан (оптимально просто хорошо сфотографировать)

и сразу узнаём как подать заявку на снижение ставки по действующей ипотеке или отправить заявление в банк. Сделать получится любым из названных способов

- через Сбербанк онлайн. При входе в приложение внизу справа имеется кнопка «Письмо в банк» -> дальше заходим в «Исходящие» -> создаем новое обращение -> выбираем тип «Прочие»/ Текст обращения свободный, с уточнением,что прикладывается файл со сканом заявления.

- через раздел «Обратная связь» сайта Сбербанка

- на почту для документов (e-mail) mkf собачка sberbank.ru — еще способ переслать сканированное Заявление, чтобы не ездить в свое отделение где рядом и банкомат Сбербанка.

Еще способ это заполнить заявление через личный кабинет на DomClick ru (ипотека на ДомКлик). Заявление рассматривается индивидуально, никаких общих правил нет.

Мало кто знает, что снизить ставку по уже взятой несколько лет назад ипотеке, можно, взяв за основу свой кредитный договор (в котором дб. отдельным пунктом предусмотрена возможность понижения ставки. Иногда названного пункта не прописано, что означает отсутствие возможности перерасчета процентной ставки, только рефинансирование.) и официальные данные по действующей ключевой ставки Банка России, установленные на актуальный период действия, совпадающий с датой написания заявления.

Ответ Сбербанка на снижение процентной ставки по ипотеке

От чего зависит положительное решение и почему могут отказать снизить выплачиваемый процент. Среди распространенных причин отказа

- наличие хотя бы одного просроченного платежа по действующему договору

- отсутствие страховки на квартиру (даже не в рассматриваемом периоде).

Рассчитывать на положительное решение также можно, но результат зависит от года, в котором вы брали ипотеку. Напомним, самые высокие ставки были в 2015 — 2016 годах, ставка рефинансирования ЦБ в 2016 году была повышена Советом директоров до 11 %, на сегодня изменилась и составляет 8,50 % с 18 сентября 2017 года.

Для удобства сверки обратите внимание на таблицу с динамикой Ключевой ставки Банка России 2016 — 2017 гг..

| с 18 сентября 2017 г. — по 27 октября 2017 года. | 8,50 |

| с 19 июня 2017 г. — по 17 сентября 2017 года. | 9,00 |

| с 02 мая 2017 г. — по 18 июня 2017 года. | 9,25 |

| с 27 марта 2016 г. — по 01 мая 2017 года. | 9,75 |

| с 19 сентября 2016 г. — по 26 марта 2017 года. | 10,00 |

| с 14 июня 2016 г. — по 18 сентября 2016 г. | 10,50 |

| с 01 января 2016 г. — по 13 июня 2016 г. | 11,00 |

Если вы планируете подать заявление, то можете скачать бланк и по образцу его заполнить:

Форма бланка заявления на снижение ставки по ипотеке в Сбербанке .

- Какую причину указывать в заявлении? Самое оптимальное -> снижение ключевой ставки ЦБ РФ.

- Какие документы нужны. Договор, паспорт, документы на квартиру.

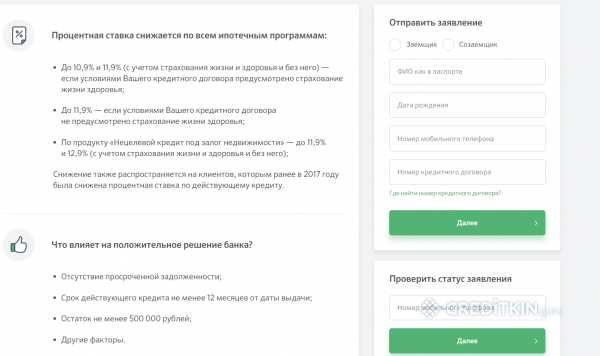

Что влияет на положительное решение банка

- Отсутствие просроченной задолженности,

- срок действующего кредита не менее 12 месяцев от даты выдачи,

- остаток не менее 500 000 рублей

- кредит не должен быть ранее реструктурирован.

Если же после рассмотрения пришел отказ, тогда остается вариант с рефинансированием в других банках, сейчас очень много банков имеют работающие программы и проводят акции, где предлагают очень серьезное снижение под меньшие проценты.

Суть рефинансирования в получении нового ипотечного кредита в другом банке, за счет которого погашается имеющийся, далее — снимается обременение с квартиры и оформляется залог этой же квартиры под новый кредит (снятие и наложение обременения).

tks-lk.ru

Заявление на снижение ставки по кредиту

Сейчас идет реформирование кредитной системы в России. Это связано с повышением ставок по вкладам, снижение процентов по кредитным продуктам, отзыв лицензии у недобросовестных финансовых организаций, появление множество микрофинансовых учреждений.

В главном банке страны Сбербанке также произошли серьёзные положительные изменения. В первую очередь для заемщиков стало возможным снизить ставки по действующим кредитам заемщика. Эта мера была поддержана государством и ЦБ РФ. Эту позицию поддержали все топовые банки страны,: Сбербанк, Россельхозбанк, Банк Москвы.

Заявление о снижение процентной ставки по кредиту

У многих граждан России со временем происходят изменения в жизни, и часто не в лучшую сторону. Потеря работы, тяжёлые заболевания, утрата кормильца, переезд в другой регион.

Эти обстоятельства нарушают стабильную платежеспособность, которая непосредственно влияет на погашение кредита или ипотеки. Сбербанк с пониманием относится к своим клиентам и предлагает им снизить процентную ставку по кредиту, в связи с новыми обстоятельствами. Эта мера помогла многим заемщика избежать долговой кабалы, сохранить кредитную историю, остаться добросовестным клиентом банка.

Однако стоит заметить, что не всегда можно подать заявление на снижения ставки по ипотечному кредиту. В случае, если долг составляет меньше 5 000 000 рублей, то заемщик обязан погасить кредит по первоначальной ставке. Полную бесплатную консультацию можно получить у сотрудников банка по горячей линии банка.

Важно, подавать заявление стоит только в то отделение, где был взят кредит.

Иногда решения главного офиса кредитного учреждения может расходится с местным. Причина этому простая. В главном офисе заявки рассматриваются поверхностно, не зная личности заемщика, его финансового положения, а в местном отделении все данные проверяются тщательно.

Главные критерии заемщика для снижения процентов ставки по кредиту или ипотеки:

- Быть надёжным и постоянным клиентом Сбербанка;

- Не иметь просроченной задолженности за последние три месяца;

- Указать серьёзную причину о снижении ставки;

- Предоставить все необходимые документы в банк;

- Не нарушать законодательство страны;

Действительно, если человек попал в тяжелую ситуацию, то ему никогда не откажут в помощи.

Например: молодая девушка развелась с мужем, родила второго ребёнка. Конечно, материальное положение значительно ухудшилось, в этом случае банк всегда идёт навстречу. И наоборот, если заемщик пытается обмануть кредитное учреждение, предоставив ложные документы, в таком случае будет отказ.

Не стоит злоупотреблять хорошим отношением! Заявление на снижение ставки ипотечного кредита сбербанк рассматривает обычно около месяца.

Это объясняется большим количеством заявок, подробного рассмотрения каждого случая.

Были случаи, когда заявление рассматривалось полгода, это не значит, что про заемщика забыли, просто его заявление было в последней очереди.

Не стоит ругать банк и звонить часто с вопросами по поводу рассмотрения заявления. Банк, это серьёзная организация и возможности утери заявки полностью исключена.

Подать заявление можно следующими способами:

- Через Личный кабинет Интернет банка, с помощью формы обратной связи;

- Через Почту России, отослав письмо в отделение банка;

- Лично посетив отделение Сбербанка.

После рассмотрения заявки будет принято предварительное решение. Если оно будет положительное, то заемщику сообщат какие нужно собрать документы, предложат доступные программы по снижению процентов по ипотеки.

Многие считают, что это невозможно и всего лишь реклама. Но это мнение ошибочное! Уже многие Россияне смогли таким образом снизить ставку по кредиту, а некоторые уже полностью погасили займ и получили новые выгодные предложения от Сбербанка.

Важно, брать кредит с полной уверенностью в погашении долга при любых обстоятельствах. Ведь, если изменится ситуация в стране, банки наоборот могут повысить процентную ставку.

Такие случаи известны с валютной ипотекой, когда курс евро и доллара значительно вырос, при этом доходы населения остались на прежнем уровне. В итоге заемщику пришлось платить в два раза больше. В этой ситуации суд был на стороне банков. Если бы государство не вмешались, и не оказало помощь заемщикам,то многие потеряли бы свои квартиры.

Заявление о снижение процентов по потребительскому кредиту

У многих жителей кредиты не только в Сбербанке, но и в других финансовых организациях. И часто проценты могут доходить до 50% годовых. Например: Русский Стандарт. Человек исправно платит большие ежемесячные платежи, но долг не сокращается совсем.

В таком случае необходимо обратится в Сбербанк с просьбой о пересчёте или снижении кредитной ставки. Если заемщик не является клиентом Сбера, то большая доля вероятности, что ему откажут. Но он может воспользоваться услугой Рефинансирования. Оно отличается, тем что банк берет на себя обязательства заемщика перед другим кредитным учреждением.

В этом случае денежные средства не выдаются на руки, а перечисляются в банк с целью закрытия долга.

Конечно, необходимо будет собрать множество документов, вплоть до личной характеристики. Это необязательно, но юристы советуют так сделать. Потребуется время, что бы получить положительное решение, а главное за этот период не допустить просрочки по действующему кредиту. Иначе будет автоматический отказ.

Образец заявления на снижение ставки по кредиту

Это примерный образец заявления который вам предстоит заполнить непосредственно в отделении банка.

Как снизить ставку на уже взятую ипотеку в Сбербанке

Несколько лет назад Сберанк оформлял ипотечный кредит по высокой ставке от 17-19%. Сейчас с развитием экономического сектора, поддержки государства ЦБ РФ решительно стал снижать ставку по ипотеки с целью сделать жильё доступным для всех работающих россиян.

Теперь ипотеку можно взять под 8,5 -12 %. Это существенная разница, с учётом постоянного роста доходов населения, стабильной обстановки в стране. Но многим клиентам банка, у которых действует ипотека по старой ставке тоже хочется платить меньше.

Для этого необходимо подать заявление на снижение ставки по ипотеке. Сбербанк практически всегда удовлетворяет такие просьбы. Отказы могут быть только у недобросовестных заемщиков, которые неоднократно нарушали правила кредитного договора.

Молодым семьям, которых есть маленькие дети Сбербанк предлагает пересчитать ставку до 8% годовых. Это связано с главными направлениями социальной защиты:

- Повышение рождаемости здорового населения страны;

- Создание комфортных условий для воспитания молодого поколения;

- Увеличение размер выплаты по материнскому капиталу;

- Защита прав и свобод будущих граждан РФ.

- Рефинансирование Ипотеки взятой в другом банке

Для клиентов, у которых ипотечный кредит в другой организации Сбербанк предлагает рефинансировать его. Это очень значимая мера для клиентов, у которых снизился ежемесячный доход, или уволили с работы. Суть программы в том, что ипотека по новой оформляется в Сбербанке, происходит перерасчет процентов, увеличивается срок, но снижается ежемесячный платёж.

Многие скажут, это невыгодно, так как долговые обязательства растягиваются на многие года. Но это намного лучше, чем совсем потерять квартиру или дом, испортить отношения с банком.

Также при рефинансировании в Сбербанке действует система продления платежа. Если заемщик не может вовремя заплатить по ипотеке, ему не начисляются штрафные санкции в течении 30 дней. Правда потом придётся заплатить платеж в двойном размере. Но именно 20-30 дней могут решить денежные проблемы заемщика.

Часто работодатель задерживает зарплату, могут возникнуть проблемы с перечислением средств, вынужденная командировка в другой регион. Благодаря кредитным каникулам заемщик остаётся добросовестным клиентом и выполняет свои обязательства перед банком.

Видео инструкция по снижению процентной ставки по Ипотеке Сбербанка

В данном видео вы узнаете какими способами можно снизить процентную ставку по действующей ипотеке, полная инструкция с видео и комментариями.

Обращение в суд

Бывают случаи, когда заемщик не может договориться с банком, о пересчёте кредита, в этом случае можно обратится в суд. Но не стоит питать иллюзий о судебном решении в пользу заемщика. Теоретически это возможно на 90%, но на практике не так всё просто.

Для подачи искового заявления необходимо предварительно проконсультироваться с грамотным юристом, если он подтвердит возможность положительного исхода, можно начинать процедуру. Для этого необходимо собрать множество документов, указать убедительную причину неплатежноспомобности. Судебная процедура может затянуться на долгие голы, при этом штрафные санкции будут постоянно начисляться.

К моменту судебного разбирательства долг может увеличиться в несколько раз, при этом не факт, что заемщик выиграет дело, иначе ему в обязательном порядке придётся погашать кредит.

Возможно привлечение к уголовной ответственности, обязательным работам.

Кстати, стоимость услуг хорошего адвоката будет стоить очень дорого, может лучше стоить потратить их на погашение части долга. В случае с ипотекой, заемщик рискует потерять жилое помещение безвозвратно или имущество.

Даже, если суд снизит процентную ставку, кредитная история будет испорчена навсегда и взять в будущем кредит будет невозможно, даже в микрофинансовых организаций. Поэтому лучше не доводить до суда, а по хорошему договориться с банком. Обычно кредитные учреждения идут навстречу, ведь им судебные тяжбы невыгодны.

В случае с передачей долга коллекторами, необходимо незамедлительно обращаться в суд.

В этом случае законодательство будет на стороне заёмщика. К колекторским агентствам в России уже давно нет доверия, зная их методы выживания долгов.

Ещё один способ, это процедура банкротства физических лиц. В этом случае заемщик признаётся недееспособным и его долги списываются.

Но в случаи с ипотекой заемщик теряет квартиру в пользу погашения долга.

Кстати ипотечный кредит, самый уязвимый, в любом случаи банк останется в плюсе. Он получает платежи по кредиту и в случае нарушения договора забирает квартиру.

Особенно ни при каких обстоятельствах не стоит закладывать личное жилище, что бы взять кредит в сомнительных финансовых кооперативах. В этом случае даже судебные разбирательства не помогут.

vbankeonline.ru

Как снизить процент по ипотеке в Сбербанке в 2018 году

Приветствуем! Нам стали очень часто задавать вопрос: как снизить ставку по ипотеке в Сбербанке? Сегодня подробно разберем все возможные варианты этого процесса. Расскажем по шагам как снизить процент по ипотеке в Сбербанке с комментариями экспертов нашего проекта.

Актуальные ставки и последние снижение

Сбербанк является единственной государственной банковской структурой в России. В то же время Сбербанк считается наиболее надежным кредитором во всем банковском секторе РФ, это обусловлено максимальной степенью покрытия (обширная сеть филиалов) и участие в государственных программах для незащищенных слоев населения.

Сбербанк всегда был локомотивом в ипотечном бизнесе. Он занимает более 50% рынка ипотеки в России. Остальные банки-конкуренты внимательно следят за его действиями и пытаются реагировать.

9 июня 2018 года Сбербанк провел уже третье за этот год снижение процентов по ипотеке. Вслед за ним потянулись и остальные банки. Актуальные процентные ставки по ипотеке в Сбербанке на сегодня вы можете узнать из этой таблицы.

| Готовое жилье | 15 000 | 9,1 | 30 | 15 | + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +1% по ипотеке по двум документам: + 0,3% при отказе от акции "Витрина". Акция молодая семья ставка 8,6% |

| Стройка | до 85% от стоимости недвижимости | 9,1 | 30 | 15 | +1% при отказе от страховки; + 0,1% при отказе от электронной регистрации ипотеки; + 0,3% если у вас нет зарплатной карты Сбербанка; + 0,8 по ипотеке по 2 документам; - 0,4% если ипотека свыше 3,8 млн. руб. Субсидированная ипотека от 6,7-7,7% |

| Строительство жилого дома | до 75% от стоимости залога | 10,5 | 30 | 25 | -0,5%, если заемщик получает зарплату на карту Сбербанка;+1% при отсутствии полиса страхования жизни;+1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 10 | 30 | 25 | -0,5%, если заемщик получает зарплату на карту Сбербанка;+1% при отсутствии полиса страхования жизни;+1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 220 | 10,9 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 12,5 | 20 | - 0,5 если зарплатник | |

| Ипотека на гараж и машино-место | 10,5 | 30 | 25 | - 0,5% если зарплатный проект, +1% при отказе от страховки. |

Вопреки обещаниям правительственных деятелей законом снижение ставок по ипотеке не закреплено. Банки самостоятельно регулируют этот процесс. В результате с 2015 года наблюдалось снижение ставки от 1,5 до 5%. Сокращение несущественное, но если рассчитывать переплату за весь период кредитования, то сумма получается довольно внушительная. С начала 2018 года по данным АИЖК, снижение процентной ставки составило от 1,2 до 1,5%.

В свете последних событий заемщики по ипотеке, которые оформили её ранее под 13 -15% задаются законным вопросом: может ли сбербанк снизить процент по ипотеке? Постараемся далее без иллюзий раскрыть этот вопрос.

Причины для снижения ставки

Нынешние заемщики разочарованы, поскольку они взяли более дорогие кредиты, причем договора уже подписаны и изменение условий предусмотрено только в исключительных случаях. Над кредитным договорами банка работает команда квалифицированных юристов, документ будет иметь законную силу после его подписания обеими сторонами.

Важно! В кредитном договоре указываются случаи изменения условий. Повышать действующую ставку банк не имеет права, если это не прописано в договоре (например, привязка ставки к Моспрайм и т.д.). Понижать ставку банк может, но это его право, а не обязанность.

Заемщик правомочен подать заявление с просьбой о возможном снижении процентной ставки по ипотеке, но окончательное решение уже будет за банком. Кстати, принять заявление на пересмотр обязаны, отказ в этом случае неправомерен.

Выделяют возможные причины для уменьшения ставок:

- клиент стал участником одной из государственных социальных программ, предполагающей льготы.

- на рынке значительно снизились ставки на ипотеку.

- возможно перекредитование, связанное с ухудшением финансового состояния заемщика или иными обстоятельствами, не предусмотренными договором.

Не стоит возлагать особые надежды, понижение ставок, это существенное сокращение прибыли банка. Поэтому для снижения процентов нужны особо веские причины.

На текущий момент Сбербанк снижает ставки по действующим кредитам до 10,9% максимум.

Варианты снижения

Если так уж случилось, что граждане оформили ипотеку в сбербанке по стандартным (на тот период условия), то можно поискать альтернативу снижения процентов. Сразу стоит заметить, что такой шанс имеют лишь те заемщики, которые не допускали задержек по платежам. Естественно, если у клиента есть пеня, то ее списание не является снижением ставки по займу.

Способы как уменьшить процент по ипотеке в Сбербанке:

- реструктуризация;

- снижение ставки по заявлению;

- путем пересмотра условий договора в связи с решением суда.

Представленные варианты как понизить ставку являются абсолютно законными. Однако, никто не даст стопроцентной гарантии что он подействует и ипотека станет дешевле. В каждом случае все индивидуально.

Снижение ставки по заявлению

Самый оптимальный вариант. Он позволяет снизить ставку по действующей ипотеке Сбербанка без лишних последствий для кредитной истории и дальнейшего рефинансирования ипотеки или участия в специальных государственных программах такие как, например, ипотека 6%. Условия которой — ограничение в снижении ставки по ипотеке для тех заемщиков у кого была реструктуризация.

До какой ставки могут снизить:

- До 10,9% — если действующая ипотека была оформлена со страховкой и новый договор вы заключаете также с финансовой защитой здоровья и жизни заемщика;

- 11,9% — если в изначальном договоре было предусмотрено страхование жизни, но в новом, после снижения ставки, вы от него отказались;

- До 11,9% — если ранее в вашем договоре не было пункта о страховании жизни заемщика;

- 11,9-12,9% — если была оформлена нецелевая ипотека под залог недвижимости (12,9 при отказе от страхования).

Ставку можно будет снижать неоднократно, но обычно банк устанавливает ограничение в год между актами снижения процентов.

При этом для получения одобрения на снижение процентов, Сбербанк устанавливает определенные требования:

- По ипотеке должна быть своевременная оплата без задержек;

- Кредит выдан не менее года назад;

- Не было реструктуризации;

- Остаток долга не менее полумиллиона.

Заявление можно подать двумя способами:

- Через отделение Сбербанка

- Через интернет на сайте ДомКлик по этой ссылке.

Срок рассмотрения заявления на снижение ставки в Сбербанке — тридцать дней.

Более выгодным вариантом как снизить ставку является обращение в другой банк и заключение договора рефинансирования ипотеки. Некоторые банкиры сегодня предлагают оформить договор на выгодных условиях (от 8,6% годовых) и даже позволяют, помимо этого, взять дополнительную ссуду. Подобные операции нацелены на привлечение клиентов. Однако, стоит понимать что такая ипотека будет с обременением, залогом выступает сама недвижимость. Кроме того, перекредитование предполагает сбор полного пакета документов. Впрочем, иногда сотрудники Сбербанка, узнавая о возможной потере клиента, идут ему на уступки и все-таки пересматривают действующие условия по своему договору.

Реструктуризация

Более проблематичным шагом является реструктуризация задолженности. Такие меры предусматривают перезаключение договора, а также данная информация будет отображена в БКИ, что негативно может сказаться далее.

Ранее мы детально рассмотрели как происходит реструктуризация ипотеки в Сбербанке и какие варианты этой операции возможны.

По реструктуризации возможно:

- сменить валюту ипотеки на рубли;

- сделать пролонгацию срока – увеличивается общий срок, ставку не уменьшают, сокращают ежемесячный платеж, переплата увеличивается;

- сделать отсрочку на определенный срок (6,12,24 месяца) – на период отсрочки платятся минимальные платежи, переплата увеличивается.

При этом у заемщика должны быть веские причины на эти действия, а именно:

- Увольнение, сокращение или значительное снижение зарплаты;

- Призыв в армию на срочную службу;

- Декрет;

- Проблемы со здоровье, которые ограничивают возможность работать далее.

Порядок реструктуризации следующий:

- Предоставляется пакет документов в банк;

- Банк принимает решение;

- Подписываются новые документы.

При этом подать заявку на реструктуризацию ипотеки в Сбербанке можно как онлайн, так и в отделении банка.

Отдельно стоит рассматривать реструктуризацию ипотеки с помощью государства. Для заемщиков Сбербанка и ряда других банков есть возможность списать задолженность по ипотеке до 1,5 млн. рублей. Взяв ипотеку до апреля 2015 года, вам становится доступна программа помощи ипотечным заемщикам, о которой мы подробно рассказывали ранее.

Суд

Чтобы договор был пересмотрен путем судебного решения, имеется лишь два основания, это: незаконное увеличение ставок и введение скрытых комиссий. При этом условия договора должны быть нарушены, с юридической точки зрения. В подобных нюансах лучше всего разбирается адвокат.

Нужно отметить, что Сбербанк является респектабельным крупным предприятием, которому нет смысла портить свою репутацию мелкими юридическими недоработками. Поэтому в договоре со Сбербанком редко к чему можно подкопаться, да и скачков по ставкам, по действующим договорам не наблюдалось ни разу.

Что же тогда можно считать нарушением? Ну, например, включение в договор дополнительных услуг, на которые клиент не соглашался.

Важно! При любом судебном споре заемщик все равно обязуется погашать ежемесячные платежи по графику. В противном случае ему будет начислен не только штраф, но и испортится кредитная история. А излишне уплаченные средства будут зачислены как досрочное погашение задолженности. Если кредит уже закрыт (погашен), то излишек также вернуть заемщику на его счет.

Надеемся теперь вам стало понятно, как можно снизить процент по ипотеке в Сбербанке. Это вопрос довольно сложный. На сегодняшний день банком не предусмотрено ни одной программы сокращения ставок при уже заключенных договорах. Однако, клиент имеет шансы самостоятельно регулировать объем переплаты путем досрочного погашения или оформить реструктуризацию. В крайнем случае, можно воспользоваться программой рефинансирования в другом банке, где предлагают пониженные ставки.

Если вам требуется поддержка опытного ипотечного юриста в споре с банком, то рекомендуем записаться на бесплатную консультацию к нашему специалисту в специальной форме в углу экрана.

Ждем ваши вопросы и комментарии под статьей. Будем признательны за ваш опыт, лайки и репосты.

ipotekaved.ru

Снижение процентной ставки по действующей ипотеке в 2018 году

Закона о снижении ставок по действующей ипотеке, согласно которому банки в 2018 году обязаны пересчитать проценты уже взявшему ее ранее клиенту, не существует. Согласно статье 450 ГК РФ, изменение условий договора при отсутствии серьезных нарушений с какой-либо стороны возможно лишь с обоюдного согласия сторон.

Актуальные ставки по ипотечным кредитам в 2018 году

За последний год Центробанк 6 раз снижал ставку рефинансирования. Это позволило банкам значительно улучшить условия кредитования. Прямо сейчас кредитные организации готовы дать ссуду под 8-9 % годовых. И большинство экспертов на вопрос «будет ли в дальнейшем снижаться ставка по ипотеке» дают положительные прогнозы. Если ЦБ продолжит курс на снижение ключевой ставки, к концу 2018 года условия кредитования вполне могут стать еще привлекательнее.

Кто вправе обратиться за снижением ипотечной ставки

В принципе, это может сделать любой клиент, ранее взявший ипотеку под больший процент. Обычно к таким заемщикам предъявляется ряд стандартных требований.

- срок действия текущего договора не менее 4-6 месяцев при отсутствии просрочек;

- подтверждение платежеспособности заемщика;

- согласие супруга (супруги) для заемщиков, находящихся в браке.

Банк вовсе не обязан рефинансировать заемщика. Но если условия для новых клиентов значительно улучшились, а обязательства по текущей ипотеке выполнялись без нарушений, добиться пересмотра кредитной ставки вполне реально.

Варианты снижения ставок по ипотеке в «своем» банке

Уменьшить ставку в “своем” банке можно несколькими способами.

- При помощи программы перекредитования ипотеки, ранее выданной банком (при наличии). Некоторые банки официально включают в свою линейку программы рефинансирования собственных ипотечных кредитов. Но таких предложений мало. Дело в том, что изменение условий ипотечного договора в части снижения процентной ставки считается ухудшением кредитного портфеля и приравнивается к реструктуризации кредита, что, в свою очередь, по требованию ЦБ РФ влечет увеличение расходов на создание банковских резервов. Это банку не выгодно.

- Воспользоваться программой государственной поддержки. Для отдельных категорий населения государство предоставляет безвозмездную субсидию на приобретение жилья. Так, закон о снижении процентов по ипотеке для молодых семей предполагает временное установление льготной ставки 6 % при рождении 2-го и 3-го ребенка на три и пять лет соответственно.

- Обратиться в банк с просьбой о снижении ставки по действующей ипотеке. Такой вариант особенно актуален при снижении ставок на ипотечном рынке. Еще 3 – 4 года назад стандартной считалась ставка 13-15 % годовых. Клиенты, взявшие тогда ипотечный кредит, могут обратиться в свой банк и рефинансировать его под 9-10 %.

Условия уменьшения ставки

Самым главным условием снижения ставки является отсутствие текущих задолженностей по своевременной выплате ипотеки и платежеспособность заемщика.

При рефинансировании займа в «своем» банке, кредитор может предложить 2 варианта изменения параметров кредита с учетом снижения ставки:

- уменьшение месячного платежа при неизменном сроке;

- уменьшение периода при неизменном месячном платеже.

С точки зрения переплаты, второй вариант – выгоднее, с точки зрения кредитной нагрузки на заемщика – удобнее первый вариант.

Большинство банков при утвердительном решении об уменьшении ставки автоматически уменьшают ежемесячный платеж.

Заявление на снижение процентной ставки по ипотеке и необходимые документы

Для уменьшения ипотечного процента заемщик должен предоставить: заявление-анкету, паспорт и справку о доходах. Иногда может потребоваться полный комплект документов, подаваемый при рассмотрении заявки на ипотеку. Если созаемщиком, доходы которого учитывались при выдаче, является супруга, находящаяся в декретном отпуске, банк может запросить заверенную копию трудовой книжки и копию приказа о нахождении в отпуске по уходу за ребенком.

Большинство банков позволяет подавать документы онлайн. Если такой возможности нет, придется идти непосредственно в кредитное учреждение или отправить заявление о снижении ставки заказным письмом.

Особых требований к таким заявлениям нет. По сути, банку нужно знать лишь ФИО заемщика, номер договора и причину снижения. Можно просто вписать эти данные в фирменный бланк либо написать заявление в произвольной форме. Примерный его образец представлен здесь.

После подачи документов нужно лишь дождаться решения кредитной организации. Часто банки заново оценивают платежеспособность своих клиентов при подаче заявки на снижение ставки. Поэтому срок рассмотрения заявлений в разных банках заметно отличается и колеблется от нескольких дней до нескольких недель. О его результатах заемщику сообщат по почте или иным способом, указанным в заявлении.

В случае положительного решения, клиент идет в свою кредитную организацию и переоформляет ипотеку под меньший процент. Однако банки не всегда снижают ставки при первом обращении.

Порядок изменения условий

Как правило, при изменении ставки по ипотеке по действующему договору в «своем» банке заключается дополнительное соглашение о внесении изменений в условия текущего договора. Соглашение подписывается обеими сторонами (включая созаемщиков) в 2-х экземплярах и содержит сведения о новой процентной ставке, полной стоимости кредита, новом сроке или месяце, с которого будет изменен ежемесячный платеж. Дополнительно рассчитывается новый график платежей и выдается заемщику.

Что делать в случае отказа

Первое, что нужно сделать – попытаться понять причину отказа и устранить ее. Если у заемщика есть другие, более мелкие кредиты, есть смысл сначала закрыть их и уже после этого пробовать добиться рефинансирования. И естественно, не должно быть никаких просрочек.

Еще один способ добиться положительного решения своего банка – это получить одобренное предложение по рефинансированию в другом. При наличии на руках оферты от конкурента, шансы на получение одобрения от своего банка заметно увеличатся.

Таким образом, заемщик должен:

- При получении отказа, по возможности устранить его вероятные причины.

- Обратиться в другой банк и получить одобрение рефинансирования там (конкуренты будут только рады новому клиенту).

- Имея на руках предложение другого банка, снова подать заявку в свой. Перспектива потери заемщика, как правило, делает банк более сговорчивым в вопросах рефинансирования.

Снижение процентной ставки по действующей ипотеке Сбербанка в 2018 году

Заполнить обращение можно на сайте ДомКлик.

Процесс принятия решения занимает от месяца. При одобрении заявки, ставка может быть снижена до следующих значений.

| Военная ипотека | Нет уменьшения | |

| Нецелевой заём под залог недвижимости | 11,9 % | 12,9 % |

| Другие продукты | 10,9 % | 11,9 % |

Основные требования банка:

- процент по действующему займу выше, чем представленные выше;

- нет просрочек по выплатам;

- остаток долга – более 0,5 млн руб.;

- заём выдан более года назад и по нему не было реструктуризации.

Также на решение банка могут повлиять и другие факторы.

Снижение процентной ставки по действующей ипотеке «Россельхозбанка», «ВТБ» и других в 2018 году

На официальных сайтах банков про рефинансирование ипотеки для своих клиентов зачастую не сказано ни слова. Однако это вовсе не означает, что снизить ставку не получится. Просто банкам невыгодно афишировать подобную информацию. Чтобы добиться пересчета процентов, заемщик должен сам проявить инициативу и обратиться непосредственно в организацию, выдавшую кредит.

Сколько раз можно снижать ставку по ипотеке

Теоретически, это можно делать сколько угодно раз. Однако тут все зависит от позиции банка-кредитора. Например, Сбербанк готов пересчитать проценты даже тем, кому уже снижали ставку в предыдущие годы.

Плюсы и минусы снижения ставки в «своем» банке

Один из плюсов снижения ставки в «своем» банке – простота оформления. Часто набор документов минимален, а на принятие решения банку требуется всего несколько дней.

Однако банк, уже заключивший договор на определенных условиях, не всегда добровольно идет на понижение ставки. Поэтому наличие одобрения рефинансирования ипотеки другим банком необходимо. Этот процесс требует времени и сбора документов.

Если же сравнивать снижение ставки по действующей ипотеке у изначального кредитора и рефинансирование ипотечного займа в другом банке, то первый вариант предпочтительнее по следующим параметрам:

- Нет необходимости переоформлять залог в пользу нового кредитора.

- Отсутствуют дополнительные расходы по снятию и оформлению обременения, нотариальные расходы и т. д.

- Экономия времени, так как перевод ипотеки в другой банк достаточно длительный процесс, сопряженный с большими затратами времени и сил.

creditkin.guru

Заявление на снижение процентной ставки по ипотеке в 2018 году

Приобрести собственное жилье без ссуд от банков практически нереальная задача для большинства людей. Именно поэтому активно развивается ипотечное кредитование.

На фоне укрепления экономики ставки в большинстве банков по ипотеке упали. Но тем, кто оформил ее ранее остается платить ее по прежним условиям или попробовать договориться с банком, подав заявление о снижении процентной ставки.

Что это такое

Ипотека — один из видов банковских кредитов, который выдается под залог недвижимости.

Он отличается достаточно длительным сроком кредитования и обычно ипотеку берут на приобретение жилья, и оно же является залогом. Без ипотеки большинству жителей России купить собственную квартиру фактически нереально.

Клиент при получении кредита должен подписать договор с банком. В нем фиксируются все основные условия сделки, включая процентную ставку, а также права и обязанности сторон.

Заемщик должен осуществлять погашение ссуды регулярными платежами (обычно 1 раз в месяц), каждый из которых включает в себя часть долга и начисленные проценты.

Эта информация включается в график погашения, который также подписывается заемщиком.

В определенных ситуациях заемщик может обратиться к банку с просьбой о снижении процентной ставки.

Главные понятия

Процентная ставка — это размер платы за услугу банка по предоставлению в долг денег.

Хотя ставки по ипотекам всегда ниже, чем по другим видам кредитов, учитывая продолжительный срок кредитования, переплата получается довольно большой.

За последнее время по ипотеке ставки существенно снизились. Но клиентам, оформившим ранее договора, приходится переплачивать по действующей на момент подписания договора ставке.

Банк может снизить ставку, но самостоятельно он делать это не будет. Ведь именно на процентах кредитные организации зарабатывают свою прибыль.

Заемщику надо самостоятельно обратиться в банк с соответствующей просьбой.

Его обязательно рассмотрят и примут соответствующее решение, хотя снижать ставку – право, но не обязанность банковского учреждения.

Банки прекрасно знают ситуацию на рынке и часто вынуждены идти навстречу надежным клиентам и снижать ставки, иначе человек может просто провести рефинансирование со сниженной ставкой в другом кредитном учреждении и закрыть действующий договор с невыгодными условиями.

Доступные способы

Существует два основных способа снизить процентную ставку по ипотеке.

Первый заключается в достижении соглашения с действующим банком-кредитором и внесении соответствующих изменений в договор.

Финансовое учреждение может также выдвинуть ряд условий, например, попросив дополнительное поручительство или настоять на изменении срока кредитования.

Все моменты придется обязательно обговаривать и фиксировать в соглашении.

Важно! Всегда фиксируйте любые договоренности с сотрудниками кредитного учреждения на бумаге. Только в этом случае они будут иметь юридическую силу.

Достаточно часто встречаются ситуации, когда менеджер клиенту обещает одно, а на деле получается совершенно противоположный результат.

Доказать что-либо без документов не получится и жаловаться фактически будет некому.

Второй вариант снижения процентной ставки заключается в рефинансировании кредита.

В этом случае фактически оформляется новая ссуда с новыми условиями, которая используется для погашения ранее взятого займа.

Обычно рефинансирование происходит в других банках, свои собственные кредиты банки перекредитуют крайне редко и со множеством дополнительных условий, особенно если речь идет об ипотеке.

Рефинансирование хоть и выглядит более простым вариантом, но на практике несет дополнительные затраты для заемщика, например, на оценку недвижимости, а также потребует подготовку полного комплекта документов, что не всегда просто.

Как подать обращение

Стандартным способом подачи заявления является личный визит в офис.

В этом случае можно сразу обсудить основные моменты с сотрудниками кредитной организации. Иногда они могут дать очень дельные советы.

В некоторых банках мнение конкретного менеджера играет не последнюю роль в принятом по результатам его рассмотрения решении.

Но нужно не забывать о необходимости фиксировать все договоренности в бумажном виде, а не верить на слово.

Можно отправить такое заявление и по обычной почте заказным письмом. Его должны будут принять и рассмотреть в общем порядке, но часто отправка почтой подобных заявлений не приносит никаких результатов.

Довольно большое число банков позволяет подать обращение через интернет-банкинг.

Например, позволяет отправить заявление на снижение процентной ставки по ипотеке Сбербанк Онлайн.

Этот вариант подачи обращения самый удобный для клиента и банка. Оно сразу же регистрируется и попадает в работу ответственным сотрудникам, которые и будут принимать решение.

Что повлияет на положительное решение банка

Требования каждого банка индивидуальны, а учитываемые при принятии решения факторы не одна финансовая организация не раскрывает с целью предотвращения мошеннических операций.

Но есть ряд рекомендаций, придерживаясь которых, можно повысить шансы на одобрение банком просьбы о снижении ставки по ипотеке:

| Отсутствие просрочек | Банк заинтересован в кредитовании надежных клиентов. Ему приходится меньше тратиться на резервы, а также не приходится переживать о возможных проблемах при взыскании |

| Длительный срок кредитования | Если осталось платить по кредиту меньше 1 года, то банк на уступки не пойдет. Он предпочитает зарабатывать на длительном кредитовании, пусть и под меньший процент |

| Отсутствие реструктуризации | Если раньше заемщик из-за финансовых проблем просил увеличить срок ипотеки и снизить платеж, то скорее всего ему снижать ставку банк откажется |

| Остаток долга от 500 тысяч рублей | Банку невыгодно снижать ставку на небольшой остаток долга, он не покроет свои затраты |

В некоторых банках и личное общение с сотрудниками может оказаться решающим при принятии решения.

Это относится особенно к клиентам из категорий повышенного риска (предприниматели, владельцы бизнеса).

Если отказали

Не всегда после рассмотрения заявления о снижении процентной ставки банк принимает положительное решение.

В этой ситуации заемщик может продолжить погашать задолженность по действующим условиям договора или попытаться получить рефинансирование в другой кредитной организации.

Но выбирая решение надо тщательно взвесить все «за» и «против», никуда не торопясь.

Видео: снижение ставки по действующему кредиту в Сбербанке до 10,5%

Образец заявления на снижение процентной ставки по ипотеке

Законодательством не вводится конкретной формы для заявления на снижение ставки по ипотеки.

Заемщик может написать его в свободной форме, учитывая лишь общие правила и требования к официальной переписке.

Многие банки самостоятельно разработали специальные бланки, чтобы клиенту было проще составить свое обращение.

Для примера предлагаем скачать образец заявления в Сбербанк на снижение процентной ставки по ипотеке здесь.

Замечание. Каждая ситуация индивидуальна и лучше перед подачей заявления проконсультироваться со специалистами кредитной организации. Возможно они смогут подсказать лучший вариант решения проблемы.

Структура документа

Хотя прямых требований к содержанию документа в законодательстве не установлено, следует придерживаться общих правил для деловой переписки.

Специалисты рекомендуют также опираться на приведенную в следующей таблице структуру документов, чтобы он был максимально понятен и удобен для изучения:

| Шапка | Основная часть | Заключительная |

| Наименования банка (филиала), данные заемщика (Ф.И.О., паспортные данные, адрес), данные кредитного договора (номер, дата) | Просьба о рассмотрении вопроса о снижении процентной ставки с указанием причины обращения | Список приложений (при наличии), дата составления документа, личная подпись заемщика |

Рефинансирование в Сбербанке

Сбербанк является одним из лидеров ипотечного кредитования в России.

Он занимается как выдачей новых кредитов, так и рефинансированием уже существующих ссуд других банков.

Заемщик в большинстве случаев сможет рассчитывать на значительное снижение процентной ставки.

А даже 1 процентный пункт по ипотеке существенно может отразиться на общей переплате за счет большого срока.

Проведение реструктуризации

Реструктуризация подразумевает изменение условий действующего кредитного договора с целью снижения текущей долговой нагрузки заемщика.

К ней прибегают обычно, если клиент столкнулся с финансовыми трудностями. Очень редко при проведении реструктуризации банк идет на снижение процентов.

Обычно он ограничивается предоставлением кредитных каникул или увеличением срока кредитования.

Какие бумаги необходимо приложить

Каждая ситуация индивидуальна и банку могут понадобиться самые разные документы для проведения анализа заемщика, обратившегося за снижением процентной ставки.

Обычно надо вместе с заявлением представить:

- Документы о доходах заемщика и поручителей.

- Копии трудовых книжек.

- Документы на недвижимость (если оформляется рефинансирование в другом банке).

- Справку об остатке долга.

Даже клиенты, которые оформили ипотеку по достаточно высоким ставкам, могут обратиться в банк с заявлением о снижении.

При правильном подходе добиться этого удается практически всем заемщикам, выполняющим добросовестно свои обязательства и не допускающим просрочек.

yurday.ru