Как взять кредит с плохой кредитной историей и просрочками. Если плохая кредитная история что делать

Как кредитную историю исправить если не дают кредиты

Век потребительства подталкивает нас к оформлению кредитных продуктов. Практически каждый трудоспособный гражданин России имеет кредиты или имел их ранее. Не важно, на какие цели он был взят: потребительский кредит, рассрочка на технику или мебель, ипотека. Все эти составляющие складываются в одно – кредитную историю взаимоотношений с финансовыми учреждениями (получить данные о ней заемщик может и бесплатно по фамилии через интернет: подробнее о процедуре можно узнать тут).

Не у каждого заемщика эта история чистая. Разного рода трудности могут создавать темные пятна на ней или вообще ее очернить (например, когда взыскание долга совершалось коллекторским агентством, вроде кредитэкспресс финанс). Как быть в таких случаях? Как исправить впечатление о себе и своей платежеспособности.

Как можно исправить кредитную историю

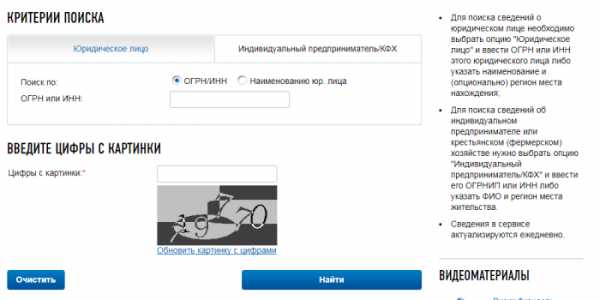

Для того чтобы начать исправлять КИ нужно оценить степень ее запятнанности. Самыйнадежный способ для этого – обращение в бюро кредитных историй. БКИ это учреждение в котором хранятся все кредитные данные.

В БКИ сегодня стекается информация не только о займах. Туда передают сведения также:

- мобильные операторы, о просроченных платежах;

- ломбарды, при не выкупе заложенного имущества;

- микро-финансовые организации, передают данные о своих заемщиках.

И даже одобренный кредит, от которого вы отказались, оставляет серый след на КИ.Проведем градацию нарушений платежей и посмотрим, как они отражаются на репутации заемщиков:

- Просрочка была разовой и длилась не больше 5 дней. Даже с самыми добросовестными заемщиками такое может случиться. В этом случае ни один банк не откажет вам в кредитовании;

- Просрочек было несколько, но общее время просроченных платежей не превышает 35 дней. Такая ситуация посерьезней первой, но при наличии хорошего дохода, стабильной работы и желания исправить ситуацию также можно получить кредит;

- Заемщик не имеет возможности или желания более погашать займ. Кредит не погашается на продолжении длительного периода времени. В этом случае придется приложить немало усилий для исправления КИ, но шансы есть;

- Заемщик имеет судебное разбирательство с банком. Ситуация очень плохая. 99,9% что вам откажут в займе.

В первом и втором случае достаточно будет просто не нарушать более график платежей и КИ улучшится.В третьем случае нужно постараться, чтобы доказать свои намерения в дальнейшем не нарушать взятых обязательств. Для этого стоит взять новый кредит и исправно его оплачивать.

Но как исправить кредитную историю если не дают кредиты?Такая ситуация тоже не безнадежна. Практические советы читайте ниже.

Подробнее о том, как исправить кредитную историю, можно прочитать здесь.

Как улучшить кредитную историю если не дают кредиты

Для того чтобы выйти из ранга очень плохого заемщика на уровень нейтрального нужно показать положительную тенденцию в своем финансовом состоянии.Советуем предпринять следующие шаги:

- Начать нужно конечно, с погашения имеющихся задолженностей. Имея непогашенные долги, ни один банк не пойдет к вам на встречу;

- Оформите небольшой зарплатный займ на вашу карту, в банке-держателе;

- Откройте депозит в банке-заемщике. Такая мера позволит банку взглянуть на вас с другой стороны и рассмотреть вашу заявку на получение займа;

- Возьмите так называемый экспресс-кредит. Это продукт, который выдается на не продолжительное время, 1-1,5 года без справок и поручителей. Погашайте его ответственно и в срок;

- Обратитесь в МФО. Микрофинансовые организации, как правило, закрывают глаза на КИ и выдают небольшие займы на короткий срок даже не благонадежным клиентам;

- Возьмите в рассрочку бытовую технику или мебель. Главное после этого исправно оплачивать платежи.

Любой из этих шагов способен улучшить КИ заемщика и изменить отношение банка к такому человеку. Совокупность нескольких пунктов поможет окончательно исправить ситуацию.

Как в Сбербанке исправить кредитную историю

Сбербанк это один из самых избирательных финансовых учреждений страны. К выдаче займов работники Сбербанка подходят со всей ответственностью и скрупулезностью.Репутация заемщика для Сбербанка имеет огромное значение. Имея за плечами судебные разбирательства, с любым финансовым учреждением, можете забыть о возможности кредитования в Сбербанке.

При наличии текущих задолженностей банк также откажет вам в кредитовании. Погашение просрочки мера необходимая, но она не дает шанса получить займ в Сбербанке.

Поэтому после того как просрочка будет погашена необходимо обратиться в МФО для целенаправленного исправления КИ. Обратите внимание, что микро-финансовая организация должна входить в реестр финансовых учреждений, передающих данные в БКИ.

Несколько успешно погашенных займов помогут заемщику значительно улучшить репутацию. Нужно понимать, что при рассмотрении заявок банки особенно пристально изучают последние полгода. Если за шесть месяцев вы взяли и вовремя погасили несколько микро-займов, то ваши шансы возрастают.

По происшествии полугода смело обращайтесь в Сбербанк и берите потребительский кредит на соразмерную сумму. После успешного погашения его Сбербанк с удовольствием будет сотрудничать с таким заемщиком и по более крупным займам.

Можно ли исправить кредитную историю за деньги

Многие заемщики, с целью исправления КИ, ищут возможности ее исправлении за деньги. Возможно, ли это сделать? Да это возможно, но только законным путем – взятием мелких займов и ссуд и своевременным их погашением.

Частные предложения об исправлении или удалении кредитной истории не принесут никаких положительных результатов, а только облегчат ваш кошелек на определенную сумму. Удалить данные из БКИ невозможно, так как эта информация тщательно охраняется законом и Центральным банком РФ.

Согласно закону РФ данные из БКИ удаляются автоматически через 15 лет после внесения последних сведений. Однако то, что спектр вносимых сведений с каждым годом становится все шире, надежда на обнуление информации тает.

Поэтому заемщик должен приложить усилия и исправить свою кредитную историю законным способом.

Как исправить кредитную историю с помощью микрозайма

МФО предлагают свои услуги по довольно высоким расценкам, но именно они могут помочь неблагонадежным клиентам исправить ситуацию недоверия банковских организаций.

Если КИ история такова, что ни один банк не хочет с вами сотрудничать, МФО всегда вам поможет. Здесь вы сможете и займ взять и КИ улучшить. Возможно это при добросовестном отношении к платежам. Поэтому прежде чем обратиться в МФО оцените свои финансовые возможности, чтобы не допустить усугубления ситуации.

Помните — не бывает безвыходных ситуаций. Все можно исправить, при должном желании и упорстве!

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):feib.ru

как можно исправить (улучшить), изменить (оспорить)

Плохая кредитная история — есть результат задержки платежей либо невыплаты по некогда взятым займам. Их владельцам банки не доверяют, а потому если и выдают таким клиентам кредиты, то, как правило, на максимально жестких условиях. Выход у данной категории заемщиков лишь один — исправить свою кредитную историю.

Какая кредитная история считается плохой

Плохой считается та кредитная история (КИ), в которой значатся длительные задержки платежей либо неуплаты по прошлым займам.

Между тем, поскольку несколько плохих кредитных историй могут быть по-разному запущенны, кредиторы им присваивают и другие оценки, делая основной акцент на длительность просрочки:

- Нет просрочек — идеальная кредитная история.

- Просрочка до 5 дней — хорошая.

- Просрочка от 5 до 29 дней — испорченная.

- Просрочка от 30 до 89 дней — плохая.

- Просрочка от 90 дней — очень плохая.

- Непогашенная задолженность — ужасная.

Количество просроченных платежей также влияет на данную оценку.

Кто кроме заемщика может испортить кредитную историю

Кредитная история может быть испорчена не только ее владельцем (заемщиком) но и банком, у которого он брал кредит. Происходит это обычно по невнимательности сотрудников финансового учреждения (отправляют неверную информацию в бюро кредитных историй — БКИ) либо по причине сбоя в системе. В тоже время банковской практике известны и другие случаи, когда кредитные организации намеренно портили кредитные истории своих клиентов. Делали они это с той целью, чтобы заемщик кроме как у них, больше нигде не смог взять кредит, либо смог, но только на кабальных условиях. То есть фактически их целью было удержание клиента.

В связи с такой обстановкой, специалисты рекомендуют заемщикам как минимум раз в год проверять состояние своих кредитных отчетов, при том что сделать сегодня это можно совершенно бесплатно.

Банк испортил кредитную историю — что делать

Если банк испортил кредитную историю то ее владельцу нужно оспорить ту ложную информацию, которая была занесена кредитором в кредитный отчет. Согласно п. 3 ст. 8 Федерального закона N 218-ФЗ от 30.12.2004 «О кредитных историях» каждый заемщик вправе оспорить информацию, которая содержится в его КИ. Для этой цели ему требуется подать заявление в БКИ, в котором хранятся его данные, на внесение изменений в свою «испорченную» кредитную историю. В ответ бюро проведет проверку достоверности приведенных субъектом (владельцем) кредитной истории доводов, по результату которой примет соответствующее решение (вносить или не вносить изменения в документ). Также о результате проверки БКИ письменно уведомит заявителя.

На все про все бюро дается 30 дней (п. 3 ст. 8 настоящего закона), если в течение этого срока вы не получите от них ответа либо получите, но он вас не устроит, можете обращаться в суд.

Как можно исправить плохую кредитную историю

Самый верный способ исправить плохую кредитную историю — взять в течение полугода 2—3 относительно небольших займа (10—20 тыс. руб.) и добросовестно погасить их (только не досрочно). При таком развитии событий кредиторами отправляются в БКИ новые, теперь уже положительные данные о заемщике, которые поднимают его кредитный рейтинг, «открывая тем самым дорогу» к выгодным банковским кредитам. То есть фактически проделывается работа по улучшению состояния кредитного отчета.

Где брать кредиты (займы)

Если кредитная история не слишком плоха, можно попробовать взять кредит в банке. Если ситуация более плачевна то нужно будет обращаться за микрозаймом в микрофинансовую организацию (там точно дадут но под очень высокий процент).

Также как альтернативу обычному кредиту можно взять товарный (целевой кредит на приобретение различных товаров). Оформить его можно в одной из торговых точек. То есть необходимо прийти в тот же магазин бытовой техники и купить у них в кредит (оформив его прямо на месте) какой-нибудь один из недорогих товаров (чайник, утюг, микроволновую печь и т.д.).

Как долго нужно исправлять КИ

Все зависит от запущенности КИ, так, например заемщику, допустившему единственную просрочку длительностью 30 дней, хватит всего пол года. При более длительных просроченных задолженностях, скажем 50—90 дней, потребуется около года кропотливой работы. Ну а если таких, серьезных просрочек было допущено несколько, или же срок одной из них перевалил за 100 дней, на исправление может уйти полтора, два, а в некоторых случаях и три года. К слову, банки анализируют историю заемщика именно за последние 2—3 года (в редких случаях за 5 лет).

Всегда ли можно исправить кредитную историю

Да, всегда, любую даже самую запущенную кредитную историю можно исправить.

Можно ли удалить плохую кредитную историю

Нет, удалить плохую кредитную историю нельзя.

Помните, если вам поступают такого рода предложения — то вы имеете дело с мошенниками.

Срок хранения плохой кредитной истории

Кредитная история хранится на протяжении 10 лет, со дня последнего изменения информации в ней. По истечению этого срока документ автоматически аннулируется, или по-другому — удаляется (ст. 7 п. 1 упомянутого закона).

Учтите, если вы решите узнать состояние своего кредитного отчета либо это сделает за вас банк (в ситуации, при которой вы подадите ему заявку на получение кредита) — это все будет являться изменением информации.

creditbudet.ru

Как исправить плохую кредитную историю, если не дают кредит

Когда банки в один голос начинают отказывать в предоставлении займов, многие люди начинают задумываться о том, как исправить кредитную историю. Всем известна нынешняя ситуация на финансовом рынке: несколько лет назад банки активно выдавали кредиты, особо не проверяя платежеспособность человека. Затем грянул экономический кризис, и многие граждане, набравшие денег в долг, оказались в сложной ситуации. Они по тем или иным причинам не могут исполнять свои долговые обязательства. В результате кредитная история испорчена. Теперь, когда нужны деньги, их очень сложно или вообще невозможно получить. Приходится соглашаться на жесткие условия финансовых организаций, предлагающих кредиты под огромные проценты, вплоть до 70% годовых.

Содержимое страницы

Что такое плохая кредитная история

Кредитная история человека – документ, который заводится в тот момент, когда он впервые берет кредит у финансовых учреждений. Здесь записывается, где, когда и сколько брал в долг человек, добросовестно ли исполнял свои обязанности по выплате, были ли пропуски платежей, сроки задержки, дата погашения и так далее. Данная информация формирует репутацию человека, на которую в дальнейшем в первую очередь будут обращать внимание банки, при рассмотрении заявки.

Обычно досье хранится в специализированных Бюро кредитных историй, в которое финансовое учреждение отправляет всю актуальную информацию о своем заемщике. Таких бюро в России функционирует более 30, каждый из них сотрудничает с различными банками и собирает свою базу данных.

Если банки не дают кредиты, нужно задуматься над причиной ситуации.

Отрицательная история может сформироваться в результате:

- Технической ошибки. Такое бывает, но редко. Банк может передать ошибочную информацию, или неверные данные могут зафиксироваться в результате допущения ошибки в ФИО человека, и т.д.

- Пропуска платежей при выплате предыдущего кредита. Если вы уже брали денежный займ, но регулярно пропускали сроки внесения ежемесячного платежа, это отрицательно сказывается на вашей репутации.

- Грубых нарушений договора. Если заемщик многократно задерживал внесение ежемесячных платежей на долгие сроки, скрывался, не выходил на контакт, отказался от выплаты кредита, в его отношении был подан иск в суд, то кредитная история будет очень плохой, и банк даже может занести такого неблагонадежного клиента в черный список.

Что делать с плохой кредитной историей

В обстоятельствах сложившейся ситуации на рынке появилось много спекулянтов, предлагающих помощь в исправлении кредитной истории за определенное денежное вознаграждение для того, чтобы в дальнейшем банк вам выдал кредит. Но вносить изменения в документ, удалять из нее часть информации не имеет права никто. Такие «доброжелатели» либо стремятся заполучить ваши деньги, либо действуют незаконными путями.

В обстоятельствах сложившейся ситуации на рынке появилось много спекулянтов, предлагающих помощь в исправлении кредитной истории за определенное денежное вознаграждение для того, чтобы в дальнейшем банк вам выдал кредит. Но вносить изменения в документ, удалять из нее часть информации не имеет права никто. Такие «доброжелатели» либо стремятся заполучить ваши деньги, либо действуют незаконными путями.

Досье может быть удалено полностью по личному заявлению человека. Но нужно понимать, что банки очень осторожно и с недоверием относятся к клиенту со столь «чистым» прошлым. Поэтому в дальнейшем получение займа может вызвать очень большие затруднения.

Обычно об исправлении кредитной истории люди задумываются в преддверии крупного приобретения (ипотеки, авто, кредита на бизнес) или, если банки не дают кредиты.

Кредитную историю вполне можно исправить самостоятельно бесплатно, потребуется только некоторое время и терпение. Ну и, соответственно, ваше финансовое положение должно вам позволять это. Вы должны понимать, чем крупнее и серьезнее цель вашей заявки на ссуду, тем больше времени и усилий придется затратить на восстановление своей некогда испорченной репутации.

Как исправить кредитную историю

Исправление плохой кредитной истории, сформировавшейся по причине технической ошибки, или по причинам, не зависящим от вас, не составит особого труда. Если вы уверены в своей правоте, пишите заявление в бюро кредитных историй (где у вас числятся отрицательные показатели), и в течение 30 дней, после рассмотрения вашей заявки, соответствующие изменения будут внесены в ваше досье на законных основаниях.

Все мы понимаем, что чаще всего причиной сложившейся неблагоприятной ситуации являемся мы сами. Поэтому целесообразно рассмотреть способы, как исправить кредитную историю, в различных ситуациях.

Единственный способ улучшить и поднять свой рейтинг благонадежного заемщика – оформить новый кредит и выплатить его строго в соответствии с договором, не нарушая условий. Дело в том, что досье человека заполняется в обратном хронологическом порядке, и поэтому информация о последних займах будет высвечиваться первой, вытесняя старые данные. Ваша задача – добиться того, чтобы на первых страницах вашей кредитной истории красовалась информация о выплаченных во время займах.

В зависимости от того, насколько грубыми были ваши нарушения в прошлом и насколько серьезный займ вы претендуете в будущем, придется брать несколько кредитов и использовать разные способы. Но нужно действовать целенаправленно. Ваши действия по подготовке к исправлению кредитной истории должны быть следующими:

- Выберите банк, в котором вы собираетесь в дальнейшем получить займ (скорее всего сумма будет значительной, иначе вы бы не занялись данным вопросом).

- Узнайте, с каким именно Бюро он сотрудничает.

- Для оформления небольших займов выбирайте те финансовые учреждения, которые сотрудничают с нужным бюро, так как вам важно, чтобы вся информация о добросовестном исполнении долговых обязательств и вовремя выплаченных кредитах попадала именно туда, откуда банк будет запрашивать данные о вас.

Оформляем кредитную карту. Данный способ поможет исправить вам историю практически бесплатно. Во-первых, имея на руках карту с беспроцентным льготным периодом 50 дней, вы можете совершать покупки по ней, а позже пополнять наличными. Таким образом, активно пользуясь картой, можно показать банку вашу платежеспособность, добросовестность, а через месяц или несколько месяцев погасить полностью долг. Если вы планировали покупку крупной мебели или дорогой техники, оплатите ее картой, ведь никаких процентов вы не платите. А через месяц погасите долг.

Во-вторых, можно на некоторое время снять крупную сумму с кредитной карты, хранить ее на другом счете, а затем вернуть банку средства. В данном случае ваши затраты – это оплата комиссии за снятие наличных и выплата процентов за пользование деньгами. Но в вашем досье будет отображаться, что вы взяли в долг большую сумму у банка (например, 100 тысяч) и своевременно вернули его.

Использовать карты для улучшения ситуации можно в том случае, когда у вас были мелкие нарушения при выплате предыдущих займов в виде просрочек платежей. Условия выдачи карточных продуктов более лояльны, поэтому шанс получить ее при уже испорченной кредитной истории достаточно большой.

Оформляем кредит по специальной программе. На сегодняшний день на рынке кредитов сложилась ситуация, когда многие заемщики не в состоянии выплатить кредиты, или выплатили свой долг с большими и серьезными нарушениями договора, и теперь финансовые учреждения не хотят видеть их в числе своих клиентов. Но финансовые организации заинтересованы в привлечении заемщиков, поэтому им приходится идти на различные уступки и риски. Конечно, потребительский кредит на большую сумму при таких обстоятельствах никто не даст. Но есть банки, которые предлагают специальные программы кредитования с целью улучшения кредитной истории заемщиков. Они выдают небольшие суммы в долг на определенных условиях, не всегда очень привлекательных, но все же приемлемых. Процентная ставка обычно около 45 – 50% годовых, сумма от 5 000 рублей, срок от 1 месяца. Например, Совкомбанк предлагает услугу «Кредитный доктор». Здесь можно взять от 5000 рублей на 3 месяца. Таким способом банки с одной стороны помогают себе, так как привлекают заемщиков, с другой стороны – позволяют улучшать кредитную историю своим клиентам.

Оформляем займ в микрофинансовой организации. Когда ситуация серьезная и у человека есть грубые нарушения договоров в прошлом, причем во многих банках, ни одна организация не захочет в будущем иметь с ним дело. Возникает трудность при улучшении кредитной истории, ведь никто кредитов больше не дает. В данной ситуации постепенно восстановить свою репутацию можно с помощью МФО. Микрофинансовые организации дают деньги в долг почти всем, но под слишком большие проценты (от 0,5 до 2% в день). Если других выходов нет, придется начать действовать именно с них. Для этого нужно обязательно сначала уточнить, отправляет ли МФО информацию в нужное вам Бюро кредитных историй, а затем уже оформлять займ. Сначала на небольшие суммы, затем постепенно наращивать репутацию и просить уже более крупные суммы. Не забывайте вовремя выплачивать долги. Для ускорения процесса, если позволяет ваше финансовое положение, можно оформить одновременно несколько займов. Деньги, полученные в долг, необязательно тратить, ведь ваша цель другая. Возвращая их, вам придется доплачивать некоторую сумму. Можете считать это платой за исправление кредитной истории.

Комплексный подход к улучшению кредитной истории

Особенно серьезный подход к исправлению репутации требуется, если вы в будущем планируете просить у банка крупную сумму в кредит (ипотека, деньги на бизнес, автокредит и т.п.). Недостаточно взять пару займов, закрыть их через месяц и надеяться на благосклонность финансовой организации к вам. Банк тщательно проверяет вашу личность, кредитное прошлое и финансовое положение в настоящем. Исправление ситуации может занять некоторое время. Запаситесь терпением.

Чтобы в будущем обрести репутацию благонадежного заемщика, необходимо комплексно подойди к исправлению испорченной кредитной истории.

- Ваше финансовое положение действительно должно улучшиться. И это нужно доказать банку. Это может быть повышение в должности, увеличение размера зарплаты, появление новых источников доходов, открытие депозитного счета в банке. Имейте ввиду, что увеличение размера доходов должно быть соразмерным с изменением семейного положения. Если ваш доход увеличился в 2 раза, но раньше вы не были женаты, а теперь у вас семья и ребенок, то это вряд ли воспримется специалистами банка как существенное улучшение вашего финансового положения.

- Исправление займет время. Действовать лучше поэтапно. В зависимости от сложности вашей ситуации, начинайте брать небольшие займы в микрофинансовых организациях. После нескольких успешных погашений, можно обратиться в банк для получения кредита по специальной программе исправления кредитных историй. После выполнения условий, можно попробовать подать заявку на кредитную карту. Далее на небольшие суммы потребительских кредитов. На это может уйти несколько лет.

- В течение всего периода старайтесь активно пользоваться кредитной картой, если она у вас есть. Например, ежедневные покупки в продуктовом магазине можно оплачивать ею, а затем в течение нескольких дней пополнить карту. Вы не теряете никаких процентов. Если вы запланировали купить, например, телевизор за 20 тысяч наличных, оплатите покупку картой. А затем к концу льготного периода положите свои наличные 20 000 тысяч на нее и закройте кредит. Также можно попробовать оформлять товары в магазинах в кредит, это тоже будет отображаться в вашем досье.

- Не допускайте образования других долгов, например, неоплаченных штрафов ГИБДД, накопление задолженности по кварплате, алиментам и т.д. Наличие таких долгов легко проверить по фамилии через интернет. Если выявится такой факт, то банк, у которого вы просите деньги, вряд ли сочтет вас благонадежным гражданином.

Кредитная история человека хранится в Бюро течение 15 лет. Однако важно знать, что при проверке потенциальных заемщиков служба безопасности банка обычно запрашивает данные за последние 3 года. Этот факт может сыграть вам на руку, если у вас были незначительные нарушения в прошлом, а затем вы брали несколько кредитов и благополучно закрывали их. Но при запросе крупной суммы или попытке оформить ипотеку, банк вряд ли ограничится данными последних трех лет, он, скорее всего, проверит всю историю.

Старайтесь не портить свою репутацию и вовремя погашайте кредиты. Но если кредитная история уже испорчена, приложите все усилия, чтобы ее улучшить, и начинайте действовать прямо сегодня, ведь жизнь непредсказуема, и неизвестно, когда и как срочно вам могут понадобиться деньги.

sbankin.com

Как улучшить кредитную историю, если она испорчена: все способы

Сейчас банковские организации в обязательном порядке проверяют кредитную историю потенциальных заемщиков (КИ), прежде чем одобрить кредит. Если рассматриваемое лицо имеет плохую репутацию, оно получает отказ. Как улучшить кредитную историю, если она испорчена, и можно ли сделать это бесплатно или с небольшими денежными расходами? Читайте далее в статье.

Причины плохой кредитной истории

Чтобы разобраться, можно ли исправить кредитную историю и выбрать для этого оптимальный способ, необходимо знать о причинах, по которым заемщик получил статус недобросовестного. Каждый банк изучает кредитоспособность клиентов, руководствуясь разными факторами. Однако нежелательные записи, портящие КИ, можно условно классифицировать исходя из степени тяжести нарушения:

- Небольшие просрочки выплат сроком до 5 дней. Для большинства организаций это считается нормой, но некоторые банки способны отказать в выдаче кредита даже при таком незначительном нарушении.

- Неоднократные просрочки взносов по кредиту или единичная просрочка сроком от 5 до 35 дней. Это считается средним нарушением, которое может повлиять на решение банка.

- Частичный или полный невозврат кредита – грубое нарушение. Если дело доходит до взыскания задолженности через суд, заемщик получает статус злостного неплательщика и лишается возможности брать новые кредиты.

Выше описанное касается только тех случаев, когда КИ испорчена по вине заемщика. Однако негативные отметки в личном деле заемщика появляются и по вине банка. Такое возникает, если плательщик внес деньги своевременно, но банк задержал платеж, например, по техническим причинам. Даже добросовестные и порядочные заемщики не защищены от проблем, из-за которых в дальнейшем им потребуется исправление кредитной истории.

Как проверить свою историю в БКИ

Сведения о кредитах хранятся в базах кредитных историй (БКИ). Там отражается информация о когда-либо бравшихся кредитах, их оплате и имевших место просрочках. Чтобы очистить кредитную историю, необходимо выяснять, какие неблагоприятные сведения о просрочках или задолженностях там зафиксированы. Для получения документального отчета об истории займов имеется сразу несколько способов:

- Заполнить заявку через интернет-сервис БКИ и подтвердить свою личность, направив на почтовый адрес бюро телеграмму или обратившись в офис организации лично.

- Направить на почтовый адрес БКИ нотариально заверенное заявление на получение кредитной истории.

- Направить на почтовый адрес БКИ телеграмму с заявлением, заверенную оператором почтовой связи.

- Обратиться в офис БКИ лично.

По закону каждый гражданин имеет право 1 раз в год бесплатно получить отчет из БКИ. Если заемщику неизвестно, в каком бюро хранится его дело, то сначала ему придется осуществить запрос в ЦККИ (Центральный каталог КИ). Его направляют через БКИ, банк, почтовое отделение или нотариуса. Если процесс выдачи КИ нужно ускорить, то лучше обратиться за платной услугой получения кредитного отчета в любой банк или надежное агентство, сотрудничающее с БКИ. Однако это обойдется в сумму от 300 до 700 рублей.

Как оспорить КИ

Если в полученном из БКИ отчете отражена ошибочная информация, заемщик имеет право оспорить ее. Для этого подают официальное заявление в банк, по вине которого в историю заемщика были занесены неверные сведения, а также направить запрос в БКИ. По итогам проверки бюро должно исправить записи или убрать из них недостоверные отметки. Если БКИ откажется удалить нежелательные данные, изменить кредитную историю можно будет только через суд.

Способы исправить плохую кредитную историю

Как можно улучшить кредитную историю, если она испорчена по вине заемщика? Единственный путь – убедить кредиторов в своей готовности выполнять финансовые обязательства, восстановив свой статус добросовестного клиента. Для этого нужно, чтобы в КИ появились отметки о своевременных выплатах по кредитам. Добиться этого можно только путем исправной оплаты всех последующих займов.

Кредитные брокеры называют сразу несколько способов взять займ с плохой КИ. Однако прежде, чем приступить к активным действиям по обновлению своей долговой истории, необходимо разобраться с уже имеющимися просрочками. Брать новые кредиты, не погасив предыдущие – прямой путь к созданию непосильной финансовой нагрузки. Помимо этого, заемщику, имеющему сразу несколько просроченных долговых обязательств, гораздо сложнее восстановить репутацию.

Погасить имеющиеся задолженности

Невозможно восстановить кредитную историю, имея непогашенные долги. Нельзя прятаться от кредиторов или игнорировать их требования. Так вы только ухудшите свою репутацию и спровоцируете банки на решительные действия по взиманию долгов. Кредитные эксперты рекомендуют заемщикам с длительными просрочками по кредитам действовать по следующей схеме:

- Погасить самые небольшие займы – микрозаймы, задолженности по кредитным картам или овердрафту. Такие долги отличаются самыми высокими процентными ставками и штрафами, и банки нередко передают их коллекторам.

- Обратиться за реструктуризацией по оставшимся кредитам. Это следует сделать даже при наличии просрочки. Даже если банк откажется реструктурировать долг, у заемщика будет документальное подтверждение, что он добросовестно попытался решить проблему, то есть является жертвой обстоятельств, а не злостно уклоняющимся неплательщиком.

- Попробовать снизить сумму задолженности. Если просрочка возникла давно, сумма кредита могла сильно увеличиться за счет пени и штрафов. Имея такую структуру задолженности, разумнее будет обратиться к юристу, специализирующему на кредитных делах. Специалист проанализирует ситуацию и поможет частично или полностью обнулить выставленную банком неустойку.

- При взыскании долга в судебном порядке попросить суд об отсрочке или рассрочке. Получив возможность погашать долг частями по удобному графику или выиграв время, справиться с кредитными обязательствами будет проще.

Открыть депозитный счет в банке

Если вы планируете обратиться за кредитом в какой-то конкретный банк, но пока являетесь недостаточно благонадежным клиентом, разумно будет открыть в этом банке депозитный счет. Потенциальный заемщик, который имеет постоянно пополняющийся вклад, может рассчитывать на более лояльное отношение обслуживающей его кредитной организации. Чем больше сумма на депозите, тем на большее доверие банка можно будет рассчитывать.

Получить микрозайм

В микрофинансовые организации (МФО) рекомендуется обращаться тем, кому необходима быстрая чистка кредитной истории. Микрозайм подходит и тем, кому другие виды кредиторов отказываются предоставлять даже небольшие ссуды. Отрицательной особенностью подобных организаций являются высокие процентные ставки, за счет которых затраты на обновление кредитной истории могут стать слишком большими. Зато многие МФО не проверяют КИ и готовы выдавать небольшие срочные кредиты даже заемщикам с плохим рейтингом.

Взять товарный кредит на небольшую сумму

Многие заемщики не знают, как улучшить свою кредитную историю, если она испорчена, поскольку при попытках взять заем постоянно сталкиваются с отказами. Однако за займом необязательно обращаться напрямую в банк. Его можно получить и на покупку какого-либо товара – мебели или дорогой бытовой техники, оформив непосредственно в магазине. Данные о товарных кредитах тоже учитываются в истории займов.

Оформить кредитную карту

Изучая вопрос, как исправить кредитную историю, можно встретить рекомендации об открытии кредитной карты. Действительно, во многих банках легко оформить пластиковую карту с небольшим кредитным лимитом даже имея отрицательную КИ. Однако важно узнать, предусмотрен ли договором срок беспроцентного пользования картой. В течение этого срока денежными средствами можно пользоваться абсолютно безвозмездно, то есть такая карта является возможностью получения хоть и небольшого, но беспроцентного кредита.

Если платежи по кредитной карте будут поступать строго в срок, ее владельцу удастся создать имидж кредитоспособного и благонадежного заемщика. Когда почистить кредитную историю требуется в очень сжатые сроки, можно оформить сразу несколько карт, главное, возвращать все потраченные средства вовремя. При этом крайне желательно выбирать банки, которые пользуются данными одного БКИ.

Узнать, использует ли рассматриваемый банк услуги конкретного БКИ, можно на сайте бюро – эта информация нередко находится в свободном доступе. Получив кредитные карты в банках, использующих одно БКИ, проще организовать обновление КИ и сформировать себе более привлекательный рейтинг кредитоспособного клиента, поскольку документально он будет представлен не в виде отдельных отчетов из разных бюро, а как единый документ из одного БКИ.

Видеоинструкция: как восстановить испорченную кредитную историю

sovets.net

что это такое и как её можно исправить

Кредитная история – это сведения о Ваших займах, которые собирает кредитная организация. Данный сбор информации не должен противоречить Федеральному закону РФ от 27 июля 2006 года № 152-ФЗ «О персональных данных». Собирают кредитную историю специальные бюро, откуда вы можете получить её по специальному запросу: как узнать своё бюро, как проверить к.и, сроки хранения историй.Есть два варианта появления плохой кредитной истории: вина банка и ваша вина.

Плохая кредитная история по вине банка

Когда-либо взятый кредит может обернуться для его обладателя негативными последствиями. Связано это в первую очередь с человеческим фактором. Даже являясь дисциплинированным заемщиком, вы не застрахованы от человеческого фактора. Проще говоря, от ошибки клерка.

Кстати вы всегда можете попробовать взять кредит без проверки кредитной истории. Это не очень выгодно, но в определённых случаях — вполне оправдано.

Если кредитное досье было испорчено не по вине заемщика, действия предпринимать придется все же ему. Для начала необходимо обратиться в банк, чей сотрудник допустил ошибку. Даже если проблему удастся урегулировать на месте, неплохо обратиться в бюро кредитных историй самостоятельно, чтобы проконтролировать процесс. Обычно изменение данных проходит достаточно быстро. Ведь ложная информация повод для судебного разбирательства.

Собственно суд в таких случаях — последний способ решить проблему.

Плохая кредитная история по вине заёмщика

Совсем другое дело, когда заемщик сам подмочил репутацию. Основанием для занесения в черный список является не только полный отказ от погашения кредита, но и просрочка внесения очередного платежа сроком от 3х дней.

Если намечается просрочка — обращайтесь в банк заранее — изложите свою ситуацию договоритесь о продлении сроков платежа, это гораздо проще, чем впоследствии пытаться исправить кредитную историю!

Для того чтобы исправить кредитную историю придется доказывать банку, что вы встали на путь исправления. Разумеется прежде всего надо погасить задолженности. Однако вернув кредит, вы свою историю не исправите. Попробуйте обратиться в банк. если данные в БКИ ещё не переданы, возможно удастся решить ситуацию (но это очень редкий случай). Если данные уже в БКИ — то у вас есть лишь возможность оттеснить негатив позитивными данными, например о взятых и своевременно погашенных кредитах. Стоит заметить что в этом случае крупный кредит, например ипотеку, вам взять будет затруднительно (Читайте:Ипотека с плохой кредитной историей: как получить?.

Получить кредит с плохой кредитной историей весьма сложно, но делу можно помочь. Подойдут любые аргументы: оплаченные счета, налоги, другие кредиты (полученные и выплаченные без нарушений), солидная и стабильная заработная плата, депозит. Взяв вновь заем и отдав его вовремя и без претензий, можно легко спуститься на пару ступеней в черном списке заемщиков, а то и вовсе выйти из него.Впрочем, есть банки, которые дают кредит и с плохой кредитной историей.

Дополнительно:

- Экспресс кредит с плохой кредитной историей стоит ли брать и где?

- Дам кредит с плохой кредитной историей или почему не стоит доверять объявлениям о кредитах без проверки заёмщика

- Как создать хорошую кредитную историю

- Как быстро информация о кредите поступает в БКИ

- Кредитная история в США

kudavlozitdengi.adne.info

Как взять кредит с плохой кредитной историей в банке

В жизни каждого бывают ситуации, когда появляется срочная потребность в крупной сумме денег, из-за чего человек вынужден обращаться к банкам, которые предоставляют ее в короткие сроки. Небольшая зарплата и различные форс-мажоры часто становятся препятствием при погашении долга. И тогда заемщик может оказаться в затруднительном положении, ведь любые сбои при оплате – это большие сложности для получения будущего займа, даже если этот кредит будет погашен полностью. Как взять кредит с плохой кредитной историей (КИ)? Ситуация выглядит, как безысходная, но это не так – выход есть!

Почему кредитная история может быть плохой

Плохая кредитная история – это выплата кредита с какими-либо отклонениями или полным несоблюдением договорных условий. Есть несколько пунктов, которые могут испортить банковскую репутацию лица, что может стать причиной для отказа. Это:

- выплата задолженности по займу с задержками;

- неоднократная просрочка по платежам;

- досрочная их выплата;

- наличие открытых просрочек;

- не возвращение кредита взятого ранее;

- судебные тяжбы с банковским учреждением относительно погашения займа, т.е. все, что говорит о заемщике, как о неблагонадежном клиенте. При этом банковская организация может не решиться рисковать своими средствами и отказать человеку в кредитовании.

При этом «плохая кредитная история» – это сугубо индивидуальное понятие, каждый банк по-своему его интерпретирует и ставит свои требования для заемщиков. Так, для одних (и это преимущественно крупные, известные организации с большим количеством клиентов) конкретное кредитное досье может показаться плохим, для других – вполне приемлемым. Узнать, как отнесется к вашей банковской репутации определенный банк, можете лишь при подаче прошения о кредите, либо же у специальных консультантов – кредитных брокеров.

Как другой банк узнает о статусе вашей кредитной истории

Нередко бывает, что взяв в одном банке кредит, неудачно погасив его (или совсем не выплатив), другие организации также отказывают в займе по причине плохой банковской репутации. Как так выходит, ведь банки же не могут проследить всю канву взаимоотношений клиента с другими подобными учреждениями (их на данный момент очень много), а информация такого рода является конкурентозначимой, да и вообще не должна обнародоваться?!

Могут, и очень просто! Существуют специализированные организации – бюро кредитных историй (БКИ). Они являются посредниками между банками, собирая и упорядочивая информацию о заемщиках, о том, как, с нарушениями или без, ими производился возврат займов, и предоставляющие ее по требованию банковских учреждений, которые рассматривают вопрос о сотрудничестве с таким клиентом. БКИ хранят данные 15 лет, после чего удаляют.

БКИ не одно, их несколько, и банки могут либо сотрудничать с какими-то из них, либо нет. Поэтому не во всех бюро имеется досье на получателя займа, а только в тех, с которыми работают банки, что раньше выдавали кредит данному физическому лицу. Это прекрасное поле для маневра, ведь не все займы могли выплачиваться человеком с нарушениями, а значит, для каких-то бюро и их банков-клиентов его кредитная история может оказаться хорошей.

Какие банки не поверяют КИ

- Кредит без проверки кредитной истории могут дать молодые банковские организации, которые желают привлечь к себе наибольшее количество клиентов. Они предлагают самые удобные условия для заемщиков, часто без поручителя. Такие банки и стоит в первую очередь рассматривать тем, кто думает, где взять займ с плохой КИ, дадут ли его.

- Только частично охватывают информацию о заемщиках те банковские организации, которые не являются ведущими или открыты в среднем для таких учреждений временном диапазоне. Они не сотрудничают со всеми БКИ и могут не знать о вашей ситуации. Лица, которым не дают заем в больших банках, могут попробовать подать прошение в них, успех здесь бывает быть попеременным.

- Банковские организации с хорошими позициями в этой сфере, длительно и успешно функционирующие на территории России, сотрудничают со всеми БКИ, они обязательно проверяют все данные о клиенте и маловероятно предоставят заем лицу с сомнительной/плохой репутацией.

Как исправить

При плохой кредитной истории могут быть предприняты попытки для ее исправления. Лучший способ – улучшить свою банковскую репутацию. Поскольку доказать свою лояльность, выплатив банковский заем, у вас пока не получится, приобретите что-нибудь в кредит в магазине бытовой техники, и лучше – на длительный срок, т.к. наибольший вес при рассмотрении банком информации будут иметь непосредственно последние 2 года вашей кредитной истории. Магазины не запрашивают данные в БКИ, а потому не откажут. После этого главное – правильно, без нарушений и, желательно, не досрочно его погасить.

Еще один способ улучшить свою банковскую репутацию – исправить в ней ошибки. Бывает так, что из-за недоразумений или описок хорошее досье на заемщика превращается в плохое. Например, человек делал платежи вовремя, но из-за несовершенства банковской системы, платежи приходили в банк на несколько дней позже. В данном случае плательщик не нарушил договор, но банковская организация может об этом не знать или этого не учитывать. Либо же из-за ошибки оператора или системы, информация в вашем досье была искажена, и вы абсолютно уверены в несоответствии.

Узнать, все ли правильно указано о вас в базе данных, вы можете, обратившись в БКИ, и запросив эти данные. Просмотрев их внимательно, вы можете обнаружить наличие несоответствий (если таковые имеются). В данном случае нужно затребуйте отчет о проведенных операциях в банке, с которым вы работали, и предоставить в БКИ, после этого данные будут исправлены. Эти же, подтверждающие вашу правоту, выписки могут быть отнесены в банковское учреждение, в котором вы хотите взять новый кредит. Смотрите видео о том, как узнать свою кредитную историю:

Что сделать, чтобы взять кредит с плохой кредитной историей

Так можно ли взять кредит с плохой кредитной историей? Если даже ваша плохая банковская репутация такова не из-за неточностей в досье БКИ, вы все равно можете рассчитывать на кредит в банке. Для этого вы можете сделать следующее:

- Взять займ в молодом банке, который предоставляет займы для всех, включая тех, у кого плохая банковская репутация. Единственным минусом здесь могут быть слишком высокие процентные ставки, однако, если другие банки отказывают в предоставлении займа, а деньги нужны срочно, на карту поставлено что-то очень важное, повышенные проценты не такой существенный фактор. Взяв такой займ и успешно, без нарушений его выплатив, вы улучшаете свою кредитную ситуацию.

- Взять кредит на большую сумму займа, либо ипотеку – в этих случаях банк лично рассматривает каждое дело и принимает решение, предоставлять ли запрашиваемые средства. При прошении о небольшом займе, анализом банковской репутации и определением степени благонадежности клиента занимается электронная система «Скоринг», которая выводит показатель на основе механических расчетов. Ее, в отличие от работников банка, невозможно убедить в своей надежности как заемщика.

- Нанять кредитного брокера – специалиста или организацию, предоставляющую помощь в получении займа людям с плохой банковской репутации. Такие специалисты имеют всю информацию о банках, специфике их работы, требованиях, которые они предъявляют заемщикам, бюро, с которыми сотрудничают. Если кредитный брокер компетентный, он способен помочь в очень сложных ситуациях. Однако здесь тоже имеется определенный риск – такие организации берут предоплату, которая остается у них даже при невозможности получения займа.

- Обратиться за помощью к частным лицам. Нередко в СМИ встречаются объявления о содействии при получении займа людям с негативной кредитной историей. Манипулируя этой проблемной темой, работают многие мошенники. Однако некоторые из них могут по-настоящему помочь, но и требуют за оказанные услуги высокий процент вознаграждения, который может достигать до половины полученных кредитных средств. Чтобы не стать мишенью для обмана, необходимо тщательно проверять таких специалистов, искать опасные для себя моменты их деятельности, изучать отзывы людей, которые пользовались их услугами.

- Заверить надежный и именитый банк, отказывающий вам в займе в своей благонадежности, представив документы, которые засвидетельствуют, что при предыдущем невыполнении договора вашей вины не было, что это была независящая от вас случайность.

- Попросив о кредите под залог на имущество.

Какие банки дают кредит с плохой КИ

Если у вас плохая кредитная история, взять деньги взаймы все же есть возможность. Даже, закрывая глаза на то, что у вас часто бывают краткосрочные просрочки и длительные задержки по платежам. На данный момент более лояльными для людей, которые не могут получить кредит из-за плохой банковской репутации, являются некоторые банки. Их список представлен ниже:

Тинькофф

Не обращает внимание на сомнительную кредитную историю, лоялен к своим клиентам, выдающих до 300000 руб. Имеет сравнительно небольшой для такой категории банковских организаций процент – всего 24,9% годовых за свои услуги, ставка может быть повышена из-за несоблюдения договора до 45,9%. Для получения кредита необходимо при себе иметь паспорт, и соответствовать возрастной категории от 18 до 70 лет.

Заполнить заявку на кредит в Тинькофф банке

Ренессанс кредит

В Ренессанс Кредит при наличии основных документов (паспорта, идентификационного кода), доступно брать кредиты размером 500000 руб. под 25,9% годовых. Заявка на получение может быть оставлена как в отделении, так и в онлайн режиме интернет представительств организации. Надежный банк с не очень хорошей банковской репутацией. Возраст, необходимый для получения средств, варьируется от 24 до 65 лет.

Заполнить заявку на кредит в Ренессанс Банке

Запсимкомбанк

Предоставляет кредит на любую денежную сумму, не имеет лимитов и ограничений. Термин кредитования – до 5 лет, независимо от величины кредитного займа. Процентная ставка варьируется: для кредита размером до 300000 руб. будет от 36%, для большего – от 42%. На небольшие суммы кредита требуется поручительство. Перечень обязательных документов для получения:справка о доходе, страхование.

Русский стандарт

Экспресс займы по паспорту до 450000 руб. При сознательном выполнении заемщиком своих обязанностей по выплате, повышает кредитный лимит. Выдает заем наличными и на карту. Если кредит находится на кредитной карточке, срок действия обновляется автоматически, с рассылкой карт на дом. Процентная ставка составляет 36%. При несоблюдении обязательств начисляется незначительная пеня.

Хоум кредит

Банк "Хоум кредит" самый выгодный для лиц с негативной банковской репутацией – он совсем не делает проверку на кредитные истории. Плюс ко всему, имеет очень низкую для молодых банковских учреждений ставку по кредиту – всего 19,9 % годовых. Может предоставить клиенту суму размером 700000 руб. и ниже. Для ее получения, необходимо в обязательном порядке предоставить в банковское отделение базовые документы: паспорт, код ИНН.

Траст

Самый популярный банк среди ранее неблагонадежных заемщиков, т.к. действует продолжительно и уже успел хорошо зарекомендовать себя. Предоставляет займы без отказа, даже лицам без доходов, при наличии основных документов (паспорт, код ИНН) размером до 750000 руб. под 20% годовых, что, не считая Хоум Кредит банка, создает наилучшие условия для клиентов. Без поручителей.

sovets.net

кто виноват и что делать?

Потенциальный заемщик банка, заинтересовавшись тем или иным предложением финансового учреждения, может столкнуться с отказом из-за негативной кредитной истории. В этой статье мы коснемся причин, по которым кредитная история может быть испорчена, и действий, которые помогут исправить кредитную историю.

Вопрос получения кредита одинаково актуален как для молодых людей, едва устроившихся на свою первую работу, и стремящихся купить в кредит первую машину, так и для пожилых семейных пар, имеющих потребность в займе на оплату путевки в санаторий. И отказ в банковском учреждении по причине наличия плохой истории оставляет неприятный осадок в душе, вынуждая искать пути выхода из сложившейся ситуации. Остановимся подробнее на кредитной истории заемщика, чтобы найти пути для решения проблемы.

Что такое кредитная история?

Это официальная информация, которая позволяет узнать, насколько благонадежен тот или иной заемщик. Каждый заемщик, погашая своевременно или с просрочкой платежи, «пишет» свою кредитную историю. В кредитной истории отражена информация о регулярности платежей, наличии просрочек и штрафов. Это важный документ – плохая кредитная история лишает заемщика возможности получить крупную ссуду на хороших условиях. Кредитная история состоит из трех частей:

- Титульная. Содержит информацию о заемщике.

- Основная. Содержит информацию о проведенных платежах, просрочках и штрафах.

- Дополнительная. Содержит сведения о заемщиках и лицах, которые запрашивали кредитную историю.

Как можно испортить кредитную историю?

Есть несколько способов, которые могут испортить заемщику кредитную историю. Это может произойти как по вине самого заемщика, так и по причинам, от него не зависящим. В любом случае при обращении в банковское учреждение за крупной суммой, необходимой в кредит, разумно получить сведения о пробелах в кредитной истории, чтобы нейтрализовать их.

Плохая кредитная история: внешние причины Вина сотрудников банка, своевременно не закрывших кредит. Заемщик старательно выплачивал кредит, не допускал просрочек. Но нерадивый сотрудник банка не закрыл займ своевременно, и этот момент нашел свое отражение в кредитной истории. Еще одна ситуация, достаточно распространенная в наших реалиях, это внесение ежемесячного платежа на чужой счет по ошибке банковского сотрудника. Кассир ошибся в одной цифре, вы не проверили информацию, и платеж ушел на чужой счет. Безусловно, виноват банковский сотрудник. Но в интересах клиента хранить все банковские документы, подтверждающие принятие платежа.

Пропажа части кредитной истории или ее полное исчезновение. Реалии вокруг нас не всегда идеальны: банковское учреждение может не очень трепетно относиться к отчетности. В этом случае в бюро кредитных историй может попасть не полная кредитная история, а лишь ее часть. Чтобы избежать проблем, специалисты рекомендуют потенциальным заемщикам, следящим за своей кредитной историей, периодически обращаться в банк кредитных историй, проверяя свою историю.

Плохая кредитная история: вина клиента Внутренние причины порчи - исключительно вина заемщика. Есть несколько ключевых причин, из-за которых плохая кредитная история может стать поводом для отказа в выдаче крупного займа. Основные причины:

- обилие кредитных счетов

- просрочки платежей

- признание банкротом заемщика

- списанные кредиты, которые так и не были погашены

- наличие судебных разбирательств с кредиторами

Если вы колеблетесь, делая выбор – писать свою кредитную историю или же нет, отдайте предпочтение утвердительному ответу. При анализе информации о потенциальном заемщике кредитные учреждения с большей охотой отдают предпочтение заемщику, который имеет положительную кредитную историю, а не пустую историю. Отличная идея – начать с оформления потребительского кредита – самого простого и удобного варианта, не накладного для семейного бюджета. Калькулятор потребительских кредитов поможет рассчитать ежемесячный платеж и оценить нагрузку на бюджет, исходя из срока погашения кредита.

Как исправить кредитную историю?

Если плохая кредитная история – конечный результат отсутствия слаженности в работе банковских клерков, разумно сразу после выявления недоработки обратиться в банковское учреждение, письменно заявить о проблеме и сохранить у себя копию зарегистрированного обращения. Техническая ошибка будет исправлена, клиенту же необходимо будет контролировать процесс, регулярно интересуясь изменениями в собственной кредитной истории.

Если плохая кредитная история – результат необдуманных действий заемщика, необходимо срочно искать пути для выхода из сложившейся ситуации. Следует всего лишь придерживаться нескольких рекомендаций:

- Оформить кредитную карту с небольшим лимитом или оформить потребительский кредит

- Регулярно вносить платежи

- Оставлять на карте минимум 20% от имеющегося лимита, если речь идет о кредитной карте, чтобы зарекомендовать себя в качестве заемщика, умеющего планировать собственные траты

- Погасить кредит и воспользоваться новым займом на большую сумму.

Это простая и действенная рекомендация, благодаря которой плохая кредитная история в сжатый срок будет немного отбелена. Безусловно, стереть информацию из памяти Центрального каталога кредитных историй невозможно. Но при анализе истории сотрудники банковского учреждения будут исходить и из свежих данных. Если ваша кредитная история не заканчивается банкротством, просрочками, а имеет положительные новые витки – выплаченные вовремя кредиты, то шансы на одобрение автокредита или крупного займа ощутимо возрастают. Вы можете ознакомиться со списком банков, предлагающих потребительские кредиты с различными условиями, чтобы подобрать оптимальный вариант с учетом требований учреждения.

Специалисты банковских учреждений, работающие с клиентами, едины во мнении: кредитную историю лучше не портить, делая все зависящее от заемщика, чтобы избежать пробелов и темных пятен. Если жизненные реалии сложились не лучшим образом, то плохая кредитная история - не приговор, и нужно будет лишь приложить определенные усилия, чтобы ее исправить.

acredo.ru