Что такое кредитная история и что на нее влияет. Какая кредитная история

Какая кредитная история считается плохой. Что такое плохая кредитная история?

Отрицательная кредитная история может повлечь за собой возникновение определенных проблем у заемщика (подробнее о том, чем грозит плохая кредитная история читайте в статье http://hbon.ru/chem-chrevata-ploxaya-kreditnaya-istoriya-dlya-zayomshhika). Среди них отказ в получении займа, запрет выезда заграницу, утрата возможности гарантировать обязательства других заемщиков по выплате кредита.

Однако негативный характер основного документа заемщика определяется довольно субъективно. Один и тот же клиент может получить кредит в одном банке, а в другом получит отказ. Это напрямую связано с политикой предоставления займов, которая определяется конкретным финансовым учреждением.

Какая кредитная история считается плохой?

Какие нарушения кредитных обязательств являются критичными для кредитной истории

Анализ работы наиболее крупных кредитных организаций свидетельствует о том, что не всегда отрицательное содержание кредитной истории влечет за собой применение вышеуказанных санкций. Ведь несоблюдение кредитных обязательств заемщиком – понятие относительное. Есть определенные характеристики, которые дают ясное представление о том, что дебитор является недобросовестным:• наличие непогашенной просроченной задолженности на текущий момент;• присутствие информации о регулярных просрочках платежей по кредиту более чем на 30 дней.

В том случае, если были допущены нарушения сроков оплаты кредита на несколько дней, даже если это происходило неоднократно, представители банка склонны считать эти проявления отсутствия дисциплины незначительными. Такие факты чаще всего являются следствием технических сбоев или непредвиденных обстоятельств, возникающих у плательщика.

Исследуя содержание личного кредитного отчета, сотрудник финансовой организации более всего станет полагаться на те данные, которые были внесены в историю в последний год. Вполне возможно, что в жизни заемщика возникли временные трудности, и сроки оплаты в определенный момент были нарушены, однако затем просроченная задолженность была выплачена в полном объеме. Некоторые банки вовсе не берут на рассмотрение ту информацию, которая относится к периоду 2008 года, поскольку мировой финансовый кризис стал причиной большого количества нарушений кредитных обязательств во многих странах.

Основанием для отрицательного результата рассмотрения заявки на кредит является рассмотрение непогашенной задолженности в суде. Если заёмщик не пожелал или не имел возможности урегулировать спорную ситуацию с банком в досудебном порядке, то его, скорее всего, признают недобросовестным дебитором.

Дополнительные гарантии в случае отрицательного содержания кредитной истории

Следует помнить, что каждый банк заинтересован в выдаче кредита, но при этом старается максимально снизить риск невозврата заемных средств. Поэтому любая информация, которую содержит кредитная история заемщика, рассматривается в индивидуальном порядке. В случае если у банка возникают сомнения в платежеспособности кредитуемого лица, могут быть затребованы дополнительные гарантии со стороны заемщика:• поручительство третьих лиц;• залог движимого и недвижимого имущества;• заключение договоров страхования.

Кроме того, желая убедиться в том, что трудности, связанные с погашением кредитных обязательств, носили временный характер, финансовое учреждение может запросить предоставление документов, подтверждающих текущее финансовое состояние заемщика, независимо от того, входят ли они в основной пакет при подаче заявки на получение займа.

hbon.ru

Как узнать кредитную историю? Где и как посмотреть свою кредитную историю? :: SYL.ru

Прошло уже десять лет с того момента, как было принято решение о создании в России системы БКИ. Если в первые годы после вступления в силу Федерального закона «О кредитных историях» (№218-ФЗ от 30 декабря 2004 года) мало кто понимал, чем грозит заемщику несоблюдение обязательств по оформленным на его имя кредитным договорам, то сейчас об испорченной деловой репутации задумываются многие получатели заемных средств.

Итак, для чего требуется проверка кредитной истории?

Моменты, которые могут быть своевременно выявлены благодаря запросу в БКИ

Многие ссудозаемщики, активно пользующиеся кредитами, довольно часто сталкиваются со следующей неутешительной ситуацией: во время оформления нового займа обнаруживается, что задолженность по одному из предыдущих договоров была погашена не полностью, вследствие чего кредитная история заявителя оказывается испорченной.

Иногда отчет выявляет факты некомпетентности банковских работников или случаи мошенничества. Вследствие несвоевременного или некорректного внесения информации в базу данные о размере кредита, периодичности его погашения и дате закрытия договора отображаются неправильно или отсутствуют вообще. Если такие случаи будут вовремя выявлены, у клиента появится возможность исправить ситуацию, обратившись в ту кредитную организацию, где был оформлен договор.

Попробуем разобраться с тем, как узнать кредитную историю конкретного заемщика.

Кто имеет право на получение такой информации?

В законодательстве Российской Федерации прописано право каждого гражданина страны на получение данных о его кредитной репутации. Используя такую возможность, любой желающий может один раз ежегодно производить запрос в Центральный каталог кредитных историй совершенно бесплатно. Запросить отчет в бюро кредитных историй (БКИ) повторно можно в любое время. Однако придется заплатить.

Помните: достоверной может считаться только информация, полученная из официальных источников. Не следует покупаться на уловки мошенников, обещающих получение данных любого человека через собственные каналы связи. Как известно, на территории России в настоящее время действует свыше тридцати различных бюро кредитных историй. Естественно, что получить актуальные данные из всех БКИ одновременно невозможно.

Самые доступные способы выяснения информации

Получить кредитную историю достаточно просто. Для начала следует уточнить, в каком БКИ хранятся данные о вас как о заемщике. При первом же обращении в банк на клиента заводится своеобразное досье, где в дальнейшем будут фиксироваться все данные о его кредитной репутации. Каждому заемщику обязательно присваивается код длиной от четырех до пятнадцати знаков.

Сведения о том, какое именно бюро осуществляет хранение информации об истории погашения кредитов любого заявителя, можно выяснить, отправив запрос в Центральный каталог кредитных историй при помощи сайта Центрального Банка. Именно здесь потребуется знание своего кода БКИ, поскольку это сочетание цифр выполняет функцию пароля, дающего право на получение конфиденциальной информации. Возможно, данные о заемщике хранятся сразу в нескольких базах различных бюро.

Воспользовавшись защищенными каналами связи, каждый пользователь кредитных ресурсов может запросить нужную информацию при помощи:

- БКИ, где сформировано его досье;

- одной из многочисленных кредитных организаций;

- нотариальных контор;

- микрофинансовых организаций;

- кредитных кооперативов.

Получение данных: дальнейшие действия заемщика

Первый этап пройден – клиенту известно, где сформирована его кредитная история. Как узнать бесплатно, правильно ли там отражены данные о нем как о плательщике?

Самым простым способом получения отчета БКИ является отправка запроса через сайт Центрального банка Российской Федерации. Для введения паспортных данных следует зайти на нужную страницу, выбрав пункт «Кредитная история», а затем - «Запрос о предоставлении сведений о БКИ». Для заполнения нужной формы физическим лицам следует воспользоваться указателем «Субъект». В случае правильного введения данных о заемщике на указанный электронный адрес поступит отчет, позволяющий оценить полноту и достоверность указанных сведений.

Как узнать кредитную историю при помощи других источников информации?

Соблюдается ли заемщиком кредитная дисциплина: иные способы получения данных

Клиент может самостоятельно обратиться в бюро, где по нему сформировано досье. Достаточно предъявить документы, идентифицирующие личность заемщика, и написать заявление. Если возможность обратиться в бюро лично у клиента отсутствует, то можно отправить телеграмму с запросом через ближайшее отделение связи или воспользоваться услугами нотариальной конторы.

При отправке письма почтой в бланке следует указать правильные реквизиты паспорта заемщика и адрес действующей электронной почты, куда впоследствии будет выслан отчет о кредитных историях.

Обращение к нотариусу также требует проведения идентификации клиента (предъявление паспорта либо же другого документа, удостоверяющего личность человека). Получив письменное согласие заемщика, специалист нотариальной конторы осуществляет запрос в ЦККИ через Федеральную нотариальную палату. Получить отчет можно в офисе при личном обращении или посредством электронной почты. Один экземпляр заявления клиента на получение данных БКИ остается в нотариальной конторе.

Как узнать кредитную историю еще? Можно сделать это при помощи одной из микрофинансовых организаций. Кредитные потребительские кооперативы также имеют доступ к информации, хранящейся в базе ЦККИ. Действующая система «НБКИ Онлайн» позволяет сотрудникам этих организаций получать достоверную информацию о состоянии задолженности своих потенциальных заемщиков.

Многие россияне интересуются тем, как узнать кредитную историю другого человека. Вопрос не праздный, поскольку иногда это действительно необходимо. Например, для того чтобы выяснить, насколько платежеспособен и ответственен человек, который просит у вас взаймы определенную сумму денег. Или необходимо узнать данные о заемщике, который по тем или иным причинам не может самостоятельно отправить запрос в бюро.

Как получить данные из досье другого пользователя кредитных ресурсов?

Предположим, что вам действительно нужна чужая кредитная история. Проверить ее можно двумя путями:

- получив согласие самого заемщика;

- без его разрешения.

Вариант №1: если заемщик согласился на запрос информации

Как узнать кредитную историю другого ссудополучателя, если он согласен на это? Порядок действий в этом случае будет таким же, как и обычно: нужно узнать через Центральный каталог, в каком именно бюро изначально была сформирована его кредитная история, а затем отправить online-запрос или обратиться в представительство нужной организации лично.

Следует помнить, что прохождение личной информации по незащищенным каналам связи, то есть через интернет, считается не самым безопасным способом получения данных.

Вариант №2: если согласия добиться не удалось

Сразу следует отметить, что добыть сведения без согласия самого проверяемого довольно сложно. Более того, этот вариант получения информации является незаконным. При помощи различных фирм (детективных контор) на платной основе можно выяснить любые сведения о кредитоспособности человеке. Для этого достаточно назвать его паспортные данные.

Кроме того, можно попытаться выведать информацию через сотрудников банка, в котором нужный заемщик ранее кредитовался. Однако шансы на получение сведений практически равны нулю, поскольку данные БКИ являются конфиденциальными и банковскими работниками не разглашаются.

Что отражается в отчете о кредитной истории заемщика?

Данные, полученные из БКИ, подразделяются на три блока. В первой части содержатся такие сведения о ссудозаемщике, как:

- фамилия, имя, отчество;

- действующие паспортные данные;

- адрес регистрации;

- ИНН.

Вторая часть – это данные о кредитной дисциплине заемщика.

В третьем блоке отображается информация о том, кем и сколько раз запрашивался отчет в БКИ по этому клиенту.

Кредитная история очень важна в жизни современного человека. Вовремя полученные из БКИ данные позволят сохранить и укрепить репутацию каждого заемщика.

www.syl.ru

Что такое положительная кредитная история и как ее заработать

Получение сведений о состоянии кредитной истории заемщика позволяет банкам принять решение о выдаче кредита или займа. Но многие заемщики не имеют представления о том, что такое кредитная история и насколько важно содержать ее в порядке.

О кредитной истории в законе

Кредитная история (КИ) – это финансовое досье заемщика. В ней отражается информация о ранее полученных кредитах и займах. Все сведения надежно хранятся в бюро кредитных историй и запросы на получение данных могут делать не только организации финансовой структуры, но и сами заемщики.

В России понятие «кредитная история» появилось в 2005 году. Единовременно был издан закон №218-ФЗ от 30 декабря 2004 года (последняя редакция от 2017 года). В нем содержится информация о том, кто является субъектом кредитной истории, что в ней содержится, как предоставляется и хранится информации, описаны права заемщиков, ответственность за сохранность информации и т.д. Полный текст ФЗ о кредитных историях можно посмотреть в интернете.

Положительная КИ – это гарант одобренной заявки по кредиту. А вот если клиент пропускал платежи, имел или имеет крупную задолженность, то получить новый кредит на выгодных условиях практически невозможно.

Если у человека нет кредитной истории, то вероятность одобрения заявки сводится к минимуму. Исключения составляют заемщики, которым недавно исполнилось 18 лет, и заработать КИ они попросту не успели. В этом случае банки акцентируют внимание на стаж работы и уровень заработной платы. Первые кредиты одобряются, как правило, на минимальные суммы.

Информация об открытии кредита и его погашении передается в БКИ сразу, после подписания договора. По закону кредитор должен уложиться в пятидневный срок по каждой проведенной операции.

Кредитную историю смотрят не только банки. Страховые компании и даже работодатели тоже могут сделать запрос в БКИ, чтобы убедиться в добропорядочности человека.

Как узнать и прочитать свою КИ

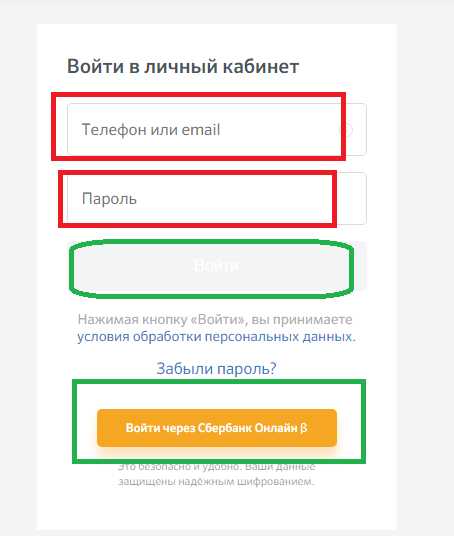

Сделать запрос в БКИ можно несколькими способами:

- в любом банке – стоимость услуги составит от 300 до 1 500 рублей;

- на сайте БКИ – бесплатно раз в год;

- через посредников – стоимость услуги варьируется от 600 до 2 000 рублей;

- в Евросети – услуга также платная – от 400 рублей.

Вопреки распространенному мнению, через Госуслуги сделать запрос в БКИ нельзя.

Читать кредитную историю достаточно легко. В первой части содержится информация о самом заемщике. Вторая часть указывает на количество и сумму оформленных кредитов. Далее предоставлены сведения о просрочках, досрочных погашениях и другой финансовой дисциплине. Пример кредитного отчета можно посмотреть здесь.

Обязательно нужно учитывать код скоринга, который показывает банкам общую картину о заемщике. Самый высокий рейтинг – от 690 до 850 баллов, самый низкий – 300-500 баллов. Чем выше балл, тем выше вероятность одобрения заявки.

Банками рассматривается также степень благонадежности клиента по 5-балльной шкале.

- Рисковый индикатор 5 говорит о надежности клиента, такие заемщики могут взять кредит в любом банке без проблем.

- Рисковый индикатор 4 – вероятность одобрения заявки меньше, возможно изменение условия займа в пользу банка.

- Рисковый индикатор 3 – средний балл, самый распространенный.

- Рисковый индикатор 2 – низкий балл, присваивается, как правило, лицам без средне-специального образования в возрасте младше 21 и старше 65 лет.

- Рисковый индикатор 1 – ненадежный клиент. Лица без образования, молодые или в преклонном возраст, мужчины в призывном возрасте, взрослые холостые люди и прочие субъективные факторы.

И третий показатель – индикатор достоверности. Он указывает на наличие какой-либо информации о заемщике в БКИ. Если был получен хотя бы одни кредит, то система показывает индикатор достоверности 1, при отсутствии – 0.

Что влияет на кредитную историю

Причина отказа часто кроется в испорченной КИ. Банки не дают кредиты вовсе или ужесточают условия, если были:

- просрочки по кредитам, открытые судебные дела по причине задолженности;

- частая подача заявок;

- частое досрочное погашение;

- реструктуризация долга.

В БКИ вносятся сведения обо всех видах кредитования: ипотека, кредитная карта, потребительский кредит, микрозаймы, рефинансирование, автокредит и пр.

Для исправления кредитной истории, следует начать с погашения долгов. Самые предприимчивые решают поменять паспорт и покончить с проблемой таким образом, но КИ от этого не изменится. В документе содержатся сведения о ранее выданных паспортах, по которым и будет сделан запрос в БКИ, а разновидность скоринговых моделей давно уже дошла до обнаружения преднамеренного искажения личных данных, с целью оформления кредита. Поэтому поменять фамилию и расстаться с негативной КИ не получится.

ДАТА ПУБЛИКАЦИИ: 13.02.2020

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Что такое кредитная история?

Хотя кредиты начали свободно выдаваться физическим лицам всего 15-20 лет назад, многие люди успели значительно ухудшить состояние своей кредитной истории. Все дело в том, что многие банки в борьбе за новыми клиентами часто выдавали кредиты, не имея возможности проверить благонадежность клиентов. Поэтому многие люди, недооценивая важность и серьезность подобных финансовых обязательств, взяли кредиты в нескольких банках или возвращали кредиты с постоянными просрочками.

Однако недавнее появление специальной организации, где хранятся все кредитные истории, привело к тому, что все промахи, допущенные при предыдущем сотрудничестве с банками, стали черными или темными пятнами в истории сотрудничества с банками многих заемщиков.

Где хранятся кредитные истории

Бюро Кредитных Историй, которое часто сокращенно называют БКИ — это учреждение в котором собраны истории сотрудничества с банками всех людей. Дело, в котором отображаются сведенья о человеке в качестве заемщика, заводится на каждого, кто хотя бы один раз оформлял кредит в какой-то финансовой организации или банке, называется кредитной историей. При этом, все кредиты, которые были оформлены до начала действия БКИ, в кредитную историю не вносятся. Подобная организация проводит четкую регистрацию всех данных, связанных с оформлением, погашением и соблюдением условий выплаты кредитов.

Какая кредитная история является испорченной?

В кредитных историях не отмечается никаких комментариев о заемщике или его сотрудничестве с банками. В подобных документах представляется лишь общая информация о том, когда и в каком банке (организации) был оформлен кредит, насколько своевременно производилось внесение платежей погашение, имели ли место какие-либо нарушения кредитного договора и так далее.

Когда какая-то уполномоченная организация запрашивает выписку из Бюро Кредитных Историй на определенного человека, она делает вывод о благонадежности его в качестве заемщика. Если в этой выписке указывается, что заемщик отказался от выплаты кредита или вносил платежи с большими задержками, неоднократно нарушая график погашения, его кредитную историю принято считать плохой или испорченной.

Как влияет ухудшение кредитной истории на жизнь человека?

В повседневной жизни человек практически никак не ощущает последствий ухудшения кредитной истории. Однако, если он решит оформить новый кредит, банки могут отказывать ему в предоставлении кредитных средств на основании плохой кредитной истории. Впрочем, некоторые банки все же выдают кредиты подобным неблагонадежным заемщика, однако, условия кредитования в этом случае никак нельзя назвать выгодными.

Как улучшить кредитную историю?

В последнее время кредиты стали очень популярными, так как позволяют покупать различные товары или получать необходимые средства в нужный момент. Однако, имея испорченную историю оформления кредитов, довольно сложно взять кредит на хороших условиях, поэтому многие люди пытаются найти способ улучшить свою кредитную историю.

Нужно быть готовым к тому, что процессу улучшения кредитной истории требует определенного времени, а полностью очистить подобные данные просто невозможно. Впрочем, если есть желание очистить свою репутацию и наладить отношения с банковскими учреждениями, можно оформить несколько кредитов на небольшую сумму, пусть и на невыгодных условиях. Если подобные кредиты будут погашены полностью и без пропусков платежей, кредитная история начнет улучшаться, так как в ней будет появляться информация, характеризующая человека как ответственного заемщика. Стоит заметить, что все просроченные кредиты, которые имеются в кредитной истории, также должны быть полностью погашены в полном размере.

Как узнать, какие кредиты вошли в кредитную историю?

Так как многие люди оформили кредиты еще до появления Бюро Кредитных Историй, некоторые из них не были занесены в их кредитную историю. Чтобы узнать о наличии просроченных кредитов, человеку нужно обратиться в эту организацию и затребовать выписку из своей кредитной истории, которая выдается на основании заявления. Не стоит переживать, что в БКИ будут принимать какие-то меры или осуждать за допущенные ранее ошибки. Подобная организация просто выдает информацию без ее изучения и обработки. Таким образом, никакого права воздействия на людей она не имеет.

Имеют ли право банки проверять кредитную историю?

Многие люди ошибочно думают, что банки могут в любой момент обратиться в БКИ и получить выписку из их кредитной истории. На самом деле, требовать подобный документ может только сам владелец кредитной истории и уполномоченные организации, например, правоохранительные органы. Банки не имеют права запрашивать сведенья о состоянии кредитной истории потенциального заемщика без его письменного согласия. Как правило, подобные условия прописываются в кредитном договоре мелким шрифтом. Однако, любой человек может выразить возражения и запретить банку проверять его кредитную историю. Впрочем, ожидать положительного ответа банка насчет выдачи кредита в этом случае не стоит.

11.08.2020AdminОб авторе

credit-bezspravki.ru

Как оценить кредитную историю для кредита. Характеристики кредитной истории

Итак, вы получили на руки свою кредитную историю. Как понять, какая она: плохая или хорошая, позволяет она рассчитывать на новый кредит или нет. А если нет, то почему и что нужно сделать, чтобы это исправить? Давайте разбираться.

Если кредитная история есть – это уже хорошо

Если в вашей кредитной истории есть хотя бы одна запись хотя бы по одному кредиту, который вы обслуживали в прошлом, или обслуживаете сейчас – это уже лучше, чем «пустая» кредитная история. Ставим первый «плюсик». Какие характеристики есть еще?

Характеристики кредитной истории и их оценка

|

Характеристика |

Хорошо, если |

Плохо, если |

|

Просроченные платежи |

Нет |

Есть, активные или большие просрочки в недавнем прошлом |

|

Платежи по кредитам |

Не превышают 30% зарплаты |

Превышают 50% зарплаты |

|

Дефолты/банкротства |

Нет |

Есть |

|

Кредиты |

Немного, разные (например, ипотека, автокредит, карта). |

Много «одинаковых» (например, 5 потребительских кредитов). |

|

Займы в МФО |

Не больше 1-3 за все время |

Несколько подряд в последнее время |

|

Запросы на новые кредиты |

Нет или немного, |

Больше 10 за месяц |

|

Отказы по кредитам |

Нет |

Есть, особенно по причине подозрения в мошеннических действиях |

Кредитная история анализируется банками тщательно. Причиной отказа по кредиту или снижения его лимита может стать даже слишком частая смена адресов регистрации и проживания и телефонов. Не говоря об изменении паспортных данных, которые не укладываются в стандартные, заданные ФНС, интервалы – 20, 45, 60 лет. Цель и причина внеплановой смены паспорта заинтересует сотрудников банка обязательно.

Конечно, не все характеристики равны между собой по степени значимости. Например, открытая (текущая) просрочка фактически завершает анализ заемщика в банке. Никто не выдаст новый кредит заемщику, который прямо сейчас не платит другому кредитору.

Что делать после оценки кредитной истории

Если вы оценили свою кредитную историю и пришли к выводу, что она далека от идеала, первое, что нужно сделать – это улучшить ее. Как исправить кредитную историю самостоятельно мы подробно описали в этой статье. Для крайних случаев, когда кажется, что самостоятельно справиться не удастся, мы предлагаем несколько наших сервисов:

Если оценка вашей кредитной истории ближе к удовлетворительной или хорошей – это тоже не повод расслабляться. Качество кредитной истории всегда можно немного, но повысить. За счет чего? На это вам укажет запрос простого кредитного скоринга [http://mycreditinfo.ru/kreditnyj_skoring_fico/]. Его электронные «мозги» всегда найдут, где вы еще можете улучшиться, продвинуться вперед, усовершенствоваться. Оптимизировать ли кредитную нагрузку или указать семейное положение, снизить лимит по карте или досрочно погасит давнишний «потреб», все это позволит вам выглядеть еще лучше в глазах банков и не только. А вот зачем, это решать вам.

Чтобы обеспечить себе беспроблемное кредитование в будущем, пройти собеседование и получить интересную выгодную работу, чтобы улучшить деловую репутацию и привлечь кредитование для вашего бизнеса. Мы на Mycreditinfo считаем, что хорошая кредитная история не повредит никогда.

Так какая она у вас? Узнать можно здесь>>>

mycreditinfo.ru

Кредитная история и все что о ней нужно знать, информация и советы

Граждане все больше интересуются понятием кредитная история. Многие банки направляют запрос на ее получение, если к ним обращается гражданин с просьбой дать кредит. При этом они не знакомят заявителя с результатами таких запросов.Кредитная история - всеобъемлющая информация, касающаяся всех взятых займов.

Из нее можно узнать, сколько раз человек кредитовался, и как исправно он погашал долг. Для хранения информации по кредитам граждан в 2005 году создано особое учреждение под названием Бюро кредитных историй (БКИ). Все это сделано, чтобы банки могли выявлять недобросовестных клиентов. История на конкретного человека начинает формироваться автоматически при первом обращении за кредитом.

Далее информация накапливается на протяжении его жизни. Людям без экономического образования разобраться в этом, что такое кредитная история, будет не просто. С низкой осведомленностью связано большое количество разных слухов, которые ничем не подкреплены..

Как ознакомится с кредитной историей?

- Получить необходимую информацию в организации, где оформлялся предыдущий кредит.

- Раз за год можно заказать бесплатно просмотр информации по кредитам. Нужно лично отправиться в Бюро кредитных историй по месту прописки и предъявить паспорт.

- С помощью онлайн-сервисов можно легко узнать всю информацию, но это не всегда бесплатно.

Ряд организаций, которые занимаются бесплатным предоставлением подобных услуг посредством сети интернет:

- Национальное бюро кредитных историй;

- Сервис «Эквифакс»;

- Банк России.

Информация по одному и тому же человеку, хранящаяся одновременно в нескольких базах данных, может отличаться. Лучше просмотреть все источники по кредитным историям. Это даст возможность предъявить сотрудникам финансовой организации полную и актуальную информацию при оформлении займа.

Возможно, одна из баз даст негативную информацию, тогда как материалы, полученные из остальных, в корни изменят ситуацию. Чтобы выяснить, в каком БКИ находится нужная информация, потребуется обратиться в Центробанк с кодом кредитной истории.

Банки активно используют все базы данных, которые аккумулируют заявки на кредиты и информацию по их погашению. У них есть доступ в базу Национального бюро кредитных историй. У Сбербанка есть крупная база, открытая для пользования.

Как быть если у вас нет кредитной истории?

Нельзя сказать, что ее отсутствие это хорошо. Банки с недоверием относятся к лицам, которые ни разу не кредитовались. Есть несколько причин: - неизвестно справится ли клиент с выплатами, - несерьезность намерений, - обман.

Небольшой займ клиенту без кредитной истории дадут, а крупный вряд ли оформят. Банк не станет так рисковать.

В этом случае нужно сначала оформить небольшой кредит и выполнить все обязательства. Когда появится положительные характеристики, будет реальная возможность получить крупный кредит.

Можно ли исправить плохую Кредитную историю?

Сделать это возможно. Для начала нужно погасить все долги, если таковые имеются. Придется взять несколько кредитов.

Выплатить долги нужно в срок. Это очистит кредитную историю и вернет доверие банков. После таких действий вероятность получить крупный займ значительно увеличивается.

Все эти манипуляции обойдутся недешево, но это того стоит.

Бытует мнение, что кредитную историю можно почистить за определенную сумму. Такие услуги обычно предлагают мошенники, потому что в реальности это сделать невозможно.

Есть несколько причин: - изменения может вносить только банковское учреждение, - БКИ серьезно защищает информацию.Внести изменения в кредитную историю можно, только имея веские доказательства недостоверности находящихся там данных. К примеру, кредит погашен, а банк по ошибке забыл подать данные в БКИ. Придется направить в финансовое учреждение претензию по этому поводу. Только финансовое учреждение может исправить ошибку.

Дадут ли займ с плохой кредитной историей?

Банки не обязательно сотрудничают со всеми БКИ. Иногда запятнанная кредитная история не видна сотруднику, поэтому возможно кредитование даже совсем ненадежным клиентом. Банк по-другому смотрит на истории, чем клиент. Иногда заемщику кажется, что все испорчено безвозвратно, а банка считает, что кредит ему можно выдать.

Все будет зависеть от размера займа. При минимальном займе банк не обратит внимания на мелкие недочеты в кредитной истории. Мнение, что у банков есть черный список, не верно. Каждое финансовое учреждение отказывает по своим причинам. Можно всего лишь работнику банка не понравиться, и решение будет отрицательным. Один банк может не дать займ, а в другом с удовольствием помогут.

Прежде чем оправиться в банк за займом, соберите всю необходимую информацию. Тогда решение о вашем кредитовании не будет для вас неожиданностью.

credits.ru

Содержание кредитной истории: как читать кредитную историю

Без специальной подготовки вы можете легко растеряться, получив свою кредитную историю (КИ). Вы увидите специальные термины и обозначения, цветные квадратики и таблицы. Это логично, ведь документ создавался для работников банка. Но все не так сложно, как кажется. Мы поможем вам разобраться с этой задачей.

Содержание кредитной истории физического лица

Любой кредитный отчет состоит из трех частей:

- Титульной части. В ней указываются общие данные по заемщику.

- Информационной части. Здесь указаны все кредиты, платежи по ним и поручительства.

- Закрытой части. Тут перечислены все обращения за КИ заемщика.

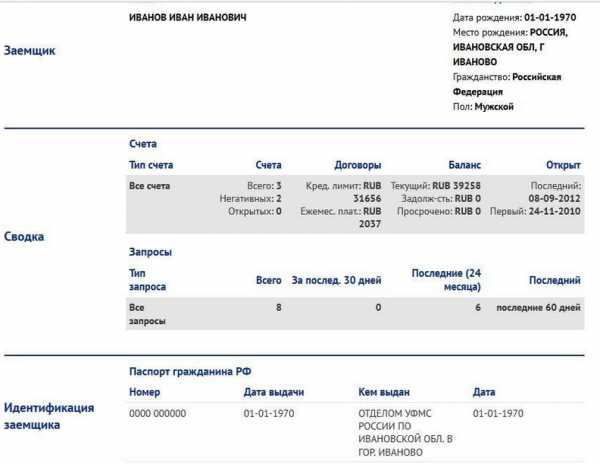

Подробно рассмотрим содержание кредитной истории на примере отчета НБКИ.

1. Титульная часть

состоит из разделов:

- Заемщик

- Сводка.

- Идентификация заемщика.

Получить кредитную историю

Заемщик

Тут указаны ваши паспортные данные. Нужно внимательно проверить этот раздел. Опечатка в фамилии или дате рождения может доставить проблемы при оформлении кредита в банке. Если вы обнаружили ошибку, сразу же подайте запрос в БКИ с требованием перепроверить данные. В течение месяца правки будут внесены.

Сводка

Тут указаны:

Это все ваши кредиты: открытые, закрытые, просроченные. «Негативные» - это займы, по которым вы задерживали выплаты. У заемщика из скриншота было три кредита. Один он погасил без просрочек, а с двумя другими были проблемы. Но закрыты все три.

Внимательно проверьте эти данные. Иногда банки передают информацию в БКИ с опозданием: вы погасили кредит, а он еще значится открытым. Это может быть причиной отказа в новом займе. Банки не любят, когда у клиента несколько кредитов одновременно. Если вы обнаружили ошибку – пишите заявление в БКИ.

Верхняя цифра, кредитный лимит, – это сумма всех ваших кредитов с 2005 года. БКИ собирают данные о заемщиках именно с этого времени. Кредитный лимит нужен только для статистики. Ежемесячный платеж, – это сумма ваших выплат по кредитам. Если вы уже погасили все задолженности, она равна нулю. Если нет, банк учтет эту сумму. При расчете платежеспособности он вычтет ее из суммы ваших доходов.

Эти данные тоже нужно проверить. Если ваш закрытый займ все еще значится как открытый, БКИ укажет в кредитном отчете платежи по нему. В итоге банк неправильно оценит ваш реальный доход. Он вычтет из него платежи по кредиту, который вы давно погасили.

Графа «Текущий» — это сумма всех ваших платежей по займам. «Просрочено» - все просроченные выплаты, а «Задолженность» — сумма, которую нужно уплатить банку, чтобы погасить проблемные кредиты. У заемщика из примера все хорошо: в двух последних графах стоит 0. Он может рассчитывать даже на крупный кредит – к примеру, на ипотеку.

Первая дата – день открытия вашего последнего кредита. Вторая – день, когда вы взяли первый займ в банке.

Это информация о том, как часто банки интересовались вашей КИ. Если ее запрашивали 3-4 раза за последние пару месяцев, то все в порядке. А вот если чаще, возникнут проблемы. Вашей КИ интересовались 10-15 банков? Значит, вы пробовали получить кредит в разных финансовых организациях, но так и не смогли сделать это. Почему?

В примере КИ Иванова запрашивали 8 раз. При этом у него 3 кредита. Вполне нормальное соотношение. Картину портят 6 запросов за последние 24 месяца. Вероятно, это связано с его проблемными кредитами. Иванов обращался за займом, банк запрашивал его КИ – и отказывал.

Получить кредитную историю

2. Информационная часть

Счет

Это полная информация по вашему займу. Вид: кредит бывает потребительским, ипотечным, срочным, на покупку автомобиля и т.д. Отношение: вы можете брать займ или являться поручителем, доверенным лицом, созаемщиком. В нашем примере Иванов брал кредит лично в ОАО «Иваново».

Договор

Тут указаны все данные по договору. Когда начались выплаты, когда закончились, каковы были график погашения, процентная ставки и начальная суммы кредита.

Состояние.

В разделе указано, в каком состоянии кредит. «Открыт» – вы еще платите, закрыт – уже погасили. «Просрочен» – опаздываете с выплатами. «Доведен до дефолта» – банк уверен, что вы не погасите кредит. Самый плохой вариант. С такой записью в КИ вы кредит не получите. «Передан в другую организацию» — ваш займ отдали коллекторам или банк лишился лицензии.

Проверяйте раздел внимательно. Эта информация тоже может быть устаревшей, если банк не подал вовремя сведения в БКИ.

Баланс

То же самое, что и «Баланс» в первой части КИ. Но здесь информация подробная, с разбивкой по каждому займу.

Просроченные платежи

Информация о том, как часто и на сколько дней вы задерживали выплаты. Иванов платил исправно – просрочек у него нет.

Своевременность платежей

Цветные квадратики – это месяцы. Они обозначены по начальным буквам слова. Ф – февраль, М – март, А – апрель и так далее. Цифры – это январь, начало года. В данном случае стоит 13 – 2013 год. Важно: читать строку нужно в обратном порядке, справа налево. Первый квадратик – начало выплат по кредиту. Последний – текущее состояние.

Цвет квадратика говорит о своевременности отчислений по погашению займа.

В нашем примере Иванов начал выплату в сентябре 2012. Поэтому квадратик белый, в нем стоит 0. Это означает, что платеж нельзя оценить. В октябре, ноябре и декабре он платил без просрочек – квадратики зеленые. По январю 2013 у БКИ данных нет. А в феврале снова пошли своевременные выплаты.

Чем больше зеленого цвета в вашей КИ, тем лучше.

Данные о кредиторе

Сведения о банке, который выдал вам кредит.

Другие пункты

Кроме указанной информации, в содержание кредитной истории заемщика БКИ могут включать сведения о залоге и банковские гарантии. Тогда в КИ будут сведения о том, каким имуществом обеспечен ваш заем и какова его стоимость. А также наименование и реквизиты банка-гаранта – то есть финансовой организации, выступающей поручителем по вашему кредиту. Если вы не сможете его погасить, это сделает банк.

Получить кредитную историю

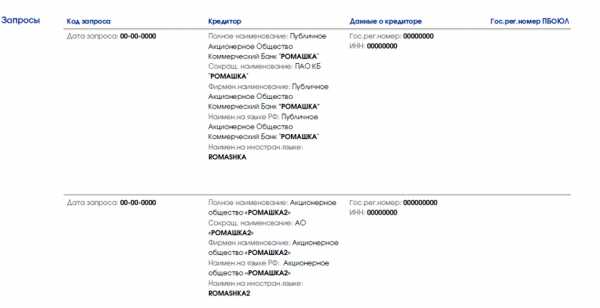

3. Закрытая часть – запросы

Из этого раздела вы узнаете обо всех организациях, интересовавшихся вашей кредитной историей. Он действительно закрытый – эту информацию не видит никто, кроме владельца КИ. Но в «Сводке» указана общая численность запросов. Даже такой информации банкам достаточно, чтобы сделать выводы.

Никаких незнакомых названий в списке компаний, интересовавшихся вашей КИ, быть не должно. Если вы обнаружили запрос, о котором не знаете, зайдите на сайт Банка России и оставьте там заявку на БКИ. К вашей кредитной истории можно получить доступ только с вашего разрешения. Если вы такого соглашения не подписывали, БКИ нарушило закон.

mycreditinfo.ru