Что выгоднее при досрочном погашении: уменьшить платеж или сократить срок. Как лучше частично досрочно погасить кредит

Как лучше досрочно гасить кредиты с постоянным платежом :: Деньги :: РБК

Плюс аннуитетных платежей по кредиту — простота. Зная неизменную сумму платежа, заемщику намного легче планировать личный бюджет. Как правильно досрочно гасить такие кредиты?

Аннуитетная система погашения кредитов, при которой размер ежемесячного платежа не меняется на протяжении всего периода кредитования, пришла к нам с Запада, в настоящий момент является самой распространенной и на российском рынке.

Аннуитетный платеж складывается из двух сумм: часть идет на уплату процентов за пользование кредитом, а другая — на погашение долга. При этом в начале кредитного периода платеж почти полностью расходуется именно на уплату процентов, а уменьшение суммы долга происходит очень медленно, по капле. Это соотношение постепенно смещается в сторону погашения долга: ваша задолженность уменьшается с каждым платежом, а вместе с ней — и проценты, которые вы должны банку.

При этом, как долго заемщик будет платить преимущественно проценты (а не погашать тело долга), однозначно сказать сложно: это зависит и от срока кредита, и от ставки. Тем не менее, если мы говорим о длинных кредитах (например, ипотека на 20–30 лет), то погашение тела долга в структуре ежемесячного платежа начинает преобладать только в последнюю четверть срока кредита.

Иными словами, если вы взяли кредит на 20 лет, то активно погашать долг вы начнете только в последние пять лет — до этого вы в основном будете платить проценты. И чем выше срок или ставка, тем дальше оттягивается этот момент — так, к примеру, в случае кредита на 30 лет под 30% годовых, активное погашение тела долга начнется только в последние 3 года.

Поэтому часто можно слышать мнение, что подобная система выгодна банкам: из-за того, что в первые платежи практически не происходит погашения самого долга, заемщик переплачивает в сравнении с дифференцированными платежами — когда проценты начисляются на остаток основного долга, который гасится равномерными порциями.

Но при этом упускается из виду важная особенность. Ежемесячный платеж по аннуитету всегда будет меньше первого платежа по дифференцированной системе. И, значит, аннуитетная система позволяет заемщику взять более крупный кредит, ведь банки смотрят на соотношение платежа к доходу заемщика. Аннуитетные платежи на самом деле повышают доступность кредитных продуктов — особенно крупных долгосрочных кредитов вроде ипотечных.

Понимая, что в случае аннуитетных платежей заемщик вынужден переплачивать больше, многие решают хотя бы частично досрочно гасить кредит. После этого клиент банка встает перед выбором: уменьшить свой ежемесячный платеж, не меняя срока кредита, либо же, наоборот, оставить платеж на прежнем уровне, но закрыть кредит быстрее.

Уменьшение срока кредита кажется правильным решением: по крайней мере, если сравнить оба этих варианта с помощью кредитного калькулятора, то общая переплата заемщика будет в таком случае меньше. Это, в принципе, довольно логично: чем меньше мы пользуемся кредитом, тем меньше процентов мы платим. Тем не менее, это неправильный вывод и в большинстве случаев гораздо выгоднее уменьшать ежемесячный платеж.

В этом случае при тех же сроках мы значительно снижаем риски собственного дефолта. Заемщику никто не мешает продолжать платить прежнюю сумму: часть ее будет идти в счет обязательного платежа, а с помощью накопленного остатка можно вновь досрочно гасить долг.

Это сделает оба варианта равнозначными с математической точки зрения: кредит будет погашен в одну и ту же дату, а итоговая переплата будет одинаковой. Зато у заемщика появится не относящееся к математике, но совсем неиллюзорное преимущество: свобода маневра. Если вдруг его финансовое положение ухудшится, он сможет без переговоров с банком снизить свои ежемесячные платежи.

Можно посмотреть на эти варианты еще с одной стороны: уменьшая срок кредита, вы экономите свои будущие средства, а уменьшая ежемесячный платеж, вы получаете свободные деньги сегодня. Если принять в расчет инфляцию, деньги сейчас привлекательнее тех же денег в будущем.

Наконец, уменьшая платеж, а не срок кредита, вы получаете возможность инвестирования свободных средств, даже по более высокой ставке. Такие возможности бывают редко. Но можно вспомнить экстремально высокие ставки по депозитам, которые банки предлагали в начале 2015 года.

Наконец, нужно помнить, что не всегда следует бежать и досрочно гасить свой кредит, когда у вас появляется такая возможность: порой, как это ни странно, выгоднее все оставить как есть. Покупательская способность денег будет падать, а значит, есть смысл сегодня потратить свободные деньги на покупку необходимых товаров.

В целом, я рекомендую каждому заемщику воспользоваться одним из многочисленных кредитных калькуляторов и внимательно рассмотреть именно свою ситуацию. Как я уже говорил, структура платежей сильно отличается в зависимости от срока и ставки кредита, а эффект от досрочного погашения зависит не только от суммы, но и от момента: чем раньше вы уменьшите свой долг, тем больше будет ваш выигрыш.

Из-за обилия неизвестных переменных тут чрезвычайно сложно давать какие-либо общие советы: каждый случай необходимо рассматривать индивидуально. Однако, если уж вы решите досрочно гасить кредит, то уменьшайте именно платеж, а не срок — вне зависимости от параметров вашего кредита, это будет самое правильное решение.

www.rbc.ru

с сокращением срока или размера платежа

Планируя частично-досрочное погашение, следует задуматься о выгоде для собственного кошелька. Немногие понимают, что выгоднее при досрочном погашении – сократить срок или платеж, а доверяют информации, которую предоставляет банк. Но банк в первую очередь волнуется только о своей выгоде, поэтому важно самому разобраться в этом вопросе.

Что выгодно банку

Что сделать – сократить срок кредита или уменьшить ежемесячный платеж, каждый решает самостоятельно. В первом варианте вы экономите на процентах – чем меньше период действия договора, тем меньше переплата. Во втором – облегчаете свою ежемесячную «ношу». Банку выгоднее, чтобы заемщики при частичном досрочном погашении выбирали уменьшение платежа. Срок выплаты кредита остается прежним, поэтому в процентах он много не теряет. Да и заемщику становится легче выплачивать долг, что снижает вероятность образования просрочки.

Рассчитаем выгоду

Чтобы понять, что выгоднее заемщику, стоит сделать примерные расчеты. Ситуация: кредит в размере 100 000 рублей. Ставка – 15% годовых, срок – 12 месяцев. Кредит был оформлен в январе 2018 года, в середине мае – частичное досрочное погашение в размере 20 000 рублей. Выбирая уменьшение срока, получается, что ежемесячно платить нужно по 9025,83 руб. в течение 9 месяцев. В последний, 10-й месяц, размер ежемесячного платежа составит 5273,21 руб. Всего к оплате: 106505,68 руб., переплата: 6505,68 руб.

Параметры кредита аналогичные, но выбираем уменьшение ежемесячного платежа. Получаем новый график выплаты с учетом пересчитанных процентов. Посмотрим на оба варианта в сравнении.

| 01.02.18 | 9 025,83 | |

| 01.03.18 | 9 025,83 | |

| 01.04.18 | 9 025,83 | |

| 01.05.18 | 9 025,83 | |

| 15.05.18 | 20 000 частичное досрочное погашение | |

| 01.06.18 | 6 426,91 | 9 025,83 |

| 01.07.18 | 6 426,91 | 9 025,83 |

| 01.08.18 | 6 426,91 | 9 025,83 |

| 01.09.18 | 6 426,91 | 9 025,83 |

| 01.10.18 | 6 426,91 | 9 025,83 |

| 01.11.18 | 6 426,91 | 5 273,21 |

| 01.12.18 | 6 426,91 | |

| 01.01.19 | 6 065,76 | |

| Итого: | 107 157,45 | 106 505,68 |

| Переплата: | 7 157,45 | 6 505,68 |

| Итого по плану (без досрочного погашения): | 108 358 | |

| Переплата по плану (без досрочного погашения): | 8 358 | |

Итого к выплате: 107 157,45 руб., переплата: 7 234,72 руб. Выбирая уменьшение платежа, вы теряете чуть больше 700 рублей.

Однако уменьшение размера платежа снижает финансовую нагрузку. Вы можете вносить больше и досрочно закрыть кредит, как только на счете окажется необходимая сумма.

Как поступить при дифференцированном типе оплаты

Указанные выше расчеты актуальны при аннуитетном кредите. А как поступить, если по договору предусмотрен дифференцированный тип оплаты? По сути, разница не существенная. Если рассматривать на примере, указанном выше, то при уменьшении срока погашения получается, что всего платежей будет 10 (против 10), а переплата составит 6 410,35 руб. (против 6 505,68).

Если уменьшать размер ежемесячного платежа, то получается, что минимальный размер платежа составит 5 956,21 руб. Общая переплата – 7 093,85 руб. (против 7 157,45 руб.).

В обоих случаях заемщику выгоднее сократить общий срок действия кредита.

Однако эксперты считают, что при аннуитетном графике частичное досрочное погашение выгодно только в первой половине срока кредитования, в которой основная сумма платежа составляет проценты. Во второй половине срока погашать кредит частично, и даже полностью досрочно практически не имеет смысла. На рассмотренном выше примере, при аннуитетном кредите, если перенести дату досрочного погашения на середину сентября, то сумма переплаты составит 7 686,27 руб. (против 6 505,68 руб.) при уменьшении срока. А при уменьшении размера платежа и вовсе 7 766,39 руб.

Да и при дифференцированном кредите переплата значительно больше: при уменьшении срока – 7 526,03 руб., платежа – 7 588,36 руб. И это при том что без частично-досрочного погашения сумма переплаты составляет 8 092,46 руб.

Что еще можно сделать

Есть и еще один вариант – положить деньги на депозит, а не вкладывать их в кредит. Но стоит учесть, что:

- Если выбирать вклад с повышенной процентной ставкой, то запрещено даже частично снимать средства. Это значит, что при сложной финансовой ситуации и отсутствии средств на погашение ежемесячного платежа по кредиту, вам придется расторгнуть договор с банком, чтобы вернуть свои средства. Начисленные проценты в таком случае не выплачиваются.

- Проценты по кредитам всегда выше, чем по вкладам. Если потребительские виды кредитования банк по акции предлагает оформить под 13% годовых, то по той же акции положить деньги на депозит можно под 8% годовых.

Погасить кредит всегда выгоднее, чем держать средства на депозите. Лучше закрыть кредитный договор и начать накопления на вкладе, не переживая за своевременное внесение ежемесячного платежа.

О том, как правильно провести оплату в большей сумме — в статье «Как погасить потребительский кредит досрочно и выполнить перерасчет процентов«.

ДАТА ПУБЛИКАЦИИ: 20.03.2020

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Досрочное погашение кредита: правила выполнения действия

Кредиты часто предоставляются на длительный срок. За этот период у гражданина могут появиться свободные деньги для закрытия обязательств. Закон позволяет выполнить досрочное погашение кредита. Однако процедура должна выполняться с соблюдением ряда правил.

Особенности процедуры

Досрочное погашение кредита представляет собой процесс преждевременного закрытия обязательств перед банком. Выполнение действия позволяет сэкономить на уплате процентов. Кредиторы не хотят терять прибыль. Однако они не имеют права запрещать выполнять досрочное погашение кредита. Чтобы отбить охоту заемщикам, банки устанавливают ряд дополнительных правил, которые необходимо соблюдать.

Закон обязывает гражданина предупреждать о преждевременном закрытии обязательств. Банки имеют право требовать письменное уведомление о планируемом действии. Гражданин должен предупредить кредитора за месяц до установленного срока.

Существующие виды

Чтобы осуществить досрочное погашение кредита, гражданин может внести всю сумму сразу или произвести закрытие обязательств частично. От особенностей процедуры зависят дальнейшие нюансы сотрудничества с финансовой организацией.

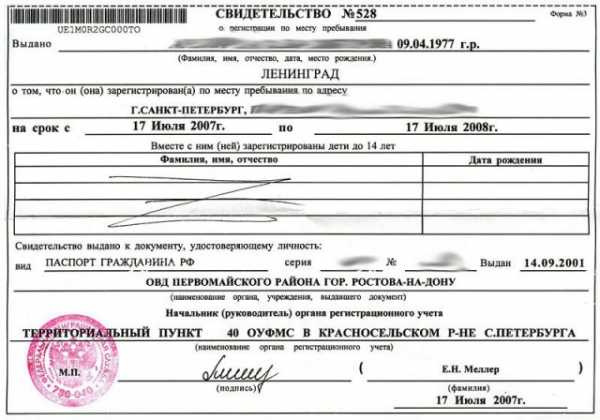

Полное погашение

Полное досрочное погашение кредита предполагает внесение всей оставшейся суммы задолженности. Выполнив действие, клиент полностью рассчитается с банком. После осуществления процедуры, рекомендуется взять справку, подтверждающую полный расчет с организацией. Документ рекомендуется хранить в течение 3 лет с момента погашения кредита. В случае возникновения претензий со стороны финансовой организации бумага подтвердит правоту заемщика.

Частичное закрытие обязательств

Если у человека не имеется всей суммы для закрытия обязательств, но он хочет быстрее рассчитаться с банком, можно осуществить частичное досрочное погашение. Гражданин сам решает, какую сумму он хочет внести. Однако финансовая организация имеет право установить минимальный размер платежа для частичного досрочного погашения.

Если произошло уменьшение тела кредита, банк обязан пересмотреть график платежей и осуществить пересчет начисленных процентов. Клиент должен получить новую схему закрытия задолженности. Для этого потребуется обратиться в банк.

Правила закрытия задолженности

Если заемщик планирует осуществить досрочное погашение кредита, он должен учитывать следующие нюансы:

- Финансовая организация не имеет права взимать комиссию.

- Закрыть долг можно полностью или частично.

- Перед внесением денежных средств рекомендуется обратиться к представителю банка и узнать точную сумму долга. Самостоятельный расчет может быть неточным. Человек не всегда может учесть все начисленные комиссии/штрафы, которые могут взиматься даже за небольшие просрочки.

- Если человек выполняет частичное погашение, может быть уменьшен срок закрытия обязательств и ежемесячный платеж. Финансовая организация обязана предоставить клиенту новый график расчета по обязательствам.

- За действиями банка нужно следить. Когда процедура выполнена, рекомендуется получить письменное подтверждение об отсутствии задолженности.

Заемщику необходимо внимательно читать кредитный договор. Он не всегда соответствует нормам действующего законодательства. Нередко банки устанавливают более длительный срок пользования кредитом. И только после этого разрешается выполнить досрочное погашение кредита. Однако по закону производить процедуру можно через месяц после оформления займа. Наличие иных положений в договоре может стать поводом для обращения в суд.

Уменьшить платеж или сократить период возврата

Что дает частичное досрочное погашение кредита? Обычно уменьшается срок возврата денежных средств, и снижается размер ежемесячных взносов. Банки предлагают клиентам воспользоваться вторым вариантом. Иногда мнение самого заемщика не спрашивают. Если сумма ежемесячного платежа незначительная, то использование способа позволит освободить часть денег и снизить финансовую нагрузку на бюджет.

Однако такой вариант менее выгодный, чем уменьшение срока возврата капитала. Это позволяет гражданину быстрее закрыть обязательства перед компанией и уплатить меньшее количество процентов. Финансовые организации не любят сокращать сроки кредитования. Так они теряют большую часть прибыли. Поэтому часто они умалчивают о возможности сокращения периода расчета по обязательствам.

Производить выбор нужно, исходя из индивидуальных обстоятельств. Если гражданин понимает, что снижение финансовой нагрузки необходимо, лучше отдать предпочтение второму способу. Существует мнение, что при длительных кредитах лучше производить снижение размера ежемесячного платежа. Со временем инфляция обесценит значительную часть денежных средств. Производить закрытие долга станет проще.

Предварительная подготовка

Начиная досрочное погашение кредита, необходимо детально ознакомиться с условиями договора. В документе могут быть указаны ограничения на осуществление действия. Банки иногда устанавливают:

- минимальную сумму для погашения задолженности;

- ограничения на способы внесения денег.

Если в договоре указаны комиссии или штрафы за досрочное закрытие обязательств, они являются незаконными. Заемщик может обратиться в суд и оспорить необходимость во внесении излишних денег.

Как погасить кредит досрочно

Процедура досрочного погашения кредита не отличается сложностью. Чтобы рассчитаться с банком, предстоит:

- Посетить отделение организации и получить консультацию по поводу установленного порядка досрочного погашения займа. Дополнительно рекомендуется выяснить размер оставшейся задолженности.

- Получить бланк заявления на закрытие обязательств. Документ рекомендуется заполнить в 2 экземплярах.

- Подать заявление с учетом требований банка. По закону бумагу нужно направлять за 1 месяц до планируемого внесения денег. На документе сотрудник банка обязан поставить отметку о принятии его к рассмотрению.

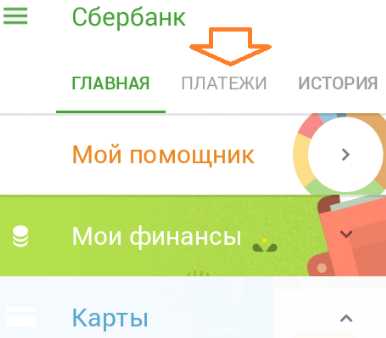

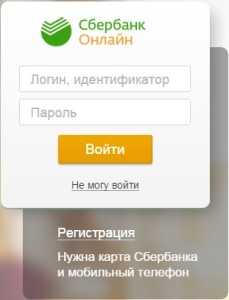

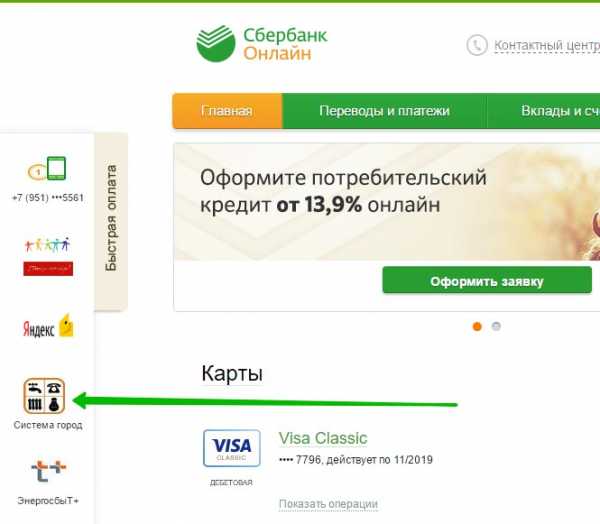

- Повторно посетить офис организации и внести денежные средства в установленный срок. Произвести погашение можно при помощи банкомата, терминала, личного кабинета на сайте организации и иных методов, предусмотренных кредитором.

Если офис банка отсутствует в городе заемщика, произвести закрытие обязательств можно дистанционно. Сложнее будет передать заявление о досрочном закрытии обязательств. Процедуру можно выполнить через Почту России. Потребуется отправить заказное письмо с уведомлением о вручении и описью вложения. Документ нужно отправить минимум за 30 дней до даты досрочного погашения. Только после отправки бумаги рекомендуется производить досрочное закрытие обязательств. При этом не стоит опасаться, что лично посетить офис организации не удалось. Способ считается юридически надежным. Если возникнут конфликты, на основании имеющихся бумаг заемщик сможет доказать свою правоту.

Автор публикации

vawilon.ru

Погасить кредит досрочно – банкам выгоднее уменьшить срок или платеж?

Фев 7, 2017 01:23 Автор: Редактор

Российское законодательство стоит на защите интересов заемщиков, позволяя им не только досрочно погашать свои кредиты перед банками, но и выбирать порядок действия с остатком суммы. В частности, клиенты коммерческих банков могут согласиться на уменьшение регулярного платежа или на сокращение срока выплат. Однако, большинство граждан, сами того не ведая, терпят убытки, выбирая неправильный вариант. Как же правильно воспользоваться привилегией выбора?

Погасить кредит досрочно – банкам выгоднее уменьшить срок или платеж?

Для начала стоит рассмотреть рядовую ситуацию. Клиент пришел в отделение банка для того, чтобы не только внести положенный по сроку регулярный платеж по ипотечному кредиту, но и с целью покрытия половины займа.

В коммерческом банке ему предложили выбрать один из двух вариантов (№102-ФЗ):

- Уменьшить регулярные платежи.

- Сократить время выплат.

Если клиент попросит банковских работников помочь ему с непростым выбором, то последние будет настаивать на первом варианте. Почему банку выгодно «додержать» клиента до конца срока, прописанного в кредитном договоре?

Причин тому существует несколько:

- Во-первых, проценты по займу, как правило, начисляются на остаток долга. Соответственно, чем большее время они будут начисляться, тем большей окажется выгода финансового учреждения.

- Во-вторых, если уменьшается размер регулярных платежей, то платежеспособность клиента растет, что сокращает риск просрочки в погашении займа.

- В-третьих, сохранение клиента повышает вероятность использования им иных услуг банка – рефинансирования, обслуживания кредитной карты (если таковая привязана к займу), приобретения ценных бумаг в обмен на долг и т.п.

Такой вариант выгоден банку. Но благоприятен ли он для клиента?

Мнение эксперта

Михаил Адамов

Юрист консультант по финансовым вопросам

Отправить заявкуОбратите внимание - мы предоставляем сервис по подбору кредитов для физических и юридических лиц на любые цели. Процентная ставка 7,5% до 30 сентября 2018 г только для посетителей нашего сайта. Успейте рефинансировать свои кредиты или взять новый на выгодных условиях.

Уменьшить размер платежа при перегасе кредита – выгодно?

Заявлять однозначно, что уменьшение размера платежей – крайне невыгодная перспектива – неуместно. На практике существуют случаи, когда клиенту следует выбрать именно этот вариант развития событий.

Для начала, следует обратить внимание на условия, которые позволяют указать в заявлении об изменении кредитного договора именно этот пункт:

- Кредит был оформлен на значительную сумму, в связи с чем текущие выплат по нему «съедают» порядка 40-50% семейного бюджета.

- Сумма ежемесячного платежа больше 1/3 дохода заемщика.

- Погашение кредита происходит дифференцированными платежами (в особенности, с нарастающим итогом).

- В условиях кредитного договора указано, что сокращение срока кредита при досрочном погашении чревато штрафными санкциями (такая практика не является противозаконной, поскольку банк предлагает клиентам и альтернативный «нештрафной» вариант).

Важный момент: Заемщик должен читать кредитный договор достаточно внимательно еще до его подписания, поскольку в нем может быть прописано, что именно сокращение регулярных выплат – единственный возможный вариант действий в отношении оставшейся после досрочного погашения суммы.

Когда лучше уменьшать срок кредита при досрочном погашении?

Принимая во внимание все приведенные выше факты, можно предположить, что сокращение срока кредита – самый выгодный вариант для заемщика. Это очевидно, поскольку так клиент как можно скорее избавляется от «тягот кредита».

Тем не менее, можно выделить ряд условий, при которых преимущества такого решения становятся особенно очевидными:

- Если кредит погашается равными платежами (в порядке аннуитета).

- Если заем был оформлен недавно и до его погашения еще больше 2/3 срока (например, ипотечный кредит сроком на 20 лет, оформленный три года назад).

- Если банк не выдвигает в отношении заемщика никаких комиссий при досрочном погашении при условии сокращения оставшегося срока действия кредитного договора.

- Если размер регулярных платежей обременителен для заемщика (их доля в его бюджете составляет не более 25-30%).

«Подводные камни»

Казалось бы, условия выбора того или иного варианта озвучены… Однако на деле сделать выбор не всегда оказывается просто.

Зачастую условия, которые банковские учреждения указывают в кредитном договоре кардинально меняют дело:

- Во-первых, банк может указать минимальную сумму погашения, которая откроет заемщику доступ к возможности сократить срок кредита.

- Во-вторых, изменение кредитного договора может таить в себе скрытые комиссии, которые существенно сократят выгоды любого из вариантов.

- В-третьих, уменьшение периода погашения может предполагать сбор дополнительных документов, выполнение массы формальностей, что сводит на нет преимущества такого варианта.

При любом раскладе, заемщику важно уяснить для себя, что в целом досрочное погашение кредита всегда предполагает снижение переплаты, если оно происходит в первой половине срока действия кредитного договора.

Если ипотека или иной заем перевалил за середину, то вносить в банк крупные суммы и ожидать смягчения условий крайне нецелесообразно: проценты по кредиту фактически уже погашены и дело стоит лишь за покрытием остатка тела кредита.

Важный момент: Некоторые российские банки позволяют клиентам сократить срок платежа и одновременно с этим немного уменьшить платеж (использовать оба инструмента).

Именно поэтому нужно уточнить возможность такого варианта в обслуживающем банке.Таким образом, дать однозначный ответ на вопрос, что выгоднее – сокращение срока или уменьшение регулярных платежей по остатку кредита невозможно. Чаще всего выгода скрывается в укорачивании периода взаимодействия с банком. Но есть ситуации, при которых целесообразно выбрать сокращение выплат.

crediti-bez-problem.ru

условия полного и частичного погашения

В статье рассматривается, можно ли погасить кредит досрочно без процентов. Узнаем, в каких банках предоставляется такая услуга, а также разберемся, как погасить частично кредит с аннуитетными платежами. Мы подготовили для вас пошаговую инструкцию и советы по досрочному погашению.

У каждого плательщика рано или поздно возникает желание рассчитаться с кредитором досрочно. Но, говоря честно, не каждый банк приходит в восторг от такого решения клиента. По этой причине к процедуре нужно подойти со всей ответственностью.

Возможно ли досрочное погашение и как правильно гасить оформленный заем, обсудим в этой статье.

Особенности досрочного погашения

Досрочное погашение кредита обладает рядом особенностей. Рассмотрим их несколько подробнее.

Стоит понимать, что ваши интересы и интересы банковской организации явно отличаются. Если банку нужно, чтобы клиент платил в полном соответствии с графиком, то вы хотите сократить свои затраты. Многое зависит и от выбранной кредитной программы. Здесь нужно смотреть: предусматривает ли она досрочное гашение либо нет.

Стоит понимать, что ваши интересы и интересы банковской организации явно отличаются. Если банку нужно, чтобы клиент платил в полном соответствии с графиком, то вы хотите сократить свои затраты. Многое зависит и от выбранной кредитной программы. Здесь нужно смотреть: предусматривает ли она досрочное гашение либо нет.

Досрочное погашение делится на 2 типа: полное и частичное. В первой ситуации вам нужно единовременно внести весь остаток по займу, с процентами, которые на этот момент начислены. После этого кредитный договор и сам заем закрываются.

Однако, есть банковские организации, которые устанавливают мораторий на досрочные выплаты. Поэтому прежде чем подпишите договор, прочитайте правила, связанные с выплатами по вашему кредитному продукту и обратите внимание на пункт, в котором прописана возможность полного досрочного погашения.

Если планируете частичное погашение раньше установленной даты, вам нужно вносить сумму, превышающую указанную в графике. Одна часть суммы покрывает проценты, вторая — уменьшает тело кредита, в связи с этим долг уменьшается быстрее.

Как погасить кредит досрочно

Далее рассмотрим, как правильно гасить взятые в банке займы раньше срока:

- Отправьтесь в отделение кредитного учреждения либо позвоните туда и проинформируйте о планируемом досрочном погашении.

- Оформите заявление на досрочное погашение.

- Уточните, какую сумму необходимо внести.

- Оплатите взнос. А также стоит убедиться в том, что вся сумма переведена. Если останется хотя бы копейка, в следующем месяце вам могут начислить платеж.

- Возьмите справку о погашении займа. Она гарантирует, что через некоторое время банк не станет требовать внести еще какие-то суммы.

В Сбербанке возможно погасить кредит досрочно в любое время по вашему заявлению, причем плату за это банковская организация не взимает.

Можно ли погасить потребительский кредит материнским капиталом

Разберемся, можно ли погасить взятый в банке потребительский кредит мат. капиталом.

Законодательство РФ четко регулирует вопрос возврата займов с помощью семейного капитала. При обращении к специалистам ПФР с вопросом «Могу ли я оплатить заем средствами мат. капитала?» вам разъяснят, что гасить потребительские кредиты деньгами МСК (мат. капитала) нельзя. Это связано с тем, что займы наличными носят нецелевой характер и оформляются сугубо на ваши личные нужды.

Также прочитайте: Кредит под материнский капитал: условия ТОП-10 банков, как получить

Что касается другого часто встречающегося вопроса: «Возможно ли погасить автокредит средствами МСК»? — уточним, что данный законопроект внесен на рассмотрение, и в начале 2018 года планируется окончательное принятие решения по нему.

В итоге средствами МСК вы можете погасить:

- ипотечный заем;

- заем, оформленный на реконструкцию уже имеющегося жилья;

- кредит, потраченный на товары или услуги для детей с разными группами инвалидности (товары и услуги должны входить в перечень допустимых).

Важно! ПФР откажет в переводе средств на погашение, если в договоре кредитования не указана цель использования средств либо товар не входит в перечень разрешенных.

Как погасить кредит в другом банке: особенности рефинансирования

Для начала рассмотрим, что представляет собой рефинансирование. Итак, рефинансирование — это предложение от банковской организации для погашения займов, которые вы оформили ранее. Процедура предусматривает объединение нескольких кредитов, полученных в разных финансовых учреждениях.

Сам процесс досрочного погашения с помощью рефинансирования выглядит так:

- В выбранную банковскую организацию вы предоставляете все кредитные договоры со сторонними банками.

- У каждого кредитора возьмите справку об остатке задолженности.

- Соберите всю документацию в соответствии с требованиями банка.

- После рассмотрения вашей заявки и ее одобрения все средства банк перечислит на счета ваших кредиторов.

Далее рассмотрим, какие банки могут предоставить услугу рефинансирования. В это число не входят, например, Хоум Кредит, ОТП Банк. В данных банках вы сможете оформить только нецелевой заем. Работают же по программе рефинансирования следующие финансовые учреждения:

Тинькофф Банк

Рефинансирование осуществляется на следующих условиях:

- срок — до 25 лет;

- ставка — от 8% годовых;

- сумма — до 100 млн руб.

Обращение в данный банк имеет несколько преимуществ:

- заявку на рефинансирование можно заполнить через интернет, в режиме онлайн;

- рефинансировать можно любые займы и кредитные карточки;

- воспользоваться услугой могут как наемные сотрудники, так и ИП;

- помимо погашения остатка задолженности, можно получить деньги на личные цели.

Альфа-Банк

Условия:

Условия:

- ставка — от 11,9%;

- срок — 12 — 84 месяца;

- сумма — до 3 млн руб.

Особенности:

- Кредитное учреждение является банком, который гасит одновременно до 5 займов, включая ипотеку и кредитки;

- ставка не изменится, даже если вы не оформили страховку;

- можно получить дополнительные деньги наличными;

- владельцам зарплатных карт предоставляются индивидуальные условия.

Почта Банк

Условия:

- ставка — от 14,9% годовых;

- сумма — до 1 млн руб.;

- срок — до 60 мес.

Особенности:

- если вы пенсионер, то срок кредитования составляет 36 месяцев;

- есть возможность изменить дату платежа;

- по действующим займам клиента не должно быть просрочки;

- для оформления рефинансирования ваши действующие займы не должны быть оформлены в банках группы ВТБ.

ВТБ 24

Условия:

- ставка — от 13,5% при сумме свыше 600 тыс. р., 14 — 17% при сумме до 599 тыс. р.;

- сумма — до 3 млн руб.;

- срок — до 60 мес.

Особенности:

- в один заем можно объединить 6 кредитов;

- можно не только уменьшить ежемесячный платеж, но и снизить переплату;

- по рефинансируемым кредитам клиента не должно быть просроченной задолженности.

Также прочитайте: Рефинансирование кредитов в банке ВТБ 24: условия, ставки и отзывы

Сбербанк

Условия:

Условия:

- ставка — 13,5%;

- срок — до 60 месяцев;

- сумма — до 3 млн руб.

Особенности:

- фиксированная процентная ставка;

- не нужно подтверждение погашения действующих займов;

- привлечение поручителей не требуется;

- комиссии за выдачу — отсутствуют.

Также прочитайте: Рефинансирование кредита в Сбербанке для физических лиц: условия программы, документы и отзывы

Советы по досрочному погашению

Как правило, в российских банковских организациях используется 2 вида выплат: дифференцированные и аннуитетные. То есть вы каждый месяц платите либо разную сумму, либо одну и ту же.

Для любого банка досрочное гашение займа — потеря прибыли. Раньше это регулировалось с помощью штрафов, но в данный момент ситуация несколько поменялась. Погасить кредит вы можете без комиссий, но уведомить банк об этом обязаны.

Специалисты советуют заемщикам следующее:

- Во время оформления заявки на кредитование уточните, есть ли у вас возможность выбрать способ выплат. Узнавайте сразу о праве на досрочное гашение: допустимо ли оно и нет ли ограничений по сумме.

- Когда будете выбирать способ погашения, определитесь, что именно вы хотите: уменьшить долг либо сократить сумму переплаты. Уменьшить срок кредитования выгоднее, чем снижать размер платежа.

- Если хотите погасить всю задолженность досрочно, лучше обратитесь в офис банка лично: не стоит гасить заем, используя терминал.

- Все бумаги, которые подтвердят окончательное погашение, храните для последующего предоставления в банк.

- Не осуществляйте погашение в самом начале срока кредитования Закрывать кредиты лучшее на 2 -3 месяца раньше срока, так как банк в данном случае уже получил большую часть прибыли. В противном случае рискуете повторно заем не получить. И такие ситуации не редкость.

- Наиболее выгодно досрочно гасить кредиты ипотечным заемщикам. Так, имеется возможность не только сэкономить, но и быстрее получить право распоряжаться квартирой по своему усмотрению, при этом семейный бюджет освобождается от большой нагрузки.

kredit-online.ru

можно ли заемщикам быстрее расплачиваться с долгами?

Автор: Дмитрий В. 10 марта 2017 года

Возврат долга раньше срока

Кредитование для людей играет очень важную роль. При экономическом кризисе в стране очень сложно совершить дорогостоящую покупку. В помощь населению в банках и учреждениях существует услуга кредитования. Иногда приходится платить большие проценты, однако существует и приятная сторона.

Если раньше срока возвратить долг, то будет значительная экономия денежных средств. Для уменьшения затрат существует не только полная оплата остатка, а еще и частичное досрочное погашение кредита. Это позволяет человеку рассчитывать свои семейный бюджет и планировать расходы в будущем.

Право на возврат заема с опережением графика платежей

Возврат заёмных средств раньше срока, происходит в двух случаях: по требованию финансового учреждения либо просьбе заемщика. Все права и обязанности сторон, прописанные в договоре, регулируются гражданским кодексом Российской Федерации.

| По требованию кредитора возможно при: | По желанию заемщика осуществляется в случае, если: |

| Нарушении временных рамок, прописанных в договоре | В бумагах прописано, что займ беспроцентный |

| Не выполнении обязанностей или ухудшение материального положения человека получившего ссуду | Сумма займа превосходит в 50 раз минимальную заработную плату, и не связан с развитием и улучшение бизнеса одной из сторон договора |

| Использовании денежных средств на цели, не прописанные в соглашении либо невозможности проведения контроля за суммой финансов, направленных на целевое использование | Кредитор требует по договору передачу прочих материальных ценностей вместо денег |

В чем выгода внесения досрочных платежей?

Используя частичное погашение кредита, выгоду получает заемщик. Банк несет убыток, теряя возможность получить свои проценты. До недавнего времени банки использовали различного рода лимиты и уловки. Это грозило заемщику наложением штрафных санкций, а кредитор получал в полной мере свою прибыль.

Но поправки, внесенные в ГК РФ, позволили погашать долг без наложения штрафов и взысканий. Заемщик должен предупредить финансовое учреждение в письменной форме за 30 дней до внесения платежа.

Человек, получивший в банке или организации денежные средства в долг, значительно экономит свои финансы при более раннем возврате ссуды.

Опережение графика оплаты: как рассчитать платежи?

Рассчитать частичное досрочное погашение кредита можно:

- самостоятельно, при помощи калькулятора на сайте банка;

- подав заявку кредитору. Рассмотрение запроса в данном случае будет происходить в течение 3-5 рабочих дней.

Чтобы не ожидать очень долгое время можно воспользоваться кредитным калькулятором. Он поможет произвести расчет кредита при частичном досрочном погашении, а также покажет экономию финансов на процентах займа.

Схема выплаты займа

В основном, практически все кредиторы пользуются одинаковой схемой оформления выплаты более раннего погашения заёма. Она заключается в следующем:

- в организацию подается заявление на частичное досрочное погашение кредита за 30 дней до внесения денежных средств;

- ожидание рассмотрения запроса от трех до пяти рабочих дней;

- после обработки заявки, будет указана дата, до которой необходимо внести денежные средства. Как правило, это всегда день оплаты самого займа. Однако человек может внести деньги на счет и раньше. А пересчет все равно осуществиться в срок, установленный кредитором;

- если возврат кредита частичный, то после внесения денежных средств и пересчета задолженности необходимо обратиться в отделение кредитной организации или банка, для получения графика платежей с внесенными изменениями;

- если же погашается займ полностью, то после оговоренного срока, при обращении в учреждение, заемщик получает уведомление в письменном виде о закрытии договора.

Некоторые организации предоставляют пересчет и возврат долга в любое время (такой нюанс должен быть прописан в соглашении). Существует также частичный и полный возврат займа, без уведомления кредитора. Такая процедура выполняется через интернет-банкинг.

Комиссия за закрытие долга раньше срока

Согласно гражданскому кодексу Российской Федерации любые банки или кредитные учреждения не имеют право наложения штрафных санкций и дополнительных взысканий за преждевременное выполнение обязательств, на человека, взявшего деньги в долг. Если в договоре прописан пункт о применении штрафов за досрочную выплату заема, кредитозаемщик имеет полное право оспорить действия финансового учреждения в судебном порядке.

Экономия на уплате процентов

Выгодно ли частичное досрочное погашение кредита? Очень выгодно вносить деньги на кредитный счет, раньше положенного времени, ипотечных и нецелевых ссуд. В данном случае переплата по заему уменьшается.

При закрытии целевого займа существует незначительная выгода при опережении внесения платежей. Внимательное изучение индивидуальных условий договора о предоставлении займа, до подписания соглашения, поможет правильно спланировать выплату задолженности. Перерасчет процентов на остаток долга позволит уменьшить переплату по займу.

Частичное досрочное погашение кредита: можно ли заемщикам быстрее расплачиваться с долгами?

Частичное досрочное погашение кредита: можно ли заемщикам быстрее расплачиваться с долгами?

money-creditor.ru

Варианты частичного досрочного погашения кредита

Существует два варианта частичного досрочного погашения кредита. Во-первых, может сократиться срок кредитования, во-вторых, может сократиться сумма ежемесячного платежа.

Содержание статьи

Сокращение срока погашения кредита

Рассмотрим первый случай, когда сокращается срок кредитования, а сумма ежемесячного платежа остается неизменной. При таком варианте выплата процентов по кредиту снижается, однако ежемесячная долговая нагрузка не сокращается.

В случае если вы решите разово досрочно частично погасить кредит, сокращение срока кредитования обеспечит Вам экономию выплат процентов в несколько раз больше, чем если бы Вы выбрали вариант с сокращением ежемесячного платежа.

Таким образом, если Вы хотите минимизировать переплату по кредиту, вариант с сокращением срока Вам наиболее подходит.

Сокращение ежемесячного платежа

Теперь рассмотрим второй случай, когда сокращается ежемесячный платеж.

После того как Вы досрочно внесли денежные средства, сокращается задолженность перед банком, банк снижает сумму ежемесячного платежа, при этом не уменьшает срок кредита.

Стоит отметить, что при выборе сокращения ежемесячных платежей, Вы несущественно уменьшите выплаты процентов по кредиту.

Наглядно увидеть преимущество каждого типа выплат Вы можете, рассчитав полное и частичное досрочное погашение кредита с помощью калькулятора.

Выгода при досрочном погашении кредита

Можно предложить такой вариант: сэкономленные Вами денежные средства от досрочного погашения можно вкладывать в дальнейшее досрочное погашение кредита, таким образом, экономия на процентах, которые вы платите банку, будет одинакова.

Сокращение ежемесячных выплат выгодно в случае, когда возникают проблемы по оплате кредита, так как каждый ваш последующий платеж меньше предыдущего.

Оба способа досрочного погашения кредита являются тождественными, если должник в состоянии регулярно вносить платеж по своему долгу, и в кредитном договоре нет ограничений на величину взноса.

lawcount.ru