Ипотека с низким процентом — миф или реальность? Под какие проценты дают ипотеку

В каком банке лучше взять ипотеку под выгодный процент

Проблема обеспечением жильем всех желающих до сих пор остро стоит в государстве. Постоянно ведется строительство нового жилья разной ценовой категории и класса. Однако доход большинства россиян не позволяет приобретать квадратные метры в короткие сроки, поэтому они должны обращаться за помощью к кредитным организациям. В каком банке лучше взять ипотеку в Москве каждый решает для себя самостоятельно после тщательного изучения информации о процентных ставках и сроках предоставления кредитов на жилье.

Как правильно выбрать банк для ипотечного кредитования

Для начала следует сказать, что единых условий по жилищным заимствованиям не существует, поэтому точную информацию следует уточнять у каждой банковской организации отдельно. Ипотека представляет собой вид кредитования, суть которого заключается в передаче в залог приобретаемой жилой собственности. Обязательно будет проверена «юридическая чистота» объекта недвижимости, ведь кредиты на жилье выдаются для покупки квадратов не только в новостройках, но и на вторичном рынке.

Перед тем как определиться, в каком банке лучше всего брать ипотеку, стоит выяснить, не сотрудничает ли он с какими-либо строительными организациями, ведь тогда покупателю предоставляются дополнительные скидки и бонусы. Акции могут касаться снижения основной процентной ставки или увеличения срока выплат, а может даже и минимальный первоначальный взнос. Неплохо, если в общий доход можно будет включить созаемщика.

Ипотечные ставки

Проценты по жилищным кредитам зависят от срока кредитования, величины первоначального взноса и стоимости недвижимости. Кроме этого, внимание уделяется и валюте займа, хотя в последнее время стараются выдавать только рублевые кредиты из-за высоких рисков невозврата денег в связи с ростом курса иностранных валют. Все ипотечные ставки можно условно разделить на три вида.

Займы с фиксированной ставкой – самые распространенные, и тому есть причины. Во-первых, кредитополучатель всегда знает, какую сумму ему необходимо гасить, во-вторых, проценты никак не зависят от экономической ситуации, складывающейся в стране. Ссуды с плавающим значением устанавливаются с привязкой к какому-то определенному параметру, например, ключевой (базовой) ставке. Они не получили распространения в российском ипотечном кредитовании, так как существует неопределенность по стоимости кредита в долгосрочной перспективе.

Ипотека со смешанной ставкой имеет широкое распространение. Суть ее заключается в том, что банковская организация выставляет за пользование жилищным кредитом процент, часть которого является постоянной, а вторая зависит от определенных показателей. Например, это может быть курс национальной валюты, уровень инфляции или средневзвешенная ставка по банковским ссудам.

Страхование объекта кредитования и дополнительные комиссии

Дополнительное обеспечение в виде страховки приобретаемого имущества и/или жизни заемщика имеет большой значение для банка при выдаче ипотечных продуктов. Благодаря этому он может быть уверенным в возмещении понесенных расходов при форс-мажорной ситуации. Для застрахованного кредитополучателя существует бонус в виде уменьшенной процентной ставки.

Сумма первоначального взноса

Требования к собственным средствам заемщика у каждого банка разные. Как правило, выставляется минимальный порог, а величина максимального не оговаривается. Есть на рынке предложения с нулевым требованием к первоначальному взносу, но такое встречается лишь по специальным программам кредитования. По оценкам экспертов в складывающейся ситуации оптимальным считается оплата выше 30%, а лучше 50% при сроке кредитования до 10 лет. По итоговой переплате данный подход считается самым эффективным.

Срок предоставления

Период предоставления жилищного займа – вот что выгодно отличает ипотеку от другого вида потребительского кредитования, как например, у Локо банка, где можно взять ссуду на любые цели, в том числе и покупку жилья, на 5–7 лет. Большинство же ипотечных предложений ограничивается в среднем 20–25 годами, но и эта планка напрямую зависит от возраста заемщика, который должен уплатить последний взнос до момента, как ему исполнится определенное количество лет. Важно знать, чем продолжительнее срок, тем больше сумма переплаты, однако сами ежемесячные платежи меньше.

Схема начисления процентов

За пользование кредитом придется платить деньги. При заключении договора банковские сотрудники должны предоставить заемщику график выплат. Существует два способа уплаты процентов. Первый из них – аннуитетные выплаты. Рассчитываются они по специальной формуле. Благодаря этому ежемесячная оплата имеет фиксированную цифру. Другой вид уплаты вознаграждения – расчет процентов от остатка долга. Недостатком такой системы является большая сумма первоначальных взносов, что является невыгодным при долгосрочном кредите и больших суммах заимствований.

Где лучше взять ипотеку

Ипотечное кредитование дает гражданам возможность приобретать жилья на вторичном и первичном рынках. На этапе принятия решения, в каком банке лучше взять ипотеку, имеет смысл проанализировать предложения строительных компаний и риэлторов, ведь иногда можно купить хорошую небольшую квартиру в обустроенном районе по цене стоимости жилья в новостройке на окраине города. Не стоит забывать, что заемщик должен обладать источником постоянного дохода, иначе в выдаче могут отказать.

Для приобретения жилья на первичном рынке

Покупку квартир в новостройках на разных стадиях готовности предлагают клиентам ряд организаций. При выборе, надо понимать, что стоимость квартиры на стадии «котлована» дешевле, нежели цена квадрата в доме, готовом для заселения. Для того чтобы проще было принять решение, в каком банке брать ипотеку, можно обратить внимание на следующие предложения:

- «Новостройка с господдержкой» от Бинбанка. Можно взять 300000–20000000 рублей жителям Москвы и области. Ставки доступны и стартуют от 9,50%. При использовании материнского капитала минимальный первоначальный взнос составит 10%, во всех остальных случаях – 20%. Срок предоставления ипотеки – 3–30 лет. Рассмотрение документов осуществляется за 1–3 рабочих дней.

- «Покупка жилья на первичном рынке» от ВТБ24. Приобрести строящуюся недвижимость можно по ставке от 10,7%, причем сумма займа составляет от 600000 до 60000000 рублей. Максимальный срок предоставления денег – 30 лет, а первоначальный взнос составляет лишь 10% от стоимости первичного жилья. Обязательным условием является комплексное страхование.

- Уралсиб «Ипотечное кредитование на приобретение строящегося жилья». Предлагается на срок до 25 лет взять под залог недвижимости от 300000 до 50000000 рублей. Ставка составляет от 10,4% при собственном участии от 10%.

На вторичное жилье

Если нет времени ждать, когда построится дом, а так хочется иметь недвижимость в определенном районе, на выручку придет ипотека на вторичном рынке, с помощью которой можно купить не только квартиры, но и готовые дома. Вот несколько актуальных предложений на кредитном рынке:

- Сбербанк «Приобретение готового жилья». Кредитуется до 80% оценочной стоимости покупаемого жилья. Ссуду можно взять под ставку от 9,5% сроком до 30 лет. Обязательным условием является дополнительное страхование покупаемой недвижимости. Сбербанк предлагает кредит для всех категорий населения.

- «Кредит на приобретение квартиры на вторичном рынке» от Россельхозбанка. Минимальный первоначальный взнос зависит от вида недвижимости и составляет 15–30%. Максимальная сумма составляет 3000000 рублей со ставкой от 9,50% до 30 лет.

- Райффайзенбанк «Квартира на вторичном рынке». Предлагается взять ипотеку лицам с хорошей кредитной историей до 26000000 по ставке от 10,99%. Минимальный размер первоначального взноса составляет 15%, а максимальный срок кредитования – 25 лет.

В каком банке лучше брать ипотеку

Выбирая, где лучше брать ипотеку, важно обратить внимание на предложения банковских структур для определенных категорий заемщиков. Воспользовавшись специальными предложениями, как, например, «Новостройка» ипотека с господдержкой от Газпромбанка, можно прилично сэкономить. Важно понимать, что каждый процент, на который можно снизить ставку, в итоге может превратиться в большую сумму.

Для молодой семьи

Государство всесторонне поддерживает молодые семьи в их стремлении обзавестись собственными квадратными метрами, предоставляя субсидии и предлагая выгодные условия при сотрудничестве с банками. Ниже можно увидеть предложения для данной категории граждан:

| Сбербанк | 9,5% |

| Альфа-банк | 9,75% |

| АбсолютБанк | 10,25% |

| Россельхозбанк | 10,25% |

| Акцент | 12,5% |

С государственной поддержкой

Жилье, построенное при помощи государственных программ, как правило, имеет потребительские качества, поэтому его стоимость доступна для многих. Возводится оно при помощи Агентства ипотечного жилищного кредитования (АИЖК), которое является посредником между нуждающимися и банками, делая займы доступнее. Можно присмотреться к рейтингу, приведенному ниже:

| Сбербанк | от 9,5% |

| Россельхозбанк | от 9,5% |

| Эксперт банк | от 9,75% |

| Открытие | от 10% |

| Банк Москвы | от 10% |

Для социальных категорий граждан

Для отдельных категорий граждан банковские учреждения предлагают сравнительно дешевую ипотеку – по сниженным процентным ставкам. Это касается работников бюджетной сферы – врачей, учителей, молодых и малообеспеченных семей, людей преклонного возраста. Молодые специалисты, ученые тоже могут взять такой кредит. Для них существуют специальные предложения:

| Сбербанк | от 9,5% |

| Россельхозбанк | от 9,5% |

| ВТБ 24 | от 10% |

| Газпромбанк | от 10% |

| АбсолютБанк | от 10,25% |

Военная

Есть отдельная категория банков, предоставляющих кредиты на приобретение недвижимости для военнослужащих. Осуществляется кредитование благодаря специальному накопительному счету, куда государство ежемесячно отчисляет определенную сумму. Финансовые учреждения охотно идут на кредитование этой категории граждан, поскольку гарантом возврата здесь является государство. Вот некоторые банковские организации и проценты, по которым можно взять военную ипотеку:

| Банк Открытие | 10,00% |

| Газпромбанк | 10,60% |

| Связьбанк | 10,90% |

| ВТБ 24 | 10,90% |

| Сбербанк | 10,90% |

Для зарплатных клиентов

Получая заработную плату и приравненные к ней выплаты в определенном банковском учреждении, клиент вправе рассчитывать на льготные предложения, к которым относится ипотечное кредитование. В нижеприведенной таблице приведены некоторые предложения банков для своих постоянных клиентов:

| Россельхозбанк | от 7% |

| Газпромбанк | от 8, 7% |

| Московский индустриальный банк | от 9% |

| Азиатско-тихоокеанский банк | от 9,25% |

| МДМ Банк | от 9,5% |

Какие банки предлагают самый низкий процент

Если сравнить с заграницей, где можно взять кредиты на жилье ниже, чем под 3%, то в Москве, да и по всей России согласно статистике 2016-2017 гг. проценты не такие выгодные, хотя среди всего перечня можно найти очень интересные предложения со сравнительно низкой ставкой. Однако кроме этой величины следует учитывать, есть ли в банке дополнительные комиссии и платежи. Ниже приведен рейтинг банков по наименьшей номинальной ставке:

| НС Банк | от 3% |

| Транскапиталбанк | от 7% |

| СМП Банк | от 7,5% |

| Сбербанк России | от 8% |

| Газпромбанк | от 8,7% |

С минимальным первоначальным взносом

Выбирая, в каком банке легче взять ипотеку, важно уделить внимание первоначальному вносу. От количества собственных денег может напрямую зависеть процентная ставка, но, с другой стороны, всегда можно найти банк, при помощи которого можно стать владельцем жилья, имея на руках минимальную сумму. Вот список банковских организаций, которые выдают ипотеку при наличии небольших собственных средств:

| СМП Банк | 0% |

| Транскапиталбанк | 0% |

| НС Банк | 0% |

| Металлинвестбанк | 0% |

| Возрождение | 0% |

Самый выгодный ипотечный кредит в Москве

Желающим приобрести жилье в столице, в том числе Новой Москве есть из чего выбирать. К их услугам квартиры в многоэтажных домах, пентхаусы, апартаменты. Доступная ипотека в банках Москвы – это не миф, а вполне даже реальность. Главное, уделить время изучению предложений от банков посчитать предстоящие выплаты на кредитном калькуляторе и выбрать подходящий вариант. Вот несколько достойных предложений, на которые можно обратить внимание:

- «Ипотека зовет!» от Юникредит банка помогает купить квартиру на вторичном рынке недвижимости по ставке от 10,20% годовых при первоначальном взносе от 15%. Подходит для всех, кто желает улучшить свои жилищные условия. Плюсы – можно выгодно оформить заем без дополнительных комиссий. Минус – обязательная оценка квартиры.

- Промсвязьбанк «Новостройка». До 30000000 рублей можно взять под ставку 10,9% годовых. Срок кредитования достигает 25 лет при первоначальном взносе от 10%. Ипотекаподходит всем, кто хочет построить новую квартиру, в том числе для обладателей материнского капитала. Основное преимущество – ставка фиксированная на период предоставления кредита.

- Тинькофф. Онлайн-банк предлагает взять кредиты не напрямую, а от Банка Жилищного Финансирования, АК БАРС Банка, Уралсиб и другие банки-партнеры. Ставки по предложениям начинаются от 8,75%. Для получения кредита необходимо оформить заявку на сайте в интернете, после чего клиенту будет подобран оптимальный продукт, причем максимальная сумма ограничена платежеспособностью заемщика. Кредит подойдет всем категориям населения. Из плюсов – личный менеджер, который сотрудничает с клиентом в течение всего времени оформления ипотеки.

- Росгосстрах «Своя квартира+». Под 11,75% в банковской организации можно взять кредит от 1000000 до 20000000 рублей. Срок заимствования – до 20 лет. Первоначальный взнос от 10%. Из явных плюсов стоит выделить возможность получения решение по двум документам (паспорт и СНИЛС).

- Ипотека от Газпромбанка. По ставке от 10% годовых предлагают оформить покупку квартиры, апартаментов, таунхауса на первичном рынке. Кредит оформляют на срок до 30 лет с первоначальным взносом от 10%. Преимущество выдачи займа – рассмотрение заявки за один день. Минусы – увеличенная ставка для незарплатных клиентов и необходимость предоставить справку.

Видео

Отзывы клиентов

Николай, 34 года

Купить квартиру в новостройке было нашей мечтой. Долго подыскивали оптимальную программу, чтобы были минимальные проценты по ставке и небольшой первоначальный взнос. По итогу взяли ипотеку в крупном банке, который сотрудничал с застройщиком. Вследствие этого прилично сэкономили и получили то, что хотели.

Ольга, 28 лет

Когда в семье родился второй ребенок, решили что нам не помешает более просторная квартира. Выбрали банк, где муж получает зарплату, поэтому ставка по кредиту была ниже стандартной, а для первоначального взноса по ипотеке использовали материнский капитал. Кроме этого, можно досрочно погасить кредит без штрафов.

sovets.net

Под какой процент дают ипотеку

Под какие проценты дают ипотечные кредиты? 4.50 / 5 (90.00%) 8 votes

Ипотекой называют кредит, выдаваемый на покупку квартиры или дома. От обычного кредита она отличается тем, что приобретаемая в собственность недвижимость становится обязательным залогом. В случае проблем с погашением кредита и процентов по нему банк будет вправе продать ваше жилье, для возмещения убытков.

К оценке возможностей будущего заемщика банки подходят достаточно гибко. Таким образом, на процентную ставку и общий объем доступного ипотечного кредита будет влиять сразу несколько факторов.

Даже 5 лет назад ипотека была очень труднодоступным кредитом. Зато сейчас возможность взять такой кредит есть даже у тех, кто имеет хотя бы самый минимальный взнос. Некоторые банки уже выдают ипотеку по весьма скромному набору документов, правда, в этом случае первоначальный взнос должен быть большим.

Однако внутренние процессы в банковском секторе значительно усложнились, не смотря на видимую упрощенность процедуры.

Прежде всего, для ответа на вопрос под какие проценты дают ипотеку нужно сказать, что на процентную ставку будет влиять общая «рискованность» будущего заемщика и выбранная кредитная программа. Чем более рискованным заемщик покажется для банка, тем больше будут проценты. Верно и обратное утверждение – ставка у благонадежного заемщика будет ниже. Ставки будут различаться и от нужного срока кредитования. Таким образом, конечная процентная ставка будет зависеть от целого комплекса характеристик.

На процент по ипотеке будет влиять и валюта кредита. Займы в рублях всегда дороже, чем в евро или долларах. Размер первоначального взноса – не менее важный параметр. Чем больше его размер, тем меньше будет и процентная ставка.

Также процент будет больше и в случае, если вы частный предприниматель или просто не можете представить справку по форме 2НДФЛ о своих доходах.

Процентная ставка в России по ипотечным кредитам за прошлый год выросла в среднем на 1% пункт. Но это нисколько не уменьшило общую популярность такого кредитного продукта. Общее число выданных ипотек

к концу года увеличится на 20%.

Средняя ставка на ипотеку в прошлом году была 11,5%, а сейчас она составляет 12,5%. В зависимости от входных параметром и региона, часть ипотечных кредитов даются и под более высокие проценты – 12,5-15%.

Для банка также очень важно отсутствие у заемщика других кредитов, особенно сроком на 5-7 лет. Дополнительные долгосрочные кредиты – один из основных факторов риска для любого банка. Также служба безопасности будет проверять и всю кредитную историю. В случае действующих непогашенных кредитов, максимальная сумма займа может быть существенно снижена, так как текущие кредиты обязательно учитываются в тратах заемщика. В том случае, если вы многократно допускали серьезные просрочки в регулярных платежах, есть вероятность, что банк откажет вам в предоставлении ипотечного кредита. Мало шансов получить ипотеку даже под высокий процент у тех граждан, которые имеют судимости, особенно по статьям, связанным с мошенничеством. Не следует скрывать или каким-либо способом искажать информацию о себе – в этом случае служба безопасности банка также может отказать вам.

Не смотря на массу нюансов, банков, где можно получить ипотечный кредит под минимальный процент сейчас достаточно. Самые лучшие условия предлагают:

- Сбербанк. Срок кредитования – от 5 до 30 лет, процентная ставка 11%;

- ВТБ-24. Максимальная сумма – 8 млн. руб, под 12%;

- РайфрайзенБанк. Процентная ставка – от 12 %;

- Банк Москвы. Сроком до 30 лет, по 11,5-12%;

- ЮниКредит. Ипотечный кредит выдается под 12,5%;

Итак, теперь мы выяснили, какие проценты по ипотеке существуют. И в конце хочется сказать одно: возможность получить ипотеку на самых выгодных условиях зависит только от вас. Банки сейчас предлагают самые разнообразные кредитные программы, среди которых обязательно можно выбрать лучшие условия именно для вашей семьи.

Понравилась статья? Поделитесь ею с друзьями!

Источник: moneyprofy.ru

Категория: Ипотека

Похожие статьи:

Если нет денег чтобы погасить ипотеку?

Квартиры в ипотеку: недвижимость каждому в Крыму.

Отзыв: Ипотечный кредит Сбербанка России - Читать всем, кто берет или взял ипотеку в Сбербанке (о том, как сбер нас подставил)

Что делать, если нет возможности платить ипотеку?

Как взять ипотеку

profinances24.ru

Где лучше брать ипотеку - условия, банки, взносы

Не все могут приобрести жилье сразу. В этом случае можно воспользоваться ипотекой. Каждый банк предлагает свои условия и процентные ставки. Государство поддерживает ипотеку, и есть специальные программы, позволяющие облегчить оплату. Но чтобы узнать, где лучше брать ипотеку, необходимо ознакомиться с предложениями различных банков.

Срок ипотеки у каждого банка разный. Это надо узнавать сразу, перед оформлением договора. Обычно ипотеку берут на 10-20 лет. Для каждого заемщика рассчитывается ежемесячный платеж. Можно вносить его большими суммами, что позволяет сэкономить на процентах.

Выгодные кредиты

В России работает один вид ипотеки – с первоначальным взносом. Без него можно было оформить ипотеку только до экономического кризиса 2008-2011 года. Сейчас этот вид займа не практикуется из-за недостаточной надежности. Но ведь банки, дающие ипотеку без первоначального взноса, пользуются большой популярностью. Ведь не у всех семей есть крупная сумма сразу.

Но и сейчас можно встретить финансовые учреждения, предоставляющие ипотеку без первого взноса, но только процент будет несколько больше. Иногда требуется предоставление залога в виде имеющегося жилья. Также могут быть и другие условия.

Предоставление залога

Идеальным вариантом является приобретение второго жилья, когда уже есть какая-то недвижимость. В таком случае банки предоставляют ипотеку, но не на всю сумму, а на 80%. Например, при стоимости квартиры в 10 млн. будет предоставлено 8 млн.

Можно взять недвижимость благодаря 2 кредитам. Только на первоначальный взнос средства следует брать в другом банке. В любом случае каждая программа будет иметь свои условия. В качестве залога обычно требуется предоставить другую недвижимость, автомобиль. Это банку нужно для гарантии, если заемщик по каким-то причинам не сможет выплатить ипотеку.

Потребительский кредит

Если интересует ипотека, в каком банке ее лучше брать? Желательно обращаться в солидные российские учреждения. Есть и другой вариант – получение потребительского кредита. В этом случае не предоставляется залог в виде жилья. Банки выдают суммы в 300-500 тысяч рублей, что будет недостаточно для приобретения квартиры даже в маленьком городе. Но такой кредит подойдет для покупки недвижимости в деревне.

На сегодняшний день существует много программ, но самыми эффективными считаются только две – «Молодая семья» и материнский капитал. По ним заемщикам предлагаются преимущества для облегчения выплат.

Программа «Молодая семья»

Где брать ипотеку молодой семье? Следует обращаться в банки, которые работают со специальной программой «Молодая семья». По ней заемщикам предоставляется субсидия, только супруги должны быть моложе 35 лет. К условиям относят проживание в регионе прописки больше 10 лет. Но даже при участии в программе на субсидировании нужно заплатить взнос по ипотеке в размере около 20% от стоимости недвижимости.

Выгодные условия кредита на основе программы «Молодая семья» предоставляются Сбербанком. Переплата составляет 11-12% годовых, а первый взнос - около 12% от суммы. Чтобы участвовать в программе, необходимо подготовить следующие документы:

- паспорта родителей;

- свидетельства о рождении детей;

- свидетельство о заключении брака или разводе;

- справки о доходах;

- выписка из домовой книги;

- ксерокопии лицевого счета;

- документ об обследовании условий жизни семьи;

- акт об аварийном состоянии жилья;

- документ, служащий подтверждением наличия или отсутствия собственности.

Это лишь основной список документов, но в банке могут потребовать что-то еще. Все регулируется правилами учреждения.

Требования к заемщикам

Ипотека в Москве и других городах России оформляется только с заемщиками, которые соответствуют следующим требованиям:

- возраст – старше 23 лет и моложе 65 лет;

- постоянное место работы больше 6 месяцев;

- земля, на которой будет проводиться строительство жилья, должна быть собственностью заемщика.

Также могут быть и другие условия предоставления ипотеки. Желательно брать ее в крупных, проверенных финансовых учреждениях. Среди лучших учреждений можно отметить Сбербанк и ВТБ (банк), ипотека в которых предоставляется на выгодных условиях. Если требуется небольшой кредит, лучше обратиться в "Россельхозбанк".

Где лучше брать ипотеку, чтобы оформить ее под выгодные проценты? В этом случае можно приобрести долю в квартире. Тогда ограничением будет возраст, стаж, место работы. Желательно выбирать крупный банк. Выгоднее брать ипотеку под 13-15% годовых. Но многие учреждения предлагают кредит под 23%, все зависит от условий. В некоторых банках требуется привести поручителя. Им может являться родной или близкий человек.

Что влияет на процент

Ипотека в Москве и других городах России предоставляется под проценты. Только в одном учреждении он может быть небольшим, а в другом – высоким. Обязательно надо обращать внимание на условия договора, поскольку от этого зависит процентная ставка.

На выгоду кредита влияют различные требования, к примеру, страхование. По этой услуге к кредиту прибавится значительная сумма. Но от страхования в течение 14 дней заемщик может отказаться, все зависит от его желания.

Для определения по выплате ипотеки используется аннуитетная форма платежей, из-за чего увеличивается процентная ставка. Но многие полагают, что такая система расчетов является оптимальной тратой семейного бюджета. Чем больше срок ипотеки, тем меньше ежемесячные платежи.

Как взять кредит под низкий процент

Где лучше брать ипотеку, чтобы воспользоваться низким процентом? Такие кредиты предлагаются в различных банках, должны лишь быть соблюдены следующие требования:

- положительная кредитная история;

- стабильная и высокооплачиваемая работа;

- предоставление большого количества документации;

- возможность предоставления первоначального взноса.

Процент рассчитывается в зависимости от срока кредита и размера первого взноса. Самые низкие проценты предоставляются в крупных банках. Небольшие учреждения обычно страдают нестабильностью, поэтому переплаты у них будут большими.

Многие банки предлагают для клиентов индивидуальные условия ипотеки. Если когда-то был оформлен кредит, то в дальнейшем предоставляются более выгодные условия. Только проверенным клиентам банки готовы выдать ипотеку под приемлемые проценты.

Лучшие российские банки

Прежде чем решить, где лучше брать ипотеку, следует ознакомиться с условиями нескольких банков. У каждого человека понятие выгоды зависит от многих факторов. Одни желают быстро расплатиться с кредитом, чтобы не переплачивать много. Другим же будет выгоден небольшой ежемесячный платеж.

Сбербанк предлагает ипотеку под 14,5%, но потребуется заплатить первоначальный платеж в 50%. Выплачивать кредит придется 10 лет. Если не предоставлять справку о доходах, ставка повышается до 15%. Если же заплатить первоначальный взнос 30%, то переплата будет составлять 15,5%.

Проценты увеличиваются в следующих ситуациях:

- если договор не подписывается в течение месяца после подтверждения ипотеки;

- при отказе от страхования жизни и здоровья.

В Сбербанке действует программа «Молодая семья». Первоначальный платеж снижается до 10%, а при рождении ребенка выплата оставшейся части долга приостанавливается на 3 года. В погашение кредита можно использовать материнский капитал.

ВТБ - банк, ипотека в котором предоставляется по собственной методике назначения процентов, что позволяет рассматривать его предложение как приемлемое. Переплата составляет 15,25%. Процент увеличивается только при отказе от страхования здоровья и жизни.

Ипотеку можно оформить в Альфа-банке. Здесь клиенту надо заплатить первоначальный взнос 50%, и тогда кредит предоставляется на срок до 10 лет. Процент будет составлять 20%. Если же первый платеж состав 30%, то период ипотеки растягивается до 25 лет. Переплата по кредиту будет составлять 21,1% в год.

Материнский капитал

До 2009 года первоначальный взнос можно было сделать с помощью материнского капитала. Чтобы использовать средства, не требовалось ждать, пока пройдет 3 года с момента рождения второго ребенка.

Сертификат следует отправить банку после получения. Капитал перечисляется Пенсионный фондом после переоформления жилья на владельца. Дополнительно нужно предоставить заявление о применении, сертификат, свидетельство пенсионного страхования.

Преимущества ипотеки

Перед оформлением ипотеки следует узнать обо всех плюсах и минусах решения. Это позволит избежать многих сложностей в будущем. Специалистами выделяются следующие преимущества ипотеки:

- недвижимость становится собственностью заемщика, который может приобрести там прописку, а также зарегистрировать свою семью;

- с 2016 года начали действовать условия, по которым у заемщика появляется возможность досрочного погашения долга без штрафов и процентов;

- размер платежа аналогичен плате за аренду жилья, но заемщик становится владельцем;

- можно воспользоваться выгодной программой, социальным проектом.

По мнению экспертов, кредит на приобретение дома в экономический кризис выгоден, поскольку банки в это время предоставляют клиентам лучшие условия. У ипотеки есть и недостатки. Необходимо внести первоначальный взнос - 10-20% от суммы. Договор заключается на долгий период, что психологически обременяет заемщика. Если же выбрать подходящую программу, ипотека будет выгодной инвестицией.

fb.ru

Под какой процент дают ипотеку в Сбербанке

Процентные выплаты по ипотечному кредитованию в Сбербанке напрямую зависят от того, какое жилье приобретает (дом, квартира, гараж) или строит заемщик, количества лет, на которые заемщик берет деньги, размера первоначального взноса.

Ипотеку в Сбербанке можно оформить на приобретение не нового жилья, то есть для покупки квартиры, дома у которого уже были хозяева, на покупку строящегося жилья, для самостоятельного возведения дома.

Кроме того, в Сберегательном банке действуют особые программы для молодых семей, а также специальные предложения.

От чего зависит ипотечная ставка?

Под какой процент дают ипотеку в Сбербанке и от чего завит ипотечная ставка? Наименьшая процентная ставка в Сберегательном банке России действует при приобретении готового жилья, и составляет от 12 % годовых.

Если клиент желает приобрести квартиру в только строящемся доме или за городом, то процентная ставка будет несколько немного выше и составит от 12,5 % в год.

Наиболее высокий процент – при самостоятельном строительстве дома, он составляет от 13% в год.

Льготные условия при кредитовании предоставляются отдельным категориям военнослужащих. Им может быть предоставлен ипотечный займ под 9,5 % в год.

Также при оформлении ипотеки в Сбербанке имеется возможность использования денег, полученных по материнскому капиталу, для погашения первоначального взноса.

Специальные предложения от Сбербанка

Под какой процент дают ипотеку в Сбербанке на особых условиях по сниженным ставкам? Так, «молодым семьям» ипотека обойдется всего в 11-14,5 % в год. Данная программа действует лишь до конца 2014 года.

Если Вы приобретаете жилье в новостройке, то Сбербанк готов предоставить Вам ипотеку под фиксированную ставку в 12,5 % за год, сроком до 13 лет.

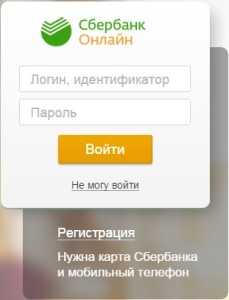

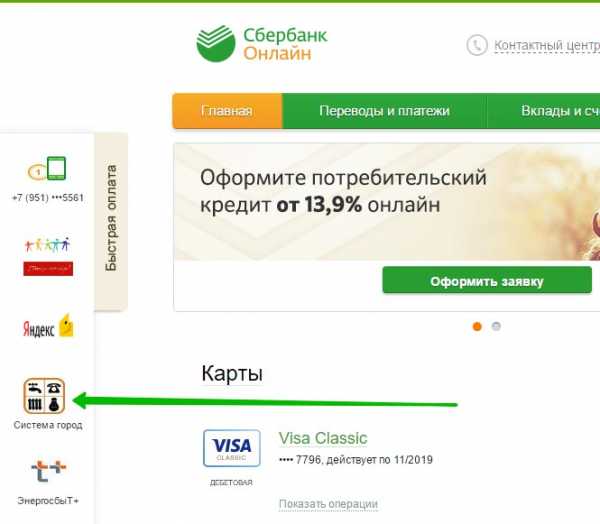

Особые условия по ипотеке предоставлены и трудоспособным лицам, которые получают зарплатуна дебетовую карту Сбербанка России. Так, участникам зарплатного проекта при покупке не нового жилья ипотека может быть предоставлена под сниженную ставку от 12 до 13% годовых.

otvet-credit.ru

На сколько лет и кому дается ипотека на жильё?

Здравствуйте, Надежда!Ваше желание узнать обо всех тонкостях жилищного кредитования похвально. Благодаря этому, Вы сможете выбрать и оформить выгодный кредит.

Поэтому мы тщательно разберем Ваш вопрос: на сколько лет можно взять ипотеку.Ипотека – это разновидность кредита, главное отличие которого заключается в продолжительном сроке действия. На сколько лет он выдается?

В среднем ипотека оформляется на 5-15 лет. Обусловлено это крупной суммой кредита, которая предназначена для покупки жилья. Ипотека не оформляется на 1-6 месяцев.

Помните!Самый продолжительный срок ипотечного кредитования – 30 лет. Большинство российских банков оформляют кредит именно на этот период. Минимальный срок колеблется от 5 до 10 лет.

Надежда, на Ваш вопрос, на сколько лет выдается ипотека на покупку квартиры, нет однозначного ответа. Потому что, срок кредитования зависит от ряда факторов. Рассмотрим их подробнее.От чего зависит срок ипотечного кредитования?

• Типа жилья;• Вида ипотеки;• Возраста заемщика.Тип жилья

На сколько лет дают ипотеку на квартиру и кому? Все зависит от наличия первоначального взноса и выполнения требований банка.Если Вы внесли первый взнос и подходите под все критерии, то Вам оформят кредит на 10-25 лет. Также точный срок будет зависеть от стоимости квартиры.

Важно знать!Согласно мнению экспертов, идеальный периодом для выплаты ипотеки является 10-15 лет. Чем больше срок – тем выше размер переплаты.

80 процентов российских банков предусматривают досрочное погашение кредита. Поэтому, даже если Вы оформите ипотеку на 20 лет, то сможете погасить ее на 5-7 лет раньше.Кредит на покупку дома выдается на срок 30-50 лет. Все заявления банки рассматривают индивидуально. Поэтому нет однозначного ответа, на сколько лет Вы получите кредит на покупку дома или его строительство, нет.

Виды ипотеки

Срок ипотечного кредита зависит и от программы. А именно:• Военная;• Для молодой семьи;• Без первоначального взноса.

Параметры кредитов (срок, сумма, ставка) на покупку жилья по военной программе регулируются ФЗ-117. Суть программы состоит в том, что в период службы на личный счет военного поступают средства из военного фонда, которые можно использовать при оформлении кредита.

Помните!На срок кредитования военной ипотеки, влияет размер накопленных средств. Однако все случаи индивидуальны.

Кредиты для покупки жилья молодым семьям дают на разные сроки. Максимально – 30 лет. Получить кредит могут супруги, возраст которых не превышает 35 лет.Ипотеку без первоначального взноса выдают несколько банков. Согласно условиям, она оформляется на срок не выше 5 лет. Так банк компенсирует риски, связанные с невозвратом средств.

Возраст заемщика

Задаваясь вопросом, на сколько лет дается ипотека, нужно принимать во внимание и возраст. Надежда, если Вы относитесь к категории работоспособных граждан в возрасте от 25 до 45 лет, Вам дадут кредит на 1-30 лет.Исключения касаются заемщиков в лице пенсионеров и молодых людей (18-25 лет).

Они относятся к рисковой категории граждан с нестабильным доходом. Поэтому банки, выдающие кредиты на жилье таким заемщикам, ограничивают сроки до 5-10 лет.

В каком банке и на сколько лет лучше оформить ипотеку?

• Сбербанк;• ВТБ 24;• «Газпромбанк».Надежда, в Сбербанке и «Газпромбанке» Вы можете взять ипотеку с максимальным сроком кредитования в 30 лет. Если Вы – клиент одного из указанных банков, Вам 100% одобрят заявку и потребуют минимум документов.

ВТБ 24 предлагает кредит на срок до 50 лет. Кому можно рассчитывать на такую длительную ипотеку?

Отдельным гражданам, которые проявили себя с лучшей стороны при сотрудничестве с банком.

Кредит на 50 лет кажется привлекательным, однако на деле такой большой срок значительно увеличивает размер переплаты.

infapronet.ru

Как взять ипотеку под низкую процентную ставку?

Сегодня многие коммерческие банки, рекламируя свои услуги, для завлечения клиентов обещают выдать кредит или ипотеку на самых выгодных условиях — минимальный процент, всего по двум документам и т. д. Но соответствует ли реклама действительности? Реально ли сегодня взять ипотечный кредит с низкой процентной ставкой или ипотека под низкий процент — это очередной миф? Решившись взять ипотеку, каждый хочет найти кредитную организацию с наименьшей ставкой по займу, чтобы платить меньше и не ущемлять свою семью в самых необходимых потребностях.  Как взять ипотеку под низкую процентную ставку?Однако собираясь улучшить жилищные условия при помощи ипотечного кредита, не стоит гнаться за ссудой под самый низкий процент. Сначала нужно определиться с тем, какую квартиру взять в ипотеку, трезво проанализировать свои кредитные возможности, определить, можно ли привлечь созаемщиков и т. д. Желательно иметь хотя бы 30% от стоимости выбранного жилья, чтобы внести эти средства в качестве первоначального взноса. И только после этого можно начать подыскивать кредитную организацию с наиболее выгодными условиями.

Как взять ипотеку под низкую процентную ставку?Однако собираясь улучшить жилищные условия при помощи ипотечного кредита, не стоит гнаться за ссудой под самый низкий процент. Сначала нужно определиться с тем, какую квартиру взять в ипотеку, трезво проанализировать свои кредитные возможности, определить, можно ли привлечь созаемщиков и т. д. Желательно иметь хотя бы 30% от стоимости выбранного жилья, чтобы внести эти средства в качестве первоначального взноса. И только после этого можно начать подыскивать кредитную организацию с наиболее выгодными условиями.

В наше время в ипотечном кредитовании участвуют многие коммерческие и государственные финансовые учреждения. Прежде чем заключать договор ипотеки, необходимо тщательно изучить все ипотечные программы в каждой из кредитных организаций, сравнить предложения, еще раз просчитать все возможности, чтобы выбрать самое оптимальное предложение. При этом не стоит искать финансовое учреждение, которое предлагает взять ипотеку под самый низкий процент, так как на деле это оказывается лишь рекламным ходом, а заемщик все равно в конечном итоге переплатит.

Кто поможет получить низкий процент: государство или банк?

Согласно данным АИЖК, сегодня средняя процентная ставка по ипотеке составляет 13%-15%, однако получить более низкий процент все возможно, участвуя в какой-либо государственной программе, попадая под одну из социальных категорий граждан РФ, или попав под милости коммерческого банка — акция, специальное предложение, зарплатные клиенты, юбилей банка и т. д.

Низкий процент при помощи государства

Прежде чем поспешить в банк, заемщику лучше проверить, не попадает ли он под социальную категорию граждан, для которых разработаны специальные региональные или федеральные программы по улучшению жилищных условий. Сегодня государство защищает некоторые социально уязвимые категории граждан, предоставляя им ипотеку по специальной программе. В зависимости от вида этой программы за счет федерального или регионального бюджета либо выделяется субсидия на внесение первоначального взноса или для выплаты части ипотеки, либо государство снижает процентную ставку по ипотечному кредиту.

На данный момент особыми условиями жилищного кредитования могут воспользоваться такие льготные категории, как военнослужащие, молодые и многодетные семьи, молодые специалисты, работники полиции и РЖД, жертвы ЧАЭС и других стихийных бедствий, сотрудники налоговой службы, рабочие МЧС, молодые ученые и учителя. Преференцию от государства в виде материнского капитала также получают семьи, в которых родился второй и последующие дети. Материнский сертификат можно использовать для погашения ипотечного долга.  Льготная процентная ставка по ипотечному кредиту от государства и коммерческих банковЛьготная ипотека от банка

Льготная процентная ставка по ипотечному кредиту от государства и коммерческих банковЛьготная ипотека от банка

Один из способов снизить процентную ставку по ипотеке — обращение в тот банк, где конкретный заемщик является привилегированным клиентом. На снижение ипотечной нагрузки могут рассчитывать те заемщики, которые когда-либо открывали депозит в этой кредитной организации, зарплатные клиенты банка, работники компаний, которые являются партнерами банка, постоянные клиенты и вкладчики, сотрудники корпоративных клиентов и предприниматели, открывший расчетный счет в данном банке.

Кроме того, в некоторых банках действуют специальные предложения для держателей пакета услуг «Премиальный» (пользование двумя услугами банка) и «Золотой» (использование 4 различных услуг). Также можно добиться снижения процентной савки по ипотеке, если обратиться в коммерческое финансовое учреждение через аффилированных риелторов с хорошей репутацией, то есть через солидное агентство недвижимости. Желательно, чтобы банк состоял в партнерских отношениях с данным риэлтерским агентством.

Как получить ипотеку с низким процентом в банке?

Стоит отметить, что в России ипотека с низкой процентной ставкой — это очень редкое явление, и нужно быть готовым к тому, что ни одна кредитная организация не станет выдавать ипотечный кредит со ставкой рефинансирования ниже, чем у Центробанка. Однако все же существует несколько способов взять ипотеку с пониженным уровнем процентной ставки:

- Небольшой срок ипотеки — при оформлении кредита на срок от 5 до 7 лет процентная ставка может снизиться на 1%-1,5%. Однако при этом сумма ежемесячных выплат по кредиту заметно возрастет

- Первоначальный взнос — чем больше размер первого взноса, тем меньше будет процент по ипотечному займу. Так, при внесении первоначального взноса в размере 50% от стоимости жилья, заемщик может рассчитывать на снижение процентной ставки от 2% до 3%

- Ликвидное жилье — банк может немного снизить процентную ставку по ипотеке, если кредит берется на высоколиквидное жилье с оформлением свидетельства о собственности. Под эту категорию попадает квартира в новостройке и на вторичном рынке

- Подтверждение стабильного дохода — платежеспособность и надежность в глазах банка поднимет предоставление заемщиком справке о стабильном доходе по форме 2-НДФЛ. Заемщики и высокой заработной платой могут получить скидку по ипотеке на 0,5%-1%.

Несмотря на различные банковские программы и усилия государства, процентная ставка по ипотеке все же продолжает расти из года в год. Сложная экономическая ситуация и отсутствие единой отработанной банковской системы кредитования в ближайшей перспективе, к сожалению, не предусматривает снижения процентной ставки по ипотечному кредиту.

Оценка статьи:

Загрузка...moezhile.ru

Какой процент в Сбербанке на ипотеку

ПРОЦЕНТНЫЕ СТАВКИ НА ИПОТЕКУ В СБЕРБАНКЕ

Половину всех ипотечных кредитов в России, выдаёт именно Сбербанк. Происходит это не только потому, что он является самым крупным, но также и потому, что он государственный и выполняет именно государственную программу по ипотечному кредитованию людей. В рамках этой государственной программы условия ипотеки в сбербанке самые наилучшие для заёмщиков. А именно, процент по ипотеке в сбербанке самый низкий, доступность к кредитам одинакова во всех регионах страны и при погашении кредита не начисляются комиссионные сборы.

Кто имеет право на получение кредита в Сбербанке?

Следует заметить, что ипотека сбербанка доступна российским гражданами не с восемнадцати лет, а с двадцати одного года. При этом заёмщик на момент оформления кредита обязан иметь как минимум год трудового стажа при чём с полугодичным стажем на последнем месте работы. Существенным преимуществом при этом пользуются те граждане, зарплатная карточка которых открыта в Сбербанке. Для них процентная ставка по ипотеке в сбербанке будет на один процент ниже, невзирая на то в какой именно социальной программе будет оформлен кредит или же кредит будет предоставлен на общих основаниях.

Сбербанк выдаёт ипотечные кредиты на покупку готового жилья, на покупку строящегося жилья и на индивидуальное строительство собственного дома. Так же здесь можно получить кредит на покупку земельного участка или же строительство гаража. Плюс ко всему этому, Сбербанк выдаёт кредиты на погашение задолженности клиентов по ипотечным кредитам взятым в других российских баках. Максимальный срок кредитования составляет тридцать лет. При столь длительном сроке кредитования, Сбербанк требует размер первоначального взноса на уровне всего лишь десяти процентов от стоимости приобретаемой недвижимости.

КАКИЕ ДОКУМЕНТЫ НЕОБХОДИМЫ ДЛЯ ПОЛУЧЕНИЯ ИПОТЕКИ В СБЕРБАНКЕ

Кроме тех документов, о которых мы говорили выше, Сбербанк требует от заёмщика предоставить документы, касающиеся самого приобретаемого объекта. Имеется в виду место его расположения, краткое описание и полную стоимость. Заёмщику обязательно придётся сдать в банк заверенную копию трудовой книжки, справку о доходах формы 2-НДФЛ, а частным предпринимателям ещё и налоговую декларацию.

ПРОЦЕНТНЫЕ СТАВКИ ПО ИПОТЕКЕ ОТ СБЕРБАНКА

Сразу скажем, что ставки по ипотеке в сбербанке самые низкие во всей стране. Если внимательно прочитать материалы официального сайта этого банка, то там можно найти фантастично низкий процент в девять с половиной процентов годовых. Однако получить такие шикарнейшие условия кредитования могут лишь отдельные граждане.

Дело в том, что это льготная ставка и действует она адресно. Воспользоваться ею могут лишь жители некоторых регионов и некоторых предприятий в частности. К примеру, если кредит берётся сроком на тридцать лет и при этом первоначальный взнос сделан на уровне пятнадцати процентов от стоимости объекта, то процентная ставка составит пятнадцать процентов годовых. Минимальную же кредитную ставку в тринадцать процентов годовых могут получить те заёмщики, которые берут кредит на десять лет, а первоначальный их взнос составляет как минимум половину стоимости приобретаемой недвижимости.

На официальном сайте Сбербанка размещён ипотечный калькулятор с помощью которого каждый может узнать на какую процентную ставку по кредиту он может рассчитывать, какова будет для него определена сумма ежемесячной выплаты в счёт погашения долга и даже сумму переплаты, которая образуется за годы пользования кредитом. В среднем же ставка по ипотеке в рублях составляет от тринадцати до пятнадцати процентов годовых. В американских долларах и евро она немного ниже, а именно колеблется от одиннадцати до тринадцати процентов годовых.

Как погасить ипотеку в Сбербанке?

Погашение полученного кредита производится ежемесячно одинаковыми частями. Если у заёмщика появилась возможность досрочно погасить свой кредит, то он это может сделать в любое время. При этом не требуется никакого согласования с банком. Кроме того, сам банк не требует за досрочное погашение никаких дополнительных плат или комиссий. А вот в случае просрочки с выплатой в Сбербанке предусмотрены штрафные санкции в виде выплаты неустойки в размере половины процента от суммы просроченного ежемесячного платежа.

Материнский капитал можно использовать как на оплату первоначального взноса за жильё, так и в качестве погашения задолженности по кредиту или же самого ипотечного кредита. При этом такая возможность имеется лишь в том случае, когда приобретается уже готовое ко вселению жильё.

Ипотека в Сбербанке без внесения первоначального взноса существует только те люди, которые оформляют в залог не только приобретаемую недвижимость, но так же и ту, которая у них сейчас уже имеется. При этом годовая ставка по кредиту будет составлять одиннадцать процентов годовых.

Процентная ставка на ипотеку молодой семье.

Согласно правилам Сбербанка - молодой семьёй является та семья, в которой одному из супругов ещё не исполнилось тридцать пять лет. На льготное кредитование такая семья имеет право, если в её составе есть хотя бы один ребёнок. Что касается самой же льготы, то она не существенна. В частности допускается кредитование такой семьи при размере первоначального взноса в сумме десяти процентов от стоимости приобретаемого объекта.Давайте рассмотрим какие проценты в сбербанке по кредитам и вкладам на текущий момент.Что касается кредитов, то тут Сбербанк лидирует по всем показателям, поскольку в большинстве случаев процент у него ниже, чем у других банков. Например, потребительский кредит в Сбербанке Вы можете взять от 16,5% годовых, а иногда по акциям ставка бывает и еще ниже.

Ипотеку в Сбербанке можно взять с процентной ставкой от 12,5%.

Сейчас у Сбербанка проходят акции,по-этому торопитесь - проценты снижены.

Социальная ипотека

Данный вид ипотеки позволяет обзавестись собственным жильем группам социально незащищенных граждан, представителям определенных профессий, нуждающимся в улучшении условий проживания, но не имеющим финансовой возможности воспользоваться коммерческой ипотекой людям.

Есть несколько вариантов такой ипотеки, а именно:

- Выделение субсидий (сертификата) на оплату части стоимости жилья, покупку жилья;

- Дотирование годовой процентной ставки по кредиту;

- Продажа жилья государством по льготной стоимости.

credits-pl.ru