Как снизить процентную ставку по действующей ипотеке? Ипотека снижение процентной ставки

Снизить проценты по ипотеке легко

"Не истязай себя невыгодным кредитом, если, конечно, ты сам этого не хочешь", — призывает рекламный ролик одного из крупнейших банков. Превращение невыгодного кредита в выгодный — главный тренд последних полутора лет на рынке ипотеки. Сделать это можно, перекредитовавшись под более низкий процент, что позволит сократить расходы.

РИА Новости

Ставки по ипотеке в РФ опустились до минимума, и ее средний показатель составил в марте 9,64%, заявила первый зампред ЦБ Ксения Юдаева. Между тем, бо́льшая часть текущего ипотечного портфеля сформирована под ставку 12–14% годовых, рассказали ТАСС в аналитическом центре Агентства ипотечного жилищного кредитования (АИЖК).

Читайте также

В 2018 году как минимум 20% ипотечных кредитов будут рефинансированы, прогнозируют в АИЖК. А в ближайшие три года весь действующий ипотечный портфель банков будет либо рефинансирован, либо досрочно погашен.

Кому выгодно перекредитование?

Людям, у которых ставка по ипотеке на несколько процентных пунктов выше рыночной, имеет смысл перекредитоваться, то есть рефинансировать свой кредит.

При снижении ставки на 3–4 п.п. средний платеж по кредиту сократится на 20–25%, подсчитали в АИЖК.

Так, при сумме кредита 4 млн руб. и сроке 15 лет (ставка снижается с 13 до 9,25%) аннуитетный платеж (при котором кредит выплачивается равными суммами в течение всего срока погашения) уменьшится с 50,6 тыс. до 41,8 тыс. руб.

При сумме кредита в 1,7 млн руб. и аналогичном снижении ставки аннуитетный платеж уменьшится с 21,5 тыс. до 17,8 тыс. руб.

"Расчеты показывают, что рефинансирование выгодно даже при снижении ставки на 0,5 п.п., — отметили в АИЖК. — Выгода складывается из двух составляющих: во-первых, уменьшается размер ежемесячного аннуитета, а во-вторых, сокращается общая сумма переплаты по кредиту".

Правда, рефинансирование может быть невыгодно тем, кто почти выплатил кредит, поскольку в конце кредита, как правило, в составе платежа остается только сумма основного долга.

Куда обращаться за рефинансированием ипотеки?

Есть два способа рефинансировать ипотеку. Можно обратиться в свой банк и попросить снизить ставку по кредиту. Если банк согласится, то ставка будет снижена либо в рамках действующего договора, либо при оформлении нового договора для погашение действующего.

Но наиболее распространенный вариант — это рефинансирование в другом банке, сообщили в АИЖК. В этом случае другой банк выдает ипотечный кредит на погашение имеющегося у человека. При этом заемщику не нужно получать согласие на рефинансирование у текущего кредитора.

Какие документы нужны?

Читайте также

Обращаясь за рефинансированием, ипотечник должен представить:

- действующий кредитный договор;

- отчет об оценке недвижимости;

- документы на недвижимость;

- справку об остатке ссудной задолженности и отсутствии просроченной задолженности;

- документы, подтверждающие, что у него есть работа и доход.

Сколько стоит процедура перекредитования?

Расходы на сбор необходимых для рефинансирования ипотеки документов редко превышают 10–15 тыс. руб., сообщили в АИЖК.

К примеру, в Москве около 5 тыс. руб. придется заплатить за оценку недвижимости, 1 тыс. руб. составит госпошлина за регистрацию новой ипотеки. "В любом случае затраты на рефинансирование будут компенсированы в течение полугода", — отметили в аналитическом центре АИЖК.

Справки, содержащие информацию об остатке задолженности, характере погашения, а также реквизитах для погашения, выдаются предшествующим кредитором бесплатно.

Может ли банк отказать в рефинансировании ипотеки?

Может. Процедура одобрения рефинансирования точно такая же, как и при получении ипотечного кредита.

Банк проверит, как заемщик обслуживал действующий кредит. Если были просрочки, то в перекредитовании могут отказать. Безупречная история ипотечных выплат — одно из ключевых условий рефинансирования в большинстве банков.

Недвижимость, находящаяся в залоге по ипотечному кредиту, при перекредитовании будет снова оценена. Если, к примеру, квартира пришла в негодность или находится в доме, признанном аварийным, заемщику также может быть отказано.

Банк изучит платежеспособность заемщика. Дохода клиента должно хватать для обслуживания ипотеки. АИЖК рекомендует направлять на ипотечный кредит не более 40–50% общего семейного дохода.

Если заемщик соответствует всем требованиям кредитной организации, то у него есть все шансы снизить ставку по кредиту и сэкономить на платежах.

Мария Селиванова

Что такое ипотека и как ее взять?

realty.mail.ru

Как снизить процент по ипотеке в 2018 году?

Как снизить процент по ипотеке в 2018 году? Учитывая, что ипотека не выдается без процентов, то вопрос о низкой ставке интересует каждого заемщика.

Как снизить процент по ипотеке в 2018 году? Учитывая, что ипотека не выдается без процентов, то вопрос о низкой ставке интересует каждого заемщика.

Думать, что процент у всех кредитов одинаков – ошибочно. До момента оформления ипотеки нужно интересоваться процентной ставкой, которая напрямую влияет на показатель переплат.

Возможно ли сэкономить на ипотеке? Вопрос не абсурдный, если воздействовать на уменьшение процента, который зависит от некоторых фиксированных факторов. Банки заинтересованы в том, чтобы клиенты брали ипотеку, а заемщики в свой черед могут воздействовать на проценты в силу своих возможностей.

Давно не является секретом то, что если отказаться от страховки, показатель ипотечных ставок возрастает автоматически, но есть и другие способы изменения процентов.

От чего зависит процент по ипотечному кредиту?

Оформление ипотеки – это единственная возможность для некоторых семей стать владельцем собственного жилья. Даже несмотря на то, что заемщику приходиться переплачивать во много раз, ипотечное кредитование все равно пользуется популярностью.

В жестких условиях банков предусмотрено выплачивание процента, отказаться от которого невозможно. Но альтернативный способ существует – попытаться уменьшить кредитную ставку. Сделать это самостоятельно заемщик не может, а подыскать несколько вариантов уже не проблематично.

На ставку оказывает влияние:

- Период кредитования – чем меньше срок, тем и меньше показатель процента (из-за рисков невозврата).

- Сумма – банку выгоднее давать большее количество денег, из которых он в итоге получит заметную прибыль.

- Список документов – чем больше бумаг предоставит заемщик, тем меньше рисков для банка, который будет готов проявить лояльное отношение.

- Категория клиента – чем больше у заемщика источника доходов, тем и на большие привилегии он может рассчитывать.

- Кредитная история – может повлиять на снижение ставки, особенно, если заемщик уже сотрудничал с этим же банком.

- Присутствие обеспечения – дополнительный ликвидный объект станет еще одним плюсом в оформлении ипотеки.

- Сумма первоначального взноса – лучше вносить большую часть от полной стоимости недвижимости (также поможет понизить значительно ставку).

- Тип приобретаемого объекта – процент на покупку в новостройках и на готовое жилье отличается, а определяется исключительно только банком.

- Проводимые акции – еще один шанс заемщику получить низкий процент, так в преддверии какого-нибудь праздника.

- Единоразовые комиссии, влияющие на фиксированную ставку по ипотеке.

- Страхование – если его нет, то кредит обходится дороже на 1-3 %.

- Выбранный способ проведения сделки – при электронной регистрации ставка выставляется ниже, чем при оформлении обычных бумаг (действует не во всех банках).

- Участие в отдельной программе – может оказать воздействие на итоговую ставку при наличии материнского капитала, социальной или военной ипотеки.

Учитывать заемщик должен не только эти факторы, но и существующие разовые комиссионные сборы, внеплановые платежи и другие операции, влияющие на ставку по ипотеке.

Спешить оформлять не нужно даже при необходимости срочного получения денег. В своих интересах клиент может почитать закон о снижении ставок, рассмотреть возможные ситуации и перечень всех надежных банков.

Рекомендуем к просмотру:

к содержанию ↑Как сэкономить на процентах и дополнительных платежах?

Понижение ставки не произойдет само собой, а некоторые заемщики не знают даже, что такое возможно. В одном и том же банке процент по кредитам определяется индивидуально для каждого клиента. Система работает автоматически, но ею управляет персонал, который знает, как повлиять на ставку без ущерба для обеих сторон.

Сэкономить позволяют несколько хитростей:

- Заемщик должен внимательно подойти к выбору кредитного продукта, а для этого нужно просчитать несколько вариантов с учетом всех пунктов.

- Прежде чем оформлять ипотеку, нужно постараться внести максимальный взнос в банк (это влияет на риски кредитора).

- Не пренебрегайте своей репутацией как клиента (у заемщика должна быть положительная кредитная история).

- При возможности найдите платежеспособного поручителя.

- Под залог нужно предоставить любой ликвидный объект (движимый или недвижимый).

- Поинтересуйтесь текущими лояльными программами по кредиту, так ипотека с господдержкой (право на льготу нужно подтверждать).

Повлиять на процентную ставку заемщик сам не может, но придерживаться некоторых советов совсем не трудно. Большинство клиентов банка в меру своей неосведомленности выплачивают большие проценты, которые ложатся на плечи обузой.

Далеко не всегда ипотека становится в тягость заемщику – выгодные условия найти можно в каждом банке, уделив немного времени на их изучение прежде чем подписывать бумаги.

к содержанию ↑Как снизить процент по действующей ипотеке?

Как же действовать, если по ипотечной программе процент уже насчитан и договор оформлен? Заемщик имеет право обратиться в банк для решения этого вопроса, но в большинстве случаев клиента ждет разочарование. Даже если и будет снижена ставка, то совершенно несущественно и на общую сумму выплат это сильно не повлияет.

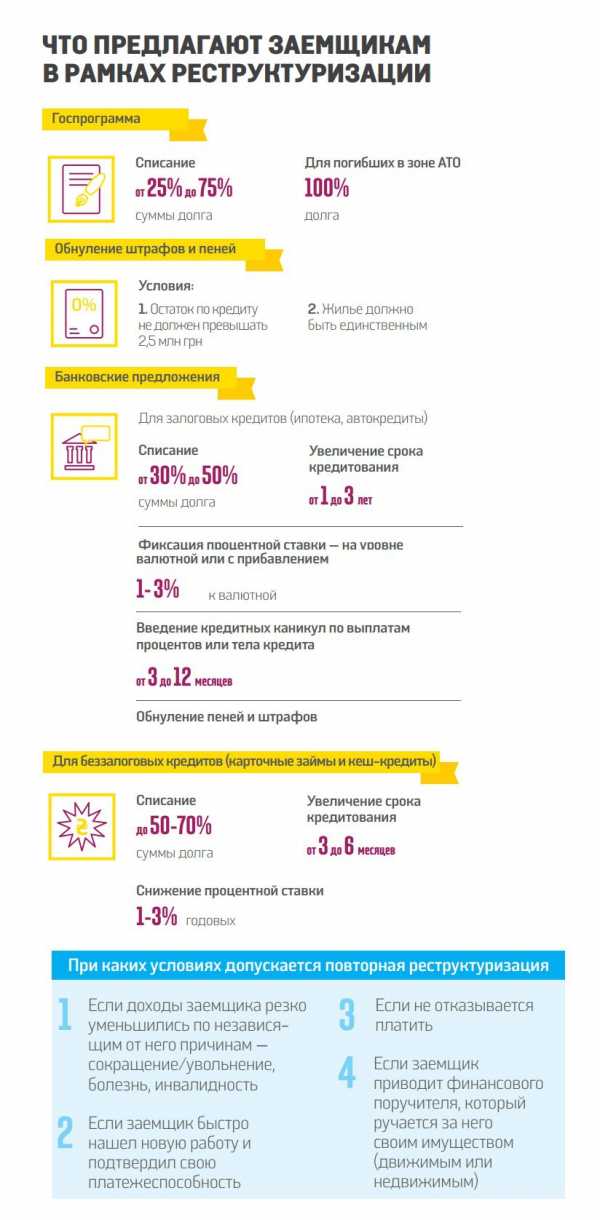

Уменьшение процентных ставок по ипотеке вероятно, если вы ее уже получили по следующим схемам:

- Реструктуризация. Позволяет выиграть на переплате за счет изменения размеров ежемесячного платежа. В банке могут пересчитать доход заемщика, если он увеличился по сравнению с датой, на которую оформлялась ипотека.

- Рефинансирование. Такая услуга банка называется «кредит в кредит», которую можно оформить в любой финансовой организации, которая ее предлагает. Суть заключается в том, что заемщик снова обращается как потенциальный клиент, но уже с целью экономии на ипотеке – для этого будут пересчитываться сроки договора и ставка соответственно.

- Государственная поддержка. Заемщик может стать участником соцпрограммы, если попадет в соответствующую категорию (молодые семьи, военные, пенсионеры). Для выплат можно задействовать материнский капитал или лояльные условия для военнослужащих.

- Судебное разбирательство. Банк может нарушить условия договора и в таком случае заемщик вправе обратиться за защитой своих интересов. При грамотном подходе можно снизить переплату и пересчитать процент.

- На случай приобретения объекта недвижимости в новостройке до полного строительства банк выдает кредит под более высокий процент, который может быть снижен после ввода дома в эксплуатацию. Ставку могут снизить на 1-3 % если оформить страховку и оценить квартиру.

Полезное видео:

Клиент банка не должен опускать руки и тогда, когда уже насчитали ставку базовую по кредитам, ведь и после подписания ее можно изменить – это не раз доказано практикой.

Заемщик может действовать в своих интересах постоянно и не нужно бояться обращаться в банк для пересмотрения вашего вопроса. Большинство финансовых учреждений идут навстречу клиенту, так как заботятся о своей репутации и о клиентской базе.

к содержанию ↑Подходы банков к пересмотру процентной ставки

Банк в в 2018 году использует свои методы для снижения процентных ставок, но делает он это всегда не в ущерб своей выгоде. Иначе зачем ему выдавать кредит? В некоторых банках действуют соцпрограммы, которые нацелены на уменьшение ставок по ипотеке.

Банк в в 2018 году использует свои методы для снижения процентных ставок, но делает он это всегда не в ущерб своей выгоде. Иначе зачем ему выдавать кредит? В некоторых банках действуют соцпрограммы, которые нацелены на уменьшение ставок по ипотеке.

Заемщик в свой черед должен иметь в виду:

- Выбрать ипотечную программу и при необходимости подготовить документы.

- Узнать условия по снижению ставок и стать их участником.

- Чувствовать себя защищено и сэкономить на ставках позволит договор страхования.

- Онлайн регистрация сделки позволит снизить ставки хотя бы частично.

Надеяться, что ставка уменьшится после обращения, может каждый клиент, но банк не обязан удовлетворять требования тем более, когда договор уже заключен. Свой процент банки устанавливают исходя из рефинансирования центральных банков.

Большинство финансовых организаций имеют возможность снижать процентную ставку в силу своей конкуренции, а также своим постоянным клиентам.

К пересмотру процента банк может использовать такие подходы:

- Изменение валюты – перевести выплаты по ипотеке можно с долларов в национальную валюту или наоборот, просчитав насколько это будет выгодно.

- Снижение помесячного платежа – пересчитывается при изменении обстоятельств у заемщика после его обращения.

- Изменение срока выплат – можно погасить долг быстрее, но для этого нужно написать заявление по форме, предоставляя новые документы о доходах.

Будет полезно просмотреть:

На положительное решение банка о снижении процента влияет:

- Отсутствие просроченных задолженностей и наличие благоприятной истории по другим кредитам.

- Действующий кредит должен быть оформлен на срок от 12 месяцев.

- Ипотека не должна была ранее подвергаться реструктуризации.

- Остаток на счете не менее 500 тысяч (сумма выставляется отдельно каждым банком).

Основные льготы, которые влияют на размер процентной ставки

Благодаря программе государственного субсидирования можно снизить размер процентной ставки по ипотеке. Заемщик в таком случае должен доказать свою финансовую стабильность и факт того, что вовремя погасит долг банку.

Продолжать выплаты по завышенных процентах по ипотеке клиент будет только тогда, когда не сможет доказать оптимизацию расходов.

Привилегией по снижению процентной ставки могут воспользоваться некоторые категории:

- Молодые семьи и многодетные.

- Военные.

Подтвердить свою льготу нужно документально и это поможет сэкономить на процентах. Безвозмездная субсидия предоставляется в пределах 30 % от стоимости жилья на основе предоставления документов из Департамента жилищного фонда.

Использовать государственные сертификаты можно и на погашение ипотечной задолженности или как первоначальный взнос (ждать несколько год нет необходимости).

В некоторых банках получить льготу на ипотеку стало просто. Так в Сбербанке действует даже специальная программа для заемщиков. Дотация на человека будет увеличиваться на 5 %, если это касается категории многодетных семей.

В некоторых банках получить льготу на ипотеку стало просто. Так в Сбербанке действует даже специальная программа для заемщиков. Дотация на человека будет увеличиваться на 5 %, если это касается категории многодетных семей.

С льготной категорией клиентов банки охотно работают по одной причине – их платежеспособность частично защищается государством. Для клиентов преклонного возраста разработали другую персональную программу, в основе которой лежит и небольшой первоначальный взнос и льготная процентная ставка.

Рефинансирование на ипотеку военных стало доступным с 2015 года, когда уровень индексации снизился. Военную ипотеку пересчитывают по программе НИС с меньшей выплатой кредита и уменьшением размера долга.

Изменить ипотеку на льготных условиях можно через воздействие таких факторов:

- Уменьшение процента.

- Снижение суммы взноса.

- Увеличение сроков выплат основного долга.

Видео по теме:

к содержанию ↑Что необходимо сделать заемщику для снижения процентной ставки по ипотеке?

Сама по себе ставка не понизится, поэтому в интересах заемщика делать все, чтобы изменить ее в выгодную сторону. Желательно заниматься этим вопросом еще до подписания договора, но прибегнуть к реструктуризации/ рефинансированию также возможно. Лучше договориться с банком об изменении условий, нежели платить штрафы и пеню.

Чтобы максимально воздействовать на снижение процентной ставки, необходимо предоставить подтверждающие документы (справку об изменении зарплаты, сертификат о наличии материнского капитала и прочее).

Ипотечная программа пересчитывается после обращения заемщика с соответственным заявлением, на которое банк должен среагировать, подыскав оптимальный вариант и для себя, и для клиента.

Чем раньше заемщик обратиться за изменением условий, тем и быстрее спасет ситуацию. У банка нет специальных кредитов со сниженными ставками, но есть легальные способы, чтобы их пересчитать. Даже если процент уменьшиться на одну-две единицы – это уже положительно отразиться на истории платежей и на величине переплат.

ob-ipoteke.info

Как снизить ставку по ипотеке в Сбербанке в 2020

Приобрести жилье в России большинство семей могут только оформив ипотечных кредит. По данным АИЖК, ставки на вторичном рынке недвижимости составили на 2018 год 10,75 – 12,25%, новостройки приобретаются под 10-12% годовых.

Ранее договоры заключались в Сбербанке под 14-15% и более, но после снижения ставки рефинансирования ЦБ РФ многие банки пересмотрели кредитные программы. Можно ли уменьшить тариф на пользование кредитными средствами, что для этого понадобиться?

Можно ли

Понизить процентную ставку по уже заключенному договору со Сбербанком вряд ли получится. Для этого нужны веские основания. Нет таких причин и у банка, поскольку договоренности достигнуты и менять условия достигнутого соглашения нельзя по закону.

Однако существует несколько вариантов решения вопроса:

- обращение за реструктуризацией кредита или рефинансированием в другое банковское учреждение или также в Сбербанк;

- написание иска в суд.

Что делать при реструктуризации? Для этого необходимо изменить основные характеристики ипотечного кредита. Рассматриваются такие заявления банком, выдавшим заем первоначально – Сбербанком России или другим финансовым учреждением.

Перекредитование проводится в случаях, когда существенно изменилось материальное положение заемщика после оформления договора. Произойти это может вследствие непредвиденного ухудшения состояния здоровья, сокращения на работе, необходимость переезда в другой регион и снижение размера оплаты труда, другие причины.

Реструктуризация может связываться также с улучшением материального состояния заемщика. В этом случае имеет место уменьшение срока действия кредита и, соответственно, сокращение срока его погашения. Процедура перекредитования такая же как при оформлении займа первоначально.

Для этого нужно подать пакет документов:

- заявление о реструктуризации долга по определенному договору;

- копия кредитного соглашения по ипотеке;

- справка, подтверждающая увеличение дохода;

- документ об увеличении размера заработной платы или получения пенсионного, иного социального обеспечения;

- приказ о назначении на новую должность с увеличением дохода.

При подписании заявки на реструктуризацию обязательно сначала нужно составить предварительный график платежей на основании новых условий кредитования.

При реструктуризации в связи со снижением доходов необходимо указать причин, по которой нет возможности выплачивать ипотеку в прежнем размере:

- потеря работы;

- уменьшение заработка в связи с переводом на другую должность;

- рождение ребенка и возникновение дополнительных расходов, выход в декрет;

- утрата кормильца;

- появление иждивенцев – нетрудоспособных родственников, выход на пенсию родителей и др.

Когда может понадобится

Необязательно к изменению процентной ставки ведет ухудшение материального положения, но и его улучшение.

Причинами на практике обычно являются:

- рождение детей в семье, появление иждивенцев, выход в декрет, отпуск по уходу за ребенком;

- повышение размера заработка или его уменьшение вследствие смены должности, сокращения, получения социальных пособий, выхода на пенсию;

- другие причины изменения материального положения.

При возникновении материальных проблем банк может предложить следующие варианты:

- увеличение срока выплаты займа на 3-10 лет за счет чего уменьшается сумма ежемесячной выплаты;

- отсрочка на 2 года – ипотечные каникулы, при этом весь этот период осуществляется выплата процентов, а тело кредита, основной долг, гасятся позже;

- оплата взносов в счет погашения кредита каждый квартал, а не помесячно, как обычно устанавливается на основании стандартного графика платежей;

- создание индивидуального режима выплат с учетом финансового положения заемщика;

- назначение кредитных каникул – возможно при детальном изучении финансового положения должника, уважительных причин, послуживших основанием для назначения такой льготы. Процентная ставка при участии в государственной программе будет снижена;

- в Сбербанке есть возможность снижения процентной ставки также при оформлении услуги в электронном виде, с подробностями можно ознакомиться на официальном сайте финансовой организации: выделяется персональный менеджер, оплата услуг регистрации и подача заявки в Росреестр происходит онлайн.

Как вариант, Сбербанк может отказать. В этом случае нужно уведомить организацию об обращении в другую организацию за реструктуризацией. Обычно банк не желая потерять клиента идет на уступки и может предложить более приемлемые условия.

О другом способе – рефинансирование – пойдет речь ниже.

Как снизить ставку на уже взятую ипотеку в Сбербанке

Для получения льготы по проценту нужно подать заявление в банковское учреждение с обоснованием причины изменения ипотечного договора. Без этого банк не приступит к разработке дополнительного соглашения в рамках одной из программ: реструктуризации или рефинансирования долга.

Если есть возможность, то можно подать заявку на участие в одной из программ государственной поддержки и получить субсидирование, за счет которого нужно погасить часть задолженности. Обычно средства передаются напрямую в банк, если накоплены на специальных счетах, финансируемых за счет федерального бюджета.

Как вариант также можно обратиться в организацию, работающую при государственной поддержке, — АИЖК.

При соответствии требованиям программы по субсидированию возможна выплата до 20% от размера займа, если объект недвижимости подходит под параметры, указанные в правилах, а также есть реальные подтверждения сложного материального положения заемщика и обоснование невыплаты им долга.

Подать заявление можно как самостоятельно заемщику в организацию, так и через Сбербанк России, где заключен договор ипотечного кредитования. Этот способ крайний, когда реструктуризация и рефинансирование невозможны в связи с допущением нарушений по договору, просрочек и накопления задолженности.

Если кредит еще не взят, а заемщик только определяет для себя доступную программу, возможно понижение процентной ставки при следующих обстоятельствах:

- при доказательстве платежеспособности, наличия в собственности недвижимости, автотранспорта, иного ценного имущества, можно показать документы на вклады, что служит причиной снижения процентной ставки в связи с уменьшением рисков банка по взаимодействию с таким должником, легкости взыскания долга;

- внесение большого первоначального взноса, на основании программ банков встречаются условия о внесении от 10 до 50% от стоимости приобретаемой квартиры, при максимальном финансировании предоставляются скидки;

- лучше оформить зарплатную карту в Сбербанке, это поможет сэкономить на ипотеке до 1% в год;

- желательно заключение договора добровольного страхования, что дает возможность получить льготу в 1% от стоимости оформляемой недвижимости, определяемой на основании заключения независимых оценщиков;

- оплатить часть суммы за счет средств материнского капитала или по программе Молодая семья. Для военнослужащих есть возможность оформить льготное кредитование по пакету Военная ипотека;

- рекомендуется приобретать недвижимость у застройщиков на этапе возведения, список их утвержден Сбербанком России и предоставляется в качестве рекомендуемого, цены на квартиры в таких домах на 20-30% ниже, что позволит сэкономить значительно на ссуде, при том процентная ставка не намного выше – 0,50% ежегодно.

Рефинансирование

Еще одним из вариантов изменения графика выплаты долга по ипотеки или его характеристик является рефинансирование задолженности, образованной в отношении Сбербанка. Важно помнить, что по этой программе возможно получение перекредитования только при добросовестной выплате долга в течение всего периода осуществления выплат в другом учреждении или Сбербанке.

Предъявляются особые требования к сроку окончания кредитного периода или проведению выплат в течение определенного времени. Обычно он должен быть равен не менее 2 годам, за это время проверяются платежи, их полнота и своевременность проведения.

Если разница незначительная в процентной ставке, то следует принять во внимание, что, возможно, перекредитование будет невыгодным. Связано это с необходимость повторной оплаты страхового возмещения, несения расходов на регистрацию обременения на объект залога при покупке объекта недвижимости.

Улучшение условий кредитования предоставляется при снижении процентной ставки, увеличении срока кредитования или изменении иных существенных пунктов кредитного договора.

Через суд

В качестве крайней меры, когда следует отказ кредитующего или другого банка в реструктуризации или рефинансировании долга, по требованию о том, чтобы снизить процент, возможно обращение с исковым заявление в суд.

Также судебное разбирательство возможно, когда суд самовольно завысил процентную ставку или начислил комиссионное вознаграждение, нарушив условия договора. Следует отметить, что прекращать выплаты по кредиту для заемщика не следует на всех этапах рассмотрения искового заявления, поскольку в этом случае возможно начисление пеней и штрафов.

А в случае, если по каким-то причинам иск не будет удовлетворен, банк подаст заявление о взыскании задолженности и неустойки в рамках договора и закона, в связи с чем заемщик сам может стать нарушителем.

Процессы по ипотечным договорам затягиваются на месяцы, а то и годы. Суть первой инстанции подробно анализирует график платежей, подтверждение обстоятельств, которые послужили причиной подачи иска, направляет уведомления о необходимости дачи пояснений в суд, при необходимости вызывает свидетелей.

Погашение в случае удовлетворения иска судом осуществляется на основании новых требований с учетом перерасчета за период с момента подачи заявления в уполномоченный орган.

Видео: Рефинансирование ипотеки в другом банке

kvartirkapro.ru