Ипотека: документы для оформления. Ипотечное кредитование документы

Ипотека в 2018 году: документы

Благодаря ипотеке каждый из вас имеет возможность стать владельцем своей собственной квартиры. Причем вам не потребуется много лет накапливать необходимую сумму – банк готов выделить необходимые средства на условиях жилищного кредитования уже сегодня. Согласитесь, очень заманчивое предложение. Проблема лишь в том, что ипотечных программ сегодня существует огромное множество. Каждая из них отличается особыми условиями, разной процентной ставкой и тонкостями уплаты долга. Все это необходимо брать в расчет. К тому же ипотечный рынок очень нестабилен и склонен к динамичному движению в соответствии с текущей обстановкой в экономике. Единственное, что не поддается изменениям – это пакет документов, которые от вас потребует банк для рассмотрения заявления. Давайте же более детально поговорим о том, какие документы для ипотеки в 2018 году могут вам потребоваться в случае обращения в банк.Перечень документов

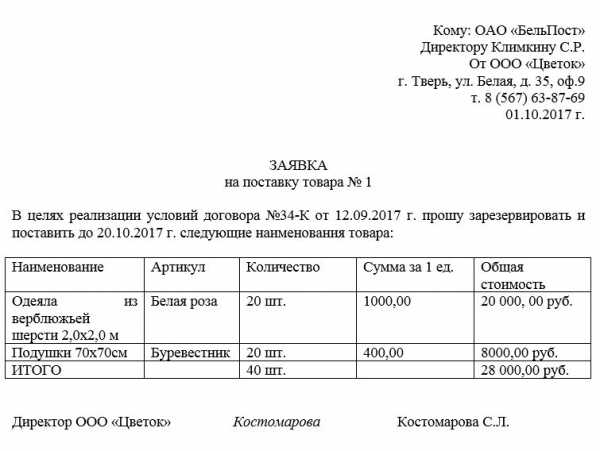

Итак, для открытия ипотеки в одном из банков вам понадобится предоставить те документы, которые указаны в кредитной программе. Паспорт. Это обязательный документ для идентификации личности, который потребует при первом же знакомстве в банке. Также может потребоваться паспорт и других лиц, которые участвуют в сделке. Иногда требуют свидетельства о рождении несовершеннолетних детей. В банк предоставляют копию действующего паспорта заявителя. Учтите, что у него должна быть постоянная или же временная регистрация в РФ. Некоторые банке требуют, чтобы заявитель был прописан в той области, где работает банковское отделение. Анкета и заявление. При первом обращении в банк будущий клиент получает анкету, которую необходимо заполнить и предоставить менеджерам. Тут указываются персональные данные, место работы и доход, а также ряд дополнительных вопросов. Далее потребуется заполнить и заявление, которая также предоставляет менеджер. Каким образом можно подтвердить доход заявителя? Для получения ипотеки в 2018 году одним из документов должна быть справка о доходах стандарта 2 НДФЛ. Это бумага должна быть обязательно заверена начальником или бухгалтером. Это необходимо для того, чтобы финансовая организация могла оценить общую доходность заявителя и его способность к уплате обязательный платежей по кредиту. Иногда для открытия ипотеки может потребоваться аналогичный документ о доходе других членов семьи, которые также участвуют в сделке. Трудовая книжка. Без этого документа также не обойтись. Впрочем, в отделение банка потребуется предоставить лишь копию самого документа с печатями организации, датой и подписями. Учтите, что заверять таким образом придется каждую из страниц трудовой книжки. Военнослужащие и сотрудники Росгвардии должны предоставить в отделение банка расширенный перечень документов для оформления ипотеки. Помимо указанных выше документов необходимо отдельно предоставить заверенный вариант контракта и справку о выслуге лет. Учтите, что любой менеджер банка может на свое усмотрение запросить у вас дополнительный перечень документов, который отличается от стандартного пакета. В этом случае запрошенные данные необходимо подготовить максимально быстро и передать их сотруднику.

Что требуется делать после одобрительного решения банка

Некоторых также волнует вопрос о том, какие документы нужны для ипотеки в 2018 году после одобрения банка по вашему заявлению на жилищный кредит. Итак, у вас есть 2 месячный срок на предоставление банку следующих данных при положительном решении по кредиту:- Данные по оценочной стоимости объекта недвижимости, на который и открывается ипотечное кредитование.

- Справка об отсутствии супруга. В случае, если заявитель женат/замужем, то потребуется согласие супруга на сделку – его заверяете у нотариуса.

- Договор купли-продажи объекта недвижимости.

Жилищное кредитование Сбербанком

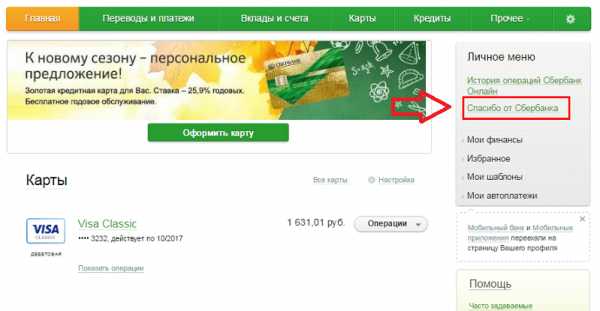

При выборе ипотечного банка, клиенты отдают предпочтение крупнейшим игрокам финансового рынка. И именно таковым сегодня является Сбербанк. В нем представлено много программ жилищного кредитования. И это большой плюс для тех, кто ищет идеальные для себя условия. Что же касается документов для подачи заявления на ипотеку, то все здесь стандартно, как и в других банках. Впрочем, есть одно исключение. Если вы имеете карт-счет в Сбербанке и получаете на него заработную плату, то вам не требуется предоставлять справку о доходах из своей организации. Но лучше лично узнать у менеджера нужные документы для ипотеки в Сбербанке в 2018 году. Пусть вас проконсультирует именно профессионал и даст актуальную информацию на текущий день. Удачи!Лучшее предложение для посетителей сайта KreditIpo

Вам будет интересно

kreditipo.ru

Ипотека: документы для оформления

Для оформления договора ипотеки вам понадобятся следующие документы:

Для оформления договора ипотеки вам понадобятся следующие документы:

- Заявление на получение ипотечного кредита и заполненная анкета банка. Для некоторых банков существует возможность через их сайт оформить предварительную заявку на кредит, что, в теории, должно ускорить процедуру получения ипотечного кредита.

- Копия паспорта или заменяющего его документа.

- Копия страхового свидетельства государственного пенсионного страхования.

- Копия свидетельства о постановке на учет в налоговом органе физического лица по месту жительства на территории РФ (о присвоении идентификационного номера налогоплательщика (ИНН)).

- Копия военного билета для военнообязанных.

- Копии документов об образовании (аттестаты, дипломы и т.п.).

- Копия свидетельства о браке/ разводе и брачный контракт (при наличии).

- Копия свидетельства о рождении детей.

- Копия трудовой книжки, заверенная работодателей.

- Справка о доходах

Дополнительно для ипотеки могут понадобиться следующие документы:

- Справка о регистрации (форма 9) по месту постоянной регистрации.

- Копии паспортов всех лиц, проживающих совместно с заемщиком, а также не проживающих совместно с заемщиком ближайших родственников (супруги(а), родителей, детей).

- Копия пенсионного удостоверения и справки о размере пенсии по неработающим родственникам.

- Копия свидетельства о смерти родителей, детей, супругов.

- Документы, подтверждающие наличие в собственности, у заемщика дорогостоящего имущества (дача, автомобиль, земельные участки и т.п.). В случае наличия в собственности квартиры (дома) предоставляется так же характеристика жилого помещения (форма 7). В случае наличия в собственности ценных бумаг предоставляются выписки из реестров владельцев ценных бумаг.

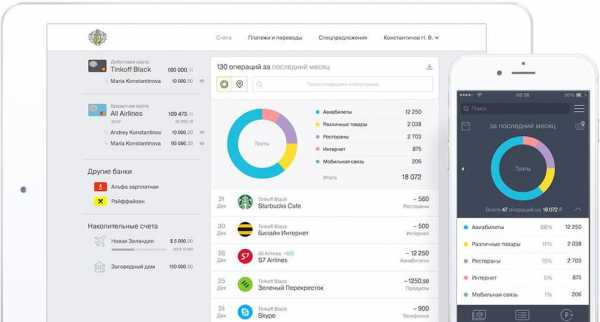

- Документы, подтверждающие наличие счетов в Банках (карточных, депозитных, текущих, до востребования и т.п.), с выписками за период шесть месяцев.

- Документы, подтверждающие кредитную историю заемщика: кредитные договоры (при наличии) и документы, подтверждающие факт исполнения обязательств по этим договорам; копии документов, подтверждающие своевременную оплату квартирной платы, коммунальных, телефонных услуг и т.п. за последние полгода-год.

- Справка из наркологического диспансера.

- Справка из психоневрологического диспансера.

При предоставлении всех вышеописанных копий документов, для оформления ипотечного договора необходимо предоставить и их оригиналы. Если по данному договору кредитования есть созаемщики или поручители, им так же необходимо предоставить банку вышеперечисленные документы.

Если заемщик является собственником бизнеса, то ему скорее всего придется дополнительно предоставить банку копии учредительных документов, бухгалтерские балансы, отчетность о прибылях и убытка, за последние несколько лет, выписки по банковским счетам, копии основных договоров, штатные расписания фирм, и целый ряд других документов подтверждающих стабильность, доходность и перспективность его бизнеса.

В том случае, если заемщик является предпринимателем, без образования юридического лица, то он должен принести банку свидетельство о регистрации в качестве предпринимателя, патенты, и лицензии на осуществление предпринимательской деятельности. Так же нужно будет предоставить документы подтверждающие внесение взносов в государственные социальные внебюджетные фонды, выписки по банковским счетам за последние несколько лет. Копии договоров аренды и основные договоры по деятельности ПБОЮЛ, документацию, свидетельствующую об уплате единого налога на вмененный доход. Нужно так же будет предоставить копию книгу учета доходов и расходов, в случае использования упрощенной схемы налогообложения.

Если такой кредит, хочет получить иностранный гражданин, осуществляющий трудовую деятельность на территории РФ, то для него будет необходимым предоставить банку копию вида на жительство, или копию разрешения на временное проживание, а так же ему нужно будет предоставить копию разрешения на работу.

Если заемщик – иностранный гражданин, осуществляющий трудовую деятельность на территории РФ, то ему необходимо дополнительно предоставить в банк копию вида на жительство или копию разрешения на временное проживание, а так же копию разрешения на работу. При оформлении сделки банк может потребовать нотариальное заверение покупки квартиры.

ipoteka-piter.ru

документы, первый взнос, процентные ставки, сроки

Многих людей в наше время интересуют условия ипотечного кредитования. Жильё необходимо каждому, но вот обзавестись им сразу же получается далеко не у каждого. В силу отсутствия нужной денежной суммы и дороговизны желанных «квадратных метров». Что ж, к ипотеке прибегают многие, а вот о тех условиях, на которых она выдаётся, можно рассказать и более подробно.

Общая информация

Для начала стоит отметить вниманием то, чем отличается данный вид займа от обычного кредита. Первый нюанс – это срок. Ипотеку оформляют на 5-50 лет. Но чаще всего её берут на 15-25 (в среднем). Что тоже немало. Выдаётся ипотека только на жилищные нужды. То есть на приобретение дома, квартиры или же проведения строительных работ. И третий нюанс кроется в залоге. В его роли выступает приобретаемая недвижимость. Банк должен иметь то, что у него получится продать и выручить выгоду, в случае если клиент не сможет расплатиться с долгами.

Это – общие условия ипотечного кредитования. Если верить статистике, то именно по нему процентные переплаты самые высокие. Но они не сильно заметны, так как их человек отдаёт в течение длительного временного промежутка. К тому же у некоторых просто нет другого выбора. Впрочем, на наглядном примере понять эту тему намного проще.

Услуги Сбербанка

В этой финансовой организации кредиты берут чаще всего. И ипотека – не исключение, что неудивительно, ведь Сбербанк является самым лучшим, надёжным и успешным в стране. И предлагает неплохие услуги.

Какие в Сбербанке условия ипотечного кредитования? Довольно выгодные. Но и требования к клиентам соответствующие.

Допустим, человек присмотрел себе квартиру за пять миллионов рублей. Денег у него не хватает, потому он заинтересовался ипотекой, допустим, на 5 лет под ставку в 11,5%. Ему понадобится сделать взнос в виде 1 000 000 руб. Это – 20% от суммы. Итого банк, по идее, займёт ему четыре миллиона. Ему одобрят заявку, но в том случае, если он является получателем зарплаты в Сбербанке и в месяц ему выплачивают как минимум 115 000 рублей в качестве з/п. Каждый месяц он будет отдавать около 88 000 руб. И в итоге сумма переплаты составит примерно 1 280 000 руб. Выгодно или нет – это уже решит каждый сам для себя.

Переплаты по бóльшим срокам

А если принять во внимание другие условия? Та же кредитная сумма и первоначальный взнос, но займ оформят не на 5, а на 30 лет – что получится в таком случае? Ничего хорошего, так как каждый месяц при зарплате в 60 тыс. руб. человеку придется отдавать 40 тыс. руб. в качестве выплат, и в итоге сумма переплаты составит 10 900 000 рублей, с учетом того, что человек «занимал» у государства в 2,5 раза меньше. Таковы условия ипотечного кредитования в Сбербанке. Это не выдумки – всё можно проверить, ведь для этого сейчас существуют специальные онлайн-калькуляторы.

Что нужно от клиента?

Итак, выше были вкратце оговорены условия ипотечного кредитования в Сбербанке. Теперь можно углубиться в тему и рассказать о том, что нужно кредитной организации от их потенциального клиента, чтобы дать «добро» на выдачу займа.

Первое – возраст. Ипотеку можно оформить начиная с 21 года. Максимальный возраст ограничивается, как правило, 65 годами, но это столько на момент погашения долга должно быть человеку. Правда, пресловутый Сбербанк отличается расширенными рамками. У них максимальный возраст равен 75 годам.

Важнейший критерий – это трудовой стаж. В общем он должен составлять как минимум год. И 6 месяцев – на последнем месте работы. Желательно не «прыгать» с одного предприятия на другое – таким людям банк не доверяет.

Но самые главные условия ипотечного кредитования кроются в уровне дохода. Человек должен зарабатывать достаточно. Потому что ежемесячно он будет обязан отдавать банку 40-50% от своего дохода. Кстати, в приоритете для банка всегда те люди, которые имеют прибыльные вложения (к примеру, акции). Если у клиента есть инвестиции в золото, ценные бумаги и фьючерсы (опционы), потребуется это подтвердить. Таковы условия ипотечного кредитования.

Что ещё принимается во внимание?

Вышеперечисленное – это ещё не все условия государственного ипотечного кредитования. Еще банк может учитывать доход ближайших родственников клиента (в том случае, если они являются поручителями) и дополнительные подтвержденные источники прибыли. К примеру, от аренды недвижимости.

Ещё у человека не должно быть никаких непогашенных задолженностей. Идеальная кредитная история – прямой шанс на получение займа.

Кстати, ещё немаловажно наличие созаёмщика. Парным клиентам (мужу и жене) выдают ипотеку чаще, чем одиночным. Потому что когда за выплату ручаются сразу два человека, за их ответственность можно не переживать. К тому же и доход суммарно больший получается. А созаёмщики с детьми (двумя и более) имеют право воспользоваться материнским капиталом – погасить им первичный взнос или часть займа. Это - льготное ипотечное кредитование. Условия в остальном такие же, как и для клиентов других категорий.

Сроки, проценты и взносы

Условия ипотечного кредитования просты, но многочисленны. Как уже говорилось ранее, оформить займ данного типа можно на разный срок. Но определяет его сам банк. Зависит он от возраста клиента, его дохода и размера кредита. Понятно, что если человек хочет занять 2 000 000 рублей, то ему их не дадут на год. Если, конечно, его зарплата не составляет 250 000 руб./месяц. Но люди с таким доходом кредиты в два миллиона не берут, так что это даже примером можно не считать.

Размер взносов тоже отличается. К примеру, пресловутый Сбербанк предлагает участникам проекта «Молодая семья» внести всего лишь 10% от общей стоимости жилья. А при наличии ребёнка его размер уменьшится до 5%. Тоже преимущество, демонстрирующее неплохие условия ипотечного кредитования в Москве.

Процентная ставка в банках практически одинакова. Она варьируется в среднем от 12 до 14%.

Документы

Что ж, то, какие предоставляет ипотечный кредит условия, вкратце понятно. А теперь о необходимых документах.

Чтобы человек получил от банка «добро» на получение займа, ему придется собрать целый пакет документов. Самое главное – это заявление на получение ипотеки и анкета. Также нужна копия паспорта, страхового свидетельства, ИНН, военного билета (для мужчин), документа об образовании, заключении/расторжении брака, рождении детей, а ещё трудовая книжка. Предоставляется и её ксерокопированный вариант, заверенный работодателем. И конечно же, те документы, которые являются подтверждением дохода.

В качестве дополнения может потребоваться справка о регистрации (прописка), копии паспортов всех, кто живёт вместе с потенциальным заёмщиком, а ещё бумаги, подтверждающие то, что человек владеет определенным ценным имуществом. Впрочем, если что-то потребуется за исключением стандартного набора документов – человек будет оповещен. Самое главное - оригиналы не забыть.

Предложения для военных

Их стоит отметить отдельным вниманием. Военный ипотечный кредит условия предоставляет другие, более выгодные. Для начала каждый служащий по контракту должен записаться в НИС. Это – накопительно-ипотечная система. Каждый год на счёт военного будет перечисляться некая сумма денежных средств, которая одинакова для всех. В 2015 году, например, она составляла 245 880 руб./год. Спустя три года участия в системе военный может подать рапорт, если он хочет получить свидетельство, которое даст ему право получить целевой жилищный займ в банке. На какую именно недвижимость – это уже определяется впоследствии.

Следом военный обращается в ипотечный банк, сотрудничающий с НИС, открывает там счет, на который и переводит все скопленные деньги. Ими оплачивается первый ипотечный взнос. Затем следует заключение кредитного договора. Что самое приятное – ипотеку выплачивает ФГКУ «Росвоенипотека» из федерального бюджета. А сумма, которая ежемесячно погашается, равна 1/12 части от накопительного взноса НИС. Правда, есть один нюанс – на момент погашения кредита военному должно быть как максимум 45 лет.

Тема ипотеки кажется простой. Но на самом деле она содержит в себе массу важных нюансов. Главный - это условия ипотечного кредитования (в Москве и других городах РФ). И их обязательно нужно принимать во внимание, если уж есть нужда оформить займ. Надо постараться сделать всё, чтобы он достался на максимально выгодных условиях.

fb.ru