Расчет эффективной процентной ставки по кредиту в Excel. Эффективная ставка по кредиту

Эффективная процентная ставка по кредиту

В современном мире часто выигрывает не тот, кто может произвести лучший по качеству товар, а тот, кто сможет выдать свой товар за самый качественный и самый выгодный. Ничего не стоит обмануть потребителя, поэтому информация часто подвергается искажению. Так поступают банки, пользуясь финансовой неграмотностью населения, чтобы впарить этому населению кредиты по заоблачным процентным ставкам. Единственный способ не быть обманутым при взаимодействии с банками — это научиться считать эффективную процентную ставку как по кредитам, так и по вкладам. Что такое эффективная процентная ставка, было написано в предыдущей статье. Как ее рассчитать для банковского кредита с помощью Excel, написано ниже.

Как банки маскируют полную стоимость кредита

Для того, чтобы рассчитать эффективную процентную ставку по кредиту, нужно учесть ВСЕ платежи, связанные с получением кредита, включая те, которые называются комиссии и сборы. Поскольку высокие ставки процента по кредиту отпугивают потенциальных клиентов, банки стремятся замаскировать реальный процент (эффективную ставку) с помощью дополнительных выплат. Такие выплаты могут быть двух типов:

- Одноразовые комиссии/сборы, рассчитываемые либо в процентном выражении от суммы кредита, либо в виде фиксированной суммы. Например, комиссия за выдачу кредита, за открытие ссудного счета.

- Ежемесячные комиссии/сборы, которые могут рассчитываться как процент от общей суммы кредита или как процент от остатка задолженности. Например, ежемесячная комиссия за обслуживание ссудного счета.

Все эти дополнительные выплаты нужны банкам для того, чтобы «понизить» ставку процента по кредиту и выглядеть на рынке банковских услуг более привлекательно. Гипотетический пример такого поведения в розничной торговле можно обрисовать таким образом. Скажем, шампанское в среднем по городу стоит 200 рублей за бутылку. Но в одном магазине заявленная цена оказывается существенно ниже: 150 рублей. Это кажется выгодным, покупатель приходит в этот магазин, берет шампанское и идет на кассу. И тут выясняется, что помимо 150 рублей, он должен заплатить 50 рублей за работу кассира, еще 20 рублей за аренду тележки, 30 рублей за услуги охранника и еще 20 рублей за услуги уборщицы. Но ведь это уже должно быть включено в стоимость товара!

Да, сейчас банки обязаны раскрывать эффективную процентную ставку по кредиту. Но как они ее считают? Все ли выплаты клиента, связанные с кредитом учитываются в этом расчете? Учитываются ли страховые премии, которые вынуждены платить заёмщики, поскольку банки требуют заключать договора страхования (жизни, имущества, от риска утраты права собственности на предмет залога)? А ведь это все расходы, связанные с получением кредита. Они бы не случились, если бы заемщик не взял кредит в банке. С точки зрения заемщика эффективная процентная ставка по кредиту должна рассчитываться с учетом всех платежей, и если вы бережете свои деньги, то нужно уметь это делать самостоятельно.

Пример расчета эффективной процентной ставки по кредиту

Эффективная процентная ставка по финансовому инструменту – это ставка, применяемая при точном дисконтировании всех будущих денежных платежей ИЛИ поступлений от финансового инструмента.

В одной из статей на этом сайте шла речь о методе оценки инвестиционных проектов с помощью расчета внутренней нормы доходности. Математические формулы для расчета IRR можно посмотреть по ссылке. Эти уравнения невозможно решить с помощью обычного калькулятора. Финансовый калькулятор поможет, но зачем пользоваться им, если у всех есть таблицы Excel со встроенными функциями. Нужная нам функция называется ВСД или внутренняя норма доходности. Найти ее просто: Формулы—> Финансовые—>ВСД.

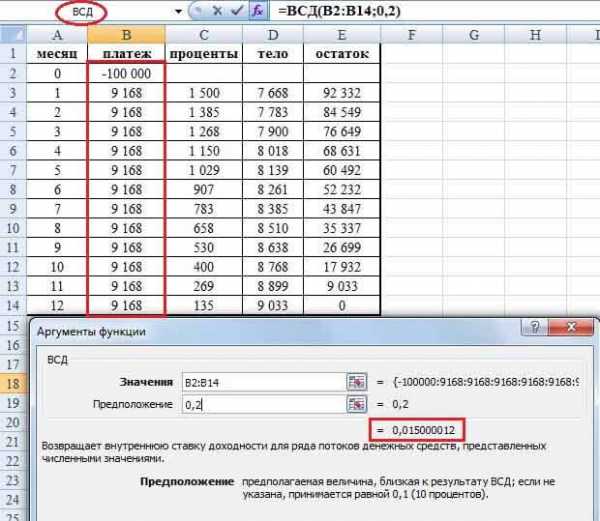

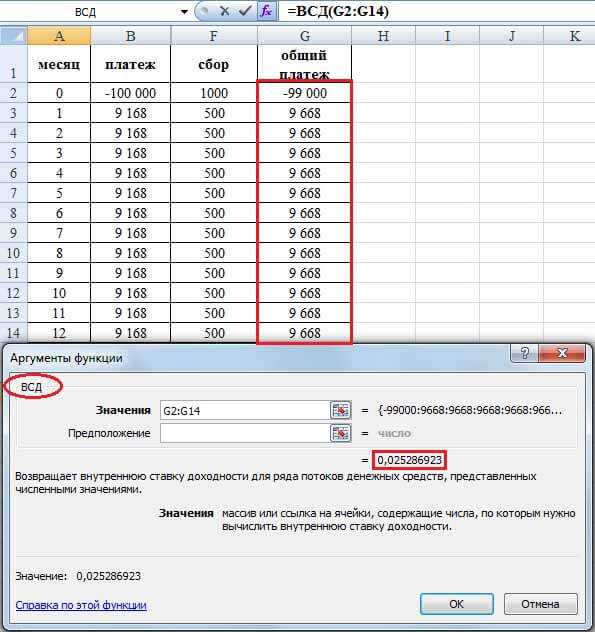

Для примера рассмотрим кредит в сумме 100,000 рублей сроком на один год. Номинальная годовая ставка процента 18%, ежемесячные выплаты в этом случае по ставке 18%/12 = 1,5%. Сумма 9,168 представляет собой ежемесячный платеж, который позволит выплатить 100,000 за 12 месяцев при ежемесячной ставке 1,5% (чтобы в таблице в ячейке E14 получился ноль). В таблице 100,000 показаны с минусом как отрицательный денежный поток, а платежи 9,168 с плюсом как положительные денежные потоки с точки зрения банка. Это потому, что мы считаем внутреннюю норму доходности, т.е. рассматриваем финансовый инструмент с точки зрения инвестора.

Пример 1.

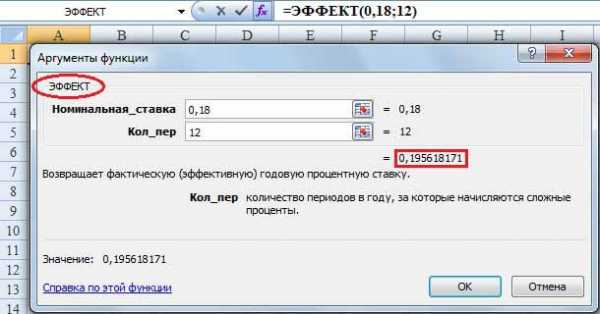

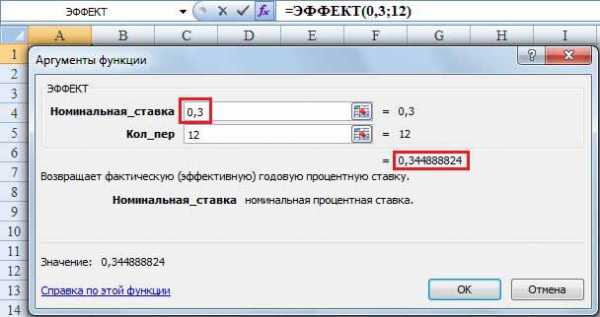

Функция ВСД (Внутренняя Ставка Доходности) подтверждает, что ежемесячная эффективная ставка равна 1,5%. А вот для того, чтобы определить в данном случае годовую эффективную ставку, можно воспользоваться функцией «эффект», которая находится там же: Формулы—> Финансовые—>Эффект.

Эта функция вычисляет эффективную процентную ставку из номинальной по формуле: (1+Rn)t-1, где Rn — это номинальная ставка. В нашем случае годовая номинальная ставка это 0,18 (18%). Символом t в этой формуле обозначается количество периодов времени. Так как номинальная ставка годовая, значит, в нашем случае это 12. В скриншоте ниже годовая эффективная ставка в данном случае получается равной 19,56%.

Можно было сразу воспользоваться функцией «Эффект», поскольку в данном примере нет дополнительных комиссий и сборов, только выплаты процентов по кредиту. Но в более сложных случаях, а именно такие встречаются в жизни, эта функция не пригодна, потому что НЕ учитывает банковские сборы и комиссии.

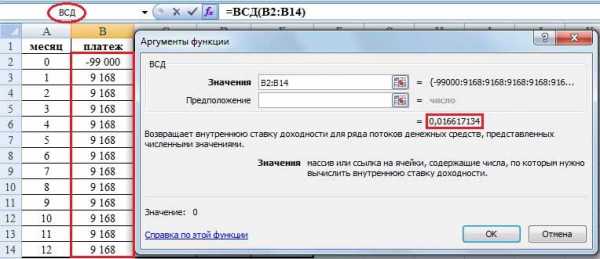

Усложнение А. Единоразовая комиссия при выдаче кредита.

В нашем гипотетическом примере возьмем эту комиссию равной 1% от суммы кредита 100,000, то есть 1,000 рублей. Таким образом, заемщик получает на руки не 100,000, а 99,000 рублей.

Пример 2.

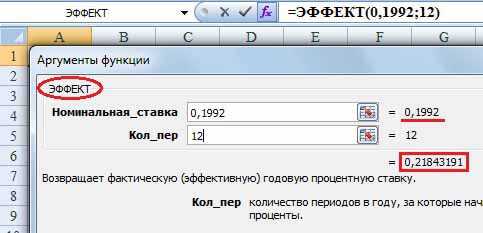

Функция ВСД дает эффективную ежемесячную ставку 1,66%. Номинальная ставка в таком случае будет равна 1,66%*12 = 19,92%. А эффективная процентная ставка — 21,83% (см. скриншот ниже). Таким образом, дополнительная комиссия при выдаче кредита повысила эффективную ставку на 2% с 19,56% (см. пример 1) до 21,83%.

Усложнение Б. Ежемесячные сборы (за обслуживание ссудного счета)

Если к нашему кредитному продукту кроме комиссии за выдачу кредита добавить ежемесячный сбор (он может называться как угодно) в сумме 500 (0,05% от тела кредита 100,000), то ежемесячная эффективная ставка вырастет до 2,5%.

В этом случае номинальная годовая ставка будет равна 2,5%*12 = 30%! Эффективная годовая ставка по такому кредиту будет и вовсе заоблачной — 34,48%! Но банк (по крайней мере, раньше) рассказывал своим клиентам, что ставка по такому кредиту равна всего-то 18% годовых в рублях.

Кстати, из нашего простого примера видно, что ежемесячные сборы приводят к более существенному увеличению эффективной (=реальной) ставки процента, чем единоразовые выплаты при получении кредита. Можно даже сказать к критически большому увеличению стоимости кредита.

Да, конечно, многие комиссии сейчас запрещены законодательно. И банки обязаны раскрывать эффективную ставку процента по кредиту. Но кто же упустит свою выгоду! Дополнительные выплаты можно назвать и по-другому, а эффективную ставку посчитать без учета этих выплат строго в соответствии с рекомендациями ЦБ. Комиссии и сборы — это как наркотики или спайсы. Их запрещают, а наркодельцы придумывают новую формулу и продолжают свой бизнес. Банки в этом смысле действуют также.

Алгоритм расчета эффективной процентной ставки по кредиту такой:

- 1) Зная величину выплат, связанных с кредитом, можно рассчитать эффективную ежемесячную ставку с помощью функции ВСД.

- 2) Эффективную ежемесячную ставку умножаем на 12 и находим номинальную годовую ставку

- 3) Номинальную годовую ставку можно перевести в эффективную годовую ставку с помощью функции ЭФФЕКТ

Собственно говоря, даже ежемесячной эффективной ставки процента будет достаточно, чтобы сравнить между собой предложения разных банков и выбрать из них наименее затратное, т.е. второй и третий пункт списка можно не делать.

Конечно, с помощью Excel трудно обсчитывать кредиты, выдаваемые на большой срок: 15-20 лет. В приведенных примерах срок кредита составлял всего 1 (один) год. Но потребительские кредиты, автокредиты на 3-5 лет вполне можно просчитать с помощью этого инструмента. Самое главное, определить все выплаты, связанные с кредитом, и точно разнести их по периодам. Все выплаты — это те, которые вы бы никогда не сделали, если бы не нужно было брать этот кредит.

Напоследок список того, что заемщик сейчас платить не обязан:

- Вознаграждение (комиссию) за выдачу — предоставление кредита.

- Единовременный платеж (тариф) за обслуживание ссудного счета.

- Вознаграждение (комиссию) за ведение, обслуживание, сопровождение или открытие ссудного счета.

- Ежемесячную плату за ведение счета.

- Комиссию за рассмотрение кредитной заявки.

- Вознаграждение (комиссию) за размещение средств на ссудном счете.

- Комиссию за подключение к программе страхования.

Дополнительную информацию по этой теме можно почерпнуть на сайте Всероссийского движения валютных ипотечных заемщиков по ссылке:

http://ipotekavvalute.ru/post/narushenija-zakonodatelstva-v-kreditnyh-dogovorah.html

Поучительная история

«Рассказывают, что когда-то, в далёкой провинции, грабители зашли в банк. Один из них крикнул на входе: «Не двигаться! Деньги принадлежат банку, а жизнь принадлежит вам!». Все присутствующие смирно легли на пол.Это пример того, как термин меняет восприятие мира.

В процессе побега с места ограбления, самый молодой из грабителей (с академической степенью) сказал самому старому, который едва окончил начальную школу: «Эй, старик, может быть, посчитаем, сколько мы взяли?». Старик ответил сердито: «Не будь дураком, это очень много денег, чтобы их пересчитывать. Подождём, пока объявят в новостях, сколько банк потерял».Это называется опыт – на сегодняшний день опыт важнее академической степени.

После того, как грабители исчезли, директор банка сказал бухгалтеру, чтобы тот позвонил в полицию. Бухгалтер ответил: «Погоди, давай сначала добавим к украденной сумме те 5 миллионов, которые мы похитили в прошлом месяце и скажем, что их тоже украли».Это называется – использовать любую возможность.

Назавтра в новостях объявили, что банк был ограблен на сумму 100 миллионов. Грабители пересчитали добычу, но насчитали всего 20 миллионов. Грабители начали ворчать: «Мы рисковали жизнью из-за несчастных 20 миллионов, в то время, как банковское начальство похитило 80 миллионов, не моргнув глазом. Наверно лучше изучать, как работает система, вместо того, чтобы быть простым грабителем.Это называется – знание–сила!

Дай человеку пистолет, и он сможет ограбить банк. Дай человеку банк, и он сможет ограбить всех!»

Другие полезные статьи из рубрики Финансы:

- Капитализация вклада — что это? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно

- Формула аннуитета. Вечная рента. Это надо знать каждому! (не для банкиров)

- Понятие, формула дисконтирования. Таблица дисконтирования — как ей пользоваться для расчета дисконтированной стоимости

- Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта

Вернуться на главную страницу

msfo-dipifr.ru

Расчет эффективной процентной ставки по кредиту в Excel

Эффективная процентная ставка по кредиту (как и практически любому другому финансовому инструменту) – это выражение всех будущих денежных платежей (поступлений от финансового инструмента), содержащихся в условиях договора, в приведенном к годовой процентной ставке показателе. То есть это та реальная ставка, которую заемщик будет платить за пользование деньгами банка (инвестор – получать). Здесь учитывается сама процентная ставка, указанная в договоре, все комиссии, схемы погашения, срок кредита (вклада).

Расчет эффективной ставки по кредиту в Excel

В Excel существует ряд встроенных функций, которые позволяют рассчитать эффективную процентную ставку как с учетом дополнительных комиссий и сборов, так и без учета (с опорой только на номинальную ставку и срок кредитования).

Заемщик взял кредит на сумму 150 000 рублей. Срок – 1 год (12 месяцев). Номинальная годовая ставка – 18%. Выплаты по кредиту укажем в таблице:

Поскольку в примере не предусмотрено дополнительных комиссий и сборов, определим годовую эффективную ставку с помощью функции ЭФФЕКТ.

Вызываем «Мастер функций». В группе «Финансовые» находим функцию ЭФФЕКТ. Аргументы:

- «Номинальная ставка» - годовая ставка по кредиту, указанная в договоре с банком. В примере – 18% (0,18).

- «Количество периодов» - число периодов в году, за которые начисляются проценты. В примере – 12 месяцев.

Эффективная ставка по кредиту – 19,56%.

Усложним задачу, добавив единовременную комиссию при выдаче кредита в размере 1% от суммы 150 000 рублей. В денежном выражении – 1500 рублей. Заемщик на руки получит 148 500 рублей.

Чтобы рассчитать эффективную ежемесячную ставку, воспользуемся функцией ВСД (возвращает внутреннюю ставку доходности для потока денежных средств):

Мы внесли в столбец с ежемесячными платежами 148 500 со знаком «-», т.к. эти деньги банк сначала отдает. Платежи, которые вносит заемщик в кассу впоследствии, являются для банка положительными. Внутреннюю ставку доходности считаем с точки зрения банка: он выступает в качестве инвестора.

Функция дала эффективную ежемесячную ставку 1,69%. Для расчета номинальной ставки результат умножим на 12 (срок кредитования): 1,69% * 12 = 20,28%. Пересчитаем эффективную процентную ставку:

Единовременная комиссия в размере 1% повысила фактическую годовую процентную ставку на 2,72%. Стало: 22,28%.

Добавим в схему выплат по кредиту ежемесячный сбор за обслуживание счета в размере 300 рублей. Ежемесячная эффективная ставка будет равна 2,04%.

Номинальная ставка: 2,04% * 12 = 24,48%. Эффективная годовая ставка:

Ежемесячные сборы увеличили ее до 27,42%. Но в кредитном договоре по-прежнему будет стоять цифра 18%. Правда, новый закон обязует банки указывать в кредитном договоре эффективную годовую процентную ставку. Но заемщик увидит эту цифру после одобрения и заключения договора.

Чем отличается лизинг от кредита

Лизинг – это долгосрочная аренда транспорта, объектов недвижимости, оборудования с возможностью их дальнейшего выкупа. Лизингодатель приобретает имущество и передает его на основании договора физическому / юридическому лицу на определенных условиях. Лизингополучатель пользуется имуществом (в личных / предпринимательских целях) и платит лизингодателю за право пользования.

По сути, это тот же кредит. Только имущество будет принадлежать лизингодателю до тех пор, пока лизингополучатель полностью не погасит стоимость приобретенного объекта плюс проценты за пользование.

Расчет эффективной ставки по лизингу в Excel проводится по той же схеме, что и расчет годовой процентной ставки по кредиту. Приведем пример с другой функцией.

Входные данные:

Можно пойти по уже проторенному пути: рассчитать внутреннюю ставку доходности, а потом умножить результат на 12. Но мы используем функцию ЧИСТВНДОХ (возвращает внутреннюю ставку доходности для графика денежных потоков).

Аргументы функции:

Эффективная ставка по лизингу составила 23,28%.

Расчет эффективной ставки по ОВГЗ в Excel

ОВГЗ – облигации внутреннего государственного займа. Их можно сравнить с депозитами в банке. Так как точно также вкладчик получает возврат всей суммы вложенных средств плюс дополнительный доход в виде процентов. Гарантом сохранности средств выступает центральный банк.

Эффективная ставка позволяет оценить настоящий доход, т.к. учитывает капитализацию процентов. Для примера «приобретем» годичные облигации на сумму 50 000 под 17%. Чтобы рассчитать свой доход, используем функцию БС:

Предположим, что проценты капитализируются ежемесячно. Поэтому 17% делим на 12. Результат в виде десятичной дроби вносим в поле «Ставка». В поле «Кпер» вводим число периодов капитализации. Ежемесячные фиксированные выплаты получать не будем, поэтому поле «Плт» оставляем свободным. В графу «Пс» вносим сумму вложенных средств со знаком «-».

Скачать пример расчета эффективной процентной ставки в Excel

В окошке сразу видна сумма, которую можно выручить за облигации в конце периода. Это и есть денежное выражение начисленных сложных процентов.

exceltable.com

Эффективная процентная ставка по кредиту ― что это и пример расчета

При оформлении кредита недостаточно обращать внимание лишь на рекламные обещания банков. Предлагая своим клиентам выгодные условия, организации зачастую умалчивают о ряде дополнительных нюансов, которые увеличивают финансовую нагрузку клиента. Поэтому важно понимать, что такое эффективная процентная ставка по кредиту. Под этим термином подразумевается полный объем затрат заемщика.

Что включает в себя эффективная процентная ставка?

Прибегая к услугам кредитования, большинство ориентируется на основную предоставляемую информацию. Заемные средства обладают собственной стоимостью. Но ошибочно было бы полагать, что она состоит только из годовой процентной ставки.

Полная стоимость кредита, которая называется эффективной процентной ставкой, включает в себя следующие затраты:

- Величина годового процента по выданной сумме

- Комиссия за оформление кредита

- Стоимость страховых услуг

- Плата за открытие и обслуживание ссудного счета

- Услуги нотариуса и прочих лиц, участвующих в оформлении сделки

Однако такие траты, как возможные штрафы и пени, начисленные за несвоевременное погашение долга, учитывать изначально не стоит. Подобных расходов можно избежать, для этого требуется лишь наличие финансовой дисциплинированности у заемщика. Прочие перечисленные затраты должны быть учтены в кредитном договоре. В итоге клиент при внимательном рассмотрении должен получить полную картину стоимости заемных средств.

Кредитная карта Тинькофф Платинум

Кредитный лимит:

300 000 руб.

Льготный период:

55 дней

Возраст:

от 18 до 70 лет

Рассмотрение:

15 минут

Обслуживание:

590 рублей

Кредитный лимит:

300 000 руб.

Льготный период:

100 дней

Ставка:

от 23,99%

Возраст:

от 21 до 65 лет

Рассмотрение:

3–5 дней

Обслуживание:

от 1190 рублей

Кредитная карта Халва от Совкомбанк

Кредитный лимит:

350000 руб.

Льготный период:

365 дней

Возраст:

от 20 до 80 лет

Рассмотрение:

15 минут

Обслуживание:

0 рублей

Номинальная и эффективная процентная ставка

Как правило, банки, предлагая свои услуги кредитования, сообщают информацию о действующей номинальной процентной ставке. Что это такое, и чем используемый термин отличается от реальной величины затрат? Номинальная процентная ставка ― это стоимость кредита без учета дополнительных расходов, таких как дополнительные комиссионные суммы и прочие. Величина номинальной ставки обычно не изменяется в течение действия договора, поправки на возможную инфляцию не учитываются. Иными словами, это цена кредита в денежном выражении.

Размер итоговой ставки по кредиту зависит от ряда внешних факторов, в том числе от состояния кредитно-денежной политики в стране. Учитывая, что номинальная процентная ставка не делает поправки на инфляцию, имеются факторы возможных рисков в будущем. Так, если кредит был выдан под 10 % годовых, а размер инфляции за этот период составил 6%, то прибыль кредитора составит всего лишь 4%. При высоком уровне инфляции убытков избежать не удастся.

Какие банки маскируют полную стоимость кредита

В настоящее время не так много банков можно обвинить в наличии скрытых комиссий и условий при выдаче заемных средств. Бесплатное обслуживание ссудного счета, отсутствие дополнительных затрат при оформлении договора ― явление достаточно распространенное. Все расходы уже учтены при расчете годовой процентной ставки. Государство периодически встает на сторону заемщика. Например, одно из требований закона о потребительском кредитовании обязывает банки указывать полную стоимость кредита (ПСК) на первой странице в правом верхнем углу хорошо читаемым шрифтом.

Тем не менее, некоторые кредитные организации не спешат оглашать ПСК клиентам по их первому требованию. Нередко информация раскрывается лишь при подписании договора. Такие действия могут быть рассмотрены как нарушения. Как уберечь себя и свой кошелек от дальнейших возможных сюрпризов со стороны банка? Перед завершением оформления операции следует изучить договор, прочесть все условия, даже если они по-прежнему изложены «мелким шрифтом». Обнаружив дополнительные положения и условия, лучше всего выяснить все до подписания документов.

Банк России как регулятор рекомендует кредитным учреждениям знакомить клиента с эффективной процентной ставкой. Однако далеко не все учитывают полный объем многочисленных комиссий и страховых платежей.

Какие платежи не входят в ПСК на законных основаниях и почему

Полная стоимость кредита ― это реальные затраты клиента за использование заемных средств. Но стоит учесть, что в процессе действия договорных отношений расходы заявителей могут и увеличиться. Как правило, это зависит от самих плательщиков. При своевременном и в полном объеме погашении долга никаких дополнительных выплат не последует. Иное дело, если речь идет о просрочках выплат. В таких случаях при нарушении банки начисляют пени и штрафы. Так появляются дополнительные платежи, которые изначально не входят в основную стоимость заемных средств.

Пример расчета эффективной процентной ставки по кредиту

Погашение задолженности может учитываться несколькими способами. Существует 2 вида платежей ― аннуитетные и дифференцированные. В первом случае предполагается финансовая равноценная нагрузка в течение всего периода действия договора. То есть размер платежей остается неизменным, меняется лишь соотношение основного долга и процентов. При дифференцированных платежах происходит постепенное уменьшение выплат ежемесячных сумм.

Банкам более выгоден аннуитетный способ платежей, так как в результате их прибыль в виде полученных процентов немного больше, чем при наличии второго варианта. Соответственно, итоговая процентная ставка будет отличаться от заявленной. Для того чтобы узнать размер итоговой стоимости кредита, не обязательно прибегать к услугам кредитного калькулятора. При помощи формул в таблицах Excel можно получить полное представление о возможных затратах. Достаточно в разделе «финансовые формулы» выбрать вкладку ЭФФЕКТ и поставить количество выплат. Так, ПСК ставка по кредиту на 2 года под 15% годовых составит 16,129%.

Усложнение А. Единоразовая комиссия при выдаче кредита

Эффективная процентная ставка по кредиту возрастает при наличии прочих дополнительных условий. Например, единоразовая выплата комиссии при получении заемной суммы уменьшает ее на соответствующую величину. Тем не менее, в дальнейшем эта сумма все же будет учтена при расчете процентов. В excel аналогичным образом расчеты можно произвести при помощи финансовой формулы ВСД (внутренняя ставка доходности), благодаря которой можно узнать величину процентов за месяц (при условии оплаты ежемесячно). Суммируется ряд цифр, который состоит из отрицательной величины общей суммы задолженности и ежемесячных платежей в течение всего срока.

Усложнение Б. Ежемесячные сборы (за обслуживание ссудного счета)

Положение клиента становится еще менее выгодным при наличии ежемесячного сбора за обслуживание ссудного счета. Даже при небольшой сумме комиссионных, допустим, в 500 рублей, годовая ставка процентов в итоге возрастает на несколько пунктов. В итоге, при заявленной изначально стоимости кредита 15-18%, присутствие дополнительных взносов увеличивает ПСК до 30-40%. Особенно это затрагивает небольшие заемные средства. Платить комиссию, сумма которой не намного меньше начисляемых ежемесячно процентов, становится финансово нецелесообразно.

Несмотря на то что банки обязали законодательно извещать своих клиентов о реальной эффективной ставке, многие кредитные учреждения придумывают все новые названия комиссий или взносов, не раскрывая их сущность. Поэтому лучше сравнить предложения нескольких банков. В некоторых случаях даже при изначально схожих условиях результат может значительно отличаться друг от друга.

Заполнить заявку на кредит наличными с возможностью рефинансирования в Альфа-БанкЗаполнить заявку на кредит в Ренессанс КредитОнлайн-заявка на кредит наличными в ХоумКредитЗаполнить заявку на потребительский кредит в Райффайзен банкВосточный Экспресс кредит под залог недвижимостиПотребительский кредит наличными в ОТП БанкСовкомбанк кредит на большую сумму Онлайн заявка на кредит в СКБ Банк Заявка на потребительский кредит в РосбанкОтправьте заявку и получите кредит до 1 000 000 рублей в банке УБРиРЗаявка на потребительский кредит в Райффайзен банкОформить заявку онлайн на кредит на большую сумму в Совкомбанк

Какие факторы влияют на полную стоимость кредита?

Основной составляющей, определяющей стоимость заемных средств, остается процентная ставка в годовом исчислении. Прочие факторы, влияющие на ПСК, зависят от политики банка. Но даже если реклама предлагает одну величину показателя, стоит ознакомиться со всеми условиями, прописанными в договоре.

Итак, дополнительно к номинальной процентной ставке заемщик должен быть готов учесть:

- комиссию за оформление операции

- взносы за ежемесячное обслуживание счета

- страховые суммы

- услуги сторонних лиц

В некоторых случаях отказаться от прочих навязанных услуг труда не составляет. Однако если речь идет об ипотеке или автокредитовании, расходов на дополнительное страхование избежать вряд ли удастся. И хотя получателем средств будут выступать сторонние компании, затраты осуществляются за счет заемщика. Стоит отметить, что в настоящее время взимание комиссий за открытие кредитной линии ― явление нераспространенное. Большинство банков предлагает кредитование без дополнительных комиссий и взносов, однако условия о страховании все же могут оказаться среди пунктов договора.

Еще одним фактором, способным существенно увеличить стоимость заемных средств, является финансовая ответственность самого заемщика. Любая просрочка платежей может обернуться дополнительными штрафными начислениями, в разы превышающими текущую стоимость процентов.

Зачем заемщику знать ставку по кредиту

Недостаточно знать одну лишь номинальную процентную кредитную ставку. Полную картину стоимости кредита можно получить при учете всех расходов. Ведь даже при наличии, казалось бы, одинаковой ставки, итоговая ПСК у разных банков имеет существенные различия. Заявленная банком величина ставки не всегда отражает реальную стоимость заемных средств. Инструментом для определения фактической переплаты служит эффективная процентная ставка. Осведомленность заемщика поможет предотвратить негативные непредвиденные ситуации в будущем. Кроме того, если условия заимствования будут четко прописаны в документе, у суда не будет оснований аннулировать положения договора.

Видео: Годовая процентная ставка (ГПС) и эффективная ГПС

Офисы банков на карте

Last modified: 28.09.2020

gurukredit.ru

Эффективная процентная ставка по кредиту. Что это?

Для каждого пользователя банковских услуг, оформлявшего кредит, знакомо такое понятие как эффективная процентная ставка. Этот термин еще часто называют полной стоимостью кредита. В разных банках эффективные процентные ставки могут ощутимо отличаться. Поэтому клиенту, прежде чем взять кредит, нужно изучить условия банков, выбранных при первичном рассмотрении предложений.

Прежде чем оформить кредит на нужную сумму, заемщику очень важно прочесть условия договора и получить ответы на все интересующие вопросы от кредитного специалиста. Кредитный специалист или финансовый консультант обязан озвучивать клиенту эффективную процентную ставку по его кредиту (ЭПС). Такие требования к банкам выдвигает Центробанк. Озвучивать ЭПС консультант обязан на этапе консультации, а не после заключения с клиентом договора. Если клиент будет уведомлен о полной стоимости его кредита, он сможет принять взвешенное решение, и выбрать именно тот банк, который предлагает оптимальные условия для потенциального заемщика. Ошибившись в выборе банка и оформив кредит с высокой ставкой и непосильной суммой ежемесячного взноса, заемщик может поддаться соблазну прекратить вносить ежемесячные платежи. А это – прямой путь в черный лист заемщиков банка. Прежде чем прекратить платить ежемесячные взносы по кредиту, ознакомьтесь с нашим материалом «Плохая кредитная история: кто виноват и что делать?», где описаны способы, позволяющие испортить кредитную историю, которую, кстати, не всегда удаётся отбелить.

Что включает в себя эффективная процентная ставка?

Часто разные банки, рекламируя свои кредитные продукты, оглашают только годовую процентную ставку, а про такое понятие, как ЭПС, не совсем корректно умалчивают. Но заемщика сопровождают, кроме годовой ставки, другие расходы, которые часто превышают проценты по кредиту. Рядовому потенциальному заемщику, не имеющему специальных знаний, достаточно непросто разобраться в договоре. Поэтому потенциальные заемщики его просто не читают и слепо верят словам специалиста.

ЭПС помогает оценить реальную итоговую стоимость кредита. Процесс расчета эффективной процентной ставки осуществляется автоматически. При расчете учитываются платежи по погашению основного долга перед банком вместе с процентами, сразу учитывается комиссии за оформление кредита, за его выдачу, за открытие и ведения счета и другое обслуживание. Кроме этого, нужно не забывать о расходах, связанных со страхованием заемщика. Все эти платежи являются обязательными и следуют из условий кредитного договора.

В ЭПС не включены платежи, которых можно избежать. Например, если за просроченный платеж будут начисляться штрафные санкции, то эти расходы не будут включаться в эффективную процентную ставку, потому как эти штрафы зависят только от клиента, а не от кредитного договора.

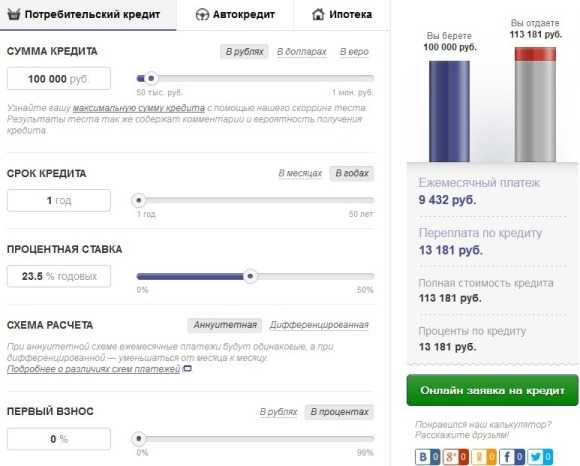

С потребительскими кредитами высчитать всю переплату по кредиту очень просто. Здесь все предсказуемо и схема расчета достаточно проста, воспользовавшись кредитным калькулятором, вы можете получить информацию о переплатах. Проиллюстрируем живым примером:

- Заемщик планирует взять в кредит 90 000 рублей для покупки тура

- Срок кредита – двенадцать месяцев

- Первый взнос 0%

- Ставка – 23,5% годовых

Исходя из имеющихся данных, проиллюстрируем пример: Ежемесячный платеж для заемщика составит 9 432 руб., общая переплата по кредиту- 13 181 руб. При условии, что за обслуживание кредита плата уже включена в процентную ставку, полная стоимость кредита составит 113 181 руб., из этой суммы проценты по кредиту составят всего 13 181 руб.

А вот в случае выяснения переплаты по кредитным картам, сделать вывод намного сложнее. Очень сложно объективно оценить ситуацию, так как клиент может воспользоваться не всем лимитом, который предусмотрен на карте, а только его частью. К тому же заемщик может не выплачивать деньги весь срок действия карты, а погасить долг несколькими платежами в самом конце срока. Именно поэтому в случае с картами очень сложно прогнозировать итоговую эффективную процентную ставку. Чем щепетильнее будет заемщик вносить платежи и своевременно гасить долг, тем меньшей будет сумма переплаты.

Расчет полной стоимости кредита

Полная стоимость кредита рассчитывается по формуле, которая приведена в положении Центробанка №252-П. Посчитать вручную результат очень сложно, не имея специальных знаний. Основана эта формула на методе расчета сложных процентов. Центробанк детально описывает, как правильно рассчитать размер эффективной процентной ставки. Самостоятельно рассчитать ПСК можно в программе Microsoft Excel, используя функцию - «ЧИСТВНДОХ». Но на правильные самостоятельные расчеты уйдет много времени, к тому же, при самостоятельном расчете нельзя гарантировать сто процентный результат - разумнее довериться в расчете кредитному специалисту. Он это делает с помощью специальных программ. К тому же, основным из требований Центробанка является оглашение клиенту его полной переплаты по кредиту. Вот только можно ли доверять консультанту и всю ли правдивую информацию он расскажет, это уже другой вопрос.

Какие факторы влияют на полную стоимость кредита?

На эффективную процентную ставку влияет целый ряд факторов. На размер эффективной процентной ставки влияет срок кредита, вид платежа, периодичность платежей, сумма первоначального взноса. Поэтому, если клиент хочет сравнить условия в нескольких банках, разумно сравнивать их только по схожим условиям предложенных продуктов. Если же, например, в одном банке он будет рассчитывать на один срок и без первоначального взноса, а во втором банке с первоначальным взносом и на другой срок, то данные будут искажены. Вывод же, сделанный в результате таких подсчетов, будет неправильным. К примеру, в статье «Потребительское кредитование. Какой выбрать продукт - Сбербанка или РайффайзенБанка?» произведено сравнение двух очень похожих продуктов от крупных российских банков, в ходе которого выявлены достоинства и недостатки, позволяющие заемщику принять взвешенное решение.

Потенциальному заемщику нужно понимать, что чем продолжительнее срок кредита, тем больше он переплатит, и наоборот. Но, что касается полной стоимости кредита, то на меньший срок она будет больше, чем на больший срок. А все потому, что ставка рассчитывается в процентном соотношении расходов и срока кредитования. Все комиссии за оформления займа на нужную сумму, последующее ведение открытого счета, его открытие и закрытие будут взяты единоразово, вне зависимости от срока. Эти константы касаются определенного кредитного договора. В этом случае эффективная ставка, рассчитанная на небольшой период, будет менее привлекательной и больно бьющей по бюджету заемщика, нежели ставка, которая будет растянута на более продолжительный период.

Вид платежа имеет свое влияние на расчет эффективной процентной ставки. В банковском деле есть три вида платежей – аннуитетный, дифференцированный и буллитный. Аннуитетный платеж предусматривает выплаты долга по кредиту равными платежами. В то время как при дифференцированном платеже суммы в графике постоянно уменьшаются. А при буллитных выплатах в начале срока выплачиваются все проценты по займу, и только после выплаты процентов гасится основной долг. Если не вдаваться в подробности, то при дифференцированных платежах переплата по кредиту будет наименьшей. Но в то же время, ЭПС будет наи

acredo.ru

Что значит эффективная процентная ставка по кредиту и как ее посчитать

Почему так происходит? Если годовая ставка не отражает реальной ситуации по переплате, на что тогда обращать внимание заемщику? Да, на эффективную процентную ставку по кредиту?

Что значит эффективная процентная ставка по кредиту

Если вы видите, что банк предлагает 20% годовых, то это значит, что за кредит вы переплатите ровно 20%? Вовсе нет и это ошибка многих заемщиков.

- Во-первых, эта ставка будет начисляться на остаточную задолженность пропорционально количеству месяцев в году.

- Во-вторых, если кредит взять, допустим, на три года, то эта ставка в 20% будет применяться отдельно к каждому году выплаты долга (если не применялось досрочное погашение).

- И в третьих, она не отражает реальной сути переплаты, а является лишь финансовым инструментом для расчета задолженности. Годовой процент не учитывает разнообразные комиссии и платежи, которые банк также приписывает к кредиту.

Эффективная процентная ставка по кредиту – это финансовый инструмент для расчета реальной переплаты. Иногда ее называют ПСК – полная стоимость кредита.

Если годовая ставка не отражает реальной ситуации по переплате, на что тогда обращать внимание заемщику? Что в себя включает эффективная процентная ставка? Эта ставка учитывает абсолютно все траты заемщика, связанные с оформлением любого вида кредита, такие как:

- комиссия за выдачу кредита;

- комиссия за сопровождение сделки;

- комиссия за открытие счета и его ведение;

- комиссия за кассовое обслуживание и пр.

Кроме стандартных комиссионных, в эффективную процентную ставку по кредиту банки включают прочие сборы, в зависимости от вида банковского кредита. Например, если оформляется заем с оставлением залога в виде недвижимости или транспорта, то в ПСК включаются и затраты банка на проведение оценки залогового имущества. Сюда же можно отнести услуги нотариуса, необходимые при совершении некоторых кредитных сделок. Если заемщик подключается к различным программа страхования: жизни, потери трудоспособности, на случай сокращения, защиты залога и пр., то стоимость данных услуг также отражается в ПСК, хотя эти средства идут на оплату услуг не самого банка, а страховых компаний.

Что не включается в полную стоимость займа?

Эта ставка не учитывает различных штрафов и пеней, которые могут применяться к заемщику в случае нарушения кредитного договора. Не включаются сюда и комиссионные за внесение ежемесячных платежей. Размер этих платежей невозможно спрогнозировать или их вообще может не быть. Если это будет кредит наличными с зачислением средств на пластиковую карту или кредитная карта, то комиссионные за обналичивание средств в этом случае не будут включены в эффективную процентную ставку по кредиту.

Как рассчитать эффективную ставку по кредиту

Как можно повлиять на полную стоимость кредита? Размер эффективной процентной ставки одного и того же кредита может увеличиваться или уменьшаться ввиду изменений условий кредитования, например, срока выдачи средств. Это связано с тем, что если кредит оформляется на год, то все комиссии распределяются равной суммой на каждый месяц (читайте незаконных комиссиях банков). А если заем оформляется на два года, то сумма комиссионных делится не на 12, а на 24 месяца. Вот и получается, что эффективная процентная ставка в первом случае будет выше.

Еще одно условие выдачи, влияющее на размер полной стоимости кредита — вид ежемесячных платежей. Это могут быть аннуиентные (всегда одинаковая сумма каждый месяц), дифференцированные (когда каждый месяц ежемесячный платеж идет на уменьшение) или буллитные (при такой схеме заемщик сначала выплачивает проценты банку, а только потом основной долг). Если сравнить эти три вида платежей, то при дифференцированном эффективная ставка будет ниже всего.

Зачем заемщику знать ставку по кредиту

Ну, начнем с того, что по закону каждый банк, начиная оформлять кредит, обязан сообщить заемщику ПСК. Но на деле всё выходит иначе, заемщики ошибочно считают годовую процентную ставку основным показателем переплаты, а банки не спешат оглашать эффективную. Если банк не говорит об эффективной ставке первым, то пусть заемщик сам начинает интересоваться ее значением.

Знание эффективной процентной ставки по кредиту позволяет заемщику объективно оценивать кредитные предложения. Один банк может предлагать годовую ставку в 15%, но при этом значение ПСК будет равно 40%, а другой предлагает годовую 25%, но его эффективная ставка будет равняться 30%.

Прежде чем браться за оформление кредита обязательно просите у банка расчет эффективной ставки по кредиту, это единственный реальный показатель переплаты.

Мы всегда готовы дать полезный совет нашим читателям, объяснить все нюансы кредитования, а также подсказать где лучше подать онлайн заявку на кредит.

credits.ru

Что такое эффективная ставка по кредиту? Как рассчитать эффективную ставку по кредиту?

Выбирая из многочисленных предложений банков, заемщик, в первую очередь, обращает внимание на процентную ставку. Где она меньше – там и стоит брать кредит, – считают многие. Но на деле оказывается, что такой подход не совсем верный. Указанная в рекламе ставка, как правило, отличается от той, которую клиенту придется реально заплатить. Это происходит от того, что она не учитывает всех расходов по займу, например, комиссию за рассмотрение кредитной заявки и другие платежи. Сравни.ру решил выяснить, как правильно сравнивать между собой предложения банков.

Чтобы понять, во что клиенту реально обойдется выгодное предложение банка, необходимо рассчитать эффективную ставку по кредиту или другими словами его полную стоимость.. Это ни что иное, как ставка, учитывающая все расходы заемщика за пользование кредитом: номинальную процентную ставку и затраты на оформление, получение и обслуживание ссуды.

По закону банк обязан прописывать в договоре эффективную ставку по кредиту. Да только дело в том, что выбирая из многочисленных банковских продуктов, человек сразу не видит того самого договора и поэтому делает свой выбор ориентируясь лишь на номинальную ставку, указанную в рекламе банка.

Например, один банк предлагает процентную ставку в размере 15%, другой – 17%. Но у первого банка размер комиссий и их количество, больше чем у второго. Поэтому на первый взгляд самое выгодное предложение по факту оказывается не таким. Но заемщик об этом еще не знает и выбирает кредит под 15% годовых.

Избежать такой ситуации можно, если самостоятельно рассчитать эффективную ставку по кредиту. Сделать это можно, воспользовавшись программой «Excel» и ее функцией «ЧИСТВНДОХ». Для этого нужно рассчитать свой ежемесячный платеж с помощью специального кредитного калькулятора, и составить график платежей по кредиту.

Чтобы рассчитать полную стоимость кредита в размере 100 тыс. рублей, оформленного 22 сентября 2011 года на два года под 17% годовых с дополнительными расходами в виде единовременной комиссий в сумме 15 тыс. рублей, необходимо построить в Excel таблицу следующего вида:

Под первой датой платежа в таблице подразумевается дата получения кредита, в графе первого платежа указывается сумма кредита за вычетом комиссии со знаком минус. Далее по порядку указываются даты внесения очередного платежа и сумма ежемесячного платежа (в нашем случае она составляет 4 944,22 рубля).

Под первой датой платежа в таблице подразумевается дата получения кредита, в графе первого платежа указывается сумма кредита за вычетом комиссии со знаком минус. Далее по порядку указываются даты внесения очередного платежа и сумма ежемесячного платежа (в нашем случае она составляет 4 944,22 рубля).

Теперь в любой ячейке Excel нужно записать задачу следующего вида: =ЧИСТВНДОХ (значения; даты), где значения – это суммы платежей, а даты – расписание дат платежей. Для этого, набрав «=ЧИСТВНДОХ(» следует выделить в таблице весь столбец с суммами платежей (не касаясь названия столбца), поставить «;», выделить также столбец с датами, закрыть скобку «)» и нажать клавишу «ввод». Полученное значение необходимо умножить на 100%.

В нашей ситуации формула Excel выдает цифру 0,40244, умножив этот показатель на 100%, мы получаем полную стоимость кредита или эффективную ставку в размере 40,2%.

Эту же формулу используем для расчета полной стоимости кредита в размере 100 тыс. рублей, оформленного 22 сентября 2011 года на два года уже под 15% годовых, но с дополнительными расходами в виде единовременной комиссий в сумме 20 тыс. рублей. В итоге мы получим полную стоимость в размере 46,6%.

Учитывая полученные показатели, вы без особого труда сможете подобрать для себя поистине самое выгодное предложение банка, не опасаясь непредвиденных переплат. При этом сэкономить свое время на всех необходимых расчетах вы можете, используя кредитный калькулятор Сравни.ру, который показывает все платежи с учетом эффективной процентной ставки.

www.sravni.ru

Эффективная процентная ставка или полная стоимость кредита

Вы никогда не замечали, что обращаясь за кредитом в различные банки, при одинаковых процентных ставках, общая переплата почему-то различается? Или более того, в банке, предлагающем большую процентную ставку, переплата будет ниже, чем в соседнем учреждении со ставкой по кредиту на несколько пунктов меньше.

Почему так происходит? Если годовая ставка не отражает реальной ситуации по переплате, на что тогда обращать внимание заемщику?

Что такое годовая процентная ставка по кредиту?

Если вы видите, что банк предлагает 20% годовых, то это значит, что за кредит вы переплатите ровно 20%? Вовсе нет и это ошибка многих заёмщиков, которые доверяются первым увиденным цифрам не вникая в сам расчёт будущего долга.

1. Во-первых, указанная ставка по кредиту будет начисляться на остаточную задолженность пропорционально количеству месяцев в году.2. Во-вторых, если кредит взять, допустим, на три года, то ставка в 20% будет применяться отдельно к каждому году выплаты долга (если не применялось досрочное погашение).3. В-третьих, она не отражает реальной сути переплаты, а является лишь финансовым инструментом для расчёта задолженности. Годовой процент не учитывает разнообразные комиссии и платежи, которые банк также приписывает к кредиту.

А для расчёта реальной переплаты по кредиту применяется совсем другой финансовый инструмент — эффективная процентная ставка по кредиту или, как её еще называют ПСК (полная стоимость кредита).

Если годовая ставка не отражает реальной ситуации по переплате, на что тогда обращать внимание заёмщику? Что в себя включает эффективная процентная ставка?

Эффективная процентная ставка или полная стоимость кредита

Эта ставка учитывает абсолютно все траты заёмщика, связанные с оформлением любого вида кредита, такие как:— комиссия за выдачу кредита;— комиссия за сопровождение сделки;— комиссия за открытие счёта и его ведение;— комиссия за кассовое обслуживание и пр.

Эффективная годовая процентная ставка

Кроме стандартных комиссионных, в эффективную процентную ставку банки включают прочие сборы, в зависимости от вида банковского кредита. Например, если оформляется заём с оставлением залога в виде недвижимости или транспорта, то в полную стоимость кредита включаются и затраты банка на проведение оценки залогового имущества. Сюда же можно отнести услуги нотариуса, необходимые при совершении некоторых кредитных сделок.

Если заёмщик подключается к различным программа страхования: жизни, потери трудоспособности, на случай сокращения, защиты залога и прочие, то стоимость данных услуг также отражается в полной стоимости кредита, хотя эти средства идут на оплату услуг не самого банка, а страховых компаний.

Что не входит в эффективную процентную ставку?

Эта ставка не учитывает различных штрафов и пеней, которые могут применяться к заёмщику в случае нарушения кредитного договора. Не включаются сюда и комиссионные за внесение ежемесячных платежей. Размер этих платежей невозможно спрогнозировать или их вообще может не быть. Если это будет кредит наличными с зачислением средств на пластиковую карту или кредитная карта, то комиссионные за обналичивание средств в этом случае не будут включены в эффективную процентную ставку по кредиту.

Как рассчитывается эффективная процентная ставка?

Расчёт эффективной процентной ставки ведётся по специальной формуле, разработанной Центробанком. Конечно, вычислением можно заняться и самому, зная все дополнительные платежи, включаемые в кредит, но вообще, банки обязаны перед началом оформления озвучить её значение.

Не рекомендуем вам самостоятельно рассчитывать эффективную процентную ставку, так как правильного результат вы всё равно не получите.

Как можно повлиять на полную стоимость кредита?

Размер эффективной процентной ставки одного и того же кредита может увеличиваться или уменьшаться в виду изменений условий кредитования, например, срока выдачи средств. Это связано с тем, что если кредит оформляется на год, то все комиссии распределяются равной суммой на каждый месяц. А если заём оформляется на два года, то сумма комиссионных делится не на 12, а на 24 месяца. Вот и получается, что эффективная процентная ставка в первом случае будет выше.

Еще одно условие выдачи, влияющее на размер полной стоимости кредита — вид ежемесячных платежей. Это могут быть аннуитентные (всегда одинаковая сумма каждый месяц), дифференцированные (когда каждый месяц ежемесячный платёж идет на уменьшение) или буллитные (при такой схеме заёмщик сначала выплачивает проценты банку, а только потом основной долг). Если сравнить эти три вида платежей, то при дифференцированном эффективная ставка будет ниже всего.

Зачем заёмщику знать эффективную ставку?

Ну, начнём с того, что по закону каждый банк, начиная оформлять кредит, обязан сообщить заёмщику полную стоимость кредита. Но на деле всё выходит иначе, заёмщики ошибочно считают годовую процентную ставку основным показателем переплаты, а банки не спешат оглашать эффективную. Если банк не говорит об эффективной ставке первым, то пусть заёмщик сам начинает интересоваться её значением.

Знание эффективной ставки позволяет заёмщику объективно оценивать кредитные предложения. Один банк может предлагать годовую ставку в 15%, но при этом значение полной стоимости кредита будет равно 40%, а другой предлагает годовую 25%, но его эффективная ставка будет равняться 30%.

Прежде чем браться за оформление кредита, обязательно узнавайте у банка значение эффективной процентной ставки, это единственный реальный показатель переплаты.

Мы стараемся, чтобы финансовая грамотность населения нашей страны росла день ото дня, поэтому читайте наши статьи и добавляйте сайт hbon.ru в закладки.

hbon.ru