Какой код дохода правильно вписать в справке 2 НДФЛ. Доходы 2 ндфл

расшифровка. Иные доходы налогоплательщика. Коды доходов в 2-НДФЛ

Самый популярный налог, касающийся каждого человека, достигшего трудоспособного возраста, – это НДФЛ, или подоходный. За счет него в значительной степени формируются федеральный, региональный и местный бюджеты. Чтобы правильно применять существующую систему взимания НДФЛ, необходимо иметь представление о том, какие у физических лиц вообще бывают доходы и какие из них входят в облагаемую базу.

Доходы, на которые начисляется НДФЛ

НДФЛ начисляется на все виды доходов физических лиц. В их состав входит:

- Заработная плата по основному месту и по совместительству.

- Премиальные выплаты.

- Оплата основного и дополнительного отпусков.

- Оплата больничного листа.

- Подарки и выигрыши.

- Гонорары, получаемые за интеллектуальную деятельность.

- Страховые выплаты.

- Оплата работы по гражданско-правовым договорам.

- Выручка от продажи имущества.

- Доходы арендодателя по договору аренды.

- Иные доходы налогоплательщика.

Для правильного исчисления НДФЛ не имеет значения гражданство физического лица, важно лишь, является он резидентом или нет. Это определяется тем, сколько дней этим лицом проведено в году (именно календарный год является налоговым периодом для НДФЛ) в пределах границ России. При нахождении в стране свыше 183 дней человек считается резидентом, в противном случае – нерезидентом. У физлица-резидента налогообложению подлежат все доходы в соответствии с законом. Нерезидент платит только с тех доходов, которые он получил от базирующегося в России источника.

Налогооблагаемая база по подоходному налогу физлица состоит из всех доходов, выданных ему в финансовом либо натуральном виде, за исключением сумм, которые в соответствии с НК РФ свободны от налогообложения, и различных видов вычетов.

Какие доходы не облагаются НДФЛ

Нужно понимать: в отношении подоходного налога нет так называемых льготников, то есть физических лиц, освобожденных полностью от его уплаты. Освобождению подлежат лишь отдельные виды доходов:

- Пособия женщинам по беременности и родам.

- Страховая и накопительная пенсии.

- Социальные доплаты к пенсии.

- Все законодательно утвержденные компенсации, связанные: с возмещением ущерба здоровью; с безвозмездным выделением помещений для проживания и коммунальных услуг; с увольнением работника, за исключением оплаты неиспользованного отпуска.

- Оплата за сданную кровь и материнское молоко лицам, являющимся донорами.

- Алименты, получаемые налогоплательщиком.

- Выплачиваемая работникам материальная помощь в пределах, не превышающих четырех тысяч рублей.

- Выплачиваемая работникам материальная помощь при рождении или усыновлении ребенка в пределах, не превышающих 50 тысяч рублей.

- Иные доходы, перечисленные в НК РФ ст.217.

Из налогооблагаемой базы при расчете НДФЛ отнимаются различные виды вычетов. Это определенная законодательством сумма, не подлежащая налогообложению. Вычеты предоставляются гражданам, имеющим детей, представителям определенных профессий, ветеранам, лицам, пострадавшим в техногенных катастрофах, и другим, перечисленным в НК РФ.

Предоставление налоговым агентом сведений в ИФНС

Все организации и индивидуальные предприниматели, имеющие наемных работников, становятся для них налоговыми агентами по НДФЛ. В чем заключаются их обязанности? Во-первых, со всех доходов, выплачиваемых работодателем физическому лицу, необходимо удержать подоходный налог. Во-вторых, удержанные суммы нужно перечислить на счет Федеральной налоговой службы в определенные законодательством сроки. В-третьих, после окончания календарного года (является налоговым периодом для НДФЛ) агент обязан предоставить данные в инспекцию обо всех удержанных и перечисленных суммах подоходного налога по каждому наемному работнику. Работодатель предоставляет по каждому работнику справку по форме 2-НДФЛ в сроки, указанные в НК РФ.

Предоставление с опозданием или отсутствие справки влечет за собой штрафные санкции. Коды в 2-НДФЛ в 2016 году немного отличались от ныне действующих.

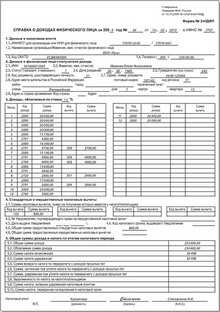

Как заполняется справка 2-НДФЛ

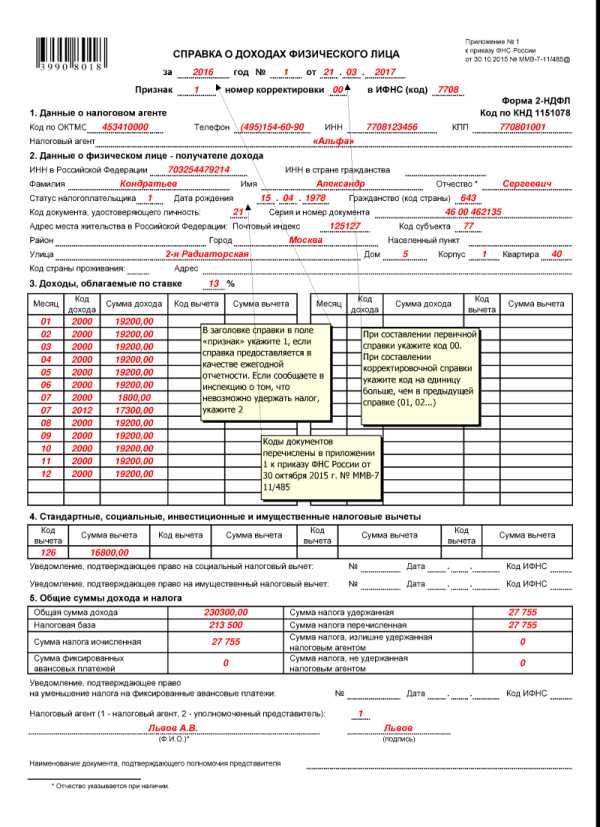

В 2017 г. действует форма 2-НДФЛ, бланк которой утвержден в Приказе ММВ 7-11/485 от 30.10.15 г.

Как заполнить 2-НДФЛ, чтобы форма прошла проверку и была принята налоговым инспектором? Прежде всего обратим внимание на разделы, из которых она состоит:

- Раздел 1. Указываются наименование, адрес, телефон, ИНН, КПП, код ОКТМО налогового агента.

- Раздел 2. Заполняется идентификационный номер налогоплательщика, Ф. И. О., статус, дата рождения, гражданство, паспортные данные и адрес налогоплательщика.

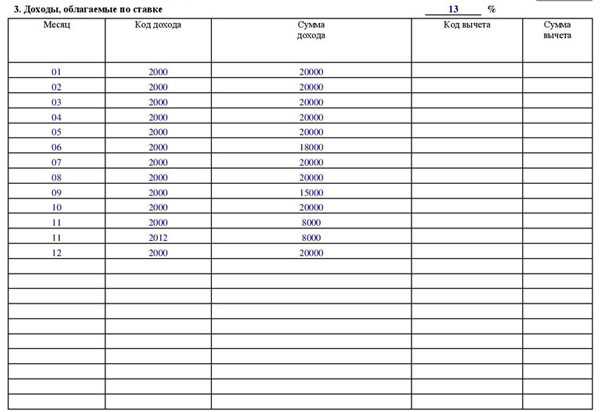

- Раздел 3. Помесячно заносятся все начисленные облагаемые суммы с разбивкой в соответствии с кодом дохода, проставляются профессиональные вычеты.

- Раздел 4. Заполняются коды и суммы социальных вычетов, а также имущественных и инвестиционных.

- Раздел 5. Суммирован доход за весь год, налогооблагаемая база, рассчитан налог к уплате, указан удержанный и перечисленный НДФЛ.

Перед тем как заполнить 2-НДФЛ, необходимо провести проверку актуальности данных об адресе, реквизитах паспорта налогоплательщика. Если в течение прошедшего года данные изменились, нужно внести исправления. При обращении работника по поводу возврата подоходного налога при покупке жилья или платного обучения и лечения ИФНС обнаружит расхождение данных в справке и предъявленных документах. Образец новой формы 2-НДФЛ представлен в данном материале.

Что такое код дохода и как он определяется

Коды доходов в справку 2-НДФЛ необходимо выбирать из Приложения №1 к Приказу № ММВ-7-11/387 от 10.09.15 г. В нем каждому виду дохода, который может получить физическое лицо в денежной или натуральной форме, присваивается уникальный четырехзначный код.

Для работодателя очень важно определить, к какому коду относится доход и правильно указать его в справке. В перечень, утвержденный Минфином, постоянно вносятся изменения. Как пример можно привести расчет заработной платы и пособий. Эту операцию выполняет каждый работодатель. В 2015 г. после утверждения нового перечня доходы распределялись так:

- Начислена заработная плата (в том числе премии) – код 2000.

- Начислены отпускные (в том числе оплата неиспользованного отпуска при увольнении) – код 2012.

- Оплачены листки временной нетрудоспособности – код 2300.

В 2016 году в перечень кодов в 2-НДФЛ внесены изменения: из суммы заработной платы выделили премии, причем разделили их в зависимости от источника выплат. В 2017 г. из суммы оплаты положенных работнику отпусков выделили и присвоили отдельный код компенсации оставшихся дней отпуска при увольнении. В отчете за 2017 г. доходы наемных работников в результате расчета заработной платы и пособий распределятся по кодам доходов в 2-НДФЛ таким образом:

- Начислена зарплата – код 2000.

- Начислена премия за производственные результаты и иные показатели, выплачиваемая из фонда оплаты труда не за счет чистой прибыли или средств целевого назначения – код 2002.

- Начислена премия за те же показатели за счет прибыли и целевого финансирования – код 2003.

- Начислены отпускные – код 2012.

- Начислена оплата за оставшиеся дни отпуска при увольнении – код 2013.

- Оплачены листки временной нетрудоспособности – код 2300.

Когда учет заработной платы, пособий и компенсаций ведется в специальных программах, таких как «1С:Предприятие», достаточно один раз в момент ввода в действие очередного изменения перечня внести соответствующие дополнения в программу. При расчете зарплаты вручную бухгалтеру нужно будет внимательно распределять доходы физлиц. Согласно статье 126.1 НК РФ за предоставление налоговым агентом справок, содержащих недостоверные сведения, грозит штраф пятьсот рублей за один документ. Если сотрудников много, сумма штрафа в случае неправильно выбранного кода дохода окажется чувствительной.

Для чего предназначен код дохода 4800

Расшифровка кода дохода 4800 в приложении к приказу Минфина звучит так – «иные доходы». Дополнительно никаких пояснений не предоставлено. Это означает, что при выплате или выдаче в натуральном виде (призы, подарки, форменная одежда) физическому лицу доходов, не входящих на основании НК РФ ст.217 в перечень освобождаемых от налогообложения, необходимо удержать и перечислить в доход государства подоходный налог.

Что делать, если в действующем перечне доход не указан? Его относят на код дохода 4800, расшифровка которого означает «иные доходы». Нужно помнить, что в том случае, когда выдача производилась в натуральном виде, ее стоимость определена, но налог удержать невозможно, потому что в денежном выражении в налоговом периоде после этой выдачи физическому лицу ничего не положено. В обязанности налогового агента входит сообщение об этом в ИФНС.

Налогообложение суточных в служебной командировке

Чаще всего код 4800 применяется для отражения дохода работника в виде суточных, выплачиваемых за время нахождения в служебной командировке. Размер командировочных расходов определяется в «Положении о командировках», которое является приложением к коллективному договору. Это необязательный документ, можно все необходимые моменты прописать в «Правилах внутреннего распорядка», или приказе руководителя. Но многие организации принимают Положение, его можно создавать в программах по управлению персоналом при автоматизированном учете. Размер суточных устанавливается по решению руководства и не ограничен верхним пределом. Нужно помнить, что в статье 217 названы предельные размеры суточных, не подлежащих обложению подоходным налогом:

- В командировках в границах России – 700 рублей.

- В заграничных командировках – 2500 рублей.

Суточные, превышающие этот предел, облагаются 2-НДФЛ. Например, если для внутренней командировки в организации определен размер суточных 1000 руб., работник выезжал на пять дней, ему начислено 5000 руб. Из них 700 х 5 = 3500 руб. не облагаются НДФЛ. Сумма 1500 руб. должна быть включена в справку 2-НДФЛ в том месяце, когда были начислены и выданы суточные, с кодом дохода 4800.

Аналогичная ситуация с размерами командировочных расходов по проживанию. Организация вправе предусмотреть в своем Положении полное возмещение затрат на проживание на основании предоставленных документов. В случае отсутствия документов работнику может быть определено возмещение в твердой сумме. В статье 217 предельные размеры необлагаемого возмещения за проживание без подтверждающих документов:

- В командировках в границах России – 700 рублей.

- В заграничных командировках – 2500 рублей.

Суммы сверх указанных в статье 217 облагаются подоходным налогом и отображаются с кодом дохода 4800. Расшифровка всех сумм, которые относятся к этому коду, должна вестись в бухгалтерии с тем, чтобы избежать недоразумений при налоговых проверках.

Удержание НДФЛ с доплаты до среднемесячной заработной платы при выплате некоторых видов пособий

Организации имеют право доплачивать своим сотрудникам в те периоды, когда они не работают и получают пособие за счет фонда социального страхования. Это может быть оплата по листку нетрудоспособности или отпуска по беременности и родам.

Если социальные выплаты, рассчитанные в соответствии с правилами, установленными законодательством, оказываются меньше, чем среднемесячный заработок работника, может быть осуществлена доплата, компенсирующая эту разницу. Это необязательная выплата. Приказом по организации устанавливается перечень работников (в него может входить не весь персонал), которым доплачивают пособия, и порядок расчета.

Если оплата больничных листков полностью облагается подоходным налогом, то доплата к ней тоже входит в базу и учитывается в 2-НДФЛ по коду 2300. Оплата отпуска по беременности и родам освобождена от налога, но произведенная доплата не является государственным пособием. На этом основании она включается в облагаемые доходы и в справке 2-НДФЛ в сроки выплаты учитывается по коду 4800.

В каких случаях НДФЛ удерживается из компенсации при увольнении

В случаях реорганизации, смены собственника предприятия иногда происходит замена руководящего состава – начальника, заместителей начальника, главного бухгалтера. При увольнении этих работников законодательно предусмотрен ряд выплат:

- Пособие при увольнении.

- Сохраненная заработная плата на время трудоустройства.

- Компенсации.

Статьей 217 эти выплаты освобождаются от налогообложения в сумме, не превышающей трехкратный размер среднемесячного заработка, или шестикратный размер в том случае, когда работники увольняются с предприятия, расположенного в районе Крайнего Севера либо местностях, приравненных к ним. Выплаты указанным работникам, превышающие необлагаемый максимум, являются облагаемым доходом и в справке 2-НДФЛ будут указаны по коду дохода 4800 и в расшифровке.

Какие еще могут быть иные доходы?

Организация, нуждающаяся в квалифицированных кадрах, готова принимать на работу специалистов, проживающих в других местностях. При этом руководители часто даже оплачивают кандидатам на должность проезд на собеседование и другие расходы, с ним связанные. Переезд сотрудника к новому месту работы налогом не облагается. Но кандидат не является сотрудником, поэтому возмещение по предъявленным проездным документам, счету из гостиницы является налогооблагаемым доходом. Кода для него в перечне не предусмотрено, поэтому в справке сумму следует отображать как иные доходы по коду 4800. Организация обязана удержать и перечислить подоходный налог с иного дохода. Здесь возможны два варианта:

- Кандидат сам купил проездные билеты, оплатил проживание, сдал документы в организацию для возмещения.

- Билеты на проезд приобретались и гостиница оплачивалась самой организацией.

В первом случае проблем возникнуть не должно: начислив возмещение, бухгалтер удержит с него НДФЛ и перечислит в бюджет. Во втором случае удерживать налог не с чего. Хотя доход, несомненно, получен, но в такой форме, что удержание невозможно. В этом случае не позднее февраля будущего года организация, основываясь на требовании Налогового кодекса, обязательно должна поставить инспекцию в известность о препятствии к удержанию налога.

Бывают ситуации, когда во время налоговой проверки инспекторы относят на код 4800 некоторые суммы. Это доходы, которые не должны входить в облагаемую базу согласно статье 217, но из-за отсутствия или неправильного оформления соответствующих документов (нет договора, отсутствуют справки, подтверждающие статус налогоплательщика и др.) не принимаются проверяющими в таком качестве. Их могут отнести к иным доходам (код доходов по 2-НДФЛ - 4800) и удержать налог, а также начислить пеню или штраф.

База, на которую начисляется подоходный налог, очень разнообразна. В нее входит множество различных начислений, вознаграждений, пособий, компенсаций, выплат и т. д. Для того чтобы правильно классифицировать все это многообразие по кодам доходов, нужны вдумчивость и внимание. От этих качеств в итоге будет зависеть правильность исчисления налога.

fb.ru

Какие доходы включаются в справку 2-НДФЛ

Начнем обзор расшифровкой аббревиатуры, чтобы сразу было понятно, что представляет собой официальная бумага. НДФЛ – это Налог, взимаемый с Доходов Физических Лиц, и он вносится в справку, составленную по форме 2 и содержащую информацию обо всех видах удержания, зарплате и текущем источнике прибыли.

Документ со столь важными сведениями выдает работодатель – за необходимый отчетный период (чаще всего за год, но возможен и такой вариант, как за семестр или за квартал). За получением следует обратиться в бухгалтерию предприятия.

Теперь рассмотрим, какие доходы включаются в справку 2-НДФЛ, чтобы не допустить ошибок при ее заполнении. Учтите, если подать ее с помарками, исправлениями, устаревшими, неактуальными, неверными данными, ее не примут и оформлять ее придется заново, потеряв важное время.

В списке включаемых доходов

- Зарплата, в том числе надбавки за ночные часы, выполнение опасных и/или вредных работ, совмещение должностей и/или обязанностей.

- Премия за достижение производственных (или соответствующих им) результатов, регламентированная законодательством и прописанная в контракте.

- Больничный – за исключением детского пособия и декретных.

- Прибыль, полученная по любому гражданско-правовому договору, кроме авторского.

- Премия, выданная из специального фонда компании, целевого резерва, непосредственных денежных поступлений на счет фирмы.

- Какие угодно виды вознаграждений (актуально для членов совета директоров).

- Отпускные и компенсации за неиспользованные отпуска.

- Прибыль физлица, сдающего в аренду недвижимость, транспорт, другую собственность, компьютерные сети и/или средства коммуникаций.

- Дивиденды и/или проценты, набегающие с облигаций юрлиц-резидентов РФ.

- Материальные выгоды, приобретенные вследствие займов.

- Задолженности, ранее списанные с баланса предприятия и считающиеся «прощенными».

- Различные варианты выходных пособий.

А также суточные сверх нормы, всевозможные доплаты и тому подобное.

Поможем заполнить справку 2-НДФЛ

Внимание, налоги вписываются в виде цифровых кодов: например, зарплате соответствует 2000, больничному – 2300, а дивидендам – 1010. Чтобы не запутаться в обозначениях, поручите оформление нам – звоните и заказывайте данную услугу.

Мы сразу же поймем, какие источники и коды указывать конкретно в вашем случае и обеспечим максимально корректное заполнение, чтобы вы могли без проволочек предъявить справку при обращении в банк за кредитом или в посольство за визой.

ndfl.moscow

отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2020 №ММВ-7-11/387@. В конце 2016 года налоговая служба изменила список кодов (Приказ от 22.11.2020 № ММВ-7-11/633@). С 2018 года налоговая вносит еще несколько изменений в коды НДФЛ: четыре кода доходов и один код вычета. Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ 2016в 2018 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 - это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 - премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона.

Код дохода 2003 - премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 - доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 - отпускные.

Код дохода 2300 - больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2610 - обозначает материальную выгоду работника по займам.

Код дохода 2001 - это вознаграждение членам совета директоров.

Код дохода 1400 - доход физлица от сдачи в аренду собственности (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 - доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

Код дохода 2013 - компенсация за отпуск, которым не успел воспользоваться работник.

Код дохода 2014 - выходное пособие.

Код дохода 2611 - прощенный долг, списанный с баланса.

Код дохода 3021 - проценты с облигаций российских компаний.

Код дохода 1010 - перечисление дивидендов.

Код дохода 4800 - “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита или доплата больничных.

Смотрите полный список доходов и вычетов для справки 2-НДФЛ

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 - денежные подарки работнику. Если сумма превышает 4000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 503.

Код дохода 2760 - материальная помощь сотруднику или бывшему работнику, который вышел на пенсию. Если сумма помощи превышает 4000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 - единовременная выплата в связи с рождением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

О кодировании детских вычетов с 2017 года мы рассказывали здесь. Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность. Первый месяц работы бесплатен для всех новых пользователей.

Попробовать бесплатно

www.b-kontur.ru

2 ндфл для сотрудника какие доходы включать

Эта справка содержит в себе следующие сведения:

- О работодателе – его полное наименование, ИНН и КПП, и другие реквизиты.

- Полностью ФИО работника.

- Ежемесячные данные этот сотрудника о доходе, который облагается по ставке 13%.

- Если у сотрудника есть право на стандартные, социальные и имущественный вычеты, то эти сведения также указываются в справке с кодами вычетов.

- Сумма налога, удержанного с этого сотрудника.

- Общие суммы полученного дохода, применяемых вычетов и удержанного налога.

Выдают такую справку в бухгалтерии у работодателя. Срок её получения, согласно статье 62 ТК РФ, составляет 3 дня, так как это документ, непосредственно связанный с работой. Чтобы работник мог опираться на эту статью при получении справки, он должен написать письменное заявление. Зачастую этого не делается.

Какие доходы указываются в справке 2 ндфл

ВниманиеЭта декларация с приложенной к ней справкой 2-НДФЛ является доказательством того, что гражданин, претендующий на получение налогового вычета, является плательщиком подоходного налога. Также 3-НДФЛ сдают индивидуальные предприниматели, как форму отчётности по подоходному налогу за себя.

Из всего вышеперечисленного можно сделать вывод, что справка 2-НДФл является составляющей декларации по налогу на доходы физического лицо по форме 3-НДФЛ. Справка 2-НДФЛ является важным документом, который подтверждает, что её обладатель имеет доход, а, следовательно, является плательщиком подоходного налога. Такую справку требуют для предъявления многие государственные учреждения, без неё невозможно оформить ипотеку или автокредит. Получить такую справку в бухгалтерии работодателя, имеет право каждый работающий гражданин, даже если он гражданин другого государства.Справка 2-ндфл: когда оформляем и кому представляем

Справка нужна для назначения государственных пособий, получения льготной ипотеки и других целей.

- Общие сведения

- Особенности предоставления

- Назначение 2-НДФЛ

- Разница между 2-НДФЛ и 3-НДФЛ

Она бывает унифицированной формы и по форме банка. Аббревиатура НДФЛ обозначает налог на доходы с физических лиц.

Следовательно, расшифровка 2-НДФЛ – это справка о доходах физического лица за определённый период, и о подоходном налоге, который был за этот период уплачен. Что это такое? Это официальный документ, в котором указаны сведения о доходах физического лица и сумме налога, которую работодатель перечислил за него. Такая справка выдаётся только работодателем, с указанием его реквизитов и с его печатью.

Отчетность по форме 2-ндфл по договорам аренды с физ.лицом

ВажноКак правильно заполнить справку по форме 2-НДФЛ (разделы 3-5) при приеме на работу в середине года сотрудника, который уже имел доходы в этом году и представил справку по форме 2-НДФЛ с прежнего места работы? Нужно ли в п. 5.1 «Общая сумма дохода» отражать сумму дохода с прежнего места работы? Рассмотрев вопрос, мы пришли к следующему выводу:В справку по форме 2-НДФЛ должны включаться доходы, выплаченные сотруднику только на Вашем предприятии. Обоснование вывода:Организация, выплачивающая доход физическому лицу, является налоговым агентом, и на нее возлагается обязанность по исчислению, удержанию у налогоплательщика и уплате в бюджет суммы налога на доходы физических лиц (далее — НДФЛ) (п.

1 ст. 226 НК РФ).Согласно п. 2 ст.Оформляем 2-ндфл на раз, два, три

Как шутят специалисты, форма 2-НДФЛ — это «донос» на физическое лицо-налогоплательщика. Другими словами, форма 2-НДФЛ имеет отношение к конкретному налогоплательщику. Проще говоря, форма 2-НДФЛ — это сведения про конкретного налогоплательщика. Кроме того форма 2-НДФЛ является еще и документом, подтверждающим платежеспособность физического лица.

ИнфоДля составления этой отчетности понадобятся: При каких выплатах арендатор обязан сдавать 2-НДФЛ Организация арендатор будет сдавать форму 2-НДФЛ, если то, что было выплачено физ.лицу (не ИП) можно отнести к категории «доход». При этом важно быть уверенными, что выплата физ.лицу будет означать, что он получил доход.

Форма 2-ндфл: разбираем нестандартные ситуации

А зачастую её не хватает, чтобы получить крупную сумму денег в банке. Поэтому банки и требуют заполнить справку по своей форме, в которой указать сведения о неофициальной зарплате. Эти сведения не передаются налоговикам. Они необходимы только банку. Если налогоплательщик имеет право на вычет, то сведения о нём должны отражаться в справке. Например, получить имущественный вычет налогоплательщик может как по месту работы, так и в налоговой. Чтобы доказать налоговикам, что он получает или не получает вычет, он должен предъявить налоговикам справку, в которой либо будут указаны сведения о вычете, либо нет.

Огромную роль играют сведения из справки по форме 2-НДФЛ при усыновлении ребёнка. На основании этих данных суд выносит решение, смогут ли будущие родители материально обеспечивать ребёнка или нет.

Что такое справка о доходах физического лица (форма 2-ндфл)

Какие есть программы для заполнения справки 2 НДФЛ Налог на доход с физических лиц взимается со всех трудоустроенных граждан, заработная плата которых превышает необлагаемый минимум. При возникновении необходимости российские граждане могут затребовать у своих работодателей справку, формы 2-НДФЛ, в которой будет указан их заработок за определённый период времени. Порядок… Чем грозит подделка справки 2-НДФЛ (последствия) Если доход не официальный, справку 2-НДФЛ работник получить вообще не может. СодержаниеЧто нужно знать? Какие последствия подделки справки 2-НДФЛ? Судебная практика (решения и дела) Либо данные в ней не соответствуют его фактическому доходу – в этом случае многие пытаются подделать данный документ. Что нужно знать? ↑ Справки… Как получить справку 2-НДФЛ военнослужащему в 2018 году Конечно, с довольствия также удерживается налог на доходы.Работнику Работнику справка по форме 2-НДФЛ предоставляется на бумажных носителях, реже с помощью сети Интернет. На бумажном носителе для работника должна стоять печать организации и подпись генерального директора или главного бухгалтера (если он имеет полномочия подписывать документы). Кроме того, на справке должны быть полные сведения о работодателе и о работнике, которому выдана справка. У справки по форме 2-НДФЛ достаточно много способов использования. Её назначение достаточно велико в бухгалтерском и налоговом учёте. С 2010 года эта справка участвует в расчёте выплат по больничному листу. Как известно, средняя заработная плата для расчета «больничных» выплат рассчитывается, исходя из заработной платы сотрудника за последние 2 года. Сведения о его заработной плате берутся бухгалтером именно из справки 2-НДФЛ. Как уже упоминалось, в справке отражается налогооблагаемый доход работника.

2 ндфл для сотрудника какие доходы включать

Кроме того, по данным из справки за последние 2 года, бухгалтер рассчитывает выплаты по декретному больничному листу. Стоит напомнить, что пособие по больничному листу женщине, уходящей декрет, выплачивается в размере 100% от среднего заработка, независимо от стажа работы на конкретном предприятии.

Если стажа женщины, которая уходит в декрет не хватает для расчёта выплат по больничному листу, она должна принеси справку по форме 2-НДФЛ от бывшего работодателя. Это необходимо для корректного расчёта денежных выплат. Если по форме банка При оформлении кредитов на крупные суммы, банки запрашивают у потенциальных заёмщиков справки о доходах по форме банка. Это альтернативный документ, который необходим банку для видения полной картины зарплаты работника. Банк требует такую справку, если не вся зарплата выплачивается заёмщику официально – то есть не вся облагается подоходным налогом.НК РФ устанавливается обязанность сдавать в свою ИФНС отчетность, содержащую сведения обо всех доходах, выплаченных физ.лицам за год и суммах НДФЛ, исчисленного, удержанного, включая те, с которых НДФЛ не был удержан, и перечисленного в бюджет. Такой отчетностью является справка по форме 2-НДФЛ, которая составляется по итогам каждого года на каждое физическое лицо, получившее доход.

Ключевым словом является слово «ДОХОД». Форма 2-НДФЛ информирует налоговые органы о каждом налогоплательщике: сколько доходов и каких получил в течение года, уплачен ли с этих доходов налог и закрыты ли его обязательства по налогу перед государством. Если по окончании года существует разница между исчисленным налогом с доходов и удержанным, значит у физ.лица есть долг и ему направляют уведомление о необходимости погасить долг по НДФЛ.

11-2.ru

какие доходы указываются в справке 2 ндфл

Купить

Заполнение графы сведений про доходы — очень ответственный пункт и стоит отметить, что не все знают, как правильно его оформлять. Конкретно, какие сведения вписывается в этот пункт? Настало время разобраться в данном вопросе раз и навсегда.

Итак, справка о доходах 2-НДФЛ предназначена для того, чтобы показать прибыль не юридических компаний, а простых людей. В ней открыто указываются данные учета доходов, приплаченые налоги и еще не уплаченные начисления налогового учета. Таким образом, можно отметить, что данная справка является первоочередным документом при оформлении ипотеки, взятия любого кредита и многих иных программ.

При составлении бланка 2 ндфл применяются некие общепринятые справочники. Их выведено всего четыре пункта кодов:

- по доходам,

- по вычетам,

- по документам,

- по регионам.

После заполнения такие налоговые документы представляются агентами налоговой инспекции. Теперь, когда все понятно, с основой самого документа, настало время ответить на самый главный и волнующий вопрос, о прибыли, которая должны указываться в справке.

Какие доходы указываются в справке 2 ндфл

Сразу стоит отметить, одного общего ответа на данный вопрос нет. Такого ответа в принципе быть не может. Дело в том, что в каждом отдельном варианте указание прибыли будет разное и нужно изучить каждый отдельный пункт.

Итак, что именно фиксируется в документе:

- доход, полученный от заработка на месте официальной работы или службы;

- в результате ученых работ. В этот раздел вписываются полученные суммы от НИОКР, опубликованных статей, прав на авторские работы или смежные, монографии тоже учитываются;

- указывается творчество, начиная от литературы, архитектуры и до кино;

- любая оплачиваемая работа;

- вклады. Здесь также нужно будет вписывать, в каком эквиваленте поступают средства, это рубли, валюта иных стран или драгоценный металл;

- указываются полученные прибыли при наличии собственных акций, полученные денежные средства от коммерческих предприятий, дивиденды по вложениям, долгам;

- выплаты по страховым случаям;

- выкупные суммы;

- все полученное в результате заключения договора по аренде любой недвижимости;

- от реализации;

- пенсии другие пособия, например те деньги, которые насчитываются на период вынашивания ребенка и на период его младенчества;

- от применения в работе любого транспорта в этот перечень входят морские суда, предназначенные для передвижения по рекам и воздуху;

- полученные доходы от трубо-электропроводов, полученные от оптико-волоконных линий и интернет связи.

- оплата наследнику лица заключившего страховку.

Все пункты являются обязательными и перечислены в законах Российской Федерации. Конечно, параллельно со всем составленным, существует и другой список. Он содержит в себе список доходов не нужных для указания в справке 2 ндфл. И его тоже важно тщательно изучить, чтоб впоследствии не было никаких ошибок при заполнении. Этот документ особенно ответственный и от него зависит результат того дела, которое будет начато.

Оставьте заявку и менеджер свяжется с вами в ближайшее время!

ndflbest.com

Код дохода 2002 в справке 2-НДФЛ

Смысл и назначение справки 2-НДФЛ

Сведения о доходах и налоговых отчислениях ежегодно подаются фирмами и ИП в налоговую инспекцию. Несоблюдение этого правила влечет наложение штрафных санкций.

Согласно ст. 62 ТК РФ, сотрудник организации вправе обратиться с просьбой о выдаче справки, и бухгалтерия обязана выполнить ее в трехдневный срок. Бумага требуется работникам для следующих целей:

- трудоустройство к новому работодателю;

- сдача в ИФНС декларации по форме 3-НДФЛ;

- оформление имущественного или социального вычета;

- подтверждение уровня своего благосостояния для заинтересованных структур (банка, органов опеки и попечительства, суда, визового центра и т.д.).

Обязанность выдавать справки возложена законодательством на налоговых агентов – фирм и частных коммерсантов, которые делают выплаты физическим лицам, удерживают с них налог и переводят в бюджет.

Требования к заполнению справки едины вне зависимости от того, кто является получателем документа: ИФНС или банк. Однако в первом случае ошибка бухгалтера чревата штрафными санкциями для агента-составителя или отказом гражданину в предоставлении вычета.

Например, неправильный выбор кода дохода «больничный» в справке 2-НДФЛ не станет причиной отказа в кредите. Для банка первостепенное значение имеет сумма прибыли, полученной от нанимателя. Налоговики, напротив, обратят внимание на допущенную неточность и расценят документ как ошибочный.

Справка по форме 2-НДФЛ. Бланк и образец.

Что такое код дохода?

Для удобства чтения справки 2-НДФЛ в ней используются сокращенные обозначения, отражающие определенные виды прибыли физических лиц и вычетов, предоставленных действующим законодательством. Кодирование делает документ компактным без ущерба для смыслового содержания.

Коды доходов для справки 2-НДФЛ 2017 – это номера, состоящие из четырех цифр, используемые для обозначения вида поступлений сотрудника, полученных от работодателя. Они указываются в третьей части справки.

Чтобы заполнить документ, бухгалтер должен выбрать подходящие значения из справочника, приведенного в Приказе ФНС ММВ-7-11/387@, датированном 2015 годом. Перечень часто обновляется, поэтому для корректного заполнения справок бухгалтеру нужно следить за изменениями законодательства и делать соответствующие настройки в учетной программе (например, 1С).

Последние изменения в действующий справочник были внесены в 2016 году. Сейчас в нем 85 значений, из которых бухгалтер должен выбрать наиболее правильный для сложившейся ситуации. Если не подходит ни одно из имеющихся значений, проставляется код дохода 4800 в справке 2- НДФЛ – «Иные доходы». Он уместен в следующих ситуациях: перечисление компенсации за неиспользованный отпуск, выходное пособие сверх установленного законодательством размера и т.д.

Выбираем код доходов: пример ситуаций

Действующий справочник предлагает широкий выбор вариантов прибыли, получаемой от работодателя, но в сложившейся практике наиболее востребованными признаются следующие коды:

- Вид дохода 2000 – обозначает заработную плату, получаемую специалистами за исполнение возложенных функций, денежное довольствие военнослужащих. Код не используется для обозначения выплат по гражданско-правовым договорам.

- 2010 – используется для отражения в справке выплат, полученных физическим лицом от компании или ИП по ГПБ (исключение – вознаграждения авторам произведений).

- Код 2300 – применяется для отражения выплат по больничным листкам. Напротив числового обозначения бухгалтер прописывает сумму пособия, перечисленного специалисту за период нетрудоспособности.

- 2012 – указывается напротив сумм отпускных, перечисленных персоналу компании.

Важно! Значение «2012» используют в ситуациях, если работающий специалист уходит на оплачиваемый отдых. Если бухгалтер выплатил увольняемому сотруднику компенсацию неотгулянного отпуска, нужно использовать обозначение «4800».

Как отразить в 2-НДФЛ премии и подарки?

С 2016 года премии, указываемые в справке о доходах, делятся на два типа, для каждого из которых установлено собственное числовое обозначение. Бухгалтеру нужно выбрать правильную из альтернатив:

- Код дохода 2002 в справке 2-НДФЛ – используется для отражения сумм поощрений, выплаченных за достижение специалистами результатов, оговоренных трудовым договором или действующими НПА. Эти премии списываются на себестоимость продукции и не выплачиваются из чистой прибыли.

- Код 2003 – иные поощрения, имеющие непроизводственный характер, т.е. не связанные напрямую с результатами труда специалистов (например, премия к юбилею, перед уходом на пенсию и т.д.). Они уплачиваются из чистой прибыли организации или целевых средств.

Какой код дохода в справке 2-НДФЛ применим для отражения материальной помощи персоналу? В 2017-2018 гг. бухгалтеру приходится выбирать между тремя вариантами, используемыми в разных ситуациях:

- 2760 – это суммы, выплаченные работникам (настоящим или бывшим), ушедшим за заслуженный отдых.

- 2762 – денежные поощрения, выплачиваемые матери (отцу) при рождении ребенка.

- 2710 – иные типы материальной поддержки персонала, не попавшие в предыдущие два пункта.

Важно! Помощь по коду 2762, выплаченная в пределах 50 тыс. рублей, освобождена от подоходного налога. При ее указании бухгалтеру нужно обязательно проставить код вычета 503 в справке 2-НДФЛ.

Компания вправе дарить персоналу подарки, приуроченные к торжественным датам и событиям. Для обозначения этих поощрений в 2-НДФЛ применяется код 2720. Если денежный эквивалент презента составляет 4 тыс. руб. и менее, уплата подоходного налога не предусмотрена законодательством. Напротив суммы ставится код вычета 501.

Иные коды доходов в 2-НДФЛ

Справочник кодов обширен: специалисты ФНС предусмотрели большое количество ситуаций, связанных с взаимоотношениями физлиц и налоговых агентов. Рассмотрим другие часто применимые обозначения:

- 1010 – суммы дивидендов, полученных от участия в уставном капитале организации.

- 2400 – поступления от сдачи компании-нанимателю в аренду автомашин, компьютерных сетей и средств связи.

- 1400 – доходы от предоставления работодателю во временное пользование иного имущества, не попавшего в предыдущую категорию.

- 2610 – материальная выгода, выражающаяся в экономии на %% за счет более низкой (нулевой) ставки по займам, выданным фирмой-нанимателем.

- 2510 – код, используемый в ситуациях, когда организация оплачивает за сотрудника коммунальные услуги по месту его проживания, стоимость питания, оздоровления в санатории и т.д.

Согласно разъяснениям ФНС, использование кода 4800 допустимо, если для обозначения ситуации не подходит ни один из перечисленных в справочнике вариантов. Приведем примеры его применения:

- компенсация неотгулянного отпуска при увольнении;

- командировочные сверх нормы;

- доплата пособий до среднего заработка из средств компании.

Чтобы не путаться в обозначениях, бухгалтеру компании рекомендуется использовать коды из нового варианта справочника, утвержденного в 2016 году, вне зависимости от того, кто является потенциальным получателем 2-НДФЛ: налоговая инспекция или сторонняя организация. Нужно «держать руку на пульсе» изменений в законодательстве, чтобы своевременно реагировать на появление новых кодовых обозначений.

Как указать код вычета в справке 2-НДФЛ?

Видам вычетов, на которые вправе претендовать сотрудник, посвящен четвертый раздел справки. Они уменьшают налоговую базу и снижают размер НДФЛ, перечисляемого компанией в бюджет за конкретного специалиста.

Для заполнения раздела бухгалтеру нужно использовать обновленный справочник кодов вычетов, действующий с 2016 года. Все представленные в нем обозначения делятся на следующие группы:

Это стандартные вычеты, предоставляемые родителям на детей. Например, код вычета 126 в справке 2-НДФЛ используется для лица, на обеспечении которого находится ребенок до 18-ти лет (или до 24-х, если он обучается на дневном отделении вуза).

Инвестиционные вычеты, связанные с деятельностью на рынке ценных бумаг.

Имущественные вычеты, предоставляемые налогоплательщику. Код 310 распространяется на суммы, потраченные на строительство, приобретение недвижимости или земли, 311 – на %% по целевым ссудам под решение жилищного вопроса.

Коды социальных вычетов, включая суммы, израсходованные на лечение, обучение самого налогоплательщика или членов его семьи.

Профессиональные вычеты, включающие суммы подтвержденных документально расходов на выполнение работ по гражданско-правовым договорам или получение авторских вознаграждений.

Вычеты, уменьшающие стоимость подарков и материальной помощи. Например, законодательно установлено, что презенты сотрудникам организации стоимостью до 4 тыс. руб. не облагаются подоходным налогом.

Вычет с дохода, полученного в форме дивидендов, оговоренный ст. 214 НК РФ.

Правильный выбор кодов доходов и вычетов – важный элемент корректного составления справки 2-НДФЛ. Допущенные ошибки могут стать причиной долгих разбирательств с ИФНС, а в отдельных случаях – наложения штрафных санкций.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Код дохода в справке 2 НДФЛ

Что собой представляет последний справочник кодов дохода для справок 2-НДФЛ?

Какие нормативные акты регулируют их использование? В чем секрет успешного проведения всех расчетов и быстрого оформления отчетности?

Каждому руководителю и бухгалтеру предстоит нелегкая задача – составить отчет в налоговую инспекцию по доходам физических лиц.

Для правильного отображения данных в справке стоит четко знать и разбираться в кодах, в том числе и доходов. Что же это такое и где их взять?

Что это за коды?

Кодом дохода в бланке 2-НДФЛ называется число, состоящее из четырех цифр, которое обозначает определенный вид прибыли сотрудников.

К примеру, заполняя форму, бухгалтер укажет один код для отображения зарплаты, и другой – при выдаче премий или подарков.

Код дохода выбрать можно по специальному справочнику, где есть полный перечень видов оплаты физическому лицу.

Назначение

Все доходы персонала, которые облагаются налогом, описываются в 3-м разделе документа 2-НДФЛ.

Фото: раздел 3 справки 2-НДФЛ (пример)

Использование кодов из справочника необходимо, чтобы были правильно проведены все расчеты, а налог на доходы физических лиц удержаны по той ставке, использование которой обосновывается законом.

Нормативная база

Регламентировано заполнение справки 2-НДФЛ Приложением №1, что утверждено Приказом ФНС России от 13 октября 2006 г. № САЭ-3-04/706@.

Дополненная и измененная редакция – Приказ от 20 декабря 2007 №ММ-3-04/689@.

Согласно этим документам в справке об облагаемом налогом доходе физического лица по определенной ставке нужно указать код налога на доход с физических лиц, выбрать который можно из справочника Приложения №2 к форме 2-НДФЛ.

Все значения кодов прописаны в Приложении №3 (Приказ от 17 ноября 2010 года №ММВ-7-3/611@).

Оплата кредиторам и акционерам

| Коды | Пояснение |

| 1010 | Для отображения дивидендов |

| 1011 | Для указания процентов (кроме тех, что определяются облигацией, покрытой ипотекой, и эмитированной до 1 января 2007 года). Сюда относятся и дисконты |

| 1110 | Для процентов с облигаций при покрытии ипотеки, эмитированных до 1 января 2007 года |

| 1120 | Для выплат сумм учредителям доверительных предприятий с ипотечными покрытиями, что были получены. Суммы выданы управляющими ипотечными покрытиями до 1 января 2007 года |

Страховые выплаты

| Коды | Пояснение |

| 1200 | Для сумм, что были получены как оплата согласно страховому договору |

| 1202 | Для доходов, что получены в качестве страховых начислений по договору о страховании здоровья (не считая договора о страховании пенсий). Используется при выплате, что осуществляется при достижении указанного в документах возраста или при наступлении других событий. |

| 1203 | Для доходов, что получены как страховые выплаты по договору о добровольном страховании имущественного объекта (в том числе ответственность граждан за нанесение ущерба имущественному объекту третьими лицами) |

| 1211 | Доход, что получен как страховой взнос по страховому договору |

| 1212 | Для прибыли сотрудника – денежной выкупной суммы, что была выплачена по страховому договору, и подлежит начислению в случае прекращения действия условий договора, что прописаны в документации |

| 1213 | Для дохода – денежной (выкупной) суммы, что была выплачена плательщику налога при прекращении действия договора о добровольном пенсионном страховании, что уменьшена на суммы взноса на страхование, что уплачивался плательщиком. В тех ситуациях, когда не было использовано налоговые вычеты по заявлению согласно ст. 219. п. 4 НК |

Выплата пенсий

| Коды | Пояснение |

| 1220 | Для средств, что начисляются сотруднику как сумма, что начисляется согласно договору по пенсионному обеспечению |

| 1240 | Для указания сумм пенсий, что начисляются по договорам негосударственной пенсионной форме обеспечения |

Доход при авторстве

| Коды | Пояснение |

| 1300 | Для сумм, что получены плательщиком налога при применении в РФ прав на авторство или другого права (не считая вознаграждения за авторство) |

| 1301 | Для прибыли, что была получена при отчуждении права на авторство или другого права |

Доходы при операциях с имуществом

| Коды | Пояснение |

| 1400 | Для прибыли, что была получена при передаче в аренду по договору, а также для прибыли, что получена при ином пользовании имуществом (не считая прибыли при передаче на время транспорта и средства связи, компьютерных коммуникаций) |

| 1510 | Для сумм, что получены при реализации сделки по договору купли-продажи жилой недвижимости, в том числе приватизированной (дачи, садовые домики и земля и при частичном владении имуществом) |

Суммы с операций с ценными бумагами

| Коды | Пояснение |

| 1520 | Для доходов, что получены при продаже имущественного объекта (не считая жилой недвижимости, приватизированных строений и земли, ценных бумаг) |

| 1530 | Для сумм, что выдаются, когда продаются ценные бумаги |

| 1531 | Для сумм, что получены при реализации сделки сбыта ценных бумаг по договору, что обращаются на организованных рынках |

| 1532 | Для сумм, что получены физлицом при совершении операции с материальным инструментом сделки на определенные сроки. Базисный актив – использование ценных бумаг, фондовых индексов, что рассчитываются организатором на рынке |

| 1533 | Для сумм, что были выданы сотруднику при продаже и погашении инвестиционного фонда |

| 1535 | Для суммы, что была выдана при реализации действий при финансовой сделке |

| 1536 | Для сумм, что были получены работником от операций с ценными бумагами, что не обращаются, но при покупке соответствовали требованиям, что выдвинуты к ценным бумагам |

| 1540 | Для сумм, что были получены плательщиками налогов при продаже доли участия в уставной основе предприятия |

Премии

| Коды | Пояснение |

| 2000 | Выплата вознаграждений плательщику за успешную деятельность; денежных содержаний и других средств военнослужащему, и тем, кто приравнивается к нему (не считая начислений согласно гражданскому трудовому договору и за авторство) |

| 2001 | Выплата премий директору, другие выплаты, что получает член управительских органов предприятия (совет директорского состава и т. д.) |

| 2010 | Оплата согласно гражданско-правовому договору (кроме авторских премий) |

| 2020 | Средства для начислений оплаты за отпуска |

Авторские вознаграждения

| Коды | Пояснение |

| 2201 | Для выплаты авторских премий за написание литературной работы, также и для театрального пользования, киноиндустрии, циркового и эстрадного искусства |

| 2202 | Для выплат авторской премии за написание художественного графического текста, фотоработы и печатного издания, архитектурного и дизайнерского текста |

| 2203 | Для выплат авторских вознаграждений за созданное скульптурное произведение, декоративную живопись, прикладное или оформительское искусство, театральное произведение, декорацию в кино по различным техникам исполнения |

| 2204 | Для премий за созданное аудиовизуальное произведение (относительно видео продукции, киноиндустрии и телевизионных программ) |

| 2205 | Для вознаграждений за созданное музыкальное произведение (для оперы, балета, духовных оркестров, для кинолент и театральной постановки) |

| 2206 | Для вознаграждения за авторство при создании музыкального произведения, также и для публикаций |

| 2207 | Для выплаты автору – исполнителю литературного произведения, или в искусстве |

| 2208 | Выплата автору за работу над научными трудами |

| 2209 | Для выплат автору за открытие в науке, изобретение и промышленный образец |

Пособия, подарки, материальная помощь

| Коды | Пояснение |

| 2300 | Для пособий нетрудоспособности на протяжении некоторого времени |

| 2400 | Для сумм, что были получены при эксплуатации транспорта (касательно морских и воздушных суден также), при перевозке, штрафах при задержке транспорта в начальном или конечном пункте в РФ. Для прибыли, что была получена за пользование трубопроводами, линиями передачи электричества, средствами связи, компьютерными коммуникациями в РФ |

| 2510 | Для выплат в полном или частичном объеме за плательщика налогов предприятием или ИП продукции или прав на имущество, коммунальные услуги, еду, отдых, обучение |

| 2520 | Для сумм, покрывающих цену продукции, работы, что была получена безвозмездно |

| 2530 | Для оплаты работы в натуральных формах |

| 2610 | Для выплат материальной выгоды, что была получена при экономии процентов за использование кредитных средств (не считая доходы – материальную выгоду, что была получена при пользовании кредитом, что был израсходован на строительные работы или покупку в России жилой недвижимости) |

| 2620 | Для отображения материальной выгоды, что была получена при экономии процентов с пользования целевым займом, если он израсходован при строительных работах или покупку в России недвижимости для жилья. Должны быть подтверждающие использование финансов документы |

| 2630 | Для отображения материальной выгоды, что была получена при покупке продукции согласно гражданско-правовому договору у физлица, предприятия и ИП, что взаимозависимы относительно плательщика налогов |

| 2640 | Для отображения материальной выгоды, что была получена при покупке ценных бумаг |

| 2710 | В справке 2-НДФЛ код дохода для материальной помощи (не считая средств, что выплачиваются работодателем работающим сотрудникам и уволившимся из-за выхода на пенсию как инвалид или достигши возраста; помощи, что оказывается такой категории людей организацией общественной направленности) |

| 2720 | Цена объекта дарения |

| 2730 | Цена приза за выигрыш в мероприятии, что проводилось согласно решениям Правительства РФ |

| 2740 | Цена выигрыша и приза, что был получен в конкурсе, игре или мероприятии для рекламы продукции или услуги |

| 2750 | Цена приза, что был получен на конкурсе и в соревновании, что проводились не по решению Правительства РФ, законодательной структуры государственных властей и местных структур и не для рекламных кампаний |

| 2760 | Выплата материальной помощи, что проводилась работодателем своему сотруднику, что уволился из-за наступления пенсионного возраста или при получении статуса инвалида |

| 2761 | Выплата материальной помощи, что осуществляется инвалиду общественной организацией инвалидов |

| 2770 | Для возмещения работодателями сотруднику, его семье стоимости купленных медицинских препаратов, что назначил медработник |

| 2780 | Для оплаты стоимости купленных медицинских препаратов, что назначил медработник, в ситуациях, что не описаны в ст. 217, п. 28 НК |

| 2790 | Для отображения помощи при цене подарка, что был получен ветераном ВОВ, вдовой военнослужащего, погибшего при военных действиях с Финляндией, ВОВ, Японией, вдовой умершего инвалида войны |

Доход при банковских операциях и выигрыши

| Коды | Пояснение |

| 2800 | Для сумм, что были получены при погашении обязательств по векселю |

| 2900 | Для средств, что были получены при осуществлении операций с иностранными валютами |

| 3010 | Для выигрыша, что оплачивается организатором лотереи, тотализатора и остальных игр (также это относится и игрового автомата) |

| 3020 | Для сумм процентов, что были получены по вкладу в банковском учреждении при превышении размеров, что рассчитаны по ставкам рефинансирования ЦБ РФ в периоде, когда есть начисление процентов, по рублевому вкладу (кроме срочного пенсионного вклада, что внесены на срок 6 мес. и больше) и 9% годовых по вкладу в иностранных валютах |

| 3021 | Для сумм процентов, что были получены по срочному пенсионному вкладу в банковском учреждении, что вносились не меньше, чем на 6 мес |

| 4800 | Остальные доходы |

При заполнении справки 2-НДФЛ необходимо максимально точно отображать всю информацию, предусмотренную законодательством.

Для правильного указания в отчетах таких данных необходимо провести все настройки в программе для расчета заработной платы.

Обычно проблемы возникают при указании начислений, которые добавляются помимо зарплаты и отпускных. Проверять нужно и настройки для исчислений НДФЛ.

Выбирается форма основных и дополнительных начислений, вкладка для расчета заработной платы, пункт для расчетов заработной платы по предприятиям, затем – настройка расчетов заработных начислений.

Список будет содержать информацию о начислениях, из которых нужно выбрать соответствующее. Даже в том случае, когда доходы не будут облагаться НДФЛ, в отчете их стоит указать обязательно.

Бывают ситуации, когда в тяжело определить, какой код лучше поставить: такого вида дохода либо вовсе нет в перечне, либо есть несколько подходящих на взгляд бухгалтера пунктов.

К примеру, код дохода в справке 2 НДФЛ «Компенсация за неиспользованный отпуск» чаще всего выбирается 2012, хотя в справочнике соответствующего нет.

В тех случаях, когда не прописано коды, стоит выбрать «Другие доходы», то есть 4800. Грубой ошибки при выборе первого или второго кода не будет.

При введении нового кода стоит указывать налог, которым облагается такой вид доходов, с помощью включения флажков, предусмотренных для этого в программе.

Например, для выплат пособий по нетрудоспособности будет включен один флажок, поскольку такие суммы не являются налогооблагаемыми ЕСН.

Залог проверок без проблем и правильного проведения расчетов – точность и внимательность.

Справочник гораздо упрощает задачу специалистам, но все равно стоит быть аккуратным в подборе кода.

buhonline24.ru