Какие банки дают хорошие проценты по вкладам. Депозит какой лучше

Какой депозит выбрать?

Какой депозит выбрать и как не попасться на уловку банка?

Какой именно выбрать депозит? На какой срок? В какой валюте? Как не попасться на депозите?

На все эти вопросы и не только мы дадим вам сегодня ответ.

На какой срок открыть депозит?

Здесь ответ простой. На какое время вам не нужны будут деньги, настолько и вкладывайте. Банки могут Вам предложить положить депозит на срок от одного месяца до несколько лет. Чем больший срок депозита, тем больший процент годовых Вы будете получать.

Если Вам потребуются срочно назад деньги, то вы сможете их вернуть, только никаких процентов вы не получите. А некоторые банки, даже берут дополнительные пени.

Тип депозита

Все депозиты условно делятся на 3 типа: классический (нет возможности ни снять, ни положить деньги раньше срока), с возможностью довложения дополнительных средств и с возможностью частичного снятия.

Что выбрать ? Это в первую очередь зависит от Вас и ваших целей. Но чем меньше у Вас возможности управлять своими деньгами, тем больший процент дает Вам банк. То есть обычно самый большой процент банк дает по классическому депозиту. Немного меньший процент депозит с возможностью доложить деньги. А меньше всего процентная ставка в депозита с возможностью снимать и докладывать деньги.

Если Вы решили забыть про свои деньги, то Вам подойдет классический депозит. Если же Вы не хотите снимать деньги, но можете еще вкладывать деньги, то можно выбрать депозит с возможностью довложения. А если вы хотите вложить деньги и пользоваться счетом когда вам нужно, то стоит выбрать депозит с возможностью довложения и снятия денег.

Валюта вклада

Здесь лучше стоит класть деньги в национальной валюте (данная валюта самая стабильная). Если же Вы хотите рискнуть и положить деньги в долларах или евро, то вперед (все зависит от курса валют, если доллар повысится в курсе, то Вы выиграете по доллару, если Евро подскочит – то Вы выиграете в Евро). Но если курс любой валюты упадет, то Вы можете потерять, даже все свои проценты. Но здесь как говорится «Кто не рискует, тот не пьет шампанское».

Выбор банка

В принципе в каком именно банке вы положите депозит нет разницы. Если у Вас вклад будет меньше миллиона рублей, то Вы будете застрахованы государством. И в случаи развала банка, все деньги Вам должно возвратить государство. Поэтому можете искать банк с наибольшими процентными ставками. При этом если у вас сумма свыше миллиона рублей, то Вы можете их положить в два вклада в разных банках (вы все равно будете застрахованы государством).

Как выбрать вклад в банке

Есть много источников поискам информации по выгодным вкладам. Мы расскажем самые распространенные.

Выгодный вклад

Поиск в интернете. Только несколько сайтов могут предоставлять достоверную информацию по процентным ставкам – РБК, Банкир.ру ... Многие сайты, в том числе банковские могут Вас обманывать. Данный способ хорош и быстр, но многие нашли самый выгодный вклад не с помощью интернета.

Пресса. Если вы хотите выгодно вложить деньги, то читайте финансовую прессу. У них можно много найти информации на тему «Как выгодно вложить свободные деньги».

Посмотрите вокруг. В другой город вы врятли поедете оформлять депозит, но обернитесь вокруг, неподалеку наверняка есть банк. Зайдите и изучите, какие условия вкладов и под какие проценты.

Вот, например отзыв, "недавно, я пошел в совершенно незнакомый мне банк получить денежный перевод. Пока я ждал в очереди, я прочел информацию по вкладам и они оказалась для меня довольно выгодными. Поэтому я через сутки открыл депозитный счет, которым сейчас пользуюсь и не сожалею."

Реклама. Не верьте рекламе, она иногда бывает неправдивой. Поэтому не верьте вывескам, а прочтите договор.

Например, реклама может быть такая «Вклад на месяц, а процент как за год». А когда идешь в банк оказывается, что это 12% годовых. Поэтому когда Вас так обманули, лучше вообще, никогда не пользоваться этим банком. И наверняка в другом банке Вы найдете депозит под 12% годовых.

Договор. Обязательно читайте договор перед его заключением. Он определяет Ваши финансовые отношения с банком. Обязательно прочтите, соответствует ли действительности процентная ставка вклада, есть ли возможность снимать или докладывать средства, штрафы как для вас, так и для банка. Обязательно прочтите текст мелким шрифтом, так как именно прячется дьявол, который может съесть Ваш вклад.

Практически все уважающие себя банки, имеют свой сайт, на котором есть договор получения вклада. Можете его просмотреть еще до визита в банк. Когда в договоре все хорошо, можете его заключать.

Комиссии открытого вклада

Любой банкир не прочь вас немножко «пощипать» с помощью разных комиссий. Для банка это конечно доход, но для вас это лишний расход. Поэтому перед заключением договора спросите, нет ли у них комиссий за получение или вложение денег.

А проблема в том, что не все комиссии указаны в договоре депозитного вклада. Часть комиссий могут быть спрятаны о общих тарифах всего банка. Поэтому изучите все тарифы банка!

Вот пример. "Я открыл счет в рублях и время от времени вкладывал туда некую сумму. Но однажды мне срочно потребовались деньги, я пришел в банк, снял деньги и оказалось, что банк взял комиссию в размере 2% от снятой суммы. И я получается вместо 12% годовых, получил всего 10%."

Причина была в том, что клиент не прочитал все тарифы банка и попросту не знал про эту комиссию. Поэтому перед открытием вклада попросите все тарифы банка и хорошенько изучите их. Это, безусловно займет некоторое время, но вы сможете сэкономить «копеечку»!

credituy.ru

Инвестиции. Какой депозит лучше?

Как выбрать депозит?

Сегодня банки наперебой предлагают открыть депозит именно у них.

Предоставляя нам, лучшие условия по вкладам и возможности надежно сохранить свои сбережения.

Как нам не запутаться при таком количестве предложений и сделать действительно правильный выбор?

Для начала необходимо ответить себе на один очень важный вопрос, — какой договор вы хотите заключить с банком? Возможно, вы хотите получить как можно больший доход в виде процентов или иметь возможность постоянно добавлять некоторую сумму денег на уже имеющийся депозит. А может быть для вас важнее обеспечить максимальную ликвидность вложенным средствам и в случае необходимости иметь возможность воспользоваться некоторой суммой денег.

Ответив на эти вопросы можно приступать к рассмотрению возможных вариантов.

Для того чтобы вложенные средства принесли доход, мы должны обратить внимание на так называемые срочные депозиты, то есть открытые на определенный срок.

Начнем с депозита, который называют срочный сберегательный депозит.

Такой депозит открывается на определенный срок и приносит хороший доход. Но его нельзя пополнять, нельзя воспользоваться положенной на счет суммой до истечения срока договора и начисленные проценты можно получить тоже только по окончании оговоренного срока.

Проще говоря — положил и забыл.

Чем больше сумма и срок договора, тем больше процентный доход будет начислен.

Такие вклады в банк могут служить залогом при получении кредита. Ведь банк имеет полную гарантию, что кредит будет возвращен в полном и объеме и в положенный срок, а значит и процентная ставка по кредиту может быть меньше.

Следующий депозит – это срочный накопительный.

Еще его называют универсальным.

Этот вклад дает на много больше возможностей: его можно пополнять, то есть при появлении свободных денег их можно добавлять к сумме депозита и проценты начисляться будут уже на большую сумму.

Некоторые договора даже предусматривают и возможность снятия денег со счета во время действия договора, не потеряв начисленных процентов. При этом необходимо, чтобы на счете всегда оставалась оговоренная договором сумма, так называемый не снижаемый остаток. В большинстве случаев банком оговаривается минимальная сумма для пополнения счета. Обычно эта сумма не менее 5000 рублей.

Этот депозит привлекает тем, что обеспечивает ликвидность вложенным средствам и дает возможность получения процентного дохода.

Ну а если ваш депозит будет срочный накопительный, да еще и расчетный, то у вас появляется возможность пользоваться начисленными процентами, которые можно перечислять на текущий счет или банковскую карту.

Такие депозиты достаточно привлекательны по сравнению с классическим сберегательным депозитом.

Начисленные проценты вы сможете или добавить на счет, обеспечив начисление процентов на вложенную сумму или, в случае необходимости, использовать для решения своих текущих проблем.

Такие счета обычно открываются на срок от двух до пяти лет.

Если банк предлагает хороший процент по такому вкладу, то есть смысл открыть его на больший срок, положив даже минимально разрешенную сумму и тем самым на несколько лет зафиксировать хорошую процентную ставку.

Разновидностью таких депозитов можно назвать вклад с капитализацией процентов. Такие предложения встречаются не часто. Это означает, что раз в три или шесть месяцев сумма начисленных процентов прибавляется к первоначальной сумме вклада, что дает возможность дальнейшего начисления процентов на проценты. Не проходите мимо такого предложения.

Для того чтобы привлечь внимание клиентов банки стали предлагать специальные вклады. Ориентированы они на определенные группы населения, например, пенсионеров или студентов. Им предлагают открыть вклад с хорошим процентным доходом и не большой суммой вклада.

Бывают интересные предложения, которые приурочены к какому-нибудь празднику. Например, Новый Год. Такие акции длятся не долго и часто бывают привлекательными.

Заключая с банком долгосрочный депозитный договор, а именно они дают наибольший доход, постарайтесь не расторгать договор досрочно, так как при этом все начисленные проценты будут вами потеряны.

Если нет уверенности в том, что сможете обойтись без этих денег, то лучше разделите их на несколько вкладов с разными условиями. Договор читайте внимательно, не стесняясь задавать вопросы работнику банка.

Выполнение этих не сложных правил будет служить залогом успеха и гарантией получения дохода.

Мы рассмотрели все основные виды банковских депозитов для физических лиц.

Должна сказать, что постоянно появляются новые банковские продукты, которые обещают большую доходность, хотя несут с собой и больший риск. Таким примером может быть инвестиционный депозит.

Но этот вариант больше подойдет для начинающих инвесторов, а это уже совсем другая история..

Понравилась новость? Лайкни!

Схожие статьи:

krossmoney.ru

Какой депозит лучше? | ЛЮДИ И БАНКИ

Чтобы выбрать депозит, который окажется лучшим для вас, достаточно перед походом в банк ответить себе на 5 простых вопросов. Заготовленные ответы помогут не растеряться в обилии банковских предложений и выбрать тот депозит, который подойдет именно вам.

Положить деньги на депозит. Казалось бы, что может быть проще? Операция на раз-два. Раз – выбрал процент повыше. Два – удостоверился, что банк является участником Фонда гарантирования вкладов физических лиц (ФГВФЛ).

На самом деле все немного сложнее. Банк предложит вам все виды депозитов, которые у него имеются. Человеку непосвященному в тонкости банковских операций быстро сориентироваться и выбрать лучший вариант сложно. Чтобы облегчить процесс рекомендуем вам перед походом в банк ответить на →

5 вопросов, ЧЕГО ВЫ ОЖИДАЕТЕ ОТ ДЕПОЗИТА

1. Вы обойдетесь без N-ной суммы определенный срок или для вас важно в любой момент иметь доступ к деньгам?

Если деньги вам могут понадобиться в любое время, и вы не хотите рисковать, лучше выбирать текущий депозит, депозит по требованию. Проценты у такого вида депозитов выше, чем проценты на остаток средств на текущем счете, но ниже, чем для срочных депозитов.

Срочный депозит – это вклад на определенный срок. Снять деньги раньше этого срока можно. Для этого достаточно за несколько дней предупредить банк. Однако в результате досрочного снятия вы потеряете большую часть заработанных процентов. Более того, договор может предусматривать уплату штрафных санкций за досрочное расторжение, определять границу частичного снятия, содержать прочие условия или ограничения.

Возьмем для примера депозиты, которые предлагает своим вкладчикам Ощадбанк. Вклад по требованию «Мобильный», минимальная сумма взноса – 500 гривен, процентная ставка – 7 % годовых, предусматривает возможность снятия средств без изменения процентной ставки при условии, что первый взнос пролежит в банке не менее 31 дня и остаток на счете после выполнения расходных операций не будет ниже 500 гривен. Таким образом, положив 2000 грн., вы уже через месяц можете снять 1500 грн. в любой момент без потери начисленного дохода.

Если выбрать срочный вклад «Накопительный», проценты будут выше даже на коротких сроках: на 3 месяца – 14,5 %, на 6 месяцев – 15,25 %, и т. д. Однако при досрочном снятии проценты не сохраняются.

2. На какой срок вы готовы расстаться с деньгами?

Чем больше срок депозита, тем выше процент. Правда, увеличивается он не пропорционально сроку и не безразмерно. Так, упомянутый вклад «Накопительный» предлагает такие проценты:

- 3 месяца – 14,5 %

- 6 месяцев – 15,25 %

- 12 месяцев – 15,5 %

- 24 месяца – 15,75 %

- 36 месяцев – 15,75 %

Как видно из примера, разница между депозитом на 1 или 2 года несущественная и составляет всего 0,25 %. А между 2-мя и 3-мя годами вообще отсутствует.

Неизвестно, что произойдет с банком через 3 года. Логичнее разместить средства на 2 года, а потом перезаключить договор на новых условиях. Рисковать имеет смысл в том случае, если банк надежный, а процентные ставки высокие, такие, какие сложились на украинском банковском рынке в конце 2012 года. Через 2 года ситуация может измениться (уже меняется) и процент по депозиту может быть ниже.

Если в погоне за высоким процентом вы решили доверить средства не слишком надежному банку, лишний раз удостоверьтесь, является ли он участником ФГВФЛ. Также учтите, что в случае возникновения у банка проблем, вы получите свои деньги в сумме, гарантированной ФГВФЛ. Вот только времени на это уйдет значительно больше. О том, как быстро вернется вклад из проблемного банка, читайте в статье «Депозит: на какой срок расстаемся с деньгами?»

3. Вы хотите накопить деньги или планируете тратить получаемый доход?

Если вам важно накопить денег, выбирайте депозит с выплатой процентов в конце срока действия договора. А еще лучше – вклад с капитализацией процентов.

Вклад с капитализацией предусматривает, что каждый месяц (квартал, год) проценты будут добавляться к сумме депозита. В следующем временном промежутке новые проценты начисляются на увеличенную сумму. Чем меньше период капитализации – квартал лучше, чем год, месяц лучше, чем квартал – тем больше денег на выходе вы получите, потому что каждая новая сумма будет работать на вас дольше.

В том случае, если депозит является для вас источником пассивного дохода, можно выбрать ежемесячный или ежеквартальный график выплаты процентов.

4. Вам важно копить, причем, регулярно?

В случае положительно ответа выбирайте депозит с возможностью пополнения. Процентные ставки по таким вкладам несколько ниже (не во всех банках), зато удобнее иметь один депозитный договор, чем 33 по 1000 грн.

Вернемся к Ощадбанку и сравним вклады «Накопительный» и «Депозитный»:

| На срок | Вклад «Накопительный» с возможностью пополнения | Вклад «Депозитный» без пополнения |

| 3 мес. | 14,50 % | 15,00 % |

| 6 мес. | 15,25 % | 16,00 % |

| 12 мес. | 15,50 % | 16,00 % |

| более 1 года | 15,75 % | 16,25 % |

Процент по вкладу без пополнения на 0,5 % выше.

Еще один существенны момент – сумма пополнения.

Если минимальная сумма дополнительного взноса слишком высока для вас (2000-5000 грн.), чтобы накопить ее вам потребуется не один месяц, лучше выбрать договор без возможности пополнения, но с более высоким процентом. Со временем, когда накопите еще что-то, заключите еще один депозитный договор.

При умеренных суммах пополнения (50-1000 грн.), таких, которые вы без труда сможете вносить каждый месяц (раз в два месяца), выбирйте депозит с возможностью пополнения. Положив деньги в банк, вы не потратите их на мелочи.

5. В какой валюте вы планируете открыть депозит?

Традиционно банки принимают вклады в национальной валюте, в долларах США и евро. Некоторые работают со швейцарскими франками, фунтами стерлингов или с мультивалютными вкладами, условия которых позволяют менять валюту вклада в пределах срока договора.

На сегодня процентные ставки по депозитам в гривне выше валютных, гривна продолжительное время демонстрирует стабильность. Эти факторы делают депозит в национальной валюте более привлекательным.

Если у вас имеются накопления в иностранной валюте или часть дохода вы получаете в долларах США или евро, логично вкладывать деньги в той же валюте без конвертаций.

Мультивалютный вклад рекомендуется только тем вкладчикам, которые имеют элементарные представления о валютном рынке, курсах, анализе. При неумелом использовании данного инструмента, доход, который получается в результате роста курса определенной валюты, можно легко потерять на частых конвертациях одной валюты в другую.

Вот, собственно, и все премудрости. Четко представляя ЦЕЛЬ вклада, вы без труда сориентируетесь в обилие предложений и выберете то, что подойдет именно вам.

Хотите быть в курсе всего, что происходит в банковской сфере и затрагивает интересы обычных граждан. Желаете легко ориентироваться в вопросах личных финансов? Подпишитесь на обновления сайта и получайте новости в свой электронный ящик. Или присоединяйтесь к нам в социальных сетях.

people-and-banks.net

Инвестор и депозит. Как выбрать депозит в банке

Сегодня я хотел бы поговорить о таком неоднозначном способе вложения собственных денег, как депозиты в банке. Многие инвесторы относятся к депозитным вкладам, как к чему-то не заслуживающему профессионального внимания, ведь проценты в них часто не покрывают даже инфляцию.

Но, на мой взгляд, при правильном подходе депозиты могут стать отличным инструментом для разумного инвестора. Сам я активно ими пользуюсь и опишу свой метод работы.

В статье постараюсь осветить следующие вопросы:

- Проценты по депозитам и уровень инфляции.

- Как выбрать депозит с лучшими условиями?

- В каком банке лучше открывать депозит?

- Подводные камни при открытии. Личный опыт.

Сразу оговорюсь, что использую депозиты исключительно, как защитный краткосрочный инструмент. Для меня они — своеобразная копилка, на которой я аккумулирую деньги перед очередной ребалансировкой. Именно это определяет мой способ работы.

1. Проценты по депозитам и уровень инфляции.

Я считаю, в заявлениях о том, что проценты по депозитам не перекрывают инфляцию, есть большая доля спекуляций.

Во-первых, сравнение идет с некой усредненной доходностью всех депозитов, хотя почти в каждый момент времени можно легко найти лучшее предложение в одном из самых надежных банков из ТОП-30.

Во-вторых, и само понятие инфляции достаточно условно. Своеобразный сферический конь в вакууме. На мой взгляд, нужно считать именно свою личную инфляцию и она может сильно отличаться от официальной, как в большую, так и в меньшую степень и куда больше скажет о Вашем реальном положении вещей.

Например, в 2015 году официальная инфляция в России была 12,91 %, у меня были открыты депозиты от 14 % до 18 % годовых. При этом моя личная инфляция имела отрицательные значения. В 2016 году официальная инфляция держится в районе 6-7 %, у меня были депозиты от 9 % до 12%, а личная инфляция в районе 4-5 %. Как видите, в моём случае, последние два года доходность по депозитам перекрывала, как официальную, так и личную инфляцию.

В общем, ориентироваться на среднюю по больнице температуру – значит добровольно позволить ввести себя в заблуждение.

2. Как выбрать депозит с лучшими условиями?

Тут, я без лишних слов, хочу порекомендовать замечательный сервис Банки.ру. Правильная настройка фильтров позволяет в считанные минуты найти самое подходящее предложение. Выбираете свой город, вкладку «Вклады», задаете в параметрах сумму, валюту и сроки – ищите среди результатов наиболее подходящий для Вас. Внимательно смотрите характеристики вклада – есть ли капитализация, как осуществляется выплата, возможно ли пополнение/снятие и т.п.

3. В каком банке лучше открывать депозит?

Как уже отмечал выше, я стараюсь выбирать банки из Топ-30. В последнее время, я держу депозит в банке из Топ-20. Это минимизирует риски банкротства банка и потерю лицензии. Найти рейтинг можно по этой ссылке на всё том же сервисе Банки.ру.

Важный момент – проверяйте, чтобы банк участвовал в системе страхования вкладов и не кладите на депозит более 1 400 000 рублей (максимальная сумма страховки на дату написания статьи). Это не избавляет полностью от рисков, если отъём лицензий продолжится с той же скоростью, то есть вероятность, что и агентство по страхованию вкладов не справится со своими обязательствами, но, тем не менее, это заметно уменьшает шансы потерять деньги.

Настоятельно рекомендую внимательно читать договор и не стесняться расспрашивать представителя банка обо всём, что вызывает вопросы.

Поделюсь парочкой казусных моментов связанных с депозитами, которые произошли со мной.

- Невнимательно прочитав договор, я не заметил пункта о том, что сумма пополнений не может превышать сумму первого взноса. В итоге оказался в ситуации, когда не мог положить деньги на свой старый депозит, так как он оказался полностью заполненным и имел в наличии слишком мало денег, чтобы открыть новый.

- Купился на выгодное предложение по доходностям в одном из банков. Но когда начал выяснять условия, оказалось, что процент будет начисляться не на всю сумму, а только на часть. Т.е. вложил 50 000 рублей, а доходность получил только на 30 000 рублей. На мой взгляд, это серьёзно попахивает мошенничеством с целью перетягивания клиентов, но факт есть факт. Естественно я отказался и вернулся в свой старый банк.

Многие, как альтернативу, рекомендуют облигации. И я согласен, что при правильном подходе они способны дать большую доходность и меньшие риски. Но для моих конкретных целей мне удобнее пользоваться депозитами. Кроме того, покупка облигаций, на мой взгляд, требует больше знаний для правильного выбора и использования, а новичку комфортней начинать с депозитов, параллельно изучая, в том числе, и этот инструмент.

На этом на сегодня всё. Очень надеюсь, что мой опыт был вам хоть чуть-чуть полезен.

ecoinvestor.ru

Выбор депозита - выбираем лучшие

Любому гражданину — вам, мне, вашим родственникам или моим друзьям, рано или поздно потребуется открыть счет в банке. Делается это с разными целями, однако для этого действия есть набор определенных правил, позволяющих решить, какой депозит лучше открыть.

Любому гражданину — вам, мне, вашим родственникам или моим друзьям, рано или поздно потребуется открыть счет в банке. Делается это с разными целями, однако для этого действия есть набор определенных правил, позволяющих решить, какой депозит лучше открыть.

В этой статье мы не касаемся выбора банка, о выборе банка есть другие статьи на нашем сайте.Здесь же рассмотрим вопрос собственно выбора депозита.

Срок хранения депозита

Для начала ответьте на вопрос, когда вы будете окончательно закрывать этот, еще не открытый, счет. Это позволит вам решить, какой депозит лучше открывать с точки зрения сроков.

Если вы планируете закрывать счет через 3 месяца – выбирайте депозит сроком на 3 месяца, если через год – выбирайте сроком на 1 год. В данный момент в каждом банке имеется полный набор срочных счетов под ваши требования — от 1 месяца до 5 лет. Естественно, условия каждого из этих срочных вкладов будут разными – чем дольше срок вклада, тем «интереснее» проценты по нему.

Если же вы не планируете закрывать вклад – открывайте счет до востребования, но только в том банке, который предлагает начисление хороших процентов на остатки на таких счетах.

Конечно же, выбирайте срок депозита такой, который будет для вас самым комфортным и максимально подходит для реализации ваших целей.

Тип банковского депозита

Для хранения денежных средств можно выбрать как срочный депозит, так и вклад «до востребования». По обычной банковской практике срочный депозит позволит вам получить больший доход по вкладу, тогда как вклад «до востребования» каких-либо серьезных процентов за хранение средств не предполагает.

В последнее время все большее число банков начисляют проценты по вкладам до востребования и даже по карточным счетам. Поэтому, не особо останавливаясь на этом, перейдем к выбору операционного типа депозита.

1. Классический вариант – это когда вы один раз кладете деньги на срочный счет и более никаких операций со счетом производить не можете. Только снять деньги и фиксированные проценты со счета по окончании срока вклада.

2. Вариант с частичным пополнением – это когда вы после открытия можете только пополнять счет, но снимать деньги частично не можете. В случае, если вам потребуется часть денег, вам придется полностью закрыть счет, забрать из суммы часть денег и открыть новый вклад уже на оставшуюся часть денег.

3. Вариант с частичным пополнением и частичным снятием – вы можете на протяжении всего срока вклада пополнять и частично снимать деньги со своего депозита.

То есть для себя вы выбираете оптимальный операционный тип депозита и открываете его в том банке, который предоставляет подобные услуги и такие счета есть в перечне его вкладов.

Однако помните, что чем гибче операционный тип депозита, тем, обычно, меньший процент банк платит вам по этому вкладу.

novatiks.ru

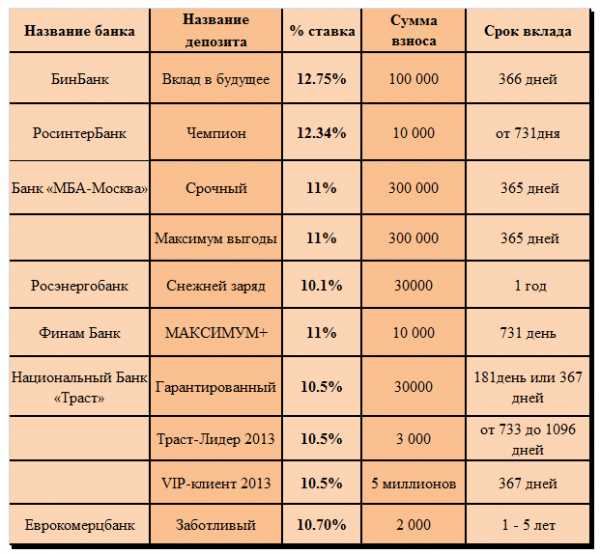

Какие банки дают хорошие проценты по вкладам?

Перед тем, как вложить свои сбережения, внимательно ознакомьтесь с предложениями разных банков.

Как выбрать банк для вклада?

Решая вопрос, какие банки дают хорошие проценты по вкладам, также обратите на следующие важные критерии:— Рейтинг финансового учреждения, входит ли оно в 100 лучших банков России.— Стабильность и надежность.— Сеть филиалов, для обслуживания в разных отделениях.— Условия по вкладам, особенно в части процентных ставок, срока и досрочного расторжения договора.— Дополнительное обслуживание вашего депозита.— Качество сервиса банка.— Льготные ставки и особые условия для определенных категорий вкладчиков.— Есть ли возможность осуществлять операции через Интернет.— Количество банкоматов, терминалов банка, возможность пополнять вклад через них.— Участвует ли банк в программе страхования вкладов.

Представленный ниже список, который подскажет вам, какие банки дают хорошие проценты по вкладам.

ТОП-3

- Кредит-Москва — «Лучше не бывает!». Ставка — 11,87% при сроке в 545 дней. Преимуществами данного депозита является возможность вносить пополнения, а также производить частичное снятие. Досрочное расторжение договора производится на льготных условиях. Депозит «Лучше не бывает!» доступен широкому кругу вкладчиков, так как для его открытия нужно всего 15 000 рублей.

- Бенефит-Банк — «Зимний». Ставка — 11,8%. Вы можете вложить свои сбережения на 92, 182, 367 или 730 дней, при этом ставка будет одинакова. Можно вносить дополнительные платежи (от 5000 рублей) и производить расходные операции до суммы неснижаемого остатка, равного первоначальному взносу — 50 000 рублей.

- Эргобанк — «Золотая пора». Ставка — 11,5% при сроке в 550 дней. Первоначальная сумма — от 15 000 рублей, есть пополнение, но нет частичного снятия.

ВАЖНО: Выгодные накопительные вклады

Если вы ищете, какие банки дают хорошие проценты по вкладам в валюте, то стоит присмотреться к следующим:

— «Исполнение желаний» (Югра) с процентной ставкой 5,7% по долларовым вкладам и 4,7% — по депозитам в евро. Ставки действительны для договора на 547-730 дней.

Если вы желаете разместить денежные средства в банке на менее продолжительный срок, то ставка будет немного ниже. По депозиту предусмотрено пополнение или частичное снятие.

— «Гарантированный Доход» (СБ Банк) с процентной ставкой 5,5% для вложений в долларах или евро. Срок — 366-548 дней. Есть возможность вносить дополнительные взносы, а частичное снятие отсутствует.

www.bankingtips.ru

Что такое депозит - определение, виды, способ начисления процентов

Содержание материала

Склонность людей сохранять свой капитал известна с давних времен. И если раньше деньги приходилось прятать в сундук, то, с развитием финансовых отношений, человек может свои средства не просто сохранить, но еще и правильно инвестировать.

Одним из самых распространенных и популярных методов инвестирования, который предполагает минимальный риск, является банковский вклад или депозит. Но, несмотря на доступность этой услуги, многие люди задаются вопросом, что такое депозит?

Что такое депозит

Депозит – это банковская услуга, целью которой является сохранение денег с последующей выплатой процентов.

Дословно, депозит, в переводе с латинского означает «вещь, которую отдали на хранение». Еще во времена Древней Эллады, когда прихожане сносили дары в храмы, у жрецов возникла идея приумножать эти средства.

Депозит в банке

В современном мире, банковский депозит означает сумму, отданную клиентом на хранение в банк с условием последующей выплаты вознаграждения.

Возникает резонный вопрос, а для чего же банкам выплачивать деньги за предоставление услуги хранения?

Всем известно, что основной прибыльной деятельностью банков является предоставление кредитов. Именно эта услуга приносит наивысший доход. Но для выдачи кредитных продуктов, банк должен располагать большой суммой денег. Безусловно, каждая кредитная организация обладает своим уставным капиталом, который постоянно находится в обороте. Но, кроме него, компании активно привлекают деньги клиентов.

Банковский депозит

Принимая вклады от юридических лиц и населения, банки их пускают в оборот с целью получения прибыли. Часть от этой прибыли идет на оплату комиссионного вознаграждения вкладчикам, остальная принадлежит банку.

Преимущества депозитов

Рассматривая банковский депозит в качестве инвестирования, следует, в первую очередь сказать о простоте работы. Если для других видов инвестирования, необходимо обладать определенными навыками и финансовой грамотностью, то здесь каждый желающий может поместить вклад в банке.

При этом не нужно отслеживать тенденции рынка, следить за курсом и т.д. Все, что требуется – это выбрать банк, отдать на хранение сумму и ждать установленного срока.

Банковский депозит

Большинство вкладчиков выбирают банковский депозит в качестве инвестирования за его определенность. Помещая в банк сумму денег, клиент четко знает, какую сумму вознаграждения он получит и в какой срок.

Из минусов депозита, можно отметить только небольшую прибыль и риск банкротства банка. Да и то, такой риск представляет реальную угрозу только тем людям, кто разместит вклад свыше 1,4 миллиарда людей.

Депозит и инфляция

Рассматривая депозит в качестве инвестирования, следует сказать, что одним вкладом все свои финансовые проблемы решить не получится. Практически все банки предлагают вкладчикам ставку по данному продукту меньше или равную уровню инфляции в стране.

Влияние инфляции на депозит

Таким образом, к концу срока окончания депозитного договора, может оказаться, что всю прибыль «съела» инфляция. Поэтому для получения более быстрой и внушительной прибыли, лучше искать другие способы инвестирования. Депозит же является отличным способом сохранности денег, без риска их уменьшения вследствие инфляции.

Но не стоит отказывать от данного банковского продукта полностью. Многие успешные инвесторы используют депозит в качестве хранения части средств, предназначенной для «подушки безопасности». Таким образом, можно смело рисковать только частью денег. Например, играть ими на фондовой бирже, вкладывая в ПАММ счета или покупку недвижимости.

Степень финансовых рисков

Для многих граждан, банковский депозит связан с определенными финансовыми рисками. Ведь кредитная организация, при неблагоприятных условиях, может в любой момент объявить себя банкротом, что значительно повышает вероятность невозврата денег.

В большинстве стран, банки, предлагая депозиты, гарантируют страхование их от форс мажорных ситуаций в специальных фондах.

Финансовые риски

С этой целью, для защиты вкладчиков от невозврата вкладов, был создан Фонд защиты вкладчиков. В нашей стране страхование вкладов осуществляется на законодательном уровне и предусматривает выплату суммы не более 1,4 миллиарда рублей.

Но для того чтобы действительно максимально снизить финансовый риск, необходимо удостовериться, что банк является участником данного Фонда.

Виды депозитов

По срокам размещения, депозиты подразделяются на два вида:

- срочный депозит;

- до востребования.

Срочные депозиты предполагают хранение денег на определенный срок, в течение которого их нельзя снимать со счета. Данный продукт характеризуется более высокой процентной ставкой, но обладает и рядом минусов.

Виды депозитов

По условия договора, клиент не может забрать деньги раньше положенного срока. Если, конечно, вкладчик примет решение все равно снимать всю сумму, банк не может воспрепятствовать этому решению. Но, по условиям договора, комиссионное вознаграждение по депозитному вкладу насчитано не будет.

Депозит до востребования более комфортный по правилам пользования и позволяет снять деньги в любой момент. Процент по вкладу насчитывается за каждый день пользования продуктом и будет в любом случае выплачен клиенту.

Минусом же депозита до востребования является заниженная процентная ставка.

С целью привлечения как можно большего числа клиентов, сегодня банки используют смешанные схемы депозитных вкладов. Они предполагают размещение денег на небольшой срок, после которого процентная ставка начисляется и является уже «несгораемой». Устанавливает не снижаемый остаток, а договор автоматически проходит пролонгацию на такой же срок.

Валюта депозитов

Сегодня в России не составляет никакого труда поместить в банк деньги на хранение в любой валюте мира. Вопрос будет только в размере процентной ставки. Как правило, валютные депозиты характеризуются более низкой процентной ставкой.

Валюта

Наибольшую популярность в нашей стране представляют депозиты в рублях, евро и долларах.

Многие банки, опять же с целью привлечения клиентов, предлагают мульти валютные вклады. По каждой валюте фиксируется не снижаемый остаток и своя процентная ставка. Дополнительным плюсом является возможность перевода одной валюты в другую по действующему курсу.

Такой вариант депозита выгоден тем клиентам, которые много путешествуют по миру или по работе связаны с разной валютой.

Также различают накопительный и целевой депозиты. Накопительный дает возможность в любой момент пополнять свой вклад, без потери процентов. При этом процент вознаграждения будет начисляться на всю сумму вклада (высчитывается по дням).

Целевой депозит предполагает вклад с определенной целью. Заключая договор, клиент может указать, для каких целей формирует вклад (на учебу, совершеннолетия и т.д.). Деньги банк выдает только при предъявлении документа, подтверждающего осуществление данной цели. Обычно, такая разновидность вклада пользуется большой популярностью среди родителей.

Процентная ставка по депозиту

При выборе банка для размещения вклада, основным критерием, которым руководствуются клиенты, безусловно, является депозитная ставка. Именно она определяет степень доходности продукта.

Процентная ставка

Существует два вида процентных ставок:

- фиксированная;

- плавающая.

Как понятно из самого названия, плавающая ставка меняется, в зависимости от действия Национального банка, который регулирует банковский рынок страны. Влиять на это могут множество факторов: экономические, социальные, политические и т.д.

Фиксированная же ставка означает, что вкладчику будет выплачен установленный процент вклада, независимо от условий, инфляции и т.д.

При варианте с плавающей ставкой, банк в любом случае гарантирует неснижаемый процент. Минусом такого варианта является отсутствие возможность спрогнозировать доход. А плюсом – более высокий процент по сравнению с фиксированной ставкой.

Принцип начисления процентов по депозиту

Процентами по депозиту является вознаграждение, которое банк выплачивает вкладчику за то, что он дал право пользоваться своими деньгами.

Начисление процентов

Существует несколько вариантов начисления процентов по вкладам:

- ежемесячно;

- в конце срока;

- капитализация.

Ежемесячное начисление происходит в конце календарного месяца и предполагает выплату вознаграждения клиенту, либо сохранение денег на счету.

Выплата в конце срока дает возможность забрать все заработанные проценты только по истечению определенного периода.

Например, клиент 1 июня 2016 года поместил 100 тысяч рублей под 13% годовых на срочный депозит на 12 месяцев. Снять деньги и получить 113 тысяч рублей он может только 1 июня 2017 года. Прерывание договора раньше срока грозит полной потерей премиальных процентов.

Капитализация процентов дает возможность ежемесячного начисления процентов на размещенную сумму вклада. При этом сумма начисленных процентов добавляется к общей сумме вклада, что повышает доход от депозита.

Очень часто клиенты путают депозит с таким банковским продуктом, как вклад. Несмотря на то, что эти два слова действительно часто используют в качестве синонимов, они имеют существенные отличия.

Депозит может размещаться только в том банке, который имеет лицензию на принятие денег от физических и юридических лиц. Вклад же для сохранения денег может помещать как в банковское, так и во внебанковское учреждение.

По вкладу используются только денежные средства. На депозитный счет же банки могут принимать ценные бумаги, драгоценные металлы, активы.

И третьим отличием вклада от депозита является то, что депозит предполагает передачу денег под определенный процент. А вклад может быть с вознаграждением и безвозмездно.

Таким образом, главным назначением банковского вклада является сохранность денег и возможность получения к ним доступа из любого города в отделении банка.

Видео. Какой депозит лучше?

Выбор банк для депозита

Прежде чем отнести заработанные деньги в банк и поместить их на хранение на депозитный вклад, следует собрать всю информацию о данной компании и внимательно изучить условия договора.

Не стоит ключевым критерием выбора определять только лишь процентную ставку. Зачастую, за выгодным процентом скрываются комиссии за обслуживание счета, сервисы по страхованию и т.д. В результате такого банковского продукта, вся ожидаемая прибыль ужей на погашение этих комиссий.

Выбор банка

Обязательно перед подписанием договора уточните вид вклада, срок и возможность дополнительного внесения средств. Некоторые банки позволяют дополнительно добавлять сумму вклада на основной счет, но при этом процент насчитывают только на первоначально размещенную сумму.

Кроме этого, обязательно уточните у банковского сотрудника схему начисления процента. Если вы снимите деньги даже на 1 день раньше положенного срока, то можете полностью потерять всю прибыль.

Заключение

Депозит — это выгодный банковский продукт, который позволяет поместить деньги на хранение с целью получения прибыли. Рассматривая данный продукт с точки зрения инвестирования, следует отметить низкую доходность.

Но при этом прогнозируемость дохода и низкие финансовые риски выгодно отличают депозит от других видов инвестирования.

Видео. Банковский депозит

bank-explorer.ru