Как правильно рассчитать беспроцентный период по кредитной карте Тинькофф. Что такое беспроцентный период

Что такое грейс период, беспроцентный период у популярных кредитных карт.

Карты с большим грейс периодом

В последнее время люди все чаще задаются вопросом о том, что такое грейс период по кредитной карте. Если говорить проще, то данная функция позволяет держателю пользоваться кредитной или овердрафтной картой (заемными средствами) по сниженной процентной ставке. Но возможность актуальна лишь в том случае, если вы полностью погашаете задолженность до окончания срока предоставленного льготного периода.

Карты с длительным беспроцентным периодом

Беспроцентный период кредитной карты: популярные банки

Альфа-Банк — льготный (грейс) период 100 дней

Льготный период кредитной карты «100 дней без процентов» указан в самом названии финансового инструмента. Помимо оплаты покупок без дополнительных начислений по долгу вы сможете также снимать наличные без комиссии. Кредитный лимит при этом составляет 300 000 рублей для Visa/MasterCard Classic и до 1 000 000 для Platinum, что является весьма внушительной суммой.

Особенности кредитной карты «100 дней без %»

- Обновление льготного периода Выделенные 100 дней обновляются на следующий же день после погашения сформировавшейся задолженности.

- Ограничение на снятие наличных Вы сможете снять не более 50 000 рублей в месяц. При больших суммах возлагается комиссия, процент которой зависит от категории карты.

- Ежемесячные минимальные платежи Ежемесячный минимальный платеж составляет 3-10% от общей суммы долга (но не менее 300 рублей).

- Возможность погасить другие кредиты «100 дней без %» позволяет перевести использование кредитных карт из других банков, погасить долг и стать клиентом Альфа-Банка с большим льготным периодом погашения задолженности.

Тинькофф банк — беспроцентный период 55 дней

Беспроцентный период для карт Tinkoff Platinum составляет 55 дней. Дата, до которой необходимо будет погасить сформированный долг, будет прописана на бумаге, поэтому нужно быть очень внимательными, чтобы не пропустить нужное время. Выплаты нужно производить в полном объеме, а не частями. Если последняя дата зачисления средств выпадает на выходной или праздничный день, транзакцию следует осуществить за 1-2 дня до итогового.

Особенности кредитной карты Tinkoff Platinum

- Ежемесячный минимальный платеж Банк самостоятельно рассчитает ваш ежемесячный минимальный платеж таким образом, чтобы его сумма НЕ превышала 8%. Среднее значение обычно составляет 6% от суммы долга.

- Бонусные баллы При оплате картой вы будете получать денежные бонусы в процентах от совершенных покупок. Работает по принципу кэшбэка.

- Погашение других кредиток Банк предоставляет возможность погасить кредиты сторонних банков и предоставляет 120 дней на беспроцентную оплату.

Сбербанк — льготный (грейс) период 50 дней

Один из самых популярных банков в России позволит вам самостоятельно рассчитать длительность грейса на официальном сайте учреждения. Чтобы более подробно вникнуть в систему, ознакомьтесь со следующими условиями.

Как формируется грейс период у Сбербанка

- Период покупок - 30 дней Отчетный период в 30 дней позволяет вам на протяжении всего месяца совершать покупки на взятые в кредит средства. В конце срока формируется специальный отчет о затратах.

- Период оплаты - 20 дней В течение последующих 20 дней необходимо погасить сформировавшуюся задолженность.

Последующие отчетные периоды работают точно по такой же системе. В итоге ваш льготный беспроцентный период длится 50 дней. Воспользоваться данной возможностью смогут практически все носители кредитных карт от Сбербанка.

Банк ВТБ — 50 дней

Политика грейс периода данного банка во многом схожа с той, которая действует у Сбербанка. Беспроцентный период длится те же 50 дней, 30 из которых выделены на приобретение товаров, а оставшиеся 20 – на погашение задолженности. При снятии наличных с банкоматов других организаций грейс не действует, поэтому процент будет начисляться. Данное условие не актуально при работе с банкоматами ВТБ 24.

Окончание грейс периода: что это?

Продолжительность грейс периода является уникальной в каждом банке, и она напрямую зависит от того, каким образом этот период рассчитывает финансовое учреждение. Чаще всего количество дней не обозначается точным числом, и формула выглядит примерно так: «до стольких-то дней». На итоговую цифру влияет фактор того, в какой день было совершено первое списание средств. Также нельзя оставить без внимания и то, что каждый банк указывает свою политику активации грейс периода.

Погашение задолженности по истекшему расчетному периоду – это самое распространенное условие среди банков, которые предлагают своим клиентам возможность использования грейса. Но если вы будете непрерывно пользоваться финансовым инструментом по такой системе, то продолжительность периода будет постепенно снижаться до 55, 60, 31 дня и так далее.

Основные преимущества и недостатки грейса

Сначала рассмотрим преимущества данной возможности:

- Не нужно оплачивать ничего лишнего На протяжении установленного времени пользования кредитными средствами вам не придется выплачивать лишних сумм.

- Сумма возврата Для определения суммы возврата достаточно узнать остаток, имеющийся на карточке.

- Обратная связь Удобная система обратной связи для получения информации касаемо вашего беспроцентного периода.

- Бонусы Огромное количество бонусных программ, предлагаемых банками клиентам

- Низкий лимит Лимит карт, которые попадают под грейс-период, значительно ниже, чем у аналогов без него

- Возможные штрафы При несоблюдении дат конечных выплат клиентам могут начисляться штрафные санкции, из-за чего приходится постоянно следить за остатком и графиком выплат

- Более высокие процентные ставки Более высокие процентные ставки по сравнению с традиционными продуктами

Взвесив все «за» и «против», вы сможете прийти к итоговому решению на тему того, стоит ли обзаводиться подобной картой. Без сомнений, в процессе пользования она очень удобна, поэтому для удовлетворения личных нужд (без требования совершения глобальных покупок) такой инструмент становится оптимальным решением.

prosto-eto.ru

Как пользоваться кредитной картой с беспроцентным периодом 🚩 Пластиковые карты

Вам понадобится

- - кредитная карта;

- - кредитный договор.

Инструкция

Для того, что определить порядок использования кредитной карты, необходимо уточнить, как именно определяется грейс-период. Ведь на самом деле обещания, что кредитный лимит будет длится 50, 60 или 100 дней еще не означает, что вернуть деньги нужно будет в течение 50,60 или 100 дней, а не раньше.

По любой кредитной карте есть так называемый расчетный и платежный период. В расчетном периоде держатель карты тратит деньги, а в платежном рассчитывается по долгам. Смысл льготного периода в том, что можно расплатиться кредитными деньгами с использованием карты и не платить за это проценты и комиссии, только нужно успеть в отведенный банком срок.

Расчетный период определяется в каждом банке по-своему. Как правило, его длительность везде одинаковая - 30 дней, а вот точка отсчета - разная. Это может быть дата получения карты, первое число каждого месяца, либо дата первой операции (активации) по карте.

Затем начинается платежный период, в течение которого нужно погасить всю сумму задолженности. Если задолженность не будет погашена полностью, на всю сумму будут начислены проценты. Продолжительность платежного периода может составлять 20, 30 и даже 70 дней. Этот период в совокупности с тридцатью днями расчетного периода и составляет грейс-период в 50,60 или 100 дней.

После окончания первого месячного расчетного периода, начинается второй расчетный период. Его продолжительность также составляет 30 дней. При этом один и тот же месяц может быть и расчетным, и платежным. Например, у вас есть карта с лимитом 50 тыс.р. Вы оплатили картой покупки 1 января на сумму 20 тыс.р. Если льготный период установлен в пределах 55 дней, то погасить задолженность нужно до 25 февраля. При этом в феврале также можно совершить покупку в пределах кредитного лимита (30 тыс.р.). Но и эту сумму нужно успеть погасить до 25 февраля, иначе будут начислены проценты за пользование кредитными средствами.

Иногда в банках платежный период установлен фиксированным, например, 25 числа каждого месяца. Это значит, что, если вы потратили деньги 20 июня, то ваш льготный период будет составлять всего 5 дней. Задолженность надо будет погасить до 25 июня. Если же вы совершили покупку 26 июня, то у вас есть месяц на то, чтобы погасить задолженность.

Реже встречается схема льготного периода, при которой погасить задолженность нужно в течение 30 дней с момента покупки. Например, вы совершили покупку с использованием карты 30 июня, а вторую - 15 июля. Соответственно, до 30 июля вам нужно погасить первый долг, а до 15 августа - второй.Если вы не успеете погасить задолженность в течение льготного периода, вы должны гасить ее минимальными платежами. Их размер индивидуален для каждой кредитной карты. Это может быть 3%, 5% или 10%. Например, при задолженности 20 тыс.р. необходимо ежемесячно вносить от 600 до 2000 р. При несвоевременном внесении минимальных платежей банк могут наложить на заемщика штраф, а информация о просрочках передается в бюро кредитных историй.

Обратите внимание

Льготный период может распространяться не на все операции. Так, по условиям большинства банков включаются в грейс-период только операции по безналичной оплате товаров и услуг. А за снятие наличных, помимо комиссий, будут начисляться проценты, исходя из установленной ставки.

Полезный совет

Старайтесь не снимать наличные с кредитной карты, т.к. в этом случае все равно придется заплатить штрафную комиссию.

www.kakprosto.ru

Беспроцентный период

Можно ли не платить проценты по кредитке?

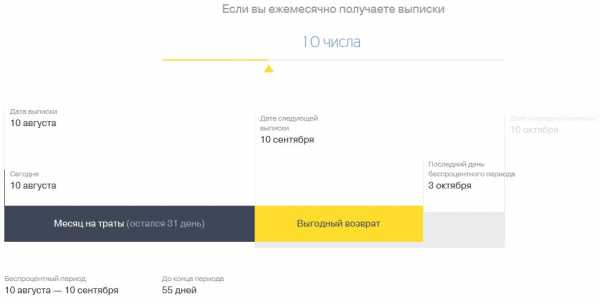

Можно, если погасить весь долг в беспроцентный период. Беспроцентный период — это 55 дней с первого дня расчетного периода.

А что такое расчетный период?

Это месяц использования карты. Банк устанавливает даты расчетного периода автоматически: например, с 18 ноября по 17 декабря и дальше по 17-е число каждого месяца.

В последний день расчетного периода, например 17 декабря, банк формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

Когда нужно погасить задолженность, чтобы не платить проценты по кредитке?

В течение 55 дней после выписки, которую банк присылал вам до покупки. Эту дату банк указывает в выписке, в личном кабинете и мобильном приложении, но вы можете вычислить ее и самостоятельно:

Калькулятор беспроцентного периода

То есть если я оплатил покупку на 5-й день после начала расчетного периода, то у меня еще 50 дней на то, чтобы погасить долг без процентов?

Верно. Главное — не снимать наличные.

А что не так со снятием наличных с кредитки?

Если снимать наличные с кредитки, банк считает долги иначе. Прежде всего он начислит комиссию за снятие наличных — 2,9% от суммы снятия и еще 290 Р. Банк сразу же начнет начислять проценты на снятую сумму, не дожидаясь 55 дней. При этом он будет считать проценты по повышенной ставке — до 49,9% годовых.

Дмитрий снял с кредитки 5000 Р на 10-й день расчетного периода.

Ко дню выписки за снятие наличных он будет должен:

- сумму снятия: 5000 Р

- комиссию: 145 + 290 = 435 Р

- процент: 49,9% годовых за 20 дней, то есть 5435 × 0,49 × 20 / 365 = 5435 × 0,02685 = 145,93 Р

- общий долг: 5580,93 Р

Общий долг нужно погасить полностью в течение 25 дней с даты формирования выписки.

Сначала банк погашает покупки, а снятия по карте — в последнюю очередь. Чтобы избавиться от процентов за снятие, нужно погасить весь долг.

За месяц Дмитрий потратил по кредитке 30 000 Р и собирался погасить долг в расчетный период, чтобы не платить проценты. Но в конце месяца сорвался и снял 5000 Р на случайную покупку.

Теперь Дмитрий платит 49,9% годовых с 5000 Р, которые снял. И просто вернуть 5000 Р на карту не получится. Чтобы избавиться от процентов, придется погасить весь долг — 35 000 Р, а также набежавшие проценты и комиссию.

А если я переведу деньги на другую карту, какой будет процент?

Такой же, как за снятие наличных.

Ладно. А если я снова оплачу покупку кредиткой через месяц после первой покупки, то беспроцентный период для второй покупки будет короче?

Этот долг уйдет в следующий расчетный период — его нужно погасить за новые 55 дней.

Так, давайте еще раз. Выписки, кредиты…

| Выписка — информация о минимальном платеже и его дате, задолженности по карте. | Приходит на почту в течение трех дней после наступления расчетного периода. Можно скачать в личном кабинете и посмотреть в приложении. |

| Дата оплаты — до этой даты нужно заплатить на карту сумму минимального платежа. Иначе штраф. | Указана в выписке, в личном кабинете и приложении. |

| Баланс на дату выписки — сумма, которую выгоднее погасить до даты минимального платежа. | Указан в выписке. |

Выписка — информация о минимальном платеже и его дате, задолженности по карте.

Приходит на почту в течение трех дней после наступления расчетного периода. Можно скачать в личном кабинете и посмотреть в приложении.

Дата оплаты — до этой даты нужно заплатить на карту сумму минимального платежа. Иначе штраф.

Указана в выписке, в личном кабинете и приложении.

Баланс на дату выписки — сумма, которую выгоднее погасить до даты минимального платежа.

Указан в выписке.

journal.tinkoff.ru

Грейс период - что такое льготный, беспроцентный период по кредитной карте

Многим держателям кредитных карт знакомо словосочетание «беспроцентный период», но не все понимают суть этого понятия. Большинство людей до сих пор не разбирается в базовых параметрах популярных сегодня финансовых услуг. Вкладчики не знают размер выплат в рамках страхования вкладов, заёмщики не понимают разницы между дифференцированным и аннутитетным платежом, а владельцы кредитных карт не всегда осознают все плюсы и возможности, не понимают, что значит грейс-период. Конечно, недостаток информации не мешает людям пользоваться финансовыми услугами, но происходит это на условиях минимальной выгоды.

Беспроцентный период по кредитной карте

Беспроцентный, льготный или грейс-период – разные варианты названий одной банковской услуги. Беспроцентный период – временной отрезок, на протяжении которого использование заёмных средств не облагается процентами в случае полного погашения образовавшейся задолженности до конца льготного периода. Как правило, льготный период действует при совершении безналичных операций – оплаты товаров и услуг через интернет и в торгово-сервисных центрах. В порядке исключения некоторые банки включают в грейс-период и снятие наличных.

Продолжительность грейс-периода

Срок беспроцентного периода зависит от каждого конкретного банка. Наиболее популярным у банков является грейс-период сроком 50-55 дней. Его фактическая длительность зависит от того, как банк рассчитывает беспроцентный период. Часто реальное количество дней без процентов зависит от того, в какой день произошло фактическое списание средств со счёта. Банки различаются и по способу использования грейс-периода в следующем месяце, в некоторых такая возможность доступна только при погашении задолженности по прошедшему расчётному периоду. Обратите внимание, что беспроцентный период не отменяет необходимости вносить минимальный платёж.

При рациональном использовании кредитной карты, льготный период может помочь существенно сэкономить на процентах за пользование кредитом и использовать заёмные средства с максимальной выгодой. Распространено заблуждение, что кредитная карта практически ничем не отличается от потребительского кредита: ежемесячно гасишь долг равными платежами и не знаешь проблем. На самом деле кредитка сложнее и требует определённой финансовой грамотности. Держатель карты должен понимать, что ежемесячный платёж может изменяться в зависимости от беспроцентного периода, суммы израсходованного лимита и т.д.

В банках отмечают, что за последние несколько лет число знающих, что такое беспроцентный период, значительно возросло. Это объясняют тем, что в связи с нестабильной экономической ситуацией люди стали считать свои деньги. Однако многие клиенты до сих пор не хотят вникать в особенности льготного периода или не могут в этом разобраться.

Как посчитать грейс-период по кредитке

Существует несколько схем расчёта беспроцентного периода кредитования.

Наиболее популярная схема предусматривает траты по карте на протяжении отчётного периода, например, с 1 марта по 1 апреля. Задолженность необходимо погасить до окончания платёжного периода, который, как правило, длится 20 дней. Допустим, в период с 1 марта по 1 апреля клиент израсходовал 20 000 рублей. Для соблюдения условий льготного периода он должен внести на счёт эту сумму до 20 апреля. Таким образом у владельца карты есть минимум 20 дней, чтобы уложиться в беспроцентный период.

Банки не всегда отсчитывают расчётный период с первого числа месяца, иногда отсчёт начинается с даты первой покупки по карте, дате её выпуска либо активации, со дня, следующего за формированием ежемесячной выписки по карте. В таких случаях банки обещают грейс-период до 50 дней – месяц расчётного периода и 20 дней, когда можно погасить кредит без процентов. Если задолженность будет погашена не в полном размере, банк начислит проценты на всю сумму долга, создавшуюся в отчётном периоде. Например, если из 20 тысяч в период беспроцентного кредитования на счёт было внесено 18, банк начислит проценты на все 20 тысяч.

Во второй схеме банком устанавливается определённое количество календарных дней, когда операции по карте не облагаются процентом. Например, человек воспользовался заёмными средствами 7 апреля, с этого момента банк отсчитывает 60 дней, в которые операции попадают под льготный период. Предположим, с 7 апреля по 6 июня по карте было потрачено 30 000 рублей. 7 июня вся задолженность должна быть погашена. Если последняя операция по карте была выполнена 3 июня, то льготный период именно для этой транзакции будет составлять 3 дня.

В такой схеме нет 20 дней с момента оплаты покупки, на протяжении которых клиент может погасить кредит, зато с момента первой транзакции льготный период будет длиться 2 месяца. Обязательным условием для такого беспроцентного периода является ежемесячное погашение минимального платежа.

В третьей схеме грейс-период может устанавливаться отдельно для каждой операции. Произведённые траты погашаются в порядке их совершения. Такой вид расчёта предлагает очень мало отечественных банков.

credits-on-line.ru

Льготный период Тинькофф: как рассчитывать и контролировать

Грейс период, устанавливаемый на кредитные карты банком Тинькофф, составляет 55 дней. Мы расскажем, как выгодно использовать эту возможность и не платить проценты. Владельцам кредиток Тинькофф стоит знать, что грейс-период банк распространяет только на безналичные операции по оплате товаров. При получении наличных в банкоматах или кассах льготный период не действует. Если вы захотите перевести заемные деньги другому клиенту или на свою карту в другом банке, такая операция также не попадает под действие грейс-периода.

Как рассчитать льготный период

Особенностью расчета льготного срока в Тинькофф является начало отсчета не от момента совершения первой покупки, а от расчетной даты (или от даты выписки). Как правило, расчетный период составляет 30 дней. В это время владелец карты может совершить покупки, и затем у него есть 25 дней для погашения задолженности.

Дата выписки указывается в личном тарифном плане. Например, дата определена 10-го числа каждого месяца. Если вы делаете покупку 11 апреля, то внести сумму нужно до 04 июня (10 мая +25 дней). В таком случае ваш льготный период действует с 11 апреля до 04 июня.

Если вы оплатите покупку позже, например 30 апреля, то беспроцентный период будет меньше: погасить сумму необходимо до 4 июня, пользоваться заемными деньгами предстоит всего 35 дней.

Нужно отметить, что пользоваться кредитом без процентов можно не только в расчетный срок, но и в период погашения, то есть все 55 дней. Обязательным условием для нулевой ставки будет возврат полной суммы долга по каждой покупке до окончания срока. Другими словами, если вы сделаете первую покупку 10 апреля, а следующую 15 мая, то до 4 июня нужно вернуть долг по первой сумме. Вторая будет относиться уже к следующему расчетному периоду, и включаться в выписку по операциям с 10 мая по 9 июня.

Рассчитать свой льготный периодКак контролировать сроки грейс-периода

Каждый владелец кредитки, независимо от активности ее использования, ежемесячно получает выписку из банка. Там указывается срок погашения, минимальный регулярный взнос и сумма, причитающаяся к уплате для получения нулевой ставки.

Выписку доставляют клиенту тем способом, который он указал в анкете-заявке: на электронную почту, курьером или почтовой службой. Кроме этого, вся информация дублируется в личном кабинете интернет-банка.Если клиент не вернет сумму до окончания периода погашения, он теряет право на получение нулевой ставки. Банк начислит проценты за каждый день использования, учитывая все приходные и расходные операции по карте.

На сайте банка есть удобный инструмент для определения даты возврата платежа, с его помощью можно быстро узнать сколько дней осталось до конца беспроцентного периода, сколько дней до внесения платежа, когда начнется следующий период. Для того чтобы узнать эту информацию нужно всего лишь указать дату получения выписки.

cards-shop.ru

Беспроцентный льготный период по кредитной карте Тинькофф

У всех кредитных карт в банке Тинькофф есть так называемый грейс период или его еще называют беспроцентным периодом до 55 дней. Это специальный промежуток времени, выделенный банком в рамках которого проценты не начисляются, если выполняются все правила пользования им.

Условия беспроцентного периода

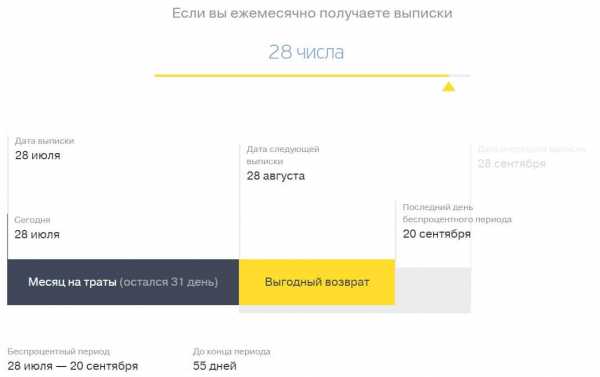

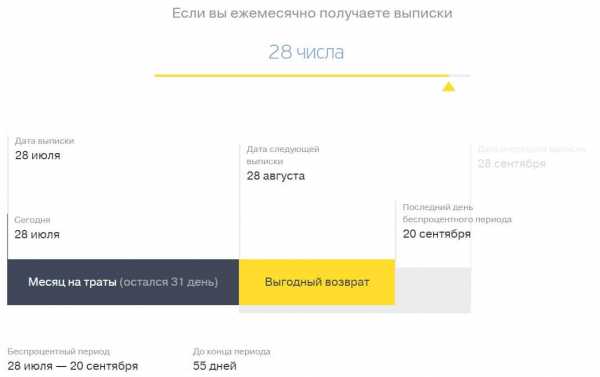

Банк Тинькофф предоставляет от 26 до 55 дней льготного периода, когда пользователь кредитной карты может не платить проценты. Количество дней зависит от двух переменных:

- дата выписки по кредитной карте. Это дата, когда на телефон по СМС и на имейл приходит сообщение с сформированной минимальной суммой платежа. В большинстве случаев это дата оформления самой кредитной карты. Дата выписки является неким неизменным «якорем» от которого и будут высчитываться количество льготных дней.

- дате покупки с кредитной карты. Покупок может быть множество и в разные дни расчетного периода.

Банк дает возможность тратить средства в течении рассчетного периода (1 месяц) и затем предоставляет 25 дней для погашения всего долга.

Внимание! Дата выписки не является первым днем месяца, а формируется для каждого клиента индивидуально. Проценты не будут начисляться только в том случае, если до окончания льготного периода погашена ВСЯ задолженность по кредитной карте. В противном случае начисляться проценты.

Как рассчитать беспроцентный период

Для начала стоит определить дату выписки по кредитной карте. Это можно сделать:

- посмотрев дату заключения договора по кредитной карте

- позвонив в коллцентр по бесплатному номеру 8-800-555-10-10

- посмотрев дату последнего СМС или email с выпиской по кредитной карте

Предположим, что вы узнали дату выписки — 28 число каждого месяца. В таком случае банк предоставляет возможность тратить кредитные средства с 28 июля по 28 августа (31 день) без процентов при условии, что погасите долг в следующие 25 дней, т.е. до 19 сентября включительно.

Предположим, вы совершили первую покупку по кредитной карте 27 августа, то значит у у вас есть возможность вернуть потраченную сумму без оплаты процентов в течении 26 дней до 22 сентября, т.к. покупка была совершена фактически в конце расчетного периода. А если покупка была бы совершена на 1 день позже, т.е. 28 августа, то наступает новый расчетный период и для данной покупки действует беспроцентный срок кредитования уже 55 дней (с 27 августа по 27 сентября +25 дней на погашение займа до 23 октября)

Многие уже оценили достоинства работы грейс периода от Тинькофф и этому свидетельствует большое количество положительных отзывов в интернете. Если вам сложно считать дни, но не хотите платить проценты, то можно взять простое правило — закрывать долго на кредитке каждый месяц перед получением выписки.

Ну а если вы еще не оформили кредитную карту, то рекомендуем это сделать сейчас: Тинькофф Platinum или Тинькофф AllAirlines

Другие материалы:

banki-lab.ru

Беспроцентный льготный период по кредитной карте Тинькофф

У всех кредитных карт в банке Тинькофф есть так называемый грейс период или его еще называют беспроцентным периодом до 55 дней. Это специальный промежуток времени, выделенный банком в рамках которого проценты не начисляются, если выполняются все правила пользования им.

Условия беспроцентного периода

Банк Тинькофф предоставляет от 26 до 55 дней льготного периода, когда пользователь кредитной карты может не платить проценты. Количество дней зависит от двух переменных:

- дата выписки по кредитной карте. Это дата, когда на телефон по СМС и на имейл приходит сообщение с сформированной минимальной суммой платежа. В большинстве случаев это дата оформления самой кредитной карты. Дата выписки является неким неизменным «якорем» от которого и будут высчитываться количество льготных дней.

- дате покупки с кредитной карты. Покупок может быть множество и в разные дни расчетного периода.

Банк дает возможность тратить средства в течении рассчетного периода (1 месяц) и затем предоставляет 25 дней для погашения всего долга.

Внимание! Дата выписки не является первым днем месяца, а формируется для каждого клиента индивидуально. Проценты не будут начисляться только в том случае, если до окончания льготного периода погашена ВСЯ задолженность по кредитной карте. В противном случае начисляться проценты.

Как рассчитать беспроцентный период

Для начала стоит определить дату выписки по кредитной карте. Это можно сделать:

- посмотрев дату заключения договора по кредитной карте

- позвонив в коллцентр по бесплатному номеру 8-800-555-10-10

- посмотрев дату последнего СМС или email с выпиской по кредитной карте

Предположим, что вы узнали дату выписки — 28 число каждого месяца. В таком случае банк предоставляет возможность тратить кредитные средства с 28 июля по 28 августа (31 день) без процентов при условии, что погасите долг в следующие 25 дней, т.е. до 19 сентября включительно.

Предположим, вы совершили первую покупку по кредитной карте 27 августа, то значит у у вас есть возможность вернуть потраченную сумму без оплаты процентов в течении 26 дней до 22 сентября, т.к. покупка была совершена фактически в конце расчетного периода. А если покупка была бы совершена на 1 день позже, т.е. 28 августа, то наступает новый расчетный период и для данной покупки действует беспроцентный срок кредитования уже 55 дней (с 27 августа по 27 сентября +25 дней на погашение займа до 23 октября)

Многие уже оценили достоинства работы грейс периода от Тинькофф и этому свидетельствует большое количество положительных отзывов в интернете. Если вам сложно считать дни, но не хотите платить проценты, то можно взять простое правило — закрывать долго на кредитке каждый месяц перед получением выписки.

Ну а если вы еще не оформили кредитную карту, то рекомендуем это сделать сейчас: Тинькофф Platinum или Тинькофф AllAirlines

Другие материалы:

tbank.su