Кредитные карты с льготным периодом. Как рассчитывается льготный период? Предложения банков. Чему равняется платежный период в кредитном лимите

Что такое минимальный платеж по кредитной карте и как он рассчитывается?

Одним из самых удобных платежных средств на сегодняшний день являются пластиковые карточки. Наиболее популярными среди всех продуктов, предлагаемых банками, являются карты кредитные. Это и вправду невероятно удобно – все покупки можно совершать, не задумываясь о наличии денег в кошельке. Банк предоставляет рассрочку на несколько десятков дней. Это позволяет наиболее рационально использовать все имеющиеся доходы.

Если вы хотите, чтобы платежный «пластик» был не только удобным, но и выгодным, нужно четко понимать механизм его действия. Прежде всего, стоит разобраться в способе установления минимального платежа по кредитной карте.

Что означает минимальный взнос

Владелец любого кредитного «пластика» имеет перед финансовым заведением определенные обязательства. Каждый месяц на «заемный» счет необходимо вносить некоторую сумму денег, чтобы хотя бы частично погашать образовавшуюся задолженность. Платежи полагается совершать в установленный срок. Это гарантирует платежеспособность держателя карты и обеспечивает ему возможность пользоваться подобным инструментом и в дальнейшем.

Такое частичное погашение суммы долга и называется минимальным платежом по кредитной карте. Каждое финансовое учреждение устанавливает свой процент и определяет индивидуальные сроки погашения. Соблюдать их крайне желательно, ведь если пропустить срок внесения денежных средств, банк имеет право применить штрафные санкции или начислить пеню.

От чего зависит величина платежа

Эту позицию кредитная организация оговаривает с заемщиком на самом первом этапе отношений — она непременно прописывается в договоре. Чаще всего минимальный платеж по кредитной карте выглядит как несколько процентов от суммы средств, израсходованных человеком в предыдущий период. Обычно это 5–10 %, но может быть и совсем по-другому. Банк может установить фиксированный взнос. Его вы должны вносить ежемесячно независимо от того, сколько именно было потрачено. Это не слишком удобно, поэтому такую схему финучреждения применяют нечасто.

Минимальный платеж по кредитной карте сам по себе неоднороден и складывается из нескольких сумм:

- проценты, насчитанные на величину фактического долга за расчетный период;

- часть кредита, уже использованного заемщиком, исходя из тарифа;

- комиссии и сборы, предусмотренные договором;

- штраф, неустойка или пеня, начисленные банком при невыполнении заемщиком условий договора.

«ВТБ-24»

Каждое финансовое учреждение предлагает свои условия начисления минимального платежа по кредитной карте. «ВТБ», например, включает сюда такие суммы:

- 3 % от задолженности, имеющейся к последнему рабочему дню месяца;

- совокупность процентов за предыдущий расчетный период в соответствии с тарифом карты.

Необходимую сумму следует вносить до 18:00 20-го числа месяца, следующего за отчетным. Если клиент желает немного сэкономить на процентах, стоит использовать льготный период, который составляет 50 дней. Если вернуть деньги на карту в течение этого срока, то проценты начислены не будут.

Если вы забыли погасить долг в указанный срок, но имеете в наличии дебетовую карту этого банка, финучреждение попытается снять средства оттуда. В том случае, когда сделать это не удастся, банк будет вынужден начислить неустойку.

За 3–5 дней до наступления «часа Х» банк рассылает своим клиентам напоминание о сумме задолженности, минимальном размере денежных средств и необходимости их своевременного внесения.

«Тинькофф»

Если вы хотите иметь такой платежный «пластик», будьте готовы платить немного больше. Минимальный платеж по кредитной карте «Тинькофф» рассчитывается индивидуально и может достигать 8 %. При этом сумма платежа не может быть меньше шести сотен рублей. Это значит, что даже если вы потратили меньше, платить все равно придется.

Своевременно вносить платежи по этой карте очень желательно. В противном случае к нарушителю будут применены штрафные санкции.

- на первый раз финучреждение накажет вас на 590 рублей;

- вторичное нарушение повлечет за собой штраф 590 руб. + 1 % от фактической суммы задолженности;

- те, кто попался на нарушении сроков платежа в третий раз, расстанутся с 590 руб. + 2 % от долга.

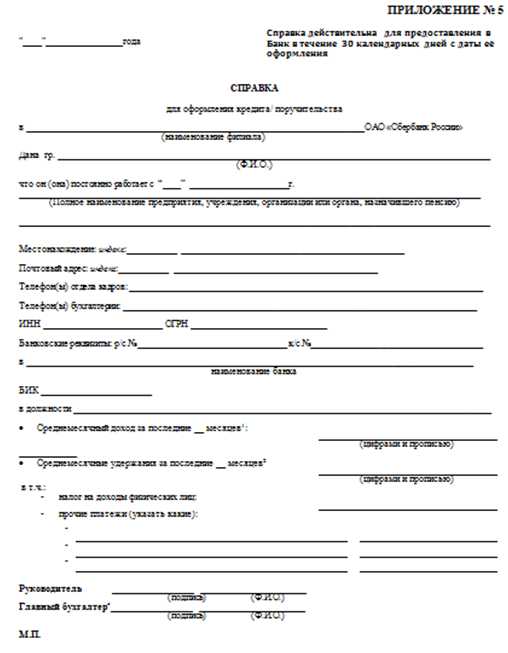

Тонкости Сберегательного Банка

Минимальный платеж по кредитной карте Сбербанка подсчитывается исходя из конечного размера задолженности. Чаще всего от общей суммы долга исчисляется 5 %. Эта цифра и есть размер наименьшего платежа, который необходимо внести на карту к определенному сроку. Иногда, впрочем, банк применяет индивидуальную схему и устанавливает персональный процент для того или иного клиента.

Если к окончанию срока, указанного в договоре, деньги на кредитную карточку так и не поступили, банк считает обязательства невыполненными и начисляет неустойку до 37 %.

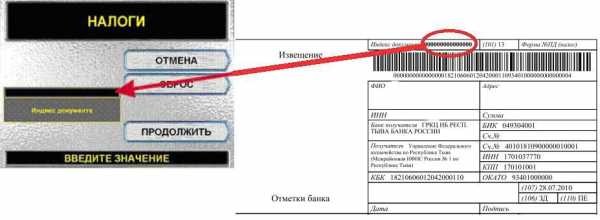

Как и где узнать точную сумму

А как узнать минимальный платеж по кредитной карте? Тут существует несколько вариантов:

- Прежде всего, можно обратиться в любое отделение вашего банка. Не забудьте взять паспорт, иначе ничего не получится.

- Если ваше кредитное учреждение предоставляет возможность пользоваться интернет-банкингом или специальными мобильными предложениями, всю информацию можно получать не выходя из дома. Просто включите компьютер, зайдите на страничку своего личного кабинета на сайте банка и получите всю необходимую информацию.

- Подключите sms-информирование. Сегодня многие банки предоставляют такую возможность. Так вы всегда будете в курсе, когда именно и какую сумму необходимо внести.

- Чтобы узнать, какой минимальный платеж по кредитной карте необходимо внести в текущем месяце, можно позвонить на горячую линию банка. Поговорив с оператором и идентифицировав себя как владельца карты, можно задать ему все интересующие вас вопросы. Иногда система предоставляет возможность перевести разговор в тоновый режим и ориентироваться по подсказкам системы.

- Многие финучреждения предоставляют возможность подключить ежемесячную электронную рассылку. На ваш e-mail будет приходить письменное оповещение с детализацией расходов по карте и суммой минимального платежа.

Если ни один из способов вам не подходит или же вы сомневаетесь в точности и правильности указанной суммы, можно произвести расчеты самостоятельно.

Калькуляция по проценту от задолженности

Если у вас есть калькулятор и кредитный договор, вы можете самостоятельно вычислить величину минимального платежа. Для начала нужно знать, из чего он складывается:

- сумма основной задолженности;

- проценты, начисленные за пользование деньгами;

- штраф или пеня, если таковые имеются.

Существует 2 основных варианта того, как рассчитать минимальный платеж по кредитной карте:

- по проценту от имеющейся задолженности;

- по сумме, фактически истраченной клиентом.

Для начала рассмотрим первый вариант. Такой способ используют многие банки, он весьма популярен.

К примеру:

- по карте установлен расходный лимит 100 тыс. рублей и ставка 15 % годовых;

- за прошедший месяц (30 дней) клиент истратил 23 тыс. рублей;

- договор предусматривает минимальный взнос в размере 6 % от суммы задолженности.

Учитывая все эти параметры, рассчитать сумму довольно просто:

- 23 000 х 6 % = 1 380 – сумма основной задолженности;

- 23 000 х (20 % : 365 х 30) = 378 – начисленные проценты;

- 1 380 + 378 = 1 758 руб. – минимальный платеж.

Сколько взял, столько положи

Этот метод погашения кредитных карточек наиболее примитивен и понятен для владельцев. Тут все предельно просто: до конца месяца вы должны вернуть на карточный счет всю сумму, истраченную в предыдущий период, а также уплатить процент за пользование заемными средствами.

Если воспользоваться данными вышестоящего примера, то выглядит это так:

Если воспользоваться данными вышестоящего примера, то выглядит это так:

- 23 000 – сумма, истраченная в предыдущем периоде;

- 23 000 х (20 % : 365 х 30) = 378 – начисленные проценты;

- 23 000 + 378 = 23 378 руб. – полная сумма следующего взноса.

После внесения платежа клиенту вновь открывается лимит на сумму 100 тысяч рублей и он снова может пользоваться кредитным «пластиком».

Самому не сосчитать

Хотя кажется ничего сложного в расчетах нет, на практике оказывается, что правильно подсчитать сумму минимального платежа самостоятельно удается не всегда. Многие банки устанавливают льготный период, например 55 дней, в течение которого проценты вообще не начисляются. В этом случае рассчитать все самому бывает чрезвычайно сложно. Ведь нужно проследить каждую трату, правильно вычислить для нее льготный период и определить с какого именно числа нужно начислять проценты.

Если вы снимали с карты наличные средства, то процент тоже изменится, чаще всего он становится выше. В случае если вы рассчитывались картой в банкомате учреждения, не являющегося партнером вашего банка, с вас, вероятнее всего, будет снята дополнительная комиссия. Есть также и много иных тонкостей.

Для этого финучреждения организовывают целые отделы, где все считает и контролирует автоматика. Поэтому если вы по какой-то причине сомневаетесь в правильности начисленной суммы минимального платежа, проще всего обратиться в банк и затребовать детальную распечатку с расчетом. Менеджер в подробностях объяснит, как и откуда взялась каждая лишняя, на ваш взгляд, копейка.

fb.ru

Кредитная карта с льготным периодом(grace period) – как правильно пользоваться и что это такое? | Банки и кредиты

Каждый банк, который продвигает кредитные карты, в рекламе или, так сказать, в «уговорах» клиентов применяют один и тот же прием – кредитно-финансовые организации дают обещание, что по их кредитной карте можно пользоваться денежными средствами 50, 60, а иногда даже 100 или 200 дней. В данном случае, речь идет именно о льготном периоде или как его еще называют grace период. Но так ли все на практике? Что именно кроется за понятием «кредитная карта с льготным периодом»? С какими «подводными камнями» может столкнуться «счастливый» обладатель такой карты – все это мы раскроем ниже основываясь на реальных примерах.

Схема, по которой рассчитывается льготный период кредитной карты

Общая схема льготного периода. В банке вы получили кредитную карту (или же активировали карту, которую получили почтой/курьером). Именно с этого момента начинается расчетный период. В некоторых кредитно-финансовых организациях отсчет периода начинается несколько иначе, к примеру, сразу после первой операции проведенной по карте, но об этом мы расскажем ниже.

Расчетный период представляет собой период, в течении которого вы будете совершать различные покупки, а банк в это время будет вести учет, сколько именно вы потратите денежных средств. Как правило, данный период составляет тридцать дней. После этого начинается платежный период (бывает, что именно он носит название «льготный период»). Это тот период, когда вам предоставляется возможность в полной мере возместить потраченную сумму. В данном случае, обращаем ваше внимание на то, что нужно погасить полностью всю сумму долга – только так банк не станет начислять проценты за пользование деньгами (в объеме используемого кредитного лимита). Обычно, продолжительность платежного периода составляет двадцать или же тридцать дней. Исходя из этого, в сумме с расчетным периодом и получается «обещанный» кредитно-финансовой организацией период беспроцентного пользования кредитными средствами в 50 или 60 дней.

В том случае, если у вас не получилось вернуть в полной мере всю сумму потраченных денег, то банк обязательно начислит проценты на ту сумму, которая была вами потрачена в течении всего расчетного периода. Когда льготный период кончится, вам необходимо будет уплатить минимальный платеж (как правило, 5 или 10 процентов от всей суммы), а также проценты, которые будут начислены за пользование деньгами.

Когда первый расчетный период будет закончен, а это тридцать дней, начнется следующий расчетный период. Следует обратить внимание, что это происходит именно в то время, когда начинает отсчет первый платежный период. Другими словами, по вашей карте будет действовать как платежный период по долгу от прошлого расчетного периода, так и уже новый расчетный период.

Особенности расчетов льготного периода кредитной карты

Каждый нюанс расчета льготного периода, а также начисления процентов будет зависеть от длительности платежного, а также расчетного периодов. Давайте рассмотрим конкретный пример. Расчетный период начинается тогда, когда вы стали владельцем кредитной карты или же активировали ее. К примеру, это будет 1 октября. После этого, в течении одного месяца вы израсходовали двадцать тысяч рублей. 1 ноября (а это 1 октября + 30/21 день) заканчивается ваш самый первый расчетный период. Кредитно-финансовая организация подсчитает, сколько именно денежных средств вы израсходовали за это время, после чего, вы получите смс-уведомление (эта услуга действует не в каждом банке, в некоторых учреждениях вам потребуется звонить в колл-центр или же обращаться к Интернет-банку). По нашему примеру – это будет именно двадцать тысяч рублей.

После этого, начинает свой отсчет платежный период. Допустим, по нашему примеру период будет составлять двадцать дней, другими словами, закончится от именно 21 ноября (в результате рекламируемый кредитно-финансовой организацией беспроцентный период будет составлять 51 день). В том случае, если у вас нет желания платить проценты банку за пользование картой, то до 21 ноября вам нужно внести на счет двадцать тысяч рублей. Кстати, делать это можно и частями – самое главное успеть до 21 ноября.

К слову, на протяжении льготного периода у вас есть возможность продолжать пользоваться кредитной картой, в пределах того лимита, который еще остался. К примеру, если до 21 ноября вы израсходовали десять тысяч рублей. В данном случае есть маленький нюанс. Если у вас нет желания платить проценты за пользование кредиткой, то нужно до 21 ноября внести на карточный счет ПОЛНОСТЬЮ ВСЮ сумму, которую вы дополнительно потратите. По нашему примеру эта сумма будет составлять тридцать тысяч рублей (двадцать тысяч, которые были потрачены за расчетный период, а также десять тысяч рублей, которые мы израсходовали в платежном периоде). Представим, что вы не смогли погасить задолженность в полной мере. Ничего страшного в этом нет – к моменту наступления льготного периода, а это 21 ноября, вам нужно будет внести минимальный платеж (тут все зависит от условий кредитной карты – если 5 процентов, то по нашему примеру сумма будет составлять тысячу рублей, если же 10 процентов, то две тысячи рублей), а также проценты, которые будут начислены за потраченные двадцать тысяч рублей. Более точная сумма будет содержаться в выписке, которую вам предоставит кредитно-финансовая организация в самом конце расчетного периода – 1 ноября.

Далее начинается самый интересный период, который длится с 1 ноября по 1 декабря. Это тот промежуток времени, когда начинает идти второй расчетный период, а также продолжается платежный период (до 21 ноября). Что это все означает? Для того, чтобы бесплатно пользоваться картой, необходимо погасить всю сумму, которая была потрачена в период с первого октября по 21 ноября. Расчет минимальной суммы платежа, а также процентов за ноябрь будет производится уже первого декабря (в самом конце второго расчетного периода), учитывая остаток задолженности. По нашему примеру – это двадцать тысяч рублей (денежные средства, которые мы потратили за первый расчетный период) минус две тысячи рублей (минимальный обязательный платеж за 21 ноября) плюс к этому десять тысяч рублей (денежные средства, которые были потрачены за второй расчетный период) – сумма будет равна двадцать восемь тысяч рублей. Именно с этой суммы банковское учреждение будет вычитать минимальную сумму платежа до 21 декабря (окончание второго льготного периода) – 2 800 российских рублей, а также процент, считаемый с двадцати восьми тысяч рублей.

Достаточно «оригинально» в данном плане выглядит предложение банка с длинным льготным периодом, к примеру, в сто дней. Это означает, что первоначальные тридцать дней составляет расчетный период (по нашему примеру – это период с первого октября по первое ноября), а уже следующие 70 дней - это период с первого ноября по десятое января – время платежного периода, на протяжении которого у вас есть возможность в полной мере в полной мере погасить всю сумму задолженности по кредитной карте (двадцать тысяч рублей), не выплачивая проценты. Денежные средства, которые были потрачены за второй расчетный период с первого ноября по первое декабря (по примеру – десять тысяч рублей), можно будет вернуть без выплаты процентов не до девятое февраля (первого декабря + 70 дней), как может показаться изначально, а до десятого января (хочется напомнить, что процент не платится в том случае, когда вы в полной мере погасите задолженность до окончания льготного периода). Исходя из этого, процент за пользование первыми 20 тысячами нужно будет выплатить до 9 февраля (НО уже за сто дней), а процент за израсходованные десять тысяч – до 9 февраля, НО также за все сто дней. Так что реально столь рекламируемый банками льготный период в сто дней действует исключительно в первое время, или с момента, когда будет полностью погашена вся задолженность по карте.

Льготный период, начинающийся с момента первой покупки по кредитной карте

Данный пример мы рассмотрим на иных условиях – когда расчетный период начнет действовать именно с момента первого приобретения. Такой вариант является для потребителя наиболее удобным, так как в данном случае можно оформить кредитную карту, но не пользоваться ею до того времени, пока она не понадобится. Кроме того, все расчеты процентов будут вестись максимально честно.

К примеру, вы получили кредитную карту посредством почты первого октября, а свою покупку на двадцать тысяч рублей совершили 28 октября. Отсюда следует, что окончание расчетного периода будет именно 27 ноября (28 октября + тридцать дней), а окончание льготного периода выпадает на 17 декабря (28 ноября + пятьдесят дней) – именно до наступления этой даты необходимо будет погасить двадцать тысяч рублей плюс ту сумму, которую вы израсходуете до 17 декабря.

Платежный период по кредитной карте с фиксированной датой

Некоторые кредитно-финансовые организации стараются «упростить» жизнь как себе, так и своим клиентам – они устанавливают фиксированную дату окончания расчетных периодов, а также платежных периодов (применяются определенные календарные даты). В данном случае не имеет значения, когда была оформлена кредитная карта и, когда вы начали пользоваться ею. Как правило, банковские организации устанавливают такие даты первым числом месяца – окончание расчетного периода, а уже 25 или 20 – это окончание платежного периода.

К примеру, вы оформили карту десятого октября, а свой первый платеж в двадцать тысяч рублей совершили 20 октября. Так или иначе, уже первого ноября банковская организация будет рассчитывать задолженность за первоначальный расчетный период в

banksandcredits.ru

Платежный и отчетный период по кредитной карте Сбербанка

В условиях большого разнообразия банковских учреждений и массовости однотипных предложений важно уметь разбираться в правдивости рекламных ходов. Каждый банк предлагает по несколько вариантов кредиток, и многие из них, судя по заявлениям корпоративных маркетологов, беспроцентны, если клиент погашает задолженность в срок. Тогда какая выгода у банка? Стоит копнуть глубже, и становится понятно, что рекламируемый долгий льготный этап включает в себя две составляющие – отчетный и платежный период по кредитной карте. Что они собой представляют – предстоит разобраться.

Отчетный период по кредитке - что это

Отчетная пора по кредитной карте – это срок, выставленный банком для составления списка расходов, выплатить стоимость которых надо будет по истечении платежного срока. По сути, это начало льготной поры, точка отсчета финансовых операций по кредитке, и отнестись пренебрежительно к этому моменту нельзя.

Начало отчетного этапа нестандартно, оно устанавливается по решению банковской администрации и может разниться в различных учреждениях. Как правило, выбирается один из этих вариантов:

- День совершения первой покупки;

- День оформления пластика;

- Дата активации счета;

- Дата совершения первого платежа и т.д.

Оптимально еще при получении пластика выяснить у сотрудника банка точку отсчета льготной поры, чтобы в дальнейшем иметь возможность точно высчитывать расстояние по временной шкале до первого платежа без процентов.

В Сбербанке имеется возможность рассчитать периоды оплаты на каждую покупку, с помощью специального онлайн калькулятора

В Сбербанке имеется возможность рассчитать периоды оплаты на каждую покупку, с помощью специального онлайн калькулятораБанки самостоятельно определяют размер отчетного времени, но в большинстве случаев он составляет длину стандартного месяца, 30-31 день (у Сбербанка, например, 30 дней). Спустя этот отрезок времени банком в автоматическом порядке составляется та самая отчетность, которая и определила название промежутка. В документах фиксируется размер долга и дата его беспроцентной оплаты.

То есть, отчетный период – это временной отрезок, на протяжении которого можно совершать покупки кредитной картой и оплачивать услуги за счет заемных средств банка. Первый отчетный этап после получения карточки – совершенно беззаботен, а вот на часть дальнейших накладываются следующие за отчетными платежные промежутки.

Чем отличается платежный период по карте

Платежный период – это следующий впритык за отчетным отрезок времени, на протяжении которого желательно погасить всю сумму долга по кредитной карте, зафиксированную по окончании последнего. Если полная компенсация кредитных денег невозможна, клиент может внести ту минимальную сумму платежа, которая указана в договоре с банком и засчитается как выполнение договорных обязательств.

При стандартной длине льготной поры по кредитной карте в 50-55 дней и отчетном периоде длиной в 30 дней, последние 20-25 дней отведены именно на полное или частичное погашение долга за траты в первый месяц. При неполном погашении суммы задолженности на оставшиеся заемные средства будет начислен процент. У кредиток он, как правило, немаленький, от 25% и выше.

В тот же день, когда начинается платежный этап, начинается и следующая отчетная пора. То есть траты за этот день и последующие оплатить надо будет через месяц после данной даты.

Периоды опалты по кредитной карте Сбербанка

В теории подобный достаточно легкий вопрос может показаться запутанным и неочевидным, хотя ничего сложного в понимании сроков оплаты долгов нет. Отлично показана очередность периодов на схеме Сбербанка.

Очередность периодов совершения платежей по погашению долга в Сбербанке

Очередность периодов совершения платежей по погашению долга в СбербанкеНа официальном сайте Сбербанка вполне доходчиво описано, на какие составляющие делится льготный период кредитования, и наглядно отображена смена этих временных отрезков http://www.sberbank.ru/ru/person/bank_cards/credit/graceperiod . Тем не менее, информация не адаптирована под конкретные продукты, и уточнять сроки и размеры отчетного и платежного периода по каждой кредитной карте Сбербанка в отделении или по телефону 8 (800) 555-55-50 или 900 для мобильного.

Заключение

Понимать, что собой представляет срок льготного кредитования, важно для каждого пользователя заемных средств. Только четкое понимание рамок беспроцентного возмещения взятых взаймы у банка денег делает использование пластика выгодной для клиента, физического лица. Если знать отчетный и платежный период, можно выгодно и без ущерба семейному бюджету использовать банковские деньги с кредитной карты в своих целях, возмещая их без дополнительных комиссий.

perevodidengi.ru

Периоды оплаты кредитной карты: льготный и платежный период

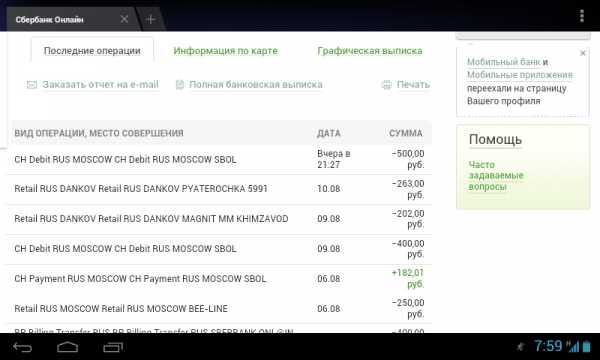

Для получения всей информации о состоянии кредитной карточки достаточно сформировать выписку. Выписки бывают краткие (формируются в банкоматах или в онлайн-банке) и подробные (можно получить в отделении банка или письмом по почте (этот вариант сейчас не используется)). В кратких выписках указывается доступная сумма для использования и ничего не ясно о размере минимального платежа, начисленных процентах, пенях и проч. Поэтому каждый месяц стоит получить полную выписку по своей карте и просмотреть все условия.

Что такое выписка по кредитной карте?

Это документ справочного характера, показывающий владельцу кредитной карты параметры финансового состояния его карточки и их значения. Также в выписке содержится информация о совершенных операциях, суммах зачисления и списания денежных средств, сумме текущей или просроченной задолженности, начисленных процентах, пенях и штрафах. По выписке можно увидеть, какую сумму минимального платежа нужно вносить и до какого числа. Дата формирования выписки совпадает с окончанием отчетного периода.

Отчетный период по кредитной карте

Отчетный период – это отрезок времени в течение которого владелец карты может совершать покупки и иные операции по карте. Обычно он составляет не более 30 дней с момента первой покупки или длится с 1 по 30(31) число месяца. На последний день отчетного периода формируется выписка с суммой обо всех расходных операциях, клиенту выставляется счет на полную оплату и размер минимального платежа, который нужно обязательно внести, если клиент не укладывается в льготный период. Дату отчетного периода можно уточнить в выписке

Что такое платежный период?

За отчетным периодом начинается платежный период или период погашения, который длится до 20-25 дней. В течение него нужно внести минимальный платеж или погасить весь долг. Дата окончания платежного периода совпадает с датой окончания льготного периода. Она также указывается в выписке. В зависимости от условий, в платежный период должна вноситься вся потраченная в отчетном периоде сумма или только часть чтобы возобновился льготный период. В некоторых банках новый грейс-период не начнется, пока числится задолженность за предыдущие периоды.

Срок действия кредитной карты.

Кредитки могут выпускаться сроком от 2 до 5 лет также в зависимости от эмитента. Срок действия карточки указан на лицевой стороны под номером в формате АА/ББ, где АА – месяц (например, 05, 07, 12), а ББ – год (например, 16,19, 21). Например, на карте стоит дата 07/19. Это означает, что карта будет действовать до июля (включительно) 2019 года, а с августа этого года пластик будет заблокирован. Важно помнить, что блокируется исключительно пластик, а счет продолжает действовать, поэтому нужно заблаговременно позаботится о перевыпуске новой карты. Карточка может перевыпуститься автоматически или же только по заявлению клиента. Дата выпуска карты указывается в выписке.

Рассмотрим выписку по кредитной карте Visa Platinum Бинбанка.

- Сверху выписки указан тип карточки, наименование продукта, период составления выписки и дата ее формирования.

- В поле Баланс указана сумма на начало отчетного периода, все списания и зачисления в течение отчетного периода и баланс на конец отчетного периода. Последняя сумма и есть та сумма, которую нужно внести до 25 числа следующего месяца, чтобы не платить процентов и уложиться в льготный период.

- В левом столбце указаны карточные лимиты. Здесь можно узнать размер кредитного лимита (та сумма, которую банк предоставил владельцу карты), размер доступных средств (кредитные и собственные деньги клиента), максимальная сумма к выдаче наличными (по условиям Бинбанка, снимать можно только 50% от установленного лимита) и дата окончания льготного периода.

- В правом столбце указан размер минимального платежа, который нужно внести в платежный период. Он рассчитывается от суммы долга на конец отчетного периода. Если задолженность погашена или отсутствует, то это поле не заполняется.

- В нижнем поле указаны тарифы по карте: комиссия за СМС, процент за пользование кредитными средствами при покупке товаров и снятии наличных и др.

Таким образом, в выписке по кредитной карте можно узнать основные параметры карты, даты отчетного платежного и льготного периодов, суммы для погашения долга.

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rulesmobile-testing.ru

нюансы предоставления и практика изменения

Кредитный лимит — это деньги, которые дает долг в банк. Он является возобновляемым: когда клиент воспользуется им и вернет деньги, то может снова пользоваться. Этот процесс может идти до бесконечности.

Кредитный лимит необходим, чтобы взять заемные средства тогда, когда это нужно. С одной стороны, это очень удобно: если понадобились деньги, то не нужно бегать и искать их, собирать кипу документов на подачу заявки на кредит и проч. Здесь достаточно воспользоваться своей кредиткой и сделать нужную покупку. С другой стороны, наличие денег всегда стимулирует клиента на покупки, иногда и не совсем ему нужные. Тратить деньги проще, чем возвращать их назад – из-за этого и возникают споры по поводу бесконечности возврата долга.

С этой целью управление дебиторской задолженностью немедленно получает сообщение электронной почты о заказах в кредитном модуле из системы обработки данных. Управление дебиторской задолженностью проверяет, возможна ли временная доставка за пределы установленного лимита для временной доставки за пределы установленного лимита, необходимо и возможно постоянное увеличение установленного кредитного лимита, и если поставки нет для цели.

Временная доставка через кредитный лимит - индивидуальное решение

Временная доставка сверх установленного кредитного лимита разрешена в отдельных случаях, если. Если соответствующий клиент выполняет одно из указанных выше условий Затем заказы повторно вводятся в автоматизированный процесс дальнейшей обработки.

Увеличение кредитного лимита - или нет

Если временная доставка за пределы кредитного лимита не разрешена, управление дебиторской задолженностью проверяет, возможно ли постоянное увеличение кредитного лимита. С этой целью настоящие кредитные оценки сначала проверяются на предмет их актуальности.Что такое кредитный лимит?

Это установленная сумма денег, которую банк предоставил владельцу кредитной карты на постоянное пользование. При получении кредитки на ней уже имеется N-ая сумма денег. Даже не пополняя собственными средствами, человек уже может совершать покупки и снимать наличные деньги. Взятую сумму нужно вовремя вернуть, чтобы не платить лишних процентов и штрафов.При предоставлении лимита банк также предоставляет льготный период. Это отрезок времени, в течение которого клиент может пользоваться деньгами с карточки и не платить никаких процентов. Стандартно он достигает 50-60 дней, и способы его расчета могут различаться по банкам. Грамотное использование этой опции позволит пользоваться заемными средствами безвозмездно и многократно. Если клиент не укладывается в льготный период, то банк начинает начислять проценты.Таким образом, кредитный лимит:

Если данные не обновлены, кредитная оценка и новый кредитный лимит производятся в соответствии со стандартной процедурой. Если в результате разрешено увеличение лимита, предел устанавливается и высвобождается ордер до максимума этого предела. Если текущая информация о кредитном рейтинге является актуальной или если текущая оценка не приводит к увеличению лимита, освобождение заказа не возможно. В этих случаях управление дебиторской задолженностью проверяет параметры действия, чтобы обеспечить доставку клиента как можно быстрее.

Впоследствии управление дебиторской задолженностью информирует о распространении по электронной почте о не выпускании заказов и существующих вариантах действий. Сообщение о не одобрении и обсуждении дальнейших процедур с клиентом является задачей отдела продаж. Если дистрибьютор не согласен с решением, он может организовать индивидуальное решение о кредитном лимите в соответствии с процедурой, описанной выше.

- Устанавливается на кредитной карточке.

- За его счет можно делать покупки или снимать наличные.

- Возвращать деньги нужно в установленные сроки.

- Лимит является возобновляемым.

Кредитная карта без кредитного лимита: миф или реальность?

При заказе кредитной карточки банк предоставляет кредитный лимит. Если банк отказывает в лимите, то карта просто не выпускается. Но есть карты и с нулевым кредитным лимитом. Чаще всего их называются дебетовыми. В качестве примера можно привести карту Visa Platinum Бинбанка.

Когда кредит берется, вопрос должен быть уточнен на ранней стадии: сумма кредита. Кредитный лимит зависит от нескольких факторов и может быть с

www.car-ville.ru

Отчётный и платёжный период по кредитной карте

В рекламных предложениях банков часто звучит информация о том, что банк готов нам предоставить кредитные карты без отказа и беспроцентный период кредитования и не возьмёт ни копейки лишних, если мы вернём деньги в срок.

Только вот, если начать разбираться с условиями предоставления беспроцентного срока кредитования, узнаёшь, что он состоит из отчётного и платёжного периода. И всё не так просто, как может показаться на первый взгляд.

И сегодня мы хотим вас познакомить с понятиями "отчётный период" и "платёжный период", чтобы вы имели о них хоть какие то общие представления.

Что такое отчётный период

Отчётный период - это промежуток времени, определяемый банком, в который входят все совершённые вами за этот срок операции. Как правило, это период равен - 30 или 31 дням.

По окончании этого срока в дату формирования отчёта за отчётный период происходит фиксация размера задолженности и выставление вам счёта на оплату, если говорить простыми словами.

Начало отчётного периода

Внимание! Очень важно знать, с какого числа начинается отчётный период по вашей карте, чтобы правильно рассчитать срок, в течении которого вам нужно погасить свою задолженность.

Дело в том, что отчётный период в разных банках начинается в разное время. Где-то точкой отсчёта является дата оформления карты, в каких-то банках отчётный период начинается с момента заключения договора, активации карты, первого платежа и т.д.

Чтобы узнать, какое число является началом отсчёта платёжного периода по вашей кредитной карте, позвоните или сходите в банк перед совершением первого платежа. Это позволит вам точно рассчитать льготный период кредитования по нижеприведённой схеме.

По окончании отчётного периода начинается платёжный период.

Что такое платёжный период

Платёжный период - это срок, в течении которого вы должны либо погасить полностью образовавшуюся в отчётный период задолженность, чтобы избежать начисления процентов по кредиту. Либо внести минимальную сумму обязательного платежа, предусмотренную банком.

Как правило, платёжный период равен 20 дням, в течении которых вы должны расплатиться с образовавшимся за предыдущий месяц долгом, хотя бы частично.

Одновременно с платёжным периодом начинается новый отчётный период, в него входят все совершаемые вами в определённый банком срок операции. По его окончании вновь начинается платёжный период и так по кругу. При условии, что вы успеваете за 20 дней полностью погасить задолженность и укладываетесь в льготный период кредитования.

Пример льготного периода кредитования

Хорошо показано распределение отчётного и платёжного периодов на графике Сбербанка, собственно, вот он:

Как видите, всё предельно ясно. У вас есть отчётный период на совершение покупок по кредитной карте и отчётный период на погашение задолженности перед банком.

Если вы укладываетесь в эти сроки, то беспроцентный срок кредитования у вас сохраняется и вы снова можете им воспользоваться.

frombanks.ru

Кредитные карты с льготным периодом: выгодны или нет?

В современном мире кредитные карты с льготным периодом давно считаются удобной альтернативой потребительскому кредиту. Достаточно один раз оформить кредитную карту и свободно пользоваться заемными средствами в рамках возобновляемого кредитного лимита. При этом банки, рекламирующие свои карты, убеждают в том, что пользоваться деньгами можно бесплатно в течение льготного периода (grace-периода), составляющего 50, 60, 100 и иногда и 200 дней. Так ли выгоден такой продукт на деле? И какие могут возникнуть сложности при использовании карты с «беспроцентным» периодом?

Расчетный и льготный периоды

Итак, вы решили воспользоваться предложением банка и оформили кредитную карту в офисе, либо самостоятельно активировали полученную по почте. Как правило, с этого момента начинается отчет расчетного периода по вашей карте. В редких случаях расчетный период начинается с даты выпуска карты или с первой расходной операции по карте.

Расчетный период обычно составляет 30 дней или 1 календарный месяц. За это время клиент совершает любые покупки по карте в пределах кредитного лимита. Банк фиксирует все расходы клиента и формирует выписку по операциям, которую чаще всего высылает клиенту по электронной почте.

По истечении расчетного периода начинается платежный период. Это временной промежуток, в течение которого клиент может вернуть всю потраченную сумму без процентов. Тут важно то, что восстановить кредитный лимит нужно полностью! Обычно платежный период составляет 20—30 дней, и вместе с расчетным как раз и составляет предложенный банком льготный период в оговоренное количество дней.

Если у вас нет возможности вернуть все истраченные деньги, по завершении льготного периода необходимо будет заплатить минимальный платеж (в одних банках это 5—10% от суммы, в других – фиксированная сумма в 1000, 2000 или 3000 рублей и т. д.). Внесение только минимально допустимого платежа по карте позволит вам дальше пользоваться заемными средствами, но на всю сумму потраченных денежных средств банк начислит процент.

Заканчивается первый расчетный период, начинается следующий – в котором вы снова можете совершать покупки на кредитные средства, и возвращать деньги в следующем платежном периоде. Получается, что с момента окончания первого расчетного периода, по карте у вас одновременно начинают идти – первый платежный и второй расчетный периоды и так далее.

Варианты расчета

Схемы расчета льготного периода зависят от сроков расчетного и платежного периодов, принятых в конкретном банке.

Пример. Предположим, вы оформили (активировали) свою кредитную карту 1 марта. Затем в течение месяца присмотрели холодильник стоимостью 15 000 рублей и расплатились за него картой. 1 апреля (через 30—31 день) у вас закончился первый расчетный период. По вашим расходным операциям банк формирует выписку и высылает ее вам на электронную почту. Бывает, что банк ограничивается смс-сообщением об итоговой сумме израсходованного кредитного лимита и напоминанием о сроке и размере минимального допустимого платежа. В редких случаях, чтобы получить эту информацию, вам самим нужно звонить на горячую линию или смотреть в «личном кабинете» через интернет-банк. Итак, ваш расход составляет 15 000 рублей.

Теперь начинает идти платежный период, в приведенном примере он составляет 20 дней. Следовательно, срок первого платежного периода закончится 21 апреля (а льготный период составит 51 день – с 1 марта по 21 апреля). А значит, если вы хотите сэкономить на процентах по кредитной карте, вам нужно восполнить кредитный лимит до 21 апреля – то есть вернуть на карту 15 000 рублей. Причем пополнять карту можно и частями и всей суммой сразу.

В течение всего льготного периода допускается пользоваться картой, продолжая расплачиваться за покупки. Допустим, что с 1 по 21 апреля вы потратили еще 5000 рублей с карты. Имейте в виду, что чтобы не платить проценты по карте, до 21 апреля вам нужно вернуть все: и 15 000 и 5000, то есть в сумме 20 000 рублей. Проще говоря, к этой дате на карте у вас должно быть столько же средств, сколько было в момент оформления (активации).

Если же вы не погасили всю задолженность в полном объеме, вам нужно будет внести минимальный платеж до 21 апреля. Рассчитывается минимальный платеж во всех банках по-разному, но чаще всего это или 5% от потраченной вами суммы в расчетном периоде (750 рублей) или 10% (1500 рублей) плюс проценты, начисленные за использование 15 000 рублей. Точную сумму вы увидите в выписке или смс-сообщении от банка в конце расчетного периода (1 апреля).

С 1 апреля по 1 мая идет второй расчетный период и «параллельно» продолжается первый платежный период (до 21 апреля). Это значит, что для того, чтобы не платить проценты по кредитной карте, всю сумму, потраченную с 1 марта до 21 апреля нужно погасить до 21 апреля. При этом расчет минимального платежа за апрель (второй месяц пользования картой) будет произведен 1 мая (когда закончится второй расчетный период), исходя из суммы задолженности.

Если вы не стали возвращать всю сумму, а погасили только минимальный платеж в 10%, расчет будет выглядеть следующим образом: 15 000 рублей (сумма, потраченная в первом расчетном периоде) минус 1500 (внесенный до 21 апреля минимальный платеж) плюс 5000 (потраченные во втором расчетном периоде)– итого 18500 рублей. Значит, до 21 мая вам необходимо внести минимальный платеж на карту 10% от 18500 – 1850 рублей и проценты за использование 18 500 рублей. В следующем месяце такая же схема расчета.

Кредитные карты с льготным периодом на 10 дней

Интересны кредитные карты с льготным периодом на более длительный срок, например, в 100 дней. Что входит в эти 100 дней? Первые 30 дней – расчетный период (в примере с 1 марта по 1 апреля), следующие 70 дней (с 1 апреля по 9 июня)– платежный период, во время которого можно погасить задолженность (15 000 рублей) без процентов. Пять тысяч рублей, израсходованные во втором месяце, без процентов можно вернуть также до 9 июня. Не до 9 июля (1 мая плюс 70 дней), потому что проценты не начисляются только в случае, если вся сумма возвращается на карту до конца льготного периода.

Если же кредитный лимит восстановлен не полностью, то проценты нужно будет погасить до 9 июля, но за все 100 дней! Тут нужно быть очень внимательными: получается, что рекламируемый стодневный период действует только с момента оформления карты, или с момента полного восстановления кредитного лимита.

Льготный период с даты первого расхода

Иногда в банках применяется схема отсчета расчетного периода с даты первой расходной операции. Для клиента такой вариант более удобный, т. к. можно оформить карту и не использовать ее до возникновения необходимости.

Предположим, вы оформили кредитную карту с льготным периодом 1 марта, и первую покупку совершили по ней 25 марта, потратив 15 000 рублей. Конец срока расчетного периода для вас наступит 24 апреля (через 30 дней после покупки), а конец льготного периода – 14 мая (через 50 дней после покупки). Для гашения кредитной карты без процентов, именно до 14 мая нужно будет вернуть 15 000 рублей и то, что вы еще потратите до 14 мая.

Определенная дата платежного периода

Некоторые банки стараются упростить расчеты себе и клиентам. Для этих целей фиксируются даты окончания расчетного и платежного периодов определенными календарными датами, которые не зависят от того, когда вы оформили карту или оплатили первую покупку. Как правило, за дату окончания расчетного периода принимается 1 число каждого месяца, за конец платежного периода – 20 или 25 число месяца.

Допустим, карту с льготным периодом вы оформили 10 марта, первый расход по ней осуществили 20 марта на 15 000 рублей. При фиксированных датах, 1 апреля банк рассчитает вашу задолженность и погасить ее без процентов вы сможете только до 20 апреля.

Кредитные карты с льготным периодом от разных банков

Альфа-банк предлагает два вида кредитных карт с льготным периодом. По стандартным картам предусмотрен grace-период в 100 дней от даты оформления (30 дней – расчетный и 70 дней – платежный). По ко-брендинговым картам, предусматривающим скидки и бонусы при покупках в компаниях-партнерах (Аэрофлот, Cosmopolitan), льготный период составляет 60 дней (из них 30 дней – расчетный период, 30 – платежный).

Сбербанк начинает отсчитывать расчетный период с даты выпуска карты (30—31 день, по количеству дней в текущем месяце). Платежный период – 20 дней, следовательно, беспроцентный период – 50—51 день.

Банк Русский Стандарт предлагает «кредитки» с беспроцентным периодом в 55 дней (30 дней – расчетный, 25 – платежный).

Банк Тинькофф Кредитные Системы чаще всего рассылает свои карты по почте или с курьером. Особенность в том, что отсчет расчетного периода начинает не с момента получения или активации карты, а с момента совершения первой расходной операции. Grace-период также составляет 55 дней.

В очень редких случаях, по условиям банка, льготный период действует только 1 раз! То есть по истечении с момента оформления карты заявленного срока беспроцентного периода, карта становится обычной «кредиткой» без grace-периода. А единственный льготный период (обычно длительный)– просто уловка для привлечения клиентов.

Нюансы использования льготного периода

Имейте в виду, что зачастую льготный период распространяется только на расходы по безналу (в интернете или в магазинах, через терминалы). Обычно беспроцентный период не распространяется при снятии денег через банкоматы, пополнении электронных кошельков, безналичных переводах на счета других банков. Кроме этого, у большинства банков предусмотрена «комиссия за обналичивание» в размере 1—3%, которая взимается при каждом снятии наличных через банкомат. Иногда на нее же не распространяется льготный период, и вы оплачиваете еще и проценты за комиссии, даже погасив всю сумму до окончания grace-периода.

Всегда актуальный совет: когда дело касается кредита – обязательно внимательно читайте условия договора! Обращайте внимание на периодические платежи, предусмотренные тарифами банка. Это могут быть: ежемесячная страховка, комиссия за смс-информирование, интернет-банк, ежегодная плата за обслуживание карты и т. д.

Чаще всего банки в одностороннем порядке списывают эти суммы из вашего кредитного лимита, как если бы вы потратили эти деньги на покупки. А значит, на этот расход по истечении льготного периода будут начислены проценты. Вы же можете пропустить этот момент, т. к. считаете, что кредитный лимит у вас полный, раз вы картой нигде не расплачивались и ничего не приобретали по ней.

Также обращайте внимание на способы и сроки погашения задолженности. В большинстве случаев датой гашения считается не тот день, когда вы внесли денежные средства, а день зачисления их на ваш карточный счет. Бывает, что и при оплате через кассу вашего банка деньги поступают на счет через 1—3 дня (особенно если вы платите в выходной или праздничный день). Если же вы платите через платежный терминал, другой банк или почту – то срок зачисления денег на счет может быть от 3 до 10 дней! Поэтому, чтобы не выйти за рамки льготного периода, старайтесь оплачивать кредитную карту заранее.

Кредитные карты с льготным периодом будут приносить вам максимальную выгоду, если вы будете придерживайтесь трех главных правил:

- оплачивайте товары и услуги безналичным путем;

- полностью восстанавливайте кредитный лимит по карте до конца льготного периода;

- следите за списанием предусмотренных периодических комиссий и погашайте их сразу.

Из выписки или смс-сообщения, присылаемых банком, вы можете всегда узнать сумму полной задолженности по вашей карте и дату, до которой необходимо внести денежные средства. Старайтесь рассчитываться картой в расчетный период, и не пользоваться ей в платежный период. Или аккуратно возвращайте всю сумму до наступления крайней даты.

infosm.ru