Для чего нужна справка 2-НДФЛ? Как правильно заполнить бланк? 2 ндфл для работодателя

2-НДФЛ на новое место работы

Главная → Бухгалтерские консультации → 2-НДФЛ

Актуально на: 5 апреля 2016 г.

С работников, которые недавно были приняты на работу, и для которых это место работы не первое в жизни, бухгалтерия нередко требует справку по форме 2-НДФЛ (Приложение N 1 к Приказу ФНС от 30.10.2020 N ММВ-7-11/485@) с предыдущего места работы. Речь идет о справке со сведениями о доходах, полученных за период с начала текущего года и по день увольнения (с предыдущего места работы). Но зачем нужно представлять 2-НДФЛ на новую работу?

Содержащиеся в справке сведения о доходах работника нужны для предоставления ему на новом месте работы стандартных вычетов – недетских и детских (конечно, при условии, что он имеет на них право). Поскольку предоставляются они до тех пор, пока совокупный доход работника нарастающим итогом с начала года не достигнет суммы 350 тыс. руб. (п. 1 ст. 218 НК РФ). Соответственно, бухгалтер на новом месте работы должен знать, какой доход с начала года получил вновь принятый на работу сотрудник, включая суммы выплаченные другим работодателем.

А если ни на какие стандартные вычеты новый работник не претендует, то представлять 2-НДФЛ на новое место работы ему не обязательно.

2-НДФЛ вместо справки о заработке

После выхода на новую работу сотрудник кроме прочих документов также должен представить в бухгалтерию справку о заработке с предыдущего места работы (Приложение N 1 к Приказу Минтруда от 30.04.2020 N 182н). Она содержит сведения, необходимые для расчета соцстраховских пособий новым работодателем. По разным причинам иногда работники передают своим работодателям вместо такой справки форму 2-НДФЛ. Ведь в ней тоже отражаются сведения о заработке.

Однако справка 2-НДФЛ не может заменить справку о заработке. В этих справках указывается разная информация и используются эти документы для разных целей.

Если справку о заработке с предыдущего места работы сотрудник не представит, то новый работодатель будет рассчитывать ему пособие исходя из имеющихся у него данных (ч. 2.1 ст. 15 Закона от 29.12.2006 N 255-ФЗ). Как правило, такая сумма пособия оказывается меньше, чем рассчитанная исходя из среднего заработка, реально полученного работником. Поэтому получить справку и передать ее на новое место работы выгодно в первую очередь самому работнику.

Кстати, запросить такую справку у бывшего работодателя можно и после увольнения.

glavkniga.ru

как получить безработному, где взять справку, если я не работаю, срок предоставления, как сделать 2 НДФЛ, если работаешь неофициально

В бланке 2 НДФЛ собраны все сведения о заработке сотрудника, а также о применяемых в отчетном периоде вычетах, исчисленном, удержанном и переданном подоходном налоге в казну. Показатели о начисленных на работе доходах и льготах формируются с ежемесячной разбивкой. Чтобы легче было обрабатывать данные, многие значения представлены с соответствующей кодировкой, благодаря которой можно видеть структуру заработной платы и характер налоговых вычетов. Как сделать справку 2 официально, в каких случаях работнику может пригодиться декларация с прежнего места работы, расскажем в этом обзоре.

Для чего нужна справка по форме 2 НДФЛ с предыдущего места работы

Форма 2 НДФЛ относится к налоговой отчетности, она официально подтверждает все начисленные вознаграждения за отчетный период. Срок ее представления в ИМНС – не позднее 1 апреля, для случаев, если НДФЛ не был удержан в предыдущем году, подать бланк в налоговую инспекцию следует до 1 марта.

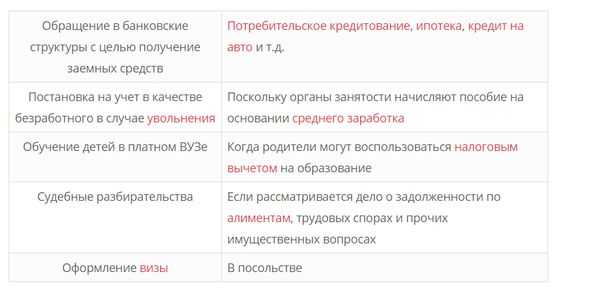

Многим физ. лицам требуются предоставления справки 2 с места работы в различные инстанции:

- Учреждение банка для оформления ссуды или ипотеки;

- для оформления льгот и пособий;

- в визовый центр – для подтверждения стабильной работы и постоянного заработка;

- во время устройства на новую работу в качестве подтверждения начисленных с начала года доходах и примененных вычетах.

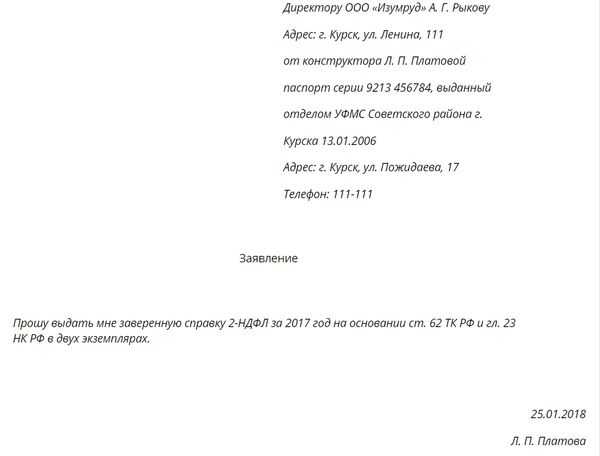

Главные этапы получения

Чтобы получить декларацию после увольнения с предыдущего места работы, нужно составить заявление в произвольной форме, в нем обязательно следует указать, сколько экземпляров отчета понадобится и за какой период. Оно должно быть составлено на имя директора предприятия, но указывать для каких целей требуется, например, по новому месту работы, не нужно.

Чтобы сделать справку, бухгалтеру отводится всего три рабочих дня, если в течение этого времени документ не оформлен, физ. лицо имеет полное право обратиться в трудовую инспекцию.

Справка 2 НДФЛ выдается на безвозмездной основе, при этом физ. лицо имеет право запрашивать несколько экземпляров, в том числе и за разный период.

Декларацию 2 НДФЛ обычно формирует бухгалтер, который начисляет заработок сотрудникам по месту работы. После оформления бланка его должен подписать руководитель или уполномоченное лицо. При этом, в первом случае обязательно следует указать признак 1, во втором – 2.

Если во время оформления отчета бухгалтер ошибся, исправлять показатели не допускается, нужно заполнить новый бланк. Но если ошибка в данных была обнаружена уже после выдачи ее физ. лицу, следует незамедлительно составить корректирующую форму и передать сотруднику.

Получение формы 2 с предыдущего места работы

Согласно законодательству, если бланк понадобился бывшему сотруднику, отказать в представлении работодатель не имеет права. Причем данные он может запросить не только за последнее время, но и за предыдущие четыре года работы.

Для получения бланка с прошлого места работы алгоритм действия аналогичен выдаче декларации 2 сотруднику. Следует написать заявление и подождать три дня.

Если организация ликвидирована

В случае ликвидации компании и исключения ее из реестра юр лиц, следует придерживаться регламента письма налоговиков от 3 мая 2015 года, которое разъясняет, что документ можно брать в ИМНС по месту регистрации бывшего субъекта хозяйствования. Все отчеты до момента ликвидации компании должны храниться в течение четырех лет, и при необходимости инспектор может оформить 2 НДФЛ работнику.

Предварительно составляется заявление, где необходимо изложить за какой период нужны сведения, при этом указать, что компания работодатель ликвидирована. А также приложить ксерокопию трудовой книжки с обязательной страницей, подтверждающей стаж физ.лица на данном предприятии.

Где взять справку 2 НДФЛ неработающему

Если физ. лицо не имеет постоянного места работы, получить бланк 2 НДФЛ можно следующим образом:

- Если человек не работает, но состоит на учете в центре занятости, ему необходимо обратиться по месту нахождения центра. Документ о доходах будет выдан на фирменном бланке;

- справку 2 НДФЛ о доходах безработному, который не состоит на учете, и соответственно, пособие не получает, никто не выдаст;

- неработающим студентам нужно обратиться в свое учебное заведение в бухгалтерию или деканат;

- для ИП 2 НДФЛ можно взять в фискальных органах по месту жительства или регистрации.

При необходимости получения справки 2 НДФЛ человек должен обратиться с заявлением в произвольной форме в ту организацию, которая выплачивает ему вознаграждения.

Почему могут отказать в выдаче справки

У юридического лица нет причин отказать в предоставлении декларации сотруднику, если в заявлении правильно указан документ, количество экземпляров и период, за который необходимо отразить показатели.

Работодатель может приостановить выдачу 2 НДФЛ только в том случае, если он ведет двойную бухгалтерию и скрывает налоги от уплаты в казну.

В таком случае справку можно истребовать, отправив заявление заказным письмом и оформив уведомление о его вручении руководителю. Если данные меры не помогли, обратитесь в трудовую инспекцию.

Это чревато применением штрафных санкций в адрес нанимателя, а также проверкой налоговых органов на предмет правильности ведения бухгалтерии, начисления заработка, вычетов, исчисления, удержания и самое важное – перечисления НДФЛ в казну.

Заключение

Справка 2 НДФЛ включена в обязательный пакет документов многими компаниями. Из этого официального бланка можно видеть стабильность трудоустройства человека, его заработок за период с начала текущего года, НДФЛ и сумму чистого дохода.

Имея на руках такой документ, физ. лицо смело может обращаться в банк за кредитом, в визовый центр или передать другому работодателю для расчета заработной платы. В случае ее отсутствия, многие услуги, например, ипотека, будут недоступны.

ndflexpert.ru

2-НДФЛ на новую работу

Предоставление справки 2-НДФЛ при поступлении на новую работу

Когда вы берете ипотеку, автокредит или любой другой кредитный продукт у вас могут попросить предоставить справку о доходах. К этому мы привыкли и не удивляемся. Однако, при смене места работы бывает такое, что новая бухгалтерия также просит предоставления 2-НДФЛ с предыдущего места работы. Речь в данном случае идет о справке со сведениями о доходах, полученных за период с начала текущего года и по день увольнения (с предыдущего места работы).

Для чего справка 2-НДФЛ может потребоваться новому работодателю?

Если вновь принятый работник планирует получать у нового работодателя стандартные налоговые вычеты, то новая бухгалтерия должна располагать сведениями о том, какой именно доход был у человека с начала года. Ведь вычеты предоставляются только до тех пор, пока общий доход нарастающим итогом с начала года не достигнет суммы 350 000 руб. (п. 1 ст. 218 НК РФ). Справка 2–НДФЛ, в частности, позволяет новой бухгалтерии узнать, какой доход имел работник с начала налогового периода. Если же справку новый работник не представил, то бухгалтерия не вправе предоставить ему стандартные налоговые вычеты.

Если работник не претендует на стандартные вычеты, то, соответственно, и предоставлять 2-НДФЛ на новое место работы ему не обязательно.

Кто не должен представлять новому работодателю справки-2-НДФЛ

Можно выделить несколько ситуаций, когда работник не должен представлять новому работодателю справки по форме 2-НДФЛ:

- человек раньше нигде не работал;

- человек нигде не работал в текущем году и не имел никакого дохода.

Может ли 2-НДФЛ являться аналогом справки о заработке?

Когда человек выходит на новую работу, он должен представить в бухгалтерию справку о заработке с прошлого места работы. Форма такой справки определена в Приложении № 1 к Приказу Минтруда от 30.04.2020 № 182н. Эта справка нужно бухгалтерии, чтобы иметь возможность рассчитывать различные государственные пособия. Так, к примеру, справка нужно для расчета пособия по временной нетрудоспособности. Однако некоторые работники вместо справки о заработке, представляют в бухгалтерию справки 2–НДФЛ. При этом справка 2-НДФЛ не может заменить собой справку о заработке, поскольку в этих справках отражается совершенно разная информация. Соответственно, бухгалтеру не следует рассчитывать пособия на основании справок по форме 2-НДФЛ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

для чего нужна новому работодателю, обязательна ли справка с прошлой работы для трудоустройства и центра занятости

Бухгалтер на новой работе попросит сотрудника предоставить справку 2 НДФЛ с прошлого места работы, которую выдали вместе с трудовой книжкой и окончательным расчетом. Но с какой целью требуется справка 2. В бланке отмечены сведения о вычетах, для предоставления которых нужна информация об общем заработке с начала года. А если физ. лицо не претендует на налоговые льготы на новой работе, нужен ли бланк для трудоустройства в таком случае. Рассмотрим в этом обзоре ответы по вопросу представления отчета 2 НДФЛ для центра занятости и для нового места работы.

Где и кто выдает

Расчет заработка на работе начинается с января отчетного года. При изменении трудоустройства физ. лица, чтобы правильно определить вычеты и суммарный доход на новом месте работы, сотруднику бухгалтерии нужны сведения с прежнего трудоустройства.

Для таких случаев предусмотрена справка 2 НДФЛ, где всецело отражена информация о доходе с начала года, примененных в текущем году вычетах и удержанном налоге на доходы физических лиц. Выдают декларацию по прежнему месту работы по письменному заявлению в течение 3-х дней согласно Трудовому кодексу статьи 62.

Представляет ли соответствие справка о заработке

Декларация 2 НДФЛ утверждена 30 октября 2015 года, это налоговый отчет, в котором отражены удержания подоходного налога. В доходной части формируется только та сумма прибыли, с которой НДФЛ удержали. Однако физическое лицо получает доходы, которые не подлежат налогообложению, например, пособие на ребенка.

Справка о полном заработке утверждена приказом с 30 апреля 2013 года, по требованию ее получают за произвольный период времени.

Это значит, что 2 НДФЛ — самостоятельный оригинал — справка, где отражено исчисление налогооблагаемой прибыли, удержанного НДФЛ и примененных вычетов в течение года с января, которую надлежит передать в бухгалтерию на новой работе для подтверждения вычетов и дохода.

Нужна ли справка по форме 2 НДФЛ при устройстве на работу

После увольнения со старого места работы и трудоустройства в новую компанию наряду с трудовой книжкой бухгалтер попросит сотрудника передать с прежнего рабочего места новому работодателю справку 2 НДФЛ. Подчас физ. лицо не понимает, зачем нужна эта справка.

Каждая прибыль, которая начислена в пользу работника, облагается подоходным налогом. Это выполняет служба бухгалтерии, человек на руки получает сумму за вычетом НДФЛ. Налоговый агент самостоятельно делает удержание и передачу налога в казну.

Для начисления НДФЛ законодательством утверждены вычеты, которые уменьшают базу для налогообложения. Иными словами, с полного дохода отнимают фиксированные скидки, и уже с оставшейся суммы удерживают НДФЛ.

На работе выборочно пользуются этими вычетами, это зависит от категории физ. лиц и среднего заработка. Случаи применения льгот определены и утверждены законодательно.

Зачем на новую работу справка 2 НДФЛ

Для применения на работе стандартного вычета, доход нарастающим итогом с января не превышает 350,0 тыс. руб. в год. В отчете 2 НДФЛ отражена точная сумма заработка, бухгалтер определяет вероятность дальнейшего льготирования.

Вычеты классифицируются по следующим признакам:

- Имущественные – те, которые возникли в результате операций с недвижимостью;

- стандартные – скидки на детей, людям с инвалидностью, ветеранам, ликвидаторам ЧАЭС, участникам военных действий;

- социальные – предоставляются скидки на образование и лечение;

- инвестиционные – такие вычеты возникают в результате действий с “ценными” бумагами.

Кроме того, для конкретной категорий граждан разработаны следующие ежемесячные вычеты:

- 400 руб. – не работающим с начала календарного года гражданам, которым не предоставлены иные вычеты;

- 500 руб. – ликвидаторам ЧАЭС, участникам войны, инвалидам 1, 2 гр.;

- 1 400 руб. – при рождении одного и 2-го ребенка;

- 3 000 руб. – для лиц, воспитывающих 2-х и больше детей, а также тем, кто получил радио облучение;

- 6 000 руб. – предоставляют лицам, воспитывающим ребенка инвалида.

Когда не нужна справка.

Подчас физ. лицо не предоставляет по новому месту работы бланк 2 НДФЛ.

Это происходит в следующих случаях:

- Это первое место работы;

- в этом году человек устраивается впервые;

- если физ. лицо не претендует на уменьшение базы для расчета НДФЛ. В таком случае подоходным налогом будет облагаться сумма начисленной прибыли.

Для второго случая бухгалтеру не нужна информация с предыдущих мест, поскольку сведения о начисленных суммах вашего заработка и вычетах применяются только за календарный год.

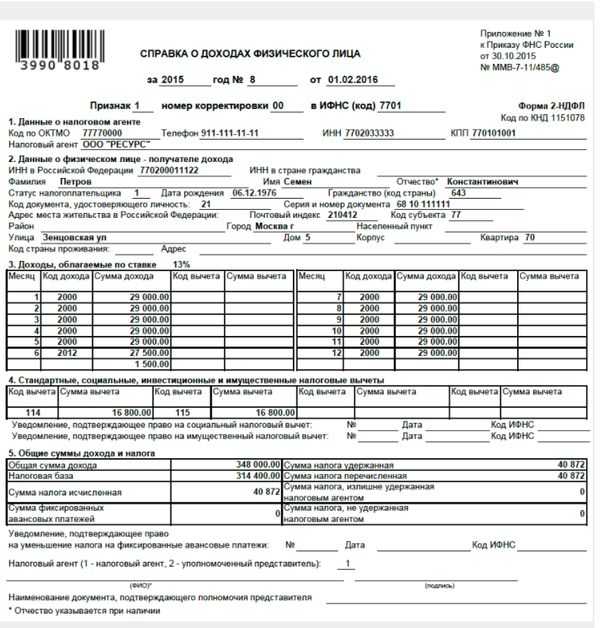

Что из себя представляет 2 НДФЛ

Из аббревиатуры и наименования справки становится понятно, что декларация о доходах 2 НДФЛ раскрывает информацию о начисленной прибыли, удержанном НДФЛ за конкретный временной промежуток. Это официальные сведения, руководство для начисления зарплаты на новом трудовом месте сотрудника.

Справка 2 НДФЛ заполняется налоговым агентом, где отражена полная информация о работодателе, реквизиты, подписывают и ставят печать. Также, в декларации указывают точные сведения о сотруднике, ИНН, адрес регистрации и места жительства.

За какой период

Обязанность выдачи справки 2 НДФЛ при увольнении касается сведений только отчетного года, которые влияют на применение вычетов, расчет больничных или отпускных листов.

По письменному заявлению работника сведения готовят за каждый период, например, за квартал, ряд произвольных месяцев или лет, законодательством это не запрещено.

Иными словами, в текущем году справка на новую работу выдается за конкретные месяцы, вопреки тому, что декларация — годовая и отчетный период еще не наступил. Кроме того, такая справка 2 подойдет для биржи труда, сведения нужны будут для расчета пособия.

Если физ. лицо запросит справку 2 НДФЛ за период 6 и больше лет, организация ему откажет, так как срок хранения налоговых деклараций – 4 года, а согласно архивному перечню – 5 лет. Поэтому юр лицо не обязано хранить такую информацию выше заявленного срока.

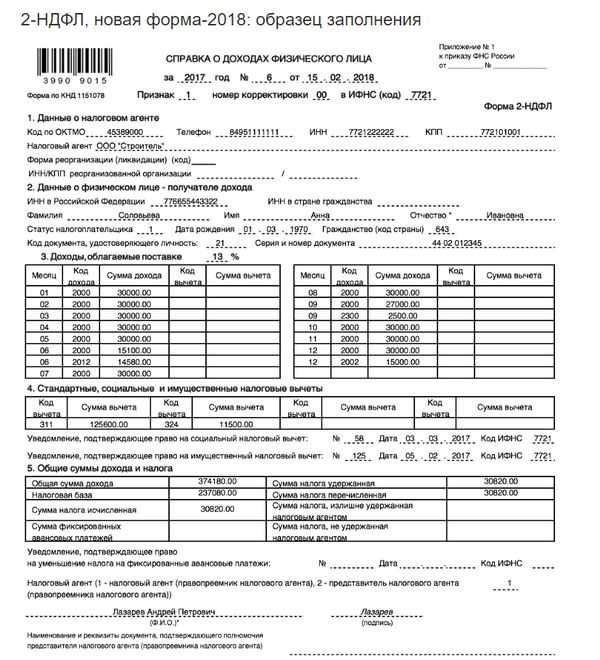

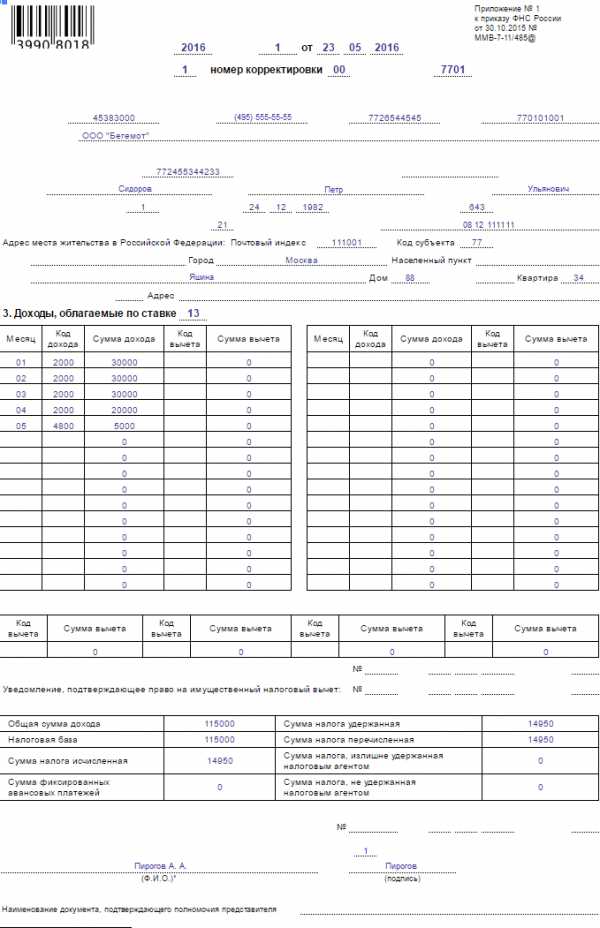

Образец заполнения

Декларация 2 НДФЛ формируется в бухгалтерии за каждый период, а не только по завершении квартала.

Здесь отражается следующая информация:

- Фамилия, имя и отчество сотрудника, ИНН;

- название, соответствующее уставному регламенту предприятия, ИНН и ОГРО;

- сумма дохода с начала календарного года с разбивкой по месяцам;

- дополнительные выплаты: оплату по листкам нетрудоспособности, отпускные, материальная помощь, премии и декретные выплаты;

- вычеты;

- сумма НДФЛ с начала календарного года.

Декларация подписывается руководителем или доверенным лицом. Кроме того, справку зарегистрируют на работе и ставят печать. В противном случае справка недействительна.

Если при увольнении справка 2 НДФЛ не выдана, работник обращается с письменным заявлением по прежнему месту трудоустройства. Справку выдают согласно нормам законодательства в течение трех дней.

Особенности предоставления

Налоговые агенты, которые начисляют доходы в пользу физ. лиц, исчисляют, удерживают и переводят с этих выплат НДФЛ.

Формируется справка 2 НДФЛ в следующих случаях:

- По окончании календарного года не позднее 1 апреля, а для сведений за 2017 год из-за выходных дней срок подачи отчета – 2 апреля 2018 года;

- если невозможно удержать подоходный налог с физ. лица, срок представления 2 НДФЛ для таких случаев – 1 марта;

- в день увольнения с работы физ. лицу вместе с трудовой книжкой и окончательным расчетом;

- по письменному запросу физ. лица в течение трех дней.

Срок действия и обязательство

Нормативными актами не регламентирован срок действия бланка 2 НДФЛ так как информация, которая здесь отражена, относится к прошлому отрезку времени, поэтому нет смысла ограничивать действие.

Срок действия и отражаемый период в декларации 2 НДФЛ зависят от конкретных требований юр лиц, которые запрашивают эту информацию.

Помните, что в документах связанных с работой вносятся изменения, поэтому чем больший период времени прошел, тем вероятнее, что информация в справке будет откорректирована.

С каким сроком действия принимать к рассмотрению декларации 2 НДФЛ каждое юр лицо определяет самостоятельно.Поэтому физ. лицо уточняет такую информацию заблаговременно, чтобы не пришлось запрашивать справку вновь. Кредитные учреждения таким сроком для справок определили календарный месяц.

Заключение

Декларация 2 НДФЛ – это самостоятельная справка, которая раскрывает сведения о начисленном заработке с разбивкой по месяцам, примененных в этом периоде времени вычетах и удержанном налоге. Ее нельзя заменить справкой о доходах, поскольку содержит отличительную информацию. После письменного запроса сотрудника, налоговый агент обязан выдать ему заверенный надлежащим образом бланк в течение трех дней.

ndflexpert.ru

функции справки, как заполняется и куда предоставляется.

Обязанность оформлять и предоставлять в налоговые органы и при необходимости сотруднику предприятия справку 2-НДФЛ ложится на налоговых агентов (НА). В данной статье рассмотрим зачем нужна справка 2-НДФЛ и в каких ситуациях ее оформление не требуется.

Функции справки 2-НДФЛ

2-НДФЛ включает в себя данные о физлице, с зарплаты которого удерживали налог, его НА, суммах доходов служащего и удержанного с них налога.

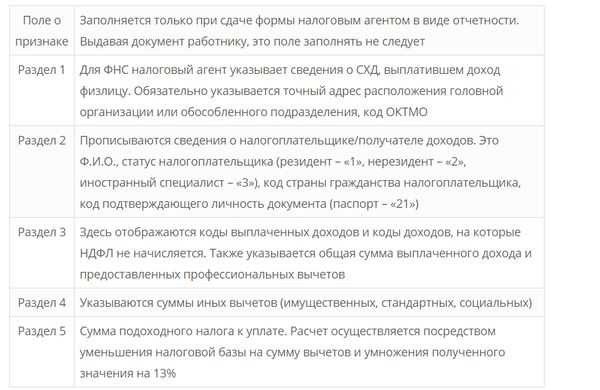

2-НДФЛ содержит разделы:

- информация о НА;

- информация о работнике-налогоплательщике;

- данные о заработках и ставке НДФЛ;

- обобщение сумм доходов и налогов;

- вычеты по НДФЛ:

- стандартные;

- социальные;

- имущественные;

- инвестиционные.

Оформление справки по форме 2-НДФЛ оказывается нужным для:

- предъявления в ИФНС;

- выдачи налогоплательщику, если тот подаст заявление.

Читайте также статью: → «Для чего нужна справка 2-НДФЛ? Как заполнить бланк»

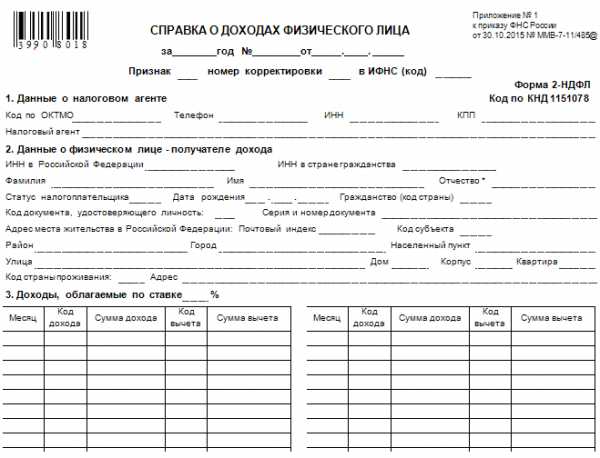

Как заполнить справку 2-НДФЛ

Оформление справки 2-НДФЛ вызывает много вопросов и затруднений, потому что она состоит из большого числа полей, и к заполнению ее предъявлены строгие требования. Опустим очевидные пункты заполнения документа и перейдем к спорным разделам.

- Ставим значение «1», если налог уплачивается по стандартной схеме;

- Ставим «2», когда существуют законные основания, по которым НДФЛ не был удержан.

- Номер корректировки

- Пишем «00», если это первичное заполнение документа;

- Пишем «01», «02» и далее, в зависимости от того, какой по счету раз идет оформление справки;

- Пишем «99», если 2-НДФЛ аннулирующая.

- Статус налогоплательщика

- «1» — резидент России,

- «2» — нерезидент России,

- «3» — работник высокой квалификации,

- «4» — гражданин-участник программы добровольного переселения соотечественников,

- «5» — работник-беженец,

- «6» — работник-иностранец на патенте

- Облагаемые доходы

- Ставка НДФЛ для сотрудника-резидента — 13%,

- Налоговая ставка НДФЛ для служащего-нерезидента — 30%.

Все графы с кодами нужно заполнять очень внимательно, на сайте ИФНС есть справочники по всем кодам и их обновлениям, проверять актуальность данных следует не реже одного раза за налоговый период.

Зачем нужна справка 2-НДФЛ и куда она предоставляется

Если работник предприятия обратился с просьбой выдать ему справку по форме 2-НДФЛ, ответственный сотрудник бухгалтерии не вправе отказать (несмотря на отсутствие в НК РФ каких-либо мер наказания за непредоставление документа). В течение 3 трудовых дней с момента подачи заявления 2-НДФЛ должна быть на руках у служащего. В случае поступления запроса на выдачу 2-НДФЛ в середине года, НА оформляет документ по данным, которыми он располагает на сегодняшний день.

Если сотрудник был уволен, справка все равно должна быть предоставлена, потому что в отношении бывших работников действует то же законодательство. Законом разрешен запрос неограниченного количества справок по форме 2-НДФЛ, они могут быть отданы лично в руки или отправлены почтой (письмо с объявленной ценностью и описью вложения), тогда доказательством отправки будет уведомление о вручении. Если в заявлении работник просит отправить документ по его адресу, лучше сделать именно так, иначе возможно разбирательство в суде. Читайте также статью: → «Где взять справку 2-НДФЛ: особенности получения и сферы использования»

| В ИФНС | Налогоплательщику |

| 1. НА заплатил сотруднику, и теперь обязан удержать с этой зарплаты НДФЛ и отчислить его в бюджет. 2. У работника были денежные поступления, с которых НА по законным основаниям не сможет удержать НДФЛ. В налоговую отправляется справка 2-НДФЛ, включающая разъяснения причин, по которым перечисление налога является невозможным. | 1. Для предъявления в бухгалтерию на новой работе с целью получения стандартных налоговых вычетов (при назначении вычетов будут учтены все денежные поступления с начала года, в т. ч. зарплаты от предыдущего начальства). 2. Для заполнения декларации по форме 3-НДФЛ (потребуются данные из 2-НДФЛ). 3. Для других целей, например, для подачи заявления на выдачу кредита или займа. |

В каких ситуациях 2-НДФЛ оформлять не требуется

В случае, когда предприятие или ИП не учитывает и не высчитывает НДФЛ с зарплат основных налогоплательщиков, имея на то законные основания, такие компании не выполняют функций НА и не отправляют справки 2-НДФЛ в ИФНС.

Такое возможно в следующих случаях:

- Заработок перечисляется работникам, которые обязаны рассчитывать и уплачивать налог на доходы своими силами;

- Денежное поощрение принимает такую форму выплат, налог с которых перечисляется самим физлицом;

- Налогоплательщик получает доход, необлагаемый НДФЛ.

Справка 2-НДФЛ для работника

Ситуаций, когда служащему предприятия может потребоваться справка по форме 2-НДФЛ, бывает множество, и он не обязан объяснять бухгалтеру компании причину, по которой она ему понадобилась:

- смена места работы,

- оформление 3-НДФЛ,

- подача заявки на кредит,

- уплата неудержанного работодателем НДФЛ,

- получение стандартных налоговых вычетов,

- оформление пенсии,

- получение визы,

- участие в судебном разбирательстве,

- доказательство платежеспособности в спорах,

- усыновление ребенка,

Разберем самые распространенные причины оформления 2-НДФЛ для работников:

- Стандартный налоговый вычет. Когда происходит смена места работы, и начало рабочего процесса приходится не на начало налогового периода, вычеты предоставляются, исходя из полученных данных о зарплате с прошлого места работы. Вычеты на детей не могут быть оформлены без доказательств предыдущего заработка, а единственным законным подтверждением является справка по форме 2-НДФЛ. Контроль за налоговыми вычетами нужен еще и для того, чтобы не выйти за рамки положенных по закону сумм. Вычеты на детей будут происходить, пока совокупная зарплата с начала года не достигнет 350 тысяч рублей.

- Невзимание платы по НДФЛ с единовременной помощи при рождении ребенка. Когда по месту работы сотрудник получает какую-либо единовременную выплату (к примеру, помощь при рождении ребенка). Сумма таких выплат не должна превысить 50 тысяч рублей и перечисляется на счет работника в первый год после рождения малыша. Если оба родителя трудятся в одной организации, помощь выплачивается либо одному из них на основании заявления второго родителя, либо обоим из расчета не более 50 тысяч совокупных выплат. При получении денежных средств один родитель должен доказать справкой 2-НДФЛ тот факт, что супруг не получал (или получал в определенном размере) аналогичную выплату.

- Получение визы. Посольства могут запрашивать справки о доходах за прошедшие 5 лет. Когда человек трудился на одном месте, затруднений не возникает. Другое дело, если он сменил несколько работодателей, и некоторых из них теперь не может отыскать. Для таких случаев предусмотрено получение справки 2-НДФЛ в налоговой по месту регистрации.

- Оформление кредита или займа. Банковские учреждения обычно подстраховываются, запрашивая от заявителя справку о доходах. Тем самым они могут удостовериться в том, что их клиент платежеспособен. Смотря, какие условия кредитования предъявляет конкретный банк, 2-НДФЛ может требоваться за период от полугода до нескольких лет. Обычно сотрудник банка сразу предупреждает о том, что справка действительна на протяжении всего нескольких дней, после чего нужно просить у работодателя новый документ, однако подобные требования противоречат законам.

- Подтверждение заработка работником-иностранцем. Чтобы доход работника не подвергался налогообложению в России и на родине иностранца, необходимо подтверждать размеры поступлений и удержание с них НДФЛ. Специального порядка предоставления подобных доказательств иностранному государству российскими предприятиями нет, обязанность ложится на самого служащего. Он должен сделать запрос о подтверждении документа в налоговой по месту постановки на учет, ИФНС сравнит данные НА с информацией, содержащейся у них самих, и при совпадении сведений подтвердит выданную НА справку печатью. Также в обязанность ИФНС в данном случае входит расшифровка кода полученных иностранцем доходов.

Справка 2-НДФЛ для налоговой

Цели запроса справки 2-НДФЛ налоговыми органами:

- Для проведения налогового администрирования НДФЛ;

- Для наблюдения за предприятиями с целью выявить нарушения:

- неперечисление полной суммы налогов,

- расчет НДФЛ по неверным налоговым ставкам,

- удержание НДФЛ с зарплат сотрудников без отчислений средств в бюджет,

- предоставление неполных данных о денежных поступлениях служащих.

- С целью обнаружения причин для организации выездной проверки,

- В качестве доказательства, что неудержание с некоторых сотрудников НДФЛ является законным.

Справка 2-НДФЛ при увольнении

Обычно при увольнении сотрудник автоматически получает справку по форме 2-НДФЛ. Если ее не выдали, работник имеет право потребовать подготовить ее в трехдневный срок или по необходимости на новой работе. А документ непременно пригодится, так как без него невозможно грамотно рассчитать НДФЛ по новому месту работы и определить полагающиеся работнику по праву стандартные налоговые вычеты.

Документ должен содержать данные обо всех денежных поступлениях служащего, начиная с января текущего года, и заканчивая датой расторжения трудового договора. Не нужно упоминать о выплатах, с которых не положен вычет НДФЛ:

- выходное пособие в рамках 3-х зарплат,

- пособия матерям и будущим матерям,

- компенсация вреда и т.п.

2-НДФЛ отправляется в налоговый орган вместе с другими подобными документами по окончании года и имеет номер и дату, совпадающие с номером и днем справки, выданной сотруднику при увольнении. Читайте также статью: → «Банковская проверка подлинности справки 2-НДФЛ»

Отправка в ИФНС справок осуществляется не позднее:

- 1 апреля будущего года, при указании всех заработков служащего;

- 1 марта будущего года, при указании только сумм, с которых не был удержан НДФЛ.

Пример заполнения справки по форме 2-НДФЛ

Пример заполнения представлен следующим видом:

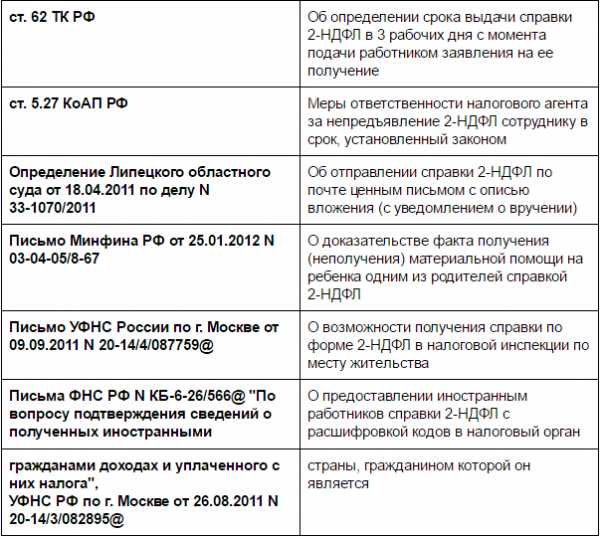

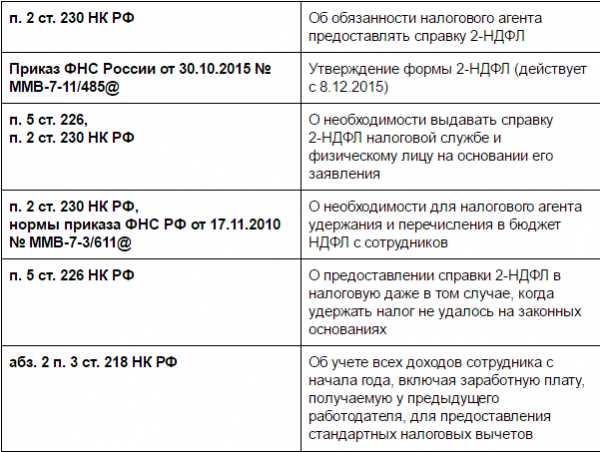

Нормативные акты по теме

Нормативные акты представлены следующими документами:

Типичные ошибки при заполнении 2-НДФЛ

Ошибка №1: Указание в справке 2-НДФЛ сокращенных форм фамилии, имен, отчеств сотрудников.

Комментарий: Это недопустимо, ФИО указываются полностью.

Ошибка: Оттиск печати располагается на документе в произвольном порядке.

Комментарий: Место печати предприятия на 2-НДФЛ — левый нижний угол.

Ошибка №2: Бухгалтер ставит подпись ручкой с черными чернилами, а сверху ставится печать.

Комментарий: Подпись бухгалтера должна быть проставлена ручкой с синей пастой и не должна скрываться под печатью.

Ошибка №3: Справка 2-НДФЛ, содержащая исправления, направляется в налоговый орган.

Комментарий: Если были допущены ошибки при заполнении справки 2-НДФЛ, нужно брать новый бланк и заполнять его заново. Ошибки и исправления не допускаются.

Ответы на распространенные вопросы

Вопрос №1: Бухгалтер нашла ошибки в уже отправленной в ИФНС декларации 2-НДФЛ, в результате которых сумма выплаченных по налогу средств оказалась меньше действительной их суммы. Что делать?

Ответ: Подается уточненная декларация, причем необходимо уложиться в сроки подачи основной декларации, тогда удастся избежать наказания за допущенную ошибку. В «уточненке» нужно записать правильные цифры, а не разницу между действительными и ошибочными сведениями. На титульном листе ставится номер корректировки, если «уточненка» первая по счету, ставится «1» и т.д.

Вопрос №2: Обязана ли бухгалтерия предоставить справку по форме 2-НДФЛ работнику, у которого за налоговый период не было налогооблагаемого заработка?

Ответ: Нет. В этой ситуации предприятие не является по отношению к работнику налоговым агентом, а справка 2-НДФЛ выдается именно НА. Если все же сотрудник требует документ, разрешается оформить справку-подтверждение о неполучении им доходов или справку 2-НДФЛ с незаполненными разделами 3, 4 и некоторыми пустыми полями в разделе 5.

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru

Где взять справку 2-НДФЛ неработающему

Озаботились вопросом, где взять сведения о своих доходах, когда прямой юридической связи с работодателем уже нет? Поможем в этом разобраться.

Что за документ

Справка 2 НДФЛ – это официальная бумага, способная подтвердить платежеспособность физлица. Содержит в себе данные о полученных доходах и уплаченном с них налоге. Выдается для личных целей самому лицу на руки, а также сдается в качестве отчетности работодателем как налоговым агентом в налоговую инспекцию. Форма справки определена, и последний раз была утверждена в конце 2015 года (документ налоговой службы № ММВ-7-11/485@).

Зачем нужна

Каждый человек из разряда трудоспособного населения страны хоть раз, да и сталкивался с необходимостью получения этого документа. И задавался вопросом, где взять справку 2 НДФЛ? Чаще всего она нужна для предоставления в кредитные организации, банки, чтобы подтвердить тот факт, что данный гражданин способен в будущем в полной мере расплатиться по взятым на себя обязательствам. Более того, от предоставления заемщиком 2-НДФЛ может значительно зависеть процентная ставка по кредиту. Потребуется ее получение и для:

- оформления налогового вычета;

- иногда – при получении визы;

- для устройства на новую работу и еще в некоторых случаях.

Кто выдает

Как получить справку 2-НДФЛ? Запросить этот важный документ можно по месту работы или учебы. Работодатель, де-факто и де-юре выступая налоговым агентом, обязан выдать справку по письменному запросу работника в трехдневный срок (ст. 62 ТК). Запрос пишут в свободной форме в виде просьбы. Он должен содержать такие данные:

- Ф.И.О. сотрудника и его паспортные данные;

- адрес – по прописке и фактический;

- лицевой счет;

- действующий номер телефона для связи.

Внизу страницы в левом углу ставят дату, а в правом – подпись и расшифровку.

Внимание!Отказ работодателя выдать этот документ незаконен. Если вы официально трудоустроены, то не стоит переживать по поводу, можно ли сделать справку-2 НДФЛ. Обратитесь за ней по месту работы в бухгалтерию.

Получение с прошлого места работы

Согласно ТК РФ, если сотрудник, ранее работавший в компании, обращается за получением данной справки, бухгалтерия не имеет права отказать в просьбе. Документ можно получить как за текущий период, так и за прошлый год. Но, по общему правилу, не более чем за последние 4 года.

Одна из самых сложных проблем может возникнуть, если нужно получить справку 2-НДФЛ по месту прошлой работы, а данного юрлица к тому моменту уже не существует. Тогда нужный документ можно запросить в налоговой инспекции.

Как получить через интернет

Два года назад – в 2014 году – налоговая служба запустила очень полезную и нужную функцию. Теперь каждое физлицо-налогоплательщик может зайти в личный кабинет на официальном сайте ФНС и просмотреть данные их 2-НДФЛ в режиме онлайн. Об этом налоговики сообщали тут. При этом имейте в виду, что просто взять и скачать справки не получиться. Вы сможете лишь ознакомиться с данными из справок.

Вероятность отказа в выдаче

Как правило, проблем с вопросом, где брать справку 2-НДФЛ, у работающих граждан не возникает. Заминка возможна, если компания, выступающая работодателем гражданина, ведет «серую» или вообще «черную» бухгалтерию, не отчисляет за сотрудника положенные платежи. Такая ситуация может быть чревата различными неприятными последствиями для обеих сторон.

Если не принимают заявление либо на словах отказывают выписать справку, вы можете выслать запрос заказным письмом с уведомлением и описью вложения. Отказать не имеют права. Сотрудник, отчаявшийся получить нужный ему документ, может пожаловаться в трудовую инспекцию. Что может повлечь последующее выявление более серьезных нарушений на предприятии и наложение штрафов на его руководство.

Имейте в виду: действующий работодатель всегда обязан выдать на законных основаниях 2-НДФЛ. Например, ИП выступают налоговыми агентами для своих сотрудников, поэтому тоже оформляют справки по данной форме.

Для безработных

Если вы трудоустроены неофициально, возможно, рано или поздно встанет вопрос, где взять необходимую справку 2-НДФЛ, если не работаешь. Эта же дилемма может стоять и перед частными предпринимателями для самих себя. Последние имеют возможность получить требуемый документ в налоговой инспекции по месту постановки на учет.

Студентам выдают справки по месту учебы.

Тем же, кто остался без работы, но состоит на учете на бирже труда, 2-НДФЛ будет выдана по запросу в службе занятости населения.

Где брать, если не состою на бирже

Если вы не учитесь, не работаете, на учете не состоите, то справку получить вы не сможете. Что значительно может ограничить возможности получения различных услуг, как от государства, так и коммерческих.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Для чего нужна справка 2-НДФЛ: для декларации, при приеме

Форма 2-НДФЛ служит для подтверждения величины дохода сотрудника и удержанного с него налога. Документ формируется по каждому сотруднику компании. В нем содержатся годовые данные о его заработке с разбивкой по месяцам, вычетах, начисленной и уплаченной сумме НДФЛ. Рассмотрим, для чего нужна справка 2-НДФЛ, как ее заполнять и где требуется.

Бланк документа утвержден приказом ФНС РФ № ММВ-7-11/485@ от 30.10.15. Данный документ часто требуется лицам, получающим доход. Должны представлять справки 2-НДФЛ и налоговые агенты. К ним относятся:

- Организации РФ;

- ИП, имеющие сотрудников в штате;

- Нотариусы и адвокаты, работающие на себя;

- Представительства иностранных фирм, уплачивающих НДФЛ.

2-НДФЛ при приеме на работу

При трудоустройстве на очередное место работы гражданину следует принести работодателю справку 2-НДФЛ. Читайте также статью: → «Образец заполнения справки 2-НДФЛ (скачать бланк 2-НДФЛ)». Данные о доходах и удержаниях бухгалтер занесет в базу по сотруднику. Они необходимы для правильного расчета налога и предоставления стандартных вычетов в дальнейшем. Получить справку можно на прежней работе по заявлению.

Если работник не хочет получать вычеты или его суммарный заработок уже превысил допустимый предел, данный документ он может не предоставлять.

Пример. Внесение данных о доходах принятого сотрудника

В. Г. Умнов, отец троих детей, принят программистом в ООО «Цифра» с 11 сентября 2016 с окладом 45 тыс. р. Для предоставления вычетов по НДФЛ он принес справку о доходах от предыдущего работодателя. Сумма заработка за 2016 год, по данным справки, равна 198 200 р.

Согласно законодательству вычеты по НДФЛ предоставляются работнику до месяца, в котором суммарный доход превысит 350 тыс. р.

Доход Умнова меньше лимита, поэтому ежемесячно налог с его заработка будет уменьшен на 754 р.:

(1 400 + 1 400 + 3 000) * 13%, где

1 400 р. — вычет на каждого из первых двух детей; 3 000 р. — на третьего ребенка.

Значит, благодаря справке 2-НДФЛ, Умнов ежемесячно будет получать на 754 р. больше, чем в случае ее непредставления.

2-НДФЛ для сотрудника

Данная справка требуется человеку для подтверждения размера своего дохода. Выдается она по заявлению сотрудника. Оно пишется в свободной форме на имя руководителя организации. В нем должна содержаться следующая информация:

- Данные директора: ФИО, должность;

- Данные заявителя: должность, ФИО, адрес, данные паспорта, телефон;

- Основной текст с просьбой выдать справку за определенный период, число копий;

- Подпись сотрудника и дата.

Таблица. Цели и порядок получения справки о доходах гражданами.

| Категория граждан | Предназначение | К кому обратиться? | Срок изготовления |

| Сотрудники организации | Получение кредита в банке; предъявление на новом месте работы; оформление социальной выплаты в собесе; судебные разбирательства. | Бухгалтерия работодателя | 3 рабочих дня |

| Военнослужащие | Расчетный центр Минобороны или управление финансового обеспечения | 5 рабочих дней |

Получить документ можно лично или почтой. Справка о доходах подтверждает, что человек является плательщиком НДФЛ.

Гражданину форма 2-НДФЛ требуется для заполнения декларации по форме 3-НДФЛ.

При получении дополнительного дохода гражданин обязан отчитаться перед налоговой. Для этого составляется декларация 3-НДФЛ. Читайте также статью: → «Бланк 3-НДФЛ — скачать образец декларации». Обязательным приложением к ней будет справка 2-НДФЛ. Аналогичные документы нужно подать в инспекцию при оформлении налогового вычета.

Справка о доходах физического лица за 2016 год

При оформлении вычета на покупку жилья данные из 2-НДФЛ заносят в разделы «А» и «Е 1» декларации. На листе «А» отражается информация об источниках доходов, их суммах и НДФЛ. Из формы 2-НДФЛ вносятся соответствующие сведения. Если человек менял работу в течение года, он заполняет соответствующие суммы по данным каждой справки.

Для декларирования доходов от продажи недвижимости, находившейся в собственности менее трех лет, зарплатные доходы на листе «А» можно не отражать. В раздел «Е 1» из 2-НДФЛ заносят число месяцев предоставления вычетов по налогу и суммы по видам вычетов.

Бесплатную программу для заполнения бланка 3-НДФЛ можно установить с сайта ГНИВЦ ФНС РФ.

Справка 2-НДФЛ для налоговой

Справки 2-НДФЛ фирмы сдают по итогам года. Это необходимо для подтверждения начисленных и уплаченных сумм налога в разрезе каждого сотрудника. Читайте также статью: → «Отчетность по НДФЛ за год: скачать бланки». ИФНС на основании этих документов проверяет правильность применения вычетов и определения начисленной суммы сбора. Данные подаются в отделение ИФНС по месту регистрации юридического лица или ИП.

Пример. Подача корректировочной справки

Бухгалтер ООО «Флагман» в мае 2016 обнаружил ошибку в начислении НДФЛ работнику Кузину. Он не учел стоимость подарка к его юбилею в сумме 7 тыс. р., который работник получил в 2015 году.

Бухгалтер уменьшил сумму на необлагаемую величину (7 000 – 4 000) и доначислил налог 390 р. (3 000 * 13%). Его он удержал из очередной зарплаты Кузина и перечислил в бюджет. В июне 2016 ООО «Флагман» представило уточненную форму 2-НДФЛ на Кузина. В ней доходы отражены с учетом стоимости подарка, а к значениям начисления и перечисления НДФЛ добавлено 260 р.

Доначисление произведено после отчетного периода, поэтому бухгалтер представил в ИФНС два документа 2-НДФЛ:

- корректирующую;

- информирующую с признаком «2» (на сумму 4 тыс. р.) о том, что отсутствует возможность удержать налог.

Сравнение с 3-НДФЛ, отличия

В таблице указаны основные различия между декларацией и справкой о доходах.

| Показатель | 2-НДФЛ | 3-НДФЛ |

| Название документа | Справка | Декларация |

| Составитель | Работодатель | Физическое лицо |

| Структура | Состоит из одного листа | Имеет несколько страниц |

| Куда предоставляется | ИФНС, суд, банки, иному работодателю и т. д. | Только в ИФНС |

| Назначение документа | Подтверждение доходов | Отчет о доходах |

| Подписи | Руководитель (главный бухгалтер) | Составитель — физическое лицо |

| Срок действия | Бессрочная | |

| Наличие печати | Нужна | Не требуется |

| Штраф за сдачу позже срока | 200 р. за бланк | От 1 000 р. |

Порядок предоставления справки

Отчитаться по форме 2-НДФЛ по доходам всех сотрудников (признак документа «1») организация обязана до 1 апреля идущего за отчетным года. Подать справки с признаком «2» нужно до 1 марта следующего года. Они составляются по тем лицам, из заработка которых нет возможности удержать налог. Например, сотрудник получил материальную поддержку в связи с усыновлением малыша, которая НДФЛ не облагается.

С начала 2016 года представить 2-НДФЛ можно двумя путями.

- На бумаге через представителя фирмы (не более 25 штук). К справкам прикладывается 2 экземпляра реестра сведений о доходах, один из которых для налоговой. После проверки данных инспектор и представитель организации составляют два протокола приема сведений. Один получает доверенное лицо фирмы лично или по почте в течение десяти рабочих дней, второй остается в ИФНС.

- В электронной форме через интернет. При этом варианте дубликаты данных на бумаге или электронном носителе не нужны. Один файл должен включать максимум 3000 справок.

На следующий день после отправки сведений ИФНС вышлет извещение об их получении, а через 10 дней — протокол приема и реестр. В последнем фиксируются все прошедшие контроль справки. Документы с ошибками нужно исправить и пересдать только их.

Неправильно составленную справку организация может аннулировать. Для этого нужно указать в ней номер корректировки 99. В таком документе перед его отправкой в ИФНС указываются только данные работника, все показатели с цифрами нужно обнулить. Подтверждением принятия аннулированных документов будет протокол. Все значения налога в нем равны нулю. После его получения можно составлять и отсылать в налоговую «правильную» справку.

Таблица. Отличия в подаче формы 2-НДФЛ.

| Признак | Для работника | Для ИФНС |

| Законодательство | п. 3 ст. 230 НК РФ, ст. 62 ТК РФ | п. 2 ст. 230 НК РФ |

| Основание предоставления | Письменное заявление | Обязанность по закону |

| Срок предоставления | 3 рабочих дня | До 1 апреля следующего года |

| Число экземпляров | Неограниченно | 1 бланк на каждого работника |

| Способ предоставления | На бумаге или почтой | На бумаге или через интернет |

Где требуется форма 2-НДФЛ

Справка 2-НДФЛ представляет собой официальный документ, имеющий юридическую силу во многих государственных инстанциях. По данным справки, сотрудники органов соцзащиты населения определяют, является ли семья малоимущей. Для этого доход за месяц делится на число членов семьи. Если полученный результат ниже установленного прожиточного минимума, то гражданину назначают социальное пособие.

Форма 2-НДФЛ нужна при постановке на учет в центре занятости. От величины дохода определяется размер пособия по безработице.

При назначении алиментов судебный орган учитывает сумму дохода бывшего супруга. Очень важно значение справки при усыновлении ребенка. Суд определяет, смогут ли будущие родители материально обеспечить свое чадо. Обязательно предоставление формы 2-НДФЛ банку при оформлении кредита или ипотеки.

Срок действия и меры ответственности

Законодательство не установило конкретный срок действия справки о заработке. Перед получением сотруднику стоит уточнить период ее актуальности у организации, куда документ будет предоставляться. Банки обычно принимают справки 2-НДФЛ, полученные не позднее 10-30 до даты обращения. В каждой кредитной организации установлены свои сроки. Подписывает справку руководитель либо уполномоченный сотрудник бухгалтерии организации.

На новом бланке 2-НДФЛ, который применяется с 2016 года, не предусмотрено место для печати. О ней нет упоминания и в приказе ФНС № ММВ-7-11/485@. Ставить ее на справке не нужно (письмо ФНС № БС-4-11/2577 от 17.02.16.). Реквизит этот необязателен. Однако наличие оттиска не будет считаться ошибкой.

Несвоевременное представление справок наказывается штрафом (ст. 126 НК РФ) в размере 200 р. за каждый просроченный бланк. Если компания не отчиталась по форме 2-НДФЛ, ИФНС вправе обратиться в суд. В этом случае применяются следующие санкции:

- Для физических лиц — 100-300 р.;

- Для руководителей — 300-500 р.

С 1 января 2016 года при обнаружении налоговиками ошибок в документах организацию оштрафуют на 500 р. за каждый недостоверный бланк. Санкция не будет применена только в том случае, если налоговый агент самостоятельно обнаружит, исправит неточность и предоставит уточненные сведения до выявления ошибки инспектором. Сдача справок досрочно не спасет фирму от санкций. Например, налоговая обнаружит ошибку в феврале, организация исправит ее в марте, но все равно будет наказана (п.1 ст. 126.1 НК РФ).

Ответы на вопросы про справку 2-НДФЛ

Вопрос №1. Сотрудник фирмы прописан в другом регионе. Должна ли организация представить форму 2-НДФЛ по его месту регистрации?

Нет. Работодатель отчитывается только вперед той ИФНС, в которой стоит на учете.

Вопрос №2. Должна ли фирма выдать справку 2-НДФЛ работнику, который в течение года не имел облагаемых НДФЛ доходов?

Нет. В отношении данного сотрудника налог не исчислялся. Фирма в этом случае налоговым агентом не является, и выдавать данные не обязана. Бухгалтер может выдать справку с прочерками либо иной документ, подтверждающий отсутствие у работника дохода для обложения НДФЛ.

Вопрос №3. Может ли получить справку родственник сотрудника?

Может. Об этом должно быть написано в заявлении самого работника на выдачу ему 2-НДФЛ.

Вопрос №4. Работнику для оформления визы нужно подтвердить доходы за последние пять лет. За это время он сменил несколько мест работы. Некоторых работодателей человек не смог найти. Как поступить в такой ситуации?

В данном случае гражданин может получить необходимые сведения о доходах в ИФНС по месту проживания. Ему следует обратиться в налоговую с заявлением, написанным в произвольной форме.

Вопрос №5. Примет ли инспекция форму 2-НДФЛ при отсутствии в ней ИНН сотрудника?

Да. Это поле в форме заполнять необязательно.

Итак, справка 2-НДФЛ является необходимым элементом налоговой отчетности, а для физических лиц — подтверждением полученного у работодателя заработка. Получить данный документ у организации-работодателя вправе каждый гражданин, включая иностранцев.

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru