Как выбрать банк? Рейтинг надежности финансово-кредитных учреждений страны. Какой банк выбрать

Лучшие банки. Как выбрать надежный банк, и какой банк лучше?

Кредитная карта с cash back до 3% на АЗС — настоящая находка для автолюбителей:

- страхование при выезде за рубеж;

- подвоз топлива;

- эвакуация автомобиля при ДТП;

- такси в случае ДТП;

- скидки до 20% на аренду автомобиля в России и за рубежом.

Любите путешествовать? Накапливайте мили при помощи кредитной карты и обменивайте их на билеты любых авиакомпаний.

Любите путешествовать? Накапливайте мили при помощи кредитной карты и обменивайте их на билеты любых авиакомпаний.Подробнее...

Премиальная дебетовая карта позволяет подчеркнуть ваш статус и открывает новые привилегии:

- cash back до 10% во всех ресторанах, кафе и барах по всему миру;

- 0% комиссии при переводах в любой валюте;

- 0% комиссии при снятии наличных в любых банкоматах;

- бесплатный доступ в бизнес-залы аэропортов.

Получить потребительский кредит до 1 000 000 рублей с процентной ставкой от 14,9% можно без залога и поручительства.

Получить потребительский кредит до 1 000 000 рублей с процентной ставкой от 14,9% можно без залога и поручительства. Перейти к условиям...

Специальные кредитные программы совместно с Jaguar и Land Rover — отличная возможность обзавестись легендарной машиной на выгодных условиях.

Специальные кредитные программы совместно с Jaguar и Land Rover — отличная возможность обзавестись легендарной машиной на выгодных условиях. Подробнее об условиях...

Собираетесь ли вы вкладывать свои средства в банк под процент или планируете взять кредит для развития бизнеса, в любом случае для начала стоит выяснить, какая финансово-кредитная организация более надежная. Как выбрать банк и на что обратить особое внимание, мы и расскажем в этой статье.

В 2014–2015 годах банковскую систему в России серьезно «трясло»: падение рубля и цен на нефть, санкции со стороны США и Евросоюза, под которые попали некоторые банки нашей страны, отзыв лицензии Центробанком более чем у 180 кредитных организаций. И в 2016–2017 годах еще были слышны отголоски перемен. Все это значительно снизило уровень доверия наших граждан к банковской системе. Однако, несмотря на все геополитические и экономические потрясения, остаются банки, которые вызывают доверие и с которыми можно иметь дело.

Выбираем лучший банк

Надежность банка — это гарантия того, что вы не лишитесь средств в случае с депозитами, а в случае с кредитами — получите самые выгодные условия. Поэтому в первую очередь уточните, какое место занимает банк в рейтинге надежности. Такие рейтинги составляются на основе отчетов кредитных организаций и учитывают несколько факторов, главный из которых — размер собственного капитала банка. Данный норматив определяется Центробанком РФ и в настоящее время равен 10–11%. Это значит, что у финансово-кредитного учреждения процент собственных средств не должен быть меньше 10%. Именно достаточность собственного капитала во многом определяет надежность банка и его устойчивое положение. Ведь это — резерв, благодаря которому банк может исполнить свои обязательства по вкладам. Если эта сумма становится низкой, то ЦБ РФ вправе лишить банк лицензии.

Что еще необходимо учесть при выборе лучшего банка?

Репутация банка. Здесь играют роль опыт работы банка, размер сети филиалов и число банкоматов, количество партнеров банка, наличие сайта и удобного приложения в рамках личного кабинета (будете ли вы гасить кредит или захотите пополнить счет, вам потребуется свободный и простой доступ к услугам), отношение к клиентам, организация работы внутри банка (долго ли вам приходится ждать в очередях, оптимизирована ли работа сотрудников). Кроме того, важна и защита ваших данных — в том числе при оплате картой через Интернет. Почитайте отзывы о банке на специализированных порталах, изучите рейтинги, мнения экспертов рынка, публикации в СМИ, оцените сайт, посетите банк лично и сформируйте собственное впечатление — каждая деталь будет иметь значение.

Условия. Банки предлагают разные условия для кредитов и вкладов. Не поленитесь изучить варианты и найти оптимальный для вас. Однако помните, что надежный банк — это не тот, где будет самый низкий процент по кредиту или самый высокий — по вкладу.

Рейтинг надежности банков в 2018 году

Хотя рейтинги чаще всего называются «рейтингами надежности», любые агентства, создающие такие подборки, не отвечают за последствия решений, принятых на основании своего «топового списка». Какие выводы вы сделаете и какие действия предпримите — это полностью ваша ответственность. Однако познакомиться с рейтингами стоит, ведь они разрабатываются на основании нескольких важнейших факторов.

Например, ТОП-10 крупнейших банков России по размеру собственного капитала (по данным банковского информационно-аналитического портала SOTNIBANKOV.RU на 01.02.2020[1]) выглядит следующим образом:

- ПАО «Сбербанк»;

- ПАО «Банк ВТБ»;

- АО «Банк ГПБ»;

- АО «Россельхозбанк»;

- АО «Альфа-Банк»;

- ПАО «Московский кредитный банк»;

- АО «ЮниКредит Банк»;

- ПАО Банк «ФК Открытие»;

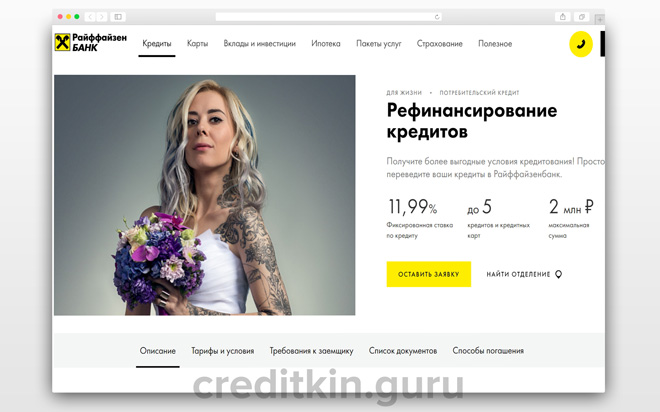

- АО «Райффайзенбанк»;

- АО Банк ВБРР.

А вот другой рейтинг — уже от агентства «РИА Рейтинг». Это десятка лучших банков РФ по размеру активов на 1.02.2020[2]:

- ПАО «Сбербанк»;

- ПАО «Банк ВТБ»;

- АО «Банк ГПБ»;

- АО «Россельхозбанк»;

- АО «НКО НКЦ»;

- АО «Альфа-Банк»;

- ПАО «Банк «ФК Открытие»;

- ПАО «Московский кредитный банк»;

- ПАО «Промсвязьбанк»;

- ПАО «Бинбанк».

Рейтинг Forbes показывает, что вследствие сложной экономической ситуации у нас в стране самыми надежными банками стали «дочки» иностранных финансово-кредитных организаций. Первая десятка надежности выглядит следующим образом (данные на март 2018 года)[3]:

- АО «Ситибанк»;

- АО «Нордеа Банк»;

- ООО «Эйч-Эс-Би-Си Банк (РР)»;

- АО «Банк Интеза»;

- АО «ЮниКредит Банк»;

- ПАО «Росбанк»;

- АО «КБ ДельтаКредит»;

- ООО «Русфинанс Банк»;

- ПАО «Сбербанк России»;

- АО «Райффайзенбанк».

В рейтинге учитывались активы, капитал и его достаточность, рентабельность, кредитные риски и доля депозитов физлиц в пассивах.

Справка

Forbes — американский финансово-экономический журнал, один из наиболее авторитетных экономических печатных изданий в мире.

«Эксперт РА» — российское и международное рейтинговое агентство в составе международной группы RAEX.

S&P — международная рейтинговая компания Standard & Poor’s — мировой лидер в области предоставления независимой финансовой информации для участников рынков.

Fitch — наряду со Standard & Poor’s и Moody's входит в «большую тройку» международных рейтинговых агентств.

Стоит понимать, что если банк не попал в десятку самых надежных — это еще не значит, что он не «устойчив». Как правило, выделяют либо ТОП-100 самых надежных банков, либо делят рейтинг на несколько категорий. Можно рассматривать банки первой и второй категории надежности, а также группы B. С большой осторожностью стоит относиться к банкам, не вошедшим в «сотню надежности».

Впрочем, рейтинги дают только общее представление о банке. Большое значение имеет и цель, с которой вы обращаетесь в эту финансово-кредитную организацию.

Как выбрать банк для оформления кредита

Кредит — это серьезное обязательство, поэтому к выбору банка стоит подойти со всей ответственностью. Здесь для вас важны два момента: как вы будете погашать кредит и, собственно, условия кредитного договора.

Способы погашения напрямую зависят от размеров банка и также указывают на его надежность. Насколько разветвленную сеть филиалов и банкоматов имеет организация? Есть ли доступ к банкоматам 24 часа? Можно ли погасить кредит через партнерские сети? Стоит выяснить эти моменты еще до того, как вы подпишите кредитный договор, чтобы впоследствии не иметь проблем с погашением.

Что касается условий, то сегодня банки предлагают огромное количество вариантов.

Полезный совет

Первое и главное правило — обязательно внимательно изучайте условия кредитного договора, читайте все, что написано мелким шрифтом, не стесняйтесь задавать вопросы специалисту банка.

Обращайте внимание на:

- Процент по кредиту.

- Ежемесячный платеж. Обычно банк сам оценивает ваши доходы и платежеспособность, однако вам также нужно подумать — сможете ли вы регулярно вносить нужную сумму, чтобы избежать просрочек.

- Срок кредита. Чем больше срок, тем выше переплата.

- Скрытые платежи: например, страховка, комиссии и т.п.

- Условия досрочного погашения.

Свои особенности имеют кредитные карты. Обычно речь идет о двух видах таких карт: вариант, когда все средства на карте принадлежат банку, и депозитные карты с возможностью овердрафта — когда при нулевом балансе вы можете уйти «в минус», пользуясь деньгами банка.

На заметку

Одно из главных преимуществ кредитных карт перед потребительскими кредитами — наличие беспроцентного периода погашения, в течение которого проценты не начисляются. То есть фактически вы пользуетесь деньгами банка бесплатно. Главное — вовремя и полностью вернуть ту сумму, которую вы потратили.

Приведем несколько примеров кредитных продуктов разных банков. Неплохие условия по потребительскому кредиту предлагает Сбербанк (один из лидеров надежности по результатам нескольких рейтингов). Процентная ставка здесь начинается от 12,9%, а сумма кредита достигает 3 млн руб. (с обеспечением — даже 5 млн руб.). Кредитные карты Сбербанка имеют более высокую процентную ставку — 23,9%–27,9%, но и лимит здесь ограничен 600 тысячами рублей (только на премиальных картах Visa Signature и MasterCard World Black Edition — 3 млн). Льготный период кредитования составляет 50 дней.

«Ситибанк» (первое место в рейтинге Forbes) готов предложить для потребительского кредита ставку от 12,9% годовых (при наличии хорошей кредитной истории), гарантирует отсутствие скрытых комиссий и предлагает получить кредит по двум документам. Кроме того, здесь также представлено множество вариантов кредитных карт. Льготный период по ним — до 50 дней. Процентная ставка — от 21% до 39,9% по операциям без оплаты в рассрочку, от 13,9% до 29,9% по операциям с оплатой в рассрочку.

Другой банк, занимающий пятое место в рейтинге Forbes, — «ЮниКредит Банк» — предлагает около 6 вариантов кредитных карт. Здесь вы можете заказать кредитные карты с начислением миль различных авиакомпаний, с разными кредитными лимитами, карту, которая будет давать повышенный cash back при покупках на автозаправках и т.п. Процентная ставка — от 20,9%, а беспроцентный период погашения достигает 55 дней. При получении кредита наличными процентная ставка от 12,9% (рефинансирование — от 11,9%), а сумма — до 3 миллионов рублей.

Как видите, многое зависит от цели вашего кредита. Если вы планируете регулярно совершать покупки по кредитной карте, то стоит отдать предпочтение «ЮниКредит Банку», а вот для приобретения жилья можно рассмотреть Сбербанк.

www.kp.ru

Какой банк выбрать для вклада? Рейтинг надежности банков России для вкладов :: SYL.ru

Какой банк выбрать для вклада? Разберемся подробнее в этом вопросе.

Депозиты в банках являются разновидностью так называемых пассивных доходов, когда человек решает открыть вклад в определенной денежной сумме с целью получения прибыли. Помимо этого, данный вид банковских операций является самостоятельным источником дохода, что, соответственно, облагается определенным налогом со стороны государства.

Основные задачи открытия вкладов

Инвестируя в банк свои денежные средства, в первую очередь нужно определиться с целью таких вложений. К ним могут относиться:

- накопление денежных средств;

- сохранение имеющегося капитала;

- различные займы под залог вклада;

- инвестиции в виде доходов от ставок на бирже.

Банковские организации нуждаются и в получении прибыли, и в поступлении новых денежных средств, поэтому они всячески пытаются привлечь вкладчиков. Для этого разрабатываются многочисленные программы, позволяющие выгодно вложить свой капитал, однако практика показывает, что из всех подобных предложений действительно выгодными могут считаться всего два-три. Какой банк выбрать для вклада, интересно многим.

Вкладывая деньги, необходимо помнить, что ни одна коммерческая организация не будет работать себе в ущерб, поэтому при выборе надежного банка нужно тщательно изучить все его характеристики и программы.

Как выбрать подходящую программу вклада

Несмотря на то что банковские вклады регламентированы и защищены законодательством, вкладчик должен ознакомиться со всеми основными и дополнительными условиями, установленными банком по конкретному виду данной операции.

Такими условиями могут быть:

- «плавающие» проценты по вкладам в банках;

- способ и периоды начисления процентов по вкладу;

- льготные условия по различным акциям.

Суммы вкладов

Суммы вложений в банк могут быть самыми различными, что зависит от возможностей клиента, а также от условий программы самого банка. Тем не менее не рекомендуется вкладывать деньги в сумме более 1,5 млн рублей, поскольку превышение этой суммы лишит вкладчика страховых выплат. Такие выплаты производятся по всем вкладам, даже в пределах одного банка.

Таким образом, если клиент имеет желание сделать вклад суммой свыше 1,5 млн рублей, нужно тщательно подойти к выбору банка, а также распределить суммы подобных вложений. Важно выяснить досконально, какие проценты по вкладам в банках существуют.

Сроки вкладов

Основным из всех положений договора об открытии вклада является определение сроков, на которые он рассчитан. От этого во многом зависят и процентные ставки, поскольку, как правило, чем более длительный срок вложения намечается, тем выше будут проценты, выплачиваемые вкладчику банком. Некоторые вклады отличаются тем, что процентные ставки по ним напрямую зависят от курса валют. Сроки вложения зависят также от того, какая программа вложения была выбрана. В связи с этим, существуют такие разновидности вложений как накопительные, детские, зарплатные, пенсионные и т. д.

Возможность проведения всевозможных расчетных операций и снятия средств частично

Существуют банковские программы, согласно которым вкладчик имеет возможность пользоваться денежными средствами при осуществлении определенных расчетных операций, например платежи ЖКХ, налоги и т. п.

Другие программы по вкладам позволяют частично снимать деньги, либо, напротив, пополнять свой счет.

Широко распространены программы по вкладам в банках Москвы, которые предусматривают неснижаемый порог процентной ставки.

При этом на счету определяется часть средств, которыми нельзя воспользоваться ранее истечения договора о вложении.

Рейтинги банков

Основной из способов определиться при выборе банка, где можно сделать выгодное вложение денежных средств, – это посмотреть его рейтинги. Предоставлением такой информации занимаются, как правило, крупные рейтинговые агентства, такие как «Рус-Рейтинг», «Эксперт РА» и другие. Это своего рода защита прав вкладчиков банков.

Потенциальный вкладчик может также изучить информацию о кредитной отчетности того или иного банка, которая публикуется на официальном сайте Центрального банка, либо на сайте "Банки.ру". Такая информация будет предельно достоверной, что поможет принять правильное решение при выборе надежной банковской организации.

Финансовые показатели – основная информация, подтверждающая, что банку можно доверять. А для того чтобы проанализировать, как обстоят дела в динамике, нужно просто сравнить такие показатели за несколько прошедших периодов времени. Увеличение активов банка в этом смысле – хороший знак. Помимо этого, о многом говорит размер уставного капитала, то есть сумма его собственных средств.

Как выбрать надежный банк

Чтобы можно было выбрать лучшие условия вкладов в банках, приведем несколько основных рекомендаций:

1. Перед тем как сделать вложение в банк, нужно обязательно проверить факт принадлежности банковской организации к системе российского страхования.

2. Определить круг банков, анализ доходности которых показал хорошие результаты.

3. Обязательно нужно изучить рейтинги банков, а также их финансовую отчетность, учитывая при этом условия будущего вклада и размеры процентных ставок.

4. Узнать, предусмотрены ли по конкретному вложению различные комиссии или сборы, а также ознакомиться с разновидностями всевозможных дополнительных услуг.

5. Поинтересоваться мнением других вкладчиков о надежности того или иного банка. Какой банк выбрать для вклада?

На сегодняшний день таких банковских организаций довольно много. Клиент определяется с выбором, исходя, как правило, из личных предпочтений, отзывов людей, местонахождения банка, потенциальной материальной выгоды для себя и т. п.

В список таких банков входят:

- ПАО "Сбербанк России".

- "Уральский банк".

- "Тинькофф Банк".

- ВТБ24.

- "Россельхозбанк".

- "Ренессанс Кредит".

- "Газпромбанк".

- "Бинбанк".

- Банк "Открытие".

- "Альфа-банк".

- "Совкомбанк".

- "Промсвязьбанк".

- Банк "УБРиР".

- "Банк Москвы".

- "Мособлбанк".

- "Хоум Кредит".

- "Почта Банк".

- "АК Барс Банк".

Это не все банки Москвы. Вклады можно открыть и в других финансовых учреждениях.

Вклады в банке "Сбербанк России"

Данный банк отличается высокой надежностью и стабильностью, плюс ко всему – поддерживается государством. Здесь более прозрачные отношения «банк - вкладчик». В страховании вкладов он участвует, а открыть вложение можно в режиме онлайн. Минимальной суммой здесь будет 1 рубль, сроки размещения – от 1 месяца до трех лет, а процентные ставки от 3 % до 7 %, в зависимости от типа и периода вложения. Пополнение средств возможно, как и снятие некоторой денежной суммы частично.

Такого не было, чтобы этот банк обманул вкладчиков.

"Уральский банк"

Эта стремительно развивающаяся банковская организация, главный офис которой находится в г. Екатеринбурге, является лидером своего региона в отрасли банковской экономики. Банк имеет статус весьма надежного партнера и предлагает довольно выгодные программы для денежных вложений.

Какие проценты по вкладам в банке? В среднем ставка по вкладам составляет около 6 %, минимальная сумма такого вложения – 10 тыс. рублей, сроки – от одного месяца до пяти лет. Страхование вкладов подтверждено, а оформить вклад можно посредством посещения отделения банка. Частичное снятие либо пополнение средств возможно.

"Тинькофф Банк"

В данном банке также предлагаются весьма выгодные условия программ вкладов, например каждый, кто воспользовался этой возможностью, получает дебетовую карту. Помимо этого, есть возможность открывать вложения в различных валютах, а также снимать деньги частично. Страхование вкладов здесь присутствует, минимальный взнос составляет 55 тыс. рублей, а сроки размещения вложения – от 3 до 24 месяцев. Минимальная процентная ставка – 9 %. Открыть вклад можно дистанционно.

ВТБ24

Не слишком выгодные условия открытия вложений предоставляет данный банк. Главная причина этого – слишком крупная сумма минимального взноса – 200 тыс. рублей. Программ по открытию вложений мало, что затрудняет клиентов сделать выбор в пользу этого банка.

Процентные ставки по вкладам – 7,5%, сроки размещения – от 2 до 60 месяцев, начисление процентов осуществляют ежемесячно. Снятие денег возможно только по одной программе вложений.

Где еще можно оформить вклады под высокий процент? Банков еще очень много.

"Россельхозбанк"

Является надежным и стабильным банком, вложения в который выгодны и удобны. Минимальный срок размещения вклада составляет здесь от одного месяца, минимальный взнос – 10 тыс. рублей, процентные ставки – от 0,01 % до 8,8 %, в зависимости от разновидности вложения. Начисление прибыли производится ежемесячно, пополнение и частичное снятие денег – возможно.

"Ренессанс Кредит"

Удобный и проверенный временем банк, где минимальная сумма - от 1,1 тыс. рублей, сроки размещения от 2 месяцев до 2 лет, проценты начисляются согласно предпочтению клиента, а процентные ставки составляют 7-9 %, в зависимости от разновидности вложения. Открыть такой вклад возможно в любом доступном отделении банка.

"Газпромбанк"

В данном банке все вклады подлежат обязательному страхованию, что является одним из главных признаков надежности. Минимальный взнос немаленький – от 100 тыс. рублей, что не каждому вкладчику позволит воспользоваться предложениями данного банка. Сроки размещения вложений – от 90 до 100 дней, процентные ставки – от 0,01 % до 8 %, пополнить счет возможно, снять денежные средства частично – тоже.

"Бинбанк"

В данном вкладчикам банке предоставляется возможность сделать вложение в онлайн-режиме, помимо этого, предлагает многочисленные программы по вкладам со сравнительно небольшим минимальным взносом – 10 тыс. рублей, проценты по вкладам в банке в размере 7 %, и ежемесячное начисление прибыли. Минимальный срок для открытия вклада в этом банке составляет 2 месяца, а максимальный – 2 года. Снятие денег частями – возможно.

Банк "Открытие"

Примерно соответствующие условия вложения, что и у предыдущего банка по открытию вложений, за исключением того, что минимальная сумма взноса должна быть не менее 50 тыс. рублей. Процентные ставки составляют около 8 %, а также возможно пополнение либо снятие средств.

"Альфа-Банк"

Данный банк существенно отличается от других тем, что при вложении денежных средств здесь есть возможность получения достойной прибыли, однако для этого необходимо внести в качестве вложения крупную сумму денежных средств. В данном случае минимальный взнос - 10 тыс. рублей, под процентную ставку – 4,1 %. Проценты начисляются ежемесячно, сроки размещения вкладов от 3 месяцев до 5 лет.

Продолжаем рассматривать рейтинг надежности банков России для вкладов.

"Совкомбанк"

В этом банке существует удобная возможность ежемесячного пополнения вкладов, а также осуществления первоначального взноса в несколько приемов. Минимальный денежный взнос составляет 30 тыс. рублей, а процентная ставка – от 5 % до 9 %. Помимо этого, существует возможность снятия средств. Начисление процентов осуществляется в ежемесячном порядке.

"Промсвязьбанк"

Данный банк предоставляет вкладчикам возможность сохранять проценты по вкладам даже в случаях досрочного снятия денег частично. Начисление процентов происходит исключительно по окончании срока вложения, минимальный взнос которого – 10 тыс. рублей. Пополнить вклад также возможно. Процентные ставки – от 6 % до 9 %.

Банк "УБРиР"

Преимущества данного банка заключаются в том, что первоначальный взнос составляет небольшую сумму, а разнообразие вложений весьма велико. Минимальный взнос – 1 тыс. рублей, процентные ставки – 5-9 %, начисление прибыли – ежемесячно. Снятие денег возможно в любое время действия вклада, как его и пополнение. Стабильный и надежный банк.

"Банк Москвы"

В данном ставке преимущества по вкладам получают граждане, которые открыли вклад через интернет либо банкомат. Для них процентная ставка станет значительно выше. Помимо этого, здесь существуют выгодные предложения для пенсионеров и зарплатных клиентов.

Минимальная сумма взноса составляет 1 тыс. рублей, а сроки размещения – от 100 дней до 36 месяцев, по процентным ставкам 7,5-8,5 %. Снятие денег частично – возможно, пополнение счета приветствуется.

"Мособлбанк"

В данном банке, как и во многих других, существует возможность ежемесячно получать проценты по вкладам. Здесь сумма первого взноса относительно небольшая, и составляет она 10 тыс. рублей, на срок размещения такого вложения на 1 год. Процентные ставки здесь достаточно высоки, что позволяет вкладчику иметь хороший доход. Эти ставки составляют от 6 % до 9 %. Возможно пополнение и частичное снятие средств. Еще какой банк выбрать для вклада?

"Хоум Кредит"

В этом банке можно открыть вложение как в российской, так и зарубежной валюте, однако частично снимать деньги не представляется возможным. Пополнить сумму вклада можно. Процентная ставка здесь от 7 % до 9 %, начисление прибыли – ежемесячно либо однократно – в конце срока вклада. Минимальная сумма взноса составляет 1 тыс. рублей, что также очень удобно для тех граждан, которые желают открыть вложение, но не обладают крупной суммой денежных средств.

"Почта Банк"

В данном банке есть хорошая возможность открыть вклад исключительно в рублях. Для клиентов, воспользовавшихся услугой через интернет, процентные ставки станут выше, чем для тех, кто открывает вложение в отделении банка. В данной банковской организации минимальный взнос составляет 5 тыс. рублей, под 7-9 %, с начислением процентной прибыли ежеквартально либо ежемесячно. Возможно частичное изъятие денежных средств, а также пополнение вклада.

"АК Барс Банк"

Минимум денежных средств в данном банке составит 5 тыс. рублей, с возможностью пополнять вложение либо снимать частично деньги. Сроки размещения вкладов – от 1 месяца до 1 года, а процентная ставка – 6-9 %. Начисление процентов – ежедневное, что отличает данную банковскую организацию от многих других, минимальный срок начисления прибыли в которых – минимум 1 месяц.

Отзывы вкладчиков о банках

Отзывы о банках довольно противоречивые. Кто-то хвалит крупные кредитные учреждения, такие как ПАО "Сбербанк России", "Альфа-банк", ВТБ24 за надежность. Кто-то, наоборот, недоволен тем, что там очень низкие проценты по вкладам. Чтобы был ощутимый прирост средств, нужно выбирать более высокую ставку, но в то же время банк должен быть стабильным. Сделать это порой непросто.

www.syl.ru

Какой лучше банк выбрать:критерии надежного банка

1. Надежность

Для женщин важным критерием выбора банка является его надежность. Первый показатель надежности банка – это участие банка в системе страхования вкладов. Серьезные банки обязательно становятся таковыми.

Для вас же это важно, поскольку если у банка начнутся проблемы, отзовут лицензию, государство вам вернет деньги в размере не превышающем 1 400 000 руб. Проверить банк на участие в системе можно на сайте Агенства по страхованию вкладов.

2. Рейтинг банка

Обращаем на него внимание. Существуют международные рейтинговые агентства, которые оценивают банки и присваивают символы по международному рейтингу:• ААА – наивысшая оценка• АА+, АА, АА- — отличная надежность• А, А+ очень высокая• BBB+, BBB-, BBB — удовлетворительная• BB+, BB-, BB – низкая• B+, B-, B – очень низкая• CCC+, CCC-, CCC – банк не имеет рейтинга• CC, C, SD – банк является банкротом

3. Уставной капитал

Смотрим уставной капитал банка, как некий спасательный круг, в случае финансовых проблем. Важным показателем являются активы банка.

По сути это те средства, которыми банк оперирует в настоящее время. Чем больше активов и уставной капитал, тем банк считается надежнее. Но, тут надо обратить внимание и на количество выданных кредитов. Если банк выдал много проблемных кредитов, то активов может не хватить для покрытия убытков.

Смотрим также на чистую прибыль банка и анализируем ее за периоды, годы. Если прибыль растет – все в порядке. Если банк работает с прибылью стабильно – тоже хорошо. Если же пошли убытки – надо быть аккуратнее.

4. Собственник банка

Кто собственник банка – стоит посмотреть и на эту информацию. Есть частные банки, крупные и на слуху, часто их владельцы политики и бизнесмены. В зависимости от политической конъюнктуры ситуация может быстро измениться. Вспомним о введённых санкциях против России и пострадавших частных банках, когда владельцы карт не могли снять деньги за рубежом.

5. Акции банка

Многие банки являются акционерными, стоит проверить обращаются ли акции и облигации банка на бирже. Как правило, эта информация размещается на самом сайте банка. Такие банки регулярно публикуют информацию для участников биржи, понятно, что за ними тщательно следят не только клиенты, но и биржевики.

6. Наличие лицензии ЦБ

Банк должен иметь лицензию ЦБ России на свою деятельность. Казалось бы, очевидная вещь, но увы… люди несут деньги к непонятно кому, в какие-то финансовые пирамиды с громкими и звучными названиями.

Простой совет: если кому-то отдаете деньги, проверяйте лицензии на ту деятельность, за которую вы отдаете свои средства.

Иностранные компании, зарубежные банки – не исключение. Они тоже должны иметь право заниматься деятельностью у нас в стране.

finanscompass.ru

Какой банк выбрать для дебетовой карты? Сбербанк против Тинькофф, все плюсы и минусы (обновлено в ноябре 2017)

Друзья, в этой статье, за которую мне, увы, не заплатил ни Сбер, ни Тинькофф, я рассмотрю очень актуальный вопрос. В каком банке НАДЕЖНЕЕ, ВЫГОДНЕЕ и УДОБНЕЕ держать дебетовую карту физическому лицу. Пройдемся по всевозможным критериям этих трех параметров, сравним и выберем лучшего.

Речь в статье пойдет именно о физических лицах (не юридических) и именно о дебетовых картах (не кредитных). Кредитки рассмотрим чуть позже. Там все еще более интересно! А пока начнем…

Более 5 лет я являлся клиентом Сбербанка. Держал их дебетовую карточку, личную и зарплатную. Где-то 3 года назад мой друг уговорил меня попробовать Тинькофф. Я брыкался всеми ногами, сильно сомневался в надежности. Но, изучив все возможные подводные камни, с которыми познакомлю читателя сегодня в этой статье, уточнив надежность и безопасность своих денег при использовании карт Тинькофф (раньше банк назывался Тинькофф Кредитные Системы, отсюда и сокращение ТКС, с прошлого года произошел ребрендинг, теперь просто Тинькофф Банк), решил попробовать. Через полгода карту Сбербанка я с удовольствием закрыл, и забыл о ней как о страшном кошмарном сне. Потому что попробовал что-то слаще морковки. Это не рекламная статья банка Тинькофф, но ниже вы убедитесь, что Сбер застрял где-то в каменном веке на фоне того, что предлагает Тинькофф. И при этом можно не сомневаться в надежности сохранения средств на счетах банка, даже если вдруг банк завтра лишат лицензии (с чего бы, но мало ли, в России живем) — ведь они на самом деле-то застрахованы…

СРАВНЕНИЕ ТАРИФОВ ТИНЬКОФФ И СБЕРБАНК. ГДЕ ВЫГОДНО?

С дебетовой картой ТИНЬКОФФ все очень просто. Тарифы достаточно прозрачные, понятные, и все уместились в один PDF-файл. Включая бонусы, поощрения, комиссии и прочее. Ознакомиться с полной версией тарифов дебетовых карт банка Тинькофф можно по ссылке, а оформить заявку на карту Тинькофф можно по этой ссылке.

Со Сбербанком мне пришлось сильно повозиться. Без шуток, на сайте представлены более десятка (!!!) вариантов дебетовых карт с минимальными отличиями друг от друга. Путем длительного изучения условий, сначала осознал, что для сравнения подойдет МОЛОДЕЖНАЯ КАРТА 18+. Но нет же, подвох скрылся в глубине описания тарифа, эта карта выпускается с ограничением в возрасте — до 25 лет! Так что, изучив описания более детально, пришлось остановиться на КЛАССИЧЕСКОЙ КАРТЕ. На ее основе и будем сравнивать, ибо у Тинькофф выдается карта такого же достоинства, тарифы Сбера доступны по ссылке.

Два абзаца выше отнести бы к разделу «УДОБНЕЕ», но сейчас речь идет о тарифах. Поэтому поехали сравнивать.

КОМИССИЯ ЗА ОБСЛУЖИВАНИЕ КАРТЫ:

- Тинькофф: при наличии хотя бы одного открытого Вклада в рублях РФ и/или активного кредита наличными в рублях РФ и/или при наличии за расчетный период на Карточном счете остатка в сумме не менее 30 000 руб — БЕСПЛАТНО. Иначе: 99р/мес (1188р в год).

- Сбербанк: 750 рублей первый год, 450р второй и третий.

Если у вас нет ни одного счета в банке Тинькофф, вы не пользуетесь активно кредитной картой банка и не собираетесь хранить на карточке более 30 тысяч рублей — обслуживание у Тинькоффа будет дороже Сбера. Но если вы будете держать на карточке более 30 тысяч рублей, а смысл в этом есть (из-за % на остаток, о нем ниже) — обслуживание карты будет вообще бесплатным, в то время как в Сбере 750р/450р в год придется платить в любом случае. В итоге, Сбербанк выгоднее, если вы не будете хранить на карте более 30 тысяч рублей. Если будете — выгоднее Тинькофф. Также Тинькофф выгоднее, если вы пользуетесь активно другими продуктами банка. Тогда обслуживание также вообще бесплатно.

КОМИССИЯ ЗА ПОПОЛНЕНИЕ КАРТЫ:

- Тинькофф: банковским переводом на свой счет — бесплатно. Через партнеров банка (включая ИОН, Евросеть, Связной и других) до 300 тысяч рублей в месяц — бесплатно, свыше 300 тысяч в месяц — 2%. Кстати, банк может повысить лимит бесплатного пополнения в случае активного использования карты. В индивидуальном порядке или по запросу.

- Сбербанк: пополнение в филиалах банка или переводом на счет из другого банка владельцем карты: бесплатно. При пополнении счета третьим лицом не в том отделении Сбера, где вы открывали карту: комиссия будет 1.25%, не менее 30р и не более 1000р.

Карты Тинькофф можно без проблем пополнять до 300 тысяч в месяц в любых отделениях Евросетей, Связных, ИОН и других популярных сетевых магазинов, полный перечень приведен на сайте. Я карту пополняю в Связных и Евросетях, они есть на каждом углу, это удобно. Деньги приходят мгновенно. Либо можно пополнить счет денежным переводом из любого банка на счет, тут Тинькофф комиссию не берет, берет ли за обслуживание перевода комиссию банк, в котором собираетесь делать перевод — уточните в банке. В этом случае сумма не ограничена и комиссии нет. Если будете класть на счет более 300 тысяч рублей в месяц через Связные и Евросети — придется платить комиссию 2%, хотя лимит могут и повысить. В Сбербанке пополнение счета бесплатное, НО для этого нужно найти отделение Сбербанка, прийти в него, занять очередь и, дойдя до кассы уже, пополнить свой счет. Чаще всего это будет не так быстро, как в случае с Тинькофф. Ведь и сбербанков хоть и много — они не в каждом ТЦ есть, и очереди в Сбербанках — вещь постоянная. Небольшая комиссия обусловлена только в случае, если ваш друг захочет перевести денег на вашу карту из любого отделения Сбербанка кроме того, в котором вы открывали счет. В итоге, если пополнять карту до 300 тысяч в месяц, выгоднее и удобнее будет Тинькофф. Так как пополнить карту можно на каждом шагу. Если собираетесь крутить через карточный счет более 300к в месяц — тогда в Сбербанк. Но важно помнить, что «застрахованы» на карточных счетах суммы до 1.4 млн рублей. Все что выше, если банк вдруг перестанет работать по каким-то причинам — считай, испарится. Об этом ниже.

КОМИССИЯ ЗА СНЯТИЕ ДЕНЕГ С КАРТЫ:

- Тинькофф: банковским переводом (на другой счет) — бесплатно. При снятии через банкоматы ЛЮБОГО банка, если сумма снятия более 3000р — бесплатно. Если менее 3000р — 2%, минимум 90р. В месяц через банкоматы можно снимать бесплатно не более 150 тысяч, иначе комиссия 2%.

- Сбербанк: в кассах Сбербанка — бесплатно. В банкоматах Сбербанка и дочерних банков — бесплатно. В банкоматах других банков: 1%, не менее 100 рублей. В кассах других банков — 1%, не менее 150 рублей.

Банк Тинькофф удобнее «на каждый день». Понадобились наличные — подошел в любой банкомат, неважно какого банка (хоть и Сбер), снял сумму более 3000 рублей — и никакой комиссии. Надо было тебе лишь 1000 рублей? Ну, снял 3000, тысячу забрал, 2000 положил на счет обратно в ближайшей Евросети или Связном. Финт ушами, но снимать налик с карты очень удобно. В Сбербанке нужно либо искать отделение банка (и сидеть очередь в кассу, что не вариант), либо искать банкомат Сбербанка. Да, их достаточно много, но не так, чтобы на каждом углу и всегда под рукой. Иначе придется платить комиссию. Если нужно вывести с карты большую сумму денег, Сбербанк будет удобнее, пришел в отделение, снял через кассу. С Тинькофф придется заморочиться выводом средств через другой банк и банковский перевод, чтобы не платить комиссию в 2%. На каждый день в итоге удобнее Тинькофф, на большие суммы — Сбер. Хотя большинство используют банковские дебетовые карты именно как «на каждый день», ведь там много бонусов, кэшбеков и процентов на остаток….

От себя комментарий, как часто вы видели такую картинку: огромная очередь к банкомату Сбербанка от студентов и не только, и совершенно пустые 2-3 банкомата от других банков рядом? Подумайте об этом.

КОМИССИИ ЗА СЛЕЖЕНИЕ ЗА СЧЕТОМ:

- SMS-информирование от Тинькофф: 39 рублей в месяц

- Мобильный банк от Сбербанк: 60 рублей в месяц

Этот раздел пришлось назвать вот так хитро из-за Сбербанка, который SMS-информирование о покупках включил в такой широкий пакет услуг, как «Мобильный Банк», большинство из которых базируется либо на онлайн-сервисах интернет-банка (бесплатного), либо как раз на SMS-информировании. Так что в этом разделе побеждает Тинькофф, SMS-информирование у него на 21 рубль в месяц дешевле. SMS-информирование рекомендуется подключать обязательно, чтобы следить за списаниями средств со счета. Ведь оспоренные в течение 24 часов списания банк обязан вернуть в любом случае. А вот потом — как повезет. Не экономьте на этой опции, если активно пользуетесь картой, совершаете покупки, храните значимые суммы денег на счете.

Ну, хватит уже о комиссиях, мы же оформляем дебетовую карту не для того, чтобы лишь отдавать денег банку при каждом удобном случае. Мы и бонусов, плюшек и приятностей всяких хотим! Поговорим теперь о них.

КЭШБЭК ОСНОВНОЙ (возврат денег за покупки):

- Тинькофф: 1% от любой покупки, 5% от покупки в одной из 3 категорий товаров, которые выбираются пользователем раз в три месяца из списка доступных. Реальными деньгами на счет карты в конце отчетного периода. До 3000 рублей в месяц.

- Сбербанк: 0.5% от любой покупки баллами «СПАСИБО», которые можно потратить только в магазинах-партнерах банка.

Основной кэшбэк на дебетовой карте у Сбербанка слабый. Мало того, что всего 0.5%, так еще и не живыми деньгами, а баллами Спасибо, которые можно потратить лишь в нескольких десятках торговых точек, из которых реально интересными окажутся не более десяти, а то и менее. Список партнеров Спасибо от Сбербанка. Тинькофф дает стабильно 1% с любой покупки и 5% с одной из трех категорий товаров, которые меняются раз в три месяца, с 2016 года — самим пользователем. И важно не забывать менять их вручную, сделать это можно через интернет-банк на сайте. Выбор обычно доступен 3 категорий из 6-10 вариантов. Например, в августе 2015 года — это Duty Free, Аренду авто, Кино и Искусство. То есть пошел в кинотеатр — получил 5% на карту в конце месяца с покупки вместо 1%. Через 3 месяца будут другие категории. В конце 2015 года банк позволил выбирать категории уже самостоятельно! И, главное, возврат — реальными деньгами, раз в месяц. Которые сразу же можно тратить где угодно или даже обналичить/снять. Это важно.

КЭШБЭК БОНУСНЫЙ (возврат денег за покупки у партнеров, промо-акции):

- Тинькофф: до 30% от покупки у партнеров, либо до 5000р на первую покупку у партнера

- Сбербанк: до 15% бонусов Спасибо за покупки у отдельных партнеров (на сайте заявлено до 10%, но есть реальные предложения в 15%)

Бонусная система у Тинькофф опять же выгоднее максимальным процентом. Данные взяты на день написания статьи. Вообще, у Тинькофф бывают партнеры и с 50% кэшбеком. Редко, но бывают. Но помните еще, что баллы Спасибо можно тратить только у партнеров банка, коих очень немного, тогда как партнеры Тинькоффа возвращают кэшбэк деньгами. Еще у партнеров банка Тинькофф есть предложения денежного бонуса на первую покупку. Пример на скриншоте ниже, так как список партнеров и бонусов виден только из интернет-банка Тинькофф. Минусом партнерской программы Тинькоффа можно назвать то, что случайно бонусы от партнера вы не получите. Надо следить за страничкой «Спецпредложения» в интернет-банке и активировать нужные. Активация — бесплатная и ни к чему не обязывает. Но надо кликнуть. Иначе бонуса за покупку не будет. У Сбербанка Спасибо раздают автоматом.

ПРОЦЕНТ НА ОСТАТОК НА КАРТОЧНОМ СЧЕТЕ

- Тинькофф: 6% годовых при остатке до 300 тысяч рублей на карте при условии любых покупок от 3000 рублей за месяц. Проценты начисляются на счет карты ежемесячно, живыми деньгами.

- Сбербанк: нет

Вот и подобрались к пункту, а зачем держать на карте более 30 тысяч рублей, чтобы не платить за обслуживание? Да затем, чтобы получать очень хороший процент на остаток на карточном счете! Хранишь, условно, в среднем около 100 тысяч рублей на счете карты, делаешь покупки по дебетовой карте. В итоге, в конце месяца получаешь реальными деньгами кэшбэк за покупки (минимум 1%) и процент за остаток на счете, 6% годовых, или 0.5% реального процента от суммы на карте, т.е. со 100 тысяч — 500 рублей. Мелочь, а приятная, правда? Облазив весь сайт Сбербанка (в тарифах об этом ни слова), так и не нашел вариантов начисления процента на остаток на счете. Можно лишь переводить часть средств на счет «до востребования» с крахоборским процентом годовых (около 1.5%). Но это не вариант. У Тинькофф тоже можно скидывать остаток на счет, и там дают в районе 7-8%. Вообще, в Тинькофф, держа деньги на дебетовой карте, считайте, открываете вклад До Востребования с частичным снятием средств без ограничений под 6% годовых! В сбербанке вклад До Востребования например, дает лишь 0.01% годовых. Почувствовали разницу? В 600 раз!

Подводя итог, карты Тинькофф получаются выгоднее, благодаря возможности бесплатного обслуживания при соблюдении определенных, но легко выполнимых условий, на дебетовых картах Тинькофф более выгодный кэшбэк, при том реальными деньгами, а не бонусными баллами, которые не везде можно тратить, как у Сбербанка. С карт Тинькофф можно легко снимать наличные деньги в любых банкоматах, и очень просто пополнять счет. Сбербанк выгоднее только при больших объемах денежных средств, движимых по счету карты. И, наконец, карты Тинькофф предлагают роскошный процент на остаток денежных средств на карте ежемесячно.

НАДЕЖНОСТЬ. НА ДЕБЕТОВОЙ КАРТЕ КАКОГО БАНКА ХРАНИТЬ ДЕНЬГИ НАДЕЖНЕЕ: ТИНЬКОФФ ИЛИ СБЕРБАНК?

Здесь текста будет значительно меньше. К сожалению, не многие знают, что по закону о страховании вкладов физических лиц в банках Российской Федерации, дебетовая карта и средства на ней приравнены к вкладу. То есть, простым языком: условия по страхованию вкладов действует и на деньги, хранимые ФИЗИЧЕСКИМ ЛИЦОМ на своей дебетовой карте. Если вдруг банк обанкротится, у него отзовут лицензию, то вам вернут всю сумму денег с вашего дебетового карточного счета, вплоть до 1 миллиона 400 тысяч рублей, примерно в течение месяца. При том вернут с учетом начисления процентов (в случае с банком Тинькофф, на остаток на счете).

Постоянно слышу главным аргументом от владельцев карт Сбербанка нежеланием перейти на тот же Тинькофф тем, что банк ненадежный, завтра у него отзовут лицензию — и плакали мои денежки. Нет, друзья, денежки ваши застрахованы и даже если что случится — вам их быстренько вернут в полном объеме. Так что надежность сохранности денег на дебетовой карте и у Сбербанка, и у Тинькофф, и у любого другого банка, входящего в систему страхования вкладов — ОДИНАКОВАЯ!

УДОБСТВО ИСПОЛЬЗОВАНИЯ: СЕРВИС, ПОДДЕРЖКА, ЛОЯЛЬНОСТЬ.

Именно тот момент, который осознаешь после ухода из клиентов Сбербанка и перехода в Тинькофф. Лучше всего этот раздел статьи проиллюстрирует такая вот картинка от одного из клиентов Тинькоффа, его переписки с поддержкой банка, оригинальная ссылка:

Боюсь, этот раздел будет разгромным для Сбербанка. Так как отличия у Тинькофф и Сбера просто разительные в плане сервиса и поддержки.

Тинькофф — онлайновый банк. У него нет офисов и отделений в классическом понимании в России. Сюда нельзя прийти и посидеть в очереди в ожидании оформления какой-либо услуги. Все взаимодействие с банком происходит через телефон, интернет и курьеров банка. Сбербанк — самый классический прообраз обычного стандартного банка, у которого больше всего отделений по всей России. Думаете, что прийти и решить проблему «очно» с «бумажным заявлением» — это надежнее и удобнее? Рассмотрим несколько классических ситуаций, с которыми сталкивается любой клиент банка всегда или почти всегда.

ОФОРМЛЕНИЕ ДЕБЕТОВОЙ КАРТЫ:

Сбербанк: нужно прийти в отделение Сбербанка, занять и отсидеть очередь, заполнить заявку у оператора банка (вручную, бумажную анкету), отдать ее на рассмотрение и изготовление карты, через примерно 2 недели (зависит от города, в Москве могут и за неделю) вновь прийти в отделение банка, занять и отсидеть очередь, получить свою банковскую дебетовую карту. Важный момент — попытаться дозвониться в отделение банка перед тем, как идти забирать карту, так как она еще может быть и не готова, тогда ваш поход и сидение в очереди окажутся напрасными.

Тинькофф: заходим на сайт Тинькофф, заполняем веб-форму заявки на оформление банковской карты, в течение часа получаем звонок от оператора банка по телефону. Оператор уточняет необходимые детали и выбирает удобное для вас место и время получения банковской карты, которую бесплатно доставит курьер. Обычно — через день после оформления заявки на сайте. В условленное место и время приезжает курьер, передает вам банковскую карту, дает на подпись уже заполненную анкету и делает фотку вас вместе с вашей картой, чтобы отчитаться о доставке. Операция займет не более 5 минут, курьер подъедет хоть на работу, хоть домой, хоть в кафе. Далее вы активируете карту по телефону, получаете от автоинформатора пин-код и начинаете пользоваться.

На ваш взгляд, как удобнее? Едем дальше.

СВЯЗЬ С ТЕХПОДДЕРЖКОЙ, РЕШЕНИЕ ВОПРОСОВ:

Сбербанк: звонок в call-центр. В течение минуты слушаем меню автоинформатора, где предлагается выбрать, с каким отделом поддержки вас соединить. По завершении, связь с оператором происходит сразу. В Соцсетях активной поддержки не замечено.

Тинькофф: звонок в call-центр. Приветствие 5 секунд, сразу соединение с оператором, который будет решать вашу проблему или отвечать на вопрос. Помимо этого доступна очень оперативная поддержка в социальных сетях. В Twitter или Facebook только напишите свой вопрос с упоминанием слова Тинькофф или аккаунта банка — получите ответ максимум в течение минут 5. При том специалист поддержки в соцсети в большинстве случаев решит вашу проблему или ответит на вопросы прямо в соцсети (да, даже в твиттере с его ограничением 140 знаков), от чего даже не потребуется звонить по телефону.

УТЕРЯН ИЛИ ЗАБЫТ PIN-КОД КАРТЫ:

Сбербанк: идем в отделение банка (в некоторых случаях В ТОТ ФИЛИАЛ, где вы открывали карту, ну и что, что он может быть в другом конце города или вообще в другом городе), сидим очередь, пишем заявление на перевыпуск карты (старую у вас изымают), ждем 1-2 недели, возвращаемся за новой картой. Вновь придя в отделение и отсидев очередь, конечно!

Тинькофф: звонок в call-центр. Объясняем оператору ситуацию. Оператор спрашивает ваши контрольные вопросы, верифицирует личность (может спросить данные из анкеты, примерный остаток на карте и т.д., вопросов может быть много, т.к. операция важная), и после успешной верификации…. Нет, не оставляем заявку на перевыпуск карты. Оператор просто сбросит ваш PIN-код и переключит на автоинформатора, который сразу же сгенерирует и продиктует новый вин-код! Всё, можно продолжать пользоваться своей же картой и дальше. Без перевыпуска!

То есть при утере кода от карты в Сбере выбрасываем карту и перевыпускаем ее заново, ждем неделю. В Тинькофф звоним оператору и через 5 минут продолжаем пользоваться своей картой.

ОПРОВЕРЖЕНИЕ ПОКУПКИ:

Сбербанк: думаю, схема уже понятна? Звоним оператору по телефону, оператор проконсультирует, проверит и, в случае, если списание имело место быть, вновь по знакомой тропинке гуляем в офис Сбербанка, пишем заявление, ждем рассмотрения…. В очереди сидим, конечно, тоже, к оператору в окошке вас без очереди никто не пустит!

Тинькофф: звонок оператору call-центра, который проверяет ваши операции и, в случае, если списание имело место быть, два исхода. Первый — сразу возвращает деньги на счет. Второй, если списание подозрительное или спорное, оператор сам сразу оформляет заявку и называет сроки рассмотрения, по завершению которых банк с вами свяжется и объяснит, что к чему.

УТРАТА БАНКОВСКОЙ КАРТЫ, ЗАВЕРШЕНИЕ СРОКА ДЕЙСТВИЯ КАРТЫ:

Сбербанк: смотри пункт «утерян pin-код». То же самое. Идем в филиал, сидим очередь, пишем заявление, ждем 1-2 недели, идем в филиал, сидим очередь, получаем новую карту.

Тинькофф: Звонок в call-центр, блокировка старой карты, тут же по телефону прием заявки на выпуск новой карты, которая готова сразу же. Далее уточняем место и время встречи с курьером, обычно через день после заявки. Курьер бесплатно доставит карту. НО, ЧТО ВАЖНО! Ваша карта перевыпускается сразу. В интернет-банке вы сможете сразу же продолжить пользоваться картой, совершать онлайн платежи, даже пока карта не будет еще у вас на руках! Так как перевыпуск мгновенный. Уже опробовано на себе, вот эта история.

Резюмируя, техподдержке банка Тинькофф можно ставить памятник при жизни. Она реально мгновенная и очень продуктивная. Решает почти все вопросы удаленно. Можно забыть, что это такое, ходить в отделение банка, что-то заполнять ручкой на бумажке, сидеть в очередях. Преимущества «виртуального» онлайн-банка налицо. Все необходимые документы и выписки вам всегда бесплатно доставит курьер. Это невероятно удобно. На фоне этого Сбербанк застрял в 20 веке. Так как на любой чих придется идти в филиал банка и ругаться там, на местах. Писать заявления, и ждать-ждать-ждать. Плюс очереди каждый раз. Не забываем и про них. Интернет-банки, к слову, у обоих достаточно развитые и удобные, тут паритет, сравнивать еще и их — смысла нет.

Кстати, в Тинькофф будет очень сложно нарваться на хамство при обслуживании, так как разговоры операторов записываются и если что — сотруднику хана. А вот прийти в Сбербанк и попасть на тётеньку не в настроении, особенно в региональных городах — это весьма легко и просто!

ИТОГИ

Статью меня побудили написать друзья и знакомые, которые пользуются картами от Сбербанк и считают их удобными, надежными и выгодными. Выше, надеюсь, я смог подробно, понятно, объективно и агрументированно доказать, что карты Сбербанка НЕвыгодные, НЕудобные, а их надежность абсолютно аналогична банку Тинькофф.

Вы все еще пользуетесь картой Сбербанка? Ох, ну и жаль мне вас ))) Кстати, переводы денег с Тинькоффа на расчетные счета также бесплатны. Поэтому самый последний аргумент «у меня знакомые на Сбере сидят, мне им деньги переводить удобнее» — тоже не работает! С Тинькоффа аналогично можно перевести денег на любой счет в Сбербанке, без комиссии!

Оставляйте или присылайте свои комментарии к этой статье, лучшие буду добавлять ниже!

Узнать больше о картах Тинькофф можно на официальном сайте.

НЕ ХОЧУ ДЕБЕТОВУЮ БАНКОВСКУЮ КАРТУ, ХОЧУ КРЕДИТНУЮ КАРТУ ОТ ТИНЬКОФФ! КАКИЕ ПРЕИМУЩЕСТВА?

У банка Тинькофф есть огромное количество тематических кредитных карт. Где на какие-то определенные категории идут повышенные бонусы. Например, кредитки для любителей игр (большие бонусы на покупку игр онлайн), кредитки для любителей али-экспресс (кредитки с большим бонусом на покупки на Али). И многие другие. Самой популярной является стандартная кредитная карта TINKOFF PLATINUM.

Коротко о ее преимуществах. У нее кредитный лимит до 300 000 рублей, грейс-период (беспроцентный период с момента покупки) — 55 дней. То есть если погашаете кредит за 55 дней — пользуетесь им вообще бесплатно от слова совсем. Аналогично дебетовой карте, пополнять кредитку можно почти везде, включая магазины, банкоматы и салоны связи. Не надо таскаться в отделение банка и стоять очереди в фирменные банкоматы. 1% с каждой покупки возвращается бонусными баллами, которыми в свою очередь по курсу 1 балл = 1 рубль можно покрыть любые кредитные покупки из активных. А по спецпредложениям дают и до 30% кэшбэка баллами. Стоимость обслуживания карты 590р в год. ЗА бесплатные 55-дневные грейс-периоды вполне норм.

А есть еще кредитная карта для тех, кто копит мили на самолеты. Tinkoff Airlines. Бонусы тут возвращаются милями, которые можно потратить где угодно, нет привязки к каким-то определенным аэропортам и компаниям. 2% возвращается баллами за любую покупку, где 1 балл = 1 миля. 5% баллами возвращается за покупку жд и авиа билетов, и 10% — за бронирование отелей и прокат авто! При регистрации по ссылке вы получите бонус 5000 миль бесплатно на свою карту сразу! И бесплатную страховку для путешествий. У этой карты кредитный лимит до 700 000 рублей, и те же 55 дней грейс периода, когда кредит дается бесплатным. Главное — не просрачивать и вовремя гасить платежи. Узнать больше про разные варианты кредитных карт, где условия прописаны открыто и достаточно понятно, можно на на официальном сайте Тинькофф.

И не забывайте, что в случае с Тинькофф — не нужно куда-то идти, чтобы оформить заявку или получить свою карту. Заявку у вас примут онлайн, а карту бесплатно привезет курьер, когда и куда вам удобно. Что уж говорить про Сбербанк с их любимой темой:

Комментарий от Сергея Грима к статье:

«У меня две дебетовые карты: от Тинькофф банка и Сбербанка. Сбербанк в основном использую для расчетов с другими владельцами карточек от Сбербанка, чтобы не тратиться на комиссионные. В большинстве случаев мне переводы осуществляют тоже на Сбербанк по той же причине. А вот хранить и тратить деньги лучше всего ТФ карточкой: за любую покупку возвращается %, за каждый день нахождения n-ой суммы на счете также начисляется %. В итоге, в конце месяца набегают бонусные деньги, что не может не радовать «

64750 Total Views 11 Views Today

rn21.ru

Какой банк выбрать? Критерии, о которых надо знать

ХРАНИ ДЕНЬГИ! просмотров: 10449

Банки предлагают нам огромное количество различных услуг, это и всевозможные карты, и кредиты, и денежные переводы, и услуги по предоставлению банковских ячеек, и услуги по обмену валюты, и, конечно же, банковские вклады.

Но какой банк выбрать? Будет ли он надежным и подходящим для Вас? Как решить, стоит ли связываться с той или иной кредитной организацией?

Прежде всего нужно определиться, какую услугу Вы хотите получить. Допустим у Вас есть свободные сбережения и Вы хотите вложить свои финансы в банковский депозит.

Всего банков, которые имеют лицензию на привлечение средств физических лиц, более 700. И, естественно, обойти все не представляется возможным, поэтому Вам нужно отсеять лишние, оставив на примете не более 10-15 кредитных учреждений. Для этого воспользуйтесь сервисом подбора вкладов, который подробно описан в статье «Выбор вклада: как получить максимальный доход». Таким образом Вы выберете банки с самыми высокими процентными ставками.

Прочитайте информацию о каждом выбранном банке (она находится в открытом доступе, для удобства воспользуйтесь сервисом banki.ru)… И что? – спросите Вы, информации много, всё написано запутанными умными словами, про какие-то кредитные рейтинги, уровни достаточности капитала и пр. Вроде, складывается впечатление, что всё хорошо. Но как же во всём этом разобраться? А во всём разбираться и не нужно, даже профессионалы финансового рынка не могут со 100% уверенностью оценить положение банка по финансовым показателям.

Нужно знать не так уж и много:

Запомните, все вклады суммой до 1,4 млн рублей или эквивалента в иностранной валюте застрахованы государством через систему страхования вкладов (АСВ), и в случае отзыва у банка лицензии, Вы получите свои сбережения обратно.

Для перестраховки от Вас требуется только хранить подписанный банковской договор об открытии депозита, хранить все приходные ордера (документы, подтверждающие что Вы внесли деньги на свой депозит), а также регулярно запрашивать выписки о движении денежных средств.Выписки по счёту должны быть обязательно подтверждены синей круглой печатью банка и подписаны сотрудником банка, который имеет право подписывать банковские документы (у такого сотрудника должно быть письменное подтверждение права подписи, не поленитесь и потребуйте Вам его показать).Таким образом, Вы всегда сможете подтвердить, какая сумма у Вас лежала на вкладе. Это особенно важно, т.к. участились случаи, когда агентство по страхованию вкладов не имеет информацию о Вашем депозите у себя в базе. Это происходит из-за того, что банк-мошенник просто держит Ваши средства за балансом и распоряжается ими по своему усмотрению, и естественно не сдаёт отчётность в агентство страхования вкладов.

Однако возврат денег через АСВ всё-таки отнимет Ваше драгоценное время, поэтому лучше все-таки до этого не доводить и учесть при выборе кредитной организации некоторые критерии.

Какой банк надежнее? Критерии выбора

Желательно, чтобы банк находился хотя бы в числе первых 200 банков в кредитном рейтинге (наберите в любом поисковике «рейтинг банка N») Рейтинг складывается из оценки множества факторов, для нас же важно только место банка в нём

Плюсом при выборе банка является наличие в составе акционеров каких-нибудь иностранных фондов (они точно знают куда стоит вкладывать деньги, у них этим вопросом занимаются целые аналитические отделы). Также хорошо, если в составе акционеров банка выступает государство (так называемые гос банки, в случае каких-либо проблем, государство своих не оставит), а также если банк является дочкой какого-то иностранного банка (там бизнес привыкли вести честно и можете быть уверены, что Ваши вклады точно не находятся за балансом).

Наконец, самый главный-преглавный критерий выбора банка, о котором часто забывают финансовые аналитики и гуру банковского бизнеса, это отзывы клиентов о банке. Это так просто, и так действенно. Наберите в Яндексе или Гугле: «Отзывы банк N» и Вы узнаете всё, что хотите: и как банк исполняет свои обязательства, и как он общается с клиентами, и как решает спорные вопросы, и как исправляет свои ошибки. По отзывам можно точно понять, какие у банка есть проблемы, где его слабые места и приемлемы ли они для Вас. Естественно, для грамотной оценки отзывов клиентов о банке нужна некоторая сноровка. О том, что и как можно узнать о кредитной организации по отзывам клиентов, читайте в статье: «Закулисные тайны: Анализ состояния банка».

За обновлениями в этой и других статьях теперь можно следить на Telegram канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperCommentshranidengi.ru

Какой банк выбрать для хранения сбережений

Сегодня выгодно хранить свои сбережения в банке. Это не только обеспечит их гарантированную сохранность, но и позволит приумножить капитал на процентах от вклада. Остается только выбрать надежный банк и отнести в него свои кровно нажитые.

Давайте для начала разберемся, для чего вообще нужны вклады, и как выбрать банк для вложений. Относя свои денежные средства в банк, мы позволяем ему ими пользоваться, за что он и платит в итоге нам проценты. Условия по вкладам можно узнать в отделении любого банковского учреждения.

Какой банк выбрать для хранения сбережений надежнее всего? Для начала следует изучить рейтинг банков по объему средств клиентов и собственному капиталу. Если банк занимает одно из первых мест в подобном рейтинге, значит, его заказчики доверяют данному учреждению, обращаясь в него, вы можете быть уверены в надежности хранения ваших денег.

Какой банк выбрать для вклада: государственный или коммерческий? Государственный банк более надежен, но предлагает более низкие проценты по вкладам, коммерческие банки предлагают своим клиентам более высокие процентные ставки. Выбирая для себя коммерческое учреждение, следует быть предельно внимательным и осторожным. Лучше всего отдать предпочтение уже давно существующим и зарекомендовавшим себя банкам. Согласитесь, весьма подозрительно выглядит банковское учреждение, появившееся на рынке услуг совсем недавно и предлагающее огромные проценты по вкладам. Жадность может привести к тому, что вы не только не заработаете денег, но и потеряете уже имеющийся капитал.

Думая над тем, какой банк выбрать для хранения сбережений, следует учитывать даже такой нюанс, как место его расположения. Лучше всего обращаться в ближайшее к своему дому учреждение. Выбирая банк, поинтересуйтесь, участвует ли он в системе страхования вкладов. Это очень важно, поскольку даже в случае полного краха банка его страховой фонд будет обязан вернуть вложенную вами денежную сумму.

Решив, какой банк выбрать для хранения своих денег, следует подумать о самом вкладе. В настоящее время все потребительские вклады делятся на четыре группы:

- Накопительные;

- Сберегательные;

- Расчетные;

- Специальные.

Накопительный вклад предназначен для тех, кто решил поднакопить необходимую сумму денег к какому-либо определенному событию (свадьба, дорогостоящая покупка, путешествие и т.п.). Оформляя вклад, уточните у сотрудника банка вопросы о минимальной сумме дополнительных взносов, какие проценты начисляются по этим взносам и т.д.

Сберегательный вклад позволит спасти денежные сбережения от роста цен и получить дополнительную прибыль. Особенность данного вклада заключается в том, что проценты по нему вкладчик получает лишь в конце его срока.

Если сумма планируемого вклада достаточно велика, можно подумать о вложении денег сразу в несколько банков. При этом следует подобрать такой вклад, который позволил бы при необходимости переходить из одной денежной валюты в другую и не терять доходность. Помните также, что вкладывая деньги в банк в разной валюте, можно хорошо заработать на изменении курса валют. Например, вы положили деньги в банк в евро. Евро вырос, соответственно, увеличилась доходность вашего вклада. Для того чтобы заработать денег подобным образом, нужно хорошо разбираться в вопросах мировой экономики, уметь прогнозировать снижение и возрастание валютных курсов.

В настоящее время можно найти массу источников информации о том, какой банк выбрать для своего вклада, какому виду депозита отдать предпочтение, на какой срок времени отдать свои сбережения в распоряжение банка. Находясь в поиске подходящего варианта, также следует помнить, что некоторые банкиры не прочь нажиться за счет различных комиссий, которые взимаются за проведение операций по вашему депозиту. Поэтому, передавая денежные средства в распоряжение банка, следует внимательно читать все подписываемые документы и требовать разъяснения прописанных в них непонятных пунктов.

fb.ru

Какой банк выбрать для вклада: 7 признаков надежного банка для хранения сбережений в кризис

Во время экономического кризиса первой система страдает банковская система, а потому, собираясь вложить рубли и открыть депозит, крайне важно выбрать самый надежный банк для хранения сбережений. Сделать это не просто. Но есть несколько правил, которые позволят выбрать наиболее надежный банк для депозита.

7 критериев выбора надежного банка для вклада физических лиц

Банковский депозит остается одним из самых видов выгодных вложений денег даже в кризисном году. Многие сегодня ищут банк с самым выгодным процентом по депозитам. Но для того, чтобы деньги работали, а не пропали бесследно, надо выбрать для хранения сбережений действительно надежный банк. Есть несколько критериев, по которым можно оценить надежность банка для вклада.

1. Как правило, надежные банки не предлагают высокие проценты по вкладам. Чтобы быть уверенным в безопасности своих сбережений, надо вспомнить поговорку «скупой платит дважды» и выбирать для вложения денег банк, который предлагает выгодные, но относительно невысокие проценты по депозитам. Если ключевая ставка Центробанка составляет 17 процентов, то и процентная ставка по вкладу в надежном банке должна находиться примерно на этом же уровне.

2. Если при выборе наиболее надежного банка для депозитов кто-то посоветует уточнить, является ли выбранный банк участником системы страхования вкладов, то знайте, что во всех банках, имеющих соответствующие лицензии, вложенная сумма до 1 млн 400 тысяч рублей будет возвращена даже в том случае, если банк рухнет. Все финансовые организации – участники системы страхования вкладов указаны здесь www.asv.org.ru.

Смотри также: рейтинг надежности банков России для вкладов >>

- Надежность банков России по версии журнала Forbes >>

3. У крупных банков, которые являются наиболее надежными, как правило, есть разветвленная сеть филиалов и банкоматов. Чтобы обеспечить надежное хранение своим средствам, есть смысл выбирать именно такой банк.

4. Каждый банк имеет собственный кредитный рейтинг, и чем он выше, тем банк надежнее. Выбирая банк, в котором планируете открыть вклад, не поленитесь ознакомиться с его рейтингами. Рейтингов, характеризующих надежность банка, существует несколько. Можно обратить внимание на рейтинг надежности банков, присвоенных рейтинговыми агентствами Fitch или Moodys, а также рейтинги агентств РА «Эксперт» и РИА «Рейтинг».

top-rf.ru