Что такое аккредитив в банке при покупке квартиры. Оформление аккредитива в сбербанке

Особенности аккредитива через Сбербанк | Кредитный профессионал

Финансовый инструмент, с помощью которого осуществляются безопасные расчеты между сторонами сделки, именуется аккредитивом. Далее предлагаем более детально рассмотреть данный вопрос.

Что такое?

Суть аккредитива состоит в исключении рисков невыполнения условий договора между сторонами. Кредитное учреждение, где заключается соглашение на получение услуги, выступает гарантом перед продавцом в получении им денег на банковский счет, а покупателю обеспечивается получение товара в собственность.

Аккредитив — это способ, дающий возможность максимально безопасно вести оплату по договорам реализации товаров, продукции, недвижимых объектов между юридическими и физическими лицами.

Особенности и назначение аккредитива заключаются в том, что обеспечение безопасности расчетов происходит в рамках условий, отраженных в заявлении на его получение. Банком не учитываются соглашения между покупателем и продавцом. Кредитное учреждение работает только с документами по аккредитиву, а не с договорами, касающимися купли — продажи.

Виды аккредитива

Кредитное учреждение располагает несколькими вариантами финансового инструмента. Обеспечение сделки может происходить на различных условиях.

- Безакцептный предусматривает прием продавцом денег после совершения продажи.

- При заключении безотзывного виды покупатель не может без согласия продавца отозвать аккредитив.

Оформление

В документе о получении аккредитива прописываются:

- номер и дата;

- вид условного денежного обязательства;

- размер денежных средств и их назначение.

Кроме при оформлении услуги устанавливаются срок подачи документов, размер и процесс выплаты комиссии, взимаемой банком.

Срок

Продолжительность предоставления аккредитива определяется в заявлении на его получение. По сделкам приобретения квартиры в ипотеку период, на который может быть предоставлена услуга аккредитив, не может быть больше 120 дней. В случае возникновения потребности срок может быть увеличен, но не более чем на 60 дней. Увеличение срока может быть произведено только 1 раз.

Аккредитив при покупке недвижимости в Сбербанке

Верным решением для физического лица при покупке дорогостоящих ценностей будет оформление аккредитива в Сбербанке. Сделки по приобретению недвижимости, дорогой техники, ценного антиквариата обычно сопровождаются авансовым платежом.

Преимущества продажи квартиры через получение аккредитива в Сбербанке предусматривают максимальное обеспечение безопасного проведения расчетов между лицами — участниками сделки. Продавец будет защищен от риска неполучения денежных средств при расчете покупателем за квартиру.

Услуга по своему назначению представляет способ расчетов, подобный банковской ячейке, но гораздо безопаснее за счет отсутствия риска недополучить денежную сумму.

Воспользовавшись услугой аккредитива физическое лицо не станет объектом мошеннических действий, так как расчеты между покупателем будут проводиться только в безналичном виде. С использованием такого договора физические лица защищены гарантированным проведением расчетов через Сбербанк.

Безналичный способ расчетов сохранит сбережения от возможных преступных действий при покупке и продаже квартиры, долей в уставном капитале, акций.

Преимущества аккредитива Сбербанка:

- Безопасность осуществления безналичных расчетов.

- Отсутствие необходимости осуществлять расчеты с наличными денежными средствами.

- Экономия времени на расчеты. Время оформления аккредитива составляет не более получаса.Расчет можно проводить в любом из подразделений Сбербанка.

Условия

Желая воспользоваться аккредитивным договором клиенту необходимо иметь открытый счет в Сбербанке. Вид счета должен быть текущий или сберегательный. Если банковского счета нет, то его можно открыть для получения аккредитива. Документами, необходимыми для получения услуги являются:

- документ, удостоверяющий личность (паспорт),

- договор по сделке,

- заявление (образец тут:).

Стоимость

Проявление физическим лицом разумной предусмотрительности при сделках с недвижимым имуществом подразумевает возможность воспользоваться услугами Сбербанка по предоставлению аккредитива.

Услуги для физических лиц по предоставлению условий для проведения безопасной сделки экономически привлекательны ввиду их невысокой стоимости. Тарифы на аккредитив в Сбербанке устанавливаются индивидуально для каждого клиента исходя из следующих параметров:

- величина сделки,

- заемные средства,

- срок сохранности капитала.

Финансовая безопасность клиента при совершении покупки и продажи квартиры будет обеспечена аккредитивом по максимально выгодному тарифу. Примерная стоимость следующая:

- при условии, что продавец и покупатель находятся в одном территориальном подразделении банка, стоимость за услугу составит 0,2% от сделки.

- если клиенты находятся в разных подразделениях, то цена 0,3%

Так же необходимо заплатить 2000 рублей за обслуживание сделки. Если появится необходимость продлить действие услуги, комиссия составит еще 2000 рублей.

Оформление

Для оформления аккредитива в Сбербанке необходимо подать соответствующее заявление, в котором оговорены:

- Сведения о покупателе и продавце;

- За что производится платеж;

- Срок предоставляемой услуги;

- Размер денежной суммы;

- Вид;

- Необходимые для получения денежных сумм документы.

Скачать бланк заявления на аккредитив в Сбербанке можно по ссылке:

credit-professional.ru

Аккредитив при покупке недвижимости: как оформить?

При продаже или покупке недвижимости, вопрос безопасности сделки и гарантии ее проведения без каких-либо непредвиденных ситуаций — очень важен. Во избежание мошенничества граждане могут воспользоваться такой услугой, как аккредитив при покупке недвижимости. Это сокращает риски в период оформления договора купли-продажи квартиры и передачи денег.

Рассмотрим особенности.

Что такое аккредитив при покупке недвижимости?

Аккредитив при покупке недвижимости — процедура, которая позволяет добиться чистоты и гарантии при оформлении сделки между покупателем и продавцом. Это схема, в оформлении которой ключевую роль занимает банк. Так покупатель перечисляет средства на счет банка-эмитента. После того, как продавец предоставит документы, подтверждающие факт заключения сделки, деньги поступают на его счет.

Услуга доступна как физическим, так и юридическим лицам. Особенность заключения состоит в следующем:

- Если сделка была нарушена, деньги поступают обратно на счет покупателя;

- Разрешить спор может как продавец, так и покупатель.

Чтобы уладить, сложившиеся недоразумения, с финансовым учреждением необходимо заключить соответствующий договор.

Виды

При заключении сделки важно выбрать подходящий тип аккредитива:

- Покрытый или депонированный. Особенность в том, что на момент оформления сделки деньги находятся в распоряжении банка;

- Непокрытый или гарантированный отличается тем, что банк может списывать средства в рамках стоимости услуги;

- Отзывной может меняться или полностью отклоняться банком-эмитентом;

- Безотзывной может модернизироваться только в случае согласия получателя.

- Безотзывной покрытый аккредитив при покупке квартиры является самым надежным видом сделки. Особенность его в том, что при поступлении средств на счет банка, ни одна из сторон не сможет изменить условия соглашения.

Аккредитив при покупке недвижимости в Сбербанке: описание

Такая услуга от банка является платной, поэтому лучше всего выбирать финансового посредника с хорошей репутацией (узнать о последних кредитных предложениях банка можно по ссылке: ). Сбербанк, как один из ведущих банков РФ, предоставляет возможность клиенту оформить сделку через аккредитив с учетом преимуществ:

- Деньги передаются по безналичному счету;

- Передача денег от одной стороны к другой осуществляется на основании согласия исполнить все условия сделки;

- При невыполнении договоренностей деньги передаются обратно владельцу.

Цена на услугу аккредитива в Сбербанке является приемлемой для физических лиц и зависит от размера сделки.

Стоимость

Стоимость аккредитива в Сбербанке в 2018 году:

- Если две заинтересованные стороны соглашения проживают в одном регионе, стоимость составляет 0,2% от цены сделки;

- В разных городах и, соответственно, обращаются в различные подразделения банка — 0,3%;

Обслуживание услуги стоит 2 000 рублей.

При продлении срока действия процедуры необходимо заплатить дополнительно 2 000 рублей.

Аккредитив при покупке недвижимости ВТБ 24

В ВТБ банке расценки на оформление аккредитива следующие:

- При открытии сделки необходимо заплатить 0,2% от суммы. Минимальный размер средств: 1 200 руб., максимальная сумма — 4 500 руб.;

- Изменение срока действия стоит 0,2%. Минимум 900 рублей. Максимальная сумма составляет 4 500 рублей.

Оформляя аккредитив в ВТБ банке, возможно свести к минимуму финансовые риски для обеих сторон. Также деньги в полном объеме вернутся отправителю в случае возникновения непредвиденных сложностей.

Договор купли-продажи через аккредитив

Договор оформляется плательщиком и банком. Форма составления документа определяется банковским учреждением. В соглашении обязательно должна быть информация:

- Реквизиты банка-эмитента и банка-исполнителя;

- Данные получателя и отправителя;

- Список документов, которые предоставляет продавец;

- Какая из сторон расплачивается за открытие аккредитивного счета;

- За какой период покупатель должен открыть счет и перевести деньги;

- Размер неустойки за каждый день.

При составлении соглашения покупателю и продавцу необходимо определиться с банком. Если у продавца счет открыт в организации, в которой оформлен аккредитив, этот банк будет исполнителем и эмитентом одновременно.

Скачать образец договора купли-продажи через аккредитив можно тут:

Быстрая форма заявкиЗаполни заявку сейчас и получи деньги через 30 минут

www.oceanbank.ru

Что такое аккредитив простыми словами

Важным моментом в сделке купли-продажи является способ расчета между сторонами. Чтобы избежать возможных рисков, продавец и покупатель часто обращаются к аккредитивной системе расчета. При этом не имеет значения, проходит оплата за собственные или ипотечные средства.

Что такое аккредитив простыми словами

Аккредитив – это еще один способ безналичного расчета, которым могут воспользоваться стороны договора купли-продажи, поставки и пр. Простыми словами, аккредитив – это финансовый инструмент, предлагаемый банками, связанный с контролем расчета между продавцом и покупателем. Банк выступает гарантом совершения честной сделки, выдает денежные средства только при условии соблюдения договорных обязательств между участниками. На период проведения сделки деньги хранятся на специальном банковском счете.

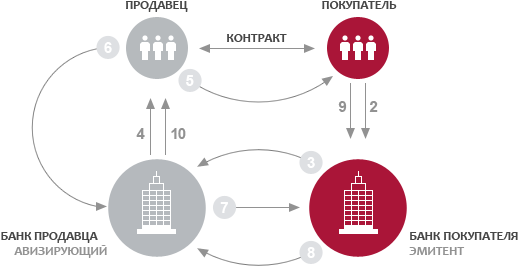

Схема аккредитации

В подобных сделках могут принимать участие две кредитные организации: банк-эмитент и банк-исполнитель. Банк-эмитент открывает аккредитив на основании заявления своего клиента и обязуется совершить перечисление в пользу его контрагента по договору. Для этого передается поручение исполняющему банку. Такое распоряжение возможно только после документарного подтверждения выполнения всех договоренностей по сделке. Перечисление происходит на основании распоряжения клиента Банка перевести средства третьему лицу. Преимущества услуги:

- Безналичная оплата. Нет необходимости перевозить с собой крупную сумму, пересчитывать и проверять на подлинность.

- Операция носит безопасный характер. Стороны ничем не рискуют. Продавцу гарантируется передача полной суммы денежных средств после выполнения условий договора. Для покупателя это возможность приобрести квартиру или иную недвижимость и не потерять деньги. Также вернуть денежные средства полностью при нарушении условий со стороны продавца или расторжении соглашения.

Для продавца документарный аккредитив – это дополнительная гарантия со стороны банка в поступлении средств по договору, как только он выполнит все условия. А покупатель уверен, что деньги будут перечислены после предоставления документов поименованных им в заявлении.

Необходимые действия для применения услуги

- Участники сделки заключают договор, где детально прописывают все условия и обстоятельства исполнения обязанностей.

- В банке подписывается соглашение о расчете при помощи аккредитива. Обязательно указываются личные и паспортные данные обеих сторон. Условия выплаты денежных средств.

- После подписания банковского договора покупатель оформляет заявление на аккредитив.

- Проверив документы, сотрудник банка открывает на имя покупателя счет. На него в полном объеме зачисляются денежные средства за недвижимость, товар, услуги. В последующем они будут перечислены корреспонденту на счет, банковскую карту или выданы наличными.

- Перечисление продавцу произойдет после завершения сделки. Он должен представить в банк документы, подтверждающие регистрацию договора купли-продажи и переход права собственности.

Договор аккредитива полностью регулирует отношения участников. Он должен содержать всю необходимую информацию для проведения сделки:

- данные покупателя и продавца. Для физических лиц – это данные паспорта, ФИО, адрес проживания. При участии организации указывается наименование, ИНН, адрес, реквизиты счета;

- гарантированная сумма денежных средств, размещенная на банковском счете;

- период выполнения обязательств;

- размер банковской комиссии и стоимость дополнительных услуг;

- порядок перечисления денег после выполнения условий и предоставления документов;

- порядок действий на случай непредвиденных обстоятельств, непогашения задолженности и пр.;

- права и обязанности сторон сделки.

После подписания соглашения в банке открывается специальный счет для резервации денег. Для открытия счета клиент пишет заявление с обязательным указанием следующих данных:

- данные договора купли-продажи – номер, место и дата подписания;

- реквизиты продавца недвижимости, поставщика товаров;

- вид счета, сумма, размещенная на нем и период его действия;

- способ перечисления средств;

- сведения о приобретаемом имуществе, товарах, работах и пр.;

- реквизиты банка исполнителя;

- перечень документов необходимых для исполнения платежа в пользу продавца

Разновидность услуги

В силу различных условий сделки либо изменения обстоятельств ее участниками могут использоваться разные виды и особенности аккредитивной системы расчетов:

- Безотзывный аккредитив – это условие, при котором обязательство отменяется покупателем только с согласия продавца. Признается самым надежным способом проведения сделки. Прекращение банковской услуги возможно только при двустороннем отказе. При отзывной услуге банк вправе изменить обязательство или аннулировать без согласия, уведомления получателя.

- Депонированный аккредитив – это право банка списать собственные и кредитные средства клиента в свое распоряжение на период проведения расчета. Иначе такая услуга называется покрытый аккредитив. Когда в расчетах участвует исполняющий банк, деньги могут перечисляться на его счет, на весь срок действия соглашения с банком.

- Обязательство с красной оговоркой – право банка передать полномочия по выплате другой кредитной организации.

- Непокрытый аккредитив – это возможность банка исполнителя списать деньги со счета покупателя либо воспользоваться ими иным способом. Такое обязательство считается гарантированным. Исполняющей организации дается право на списание финансов с корреспондентского счета эмитента.

- Подтвержденное обязательство – гарантия получения денег от банка в размере, предусмотренном в договоре. Причем для продавца факт поступления средств от покупателя значения не имеет. Обычно имеет место при кредитовании.

- Безакцептный аккредитив — возможность получить деньги без участия покупателя. После окончания сделки в банк может обратиться только продавец.

- Револьверный. Открывается на неполную сумму. По мере исполнения покупатель вносит деньги частями. Такое обязательство удобно при приобретении товаров по графику.

- Резервный. Продавец получает от банка дополнительную гарантию исполнения оплаты. Удобен при невозможности или отказа покупателя полностью внести платеж.

Покупка квартиры через аккредитив

Подобная сделка во многом похожа на покупку недвижимости через банковскую ячейку. Однако использования сейфа является более простым способом с меньшим контролем со стороны банка. Рассматривая тему, что такое аккредитив в банке при покупке квартиры, стоит иметь в виду приобретение квартиры на первичном или вторичном рынке. В первом случае жилье может приобретаться в строящемся доме. Когда расчеты с застройщиком проводятся через аккредитив, покупатель получает гарантию стать собственником квартиры в достроенном доме. Застройщик сможет получить денежные средства только после завершения строительства и сдачи дома в эксплуатацию.

Надежность этого способа расчетов связана с повешенной стоимостью услуг банка. В среднем при совершении сделки придется заплатить:

- 0,2% от стоимости квартиры, прописанной в договоре. Минимальная оплата равна 1000 рублей.

- при участии иных финансовых учреждений комиссия составит 0,3% в переделах от 1500 до 10000 рублей;

- 2000–5000 рублей за обслуживание сделки;

- изменение условий договора по срокам и сумме обойдется от 1000 до 4500 рублей.

Услуга предоставляется физическим лицам. В заявлении указываются:

- сумма по договору;

- вид и срок аккредитива;

- данные о сторонах расчета;

- назначения платежа;

- список документов для осуществления перечисления Банком.

Кроме реализации квартиры, финансовое обязательство может использоваться по сделкам с другим недвижимым имуществом (дома, земля, парковочные места), дорогим движимым имуществом (оборудование, предметы мебели или искусства). Услуга удобна при оплате услуг: строительство, ремонт.

Аккредитив оформляется в рублях. Срок устанавливается покупателем и оговаривается в заявлении. Если проходит ипотечная сделка, то в среднем срок в банках устанавливается в 120 дней. Допускается продление, но не более чем на 60 дней.

Важным этапом является контроль документов и выдача денег. Иными словами, раскрытие аккредитива — это факт подтверждения выполнения продавцом условий соглашения. Банк рассматривает и проверяет представленные документы примерно в течение недели. Такая услуга банка входит в сферу покрытия аккредитива и может оплачиваться дополнительно. При положительных результатах контроля кредитная организация раскрывает аккредитив. Бывший владелец получает право забрать деньги за квартиру. Обычно они перечисляются ему на счет.

В некоторых банках могут устанавливаться ограничения и сроки получения денег. Так, в Сбербанке за выдачу наличных взимается 1% от суммы. При сумме сделки более 5 млн рублей, денежные средства должны находиться на счете 1 месяц. Если продавец заберет средства раньше, с него будет высчитано 10%.

При обязательстве с акцептом выдача денег возможна после подтверждения покупателем выполнения ее условий. Покупатель в письменной форме сообщает банку о соблюдении всех требований соглашения. За нарушения процесса расчета кредитные учреждения несут ответственность. Поэтому банкам выгодно принимать только верно оформленные документы. Стоит принять во внимание:

- банк не отвечает за установления соответствия пунктов основного соглашения между сторонами договору по аккредитиву;

- банк не контролирует действительно исполнение основной сделки (действительная передача имущества, освобождение квартиры продавцом и пр.).

При окончании срока действия обязательства и неполучения оговоренных документов от продавца, аккредитив закрывается. Получатель денег уведомляется об этом банком в обязательном порядке.

Операции по аккредитивным сделкам

Услуги по сделкам с аккредитивом могут осуществляться в разных вариантах, в зависимости от кредитной организации. Обычно банки осуществляют следующие операции:

- Открытие услуги. На основании заявления клиента банк оформляет финансовое обязательство. Для исполнения этого обязательства банк по поручению заявителя обязан перечислить деньги в пользу продавца недвижимости, товаров. Также эмитент вправе поручить исполнение этой обязанности иному банку после проверки всех документов.

- Подтверждение обязательства. Кредитная организация выдает гарантию оплаты аккредитива, который был оформлен в другом банке.

- Авизование аккредитива – это уведомление банка об открытии, корректировке или отмене аккредитива. Официальное извещение может быть отправлено письмом, при помощи факсимильной связи или через электронные средства связи. На начальном этапе после проверки документов банк сообщает продавцу об открытии счета на указанную сумму. Авизование регулируется нормами закона, поэтому банки уделяют процессу дополнительное внимание, чтобы избежать нарушений.

- Исполнение обязательства. Начинается с проверки представленных документов от получателя денежных средств. Если в сделке участвуют две кредитные организации, то исполняющая сторона обязательно осуществляет авизование эмитенту о платеже. Такой порядок возможен при соответствии документов условиям договора. Если документы не удовлетворяют условиям, обязательство не исполняется. Платеж становится возможным после получения согласия от покупателя на прием документов с недостатками.

Итак, система расчета при покупке недвижимости по аккредитиву является надежной гарантией соблюдения условий соглашения. Длительные сроки оформления, выплаты денег и стоимость оправдывают риски, которым подвергаются участники сделок на крупные суммы.

znatokdeneg.ru