Рефинансирование кредита с плохой историей — это возможно. Влияет ли рефинансирование кредита на кредитную историю

Влияет ли рефинансирование кредита на кредитную историю

Кредиты в наше время являются не только своеобразной поддержкой экономики, но и единственным вариантом финансовой помощи для среднестатистического гражданина. Согласитесь, далеко не у каждого есть постоянная возможность немедленно получить средства на лечение, ремонт, или же срочную замену бытовой техники. Кредит можно назвать идеальным решением для получения необходимого капитала на что либо, ведь будь все иначе, человеку приходилось бы годами накапливать средства на свою цель, отказывая себе во всем влияет ли рефинансирование кредита на кредитную историю.

Льготный период после получения кредита дает возможность заемщику выплатить долг без процентов банку. Обычно такой период длится до 55 дней с момента получения кредита. Но таким предложением может воспользоваться только тот заемщик, которому средства необходимы на незначительный срок.

В кредитных средствах нуждаются не только обычные люди, желающие начать бизнес и привлечь инвестиции. Кредитными средствами пользуются даже самые крупнейшие компании. Кредиты позволяют им осваивать новые сферы в бизнесе и получать колоссальную прибыль. Выплатить кредит со всеми процентами крупным компаниям не составляет труда, но тем не менее, кредиты дают возможность выиграть время на развитие кредит наличными казани без затрат собственного капитала.

Важное замечание: влияет ли рефинансирование кредита на кредитную историю

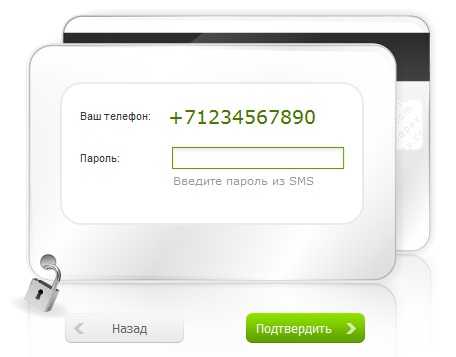

Микрокредитные организации дают возможность не только получить необходимую сумму в долг до зарплаты без труда, но и сделать это не выходя из дома. У таких компаний есть собственные сайты, которые позволяют оставить заявку на предоставление займа в режиме онлайн. Некоторые из них предпочитают связываться с клиентами по телефону, подать заявку на кредит в банк первомайский а некоторые оставляют форму заполнения личных данных, а затем высылают решение по выдаче займа на электронную почту. Для получения займа в таком режиме в большинстве случаев необходимо наличие паспорта и пластиковой карты, на которые можно получить заемные средства. В редких случаях возникает необходимость посетить офис компании.

Стоит отметить, что обращаться за получением займа в микрокредитную организацию необходимо лишь в том случае, когда вам зарплата необходима сегодня, а будет начисляться она только через неделю. Кредитный займ предоставляется без труда в короткий срок, но вернуть его необходимо также быстро.

Если же вам необходимы кредитные средства на длительный срок, образец договора денежного займа под залог автомобиля а отдавать вы их планируете по частям, то вам лучше обратиться за полноценным кредитом в более масштабную организацию, то есть в банк. Процент по такому кредиту не такой значительный, как в микроорганизациях. И у вас также будет возможность при необходимости продлить срок кредита.

zaimem.tw1.su

Возможно ли рефинансирование просроченного кредита?

Не так давно на рынке банковских услуг появились программы, предлагающие рефинансирование кредитов. С каждым днем рефинансирование становится все более популярными. И не стоит этому удивляться, ведь постоянно человек стремится к снижению месячных затраты на выплату банковского займа.

Практически все банки, предлагающие рефинансирование кредитов, предъявляют одно важное требование – отсутствие нарушений условий, которые указаны в кредитном договоре. Но статистика показывает, что не всегда подобными услугами рефинансирования пользуются только добросовестные заемщики, существуют ситуации, когда таким предложением перекредитования имеют возможность воспользоваться и проштрафившиеся граждане.

Нарушения бывают разные

Кредитно-финансовые учреждения разработали свою классификацию нарушений при погашении займа. Задержки по выплате обязательных платежей делятся на злостные и случайные. К случайным просрочкам относятся просроченные платежи, которые не носят регулярный характер, и сроки их не превышают двух дней.

Банк, в который заемщик обратится за перекредитованием, скорее всего на такие просрочки даже не будет обращать внимания, особенно если это старые просрочки по уже выплаченным ранее кредитам. Нередкими сейчас считаются ситуации, когда у заемщика имеются просрочки на 7-10 дней. При каких нарушениях получить одобрение банка на заявку по рефинансированию будет непросто.

Предложение обеспечения

Всегда кредитные организации охотнее работают с гражданами, которые предлагают им дополнительное обеспечение. Человек, имеющий большие просрочки по кредиту, который желает рефинансировать займ, при обращении к новому кредитору может предложить ему в залог ценное имущество. Если это имущество заинтересует банк-кредитор, то есть стоимость от продажи его сможет покрыть все затраты банка, то заявка будет одобрена.

Вид и размер кредита

Виды кредитных программ и особенно сумма займа оказывает очень большое влияние на принятие решения. Чем крупнее сумма, тем более тщательным проверкам подвергается заемщик, решившийся на перекредитование. При наличии просрочек, особенно больших, сложнее всего будет уговорить банк на проведение перекредитования ипотечного займа и автомобильного кредита.

Если задолженность все же появилась, независимо по каким причинам, погашать нужно ее в кратчайшие сроки, причем со всеми штрафами и пеней. К заемщикам, желающим рефинансировать потребительский нецелевой кредит малого размера, банки относятся лояльнее.

Как не стоит поступать?

Заемщик, который попал в сложную ситуацию и накопил долгов по действующему кредиту, иногда решается на оформление нового кредита, не говоря о том, что деньги с кредита пойдут на выплату старого долга. При этом он стремится обмануть нового кредитора, не рассказывая ему о своих проблемах финансового плана.

Действовать так не стоит. А все потому что обман заемщика быстро вскрывается. Причиной тому становятся общая база кредитных историй и обмен информацией о клиентах-заемщиках между финансово-кредитными учреждениями. Заемщик, который попадается на подобных обманах, вносится в черный список многих финансовых учреждений и в дальнейшем получить кредит, даже незначительный, ему будет практически невозможно.

Окт 4, 2015Геннадий

kredit.boltai.com

Влияние реструктуризации на кредитную историю заемщика

Содержание

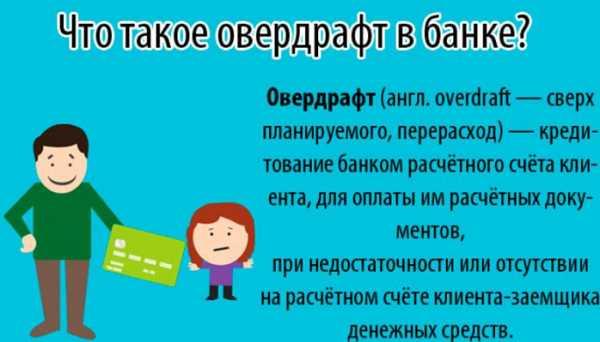

Реструктуризация – это процедура, помогающая заемщику справиться с трудностями по выплате долга. По стандарту, она считается ничем иным, как стандартным увеличением сроков по выплате кредита с перезаключением договора и изменением графика, по которому совершаются платежи. Основным моментом, интересующим большинство клиентов, которым предстоит процедура, считается влияние реструктуризации на кредитную историю. Чтобы разобраться в этом вопросе, желательно подробнее рассмотреть причины и цели ее проведения.

Причины для обращения за реструктуризацией

С нынешним экономическим положением в стране многие клиенты приходят к выводу, что им необходимо улучшить финансовое положение при помощи реструктуризации. Однако для этого понадобится взвесить все минусы и плюсы, а также углубиться в корень причин, по которым банк разрешит воспользоваться этой услугой:

- при увольнении или потере ежемесячного дохода;

- по причине потери кормильца;

- в период ухудшения здоровья или необходимости длительного лечения;

- во время изменения валютного рынка;

- при призыве в армию и других жизненных обстоятельствах, объективно затрудняющих погашение задолженности.

Что дает реструктуризация?

Для начала рассмотрим, как реструктуризация влияет на КИ, если гражданин самостоятельно обратился в банк с просьбой ее провести. Если просрочки происходили нерегулярно, а процедура рассматривается по инициативе клиента, то можно рассчитывать на сохранение положительной КИ, избежание судопроизводства и принудительного требования денежных средств по образовавшемуся долгу.

Просрочки без объяснения причины и предоставления доказательств отсутствия возможности для внесения ежемесячных взносов не рассматриваются, вся информация должна быть оформлена официально. Если произошло уменьшение оплаты труда или увольнение, то в банк представляются справки с места работы или записи из трудовой книжки. Состояние здоровья, требующее длительного лечения, также подтверждается документально.

Клиент может воспользоваться несколькими видами реструктуризации:

- Пролонгация по договору посредством увеличения сроков кредитования и уменьшения суммы платежа.

- Изменение валюты, на которую заключался договор по кредиту.

- Кредитные каникулы, благодаря которым можно освободиться от оплаты на срок от одного до трех месяцев. Здесь кредитор организует перерыв по платежам как на всю сумму задолженности, так и на его часть.

Каникулы по кредиту не являются реструктуризацией в полном смысле, т.к. в этом случае банком дается передышка, благодаря которой должник в силах урегулировать проблемы с финансами, чтобы продолжить совершать выплаты на прежних условиях. Иногда банк предлагает клиенту выплачивать лишь так называемое тело кредита, благодаря чему можно значительно уменьшить часть долга. Такая услуга предоставляется на год и меньше, в зависимости от политики организации. Этот вид реструктуризации не портит кредитную историю, но отметка о каникулярном периоде будет известна в БКИ, а информация все равно отразится в базе.

Если рассматривать процедуру с двух сторон, то напрашивается вывод, что с материальной точки зрения реструктуризация не выгодна гражданину. Однако, во избежание судебных тяжб, штрафов, ухудшения КИ, прибегнуть к этой услуге все-таки стоит. Если нет возможности гасить долг привычным образом, то реструктуризация поможет справиться с финансовым бременем.

Но если клиент может оплачивать суммы ежемесячных платежей, но желает реструктурировать долг, чтобы просто распоряжаться свободными средствами, то эксперты не рекомендуют пользоваться этой услугой. Таким образом кредитная кабала растянется на еще более длительный срок и заставит плательщика столкнуться с худшими последствиями.

В каких случаях реструктуризация может отразиться на кредитной истории?

Если должник обращается в банк позже срока следующей выплаты по графику, то эти данные обязательно окажутся в бюро должников.

Какова степень испорченности КИ:

- При оперативной реструктуризации эта процедура не отразится на истории, если оформление произошло не позднее месяца с момента пропуска ежемесячного взноса. При таком нарушении дальнейшее одобрение нового займа вполне реально.

- Если долг реструктуризирован после нескольких задолженностей, то бюро будет известно, что гражданин периодически уклоняется от платежей. Это гарантирует испорченную кредитную историю.

- Если банк сам предлагает заемщику реструктурировать долг, то дело в скором времени, скорее всего, передадут в суд, а гражданину будет отказано в повторных оформлениях кредита.

Если есть возможность воспользоваться реструктуризацией заранее, то стоит незамедлительно это сделать, ведь в дальнейшем клиенту откажут в выдаче любого кредита. Жизненные ситуации порой складываются так, что именно этой суммы будет не хватать на важное приобретение.

Ключевые принципы грамотной реструктуризации долга:

- Своевременность;

- Умение договориться с кредитной организацией;

- Анализ выгоды, преимуществ, а также последствий.

Не рекомендуется отказываться от процедуры реструктуризации только потому, что эта информация станет доступна Бюро кредитных историй. Выбранный вариант сотрудничества с банком не только освободит от тяжкого финансового бремени, но и предотвратит просрочки в дальнейшем.

Реструктуризация и рефинансирование: отличия

Если к реструктуризации относят новый график для внесения платежей по действующему договору, то рефинансирование включает в себя измененный график и заключение нового кредитного договора. К примеру, клиент не может платить конкретную сумму по причине кризиса или уменьшения заработной платы, но за спиной у него уже пару лет исправных платежей. Остаток суммы, в таком случае, банк реструктуризирует и растянет на больший срок, и, следовательно, ежемесячные взносы станут гораздо меньше.

Для рефинансирования клиенту предлагается оформить новый кредит и погасить текущий. В таком случае, заключается новое соглашение и составляется иной график погашения кредита. В отличие от внешнего или внутреннего рефинансирования, реструктуризация займа проводится исключительно в той организации, в которой оформлялся займ.

info-credit24.ru

Как рефинансировать кредиты с плохой кредитной историей

Рефинансирование кредита не всегда доступно заемщикам даже с положительной кредитной историей. Получить новый кредит, имея непогашенным текущий долг, может оказаться серьезной проблемой для тех, у кого кредитная история далека от идеала. Основная сложность заключается в том, что банк изначально рассматривает такого клиента как потенциально неблагонадежного:

- Если заемщик обращается за новым кредитом, значит, у него уже есть какие-то проблемы с обслуживанием текущего кредита. В этом случая плохая история дает дополнительный повод задуматься в целом о способности заемщика обслуживать свои долги.

- Состояние кредитной истории всегда оценивается в преддверии выдачи любого стандартного кредита. Если кредит берется повторно при наличии непогашенного, предшествующие факты кредитования заемщика будут проанализированы еще более внимательно.

Что надо знать о рефинансировании, чтобы повысить свои шансы на получение нового кредита

Рефинансирование – это получение нового кредита в целях погашения имеющегося кредита или нескольких, что позволяет приравнять его к целевому кредитованию. На сегодняшний день в российской банковской системе практикуются два основных направления рефинансирования:

- Оформление нового кредита в другом банке и погашение за счет полученных средств имеющихся долговых обязательств. В этом случае банки предлагают воспользоваться специальными кредитными продуктами, условия которых могут быть как лучше, так и хуже тех, что имеются у текущего кредита. Обычно заемщикам с плохой кредитной историей приходится рассчитывать только на худшие условия кредитования – повышенные процентные ставки, ограниченный срок и относительно небольшая сумма. Этим банки страхуют свои риски.

- Так называемое перекредитование – оформление в одном и том же банке второго кредита, чтобы рассчитаться с текущим. По своей сути эта разновидность рефинансирования некоторым образом схожа с реструктуризацией долга, только осуществляемой путем изменения условий кредита с прекращением старого договора и заключением нового. Предложить перекредитование может и сам банк, в том числе на индивидуальных условиях. В отличие от первого способа рефинансирования, этот вариант может оказаться более выгодным заемщику. Предлагая клиенту определенные условия перекредитования, банк обычно не столь требователен к состоянию кредитной истории, поскольку исходит из необходимости урегулирования проблемы с текущим долгом. Важен и тот фактор, что фактически банк помогает клиенту вернуть свой кредит, то есть выданный этим же банком. Это позволяет кредитному учреждению снижать долю проблемных долгов и связанные с ними издержки. Наиболее лояльное отношение банки проявляют к своим постоянным клиентам – держателям зарплатных карт и счетов, депозитов и т.п.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Обращаясь за рефинансированием, необходимо понимать, что при плохой кредитной истории рассчитывать на выгодные условия нового кредита по сравнению с текущим не получится. А это, в свою очередь, будет означать, что, хотя проблема со старым долгом и будет урегулирована, новый кредит – новое долговое бремя, которое может оказаться еще более серьезным, чем предыдущее. Именно по этой причине, прежде чем решать вопрос о рефинансировании, целесообразно подумать о возможности реструктуризации долга – этот вариант даст действительно более выгодные условия для исправления финансовой ситуации, поскольку на это и ориентирован.

Несколько рекомендаций по рефинансированию кредитов при наличии плохой кредитной истории

Плохая кредитная история в целом не является безоговорочным препятствием для рефинансирования кредита, тем более что банки по-разному подходят к оценкам «плохая» и «хорошая» история. Здесь разумнее говорить об удовлетворяющей условиям конкретного банка истории или не удовлетворяющей. Кроме того, каждая конкретная ситуация требует своего анализа и оценки.

Предварительно важно оценить перспективу рефинансирования, для чего:

- Запросите и получите свою кредитную историю, чтобы проанализировать и выявить, что можно, а что нельзя исправить. Существует целый ряд несложных схем, позволяющих довольно-таки быстро подкорректировать КИ, правда, это все равно потребует некоторого времени.

- Уточните возможность и условия перекредитования в том банке, где получен кредит, требующий рефинансирования. Возможно, банк будет готов пойти на эту процедуру, а предложенные условия вас устроят.

- Направьте заявки о получении кредита в рамках программ рефинансирования в разные банки. Это проще сделать онлайн, адресовав заявки сразу в несколько банков. По мере получения отказов и одобрений можно будет составить для себя выборку банков и их условий, по результатам анализа которой определить наиболее предпочтительное решение. Рассматривая такие заявки на предмет их одобрения, банки быстро, но все равно проводят скоринг кредитной истории, поэтому положительное решение – это более чем половина успеха в получении рефинансирования.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Если с рефинансированием или перекредитованием ничего не получается, можно попробовать рассмотреть вариант получения нового нецелевого кредита:

- потребительского, на личные нужды, в том числе по программам экспресс-кредитования, в рамках которых не все банки и не всегда внимательно изучают КИ;

- кредитной карты – проценты будут выше, лимит, скорее всего, не велик, но оформление карт проходит быстрее, и часто их выдают, невзирая на наличие текущих кредитов.

Рефинансирование нельзя рассматривать как панацею решения финансовых проблем. Именно оно зачастую приводит к закредитованности, при которой уже невозможно урегулировать проблему с долгами без продуманной схемы реструктуризации долгов или банкротства. Поэтому в преддверии рефинансирования все-таки стоит для начала попытаться реструктурировать текущий долг, а не предпринимать меры к тому, чтобы гасить его за счет нового финансового бремени, более тяжелого.

law03.ru

Рефинансирование кредита с плохой историей — лучшие банки

Многие уверены, что рефинансирование кредита с плохой историей — из разряда фантастики, ведь банки внимательно подходят к изучению «клиентов» и сразу отсеивают подозрительных лиц. В какой-то мере это правда, но проблемы с кредитной историей еще не повод отчаиваться. Сегодня реально найти банки, которые при выполнении дополнительных условий предоставят необходимую сумму для рефинансирования.

Читайте также — ТОП-5 банков, делающих рефинансирование кредитов

Что учесть при подаче заявки?

Как отмечалось, кредитные организации детально изучают клиентов и принимают решение о предоставлении услуги после анализа платежеспособности, проверки стажа работы и факта трудоустройства, наличия проблем с прошлыми долгами и так далее. Вот почему получить рефинансирование кредитов с плохой кредитной историей — сложная задача.

Чтобы избежать потерь времени, лучше заранее узнать кредитную историю в специальном бюро, где хранится эта информация. После изучения таких данных можно самостоятельно сделать вывод, стоит ли рассчитывать на получение услуги рефинансирования, или имеется вероятность отказа. Если в приведенной информации обнаружены ошибки, необходимо обратиться в БКИ и уточнить процедуру их исправления.

Можно ли рефинансировать ипотечные кредиты при наличии плохой кредитной истории?

Ипотека — вид кредитования, подразумевающий получение крупной суммы на покупку жилья. Вероятность получить рефинансирование кредитов такого типа с плохой кредитной историей почти нулевая. Речь идет о больших деньгах, поэтому банковское учреждение должно быть на 100% уверено в добропорядочности заемщика и его способности выполнять взятые обязательства.

При наличии идеальной кредитной истории оформление ипотечного займа (при соблюдении остальных требований) проходит более гладко. Предпочтение отдается клиентам, которые являются клиентам или ранее оформляли заем в этом банке. В дальнейшем стоит внимательно отнестись к погашению. Если в процессе выплаты задолженности возникли сложности, лучше сразу обратиться в свое финансовое учреждение, чтобы реструктуризировать задолженность или взять кредитные каникулы.

Банки, которые идут на рефинансирование кредитов с плохой кредитной историей

Для многих людей услуга рефинансирования — чуть ли не единственный способ справиться с имеющимися долгами или заменить несколько мелких и маловыгодных кредитов одним большим займом. К финансовым учреждениям, которые предоставляют опцию рефинансирования, стоит отнести Сбербанк, ВТБ24, Росбанк, Банк «Открытие» и другие. Некоторые финансовые учреждения рефинансируют только постоянных клиентов, которые имеют зарплатный счет, например, Траст.

Если кредитная история испорчена, добиться оформления сделки с банком сложнее, но некоторые организации могут пойти навстречу. Среди них:

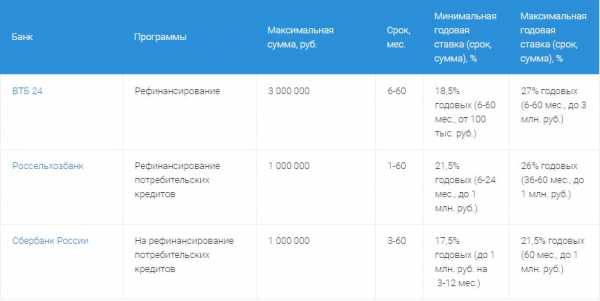

- ВТБ24 — финансовое учреждение, готовое предоставить до трех миллионов рублей на период до пяти лет. Годовая ставка на потребительский кредит зависит от полученной суммы и периода, на который оформляется договор. Чаще всего речь идет о 18,5-27%.

- Россельхозбанк предоставляет услугу рефинансирования (иногда при наличии просроченных кредитов для клиентов с плохой кредитной историей, но решение принимается индивидуально). Максимальный размер займа, на который может рассчитывать клиент, равен миллиону рублей. Ставка от 21,5 до 26%.

- Сбербанк — наиболее известный банк РФ, который также выдает кредиты под рефинансирование на срок до пяти лет и с максимальной суммой в миллион рублей. Процентная ставка здесь ниже — от 17,5 до 21,5%.

- Ренессанс Кредит — банк, в котором можно получить до полумиллиона рублей на период до 60 месяцев и со ставкой 15,9.%. Многие считают, что это финансовое учреждение предлагает лучшие условия.

- Тинькофф. Этот вариант немного хуже, ведь максимальный размер займа равен 300 тысячам рублей. Деньги выдаются под 25% годовых и на период до 3-х лет. При этом подтверждение дохода является обязательным.

Что делать, если оформить рефинансирование кредита с плохой историей не удается?

Если банки не идут на рефинансирование кредитов с плохой кредитной историей, стоит искать альтернативные варианты. Вот несколько из них:

- Обратиться за помощью к частному лицу. Это рискованный способ, ведь необходимо полностью доверять кредитору.

- Взять кредит в МФО. Перечень лучших учреждений приведен ЗДЕСЬ. Преимущество такого варианта заключается в минимальных требованиях к документам и возможность получения средств даже при плохой кредитной истории.

- Передача имущества (например, автомобиля) в ломбард.

В заключение напрашивается вывод, что рефинансирование кредита с плохой историей — реальная задача.

malodeneg.com