Как открыть Индивидуальный инвестиционный счет (ИИС) и выгодно ли это? Условия иис

Что такое индивидуальный инвестиционный счет? Как открыть индивидуальный инвестиционный счет?

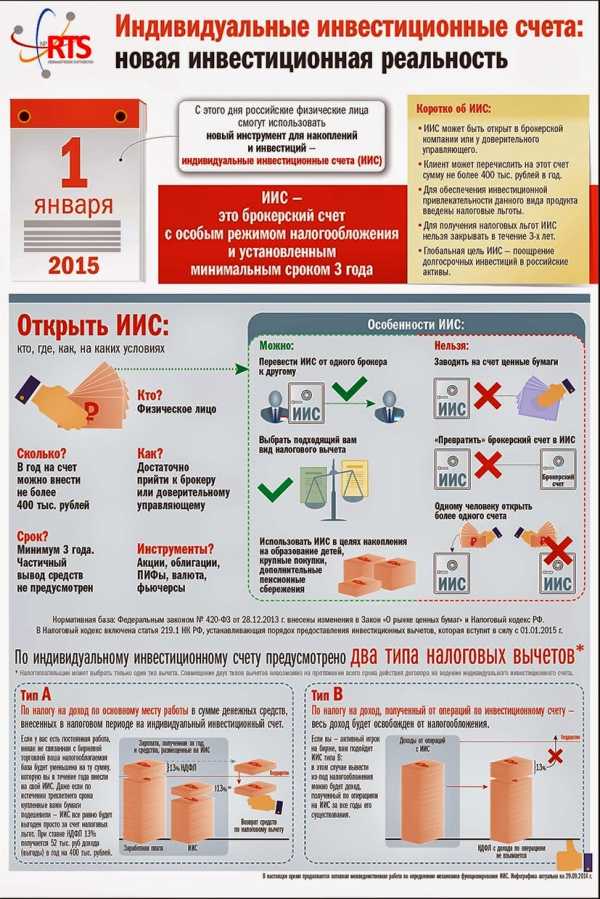

С 2015 года в России начала действовать новая система инвестиций, прибыли по которым полностью освобождается от налогообложения. Брокеры не остались в стороне и готовы предложить своим клиентам дополнительные условия по вкладам в индивидуальный инвестиционный счет. Что это такое, вы узнаете из данной статьи.

Определение

Индивидуальный инвестиционный счет (ИИС) может открыть любое физлицо, резидент РФ в брокерской компании. Владелец вносит на него средства, которые может использовать для совершения сделок сам, или же передать их в доверительное управление. По таким счетам предусмотрен специальный режим налогообложения. Особенности:

1. Резидент может открыть только один индивидуальный инвестиционный счет.

2. Максимальная сумма вложений - 400 000 руб./год.

3. Ограничения по срокам: 3-5 лет.

4. Индивидуальный инвестиционный счет можно пополнять, частичное снятие не предусмотрено.

5. Если договор разрывается досрочно (до истечения 36 месяцев), то клиент теряет все налоговые льготы.

6. Средства можно вкладывать в ЦБ, фьючерсы.

7. Счета можно переводить между брокерами.

Варианты налогообложения

По ИИС предусмотрено две схемы получения льгот:

1. Налоговая база уменьшается на сумму, которая была внесена на счет за год. Такой вариант может быть интересен людям, который получают основной доход в виде заработной платы. Компенсация происходит в конце года в виде вычета, после предоставления декларации 3-НДФЛ.

Пример. Налогооблагаемый доход сотрудника составляет 500 тыс. рублей. С него будет оплачен НДФЛ в размере 65 тыс. руб. (13 %). Если за эти 12 месяцев человек внесет на ИИС такую же сумму, то ему пересчитают налогооблагаемую базу, вернув НДФЛ. Такой вариант сработает, даже если инвестиции принесли за год небольшой (до 13 %) убыток. Даная схема недоступна ИП на упрощенной схеме налогообложения, пенсионерам и безработным.

Алгоритм вычета похож на тот, который используется, например, при покупке квартиры. Человек приобрел жилплощадь. Со следующего года он начинает собирать документы для налогового вычета, который рассчитывается на основе заработной платы, указанной в справке 2-НДФЛ. Возврату подлежит только та сумма налога, которая уплачена в том же отчетном периоде, когда была приобретена квартира.

Аналогичная схема работает с ИИС. Только справку нужно предоставить брокеру. Налоговые органы пересчитают зарплату человека за предыдущий год. Если она не превышает 400 000 руб., то 13 % будут возвращены со всего дохода (т. е. 52 тыс. руб.). Для подтверждения этих операций нужно будет предоставить справку с места работы, в которой четко указана сумма уплаченного налога за предыдущий отчетный период. Так что клиентам, которые получают "неофициалку", такая схема не выгодна.

2. Полное освобождение от выплаты налогов с доходов по ИИС. Такой вариант подходит активным инвесторам.

Пример. Частный предприниматель решил вложить 400 000 руб в брокерскую компанию. Доходность составляет 30 % от инвестированной суммы. За 3 года он получит 360 тыс. рублей. С этой суммы он должен будет заплатить НДФЛ (13 %) в размере 46 800 руб. Если бы это был ИИС, то инвестор не платил бы в бюджет деньги. Все 360 тыс. руб. стали бы его чистой прибылью.

Схема работы довольно простая: открыть индивидуальный инвестиционный счет БКС → вложить средства → пустить их оборот → получить через 36 месяцев прибыль без учета НДФЛ.

Пример. В течение 2015-2017 годов клиент вносил на ИИС суммы по 400 тыс. руб. А затем на эти же деньги продавал и покупал ЦБ. По истечении трех лет баланс составил 200 000 руб, а прибыль - 800 000. Через 36 месяцев клиент решил закрыть индивидуальный инвестиционный счет. Так как была выбрана вторая схема налогообложения, то государство освободит его от уплаты НДФЛ в размере 800 х 0,13 = 104 тыс. руб. Чтобы получить льготу, нужно предоставить брокеру справку, что за предыдущие 36 месяцев вычетов первого типа не было.

Клиент самостоятельно может выбирать схему налогообложения перед инвестицией, но комбинировать их в течение срока нельзя. Для людей, не имеющих представления о работе биржи, ИИС - усовершенствованный вариант инвестирования. Доступная сумма, нет необходимости хорошо развиваться в рынке, возможность получить доход, который превышает банковские вклады, налоговые льготы - все эти факторы делают данный инструмент достаточно привлекательным для населения. Для спекулянтов индивидуальный инвестиционный счет - это дополнительная возможность оптимизировать свой портфель инвестиций.

Недостатки

Их не меньше, чем достоинств:

1. Индивидуальный инвестиционный счет – это рискованный вариант вложения, на который не распространяются государственные гарантии.

2. Такой инструмент желательно использовать в периоды экономического роста.

3. Ограничение в 400 000 руб. делает ИИС не очень привлекательным для крупных инвесторов.

4. Невозможно сразу выбрать "правильные" налоговые льготы.

5. Доходность – прогнозируемая величина, которая может меняться из года в год. Компания, даже если и получит большую прибыль, задекларируют только малую ее часть. Отследить "справедливость" расчетов невозможно.

Главный недостаток такой схемы - риск. Через три года ЦБ могут как вырасти, так и упасть в цене. Поэтому иногда лучше отказать от вложений в индивидуальный инвестиционный счет. Закон РФ «О РЦБ» хоть и регулирует отношение участников на рынке, но четкой схемы решения разногласий по операциям с новым инструментом в нем не прописано.

Индивидуальный инвестиционный счет 2015: как открыть

Необходимо обратиться в брокерскую компанию, которая является профессиональным участником фондового рынка. Форма собственности должна быть АО или ООО. Чаще всего это КУА при крупных банках. ИИС используется для отделения активов, размещенных на фондовом рынке. Эта схема немного похожа на IRA. Но если в последней предусмотрена возможность снятия средств только по достижении пенсионного возврата, то в ИИС время ограничено 36 месяцами. Обязанность по удержанию налогов накладывается на брокера. Доход от таких операций рассчитываются отдельно. То есть переоформить действующий счет у брокера на ИИС нельзя.

Преимущества

В условиях нестабильной экономической ситуации сложно найти выгодный вариант инвестирования временно свободных средств. С учетом инфляции доход от банковских депозитов сводится к нулю. Появление ИИС может исправить ситуацию.

Этот инструмент может быть интересен клиентам, которые хотят иметь больший доход, чем могут предоставить коммерческие банки. Инвестировав сумму, не превышающую 400 тыс. руб., человек может получить прибыль (до 13 %) или возврат НДФЛ, даже если не были заключены сделки на бирже. Но отдача будет только в том случае, если деньги находились в обороте. Сотрудники любой КУА порекомендуют акции и стратегии для финансирования. Какой бы вариант ИИС не был выбран, вкладчик может торговать производными ЦБ, чтобы увеличить свой доход.

Желающие самостоятельно управлять своими финансами могут открыть индивидуальные инвестиционные счета 2014 г. и на демотренажере учиться торговать акциями, изучать платформу, следить за изменение курса. А когда наберется достаточно опыта и суммы для инвестирования, можно переходить к реальным сделкам.

В чем выгода государства

Скептики наверняка возразят, что правительство просто так не подарит 52 тыс. руб. в год. Можно сказать, что это плата государства за повышение финансовой грамотности населения. В РФ многие люди все еще с предубеждением относятся к фондовому рынку. Путая его с "Форексом", они вкладываю деньги в покупку недвижимости и депозиты. Это сильно тормозит рост экономики. Возможно, таким образом правительство планирует подтолкнуть ее развитие.

Какой вариант лучше выбрать

Первое, на что стоит обратить внимание, – наличие источников дохода, которые облагаются НДФЛ. Если таковые отсутствуют, то вкладывать деньги лучше по второй схеме. Далее стоит просчитать планируемый доход за минусом налоговых вычетов. Брокеры предлагают дополнительные схемы получения прибыли:

1. "Финам" доначисляют ежемесячно 8 % годовых на остаток средств.

2. БКС предлагает одну из трех стратегий инвестирования с ожидаемой доходностью 10-25 %. Но окупятся такие инвестиции не раньше, чем через 7-13 лет.

Статистика показывает, что ИИС более выгодна людям с ежемесячным доходом, превышающим 35-40 тыс. рублей. Представители среднего класса более грамотны в финансовом отношении, имеют активную жизненную позицию. Долгосрочное инвестирование только начинает развиваться в России. Отзывы лицензий у "надежных" КБ только тормозят этот процесс. Поэтому повышать финансовую грамотность населения можно путем долгосрочных реформ. С этой точки зрения ИИС являются дополнением системы пенсионных сбережений, а налоговые льготы только повышают привлекательность вложений.

ИИС vs НПФ vs депозиты

Главное отличие заключается в том, что новый инструмент позволяет владельцам счетов самостоятельно выбирать объект инвестирования. Организаторы обязаны предоставить своим клиентам сервисы, продукты и услуги, которые позволят принимать осознанные решения и управлять рисками. ИИС — реальная альтернатива депозитам, которые пагубно влияют на инвестиции в ЦБ. Эксперты надеются, что привлеченные новым инструментом деньги пойдут на рынок акций. Согласно исследованию Sberbank-CIB, иностранным инвесторам принадлежит порядка 70 % российских акций, которые находятся в свободном обращении.

Мировая практика

Индивидуальный инвестиционный счет уже давно существует в развитых странах в той или иной форме: ISA в Великобритании (участвует 50 % населения), TFSA в Канаде, IRA в США (39 %) и т. д. Такие инструменты помогают рядовым граждан увеличивать сбережения, торгуя на фондовом рынке. Российский аналог был создан, чтобы повысить в глазах населения привлекательность вложений. Согласно новым правилам, инвесторы, которые более трех лет владели паями или акциями, а затем решили их продать, освобождаются от уплаты НДФЛ.

Индивидуальный инвестиционный счет: Сбербанк

Брокер БКС вместе с одноименным банком организовали акцию. По окончании сроков вклада "Инвестиционный счет" с доходностью 9,5 % все средства будут перечислены на ИИС, предварительно открытый в КУА. В этом случае клиент получит дополнительный бонус в размере 2,1 % годовых. Сбербанк также дает возможность своим клиентам открыть ИИС. Условия обслуживания - стандартные. Возможность дополнительно увеличить капитал пока отсутствует.

Резюме

С 01.01.2020 в России появился новый инструмент получения дохода - индивидуальный инвестиционный счет. Открыть его можно в КУА на срок не менее 3 лет. К выбору варианта налоговой льготы стоит подойти особо тщательно: первая позволяет получить гарантированный доход в размере уплаченного за год НДФЛ. Вторая подойдет активным инвесторам, которые уверены в прибыльности своих сделок. Выбор нужно сделать до передачи средств. Менять решение в период действия договора нельзя. Новый инструмент - хорошая альтернатива депозиту, так как позволяет получить более высокий доход, по сравнению с тем, что могут предложить банки.

fb.ru

Индивидуальный инвестиционный счет что это такое

Приветствую вас, дорогие друзья! Любой здравомыслящий человек стремится приумножить свои средства. Большинство среднестатистических граждан ищут вариант безрискового дохода, который был бы намного больше, чем ставки по депозитам, превышал размеры инфляции. Согласен, такой расклад больше похож на сказку. Однако не так давно эта фантастика стала явью. Сегодня гарантированно можно зарабатывать 15-23% годовых, имея для этого немного (а лучше много) свободных денег и стабильную работу. Для получения пассивного дохода совсем не нужно понимать конъюнктуру рынка, разбираться в финансах и быть асом на фондовом рынке. Все что от вас требуется – открыть индивидуальный инвестиционный счет. Что это такое, как им пользоваться и где открыть, разберемся прямо сейчас.

Индивидуальный инвестиционный счет: краткий экскурс

Индивидуальные инвестиционные счета – это особый тип счетов, посредством которых можно приобретать ценные бумаги, который предоставляет своим владельцам право на получение налогового вычета либо на льготное налогообложение доходов, полученных в процессе инвестирования. Открытием счета ИИС занимаются управляющие компании и брокеры. У данного способа инвестирования есть определенные особенности и ряд ограничений:

- Для получения льгот и возврата НДФЛ инвестиционный счет должен отработать как минимум 3 года. Ограничений по максимальному сроку не предусматривается.

- ИИС можно закрыть в любое время, забрав вложенные в него средства и выведя прибыль. Но если счет не успеет при этом проработать три года, вы лишитесь права воспользоваться налоговыми льготами. Именно поэтому я рекомендую вам продержаться 3 года и не поддаваться соблазну вывести деньги раньше срока.

- Предусматривается возможность частичного вывода денежных средств без закрытия счета.

- Отсчет трех лет стартует с момента открытия счета.

- Физическим лицом может быть открыт лишь один инвестиционный счет.

- Максимальная сумма, которая может быть внесена на индивидуальный инвестиционный счет, ограничивается 1 миллионом рублей в год, но налоговый вычет можно получить максимум с 400 000 рублей в год, это 52 000 рублей. Что же касается минимального порога, то никаких финансовых барьеров для открытия ИИС не существует. Вы даже можете открыть счет с нулевым балансом и пополнить его тогда, когда у вас появится такая возможность.

- Наличие ИИС предоставляет вам возможность зарабатывать на покупке всевозможных финансовых инструментов: акций, облигаций, фьючерсов, опционов, паев и валюты.

- Чтобы получить дополнительный доход, вам вовсе необязательно покупать какие-либо финансовые инструменты. Вы вполне можете ограничить свою инвестиционную активность внесением денег на индивидуальный инвестиционный счет и получением с них налогового вычета 13%.

к содержанию ↑

Сравнение с депозитом

Во многом индивидуальный инвестиционный счет схож с классическим банковским депозитом. Однако, банки медленно, но уверенно продолжают снижать процентные ставки по вкладам, сокращая тем самым потенциальную доходность такой инвестиции. А учитывая, что дивиденды, полученные от депозита, еще и облагаются налогом, если ставка выше на 5% и более ставки ЦБ РФ, надеяться, что когда-либо пассивный доход станет основой вашего бюджета, не приходится. В свою очередь, ИИС полностью возвращают налоги и имеют в разы большую доходность, нежели аналогичные вклады в банках. Для большей наглядности разницы между классическим депозитом и ИИС я свел два этих инвестиционных инструмента в единую таблицу:

| Срок | От 1 месяца до нескольких лет | От 3 лет |

| Доходность | В среднем 8% годовых | Не фиксируется, 7-10% в год + 13% с вычета |

| Риски | Минимальны. АСВ вернёт суммы до 1 400 000 рублей | Минимальны. АСВ с 2017 года также вернёт до 1 400 000 рублей |

| Ограничения по сумме вклада | Отсутствуют | Не более 1 000 000 рублей в год |

| Налоги | 13%, если ставка больше чем на 5% ставки ЦБ | 0 |

Ощутимые плюсы ИИС

Чтобы вам было легче решить, стоит ли вам открывать индивидуальный инвестиционный счет или лучше ограничиться банальным банковским депозитом, давайте рассмотрим преимущества индивидуального инвестиционного счета:

- Вы получаете налоговый вычет. Каждый владелец ИИС имеет право не платить налоги в государственную казну. Точнее, уплаченные налоги возвращаются ему назад через налоговую службу. Было бы идеально, если сумма налогов автоматически переводилась на счёт вклада, однако, система таким образом работать не может: придется уплатить налоги, а затем их вернуть. Для возврата вам нужно будет представить налоговой службе справку с места работы, где будет прописана сумма уплаченных налогов за конкретный период. Такая схема подходит тем, кто получает официальную (белую) зарплату. Что же касается безработных и фрилансеров, в их случае вычет производится с налогов с дохода.

- Все доходы освобождаются от налогов. Активным инвесторам предоставляется второй вариант льготного инвестирования – все доходы по ИИС не облагаются налогами.

- Риски защищены. Ни для кого не секрет, что любые инвестиции – это всегда риск. Однако открытие ИИС страхует вас если не от потери всего дохода, то как минимум от той части, которая уходит на уплату налогов. Выбирая консервативную стратегию инвестирования, вкладывая деньги только в государственные или корпоративные облигации, вы минимизируете вероятность потери прибыли и тем самым защищаете активы от инфляции.

к содержанию ↑

Налоговые вычеты по ИИС

Несомненным достоинством можно считать возможность получения налоговых вычетов. Законом предусматривается два варианта вычетов: на взносы и на доход. Вы можете выбрать один из них по собственному усмотрению.

к содержанию ↑

Вычет на взнос

Суть данного вычета заключается в предоставлении инвестору права на возврат уплаченного НДФЛ в размере 13% от суммы, положенной на ИИС. Единственный нюанс, о котором следует помнить: вычет распространяется исключительно на сумму 400 тысяч рублей. Если вы достигаете максимального размера взноса, составляющего 1 миллион рублей, назад вы сможете получить лишь налог от 40% данного взноса. Такой тип вычета подойдет только тем, кто имеет официальный доход и платит НДФЛ.

Рассчитать величину вычета можно по формуле: сумма годового взноса * 0,13. Поскольку в год на счет можно положить не более 1 миллиона, а налоговая льгота ограничивается 400 тысячами рублей, получается, что вычет не может превышать сумму 52 тысяч рублей. Кроме того, сумма упирается ещё и в выплаченный налог на доходы физических лиц. Если за год вы уплатите государству налог 45 000 рублей, то и вернуть обратно можно будет лишь эту сумму, а не ранее рассчитанную 52 000, даже если на счет была внесено 400 тысяч рублей. Вычет получают за тот же год, в котором были сделаны взносы на ИИС.

Деньги возвращаются инвестору в следующем году. Получается, что если ИИС был открыт в 2016 году, получить вычет можно будет лишь в марте 2017. Причем возвращаться будет НДФЛ, уплаченный в году открытия счета, в нашем примере это 2016.

При закрытии индивидуального инвестиционного счета через 3 года с момента открытия, с дохода, который вы получите, придется заплатить налог в размере 13% так же как и в случае с обычным брокерским счетом. Если вы успеете получить налоговый вычет, а затем ликвидируете индивидуальный инвестиционный счет ранее чем 3 года, налог вам придется вернуть в государственную казну, добавив к этой сумме еще пеню и штрафы.

к содержанию ↑

Вычет на доход

Данный тип вычета снимает с инвесторов обязательство уплачивать налог на доход, который был получен от ИИС. Основная разницы между типами в том, что в данном случае сумма вычета не имеет ограничений. Вычет на доход подойдет безработным и фрилансерам, которые не платят НДФЛ или активным трейдерам и инвесторам.

При закрытии ИИС ваш брокер или управляющая компания, выступающие в роли налоговых агентов, не взимают налогов с дохода. Такой тип вычета следует выбирать тем, кто получает внушительные доходы от торговли на индивидуальном инвестиционном счету и кто имеет большую экономическую выгоду от освобождения от уплаты налогов, нежели от вычета на взнос.

к содержанию ↑

Куда выгодно инвестировать через ИИС?

Теперь, когда вы знаете, как работает ИИС, поняли, что это выгодный и надежный вариант приумножения свободных средств, осталось лишь определиться, куда вложить деньги. Я предлагаю вам обзор наиболее популярных путей капиталовложения.

к содержанию ↑

Облигации

Большинство экспертов настоятельно рекомендуют сделать облигации базовым инструментом инвестиционного портфеля. Данный тип ценных бумаг нисколько не уступает банковскому депозиту в плане надежности. Облигации, так же как и банковские вклады, имеют срок погашения и процентную ставку. Единственная разница между ними – владельцы облигаций могут продать ценную бумагу в любое время, когда решат, что им это необходимо.

Выбирая облигации со сроком погашения 3-5 лет, вы становитесь владельцем надежного консервативного вклада. Облигации могут быть федеральными и корпоративными. В первом случае эмиссией ценной бумаги занимается государство, а во втором – коммерческие организации. На протяжении срока действия облигации владельцам ценной бумаги выплачиваются процентные платежи, а затем эмитент погашает и само тело облигации.

При выборе облигаций обратите внимание на стоимость ценной бумаги, степень надежности эмитента, сроки погашения обязательств и размер процентной ставки. Всю интересующую вас информацию можно найти на сайте компании-эмитента.

к содержанию ↑

Акции

Всем грамотным людям известно, что акции – это доли предприятия, которые перенесены в форму ценной бумаги. Покупка акций делает вас не только инвестором, но и полноправным совладельцем компании, предоставит право получать дивиденды от получаемой ею прибыли. В моей отдельной статье вы сможете узнать, чем отличается акция от облигации, и принять решение, какую ценную бумагу приобрести для своего инвестиционного портфеля.

Стоит принять во внимание тот факт, что торговля акциями – это возможность заработать на капитализации ценной бумаги – росте ее рыночной стоимости во времени. От того, насколько успешной будет компания эмитента, напрямую зависит и цена акции. Вложить деньги в акцию можно при помощи брокера, который будет заниматься открытием ИИС, либо посредством управляющей компании.

Есть акции, стоимость который активно растет, а есть те, что, напротив, падают в цене. К примеру, с января 2017 стоимость акций Яндекса выросла на 44%, а Газпрома, наоборот, снизилась на 23%.

На первый взгляд нет ничего сложного: бери да покупай акции. Вот только спрогнозировать, как изменится цена ценной бумаги, очень сложно. Даже самые выдающиеся экономисты регулярно ошибаются в своих прогнозах, что уж говорить о простых брокерах и рядовых инвесторах.

к содержанию ↑

ПИФы

В долгосрочной перспективе ПИФы могут в разы превосходить брокерский счет по показателю прибыльности. Однако подобрать по-настоящему надёжный ПИФ – задача не такая уж простая. Вы должны быть уверены в той организации, которая будет управлять вашими деньгами. Важно, чтобы компания успела зарекомендовать себя профессионалом финансового рынка, была стабильным и надежным игроком.

Более подробную информацию о видах и классификации ценных бумаг я изложил в одной и прошлых статей. Настоятельно рекомендую ее к прочтению, чтобы подобрать максимально подходящий набор активов для своего инвестиционного портфеля.

В итоге я рекомендую примерно такое распределение:

- 80% Надежность в виде облигаций федерального займа (ОФЗ) – доходность 6-10% годовых;

- 20% Прибыльные и среднерискованные акции, в нашем случае — Российских компаний;

- ПИФы – не интересны и не выгодны. Я не находил управляющую компанию, которая дает на дистанции 3 года выше 8-10% годовых. Если у вас есть примеры крутых доходных ПИФов, пишите о них в комментариях.

к содержанию ↑

Выбираем подходящий тип ИИС

При выборе индивидуального инвестиционного счета обращать внимание следует на многие факторы. Однако, в первую очередь, следует полагаться на вашу личную ситуацию. Если, к примеру, официального дохода у вас нет или он минимален, очевидно, что вам подойдет второй тип с налоговым вычетом на доход. Если же вы имеете официальные доходы, с которых регулярно уплачиваете приличный НДФЛ, значит, вам подойдет 1 вариант. В данном случае принимать решение, какой тип вычета использовать, необходимо на основании факторов доходности и времени использования.

Для наглядности предлагаю вашему вниманию конкретный пример. Предположим, что мы планируем инвестировать 400 тысяч рублей. Доходность вложения составляет 10% годовых. Вооружившись калькулятором, узнаем, что, вкладывая деньги на 13 лет, выгоднее выбрать первый тип вычета. Однако если срок капиталовложений будет больше, выгоднее выбирать второй.

| 1 | 400 | 0.1 | 440 | 52 | - | - | - | |||

| 2 | 400 | 0.1 | 924 | 104 | - | - | - | |||

| 3 | 400 | 0.1 | 1456 | 156 | 33.3 | 379 | 256 | -122.7 | 14.37 | 10 |

| 4 | 400 | 0.1 | 2 042 | 208 | 57.5 | 592, 6 | 442 | -150.5 | 13.01 | 10 |

| 5 | 400 | 0.1 | 2 686 | 260 | 89.2 | 857 | 686 | -171 | 12.13 | 10 |

| 6 | 400 | 0.1 | 3 395 | 312 | 129.3 | 1 178 | 995 | -182.7 | 11.53 | 10 |

| 7 | 400 | 0.1 | 4175 | 364 | 178.7 | 1560 | 1374 | -185.3 | 11.09 | 10 |

| 8 | 400 | 0.1 | 5032 | 416 | 238.13 | 2010 | 1832 | -177.9 | 10.76 | 10 |

| 9 | 400 | 0.1 | 5975 | 468 | 308.75 | 2534 | 2375 | -159.3 | 10.51 | 10 |

| 10 | 400 | 0.1 | 7013 | 520 | 391.62 | 3141 | 3012 | -128.4 | 10.32 | 10 |

| 11 | 400 | 0.1 | 8154 | 572 | 488 | 3838 | 3754 | -84 | 10.16 | 10 |

| 12 | 400 | 0.1 | 9409 | 624 | 599 | 4634 | 4609 | -24.8 | 10.04 | 10 |

| 13 | 400 | 0.1 | 10790 | 676 | 726.7 | 5539 | 5590 | 50.7 | 9.94 | 10 |

| 14 | 400 | 0.1 | 12309 | 728 | 872.2 | 6565 | 6709 | 144 | 9.86 | 10 |

| 15 | 400 | 0.1 | 13980 | 780 | 1037 | 7723 | 7980 | 257 | 9.79 | 10 |

| 16 | 400 | 0.1 | 15818 | 832 | 1224 | 9026 | 9418 | 392 | 9.74 | 10 |

| 17 | 400 | 0.1 | 17840 | 884 | 1435 | 10489 | 11040 | 551 | 9.69 | 10 |

| 18 | 400 | 0.1 | 20064 | 936 | 1672 | 12127 | 12864 | 736 | 9.66 | 10 |

| 19 | 400 | 0.1 | 22510 | 988 | 1938 | 13960 | 14910 | 950 | 9.63 | 10 |

| 20 | 400 | 0.1 | 25201 | 1040 | 2236 | 16005 | 17201 | 1196 | 9.6 | 10 |

Обратите внимание, что по мере увеличения объема прибыли растет и налоговый вычет на доход, значительно превосходящий фиксированный вычет на взнос. Именно по этой причине второй тип ИИС намного выгоднее применять, когда речь идет о больших сроках инвестирования и доходности.

к содержанию ↑

Промежуточный итог

Таким образом, делаем вывод, что первый тип вычета подойдет в том случае, когда:

- владелец ИИС имеет официальные источники доходов, с которых уплачивает приличный НДФЛ;

- владелец ИИС является консерватором, а потому предпочитает инвестировать в облигации и другие низкорисковые инструменты;

- горизонт инвестирования не превышает 7-12 лет.

А вот вычет второго типа имеет смысл выбирать тем, кто:

- лишён официального дохода, а потому не платит НДФЛ;

- ожидает, что прибыль от торговли окажется больше, нежели сумма вычета;

- планирует инвестировать на длительный срок – 12-15 лет.

Выбирать тип вычета сразу же при открытии ИИС не обязательно. Вы можете сделать это на третьем году работы счета. Однако совмещать два типа вычетов одновременно не получится. Получив вычет на взнос, использовать вычет на доход уже не удастся.

к содержанию ↑

Получаем налоговый вычет: с чего начать?

Чтобы получить налоговый вычет, следует придерживаться определенного порядка действий. Алгоритм будет напрямую зависеть от того, какой тип вычета вы выберете. Примите во внимание и тот факт, что частные инвесторы могут оформить налоговый вычет по истечении календарного года, во время которого делался взнос на ИИС, или после трех лет после подписания договора на открытие ИИС.

к содержанию ↑

Вычет на взносы

Чтобы получить вычет на взносы, придерживайтесь следующего алгоритма:

- Получите документ, который подтвердит факт получения официального дохода, который облагается 13% налогом. Справку 2-НДФЛ вы сможете взять у своего налогового агента/работодателя.

- Приготовьте документацию, которая подтверждает факт открытия ИИС. Ксерокопия/скан договора, заключенного с брокером в момент открытия ИИС, и прикрепите к ней платежные документы – поручения и отчет брокера о зачислении средств.

- Укажите данные в декларации 3-НДФЛ.

- Подготовьте заявление на возврат налогов.

- Подайте все вышеуказанные документы вместе с декларацией 3-НДФЛ и заявлением в налоговые органы.

Декларацию можно предоставить налоговой в бумажном виде или отправив по электронной почте. Чтобы заполнить 3-НДФЛ, достаточно скачать шаблонную форму на сайте ФНС. Выберите нужный налоговый период, скачайте файл, распечатайте, а затем заполните. Бумажную декларацию вместе с остальными документами следует направить в налоговую инспекцию. Это можно сделать по почте или при личном визите.

Однако, лично мне больше импонирует возможность отправки декларации и полного пакета документов в электронном виде. Для этого достаточно воспользоваться возможностями программы «Декларация», выгрузив из нее файл в формате xml.

Как вариант, вы можете заполнить декларацию на сайте ФНС в личном кабинете налогоплательщика. Загрузите заполненную декларацию и подкрепите отсканированными копиями документов, а затем отправьте все в налоговую службу. Полученные налоговой инспекцией документы проходят проверку, которая может длиться до 3 месяцев. Если все будет сделано правильно, на указанный вами банковский счет вернутся уплаченные налоги.

к содержанию ↑

Вычет на доход

Пошаговая инструкция получения налогового вычета ИИС немного отличается, если речь идет о вычете на доход. В данном случае вам предстоит пройти несколько шагов:

- Направьте в налоговую запрос на выдачу справки, которая подтвердит, что на протяжении срока действия договора вы не пользовались налоговым вычетом на взнос.

- Передайте эту справку своей управляющей компании или личному брокеру. Закрытие ИИС не будет сопровождаться удержанием налогов на доход.

к содержанию ↑

Открываем ИИС: кому доверить свои деньги?

Сегодня открыть ИИС онлайн можно в управляющей компании или обратившись к брокеру. Многие участники финансового рынка активно предлагают клиентам услугу открытия индивидуального инвестиционного счета. Предлагаю вам рассмотреть предложения обеих сторон.

к содержанию ↑

Открытие счета у брокера

Открывая ИИС в брокерской конторе, вы получаете доступ к всевозможными финансовым инструментам, которые торгуются на бирже: акциям, облигациям, валюте, деривативам. Лидерами рейтинга по количеству открытых счетов являются компании Финам, Открытие и Сбербанк. Кроме того, я советую вам обратить внимание на брокера Церих для открытия ИИС.

Обзавестись счетом у брокеров так же легко, как и в банке. Все, что вам нужно, — обратиться в ближайший офис компании, прихватив с собой паспорт, и подписать определенные документы. У некоторых брокеров вы можете открыть ИИС удаленно. Но для этого вам придется создать учетную запись на сайте «Госуслуг». Если вы примете решение открыть счет онлайн, посещение брокерского офиса вам не понадобится.

Чтобы правильно подобрать брокера, который будет заниматься управлением ваших средств, советую вам прочесть мою статью «Где лучше открыть брокерский счет», а также обратить внимание на несколько важных моментов:

- степень надежности брокера;

- удобство работы;

- размер минимальной суммы, необходимой для открытия счета;

- доступ к биржам;

- предлагаемые тарифные планы: условия и абонентская плата;

- прочие комиссии.

Нередко брокеры предлагают своим клиентам открыть не только индивидуальный инвестиционный, но еще и брокерский счет. Чтобы не чувствовать себя белой вороной, давайте определим, чем отличается ИИС от брокерского счета. По большому счету, ИИС – это тот же брокерский счет, но с особым налоговым режимом и меньшими рисками. Если вы не планируете вести торги на Форексе, предпочитаете консервативное инвестирование и стремитесь сократить расходы на уплате налогов, ограничьтесь открытием ИИС.

к содержанию ↑

Открытие счета в УК

Отдельное внимание я хотел бы уделить открытию ИИС в управляющей компании. В соответствии с действующим ФЗ «Об индивидуальных инвестиционных счетах» открытие инвестиционного счета должно сопровождаться подписанием договора доверительного управления, а значит, запрет на покупку ПИФов той компанией, в которой открывается ИИС.

Сегодня управляющие компании разработали огромное количество всевозможных стратегий, которые они активно предлагают своим клиентам. Однако я настоятельно советую вам не спешить относить деньги в доверительное управление. Сначала выясните, какие услуги вам предложит фирма за озвученную сумму. Ведь надо признать, что доверительное управление – далеко не дешевый вариант инвестирования. Здесь довольно высокие комиссии и порог входа. Да и проверить компетентность компании, добросовестность управляющего – задача не из легких. Одной из топовых УК является ООО «УК Альфа капитал». Можете начать изучение условий этой компании, если вас зацепило именно доверительное управление.

к содержанию ↑

Налоговые стратегии

Теперь, когда мы с вами навели все необходимые для грамотного инвестирования справки об ИИС – что это такое, как он работает, где его лучше открыть, предлагаю рассмотреть самые популярные стратегии инвестирования.

к содержанию ↑

Консервативный выбор «Тише едешь – дальше будешь»

При заключении договора ИИС с типом «А» внесите минимальную сумму, подождите три года, и в конце третьего пополните счет на 400 000 рублей. После этого сразу же подайте в налоговую службу прошение о возврате уплаченных налогов и закройте ИИС. Таким образом, размер чистого дохода составит 52 000 рублей всего за 4 месяца.

к содержанию ↑

«Золотая середина»

Вы заключаете договор ИИС по типу «А», и в декабре пополняете его на 400 000 рублей. Буквально через месяц, в начале нового календарного года, вы подаете в налоговую инспекцию прошение о возврате налогов. Получается, что ваш чистый доход составит 52 000 рублей, но основное тело инвестиции так и останется лежать на счету на протяжении ближайших трех лет. Все это время деньги будут работать, и вы будете получать дополнительный пассивный доход, который будет облагаться налогом по общепринятым правилам.

к содержанию ↑

Рисковый вариант «Все или ничего»

При заключении договора ИИС вы вносите средства на счет и на протяжении трех лет следите за доходностью. Если доходность будет высокой, смело выбирайте льготное налогообложение по типу «Б», если же столкнетесь с убытками или невысокой доходностью – по типу «А». Данную стратегию рекомендовано использовать активным инвесторам, которые планирует получить высокую прибыль.

Каждый инвестор сможет самостоятельно подобрать тип льгот, отталкиваясь от принятых норм поведения на рынке. Пассивным инвесторам больше подходит тип «А». Наличие ИИС позволяет получать с облигаций 6-10% годовых и возвращать уплаченные со своей белой зарплаты налоги. В свою очередь активные вкладчики наверняка найдут привлекательным вычет с типом «Б», который позволит им торговать ценными бумагами, получать дополнительный доход, а затем реинвестировать его, активно пользуясь возможностями налоговой амнистии.

к содержанию ↑

О чем еще нужно знать владельцам ИИС?

А теперь еще несколько нюансов, о которых нужно знать тем, кто открывает ИИС:

- Чтобы получить налоговый вычет в будущем году, необходимо внести на счет средства до конца текущего года, вплоть до 31 декабря.

- Открыть ИИС можно в любое время и не пополнять счет в течение ближайших лет. Баланс может быть на нуле на протяжении неограниченного количества времени. При этом отсчет трех лет будет начат в момент открытия счета.

- Ценные бумаги, которые будут куплены, не попадают под налоговую льготу долгосрочного владения при типе «А».

- Вернуть можно любой уплаченный НДФЛ. Это могут быть и зарплатные налоги, и налоги от аренды недвижимости, и любые другие сборы. Единственным исключением являются дивиденды.

- Индивидуальный инвестиционный счет можно переводить от одного брокера к другому. Все, что для этого нужно, — открыть новый счет в новой компании и перевести на него уже имеющиеся в наличии ценные бумаги. На перевод счетов уходит до 30 календарных дней.

- Налог на доход физических лиц не взимается с владельцев ИИС на протяжении всего срока действия счета. Удержание происходит лишь после закрытия ИИС.

- Все дивиденды, полученные от приобретенных на ИИС ценных бумаг, облагаются 13% налогом. Исключением считаются лишь государственные купоны и облигации.

- Управляющая компания не имеет права инвестировать свыше 15% средств, хранящихся на ИИС, в банковские депозиты.

- Дивиденды автоматически зачисляются на ИИС и не считаются пополнением. При желании дивиденды могут зачисляться сразу на ваш банковский счет. Это позволит вам обойти запрет «выведения» средств со счета.

к содержанию ↑

Делаем выводы

Подводя финальную черту под сегодняшним обзором, хочу лишь добавить, что индивидуальные инвестиционные счета – прекрасный финансовый инструмент для инвесторов, стремящихся приумножить свои свободные средства, практически ничем при этом не рискуя. Если вы из тех, кто придерживается стратегии «Тише едешь – дальше будешь», не откладывайте на завтра открытие ИИС, позвольте вашим сбережениям работать на вас и ваше благо уже сегодня. Скажите «нет» прокрастинации и дайте зеленый свет своей финансовой независимости. А пока у меня все, до скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

guide-investor.com

Индивидуальный инвестиционный счет (ИИС). Особенности и нюансы

27.01.2020Автор: Александр Шевелев

Приветствую, друзья.

Я думаю, вы уже неоднократно сталкивались с рекламой индивидуальных инвестиционных счетов. Но что это такое?

Лично я, когда первый раз увидел это название, вообще не понял, в чем там смысл. Уж больно всё сложно.

Не так давно я решил углубиться в эту тему и всё таки разобрался с тем, что там к чему.

Если вкратце, то индивидуальные инвестиционные счета (ИИС) — это специальные счета, которые были разработаны правительством РФ в 2015 году для того, чтобы популяризировать инвестиции в фондовый рынок.

Практика привлечения свободных денежных средств граждан в экономику государства и перспективные компании успешно применяется в передовых странах мира. Такие привлечения помогают стабилизировать экономику, а также сберечь и приумножить доходы граждан в сложные экономические периоды.

Основная особенность ИИС заключается в том, что они позволяют физическим лицам получать налоговые вычеты:

— для консервативных инвесторов ИИС является достойной альтернативой стандартному банковскому депозиту и открывает возможность получения дополнительных 13% в виде возврата налога по НДФЛ;

— активные же трейдеры также могут воспользоваться преимуществами ИИС, а именно — не уплачивать налоги с прибыли от инвестиционной деятельности.

Т.е. как вы понимаете, использование ИИС может стать хорошим вариантом для граждан, которые интересуются инвестированием с целью сохранить и приумножить собственные средства.

ОГРАНИЧЕНИЯ И УСЛОВИЯ

При открытии счета следует сразу обратить внимание на все условия и ограничения, чтобы не утратить возможность получения льгот:

— на одно физическое лицо можно открыть только один индивидуальный инвестиционный счет

— при открытии индивидуального инвестиционного счета можно иметь другие брокерские счета обычного типа

— стандартный брокерский счет нельзя перевести в ИИС; вам потребуется заключать новый договор с брокером, управляющей или инвестиционной компанией и открывать новый счет под ИИС

— максимальная сумма пополнения ИИС в один календарный год – до 400 тысяч рублей; размер минимального пополнения счета не установлен

— минимальный срок заключения договора по ИИС – 3 года; при этом в каждый календарный год владелец счета может вносить новую сумму на свой счет, но не более 400 т.р. в год

— при досрочном расторжении договора все льготы отменяются, а ранее начисленные налоговые вычеты подлежат возврату

— в течение срока действия договора по ИИС владелец счета не имеет право снимать часть или всю сумму средств со своего счета, иначе договор будет расторгнут; возможность снятия накопленных и заработанных средств открывается после окончания действия договора – минимум через 3 года после открытия ИИС

— индивидуальный инвестиционный счет можно перенести в другую брокерскую компанию без потери льгот

— после окончания срока договора одного ИИС, можно заключать договор на открытие другого ИИС-счета

— инвестировать средства через ИИС можно только в активы российского рынка — акции и облигации компаний, деривативы, облигации федерального займа

Таким образом, следует сразу учитывать тот факт, что вы открываете ИИС как минимум на 3 года, в течение которых не можете снимать никаких денежных средств. При этом налоговые льготы можно получать каждый год при действующем открытом счете и наличии на нём инвестированных средств.

Варианты налоговых вычетов зависят от типа счета, который вы выберите при заключении договора.

ТИПЫ СЧЕТОВ

Всем физическим лицам, открывающим индивидуальный инвестиционный счет, доступно два варианта налогового вычета:

— вычет типа А (возврат 13% уплаченных налогов по НДФЛ от суммы взноса в ИИС)

— вычет типа Б (доход по операциям на фондовом рынке без налога)

Вычет типа А

Выбирая данную форму индивидуального инвестиционного счета, инвестор может получать дополнительные 13% к своей прибыли за счет государства. Данный тип вычета позволяет вернуть часть налога, который уплачивался физ. лицом по НДФЛ или как налог на прибыль, если производились соответствующие отчисления.

Пример. Гражданин Василий за 2015 год получил заработную плату в размере 500 000 за год, с которых было удержано в качестве налога 65 тысяч рублей. В этот же год Василий открыл ИИС и внёс 400 тысяч на своей брокерский счет для инвестирования в облигации федерального займа. Без учёта результатов инвестирования Василий получит в конце года возврат от уплаченного налога на свой счет в размере 13% от инвестированных на ИИС средств при условии, что вычет не превышает размер реально отчисляемого налога. Так как уплаченный налог составляет 65 т.р., а 13% от 400 т.р. составляет 52 т.р. гражданин Василий гарантированно получит данную сумму (52 т.р.) после предоставления необходимых документов и наступления соответствующих отчетных периодов.

Такой вариант ИИС подойдёт для консервативных инвесторов, которые совершают минимальное количество сделок и имеют дополнительные официальные источники дохода с систематическими отчислениями налога на доход физических лиц.

Вычет типа Б

Данный тип налогового вычета предусматривает полное освобождение от уплаты налога на всю прибыль, которую инвестор может получить за три и более года, работая с ценными бумагами.

Пример. Гражданин Василий открывает Индивидуальный инвестиционный счет и пополняет его на 400 тысяч рублей 3 года подряд, которые применяет для проведения операций с ценными бумагами. Через три года, с учетом прибыли по операциям на фондовом рынке, на счету Василия образовалась сумма в размере 1 750 000 рублей, из которых занесённые на счет 1 200 000 рублей и прибыль 550 тысяч рублей. При закрытии договора по ИИС гражданин сможет снять всю сумму 1,750 000 без уплаты налога на прибыль.

Данный вариант ИИС походит активным инвесторам и трейдерам, которые не имеют других официальных источников дохода кроме проведения операций на фондовом рынке.

ОТКРЫТИЕ И ЗАКРЫТИЕ

Для открытия индивидуального инвестиционного счета необходимо обратиться в брокерскую, инвестиционную или управляющую компания со стандартным набором документов для открытия счета. При этом вам сразу же стоит определиться с вариантом вычета по ИИС и учесть тот факт, что открытие счета считается со дня подписания договора, а не дня внесения денежных средств на счет.

Открыть ИИС могут только совершеннолетние граждане резиденты РФ, являющиеся физическим лицом и только при условии наличия лишь 1 ИИС единовременно.

Для закрытия счета необходимо дождаться срока окончания договора, который наступает по истечении как минимум 3 лет со дня открытия счета. После этого можно снимать часть или всю сумму средств со счету с сохранением всех льгот.

При снятии средств со счета ранее установленного срока все налоговые льготы аннулируются. То есть владельцу счета придётся вернуть налоговые вычеты, если он получал компенсацию по вычету типа А, либо оплатить налог на всю прибыль по счету, если ИИС был открыт по типу Б.

ПРОЦЕДУРА ПОЛУЧЕНИЯ ЛЬГОТ

Для получения налоговых вычетов по ИИС типа А необходимо подать декларацию 3-НДФЛ в налоговую инспекцию с предоставлением справки о наличии ИИС, которую выдаёт компания, открывшая счет. Также потребуется подтвердить пополнение счета приходными ордерами от брокера и представить справку о вычете НДФЛ с заработной платы, которую предоставляет работодатель.

Подавать декларацию с сопутствующими документами необходимо по окончанию налогового периода – до 30 апреля за прошлый год, а начисление вычета должно произойти не позднее 3 квартала.

При наличии ИИС типа Б после закрытия счета необходимо взять в налоговой инспекции справку о том, что налоговых льгот в связи с наличием ИИС не начислялось и предоставить её брокеру, который осуществляет списание НДФЛ с прибыли по счету.

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ

Несомненно, внедрение налоговых льгот и поощрений для инвесторов и трейдеров является хорошим стимулом и методом привлечения новых игроков на финансовый рынок, что в свою очередь позволяет государству и частным компаниям получить новый приток «длинных» денег в оборот. И инвесторы и правительство получают огромное преимущество от внедрения индивидуальных инвестиционных счетов, и, безусловно, данное направление содействия должно развиваться и впредь.

Тем не менее, на данном этапе развития отдельные условия ИИС подходят не всем типам рыночных игроков. Для обзора данных условий рассмотрим общие преимущества и недостатки ИИС.

Преимущества ИИС

— получение одного из двух вариантов налогового вычета

— возможность открытия ИИС на долгосрочной основе

— переоткрытие нового ИИС после расторжения или закрытия предыдущего договора

— отличный вариант замены банковскому депозиту

— возможность начать инвестировать на выгодных условиях и с минимальных сумм вложений

— получение дополнительных 13% или освобождение от налога на прибыль

— возможность перемещения ИИС по различным финансовым компаниям

Недостатки ИИС

— отсутствие гарантий со стороны государства — счета ИИС не страхуются как банковские депозиты

— инвестиционные инструменты ограничиваются российским рынком

— лимит на максимальную сумму годового взноса 400 тысяч рублей ограничивает возможности опытных инвесторов с более крупными депозитами

— минимальный срок вложений 3 года. Для профессиональных инвесторов данное условие не станет проблемой, а начинающие могут с опасением отнестись к нему, учитывая текущие сложности в экономике страны

Конечно же, на фоне преимуществ недостатки несущественные, поэтому индивидуальные инвестиционные счета наверняка станут отличным решением для многих начинающих инвесторов. Большинство брокерских и инвестиционных компаний сразу предлагают готовые портфели для инвестиций в акции и облигации с высоким уровнем надёжности и сравнительно стабильной доходностью.

Начинающим инвесторам ИИС позволит получать порядка 20% к своему депозиту в год, а активные трейдеры cмогут сэкономить на налоговых вычетах значительную часть своей прибыли.

На этом здесь всё. Буду рад услышать ваше мнение в комментариях ниже.

Если статья оказалась для вас полезной, ставьте «лайк» и рекомендуйте её своим друзьям.

С уважением Александр Шевелев.

shevelev-trade.ru

Что такое индивидуальный инвестиционный счет (ИИС)

Первое января 2015 года стало счастливой датой для частных инвесторов. Именно с этого периода разрешено открывать брокерский счет, не делясь при этом с государством. А виной всему индивидуальный инвестиционный счет, предполагающий возврат 13% НДФЛ.

Особенности и условия открытия

Индивидуальный инвестиционный счет представляет собой аналог брокерскому счету, позволяющий получать доход от акций, облигаций и других вложений на льготных условиях. ИИС позволяет получить налоговый вычет как от всей суммы взносов, так и от прибыли. Сейчас расскажу обо всем подробнее

Особенности:

- Трехгодичный срок открытия. Это минимум. Т.е. в течение трех лет снять деньги не получится. В противном случае счет будет закрыт, а деньги переведены на обычный брокерский депозит. Датой отсчета срока при этом считается не дата открытия счета, а дата первого вклада. Это важно знать при подаче документов для возврата в налоговую. К примеру, если счет открыт в конце года, а деньги зачислены в начале следующего, то с визитом к налоговикам придется повременить. И наоборот, при зачислении денег даже в последний месяц года в начале следующего можно смело претендовать на вычет.

- Отсутствие минимального порога взноса. Фактически, открыть счет можно и на один рубль. Вот только кто это станет делать? Брокеры сами могут устанавливать минимальный вклад. Как правило, не менее 10 000 рублей.

- Возможность пополнения. Снимать деньги нельзя, а вот пополнять счет можно. Максимальная ежегодная сумма при этом составляет 1 млн. рублей. Взносов при этом может быть сколько угодно, хоть каждый месяц.

- Счет может быть только рублевым. Да, валюте здесь делать нечего.

Кто может открыть ИИС

Открыть ИИС может любой гражданин РФ, имеющий свободные деньги и желающий их приумножить. Индивидуальный инвестиционный счет станет отличным подспорьем для любого целевого накопления: будь то прибавка к пенсии, деньги на получение образования или открытие бизнеса.

Что имеет государство

Да, дополнительные деньги – это, конечно, хорошо. Но с какой стати государство делает такой подарок? Ведь, если посчитать, то сумма неполученных налогов может быть огромной. К примеру, даже при вкладе 100 тысяч рублей, государство потеряет 13 тысяч. А сколько таких вкладчиков может быть?

Оказывается, резон есть:

- Приобщение населения к процедуре инвестирования. Не все граждане доверяют свои средства государству. А тут такой бонус: самое время призадуматься.

- Повышение спроса на ценные бумаги. Фондовый рынок в России оставляет желать лучшего, поэтому, как говорится, «баш на баш».

- Призыв отказа от «зарплаты в конверте». А вот и небольшой нюансик: для получения вычета нужно получать официальную заработную плату и числиться в статусе налогоплательщика.

Преимущества и недостатки ИИС

Главное преимущество ИИС понятно – «лишние» деньги от возврата НДФЛ. Что еще?

- Возможность пополнения неограниченное количество раз: заработали рублики – можно отложить.

- Нет минимальной суммы взноса: открыть счет может не только бизнесмен, но и пенсионер.

- Возможность «перебежки»: не понравились условия – смени компанию.

Имеются и недостатки:

- Инструмент страхования вкладов здесь не действует. Точно сохранится только та его часть, которая пойдет на уплату налогов.

- Нельзя инвестировать иностранную валюту.

- Не у всех хватит терпения ждать три года, да и обстоятельства могут быть разными.

- Крупным инвесторам не по вкусу ограничения в ежегодных вложениях.

Виды ИИС: как можно получить вычет

Индивидуальные инвестиционные счета делятся на два типа: «А» и «Б». Первый позволяет получить налоговый вычет со взноса, но не более 52 тысяч рублей, второй – только с суммы дохода.

Теперь немного подробностей:

1. ИИС типа «А»

Предполагает получение возврата на сумму взносов в размере 400 тысяч рублей, т.е. в год можно вернуть 52 тысячи.

Данный тип подойдет лицам, регулярно получающим заработную плату. Работодатель ежемесячно высчитывает с заработной платы 13% НДФЛ и уплачивает их в налоговую. А уже до 30 апреля года, следующего за отчетным, Вы вправе обратиться к налоговикам за возвратом.

Есть одно «но»: при закрытии счета до трехлетнего периода с полученным ранее вычетом придется расстаться и обратно вернуть его государству.

Помимо декларации в налоговую службу нужно предоставить:

- документальное подтверждение получения дохода и фактически внесенных средств;

- справка 2-НДФЛ;

- заявление с указанием реквизитов банка.

Пример: каждый год вы будете вносить на счет 400 000 рублей. Средняя доходность пусть будет 10%. Комиссия брокера в расчете не учитывается.

Пример расчета по ИИС типа “А”

Пример расчета по ИИС типа “А”Получать возврат можно ежегодно.

2. ИИС типа «Б»

Налоговый вычет в этом случае можно получить только по факту закрытия счета, т.е. не ранее чем через три года. Налоговым агентом здесь будет выступать брокер. А чтобы он при выплате денежных средств со счета не удерживал налог, нужно предоставить соответствующую справку с налоговой.

Открывать счет по такой схеме выгоднее лицам, регулярно не уплачивающим НДФЛ, а также инвесторам, которые планируют пополнить ИИС более чем на 400 000 рублей. Приведу пример: вы положили на счет 800 тысяч рублей. При покупке акций и удачных вложениях за год можно получить +30%. Это 240 тысяч рублей. За три года «набежит» немалая сумма в 720 тысяч рублей. 13% от нее – 93600 рублей. Именно эту сумму инвестор может сэкономить.

Пример: каждый год вы будете вносить на счет 400 000 рублей. Средняя доходность пусть будет 10%. Комиссия брокера в расчете не учитывается.

Пример расчета по ИИС типа “Б”

Пример расчета по ИИС типа “Б”Тип счета выбирается непосредственно в момент обращения в налоговую при подаче заявления на вычет. Совместить оба типа нельзя. После подачи заявления сменить тип также нельзя. Поэтому нужно просчитать все возможные выгоды и убытки, прежде чем принять правильное решение.

Доступные инструменты вложений

Инвестировать посредством ИИС можно в следующие активы:

- Облигации. Считаются базовым инструментом вложения. У них имеется срок погашения и процентная ставка, а по надежности они сравнимы с депозитом банка. Разница только в том, что облигации можно продать. Доход от облигаций можно получить небольшой, но и риски будут небольшими.

- Акции. Полная противоположность облигациям: прибыль может быть значительной, но и риски выше.

Грамотный выбор брокерской компании

Для открытия ИИС важны не только выбор его типа и инструментов вложений. Успех предприятия во многом зависит и от выбора брокера или посредника. А чтобы этот выбор был действительно грамотным, нужно обращать внимание на следующие моменты:

- наличие лицензии;

- опыт функционирования компании на рынке;

- отзывы реальных клиентов;

- прозрачность сделок;

- условия сделок – абонентская плата, комиссии, минимальный размер депозита и прочее.

Подведя итоги

Если после прочтения этой статьи вы все еще сомневаетесь или, наоборот, горите желанием «ринуться в бой», то не тяните. Чем раньше деньги будут положены на счет, тем раньше будет получена прибыль.

ИИС — это отличная возможность получить доход, гарантированный государством.

Подписывайтесь на канал в Телеграме. Пишу о финансовой грамотности, инвестировании и как приумножить заработанные деньги.

lemonfortea.ru

Все важное про ИИС простыми словами

Многие слышали про ИИС. Но в основном информация носит весьма поверхностный характер. Нужно вложить деньги, на них что-то купить и можно еще с этого получить денежку от государства. А что, как и где непонятно. Надежно ли это? Или очередной лохотрон? Сколько можно на этом заработать и стоит ли связываться с ИИС. В этой статье мы собрали наиболее популярные вопросы по индивидуальным инвестиционным счетам.

Что такое ИИС

ИИС или индивидуальный инвестиционный счет — это специальный брокерский счет открываемый физическими лицами, позволяющий получить одну из двух возможных налоговых льгот.

Программа начала работать с 1 января 2015 года. Как утверждает правительство, основная цель — массовое стимулирование население к инвестированию денежных средств на фондовом рынке.

Налоговые льготы

Владельцам ИИС предоставляются 2 типа счетов. Позволяющий претендовать только на одну налоговую льготу.

- Получение налогового вычета 13% от суммы внесенных средств (но не более 52 тысячи в год).

- Освобождение от уплаты налогов на доходы, полученных от инвестирования.

Нужно выбрать один. Решение в пользу того или иного можно принять в течении 3-х лет.

Наиболее привлекательным выглядит именно возврат 13%. Но в некоторых случаях, первый вариант (или тип счета А) неприемлем. Для получения вычета нужно иметь официальный доход, с которого были уплачены налоги.

Ведь 13% — это возврат уплаченных налогов физического лица.

Как получить налоговый вычет

Если вы выберете возврат 13%, то процедура получения денег следующая:

- По истечению отчетного периода (со следующего года после внесения на счет денежных средств) нужно обратиться в налоговую инспекцию по месту жительства. Предоставив пакет документов: договор на открытие ИИС, выписку по зачислению денег на ИИС (можно распечатать с личного кабинета банка), декларацию по форме 3-НДФЛ, справку о доходах 2-НДФЛ, заявление на возврат 13%.

- В течении 3 месяцев (максимальный срок) идет проверка декларации.

- После проверки еще 1 месяц дается на перевод средств на счет в банке.

- Получаем деньги и радуемся.

Гораздо проще и быстрее подавать декларацию по ИИС онлайн. Через личный кабинет налогоплательщика. Без посещения налоговой инспекции. Сама процедура заполнения декларации занимает буквально пару минут.

Срок действия ИИС

ИИС открывается сроком на 3 года. Действует именно с момента заключения договора, а не первого внесения средств на счет.

Законом не запрещено держать «пустые» инвестиционные счета. Многие кстати так и делают. Заключают договор на открытие ИИС. Ждут 3 года. И в конце окончания трехлетки (за 1-2 недели) вносят на счет денежные средства.

По окончанию 3-х летнего периода деньги можно сразу же снять. И получить налоговый вычет в размере 13% от внесенной суммы.

Какая максимальная и минимальная сумма пополнения ИИС

Ограничений на минимальную сумму как таковых нет. Можно вносить хоть тысячу, хоть один рубль. Другое дело, что на малые деньги практически ничего не купишь. Да и вычет 13% с пары внесенных тысяч будет совсем смешной.

Главное в другом — тарифы и условия обслуживания брокеров. Многие вводят минимальную сумму для обслуживания счета. Обычно порядка несколько десятков тысяч рублей (от 30-50 тысяч).

В год можно пополнить ИИС на сумму до 1 миллиона рублей. Итого за время функционирования ИИС — максимально возможный взнос — 3 миллиона рублей.

Но максимальный размер получаемого вычета ограничен 52 тысячами рублей в год. Или 156 тысяч за трехлетку.

Пополнять на большую сумму чем на 400 тысяч нецелесообразно (если вы выбрали ИИС первого типа).

Как открыть ИИС

Для открытия инвестиционного счета нужно обратиться к брокеру и заключить с ним договор на брокерское обслуживание. Сама процедура напоминает открытие банковского вклада. Потребуется паспорт, снилс и номер ИНН.

Список брокеров предоставляющих услуги открытия ИИС представлен на сайте Московской биржи.

Некоторые брокеры позволяют открывать счета онлайн без посещения офиса.

Например,

Как выбрать брокера с минимальными тарифами на ИИС

Сколько можно открыть ИИС

Один человек может открыть только один счет.

Но можно открывать счета на других людей (родственников, друзей), не планирующих участвовать в программе налогового вычета. Вернее они открывают счета, а вы вносите собственные деньги. И получаете положенные по закону 13%. Возможно, поделитесь частью денег с ними «за неудобство».

Что можно купить на ИИС

Инвесторам, открывшим счет доступны для покупки следующие ценные бумаги:

- акции российский компаний;

- долговые бумаги: облигации федерального займа (ОФЗ), муниципальные и корпоративные облигации;

- ETF.

Можно ли покупать валюту на ИИС?

Все ценные бумаги, торгуемые на Московской бирже доступны для покупки на ИИС. И валюта в том числе.

Можно ли вывести деньги досрочно

В принципе никаких ограничений для вывода нет. Можно в любое время продать ценные бумаги и снять деньги.

Но по закону, при полном или частичном выводе средств, владелец инвестиционного счета теряет право на получение налоговых льгот.

И если ранее был уже получен налоговый вычет за прошлые года, то эту сумму необходимо будет вернуть в бюджет.

Сколько можно заработать?

В зависимости от того, в какие финансовые инструменты вы будете вкладывать деньги.

Если это акции, то разбег достаточно велик. За 3 года можно как заработать (20, 30 и даже 100%), так и потерять. Здесь никто никаких гарантий не даст.

Для начинающих лучше покупать бумаги с фиксированной доходностью — облигации.

В первую очередь обратить внимание на самые надежные — облигации федерального займа.

На данный момент можно получать доходность в районе 8% годовых. Суммировав с возвратом 13%, получаем доходность около 21% за первый год.

Если вносить каждый год на ИИС по 100 тысяч — за 3 года удастся заработать 87 тысяч рублей. Это без реинвестирования. То есть всю получаемую прибыль будете тратить.

Если на получаемый вычет и выплаты по купонам покупать еще ОФЗ — общая прибыль вырастает примерно до 100 тысяч рублей.

Среднегодовая доходность владельца ИИС составляет 15% годовых.

Сравните это с банковскими вкладами. И делайте вывод.

Облигации для чайников — 10 популярных вопросов и ответов

Надежно ли это?

Открытие ИИС связано с инвестициями в фондовый рынок. Ценные бумаги обращающиеся на бирже имеют разную степень надежности.

Если говорить про акции — то можно не только ничего не заработать, а даже потерять. Поэтому проходим мимо.

Облигации — инструмент с фиксированной доходностью. Самые надежные среди облигаций — это ОФЗ. По обязательствам отвечает государство. Самый оптимальный вариант — это вложиться в государственные облигации на время действия ИИС.

Застрахованы ли счета, аналогично банковским вкладам? Что будет с моими деньгами в случае банкротства брокера.

Нет, не застрахованы. Здесь немного другая схема. Купленные инвестором активы хранятся не у брокера, а в депозитарии. Это раньше было, что все акции и другие ценные бумаги имели бумажную форму. Сейчас все данные по владельцам и обороту ценных бумаг хранятся в депозитарии (специальный сервер).

И даже если брокер внезапно закрылся — право владения акциями, облигациями будет доступно. Нужно только перейти к другому брокеру.

К слову сказать, ситуация с брокерами на российском рынке стабильная. Несколько лет назад были ужесточены требования к брокерам. И их количество сократилось в несколько раз. С рынка ушли всякие мелкие «шарашкины конторы» и остались только самые крупные и надежные.

Что лучше ИИС или ПИФ

Паевые фонды или ПИФ позволяют тоже инвестировать деньги в фондовый рынок. И соответственно зарабатывать.

Главным достоинством ПИФ перед ИИС является возможность вывода денег в любой момент.

В остальном ПИФ вчистую проигрывает инвестиционным счетам:

- Нельзя получить дополнительно 13% в виде вычета.

- Покупка ценных бумаг ограничена стратегией работы ПИФ. То есть, если выбираете фонд акций, то в портфеле будут только акции. Если нужны облигации, нужно покупать паи другого фонда. Конечно есть смешанные фонды, покупающие и акции и облигации. Но их не так много. Обычно УК инвестирует деньги только в определенное направление.

- Самый главный минус ПИФ — это высокие торговые издержки. Пайщики вынуждены платить определенный процент каждый год. Независимо от того, получена прибыль или нет.

Почему не выгодно инвестировать через ПИФ?

Обычно фонд берет со своих пайщиков в среднем 3-4% от суммы активов на счете. Ежегодно. Прибавьте к этому плату за покупку (1-2%) и продажу (0,5-1%) паев.

Комиссии на ИИС намного скромнее:

- плата за депозитарий — примерно 100 рублей в год;

- комиссии биржи — 0,01% от суммы сделки;

- комиссия брокера — в среднем 0,05%.

Например. Внесли на ИИС 400 тысяч рублей. И купили на все деньги облигации. Общие расходы составят чуть меньше 300 рублей. При продаже через 3 года заплатите сколько же.

Итого все ваши расходы составят 600 рублей за сделку + 300 рублей за депозитарий (по 100 рублей за 3 года).

Расходы по ИИС — 900 рублей за 3 года.

При инвестировании на аналогичную сумму и срок через ПИФ — вы заплатите сразу 400 рублей только за покупку. И за 3 года владения уйдет в виде комиссий 9-12% от суммы на счете или 3 600-4 800.

Итого расходы в ПИФ — 4 000 — 5 200 рублей.

Чем отличается ИИС от обычного брокерского счета

Как и в случае с паевыми фондами, с обычного брокерского счета можно снимать деньги в любое время. Но на него не распространяются налоговые льготы, присущие ИИС.

В остальном различий никаких нет. У одного и того же брокера тарифы и условия между ИИС и обычным брокерским счетом идентичные.

Стоит ли открывать ИИС

- Если у вас есть лишние деньги, которые вы готовы вложить.

- Точно знаете, что деньги не будете трогать в течении 3-х лет.

- Хотите получать гарантированный повышенный доход от инвестиций (в 1,5 — 2 раза превышающий ставки по банковским депозитам).

Если на все пункта ответ «да», то наверное стоит открыть инвестиционный счет.

Для примера. На текущий момент депозиты в Сбербанке дают около 4-4,5% годовых. Покупка облигаций с фиксированной доходностью (даже того же Сбербанка) позволит получать прибыль в 1,5-1,8 раза больше. Плюс 13% в качестве вычета.

Итого за первый год можно получить как минимум 20% годовых.

vse-dengy.ru

Индивидуальный инвестиционный счет - как это работает?

Большинство людей, работающих по найму, интересуется тем, как увеличить свои заработки. При этом им не хочется развивать свои профессиональные навыки, как работника, или создавать бизнес. В таком случае им может помочь новый для нашей страны финансовый продукт — индивидуальный инвестиционный счет. С его помощью, можно получать различные налоговые льготы, а также, вкладывать деньги в инструменты фондового рынка.

Где лучше всего открыть индивидуальный инвестиционный счет?

Индивидуальный инвестиционный счет (ИИС) — это новый финансовый продукт, который появился два года назад в нашей стране. Его может завести любой человек, при выполнении определенных условий. Как правило, ИИС оформляются у брокерских или управляющих компаний. Главным документом является соглашение на брокерское (посредническое) обслуживание, либо договор доверительного управления капиталом. Что такое венчурные фонды тоже следует узнать.

Наиболее популярные и надежные компании России, оказывающие данные услуги:

- Открытие.

- Финам.

- КИТ Финанс.

- БКС.

- АТОН.

- АЛОР.

Также, к работе с данным финансовым инструментом подключились наиболее популярные банки: ВТБ, Сбербанк, Газпромбанк.

Выбирая компанию для открытия данного счета, необходимо обращать внимание на расценки компаний, порог входа и различные специальные предложения. В случае чего, счет без проблем переносится между брокерами.Общие правила открытия ИИС

Создать индивидуальный инвестиционный счет вправе абсолютно все физические лица. Финансы, которые будут вноситься на данный счет, собственник может либо использовать сам, либо передать их на доверительное управление.

У ИИС есть некоторые правила и ограничения:

- На себя можно оформить только один индивидуальный инвестиционный счет.

- Нельзя вносить на счет более чем 400 000 рублей в год.

- Минимальный срок использования счета — 3 года. Ограничений по максимальному сроку использования нет.

- Пополнение возможно, а частичное снятие — нет.

- В случае расторжения договора до истечения 3 лет, владелец счета теряет все свои налоговые льготы.

- Допускается инвестирование средств в фьючерсы, и другие финансовые инструменты.

- Возможны переводы счетов между брокерами.

Варианты налогообложения средств ИИС

- Необходимо предъявить брокерской компании справку о доходах с места работы. Ей будет пересчитан годовой доход клиента, а после, будут возвращены 13% от годового дохода на ИИС.

- Налоги на прибыль от средств ИИС не платятся. К примеру, доход, полученный со средств, находящихся на ИИС, налогообложению не подлежит.

Лучшие ИИС от банков и брокеров

Как показывает статистика, чаще всего ИИС открывают в таких компаниях, как Финам и Сбербанк. Обязательно сравните финансовые учреждения перед открытием ИИС.

Большинство всех индивидуальных инвестиционных счетов обслуживается в 6−7 компаниях, хотя их намного больше. От каких критериев зависит выбор большинства клиентов?

Обслуживание каждого индивидуального инвестиционного счета стоит денег. Также, необходимо платить комиссионные брокеру с полученных доходов на ИИС. Поэтому, выбирая брокера, необходимо обращать внимание на расценки.

Например, у Сбербанка ежемесячная плата за обслуживание счета составляет 150 рублей. А процент с полученной прибыли самый маленький среди всех банков — от 0.075% до 0.165%, в зависимости от суммы прибыли. Минимальная сумма, которая необходима для открытия индивидуального инвестиционного счета в Сбербанке — любая. Хоть 1 000 рублей.

В Финаме же, эта сумма составляет 5 000 рублей. Ежемесячная плата за обслуживание — 177 рублей. Комиссия брокеру — 0.0354% от прибыли. Поэтому, если денежных средств немного, а ИИС срочно понадобился — лучше обратиться в Финам или Сбербанк.

У других брокеров минимальная сумма для открытия счета — 50 000 рублей и более. Комиссионные — чуть меньше. Ежемесячная плата — примерно такая же. При наличии солидной суммы денег, лучше обратиться к другим брокерам, таким как БКС или АТОН.

Индивидуальные инвестиционные счета: плюсы и минусы

Основными достоинствами ИИС являются:

- Доход, полученный за счет средств на данном счете, налогом не облагается.

- Есть возможность вернуть 13% от своего годового дохода на работе.

- Возможность зарабатывать деньги на различных финансовых инструментах, например, на фьючерсах, акциях или облигациях.

- Индивидуальный инвестиционный счет может быть альтернативой накопительному вкладу в банке. Ведь сейчас процентные ставки по вкладам в банках кое-как достигают 10%. Здесь же, есть возможность положить на ИИС средства под 13% годовых.

- В отличие от вычета за недвижимость, который возможно получить только один раз, вычет НДФЛ по индивидуальному инвестиционному счету можно получать неограниченное количество лет.

Недостатки индивидуальных инвестиционных счетов:

- Чтобы не терять налоговые льготы, придется воздержаться от вывода средств с ИИС, в течение 3 лет с момента его открытия.

- Максимальная сумма пополнения — 400 000 рублей в год. Возможно, некоторым крупным инвесторам, это ограничение покажется серьезным недостатком данного финансового инструмента.

- Государство не дает гарантии на сохранность средств на ИИС. Средства гарантированно сохранятся только в случае, если они лежат в каких-нибудь активах.

Отзывы об ИИС

Проанализировав отзывы людей, у которых есть индивидуальные инвестиционные счета, можно сказать, что практически все остаются довольны. Конечно, присутствуют и те, кто недоволен такой доходностью, но тут уже все зависит от запросов клиента.

Насчет надежности данного финансового инструмента пока плохих отзывов тоже не было. Ведь этот инструмент в нашей стране новый, развивающийся.

Большинство людей используют ИИС как альтернативу банковскому вкладу. Ведь здесь процентные ставки гораздо больше.

Индивидуальный инвестиционный счет — очень прогрессивный продукт. Он помогает зарабатывать деньги гражданам и частным инвесторам. А самое главное, он развивает экономику и фондовый рынок нашей страны.

Смотрите также полезное видео по теме: «Маленькие хитрости большого дохода Индивидуального Инвестиционного Счета»:

Сейчас читают:

lopatnik.info

Что такое индивидуальный инвестиционный счет (ИИС)?

Здравствуйте!

Здравствуйте!На связи Denis N и в этой статье я бы хотел затронуть довольно интересную тему, которая появилась совсем недавно и будет интересна, всем тем, кому небезразличен вопрос инвестиций и инвестирования. Речь пойдет о таком понятии, как индивидуальный инвестиционный счет (ИИС).

Что такое индивидуальный инвестиционный счет (ИИС)?

Говоря простым языком, индивидуальный инвестиционный счет – это счет предназначенный для учета активов клиентов (как правило, физических лиц).Индивидуальные инвестиционные счета могут открываться клиентом в инвестиционной или управляющей компании на основании договора доверительного управления.

Индивидуальные инвестиционные счета зародились совсем недавно, а именно с 1 января 2015 года, и регулируется Федеральным законом "О рынке ценных бумаг", дополненной статьей 10.3.

К сожалению, наша страна не всегда успевает за современными тенденциями в мире финансов, и даже данный тип счёта мы копируем у развитых стран с огромным запозданием. Остается надеяться, что индивидуальный инвестиционный счет приживется в российских реалиях, собрав всё самое лучшее от западного опыта.

Наиболее распространенными типами таких счетов являются:

- США — Individual Retirement Accounts (IRA) — Индивидуальные Пенсионные Счета.

- Канада — Registered Retirement Savings Plans (RRSP) — Регистрируемые Пенсионные Сберегательные Планы.

- Австралия — Retirement Savings Accounts (RSAs) — Пенсионные Сберегательные Счета.

- Великобритания — Individual Savings Accounts (ISA) — Индивидуальные Сберегательные Счета.

- Япония — Nippon ISA (NISA) — дословно, Японские Индивидуальные Сберегательные Счета.

Задаваясь вопросом: "Зачем это нужно государству?", можно получить следующий ответ: "Это нужно для обеспечения компаний дешевыми деньгами". Ведь не секрет, что население хранит свои сбережения в банках, и для бизнеса эти деньги стоят столько, сколько стоят кредиты в этих банках. А это немало. Куда дешевле получить эти деньги напрямую, минуя банк, поэтому задача государства стоит в привлечении внутреннего инвестора.

Стало быть, наличие такого механизма как индивидуальные инвестиционные счета, должно сместить точку зрения населения, при выборе инструментов для сбережения, в сторону фондового рынка. Что, в свою очередь, поднимет спрос на ценные бумаги, а если будет спрос, то будет и рост рынка. Так оно будет или нет, я не знаю, но такая мысль заложена в идее создания индивидуальных инвестиционных счетов. Вот только вопрос в том, как в ближайшие годы будет себя чувствовать российская экономика?

Индивидуальные инвестиционные счета: особенности

Давайте рассмотрим особенности, которые несут с собой индивидуальные инвестиционные счета:- Ключевым моментом является возможность получения налоговых льгот (вычетов) для инвесторов.

- Индивидуальный инвестиционный счет не имеет ограничений по возрасту и трудовому статусу как физических, так и юридических лиц. Главное быть налогоплательщиком Российской Федерации.

- Максимальный взнос на индивидуальный инвестиционный счет составляет не более 400 тысяч рублей в год. (Минимальная сумма взноса не установлена).

- Взнос средств на индивидуальный инвестиционный счет производится только в рублях.

- Чтобы воспользоваться налоговым вычетом, следует иметь открытый счет не менее 3 лет.

- Если лицо решит частично или полностью снять средства с ИИС, то это повлечет за собой закрытие счёта, и необходимость возврата налоговых вычетов полученных ранее.

- Если же владелец счета скончается, то средства переходят по наследству без уплаты налогов.

Индивидуальный инвестиционный счет и налоговой вычет

Теперь более детально поговорим про налоговый вычет при использовании механизма "Индивидуальный инвестиционный счет". Физические лица, открывающие индивидуальный инвестиционный счет, вправе выбрать один из типов налогового вычета:- Налоговый вычет первого типа предполагает, что после окончания налогового периода владелец счета получит право на вычет 13% от суммы, которую он внес за год на индивидуальный инвестиционный счет (Максимальная сумма вычета – 52 тысячи рублей, что составляет 13% от 400 тысяч рублей).

- Налоговый вычет второго типа предполагает освобождение от налогового обязательства на доход, а точнее по прошествии 3 лет, абсолютно все доходы, которые инвестор получил от инвестиционной деятельности, будут освобождены от уплаты НДФЛ.

Первый тип налогового вычета на индивидуальные инвестиционные счета

Одним из условий получения Налогового вычета первого типа на индивидуальный инвестиционный счет является статус налогоплательщика НДФЛ для владельца счета, что означает наличие регулярного дохода, который является базой для НДФЛ. Если инвестор решит закрыть индивидуальный инвестиционный счет не ранее, чем через 3 года, то возникнет обязательство уплаты НДФЛ от инвестиционной деятельности. Если же инвестор решит закрыть индивидуальный инвестиционный счет ранее 3-х лет, то лицо будет обязано вернуть сумму налогового вычета, а также уплатить НДФЛ.Для получения вычета первого типа, лицо обязано до 30 апреля, следующего за отчетным года, предоставить декларацию формы 3-НДФЛ со следующими приложениями:

- Документация, которая подтверждает получение налогооблагаемого дохода в минувшем году;

- Документация, которая подтверждает внесения денежных средств на индивидуальный инвестиционный счет, в данном случае – это будет справка от брокера, где указывается сумма средств;

- Официальное заявление налогоплательщика на возврат налога (со всеми банковскими реквизитами).

Этот вариант налогового вычета лучше всего подойдет консервативным инвесторам, которые не собираются самостоятельно управлять активами на своем ИИС и ежегодно инвестируют суммы близкие к максимальной.

Оптимальная стратегия инвестирования "купил и держи", ориентированная на консервативные инструменты – облигации (федеральные и корпоративные). В этом случае взаимодействие инвестора с управляющей компанией будет минимальное (на этапе открытия/закрытия индивидуального инвестиционного счета). Целевой аудиторией, скорее всего, будут владельцы банковских депозитов.Второй тип налогового вычета на индивидуальные инвестиционные счета.