Как осуществляется рефинансирование кредитов, оформленных в других банках. Процедура рефинансирования

Порядок рефинансирования кредита

Выгодное рефинансирование кредита актуально для лиц, которые не в состоянии расплатиться по взятым на себя долговым обязательствам. В статье рассмотрим вопрос рефинансирования долга перед банком, проанализируем выгоду от перекредитования, разберем порядок, по которому осуществляется данная процедура.

СОДЕРЖАНИЕ СТАТЬИ:

Рефинансирование кредита: общая характеристика и особенности

Рефинансирование займа – это перекредитование, то есть получение нового кредита с целью покрытия ранее взятого. По новому договору банк выплачивает уже имеющийся у должника кредит, а у заемщика возникает другое обязательство – погашение долга по новому договору. Рефинансирование может быть как полным, так и частичным.

Решение о возможности выдать новый кредит с целью погашения старых обязательств принимает исключительно банк, поскольку кредитный договор представляет собой гражданско-правовую сделку, которая базируется на принципе свободы договора. Принудить банк рефинансировать кредит невозможно. В связи с этим, необходимо понимать, что банк вряд ли пойдет на заключение заведомо не выгодной для него сделки.

Разработка условий рефинансирования осуществляется самим банком. Как показывает практика, чаще всего новый заем выдается с целью погашения основного долга по ранее взятому должником обязательству. Это означает, что проценты по кредиту, обязательные к уплате по старому договору увеличивают проценты по новому займу. Такая политика обуславливает заведомую невыгодность для заемщика условий нового кредита, если он берется в том же банке, который выдал первоначальный заем. В связи с этим целесообразно искать более выгодное рефинансирование потребительского кредита (либо ипотеки), в другом банке.

Выгодно ли рефинансирование кредита? Пример случая, когда есть смысл перекредитоваться

Выгодно ли рефинансирование потребительского кредита (либо ипотеки) и есть ли в этом смысл? Смысл есть тогда, когда процентные условия по новому займу лучше условий по ранее взятому кредиту. В противном случае, какой-либо практический смысл перекредитования теряется.

Идеальная ситуация для заемщика – когда новый кредит полностью гасит ранее взятый, а проценты по нему ниже. Дополнительный смысл перекредитоваться есть тогда, когда заемщик не в силах гасить уже взятый долг, и на сумму основного долга начисляются пени, как штрафная санкция за неуплату.

Во всех случаях необходимо просчитывать общее количество средств, подлежащих уплате по новому договору (основной долг, проценты, пени), соглашаться на перекредитование только в том случае, если эта процедура позволяет снизить долговое бремя.

Пример: Васильев О.В. взял потребительский кредит в ПАО «Вальран». Сумма основного долга составляет 15 000 рублей, процентная ставка – 20 %, срок кредитования – 36 месяцев, ежемесячный платеж — 666 рублей 66 копеек (каждый месяц равная). За 3 года общая сумма процентов, подлежащих уплате, эквивалентна 9 000 рублей.

Если заемщик не сможет платить, на него будут налагаться штрафные санкции в виде пени, в размере 0,1 % от суммы долга, т.е. за 1 месяц пени будут увеличивать размер ежемесячного платежа на 450 рублей, общая сумма платежа за месяц составит 1116 рублей 66 копеек, а общий размер необходимых к уплате средств по итогам 3 лет составит 1116,66 * 36 = 40 197 рублей 60 копеек (против взятых в долг 15 000 рублей).

В связи с этим, Васильеву О.В. целесообразно брать новый кредит только в том случае, если общий размер выплат по нему, с учетом пониженной процентной ставки и отсутствия пени за просрочку уплаты, будет меньше.

Порядок рефинансирования

Порядок перекредитования ипотечного кредита и перекредитования потребительских кредитов практически идентичен. Разберем его пошагово, с учетом особенностей каждого вида займа, чтобы не оставалось никаких пробелов в процедуре:

- самый важный шаг – первый. Это знакомство с условиями нового кредитного договора, который предлагает тот или иной банк, анализ сумм, которые требуется заплатить, анализ возможных штрафных санкций при неуплате кредита, оценка возможности платить по предложенному графику.

- второй шаг – сбор документов. У каждого банка свои условия. Чаще всего необходимо представить паспорт, сведения о доходах, заключенный ранее кредитный договор. Возможно условие о поручительстве.

- если производится рефинансирование ипотеки, необходимы документы на квартиру (свидетельство о праве собственности, либо выписка из реестра).

- при согласии с условиями нового кредита, а также одобрения сделки банком, заключается договор, путем его подписания.

- если рефинансируется кредит на недвижимость, скорее всего потребуется переоформлять залог, чтобы залогодержателем квартиры был новый банк.

Таким образом, выгодное рефинансирование кредита может быть осуществлено лишь тогда, когда условия по новым обязательствам лучше, чем по старым. В противном случае, какого-либо практического смысла данная процедура не имеет.

zakoved.ru

Что такое рефинансирование кредита простыми словами

Не всегда клиент, взявший кредит, справляется с внесением ежемесячных платежей. Чтобы заемщик мог избежать возникновения долга, банки предлагают воспользоваться рефинансированием. Услуга позиционируется, как предложение, позволяющее изменить условия кредитования и облегчить возврат задолженности. Однако не все знают, чем разновидность займов отличается от стандартной ссуды.

Чтобы выявить особенности предложения стоит разобраться, что такое рефинансирование простыми словами.

Что значит рефинансирование кредита?

Рефинансирование – повторное предоставление денег в долг для погашения ранее полученного займа. Услугу используют для:

- объединения кредитов;

- улучшения условий займа;

- увеличения периода возврата;

- уменьшения ежемесячной нагрузки на бюджет;

- предотвращения возникновения задолженности.

По юридической природе рефинансирование является целевым кредитом. В договоре, составляемом при оформлении займа, указывается, что его можно использовать только для погашения имеющихся задолженностей.

Пример. Вы брали ипотечный кредит несколько лет назад под 15% годовых. Снижение процентной ставки до 12%, способно давать существенную ежемесячную экономию. Разница в 3 процента способна сберегать от 20 до 50 тысяч в зависимости от суммы и срока кредита.

Дайте новый кредит на лучших условиях!

Дайте новый кредит на лучших условиях!Что требуется для рефинансирования кредита?

Воспользоваться услугой может только гражданин, соответствующий требованиям банка. Изучая заявку потенциального заемщика, сотрудники компании обращают внимание на следующие параметры:

- Возраст клиента. Услуга предоставляется лицам, достигшим 21 года. Максимальный возраст заемщика не должен превышать 65 лет.

- Гражданство. Предложением могут воспользоваться только граждане РФ.

- Трудоустройство. Банки сотрудничают только с лицами, официально осуществляющими трудовую деятельность.

- Стаж. Для получения доступа к услуге нужно проработать не менее 1 года. Трудовой стаж на последнем месте работы должен составлять минимум 3 месяца.

- Доход. Обычно банки не соглашаются предоставлять кредит, если размер ежемесячного взноса превышает 50-60% от заработной платы клиента.

- Регистрация. Необходимо наличие постоянной прописки в регионе присутствия банка.

- Кредитная история. Наличие просрочек по займу станет поводом для отклонения заявки.

Требования могут отличаться в зависимости от выбранного кредитного учреждения. Некоторые компании соглашаются рефинансировать займ только при наличии зарплатной карты или активного депозита.

Что нужно для рефинансирования кредита?

Требования предъявляются и к текущему кредитному договору. Рефинансировать займ удастся, если:

- клиент самостоятельно совершил более 6-12 платежей по кредиту;

- до окончания срока действия договора осталось более 3-6 месяцев;

- займ не был пролонгирован или реструктурирован;

- по кредиту отсутствуют просрочки.

Некоторые банки готовы пойти навстречу клиенту и предоставить возможность рефинансирования при наличии просрочек. Однако их длительность не должна превышать 10 дней. Компания может согласиться начать сотрудничество и в случае возникновения просрочек по техническим причинам.

Какие потребуются документы?

Решив воспользоваться услугой, клиент должен составить заявку и подготовить документы для рефинансирования кредита. В состав пакета бумаг в обязательном порядке должен входить оригинал кредитного договора, заключенного с первоначальным кредитором, и график платежей. Для оформления рефинансирования потребуется и справка от банка, выдавшего займ. В ней должна присутствовать следующая информация:

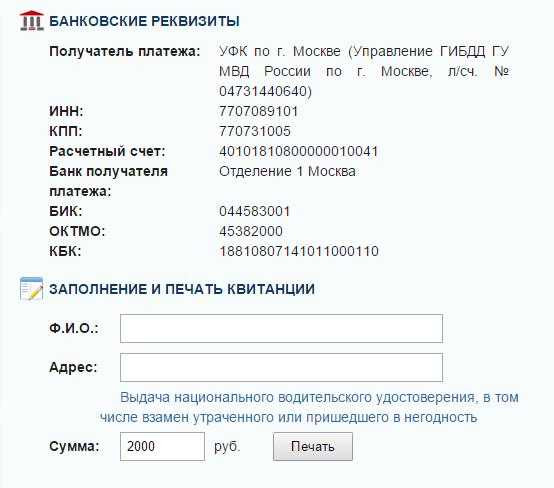

- реквизиты, позволяющие перечислить деньги кредитору, если просьба о рефинансировании будет одобрена;

- сведения о наличии просрочек;

- размер просрочек и их продолжительность, если клиент не сумел на протяжении всего периода сотрудничества возвращать деньги своевременно;

- полная сумма, которую необходимо внести для расчета с предыдущим кредитором.

Справка действует всего 3 дня. По этой причине ее нужно брать непосредственно перед визитом в новый банк.

Еще одной обязательной бумагой является согласие кредитора на рефинансирование. Документ нужно предоставить минимум за 7 дней до предполагаемой даты погашения займа.

Когда бумаги получены, новый кредитор проводит их комплексную проверку и выносит решение по заявке. Получить отказ можно в том случае, если человек допускал просрочки по займу. Ухудшение материального положения тоже может стать причиной для отказа в рефинансировании. Решение принимается в индивидуальном порядке.

Как происходит рефинансирование кредита?

Перед тем, как сделать рефинансирование кредита, человек должен ознакомиться с особенностями процедуры. Выполнение манипуляции не отличается сложностью. Она проводится в соответствии со следующей схемой:

- Если заявка одобрена, происходит подписание нового кредитного договора.

- Переоформляются документы по займу. Если первоначальная ссуда выдавалась под залог недвижимости, право на получение имущества в случае невыполнения закрепленных в договоре обязательств переходит к новому банку.

- Оформляются бумаги для перечисления денежных средств. В их качестве может выступать стандартное платежное поручение или заявление на перечисление капитала. Если выполняется рефинансирование сразу нескольких займов, перевод средств по ним осуществляется отдельно.

- Когда средства переведены, рефинансирование завершается. Клиент прекращает взаимодействие с первоначальным кредитором и начинает расчет по новым обязательствам.

Наличными денежные средства при рефинансировании не предоставляются. Банк перечисляется капитал на счет другой компании по предоставленным реквизитам.

В чем подвох или зачем это банку?

Главная задача банка – получение прибыли. Предоставление рефинансирования не является исключением.

Используя перекредитование, человек фактически берет новый займ для погашения предыдущего. Это позволяет уменьшить размер ежемесячных платежей. Однако общая сумма задолженности увеличится. В процессе оформления нового займа человек столкнутся со следующими подводными камнями:

- придется повторно заплатить комиссии за предоставление ссуды и приобретать страховку;

- если необходима заверка документов, предстоит заплатить за услуги нотариуса;

- проведение оценки недвижимости потребует привлечения оценщика и затрат на оплату его работы.

Больше выданных кредитов — выше прибыль банка

Больше выданных кредитов — выше прибыль банкаРефинансирование используется и для переманивания клиентов. Высокий уровень конкуренции на рынке финансов заставляет банки придумывать ухищрения для привлечения новых заемщиков. Лояльная клиентская база позволяет компании существенно увеличить доход.

Выгодно ли получение нового займа?

Ответ на вопрос зависит от индивидуальных особенностей сложившейся ситуации. Услуга позволяет изменить условия сотрудничества, привести их в соответствие положением современного рынка. Это особенно актуально, если действующий кредит был получен на длительный срок. Налоговый вычет при рефинансировании ипотеки также предоставляется.

Услуга позволяет сменить валюту займа и не зависеть от колебаний курсов. Статистика показывает, что большинство российских граждан получают заработную плату в рублях. Внесение платежей в валюте может стать для них непосильной нагрузкой. В дополнение к основным преимуществам, предложение позволяет изменить срок возврата ссуды или получить большую сумму, нежели первоначальный займ.

Однако следует помнить, что предложение способно существенно увеличить итоговую сумму кредита. Задумавшись о проведении рефинансирования, стоит тщательно оценить сложившуюся ситуацию и рассчитать получаемую выгоду.

Проведение расчетов упростит принятие решения о потребности в перекредитовании и его выгодности.

Советы и рекомендации

Рефинансирование – хлопотная и часто длительная процедура. По этой причине эксперты рекомендуют первоначально обращаться в банк, выдавший займ, с просьбой об улучшении условий кредитования. Если ставки в выбранном банке ниже действующих, а гражданин зарекомендовал себя, как благонадежный заемщик, компания, выдавшая ссуду, может пойти навстречу и улучшить условия сотрудничества.

Объединить все кредиты в один?

Объединить все кредиты в один?Для повышения вероятности одобрения заявки стоит дополнить ее документацией, подтверждающей ухудшение финансового положения семьи. Банк может согласиться пойти навстречу, если заемщик предоставит:

- свидетельства о рождении детей;

- справки, подтверждающие ухудшение состояния здоровья плательщика;

- документы об уменьшении заработной платы или сокращении.

Аналогичный перечень бумаг необходимо предоставить и в компанию, выбранную в качестве нового кредитора, если банк отклонит просьбу об улучшении условий.

Если самостоятельно рефинансировать займ не получается, гражданин может обратиться за помощью к кредитным брокерам. За определенную плату они подберут банк, готовый пойти навстречу клиенту и выполнить перекредитование.

Кредитный калькулятор

Самостоятельно рассчитать сумму, которую придется вернуть при рефинансировании, сложно. Помочь в сложившейся ситуации способен кредитный калькулятор. Программа самостоятельно произведет вычисления и сообщит итоговую сумму. Расчеты производятся моментально.

Клиент должен будет только заполнить онлайн-форму, указав условия, на которых осуществляется перекредитование. Воспользоваться бесплатным кредитным калькулятором можно нашем сайте.

Следует помнить, что полученный результат будет являться примерным. Итоговая сумма зависит от индивидуальных особенностей сотрудничества с конкретным кредитным учреждением. Чтобы узнать точные данные, нужно обратиться к специалистам выбранного банка.

vse-dengy.ru

лучшие предложения, требования к заемщикам, условия, где взять

Каждый заемщик желает снизить кредитную нагрузку, поэтому пользуется разными возможностями для снижения переплаты или ежемесячных платежей.

Многие банки предлагают оформление рефинансирования, представленного специальным процессом, предполагающим изменение условий выплаты кредитов с одновременным переводом займа в новую организацию, а также эта услуга может предлагаться тем же банком, в котором оформлен кредит.

Как производится рефинансирование кредитов других банков

Практически каждая банковская организация предлагает своим клиентам такую возможность. Важно! Банки конкурируют друг с другом, поэтому пытаются привлечь платежеспособных и ответственных клиентов разными способами, поэтому предлагают им лучшие условия для рефинансирования.

Если заемщик является ответственным плательщиком, поэтому у него отсутствуют просрочки и иные проблемы с кредитом, то оформить рефинансирование в другом банке не оставит труда. К потенциальным заемщикам предъявляются стандартные требования:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 653-64-91 . Это быстро и бесплатно!

- наличие положительной кредитной истории;

- отсутствие просрочек по прошлым микрозаймам и кредитам;

- возможность подготовить полный пакет документов для процесса;

- наличие документов из старого банка, указывающих на остаток долга, уплаченные проценты и иные сведения о кредите.

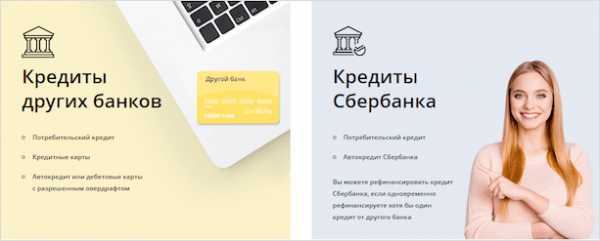

Рефинансирование в ВТБ24.

За счет рефинансирования имеется возможность получить кредит по более выгодным условиям или снизить ежемесячные платежи.

Плюсы и минусы

Данный процесс обладает многими положительными характеристиками:

- за счет многих интересных банковских предложений можно даже существенно снизить процентную ставку, поэтому уменьшается и переплата;

- проделывается срок кредитования, что позволяет уменьшить ежемесячные выплаты, что особенно актуально для заемщиков, которые с трудом справляются с кредитной нагрузкой;

- изменяется валюта кредита, а это актуально для валютных заемщиков;

- можно объединить несколько кредитов в единый займ, причем это не только упростит процесс уплаты средств, но и значительно снизится количество средств, которые придется уплачивать ежемесячно для погашения займов.

Таким образом, способ рефинансирования выбирается самими заемщиками, поэтому они сами решают, будут ли снижены платежи или изменена валюта займа.

Особенности

Данный процесс предполагает, что кредит или сразу несколько долговых обязательств переводятся в другой банк, где они объединяются в один займ по более выгодным условиям.

Важно! Данная возможность предлагается многими крупными банками, к которым относится ВТБ24, Сбербанк и множество других аналогичных организаций. Рефинансирование может быть осуществлено в отношении ипотеки, автокредита или стандартного потребительского займа.

Что такое рефинансирование кредитов, смотрите в этом видео:

Также популярной становится возможность осуществить перекредитование в отношении кредитной карты, для чего выдается новый банковский продукт, используемый для закрытия прошлого. У новой карты может быть более длительный беспроцентный период, низкая процентная ставка или иные преимущества.

Если кредит, который переводится в новый банк, выдавался под залог какой-либо недвижимости, транспортного средства или иных ценностей, то они так же передаются в новую банковскую организацию.

Условия предоставления

Данный процесс может значительно отличаться в разных банках, поэтому и к заемщикам предъявляются различные требования. Стандартно к условиям предоставления такой возможности относится:

- рефинансировать можно только достаточно крупный займ, поэтому наиболее востребованной считается ипотека или автокредит;

- не должно быть никаких просрочек по прошлым займам;

- некоторое время заемщик должен самостоятельно уплачивать платежи по кредиту, причем обычно надо выполнять это в течение трех месяцев или года в случае наличия ипотеки.

Важно! Желательно самостоятельно узнать обо всех условиях после выбора оптимального банка, в котором будет осуществляться процесс.

Какие подготавливаются документы

Документация может отличаться в банках, но стандартно заемщики подготавливают документы:

- паспорт клиента и всех приглашенных созаемщиков;

- ИНН заемщика и поручителей при их наличии;

- правильно заполненная заявка на рефинансирование;

- документ, полученный из банка, в котором имеется информация об уплаченной сумме долга и процентах, а также о наличии просрочек и начисленных неустойках;

- копия кредитного договора, составленного с прошлым банком;

- справка с места работы, содержащая информацию об официальном заработке клиента;

- СНИЛС.

Важно! От правильности оформления документов зависит, насколько быстро будет принята заявка.

Банковские организации могут потребовать предоставления других документов, выступающих доказательством хорошего заработка и ответственности заемщика. Особенно это актуально для клиентов, обладающих плохой кредитной историей.

Процедура рефинансирования

Чтобы осуществить этот процесс, выполняются действия:

- определяется цель рефинансирования, которая может заключаться в уменьшении ежемесячных платежей, изменении валюты кредита или снижении процентной ставки;

- рассматриваются многочисленные предложения банковских организаций;

- выбирается оптимальный вариант для рефинансирования;

- заполняется специальная заявка, причем она может отправляться через интернет или отдаваться лично в руки работнику банка;

- через некоторое время будет получен ответ, причем, если он положительный, требуется подготовить полный пакет документов, а их список можно уточнить у работников организации;

- запрашиваются документы в банках, где имеются оформленные займы;

- все документы передаются в новую организацию;

- составляется кредитный договор;

- новая банковская организация переводит старым банкам нужные денежные средства для погашения кредитов;

- производится погашение одного нового займа, для чего вносятся необходимые ежемесячные платежи до полного погашения долгового обязательства.

Как рефинансировать кредит в другом банке, расскажет это видео:

Таким образом, данный процесс считается простым, поэтому выполняется легко, если у заемщика имеется хорошая кредитная история и отсутствуют просрочки по кредитам, которые надо перевести в новый банк.

На что обращать внимание при составлении договора

При формировании данного документа непременно заемщик должен учитывать основные особенности, чтобы не столкнуться с подводными камнями. К ним относится:

- учитывается, каким образом будет осуществляться начисление процентов, так как процесс должен выполняться не со дня подписания соглашения, а с того момента, когда будут перечислены средства для покрытия старого займа;

- в договоре должна прописываться эффективная процентная ставка;

- надо проверить, совпадает ли график платежей, имеющийся в договоре, с тем графиком, который прикладывается в виде приложения;

- оцениваются условия для досрочного погашения кредита, так как по закону не допускается начисление на этот процесс каких-либо санкций.

Важно! Нередко в договоре прописывается, что банк имеет возможность списывать средства со счетов клиента, если у него появляется просрочка платежа по кредиту.

Как грамотно выбрать банк

Для проведения рефинансирования важно грамотно подойти к выбору банковской организации, куда будет переведен займ. Для этого учитываются условия сотрудничества и предложения компании. Оцениваются:

- предлагаемая процентная ставка по займам;

- максимальный и минимальный срок, на который выдаются заемные средства;

- размер ежемесячных платежей;

- срок работы и отзывы о деятельности фирмы;

- удобство расположения отделений банка, так как от этого зависит, насколько легко и удобно будет посещать банк для внесения платежей или для иных целей;

- наличие разных комиссий или дополнительных платежей, увеличивающих финансовую нагрузку на заемщика.

Оптимальным считается обращение в банк, где гражданин является зарплатным клиентом, так как велика вероятность, что ему будут предложены выгодные и интересные условия для рефинансирования.

Лучшие предложения

Данная возможность предлагается многими банковскими учреждениями, причем они выдвигают собственные требования к потенциальным заемщикам.

Наиболее часто ответственные клиенты с хорошим официальным доходом предпочитают обращаться в Сбербанк, Альфа банк, ВТБ24 и Россельхозбанк. Проценты и иные условия по рефинансированию могут значительно отличаться, поэтому выбирается оптимальный вариант для конкретного гражданина.

Рефинансирование в Сбербанке. Фото:cardoteka.ru

Законодательная база

Рефинансирование заключается в оформлении займов, поэтому данный процесс должен подчиняться законодательным нормам, имеющим отношение к этому процессу. Поэтому надо учитывать акты:

- ФЗ №353;

- ФЗ №395;

- ФЗ №86.

В этих законах описывается, как правильно осуществляется рефинансирование, а также какие требования должны удовлетворяться заемщиками и самими кредитными организациями. Приводятся документы, которые могут требоваться с граждан, а также сроки процедуры.

Таким образом, рефинансирование кредитов других банков может осуществляться в разных учреждениях, предъявляющих к своим клиентам различные требования. При этом можно выбрать разные варианты данного процесса, позволяющие снизить платежи, увеличить срок кредитования или изменить валюту займа.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:Оценка статьи:

Загрузка...Поделиться с друзьями:

dolg.guru

Процедура рефинансирования кредита как проходит

- Какова общая сумма выплат в новом банке по итогам всей процедуры рефинансирования – не стоит забывать, что рефинансирование – это такой же кредит, как и любой другой. Поэтому и здесь могут быть скрытые выплаты за обслуживание кредитного счета, страхование жизни заемщика и т.п.

- Какова общая разница в ставках по кредитам между старым и новым банками. Считается, что процедура рефинансирования кредита нецелесообразна при разнице в ставках меньше, чем 2%.

Рефинансирование кредита в другом банке Далеко не все банки предлагают услугу рефинансирования кредита. Чаще всего наблюдается ситуация, в которой банк перекредитует собственных заемщиков, но кредиты сторонних банков не рефинансирует. В то же время, встречается и обратное положение вещей – перекредитуются заемщики других банков, а собственным заемщикам эта услуга недоступна.

Как происходит кредитное рефинансирование?

После этого заключается новый договор кредитования, и денежные средства, достаточные для полного закрытия кредита, перечисляются первичному залогодержателю. Последним этапом является регистрация договора ипотеки, содержащего информацию о смене залогодержателя. Если на период, пока регистрация залога не пройдена, банк привлекал дополнительных поручителей или устанавливал повышенную ставку кредитования, то после государственной регистрации дополнительные гарантии снимаются. На этом рефинансирование ипотеки завершается, и владелец недвижимости начинает оплачивать новый более выгодный кредит.

Рефинансирование кредитов других банков

Некоторые банки увеличивают минимальный возрастной порог до 25 лет. Разрешение получат те клиенты, которые не имеют просрочек по действующим кредитам, получают стабильно заработную плату, а также готовы предоставить поручительство.

ИнфоВ некоторых банках услуга рефинансирования возможна со сменой валюты и сроков выплат. Такие условия могут быть в случаях взятия автомобиля в иностранной валюте.

ВажноТогда банк переводит кредит в национальную валюту, что особенно выгодно в условиях кризиса. Перед тем как подписывать договор о новом займе, внимательно его прочитайте, чтобы знать все нюансы, которые могут встретиться вам позже.

ВниманиеНередко банки, согласные выдать вам досрочно деньги, пытаются схитрить и добавить подпункты о повышении кредитной ставки через некоторое время. Поэтому не торопитесь, ознакомьтесь с документами, чтобы точно быть уверенным в том, что не попадаете в очередную ловушку.

Порядок рефинансирования кредитов в россии

Особенно актуально рефинансирование кредита для заемщиков, имеющих кредиты в нескольких банках, так как посредством перекредитования все кредиты сводятся в один, что сразу же позволяет существенно сэкономить на выплатах банковских комиссий. Что важно учитывать при рефинансировании кредита Конечно же, банки не берутся рефинансировать любые кредиты от любых заемщиков – важно подтвердить свою благонадежность как плательщика.

Кроме этого и самому заемщику нужно оценить целесообразность перекредитования – ведь и новый банк не упустит своей выгоды. Поэтому важно учитывать условия, которые влияют на решение как банка, так и заемщика при определении возможности перекредитования:

- Какова кредитная история – естественно, что неблагонадежным заемщикам, регулярно допускающим просрочки выплат по кредиту, получить новый кредит гораздо сложнее, а порой и вовсе невозможно.

Рефинансирование кредита: как это происходит на практике

- автокредит;

- ипотека;

- займы, полученные с кредитных карт;

- долги по овердрафтам и прочим дебетовым картам;

- потребительский займ.

Если банк был выбран правильно, с помощью рефинансирования можно получить существенные плюсы:

- улучшение условий, связанных с процентной ставкой и графиком платежей;

- можно изменить валюту имеющегося кредита;

- объединить несколько задолженностей для удобства платежа;

- снять обременение на залоговое имущество путем оформления повторно потребительского кредита, в этом случае с имущества снимается залоговое обязательство прошлым банком, а новый не требует его.

С учетом возможных плюсов, которые могут быть получены при рефинансировании, каждый может задуматься о возможности рефинансировать его кредит.

Рефинансирование кредитов для физических лиц: условия, отзывы

Рефинансирование кредитов других банков получило широкое распространение сравнительно недавно как результат конкурентной борьбы между финансовыми учреждениями. В борьбе за клиентов банки стали переманивать друг у друга заемщиков, сначала – качественных, затем даже и с плохой кредитной историей.

Кому нужно рефинансирование кредита? Понятно, что рефинансирование долга – это еще одна программа банковского кредитования, позволяющая банку привлечь новых клиентов, а значит – увеличить свои доходы. Вместе с тем, определенную пользу от рефинансирования может извлечь и заемщик. Можно выделить 3 основных категории заемщиков, которые чаще всего желают провести рефинансирование кредита в другом банке: 1. Желающие уменьшить свои платежи по кредиту.

Как происходит рефинансирование потребительских займов?

В этой публикации я расскажу вам про рефинансирование кредита. Вы узнаете, что такое рефинансирование, кому и для чего оно необходимо, как происходит, что от этого выигрывает заемщик, и стоит ли проводить рефинансирование долга вообще. Начнем сначала, обо всем по порядку. Что такое рефинансирование кредита? Рефинансирование кредита – это перекредитование заемщика в другом банке, то есть, фактически, выдача кредита для погашения другого уже имеющегося кредита. Если заемщик имеет залоговый кредит, то при рефинансировании залог передается новому банку-кредитору. Многие путают или отождествляют рефинансирование и реструктуризацию, но это совершенно разные понятия, поскольку реструктуризация долга – это лишь изменение действующих условий кредитного договора в том же банке, а рефинансирование – выдача совершенно нового кредита в новом банке.

Рефинансирование кредита

Имейте в виду: при поручительстве по кредиту, необходимо заключить и подписать соответствующий договор. Как правило, вместе с кредитным договором одновременно оформляются документы на перечисление денежной суммы по погашению «старого» кредита. Это может быть простое платежное поручение или заявление на перечисление денег. Обратите внимание: при перекредитовании нескольких обязательств, перечисление финансовых средств проводится по каждому кредиту в отдельности. Рефинансирование кредита осуществляется по реквизитам, указанным в платежках. Таким образом, получить деньги «налом» в рассматриваемом случае не получится. В ситуациях, когда перекредитовывается ипотека, придется также переоформить залог по недвижимости на новую кредитную организацию. Здесь следует иметь в виду, что до момента перерегистрации залога банки, как правило, устанавливают более высокую ставку по кредитам.

zakon52.ru

что это такое и как уменьшить процент по кредиту

Здравствуйте, друзья!

Все последние годы в стране отмечается рост объемов кредитования. До недавнего времени росла и просроченная задолженность. Но уже в 2017 году эксперты отмечают стабилизацию на рынке просрочки и сокращение темпов ее роста. Не последнюю роль здесь сыграли программы банков, которые предлагают заемщикам рефинансирование кредитов.

Что это такое и стоит ли становиться их участником? Эти вопросы, а также плюсы и минусы процедуры мы рассмотрим в нашей статье.

Понятие рефинансирования

Понятие рефинансирования сегодня рассматривается в двух аспектах:

Рефинансирование — это способ снизить долговое бремя заемщика путем перекредитования на более выгодных условиях. Другими словами, вы оформляете новый займ, чтобы погасить один или несколько старых.

Второе понятие мы часто слышим в связке со словом ставка. Ставка рефинансирования – это процент, под который Центральный банк РФ выдает кредиты нашим кредитным организациям. Это, конечно, очень важный показатель для экономики страны, но он сегодня не является целью нашей статьи. Пусть с ним разбираются экономисты, финансисты и прочие заинтересованные специалисты.

Итак, еще раз простыми словами, что значит рефинансирование? Зачем его проводить? Представьте ситуацию, что вы взяли потребительский кредит в 2015 году под 20 % годовых на 5 лет, а через год еще один под 16 % и т. д. Все эти займы можно заменить одним. Таким образом, за счет нового кредита вы погасите все старые и станете выплачивать его на более выгодных условиях.

Часто с термином рефинансирования рассматривается реструктуризация. Многие заемщики путаются в понятиях, принимая их за синонимы. Но они отличаются друг от друга.

Реструктуризация – это пересмотр вашего существующего кредитного договора в банке с целью увеличения срока погашения, снижения ежемесячного платежа по уважительным причинам (например, сокращение на работе, уменьшение заработной платы). Эта процедура проводится там же, где вы оформили займ. Понятно, что реструктуризацию не разрешают всем желающим. Банк должен найти причины уважительными.

Далее мы рассмотрим требования к заемщику, какие необходимы документы и разберем, как проводится сама процедура. Эту услугу предлагают практически все банки, поэтому сравним программы в ТОП-5 кредитных организациях. В конце выделим плюсы и минусы рефинансирования.

Требования и документы

Требования к заемщику и пакет документов мало чем отличаются от получения простого потребительского кредита. В разных организациях они могут отличаться. Посмотрим на первые 5 банков по рейтингу финансового портала Банки.ру.

| Требования к заемщику | Документы |

| Сбербанк России | |

| |

| Банк ВТБ | |

|

|

| Газпромбанк | |

|

|

| Россельхозбанк | |

|

|

| Альфа-Банк | |

|

|

Отличие от потребительского кредитования состоит в том, что банку необходима информация о ваших прежних кредитах. Существуют еще особые требования к погашению задолженности по старым займам. Но мы их рассмотрим чуть позже, когда более подробно разберем программы рефинансирования ТОП-5 банков.

Процедура перекредитования

Основные этапы:

- Узнаете, разрешает ли банк досрочно погашать долг и нюансы этой процедуры.

- Выбираете конкретную организацию для перекредитования. Приносите и сдаете в отделение для подачи заявки пакет необходимых документов. Ожидаете решения (как правило, от 1 до 5 дней).

- Пишете заявление о досрочном погашении долга в старом банке.

- Возвращаетесь в новый банк, чтобы закончить процедуру. Подписываете кредитный договор, который заменяет один или несколько старых.

- В большинстве случаев банк самостоятельно переводит необходимую сумму для погашения задолженности.

Если кредитов несколько в разных кредитных организациях, то 1-й и 3-й шаги надо проделать в каждом банке. Обязательно получите справку об отсутствии задолженности, когда долг будет погашен.

Некоторые банки разрешают рефинансировать только кредиты других организаций. А, Сбербанк, например, перекредитовывает и свои займы при условии наличия еще и чужих. Количество кредитов колеблется от 1 до 6 штук. Далее более подробно рассмотрим условия в различных кредитных организациях.

Сколько раз можно делать перекредитование? Ответа на этот вопрос в нормативных документах нет. Следовательно, делаем вывод: столько, сколько необходимо. Но чаще, чем 1 – 2 раза, вы вряд ли сами согласитесь. Процедура занимает определенное время, связана с дополнительными расходами и далеко не во всех случаях имеет очевидную экономию.

Условия рефинансирования в ТОП-5 банках

В программе могут участвовать разные виды займов, в том числе автокредит, кредитные карты, ипотека. По ипотеке процедура более сложная. Я расскажу о ней чуть позже, а пока ТОП-5 финансовых организаций и их условия.

Сбербанк России

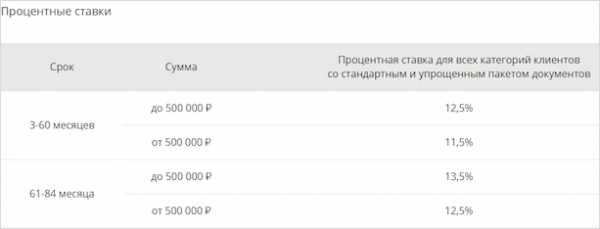

Условия:

- До 5 займов.

- На срок до 7 лет.

- От 11,5 % годовых.

- Сумма от 30 тыс. до 3 млн. руб.

- Возможность получить дополнительную сумму.

- Если нужна сумма, которая не превышает задолженности по кредитам, то из документов достаточно предоставить только паспорт и сведения о задолженности (условия, график платежей и т. д.)

Более подробно о процентных ставках в таблице.

Какие кредиты могут участвовать в программе?

Заемщик не должен иметь просрочек за последние 12 месяцев и проводить реструктуризацию за весь срок кредитования.

Газпромбанк

Условия:

- Срок кредитования до 7 лет.

- Сумма от 50 тыс. до 3,5 млн. руб.

- Перекредитовывает только займы других банков.

- Процентная ставка.

Требования к рефинансируемому кредиту – вы должны уже 6 месяцев его погашать и остаток срока кредитования должен быть не менее 6 месяцев.

Банк ВТБ

Условия:

- Срок кредитования до 5 лет.

- Процентная ставка от 12,5 до 16,9 % в зависимости от суммы.

- Сумма от 100 тыс. до 5 млн. руб.

- Количество займов до 6 штук.

- Можно взять дополнительные деньги на собственные нужды.

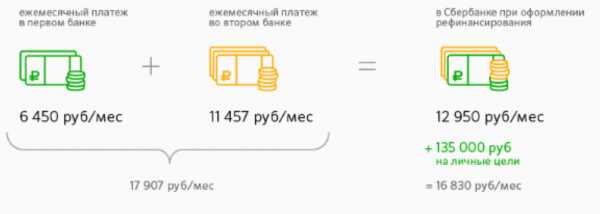

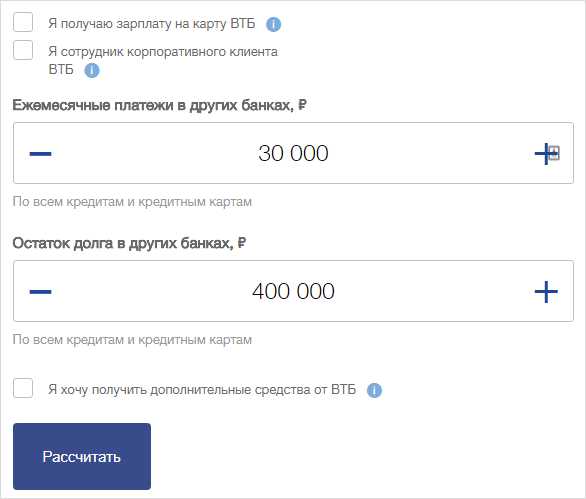

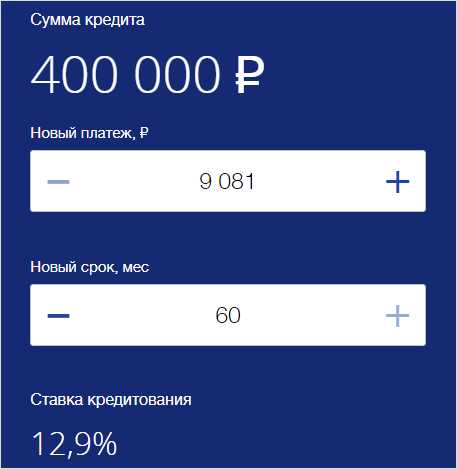

Калькулятор на сайте позволит определить новый ежемесячный платеж, который вы получите после перекредитования. Для примера я задала необходимые параметры по займам.

Получены вот такие результаты.

Таким образом, ежемесячный платеж уменьшится на 20 919 руб. в месяц.

Обращаю ваше внимание, снижение платежа в несколько раз означает снижение ежемесячной нагрузки на вас. Но, чтобы получить полную картину, надо рассчитывать сумму переплаты по долгу за весь срок кредитования. А она может оказаться больше, чем по старым кредитам.

Требования к рефинансируемым кредитам:

- до конца срока кредитования не менее 3 месяцев,

- нет просрочек за последние 6 месяцев,

- нет просроченной задолженности,

- все займы взяты в других банках.

Россельхозбанк

Условия:

- Срок кредитования до 5 лет.

- Можно рефинансировать до 3 займов.

- Максимальная сумма до 750 тыс. руб.

- Можно взять дополнительные деньги на личные нужды.

- Процентная ставка от 10 %.

Банк применяет процентные надбавки (+ 4,5 %), если заемщик отказывается от страховки. Это надо иметь в виду при подсчете выгоды от перекредитования.

Альфа-Банк

Условия:

- До 5 рефинансируемых займов.

- Срок кредитования до 5 лет.

- Сумма кредитования от 50 тыс. до 1,5 млн. руб.

- Можно получить дополнительные средства наличными.

- Процентная ставка от 11,99 до 19,99 %.

По процентной ставке в Альфа-Банке интересная ситуация. Ее величина определяется индивидуально. И в случае назначения максимального значения в 19,99 % новый кредитный договор становится невыгодным.

Информации о том, через сколько можно рефинансировать взятый ранее кредит, на сайте банка и в опубликованных в свободном доступе документах нет.

Обратите внимание, что для зарплатных клиентов во всех банках действуют льготные условия кредитования.

Рефинансирование ипотеки

Можно ли рефинансировать ипотеку, обязательным условием которой является обеспечение? Да, можно. Процедура будет более сложной именно по причине имеющегося залога. Но на сегодня это один из самых популярных видов перекредитования. Почему? Потому что ипотека выдается, как правило, на длительный срок. Ставки за этот период могут существенно снизиться, поэтому заемщики хотят уменьшить кредитную нагрузку.

Главное, на что надо обратить внимание при перекредитовании ипотеки – это дополнительные платежи:

- Страхование жизни и здоровья.

- Новое страхование недвижимости в залоге.

- Выписка из ЕГРН (единый государственный реестр налогоплательщиков).

- Оформление отчета по оценке недвижимости.

- Госпошлина за перерегистрацию.

Сбор этих документов увеличивает время на оформление, но потраченные время и деньги могут с лихвой окупиться более выгодными условиями выплаты долга.

Плюсы и минусы

При кажущейся выгоде рефинансирования, на первый взгляд, оно может иметь и отрицательные моменты. Поэтому мы сейчас постараемся выделить плюсы и минусы перекредитования:

Плюсы:

- Предотвращение возникновения просроченной задолженности.

- Снижение ежемесячной кредитной нагрузки в виде уменьшения платежа.

- Уменьшение суммы переплаты по займу.

- Повышение удобства обслуживания за счет замены нескольких кредитов одним.

- Смена валюты займа (особенно это актуально для ипотеки, которую некоторые граждане получали в иностранной валюте несколько лет назад).

- Получение денег не только на погашение долга, но и на личные нужды.

Минусы:

- Необходимость заново проходить процедуру сбора документов. В этом случае можно оказаться в ситуации, когда платежеспособность ваша стала хуже, чем была при получении денег в долг ранее.

- Возможны дополнительные расходы (например, за счет оформления страховки, оценки залога и др.)

- Сложность в проведении самостоятельных расчетов платежей по перекредитованию. Можно воспользоваться специальными калькуляторами, чтобы оценить реальную выгодность нового займа.

- Отсутствие возможности перекредитования микрозаймов. Банки не идут на это. В данном случае можно предложить получить обычный потребительский кредит (если нет задолженности и просрочек) или попробовать оформить кредитную карту.

Заключение

Считаю, что нет смысла проводить рефинансирование займов, взятых на 1 – 2 года. Это слишком короткий срок, чтобы ощутить выгоду от нового кредита. А вот для ипотеки этот инструмент может оказаться очень и очень действенным. Ставки по ней продолжают снижаться, а длительный срок кредитования позволяет существенно сэкономить на платежах и переплате.

Перекредитование – это еще одна услуга коммерческих банков. Они не остаются от нее в накладе, а имеют неплохую прибыль. Но и заемщик при грамотном пользовании услугой может существенно поправить свой семейный бюджет. Главное, не просто сравнить процентные ставки, а просчитать выгоду за весь срок кредитования.

iklife.ru

Рефинансирование кредита, так же как и реструктуризация, является инструментом, с помощью которого заемщик может решить свои финансовые проблемы и обеспечить нормальную выплату существующего кредита. Зачастую, данные определения смешиваются, однако, это неправильно. Если реструктуризация подразумевает внесение изменений в уже существующий кредитный договор, то при рефинансировании с заемщиком заключается совершенно новое соглашение. Причем, такое соглашение может составляться как в том банке, в котором у заемщика уже есть кредит, так и в другом, что естественно, невозможно при реструктуризации. Рефинансирование кредита, так же как и реструктуризация, является инструментом, с помощью которого заемщик может решить свои финансовые проблемы и обеспечить нормальную выплату существующего кредита. Зачастую, данные определения смешиваются, однако, это неправильно. Если реструктуризация подразумевает внесение изменений в уже существующий кредитный договор, то при рефинансировании с заемщиком заключается совершенно новое соглашение. Причем, такое соглашение может составляться как в том банке, в котором у заемщика уже есть кредит, так и в другом, что естественно, невозможно при реструктуризации. Кроме того, кредитные учреждения не идут на реструктуризацию долга, если её целью является получение финансовой выгоды заемщиком. Причинами же рефинансирования могут быть и затруднительное финансовое положение заемщика (так же как и при реструктуризации), и стремление последнего получить от данной процедуры материальную выгоду. Рассмотрим понятие рефинансирования более подробно. Понятие рефинансирования. Случаи рефинансированияРефинансирование подразумевает под собой получение нового кредита, для того, чтобы погасить старый. Законом предусмотрена возможность рефинансирования как в своем банке (в том банке, где брался первоначальный кредит), так и в другом. Однако, здесь следует учитывать один момент: рефинансирование осуществляется заемщиком с целью погашения уже имеющегося кредита, и, такое погашение, естественно, будет досрочным. При этом, необходимо убедиться, что существующий кредитный договор позволяет осуществить досрочное погашение, и что комиссии за досрочное погашение не слишком велики – то есть, следует взвесить – а принесет ли рефинансирование действительную выгоду заемщику? Так же, первостепенное значение имеет учет расходов на повторную подготовку документов.

Смысл рефинансирование будет иметь тогда, когда новый кредитный договор будет заключен на более выгодных условиях (с более низкой процентной ставкой: в идеале, разница в процентных ставках, для получения реальной выгоды, должна быть не менее 2-3%), чем старый договор займа и если погашение старого долга произойдет с наименьшими потерями для заемщика.

Как уже указывалось выше, рефинансирование может осуществляться либо в том же банке, где у заемщика уже есть кредит, либо в другом банке. При этом, причины, побуждающие заемщика взять новый кредит в другом банке, не будут особо интересовать кредитное учреждение. А вот для того, чтобы старый банк выдал новый кредит, следует привести веские основания. Обычно, банк, в котором у заемщика уже есть кредит, выдает ему еще один заем, только если посчитает приведенные причины существенными: при сложном финансовом положении должника (данный факт потребует документального подтверждения соответствующими справками), в случае бракоразводного процесса и раздела имущества, при оформлении наследования имущества и т.д. Как уже указывалось выше, рефинансирование может осуществляться либо в том же банке, где у заемщика уже есть кредит, либо в другом банке. При этом, причины, побуждающие заемщика взять новый кредит в другом банке, не будут особо интересовать кредитное учреждение. А вот для того, чтобы старый банк выдал новый кредит, следует привести веские основания. Обычно, банк, в котором у заемщика уже есть кредит, выдает ему еще один заем, только если посчитает приведенные причины существенными: при сложном финансовом положении должника (данный факт потребует документального подтверждения соответствующими справками), в случае бракоразводного процесса и раздела имущества, при оформлении наследования имущества и т.д. Одним словом, банк, уже предоставивший заемщику один кредит, может пойти последнему навстречу, и предоставить еще один заем, а может и нет, особенно, если целью нового займа является заключение договора на более выгодных для заемщика условиях – в этом случае банк может посчитать эту процедуру невыгодной для себя. Как правило, если размер кредита большой, банк не захочет терять такого клиента и оформит рефинансирование. Но, все же, в ряде банков для своих заемщиков рефинансирование принципиально не оформляется, так как в любом случае банку это невыгодно. К такому повороту событий следует быть готовым – в этом случае, единственным вариантом является обращений за займом в другой банк. Процедура рефинансирования. ОсобенностиПроцедура рефинансирования, как правило, схожа с обычной процедурой получения кредита – в обоих случаях сделка оформляется заключением кредитного договора. От заемщика требуется следующие документы: -заявление на получение кредита -копия паспорта заемщика и созаемщиков -справка о доходах, документы, подтверждающие финансовое состояние и трудовую занятость заемщика/созаемщика -кредитный договор и документ об истории погашения кредита -свидетельство о госрегистрации права собственности на жилье, выписка из ЕГРП -справка от действующего кредитора об остатке задолженности по кредитному договору. На основании данных документов банк примет решение о рефинансировании.

Однако, при рефинансировании ипотечного кредита следует учитывать определенные нюансы: -в случае рефинансирования в ином банке, не в том, в котором выдан ипотечный кредит, следует сразу выяснить, возможно, ли, сначала получение денег для погашения первого кредита, а потом уже оформление залога той же недвижимости в новом банке -возможно ли досрочное погашение первого кредита (в ряде банков существуют запреты на досрочное погашение кредита – от 3 до 12 месяцев) -особую сложность представляет рефинансирование ипотечных кредитов под покупку жилья в новостройках, особенно ипотеки в строящемся доме -затруднения при рефинансировании могут возникнуть, если в квартире прописаны несовершеннолетние дети, а у заемщика нет в собственности другой недвижимости.

Так же, следует знать, что при оформлении нового ипотечного кредита могут иметь место следующие моменты: Так же, следует знать, что при оформлении нового ипотечного кредита могут иметь место следующие моменты: -могут не совпадать требования по страхованию недвижимости – в этом случае придется оформлять новую страховку -необходимо провести повторную оценку недвижимости – от этого будет зависеть выдача нового кредита и его сумма. Поскольку, цена на недвижимость постоянно растет, при рефинансировании в ряде банков можно получить большую сумму займа, нежели существующая сумма кредита, исходя из возросшей стоимости квартиры -пока новый кредитный договор не обеспечен залогом недвижимости (отсутствует перерегистрация залога на новый банк), банк выставляет более высокую процентную ставку из-за того, что он несет повышенные риски, однако, это ставка, обычно, не бывает выше действующей ставки по рефинансируемому кредиту -срок нового кредита зависит от вида продукта – квартиры на вторичном рынке или в новостройке, а при рефинансировании нецелевых кредитов под залог имеющейся в собственности квартиры – от качественных характеристик квартиры. В зависимости от этого фактора, срок нового кредитного договора может быть, как увеличен, так и уменьшен.

Рефинансирование позволяет погасить существующий кредит, за счет нового, более выгодного по процентным ставкам, срокам или сумме кредитования, займа. Однако, следует понимать, что данный процесс имеет как свои плюсы, так и минусы, поэтому прибегать к нему следует только хорошенько просчитав все будущие затраты и выгоды. Источник: http://provincialynews.ru |

provincialynews.ru

Порядок (процедура) рефинансирования ипотеки - основные этапы

Политика защиты персональной информации пользователей сайта

1. Общие условия

1.1. Настоящая Политика определяет порядок обработки и защиты Обществом с ограниченной ответственностью «МАС» (далее – ООО «МАС») информации о физических лицах (далее – Пользователь), которая может быть получена ООО «МАС» при использовании Пользователем услуг/товаров, неисключительной лицензии предоставляемых в том числе посредством сайта, сервисов, служб, программ, используемых ООО «МАС» (далее – Сайт, Сервисы).

1.2. Целью настоящей Политики является обеспечение надлежащей защиты персональной информации которую Пользователь предоставляет о себе самостоятельно при использовании Сайта, Сервисов или в процессе регистрации (создании учетной записи), для приобретения товаров/услуг, неисключительной лицензии от несанкционированного доступа и разглашения.

1.3. Отношения, связанные со сбором, хранением, распространением и защитой информации предоставляемой Пользователем, регулируются настоящей Политикой, иными официальными документами ООО «МАС» и действующим законодательством Российской Федерации.

1.4. Регистрируясь на Сайте и используя Сайт и Сервисы Пользователь выражает свое полное согласие с условиями настоящей Политики.

1.5. В случае несогласия Пользователя с условиями настоящей Политики использование Сайта и/или каких-либо Сервисов доступных при использовании Сайта должно быть немедленно прекращено.

1.6. В случае не согласия Пользователя в получении информации от ООО «МАС» Пользователь может отписаться от рассылки: - кликнув по ссылке Отписаться внизу письма - путем направления уведомления на электронную почту [email protected] или при телефонном обращении в контакт-центр. При поступлении уведомлений на электронную почту [email protected] или при телефонном обращении в контакт-центр в специальном программном обеспечении для учета действий по соответствующему Пользователю, создается обращение по итогам полученной от Пользователя информации. Обращение обрабатывается максимум в течение 24 часов. В результате информация о Пользователе не включается в сегмент рассылок по соответствующему региону.

2. Цели сбора, обработки и хранения информации предоставляемой пользователями Сайта

2.1. Обработка персональных данных Пользователя осуществляется в соответствии с законодательством Российской Федерации. ООО «МАС» обрабатывает персональные данные Пользователя в целях: - идентификации стороны в рамках соглашений и договоров заключаемых с ООО «МАС»; - предоставления Пользователю товаров/услуг, неисключительной лицензии, доступа к Сайту, Сервисам; - связи с Пользователем, направлении Пользователю транзакционных писем в момент получения заявки регистрации на Сайте или получении оплаты от Пользователя, разово, если Пользователь совершает эти действия, направлении Пользователю уведомлений, запросов; - направлении Пользователю сообщений рекламного и/или информационного характера — не более 1 сообщения в день; - проверки, исследования и анализа таких данных, позволяющих поддерживать и улучшать сервисы и разделы Сайта, а также разрабатывать новые сервисы и разделы Сайта; - проведение статистических и иных исследований на основе обезличенных данных.

3. Условия обработки персональной информации предоставленной Пользователем и ее передачи третьим лицам

3.1. ООО «МАС» принимает все необходимые меры для защиты персональных данных Пользователя от неправомерного доступа, изменения, раскрытия или уничтожения.

3.2. ООО «МАС» предоставляет доступ к персональным данным Пользователя только тем работникам, подрядчикам, которым эта информация необходима для обеспечения функционирования Сайта, Сервисов и оказания Услуг, продажи товаров, получении неисключительной лицензии Пользователем.

3.3. ООО «МАС» вправе использовать предоставленную Пользователем информацию, в том числе персональные данные, в целях обеспечения соблюдения требований действующего законодательства Российской Федерации (в том числе в целях предупреждения и/или пресечения незаконных и/или противоправных действий Пользователей). Раскрытие предоставленной Пользователем информации может быть произведено лишь в соответствии с действующим законодательством Российской Федерации по требованию суда, правоохранительных органов, а равно в иных предусмотренных законодательством Российской Федерации случаях.

3.4. ООО «МАС» не проверяет достоверность информации предоставляемой Пользователем и исходит из того, что Пользователь в рамках добросовестности предоставляет достоверную и достаточную информацию, заботится о своевременности внесения изменений в ранее предоставленную информацию при появлении такой необходимости, включая но не ограничиваясь изменение номера телефона,

4. Условия пользования Сайтом, Сервисами

4.1. Пользователь при пользовании Сайтом, подтверждает, что: - обладает всеми необходимыми правами, позволяющими ему осуществлять регистрацию (создание учетной записи) и использовать Услуги сайта; - указывает достоверную информацию о себе в объемах, необходимых для пользования Услугами Сайта, обязательные для заполнения поля для дальнейшего предоставления Услуг сайта помечены специальным образом, вся иная информация предоставляется пользователем по его собственному усмотрению. - осознает, что информация на Сайте, размещаемая Пользователем о себе, может становиться доступной для третьих лиц не оговоренных в настоящей Политике и может быть скопирована и распространена ими; - ознакомлен с настоящей Политикой, выражает свое согласие с ней и принимает на себя указанные в ней права и обязанности. Ознакомление с условиями настоящей Политики и проставление галочки под ссылкой на данную Политику является письменным согласием Пользователя на сбор, хранение, обработку и передачу третьим лицам персональных данных предоставляемых Пользователем.

4.2. ООО «МАС» не проверяет достоверность получаемой (собираемой) информации о Пользователях, за исключением случаев, когда такая проверка необходима в целях исполнения обязательств перед Пользователем.

5. В рамках настоящей Политики под «персональной информацией Пользователя» понимаются:

5.1. Данные предоставленные Пользователем самостоятельно при пользовании Сайтом, Сервисами включая но, не ограничиваясь: имя, фамилия, пол, номер мобильного телефона и/или адрес электронной почты, семейное положение, дата рождения, родной город, родственные связи, домашний адрес, информация об образовании, о роде деятельности.

5.2. Данные, которые автоматически передаются Сервисам в процессе их использования с помощью установленного на устройстве Пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы

5.3 Иная информация о Пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов ООО «МАС».

6. Изменение и удаление персональных данных

6.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в разделе, либо в персональном разделе соответствующего Сервиса. Пользователь обязан заботится о своевременности внесения изменений в ранее предоставленную информацию, ее актуализации, в противном случае ООО «МАС» не несет ответственности за неполучение уведомлений, товаров/услуг и т.п.

6.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию. При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов.

7. Изменение Политики конфиденциальности. Применимое законодательство

7.1. ООО «МАС» имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики. Действующая редакция всегда находится на сайте light-ipoteka.ru.

7.2. К настоящей Политике и отношениям между Пользователем и ООО «МАС» возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.

8. Обратная связь. Вопросы и предложения

8.1. Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки ООО «МАС» по электронной почте [email protected] или по телефону 8(495)241-05-53 или путем направления корреспонденции по адресу: г. Москва, ул. Проспект Мира 41, стр. 1

refinansirovanie-ipoteki.ru