Как взять кредит под залог квартиры или другой недвижимости в Сбербанке. Предоставление кредита под залог недвижимости

отзывы о процедуре. Как взять заем под залог недвижимости? :: BusinessMan.ru

Кто брал займ под залог недвижимости? Отзывы подтверждают, что получить средства таким способом довольно просто. Разберемся в этом вопросе подробнее. Займы под залог в виде недвижимого имущества предоставляют различного вида кредитные организации и частные лица. Для того, чтобы воспользоваться данным видом кредитования, физическому лицу необходимо иметь в собственности квартиру, дом либо земельный участок – любой вид недвижимости.

Кем предоставляются?

МФО и частные лица предоставляют подобные займы под залог недвижимости по упрощенной системе. Для этого потребуется минимальный пакет документации, привлечение поручителей не обязательно. В этом случае специалисты в срочном порядке выезжают к месту нахождения объекта недвижимости и делают заключение о его стоимости. При этом сделка может быть осуществлена даже при наличии долгов за коммунальные услуги. Кредитора не интересует уровень дохода и платежеспособность заемщика, а снимать с регистрационного учета прописанных в жилом помещении граждан не требуется. Помимо этого, имеется возможность взять займ под залог недвижимости, если вы являетесь владельцем лишь ее доли.

Договор залога

Данная сделка оформляется в виде договора залога, в условия которого входит то, что объект недвижимости обременяется кредитором, а заемщик с этого момента не имеет права совершать в отношении данного имущества никаких операций до истечения срока подобного соглашения. Тем не менее собственник жилья может проживать в этом доме или квартире. Какие имеются тех, кто брал займ под залог недвижимости, отзывы? Об этом далее.

Предложения МФО

Примерно половина всех микрофинансовых организаций предлагают физическим лицам кредиты под залог имущества. Подобные программы привлекают клиентов простотой процедуры оформления, а наличие в собственности недвижимости значительно увеличивает размер денежной суммы, которая может быть предоставлена им в качестве займа.

Для того чтобы оформить подобную сделку, потребуются следующие документы:

- договор приватизации либо наследования, дарения, купли-продажи конкретного объекта;

- справка, подтверждающая регистрацию недвижимости.

К условиям, на которых можно получить кредитные займы под залог недвижимости, относятся период от 1 месяца до 1 года, процентные ставки от 10 %, денежная сумма в размере 80 % от стоимости объекта недвижимости. Срок выдачи денег до 7 дней. График погашения подобных кредитов может быть установлен индивидуально для каждого конкретного клиента, а также возможно досрочное погашение задолженности либо отсрочка выплаты на срок до нескольких лет. Займ под залог недвижимости выдается в наличной форме либо в виде перевода на счет или пластиковую карту получателя.

Кредитование под залог имущества от частных инвесторов

Услуги физических лиц, которые предоставляют займ под залог недвижимости, также имеют некоторые преимущества. К ним относятся:

- Получение большой суммы денежных средств без учета официальных доходов.

- Если риски покрыты кредитной суммой, отсутствие всевозможных ограничений на ее размер.

- Помощь кредитора при оформлении сделки.

- Возможность индивидуальных условий погашения займа.

Условия

Займы под залог недвижимости между физическими лицами оформляются, как правило, на следующих условиях:

- процентные ставки – 13-25 % годовых;

- размер денежной суммы займа составляет от 60 до 90 % рыночной стоимости объекта недвижимого имущества;

- срок предоставления займа – до 5 лет;

- договор о кредитовании является основным гарантом подобной сделки.

Тем не менее, несмотря на все преимущества данного вида кредитования, физические лица, которые желают взять займ под залог недвижимости, имеют огромный риск стать жертвами мошенничества. Поэтому подобные сделки следует заключать с привлечением нотариусов, а также внимательно вникать в суть кредитного договора.

Оформление недвижимости под залог: что необходимо знать

Существует множество нюансов, которые нужно знать гражданам, желающим получить такой заем. К некоторым из них можно отнести следующее:

- Недвижимость, собственниками которой являются несовершеннолетние и недееспособные граждане, заложить весьма проблематично. Также редким случаем приема в качестве залога по кредиту являются коммунальные квартиры.

- Физические лица, закладывающие свою недвижимость, должны учитывать дополнительные расходы, связанные со страхованием данных объектов собственности, чего часто требуют кредиторы.

- При оформлении подобной сделки необходимо пригласить квалифицированного юриста, который будет ее свидетелем и сможет тщательно проверить все условия договора. Это также предполагает дополнительные расходы для заемщика.

- При оценке объекта недвижимости кредиторы часто занижают его рыночную стоимость. Для того чтобы этого не произошло, заемщик имеет право пригласить независимого оценщика.

Чем может грозить физическому лицу займ под залог недвижимости?

Особенности сделок с МФО

МФО одобрят практически 90 % заявок по займам под залог недвижимости. Это объясняется тем, что для них такие сделки весьма выгодны. Порядок рассмотрения здесь таков:

- Заемщик должен заполнить анкету, представленную на официальном сайте организации, где обязательно следует указать сумму кредита и информацию о залоговой недвижимости.

- После этого должен быть получен ответ о предварительном решении кредитной организации.

- Производится оценка рыночной стоимости имущества.

- Подписание договора займа.

- Государственная регистрация данного договора.

- Составление всех необходимых графиков погашения кредита и выдача клиенту денежной суммы.

По отзывам, займы под залог недвижимости в Тюмени оформляют быстро. Многочисленные отклики подтверждают, что такая практика здесь распространена.

Документами, которые заемщик должен предоставить МФО, являются выписка из домовой книги, а также свидетельство о праве собственности на конкретный объект недвижимого имущества. В день подачи данных документов физическому лицу могут выдать половину денежной суммы займа, а остальную часть - после государственной регистрации кредитного договора.

Особенности сделок с частными инвесторами

Физические лица, желающие оформить такого рода заем, могут сотрудничать с частными инвесторами, особенно если в их приоритетах – срочность получения на руки определенной суммы денежных средств, а также минимальный пакет документации. Частные кредиторы могут предложить им оформить подобную сделку двумя способами:

- При помощи договора залога, когда объект недвижимости остается в собственности у заемщика, однако предусмотрены определенные ограничения при распоряжении этим объектом.

- При заключении договора купли-продажи либо дарения недвижимого имущества с наймом и первоочередным правом его покупки.

Частные инвесторы, как правило, предлагают своим клиентам выбирать условия погашения подобных займов – по завершении срока договора, ежеквартально, ежемесячно и т. п.

Итак, что говорят те, кто брал займ под залог недвижимости?

Отзывы граждан

Иногда при оформлении небольших займов подтверждение залога и доходов физического лица не требуется. Однако граждане, которые однажды уже пользовались подобными услугами, замечают, что если в кредит нужна большая сумма денежных средств, то залог по недвижимости – единственное решение данной проблемы. Таким объектом может выступать как квартира или частный дом, так и участок земли.

Все способы кредитования, особенно с привлечением залоговых возможностей заемщиков, как утверждают клиенты банковских и иных кредитных организаций, имеют как плюсы, так и минусы.

Какие еще имеются отзывы? Кто брал займ под залог недвижимости и остался доволен?

Плюсы кредитования с залогом

Итак, когда речь идет о кредитах с использованием залогов, они обычно являются нецелевыми. Поскольку полученные в заем денежные средства клиент может тратить по собственному усмотрению, документального подтверждения не требуется.

Плюсом подобного варианта кредитования является то, что заемщик в данном случае может получить в долг довольно крупную сумму финансовых средств, но и получить наиболее выгодные для себя условия кредитования, например такие, как низкий процент и отсутствие документального обеспечения по займу под залог недвижимости.

Отзывы граждан, воспользовавшихся данной возможностью, говорят о том, что это очень удобно и выгодно в ситуациях, когда предоставить все необходимые для кредитования в банке документы не представляется возможным, а деньги нужны в срочном порядке.

Минусы кредитования с залогом

Минусами граждане, кредитовавшиеся в организациях подобного типа, считают более длительную процедуру оформления кредитов, оформление дополнительных услуг по страхованию и оценке рыночной стоимости недвижимой собственности и т. п.

Естественно, при наличии залога, у клиента значительно повышаются шансы на одобрение заявки на кредит, однако следует понимать, что имущество, находящееся в залоге, будет принадлежать кредитной организации. Пока клиент не погасит задолженность и не закроет кредитный договор, он не сможет распоряжаться данным имуществом на личных правах. То есть он не сможет такую недвижимость продать, подарить третьему лицу, обменять, сделать перепланировку и т. п. Это также является минусом такого кредитования.

Следующий минус – если клиент несколько месяцев пропускает платежи по займу, кредитная организация имеет право подать на него в суд, а также потребовать изъятие недвижимости для ее продажи. Поэтому перед тем, как начать оформление подобных займов, необходимо реально оценить свои возможности по уплате долга, иначе можно потерпеть огромный убыток в виде потери своей недвижимости.

Перечень банков, предоставляющих кредит под залог недвижимости

Следуя информации, изложенной в отзывах клиентов банков, пользовавшихся подобными программами кредитования, к банкам, предоставляющим займы под залог недвижимого имущества, относятся:

- «Восточный Экспресс Банк». Здесь можно взять кредит на сумму свыше 15 млн рублей под 10 % годовых на период до 20 лет.

- «Газпромбанк». В данной организации существует программы, согласно которым клиентам могут выдавать суммы более 30 млн рублей на срок до 15 лет под процентную ставку 11 %. Комиссии за выдачу кредитов здесь не предусмотрены.

- «Банк Жилищного Финансирования». Здесь можно оформить кредитный договор под залог недвижимости под 13 % в год, где максимальная сумма такого займа не превышает 6 млн рублей на срок до 20 лет.

- «Сбербанк России». Оформляет займы под залог недвижимости на сберкнижку. По отзывам, этот вариант самый выгодный для клиентов. Процентные ставки здесь небольшие – от 13 % в год, сумма кредита не более 1 млн рублей на максимальный срок 10 лет. Минусом кредитования в данном банке является то, что предложить здесь могут денежную сумму, которая составит не более 50 % рыночной стоимости конкретного объекта.

- Выдать займ под залог недвижимости может «Промсвязьбанк». Здесь существует программа «Альтернатива», согласно которой можно получить займы в размерах до 10 млн рублей по ставке 14 % в год, на срок до 15 лет. Комиссий и дополнительных платежей по данной программе не предусмотрено.

Заключение

В отзывах граждан, воспользовавшихся этими и иными программами кредитования под залог имущества недвижимого характера, содержится много различной информации о том, как происходит процедура оформления займа в конкретных банках. Однако у каждой компании существуют собственные требования как к объекту обеспечения кредитов, так и к клиентам, их документации и обязанностям по выплате задолженностей. То есть в каждой кредитной организации существуют свои нюансы и сложности, которые также необходимо учитывать.

businessman.ru

Порядок оформления кредита под залог недвижимости

Кредит под залог недвижимости оформляется по стандартной схеме выдачи кредита.

1. Подается заявка с полным пакетом документов.

2. Происходит ее одобрение (бывает и отказ, тогда на этом процедура получения кредита в конкретном банке заканчивается).

3. Оформляется кредитный договор, договор залога, составляется закладная.

4. Регистрируется в госреестре закладная.

5. Страхование заемщиком залога и личное страхование (при необходимости).

6. Получение кредитных денежных средств.

7. Выплата кредита.

Вот в принципе основные этапы оформления залогового кредита. Рассмотрим некоторые пункты поподробней.

Процедура оформления залога включает в себя и оценку его рыночной стоимости. Оценивает недвижимость в зависимости от условий определенного банка или сами сотрудники банка, или оценщики. Составляется отчет об оценке, где содержится информация о состоянии дома-квартиры, ее транспортная доступность и прочие особенности, которые влияют на рыночную стоимость жилья.

Определенная в результате оценки рыночная стоимость залога необходима для высчитывания максимальной суммы кредита. Обычно она составляет не более семидесяти – восьмидесяти процентов от рыночной цены.

Далее составляются кредитный договор и договор залога, в которых обязательно прописываются срок и сумма кредита, условия залога и погашения, условия закрытия закладной. Вместе с самой закладной они регистрируются в государственном реестре регистрации права.

Потребительский кредит

Конечно данный вид кредита затратен в плане времени, обычно на полное оформление с момента подачи документов и выплатой денег заемщика проходит около месяца. Заемщик не может сдавать в аренду заложенное имущество и специально ухудшать его, за это банк совместно со страховой компанией может наложить штраф.

Многие банки сотрудничают обычно с несколькими определенными проверенными страховыми компаниями, поэтому заемщику предоставляется их список, и он обязан в течение пяти дней после подачи документов на оформление в госреестр застраховать предмет залога, и если это предусмотрено договором, то и свою жизнь, и трудоспособность. Договор страхования заключается на год, и каждый год его надо пролонгировать. А также необходимо предоставлять оригинал продленного договора страхования в банк, иначе кредитное учреждение может ответить на непредставление договора повышение процентной ставки (если это предусмотрено кредитным договором).

finardi.ru

Нюансы кредитования под залог недвижимости

Ситуации, когда нам оперативно требуется существенная сумма денежных средств, возникает довольно часто. И не всегда помощь родственников или личные сбережения позволяют решить нам насущные финансовые вопросы в полной мере. В подобных случаях единственным способом решения проблемы является обращение в банковскую организацию с целью оформить там кредит.

Нюансы кредитования под залог недвижимости

Финансовые организации предоставляют необходимую сумму при подтверждении платёжеспособности заёмщика. В случае, если претендент на получение кредита не может предоставить в банк, по какой-либо причине, финансовые документы, подтверждающие его способность своевременно выполнять взятые платёжные обязательства перед кредиторами, а получить кредит необходимо в сжатые сроки, банковская организация предлагает кредитную программу под залог недвижимости. Банки выдают потенциальным клиентам крупные займы, а недвижимость в этом случае служит гарантией возврата денежных средств.

Под залог какой недвижимости могу выдать кредит?

Несмотря на простоту оформления кредитов под залог недвижимости для потенциальных клиентов банк выдвигает специальные требования, которые важно иметь в виду при принятии решения о получении займа по данной программе.Следует учесть, что сложившаяся практика предоставления банками кредитов под залог недвижимости ориентирована, прежде всего, на выбор в качестве залогового обеспечения недвижимости, расположенной в столичных и региональных центрах, городах, а не в сельской местности. Иными словами, при рассмотрении вопроса о предоставлении потенциальному клиенту крупного кредита, банковская организация, вероятнее всего, примет положительное решение в том случае, если в качестве залогового обеспечения будет предложена более ликвидная недвижимость (например, квартира в городе), а не небольшой дом в сельской местности. Во втором случае весьма вероятно, что финансовая организация откажет в предоставлении кредита, либо предложит существенно ужесточённые условия займа.

Понятно, что такой подход вызван объективными причинами, связанными с существенными потенциальными трудностями с продажей залоговой недвижимости в сельской местности и потерей её стоимости при продаже, которые могут возникнуть. Кроме того, важно иметь в виду, что вопрос о предоставлении кредита банковская организация будет принимать с учётом наличия у потенциального заёмщика документов о праве собственности на объекты недвижимости. Определяющую роль играет факт наличия в собственности заёмщика иной недвижимости (квартиры, дома), помимо недвижимости, предоставляемой под залоговое обеспечение. Это связано с тем, что снижаются риски для банка в том случае, если у заёмщика возникнут проблемы с погашением кредита и выселить заёмщика ввиду отсутствия у него другого жилья будет очень непросто.

Потенциальному клиенту необходимо знать и учитывать два важных обстоятельства, при оформлении заявки на получение кредита под залог недвижимого имущества:— недвижимость, предоставляемая банку в качестве залогового, должна находиться в его индивидуальной собственности;— недвижимость должна обладать хорошей перспективой её продажи по цене, близкой к рыночной.

Особенности банковского кредита под залог недвижимости

При всей простоте кредитных программ предоставляемых под залог недвижимости, как это может показаться на первый взгляд, существует ряд особенностей. Именно при оформлении данного вида кредита потенциального клиента ждут ряд тонкостей и нюансов. Неоднозначность залоговых программ кредитования заключается в том, что при наличии целого ряда преимуществ, таких как возможность получить значительную сумму денежных средств в довольно сжатые сроки и не доказывать при этом банку свою платёжеспособность (читайте подробнее про оценку кредитоспособности заёмщика), существуют определённые особенности, регулирующие условия кредитного договора. Так, банковской организации необходимо усилить страховку со стороны потенциального клиента, чтобы учесть риски, связанные с невозможностью выполнения заёмщиком долговых обязательств.

По сравнению с беззалоговой программой кредитования, займ под залог недвижимости предоставляет более выгодные условия кредитования, к примеру, сниженная процентная ставка. Кроме того, весомым преимуществом данной программы является предоставление финансовым учреждением существенно более крупной суммы денежных средств по сравнению с потребительским кредитом по беззалоговой схеме. Это связано с тем, что банковская организация в случае оформления кредита под залог недвижимости исходит из оценочной стоимости, предоставленной в залог недвижимости.

Что необходимо знать заёмщику?

Но заёмщик должен знать и четко понимать, претендуя на получение кредита наличными под залог недвижимости, он идёт на определённые риски. В случае возникновения у заёмщика обстоятельств, препятствующих выполнению долговых обязательств, недвижимость (квартира, дом) может быть продана банком в счёт погашения предоставленного займа. Рекомендуем прочесть, как банк проводит взыскание кредитной задолженности и могут ли забрать имущество за долги?

И, наконец, потенциальным клиентам банка следует помнить, что предлагаемая банком программа кредитования под залог квартиры или дома, при всей своей неоднозначности, является удобным и гарантированно безопасным способом, а в ряде случаев – единственной возможностью, получить в сжатые сроки большую сумму денег на свои личные цели.

hbon.ru

Нецелевой кредит под залог недвижимости в Сбербанке: условия и особенности

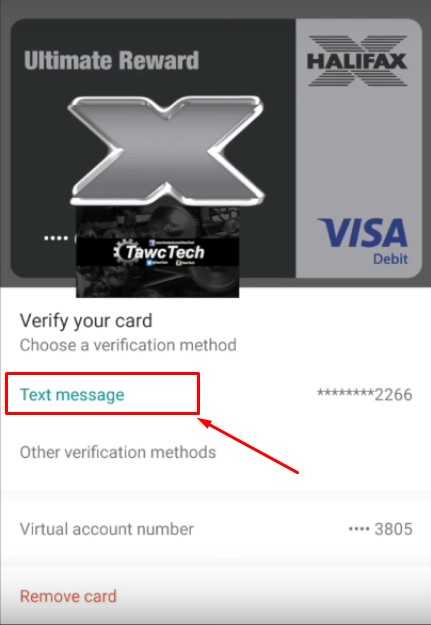

Альтернативой ипотечному кредитованию без первоначального взноса в Сбербанке является оформление кредита под залог имеющейся у заемщика недвижимости. Кредитная программа предусматривает выдачу займов на крупные суммы и с длительным сроком погашения.

Условия нецелевого кредита

Оформить кредит можно на любые цели, не требуется подтверждение направления расходования средств. В обеспечение могут быть предложены дом, квартира, земельный участок, гараж. В залог принимается недвижимость, оформленная в собственность заемщика.

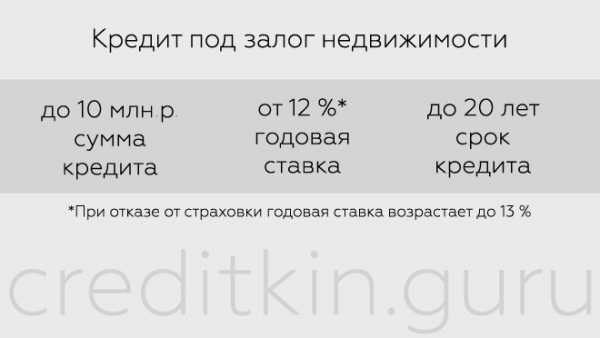

Параметры кредитования:

- Получить по кредитной программе можно от 500 тыс. р., максимальная сумма ограничивается 60% от рыночной стоимости объекта залога, до 10000 тыс. р.

- Кредит предоставляется до 20 лет.

- Процентная ставка для зарплатных клиентов банка 12% годовых, для прочих клиентов 12,5%. Если клиент отказывается застраховать жизнь и здоровье – 13%.

Заем под залог недвижимости предоставляется в том отделении банка, которое обслуживает район, где прописан или работает заемщик, единовременно. Для погашения кредита банком разрабатывается график с ежемесячным взносом равными долями (аннуитетными платежами) на весь период кредитования. Досрочное погашение допускается без ограничений и комиссий, по заявлению от заемщика.

Требования к заемщику и залогу

Ссуда оформляется на одного заемщика, если его дохода достаточно для погашения долга. Если при расчете платежеспособности учитывается доход второй половины семьи, то супруг (га) привлекается созаемщиком. Предоставление поручительства не является обязательным условием. При оформлении кредита под квартиру, которая принадлежит супругам в долях, они выступают созаемщиками по договору.

Каким критериям должен соответствовать заемщик:

- Возрастные рамки заемщика 21–75 лет, для каждого созаемщика. Когда кредит предоставляется без справки о доходах, максимальный возраст составляет 65 лет на дату окончания кредита.

- Зарплатные клиенты Сбербанка могут получить ссуду независимо от стажа, для прочих клиентов он должен составлять минимум 12 месяцев за последние 5 лет и полгода на последнем месте работы.

- Данная программа рассчитана на клиентов, которые работают по найму. Для владельцев и руководящих лиц малого бизнеса, индивидуальных предпринимателей в банке, участников КФХ, разработаны другие программы кредитования. Данное ограничение касается и титульного заемщика и созаемщика по договору.

- Программа не предусматривает стопроцентного отказа при наличии плохой кредитной истории, но ее проверка осуществляется в обязательном порядке. Однозначно будет отказано в выдаче кредита при наличии открытых просрочек. Другие характеристики обслуживания действующих договоров рассматриваются в индивидуальном порядке.

Заявка рассматривается 2–8 дней после представления пакета документов. Он состоит из документов о платежеспособности заявителя и документов на залог имущества.

Платежеспособность заявителя подтверждается справками о доходах и занятости. Перечень документов :

Без подтверждения доходов оформить ссуду могут зарплатные клиенты банка, если поступления денег по карточному счету происходят регулярно в течение 6 месяцев и их достаточно для погашения кредита и процентов.

Для других категорий заемщиков подтверждение платежеспособности является обязательным.

К залогу предъявляются следующие требования:

- Отсутствие обременения.

- Наличие и соответствие всех документов на недвижимость.

- Объект или земельный участок должны быть ликвидными.

По предлагаемому в залог объекту недвижимости должны быть представлены следующие документы:

- Подтверждение права собственности на залоговое имущество.

- Выписка из ЕГРН (срок действия 30 дней).

- Технический паспорт объекта недвижимости, кадастровый план земельного участка.

- Согласие второй половины семьи на сделку (оформляется нотариально).

- Прочие документы по требованию банка.

Дополнительно за счет заявителя производится оценка рыночной стоимости недвижимости.

Пошаговая инструкция получения кредита

Прежде чем принять решение о получении ссуды, заемщик должен рассчитать свои финансовые возможности, реально оценить поступление денежных средств в долгосрочной перспективе. Кроме того, необходимо просмотреть программы банков по нецелевым кредитам под залог недвижимости, чтобы выбрать наиболее приемлемые индивидуальные условия. Когда решение о получении ссуды в Сбербанке принято, он должен совершить следующие действия:

- Зайти на сайт компании http://www.sberbank.ru. Внимательно ознакомиться с условиями программы. При возникновении вопросов можно связаться со специалистами кредитной организации по горячей линии. Тел. 7 (495) 500 55 50.

- При помощи онлайн-калькулятора рассчитать прогнозируемое ежемесячное погашение задолженности, определиться с необходимой суммой.

- Собрать документы по платежеспособности и залогу согласно предложенному списку.

- Прийти в подразделение банка, которое обслуживает район, где живет или работает заявитель. При себе иметь паспорт и пакет документов.

- Заполнить анкету-заявку на кредит по образцу правильного заполнения.

- После принятия банком предварительного решения о предоставлении кредита, заемщик должен произвести рыночную оценку объекта залога. После получения отчета уточняется сумма кредита и его прочие параметры.

- Документы на недвижимость сдаются на регистрацию.

- После получения документов о наложении обременения на имущество и заключения договора страхования, кредит предоставляется заемщику.

Всего оформление сделки может занять до 30 дней, при наличии всех документов и необходимых согласований.

Преимущества и недостатки программы от Сбербанка и 4 предложения конкурентов

Ссуды на большие суммы под залог квартиры, дома, земельного участка, предоставляются многими крупными кредитными компаниями. Например:

| «Россельхозбанк»

| «Нецелевой потребительский кредит под залог жилья» | До 10000 | 10 | 16,5–19,5 | Есть возможность оформить заявку онлайн. |

| «ВТБ 24» | «Кредит под залог имеющегося жилья» | 600–15000 | 20 | от 11,45 | Максимальная сумма кредита 50% от рыночной стоимости залога. |

| «Совкомбанк» | «Кредит под залог недвижимого имущества» | 200–30000 | 10 | 18,9 | Может быть затребовано поручительство физического лица. Возможно оформление договора индивидуальному предпринимателю. |

| «Альфа-Банк» | «Кредит под залог имеющегося жилья» | 600–10000 | 30 | 12,99–13,99 | Ссуды предоставляются, кроме работников по найму, владельцам бизнеса, частным нотариусам, адвокатам. |

Программы кредитования частных лиц под залог дома, квартиры и т. д. в целом по банкам не сильно отличаются друг от друга. Поэтому выбирая кредитора, заемщик может оперировать такими дополнительными сведениями, как:

- Местонахождение дополнительного офиса банка, чтобы было удобно оформлять и обслуживать долг. Качество обслуживания клиентов в представительстве банка.

- Наличие у кредитора онлайн-банкинга.

- Возможность досрочного погашения и т. д.

Плюсы программы выдачи нецелевого кредита под залог имущества от Сбербанка:

- Предоставление ссуды на льготных условиях для зарплатных клиентов банка, работникам предприятий-партнеров кредитной организации.

- Кредитные программы других банков предлагают более высокие процентные ставки, может быть затребовано поручительство физических лиц.

- Возможность взять кредит под залог без дополнительных комиссий.

- Возможность оформить кредит под земельный участок.

- Наличие сервиса «Сбербанк Онлайн» позволяет обслуживать долг просто и быстро.

- По сравнению с другими кредитными программами Сбербанка: возможность получить до 10 млн. р. на длительный срок, кредиты без залога Сбербанка предоставляются до 5 лет, при максимальной величине до 3 млн. р., выиграть в процентной ставке до 1% (при большом кредите это играет роль).

- Дополнительную возможность взять крупную сумму денежных средств получают также люди, которые работают неофициально и подтвердить свой доход могут только справкой по форме банка.

Кредитная программа является востребованной и удобной, однако, по отзывам клиентов, имеет свои минусы:

- Невозможность подачи заявки онлайн.

- Ссуда предоставляется не всем категориям заемщиков.

- При невозможности погашения кредита, кредитор имеет право обратиться в суд за взысканием заложенного имущества.

- Дополнительные расходы увеличивают полную стоимость сделки.

Наиболее выгодной сделка будет для заемщиков, которые получают заработную плату через кредитную компанию, для тех, у кого нет первоначального взноса для оформления ипотеки на приобретение недвижимости.

Что будет, если банк подаст в суд

Для банков кредиты с обеспечением являются менее рискованными по сравнению с другими видами ссуд. Если заемщик отказывается рассчитываться по долгам, кредитор имеет право через суд взыскать залог для дальнейшей реализации.

Надо понимать, что банку необходимо вернуть денежные средства, поэтому при возникновении ситуации, когда заемщик допускает неуплату кредита, нельзя прятаться от кредитора. Необходимо срочно связаться с банком и выработать совместную программу погашения задолженности в досудебном порядке. Иначе можно лишиться собственной недвижимости, т. к. кредитор будет реализовывать имущество на своих условиях.

ДАТА ПУБЛИКАЦИИ: 01.12.2020

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Как взять кредит под залог недвижимости: правила и ограничения

Загрузка... Кредит под залог недвижимости — удобный продукт для владельцев жилой или коммерческой площади, которые нуждаются в срочной финансовой помощи. Банки и кредитные организации предлагают большое разнообразие займов под залог имеющейся недвижимости. Это могут быть как ипотечные, так и нецелевые кредиты.

Кредит под залог недвижимости — удобный продукт для владельцев жилой или коммерческой площади, которые нуждаются в срочной финансовой помощи. Банки и кредитные организации предлагают большое разнообразие займов под залог имеющейся недвижимости. Это могут быть как ипотечные, так и нецелевые кредиты.

Основные требования к заемщику

Для получения кредита под залог недвижимости обычно предъявляются те же условия, что и в случае других видов кредитных продуктов:

- Возраст от 21 года. В некоторых организациях (в основном — в МФО) порог может быть ниже — 18 лет. Но существуют банки, у которых минимальный возраст для такого вида кредита более высокий (до 25 лет). Верхний возрастной порог ограничивается обычно 60–75 годами — в зависимости от решения банка и его политики.

- Заемщик должен быть владельцем имущества, предоставляемого для залога. В качестве доказательства предъявляются все необходимые документы, устанавливающие правообладание.

- Дееспособность. В противном случае существует высокий риск отчуждения залогового имущества, что влечет за собой большие риски для банка.

Некоторыми банками и организациями могут предъявляться дополнительные требования к заемщику:

- Официальное трудоустройство. Срок работы на последнем месте — от 3-х до 6-ти месяцев.

- Справка о доходах. Соотношение размера доходов и суммы предоставляемого кредита устанавливается банком или кредитующей организацией.

- Наличие поручителей. Их количество и условия также находятся в ведении банка.

Обычно, при наличии залога вышеприведенные условия не являются обязательными и могут предъявляться лишь в некоторых случаях:

- Предоставление ипотечного кредита;

- Оформление займов на льготных условиях;

- Плохая кредитная история заемщика;

- Неточности при оформлении заявки;

- Попытки мошенничества со стороны заемщика;

- Подозрения на неблагонадежность заемщика.

Также банки часто отказывают в оформлении залоговых кредитов гражданам, не являющимся физическими лицами или привлекающих в качестве созаемщиков и поручителей индивидуальных предпринимателей, главных бухгалтеров малых предприятий, других юридических лиц.

Какая недвижимость может быть принята банком в залог?

Определенные требования предъявляются кредитующей организацией и к недвижимости. В разных банках и компаниях они различаются, но обычно не существенно.

В залог может быть принято недвижимое имущество следующих категорий:

- Жилплощадь — дом, квартира или комната;

- Выделенная часть в доме или квартире;

- Коммерческая недвижимость — торговые и офисные здания;

- Нежилые помещения — склады, гаражи, промышленные здания;

- Дачные домики, флигели, гаражи;

- Различные хозяйственные постройки.

Банком могут предоставляться кредиты на разных условиях и под разные проценты.

Какая недвижимость не рассматривается банками в качестве залога

Обычно это касается недвижимого имущества, с которым могут возникнуть сложности при судебных разбирательствах или которое не отличается высокими эксплуатационными качествами, не может послужить надежной гарантией для банка.

Получение кредитов будет затруднено или невозможно, если в качестве залога предоставляются:

-

Аварийное жилье не может принято в качестве залога

Аварийные здания, постройки, подлежащие сносу и/или реконструкции;

- Здания после пожаров, землетрясений, других стихийных бедствий, эксплуатация которых невозможна без восстановления;

- Постройки и жилые объекты, еще не введенные в эксплуатацию или оформленные с серьезными нарушениями;

- Жилплощадь, в которой зарегистрированы несовершеннолетние дети, нетрудоспособные лица, находящиеся на иждивении, заключенные, отбывающие наказания в тюрьмах или колониях, пропавшие без вести;

- Недвижимость, находящаяся под банковским или судебным обременением, оспариваемая наследниками, хозяйствующими субъектами или третьими лицами.

Также в залог не может быть взято недвижимое имущество, которое находится в совместной собственности (без выделенных долей), если совладелец не дает своего согласия. В случае наличия письменного согласия совладельца кредитная организация может потребовать дополнительную информацию о нем для более детального изучения вопроса. Присутствие совладельца при заключении кредитного договора в некоторых компаниях является обязательным.

Ограничения на займы под залог недвижимости

Ограничения есть у всех банковских и кредитных организаций, часто они касаются именно суммы. Максимальный размер займа определяется стоимостью недвижимости. Обычно это 60–90% от рыночной цены — в зависимости от политики организации, типа и состояния помещения (здания), благонадежности заемщика. Оценка осуществляется экспертами по приглашению банка или МФО.

Во внимание принимаются следующие параметры:

- Месторасположение. Большинство кредитных организаций не принимают в залог расположенную в других регионах недвижимость, так как это сопряжено с повышенными рисками и создает трудности для оценки и контроля.

- Назначение. Под обеспечение жилплощади получить кредит проще, чем в случае с гаражом или дачным домиком. Это связано со стоимостью недвижимости и с ее востребованностью.

- Состояние. Жилье или коммерческое помещение должны быть ликвидными, то есть не требовать больших вложений для использования. В противном случае сумма кредита может быть снижена, а то и вовсе можно получить отказ.

- Инженерные коммуникации. Их наличие — вне зависимости от типа здания — существенно повышает вероятность одобрения и процент выплачиваемой от стоимости суммы.

- Некоторые другие факторы. Например, многими организациями при принятии решения по кредиту, учитывается этажность здания, район города, где расположена квартира, транспортная доступность и наличие инфраструктуры.

В расчет берутся многочисленные факторы, которые могут повлиять на стоимость жилья, в том числе и в перспективе. Обычно банки и кредитные организации несколько снижают оценочную стоимость объекта относительно реальной рыночной цены. Это связано с желанием подстраховаться себя от возможных рисков.

Чем хорош кредит под залог недвижимости?

Распространение и популярность кредитов под залог объясняются их удобством и простотой оформления. Кроме того, очевидными плюсами такого кредита являются:

- Низкая процентная ставка — обычно не более 20% годовых;

- Долгий срок кредитования — в некоторых организациях при ипотечном кредите до 25 лет;

- Минимальный пакет документов при оформлении недвижимого имущества в залог;

- Возможность взять крупную сумму, предоставив дорогостоящую недвижимость как гарантию;

- Более мягкие условия к заемщикам.

В большинстве кредитных организаций подобные займы можно оформлять без поручителей, справки о доходах, официального трудоустройства.

Где взять заем под залог недвижимости?

Компания «Содействие Финанс Групп» предлагает выгодное кредитование под залог недвижимого имущества. Помогаем людям решать финансовые проблемы, предоставляя удобные кредиты на любые цели.

Наши преимущества:

- Большой ассортимент кредитных предложений;

- Выгодные условия предоставления и погашения;

- Простота оформления;

- Минимальные сроки рассмотрения заявки;

- Программы лояльности для постоянных клиентов;

- Быстрая оценка имущества специалистами компании.

Ознакомиться с требованиями и условиями можно на официальном сайте компании. Здесь же можно заполнить онлайн-заявку для расчета срока и ежемесячного платежа, получения предварительного одобрения. Для получения консультационной помощи, обращайтесь к специалистам компании по телефонам или через соцсети.

Воспользуйтесь нашим бесплатным сервисом подбора наиболее выгодных кредитных предложений:

Рекомендуем статьи по теме:

cowcash.ru

Кредит под залог недвижимости в 2018 году

Цикличность жизни характеризуется периодами благополучия и периодами, которые влекут острую нехватку денежных средств.

Такая ситуация возникает при смерти родственников, рождении ребенка, свадьбе, поступлением на плотной основе в институт, приобретении машины.

Срочная потребность в крупной сумме денежных средств заставляет нас обращаться в банк, чтобы заимствовать необходимую сумму.

Для многих людей, которые первый раз сталкиваются с кредитованием, эта процедура вызывает страх, что их могут обмануть.

Понимание как взять кредит под залог недвижимости, позволяет заемщику оценить все плюсы и подводные камни этого процесса.

Общие моменты

Развитая структура кредитования предусматривает кредитные программы, которые способны заинтересовать многих.

Если заемщик готов оформить в залог по кредиту имущество, то вероятность положительного ответа о предоставлении ссуды возрастает в разы.

Если залогом выступает недвижимость, то банки готовы предложить лояльные условия кредитования. Это обусловлено высокой ликвидностью данного предмета залога.

Ведь в случае невозврата ссудной задолженности, кредитор имеет право в судебном порядке реализовать заложенную недвижимость по залоговой стоимости.

Залоговая стоимость недвижимости составляет 60–80 процентов от ее рыночной цены. Столь низкая стоимость позволяет реализовать недвижимость максимально быстро.

Ликвидность залога недвижимости неоспорима и ее залог для получения ссуды имеет ряд плюсов:

- процент одобрение залогового кредита достаточно высок;

- вы продолжаете пользоваться, заложенной недвижимостью или сдавать ее в аренду;

- залогодателем объекта недвижимости может быть не только заемщик, но и третье лицо;

- после погашения кредита обременение с предмета залога снимается.

Некоторые неудобства, тем не менее присутствуют:

- заемщик обязан произвести расходы по оценке объекта залога;

- застраховать предмет залога и свою жизнь;

- зарегистрировать ипотеку в Росреестре;

- размер кредита составляет не более 60-80% от рыночной стоимости объекта недвижимости;

- просрочка по кредиту может привести к реализации банком залога.

Что это такое

Кредит под залог объекта недвижимости – это узаконенная процедура передачи денежных средств (кредита) от банка клиенту, залогом по которому является недвижимое имущество.

На срок кредита оно переходит в собственность банка (ст. 1 ФЗ от 16.07.1997 г. № 102 «Об ипотеке (залоге) недвижимости»).

Другими словами, кредит под залог, имеющейся недвижимости, представляет собой потребительский заём.Жилая недвижимость, предоставляемая в залог, служит гарантией возврата денежных средств.

Многие банки упростили условия кредитования и не требуют в качестве дополнительных гарантий предоставлять поручительство других лиц.

Условие о предоставлении заемщиком залога обусловлено некоторой особенностью.

При наличии у человека нескольких кредитов и существующей просрочки, первоочередное право удовлетворения требований финансовых структур будет принадлежать тому кредитору, у которых в залоге находится имущество.

При возникновении у заемщика затруднений с погашением займа, он может лишиться всего залога.

Обращаясь за кредитом в банк, целесообразно изучить процедуру оформления кредита под залог недвижимости и перечень необходимых для этого документов. Бланк договора о залоге недвижимости можно скачать здесь.

Залоговое имущество подлежит оценке кредитным экспертом или оценочной компанией, которая должна быть аккредитована в банке-кредиторе, иначе банк не примет оценочный отчет.

Оценка недвижимости производится до кредитного комитета, на котором рассматривается возможность и условия кредитования.

После принятия положительного решения о кредитовании, необходимо надлежащим образом оформить ипотеку. Этот процесс занимает до двух недель.

После государственной регистрации ипотеки, вы получите свидетельство о праве собственности на недвижимость, где будет указано – ипотека. По окончании кредита, вам выдадут первоначальное свидетельство о праве собственности.

Такая процедура кредитования снижает оперативность сделки, но позволяет оформить большую сумму займа под меньший процент, в отличие от других видов залога.

В каждом банке свои условия оформления кредита под залог недвижимости. Но существует ряд общих требований:

- Требуется представить правоустанавливающие документы, которые подтверждают право собственности на данную недвижимость и земельный участок, расположенный под строением.

- Необходим техпаспорт.

- Оформленного надлежащим образом кадастрового плана земельного участка, если объект – отдельно стоящее здание.

- Выписка ЕГРН.

- Отсутствие задолженности по налогам.

- Надлежащее техническое состояние предмета залога.

Не стоит забывать, что до получения заемных средств вам придется оплатить не только страховку, но и работу оценочной компании, за произведенную оценку, предлагаемой в залог недвижимости.

Условия выдачи

Большинство требования банковских структур, для рассмотрения вопроса о кредитовании схожи:

- Наличие положительной кредитной истории.

- Платежеспособность заемщика.

- Отсутствие обременения на недвижимое имущество и его страхование.

- Объект недвижимости не может находиться в аварийном состоянии.

- Подписание кредитного договора.

- Представление заемщиком ряда документов:

- заявки на кредит;

- паспорт заемщика;

- копию трудовой книжки и справку 2-НДФЛ;

- согласие супруга(ги) на залог.

Перечень необходимых документов может быть больше, все зависит от требований банка-кредитора.

Действующие нормативы

Кредитно-финансовая организация примет в залог следующее имущество, относимое к недвижимости:

- дачи, гаражи и другие строения;

- земельные участки;

- жилой дом или часть его;

- квартиры;

- комнату, в коммунальном общежитии;

- объекты, нежилого назначения, используемые для ведения коммерческой деятельности.

Эти виды недвижимости предусмотрены ст. 5 ФЗ № 102 «Об ипотеке (залоге) недвижимости» от 16.07.1997 г.

Если недвижимость находится в совместном владении, то залог возможен при получении согласия от всех собственников (ст. 7 ФЗ №102).

При долевой собственности, залогодатель имеет право заложить свою долю недвижимого имущества, получив только согласие супруги (га).

Кредитная организация не примет в объект недвижимости, если она:

- требует ремонта;

- подлежит сносу;

- имеет обременение у другого кредитора.

А также залог невозможен, если в помещении прописаны:

- граждане, отбывающие срок;

- престарелые иждивенцы;

- лица, находящиеся на лечении в психиатрическом учреждении;

- несовершеннолетние;

- граждане, проходящие службу в армии;

- другие родственники залогодателя.

На период кредитования в жилом помещении никто не должен быть прописан. С детьми выписка происходит немного сложнее.

Они могут быть выписаны с согласия органа опеки и попечительства. Выписка осуществляется в жилое помещение, которое не может быть хуже того, из которого их выписали.

Как получить банковский кредит под залог недвижимости

Заложить недвижимость актуально в следующих случаях:

- потребность большого заимствования;

- размер официального дохода недостаточен, для рассмотрения запрошенного кредита;

- отсутствие сбережений, чтобы внести первоначальный взнос.

Повышенные в этих случаях риски кредитования, отражаются на увеличении ставки по этим кредитам.

Учитывая обнищание населения России в 2018 году и возросший процент невозврата кредитов, банки стараются получить подтверждение платежеспособности заемщика.

Если этого недостаточно, то увеличивается дисконтирование рыночной стоимости, закладываемой недвижимости.

Банковским структурам выгодно осуществлять кредитование граждан и юридических лиц. Это один из основных источников дохода.

Банки привлекают денежные средства на длительный срок под низкие проценты, а кредитование осуществляют на короткий срок под более высокую процентную ставку.

Согласно Российскому законодательству, в случае просрочки по кредиту, банк имеет преимущество перед другими кредиторами в части удовлетворения своих требований за счет имущества, оформленного в залог.

Каждый индивидуум, испытывающий потребность в кредитовании, должен пройти несколько этапов, чтобы получить кредит:

- Внимательно изучить условия кредитования и получить консультацию у менеджера банка, чтобы задать возникшие вопросы и взять список требуемых документов.

- Собрать документы и заказать оценку объекта недвижимости.

- Заполнить и подать заявку для рассмотрения вопроса о кредитовании.

- Дождаться решения кредитного комитета банка, в котором содержатся условия предоставления займа.

- Подписать кредитный договор и договор залога (ипотеки).

- Совместно с сотрудником банка произвести регистрацию договора ипотеки.

- Осуществить страхование, закладываемой недвижимости.

- Получить денежные средства.

Период всех процедур, необходимых для получения заемных средств, в каждой кредитной организации свой и составляет в среднем от 14 дней до 2 месяцев.

Залогодатель на срок кредитования не может дарить, обменивать, продавать, прописывать кого-либо и оформлять повторный залог недвижимости, которая заложена по кредиту.

Сдать объект недвижимости в аренду возможно с согласия кредитора. Также существуют банковские продукты, где выдача займа возможна под залог приобретаемого жилья.

Наличие просрочки по кредиту более 3 месяцев предоставляет банку право произвести принудительное выселение из жилого помещения и выставить недвижимость на торги.

Подача онлайн-заявки

Значительно упростили процедуру кредитования сервисы, разработанные банками – онлайн-заявки на кредит.

С их появлением отпала необходимость лично посещать каждое отделение банка, чтобы узнать условия кредитования.

Если вы готовы предоставить в залог объект недвижимости, то банковские риски при залоговом кредитовании фактически сведены к нулю.

Многие финансово-кредитные учреждения охотно выдадут вам потребительский кредит, под этот предмет залога.

После оформления онлайн-заявки и отправки ее в банк, решение о кредитовании и условиях кредитных программ вы узнаете по телефону или электронной почте.

Существуют сайты, на которых можно отправить заявку сразу в несколько кредитных организаций. Дополнительно платить за использование этого сервера не нужно.Одобрение онлайн-заявки носит предварительный характер. Окончательный результат вы сможете узнать после личного посещения, выбранного вами отделения банка.

Получение выгодного займа физическими лицами

Физические лица могут обратиться в банк за нецелевым кредитом, предоставляя в залог недвижимость. Данный кредит выдается на любые цели. Первоначальный взнос платить не нужно.

Довольно длительный срок кредитования, позволяет взять большую сумму заимствования. Для физических лиц разрабатываются привлекательные условия кредитования.

Например, Сбербанк для своих клиентов, которые получают заработную плату на счет в СБ, разработал следующие условия:

| Сумма кредитования | От 500 тыс. руб. до 10 млн руб |

| Срок заимствования | До 20 лет |

| В залог предоставляется недвижимость | Залоговая стоимость которой составляет 60% ее оценочной цены |

| Предусмотрено страхование жизни | И здоровья заемщика |

| Процентная ставка | От 14-15 процентов годовых |

| Рассмотрение заявки составляет | От 2 до 8 дней |

| Дополнительные комиссии | Не предусмотрены |

Более детальную информацию можно получить при обращении в банк. Стоит отметить, что СБ по итогам 2018 года занимает лидирующие позиции в рейтинге других Российских банков.

Срочность взятия

Оформление кредита в банке потребует от вас подготовку достаточно большого пакета документов и справок, расходов на страхование, привлечение поручителей.

Если вам срочно нужны деньги, то стоит воспользоваться услугами ломбарда, МФО или частных инвесторов. Чтобы получить требуемую сумму, достаточно оформить в залог вашу недвижимость.

Частные займы оформляются достаточно быстро. Инвесторам не нужно подтверждать доходы, предоставлять поручителей или доказывать свою положительную кредитную историю.

Частные инвесторы – физические лица, которые могут выдать крупную сумму под залог высоколиквидного имущества, иногда в день обращения.

Для многих категорий граждан частные кредиторы это последняя возможность получить заём:

- гражданин достиг преклонного возврата

- присутствует плохая кредитная история;

- невозможно подтвердить свой реальный доход.

Кредит под залог недвижимости быстро, оформляемый частными инвесторами имеет ряд преимуществ:

- Более простая схема оформления кредита, так как инвестор самостоятельно оформляет, сопровождает и ускоряет процесс.

- Учитывается неофициальный доход заемщика.

- Нет ограничений на максимальную сумму займа, если залоговой стоимости имущества достаточно для покрытия всех возможных рисков.

- Более гибкая система погашения кредита.

Но частные займы имеют и ряд недостатков:

- процентная ставка выше, чем в банке;

- наличие риска быть обманутым частным инвестором.

Чтобы не стать жертвой мошенников, следуйте следующим правилам:

- Необходимо проверять репутацию частного инвестора.

- Услуги кредитного брокера помогут найти надежного кредитора.

- Стоит внимательно изучить договор займа и залога перед подписанием, а также заверить их нотариально.

- Для снижения рисков, подписывать договор необходимо при получении денег, а не за несколько дней до этого события.

Такой вид услуги часто востребован среди индивидуальных предпринимателей, которым денежные средства необходимы для бизнеса.

Как оформить под залог жилого имущества

Большая часть физических лиц пользуется услугами МФО (микрофинансовая организация).

Процедура получения займа в МФО под залог недвижимости предусматривает несколько этапов:

- Заполнение заемщиком заявки на сайте МФО, с указание необходимых параметров заимствования и информации о залоге.

- Получение предварительного решения.

- МФ организация производит оценку имущества, по представленным заемщикам документам на недвижимость.

- Подписывается соглашение о займе.

- Конечным этапом перед выдачей займа, является государственная регистрация ипотеки.

- Выдача займа.

Вся процедура занимает от 1 дня до 2 недель. Залогом выступает любой объект жилой недвижимости. Пакет документов, представляемый физическим лицом, схож со списком документов, запрашиваемый банками.

Лучшие МФО, по результатам проведенного опроса среди жителей Москвы, были признаны:

- ТиДжи Финанс.

- КЦ Аванград.

- Полюс Кредит.

- МФ компания «МосИнвест».

- ООО «Международное кредитное бюро».

- МФ компания «Финотдел».

- МФО «Центр займов».

- Финансовая компания «Евро-Кредит».

- МФО «Инвест Групп».

Сумма кредита, предлагаемая МФО, достигает до 15 млн рублей, срок займа до 5 лет, процентная ставка от 2 до 4 процентов в месяц.

Возможность получить без справки о доходах

Если у вас возникла срочная потребность в заемных деньгах, но представить справку, подтверждающую вашу платежеспособность, вы не можете, то наилучшим выходом будет обращение в ломбард.

В залог можно оформить как жилое, так и нежилое помещение. К особенностям ломбардного финансирования можно отнести:

- минимальный пакет документов и отсутствие справок о доходах;

- высокую ставку по займу, которая может быть до 1% в день;

- досрочное погашение без комиссий;

- оперативность оформления;

- залоговая стоимость недвижимости составляет от 50 до 70% от стоимости оценки;

- короткий срок займа, не более 5 лет;

- заемщик может сам выбрать удобный способ погашения займа — ежемесячно или одним платежом в конце периода кредитования.

Оформление недвижимости в ломбарде осуществляется следующими способами:

- Посредством заключения договора купли-продажи или дарения.

- Оформление договора ипотеки.

Услуги ломбардного кредитования выгодны:

- при высоком ежемесячном доходе;

- при наличии недвижимости, в которой никто не прописан.

Во всех остальных случаях этот способ кредитования является слишком рискованным и может привести к потере имущества.

Банки, которые выдают такой займ

В наши дни оформить в кредит крупную денежную сумму непросто. Кредит, без подтверждения дохода заемщика, банковские структуры выдают неохотно, но несколько интересных предложений существует.

Кредиты с обеспечением, без справки о доходах предлагают следующие банки России:

- Банк Жилищного Финансирования.

- Сбербанк.

- РоссельхозБанк.

- ВТБ Банк Москвы.

- СовкомБанк.

- МСК-кредит.

Лицам, внесенным в черный список

Граждане, имеющие отрицательную кредитную историю, сталкиваются со многочисленными трудностями при повторном обращении в банк.

В этом случае можно обратиться за займом в ломбард, прибегнув к помощи кредитного брокера. Если вы предоставляете в залог недвижимость, то ломбарду все равно какая у вас кредитная история.

Если вы будете небрежно вносить платежи и допустите длительную просрочку, то ломбард реализует предмет залога.

Помощь кредитного брокера понадобится вам, чтобы выбрать добросовестную компанию-кредитора.

В обязанности брокера входит — подготовка документов для оформления займа, поиск кредитора, контроль законности сделки.

Существуют ли программы для безработных

Можно выделить две категории безработных:

- те, кто официально нигде не зарегистрированы, но осуществляет трудовую деятельность;

- те, кто нигде не работает.

Предложенная заемщиком недвижимость, является единственным вариантом для безработного, чтобы оформить кредит.

Если у вас существует неофициальный источник дохода, то подтвердить его можно, представив в кредитную организацию следующие документы:

- правоустанавливающие документы на автотранспортное средство и объекты недвижимости;

- загранпаспорт, в котором есть отметки о выезде за рубеж в последний год;

- если деньги поступают вам на карту банка — выписку со счета;

- если вы сдаете свою квартиру в аренду, то нужен оригинал договора-аренды.

- выписка с депозитного счета.

Наличие вышеуказанных документов, свидетельствует о неофициальном доходе.

Недвижимость всегда была надежным способом инвестирования капитала, что подтверждается ежегодным ростом цен на нее.

Из вышесказанного, видно, что получить кредит под залог объекта недвижимости несложно, важнее не лишиться ее.

pravopark.ru

Кредит под залог недвижимости - "ЗА" и "ПРОТИВ"

Виды кредитов

По назначению кредиты делятся на ипотечные и потребительские. Ипотечные – это те, что выдаются на покупку недвижимости, потребительские – на другие разные нужды. Также кредиты бывают с обеспечением и без. Возврат вами кредита без обеспечения гарантируют только ваши доходы, которые, естественно, с течением времени могут измениться. Получить такой кредит непросто, а условия кредитования будут для вас не слишком выгодными, так как кредитор закладывает в договор риски на то, что кредит вы в полном объёме не вернете. Так что сумма кредита будет ограничена, а процентная ставка высока.Те, кому нужна сумма побольше или условия кредитования получше, выбирают кредит с обеспечением – под гарантии поручителя или залог имущества. Самым распространенным видом обеспечения является залог недвижимости – квартиры, комнаты, дома, гаража, земельного участка. Кстати, еще одна из причин обращения именно к этой форме кредита – плохая кредитная история. Без залога в этом случае вам кредита не дадут, а с залогом – пожалуйста. Залог недвижимости выступает гарантией того, что при неплатежеспособности заемщика кредитор получит свои деньги назад, продав заложенное имущество заёмщика.

Кредит под залог недвижимости может быть ипотечным, когда идёт на покупку жилья, строящегося или вторичного, и нецелевым, когда заемщик тратит его по своему усмотрению. Ипотечный кредит в общем случае имеет более низкую процентную ставку и существует в массе разновидностей. Несколько отличающиеся условия будут при приобретении готового и строящегося городского жилья, загородной недвижимости и при строительстве дома. По специальным процентным ставкам выдается кредит по военной ипотеке и с участием материнского капитала. Наиболее низкая ставка – около 12% — будет при ипотеке с господдержкой. Разумеется, далеко не все банки участвуют в подобных программах.Нецелевой кредит под залог недвижимости предлагают по немного более высоким ставкам. Зато количество предложений от банков и различных компаний весьма велико. Выбрать есть из чего.

Каков порядок получения кредита под залог недвижимости?

Получение кредита – дело ответственное, поэтому необходима тщательная предварительная проработка вопроса. И на неё придется потратить время. Во-первых, нужно выбрать банк, условия которого выглядят наиболее подходящими для вас, уточнить условия кредитования. Но сначала прикиньте, удовлетворит ли вас максимальная сумма, которую вам может ссудить банк. Обычно предлагается от 60 до 90% рыночной стоимости вашего залога. Но 90% вам, конечно, никто никогда не даст. Учтите, что ваша собственная оценка стоимости вашей недвижимости может весьма существенно расходиться с оценкой банка.Далее следует обратить внимание на процент по кредиту. Конечно, в принципе, чем меньше – тем лучше. Но есть и другие условия, которые необходимо учесть:

- срок кредитования

- наличие или отсутствие комиссии за предоставление кредита

- возможность досрочного погашения

Процент за кредит обычно зависит и от срока, на который этот кредит берется. Чем срок больше, тем выше ставка. Например, самый известный российский банк предоставляет нецелевой кредит под залог недвижимости от 15,5% годовых, с периодом кредитования до 20 лет. Комиссионные за предоставление кредита отсутствуют.

Читайте также: > Как купить квартиру без стартового капитала

Не следует пренебрегать возможностью предварительно самостоятельно просчитать с помощью онлайн-калькулятора свои ежемесячные платежи и оценить свои возможности в этом отношении. Не забываем также про то, что выплата тела кредита и процентов по нему – не единственные ваши затраты на обслуживание кредита. Как правило, банки настаивают, чтобы заёмщик застраховал свою жизнь и трудоспособность, а также предмет залога – от повреждения и утраты, в том числе – утраты собственности. Для заёмщика это означает дополнительные минимум 1,5% к кредитной ставке. Даже в тех случаях, когда страховка по условиям договора не обязательна, её наличие или отсутствие повлияет на величину процента по кредиту. Оценка стоимости недвижимости – тоже расходы, но разовые и незначительные, 4-5 тысяч рублей.

Требования к заёмщику

Банки предъявляют определённые требования к заёмщику и предмету залога. Чтобы получить кредит, нужно им соответствовать. У одних банков они строже, у других – мягче. Различные микрофинансовые организации и кредитные брокеры декларируют пониженные требования и упрощенный порядок получения кредита. Но тогда будьте готовы к не совсем дружелюбной процентной ставке и разным уловкам в кредитном договоре. Так какие требования предъявляют банки к заёмщику и его недвижимости?Безусловное требование – наличие прав собственности на недвижимость, предоставляемую в залог. Ещё одно из основных требований – регистрация в РФ (кстати, регистрация именно в том регионе, где заёмщик получает кредит, не всегда обязательна). Возрастные требования к заемщику таковы: минимальный возраст обычно – 21 год, максимальный, на момент возврата кредита по договору – в интервале 65-75 лет. Некоторые банки вводят ограничения по стажу работы за последние несколько лет и на последнем месте работы. Кроме ограничений по стажу бывают ограничения и по роду деятельности заёмщика. Препятствием к получению кредита в уже упомянутом банке, например, может послужить то, что заёмщик или созаёмщик являются индивидуальными предпринимателями, собственниками или ответственными лицами малого предприятия. Во многих банках, правда, в этом виде кредита такого ограничения нет.

Требования к залоговой недвижимости

К предмету залога тоже предъявляются определенные требования. Главное, что интересует в нём банк, — ваша недвижимость должна быть ликвидна и гарантированно реализуема по цене не ниже размера выданного кредита. Ещё, конечно, должна быть определенная гарантия того, что за период действия залога данная недвижимость не будет снесена или уничтожена стихией. Поэтому деревянный дом для залога не годится. Плачевное состояние недвижимости или неудачное расположение тоже может послужить причиной отказа в выдаче кредита. При получении кредита под залог в Москве важно, чтобы ваша недвижимость находилась не далее 100 км от МКАД, а лучше – гораздо ближе. И ещё неприятное известие для владельцев квартир в панельных и блочных пятиэтажках в Москве: для залога ваши квартиры не подходят, даже если ваши дома не включены в программу сноса. Может быть под пятилетнюю кредитную программу деньги вам дать кто-то и согласится, но на больший срок – вряд ли. В тех городах, где программы сноса пятиэтажек нет, нет и препятствий к принятию в залог пятиэтажных хрущёвок.

Также сложности могут возникнуть при оформлении в залог квартир с перепланировкой. Но тут, что называется, возможны варианты. То, что не устроит один банк, вполне может устроить другой. Скорее всего, перепланировку вас попросят узаконить.

Ещё одной весомой причиной для отказа является наличие несовершеннолетних владельцев недвижимости. Ведь в этом случае продать её банку будет чрезвычайно сложно, а иногда и просто невозможно. Ну, и конечно, право заёмщика на недвижимость не должно быть ничем ограничено, то есть недвижимость не должна находиться под обременением, в том числе – быть предметом судебных споров, что подтверждается выпиской из ЕГРП.

На что обратить внимание в договоре?

Кажется, об этом и упоминать не стоит, и так все знают, но всё же: перед подписанием обязательно изучите договор. Невнимательность впоследствии может дорого обойтись. Внимательно перечитайте разделы «Обязательства заёмщика» и «Права банка». Первый из них может содержать такие неприятные для вас вещи, как запрет регистрации в заложенной квартире. Можно сказать, что пока вы не выплатите кредит, банк будет вашим близким родственником. И если о смене семейного положения его достаточно просто уведомить, то ремонт или перепланировку придётся согласовывать. Нарушение этих условий может привести к штрафным санкциям или даже расторжению договора с требованием досрочного погашения кредита.В разделе «Права банка» запросто может быть прописано право банка в одностороннем порядке менять процентную ставку, либо что-то ещё, касающееся платежей. Такой договор, конечно, лучше не подписывать. Кроме того, банк может попытаться навязать вам невыгодного страховщика, поэтому вопросы страховки следует заранее проработать.

Но самое удивительное – многие банки берут комиссию или пени за досрочное погашение вами кредита, а то и вообще могут запретить это делать. Комиссия может браться и за выдачу кредита. Вполне могут быть прописаны мелкие поборы за открытие и обслуживание счёта, за услуги нотариуса, оценщика и так далее. С некоторыми из поборов можно смириться, другие – потребовать исключить.

И самое главное: внимательно изучите, какие штрафы и пени полагаются вам за просрочку платежа. И очень важно, чтобы в договор не проникла фраза о возможном досудебном изъятии предмета залога в случае просрочки. Это значит, что вас смогут выселить из вашей квартиры, что называется, без суда и следствия.

Порядок заключения кредитного договора

Как правило, нужно подать онлайн заявку на кредит, где вы указываете свои личные и контактные данные, адрес объекта залога (не всегда), а также тип и желательную сумму кредита.После предварительного одобрения кредита вас пригласят в банк для составления договора. Вам нужно будет по списку, предложенному банком, предоставить пакет личных документов: общегражданский паспорт РФ с регистрацией, свидетельство о браке или его расторжении, заверенная ксерокопия трудовой книжки, справка о зарплате 2 НДФЛ и прочее, что может потребовать банк.

Также необходимо предоставить пакет документов на предмет залога, включающий правоустанавливающие документы на недвижимость, кадастровый паспорт и другие документы. Может понадобиться справка об отсутствии задолженности по коммунальным платежам, необходимо будет и согласие супруга на залог недвижимости.

Далее проводится оценка вашей недвижимости специалистами банка или независимыми оценщиками и определяется окончательная сумма кредита. Наконец, заключается кредитный договор и одновременно с ним – договор залога на закладываемую недвижимость. После регистрации обоих договоров в регистрационных органах банк будет готов перечислить вам кредитные средства.

Недвижимость остается в вашем пользовании, но вносится запись об её обременении залогом в Единый государственный реестр прав. Поэтому продать, подарить, а часто и сдать в аренду вы её не сможете.

Минусы ипотеки под залог имеющегося имущества:

- Ипотеку на новостройки под залог имеющегося жилья берут редко потому, что далеко не все готовы покупать «виртуальный» объект в строящемся доме в залог уже имеющейся и вполне реальной собственности. Так что такой продукт обычно используют для покупки вторичного жилья.

- Далеко не у всех есть «лишняя» квартира, которую можно предоставить в качестве залога.

- К тому же заложенной квартирой впоследствии сложнее распоряжаться — на любые действия с ней (например, для официальной сдачи в аренду) нужно согласие залогодателя, то есть банка.

- Еще одна причина низкого спроса на этот банковский продукт — менее выгодные условия, чем на обычную ипотеку: как правило, и ставка несколько выше, и первоначальный взнос больше. Обычно первоначальный взнос равен 20-40% от общей стоимости предмета залога.

- Еще одно препятствие для заемщика, желающего предоставить в залог готовое жилье, — качество и рентабельность объекта. Не каждую квартиру банки готовы принять в качестве залога. Требования достаточно жесткие: дом должен быть построен не ранее 1965 года, имущество должно находиться в Москве или Московской области, никто в квартире не должен быть зарегистрирован по месту жительства, в помещении не должно быть неузаконенных перепланировок и так далее.

Совет

Никогда не берите потребительский кредит под залог своего единственного жилья. Особенно – на развитие бизнеса. Иногда жизненные обстоятельства меняются стремительно, так что ещё вчера вы ощущали свою полную социальную защищенность, а сегодня – оказались бездомным. Участок, гараж, дачу, вторую квартиру или дом – нет вопросов, закладывайте. Но надо помнить: всегда есть вероятность того, что заложенная вами недвижимость вашей уже больше никогда не будет.Читайте также: > Кредит под строительство дома - брать или не брать?

источник

tversmsv.ru