Личный опыт — оформление права собственности и закладной на ипотечную квартиру. Нужна ли закладная при регистрации права собственности

Личный опыт — оформление права собственности и закладной на ипотечную квартиру

Тема сегодняшней статьи не относится напрямую к банкам или финансовой сфере вообще, тут вопрос скорее чисто юридический, но находится где-то рядом с банками, поэтому решил написать.

Итак, свеженькое из личного опыта. Недавно мы получили ключи от ипотечной квартиры и, поскольку как застройщик, так и банк предложили свои услуги по регистрации документов за очень такую не маленькую сумму (около 30 000 рублей), то я решил оформлять самостоятельно. Ещё сильнее повлияло на моё решение уверенное заявление сотрудников ипотечного банка, что там на самом деле всё просто и сотрудники МФЦ (многофункциональных центров предоставления госуслуг, в Москве они сейчас называются «Мои документы») всё знают и быстро делают. ХА-ХА-ХА!

В общем, получив стопку документов у застройщика и банка, мы пошли в МФЦ. Тут я совершил непростительную ошибку — обычно я досконально изучаю вопрос до того, как общаюсь с представителями государства, но в этот раз жуткий завал на работе и малое количество сна сделали своё чёрное дело — я понадеялся на сотрудников МФЦ, которые «всё знают и быстро делают» по мнению банковских сотрудников.

Изучать нашу стопку документов собрался консилиум из 4 сотрудниц. Плюс некоторое количество было подключено к обсуждению посредством постоянных телефонных звонков.

Услышав информацию от меня, что мы только получили ключи (вместе с Актами приёма-передачи квартиры) и заодно бланк Закладной в банке и пока больше никаких действий не осуществляли (я повторил это 3 раза разным сотрудницам), «специалистки» посовещались минут 15 и решили, что нам нужно оформить закладную.

Сотрудницы МФЦ выцепили нужные документы из стопки, отказались от Актов приёма-передачи, которые я им настойчиво вручал, выдали опись изъятых документов и отпустили с миром.

Через положенное количество дней я пришёл в МФЦ за документами и выяснил, что процедура приостановлена Росреестром. На попытку выяснить почему, я услышал «я вам сейчас распечатаю и прочитаете, я в этом не понимаю». Сразу видно «специалиста»! Ну хорошо, прочитал, нашёл номер телефона специалиста Росреестра и решил сразу позвонить.

В общем, я услышал много ругани по поводу сотрудниц МФЦ, которые ничего не понимают и постоянно неправильно оформляют документы, а сотрудникам Росреестра приходится со всем этим потом разбираться.

Выяснилось, что сначала надо было подать заявление и набор документов для оформления собственности, а уже затем — оформлять закладную.

В общем, я настоятельно рекомендую вам крайне внимательно изучать законодательство по вопросу подобных обращений в госорганы и не надеяться на грамотность специалистов.

Ну и, естественно, делать всё это не в последний момент, чтобы был запас времени на исправление. К счастью, у нас времени ещё достаточно, поэтому никаких тяжёлых последствий этой ситуации не будет.

blogfin.ru

Закладная на квартиру при ипотеке: содержание, передача, права, восстановление

Процедура получения займа допускает оформление закладной на имущество, гарантирующее кредитоспособность клиента. Не редкостью стало обращение к таким гарантиям при приобретении квартиры в ипотеку.

Процедура получения займа допускает оформление закладной на имущество, гарантирующее кредитоспособность клиента. Не редкостью стало обращение к таким гарантиям при приобретении квартиры в ипотеку.

Инвестирование в жильё граждан, которое осуществляют банки, работающие на рынке недвижимости, так же требует гарантий от потенциального плательщика, как при оформлении иного вида кредитования.

Такие гарантии предоставляются клиентом заведомо, приложением к заявлению с просьбой о выдаче суммы средств, достаточной для приобретения квартиры в новостройке или на вторичном рынке.

В случае с инвестированием в жильё, предоставляемые покупателем гарантии предусматриваются составлением закладной, которая обеспечивает права займодателя на квартиру, вплоть до момента полного погашения долговых обязательств.

Процедура регламентируется действием статьи 17 Федерального Закона об ипотеке (№ 102-ФЗ).

Что представляет собой закладная при ипотеке

Закладная – инструмент, позволяющий вливать инвестиции, имеет вид документа, регламентирующего условия погашения долговых обязательств заёмщиком.

Относится к категории ценных бумаг, имеющих обеспечение имущественным объектом. В данном случае её ценность обусловлена объектом ипотечного кредитования, то есть квартирой. Оформляется на предъявителя и допускает участия в имущественных сделках.

На основании представляемой ценности, допускает переоформление в сторону заинтересованных лиц, участвующих в финансировании кредитной организации.

То есть, за счёт передачи прав (их части) по закладной, банк получает доступ к расширению финансирования из иных источников.Он привлекает к инвестированию иные банки и кредиторов, которые пополняют финансирование и расширяют фронт действий по привлечению клиентов. После оформления бумаги, покупатели утрачивают контроль над её миграцией в результате финансовых операций и не допускаются к решению вопросов о правомерности распоряжением залоговым имуществом. То есть они не могут запретить какие-либо операции, проводимые инвесторами.

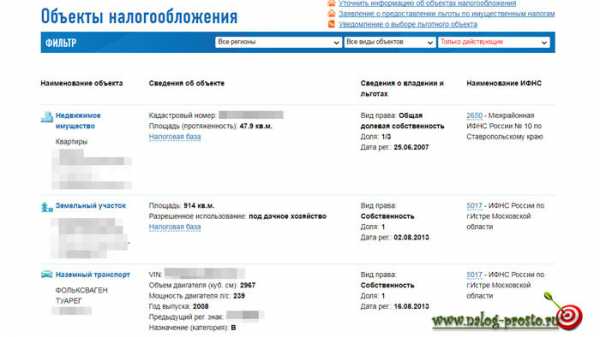

После погашения задолженности ценная бумага возвращается владельцу, что служит основанием для снятия обременения с объекта недвижимости и внесение сведений в регистрационные записи государственного кадастра недвижимости (ГКН), о вступлении во владение квартирой.

Нужна ли закладная при ипотеке

Если исходить из того, что кредитование при покупке квартиры обеспечивает возврат залога за счёт стоимости помещения, принадлежащего банку до момента погашения долга, то оформление залога покажется не совсем целесообразным действием.

Эти требования, предъявляемые инвесторами в сторону покупателей, настораживают последних. Применение таких обязательств в России находится в стадии адаптации. Недостаточная база опыта, отсутствие позитивного результата, который допустимо позиционировать – камни преткновения, создающие препятствия в виде непонимания между банкирами и клиентами банков.

Богатый опыт западных стран не вдохновляет россиян на следование этой процедуре. Но обстоятельства, при которых кредиторы требуют составления закладной, заставляют принимать выставляемые банками условия.

Потребность получения банком ценной бумаги заключается не в дополнительных гарантиях от заёмщика. Кредитору достаточно того, что объект с не погашенным долгом остаётся в его собственности посредством оформления обременения, что само по себе сводит риски к нулю.

Но ценные бумаги имеют свойство участвовать в аукционах и выставляться в качестве залога для получения инвестиций самим банком.

То есть деньги, вложенные в квартиру и обеспеченные залоговой документацией, могут участвовать в обороте за счёт активирования стоимости ценных бумаг.

Их посредством допустимо привлекать инвестиции в течение всего периода залогодержания объекта или до момента передачи прав на ценную бумагу взамен на финансирование со стороны других банков.

Содержание закладной и регистрация владельцев при ипотеке

Составление опирается на договор ипотечного кредитования и правоустанавливающую документацию, удостоверяющую юридический статус и личные данные сторон.

Составление опирается на договор ипотечного кредитования и правоустанавливающую документацию, удостоверяющую юридический статус и личные данные сторон.

В частности, указывается адрес места нахождения и регистрации юридического лица, выдавшего кредит, а также – форма собственности кредитной организации и реквизиты.

По сути, в залогодержащей бумаге требуется содержание всех сведений, которые применялись при оформлении ипотеки.

Указываются сведения о договоре ипотеки, на основании которого составляется бумага. Особо выделяют положение об условиях погашения долга, так как они требуют сохранения при передаче залоговых прав.

Структура документа содержит так же сведения о квартире как предмете залоговой стоимости. Сведения опираются на стандартные характеристики, применяющиеся в договорах имущественных сделок. Они требуют соответствия кадастровым и техническим сведениям, отражённым в БТИ и ГКН.

При составлении документа вносятся полные данные владельца, к которому относится банк, выдавший ипотечный кредит. Впоследствии, в результате банковских операций, держатель ценной бумаги может измениться.

Поэтому в конце листа оставляется место, отведённое для передаточных записей банка о реорганизации прав на объект залога через вторичный залог, продажу бумаг на бирже или иным законным способом. Например, при выпуске эмиссионных бумаг, обеспеченных залогодержателем.

Передаточные записи вносятся в свободные строки, с указанием наименования юридического лица, ставшего залогодержателем, с указанием даты и правоустанавливающего прецедента, который оформляется надлежащим образом. Переход права регистрируется в записях ГКН.

Передача и осуществление прав по закладной

Право распоряжаться залоговой квартирой принадлежит юридическому лицу, которое на момент распоряжения определяется как держатель ценной бумаги. Изначально данная способность закрепляется за кредитором, составившим ипотечный договор и оформивший приобретённую квартиру предметом залога.

Для приобретателя квартиры, заведомо осведомлённого о требовании обременения на жильё при покупке, которое завершается в момент погашения ипотеки, наличие закладной практически ничего не меняет.

Он действует в соответствии с алгоритмом, установленным положениями договора. То есть – вносит платежи оговоренными частями в назначенный срок и в предусмотренном объёме.Соблюдая установленный режим погашения долговых обязательств, граждане вправе беспрепятственно распоряжаться занимаемым помещением, используя под жильё. Но до момента завершения погашения долга, квартира обременена в качестве залогового имущества, что не допускает её к участию в имущественных сделках.

Такие условия предоставляются независимо от оформления (не оформления) закладной. Получается, что физическое лицо делегировало право имущественного распоряжения квартирой в сторону залогодержателя, что подтверждается оформлением обозначенной документации.

Юридическое лицо, получившее право имущественного распоряжения допускается к сделке. Но сделка не может затрагивать имущественных прав физического лица, беспрепятственно распоряжающегося занимаемым помещением.

В результате подобной сделки отчуждаются только долговые обязательства, обеспечивающие финансовую стабильность банка, оформившего ипотеку.

При этом требуется регистрации права собственности на квартиру как объект залогового имущества. Такая регистрация констатирует факт перехода прав, который не ограничивается простым подписанием гражданско-правового договора.

При передаче прав инвестору, для проживающего в квартире лица, ничего не меняется. Он продолжает рассчитываться за ипотеку на тех же условиях, которые оговаривались при покупке квартиры и оформлении ипотеки.

Остальные условия финансирования и оформления предмета залоговой стоимости, решаются банкирами без привлечения клиента. Его требуется оповестить о свободе распоряжения ценными бумагами со стороны банка, заведомо.

Иногда такой вид передачи права залогодержателя производится за время выплаты кредита неоднократно. Закладная может мигрировать из одного банка в другой, привлекая дополнительные инвестиции владельцам.

Число перехода прав не отражается на кредитной истории получателя ипотеки и не привносит в его беспрепятственное владение объектом в качестве жилья, никаких нюансов юридического характера.

По правилам кредитные организации обязаны предупреждать своих клиентов о переходе прав по закладной другому банку. На практике происходит иначе. В итоге после выплат стоимости долга, владелец недвижимости иногда не находит истории движения закладной в результате миграции документа за счёт многократных финансовых операций.

Восстановление утраченной закладной при ипотеке

После погашения долга, в течение месяца банк обязан снять обременение по квартире, которая переходит в неоспоримую собственность владельца.

После погашения долга, в течение месяца банк обязан снять обременение по квартире, которая переходит в неоспоримую собственность владельца.

Эта процедура осуществляется при предъявлении закладной в местное отделение ГКН совместно с пакетом документации, требующейся для оформления «свидетельства о собственности».

Поэтому обязательно требуется вернуть закладную с отметкой, сделанной банком, о завершении процедуры выплат в связи с погашением долговых обязательств. Когда бумага была передана иному инвестору, владелец получает её по месту нахождения.

Если займодатель не передавал сведений владельцу о передаче ценной бумаги иным инвесторам, история участия таковой в финансовых операциях может утратиться. Тогда следует обращаться в тот банк, где утерялись следы кредитной истории или по месту оформления ипотеки. Здесь требуется получить дубликат, оглашающий процесс завершения выплат.

Если банк отказывает в выдаче дубликата, то владелец имущества обращается в арбитражный суд с иском о нарушении его имущественных прав.

Изъятие данного документа и его регистрация обязательны, во избежание рисков, связанных с ошибочным требованием удерживания обременения и юридических последствий, допускающих неправомерные финансовые взыскания по выплаченному займу.

myestate.club

Оформление собственности на квартиру в новостройке при ипотеке

Многие люди не знают, как зарегистрировать квартиру в собственность в новостройке по ипотеке. Сделки с недвижимостью требуют соблюдение определенного законодательством порядка. А покупка квартиры в ипотекупод залог банка осложняет процедуру регистрации.

Условия для оформления квартиры

Существует два варианта покупки квартиры в новостройке. Первый вариант – покупка на этапе строительства, и второй – после того, как дом достроен. Одним из самых первых документов, который получает будущий владелец квартиры - это договор долевого участия в строительстве объекта (ДДУ) или любой другой вид контракта о приобретении жилья в собственность.

Оформление собственности на жилую площадь в новостройке начинается после того, как дом построен и готов к сдаче на проверку государственным органам. Сам процесс регистрации прав на будущую недвижимость напрямую зависит от застройщика. Так как именно он должен пройти следующие этапы:

- Сдать дом на приемку архитектурно-строительной комиссии.

- Сделать на построенный объект технический паспорт, его выдает бюро технической инвентаризации.

- Оформить сдачу построенного объекта для ввода в эксплуатацию.

- В кадастровой палате поставить дом на учет.

- Составить акт о распределении всей построенной недвижимости, и даже той, которая будет использоваться для коммерческих и иных целей.

- Зарегистрировать многоквартирный дом в российском реестре и получить почтовый адрес для построенного объекта.

Когда застройщик проходит все эти процедуры, он может предоставить будущему собственнику жилой площади необходимые ему документы для регистрации права собственности на квартиру по ипотеке:

- акт реализации договора по вложенным инвестициям и выполненным работам, по строительству данного объекта;

- акт, подтверждающий прием квартиры новоселом и передачу ее застройщиком;

- копии документов о принятии строительного объекта архитектурной комиссией,

- бумаги, подтверждающие введение в эксплуатацию и регистрацию в Росреестре.

При получении всех документов от строительной компании очень важно проверить правильность заполнения и наличие опечаток в тексте. В случае выявления в дальнейшем ошибки или опечатки регистратор имеет право отказать в регистрации прав.

После получения от строительной компании всего пакета бумаг, будущий новосел должен запросить в бюро технической инвентаризации (БТИ) следующее:

- Поэтажный план строительного объекта с экспликацией.

- Кадастровый паспорт.

- Технический паспорт.

При заказе этих услуг БТИ имеет право взимать оплату за их предоставление. Размер стоимости таких услуг определяется индивидуально в каждом регионе.

Если застройщик не выдает документы

К сожалению, бывают такие случаи, что оформление права собственности на квартиру в новостройке по ипотеке затрудняется бездействием или противодействием застройщика. Это может происходить по причине халатного отношения строительной компании или возникшим трудностям в оформлении строительного объекта у самого застройщика. В таком случае есть 2 варианта решения проблемы:

- в досудебном порядке;

- в судебном порядке.

Перед обращением в суд, нужно попробовать решить проблему в досудебном порядке. Необходимо оформить юридически грамотно претензию к строительной компании. Если с данной ситуацией столкнулись несколько дольщиков, то можно написать коллективную претензию.

При получении отказ или когда претензия оказалась без ответа в течение 30 дней, составляется судебное заявление с требованием обязать застройщика к выдаче всех необходимых документов, без которых невозможно оформление в собственность квартиры по ипотеке. Для успешного разрешения дела в суде важно правильно составить исковое заявление, поэтому рекомендуется нанять грамотных юристов. Юрист в короткий срок сможет составить иск, а денежное вознаграждение, уплаченное ему за представление интересов дольщика в суде, взыщет с недобросовестного застройщика. Суд вынесет постановление, и как показывает практика, в таких случаях справедливость всегда на стороне дольщиков. С данным постановлением можно без проблем оформить права на собственность.

Документы, необходимые для оформления квартиры в ипотеку

Как оформить квартиру в новостройке в собственность по ипотеке, имея на руках необходимые документы от застройщика? При добросовестном предоставлении строительной компанией всего необходимого, следующим этапом будет сбор остальных важных бумаг:

- ДДУ или другой правоустанавливающий документ на будущую жилую площадь.

- Удостоверение личности всех членов семьи (паспорта для совершеннолетних граждан России и детей старше 14 лет, свидетельства о рождении для малышей младше 14 лет).

- Ипотечный договор с банком или другой кредитной организацией.

- Официально оформленное согласие кредитора, предоставившего ипотеку, на право пользования и владение недвижимостью, заложенной под ипотеку.

- Комплект бумаг, заказанный ранее у строительной компании.

- Комплект бумаг, полученный из бюро технической инвентаризации.

- Оригинал квитанции, свидетельствующий об оплате пошлины 2000 рублей за оказанную услугу государственным органом по регистрации прав на собственность.

- При использовании средств материнского капитала необходимо согласие органа социальной службы (опеки и попечительства), если среди собственников жилья будет хотя бы один ребенок, не достигший 18 лет.

- Доверенность, заверенная у нотариуса, на разрешение оформлять право собственности через представителя.

- Росреестр имеет право потребовать другие необходимые ему бумаги.

Договор долевого участия или другой правоустанавливающий документ выдается строительной компанией во время заключения с ней соглашения о покупке жилья. Это самая первая бумага, которую получит будущий собственник после подписания контракта с застройщиком.

Паспорта и свидетельства обязательно должны быть у каждого члена семьи, кто будет собственником данного имущества, а также при использовании средств материнского капитала.

Когда для покупки жилья будущий собственник обращается за денежными средствами в банк, он подписывает кредитный договор, целью которого является покупка недвижимости. После подписания кредитором договора, квартира оказывается в залоге у банка. Заемщик подписывает закладную, свидетельствующую о том, что данная недвижимость заложена в банке. И в случае невыполнения кредитных обязательств кредитором, банк имеет право забрать квартиру в счет погашения оставшегося долга.

Также кредитор обязан письменно составить свое согласие на право владения заемщиком заложенным имуществом. После чего банк не имеет права препятствовать осуществлению данных прав при добросовестном соблюдении заемщиком условий ипотечного договора.

Государственная пошлина взимается со всех граждан за оказание муниципальными органами различного рода услуг. Стоимость такой пошлины регулируется законодательством нашей страны. Для регистрации прав на имущество в новостройке необходимо оплатить 2000 рублей.

Если собственником доли недвижимого имущества будет ребенок, не достигший совершеннолетнего возраста, нужно получить разрешение на это органов социальных служб. Для этого надо написать заявление в орган социальной защиты, расположенный по месту жительства ребенка. В заявлении надо указать для чего необходимо данное разрешение. Органы социальной службы потребуют приложить к заявлению следующее:

- паспорта родителей, удостоверяющие их личность;

- свидетельство на ребенка;

- ДДУ или другой правоустанавливающий договор со строительной компанией;

- акт о приеме и передаче нового жилья.

Если оформление квартиры в ипотеку в новостройке происходит через доверенные лица, то обязательно сделать нотариально заверенную доверенность. Для этого необходимо прийти к нотариусу с документом, удостоверяющим личность и попросить оформить в конторе данный документ. Для составления доверенности потребуется знание персональной информации будущего представителя. Эта услуга также платная. Стоимость ее составляет в среднем 1000-3000 рублей в зависимости от региона.

Это основной список необходимых бумаг, но не полный. В зависимости от региона, будущего собственника, застройщика, кредитора и самого Росреестра могут быть запрошены и иные бумаги.

Сотрудники Росреестра не требуют самостоятельного заполнения заявления на регистрацию прав собственности, так как сами заполняют его в компьютере с целью исключения ошибок и опечаток. Будущий собственник проверяют правильность заполнения данного документа, и после этого ставит свою подпись.

Для всех документов необходимо сделать ксерокопии, так как они подаются вместе с подлинниками. Единственное, что не забирают в оригинале это паспорта и свидетельства детей. Но ксерокопии обязательно сверяются с оригиналом. Во многих регистрационных палатах сотрудники сами делают ксерокопии. Данная услуга может быть платной. Эту информацию необходимо уточнять в том учреждении, куда будут поданы документы.

Поэтапное оформление жилья в собственность

Существует определенный законодательством порядок оформления квартиры в собственность в новостройке.Ипотека создает обременение имущественного характера на купленный объект. После подготовки всей кипы бумаг, необходимых для вступления в права собственника нужно придерживаться следующей процедуры:

- Необходимо подать документы в регистрационную палату. Это можно сделать непосредственным визитом в данное учреждение. А можно обратиться в многофункциональный центр. Через такой центр срок получения результата будет дольше на неделю или две. Это связано с тем, что центру нужно время, чтобы передать все в Росреестр и доставить от туда готовый результат.

- При подаче заявления через оба эти учреждения сотрудники подскажут, как оформить собственность на квартиру в новостройке по ипотеке, какие бумаги надо еще оформить в случае необходимости и в какой срок будет выдано свидетельство.

- Также сотрудник регистрационной палаты или многофункционального центра составит на основании представленных бумаг заявление, которое необходимо внимательно проверить и подписать.

- После приема заявления и оригиналы и ксерокопии необходимых бумаг забираются на проверку и оформление в сам Росреестр. На руки собственникам выдается расписка, свидетельствующая о перечне полученных документов. На ней же указывается примерная дата получения готового результата. В среднем 18 дней занимает проверка и оформление ипотечной квартиры в собственность. Новостройка или вторичное жилье в данном случае значения не имеет. Но наличие таких факторов, как несколько собственников, ипотека, подача заявления через МФЦ может увеличить данный срок.

- На расписке обычно указывается контактный телефон для того чтобы можно было узнать о готовности результата.

- И самый приятный этап после всей проделанной работы – получение свидетельства о праве собственности на жилье. Оно выдается при представлении сотруднику паспортов каждого собственника и расписки, в которой указан перечень принятых бумаг.

Интересный момент показывает практика, когда оформляет документы самый первый дольщик нового строительного объекта, процедура оформления документов затягивается по техническим причинам. Но после получения им свидетельства остальные владельцы получают свои бумаги в обычные сроки.

Оформление квартиры в собственность после выплаты ипотеки

Когда все документы сданы новосел получает заветное и долгожданное свидетельство о праве собственности. В полученном документе делается отметка в свидетельстве об обременении залогом в пользу банка при покупке жилья в ипотеку.

Эта отметка обозначает юридическую невозможность совершения таких сделок как купля-продажа, дарение без согласия кредитора. Иногда даже банк предусматривает обязанность согласования с ним регистрации в залоговом жилье родственников.

После полного погашения финансовой задолженности собственником перед банком обременение снимается. Данный факт обязательно регистрируется в регистрационной палате. Существует определенный порядок снятия обременения после, которого собственник становится полноценным владельцем недвижимости. Порядок действий следующий:

- Написать заявление в Росреестр с требованием зарегистрировать снятое обременение. К заявлению прикладываются следующие бумаги:

- паспорт заявителя;

- закладная, которая является доказательством снятого обременения;

- кредитное соглашение с банком-кредитором;

- свидетельство о собственности, полученное ранее.

- решение суда о снятии обременения в случае, если банк, выдавший кредит ликвидирован.

При снятии обременения повторная оплата пошлины за оказание государственной услуги по регистрации права на квартиру не требуется.

Подводные камни и полезные советы

Важно получить много информации о том, как оформить новостройку в собственность, купленную по ДДУ в ипотеку для того чтобы сделать все правильно и быстро. Многие, кто столкнулся с данной ситуацией, могут поделиться своим неудачным опытом. Самое главное, что нужно знать при покупке жилья в новостройке в ипотеку:

- Информацию и строительной компании. Здесь необходимо обращать внимание на количество построенных и введенных домов в эксплуатацию, на качество постройки этих сооружений и отзывы проживающих там людей. По возможности можно попробовать узнать имеет ли данный застройщик просроченные обязательства перед третьими лицами.

- При выборе строительного объекта важно обращать внимание на время, которое затрачено на строительство здания. При покупке жилья в недостроенном доме важно обратить внимание, за сколько времени было построено то, что уже есть и на этом основании предположить, сколько еще требуется времени для полной готовности объекта.

- Выбирая строительную компанию и планируя покупку жилья в ипотеку лучше сразу определить круг застройщиков, с которыми сотрудничает данный банк. И выбирать среди данного списка. Потому что если строительная компания не имеет необходимую аккредитацию в банке, вы не сможете оформить кредит на покупку жилья у данного застройщика.

- Самый выгодный контракт, который заключается между строительной компанией и будущим владельцем квартиры – договор долевого участия. Эта форма сделки предусматривает исключение таких проблем: продажа одной и той же квартиры двум и более покупателям и проблемы, связанные с оформлением земли под строительство многоквартирного дома.

- При выборе квартиры в доме всегда оценивайте местоположение самого района, транспортные развязки, близость магазинов, учебных заведений, аптек и прочих важных учреждений. Руководствуйтесь вашими потребностями и предпочтениями.

- В случаях, если банк, выдавший ипотечный кредит перестал существовать, необходимо погасить кредит через ту организацию, которая будет указана в извещении банка. А для снятия обременения после полного погашения финансового долга нужно взять выписку из реестра регистрации юридических лиц и с данным документом обратиться в Росреестр. Также возможно снятие обременения в таком случае через суд.

- Обязательно регистрировать свою недвижимость вовремя. А при невозможности оформить собственность из-за бездействия или оказания сопротивления строительной компании обязательно решать вопрос через суд. Своевременная подача искового заявления поможет сохранить купленную квартиру в собственности и остановит мошеннические действия застройщика по отношению к другим дольщикам.

Покупая жилую площадь в здании, которое имеет только фундамент и несколько этажей будущий собственник очень рискует вложить денежные средства в долгострой.

Последствия несвоевременного оформления собственности

Есть особая категория людей, которые затягивают регистрацию прав собственности по причине того, что не знают, как оформить в собственность квартиру в ипотеке. В новостройке или во вторичном жилье, независимо, где приобретена жилая площадь, важно вовремя регистрировать свои права. В то время, пока собственность не зарегистрирована, новосел не имеет права:

- совершать любые сделки с недвижимостью;

- не может подать на получение полагающихся ему выплат и дотаций, связанных с условием покупки жилья;

- не может прописаться в купленном жилье;

- не сможет оформить возврат налога на уплаченные налоги.

Это не единственные проблемы, которые ожидают незарегистрированного новосела. Самый плохой вариант может оказаться вторичной продажей застройщиком данной жилой площади и оформление права собственности вторым покупателем. Такие ситуации, к сожалению, не редкость в современном мире.

Поэтому нельзя пропускать такой сложный этап как оформление квартиры в собственность. Новостройка иипотека тесно связаны в современном мире. Законодательство нашей страны стимулирует застройщиков на возведение новостроек, путем создания выгодных условий для покупки первичного жилья. Данное стимулирование происходит при помощи банковской системы. Сниженные процентные ставки по ипотеке на покупку первичного жилья привлекают внимание многих людей.

novostroyki.guru

Нужно ли регистрировать закладные? Если закладные подлежат регистрации

В соответствии с Федеральным законом "О рынке ценных бумаг" государственной регистрации подлежат исключительно эмиссионные ценные бумаги (ст.2). Поскольку закладная в принципе не может быть эмиссионной ценной бумагой, в частности, по причине того, что закладная всегда основана на конкретном договоре ипотеки и является индивидуально-определенной вещью, ее выпуск сам по себе не подлежит государственной регистрации. Вместе с тем, на основании ст.131 Гражданского кодекса Российской Федерации и ст.4 Федерального закона "О государственной регистрации прав на недвижимое имущество и сделок с ним" государственной регистрации подлежит любая сделка с недвижимым имуществом, включая его залог (ипотеку), который и удостоверяет наряду с договором об ипотеке закладная. В соответствии со ст.19 Федерального закона "Об ипотеке (залоге недвижимости)" ипотека подлежит государственной регистрации учреждениями юстиции в едином государственном реестре прав на недвижимое имущество. Согласно ст.20 названного Закона если в договоре об ипотеке указано, что права залогодержателя удостоверяются закладной, в орган, осуществляющий государственную регистрацию ипотеки, помимо прочих документов, представляется закладная, которая предварительно составляется залогодателем (должником по обеспечиваемому обязательству) и удостоверяется нотариусом вместе с договором об ипотеке. Публичные начала при выпуске в обращение закладной проявляются также и в том, что закладная выдается первоначальному залогодержателю органом, осуществляющим государственную регистрацию ипотеки, непосредственно после государственной регистрации ипотеки.26.11.98 А.С.Губанов

Департамент контроля задеятельностью кредитныхорганизаций на финансовыхрынках Банка России

Просим объяснить, каким образом залог закладной связан с залоговыми отношениями, вытекающими из закладной как из ценной бумаги. »

Финансовые консультации »

Читайте также

Популярные документы

www.lawmix.ru

Дду нужна ли закладная при регистрации права собственности

Управление Росреестра по Иркутской области информирует о документах, необходимых для регистрации права собственности по ДДУ, необходимости постановки объекта на кадастровый учет, переносе записи об ипотеке при регистрации права. Действие Федерального закона № 214-ФЗ от 30.12.2004 «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (далее – Закон об участии в долевом строительстве) распространяется на отношения, связанные с привлечением денежных средств участников долевого строительства для строительства (создания) многоквартирных домов и (или) иных объектов недвижимости, разрешения на строительство которых получены после вступления в силу настоящего Федерального закона (ст. 27). Если разрешение на строительство выдано до вступления в силу Закона об участии в долевом строительстве (до 01.04.2005), государственной регистрации подлежит право собственности на основании договора долевого участия в строительстве после ввода объекта в эксплуатацию объекта строительства, в соответствии с требованиями Федерального закона от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» В случае, если договор долевого участия в строительстве подлежал государственной регистрации (разрешение на строительство выдано после 01.04.2005), на государственную регистрацию права собственности представляются: 1.Заявление о государственной регистрации права. Государственная регистрация прав проводится на основании заявления правообладателя, сторон договора или уполномоченного им (ими) на то лица при наличии у него нотариально удостоверенной доверенности (ст. 16 Федерального закона от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое и сделок с ним» далее – Закон о регистрации). 2. Договор участия в долевом строительстве, один экземпляр – подлинник, который после государственной регистрации данного права возвращается правообладателю (п.5 ст.25.1 Закона о регистрации). 3. Акт приема-передачи объекта, представляется не менее чем в двух экземплярах, один из которых — подлинник после государственной регистрации прав должен быть возвращен правообладателю (ст. 18 Закона о регистрации). Основанием для государственной регистрации права собственности участника долевого строительства на объект долевого строительства являются документы, подтверждающие факт его постройки (создания), — разрешение на ввод в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости, в состав которых входит объект долевого строительства, и передаточный акт или иной документ о передаче объекта долевого строительства (ст. 16 №214-ФЗ) Передача объекта долевого строительства застройщиком и принятие его участником долевого строительства осуществляются по подписываемым сторонами передаточному акту или иному документу о передаче. Передача объекта долевого строительства осуществляется не ранее чем после получения в установленном порядке разрешения на ввод в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости. (ст.8 № 214-ФЗ) Если иное не установлено договором, при уклонении участника долевого строительства от принятия объекта долевого строительства в предусмотренный законом срок или при отказе участника долевого строительства от принятия объекта долевого строительства, застройщик по истечении двух месяцев со дня, предусмотренного договором для передачи объекта долевого строительства участнику долевого строительства, вправе составить односторонний акт или иной документ о передаче объекта долевого строительства. В случае, если договор долевого участия в строительстве не подлежал государственной регистрации на государственную регистрацию права собственности представляются: 1. Заявление о государственной регистрации права. Государственная регистрация прав проводится на основании заявления правообладателя, сторон договора или уполномоченного им (ими) на то лица при наличии у него нотариально удостоверенной доверенности (ст. 16 Закона о регистрации). 2. Договор участия в долевом строительстве, не менее чем в двух экземплярах-подлинниках, один из которых после государственной регистрации прав должен быть возвращен правообладателю, второй — помещается в дело правоустанавливающих документов (п.5 ст. 18 Закона о регистрации) 3. Акт приема-передачи объекта, представляется не менее чем в двух экземплярах, один из которых — подлинник после государственной регистрации прав должен быть возвращен правообладателю (ст. 18 Закона о регистрации). Согласно ст. 16 Федерального закона от 24.07.2007 № 221-ФЗ «О государственном кадастре недвижимости» кадастровый учет осуществляется в связи с образованием или созданием объекта недвижимости (постановка на учет объекта недвижимости), прекращением его существования либо изменением уникальных характеристик объекта недвижимости или иных сведений об объекте недвижимости. В соответствии с п. 1.2 ст. 20 Закона о регистрации, не допускается осуществление государственной регистрации права на объект недвижимого имущества, который не считается учтенным в соответствии с Федеральным законом от 24.07.2007 № 221-ФЗ «О государственном кадастре недвижимости», за исключением случаев, предусмотренных федеральным законом, что, в соответствии с абз. 12 п. 1 ст. 20 Закона о регистрации, является основанием для отказа в государственной регистрации. Согласно ст. 4 Закона о регистрации, наряду с государственной регистрацией вещных прав на недвижимое имущество подлежат государственной регистрации ограничения (обременения) прав на него. Руководствуясь п. 135 Приказа Минэкономразвития России от 23.12.2020 № 765 «Об утверждении правил ведения Единого государственного реестра прав на недвижимое имущество и сделок с ним, состава номера регистрации, порядка присвоения при проведении государственной регистрации прав на недвижимое имущество и сделок с ним объектам недвижимого имущества условных номеров, которым в установленном законодательством Российской Федерации порядке не присвоен кадастровый номер, форм свидетельства о государственной регистрации права и специальной регистрационной надписи на документах, требований к заполнению свидетельства о государственной регистрации прав и специальной регистрационной надписи, а также требований к формату специальной регистрационной надписи в электронной форме» (далее – Правила ЕГРП), если при государственной регистрации договора долевого участия в строительстве была зарегистрирована ипотека в силу закона, обязательство, которой возникло на основании какого либо кредитного договора, при государственной регистрации права собственности ипотека в силу закона приносится в раздел Единого государственного реестра прав, открытого на указанный объект недвижимости. В связи с тем, что ипотека в силу закона уже зарегистрирована, обязательство, которой возникло на основании того же кредитного договора, еще зарегистрировать ипотеку в силу закона, не представляется возможным. Следовательно, заявление на ипотеку в силу закона, подаётся только в том случае, если при государственной регистрации договора долевого участия в строительстве не было зарегистрировано ограничение (обременение). Согласно п.2 ст.20 Федерального закона от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее – Закон об ипотеке), ипотека в силу закона осуществляется одновременно с государственной регистрацией права собственности лица, чьи права обременяются ипотекой, если иное не установлено федеральным законом. Пунктом 3 статьи 20 Закона об ипотеке, установлено, что если права залогодержателя удостоверяются закладной, то в орган, осуществляющий государственную регистрацию, одновременно с документами необходимыми для государственной регистрации права собственности представляется закладная и ее копия.

Главный специалист отдела регистрации обременений прав Управления Росреестра по Иркутской области Калашникова Е.А.,

iss-atom.ru

Закладная на квартиру по ипотеке

Особенностью ипотечного кредитования считается предоставление в залог уже имеющейся собственности или жилья, которое плательщик покупает по договору (статья 6 ФЗ № 102).

Данное имущество является гарантий для банка на случай, если клиент не сможет выплатить стоимость жилья по кредиту или, к примеру, будет скрываться от организации.

Чаще всего закладная на квартиру по ипотеке оформляется без привлечения дополнительной юридической помощи, так как договор является типовым и понятен обычному гражданину.

Однако если плательщик хочет перестраховаться, он обращается за консультацией к специалисту, который разъясняет ему все тонкости юридического документа.

Что это такое?

Закладная – это ценная бумага, составленная на имя конкретного человека, помогающая установить его права на владение определенным видом недвижимости (статья 13 ФЗ № 102).

Закладная по ипотеке содержит информацию о предоставляемом залоге (статья 14 ФЗ № 102). Имуществом могут выступать различные формы недвижимости по выбору заемщика и по согласованию с банком.

Зачем нужна?

Залог по ипотечному договору требуется, прежде всего, банку, чтобы иметь гарантии платежеспособности клиента.

Чаще всего основным предметом закладной выступает именно та квартира, права на которую переходят клиенту после оформления договора.

Но собственностью может быть:

- другая квартира;

- частным дом;

- земельный участок.

При этом закладная по ипотечному договору оформляется только на дорогостоящую собственность, рыночная цена которой должна быть не меньше стоимости займа.

Виды договора

Различают два основных вида договора кредитования ипотеки:

- Ипотека, предоставляемая по закону. Это займ, выделяемый сразу после подписания контракта или кредитного договора.

- Ипотека по договору. Она несколько отличается от займа по закону, так как требует оформления дополнительной сделки. Во втором договоре прописываются условия, которых нет в первом контракте.

Большинство банков охотнее заключают договор по закону, так как он занимает меньше времени и составлять его намного проще. Таким образом, выделение квартиры по ипотеке проходит с составлением закладной по законодательству.

Стоит отметить, что договор по ипотеке может считаться законным, только если регистрировался в государственных органах (в соответствии со статьей 10 ФЗ № 102).

Простого оформления даже в юридической конторе будет недостаточно.

Закладная на квартиру по ипотеке

Чтобы иметь полное представление о составлении закладной на квартиру следует ознакомиться с предложениями лидирующих банков и узнать ряд других условий.

Сбербанк

Образец закладной на квартиру по ипотеке Сбербанка можно найти на официальном сайте компании. При этом для каждого случая он может корректироваться работниками конкретного отделения, но основные пункты остаются неизменными.

Нежелание клиента составлять данный договор не является основанием для его отсутствия, поэтому документ заполняется в обязательном порядке.

Важной особенностью договора считается то, что заемщик может не иметь дополнительных документов, которые связывали бы его с владельцем по закладной.

ВТБ 24

Регистрация закладной в ВТБ 24, как и в любой другой банковской организации, проходит в государственных органах.

Стоит отметить, что оформление закладной в ВТБ 24 значительно не отличается от процедуры в других компаниях, так как составление данного документа регулируется Федеральным законом № 102 «Об ипотеке».

Также к закладной применяются общие требования для ценных бумаг, что установлено в 7 главе Гражданского кодекса России.

Где посмотреть номер?

После регистрации договора в государственных органах ему присваивается индивидуальный номер, его при необходимости лучше узнать сразу.

Также номер указывается в уведомлении, которое будет приходить для оплаты регулярных платежей.

Срок действия

Срок действия закладной не прекращается до того момента, пока плательщик не оплатит стоимость по кредиту в полном объеме.

Образец

Образец закладной можно найти в любой банковской организации или зайти на сайт крупной компании и скачать документ.

Также образец закладной можно скачать здесь.

Требования по заполнению

При заполнении ценной бумаги следует быть очень внимательным и соблюдать ряд определенных условий:

- слово «Закладная» пишется в начале заявления, посередине;

- необходимо указывать юридический адрес лица и его полное наименование, а если документ выдает физическое лицо, следует прописывать его полное имя, фамилию, отчество и место прописки, либо регистрации;

- далее указывается первый владелец имущества, его имя и место прописки;

- определяются основные условия займа: сроки, особенности перечисления платежа, предмет залога;

- обязательно следует прописать способ возврата кредита, установить точную дату;

- предмет залога подробно описывается;

- в закладной должна быть информация о сумме, взятой в кредит и установленный процент для оплаты;

- заемщик в закладной ставит свою подпись, если есть совладельцы, они также расписываются в документе;

- в документе указываются необходимые платежные реквизиты.

Оформление

Закладная оформляется между получателем имущества и банковской организацией.

При этом закладная может быть выдана в любое время до, но не после сдачи дома, в котором собирается проживать получатель займа.

После составления ценная бумага подлежит регистрации в государственных органах.

Регистрация в Регпалате

Когда обе стороны подпишут документ, он передается в Регистрационную палату (в соответствии со статьей 16 ФЗ № 102).

После процедуры регистрации, госорганы выдают оригинал закладной банку, который хранит ее у себя, пока клиент не выполнит взятые на себя обязательства по оплате долга.

Госпошлина

При оформлении закладной на ипотеку плательщику необходимо оплатить госпошлину в размере 1 тысячи рублей.

После погашения ипотеки

Когда гражданин погасит всю сумму по ипотечному договору, с него снимается обременение по займу:

- Банк в обязательном порядке возвращает закладную клиенту, направляя ее в Регпалату с указанием, что лицо выплатило все обязательства по кредиту.

- После чего договор об ипотеке можно считать расторгнутым.

Что делать при утрате?

Чтобы защитить себя от утери важного документа, следует заранее делать копии первой редакции бумаги, так как закладная выдается банку только в одном экземпляре.

Но если уже произошла утеря, необходимо:

- обратиться в банк;

- оформить дубликат, что установлено в ипотечном законе (статья 18 ФЗ № 102).

Какие требуются документы на погашение ипотеки материнским капиталом? Читайте здесь.

Как рассчитать ипотеку в Россельхозбанке? Подробная информация в этой статье.

Дубликат

Текст копии составляет банковская организация, в которой выдавался займ, при этом плательщику необходимо тщательно проверять правильность и достоверность всех условий.

Документ в обязательном порядке помечается отметкой дубликат.

При этом копия остается в Регпалате, оригинал передается банку.

Иногда финансовая компания может потребовать дополнительных расходов за оформление дубликата, однако если это не установлено в первоначальном договоре, то требовать этого банк не имеет права.

На видео подробно о закладной

77metrov.ru

Оформление в собственность квартиры при ипотеке

Особенности оформления квартиры в собственность после ипотеки

Ошибочное представление покупателя недвижимости: он является собственником сразу после заключения договора об ипотеке. Но стать истинным и официальным собственником квартиры можно только после получения государственного свидетельства, декларирующего право собственности на квартиру. Даже если человек проживает на купленной жилплощади, без этой справки он не сможет подтвердить свои права.

Получение свидетельства – процесс достаточно однозначный и простой, однако требует внимательного подхода и обращения в государственные органы регистрации в определенном порядке. Ниже представлена подробная инструкция, как получить все необходимые документы и куда следует обратиться за решением данного вопроса.

Как оформить квартиру в собственность после ипотеки

Существуют некоторые условия по получению государственного свидетельства о владении квадратными метрами в новостройках и вторичной недвижимости. Изначально ответственность за предоставление этой возможности несет также застройщик, который представил жилье на продажу.

Регистрация возможна в случае, если застройщик:

- Имеет составленный протокол, распределяющий жилое пространство и коммерческую зону на территории постройки.

- Уже получил технический паспорт на данное строение в БТИ (бюро технической инвентаризации).

- Имеет документальное разрешение от муниципального управления ввести помещения в эксплуатацию.

- Поставил подпись на передаточном акте из ГАО (государственной архитектурно-строительной организации).

- Уже поставил дом на учет в кадастровом реестре Росреестра.

- Позаботился о присвоении дому конкретного почтового адреса и индекса.

Покупатель жилья должен удостовериться в наличии у застройщика этого комплекта документов:

- Запросить в головном офисе строительной фирмы данный пакет документов.

- Обратить внимание на адрес застройщика, указанный в договоре на покупку в разделе реквизитов.

- Иметь при себе заключенный договор – либо договор долевого участия, инвестирования, либо соинвестирования. Также это может быть любой вид договора.

В некоторых случаях заключение договора затягивается на год и более. Иногда подписание документов затягивается искусственно, поэтому будет нелишним обратиться в суд. К тому же застройщики могут сами инициировать судебный процесс, подталкивать к этому покупателей квартир – это поможет сэкономит время на оформлении договора, форсирует его заключение.

Снятие обременения

Важно получить технический паспорт – этот документ на квартиру должен иметь любой настоящий собственник. После оформления квартиры следует как можно быстрее заказать такой паспорт – он позволит проводить демонтаж и реконструкцию площади по своему усмотрению.

Иногда требуется перевести жилье в статус коммерческого нежилого помещения. Это потребует новых процедур по оформлению бумаг и определенных расходов, в том числе – на налоги.

Необходимые документы

Со стороны покупателя для оформления собственности необходимо подготовить следующий пакет документов:

- Передаточный акт (приема-передачи жилья) – его получают в офисе застройщика, куда отправляется запрос на получение документа. Порядок получения:

- Обращение в строительную компанию с заявкой на акт.

- Совместный осмотр квартиры с представителем фирмы на предмет удовлетворения интересов заказчика.

- В случае согласия на покупку – оформление акта и подпись заявителя.

- Получение ключей от жилья.

- Официальное разрешение из органов опеки в случае совместного владения жильем вместе с несовершеннолетними детьми. Порядок получения:

- Родители (опекуны) обращаются в Орган опеки и попечительства с заявлением, указывая основание.

- Подают вместе с заявлением паспорта, детское свидетельство о рождении, а также акт приема-передачи на жилье или договор долевого участия.

- Забирают готовую справку через 14 рабочих дней.

- Кадастровый паспорт на квартиру с экспликацией, стоящий на учете в Росреестре. Порядок получения:

- Вызов техника для совершения замеров жилой площади и сверки планировки обозначенной в документах.

- Узаконивание сделанной перепланировки, если она имела место.

- Предоставление акта преима-передачи.

- Договор на ипотеку (кредит) или закладная. Порядок получения:

- Обращение в банк, выдавший ссуду.

- Регистрация в Палате с предъявлением закладной (это делает специалист банка либо будущий собственник жилья).

Второй этап – регистрация прав собственности в органах. При этом обязан присутствовать сотрудник строительной компании. Дата совместного обращения в регистрационный орган оговаривается заранее.

Предъявляются документы:

- Паспорта владельцев и их копии.

- Нотариально заверенные доверенности и паспорт с копией от доверителя.

- Заключенный с застройщиками договор в 2 экземплярах и все дополнительные соглашения.

- Акт приема-передачи с двумя копиями.

- Кадастровый паспорт с экспликацией.

- Договор на кредит и все закладные.

- Разрешение из органов опеки на действия от имени несовершеннолетних собственников.

Подписываются заявления, заполненные в электронном виде. Оплачивается госпошлина и забирается готовое свидетельство в назначенную дату в рамках 30 дней после подачи документов.

Незавершенное строительство

В случае, если процесс строительства не был завершен, можно также оформить документы на право собственности в следующем порядке:

- Соответствие объекта требованиям и характеристикам согласно ст. 130 Гражданского кодекса РФ.

- Наличие договора об инвестировании между застройщиком и покупателем.

- Наличие описания объекта строительства, проектная документация.

- Разрешение на застройку для подрядчика.

- Бумаги о правах на землю под строительство для стройфирмы.

- Проектно-разрешительная документация на объект застройки.

Отказ из органов регистрации может поступить при отсутствии всего перечня документов. Если же не достроенное жилье фигурирует в договоре как объект подряда, то сделки с ним будут невозможны. Если же застройщик замораживает строительство на неопределенный срок, всегда можно обратиться в суд и за помощью к юристам.

Что делать, если заемщик не в состоянии выплачивать задолженность по ипотеке

Любой заемщик не застрахован от негативных изменений в своей профессиональной и личной жизни. Болезни, потеря работы или экстремальные ситуации, финансовые и экономические кризисы могут повлиять на платежеспособность резко отрицательно.

Что делать в случае невозможности выплачивать кредит на жилье:

- Нельзя прекращать контакты с банковской организацией и игнорировать платежи. Банк может подать в суд, также подобное поведение отразится очень негативно на кредитной истории и не позволит в дальнейшем оптимизировать свою финансовую ситуацию. Задолжнику могут закрыть выезд за рубеж, назначить административное наказание через суд, присудить досрочную выплату всей суммы со штрафами, что является невозможным в большинстве случаев.

- Вступить в конструктивные переговоры с кредитной фирмой. Порядок действий:

- В письменном виде отправить обращение в банк, информируя о неплатежеспособности и неспособности выплачивать долг в соответствии с графиком погашения.

- Подтвердить свое обращение документально – представить доказательства увольнения и постановке на учет, на бирже труда, справку с работы о понижении заработной платы.

- Получить от банка право на отсрочку платежей или уменьшение минимального платежа.

- Приостановить через банк начисление штрафов и пересчитать сумму долга.

- Разработать новую схему выплаты ипотеки, которая будет базироваться на текущей материальной ситуации должника.

- Реструктуризировать кредит в нужные сроки, избежав пенни.

- Продать залоговое имущество (негативный вариант).

При развитии отрицательного сценария, когда выплата ипотеки в принципе невозможна в перспективе, банк может забрать в качестве компенсации залоговое движимое и недвижимое имущество:

- Средства переводятся на счет погашения кредита.

- Остатки переводятся на счет заемщика.

- В счет остатков может быть приобретено другая недвижимость меньшего метража.

- Экономия средств происходит за счет максимально ранних сроков продажи залога и сокращения пеней и процента по займу.

Отъем залогового имущества может проводиться как во внесудебном порядке, так и по решению суда. Первый вариант предпочтительнее, так как снижает издержки ответчика и размер компенсации. Но до суда может не дойти – это вариант обычно способствует реализации недвижимости по слишком низкой цене, что банку невыгодно.

Резюме

Ипотека – большая финансовая ответственность, которая ложится на репутацию и финансы должника. Приобретение жилья – важное событие, которое должно сопровождаться грамотным и своевременным оформлением нужных документов. Не стоит затягивать получение нужных справок по подтверждению собственности – это может обернуться неприятными последствиями, от мошенничества до потери права на собственность.

Оцените статью: Поделитесь с друзьями!consultmill.ru