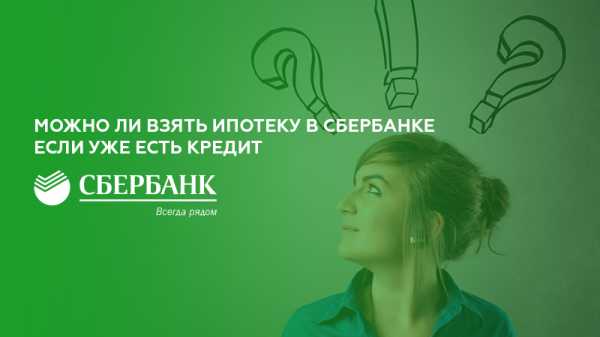

Дадут ли ипотеку, если уже есть потребительский кредит. Можно ли взять ипотеку если есть уже ипотека

Можно ли взять ипотеку в Сбербанке если уже есть кредит

Для того чтобы взять ипотеку, нужно иметь положительную кредитную историю. Многие заёмщики к моменту подачи заявки на жилищную ссуду имеют несколько непогашенных займов. Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Ответ на этот вопрос зависит от общего объёма кредитной нагрузки, которую испытывает клиент.

Ипотека в Сбербанке: допустимый уровень долговой нагрузки

При оценке финансового состояния соискателя менеджер уделяет большое внимание кредитной истории (КИ) клиента. Если гражданин допускал просрочки и не соблюдал график погашения долга, то его заявку отклонят. Заявления лиц, занесённых в базу ФССП в качестве фигурантов исполнительного производства, к рассмотрению не принимаются. Человек, вовремя гасивший предыдущие займы, имеет шанс на получение крупной ссуды.

Высокая закредитованность стала обычным явлением для граждан России. Особенно быстро долги накапливаются при оформлении микрозаймов, потребительских кредитов и ломбардных займов. Эти ссуды выдаются под очень высокий процент (от 300 до 700 годовых). «Быстрые кредиты» вызывают достаточно сильную психологическую зависимость, усиливающуюся со временем.

Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Специалисты из Банка России создали показатель, имеющий аббревиатуру ПДН (показатель долговой нагрузки). Эта величина рассчитывается как отношение суммарных ежемесячных кредитных выплат к среднему месячному доходу заёмщика. Полученная цифра умножается на 100% и становится ориентиром для Сбербанка.

ПДН не должен превышать 50%. Если этот показатель находится на уровне 60-70 процентов, то взять ипотеку человек не сможет. ЦБ РФ и российские власти собираются ввести законодательный запрет на выдачу кредитов лицам, имеющим высокий уровень ПДН. Подобная практика существует во многих экономически развитых странах (США, Израиль и др.).

Некоторые участники финансового рынка полагают, что принятие соответствующего законопроекта приведёт к росту объёмов «чёрного кредитования».Граждане, которым было отказано в получении ссуды, пойдут в нелегальные МФО и к ростовщикам. Сделки с сомнительным контрагентами будут иметь плачевные последствия. Заёмщик может стать объектом для преступных посягательств. Противники закона о ПДН считают, что чрезмерно жёсткое регулирование рынка приведёт к обнищанию российских граждан и маргинализации общества.

Ипотека в Сбербанке: учёт расходов домашнего хозяйства

Специалисты Сбербанка оценивают не только ссудную нагрузку, но и общие расходы семьи. Речь идёт систематических выплатах и крупных тратах. Оцениваются расходы на питание, лечение и коммунальные услуги. Кроме того, в структуре регулярных трат учитываются:

- Алименты;

- Арендные платежи;

- Страховые премии;

- Затраты на отдых и путешествия;

- Расходы на содержание автомобиля;

- Покупка предметов роскоши и дорогого движимого имущества;

- Плата за образование детей;

- Налоги и сборы и др.

Банкиры часто сталкиваются с тем, что граждане с высшим образованием не могут произвести элементарные арифметические подсчёты. Люди не могут рассчитать доходы и расходы домашнего бюджета. Главным фактором, влияющим на финансовые и инвестиционные решения, становятся эмоции. Человек хочет решить квартирный вопрос «здесь и сейчас», не задумываясь о долгосрочных последствиях своих действий. Многие граждане имеют низкий уровень финансовой грамотности и слабо разбираются в экономических терминах.

Ипотека в Сбербанке: как снизить ПДН?

Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Сбербанк допускает выдачу ипотеки при низком значении ПДН (менее 50%). Соискателям с высокой долговой нагрузкой следует рассчитаться с банками, МФО, ломбардами и потребительскими кооперативами перед подачей заявки на ипотеку. Уменьшение долга следует начинать с кредитов, по которым установлены максимальные процентные ставки (микрозаймы, потребительские ссуды). Далее необходимо перейти к возврату относительно дешёвых кредитов. Желательно погасить все долговые обязательства досрочно. Во многих банках есть программы реструктуризации долгов. Они позволяют значительно снизить стоимость займов.

Некоторые граждане принципиально не берут кредиты. Сотрудники Сбербанка относятся к таким людям с подозрением. Отсутствие КИ станет непреодолимым препятствием для получения ипотеки. Если у человека нет кредитной истории, то ему следует оформить небольшой потребительский заём и оплатить его без задержек (при необходимости эту процедуру следует повторить 2-3 раза).

Часть заёмщиков пытается обмануть Сбербанк и скрыть наличие действующих кредитов. Если соискатель напишет в анкете ложную информацию, то заявка будет отклонена. Сведения о текущей задолженности есть в базе данных бюро кредитных историй (БКИ). Сбербанк имеет постоянный доступ к информационным ресурсам БКИ, поэтому скрыть задолженность потенциальный заёмщик не сможет.

Достаточно распространённой ошибкой является оформление крупного займа с целью внесения большого первоначального взноса. Банкиры быстро узнают, что у клиента есть задолженность и отклонят заявление.

Ипотека в Сбербанке: как взять жилищную ссуду при наличии кредитов?

Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Граждане с высоким уровнем долговой нагрузки должны быть готовы к тому, что банк предложит им невыгодные условия кредитования (высокая процентная ставка, небольшой срок возврата ссуды и пр.).

Если у клиента нет возможности снизить ПДН, то ему стоит предоставить дополнительное залоговое имущество или привлечь поручителей. Подберите созаёмщиков, получающих солидную зарплату и имеющих хорошую КИ. Имеет смысл найти вторую работу или заняться покупкой финансовых активов. Дополнительный денежный поток даст возможность увеличить скоринговый балл и получить одобрение кредитного комитета на оформление ипотеки.

Дадут ли в банке ипотеку, если есть кредит?

sber-ipoteka.info

Дадут ли ипотеку, если есть кредит

Популярность приобретения в кредит различного имущества растет год от года. Но, пожалуй, самый востребованный из кредитов — это ипотека. Ведь приобрести жилье исключительно на собственные средства мало кому под силу.

Многие заемщики, однако, задаются вопросом, дадут ли ипотеку если есть потребительский кредит?

Однозначного ответа на него нет.

Требования банков

Ипотечный кредит имеет ряд отличительных особенностей:

- большая сумма займа;

- длительный срок выплат;

- относительно невысокие процентные ставки;

- обеспечение исполнения обязательств заемщика.

Поэтому большинство банков предъявляет к потенциальным заемщикам довольно серьезные требования. Получить ипотечный займ может далеко не каждый желающий.

Банк желает обезопасить себя от вероятного невозврата кредита всеми доступными способами.

Первое требование касается гражданства и возраста. По вполне понятной причине банки желают иметь дело с гражданами той страны, где они работают. Причем с трудоспособными гражданами, то есть старше 21 года, но не достигшими 65-70 лет.

Установление таких рамок диктуется прагматическими интересами банка. Именно такие заемщики:

- являются экономически активными;

- имеют средства для погашения долга.

Вторая группа требований связана с наличием постоянного дохода.

В качестве дохода рассматриваются:

- заработная плата;

- прибыль предпринимателей.

Пенсии и пособия, выплачиваемые государством, банки в качестве дохода не рассматривают. Исключением является только материнский капитал и средства НИС военнослужащих.

Поэтому заемщик должен иметь:

- постоянную работу со стажем на последнем месте не менее года;

- или получать иной, но постоянный и подтвержденный документами доход.

Для индивидуальных предпринимателей тоже важен «стаж». Точнее деятельность в качестве ИП в течение длительного периода, не менее года.

Уровень дохода

Но на самом деле, ответ на вопрос дадут ли ипотеку если есть кредит, зависит от одного факта. От размера дохода заемщика. Или созаемщиков, если кредит оформляется, например, на супругов.

Это именно тот параметр, который банк будет учитывать в первую очередь, рассматривая заявку.

В требованиях банка конкретная цифра не указывается. Это логично, ведь суммы, требуемые разными заемщикам, могут существенно отличаться, как и остальные параметры кредита. Указывается лишь такое требование, как достаточность.

С точки зрения банка, достаточным будет являться тот доход, который примерно вдвое превышает сумму ежемесячного платежа по кредиту.

Еще лучше, если этот взнос не будет превышать 45% дохода. В идеале же и вовсе составлять 30% от получаемых заемщиком средств.

Дадут ли ипотеку, если есть кредит?

Строго говоря, банку безразлично, сколько кредитов одновременно имеется у заемщика. Главное, чтобы он их аккуратно погашал.

Именно для этого банк так интересуется наличием у своих должников постоянной работы и высокого дохода.

Рассчитать свои возможности можно, воспользовавшись ипотечным калькулятором на сайте выбранного банка. Он даст примерное представление о размере ежемесячного платежа.

Потребительский

Потребительский кредит предполагает небольшие суммы и сроки погашения.

Если доход заемщика позволяет без напряжения погашать два кредита, то банк скорее всего одобрит сделку. Особенно если до момента подачи заявки на ипотеку долг выплачивался аккуратно, без возникновения просрочек.

И все же, даже положительная кредитная история может стать препятствием для получения ипотеки.

Например, в том случае, если заемщик буквально живет в кредит. Или же одобренная банком сумма будет весьма небольшой.

В другом банке

Проще всего получить ипотечный кредит не в том банке, где уже открыт потребительский, а в другом. Но это может оказаться менее выгодным. Особенно если у заемщика есть зарплатная карта банка-кредитора.

Таким клиентам:

- во-первых, нет необходимости представлять справки о доходах и трудоустройстве;

- во-вторых, им зачастую предлагаются условия «для своих» с льготной процентной ставкой.

Так что, если сумма долга по уже имеющемуся кредиту не слишком велика, а платежи поступают регулярно, есть вероятность того, что и второй кредит будет банком одобрен.

Ну а в случае отказа можно обратиться и к в другой банк.

Непогашенный

Наличие непогашенного кредита, платежи по которому вносятся аккуратно, а сумма ежемесячного платежа составляет лишь незначительную часть дохода, не является существенным препятствием для получения ипотечного кредита.

Банк по такому займу получает надежное обеспечение — квартиру.

Главное, как уже упоминалось, чтобы сумма, которую предстоит вносить в банк ежемесячно, не превышала финансовых возможностей заемщика.

Главное, при обращении за ипотечным кредитом не пытаться обмануть банк, скрыв информацию об уже имеющемся долге.

В Сбербанке

Сбербанк предъявляет стандартные требования к доходу заемщика при решении о выдаче ипотечного кредита.

Можно ли скрыть?

Скрыть факт наличия непогашенного кредита в другом банке, разумеется, можно.

Но есть как минимум две причины этого не делать:

- Во-первых, служба безопасности банка, скорее всего, этот факт «откопает». Банки не склонны доверять словам, и все тщательно проверяют. Обмен информацией у кредитных организаций налажен очень хорошо. Так что ложь быстро вскроется, и вполне может стать причиной отказа в займе.

- Во-вторых, не стоит обманывать себя. Если получаемых средств не хватит на погашение сразу двух кредитов, то начнутся просрочки. В случае потребительского займа это грозит лишь начислением пеней, а вот долги по ипотеке могут обернуться потерей квартиры. Но в любом случае такие факты не пойдут на пользу кредитной истории.

Так что пытаться обмануть банк все же не стоит.

Тем более, что своевременное погашение предыдущего кредита, напротив, может сыграть на руку заемщику, убедив банк в его надежности и дисциплинированности как клиента.

Как оформить?

Процесс оформления ипотечного кредита для клиента с непогашенным кредитом ничем не отличается от такового для заемщика без долгов.

Сначала потребуется представить в выбранный банк заявление-анкету. В ней требуется указать данные о себе и о планируемой покупке.

Для первого визита в банк полного пакета сведений о выбранной квартире не потребуется.

Зато потребуется подтвердить документами ряд фактов о заемщике. А именно:

- гражданство;

- возраст;

- наличие постоянной работы;

- уровень дохода.

Для этого потребуются паспорт и документы о работе и зарплате:

- копия трудовой книжки или свидетельство о регистрации ИП;

- справка 2-НДФЛ для граждан и 3-НДФЛ для предпринимателей.

Впрочем, можно обойтись и без них, ряд банков предоставляет возможность получения займа всего лишь по двум документам.

Здесь можно скачать образец заявления на ипотеку, образец справки о доходах 2-НДФЛ.

Как правило, среди сведений о доходе заемщика есть и пункт о периодических расходах. К ним может относится и уже имеющийся непогашенный кредит.

У банка могут возникнуть вопросы по поводу указанной в этой графе суммы, которые сотрудник не преминет озвучить.

На видео об особенностях ипотечного займа

77metrov.ru

Дадут ли ипотеку, если есть потребительский кредит

Состоятельные и дисциплинированные граждане, у которых нет никаких долгов – это идеальные клиенты для банков.

Но бывают случаи, когда потенциальный заемщик имеет достаточный доход или даже высокий заработок на официальном уровне, но уже один заём оформлен. Тогда в таких ситуациях финансовые учреждения могут неоднозначно отнестись к поданной заявке на вторую по счету ссуду.

Один из основных постулатов так называемой «кредитной гигиены» это когда лицо, подающее заявку, сразу же, на первом собеседовании в банке, не скрывает наличия у него текущей задолженности перед иным заимодавцем.

Если же потенциальный заемщик будет увивать, либо просто скроет о наличии у него долговых обязательств, то это можно будет очень легко проверить, во-первых. А во-вторых, кредитор может попросту сразу же отказать в одалживании ему сумм.

Проверяют обычно заявителей сразу же после подачи заявки посредством контактирования с БКИ – Бюро кредитных историй.

В этой базе всегда есть оперативные сведения, как о существующих ссудах, так и непогашенных долгах.

Дадут ли ипотеку, если есть потребительский кредит

Наилучшими показателями положительного результата для потенциального заемщика являются:

- наличие высокого и стабильного заработка;

- наличие в собственности недвижимости, автомобиля или иных ценностей;

- возможность предоставить по ссуде любой вид обеспечения;

- поручительство по кредиту.

Одобрят ли кредит при наличии еще одного займа, это еще может зависеть также и от наличия отменной кредитной истории. Но в целом все упирается в возможности потребителя погашать несколько долговых обязательств сразу.

А для этого нужна достаточная сумма заработка физического лица либо внушительная доходная часть юридического лица.

В Сбербанке

Вот как раз именно Сбербанк предоставляет потребительские кредиты на рефинансирование уже существующих долгов. Эта программа так и называется у этого заимодавца – «Потребительский кредит на рефинансирование».

При помощи этого решения предлагается клиентам не только произвести погашение долгов за счет одолженных денежных средств. Можно также объединить ссуды в один договор и даже пересмотреть сроки погашения, суммы оплаты ежемесячно и т.д. Объединяются два займа – новый и так называемый, «старый».

Условия по данному продукту могут для многих показаться интересными. Они заключаются в следующем:

- Количество кредитов, которые можно объединить в один – 5 разных. Из этого числа один только может быть оформлен у других заимодавцев.

- Валюта займа – российские рубли.

- Годовые процентные ставки – 15,9%.

- Сроки таких ссуд – 3 месяца минимум и 5 лет максимум.

- Максимальная сумма, лимит ссуды, на которую можно будет рассчитывать – 1 миллион.

- Предоставлять трудовую книжку или справку о доходах – необязательно.

Плюсы такого подхода заключаются в следующем:

- есть неплохая возможность уменьшить сумму ежемесячного платежа, чтобы легче было погашать долги;

- возможность сразу один приемом выплатить долги сразу по нескольким займовым соглашениям;

- при помощи рефинансирования можно быстро снимать обременение с автомобиля, взятого в кредит;

- можно даже получить дополнительные средства на иные цели;

- как правило, по таким программам, не предусматриваются обеспечения займа либо какие-то комиссии;

- для отдельных категорий клиентов этот подход может стать привлекательным из-за выгодных условий ставок, которые определяются отдельно.

Для того, чтобы запустить такую процедуру, достаточно заполнить анкету-заявку на сайте Сбербанка России. Но перед тем, лучше все-таки проконсультироваться лишний раз со специалистом этого банка. Также предварительно нужно подготовить все необходимые документы.

Еще немаловажным моментом может оказаться ваш пересмотр своих доходов и расходов, а затем, измененный вариант предложить банку. Тогда у вас будет больше шансов получить одобрение заявки, когда вы сможете показать свою надежность в вопросе платежеспособности.

В других банках

Банковская деятельность регламентируется законодательным актом федерального уровня №395-1 от 02.12.90 (ред. от 05.04.16, где изменения вступили в силу 01.07.16). На основании статьи 26 этого закона, говорящей о банковской тайне, не всегда один банк может получить информацию о состоянии счетов клиентов других банков.

Это обозначает, что получить достоверные сведения об уже имеющемся кредите заявителя банк может следующими способами:

- через справки, принесенные потенциальным заемщиком;

- путем контакта с базой данных БКИ – Бюро кредитных историй;

- присылая запрос в тот банк за предоставлением подтверждения наличия займа, а также его сальдо.

Если банки тесно сотрудничают друг с другом, то они могут обмениваться справочной информацией исключительно с разрешения клиента, у которого открыт счет в том или ином банке. Но без его ведома получить информацию о существующей задолженности по займу можно через БКИ.

Об этом говориться в ст.5 законодательного положения №218-ФЗ от 30.12.04 (ред. от 23.06.16) «О кредитных историях». В случае с получением ипотеки при наличии текущих долговых обязательств перед другим заимодателем, обращать внимание будут, прежде всего, именно на регулярный, стабильный и высокий доход.

Обычно такая ссуда обеспечивается введением в залог по договору той же недвижимости, которая приобретается в ипотеку. Поэтому особенностью работы с такими потенциальными клиентами является именно акцент на платежеспособность и надежность будущего должника.

Но есть еще один трюк, которым пользуются часто те клиенты, которые знают этот способ. К нему относится объединение уже существующих займов. Такое явление называется в практике – рефинансирование задолженностей по разным займовым договорам.

Все необходимые данные для формирования базы данных в Бюро поступают регулярно от каждого банка.

Наиболее быстрее всего такую операцию можно провести тогда, когда все происходит в рамках одного банка. А в случаях с разными кредитно-финансовыми организациями есть большая вероятность, что будет потрачено много времени на переоформление.

Насколько практически это реализовывается, все зависит от самого банка, но такая возможность есть и в природе существует. Для этого следует обговорить такой вариант решения вопроса со специалистом банка.

Условия и требования банков

Банки весьма неохотно выдают деньги в долг тем людям, у которых уже имеются подобные долговые обязательства, но только в других организациях. Это связано с большими рисками невыплаты или задержками в возврате долгов по графику.

Но есть множество факторов, которые способны повлиять положительно на решение банкиров. Каждому желающему взять еще один заём, можно взять себе на заметку те возможности, которые могут открыть дорогу к одобрению заимодавцем.

Это требования банкиров к любителям одалживать денежные средства, что заключены в следующем:

- Высокий регулярный доход заявителя.

- Наличие дополнительного заработка.

- Наличие второстепенного материального обеспечения помимо заработка – пенсии, пособия, компенсации, надбавки, могущие покрывать расходы потенциального заемщика.

- Сведения о доходах супруга либо другого члена семьи, проживающего вместе с заявителем.

- Небольшой период времени, остающийся до последней выплаты по долгам перед другим банком.

- Отсутствие испорченной истории по предыдущему опыту одалживания.

- Сальдо невелико по существующему займу.

- Если есть возможность дополнительно обеспечить тело кредита при помощи предоставления залога, либо поручительства созаемщика.

- Когда потенциальный клиент готов застраховать второй заём от рисков случайных невыплат.

- Сбалансированное соотношение расходов семьи подающего заявку человека с его доходами.

- Обязательное устройство на работе по трудовому законодательству РФ.

- Преимуществом является также и наличие банковской карты у того заимодавца, куда подается анкета-заявка.

Очень большую роль может сыграть наличие:

- нетрудоспособных членов семьи;

- иждивенцев

- совершеннолетних инвалидов, за которыми требуется постоянный уход.

Подобные факторы свидетельствует о том, что нагрузка на статью расходов такого будущего заемщика увеличивается. Одновременно, это влечет к снижению степени платежеспособности и надежности заявителя, а тут еще и его текущие задолженности по другому займу.

Выгоднее взять ипотеку или потребительский кредит тогда, когда уже один договор ссуды открыт в том же банке, куда можно подать заявление на еще одно одалживание. Банку тогда легче координировать свои отношения с клиентом.

Если у пришедшего в банк человека, жаждущего еще заполучить денежные суммы в долг, обнаруживается не один договор ссуды, а три и более, то банк вряд ли захочет с таким человеком иметь отношения.

Понадобиться погасить хотя бы один долг по кредиту и закрыть хотя бы один договор. Но все равно можно будет рассчитывать затем на небольшую сумму.

В целом можно выделить несколько особенно негативных факторов, которые не приемлемы для выдачи второго займа по условиям финансовых учреждений:

- Наличие аренды жилья.

- Уход за иждивенцами, инвалидами, требующими постоянного ухода и расходов на лечение.

- Наличие серьезных заболеваний самого потенциального клиента.

- Плохая кредитная история.

- Недостаточный размер заработка.

- Наличие большого сальдо и периода времени на выплату другой ссуды.

- Неофициальное трудоустройство на основном рабочем месте.

Профессиональное мнение банкиров о сбалансировании расходов и доходов клиентов представляет собой процентное соотношение. В общей сложности, нагрузка на клиента не может составлять оплату долгов перед заимодавцем более 40 или 50%, которые берутся от семейных доходов подающего заявку.

Только при таких расчетах клиент сможет беспрепятственно стабильно из месяца в месяц оплачивать суду. При этом желательно не должно случаться никаких непредвиденных ситуаций, могущих повлечь за собой лишние траты денег. Речь идет о тех ситуациях, которые заемщик вполне может сам отрегулировать, а не про обстоятельства, не зависящие от него.

Пакет документов

Как только вы намереваетесь получить деньги в долг у другого заимодавца, то вы должны будете заранее подготовить вполне конкретный пакет бумаг. Конечно же, когда вы захотите действовать в рамках исключительно одного финансового учреждения, тогда вам понадобиться собирать минимальный пакет документов, ведь все основные данные по вам уже имеются в базе данных у вашего кредитора.

Но вот для похода в другую финансовую банковскую компанию придется собрать максимум сведений о вашей доходности, возможностях своевременной оплаты и прочим условиям. Для сравнения можно привести два разных подхода, когда пакеты бумаг предъявляются с разным составом.

Таблица. Два разных перечня документов, которые требуют при двух разных обстоятельствах, когда хотят взять еще один кредит.

| Бумаги для открытия еще одного займа в одном банке | Бумаги для объединения кредитов | Бумаги для другого банка, не того, где уже имеются открытые ссуды |

| 1. Заявка.2. Гражданский паспорт с пропиской в России (регистрацией).3. Справка о доходах,4. Справка о трудовом оформлении на рабочем месте, где должен быть также указан и трудовой стаж.5. Еще одно подтверждение о трудоустройстве – трудовая книжка. | 1. Заявка.2. Гражданский российский паспорт (с пропиской в РФ).3. Иногда допускается наличие временной прописки-регистрации клиента.4. Кредитные договора, какие только открыты на имя клиента.5. Справки обо всех существующих займах, где указывается оставшаяся сумма долга и сроки ее выплаты. | 1. Все те кредитные договора, которые имеются на руках у клиента, заключенные с другими заимодавцами.2. Справки о долгах и сроках их погашения по другим ссудам. |

Все банки заинтересованы не устанавливать такие нормы и объемы платежей по каждому месяцу, чтобы клиент не смог нормально питаться и содержать свою семью. Это связано с тем, что при непомерных процентах и высоких суммах, которые тяжело оплачивать клиенту, последний будет вполне иметь право подать на банк в суд за превышение процентных ставок.

Самым главным критерием, смягчающим решение заимодавца и одобрение вашей заявки на еще одну ссуду – это будет, конечно же, подтверждение высокого дохода членов вашей семьи и отличная кредитная история.

Видео: Дадут ли в банке ипотеку, если есть кредит.

pravopark.ru

Дадут ли ипотеку если есть непогашенные кредиты

Однозначно ответить на этот вопрос невозможно. При рассмотрении заявки кредитор учитывает финансовое положение заемщика, его кредитную историю, размер задолженности по действующим кредитам. Положительное решение зависит также от кредитной политики конкретного банка.

Можно ли взять две ипотеки

При покупке недвижимости действуют различные программы кредитования. Ни ФЗ-102, регулирующий ипотеку, ни ГК РФ не содержат ограничений по количеству заключаемых договоров. Все зависит исключительно от решения банка.

Получение второй ссуды возможно, если:

- дохода клиента и его супруга/супруги хватит для оплаты действующей и новой ипотеки. В подтвержденный доход включается заработная плата по основному, дополнительному месту работы, акции и другие ценные бумаги, вклады, сдача имущества в аренду и другие поступления;

- в кредитной истории нет просрочек и непогашенных займов. Отдельные кредиторы закрывают глаза, если это – разовый случай;

- размер первоначального взноса составляет 30-40% стоимости недвижимости. Чем он больше, тем выше шанс получить вторую ссуду;

- ликвидность залога не вызывает сомнений, недвижимость является привлекательным объектом. Это может стать решающим даже, если кредитная история не слишком «чистая».

Увеличивает шансы на получение второй ипотеки страхование имущества и жизни заемщика, поручительство третьих лиц. Это дает дополнительные гарантии, что кредит будет возвращен в любом случае. Кроме того, при подсчете баллов учитывается официальный трудовой стаж клиента, в какой сфере трудится, имеются ли иждивенцы и малолетние дети.

Две ипотеки одновременно

Кредиты на покупку недвижимости – крупные суммы, которые выдаются на длительный срок. И хотя у кредиторов есть надежное обеспечение, такое кредитование относится к разряду рискованных. Поэтому не каждый банк согласится оформить сразу две ипотеки. Заемщик должен доказать свою платежеспособность.. Если ему удается, он может оформлять хоть три ипотеки.

У разных кредиторов своя процедура. Например, чтобы взять одновременно две ипотеки в Сбербанке, нужно сначала подать первую заявку и выйти на сделку. После этого можно обращаться за второй ссудой. При этом в залоге у банка остается 2 квартиры.

Для получения второй ипотеки необходим стандартный пакет документов на каждую заявку. По государственным целевым программам (например, молодым семьям) выдается только одна ипотека.

Можно ли взять вторую ипотеку, не погасив первую

Такие ситуации происходят по разным причинам. Например, купили квартиру, а через два года произошли изменения в семейном положении. В этом случае кредит на покупку недвижимости – выгодное решение квартирного вопроса.

Если семья хорошо зарабатывает, накопила деньги для первого взноса и считает, что потянет два кредита сразу, можно обращаться за второй ипотекой. Положительное решение зависит от требований конкретного банка. Так, Сбербанк может отказать при общей суммы долга более 700000 руб.

Если кредитная организация не выдает вторую ссуду без полного погашения первой, можно попробовать поработать с другим банком. Процедура рассмотрения стандартная – оценка платежеспособности клиента, ликвидности ипотеки. При небольшом доходе шансы невелики, поскольку существуют банковские нормативы. У клиента после ежемесячных выплат по двум ипотекам должно оставаться на жизнь, оплату коммунальных и прочие расходы 40% дохода.

Некоторые кредиторы предлагают рефинансирование. Таким образом, заемщик сможет закрыть кредит в первом банке и взять его во втором. На такой вариант целесообразно соглашаться при более выгодных условиях кредитования – низкая процентная ставка, удобный график платежей, отсутствие комиссий.

Каждое новое обращение в банк отражается в БКИ. Получение отказов не прибавит баллов при рассмотрении заявки.

Дадут ли ипотеку, если уже есть кредит

Непогашенный кредит не может стать причиной отказа при рассмотрении заявки. Оценка заемщика производится по стандартным параметрам. Основным является финансовое положение и перспективы его сохранения (постоянная работа и доход)

Потребительские займы предполагают небольшой ежемесячный платеж. Если на момент заявки не было просрочек и зарплаты клиента хватит для погашения кредита и ипотеки, то сделка будет одобрена.

В разных банках разное отношение к кредитным должникам. Там, где лучшие ставки и условия кредитования, вряд ли дадут ипотеку при наличии просроченной задолженности. Исключение может составить:

- просрочка, допущенная от 30 до 60 дней менее 5 раз;

- по кредитным картам – до 60 дней;

- ошибочные сведения БКИ;

- просрочки, допущенные по вине кредитора.

Стоит учитывать, что банка работают с БКИ и обмениваются информацией с другими кредиторами. Лучше не скрывать свои непогашенные кредиты. Подача неправдивых сведений может стать причиной отказа в займе.

Вопросы и ответы

У меня в Сбербанке ипотека. Можно ли взять потребительский кредит?

При оформлении ипотеки учитываются все доходы семьи. Если со дня оформления ипотеки ваша зарплата не увеличилась или вы не внесли больше половины суммы кредита, получить одобрение в Сбербанке или ВТБ будет сложно. Попробуйте предложить в качестве обеспечения поручительство или залог. Это повысит шансы. Можно обратиться к другим кредиторам, которые не требуют справки о доходах, но кредитуют под большие проценты. Это Ренессанс-Кредит, УБРиР, Альфа-банк.

Дадут ли автокредит, если есть ипотека?

Зависит от политики банка и финансового положения заемщика. Если оформлен крупный кредит в Сбербанке, по которому вы отдаете до 40% своего ежемесячного бюджета, то еще одну крупную сумму вам не одобрят.

Можно ли оформить две ипотеки на одного человека?

Да, если его доходы позволяют это сделать.

Можно ли взять две квартиры в ипотеку?

В законодательстве никаких ограничений по этому поводу нет. Вы можете оформлять две квартиры в одном или разных банках одновременно, совершать сделки в один день. При этом в залоге будут обе квартиры. Кредиторы выдвигают свои условия по таким операциям. Не забывайте, что дополнительные расходы при оформлении ипотеки увеличатся в 2 раза.

Одобрят ли ипотеку, если есть кредитная карта?

Банки исходят из того, что кредитная карта – это тот же кредит, даже если по нему нет никаких задолженностей. До подачи заявки ее лучше закрыть или снизить лимит до минимального.

ipoteka.finance

правила выдачи ссуды, возможности с материнским капиталом, кредит на погашение ипотеки

Содержание статьи

Сегодня граждане довольно часто используют заемные средства для решения текущих проблем, потому у некоторых есть даже по нескольку открытых ссуд. В таких условиях получить новый заем вполне реально, а вот можно ли взять ипотеку, если есть кредит, зависит от многих факторов. Рассмотрим детально.

Правила выдачи ипотеки если есть кредит

Обратившись к закону и правилам крупных учреждений, отрицательного ответа на вопрос, можно ли взять ипотеку, имея кредит, не предусмотрено. То есть отказ только на основании наличия незакрытых ссуд выдать не могут. Для получения положительного ответа от кредитора необходимо соответствовать требованиям и соблюдать определенные условия:

- Гражданство, регистрация. Некоторые учреждения отказываются сотрудничать даже с гражданами с временным документом.

- Возраст. Обычно, ограничение составляет от 21 года, реже от 23-25 лет. Максимальная граница преимущественно находится на отметке 65 лет, но можно найти и программы для граждан до 75 лет.

- Постоянное место работы. В противном случае заемщик относится к нестабильным и риски для кредитора повышаются.

- Наличие дохода. Обычно, ограничения по минимальному доходу не предъявляется. Но на его основании рассчитывается возможность заемщиком возвращать долги. Играют роль и дополнительные средства, имеющиеся у заемщика. А взять кредит в ипотеку с материнским капиталом еще проще, ведь им разрешено покрыть как часть выплат, так и первый взнос.

- История кредитования. Если по имеющимся ссудам оплаты происходят своевременно и долгов нет, банк получает подтверждение порядочности клиента.

Для того, чтобы взять ипотеку имея кредит необходимо соответствовать требованиям и соблюдать определенные условия

Для того, чтобы взять ипотеку имея кредит необходимо соответствовать требованиям и соблюдать определенные условияПолучение ипотеки имея кредит

Таким образом, взять ипотеку и потребительский кредит вполне доступно, если величина доходов клиента позволит их погашать. Соразмерность зарплаты и суммы платежей по всем ссудам оценивает каждый банк по-своему.

Как лучше поступить

Существует стандартный показатель, на который заемщик может ориентироваться, чтобы предугадать ответ самостоятельно. Все платежи по ссудам не должны превышать 50% от заработной платы.

Но даже в такой ситуации всегда можно найти выход. К примеру, можно изыскать возможность и досрочно выплатить одну из ссуд, например, с ближайшим сроком окончания. Так, при одобрении ипотеки она уже не будет учитываться.

Также можно перевести (объединить) все ссуды в одну по программе рефинансирования выбранного банка. При этом зачастую разрешено увеличить срок кредитования, чтобы уменьшить месячный платеж. И даже получить некоторую сумму в долг дополнительно. Посредством чего, можно расплатиться с каким-то иными обязательствами.

Что лучше взять – ипотеку или кредит

Рассматривая, что лучше взять – ипотеку или кредит нецелевого характера, стоит понимать, что ипотечные программы предлагают более низкие ставки и большие возможности (сумму, сроки). Если приобретается квартира, то ипотека будет лучшим вариантом, т.к. позволит максимально увеличить сроки выплат – вплоть до 30 лет, тогда как потребительские ссуды даются лишь до 3-7 лет. По ипотеке доступно запросить до 80% от цены жилья, а потребительская ссуда рассчитывается только по величине доходов заемщика.

Для улучшения условий и получения ссуды большего размера обычно привлекаются созаемщики. Супруг таковым является по умолчанию, остальные – по желанию. Нужно помнить, что по ипотечной программе созаемщик имеет равные права на владение недвижимостью. А вот может ли созаемщик по ипотеке взять кредит для себя спустя некоторое время, определяется каждым банком индивидуально. Обычно, ссуду разрешают в рамках его доходов. Отказ может получить супруг заемщика по ипотеке, т.к. семейный бюджет у них единый.

Выбирая, что лучше взять – ипотеку или кредит, стоит понимать, что ипотечные программы предлагают большие возможности (сумму, сроки)

Выбирая, что лучше взять – ипотеку или кредит, стоит понимать, что ипотечные программы предлагают большие возможности (сумму, сроки)Как повлиять на выдачу ипотеки имея кредит

В обратной ситуации, если клиенту одобрили ипотеку, можно ли взять кредит, также зависит от его дохода.

Подтверждения платежеспособности

Но при этом, всегда можно найти способ повлиять на решение банка дополнительными средствами подтверждения платежеспособности:

- Наличие собственности, не обремененной кредитами, в т.ч. авто;

- Привлечение поручителей, чьи доходы учитываются наравне с заемщиком;

- Оформление залога.

Также существуют отдельные категории, к которым учреждения благоволят и могут пойти на уступки: вкладчики, зарплатные и т.п. В любом случае, обратиться с заявлением и уточнить все возможности для получения положительного ответа лишним не будет.

Взять кредит для погашения ипотеки

А вот можно ли взять кредит для погашения ипотеки, вопрос довольно серьезный. Подобных программ у банков не предусмотрено, но клиент может воспользоваться обычной потребительской нецелевой ссудой. Ее согласование опять-таки зависит от уровня платежеспособности. Если же клиент желает досрочно погасить ипотеку при помощи иной ссуды, стоит об этом упомянуть при подаче заявления. Ведь в такой ситуации, при расчетах не нужно учитывать месячные платежи по ипотеке, и дохода клиента для взаимодействия по новому займу должно хватить. В любом случае, решение принимается учреждением индивидуально.

Хорошим вариантом взять кредит на погашение ипотеки считается рефинансирование. Согласования в данном случае можно ожидать с большей вероятностью, при соблюдении стандартного перечня требований. Обязательным считается отсутствие просрочек. Программа в новом учреждении может оказаться более удачной по ставке или позволит сократить месячный платеж (растянув срок кредитования).

В виду конкуренции, многие учреждения предлагают все более интересные условия, которые не сравняться с теми, которые были, к примеру, лет 10 назад. Поэтому не стоит отказываться просматривать новые предложения, взять ипотеку если есть кредит. Чтобы получить их, и рекомендуется воспользоваться рефинансированием.

finansytut.ru

Можно ли взять кредит, если есть ипотека?

Ипотека – это долгосрочное обязательство перед банком. Разумеется, что за этот срок счастливому обладателю ипотеки могут потребоваться большие суммы денег. Причины могут быть разными. Один ремонт новой квартиры стоит немалых денег. И тут естественно возникает нужда во втором кредите. Реально ли получить кредит, если уже есть ипотека? Как отнесутся в банке к такому клиенту?

Факт наличия у клиента ипотечного кредита для банка не имеет значения и ограничением не является. Банку важно, чтобы заемщик подходил под условия, предъявляемые клиенту. Это кредитная история, возраст, семейное положение и разумеется доход. Принимая решение об одобрении кредита, рассчитывают сумму, которая останется на расходы после уплаты ежемесячных платежей по всем кредитам. Эта сумма должна быть не меньше 50% вашего семейного дохода. Порой отталкиваются от суммы, которая остается на руках клиента после выплаты всех обязательных платежей: коммунальных услуг, страховых взносов, оплата обучения. При этом банк выдвигает более жесткие требования по второму кредиту. Может потребоваться дополнительный поручитель, уменьшится сумма и срок кредита. Если же вы обращаетесь в тот банк, где получали ипотеку, к вам отнесутся, скорее всего, более лояльно. Разумеется, в том случае, если у вас нет просрочек по первому кредиту, и вы зарекомендовали себя как ответственный заемщик. Некоторые кредитные организации даже уменьшают ставки и смягчают требования для тех клиентов, которые берут второй кредит. Как говорится, были бы деньги.

Вы можете брать и второй, и третий кредит в том случае, если ваши доходы это позволяют. Важно оценить все риски, прежде чем брать на себя дополнительные обязательства. А это вы должны сделать самостоятельно. Брать новые кредиты либо откладывать определенные суммы на мечту или на черный день? Если вдруг ваши финансовые обстоятельства незначительно изменятся в худшую сторону, вы еще сможете оплачивать взносы по ипотеке, а вот выплаты еще и по другим кредитам могут стать непосильной обузой.

В ситуации, когда клиент хочет оформить ипотеку, но нет денег на первоначальный взнос, некоторые берут кредит в банке. Это лучший вариант для тех, кто готов выплачивать взносы по ипотеке, обладает хорошим доходом, но нужной крупной суммы на руках нет. Ведь первоначальный взнос составляет от 10% стоимости жилья. Конечно, это увеличивает сумму обязательных ежемесячных выплат, тем самым урезая семейный бюджет. Но не стоит забывать, что при оформлении ипотеки банк обязательно выяснит есть ли у вас еще кредит и сколько остается в семье «свободных денег» после выплаты по нему. А это повлияет на сумму, одобренную по ипотеке. Порой банки и вовсе ставят условием получения ипотеки перечисление первоначального взноса из собственных средств. В таком случае вариант с кредитом для кредита бесполезен.

Добавить комментарий

zipamil.com

Можно ли взять две ипотеки одновременно

Как получить две ипотеки и не разориться на процентах

Многие хотели бы знать, можно ли взять две ипотеки одновременно. Если вы думаете, что такие случаи единичны, то вы просто не знакомы со статистикой ипотечного кредитования.

Появление у заемщика второй ипотеки до погашения первой — явление достаточно распространенное в современных реалиях. Есть несколько особенностей ипотечных кредитов, о которых стоит помнить:

- полное отсутствие кредитной истории не приветствуется банками;

- приобретая одобренное банком жилье через ипотеку, вы можете быть уверены в юридической чистоте объекта;

- банки одобряют кредиты на ликвидную недвижимость, чтобы уменьшить свои риски;

- банки требуют от заемщиков официальный доход, ценное залоговое имущество и благонадежных поручителей;

- сбор пакета документов для ипотеки — дело, требующее терпения и времени;

- на сегодня ипотечное кредитование — самый популярный и доступный способ решения жилищного вопроса для россиян.

Если вторая ипотека в семье — обоснованная необходимость, нужно искать способы получить заветный кредит.

Если вторая ипотека в семье — обоснованная необходимость, нужно искать способы получить заветный кредит.

Ежемесячные выплаты по уже имеющемуся кредиту — это уменьшение дохода, а значит найти более выгодные условия на новый заем будет непросто. Скорее всего, придется посетить не один, а несколько банков.

Что может помешать вам получить деньги после одобрения кредита

Особо важным условием одобрения двух ипотек сразу является достаточный доход заемщика. Если того, что остается от официальной зарплаты после вычета текущих расходов, достаточно для покрытия ежемесячных платежей по обоим кредитам, то можно считать, что «дело в шляпе». Однако не стоит расслабляться. Помните, что основными критериями, кроме дохода, для банков являются:

- официальный трудовой стаж;

- сфера профессиональной деятельности;

- наличие иждивенцев и детей;

- кредитная история.

После многоступенчатого скоринга специалист банка подсчитает ваши баллы и сообщит об одобрении или отклонении вашей заявки.

Но не забывайте, что каждое ваше новое обращение в банк также регистрируется в БКИ (бюро кредитных историй), и несколько неудачных попыток однозначно не прибавят вам шансов на получение кредита.

Таковы правила, которые устанавливает банковская система для соискателей займа.

Запрос в БКИ — игра в наперстки с банком

Давайте разберемся с тем, что из себя представляет бюро кредитных историй. Всего на сегодня насчитывается 25 БКИ, и нередко разные банки обращаются к разным БКИ. Реестр всех БКИ ведет Центральный каталог кредитных историй, сокращенно ЦККИ. Вы можете самостоятельно узнать свою кредитную историю, для чего вам нужно выполнить следующие шаги:

- сделать запрос в ЦККИ через банк, который уже выдавал вам кредит, и выяснить, в каком БКИ храниться ваша кредитная история;

- обратиться в соответствующий БКИ за кредитным отчетом согласно инструкции, которую БКИ обычно размещает на официальном сайте;

- помните, что раз в год эта процедура для вас бесплатна, последующие обращения нужно будет оплачивать.

А теперь вернемся к нашему основному вопросу. Если ваш официальный доход позволяет вам обе ипотеки, то дальнейшая информация может быть для вас неинтересна. Но так бывает далеко не всегда, тем более в России, где «серые» зарплаты являются нормой. Можно ли иметь две ипотеки одновременно, если вы планируете брать два кредита параллельно и сумма вашего официального дохода недостаточна для оформления обоих кредитов? Вспомним порядок выдачи кредита на жилье, который практикуют все банки:

- предварительное одобрение заявки;

- проверка объекта недвижимости;

- повторное одобрение заявки, включающее запрос в БКИ;

- выдача денег.

Очевидно, что если вы берете два кредита в разных банках с непересекающимися БКИ, то велика вероятность того, что второй банк, куда вы придете сразу после одобрения кредита в первом, не сразу узнает о том, что у вас уже есть жилищный кредит, если вы сами об этом не сообщите. Но ведь вы подписываете с банком договор, в котором есть пункт о снижении платежеспособности заемщика. Фактически вы можете быть уличены в обманных действиях по отношению к банку. Наихудшим последствием в такой ситуации может стать требование банка немедленно вернуть взятый кредит. Если вы платите исправно, такая ситуация маловероятна.

Также возможна невыдача денег на последнем этапе — после запроса в БКИ. Вкратце сложности такого подхода выглядят следующим образом:

- вы должны быть уверены, что второй банк не работает с тем же БКИ, что и первый;

- вы заведомо ограничены в выборе банков;

- возможно, вам придется соглашаться на менее выгодные условия кредитования по второму объекту;

- при таких условиях неизвестно, дадут ли вам вообще вторую ипотеку при наличии первой.

Мы опять вернулись к тому, с чего начинали: выгодные предложения по ипотечным кредитам могут стать для вас недоступны по ряду причин, хотя деньги на второе жилье вам могут и выдать.

Когда нужна помощь в получении ипотечного кредита

Информации о том, как самостоятельно получить одобрение на две ипотеки и какие подводные камни могут вас ожидать в разных ситуациях, в свободном доступе не так уж много.

Ипотечный брокер поможет получить кредит на два объекта недвижимости наверняка.

Ипотечный брокер поможет получить кредит на два объекта недвижимости наверняка.

Профессия ипотечный брокер сравнительно недавно появилась на рынке услуг, и многие все еще относятся к ней с предубеждением, дескать, мы и сами справимся. Однако на практике помощь кредитного брокера может быть и полезна, и выгодна для вас. Обращаться стоит только к проверенным специалистам. Для жителей Санкт-Петербурга и тех, кто планирует приобрести жилье в Северной столице с помощью кредита, работает компания «Ипотекарь». Обращайтесь в «Ипотекарь», если вы:

- хотите получить лучшие условия по двум ипотекам сразу;

- хотите избавиться от бумажной волокиты;

- ищите способ получить стопроцентное одобрение от банка;

- ваша ситуация требует индивидуального подхода.

Компания «Ипотекарь» — это серьезная организация с опытными сотрудниками. Поэтому если вам нужно оформить две ипотеки, смело обращайтесь в «Ипотекарь» и будьте уверены в положительном результате!

Можно ли взять вторую ипотеку

2 нояб. 2015, 09:59

Необходимость получить еще один жилищный кредит, не выплатив текущий, возникает часто. Ведь за весь длинный срок первого кредитования появляются новые потребности. Нужда в дополнительном жилом помещении не исключение. Но согласится ли банк на оформление повторного займа — вопросактуальный и неоднозначный. Статья расскажет об особенностях выдачивторой ипотеки и о критериях, на которые банки обращают внимание.

Доступна ли вторая ипотека сегодня

Такая возможность действительно существует. Но реализовать ее непросто, поскольку банки не стремятся идти на риск. Они очень тщательно изучают клиента, нуждающегося в повторном кредите. Соответственно оформление второй ипотеки займет больше времени, чем обычно.

Отдельных программ под названием «Вторая ипотека» нет. Под этим выражением следует понимать получение дополнительной ссуды по одной из действующих ипотечных программ. Клиент обращается с вопросом: «Можно ли взять вторую ипотеку?», а учреждение решает вопрос об его удовлетворении.

Когда кредитный отдел рассматривает заявку клиента, он учитывает такие факторы:

- Стабильный доход, позволяющий покрыть расходы по двум ссудам. Финансовое учреждение, подсчитав доходы клиента, определит возможность одновременного погашения обеих задолженностей. Кроме этого, кредитный отдел произведет подсчеты возможности оплаты первоначального взноса по второму продукту. Если заемщик без проблем может покрыть сумму последнего, то это станет весомым аргументом в пользу подписания ипотечного договора.

- Положительная история кредитования. Своевременная оплата текущей ипотеки и отсутствие замечаний в кредитной истории (КИ) только помогут убедить банк выдать вторую ссуду. Добросовестному заемщику кредиторы могут еще и снизить процентную ставку, как постоянному клиенту. В противоположном случае доказать банку свою надежность будет сложновато. Идти на сделку с клиентом, имеющим плохую КИ, вряд ли кто захочет. Хотя бывают случаи, когда банки готовы сделать недобросовестным клиентам специальное предложение .

- Наличие подходящего и застрахованного предмета залога. Качественные характеристики последнего должны убедить банк в том, что стоимость переданной в ипотеку недвижимости гарантированно покроет возможные риски неуплаты. Имущество в обязательном порядке должно быть застраховано.

Эти критерии можно назвать определяющими при принятии решения кредитным отделом банка. Исходя из них учреждение определит индивидуальные условия для клиента.

За повторным кредитом лучше всего обращаться в то учреждение, которое выдавало первый жилищный займ. Это немного упростит процесс одобрения заявки. Ведь банк уже владеет основной информацией о клиенте и не станет тратить время на проверки. Также обслуживание в одной организации намного удобнее. Клиенту не нужно заново знакомиться с условиями кредитования и посещать два разных офиса.

Но если сервис первого банка клиенту не понравился, тогда лучше обратиться к другому кредитору. Такой вариант подойдет и в случае отказа со стороны кредитующего субъекта.

На каких условиях оформляется вторая ипотека в Сбербанке

С подробными правилами выдачи еще одного ипотечного кредита клиенты Сбербанка знакомятся только в банковском офисе. Ведь для каждого заемщика, желающего получить ипотеку второй раз, формируются особые условия выдачи средств.

При одобрении заявки на повторный кредит Сбербанк использует такую формулу:

- подсчитывает размеры выплат по текущему и по будущему займу;

- суммирует доходы клиента;

- разделяет показатели платежей на данные по доходам и умножает на 100%.

Если полученная цифра находится в пределе 50%, то есть все основания для заключения договора. Из этого можно сделать вывод, что Сбербанк согласится на вторую ипотеку тогда, когда доходы как минимум в два раза превышают расходы. Но если показатель меньше, то это не значит, что банк в любом случае откажет. Все решается исходя из конкретной ситуации.

Материнский капитал: вторая ипотека и её особенности

Оформление повторной ипотеки указанным способом также возможно. Главное требование — достаточность средств на погашение двух кредитов. Процедуру предварительного обращения в Пенсионный фонд проходить не нужно. Необходимо сразу отправляться в банк и спрашивать о возможности оформления еще одного займа.

Главная проблема может заключаться в том, что материнский капитал выдается один раз. И вряд ли его суммы хватит на покрытие расходов по двум ипотекам. Ведь стоимость жилья растет. Помочь здесь смогут только дополнительные доходы.

Допустима ли военная ипотека второй раз

По закону такая возможность не исключена. Военнослужащие могут подать заявку в таких случаях:

- возникла необходимость улучшить жилищные условия;

- лицо переводят на новое место службы в другом регионе;

- изменилось семейное положение либо увеличился состав семьи.

Особенность здесь в том, что заемщик не может расплачиваться по двум военным ипотекам одновременно. Чтобы получить новый продукт необходимо обязательно снять все обременения с купленной ранее квартиры. Это можно сделать двумя путями:

- погасить задолженность собственными средствами или за счет продажи недвижимости;

- оформить потребительский кредит и за счет него выйти из ситуации.

Советы о том, как правильно взять вторую ипотеку и на что обращать внимание

- Если у вас возникла необходимость получить еще один жилищный кредит — обращайтесь напрямую в банк. Только там вам смогут дать окончательный ответ.

- Соберите максимум документов, которые помогут убедить кредитора в вашей платежеспособности и добросовестности.

- Оформлять вторую ипотеку лучше в том же банке, который выдавал первый займ. Но если вас ранее что-то не устроило, или вам отказали — идите к новому субъекту кредитования.

Подробная информация о банке: Сбербанк России.

Как оформить второй ипотечный займ на недвижимость

В сети много споров о том, можно ли взять ипотеку, если уже есть ипотека. Ответ на него сугубо индивидуален для каждого соискателя. Каким требованиям нужно соответствовать и каков порядок получения? Об этом можно прочесть в статье.

Можно ли взять два ипотечных кредита одновременно

При подаче нескольких заявок на ипотечный кредит, их могут одобрить несколько банков. Если заемщик решает взять одновременно два кредита, скрыв этот факт от обоих кредиторов, то есть только один вариант развития событий. Можно ли взять 2 ипотеки в разных банках одновременно? Теоретически. возможно. Однако этот факт обязательно обнаружится, вопрос только во времени. На начальном этапе получения ипотеки банки делают запросы в бюро кредитных историй. В БКИ хранятся следующие данные:

- Взятые и погашенные кредиты заемщика.

- Действующие кредиты заемщика.

- Обращения за кредитами.

При одновременной проверке они могут не узнать о запросах друг друга. При дальнейшем обслуживании займа банки узнают друг о друге.

Сокрытие своих намерений приведет к проблемам сразу в обоих кредитных учреждениях, в случае даже малейшей просрочки либо при обращении за потребительской ссудой или кредиткой. Это произойдет независимо от уровня дохода и наличия первоначального взноса. И это верный способ испортить взаимоотношения с кредитором. Так как при оформлении ипотеки клиент дает согласие на проверку сведений из БКИ — банк может в любой момент направить запрос на уточнение данных.

Если для покупки двух объектов в ипотеку есть веская необходимость и достаточно дохода для платежей, лучше не скрывать данные. Запрета на оформление двух ипотечных договоров нет.

Можно ли взять вторую ипотеку, не погасив первую

Законом не установлены ограничения для количества ипотечных кредитов. Ограничительную роль выполняют сами кредитные учреждения. Основным требованием при решении вопроса о выдаче повторного займа (в том числе ипотечного) является обязательность заемщика по внесению платежей. Но даже при стабильном высоком доходе большой объем обязательств настораживает кредитора.

Если в КИ не содержится записей о систематических просрочках, а уровень заработной платы позволяет обслуживать два ипотечных займа, тогда отказа не будет.

Можно ли взять ипотеку в Сбербанке, если уже есть ипотека? В любом крупном кредитном учреждении две ипотеки у одного заемщика это ситуация редкая, но встречающаяся. Работа с ипотечными кредитами налажена хорошо, но такими сделками, как правило, занимаются более опытные кредитные менеджеры.

Также вас может заинтересовать:

Источники: http://ipotekar.com/articles/osnovy_ipoteki/p549-kak_poluchit_dve_ipoteki_i_ne_razoritjsja_na_protsentah/, http://cbkg.ru/articles/mozhno_li_vzjat_vtoruju_ipoteku.html, http://proipoteku24.ru/stati/kak-oformit-vtoroy-ipotechnyy-zaym-na-nedvizhimost/

ipotheka.ru