Как восстановить кредитную историю в банке. Можно ли восстановить кредитную историю

Как восстановить кредитную историю в банке: проверенные способы

Несвоевременная выплата кредитов влечет за собой различные штрафы и порчу вашей статистики как заемщика. С такими проблемами в следующий раз взять деньги у банка будет очень сложно. Чтобы воспользоваться услугой организации по выдаче денег повторно, нужно знать, как исправить плохой рейтинг. Определенные мероприятия помогут вам снова стать хорошей кандидатурой для выдачи займа. Приведение рейтинга в норму может стать сложным процессом, но оно необходимо для дальнейших перспектив.

Как узнать свою кредитную историю

Прежде чем начать мероприятия по изменению ситуации, нужно решить, как узнать, испорчена ли кредитная история. Для этого есть несколько способов:

- Подать заявку в Бюро Кредитных историй самостоятельно. Сделать это сможете по паспорту, предъявив его в ближайшее отделение компании. Список таких организаций возможно найти на сайте Центрального Банка России.

- Отправить заявку с помощью нотариуса. Через пару недель получите ответ на свое письмо из БКА.

- Обращение в финансовую компанию за займом может повлечь отказ в случае, если у вас неподходящий рейтинг. Свое решение специалист должен обосновать, выдав документ заемщику.

- Еще один способ, как посмотреть кредитную историю – использовать онлайн-услуги. Есть специальные компании, предлагающие их за определенную плату. Однако многих интересует, как узнать свою кредитную историю бесплатно через интернет. Компании, в которых имеются подобные сервисы, следующие:

- Центральный каталог кредитных историй

- Национальное БКИ;

- «Эквифакс» .

Способы восстановления кредитной истории

Инструкция, как можно восстановить кредитную историю:

- Прежде всего займитесь выплатой задолженности перед кредитором. Погасить ее придется в полном объеме, включая проценты и штрафы за просрочку.

- Осуществив это, возьмите несколько займов на небольшую сумму. Сделать это можете, взяв деньги в отделениях микрофинансирования или покупая бытовую технику.

- Платежи по мелким долгам вносите строго вовремя или погасите досрочно заем.

- Как восстановить кредитную историю в банке? Обратитесь за небольшим займом в организацию, где планируете брать в долг. При этом учтите, что такую просьбу может удовлетворить только коммерческое учреждение. Государственные, например, Сбербанк, при неудовлетворительном рейтинге денег не выдают.

- Вам предстоит доказать, что можете осуществлять регулярные платежи. Для этого предоставляются квитанции об оплате коммунальных услуг за несколько лет. Прежде чем их приложить к документации, убедитесь, что не допускали просрочек по этим выплатам.

- При заключении договора предоставьте залог, сведения о том, что у вас стабилен доход. Подойдет регулярно оплачиваемая работа. Как вариант – найдите хорошего, платежеспособного поручителя.

Есть банки, которые предлагают свои услуги по коррекции рейтинга. Например, «Совкомбанк» имеет специальную программу «Кредитный доктор», которой вы можете воспользоваться при соблюдении определенных условий. Если порча рейтинга произошла не по вашей вине, вы имеете право доказать это с помощью судебного разбирательства. Важно проследить, чтобы вы не попали в поле деятельности мошенников. Не пользуйтесь предложениями по очистке кредитного рейтинга, за которые придется платить (например – за коррекцию личных данных).

Видео: как восстановить положительную кредитную историю в банке

Просмотрев отчет, обнаружили, что рейтинг испорчен? Приготовьтесь к тому, что восстановление займет немало времени. Банки не всегда охотно занимаются недобросовестными заемщиками. Исправление накопленной истории реально, но только при содействии коммерческой финансовой организации. Главное правило мероприятия – сделать вывод из прошлого опыта. Избегайте просрочек при получении небольших сумм денег или в специальных банковских программах. Посмотрите видео и вооружитесь сведениями на будущее.

sovets.net

Как восстановить кредитную историю. Восстановление кредитной истории

Обратившись в банк, вы узнали, что кредитная история испорчена, а сотрудники отказывают в выдаче таких необходимых средств. Как выйти из этой ситуации – расскажет наша статья.

1

Обратиться в другой банк. Разные банки ставят различные условия для выдачи займа. И если в одном отказали, другой может согласиться оформить с вами сделку.

2

Испортить кредитную историю можно как по своей вине, так и по вине сотрудников банка. Например, задержка платежей от 5 до 35 дней, невыполненные полностью обязательства перед финансовыми учреждениями вне зависимости от срока давности, оплата перед праздниками, за счет чего происходит задержка в поступлении средств на счета и прочее – это ваша вина. В этом случае придется постараться, чтобы вернуть доверие банка. Для этого есть несколько вариантов:- Вы можете подтвердить, что задержка платежей произошла из-за чрезвычайных обстоятельств. Например, вы находились в больнице, тогда в банк можно предоставить больничный лист. Если вам на постоянном месте работы прекратили выплату заработной платы, вы должны это подтвердить – предоставьте в банк документы!

- Докажите свою платежеспособность, предоставив, например, выписки по регулярным платам за коммунальные услуги, справку о доходах с постоянного места работы, регулярные выплаты по исполнительному листу и прочее. Документы должны показать вас как ответственного заемщика, который возвращает долги в срок и сможет вовремя погашать задолженность. Значительно меньше требований предъявляют тем клиентам, у кого имеются депозиты в этом же банке, открытые минимум полгода-год назад, а также карты по начислению заработной платы, пенсионные карты.

- Если у вас действительно какая-либо задолженность – погасите ее в полном объеме до того, как обратиться в банк.

- Возьмите кредит на небольшую сумму, например, на покупку бытовой техники. Своевременное погашение задолженности при этом обязательно. Постепенно банк снова начнет вам доверять.

3

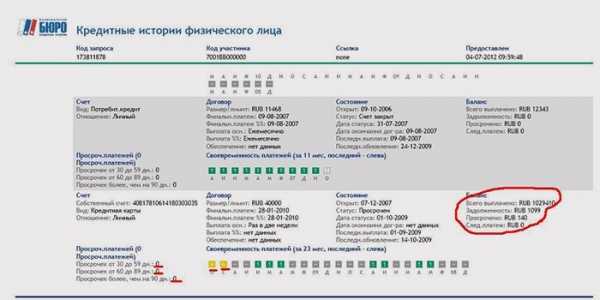

Нередки случаи, когда с банком все вопросы решены, а вы все равно узнаете, что кредитная история испорчена. Такая ситуация может возникнуть в результате путаницы или невнимательности сотрудников. Например, если одновременно обслуживались два клиента-однофамильца, его долги случайно могут стать вашими. В этой ситуации необходимо обратиться лично или направить письменный запрос в Бюро кредитных историй (Бюро) с просьбой выдать информацию по вашей персоне. Ответ будет прислан в течение 30 дней.

4

Ознакомиться с результатом. Если присутствуют факты, которые вы считаете неправдивыми, тогда можно их оспорить. Для этого необходимо составить заявление, в котором будут перечислены все пункты, с которыми вы не согласны, заверить заявление нотариально и отправить на почтовый ящик Бюро. По возможности стоит подтверждать свои замечания фактами (квитанциями, выписками и прочим). Если ваши замечания подтвердятся, Бюро исправит кредитную историю. Какое бы решение не было принято, вас обязаны уведомить письменно.

5

Если Бюро не соглашается с вашими доводами, вы имеете право обратиться в суд для обжалования решения и внесения поправок в свое дело.

Исправить свою кредитную историю бывает совсем непросто. Однако нет ничего невозможного, ведь ошибиться может каждый! Чем упорнее вы будете, тем быстрее достигнете своей цели.

sovetclub.ru

Как восстановить кредитную историю - рекомендации

Существует закон возрастания потребностей, который гласит, что рост потребностей всегда опережает рост возможностей. Потребности безграничны, а ресурсы – ограничены. Поэтому человек всегда находится в поисках новых возможностей. В этом интересы банков и людей совпадают. Банки обеспечивают временное увеличение возможностей за счет предоставления кредитов. Потребители удовлетворяют потребности, путем покупки товаров и услуг в кредит. Но за все приходится платить. А чем платить, есть не всегда. Платежи, не внесенные в срок, формируют просрочки и оставляют пятно на кредитной истории заемщика. Формируется плохая КИ, которая не позволит в дальнейшем расширять возможности. Как восстановить кредитную историю – предпринять действия по передаче более совершенных данных в БКИ.

Уровень закредитованности населения постоянно растет, с ним возрастает количество просрочек.

Факт! Более половины работающих граждан имеют долговые обязательства. К 2017 году их численность составила порядка 45 миллионов.

Создание нового имиджа с чистого листа – задача сложная, но решаемая. Для начала необходимо изучить информацию, которая отрицательно влияет на КИ заемщика.

Когда нужно проверить кредитную историю

Итак, у Вас возникли проблемы с гашением долгов. Обсуждать злостных неплательщиков, которые принципиально не платят по долгам, не будем. Поговорим о тех, кто кредит выплачивает, но сталкивается с некоторыми проблемами. Это могут быть просрочки, на несколько дней, в том числе совершенные по забывчивости. К закрытым просрочкам до 90 дней банки относятся лояльно. Как говорят в кредитном комитете: «На всех хороших заемщиков не хватит». Андеррайтинг вполне пройдет успешно у заемщика с небольшими погрешностями в гашении. Правда ставка подрастет.

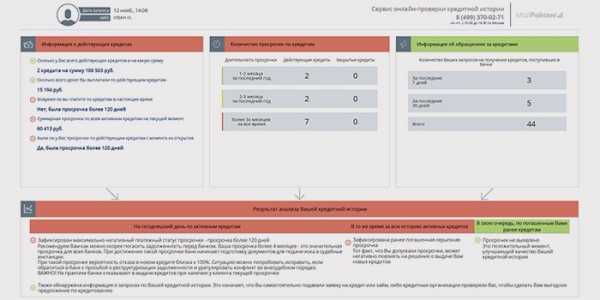

Специалисты рекомендуют проверять КИ:

- Перед походом в банк. На ресурсе ↪ БКИ24.инфо за незначительную плату в режиме онлайн можно не только изучить КИ, но и посчитать скоринговый балл. Многие банки используют для анализа платежеспособности кредитный скоринг, аналогичный скоринг-оценке БКИ24.инфо.

- Внимание! Финансовый отчет содержит информацию о любой задолженности, взыскиваемой в судебном порядке, в том числе алиментов и оплаты ЖКУ.

- Даже у самого дисциплинированного плательщика в КИ могут появиться негативные сведения. Поэтому проверку БКИ24.инфо стоит осуществлять регулярно. Подробнее о бесплатных способах проверки КИ прочитаете здесь.

- После каждого закрытого без задержек кредита скоринговый балл растет. Поэтому оценивать рейтинг и его рост на БКИ24.инфо необходимо после «восстановительных» мероприятий. Сервис поможет проанализировать информацию со всех банков. Он же оценит вероятность одобрения очередного займа. ↪ Проверить КИ сейчас.

Чем больше длительность задержки очередных взносов, тем быстрее заемщик теряет шансы. Законного способа заменить или удалить сведения из КИ не существует. Только новый пример продемонстрирует кредиторам финансовую дисциплину заемщика.

Оспаривание информации

Если порча КИ стала результатом ошибки банка или мошеннических действий, и вины заемщика в этом нет, то стоит прибегнуть к оспариванию информации. Например, искажена информация о точной дате совершенного платежа.

Статья 8 закона дает право субъекту на оспаривание информации в КИ путем направления соответствующего заявления в БКИ. К заявлению приложить все подтверждающие документы, в том числе квитанции с датой платежа. БКИ отведено до месяца на рассмотрение подобных заявлений, запрашивание разъяснений у банков или МФО, допустивших ошибку.

В случае подтверждения доводов заемщика сведения исправляются. Ответ на запрос направляется субъекту по почте. В случае отказа, дело предстоит обжаловать в суде. Если этот вариант Вам не подходит, переходим к следующему пункту.

Как изменить кредитную историю кредитными картами

Второй способ – создание нового имиджа высоконадежного заемщика. Расскажем, как восстановить кредитную историю с помощью кредитных карт. Оказывается очень просто. Оформляем две-три карты самых лояльных банков.

Совет! Для ускорения процесса направляем заявки онлайн сразу в несколько учреждений, чтобы они рассматривались одновременно. Выбираем карты с льготным периодом, чтобы положительный имидж обошелся как можно дешевле.

В таблице мы постарались отразить организации, принимающие онлайн заявки на кредитные карты с льготным периодом:

| Банк | Льготный период, дней | Кредитный лимит, тыс. руб | Ставка вне льготного периода, % годовых | Годовая комиссия, руб |

| Альфа-Банк | 100 | до 300 | от 23,99 | 1190 — 6990 |

| Банк Хоум Кредит | до 51 | 10 — 300 | 33,9 49,9 — на снятие наличных | 990 — 4990 |

| Восточный банк | 56 | 55 — 300 | 15 — 78,9 | 1000 |

| Тинькофф | 120 | до 300 | 15 — 30 | 590 |

Дальнейшие действия будут заключаться в том, чтобы через определенный промежуток времени перегонять определенные суммы с карты на карту. Сделать это можно с помощью интернет-банка, электронного кошелька, путем привязки к нему каждой из карт. При перекидывании сумм не упустите комиссию, которая формируется. Это может быть комиссия за обслуживание годовая, процент за перевод и т.д.

После очередного гашения банк передаст в БКИ положительную информацию о заемщике. И так будет происходить по всем картам. Так, уже за месяц можно получить закрытые кредиты минимум в двух банках. Кредитный отчет «красивым», а рейтинг поднимется. Как только поймете, что рейтинг достаточно подрос и финансовые учреждения готовы с Вами плодотворно работать, блокируйте карты и расторгайте договоры. В дальнейшем можно будет рассчитывать уже на такие кредиты как автокредит, ипотека.

Этот способ имеет стопроцентную гарантию и реализуется в рамках действующего законодательства. Чего не скажешь о многочисленных объявлениях, которые знают, «как изменить кредитную историю» за вознаграждение.

Как изменить кредитную историю микрофинансированием

К сожалению, вышеописанный способ подойдет не всем. Во-первых, банки в последнее время становятся все более требовательными к клиентам. Во-вторых, КИ может быть испорчена настолько, что нет смысла соваться в банк. В таком случае на помощь придет микрофинансирование. Работа с микрозаймами потребует значительных затрат, но результат того стоит. Особенно если найти МФО, предоставляющие беспроцентный период.

Помните! Выгоднее брать минимальные суммы на несколько дней. Одного микрозайма не достаточно, стоит взять и главное отдать парочку подряд. Четко отслеживайте сроки погашения, иначе можно не наладить положение, а только испортить.

За месяц оборот составит от 200 000 до 300 000 рублей, затраты при этом не будут превышать и 2 000 рублей. Оформление и возврат займов осуществляется через Интернет, что очень удобно.

Рассмотрим МФО, которые помогут реабилитироваться, в таблице:

| МФО | Сумма, тыс руб | Процентная ставка, % в сутки | Срок, дней |

| Турбозайм | 2 — 10 | 2 | 7 — 30 |

| МигКредит | 2 — 50 | 0,56 — 1,84 | 3 — 320 |

| Займер | 1 — 30 | 0,63 — 2,16 | 7 — 30 |

| MoneyMan | 1,5 — 60 | 0,76 — 1,85 | 5 — 126 |

| Kredito24 | 2 — 30 | 1.9 | 7 — 30 |

| SmartCredit | 2 — 15 | 1.5 — 1.9 | 5 — 30 |

Таким образом, улучшение КИ происходит, когда окружающие поверят в добросовестность и обязательность плательщика. Лучше все же предостеречь ситуацию, когда банки отказываются с Вами сотрудничать.

Как восстановить кредитную историю — рекомендации was last modified: Август 30th, 2017 by Александр Невский

credithistory24.ru

Как восстановить кредитную историю в 2020

Сегодня услугами финансовых компаний пользуется каждый. Необходимо учитывать, что при получении кредита финансовая компания предоставляет сведения в бюро кредитных историй. Из-за большой закредитованности многие граждане испортили кредитную историю.

Что это такое

Бюро кредитных историй (БКИ) – это юридическая организация, в которой хранится и обрабатывается вся информация по действующим и погашенным кредитным обязательствам.

Кредитная история – это документ, который показывает:

- сколько кредитов оформил заемщик и на какую сумму;

- действующие кредитные обязательства с указанием срока и суммы задолженности;

- какие просрочки были допущены;

- количество непогашенных обязательств, дела по которым переданы в суд или коллекторам.

Если заемщик своевременно вносил оплату по действующим кредитам, то у него формируется положительная кредитная история. Клиенты, которые постоянно нарушали условия кредитного договора и не вносили оплату своевременно, имеют плохую кредитную историю.

В большинстве случаев получить новый кредит на привлекательных условиях такой категории граждан будет сложно. Как показывает практика, именно по причине испорченной кредитной истории, банки отказывают в получении нового кредита или займа.

Как узнать

Каждый заемщик должен знать свою кредитную историю и запрашивать ее. Это необходимо делать не только тем заемщикам, которые решили воспользоваться услугами финансовой компании, но и тем, кто уже погасил задолженность. Не секрет, что иногда в кредитной истории могут встречаться ошибки и непогашенные суммы, о которых лучше узнать заранее, пока кредитор не начислил штрафные санкции и пени.

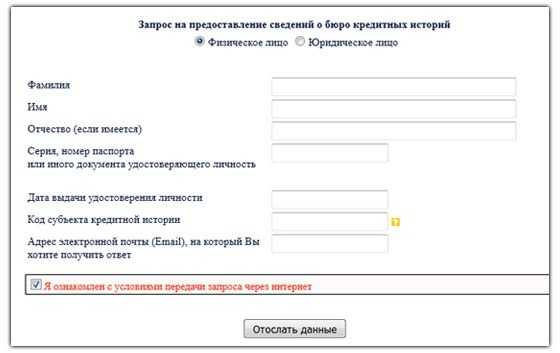

Существует несколько способов, с помощью которых каждый желающий сможет запросить кредитную историю и внимательно ее изучить. Рассмотрим более детально, как получить кредитное досье.

Как узнать кредитную историю:

- В банке

Это самый популярный способ, благодаря которому каждый заемщик может получить кредитную историю. Все что необходимо сделать, это обратиться в любое отделение банка и написать заявление на имя директора в свободной форме. Сотрудник банка примет заявление и озвучит сроки, в течение которых будет подготовлен ответ по запросу.

Согласно закону, финансовая компания обязана предоставить отчет клиенту совершенно бесплатно 1 раз в течение года. При повторном обращении взимается плата, установленная внутренними тарифами финансовой компании.

Каждый заемщик должен знать, что финансовая компания обязана предоставить отчет в течение 10 рабочих дней. Поэтому для получения отчета потребуется повторно обратиться к кредитору.

- В бюро кредитных историй

Запросить отчет можно в бюро кредитных историй. Запрос оформляется как лично в офисе, так и через интернет. Если вы планируете отправить заявку на получение отчета через интернет, то потребуются зайти на официальный сайт БКИ и пройти простую регистрацию.

Во время регистрации будьте готовы указать персональные данные, мобильный телефон для связи и адрес электронной почты. Именно на указанный при регистрации адрес электронной почты будет отправлен отчет.

При личном запросе кредитного досье потребуется обратиться в офис БКИ, написать заявление и подождать, пока информация по вашему вопросу будет подготовлена. Как правило, данная процедура занимает по времени не более 10 дней. Как только отчет будет готов, с вами обязательно свяжутся и пригласят для получения кредитной истории.

- Через интернет

В последнее время во всемирной паутине многие компании предлагают получить кредитную историю за считанные минуты.

Все что необходимо сделать заемщику, это сообщить:

- фамилию, имя и отчество;

- паспортные данные;

- адрес регистрации;

- мобильный телефон для связи;

- адрес электронной почты.

Все компании готовы отправить отчет по кредитной истории на указанный адрес электронной почты на платной основе. Как правило, стоимость услуги составляет от 1500 до 3000 рублей. Отчет предоставляется сразу после оплаты.

Некоторые компании предлагают приобрести годовой абонемент, благодаря которому заемщик сможет ежемесячно получать подробный отчет обо всех операциях, которые отражаются в бюро кредитных историй.

- Через онлайн-банк

Многие финансовые компании предлагают получить отчет по кредитной истории в личном кабинете в режиме реального времени. Одним из первых такую услугу предложил Сберегательный Банк.

Для получения отчета необходимо произвести оплату и подождать несколько минут, пока электронное досье по клиенту будет сформировано. На практике процедура запроса занимает по времени не более 30 минут.

Таким способом можно быстро получить отчет по кредитному досье исключительно на платной основе.

Как восстановить кредитную историю

Но что делать, если у заемщика испорченная кредитная история и необходимо получить новый кредит? Не стоит расстраиваться, поскольку есть несколько способов, с помощью которых каждый заемщик сможет восстановить кредитную историю и получить новый кредит на привлекательных условиях. Рассмотрим, как восстановить историю в банке и в микрофинансовой компании.

В банке

Поскольку получить новый кредит в банке с испорченной кредитной историей крайне сложно, многие учреждения в последнее время предлагают выгодную программу, благодаря которой можно исправить досье.

Существует несколько вариантов исправления:

- С помощью специального продукта

Суть программы заключается в том, что заемщику предлагают воспользоваться программой восстановления кредитной истории за фиксированную плату. Как правило, плата за данную услугу находится в диапазоне от 8 000 до 10 000 рублей. Данный продукт в большинстве случаев называется «Кредитный доктор».

Процедура исправления:

- Клиент обращается в офис финансовой компании и оформляет заявку на программу по восстановлению кредитной истории.

- Заемщик подписывает договор, но не получает денежные средства. По факту денежные средства идут на исправление кредитной истории, услуги страхования и выпуск именной карты любой платежной системы.

- Ежемесячно вносит оплату по кредитному договору.

- Как только будет произведено полное погашение долга, кредитор вносит положительную отметку в кредитную историю.

Каждый заемщик может воспользоваться услугой неограниченное количество раз.

- Путем оформления небольшого кредита или карты

Данный способ подходит тем клиентам, которые могут обратиться в финансовую компанию и получить положительное решение на кредит, сумма по которому будет составлять не более 10 000 рублей. Многие финансовые компании сегодня оформляют карты с кредитным лимитом без проверки кредитной истории. Конечно, процентная ставка по такому продукту будет существенно завышенной.

Все что необходимо сделать клиенту, это оформить кредит на небольшую сумму и моментально его погасить. Спустя несколько дней после погашения, необходимо подать заявку на новый кредит и спустя несколько дней опять погасить задолженность и закрыть кредитный договор.

При этом финансовые эксперты советуют с каждым разом брать сумму на 5 000 рублей больше предыдущей. Благодаря этому, каждый заемщик сможет за короткий срок исправить кредитную историю и обратиться в банк для получения кредита на выгодных условиях.

В МФО

Восстановить кредитную историю можно также в микрофинансовой компании. Все что необходимо сделать заемщику, это обратиться в офис компании и оформить моментальный займ на небольшую сумму. Спустя несколько дней займ необходимо вернуть с учетом небольших процентов.

Для удобства граждан многие микрофинансовые учреждения предлагают воспользоваться услугами кредитования в режиме реального времени. Это значительно упрощает не только процедуру оформления, но и возврат займа.

Именно микрофинансовые компании выдают небольшие суммы денег без проверки кредитной истории, но всю информацию о погашении вносят в единое бюро кредитных историй.

Некоторых заемщиков интересует, сколько займов необходимо оформить и сразу вернуть, чтобы исправить кредитную историю. Все зависит от того, насколько испорченная кредитная история. Если некоторым достаточно оформить 2-3 займа, то другим не менее 10.

Нюансы

Если вы испортили кредитную историю и желаете ее исправить, стоит принимать во внимание несколько нюансов:

- Не стоит сразу оформлять несколько займов, чтобы вернуть их и получить хорошую отметку в кредитной истории. Кредитор увидит данную информацию. На процедуру восстановления стоит потратить от 6 месяцев до 1 года. В течение указанного срока заемщик должен оформлять новые кредиты и исправно вносить оплату.

- После погашения долга всегда необходимо запрашивать справку, которая будет отражать отсутствие задолженности. Конечно, можно запросить кредитное досье, однако каждый запрос предоставляется на платной основе.

- Стоит учитывать, что положительная отметка о погашении задолженности появляется в кредитном отчете не моментально. На практике финансовые компании отправляют информацию несколько раз в месяц или реже. Поэтому, после погашения задолженности, необходимо написать заявление и попросить кредитора моментально предоставить информацию об отсутствия долга в БКИ.

В завершение стоит отметить, что каждый заемщик должен ответственно подходить к вопросам кредитования и заранее обдумывать свое финансовое положение и будущие расходы. Испортить кредитную историю очень просто, а чтобы восстановить ее потребуется много сил и времени.

Видео: Семь шагов чтобы исправить плохую кредитную историю

bibiguru.ru

Восстановление кредитной истории в Сбербанке

Многие клиенты всевозможных финансовых учреждений, даже самые добросовестные и пунктуальные, все равно сталкиваются с ситуацией, когда вопрос о том, как восстановить кредитную историю в банке, становится для них жизненно важным.

Причины плохой кредитной истории

Если заемщик имеет просроченные обязательства по возврату и обслуживанию кредитов, то он должен быть готов, как минимум к двум довольно серьезным последствиям:

- необходимость выплаты неустойки, пени, штрафа кредитору, так как обычно такое требование предусматривается договором о предоставлении займа на случай несвоевременного погашения выданной (полученной) ссуды;

- ухудшение общей истории взаимоотношений клиента с кредитно-финансовыми учреждениями, что в дальнейшем может воспрепятствовать получению данным заемщиком каких-либо кредитов.

Очевидно, что сама ситуация просрочки выполнения финансовых обязательств перед кредитором не сулит заемщику ничего хорошего. Если учесть, что возникновение просроченной задолженности по кредитам, скорее всего, обусловлено негативными жизненными обстоятельствами, то уплата штрафных санкций и ухудшение кредитной статистики едва ли смогут как-то улучшить финансовое положение должника. Наоборот, они скорее усугубят ту затруднительную ситуацию, в которой он оказался по тем или иным причинам.

Отказывают в получении кредита — проверь кредитную историю

Таким образом, проблема финансовой реабилитации перед банками может быть очень актуальна и настоятельна для должника, допустившего просрочку.

Восстановление испорченной кредитной истории – это очень сложный вопрос, грамотное решение которого должно осуществляться поэтапно и методично.

Необходимо применять все возможные средства, доступные в сложившейся ситуации. Чтобы добиться реального успеха в решении этой непростой задачи, следует действовать крайне осмотрительно, без ненужного промедления, неукоснительно соблюдая требования существующего законодательства.

Процесс реабилитации кредитной истории

Типичная ситуация – восстановление кредитной истории в Сбербанке. Существует много положительных примеров, когда должникам удавалось успешно решить данную задачу.

Шаг первый: проверить личную историю

Перед тем как предпринимать какие-либо конкретные меры по улучшению своего финансового рейтинга, заемщик должен сначала убедиться в том, что его история взаимоотношений с кредиторами действительно была испорчена. Иначе говоря, необходимо получить официальное подтверждение самого факта ухудшения кредитной истории.

Можно проверить свою кредитную историю следующими способами:

- Подготовить соответствующий запрос и самостоятельно направить его в Бюро Кредитных Историй (БКИ). Чтобы осуществить данную процедуру, заемщик должен:

- обратиться в ближайший офис БКИ, предъявив свой гражданский паспорт. Перечень организаций, которым можно адресовать этот вопрос, указан на сайте ЦБ РФ;

- отправить запрос на проверку личной истории кредитования через нотариуса. Ответ БКИ будет получен через одну-две недели;

- обратиться в какое-либо финансовое учреждение за ссудой и получить мотивированный отказ кредитора в том случае, если рейтинг заявителя не соответствует критериям благонадежности заемщика.

- воспользоваться соответствующим сервисом специализированных компаний, которые смогут проверить кредитную историю заемщика через интернет за определенную плату.

- Самостоятельно уточнить свой рейтинг кредитования с помощью соответствующей онлайн-опции. Это можно сделать бесплатно, обратившись к онлайн-сервисам Центрального каталога кредитных историй, «Эквифакс» и Национального БКИ.

Узнать свою кредитную историю, можно несколькими способами

Шаг второй: как восстановить кредитную историю в банке

Как исправить испорченную репутацию в банке? Сложившаяся практика банковского кредитования выработала на этот случай ряд рекомендаций:

Во-первых, заемщику, допустившему появление просроченных долгов, следует сконцентрироваться непосредственно на погашении этой задолженности перед кредитором. Если получится, можно попробовать договориться о реструктуризации возникшего долга, облегчении условий возврата и обслуживания займа.

Необходимо продемонстрировать кредитору благонамеренность и готовность к сотрудничеству. Так или иначе, заемщику придется погасить этот долг и сам кредит в полном размере, включая начисленные по кредиту проценты и предусмотренные договором штрафные санкции за допущенную просрочку.

Во-вторых, после погашения всех долгов, послуживших причиной для ухудшения рейтинга, можно взять несколько денежных ссуд (займов) на допустимые суммы. Это можно сделать при покупке чего-либо или посредством обращения в организации, занимающиеся микрокредитованием.

Третья рекомендация – своевременно вносить оплату по небольшим займам, а если получится, можно будет даже погасить в досрочном порядке.

Четвертая рекомендация – обратиться за небольшой ссудой в финансовое учреждение, с которым заемщик собирается многократно сотрудничать в дальнейшем. Если рейтинг такого заемщика уже испорчен, то обращаться следует только в негосударственную финансовую структуру (коммерческий банк).

Пятая рекомендация – заемщик должен доказать банку свою способность к финансированию регулярных платежей. Можно, например, предъявить квитанции, подтверждающие своевременную оплату заемщиком коммунальных услуг на протяжении длительного времени.

Шестая рекомендация – заключая с банком договор о кредитовании, заемщик должен предоставить кредитору документальные свидетельства, подтверждающие наличие стабильных и подходящих для получения ссуды доходов. Кроме того, если потребуется, можно предложить кредитору адекватное залоговое обеспечение или надежное поручительство.

При необходимости плохую кредитную историю поможет исправить банк

Следование этим рекомендациям позволит заемщику улучшить свою кредитную историю. Кроме того, можно обратиться за содействием к профессиональным и опытным экспертам, которые знают, как сделать кредитную историю положительной и успешно получить новый заем.

Можно ли восстановить отношения с кредиторами, которые были ранее испорчены из-за возникновения просрочки по долгам? Возможно ли исправить кредитную историю, которая оставляет желать лучшего?Исправление, или восстановление испорченной кредитной истории – это, конечно, проблема, но вполне решаемая.

Главное – задаться целью и действовать планомерно в направлении улучшения собственной финансовой репутации. Прежде всего, следует окончательно убедиться в том, что рейтинг конкретного заемщика был ухудшен, а также уточнить, какими именно обстоятельствами это ухудшение было обусловлено. Получив всю необходимую информацию, можно приступать к реализации конкретных мер.

fintolk.ru

Можно ли восстановить кредитную историю

Способы восстановления кредитной истории

Несвоевременная выплата кредитов влечет за собой различные штрафы и порчу вашей статистики как заемщика. С такими проблемами в следующий раз взять деньги у банка будет очень сложно. Чтобы воспользоваться услугой организации по выдаче денег повторно, нужно знать, как исправить плохой рейтинг. Определенные мероприятия помогут вам снова стать хорошей кандидатурой для выдачи займа. Приведение рейтинга в норму может стать сложным процессом, но оно необходимо для дальнейших перспектив.

- Прежде всего займитесь выплатой задолженности перед кредитором. Погасить ее придется в полном объеме, включая проценты и штрафы за просрочку.

- Осуществив это, возьмите несколько займов на небольшую сумму. Сделать это можете, взяв деньги в отделениях микрофинансирования или покупая бытовую технику.

- Платежи по мелким долгам вносите строго вовремя или погасите досрочно заем.

- Как восстановить кредитную историю в банке? Обратитесь за небольшим займом в организацию, где планируете брать в долг. При этом учтите, что такую просьбу может удовлетворить только коммерческое учреждение. Государственные, например, Сбербанк, при неудовлетворительном рейтинге денег не выдают.

- Вам предстоит доказать, что можете осуществлять регулярные платежи. Для этого предоставляются квитанции об оплате коммунальных услуг за несколько лет. Прежде чем их приложить к документации, убедитесь, что не допускали просрочек по этим выплатам.

- При заключении договора предоставьте залог, сведения о том, что у вас стабилен доход. Подойдет регулярно оплачиваемая работа. Как вариант – найдите хорошего, платежеспособного поручителя.

Как восстановить свою кредитную историю

При наличии большого количества негативных сведений в досье, оно будет считаться плохим, что создаст определенные проблемы при обращении за ссудами в финансовые учреждения. Если вас интересует, можно ли получить ссуду при отрицательном отчете из Бюро, то ознакомьтесь с этой статьей.

В случае небольших просрочек банки все еще могут предоставить кредит. Во всех остальных случаях вероятнее всего Вам откажут. Некоторые банки не обращают внимания на задержки по выплате задолженности сроком до 10 дней, так как клиент мог внести оплату заранее, но по техническим причинам могли происходить сбои или просто сам перевод долго шел. Банки, которые относятся к «проблемным» клиентам более лояльно, рассматриваем в этом обзоре.

Как исправить плохую кредитную историю

Грейс период это период, в течение которого заемщик может пользоваться заемными средствами и не платить проценты, при своевременном погашении. Льготный период бывает от 50 до 60 дней. К примеру, если вы оплатили картой покупку, в размере 3 000 рублей и в течение льготного срока, внесли эти средства на карту, то кредитор не взимает проценты за пользование средствами. Это очень выгодно, поскольку вы не только экономите, но и выгодно исправляете кредитную историю.

Ренессанс Кредит — «Гибкий» банк, который выдает экспресс-кредиты наличными деньгами от 30 тысяч рублей. Взяв даже эту небольшую сумму и возвратив ее в течении нескольких месяцев, Вы существенно исправите свой кредитный рейтинг. Для онлайн-оформления требуется только паспорт и второй документ.

Как улучшить кредитную историю если она испорчена

Прежде чем приступить к реабилитации кредитной истории необходимо оценить степень испорченности. Все отчеты о должниках хранятся в общем каталоге, созданном ЦБ РФ на основании полученных данных от всех кредитных учреждений страны. Чтобы узнать состояние своей репутации, следует обратиться в банк или с помощью кода субъекта ознакомиться с нужной информацией через онлайн сервис на официальном сайте Центробанка России.

- Предоставить документы или сведения банку с доказательством о том, что просрочка произошла в связи с уважительными обстоятельствами.

- При получении очередного кредита избегать просрочки нарушений условий договора.

- Подтвердить текущую платежеспособность.

- Взять рассрочку на бытовую технику и своевременно погасить долг.

- Постараться погасить имеющийся долг с возможностью рефинансирования.

- Открыть депозит в том банке, в котором планируется взять кредит.

- Подождать аннуляции сведений о заемщиках (10 лет).

- Доверить улучшение кредитной истории специализированным компаниям за определенную сумму денег (плата за услуги).

Плохая кредитная история как ее исправить

Частные предложения об исправлении или удалении кредитной истории не принесут никаких положительных результатов, а только облегчат ваш кошелек на определенную сумму. Удалить данные из БКИ невозможно, так как эта информация тщательно охраняется законом и Центральным банком РФ.

- Начать нужно конечно, с погашения имеющихся задолженностей. Имея непогашенные долги, ни один банк не пойдет к вам на встречу;

- Оформите небольшой зарплатный займ на вашу карту, в банке-держателе;

- Откройте депозит в банке-заемщике. Такая мера позволит банку взглянуть на вас с другой стороны и рассмотреть вашу заявку на получение займа;

- Возьмите так называемый экспресс-кредит. Это продукт, который выдается на не продолжительное время, 1-1,5 года без справок и поручителей. Погашайте его ответственно и в срок;

- Обратитесь в МФО. Микрофинансовые организации, как правило, закрывают глаза на КИ и выдают небольшие займы на короткий срок даже не благонадежным клиентам;

- Возьмите в рассрочку бытовую технику или мебель. Главное после этого исправно оплачивать платежи.

Как восстановить кредитную историю в банке

Шестая рекомендация – заключая с банком договор о кредитовании, заемщик должен предоставить кредитору документальные свидетельства, подтверждающие наличие стабильных и подходящих для получения ссуды доходов. Кроме того, если потребуется, можно предложить кредитору адекватное залоговое обеспечение или надежное поручительство.

Можно ли восстановить отношения с кредиторами, которые были ранее испорчены из-за возникновения просрочки по долгам? Возможно ли исправить кредитную историю, которая оставляет желать лучшего? Исправление, или восстановление испорченной кредитной истории – это, конечно, проблема, но вполне решаемая.

Как улучшить кредитную историю

О степени нарушения обязательств зависит качество кредитной истории. Самой несущественной считается задержка внесения платежа до 10 дней. Некоторые банки даже не подают в БКИ (Бюро Кредитных Историй) сведения о таких погрешностях, списывая их на «техническую просрочку». Задержки и просрочки – это единственные в нашем списке причины, с которыми получение нового кредита ещё возможно.

Если ваши «грехи» перед банком не настолько сильны, чтобы отказывать даже в минимальной сумме (пара небольших просрочек, к примеру), то достаточно одного-двух новых кредитов, погашенных в срок. Обратите внимание, что в идеале новые займы лучше не погашать досрочно в первый месяц – таких клиентов банки не особо приветствуют, ведь вы не приносите много прибыли. Процесс исправления КИ через банк – это довольно долгая процедура, подходящая не всем. Стоимость метода равна сумме процентов за использованный срок кредита. Так как мы говорим о небольших суммах (до 10 000 рублей), переплата будет небольшая.

Как исправить кредитную историю: способы, советы и примеры

В плане влияния на репутацию заёмщика кредитные карты не служат исключением. Более того кредитки можно отнести к способу «бесплатного исправления репутации». Они обладают беспроцентным грейс-периодом, во время, которого клиент может пользоваться деньгами бесплатно. Грейс-период может длиться от 50 до 100 дней, в зависимости от выбранного банка. Главным условием является – необходимость своевременно вносить платежи.

Для тех, кто хочет улучшить кредитную историю, но не хочет разбираться в процессе, тратить время на все финансовые операции, существует система Прогресскард. С ее помощь вы сможете сформировать образ «идеального заемщика» перед кредиторами. Система состоит из нескольких этапов:

Как восстановить кредитную историю

В последние годы кредитование набирает обороты. Спрос, как и предложение, на эту банковскую услугу растет. Сеть банковских учреждений расширяется, предлагая новые кредитные программы. Каждому заемщику перед подписанием договора кредитования необходимо тщательным образом изучить все его условия и подводные камни, чтобы в дальнейшем избежать неприятностей. 1 Если вы приняли решение взять кредит, то для начала ознакомьтесь с различными […]

У каждого человека, который хотя бы раз брал кредит в банке, есть кредитная история. От того, насколько она благоприятная, зависит решение сотрудников банковских заведений: предоставить ли вам кредит или отказать. Даже если много лет назад вы опоздали с внесением обязательного платежа, это будет отображено в специальной базе данных. Где можно просмотреть информацию о своей кредитной истории? […]

Как можно исправить или оспорить плохую кредитную историю

Кредитная история формируется на основании информации, предоставляемой банками и МФО, и содержит очень большой перечень данных. Если вы получаете кредит или микрозайм, информация об этом, как и ходе исполнения обязательств, будет направлена в бюро кредитных историй (БКИ). Сегодня мы поговорим о том, можно ли исправить или оспорить плохую кредитную историю, и как это сделать быстро и законно.

Для получения кредитной истории первоначально необходимо узнать, в какие БКИ банк или МФО направляли сведения об имевших место кредитах и микрозаймах. Эти сведения следует запросить в банках (МФО), где вы ранее получали деньги. В качестве альтернативы можно обратиться с запросом в Центральный каталог КИ и сразу запросить сведения о всех БКИ, в которых есть ваши КИ.

russianjurist.ru

Как восстановить кредитную историю?

15.02.2020 \ Новости

Нередко в жизненной практике возникают ситуации, когда по каким-либо причинам кредитная история клиента становится отрицательной. Обычно, такой курьёз происходит по вине потребителя, и при последующем его обращении с целью кредитования банк отказывает в получении займа. Очень часто неблагонадёжные клиенты задаются вопросом – что нужно сделать для восстановления репутации заёмщика перед банками?

Как формируется кредитная история

Прежде чем ответить на вопрос, давайте разберёмся, как совершается формирование кредитного прошлого. Уведомления о полученном займе и ходе его исполнения обязательно должны поступать от банков или микрофинансовых организаций (МФО) минимум в одно из Бюро кредитных историй, вписанное в государственный реестр БКИ. Для заёмщика такой исход событий может обернуться разными сторонами медали. В случае добросовестного исполнения своих обязательств история так называемого клиента наполняется положительным описанием, соответственно – при нарушении условий договора или несвоевременной выплате долга информация будет носить отрицательный характер.

В России зарегистрировано более 25 БКИ. В структуре управления каждого банка устанавливают, с какими БКИ им взаимовыгодно сотрудничать. Кредитная история о человеке хранится в БКИ 10 лет с момента последнего внесения информации. В настоящее время одним из ярких примеров хранителей сведений о заёмщиках считается Национальное Бюро кредитных историй.

Как исправлять кредитную историю

На начальном пути по исправлению прошлых нарушений необходимо произвести самостоятельную оценку информации, находящейся в БКИ. В банке, где вы оформляли кредит, необходимо запросить, в какие БКИ были направлены данные о кредитовании. Заполучить необходимые сведения можно также в Центральном каталоге кредитной истории (ЦККИ), где можно подробно узнать обо всех БКИ, которые хранят ваши данные по займам. Далее, ознакомившись и внимательно изучив достоверность фактов вашей «биографии», выберите подходящий вариант для развития последующих событий. Если причины, сопутствовавшие испорченной истории, произошли не по вашей вине, можно оспорить такое решение. Для этого следует:

- Написать в форме заявления письмо о внесении изменений в кредитную историю, после чего направить его в БКИ. Не забудьте предварительно заверить письмо нотариусом. Рекомендуется также заручиться от сотрудников БКИ датой подтверждения о его получении.

- Дождаться ответного решения по вашему вопросу. Следует знать, что ваше заявление сотрудники БКИ обязаны рассмотреть и обработать в тридцатидневный срок.

- Если полученный результат вас не устраивает, можно оспорить его решение в судебных инстанциях.

Для восстановления испорченной истории займов по вашей вине существует только единственный верный путь решения проблемы, если не брать в расчёт истечение десятилетнего срока давности хранения информации в БКИ. Надёжным способом является целенаправленное улучшение истории путём получения новых займов. Возможно, в этот раз заполучить новый кредит будет немного сложней, учитывая ваши прежние заслуги. Но стоит знать, что многие МФО и коммерческие банки сотрудничают с БКИ в одностороннем порядке, только предоставляя информацию. Поэтому предприняв несколько тщательных попыток, остаётся большая вероятность в получении займа. Для быстрого восстановления истории используют несколько существенных финансовых операций:

- Оформление кредитных карт разных банков с целью многократного совершения финансовых операций. Например, регулярные операции в условиях льготного периода, в период которого проценты на снятую сумму не будут зачислены.

- Погашение взноса путём перечисления с одной кредитки на другую.

- Своевременная оплата долга по кредитной карте с предварительно минимальным получением суммы для несущественной комиссии за её использование.

- Регулярные займы в МФО небольшими суммами и досрочное погашение. Этот вариант принято считать самым эффективным и быстрым для восстановления истории, но, наиболее затратным, так как ежедневные проценты за использование денежных средств весьма внушительные.

Конечно, сроки улучшения сведений в БКИ напрямую зависят от степени тяжести её предыдущего состояния, но приятным результатом предпринятых вами действий станет автоматическое улучшение истории естественным путём, поскольку необходимые положительные данные банки и МФО будут отправлять самостоятельно.

Если у вас имеются проблемы с кредитной историей, вы можете подать заявку на займ в компании Вэббанкир.

webbankir.com