Можно ли получить займ под залог имущества, не имея официального дохода? Можно ли под залог недвижимости взять кредит

Стоит ли брать кредит под залог недвижимости? Подводные камни кредита.

В наше время трудно представить нашу жизнь без так называемой жизни «взаймы», а именно без кредитов.

Иногда бывают ситуации, когда нужна большая сумма денег, на крупную покупку, расширение бизнеса, и прочие нужды, но нужную сумму, когда она довольно крупная, сможет дать не каждый, даже самый близкий друг и родственник.

Привлекательность кредитов под залог недвижимости

Банки, желая привлечь клиентов, создают все новые и новые «продукты». Одним из видов кредитов является кредитование под залог недвижимости.

Такая программа кредита, пожалуй, в наше время наиболее распространенная практически во всем мире (кроме России, где подобный вид только начинает свой путь), потому что является кредитной программой с низким риском.

Такие программы в основном используются при оформлении кредитов на большие суммы займа. В настоящее время такой вид кредита не очень развит среди граждан нашей страны, т.к. о ней мало кто знает. При таком виде кредита вам не понадобятся поручители, а также большой пакет документов, которые обычно банки требуют от своих заемщиков.

Кроме того, такое кредитование – это пожалуй наиболее быстрый способ получить большую сумму, да и пожалуй, наиболее безопасный. Как правило, в таком кредитовании сумма кредита напрямую зависит от стоимости (рыночной) вашей недвижимости.

Сроки погашения такого кредита, всегда достаточно большие, но это не будет являться помехой и для досрочного погашения кредита, без взимания штрафов.

Почему банкам выгодно давать кредиты под залог?

Кредит под залог недвижимости в первую очередь представляет интерес для банков, потому что это помогает банкам снизить возможные риски, т.к. в залоге у них фактически находится недвижимость, которая обеспечит им возврат денежных средств.

При этом, при оформлении подобного кредита нет смены собственника, т.е. банк не становится собственником вашего имущества, оно лишь обеспечивает ему гарантию возврата займа. Кроме того, при помощи недвижимости, которое находится в залоге у банка, тот может воздействовать на клиента.

При невыполнении обязательств клиентом, либо же при ненадлежащем их выполнении, банк вполне может потребовать от вас досрочно погасить его (со всеми начисленными штрафами), путем реализации недвижимости, которая была выставлена в качестве залога по кредиту.

Однако, это не означает, что такой вид кредита интересен и выгоден только банкам, потому что в любом случае банк не останется в невыгодном положении, просто мало кто из жителей нашей страны знает о данном виде кредитования. Клиенты, оформляющие такой вид кредита, могут получить большую сумму кредита под наиболее привлекательный процент.

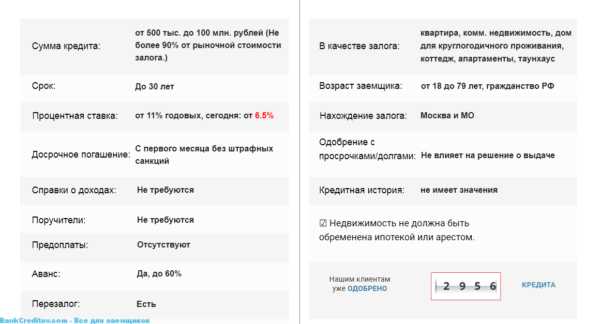

Условия для получения кредита

В настоящее время, достаточное количество банков стали предоставлять клиентам подобный вид кредита. Главное при оформлении кредита – это состояние недвижимости, которая будет являться залогом, т.е. в случае неспособности выполнить клиентом своих обязательств, банк должен достаточно легко реализовать вашу недвижимость.

Сложности при оформлении такого вида кредита может вызвать состояние недвижимости, а именно ее аварийное состояние, и наличие несовершеннолетних, у которых совместно с вами находится в собственности данное имущество. Имуществом, которое может быть принято банком в залог, может быть не только квартира, но и земельный участок, таунхаус, коттедж, складские помещения, офисные, и прочее имущество, на которое оформлено право собственности.

Кредит под залог недвижимости лучше всего брать в проверенных банках, которые являются наиболее крупными и надежными, потому что, как правило, у них наименьший процент.

В таком деле, как оформление кредита под залог недвижимости, не нужно бояться, а нужно оценить реально свои возможности, наиболее грамотно спланировать и рассчитать свои возможности, учитывая свои доходы. При правильном подходе в таком деле, все станутся в «выигрыше».

Разновидности займов

Бывают два вида такого кредитования – целевой и нецелевой, т.е. можно оформить кредит на покупку нового недвижимого имущества, отдав в залог старую, а можно получить кредит на любые свои нужды, также отдав свое имущество в залог банку.

Для получения такого кредита, помимо стандартных документов при оформлении кредитных обязательств, нужно будет также предоставить оценку имущества, документы, которые будут подтверждать право вашей собственности, а также необходимо предоставить страховой полис о страховании вашей жизни, и вашего имущества.

Потребительский кредит

Такой кредит банк может оформить и как договор залога, и как закладную, которую в дальнейшем банк сможет перепродать. Стоимость имущества может быть оценена, как самим банком (когда есть вероятность занижения реальной стоимости), так и компаниями по оценке имущества, которые были аккредитованы банком.

В таком случае вероятность, что ваше имущество будет оценено более реальной, увеличивается. При этом во втором случае, вам, скорее всего, придется самим оплатить услуги такой компании.

Кредитов, в том числе под залог недвижимости не стоит бояться. Главное в это деле трезвая и реальная оценка своих возможностей.

finardi.ru

4 банка для кредита под залог недвижимости: дома, квартиры и тд

Реклама

Если вам нужна большая сумма в несколько миллионов на развитие бизнеса для ИП, покупку жилья или иные цели, и обычного потребительского займа вам не достаточно, можно взять кредит под залог недвижимости. Она может быть в вашей собственности или кого-то другого. В этом случае он будет выступать поручителем. Мы собрали 5 лучших компании, выдающих наличные под залог квартиры или дома с участком.

Где можно взять кредит под залог авто ⇒

5 компаний для кредита под залог дома и квартиры

| Банк | Процент | Сумма | Срок |

| Ходос и партнеры за 1 день | От 0%* — от 11% | от 300 000 | До 25 лет |

| Восточный низкий процент | От 9,9% | 300 т.р. — 30 млн. | 1-20 лет |

| БЖФ срочный | От 12,99% | 800 т.р. — 8 млн. | 1-20 лет |

| Совкомбанк | От 11,9% | 2000 т.р. — 30 млн. | 1-10 лет |

| Грин Финанс с плохой историей | 1,5% в месяц | 250 т.р. — 10 млн. | 1-10 лет |

Наименьший процент по кредиты под залог квартиры в Экспресс банке Восточный, и там же можно получить самую большую сумму. Чуть меньше в Ходос и Совкомбанк. Он же, Ходос и партнеры и Грин Финанс работают с людьми с испорченной КИ. В Совкомбанке высокая вероятность одобрения, но работают они лишь с Москвой и МО. А в Банк Жилищного Финансирования (БЖФ) можно обращаться и в других городах России — они выдают срочные кредиты под залог недвижимости с рассмотрением заявки в тот же день.

Где еще можно получить кредит на миллион ⇒

Зачем брать займ под залог дома или квартиры?

Кому хочется оставлять что-то банку, если другим выдают просто так, без всяких поручителей и справок? Никому. Так в чем же смысл такого кредита, его преимуществ и для чего вообще брать займ под залог квартиры. недвижимости или другого имущества? Объясняем.

- Большая сумма. Какой еще банк предложит вам просто так несколько миллионов без поручителей и прочих сложностей? А под залог квартиры или дома можно взять до 30 миллионов. Правда, выдают не более 60%-80% стоимости жилья.

- Дольше срок. С увеличением суммы увеличивается и срок займа, а значит, уменьшаются ежемесячные платежи — гораздо легче выдержать новую финансовую нагрузку.

- С плохой историей. В отличие от простых потребительских кредитов займы под залог выдают даже, если ваша КИ испорчена, есть просрочки или другие открытые кредиты.

- Деньги нужны срочно. Заявка рассматривается, а договор оформляется быстрее, чем при обращении за потребительским займом. Можно взять наличные уже сегодня, если успеть подать заявку утром и быстро добраться до офиса банка за деньгами.

- Ниже процент. И так как вы предлагает гарантию, многие банки готовы снижать на 3%-5% стандартную процентную ставку. Вон в том же Экспресс банке Восточный — процент 9,9%.

Какую квартиру не возьмут в залог

И несколько важных моментов, которые вам нужно знать о вашей недвижимости, если вы собираетесь заложить ее. Есть тонкости, которые стоит учитывать.

- Жилье в аварийном состоянии. Если дом ветхий и разваливает или вообще подлежит сносу, если жилье слишком старое — банк может не принять его.

- Квартира не приватизирована. Логично, что если вы до сих пор не приватизировали ваше жилье, то фактически оно принадлежит государству, а не вам. А значит, заложить его вы не сможете.

- В квартире зарегистрированы дети или престарелые. Если в вашем жилье прописан несовершеннолетний ребенок и ему принадлежит доля квартиры — однозначный отказ. То же самое касается престарелых иждивенцев или тех, кто на данных момент находится в местах лишения свободы.

- Квартира уже в залоге, ипотеке или под арестом. Пока ипотеку не выплатите или долг не погасите, она не может считаться полностью вашей. А значит и рассчитывать на получение нового займа не стоит. Это касается и арестованной недвижимости, в том числе и коммерческой в случае банкротства фирмы.

- У вас не полный комплект документов. Если не хватает каких-то документов на квартиру, например, они потеряны или утрачены при пожаре — банк откажет.

Полные требования к недвижимости вам предоставит банк по запросу или после одобрения онлайн-заявки на получение наличных.

Ходос и партнеры — от 11% с любой историей

- Сумма: от 300 000 до неограниченной;

- Срок: от 1 месяца до 25 лет;

- Процентная ставка: от 11%;

- Одобрение: 85%;

- Регион действия: по всей России.

Главное преимущество компании «Ходос и партнеры» — они работают в том числе и с проблемными клиентами с испорченным кредитным рейтингом. При этом ставка всего от 11% до 28% годовых.

Регион действия — вся РФ.

Решение по выдаче принимают за 1 час. Деньги можно получить прямо в день обращения сразу после подписания договора. Не берут предоплаты, денег за проверку КИ и сами оплачивают все расходы по заключению сделки.

Москва и МО: выдача от 500 000 рублей. Плюс действуют налоговые каникулы до 6 месяцев — беспроцентный кредит по ставке 0% с выдачей в тот же день, если вы обращаетесь с утра.

Жильем, которое остается в залоге, вы можете пользоваться, как и раньше — жить, сдавать и т.д. Вы по-прежнему являетесь его собственником и все документы на квартиру также хранятся у вас.

Где еще получить выгодный кредит наличными ⇒

Восточный — от 9,9% под залог квартиры

- Сумма: От 300 тыс. руб. до 30 млн. руб.;

- Срок: От 13 мес. до 20 лет;

- Процентная ставка: От 9,9%;

- Возраст: 20-65 лет;

- Одобрение: 80%.

Главное преимущество — работает даже с клиентами, у которых плохая кредитная история. Достаточно высокая, до 80% вероятность одобрения вашей заявки. Где еще с испорченной КИ вы получите такую большую сумму до 30 миллионов рублей по такой низкой ставке от 9,9%?

В каких банках взять займ с плохой историей ⇒

Самое интересное — это может быть даже не ваша квартира или дом. Кто-то может выступить вашим поручителем, предложив в залог принадлежащее ему жилье или коммерческую недвижимость.

Где получить кредит без справок и поручителей ⇒

Выдает до 60% от стоимости вашей квартиры.

Реклама

Страховка заемщика не нужна, а жилье — подлежит обязательному страхованию, причем это придется делать вам самим. Кредит нецелевой, то есть вы можете потратить его, как вам вздумается: купить жилье, рефинансировать другие кредиты, пустить на лечение или образование.

Где можно взять кредит для ИП и малого бизнеса ⇒

БЖФ — до 8 миллионов от 12,99% под недвижимость

- Сумма: От 800 000 до 8 млн. руб.;

- Срок: От 1 года до 20 лет;

- Процентная ставка: От 12,99%;

- Возраст: 20-65 лет;

- Одобрение: 70%.

Ориентируется на клиентов с хорошим финансовым обеспечением, но выдает кредиты и под залог квартиры. Главное, чтобы она была в вашей личной собственности и не находилась в ипотеке, аварийном состоянии, в доме, подлежащим сносу и так далее.

Где взять долгосрочный займ без справок и поручителей ⇒

Можно также получить до 60% от стоимости жилья. Процентная ставка определяется для каждого заемщика индивидуально. Максимальная достигает 24,99%.

Как и где получить деньги в день обращения ⇒

Совкомбанк — кредиты под залог дома в Москве

- Сумма: От 200 тыс. руб. до 30 млн. руб.;

- Срок: От 1 года до 10 лет.;

- Процентная ставка: От 11,9%;

- Возраст: 25-85 лет;

- Одобрение: 75%.

Главный минус этого предложения — оно лишь для тех, кто проживает в столице или Московской области. Зато москвичи спокойно могут получить до 30 миллионов рублей под залог своей квартиры на любые цели, в том числе и покупку нового жилья.

Где взять кредит на любые нужды без поручительства ⇒

Совкомбанк схож с БЖФ — те же возрастные ограничения, те же требования к квартире и также выдают до 60% от рыночной стоимости. Но могут попросить вас еще и поручителей привести.

Большой комплект документов. Кроме бумаг на недвижимость от вас будет нужно паспорт, второй дополнительный документ подтверждения личности на ваш выбор, копия трудовой книжки и еще и справка 2-НДФЛ о доходах.

Банки, выдающие наличные без справок по 2 документам ⇒

Грин Финанс — до 10 млн. с плохой КИ

- Сумма: От 250 000 до 10 миллионов;

- Срок: От 1 до 10 лет;

- Процентная ставка: Фиксированная 1,5% в месяц;

- Возраст: 21-62 год;

- Одобрение: 90%.

Основной плюс — не слишком интересуются вашей кредитной историей, выдают почти без проверок, даже с открытыми просрочками. В качестве залога принимают квартиру, коттедж или дом с участком и без него, а также офисы и другую коммерческую недвижимость.

Как и где получить беспроцентный займ по паспорту ⇒

Процент выше, чем в других банках, зато выдают наличными до 80% от стоимости недвижимости, которая должна быть в вашей собственности.

Фиксированная ставка — не нужно ждать одобрения и принятия индивидуального решения, платить вы будете ровно 1,5% в месяц от суммы долга. Решения принимают за полчаса, деньги можно взять хоть уже сегодня.

Кто еще выдаст личные точно в день обращения ⇒

Вероятность одобрения вашей заявки — 90%. С помощью кредитного калькулятора легко посчитать переплату и точную сумму ежемесячного платежа.

Кредиты под залог недвижимости позволяют получить практически 100% безотказное одобрение даже для большим сумм от миллиона и выше, так как у банка есть гарантия того, что вы вернете долг вовремя. Но если не платить — жилья вы можете лишиться. Заранее просчитывайте возможные риски и ваши финансовые возможности.

Реклама

usloviyakredita.ru

Стоит ли брать кредит под залог недвижимости

Возникают ситуации в жизни, когда срочно нужна N-ная сумма денег. Среднему населению эту сумму обычно негде взять и они намерены обратиться в банк за кредитом. Заработная плата у среднего класса такая, что в кредите могут отказать или же предложить сумму меньшую от запрашиваемой. Тогда выходом становится взять кредит под залог недвижимости, если конечно банк предоставляет такие услуги.

Что такое кредит под залог недвижимости

Кредит под залог недвижимости — это один из видов кредитования, когда в залог оставляется недвижимое имущество. Это может быть квартира, складское помещение, дом, офис или же просто земельный участок.

Это должна быть такая недвижимость, которую можно будет легко продать в случае неуплаты. Банки нанимают оценщиков, которые определяют рыночную стоимость вашей недвижимости. Сумма кредита будет зависеть от стоимости недвижимости.

Какую сумму кредита можно получить?

Сумма, которую вы можете получить, складывается из определенных факторов:

1. Год постройки жилья, не стоит рассчитывать на приличную сумму, если, например, квартира находится в панельном доме или это «хрущевка», которая построена тридцать или сорок лет назад.

2. Следующим фактором будет этаж. Квартиры, которые находятся на первом и последнем этаже, будут стоить немного дешевле.

3. Конечно, учитывается площадь квартиры и ее планировка.

4. Не забывайте о количестве собственников, если у вас только доля в этой квартире, то вам могут и не одобрить кредит.

Каждый вкладчик рассчитывает на сумму в размере почти восьмидесяти процентов от стоимости его квартиры или дома. Стоит не забывать, что платеж будет существенно бить по карману каждый месяц.

Подписывается документ в банке. На заключении договора должны присутствовать представитель банка, заемщик и юрист. Юрист подтверждает юридическую силу документа.

В таком кредите есть свои плюсы

- Это возможность получить необходимую сумму без наличия поручителей. Ставки на этот заём будут меньше, чем по беззалоговым. К примеру, 10–19% годовых, а не 22–45%, и срок на который дается кредит больше — до двадцати лет (на какой срок выгоднее брать кредит?).

- Также плюс в том, что нет необходимости в сборе справок о доходах, ведь залогом будет имущество. Несомненно, положительная сторона в том, что нет необходимости в предоставлении отчета, куда были потрачены взятые деньги.

- Недвижимость, которую отдали в залог, банк не имеет права использовать. Получается, что заемщик продолжает жить в своем доме, квартире или же работать в офисе не ущемляя себя ни в чем. Единственное, что он не может сделать, так это продать или подарить данную собственность, пока не погасит кредит в банк.

А каковы же минусы этого кредита?

Конечно, где есть плюсы, там будут и минусы. В данной ситуации они также имеют место. Существует довольно большая вероятность потерять свое имущество. Также нередки те случаи, когда банки включают в договор различного рода подпункты, чтобы обезопасить себя от недобросовестных заемщиков.

Например, банк может прописать в документе возможность расторжения договоренности одной из сторон (а именно банком) без согласия заемщика в случае малейших наращений уплаты кредита. После расторжения договора заемщик будет обязан погасить кредит в полном объеме.

Известны такие случаи, когда люди берут кредит под свое жилье, в котором живут на покупку квартиры в строящемся доме. Такие квартиры стоят дешевле, чем квартиры, которые продаются в домах уже сданных в эксплуатацию. После завершения строительства дома цена на данную квартиру возрастает и тогда заемщик продает ее, погашает кредит и остается еще и с выручкой. Однако на рынке недвижимости, к сожалению, полно мошенников и купив квартиру в строящемся доме можно попасть в неприятную ситуацию. Например, когда застройщик не выкупил землю, а начал строительство дома и еще очень много моментов есть, когда дом могут запретить сдавать в эксплуатацию. Вот тогда возникнут проблемы у заемщика.

Если в залог оставляют квартиру, то необходимо знать

- В квартире обязательно должна быть горячая, холодная вода в ванной и на кухне. Жилплощадь должна отапливаться, неважно какое это отопление. Оно может быть газовым или электрическим. Должна быть установлена вся сантехника и исправны все окна, двери, а также крыша, если квартира на последнем этаже.

- Квартира не должна находиться в аварийном состоянии или стоять в очереди на капитальный ремонт. У здания должен быть прочный фундамент. Это может быть фундамент из цемента, кирпича, камня или же железобетона.

- Если вы будете оставлять в залог часть квартиры, то будьте готовы, что вам придется собрать справок в несколько раз больше. Знайте, что квартира должна быть документально поделена, если доли не оформлены официально, то отдать в залог вашу долю квартиры не получится.

- Если у вас в собственности комната, то на нее распространяются те же правила, что и на долю квартиры.

posovetujte.ru

Можно ли взять кредит под залог недвижимости?

Благодаря высокой ликвидности недвижимости – это самый ходовой вид залога практически у всех кредитных организаций. Экономические кризисы, инфляция только подстёгивают в конечном итоге рост цен на недвижимость с каждым годом. Поэтому оформление залога на недвижимое имущество было и будет актуальным выходом для решения материальных проблем...Банки предлагают несколько видов займов в сегменте кредитования под залог недвижимого имущества. С чем придётся столкнуться собственнику и что следует помнить, оформляя залог? Коммерческие банки имеют в своём арсенале три основных вида кредитования под залог недвижимости:

кредит под залог недвижимости

• ипотечное;• потребительское;• для предпринимательской деятельности (бизнеса).

Как бы в каждом конкретном банке ни назвали кредитный продукт, суть от этого не измениться.

Ипотечное кредитование

За каждым гражданином Российской Федерации по конституции закреплено право на жильё. Но это только предоставление права, а не его гарантия. Поэтому огромное количество российских семей сегодня мечтают улучшить свои жилищные условия, а многим и просто негде жить. Все эти люди пытаются решить свои проблемы различными доступными способами, и далеко не самым лёгким среди них является ипотека.

Среди всех кредитов под залог недвижимости ипотека явный лидер. Но что же это такое? Простыми, понятными обычному человеку словами, ипотека – это кредит, при котором в качестве залогового имущества выступает жилое помещение (дом, квартира).

Огромное количество граждан просто не в состоянии явиться к риелтору с радостным решением: «Покупаю!». А значит оформление ипотечного кредита, для них – это выход.

Различают два вида ипотеки

1. Ссуда под залог приобретаемого жилья. Особенности такого вида ипотеки в том, что банк выдаёт кредит на покупку жилья. При этом объектом залога становится именно приобретаемая собственность. От покупателя требуется: удовлетворение условиям, предъявляемым к заёмщику со стороны банка, уплата первоначального взноса, как правило, его размер в пределах 10-30%.

2. Ссуда под залог уже имеющейся у заёмщика недвижимости. Здесь в качестве объекта залогового имущества выступает жильё, которое уже является собственностью клиента. Уплата первоначального взноса не требуется. Единственный минус: часто стоимость залога несколько выше размера самого кредита.

Сроки ипотечного кредита достаточно продолжительны и могут достигать 20-30 лет.

Потребительский кредит

Занимает следующее место по востребованности среди клиентов коммерческих банков. При оформлении потребительских кредитов, деньги заёмщику выдаются как с целевым назначением, так и нецелевые. В качестве залога может выступать любое ликвидное недвижимое имущество, и это необязательно квартира или дом.

Оформляя потребительский кредит под залог недвижимости, стоит учитывать, что проценты здесь несколько выше, чем при ипотечном кредитовании, а сроки погашения короче.

Кредит для бизнеса

Различные причины могут побудить делового человека взять кредит в банке. Это может быть уплата налогов, расширение бизнеса, расчёты с партнёрами, покрытие иных расходов и так далее. Для того, чтобы ни изымать средства их оборотных активов предприниматели решают оформить кредит под залог недвижимости.

Более того, банки с охотой открывают так называемую кредитную линию, при этом оформляя в залог имущество. Максимально упрощённая схема подобного кредитования для клиентов банка, с которыми уже имелся опыт сотрудничества ранее. Минусом, можно считать увеличение контроля над предпринимательской деятельностью заёмщика со стороны финансовой организации.

Подводя итог можно сказать, что получить заём под недвижимость – достаточно сложная кропотливая процедура. Берясь за это дело, стоит учитывать множество юридических, хозяйственных и даже бытовых моментов. Банки же не всегда дают прозрачную информацию о возможных рисках.

Поэтому, если всё же необходимо оформить кредит под залог недвижимости, то лучше обратиться за консультацией к адвокату или кредитному брокеру. Это позволит минимизировать неприятные моменты, избежать лишних трат и не потерять имущество.

-----------------------------

Понравилась статья? Поделитесь пожалуйста с другими! Спасибо :)

Автор: Webmoneycredit.org

webmoneycredit.org

Как взять кредит под залог без дохода

Ангелина Смирнова 2018-01-26Юбилейная 100200 Россия, Москва +7 929 553 77 72

Если постоянного заработка нет, и срочно понадобилась крупная сумма, можно взять кредит под залог без дохода. Но такое кредитование имеет некоторые нюансы, которые следует выяснить заранее.

Реально ли получить деньги без подтверждения заработка

Залоговое кредитование набирает обороты и становится популярным, и главная причина – отсутствие необходимости подтверждения дохода. Действительно, обратиться в банк за довольно крупной суммой может даже гражданин без постоянного заработка, так как обеспечением кредита станет залоговое имущество, которое будет являться гарантией выплат даже при ухудшении финансового положения заёмщика.

Важно знать! Помните, что кредит под залог имеет подводные камни. Да, вы можете получить крупную сумму под низкий процент и не предоставлять справки с работы, и это хорошо. Но есть и минусы: на недвижимую собственность накладываются ограничения (вы не сможете совершать сделки), а ещё есть риск лишиться её.

В каких случаях дадут такой кредит

Взять кредит без подтверждения дохода возможно не всегда, даже если имеется залог. Шансы на одобрение банка есть в таких случаях:

Взять кредит без подтверждения дохода возможно не всегда, даже если имеется залог. Шансы на одобрение банка есть в таких случаях:

- Залог. Его функции может выполнять объект недвижимости или транспортное средство. Но при наличии недвижимости банки охотнее одобряют заявки.

- Соответствие залогового имущества предъявляемым требованиям. Каждая кредитная организация вправе устанавливать свои параметры, но в идеале недвижимость должна быть без неузаконенных перепланировок, в нормальном состоянии, без обременений. Похожие требования предъявляются и к автомобилям.

- Соответствие заёмщика требованиям банка. Чтобы оформить кредит под залог, клиент должен относиться к определённой возрастной категории (обычно 20-65 лет), иметь регистрацию, являться гражданином России.

- Сумма, соразмерная стоимости залогового имущества. Если это недвижимость, то банк может выдать до 60-80% стоимости.

Куда обратиться

Сначала выберите организацию, в которой будете брать кредит под залог. Выгодные кредитные продукты разных банков рассматриваются и сравниваются в таблице:

| Название | Залоговое имущество | Сумма, срок | Ставка процента |

| «Восточный Банк» | Автомобиль | До миллиона, на 1-5 лет | Минимум 19% |

| «Сбербанк» | Недвижимое имущество | До 10 миллионов на двадцать лет | От 12% |

| «Восточный Банк» | Недвижимость | Максимум 30 млн. рублей на срок 13 месяцев-20 лет | От 9,9% |

| «Тинькофф» | Недвижимая собственность | До пятнадцати миллионов на срок до 15-и лет | 12% минимально |

| «Совкомбанк» | Жилое имущество | Тридцать миллионов максимум, сроки индивидуальные | 18,99% |

| «Альфа-Банк» | Объекты недвижимости | От 600 тысяч до 60% оценочной стоимости собственности на максимальный срок тридцать лет | Минимум 13,99% |

Определиться с выбором банка непросто, ведь нужно учесть столько важных моментов! Многие рассматривают в качестве основных ставку процента и возможность получения денег без дохода, но это не все критерии. Анализируйте размеры регулярных платежей, сроки погашения задолженности, оплату обязательного страхования и прочие условия кредитования.

Ускорить поиск организации и продуктов позволит компания «MyZalog24». Она сотрудничает на партнёрских условиях с 35 кредиторами, поэтому, оставив заявку на сайте, вы автоматически отправите её сразу в 35 разных организаций, готовых заключить сделку с вами. Сервис компании подберёт продукты по соответствию клиента требованиям банка, учтя пожелания. У вас появится возможность получить до 100 млн. рублей с минимальной процентной ставкой без подтверждения дохода. Залогом становится недвижимость в Москве и МО, Санкт-Петербурге и Ленинградской области

Нюанс! В некоторых случаях может потребоваться подтверждение дохода. Заранее выясните, возможно ли получить деньги без постоянного заработка.

Как заключить договор

Если банк выбран, то подготовьте все необходимые документы для оформления кредита под залог, так как их нужно будет взять с собой в отделение и предоставить сотруднику. От вас потребуется паспорт, иногда нужен другой удостоверяющий личность документ. Если вы оформляете договор без подтверждения дохода, справка 2-НДФЛ не нужна, как и трудовая книжка.

Соберите бумаги на квартиру:

- подтверждающий право собственности документ (договор дарения, купли-продажи),

- технический паспорт,

- выписка из ЕГРП,

- кадастровый паспорт,

- справка об отсутствии долгов по коммунальным выплатам,

- акт проведения оценки собственности и документ,

- доказывающий отсутствие обременений и ограничений.

Если залоговым имуществом является транспортное средство, предоставляются договор купли-продажи и документация на машину (ПТС, свидетельство о регистрации).

Нюанс! Перед подписанием договора внимательно изучите его, даже если банковский сотрудник всё подробно объяснил. Он мог упустить или намеренно утаить важные нюансы, и иногда они указываются в самом конце и прописываются мелким шрифтом.

Взять кредит под залог можно в разных банках, и некоторые выдают крупные суммы без дохода. Но залоговое имущество и заёмщик должны соответствовать некоторым требованиям. Выберите лучшее выгодное предложение, а перед заключением договора изучите нюансы и взвесьте все за и против.

Видео: как оформить кредит под залог без дохода

Оцените статью:

Загрузка...Полезно? Сохрани чтобы не потерять!

bankcreditov.com

Где и как взять кредит под залог дома с участком

Как показывает практика, кредит под залог дома – дело весьма выгодное, но не очень распространенное в России, ведь в большинстве случаев банки отдают предпочтение квартирам и автомобилям. О том, какие дома подходят в качестве залогового имущества, и как правильно оформить кредит, сегодня и поговорим.

Можно ли взять кредит под залог дома: что нужно знать

Условия, плюсы и минусы

При грамотном подходе кредитование под залог недвижимости является взаимовыгодной сделкой для обеих сторон – заемщик получает займ на выгодных условиях, а кредитор – уверенность в возврате долга за счет наличия надежного залога.

Именно поэтому особой популярностью среди банков пользуются благоустроенные ликвидные дома.

Основными условиями, предъявляемыми большинством финансовых учреждений к залоговым коттеджам и домам, являются:

- дом и прилегающий участок являются собственностью клиента;

- здание введено в эксплуатацию;

- к дому подведены коммуникации: водопровод, канализация, электричество;

- участок принадлежит к категории земель «Под ведение хозяйства» или «Под строительство»;

- отсутствие обременений и споров.

Кроме того, многие банки не согласятся взять в залог дома, в которых прописаны несовершеннолетние. Также отрицательными факторами являются:

- нестандартная планировка;

- деревянные перекрытия;

- дорогой ремонт;

- расположение здания на берегу реки.

Для заемщика преимуществами кредитования под залог дома являются:

- длительные сроки;

- отсутствие необходимости в поручительстве;

- большая сумма займа;

- сохранение права собственности заемщика на дом.

При этом домами в качестве залогового имущества интересуются не только банки – порой предложения микрокредитных организаций и ломбардов могут показаться весьма заманчивыми. Однако важно понимать, что вместе с более лояльными требованиями к залоговому имуществу подобные организации предлагают и совершенно иные процентные ставки. Кроме того, при сотрудничестве с небольшими учреждениями вероятность столкнуться с мошенничеством гораздо выше.

Основным недостатком оформления кредита под залог дома является, прежде всего, риск потерять жилье в случае непогашения задолженности. Что важно, сумма кредита при этом типе займа всегда ниже рыночной стоимости залога почти вдвое, вследствие чего потери для заемщика могут оказаться крайне серьезными.

Кроме того, к минусам кредита под залог дома можно отнести:

- сложности в оформлении займа;

- обязательная оценка недвижимости;

- обязательное страхование объекта залога;

- наличие скрытых комиссий.

Требования к залоговому дому

К залоговым домам большинство кредитных учреждений предъявляет одни и те же требования:

- дом не должен являться единственным жильем заемщика;

- здание должно быть расположено на территории РФ;

- земельный участок, на котором стоит дом, должен принадлежать заемщику;

- не должно быть каких-либо обременений и споров в отношении залогового дома;

- к дому должны быть подведены все коммуникации;

- заемщик должен являться единственным собственником жилья.

Иными словами, чем выше ликвидность дома и, соответственно, его рыночная цена, тем выше вероятность того, что такое предложение заинтересует кредитора.

Как взять?

Для того чтобы взять кредит под залог дома необходимо:

- выбрать кредитора и подать заявку;

- представить необходимые документы;

- дождаться оценки дома;

- заключить кредитный договор;

- получить деньги и график платежей.

Где взять кредит под залог дома: какой банк лучше выбрать?

При выборе финансового учреждения в качестве кредитора необходимо обращать внимание, в первую очередь, на репутацию заведения. Определить статус компании можно с помощью:

- независимых рейтингов;

- финансовых показателей;

- сервисов сравнения;

- реальных отзывов и рекомендаций.

Важно понимать, что чем крупнее организация, тем меньше у нее шансов на внезапное банкротство.

Кроме того, на окончательный выбор кредитора должны повлиять предлагаемые им условия финансирования:

- процентная ставка;

- срок кредитования;

- сумма кредита;

- необходимый пакет документов и прочее.

Именно поэтому нужно изучить все предложения банков и подобрать наиболее подходящие условия.

Какие документы нужны?

Документы, необходимые для оформления кредита, условно можно разделить на две группы:

- документы на недвижимость:

- свидетельство о праве собственности или недавняя выписка из ЕГРН;

- правоустанавливающие документы;

- кадастровый план и паспорт;

- технический паспорт с указанием расположения комнат и их метража;

- документы на прилегающий участок;

- справка об отсутствии задолженностей по коммунальным платежам.

- документы заемщика:

- общегражданский паспорт;

- второй документ – на выбор: заграничный паспорт, ИНН, СНИЛС, военный билет или водительские права;

- справка о доходах;

- копия трудовой книжки.

Оценка стоимости дома с участком

Оценка рыночной стоимости недвижимости является обязательным этапом кредитования под залог дома. Банк может порекомендовать услуги конкретных экспертных компаний, однако заемщик вправе самостоятельно принимать решение о выборе эксперта.

Как правило, процедура оценки стоимости занимает от одного до трех дней при условии наличия всех необходимых документов.

Кредитный договор

На принятие окончательного решения об одобрении кредита банкам требуется, в среднем, от двух дней до двух недель. После положительного результата стороны подписывают кредитный договор.

При подписании документа крайне важно внимательно его изучить и обратить внимание на такие моменты, как:

- итоговая процентная ставка;

- способы погашения задолженности;

- условия досрочной выплаты;

- права собственника дома;

- возможность одностороннего изменения условий;

- санкции за нарушение условий договора.

Подписывать договор с двусмысленными формулировками настоятельно не рекомендуется. Все дело в том, что банк всегда может интерпретировать такой пункт в свою пользу, и доказать заемщику в суде свою правоту будет очень непросто.

При наличии каких-либо сомнений насчет условий кредитования, указанных в договоре, лучше всего показать документ юристу, и только после его согласия ставить свою подпись.

Получение денег

Основных способов перечисления заемных средств два: на банковский счет заемщика или наличными на руки заявителя. Способ передачи денег оговаривается в кредитном договоре.

Выплата кредита

Вместе с копией кредитного договора заемщик получает график платежей, которому необходимо следовать при погашении задолженности. Важно понимать, что вносить очередной платеж лучше заранее, так как исключить технические неполадки и несвоевременное зачисление средств вследствие технической ошибки нельзя.

Какие банки дают кредит под залог дома: обзор 6 лучших предложений

«Россельхозбанк»

В «Россельхозбанке» взять нецелевой кредит под залог дома с участком можно на нижеуказанных условиях:

- процентная ставка: от 15%;

- срок кредита: до 10 лет;

- сумма кредита: до 10 миллионов рублей.

«Сбербанк»

«Сбербанк» предоставляет своим клиентам нецелевые кредиты под залог дома на следующих условиях:

- процентная ставка: от 14%;

- срок кредита: до 20 лет;

- сумма кредита: до 10 миллионов рублей;

- без первоначального взноса.

«Совкомбанк»

«Совкомбанк» предлагает клиентам оформить кредит под залог дома по следующей программе:

- процентная ставка: от 14,99%;

- срок кредита: до 15 лет;

- сумма кредита: до 30 миллионов рублей.

«Втб»

В «ВТБ24» оформить кредит под залог недвижимости можно на следующих условиях:

- процентная ставка: от 11,7%;

- срок кредита: до 20 лет;

- сумма кредита: до 15 миллионов рублей.

«Тинькофф»

При оформлении кредита под залог дома банк «Тинькофф» является лишь посредником между собственными партнерами и клиентами, поэтому условия кредитования зависят от конкретного банка-партнера. Согласно официальной информации с сайта компании, потенциальный заемщик может рассчитывать на следующие условия:

- процентная ставка: от 11,6%;

- сумма кредита: до 60% от рыночной стоимости объекта;

- срок кредитования: до 15 лет.

«Альфа-банк»

В «Альфа-Банке» на данный момент нецелевые кредиты под залог недвижимости не выдаются.

Какие ограничения накладываются на заложенный дом?

Что можно и что нельзя

При оформлении кредита под залог дома необходимо понимать, что жилье хоть и остается в собственности у заемщика, но некоторые действия выполнять собственник с момента подписания кредитного договора не вправе, а именно:

- прописывать нового члена семьи без уведомления банка;

- делать перепланировку, отделку или полноценный ремонт без разрешения банка;

- закладывать залоговую недвижимость в другом финансовом учреждении;

- продавать, дарить, менять или отдавать в наследство весь дом или его часть.

Все ограничения в отношении права собственности и распоряжения залоговым имуществом могут быть сняты только после полного погашения задолженности. Именно поэтому после закрытия кредита крайне важно взять у банка справку об отсутствии каких-либо долговых обязательств.

Таким образом, кредит под залог дома может быть достаточно выгодным мероприятием для обеих сторон сделки, при условии высокого уровня ликвидности жилья и высокой степени ответственности заемщика.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

Также вы можете задать вопрос онлайн-консультанту:

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

dolg-faq.ru

Можно ли взять кредит под залог единственной квартиры?

Квартира не должна быть единственным жильём ссудополучателя и/или залогодателя.Это требование связано с Российским законодательством, по которому изъять единственное жильё (квартиру) по обязательствам - невозможно, ну а раз изъять невозможно, то предлагаемый банку залог не может быть гарантом возврата кредита, и не может выступать залогом.

Вот как об этом говорится в статье 24 Гражданского кодекса РФ от 30.11.1994 N 51-ФЗ (Часть первая, Раздел I, Подраздел 2, Глава 3):

«Гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание.Перечень имущества граждан, на которое не может быть обращено взыскание, устанавливается гражданским процессуальным законодательством.»

А в Статье 446 Гражданского процессуального кодекса (ГПК РФ) приводится перечень имущества граждан, на которое не может быть обращено взыскание по исполнительным документам. Из всего перечня имущества приведу только нужные для данного случая фрагменты:«П. 1 - Взыскание по исполнительным документам не может быть обращено на следующее имущество, принадлежащее гражданину - должнику на праве собственности:- жилое помещение (его части), если для гражданина-должника и членов его семьи, совместно проживающих в принадлежащем помещении, оно является единственным пригодным для постоянного проживания помещением, за исключением указанного в настоящем абзаце имущества, если оно является предметом ипотеки и на него в соответствии с законодательством об ипотеке может быть обращено взыскание;» В вашем случае залогодатель должен будет взять на себя обязательство по погашению кредита (на случае его неуплаты) и подписать с банком договор залога квартиры. Если же эта квартира у пенсионера единственная жилая площадь, то подписание договора по залогу недвижимости невозможно, как противоречащее законодательству, и на это ни один банк не пойдёт.Выход из положения - кредит без обеспеченияЯ решила осветить этот нюанс потому, что он сопутствует вашему вопросу.

Итак, выход из положения у вас всё-таки есть- это кредит без обеспечения, который оформляется при достаточной платежеспособности и положительной кредитной истории (при её наличии). Многие банки сегодня предлагают клиентам кредиты в значительных суммах без залога и поручительства. Просто сумма таких кредитов у одних банков ограничивается 400 - 700 тыс. рублей, а у других 1000 - 3000 тыс.руб. Но так как банков много - то выбор есть. И даже в Сбербанке кредит (без обеспечения) имеет максимальную сумма, значительно большую, чем вам необходимо.

Итак, чтобы получить кредит в достаточно большом размере, вне зависимости от наличия или отсутствия залога квартиры, заёмщик должен быть платёжеспособным, т.е. в банк представляются документы, которые подтвердят, что ежемесячного дохода заёмщика достаточно на обслуживание долга и на его личные расходы и проживание. Это главное!

Если ваша платёжеспособность достаточна для оформления кредита в размере 1 млн. руб., то кредит наличными можно оформить без залога квартиры и не надо будет беспокоить пенсионера. Если ваша платёжеспособность недостаточна, то даже при наличии залога - в кредите вам будет отказано.

bankirsha.com