Конвертация с использованием банковских платежных карточек. Курс мпс mastercard

Конвертация с использованием банковских платежных карточек

Банковские платежные карточки международных платежных систем Visa International и MasterCard Worldwide (далее - МПС), эмитированные ЗАО «МТБанк» (далее – Карточки), являются международными платежными инструментами, которые позволяют их держателю осуществлять безналичные расчеты и получать наличные денежные средства как в национальной валюте Республики Беларусь, так и в иностранной валюте, независимо от валюты счета Карточки.

При использовании Карточки ЗАО «МТБанк» на территории Республики Беларусь и за ее пределами конвертация валюты может осуществляться как с применением курсов, установленных Банком, так и с применением курсов, устанавливаемых МПС. При этом для операций с использованием Карточек Банком устанавливаются отдельные курсы конверсии валют, отличные от курсов для операций с наличными денежными средствами.

При совершении операций с использованием Карточек задействованы три валюты:

1. валюта операции: это валюта, в которой совершается оплата товаров/услуг или производится снятие наличных денежных средств;2. валюта расчетов Банка с МПС (валюта МПС):

- расчетной валютой ЗАО «МТБанк» в международной платежной системе Visa International является доллар США; в случае, если валюта счета совпадает с валютой транзакции, со счета клиента списывается ровно сумма транзакции;

- расчетными валютами ЗАО «МТБанк» в международной платежной системе MasterCard Worldwide являются евро и доллар США; в случае, если валюта счета совпадает с валютой транзакции, со счета клиента списывается ровно сумма транзакции;

- при совершении операций в белорусских рублях на территории Республики Беларусь расчеты с МПС осуществляются в белорусских рублях.

3. валюта счета Карточки: это валюта, в которой открыт счет для использования Карточки (далее – Счет).

Обращаем Ваше внимание, что списание средств с Вашего Счета происходит в 2 этапа:

1. предварительное блокирование в момент совершения операции необходимой суммы, рассчитанной на день совершения операции;2. непосредственно списание средств со Счета, после проведения расчетов с МПС (схемы применения курсов описаны в таблицах).

Между данными двумя этапами может существовать разрыв по времени. Например, операция, совершенная 1 сентября 2013 года может непосредственно отразиться по Счету лишь спустя 10 дней – 10 сентября 2013 года.

В связи с тем, что дата совершения операции и дата непосредственного списания со Счета могут не совпадать, заблокированная сумма операции и сумма, непосредственно списанная со Счета, будут различаться в связи с колебаниями курсов.

Курсы конвертации валют устанавливаются МПС самостоятельно и не зависят от официальных курсов Национального банка Республики Беларусь или курсов, устанавливаемых Банком.

При обработке суммы операции в валюте, отличной от валюты счета карты, применяется курс, действующий на момент обработки операции. Курс Банка может изменяться в течение дня, при этом на сайте размещен последний установленный курс, поэтому его значение может отличаться от примененного при конвертации уже обработанной суммы. Узнать подробности о примененных курсах при обработке операции можно по обращению в ОК'Центр.

Банковские платежные карточки международных платежных систем Visa International и MasterCard Worldwide (далее - МПС), эмитированные ЗАО «МТБанк» (далее – Карточки), являются международными платежными инструментами, которые позволяют их держателю осуществлять безналичные расчеты и получать наличные денежные средства как в национальной валюте Республики Беларусь, так и в иностранной валюте, независимо от валюты счета Карточки.

Dynamic currency conversion (DCC)

Обращаем Ваше внимание, что при использовании Карточки ЗАО «МТБанк» за пределами Республики Беларусь может применяться технология динамической конвертации валюты (DCC).

Динамическая конвертация валюты (Dynamic currency conversion (DCC)) – технология, посредством которой проводимая за рубежом операция с использованием банковской платежной карточки совершается в белорусских рублях (BYN) или иной валюте, отличной от местной.

Например, при оплате с использованием банковской платежной карточки в Польше вам могут предложить оплату в польских злотых (PLN), в белорусских рублях (BYN) или иной валюте. В данном случае цена товара предлагается сразу в нескольких валютах на выбор: в валюте страны, в которой находится торговая точка (PLN), а также, например, в валюте страны, в которой находится банк-эмитент, т.е. Республики Беларусь (BYN), и др. При этом для отражения цены покупки, например, в BYN банк-эквайер производит конвертацию польских злотых в белорусские рубли по своему внутреннему курсу PLN→BYN. Обращаем внимание, что такой курс конвертации обычно невыгоден для покупателя и оказывается хуже, чем курсы конвертации международных платежных систем и ЗАО «МТБанк». Кроме того, курс конвертации может включать дополнительно комиссию банка-эквайера за оказываемую услугу.

Механизм конвертации валюты при использовании технологии DCC (на примере валюты операции – BYN):

- Банк-эквайер конвертирует сумму покупки в BYN по своему внутреннему курсу.

- В случае, если валюта Счета совпадает с валютой операции (BYN), со Счета клиента списывается ровно сумма операции в BYN (без дополнительной конвертации МПС).

- В остальных случаях сумма в валюте операции (BYN) конвертируется в валюту расчетов с МПС с применением курса МПС на момент проведения расчетов в системе согласно стандартному механизму конвертации операций с использованием банковских платежных карточек, эмитированных ЗАО «МТБанк», представленному в приведенных таблицах.

- Полученная сумма в валюте расчетов с МПС выставляется к списанию. Если валюта Счета отлична от валюты расчетов с МПС, то дополнительно выставленная МПС сумма конвертируется в валюту Счета по курсу ЗАО «МТБанк» на момент обработки операции согласно стандартному механизму конвертации операций с использованием банковских платежных карточек, эмитированных ЗАО «МТБанк», представленному в приведенных таблицах.

В случае, если вы не согласны с условиями расчёта по услуге динамической конвертации валют (DCC), требуйте проведения операции без применения данной услуги.

www.mtbank.by

Оплата картой за границей РФ: выбираем лучшую дебетовку

Обновлено 20.12.2020.

Сейчас сезон отпусков, и у многих людей возникает вопрос: какую карту взять с собой в поездку, чтобы оплата за границей была наиболее выгодной?

Кредитные организации предлагают огромное количество разнообразных карточек, с различными условиями конвертации, комиссиями, лимитами, и не так просто самостоятельно подобрать оптимальный вариант.

В этой статье я собрал карты, которые помогут максимально сэкономить деньги в зарубежной поездке или при покупках в иностранных интернет-магазинах.

Актуальный обзор карт для путешествий читайте в статье «Оплата картой за границей РФ 2017: выбираем лучшую дебетовку».

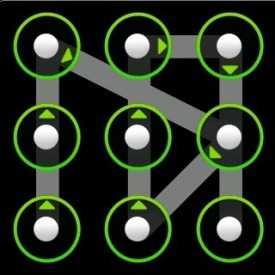

Механизм конвертации при покупках за рубежом

Чтобы не запутаться в различных конвертациях, нужно знать принцип проведения платежей с помощью карт. Он совсем не сложный.

Большинство карт, выпускаемых в РФ, принадлежат к Международной Платёжной Системе (МПС) Visa или MasterCard. Сейчас, правда, началась ещё активная эмиссия пластиковых карт платёжной системы МИР, но рассматривать их мы не будем, поскольку за рубежом их пока не принимают.

Итак,1) при покупке за границей в местной валюте, отличной от доллара или евро (для краткости такую валюту называют «тугрики»), банк, обслуживающий данную торговую точку (эквайер), отправляет в МПС Visa или MasterCard информацию о том, что с держателя карты нужно списать эту сумму в «тугриках».

2) МПС конвертирует «тугрики» в валюту расчёта между платёжной системой и Вашим банком (обычно это доллар) и выставляет ему счёт в этой валюте. Банк, выпустивший Вашу карту, называется эмитентом.

3) А дальше всё зависит от Вашего банка и валюты Вашей карты. Если карточка в валюте расчётов эмитента и МПС, то с Вас спишется ровно эта сумма. Если валюта отличается, то будет дополнительная конвертация по условиям банка. Здесь может быть и курс банка, ни к чему не привязанный, а может быть и строгая привязка к курсу ЦБ РФ.

Стоит отметить, что курс конвертации платёжных систем можно назвать рыночным, т.е. дополнительных накруток Visa и MasterCard не делают. Курсы конвертации Visa можно посмотреть здесь, курсы конвертации MasterCard здесь.

Следует иметь в виду, что в момент совершения покупки (авторизации) фактически сумма покупки с Вашей карты не списывается, а только блокируется (холдируется), иногда с запасом. Итоговая сумма, как и курс, по которому будет списана сумма с Вашей карты, будут известны, когда Ваш Банк получит от МПС подтверждение совершения операции (обычно 2-5 дней, может и месяц). Если была заблокирована большая сумма, чем в итоге получилось после фактического проведения операции, то лишняя часть становится снова доступна на карте.

Обычно основные потери происходят на третьем этапе. Курс конвертации банков в большинстве случаев особой щедростью не отличается. К тому же банки могут взимать дополнительную комиссию за трансграничные операции, за снятие в банкоматах за рубежом.

Неприятные сюрпризы возможны ещё, если валюта расчётов МПС с Вашим банком отличается от валюты карты (например, валюта расчётов только доллар, а у Вас карта в евро). В этом случае появляется ещё одна дополнительная конвертация. При покупке по евровой карточке в местной валюте «тугрики» конвертируются МПС в доллар, а дальше Ваш банк совершает дополнительную конвертацию из доллара в евро.

За рубежом есть ещё такая услуга, как моментальная конвертация валюты (Dynamic Currency Conversion, DCC), когда Вам в торговой точке сразу выставляется счёт в рублях по якобы выгодному курсу. Лучше откажитесь, это получается очень невыгодно для Вас. К тому же Вы можете попасть на дополнительную ненужную конвертацию, когда МПС сконвертирует Ваши рубли (которые получились в результате моментальной конвертации банком-эквайером торговой точки по драконовскому курсу из местной валюты) в доллар США и стребует эту сумму с Вашего банка, который Вам ещё раз сконвертирует доллары в рубли.

Всегда просите оплату за рубежом в местной валюте.

Есть, конечно, некоторые тонкости и нюансы, конкретную информацию и механизм конвертации, а также валюту расчётов МПС с банком нужно уточнять индивидуально для каждой кредитной организации.

Карта для оплаты за границей: Выбираем лучшую

Как всегда, для проведения любого сравнения необходимо определиться с критериями, по которым будут оцениваться карты. Отбор кандидатов был осуществлён по следующим параметрам:

— невысокая цена выдачи;— невысокая стоимость годового обслуживание карты;— доступность получения карточки (я имею в виду, что условием получения карты не должно быть наличие какого-нибудь экстра-супер-мега-ВИП-статуса или, например, наличие зарплатного проекта в данном банке). Также к этому пункту относится возможность получения в небольших городах;— недорогие смс-оповещения;— выгодная конвертация зарубежных покупок в основных валютах (долларах, евро) по курсу, близкому к ЦБ РФ, без дополнительных комиссий;— выгодная конвертация зарубежных покупок в местных валютах («тугриках»), отличных от доллара и евро;— наличие процента на остаток;— наличие кэшбэка;— возможность снять наличную валюту в банкоматах с приемлемой комиссией;— удобство пополнения;— возможность применения карточки в РФ;

Для наглядности предлагаю ввести шкалу оценок от 0 до 5, где 5 – совсем хорошо, 0 – совсем плохо.

Проанализировав данные жёсткие критерии, я решил сделать сравнительный обзор из следующих карт (по какому-то невероятному совпадению подробный обзор каждой карточки я уже сделал ранее в блоге):

— «Кукуруза» с подключённой опцией «проценты на остаток» (рублёвая) MasterCard;— Платёжная карта «Билайн», младшая сестра «Кукурузы» (рублёвая) MasterCard;— Карта «Почта-Банка», она же «Сберегательный счёт» (рублёвая) Visa; (UPD: 01.07.2020 Карта «Почта банка» стала абсолютно бесполезной за границей после 30.06.2020).— Карта «Европлан Автоклуб» (рублёвая) MasterCard;— Карта «Tinkoff Black» (долларовая) MasterCard или Visa;— Карта «Русского Ипотечного Банка» (долларовая) MasterCard;— Карта «Рокетбанка» (долларовая) MasterCard;

UPD: 31.07.2020С 18.07 07 условия по платёжной карте «Билайн» стали чуть ли не самыми выгодными на рынке. Появился процент на остаток до 8,65%, бесплатное снятие в любых банкоматах, возможность совершать бесплатные межбанковские переводы, кэшбэк 5% при покупках на АЗС, в ресторанах и аптеках. Подробно о карточке читай в статье «Платёжная карта Билайн: есть ли мёд?«.

Специально не беру евровые карты, поскольку они удобны только в зоне евро, а в остальных случаях, в основном, при оплате в местных валютах, они невыгодны, т.к. почти всегда появляется дополнительная конвертация из «тугриков» в валюту МПС (доллар) и лишняя конвертация из доллара в евро по курсу банка.

1 Цена выдачи карты.Стоимость выдачи карт «РИБа», «Рокета», «Тинькофф Блэк», «Европлана», «Почта-Банка» — 0 рублей, поэтому 5 баллов. Именная чипованная карта «Билайн» и «Кукуруза» стоят 200 рублей на 5 лет – 4 балла.

2 Обслуживание.«РИБ», «Рокет», «Почта-Банк», «Билайн» получают по 5 баллов за бесплатность без всяких условий. «Кукуруза» требует подключения опции «Двойная выгода» за 990 рублей в год + заморозка 259 рублей для подключения опции «Проценты на остаток», т.е., условно говоря, 100 рублей в месяц – 3 балла. «Тинькофф Блэк» стоит 1 USD в месяц при сумме на счёте меньше 1000 USD и отсутствии вклада в USD – 4 балла. «Европлан» стоит 99 рублей в месяц, но становится бесплатным при оборотах больше 30000 рублей, или отсутствии денег на карте на день взимания комиссии, или при остатке на счетах больше 30000 рублей – 4 балла.

Всеми картами можно бесплатно не пользоваться (по «Тинькофф Блэк» придётся заплатить стоимость обслуживания за неполный месяц). Перед тем, как положить карточку на полку, важно отключить платные услуги (смс-информирование).

UPD: 11.06.2020С 01.08.2020 «РИБ» будет взимать ежемесячно по 1$, если на карте хотя бы в один день месяца будет меньше, чем 150$.

3 Доступность получения.Карту «Билайн» и «Кукурузу» можно получить по всей России благодаря большому количеству салонов «Евросеть» и «Билайн». «Тинькофф» также доступен практически в любом городе благодаря доставке карты курьерами и Почтой России – 5 баллов. Количество отделений «Почта-Банка» увеличивается с каждым месяцем, но пока они всё-таки распространены не по всей стране – 4 балла. «РИБку» доставляют в 30 городов – 3 балла. «Рокет» доступен в 8-ми городах – 2 балла. «Европлан» с недавнего времени доступен только в МСК – 1 балл. Все карточки оформляются практически всем желающим без каких-либо ограничений.

4 СМС-оповещения.Если обычно Вы отключаете сервис смс-оповещения, то для поездок за рубеж я рекомендую его всё-таки включить. «РИБка», «Кукуруза», «Билайн» получают 1 балл за бесплатные смс-оповещения. «Европлан» (смс-инфо стоит 99 рублей, при тратах больше 30000 рублей бесплатно), «Тинькофф Блэк» (смс-оповещения стоят 1 USD), «Почта-Банк» (смс-оповещения – 49 рублей), «Рокетбанк» (смс по долларовой карте стоят 50 рублей) – 0 баллов.

5 Покупки в EUR/USD.Карта «Почта-Банка» берёт курс на момент авторизации, т.е. он всегда известен заранее – 5 баллов. «Кукуруза», «Европлан», «Билайн» конвертируют сумму покупки в рубли по курсу ЦБ РФ на момент проведения операции (спустя несколько дней после совершения покупки), т.е. курс заранее не известен – 4 балла. «Рокет» при покупке в USD списывает сумму покупки в USD, при покупке в EUR со счёта списываются USD, сконвертированные из EUR по курсу МПС (т.е. по выгодному курсу) на момент проведения операции, – 4 балла. Долларовые «Тинькофф Блэк» и «РИБ» при покупке в долларах списывают точную сумму в долларах, а при покупке в EUR конвертируют EUR в USD по своему собственному курсу на момент проведения операции – 3 балла.UPD: 20.12.2020С 30.06.2020 покупки за границей с помощью карточки «Почта Банка» стали невыгодными. Однако для снятия валюты в России в сторонних банкоматах берется курс ЦБ РФ +1% на момент авторизации. О том, как это можно применить, читайте в статье «Что может карта Почта Банка» (обновление от 20.12.2020).

6 Покупки в «тугриках».При оплате картой «Почта-Банка» в валюте, официальный курс к рублю которой определяет Банк России каждый рабочий день (33 валюты), сумма покупки списывается по курсу ЦБ РФ на момент авторизации. Если покупка в иной валюте, то будет конвертация «тугрика» в доллар по курсу МПС (выгодному курсу) и списание по курсу доллара, установленного ЦБ РФ на день авторизации. Курс конвертации всегда известен заранее – 5 баллов. По картам «Кукуруза», «Билайн», «Европлан» при покупке в «тугриках» будет конвертация в доллар по курсу МПС (выгодному) и списание со счета по курсу ЦБ РФ на момент проведения операции (спустя несколько дней после совершения операции) – 4 балла. «РИБка», «Тинькофф Блэк» и «Рокет» также получают по 4 балла, будет только одна конвертация из «тугриков» в USD по выгодному курсу МПС на момент проведения операции.UPD: 01.07.2020С 30.06.2020 у карточки «Почта Банка» конвертация стала невыгодной.

7 Процент на остаток.«Кукуруза» начисляет 8% на остаток больше 30000 рублей, рассчитываются ежедневно – 5 баллов. «Почта-Банк» начисляет 8% на сумму от 100000 рублей, если меньше, то 4,5%, причём, проценты начисляются на минимальный остаток за месяц – 2 балла. 4 балла получает «РИБка» за начисление 2,5% в валюте при наличии хотя бы одной расходной операции в месяц. «Рокет» и «Тинькофф» начисляют 0,5% — 2 балла. На «Европлан Автоклуб» проценты не начисляются, зато деньги на карточку легко переводятся с Накопительного счёта, по которому начисляется 8% годовых – 3 балла. По карте «Билайн» нет процента на остаток – 0 баллов.UPD: 11.06.2020С 07.06.2020 «Кукуруза» при неснижаемом остатке в 30000 рублей даёт 5% на остаток.UPD: 14.08.2020Для новых клиентов «Европлана» теперь действует ставка 7% годовых.

8 Кэшбэк.«Кукуруза» с подключенной опцией «Двойная выгода» даёт 3% кэшбэка «фантиками» – 5 баллов. «РИБ» даёт 1% долларами – 4 балла. По карте «Билайн» начисляется 1,5% «фантиками» – 4 балла. «Тинькофф» округляет кэшбэк не в пользу клиентов, поэтому получается меньше 1%, но зато есть повышенное начисление кэшбэка по некоторым категориям (до 5%) – 4 балла. «Европлан» начисляет 1% «фантиками», которые можно пристроить на OZONe — 3 балла, «Рокетбанк» также даёт 1% рокетрублями, но очень высокий порог их конвертации в рубли (превратить в рубли можно только от 3000 рокетрублей, что равносильно покупкам на 300000 рублей), также есть места с повышенным начислением рокетрублей , но вероятность их встретить за границей невелика – 2 балла. «Почта-Банк» без кэшбэка – 0 баллов.

9 Снятие в банкомате за рубежом.С «Кукурузы» можно снять без комиссии эквивалент 30000 рублей в месяц без ограничения по минимальной сумме – 4 балла. «Рокетбанк» позволяет 5 раз в месяц снять наличность без комиссии, максимальная сумма одного снятия эквивалентна 10000 рублей – 4 балла, с карточки «Тинькофф Блэк» без комиссии можно снять до 5000$ в месяц, минимальная сумма одного снятия должна быть эквивалентна 100$ — 5 баллов. У карт «Билайна» и «Почта-Банка» при снятии наличности в банкоматах комиссия 1% + конвертация по курсу ЦБ РФ — 3 балла. У «Европлана» конвертация по курсу ЦБ РФ + комиссия 2% (за первые 5 снятий сумм в эквиваленте больше 5000 рублей, +99 рублей за каждое последующее снятие, или если снимаемая сумма меньше 5000. Если на вкладе больше 30000 рублей, количество снятий неограниченно) — 2 балла. У карты «РИБа» – комиссия 1% — 3 балла.

Имейте в виду, что снимать евро с долларовых карт «РИБа» и «Тинькофф Блэк» невыгодно (т.к. евро конвертируется в доллар по курсу банков, а не МПС).

10 Удобство пополнения.Возможно, не совсем корректно сравнивать удобство пополнения долларовых и рублёвых карт, но всё же. «Кукурузу», «Билайн», «Европлан» можно пополнить большим количеством способов – 5 баллов. «Почта-Банк» имеет пока не так много терминалов, «стягивать» с других карт не умеет – 4 балла. Долларовую карту «Тинькофф Блэк» можно пополнить через систему переводов Contact, а также в интернет-банке (курс не очень выгодный, но вполне приемлемый) – 3 балла. «РИБ» можно пополнить в офисах банка (а их немного), путём конвертации в интернет-банке (курс также средний) – 2 балла. Карту «Рокетбанка» можно пополнить через конвертацию в интернет-банке (курс средний), а также, по заверениям службы поддержки, в кассах банка «Открытие», предварительно открыв там долларовый счёт – 2 балла.

11 Использование в РФ.Тоже не совсем справедливый критерий для сравнения валютных и рублёвых карт, но всё-таки мы живём в РФ, и хочется, чтобы карточку для поездок можно было использовать не только в отпуске.

«Кукуруза» является одним из лидеров моего рейтинга рублёвых карт с кэшбэком и процентом на остаток и имеет самое широкое применение в России – 5 баллов. Карта «Билайна» подойдёт для оплаты очень ограниченного набора услуг, за которые кэшбэка нет у большинства карт (пополнение мобильного телефона, например), также в актив можно занести возможность бесплатного «стягивания» на неё денег с других карт и дешёвый межбанк – 2 балла. Карту «Почта-Банка» имеет смысл использовать для покупки наличной валюты в банкоматах «ВТБ» по курсу ЦБ РФ – 2 балла (UPD: 01.07.2020 Данная плюшка пропала с 30.06.2020). Совершать покупки по карте «Европлана» особого смысла нет, но зато у «Европлана» есть бесплатный межбанк, возможность «стягивать» с других карт и накопительный счёт с 8% – 3 балла.

Долларовые «Рокет» и «Тинькофф Блэк» в России годятся только для покупок в зарубежном магазине – 1 балл. «РИБ» получает 2 балла, т.к. процент на остаток составляет 2,5%, что эквивалентно депозиту в валюте у большинства банков (нужно не забывать пополнять счёт или совершать покупку раз в месяц).

Вывод

Таким образом, больше всего баллов набрала карточка «Кукуруза» с подключённой опцией «проценты на остаток».

Предлагаю опрос: какую карту Вы возьмёте с собой за рубеж или будете использовать для онлайн-шоппинга? Если Вы голосуете за вариант «другая», напишите в комментариях, что Вы имеете в виду. Можно проголосовать за три карты.

Какую карту Вы возьмёте с собой зарубеж или будете использовать для онлайн-шоппинга?Кукуруза с подключённой опцией «проценты на остаток» 38%, 123 голоса

123 голоса 38%

123 голоса - 38% из всех голосов

«Tinkoff Black» 22%, 70 голосов

70 голосов 22%

70 голосов - 22% из всех голосов

Карта «Почта-Банка» 13%, 43 голоса

43 голоса 13%

43 голоса - 13% из всех голосов

Другая 12%, 37 голосов

37 голосов 12%

37 голосов - 12% из всех голосов

Карта «Рокетбанка» 5%, 17 голосов

17 голосов 5%

17 голосов - 5% из всех голосов

Карта «Русского Ипотечного Банка» 4%, 13 голосов

13 голосов 4%

13 голосов - 4% из всех голосов

Платёжная карта «Билайн» 3%, 11 голосов

11 голосов 3%

11 голосов - 3% из всех голосов

«Европлан Автоклуб» 2%, 7 голосов

7 голосов 2%

7 голосов - 2% из всех голосов

Всего голосов: 321

Голосовало: 16

02.06.2020 - 11.09.2020

Опрос закрыт

Poll Options are limited because JavaScript is disabled in your browser.Общие рекомендации при использовании карты за рубежом

А) Одной карточки за рубежом недостаточно. Обязательно нужно взять с собой несколько карт разных платёжных систем и, конечно же, наличность.

Б) Карточки в USD вне зоны евро (или в EUR для зоны евро) довольно выгодны, поскольку дополнительной конвертации не происходит. Но надо учитывать всё-таки, что если у Вас доход в рублях, то Вам ведь нужно сначала где-то дёшево купить валюту (близко к курсу ЦБ РФ), а то вся выгода улетучится. К тому же валютные карточки без комиссии можно пополнять, в основном, только в офисе или банкомате своего банка, межбанковские переводы в валюте недёшевы (в среднем 15$ за перевод). Вдобавок, снять оставшиеся после поездки доллары тоже не так просто, особенно если Вы не из МСК, где с валютными банкоматами дела обстоят не так плохо.

В) Кто-то советует, что при устойчивом тренде на укрепление рубля выгоднее платить рублёвыми картами (имеется в виду, что с момента блокирования суммы покупки до фактического списания проходит некоторое время, и покупка в рублях будет стоить дешевле, поскольку рубль подорожает). При обесценивании национальной валюты приоритет отдаётся валютным карточкам. Проблема в том, что предугадать, в какой конкретно день произойдёт списание с карточки, невозможно, собственно, как и определить устойчивость тренда. Единственная карта, по которой списывается стоимость покупки на момент авторизации – это карточка «Почта-Банка», к тому же по курсу ЦБ РФ.

Г) Имейте в виду, что сумма списания при транзакции (фактической обработке операции) может превышать сумму блокирования средств на карте (сумму холдирования) в случае изменения курсов валют. Поэтому важно оставить на карточке запас средств, чтобы не возникло технического овердрафта, за который банки серьёзно штрафуют.

Д) Не стоит забывать о безопасности.В этом плане хороша долларовая карта «Тинькофф Блэк», которая позволяет бесплатно выпустить дополнительные карты к основной валютной карте (до 5 штук). Основную сумму Вы держите на одной карточке (можно на специальном накопительном счете-сейфе), а траты совершаете с дополнительных карт с небольшими лимитами, чтобы в случае мошеннических действий, злоумышленники довольствовались лишь небольшой суммой. После поездки некоторые выбрасывают допки, засвеченные за границей.

На один паспорт можно оформить 3 карточки «Кукуруза». Таким образом, основную сумму Вы держите на карточке, которой нигде не расплачиваетесь, используете её как сейф, а в платёжном кабинете переводите деньги на расчётную карточку небольшими суммами по мере надобности. Переводы с одной «Кукурузы» на другую моментальны. К тому же при оформлении сразу трёх «Кукуруз» за рубежом Вы сможете снять без комиссии эквивалент 30000 рублей с каждой (нужно будет подключить опцию «процент на остаток»).

Е) Нужно заранее узнать некоторые особенности оплаты картами в стране, куда Вы направляетесь. Например, в Китае MasterCard распространена гораздо меньше, чем Visa. Во Вьетнаме или Таиланде есть комиссия при снятии денег в местных банкоматах. В Нидерландах часто кроме Maestro вообще ничего не принимают. В Польше постоянно предлагают невыгодную моментальную конвертацию (DCC). В Европе могут отказаться принимать карту без чипа или, например, неименную карту.

Ж) Предупредите свой банк о поездке, а то можете остаться с заблокированными карточками в самый неподходящий момент.

Мой выбор карты для путешествий

Мой выбор для поездки за рубеж: «Кукуруза» MasterCard с подключенной опцией «проценты на остаток», долларовая «Tinkoff Black» Visa. Всегда с собой вожу карту «Европлан Автоклуб» в качестве резервной, чтобы в любой момент была возможность воспользоваться заначкой на накопительном счёте (расходно-пополняемом вкладе с 10% годовых, открытом еще до понижения ставки).

Долларовую карту «Рокетбанка» сам пока не пробовал, хотя вариант вполне достойный, немного смущает, что условия по карте приходится «вытягивать клещами» из службы поддержки, поскольку на сайте «Рокета» официальных тарифов пока нет. Золотую долларовую «РИБку» возьму в следующую поездку.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в Телеграм Подписаться в ТамТамПодписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperCommentshranidengi.ru

Курс при операциях по карте в валюте за границей

При списании со счета, к которому выпущена карта, с использованием которой совершена соответствующая операция, денежных средств в размере сумм совершенных операций, проведенных с использованием карты, в валюте, отличной от валюты счета, к которому выпущена карта, с использованием которой совершена соответствующая операция, конвертация/конверсия осуществляется в порядке, изложенном в Приложении 4 к Договору.В финансовом представлении, которое поступает в Банк от платежной системы (VISA International или MasterCard International), по каждой операции указываются две суммы: сумма в валюте операции и сумма в валюте биллинга по карте.

Валюта биллинга (для VISA):

- операция в рублях на территории РФ – валюта биллинга: рубли;

- операция в рублях за границей – валюта биллинга: доллары США;

- операция в иностранной валюте – валюта биллинга: доллары США.

Валюта биллинга (для MasterCard):

- операция в рублях – валюта биллинга: рубли;

- операция в иностранной валюте (кроме операций в евро по картам MC World Signia) – валюта биллинга: доллары США;

- операция в евро по картам MC World Signia – валюта биллинга: евро.

Для карт платежной системы VISA сумма в валюте биллинга будет увеличена на размер OIF (Optional Issue Fee), если валюта операции отличается от валюты биллинга. Для карт VISA, эмитированных Альфа-Банком, комиссия OIF установлена в размере 1,7% (за исключением карт VISA Infinite, где указанная комиссия равна нулю).

Для карт платежной системы MasterCard сумма в валюте биллинга при расчете со стороны MasterCard будет увеличена на размер надбавки к базовому курсу конвертации МПС, если валюта операции отличается от валюты биллинга. Для карт MasterCard, эмитированных Альфа-Банком, надбавка установлена в размере 1,7% (за исключением карт MasterCard World Signia, где указанная надбавка равна нулю).

При этом в Альфа-Банке действует следующее правило: если валюта операции совпадает с валютой счета Клиента, то сумма, списанная со счета Клиента, будет равна сумме операции (то есть потери от конвертации в валюту биллинга и обратно Банк берет на себя). В остальных случаях Банк проведет конвертацию суммы из валюты биллинга в валюту счета по курсу Альфа-Банка России на дату обработки финансового представления, полученного от платежной системы.

Также необходимо заметить, что валюта биллинга (валюта BIN) и валюта расчетов между Банком и платежной системой - два разных понятия, и указанные валюты не всегда совпадают.

За снятие денежных средств по карте Альфа-Банка через банкомат стороннего Банка взимается комиссия в соответствии с тарифами: http://alfabank.ru/retail/tariffs/. При совершении безналичной операции комиссия не взимается.

alfabank.copiny.com

Карта Mastercard Mass Сбербанка: дебетовая и кредитная, условия

MasterCard Mass представляет собой распространенный вид карт, которые имеют аналогичные условия, как и MasterCard Standard. В данном предложении отлично сочетается соотношение услуг вместе со стоимостью сервиса. Мастеркард Масс позволяет осуществлять покупки товаров в любой стране мира, что является одним из существенных преимуществ.

Особенности карты MasterCard Mass

Рассматриваемый тип пластика от Сбербанка принимается в более чем 150 стран мира. Ею можно рассчитываться в более чем 9 млн торговых точек, а при покупке товаров через интернет-магазин, совершаются безопасные операции.

К дополнительным услугам пластика от Сбербанка относятся:

- Наличие услуги «Мобильный банкинг». Это сервис от Сбербанка, посредством которого можно не только контролировать все виды операций, проводимые по пластику, но еще и управлять средствами.

- Зачислять деньги на карточку, используя при этом специальные банкоматы.

- Наличие бонусных программ и скидок, предоставляемых при осуществлении безналичных расчетов.

Если нужно пополнить баланс карточного пластика, то для этого существуют следующие варианты:

- Обратиться в отделение банка.

- Через терминал самообслуживания.

- Через электронные кошельки.

- При помощи перевода денег с других карт.

Условия пользования банковской картой MasterCard Mass предусматривают выполнение таких операций, как внесение наличных на счет, оплата покупок через терминалы и выполнение отчета по текущему балансу. Все эти операции являются бесплатными, поэтому их можно осуществлять в любом количестве раз.

Кредитная карточка

Для граждан РФ доступно предложение по получению кредитной карты с платежной системой MasterCard Mass. Эта кредитка Мастеркард Масс от Сбербанка выдается на срок 3 года, и получить ее могут исключительно граждане РФ, которые достигли возраста 21 год. Кроме того, при оформлении такого пластика банковский работник просмотрит наличие постоянной регистрации в паспорте, и если таковая будет отсутствовать, то банк вправе дать отказ. Кроме регистрации о месте жительства, понадобится также справка об официальном доходе, что позволит банку оценить сумму лимита, которая может выдаваться клиенту взаймы.

Самый интересный момент заключается в том, что сервис пластика Мастеркард Масс является бесплатным. Если возникает потребность обналичить кредитные средства, то взимается комиссия в размере 3%. Максимальный лимит, который может предложить банк по данному предложению – это 600 тысяч рублей. Однако это не означает, что такая сумма будет доступна при получении пластика. Обычно пользователи получают не более 150 тысяч, и только через полгода могут претендовать на увеличение лимита.

На протяжении 50 дней можно пользоваться кредитными средствами без оплаты процентов. Этот период называется льготным, на протяжении которого все безналичные расходы не облагаются комиссией и процентами. Если не успеть погасить задолженность, то по истечению указанного периода будет начислена комиссия, размер которой указывается в договоре при получении пластика.

Это интересно! Если нужно получить деньги в размере до 150 тысяч рублей, то получить их можно без комиссии в том же отделении Сбербанка, где была выдана карточка.

При проведении данной операции в других отделениях Сбербанка, снятие комиссии будет равняться 0,75% от соответствующей суммы обналичивания.

Дебетовая карточка

Для платежной системы MasterCard Mass также доступна и дебетовая карточка от Сбербанка. Получить такое предложение могут лица, которые достигли 18-летнего возраста. Чтобы получить дебетовый тип пластика Мастеркард Масс, не понадобится иметь гражданство РФ и постоянную регистрацию. Все что нужно для того, чтобы получить продукт, так это явиться в отделение банка, написать заявление, и выбрать предложение в одном из трех вариантов валют. Выбирать валюту в виде евро, доллары или рубли следует в зависимости от того, в каком виде планируется хранить сбережения. Если же планируется поездка заграницу, то можно положить на карту валюту, которой впоследствии расплачиваться за рубежом.

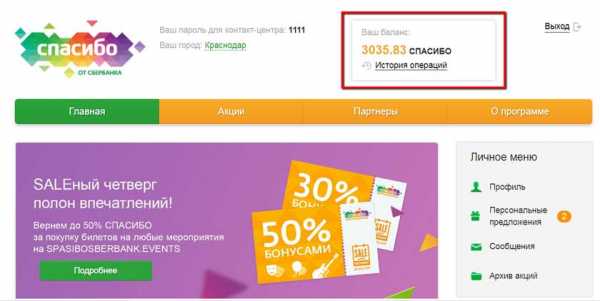

На карту можно подключить бонусную программу «Спасибо», которая позволяет при оплате безналичным способом накапливать бонусные баллы. Тратить накопившиеся баллы можно только для оплаты товаров и услуг исключительно в магазинах и организациях, являющихся партнерами Сбербанка. Дополнительно владельцы основной карточки имеют право на выпуск дополнительной. В сутки можно снимать сумму не более 300 тысяч рублей.

Это интересно! Родители могут оформить на ребенка старше 10 лет дебетовую банковскую карточку типа MasterCard Mass.

Как получить пластиковый продукт

Оформить предложение Мастеркард Масс можно в любом отделении Сбербанка, обратившись при этом лично. К основным условиям получения пластиковых продуктов является возраст старше 18 лет и наличие постоянной регистрации в городе, где будет выдан пластик.

Чтобы составить договор с клиентом, работник банка запросит у него паспорт или любой другой документ, удостоверяющий личность. При необходимости в зависимости от типа пластика, банк может запросить и другие виды документов. Чтобы пластик был выдан владельцу, нужно заключить договор с банком, и только после этого стать обладателем заветной карты.

Это интересно! Оформление пластика на ребенка заключается только совершеннолетним лицом. Для этого владелец основной карты пишет заявление, и только после этого ему выдается пластик для ребенка.

Стоимость сервиса

Стоимость обслуживания дебетового пластика от Сбербанка отличается в зависимости от типа предложения. Для основного предложения цена за первый год сервиса равняется 600 рублей, а за дополнительное составляет 360 рублей. В последующие годы стоимость сервиса равна 360 и 240 рублей соответственно.

Если пластик выбирается в валюте, тогда за первый год сервис обойдется в следующую сумму:

- для евро – 25 евро;

- для долларов – 25 долларов.

За последующие годы обслуживание валютных предложений обойдется в 15 долларов и 15 евро соответственно.

Дополнительные расходы по пластику

К ряду дополнительных расходов относятся:

- Заказ отчета по последним 10 операциям через банкомат. Стоимость такой мини-выписки составит 15 рублей за одну операцию.

- Если на кредитной карте имеется минус, то по истечению льготного периода будет начисляться комиссия в размере 34% для счета в рублях и 35 % для валютного счета.

- В случае пропажи карты или ее воровства, стоимость блокировки обойдется в 50 долларов или 120 рублей.

- Если нужно получить наличные деньги с карты в банкомате, то за эту процедуру взимается комиссия в размере 3% для банкоматов Сбербанка и 4% для устройств других банков. В кассе Сбербанка стоимость обналичивания составляет 0,75%. В отделении, где выдается пластик, в кассе можно снять наличные без оплаты комиссии.

Владельцы рассматриваемого предложения имеет еще ряд дополнительных возможностей, которые являются ка платными, так и бесплатными. Стоимость услуги «Мобильный банкинг» составляет 60 рублей в месяц. Без нее можно обойтись, но с ее помощью можно оперативно выявить, если по вашей карте проводятся мошеннические действия. С помощью Мастеркард Масс можно осуществлять оплату за коммунальные услуги в специальных терминалах, где не взимается комиссия.

Несмотря на все преимущества банковского продукта Мастеркард Масс, имеются у него и некоторые недостатки:

- Платная блокировка пластика, поэтому будет дешевле их не терять.

- Платный отчет в банкомате.

- При наличии минуса на кредитке взимается комиссия в приличном размере.

- Снятие комиссии при обналичивании пластика.

С недостатками рекомендуется ознакомиться сразу, чтобы в процессе пользования пластиком не возникли проблемы. Если в процессе ознакомления с банковским предложением возникнут вопросы, то их всегда можно задать банковскому работнику в отделении. Если рассматриваемое предложение не устраивает клиента, то следует рассмотреть другие варианты.

Сегодня пластик Мастеркард Масс в Сбербанке не выпускается, а встретить их можно исключительно у пользователей. Такой тип предложения удобен для малого бизнеса, что позволяет пополнять средства, которые находятся в обороте компании.

bankigid.net

VISA, MasterCard и Amex - Финансы по-русски

Всем доброго дня!Не знаю кому могут быть интересны данные исследования, но сегодня мне захотелось сравнить курсы обмена валют трёх, основных платёжных систем – VISA, MasterCard и American Express. Так как я проживаю в Великобритании за базовую валюту взят британский фунт (GBP).

Таблица ниже, может быть полезна тем, кто стоит перед выбором платёжной системы и банковской карты, которая осуществляет конвертацию по курсу международной платёжной системы (МПС). В Великобритании и США, таких банков достаточно много. В РФ есть две, известных мне карты с привязкой курса обмена к курсу ЦБ, а не платёжной системы: Кукуруза (http://kykyryza.ru/) и ЕвроПлан (http://europlanbank.ru/)

Информация о курсах валюты взята с официальных сайтов платёжных систем в период с 12/06/16 до 20/06/16:https://www.mastercard.com/global/currencyconversion/index.htmlhttps://www.visaeurope.com/making-payments/exchange-rateshttps://global.americanexpress.com/ (только для клиентов)

Вывод.Хоть конечный расчёт и осуществляется по рабочим дням, Amex и MasterCard оставляют свой пятничный курс на выходные. VISA устанавливает отдельный курс на выходные.

Самой плохой картой оказалась VISA, её владельцы практически всегда получают самый невыгодный курс обмена.

На второй месте American Express, но с оговоркой, как не странно обменный курс этой МПС достаточно хорошо показал себя по отношению к рублю.

Ну а первое место достаётся MasterCard, как не странно MasterCard смог обогнать VISA и Amex даже по отношению GBP к доллару США, я искренне полагал что это будет Amex.

К сожалению Amex не так сильно распространена в России, да и в многих других странах, курс обмена этой МПС был максимально приближён к курсу ЦБ.

Также я не ожидал столь плохих показателей от VISA.

Надеюсь кому-то пригодиться.

uk-finance.livejournal.com

VISA, MasterCard и Amex - Пора валить? Все об эмиграции.

Всем доброго дня!Не знаю кому могут быть интересны данные исследования, но сегодня мне захотелось сравнить курсы обмена валют трёх, основных платёжных систем – VISA, MasterCard и American Express. Так как я проживаю в Великобритании за базовую валюту взят британский фунт (GBP).

Таблица ниже, может быть полезна тем, кто стоит перед выбором платёжной системы и банковской карты, которая осуществляет конвертацию по курсу международной платёжной системы (МПС). В Великобритании и США, таких банков достаточно много. В РФ есть две, известных мне карты с привязкой курса обмена к курсу ЦБ, а не платёжной системы: Кукуруза (http://kykyryza.ru/) и ЕвроПлан (http://europlanbank.ru/)

Информация о курсах валюты взята с официальных сайтов платёжных систем в период с 12/06/16 до 20/06/16:https://www.mastercard.com/global/currencyconversion/index.htmlhttps://www.visaeurope.com/making-payments/exchange-rateshttps://global.americanexpress.com/ (только для клиентов)

Вывод.Хоть конечный расчёт и осуществляется по рабочим дням, Amex и MasterCard оставляют свой пятничный курс на выходные. VISA устанавливает отдельный курс на выходные.

Самой плохой картой оказалась VISA, её владельцы практически всегда получают самый невыгодный курс обмена.

На второй месте American Express, но с оговоркой, как ни странно обменный курс этой МПС достаточно хорошо показал себя по отношению к рублю.

Ну а первое место достаётся MasterCard, как ни странно MasterCard смог обогнать VISA и Amex даже по отношению GBP к доллару США, я искренне полагал что это будет Amex.

К сожалению Amex не так сильно распространена в России, да и в многих других странах, курс обмена этой МПС был максимально приближён к курсу ЦБ.

Также я не ожидал столь плохих показателей от VISA.

Надеюсь кому-то пригодится.

pora-valit.livejournal.com