5 лучших займов для стартапа (малого бизнеса) в 2018 году. Кредит стартап

5 лучших кредитов для стартапа в 2020

Российская стартап–индустрия вышла на новый уровень развития. Расширяются направления ее деятельности, привлекаются большое количество участников проектов. Создавая собственное дело, у будущего владельца бизнеса должны быть средства для получения возможности притворить бизнес–план в жизнь.

Для банков кредитование стартапов является высокорискованной сделкой, однако некоторые финансовые организации запускают подобные программы с целью расширения круга клиентов и получения прибыли от вложений.

Особенности кредитования стартапов

Главной особенностью кредитования бизнес–проектов является то, что зачастую разработчики идеи не могут подтвердить собственные доходы, чтобы получить обыкновенный кредит под собственный бизнес–проект. Кроме этого, пока бизнес–идея начнет приносить доход, требуется осуществлять текущие расходы, вкладывать средства в развитие проекта.

Где можно оформить финансирование

Инвесторами для стартапов могут выступать частные инвестиционные фонды, физические лица, предоставляющие финансирование под определенный процент, брокерские компании, государственные организации, банки.

Часто инвесторы финансируют определенное направление деятельности. Например, есть государственные программы поддержки бизнес–проектов в области инновационных проектов и сельского хозяйства от ОАО «Роснано», ГК «Ростехнология».

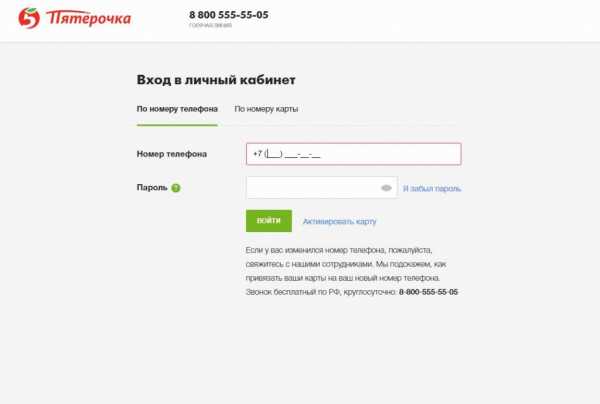

Программы и условия банков

Рассмотрим целевые программы банков, дающие кредит на бизнес–проект ⇓

| Наименование | Условия программы |

| Банк Центр–инвест | Программа называется «StartAp+ льготное РКО». Предоставляется до 3 млн. р. в форме открытия кредитной линии, ставка от 13% годовых. Отсрочка платежа на 6 месяцев. Обязательно оформление залога деловой недвижимости. |

| Фора банк | Сумма кредита до 100 млн. р., ставка от 17% годовых, под залог недвижимости. |

| Сбербанк | Кредитная организация отбирает лучшие стартапы для развития собственных сервисов. Партнером является Фонд развития интернет-технологий. Допустимые области, которые могут быть профинансированы: финансовые сервисы, система управления персональными финансами, кибербезопасность и т. д. Для участия в отборе необходимо продемонстрировать демо-версию продукта. |

Целевые программы на финансирование стартапов обладают жесткими требованиями: кредитуются определенные направления деятельности, необходимо предоставление залога, может быть выставлено требование, чтобы бизнес уже работал и приносил доход.

Если собственник бизнеса сможет обслуживать задолженность до получения прибыли от проекта, то проще попробовать оформить обыкновенный потребительский кредит или кредитную карту в банке по двум документам. Сегодня есть масса таких предложений:

| Банк | Условия |

| Ренессанс кредит банк | Кредит до 700 тыс. р., сроком до 5 лет, ставка до 25,7% годовых. |

| Хоум кредит банк | Кредит до 999 тыс. р. сроком до 7 лет, ставка 12,5% годовых. |

| Альфа банк | Кредитная карта с лимитом до 300 тыс. р., льготным периодом кредитования до 100 дней. |

| Почта–Банк | Кредит до 1000 тыс. р., сроком до 5 лет, ставка до 24,9% годовых. |

| Тинькофф банк | Кредит до 1000 тыс. р., сроком до 5 лет, ставка до 24,9% годовых. |

Не стоит рассчитывать, что кредит будет выдан на льготных условиях. Ставка может быть назначена максимально возможная, потребуется залог недвижимости, оформление поручительства.

Альтернативные способы

Альтернативными способами получения финансирование стартапа является обращение в следующие структуры:

- Венчурный фонд. Если там посчитают идею прибыльной, они профинансируют ее реализацию за определенную долю в бизнесе. Например, инвестиционный фонд «ТехноМенеджмент» финансирует уникальные идеи, которые еще не реализовывались на территории России.

- Брокерские компании. Одним их направлений их деятельности является поиск инвесторов и самостоятельное финансирование перспективных бизнес–идей. Так, брокерская компания «Финансовый банковский дом» предоставляет кредиты на страртап до 1 млн. р. под 16% годовых.

- Краудфандинговые платформы. С их помощью можно получить финансирование собственного проекта через интернет. Например, краудфандинговая «Поток» предоставляет кредиты в сумме от 100 тыс. р. до 2 млн. р., сроком до 6 месяцев, под ставку 2% в месяц. Программа подходит для зарегистрированного бизнеса, уже имеющего определенные обороты по расчетному счету.

Декан факультета технологического предпринимательства Московского политехнического университета Иван Дементьев так комментирует цель краудфандинговых платформ:

«Краудинвестинг позволяет очень быстро и выгодно привлечь финансирование, одновременно не потратив много денег на сбор обратной связи от клиентов».

Какие документы требуются для обращения за кредитом

Несмотря на то, что финансирование стартапов занимаются не только банковские структуры, пакет документов, которые должен собрать разработчик проекта в общем являются стандартным:

- Должен быть представлен разработанный бизнес–план реализации проекта. От качества его составления зависит решение кредитора о предоставлении денег, поэтому это самый ответственный процесс. Бизнес план должен привлечь инвестора, заинтересовать его. Идея проекта должна быть уникальной, быстрореализуемой, прибыльной.

- Собрать документы на разработчика стартапа. Если это уже существующее юридическое лицо или индивидуальный предприниматель, планирующий открыть новое направление деятельности, он представляет учредительные и финансовые документы, отчеты о прибылях и убытках, балансы, справки оборотов по счетам в банках и т. д.

Когда стартап разработан физическим лицом, он должен представить свои личные документы: паспорт, дополнительные документы, документы, подтверждающие его доход, справку о наличии собственности с подтверждением и т. д. Может быть затребовано, чтобы разработчик проекта до оформления кредита оформил юридический статус предприятия.

- Документы на обеспечение. Наличие обеспечения по кредиту на стартап является обязательным условием кредиторов. В качестве обеспечения могут выступать залог недвижимости (лучше, когда это деловая недвижимость, земельные участки), поручительство физического лица. Поручителем будут выступать сам разработчик проекта, если кредит оформляется на юридическое лицо, и другие платежеспособные физические лица, которые имеют подтвержденный достаточный доход.

В качестве примера, посмотреть программу оформления кредита в банке Центр-инвест.

Продвижение стратапа обладает многими рисками, поэтому необходимо тщательно взвешивать и анализировать все возможные препятствия к реализации проекта, чтобы запустить его в жизнь. К сожалению, очень часто даже успешно развивающиеся идеи, не доводятся до конца, и не достигают своей цели.

Ответы на вопросы

Можно ли оформить кредит на стратап в организации «Опора России»?

Одним из направлений деятельности компании «Опора России» является кредитование стартапов. Кредитование осуществляется по принципу отбора лучших, перспективных проектов на конкурсной основе. Как показывает практика из 50 проектов выбирается в среднем всего 1 проект для дальнейшего развития.

Какую сумму могут предоставить банки на открытие бизнеса?

Сумма кредита ограничена платежеспособностью собственника бизнеса, суммой предоставленного обеспечения, а также прогнозируемой доходностью проекта.

goodcreditonline.com

Кредит на стартап или как одолжить у банка 3 миллиона на бизнес

Инструкция «Как создать бизнес с нуля»:

1. Родиться в богатой семье.

Попробуем разобраться, что делать, если с первым пунктом не срослось, а идеи и желание имеют место быть. Анализ рынка финансовых услуг позволил выявить банковские программы, дающие надежду и деньги начинающим предпринимателям.

«Стартап 24» от ВТБ 24

Кредит выдаётся на приобретение франшизы. Последняя позволяет развивать бизнес в своем регионе под уже раскрученным брендом. Так, например, работают известные нам рестораны быстрого питания: KFC, Макдональдс, Бургер Кинг и прочие. Подобный бизнес имеет существенное преимущество: «стартапер» получает известную торговую марку, к которой сформировано доверие со стороны потребителей. Поэтому проблема поиска клиентов фактически отсутствует.

У каждого франчайзера (владельца бренда) свои требования, которым должен соответствовать открывающийся ресторан или магазин – от площади и расположения до внешнего вида сотрудников и ценовой политики.

За работу под франшизой может быть предусмотрен как разовый паушальный взнос, так и ежемесячные отчисления – роялти; также распространено наличие обоих выплат одновременно. ВТБ24 не ограничивает заёмщиков в выборе франчайзера и готов выделить до 10 млн руб. на такую затею. Для получения денег обязательно предоставление бизнес-плана и наличие документов о готовности франчайзера к сотрудничеству. Необходим залог.

«Start-up» от банка Центр-инвест

Ссуда доступна как физическим лицам, так и индивидуальным предпринимателям (ИП) или организациям, зарегистрированным не более 12 месяцев. Средства можно направить на закуп товара, приобретение оборудования, транспорта, недвижимости для последующего использования в бизнесе, участие в аукционах. От цели кредита зависит его максимальный срок. Расчеты с поставщиками и участие в аукционах банк готов профинансировать на один год, а заём на приобретение основных средств подлежит возврату в течение трёх лет. Услуга предоставляется в форме разовой выдачи или кредитной линии.

Максимальная сумма кредита ограничена 3 млн руб., ставка – от 13% годовых. Требуется обеспечение. К основным плюсам продукта можно отнести:

- возможность отсрочки выплаты основного долга;

- бесплатное открытие расчетного счета и льготное обслуживание в первый год;

- возможность обеспечения кредита за счет фондов поддержки предпринимательства.

Подобные фонды существуют практически в каждом регионе страны. Обычно за определённую плату они выступают гарантом и поручаются за заёмщика при оформлении сделки (если заёмщик соответствует установленным требованиям).

«Молодёжный бизнес»

Ещё одна программа от Центр-инвеста. Кредит предоставляется предприятиям (включая ИП), зарегистрированным и работающим в Ростовской области. Максимальная сумма – 300 тысяч рублей, но по привлекательной ставке в 12% годовых. Продукт достаточно специфичный, предусматривает следующие требования:

- возрастные ограничения в отношении заёмщика (руководства, учредителей) – от 18 до 35 лет;

- обязательное предоставление бизнес-плана;

- наличие положительного решения Экспертного совета программы «Молодежный бизнес России» в Ростовской области.

Если звёзды сошлись удачно и «стартапер» соответствует всем позициям, к его услугам:

- бесплатное открытие расчетного счета и льготное обслуживание в первый год;

- возможность отсрочки погашения основного долга до 3-х месяцев;

- частичное либо полное досрочное погашение без дополнительных комиссий.

Залог и поручительство не требуется.

Так куда же податься?

Иногда можно встретить иные предложения, связанные с реализацией отдельных региональных программ. Однако выбор, прямо скажем, не велик. Сегодня банки достаточно требовательны даже в отношении уже работающего бизнеса. А кредитование стартапов по ряду объективных причин влечёт за собой дополнительные риски, и мало кто из финансовых организаций соглашается на участие в подобных «авантюрах».

При этом интересны дополнительные услуги кредитных учреждений для начинающих предпринимателей.

У Сбербанка, например, имеется предложение по анализу инвестиционных проектов и бизнес-планов. За отдельную плату банк готов поделиться своим экспертным мнением, внести замечания, корректировки и предоставить рекомендации по усовершенствованию идеи. Альфа-Банк предлагает свою помощь в регистрации новых компаний, ведении бухгалтерского учета и продвижении через Яндекс.Директ, причем реклама идет в подарок при открытии расчетного счета.

Оговоримся, что на практике для старта своего бизнеса чаще используют потребительское кредитование . Предложений на рынке масса, и найти оптимальные условия проще. Такой заём обычно дороже, зато не требует наличия бизнес-плана и подтверждения целевого использования. Но фактически подобный подход в большинстве случаев предполагает обман. Вряд ли получится получить «потреб», если честно заявить о его «предпринимательском» назначении. Поэтому соискатели ссуды скрывают от кредиторов реальные цели получения заёмных средств.

money.inguru.ru

Кредит на стартап. В каких банках взять кредит на старт-ап?

Кредит на стартап нужен в случае, если предприниматель (пока еще частное лицо, но вскоре станет предпринимателем) желает открыть собственное дело, но при этом не располагает достаточным количеством финансовых вложений.

Впрочем, такая ситуация нередкая. Работая наемным рабочим на предприятии или в какой-нибудь компании сложно накопить за счет зарплаты средства на оформление собственного ИП, закупку оборудования, аренду или приобретение офисных помещений, начало производственного или другого процесса, который, возможно, будет не сразу приносить прибыль.

Впрочем, если речь идет о традиционном бизнесе, то без вложений никак. Это же касается франчайзинга.

Что такое кредит на стартап?

Ошибочно предполагать, что стартап – это просто начало какого-нибудь дела. На самом деле стартап – это формулировка бизнеса, который будет приносить прибыль в максимально короткие сроки.

То, что перспективное, интересное и правильно построенное (хотя бы пока на бумаге в виде плана), должно окупиться максимум за три года и приносить большую прибыль.

Без бизнес-плана здесь никак. Сначала разрабатываем его с указанием мельчайших подробностей, затем идем в банк подавать заявку. Все должно быть описано максимально последовательно и доступно, а главное в деталях.

Как повысить вероятность одобрения банком кредита на стартап:

- оформить бизнес план грамотно. Лучше привлечь специалиста, который сможет вам помочь в таком деле;

- указывать точные цифры. Нельзя просто писать свой план, как текст. Каждый пункт, каждая операция должны закрепляться реальными цифрами;

- в плане нужно приводить сравнительный анализ, только в таком случае реально получить кредит на развитие бизнеса;

- нельзя забывать о примерах, причинах, почему определенные действия являются перспективными. Почему потребители нуждаются в вашем продукте/услугах, чем вы лучше других предпринимателей, что можете дать и как выгодно это создадите при минимальных затратах с сохранением максимального качества;

- приводите статистические данные (только подтвержденные, лучше источники на официальные ресурсы), которые позволят не просто основываться на догадках, а опираться на экономические/социальные показатели;

- не используйте фраз «нам известно», «статистические данные», «эксперты сделали выводы» и прочие неточности. Это только подчеркивает вашу некомпетентность и отсутствие точные данных.

Важны ли доходы при получении кредита на стартап

Доход потенциального предпринимателя на момент оформления заявки на кредиты для бизнеса не настолько важен, как в случае с оформлением потребительского кредита для обычного гражданина, например.

И если вы не сможете доказать свою состоятельность, бизнес-план позволит доказать, что вы будущий успешный человек. Однако это не все.

Если доход невысокий на момент обращения в банк, придется оставить обеспечение – недвижимость под залог.

Стоимость жилья должна быть больше, чем эквивалентной сумме желаемого получения займа.

Где оформить кредит на стартап

Вопрос поиска кредитора довольно сложный. Если заграницей за это отвечают венчурные фонды, то в России таковых почти нет.

Кредит на стартап в Банке Центр-Инвест

Банк Центр-Инвест предлагает начинающим бизнесменам взять кредит, если средств на начало деятельности не хватает, либо их попросту нет.

Нужна, конечно, взрывная идея, которая будет свидетельствовать о неизбежном успехе затеи.

При этом банк предлагает выгодные условия в виде отсрочки платежа на полгода. То есть можно взять, например, фермерский кредит на 3 года, а начать его выплачивать только через 6 месяцев после взятия денег и начала деятельности соответственно.

Конкретных условий по процентным ставкам банк не озвучивает, зато на официальном сайте есть информация, что вполне возможны льготные условия.

В любом случае, бесплатная консультация поможет разобраться в подробностях кредитования конкретно для вашего бизнес-плана.

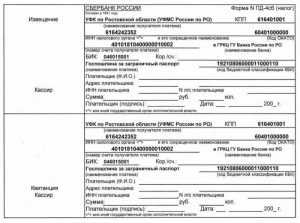

Кредит на стартап в Сбербанке

Без Сбербанка в случае со старт-апом тоже не обошлось. Однако возможности значительно ограничены: если клиенту нужно купить франшизу, деньги, возможно, предоставят. Все остальные идеи рассматривать банк не желает.

Правда, есть вариант начать с покупки франшизы. Как раз риски сведены к минимуму, да и бесценный опыт руководителем вам уж точно не помешает, а только увеличит шансы на успех.

Когда кредит будет выплачен, соберите деньги на старт-ап для начала своего дела. В случае со Сбербанком только так.

Впрочем, Сбербанк предлагает большое преимущество: сумма кредитования может составлять 3 миллиона рублей.

Таких детей может хватить на покупку довольно интересного варианта франшизы, при этом без необходимости добавлять свои деньги. Возвращать долг нужно на протяжении трех лет.

poluchenie-kreditov.ru

Займ на стартап без залога

Почти каждый из нас мечтает открыть свое дело, но не у каждого есть начальный капитал для создания бизнеса. Что делать в такой ситуации? Взять займ на стартап можно в банке, но процедура очень затянута, а сбор документов отнимает много времени, так что эту идею можно сразу отбросить. Альтернативой может стать финансовая помощь в микрофинансовой организации. Некоторые МФО выдают крупные суммы на любые нужды, вам не придется отчитываться, куда были истрачены деньги – на покупку шубы или закупку оборудования или аренду офисного помещения. Заявку можно подать дистанционно через официальный сайт компании.

Где взять займ на стартап

Для открытие своего дела, как правило. Требуется достаточно большой стартовый капитал. Но если у вас бизнес-идея, которая быстро начнет работать и приносить доход, то вы можете смело брать займ на стартап и запускать процесс. Мы рекомендуем обращаться только в крупные проверенные компании:

- МигКредит – выдает до 100 тысяч рублей на любые нужды.

- Манимен – лимиты до 70 000 руб.

- Лайм-займ – компания может одобрить заявку до 100 тысяч в течение дня.

Берите деньги в долг на стартап только в том случае, если уверены, что сможете их быстро вернуть. Помните, что МФО начисляют проценты за каждый день пользования деньгами. Правда в вышеперечисленных МФО есть услуга пролонгации займа – продление срока действия договора еще на 1 месяц. В течение это времени вы будете выплачивать только проценты за пользованием денежными средствами.

Преимущества получения займа для стартап

Многие начинающие предприниматели берут кредиты или займы для того, что вложить в развивающий бизнес. В чем же плюсы обращения в микрофинансовую организацию. Рассмотрим основные из них:

- Минимум документов и справок – займ на стартап оформляет только по паспорту.

- Быстрое рассмотрение заявки – до 30 минут.

- Удобные способы получения денег – на карту, расчетный счет, электронный кошелек.

- Без поручителей и залога.

- Отсутствие отчета перед МФО на что были потрачены деньги.

Последний пункт очень важен. Например, в банках человеку нужно объяснить на что он берет кредит, доказать безопасность их использования, предоставить гарантии. В МФО все проще, вы получаете займ и можете его потратить на что угодно: закупку оборудования, аренду помещения, выплату зарплаты работникам и т.д.

credits-on-line.ru

Кредит для стартапа: как и где получать

Финансирование бизнеса » Кредиты малому бизнесу »

Начать собственное дело нелегко. Следует решить массу экономических вопросов – определить рентабельность будущей деятельности, найти рынки сбыта, отыскать потенциальных клиентов; прояснить организационные моменты – приобрести или арендовать помещение и необходимое оборудование, нанять персонал и т.д. Без скрупулузного анализа финансовой стороны работы также не обойтись.

Вот тут и начинаются трудности, ведь не у всех начинающих предпринимателей имеются необходимые денежные средства, которые покроют все первоначальные затраты, так как они весьма велики. Государство пытается поддерживать малый бизнес. Какие особенности у нас в стране присущи кредитованию стартапов?

Ищем инвесторов

Чтобы запустить собственный бизнес начинающие предприниматели в первую очередь ищут необходимый стартовый капитал среди знакомых и родственников.

Чтобы запустить собственный бизнес начинающие предприниматели в первую очередь ищут необходимый стартовый капитал среди знакомых и родственников.

Это весьма надежный и выгодный способ привлечения средств, ведь пользоваться ими можно с минимальными процентами или вовсе без них, без необходимости оформлять множество бумаг, а период займа в большинстве случаев не имеет ограничений.

Но немногие могут похвастаться наличием состоятельных друзей или родственников, которые могут дать взаймы 30-50 тыс. долларов. Значит, такой вариант доступен не всем.

Еще один способ найти средства необходимые для запуска статрапа – обратиться в специализированный центр, оказывающий поддержку малому бизнесу.

Подобные организации часто получают крупные банковские займы и могут предоставить нужную сумму в долг. Такие центры имеются во многих городах. Они имеют возможность самостоятельно выбирать кандидатов на финансирование на базе серьезных критериев, главный из которых наличие четкого бизнес-плана с убедительным обоснованием рентабельности проекта.

Довольно часто кредиты выдаются компаниям, которые планируют заниматься производством, торговлей или предоставлением услуг, однако процентная ставка по такому займу немного выше банковской.

В нашей стране есть организация под названием «Опора России», которая кредитует стартапы. Она представляет собой союз предпринимателей, которые всячески поддерживают малый и средний бизнес при содействии государства. Эта организация предоставляет займы только под перспективные и проекты с высокой рентабельностью.

Размер кредита может достигать 70% суммы, необходимой для стартапа. Для отбора кандидатов на получение ссуды проводится конкурс, участники которого предоставляют подробный бизнес-план и все произведенные расчеты, которые подтверждают рентабельность будущего предприятия. Статистика такова, что из 50 кандидатов, кредит получит только 1-2 самых выгодных проекта. Вот так на самом деле выглядит поддержка малого предпринимательства.

Как поступают банки?

Банковский кредит под start-up, как правило, предприниматели рассматривают как наименее привлекательный вариант получения денег на начало деятельности.

Причина не только в высоких процентных ставках, а главным образом в сложности и длительности получения подобного займа. Финансовые учреждения весьма неохотно кредитуют молодых, неоформившихся бизнесменов, так как риск невозврата выданных денег очень велик. Компании малого и среднего бизнеса, которые работают уже 3-6 месяцев, имеют большие шансы получить кредит в банке.

Однако получить деньги в долг у финансового учреждения на открытие бизнеса вполне вероятно. Тут также потребуется детальный бизнес-план, а также гарантии возврата денег. Это может быть залог или гарантия поручителя. Очень действенно предоставить в качестве залога недвижимость. В таком случае можно рассчитывать на более лояльное отношение банков и большую сумму займа.

Еще в таком случае рассмотрение запроса и оформление необходимых документов существенно сокращаются и составляют максимум 7 дней. В обычном случае процедура длится месяц. Позиция финансовых учреждений понятна – они всячески стремятся защитить себя от невозврата денег, так как риск высок. Именно поэтому новые проекты кредитуют с большими процентными ставками, чем предпринимателей малого и среднего бизнеса.

Еще один вариант получить денежную поддержку банка под стартап – поручительство солидной и высокорентабельной компании, которая в случае провала предприятия вернет финансовому учреждению ссуженную сумму. Участие поручителя в получении банковского кредита – неотъемлемый элемент положительного решения в вопросе кредитования нового проекта.

Это еще и влияет на конечную сумму, плученную от банка. Сам предприниматель может являться поручителем, но для этого у него уже должен быть успешный и рентабельный бизнес.

Оформление кредита в банке имеет свои тонкости и нюансы, которые влияют на принятие окончательного решения его сотрудниками. Когда оформляется кредит на стратап, количество важных моментов возрастает. В заявлении имеется графа, в которую предприниматель должен вписать ту сумму, которую он собирается вложить в дело. Однако заполнять ее не обязательно.

Но если эта сумма не указана или же она меньше, чем требуется, то, скорее всего, банк ответит отказом и не предоставит финансовые средства. Правильно оформленные документы увеличивают шансы на получение кредита. Для этого можно обратиться в специальное кредитное агентство, сотрудники которого помогут упростить процедуру и заметно увеличить шансы на положительный исход. Однако услуги такой компании недешевы – их стоимость может достигать 8-15% от суммы, полученной в кредит.

Выводы

Государство пытается поддержать малый и средний бизнес посредством кредитования стартапов. Однако эта поддержка в большей степени номинальная. Банки не спешат снабжать ресурсами начинающих бизнесменов, так как риск невозврата денежных средств достаточно велик.

Для погашения имеющихся рисков, банки увеличивают процентные ставки и выдают совсем немного таких зайомв. Таким образом, предприниматели получают банковский кредит с большими сложностями, а если и получают, то выплачивать его достаточно проблематично. Получается замкнутый круг, из которого нет выходя без помощи государства.

В Европе получить кредит на начало предпринимательской деятельности намного проще, так как имеется активное государственное содействие. Размер кредита достигает 80% от общей суммы нового проекта. Начинающим бизнесменам нашей страны подобные условия пока только снятся, однако прогнозы аналитиков весьма оптимистичны. Они уверены, что эта сфера деловых отношений вскоре получит развитие.

biznes-kredit.info

Кредитование стартапа (или как получить кредит на развитие бизнеса)

Способы и виды кредитования стартапа, их преимущества и недостатки. Что выгоднее и предпочтительно выбрать.

Где взять деньги для развития стартапа

Регистрация стартапа как бизнеса зачастую скрывает довольно много сложностей. Это и экономические моменты – расчет рентабельности будущей организации, изучение каналов поставки продукции, интересующихся контрагентов; и управленческие задачи – приобретение недвижимости, оснащения, набор и заключение трудовых договоров с работниками и др.

Также, равным образом, фискальные препятствия. Зачастую некоторые неопытные стартаперы не имеют достаточное количество денежных средств, что само собой разумеется: потому что издержки на раскрутку предприятия чрезмерны.

Сегодня все чаще можно увидеть, что одной из важных перспектив федеральной политики становится содействие в развитии мелких предприятий. Попытаемся изучить, каким образом оно выражается на самом из основных ее этапах – организации нового бизнеса и работает ли выдача займа для стартапов сейчас в современных условиях…

Займ у родственников

Изыскание финансовых средств на организацию мелкой коммерции не редко начинается с родственников и приятелей, и это действительно наиболее надежный и выгодный метод, потому что деньги возможно получить на льготных условиях (или с минимальным процентом), без заключения соглашения и в кротчайшие сроки. Но редко кто в состоянии похвалиться состоятельными родственниками, или знакомыми, имеющими 30000-50000 долларов. Следовательно, данный метод подходит не всякому.

Получение кредита у подразделений поддержки малого предпринимательства

Еще одним вариантом добычи средств на организацию предприятия являются разнообразные специальные подразделения поддержки малых предприятий, которые очень часто получают огромные кредитные займы и без участия сторонних лиц в состоянии выдавать деньги для перспективных предпринимателей. Эти подразделения есть почти в каждом регионе, при этом эти организации сами выбирают кандидатов на заключение кредитного договора на основании жестких условий – весомый и грамотный бизнес — план, все требуемые документы и важнейшее — доказательства рентабельности бизнес-плана. Чаще всего кредиты перечисляются для организации бизнеса по изготовлению, сбыту товаров или сервисам, в то время как ставка процентов больше предоставленной банком.

Оформление кредита у объединения «ОПОРА РОССИИ»

Кредитованием новых проектов осуществляет также «ОПОРА РОССИИ» — объединение предпринимателей, выражающий повышенный интерес к малому и среднему предпринимательству при помощи государства. Вышеуказанная консолидация кредитует только перспективные и высокодоходные бизнес-планы, и собственно размер заемного капитала может достигнуть почти до 70% от необходимой для создаваемой организации количества денег.

Выбор претендентов на выдачу денег проводится по конкурсу, где все кандидаты предлагают грамотный проект стартапа и расчеты, доказывающие доходность нового бизнеса. Заметим, что из 50 заключается кредитный договор в общей сложности один, максимум два и при этом стартап должен быть очень перспективен. Таковы перспективы поддержки малого бизнеса…

Выдача банковского кредита для стартапа

Почти всегда финансирование нового бизнеса кредитными организациями принимается предпринимателями как в меньшей степени выгодный способ получения финансовых средств на раскрутку проекта. И первопричина этого состоит не в значительных ставках на банковские кредиты, но еще и в сложности и затянутости выдачи займов.

Дело в том, что кредиторы в исключительных случаях выдают ссуды недавно зарегистрированным и не устоявшимся фирмам, из-за того что высока вероятность невозврата суммы займа. Конечно же у компаний малого и среднего бизнеса, которые занимаются бизнесом уже полгода, намного больше возможностей получить кредит. Получить ссуду на раскрутку недавно зарегистрированной компании все-таки можно, просто нужно отдать на рассмотрение план организации бизнеса и не менее значительно — обоснование будущей платежеспособности.

Предоставление гарантии банку

В качестве гарантии в основном оформляют залог или берут созаемщика. Наиболее действенным выступает залог недвижимого имущества, при этом кредиторы гораздо охотней одобряют заявку и оформляют выдачу большего количества денег. При этом, время рассмотрения запроса и подписания договора уменьшается, сравнительно с другими видами гарантий и примерно составляет 5-7дней, в другими видами гарантий — один месяц.

Вся сложность финансирования банками стартапов вполне логична, ведь кредиторы хотят себя обезопасить от возможности просрочек по кредиту, вследствии того что доля потерь по подобной программе (выдачи кредитов для стартапов) очень значительна. Почему и процент по кредиту на финансирование начинающим предпринимателям намного больше, сравнительно с схожими показателями для развивающейся организации.

Заручаемся поддержкой состоятельной компании

Иным вариантом получения финансирования от кредитора под только что зарегистрированную организацию выступает поручительство внушительной и безубыточной организации, которая вероятнее всего в случае несостоятельности или закрытия кредитуемой организации, способна погасить весь лимит ранее выданных наличных.

Практически при всяком виде банковского кредитования созаемщик является показательным для одобрения, тогда как при согласовании ссуды под раскрутку стартапа, созаемщик не обязательно повлияет на возможность выдачи денежных средств, и на их сумму.

Созаемщиком может выступить и создатель фирмы, но для этого он должен быть учредителем помимо этого стартапа, еще одной организации, при этом безубыточной. Во всех отношениях выдача финансирования в кредитной организации имеет массу деталей, часто действующих на принятие окончательного решения банками. В целом, в получении займа под развитие нового бизнеса таких деталей ещё больше.

Обратим внимание, что в документах обозначена графа, куда необходимо написать размер личных средств предпринимателя. При этом написано, что заполнять эту строку не нужно. Но когда объем собственных средств не указан или меньше определенной величины, то скорее всего кредитная организация примет решение не в вашу пользу. Всего-навсего это один из возможных примеров, на практике таких моментов довольно много.

Кредитные брокеры

Для того чтобы отлично составить бумаги и повысить свою возможность на предоставление финансирования банком под раскрутку проекта лучше прибегнуть к помощи в специальные кредитные агентства. Знающие посредники упростят процесс согласования и приумножат ваши шансы на кредитование, при этом сумма их вознаграждения большая — 8 до 15% от одобренной суммы финансов.

В итоге…

Выдача кредитов для стартапов – это ведущий курс в области господдержки малого и среднего бизнеса в России. Однако в жизни содействие государства очень условно. Кредитные организации неохотно предоставляют деньги стартаперам из-за высокой вероятности просрочек, которая равна примерно 30%. Чтобы устранить возможные ситуации неоплаты, банки повышают проценты и сокращают величину подобных займов. Новым компаниям как раз таки сложно получить кредитование и не легко его выплачивать. Из чего можно заключить, что сложилась безысходность, которая при отсутствии вмешательства государства сама не разрешится.

В Европе получить кредит для раскрутки малого бизнеса легче благодаря господдержке. В этой ситуации объем финансирования варьируется от 50 до 80% от всего количества требуемых финансов для стартапа. В нашей стране подобное благополучие неосуществимо, при этом некоторые финансисты предвидят, что уже скоро из-за стремительно растущей конкуренции, финансирование нового предпринимательства будет развиваться.

Поживем-посмотрим, хочется надеется, что все будет именно так.

Кредитование стартапа (или как получить кредит на развитие бизнеса)

5 (100%) 3 голос[а]

Поделиться в социальных сетях:

flowcredit.ru

Какие банки кредитуют старт-ап

Кредит «Бизнес-старт» (Сбербанк России)

Кредит на открытие своего бизнеса по программе франчайзинга (магазин, салон красоты, фитнес клуб, кафе и др.)Условия кредитования:

- Кредит для запуска собственного бизнеса с «нуля» в сумме до 3 млн. рублей.

- Стартовый капитал в объёме до 80% финансирования проекта.

- Кредит на длительный срок до 3,5 лет.

- От 17,5% годовых.

- Кредит без оформления дополнительного обеспечения.

- Возможность использовать успешные бизнес-технологии; использование узнаваемого бренда и репутации компании;

- Любая консультационная помощь в бизнесе.

- Возможность бесплатно изучить курс «Основы предпринимательской деятельности».

Как выбрать подходящую франшизу

Открытие собственного дела - принятие этого решения всегда требует тщательного анализа и проработки. Перед началом бизнеса необходимо разработать четкий детализированный бизнес-план, провести маркетинговый анализ рынка, проанализировать потребительский спрос.

Мировой и российский опыт показывает, что многих проблем можно избежать, если открыть бизнес по франшизе. К основным преимуществами ведения бизнеса по франшизе относятся:

- Возможность использовать успешные бизнес-технологии;

- Налаженная система снабжения;

- Минимальные затраты на рекламу и маркетинг;

- Использование узнаваемого бренда и репутации компании;

- Возможность проконсультироваться по любым вопросам Вашего бизнеса.

Ведение бизнеса по франшизе позволит Вам, уже на старте, снизить возможные риски при запуске Вашего бизнеса.

Необходимо четко определиться к какому виду бизнеса Вы имеете склонность. На российском рынке представлено большое количество франшиз в разных сферах бизнеса.

Это и торговля одеждой, например, BAON, NEWFORM или рестораны быстрого обслуживания, например Subway. Если Вы хотите открыть детский центр, на рынке есть и такие франшизы, например, Бэби-Клуб. Кроме этого Вы можете открыть свой салон красоты, например, сеть студий маникюра Лены Лениной или оздоровительный центр, например, Тонус-Клуб.Представлены на российском рынке и франшизы агентств недвижимости, например, ХИРШ, и франшизы прачечных, например, ЧистоФФ, и даже франшизы автомойки, например, ЭкоВош Мобайл и многие другие.

СОЗДАЙ СВОЙ БИЗНЕС

oldsmb.economy.gov.ru