В чем отличие ипотеки от кредита под залог недвижимости? Кредит под залог недвижимости что это

В чем отличие ипотеки от кредита под залог недвижимости?

Сегодня в зависимости от контекста слово «ипотека» употребляется в двух основных значениях: бытовом и узкоспециальном.

С начала 2000-х годов в нашей жизни значительную роль играет кредит на покупку жилой недвижимости. Именно с ним большинство наших сограждан связывает слово «ипотека».

Мы часто слышим от друзей, знакомых и коллег, что они платят по ипотеке.

Заемщики знают, что квартира находится в ипотеке у банка, хотя что это значит зачастую не могут толком объяснить даже выпускники многочисленных юридических факультетов. Иногда заемщики даже думают, что квартира принадлежит не им, а банку до полной выплаты кредита, хотя это совсем не так.

В массовом сознании, впрочем, как и в сознании отдельных специалистов финансового рынка, ипотека — это целевой кредит на покупку недвижимости, который оплачивает заемщик, и все, что связано с этим кредитом.

Для юристов и большинства банковских специалистов «ипотека» – это залог недвижимости.

При этом ипотека (залог недвижимости) может обеспечивать как целевой кредит на покупку недвижимости, так и любой другой кредит или вообще другое обязательство (договор поручительства, договор купли-продажи с рассрочкой оплаты, договор ренты и т.п.).

Залог недвижимости (ипотека) – означает право кредитора в случае неисполнения или ненадлежащего исполнения обязательства должником (например, неплатежей по кредиту) обратить взыскание на заложенную недвижимость и удовлетворить свои требования из ее стоимости, преимущественно перед другим кредиторами должника – собственника предмета залога. При этом обратить взыскание – это не забрать предмет залога, а реализовать его строго в соответствии с процедурой, предусмотренной законом. Если мы говорим о залоге жилой недвижимости, то речь идет только о реализации предмета залога с публичных торгов в рамках исполнительного производства на основании соответствующего решения суда.

Таким образом вопрос «Чем отличается ипотека от кредита под залог недвижимости?» для профессионала не имеет смысла, так как кредит – это деньги, предоставленные должнику на условиях срочности, платности и возвратности, а ипотека – это обеспечение возврата этих денег.

Если же использовать бытовую терминологию, то на него можно ответить следующим образом.

Ипотека или ипотечный кредит – это целевой кредит, предоставленный для приобретения недвижимости под залог этой или другой недвижимости. Именно такие кредиты составляют сегодня основную массу выдаваемых банками кредитов, обеспеченных залогом недвижимости. На них распространяются многочисленные программы государственной поддержки, субсидирования процентной ставки. Для погашения такого кредита можно использовать материнский капитал.

Кредит под залог недвижимости – это кредит под залог имеющегося объекта недвижимости на самые разные цели (развитие бизнеса, приобретение дорогостоящих покупок, рефинансирование долгов, потребительские нужды и т.д.), но не на покупку жилья. Такие кредиты еще не получили большого распространения и только начинают набирать популярность среди населения, поскольку в современных реалиях являются чуть ли не единственным способом для физического лица получить значительную сумму для решения стоящих перед ним финансовых задач.

ВЛАДИМИР НИКИТИН

Автор: ВЛАДИМИР НИКИТИН

www.dengiest.ru

Кредит под залог недвижимости: «за» и «против»

Набирая в поисковике «кредит под залог недвижимости», мы видим множество добрых самаритян, готовых немедленно помочь деньгами практически под наше честное слово. Ах, ну, да, незначительная ремарка – под залог квартиры. А если квартиры нет? Тогда и комната сойдет, и дача, и земельный участок. И главное, деньги – сразу. Вот прямо сейчас. В размере 80-90% стоимости недвижимости. Однако при более пристальном рассмотрении бесплатный сыр в кредитной мышеловке оказывается весьма недёшев.

Заметим также, что большая часть таких предложений принадлежит не банкам, а кредитным брокерам – организациям, помогающим в получении кредита (в том числе и сборе комплекта документов, необходимых для конкретного банка). Жаль только, что за свою помощь они берут 2-5% от суммы кредита.

Иллюстрация: Евгения Ремизова

Иллюстрация: Евгения Ремизова

Виды кредитов

По назначению кредиты делятся на ипотечные и потребительские. Ипотечные – это те, что выдаются на покупку недвижимости, потребительские – на другие разные нужды. Также кредиты бывают с обеспечением и без. Возврат вами кредита без обеспечения гарантируют только ваши доходы, которые, естественно, с течением времени могут измениться. Получить такой кредит непросто, а условия кредитования будут для вас не слишком выгодными, так как кредитор закладывает в договор риски на то, что кредит вы в полном объёме не вернете. Так что сумма кредита будет ограничена, а процентная ставка высока.

Те, кому нужна сумма побольше или условия кредитования получше, выбирают кредит с обеспечением – под гарантии поручителя или залог имущества. Самым распространенным видом обеспечения является залог недвижимости – квартиры, комнаты, дома, гаража, земельного участка. Кстати, еще одна из причин обращения именно к этой форме кредита – плохая кредитная история. Без залога в этом случае вам кредита не дадут, а с залогом – пожалуйста. Залог недвижимости выступает гарантией того, что при неплатежеспособности заемщика кредитор получит свои деньги назад, продав заложенное имущество заёмщика.

Кредит под залог недвижимости может быть ипотечным, когда идёт на покупку жилья, строящегося или вторичного, и нецелевым, когда заемщик тратит его по своему усмотрению. Ипотечный кредит в общем случае имеет более низкую процентную ставку и существует в массе разновидностей. Несколько отличающиеся условия будут при приобретении готового и строящегося городского жилья, загородной недвижимости и при строительстве дома. По специальным процентным ставкам выдается кредит по военной ипотеке и с участием материнского капитала. Наиболее низкая ставка – около 12% — будет при ипотеке с господдержкой. Разумеется, далеко не все банки участвуют в подобных программах.Нецелевой кредит под залог недвижимости предлагают по немного более высоким ставкам. Зато количество предложений от банков и различных компаний весьма велико. Выбрать есть из чего.

Каков порядок получения кредита под залог недвижимости?

Получение кредита – дело ответственное, поэтому необходима тщательная предварительная проработка вопроса. И на неё придется потратить время. Во-первых, нужно выбрать банк, условия которого выглядят наиболее подходящими для вас, уточнить условия кредитования. Но сначала прикиньте, удовлетворит ли вас максимальная сумма, которую вам может ссудить банк. Обычно предлагается от 60 до 90% рыночной стоимости вашего залога. Но 90% вам, конечно, никто никогда не даст. Учтите, что ваша собственная оценка стоимости вашей недвижимости может весьма существенно расходиться с оценкой банка.

Далее следует обратить внимание на процент по кредиту. Конечно, в принципе, чем меньше – тем лучше. Но есть и другие условия, которые необходимо учесть:

- срок кредитования

- наличие или отсутствие комиссии за предоставление кредита

- возможность досрочного погашения

Процент за кредит обычно зависит и от срока, на который этот кредит берется. Чем срок больше, тем выше ставка. Например, самый известный российский банк предоставляет нецелевой кредит под залог недвижимости от 15,5% годовых, с периодом кредитования до 20 лет. Комиссионные за предоставление кредита отсутствуют.

Не следует пренебрегать возможностью предварительно самостоятельно просчитать с помощью онлайн-калькулятора свои ежемесячные платежи и оценить свои возможности в этом отношении. Не забываем также про то, что выплата тела кредита и процентов по нему – не единственные ваши затраты на обслуживание кредита. Как правило, банки настаивают, чтобы заёмщик застраховал свою жизнь и трудоспособность, а также предмет залога – от повреждения и утраты, в том числе – утраты собственности. Для заёмщика это означает дополнительные минимум 1,5% к кредитной ставке. Даже в тех случаях, когда страховка по условиям договора не обязательна, её наличие или отсутствие повлияет на величину процента по кредиту. Оценка стоимости недвижимости – тоже расходы, но разовые и незначительные, 4-5 тысяч рублей.

Требования к заёмщику

Банки предъявляют определённые требования к заёмщику и предмету залога. Чтобы получить кредит, нужно им соответствовать. У одних банков они строже, у других – мягче. Различные микрофинансовые организации и кредитные брокеры декларируют пониженные требования и упрощенный порядок получения кредита. Но тогда будьте готовы к не совсем дружелюбной процентной ставке и разным уловкам в кредитном договоре. Так какие требования предъявляют банки к заёмщику и его недвижимости?

Безусловное требование – наличие прав собственности на недвижимость, предоставляемую в залог. Ещё одно из основных требований – регистрация в РФ (кстати, регистрация именно в том регионе, где заёмщик получает кредит, не всегда обязательна). Возрастные требования к заемщику таковы: минимальный возраст обычно – 21 год, максимальный, на момент возврата кредита по договору – в интервале 65-75 лет. Некоторые банки вводят ограничения по стажу работы за последние несколько лет и на последнем месте работы. Кроме ограничений по стажу бывают ограничения и по роду деятельности заёмщика. Препятствием к получению кредита в уже упомянутом банке, например, может послужить то, что заёмщик или созаёмщик являются индивидуальными предпринимателями, собственниками или ответственными лицами малого предприятия. Во многих банках, правда, в этом виде кредита такого ограничения нет.

Требования к залоговой недвижимости

К предмету залога тоже предъявляются определенные требования. Главное, что интересует в нём банк, — ваша недвижимость должна быть ликвидна и гарантированно реализуема по цене не ниже размера выданного кредита. Ещё, конечно, должна быть определенная гарантия того, что за период действия залога данная недвижимость не будет снесена или уничтожена стихией. Поэтому деревянный дом для залога не годится. Плачевное состояние недвижимости или неудачное расположение тоже может послужить причиной отказа в выдаче кредита. При получении кредита под залог в Москве важно, чтобы ваша недвижимость находилась не далее 100 км от МКАД, а лучше – гораздо ближе. И ещё неприятное известие для владельцев квартир в панельных и блочных пятиэтажках в Москве: для залога ваши квартиры не подходят, даже если ваши дома не включены в программу сноса. Может быть под пятилетнюю кредитную программу деньги вам дать кто-то и согласится, но на больший срок – вряд ли. В тех городах, где программы сноса пятиэтажек нет, нет и препятствий к принятию в залог пятиэтажных хрущёвок.

Также сложности могут возникнуть при оформлении в залог квартир с перепланировкой. Но тут, что называется, возможны варианты. То, что не устроит один банк, вполне может устроить другой. Скорее всего, перепланировку вас попросят узаконить.

Ещё одной весомой причиной для отказа является наличие несовершеннолетних владельцев недвижимости. Ведь в этом случае продать её банку будет чрезвычайно сложно, а иногда и просто невозможно. Ну, и конечно, право заёмщика на недвижимость не должно быть ничем ограничено, то есть недвижимость не должна находиться под обременением, в том числе – быть предметом судебных споров, что подтверждается выпиской из ЕГРП.

На что обратить внимание в договоре?

Кажется, об этом и упоминать не стоит, и так все знают, но всё же: перед подписанием обязательно изучите договор. Невнимательность впоследствии может дорого обойтись. Внимательно перечитайте разделы «Обязательства заёмщика» и «Права банка». Первый из них может содержать такие неприятные для вас вещи, как запрет регистрации в заложенной квартире. Можно сказать, что пока вы не выплатите кредит, банк будет вашим близким родственником. И если о смене семейного положения его достаточно просто уведомить, то ремонт или перепланировку придётся согласовывать. Нарушение этих условий может привести к штрафным санкциям или даже расторжению договора с требованием досрочного погашения кредита.

В разделе «Права банка» запросто может быть прописано право банка в одностороннем порядке менять процентную ставку, либо что-то ещё, касающееся платежей. Такой договор, конечно, лучше не подписывать. Кроме того, банк может попытаться навязать вам невыгодного страховщика, поэтому вопросы страховки следует заранее проработать.

Но самое удивительное – многие банки берут комиссию или пени за досрочное погашение вами кредита, а то и вообще могут запретить это делать. Комиссия может браться и за выдачу кредита. Вполне могут быть прописаны мелкие поборы за открытие и обслуживание счёта, за услуги нотариуса, оценщика и так далее. С некоторыми из поборов можно смириться, другие – потребовать исключить.

И самое главное: внимательно изучите, какие штрафы и пени полагаются вам за просрочку платежа. И очень важно, чтобы в договор не проникла фраза о возможном досудебном изъятии предмета залога в случае просрочки. Это значит, что вас смогут выселить из вашей квартиры, что называется, без суда и следствия.

Порядок заключения кредитного договора

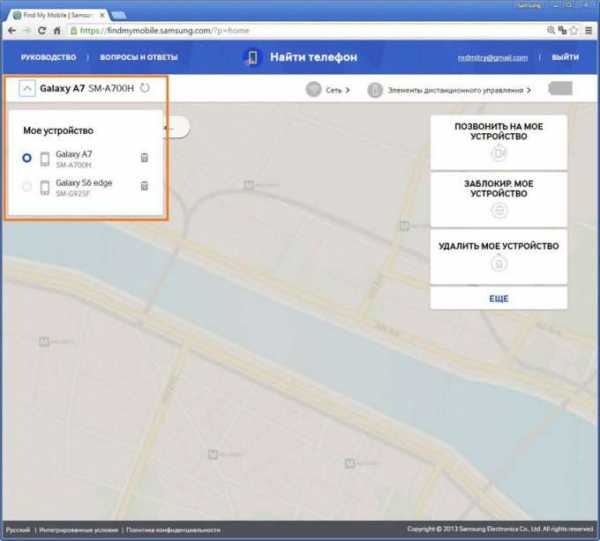

Как правило, нужно подать онлайн заявку на кредит, где вы указываете свои личные и контактные данные, адрес объекта залога (не всегда), а также тип и желательную сумму кредита.

После предварительного одобрения кредита вас пригласят в банк для составления договора. Вам нужно будет по списку, предложенному банком, предоставить пакет личных документов: общегражданский паспорт РФ с регистрацией, свидетельство о браке или его расторжении, заверенная ксерокопия трудовой книжки, справка о зарплате 2 НДФЛ и прочее, что может потребовать банк.

Также необходимо предоставить пакет документов на предмет залога, включающий правоустанавливающие документы на недвижимость, кадастровый паспорт и другие документы. Может понадобиться справка об отсутствии задолженности по коммунальным платежам, необходимо будет и согласие супруга на залог недвижимости.

Далее проводится оценка вашей недвижимости специалистами банка или независимыми оценщиками и определяется окончательная сумма кредита. Наконец, заключается кредитный договор и одновременно с ним – договор залога на закладываемую недвижимость. После регистрации обоих договоров в регистрационных органах банк будет готов перечислить вам кредитные средства.

Недвижимость остается в вашем пользовании, но вносится запись об её обременении залогом в Единый государственный реестр прав. Поэтому продать, подарить, а часто и сдать в аренду вы её не сможете.

Бесполезный совет

После того, как мы подробно рассказали вам, как взять кредит под залог недвижимости, как-то нелогично отговаривать вас от этой идеи. Хотя спросить «А вам оно точно надо?» очень хочется. Автору этого текста довелось работать в благотворительном фонде, куда время от времени обращались жертвы кредитования, переоценившие свои силы. Но помочь им было нечем – ни один фонд не помогает жертвам кредитов, таких людей с каждым годом все больше, на это не хватит никаких средств.

Так что позвольте дать вам совет. Никогда не берите потребительский кредит под залог своего единственного жилья. Особенно – на развитие бизнеса. Иногда жизненные обстоятельства меняются стремительно, так что ещё вчера вы ощущали свою полную социальную защищенность, а сегодня – оказались бездомным. Участок, гараж, дачу, вторую квартиру или дом – нет вопросов, закладывайте. Но надо помнить: всегда есть вероятность того, что заложенная вами недвижимость вашей уже больше никогда не будет.

Алиса Орлова

10.03.2020

knowrealty.ru

Виды кредитования. Кредит под залог недвижимости

В условиях нестабильности экономической системы и острой нехватки денежных средств, для осуществления планов, достижения целей, в роли спасителя выступают коммерческие банки и предприятия, предлагающие сверхбыстрые наличные деньги под залог недвижимости. Это весьма интересный вид кредитования, позволяющий в кратчайшие сроки получить на руки от 55-65% от стоимости жилья. И при этом Ваша кредитная история остается вне интересов кредитора. Для кредита не требуется наличие поручителя и справки о доходах. Сумма кредитования зависит от экспертной оценки стоимости имущества. Процентная ставка – от выбранной Вами организации. Конечно, можно взять кредит под залог недвижимости и в обычном ломбарде, но здесь Вы получите более высокий процент и короткий срок, а это явно усложнит Вашу жизнь. Поэтому в данном случае следует посмотреть несколько вариантов и выбрать из них более приемлемый.

Давайте разберемся, какая недвижимость необходима для получения кредита. Это может быть абсолютно любая недвижимость, но она должна находиться в собственности заемщика. В зависимости от типа недвижимости (коммерческая и жилая), для получения кредита под залог необходимо пройти определенные процедуры оформления. В случае неуплаты заемщиком кредитных обязательств, банк или предприятия по условиям договора заберет Вашу недвижимость.

Под залог принимаются:

- Частные дома

- Квартиры

- Коммерческая недвижимость

- Земля

- Гаражи и пристройки

При наличии всех необходимых документов, решение о предоставлении Вам кредита осуществляется в течении 1-3 рабочих дней.

Вот перечень самых необходимых документов:

- Паспорт заемщика

- Идентификационный номер

- Свидетельство о праве на собственность

- Акт о праве собственности на землю

При данном виде кредитования заемщик может пользоваться залоговым имуществом, что делает данный тип кредитования удобным для населения. Как и в любом виде кредитования тут есть свои преимущества и недостатки. Среди преимуществ это возможность быстро, под адекватный процент взять довольно большую сумму денег и без процентов, комиссий и штрафов досрочно погасить кредит. С другой – риск остаться без имущества, в случае невыполнения кредитных обязательств.

Идеальный вариант для такого вида кредитования – это наличие у заемщика двух и более видов недвижимости. В зависимости от банка или предприятия, требования к документам может существенно отличаться. На данный момент существуют организации, готовые дать кредит при наличии минимального количества документов. Но и риск при обращении к таким структурам явно выше. В сети интернет и на страницах обычных газет и журналов ежедневно публикуют миллионы подобных объявлений, цветные рекламы и выделенные жирным шрифтом мизерные проценты кредитования под залог недвижимости. Порой кажется, что условия и вовсе волшебные, однако всегда следует помнить, что бесплатный сыр только в мышеловках. Подобным структурам выгодно Вас кредитовать и это факт. Здесь необходимо досконально изучить условия кредитования, ставку и срок, наличие дополнительных условий.

Этот тип кредитования отличается от других более длительным сроком кредитования и суммой, которые вы получите по договору. Это по сути идеальный вариант, если нет денег а потребность в них огромная. Знаю немало примеров подобного кредитования для начала собственного бизнеса, обучения. Идя на такой шаг, внимательно изучите кредитора, все условия соглашения и сроки, установленные организацией. Ваша безопасность только в Ваших руках. В любом случае выбор за Вами.

biznes-tips.ru

Как получить кредит под залог недвижимости? Важные нюансы.

Уже достаточно продолжительное время рынок потребительского кредитования растет значительными темпами. Однако, возрастающий объем просроченной задолженности заставляет кредиторов подходить к выдаче займа все более осторожно и взвешенно. В нынешние неспокойные времена многие банки отказались от экспресс-кредитования, переходя на предоставление кредитов под залог имущества.

Для оформления такого кредита, в виде залога используют жилую и коммерческую недвижимость, легковые и грузовые автомобили, а также земельные участки. Ряд банков в качестве залогов принимают инвестиционные паи ПИФов. Практика показывает, что чаще всего россияне получают деньги под залог недвижимости, в первую очередь, жилой.

Данную ситуацию сложно назвать удивительной, ведь недвижимость - это тот достаточно ликвидный актив, которым после массовой приватизации обладает фактически все население России. Для кредиторов же этот вид залога наиболее привлекателен, в связи с тем, что вероятность возврата кредита очень высока, ведь добровольно лишиться жилья никто не готов.

Условия кредита с такой формой залога выгодны и для заемщиков. В первую очередь, кредит под залог недвижимости предполагает более низкие процентные ставки, по сравнению с кредитом без обеспечения. Второе преимущество состоит в том, что кредит под поручительство обычно существенно ограничен максимальной суммой, в то время как под залог можно получить действительно крупную сумму.

Однако, займ под залог недвижимости имеет и свои недостатки. В данном случае, деньги невозможно оформить в течение нескольких часов, как это происходит с экспресс-кредитами в торговых точках. Для получения кредита вам потребуется внушительный комплект документов для оценки платёжеспособности и подтверждения права собственности на объект. Кроме того, банк обязательно проводит оценку недвижимости, чтобы определить ее реальную рыночную стоимость.

Иногда банки предлагают заемщику обратиться к независимым оценочным компаниям. Принимая во внимание такое предложение, необходимо в обязательном порядке поинтересоваться стоимостью услуг этих организаций, а также выяснить возможные дополнительные затраты, которые могут возникнуть по ходу оформления ссуды. Например, большинство банков обязывают заемщика застраховать свою жизнь и имущество, что может обернуться серьезными дополнительными расходами.

Проверка кредитной истории – обязательное условие для желающих получить деньги под залог недвижимости. При этом любая просрочка по кредитам и кредитным картам, долги по ЖКХ и алиментам, штрафам и судебным постановлениям может оказать негативное влияние на решение банка. Не менее важно и нынешнее финансовое благополучие – банки интересуют заемщики среднего возраста (25-55 лет) с высокой официальной зарплатой, длительным стажем работы на одном месте, не имевшие проблем с законом.

Чаще всего решение о предоставлении кредита под залог недвижимости принимается банком в течение 2-3 недель, а иногда затягивается на несколько месяцев. Максимальный размер кредита обычно составляет примерно 80 оценочной стоимости залога. Процентная ставка и срок кредита обычно зависят от результатов оценки платежеспособности клиента и, разумеется, стандартных условий конкретного банка по данному продукту.

Но что делать если деньги нужны срочно?

Получить деньги под залог недвижимости в день обращения, без справок и поручительств можно у частных инвесторов. Если вам срочно нужна крупная сумма денег и постоянно отказывают банки, либо нет возможности предоставить справку о доходах, то такой вариант может быть очень актуальным. При этом важно понимать, что процентная ставка у частного инвестора будет выше банковской (если это не так – у вас есть повод подумать насчет безопасности сотрудничества с таким инвестором).

Петербургский «Единый Центр Залогов» гарантирует полную легальность всех операций и человеческое отношение к каждому клиенту. 95% обратившихся уже получили займ под залог недвижимости на выгодных условиях. Подавляющее большинство кредитов на сумму до 5 миллионов рублей выдаются через несколько часов после предоставления правоустанавливающих документов на жилое или коммерческое помещение.

Предоставление кредита осуществляется путем заключения договора займа с ипотекой, что гарантирует защиту прав собственника в случае добросовестного исполнения обязательств по кредиту. «Единый Центр Залогов» часто идет навстречу своим клиентам в случае возникновения временных сложностей в процессе обслуживания кредита. При наличии уважительных причин возможно даже аннулирование или сокращение размера штрафа за просрочку очередного платежа.

Отметим, что компания рассматривает в качестве залогового имущества и выдает кредиты под залог комнаты, а также объекты долевой собственности, чем значительно расширяет круг потенциальных заемщиков. Таким образом, «Единый Центр Залогов» можно охарактеризовать как надежного партнера с хорошей репутацией, предлагающего интересные условия всем собственникам недвижимого имущества.

edcz.ru

Кредит под залог имущества - это... Что такое Кредит под залог имущества?

Кредит под залог имущества – вид банковской ссуды, при которой финансовые обязательства заемщика обеспечиваются его активами. В случае неисполнения в срок должником своих обязательств на заложенное имущество обращается взыскание.

Залоговые взаимоотношения между должником и кредитором регулируются статьями 334-338 ГК РФ.

Выдавая кредит под залог, банки несут меньшие риски невозврата денег. В связи с этим, как правило, у них появляется возможность, во-первых, снизить процентную ставку, а во-вторых, увеличить размер заимствования.

Основной вопрос, связанный с кредитом под залог, состоит в том, что может служить обеспечением обязательств.

Недвижимое имущество - наиболее востребованный предмет залога на рынке банковских услуг. Одна из разновидностей такого кредита – ипотека. Срок кредитования может составлять от одного года до 30 лет. Банки предоставляют по таким кредитам наименьшие ставки: на начало 2012 года - 11-15% . Размер займа может достигать 80% от стоимости закладываемого жилья или другой недвижимости. Договор о залоге этой категории подлежит обязательной государственной регистрации.

Автотранспорт. Кредит под залог автомобилей практикуется банками крайне редко, за исключением ссуд на покупку новых автомобилей. Владельцам подержанных транспортных средств эту услугу предоставляют автоломбарды. В отличие от банков они специализируются на краткосрочном кредитовании и под более высокий процент: в среднем выше 40%. При получении кредита под залог автомобиля можно рассчитывать на сумму не больше 60% его оценочной стоимости.

Ценные бумаги также могут выступать обеспечением при получении кредита под залог. Для этих целей могут использоваться векселя, облигации, акции. Как правило, банки охотнее всего принимают в качестве обеспечения по кредиту свои собственные ценные бумаги, такие как векселя. Максимальный размер займа, как правило, ограничен 70-80% рыночной стоимости закладываемых активов. Проценты по таким кредитам ниже, чем по необеспеченным займам.

Драгоценные металлы можно разделить на две категории. Первый вид кредитов - под залог мерных слитков и инвестиционных монет - используется сравнительно редко, поэтому ставки определяются индивидуально в процессе переговоров. При этом такого рода обеспечение характеризуется одной из самых высоких степеней ликвидности. О подобной операции вполне возможно договориться с банками, которые специализируются на торговле драгметаллами и ведут обезличенные металлические счета (ОМС) клиентов. Второй вид кредитов - под залог украшений из драгметаллов. Эту нишу занимают ломбарды, процентные ставки там высокие, а стоимость оценки передаваемого в залог имущества относительно невелика.

Вне зависимости от того, какое имущество передается под залог при получении кредита. Невозврат долга не означает, что оно становится собственностью кредитора. В случае с недвижимостью по закону кредитор обязан обратиться в суд. Вопрос о другом имуществе может быть урегулирован в договоре по соглашению сторон. Предмет залога на основании статьи 350 ГК РФ должен быть продан с публичных торгов, из полученной суммы в первую очередь удовлетворяются требования кредитора, а оставшаяся разница возвращается должнику.

banks.academic.ru