Аннуитетный и дифференцированный платеж. Что это такое и какой из них выгоднее? Какой платеж выгоднее аннуитетный или дифференцированный

Аннуитетный или дифференцированный платежи, что выгоднее заемщику

Содержание статьи

При получении определенной суммы в кредит заемщик не задумывается, по какой схеме он будет выплачивать долг. Клиент банка получает на руки кредитный договор с графиком платежей и указанием вида платежа, но немногие знают, что это — аннуитетный или дифференциальный платеж. На данный момент выбор клиенту предоставляет не каждая финансовая организация. Перед подписанием кредитного договора желательно уточнить метод и схему выплат. Это поможет определить целесообразность досрочного погашения долга.

Аннуитетный метод: плюсы и минусы

Финансовые организации при оформлении кредита уточняют метод погашения, аннуитетный или дифференцированный. Особенностью аннуитетного кредита является постоянный ежемесячный платеж, не меняющий своего размера в течение всего срока кредитования.

В графике платежей указывается фиксированная сумма, которую заемщик вносит на счет одного и того же числа каждого месяца. Это наиболее распространенная система кредитования. Она остается ведущей в России на данный момент. Ипотека аннуитетные или дифференцированные платежи допускает редко. Она выдается в большинстве случаев при условии фиксированных взносов.

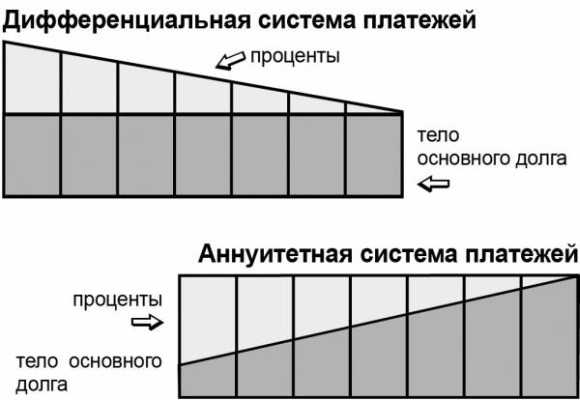

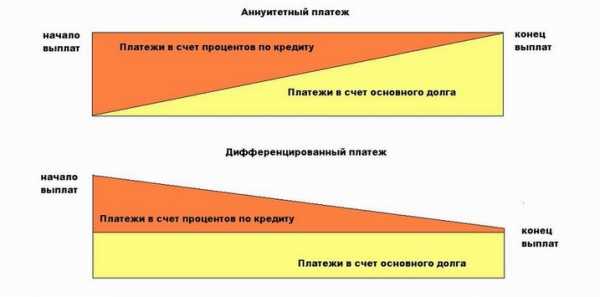

Несмотря на то, что сумма неизменна, система оплаты не так проста, как может показаться на первый взгляд. В первой половине срок большую часть выплат составляет процент, меньшую – тело долга. Во второй половине срока ситуация меняется. Другими словами, вначале заемщик выплачивает проценты по кредиту, а затем основной долг.

Аннуитетный кредит имеет свои преимущества:

- Заемщик знает сумму платежа. Клиенту банка не нужно держать в голове сложные формулы и цифры. Размер выплат не меняется на протяжении всего срока кредитования. Простота и удобство для клиента сочетаются с выгодой для банка.

- Получить можно любой вид кредита. Если говорить о том, какой кредит лучше, аннуитетный или дифференцированный, не стоит забывать о его доступности. Аннуитетный платеж принимается в любом банке, дифференцированный встречается реже.

- Налоговый вычет выше. После покупки квартиры заемщик подает документы на налоговый вычет. Сумма вычета начисляется с учетом всего долга, включая проценты. Большой процент увеличивает сумму вычета.

Для расчета платежа есть специальные формулы и калькуляторы. Заемщик вводит сумму займа, срок кредита в месяцах и размер процента.

Финансовые организации давно выявили выгодность подобного метода погашения кредита. Для заемщика есть несколько минусов. Например, переплата по кредиту выше. Досрочное погашение в этом случае выгодно в первой трети срока. Проценты выплачиваются вначале, поэтому в дальнейшем досрочное погашение не дает никаких преимуществ кроме сокращения срока.

Особенности дифференцированного метода

Дифференцированный кредит долгое время был единственным в России. Сумма платежа в этом случае нефиксированная, она сокращается по ходу выплат. Вначале срока заемщик выплачивает основной долг. По мере сокращения тела кредита уменьшается и выплата, поскольку процент начисляется на остаток долга.

Основная сумма задолженности делится на весь срок кредитования равными частями по месяцам. Меняется размер выплат по процентам. Процентная ставка остается фиксированной, но сумма долга уменьшается ежемесячно, соответственно уменьшаются и выплаты.

Плюсы дифференцированного метода очевидны:

- Ежемесячные платежи уменьшаются. С каждым месяцем взнос становится меньше, финансовая нагрузка на заемщика снижается. Это основное преимущество дифференцированного погашения. Однако его же можно считать недостатком, так как в первой половине срока платежи довольно крупные.

- Переплата ниже. Ежемесячные платежи уменьшаются, поэтому в итоге сумма переплаты получается невелика. Из-за этого получить большой кредит на покупку жилья проблематично.

- Досрочное погашение выгодно в любой момент. Проценты гасятся не в начале, а на протяжении всего срока, поэтом выплатить кредит досрочно выгодно в любой момент.

К недостаткам метода относятся большая финансовая нагрузка в начале срока. Первое время платежи будут крупные, поэтому требования к платежеспособности клиента выше. Его доход должен составлять на 20-25% больше, чем при аннуитетном кредите.

При выдаче дифференцированного кредита банк рассчитывает меньшую максимальную сумму из-за более высоких начальных платежей.

Просчитать ежемесячные выплаты не так просто из-за постоянно изменяющейся суммы. Но расчетами занимаются не заемщики, а работники банка. При заключении кредитного договора клиенту выдается график платежей. Достаточно следить за графиком и вносить указанную сумму.

Чтобы рассчитать дифференцированные и аннуитетные платежи, формулы можно найти на сайте выбранной финансовой организации. Проще произвести расчет с помощью онлайн ипотечного калькулятора.

Выбор метода погашения кредита

Выгода того или иного метода зависит от конкретной ситуации и платежеспособности заемщика. Банк может предложить на выбор аннуитетный или дифференцированный платежи, что выгоднее заемщику, решается по ситуации.

Сумма ежемесячного взноса может отличаться незначительно. Основное отличие двух методов заключается в системе расчета и итоге. Несмотря на то, что в результате при дифференцированном методе сумма переплаты ниже, он не всегда выгоден заемщику.

Выбирать метод нужно с учетом нюансов:

- Важным является вопрос, выгоден аннуитетный платеж или дифференцированный при досрочном погашении. Заемщику, рассчитывающему погасить кредит раньше срока, выгоднее брать дифференцированный кредит. При фиксированных взносах выгоды в досрочном погашении нет, если прошло больше половины срока.

- Если заемщик имеет небольшой или нестабильный доход, предпочтительнее аннуитетный платеж. Клиент сможет рассчитывать свои траты, выплачивать фиксированную небольшую сумму ежемесячно.

- При длительных сроках кредитования эксперты рекомендуют брать дифференцированный кредит. Со временем финансовое положение клиента может измениться, уменьшающийся размер взносов поможет выплатить займ до конца.

- Дифференцированный платеж не обязательно высчитывать каждый месяц. Заемщик может постоянно класть на счет фиксированную (не меньше начальной) сумму. Сниматься будет необходимая сумма, а остаток останется на счете. Через определенное время (год, полгода и т.д.) заемщик может прийти в отделение банка, написать заявление на перерасчет. Сумма на счете будет снята и пойдет на погашение долга.

- В случае, если заемщик уверен в своей платежеспособности и планирует погасить кредит в ближайшее время после получения, аннуитетный кредит будет выгоден.

Финансовые организации не всегда предлагают выбор метода погашения клиенту. Подобрать наиболее выгодный вариант можно при рассмотрении нескольких программ в разных банках. Учитывается также размер суммы и доход клиента. Аннуитетные займы выдаются в большинстве случаев.

Изменение платежа. Выбор банка.

Заемщику следует знать, что дифференцированный метод на данный момент нельзя назвать популярным. При поиске займа можно столкнуться с большим количеством отказов. Финансовые организации стараются защитить себя от рисков. При больших суммах кредита гарантией безопасности служит аннуитетный способ, поскольку заемщик гасит проценты в начале срока.

Многие заемщики стараются изменить аннуитетный платеж на дифференцированный, чтобы сэкономить, но финансовые организации на смену платежа соглашаются крайне редко. Это невыгодно для банка и сложно для заемщика. При аннуитетном методе клиент выплатил большую часть процентов в первой половине срока кредитования, перерассчитать остаток долга и проценты, чтобы перевести его в дифференцированный, достаточно сложно.

Если аннуитетную ипотеку выдает любой банк, то при покупке квартиры в ипотеку поиск вариантов с дифференциальными платежами может затянуться. Список банков, работающих по подобной системе, ограничен.

- Россельхозбанк. Выбор программ довольно широк, но на дифференцированный метод организация соглашается не всегда. Средняя процентная ставка по ипотечному кредиту составляет 14-16% в зависимости от условий и требований к заемщику.

- Нордеа. Крупный банк с иностранным капиталом, который тем не менее можно найти не в каждом городе. Нордеа Банк предлагает ипотечный кредит с возможностью выбора способа погашения. Ставка зависит от многих факторов, но средний процент составляет 18-22%, что считается довольно высокой ставкой. Кредиты выдаются заемщикам от 18 лет.

- ГазромБанк. Крупный банк, предлагающий множество ипотечных программ для молодых семей, военнослужащих и других слоев населения. Выбор способа погашения возможен при определенных программах, утонять которые нужно в отделении банка. Средняя процентная ставка составляет 11-12%.

- Петрокоммерц. Банк предлагает ипотеку и потребительские кредиты на крупную сумму. Выбор платежа можно обсудить с кредитным менеджером. Процентная ставка для ипотеки составляет 12-13%, для потребительского кредита 20-22%.

При выборе финансовой организации учитывается не только метод выплат, то и максимальная сумма кредита, ставка, сроки и требования к заемщику.

Рекомендуем также

ipotekami.ru

Аннуитетный и дифференцированный платеж. Что это такое и какой из них выгоднее?

Не каждый банк предлагает своим заемщикам выбирать схему погашения кредита. Как правило, это условие является неотъемлемой частью конкретной кредитной программы и не зависит от волеизъявления кредитополучателя. Но если все-таки такое произошло, гражданин вряд ли сможет сходу разобраться во всех нюансах исчисления и взимания процентных платежей, чтобы выбрать для себя наиболее выгодные условия. Поэтому в статье речь пойдет о выборе схемы погашения. Физическим лицам доступен аннуитетный и дифференцированный платеж.

Дифференцированный платёж (классическая схема погашения кредита). Что это?

Сумма дифференциального платежа меняется каждый месяц, причем в сторону уменьшения: первый платёж он самый большой, а последний – самый маленький. Такое название происходит от латинского differentia – «разность, различие». Подобная схема погашения считается классической.

Почему платежи различаются? При составлении графика платежей вся сумма долга (тело кредита) делится на одинаковые части, количество которых зависит от числа месяцев кредитования. В результате на каждый месяц приходится одинаковый «кусочек» основного долга. Если сумма кредита не позволяет создать равные доли исходя из количества месяцев, то оставшиеся неделимые рубли или копейки отражаются в последнем платеже.

К каждому кусочку основного долга прибавляется причитающиеся к уплате проценты – банковское вознаграждение за предоставляемую вам услугу, обычно они отображаются в соседнем столбце графика платежей. Проценты начисляются на остаток ссудного долга. Поскольку тело кредита планомерно уменьшается каждый месяц, будет уменьшаться и сумма процентов. Следовательно, и общая сумма платежа тоже пойдет на снижение.

С одной стороны, такая схема больше радует, ведь каждый месяц приходится платить все меньше. С другой, она не очень удобна для забывчивых граждан, которым будет трудно отслеживать стоимость очередного платежа – придётся держать перед глазами график погашения.

Кроме того, платежеспособность потенциального заемщика подсчитывается именно в отношении этих самых первых платежей. А, значит, ваш заработок должен превышать сумму первого взноса как минимум в 2 раза. И это не прихоть конкретного банка – законом закреплена норма, согласно которой платежи по кредитам не могут превышать половины суммы заработной платы за месяц. В противном случае банк может отказать в кредитовании или уменьшить сумму займа, что не всегда радует заемщиков.

На деле же часто применяется другая форма платежа – аннуитетная.

Что такое аннуитетный платеж?

Слово аннуитетный образовано от латинского annuus – «годовой, ежегодный». Подобная схема погашения подразумевает, что на протяжении всего срока кредитования вы будете вносить каждый месяц совершенно одинаковые по сумме платежи. Это и будет основным отличием от дифференцированной системы.

Проценты здесь тоже начисляют на остаток долга, но в первые месяцы гашения они практически не снижается. Самые первые взносы – это в основном проценты плюс мизерная часть тела кредита. Только спустя год-два, а может и больше (в зависимости от срока кредита), вы начнете погашать свой основной долг. Именно за счет этого и достигается равнозначность вносимых сумм.

Такой способ погашения привлекателен с точки зрения стабильности. Не нужно каждый месяц заглядывать в график платежей и уточнять очередную сумму взноса, ведь он постоянен. Кроме того, первый платеж всегда ниже первого дифференцированного, что играет значительную роль при определении платежеспособности. С аннуитетной системой можно получить в кредит гораздо большую сумму, а это особенно актуально для желающих взять ипотеку. Есть у такого способа погашения и минус – переплата по нему значительно больше по сравнению с предыдущим способом.

Так какой же способ выгоднее для заёмщика? Проанализируем это ниже.

Считаем выгоду

Так что же выгоднее – аннуитетный или дифференцированный платеж? Все зависит от того, что именно вы привыкли называть выгодой.

Аннуитет выгоден, как мы уже говорили, с точки зрения запоминаемости. При дифференцированном же платеже сумма нестабильна и меняется каждый месяц. Но это, конечно же, несущественно.

Если рассматривать выгоду касательно суммы получаемого кредита, то предпочтение стоит отдать аннуитетной схеме погашения. Кредитная нагрузка распределяется равномерно, а заемщик сможет рассчитывать на более высокую сумму кредита, что иногда немаловажно!

Дифференцированные взносы, напротив, характерны высокой кредитной нагрузкой в первые месяцы (или даже годы) гашения и только потом снижение платежа станет ощутимым. Возьмите ту же ипотеку – вряд ли вы потянете самые первые взносы по ней, если выберете дифференцированную схему гашения.

Выгода может зависеть и от срока, в течение которого вы планируете реально гасить кредит. В нашей стране досрочное погашение – не редкость. Но оно не станет выгодным, если в период получения кредита вы выбрали аннуитетные платежи. Получится, что вы уже заплатили банку огромную сумму процентов, а основной долг остался практически неизменным. Досрочное погашение в этом случае приведет к потере денег именно на процентах, которые вы заплатили наперед – фактически вы вернёте досрочно тело кредита, и мало чего выиграете. Поэтому при данной схеме желательно платить кредит весь запланированный срок.

При дифференцированных платежах история другая – тело кредита постепенно гасится равными долями, а досрочное гашение хотя бы части долга снижает сумму начисленных процентов и, соответственно, всех последующих платежей.

Таблица 1. Оплата кредита 1 млн. рублей аннуитетными платежами

| 5 лет | 15% | 23790 | 427396 |

| 10 лет | 15% | 16133 | 936019 |

| 15 лет | 15% | 13996 | 1519257 |

| 20 лет | 15% | 13168 | 2160295 |

| 30 лет | 15% | 12644 | 3551998 |

Таблица 2. Оплата кредита 1 млн. рублей дифференциальными платежами

| Первый | Последний | |||

| 5 лет | 15% | 29167 | 16875 | 381250 |

| 10 лет | 15% | 20833 | 8437 | 756250 |

| 15 лет | 15% | 18056 | 5625 | 1131250 |

| 20 лет | 15% | 16667 | 4219 | 1506250 |

| 30 лет | 15% | 15278 | 2813 | 2256250 |

Если же взять банальные математические расчеты, то при одинаковой сумме, сроке и ставке кредитования переплата по аннуитетной системе окажется выше, чем по дифференцированной. И порой разница в переплаченных суммах весьма и весьма значительна – обратите внимание на условные примеры различных схем погашения одинаковой суммы 1 млн. рублей с одинаковыми ставками (для упрощения) и различными периодами кредитования.

Если вы точно знаете, что будете досрочно гасить кредит и в ваших силах оплачивать первые самые высокие взносы, то лучше все-таки отдать предпочтение дифференцированным платежам.

Как видите, выгода бывает разной, а нюансов здесь просто море. Поэтому при определении нужной вам схемы погашения попросите сотрудников банка сделать предварительную распечатку платежей по запрашиваемому кредиту. Тогда вы сможете оценить свои реальные возможности и сделать единственно правильный выбор, если его вам банк может предложить.

.

www.privatbankrf.ru

что это такое, в чем разница, что выгоднее

Платеж по кредиту сегодня представляется в двух видах – аннуитетным и дифференцированным. Сегодня банки постепенно переходят на аннуитетный вид расчета, поскольку это несет им больше выгоды. Для заемщиков важно выбрать выгодный для себя тип платежей, поэтому разберемся, какой из двух видов более предпочтителен для клиентов кредитной сферы.

Что собой представляют

Аннуитетный способ – это выплата кредита равными частями. Заемщик каждый месяц отдает кредитору фиксированную сумму, которая не изменяется с течением времени. В этом есть смысл, поскольку такой формат выплаты кредита является более удобным для тех заемщиков, которые привыкли видеть во всем стабильность.

Дифференцированный формат характеризуется уменьшением размера суммы выплаты с каждым разом. Платеж делится на две части – первая идет на погашение основного долга, вторая – на выплату процентов. Создается следующая картина: сумма долга остается неизменной, но проценты по кредиту уменьшаются.

Разница

Отличие между видами заключается в том, что аннуитет подразумевает стабильность сумм выплат, а дифференцированные платежи направлены на уменьшение выплат по процентам. Вопрос выбора формата расчета с банком постоянно встает перед клиентами кредитной сферы, поскольку вследствие финансовой неграмотности подобрать для себя вариант идеального погашения задолженности людям тяжело.

Интересный факт

Начиная с 2015 года, крупные кредитные учреждения резко начали переходить на аннуитет. Связано это с тем, что 90% российских заемщиков не понимают разницы между видами платежей. Второй причиной названо удобство для заемщиков выплачивать задолженности равными долями. На сегодняшний день в России осталось три банка, которые выдают кредиты по стандарту с дифференцированным типом расчета:

- Газпромбанк.

- Нордеа Банк.

- Россельхозбанк.

Дифференцированные платежи: плюсы и минусы

Дифференцированный тип расчета наиболее выгоден для заемщиков, однако кредиторы также не остаются в минусе. Несмотря на то, что при этом виде платежа банк получает меньше выплат по процентам, сравнивая с аннуитетными платежами, остается гарантия полного погашения задолженности.

Преимуществами использования дифференцированных платежей являются:

- Уменьшение суммы выплат по процентам.

- Постепенное снижение суммы выплаты по кредиту.

- В случае досрочного погашения кредита общая сумма задолженности будет значительно снижена.

У дифференцированных платежей есть и недостатки:

- Возможный отказ в автокредите и ипотеке.

- Высокая величина первых сумм для погашения.

- Отказ в предоставлении услуги в случае невысокого дохода.

Соотнеся плюсы и минусы, можно сделать вывод: если заемщик платежеспособен – кредит будет одобрен вместе со схемой дифференцированного расчета. В том случае, если кредитор посчитает вас «бедным» — вы либо будете погашать кредит аннуитетными платежами, либо не получить его вовс

е.

Выгода аннуитета для заемщиков и банков

Аннуитет выгоден для обеих сторон кредитования. Для банковских учреждений выгода выражается в том, что заемщик выплатит больше денег по процентам, нежели при дифференцированном способе. Именно по этой причине основная масса банков перешла на аннуитетные платежи, к которым причисляются следующие учреждения:

- Сбербанк.

- ВТБ 24.

- Лето Банк.

- Совкомбанк.

- Альфа-Банк.

Аннуитетные платежи дают выгоду и для заемщиков, поскольку в этом случае должник всегда будет помнить, какую сумму необходимо будет заплатить при наступлении срока уплаты. Также исключается высокая финансовая нагрузка на время кредитования, поскольку должнику необходимо будет всегда платить строго фиксированную сумму, которая при подписании кредитного договора согласовывается с банком.

Интересный факт. Президент ПАО «Сбербанк» Герман Греф в одном из своих интервью в 2017 году заявил, что аннуитет выгоден обеим сторонам в большей степени, чем дифференцированные. Объяснил он это весьма просто – люди не будут путаться и знать сумму своей месячной задолженности, банк же за эту услугу получает дополнительные средства (вследствие увеличения процентных платежей). Финансово это невыгодно для клиентов банка, однако само кредитное учреждение получает от этого вполне неплохие дивиденды. Также Греф отметил, что переход на такую систему расчета был обусловлен высоким уровнем общей финансовой неграмотности россиян.

Расчет аннуитетных платежей

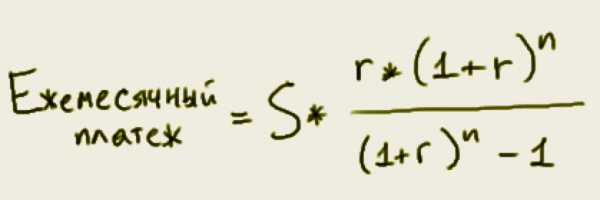

Для расчета аннуитета была изобретена специальная формула:

X = S*(P + P/(1+P)N) – 1

где Х – сумма ежемесячного платежа, N – количество месяцев, P – 1/12 процентной ставки, S – номинальная сумма долга.

Формула кажется сложной, но при наличии необходимых значений на руках, рассчитать платеж просто. Каждый может сделать это самостоятельно. Самое главное – не запутаться в цифрах и помнить, что все значения для самостоятельного пересчета можно взять в кредитном договоре.

Пример расчета

Возьмем реальную ситуацию для демонстрации примерного расчета аннуитетного платежа по кредиту. Например, был взят кредит на сумму 150 000 рублей, сроком на год при процентной ставке 12%. Подставим все значения в вышеуказанную формулу и получим, что сумма ежемесячного платежа составляет 13327.39 рублей.

Кажется, что расчет сделать невозможно самостоятельно. Если это так, то можно воспользоваться специальным кредитным калькулятором на сайте. Для расчета аннуитета здесь достаточно знать процентную ставку по кредиту, сумму займа и срок погашения. В результате вы получите не только размер платежа в месяц, но и подробный отчет о том, какая часть суммы в месяц будет уходить на погашение основного долга, и будете видеть остаток, который будет погашать проценты.

Расчет в excel

Для расчета аннуитета в MS Excel существует немного другая формула, и воспользоваться ей так же просто, как и в случае использования кредитного калькулятора. Формула выглядит следующим образом:

=ПЛТ(12%/12; 12; 150000)

Разъясним значения. 12%/12 — процентная ставка кредитования, второе число 12 – количество платежей, 150000 – сумма займа. Подставляя свои значения в эту формулу в ячейке Excel, вы сможете получить точный размер аннуитетного платежа по вашему кредиту.

Примерно это выглядит так:

| =ПЛТ(12%/12; 12; 150000) | |||

| -13327,32 |

Перерасчет платежа при досрочном погашении

Клиенты часто стараются досрочно погасить кредит. Для этих случаев делается новый перерасчет платежей, если сумма долга погашается не полностью. Форму перерасчета здесь гораздо проще.

Клиенты часто стараются досрочно погасить кредит. Для этих случаев делается новый перерасчет платежей, если сумма долга погашается не полностью. Форму перерасчета здесь гораздо проще.

Разберем ту же ситуацию. В кредит брали 150 000 рублей на год при процентной ставке 12%. Через 6 месяцев после получения кредита заемщик решил досрочно погасить кредит и заплатить банку 50 000 рублей. Перерасчет выглядит следующим образом:

13327,32 * 6 = 79963,92 руб – сумма уплаченных средств заемщиком за полгода.

Всего заемщик должен был уплатить банку 159 900 рублей, где 150 000 – основная сумма долга, 9 900 – проценты.

Получаем, что 159 900 – 79 963,92 = 79 936,08 руб – остаток задолженности.

Отдаем 50 000 рублей и получае: 79 936,08 – 50 000 = 29 936,08 руб.

Теперь делаем перерасчет: 29 936,08/6 = 4989,35 руб – сумма ежемесячного платежа после досрочного погашения.

То есть, необходимо сумму остатка разделить на количество оставшихся месяцев, чтобы получить значение аннуитета после перерасчета.

Верховный суд об аннуитетных платежах

В марте 2016 года Верховный суд признал введение для банков аннуитетных платежей «слишком выгодным». Согласно утверждениям юристов, аннуитет заставляет плательщиков извлекать из своих кошельков большие суммы на погашение процентов, в то время как банки на этом здорово наживаются. Это касается ситуаций с досрочным погашением займов. И если заставить банки выплачивать лишние средства, то их ждут очень серьезные потери. При этом рынок будет вынужден отказаться от аннуитетных платежей совсем.

Интересный факт

До марта 2016 года судебные разбирательства в отношении переплат по кредитам в случае досрочного погашения по аннуитетной схеме были не в пользу заемщиков. Но в марте Верховный суд принял сторону клиента банка впервые в истории, причем произошло это после того, как заемщик проиграл разбирательства в судах первой инстанции.

С тех пор Верховный суд гарантирует защиту плательщикам по кредитам в тех случаях, когда они будут обращаться в суды за возмещением переплаченных средств.

Возможность перехода с аннуитетного платежа на дифференцированный

Согласно данным Росстата, только 6% заемщиков обращаются в кредитные учреждения для смены формата платежей – с дифференцированного на аннуитетный и наоборот.

Это говорит о чрезвычайно высоком уровне финансовой неграмотности у российских граждан. Если верить большинству управляющих крупных российских банков, то они предоставляют услугу изменения формата платежей по кредиту, но на практике такое почти невозможно.

Замечание. Президент Сбербанка Герман Греф в конце 2016 года отказался комментировать ситуацию о переходе с аннуитета на дифференцированный тип по требованию клиента банка. Он заявил, что для перехода необходимо перезаключение договора заемщика и кредитора, что влечет за собой потерю времени и его неэффективное использование. О потере прибыли для банка господин Греф тактично промолчал.

Интересный факт. Единственный банк, который действительно по требованию клиента меняет формат платежей по кредитам – Россельхозбанк. Однако в некоторых филиалах данная услуга является платной. То есть, банк все равно извлекает из данного требования прибыль, хоть и несоизмеримую с потерей при смены характера платежей с аннуитетного на дифференцированный.

Выводы

Аннуитет наиболее выгоден для кредитных учреждений, но также несут выгоду и кредитным потребителям. Неприятности могут возникнуть при досрочном погашении кредита – тогда клиенту кредитного учреждения придется переплатить больше. Но при обращении в банк и высшие инстанции за выплатой переплаченных средств клиент вправе рассчитывать на положительный исход.

Дифференцированный формат погашения также выгоден банкам, но в меньшей степени. Для плательщиков же нагрузка высокая лишь на первое время, поскольку величина платежей со временем снижается. Такой вид платежей более удобен для заемщиков. Но не в каждом банке можно получить такой вариант погашения займа, поэтому, при обращении в банк за кредитом лучше узнать о возможности дифференцированного погашения.

Рекомендации по выбору

Видеоканал Ipotek.ru предлагает свою методику сделать обоснованный выбр между двумя способами возврата ипотечного кредита. Подробно рассказывается, как пользоваться калькулятором.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

votbankrot.ru

Аннуитетные и дифференцированные платежи: что выгоднее

Андрей Липов

06 октября 2017 г.

Когда вы размышляете какое банковское предложение вас больше всего устраивает, вы не можете пропустить строчку о том как расчитывается ежемесячная выплата. Для вас это должно быть немаловажным, так как ваш семейный бюджет будет привязан к банковским требованиям. Поэтому вы должны понимать разницу в способах расчетов.

В чем разница между платежами

Аннуитетные и дифференцированные платежи имеют одну принципиальную разницу:

- При аннуитетном платеже вы будете каждый месяц платить одну и ту же сумму.

- При дифференцированном платеже каждый месяц сумма выплаты будет уменьшаться.

Почему так происходит? Все очень просто: в первом случае проценты размазаны по всему сроку кредитования. Во втором — вы платите проценты за сумму оставшегося долга, который каждый месяц уменьшается.

Что выгоднее: аннуитетный или дифференцированный платеж?

Для того чтобы ответить на этот вопрос, нужно разобрать как считается одно и другое. Пусть у нас будут такие исходные условия: кредит 100 000 рублей на 12 месяцев под 20% годовых.

Вот формула расчета аннуитетного платежа:

S — сумма кредита,r — месячная процентная ставка,n — количество месяцев, на которое вы берете деньги.

Посчитаем платежи и переплату.Выплата: 9263 рубляВсего мы заплатим банку 111 161 рубль. То есть переплата составит 11 161 рубль.

Теперь сделаем то же самое по формуле расчета дифференцированного платежа.

Здесь для каждого месяца нам надо посчитать сумму отдельно.

S — оставшаяся сумма платежа,t — оставшееся количество месяцев до погашения,R — годовая процентная ставка,dm — количество дней в месяце,DY — количество дней в году.

Получается следующий график платежей (здесь первый месяц — январь 2013 года):

| Месяц | Выплата |

| Месяц 1: | выплата 10 032 руб |

| Месяц 2: | выплата 9 739 руб |

| Месяц 3: | выплата 9 748 руб |

| Месяц 4: | выплата 9 566 руб |

| Месяц 5: | выплата 9 465 руб |

| Месяц 6: | выплата 9 292 руб |

| Месяц 7: | выплата 9 182 руб |

| Месяц 8: | выплата 9 041 руб |

| Месяц 9: | выплата 8 881 руб |

| Месяц 10: | выплата 8 757 руб |

| Месяц 11: | выплата 8 607 руб |

| Месяц 12: | выплата 8 474 руб |

Всего мы заплатим банку 110 790 рубля, что означает переплату в 10 790 рубля.

Итак, дифференцированный платеж оказался выгоднее на 371 рубль! Чтобы быстро производить подобные расчеты, воспользуйтесь калькулятором платежей по кредиту на этом сайте.

Какие еще есть подвохи

Как мы увидели, аннуитетный платеж выгоден банку, так как вы заплатите ему больше. Но это еще не все!

Аннуитетный платеж выгоден банку так как вы заплатите ему раньше! Дело в том, что структура этого вида погашения займа такова, что вы будете платить проценты вперед. Посмотрите на этот график с сайта Сбербанка.

Видите как распределены выплаты по процентам? Это я посчитал условия из нашего примера сверху (100 тыс на 12 месяцев под 20%). Глядите что произойдет если срок займа увеличить до 5 лет:

Первое время вы будете платить по большей части проценты, а основное тело долга — по минимуму. Что в этом такого? Две вещи:

Вы резко ограничиваете себя в возможности досрочного погашения. Исхитрившись и заплатив банку сверх положенного графиком, вы лишь немного уменьшите сумму долга по сравнению с дифференцированным платежом.

Если вы будете рефинансировать кредит — то точно так же оставшаяся к погашению сумма долга будет гораздо меньше нежели при дифференцированной схеме.

Выводы

Итак, мы рассмотрели в подробностях аннуитетные и дифференцированные платежи. Как оказалось, дифференцированный платеж выгоднее заемщику. Некоторые считают что он «честнее».

Однако, банки зачастую не дают нам никакого выбора и стараются привести все кредитные продукты к аннуитетному платежу. Просто потому что это выгоднее для них. Банк обеспечивает себе уплату процентов как можно быстрее, а оставшееся тело долга он всегда сможет истребовать.

Аннуитетный платеж так же проще для понимания заемщиком. Мол, есть фиксированная сумма — ее и надо платить. К сожалению, нежелание разобраться в таких вещах прямым образом стоит заемщику его собственных денег.

Вашим друзьям будет полезна эта информация. Поделитесь с ними!

Комментарии

Для просмотра комментариев необходим JavaScriptbhom.ru

Аннуитетные и дифференцированные платежи. Что выгоднее?

Зачастую, выбирая программу кредитования, большинство людей обращают внимание на размер процентной ставки по кредиту и только. Многие не знают о том, что на сумму кредита оказывает влияние не только ставка, но и способ начисления платежей, а также метод погашения займа: аннуитетные или дифференцированные платежи. Сейчас мы расскажем вам о различии методов погашения кредита и о том, какой из них будет выгоднее для вас.

В чем различие аннуитетного платежа от дифференцированного?

Аннуитетный платеж – одинаковая ежемесячная сумма, которую необходимо вносить для погашения кредита.

То есть, весь срок кредитования вы будете выплачивать равные суммы каждый месяц. Первые месяцы обычно оплачиваются проценты по кредиту, долг погашается минимально. Платежи будут небольшими, но общая сумма процентов увеличится.

Дифференцированный платеж – сумма выплат, которая уменьшается каждый месяц при погашении.

То есть, дифференцированные платежи предполагают равномерное погашение кредита, с начислением процентов по остатку. Первые платежи — самые крупные, они становятся все меньше и меньше к концу выплат. При дифференцированных платежах у заемщика есть возможность досрочного погашения, а значит, он может значительно сэкономить.

Рассмотрим разницу между аннуитетными и дифференцированными платежами на конкретном примере ниже.

Вы взяли кредит на один миллион рублей на 20 лет. Годовая процентная ставка при этом будет 12%.

Кредит наличными по Паспорту. От 30 тысяч до 3 млн. рублей сроком до 60 месяцев. На любые цели! Подтверждение дохода не требуется, и вообще — достаточно 1 документа (например паспорт). Решение в течение 1 часа. Потребительский кредит в банке АТБ.Оформить заявку на сайте банка

При дифференцированном платеже картинка будет такая:

При аннуитетном платеже ситуация следующая:

Можно сделать вывод, что при аннуитетном платеже сумма выплат по кредиту сначала маленькая, но сумма выплат процентов по кредиту больше, чем при выплате дифференцированного платежа.

Плюс аннуитетного платежа один: начальные платежи ниже, чем при выплате дифференцированного платежа.

Если вы намерены погасить кредит досрочно, то для вас выгоднее взять дифференцированный платеж, потому что, если сумма задолженности маленькая, то и проценты будут небольшие.

При досрочном погашении при аннуитетном платеже, необходимо погасить всю сумму в более долгом промежутке времени равными суммами.

Для банка выгоднее получаются аннуитетные платежи, а для клиента – дифференцированные. Чем больший срок кредита по аннуитетному платежу, тем больше заемщик переплачивает.

creditbar.ru

Дифференцированный или аннуитетный платеж. Какой лучше?

Многие соотечественники знакомы с кредитными предложениями банков и видели рекламу, где предлагается оформить кредит на доступных условиях. Но подходить к вопросу оформления кредита нужно ответственно, ведь в случае подписания кредитного договора на заемщика возлагаются обязанности по выплате процентов за использование кредитных средств, причем заемщик обязан выплачивать платежи ежемесячно и в полной мере.Нередко заемщики сталкиваются с тем, что не могут выплатить кредит вовремя, в результате чего возникают просрочки, а банк начисляет штрафы за несвоевременное выполнение кредитных обязательств. В большинстве случаев заемщики сталкиваются с невозможностью выплаты кредитов, когда банк формирует платежи по аннуитетной схеме.

Аннуитетные платежи представляют собой равномерные ежемесячные выплаты банку за использование кредитного продукта. Суть кредитного продукта с аннуитетными платежами состоит в том, что в первый год использования кредита заемщик выплачивает в большей степени проценты по кредиту. Сумма долга в первый год использования кредита гасится медленнее, так как большая часть суммы платежей уходит именно на погашение процентов. Для того чтобы понять разницу между аннуитетными и дифференцированными платежами, можно представить себе ситуацию, когда вы берете кредит на миллион рублей на срок 60 месяцев под 15% годовых.

В случае формирования аннуитетных платежей сумма ваших ежемесячных выплат будет 23790 руб., при этом состав платежей будет иметь следующую схему: первый месяц долга проценты составят 12500 руб., остальное уйдет в счет погашения основной части долга. В последний месяц долга проценты составят 294 рубля, и большая часть платежа будет уходить на погашение основной части долга. Общая сумма переплаты при использовании данной схемы будет равна 427396 рублей.

В случае дифференцированных платежей на вышеуказанных условиях в первый месяц большая часть суммы платежа будет уходить на погашение основной части долга. При использовании схемы дифференцированных платежей сумма переплаты составит 381250 рублей. Разница при использовании той и другой схемы платежей очевидна.

Некоторые заемщики перед окончанием срока кредитования удивляются тому, что сумма их долга достаточно велика, но это значит, что большую часть процентов за использование кредита они уже выплатили. Поэтому при использовании кредитного продукта нужно знать график погашения задолженности и знать, какие виды платежей используются для погашения долга.

Таким образом, можно сделать вывод о том, что при использовании кредита с дифференцированными платежами сумма переплаты будет меньше, чем при использовании кредитного продукта с аннуитетными платежами. Чем больше будет сумма кредита, тем очевидней будет разница. Перед заключением кредитного договора нужно знать, какая схема расчета платежей используется банком. Так вы сможете спланировать свой бюджет таким образом, чтобы у вас не возникло проблем с внесением очередного ежемесячного платежа.

Большая часть кредитных продуктов банков подразумевает разделение общей суммы долга на аннуитетные платежи, банки в этом случае получают наибольший доход и пытаются предотвратить все риски, связанные с невозвратом кредитных средств. Наиболее часто схема дифференцированных платежей используется для кредитных ипотечных продуктов. Важно отметить, что в любом банке есть несколько кредитных продуктов, как с дифференцированными платежами, так и с аннуитетными. Выгоднее всего использовать кредитные продукты со схемой дифференцированных платежей при условии соблюдения сроков выплат и полной погашения каждого ежемесячного платежа.

Похожие записи

bi3on.info

Что лучше: аннуитетные или дифференцированные платежи

Уважаемые читатели! Сразу оговорюсь, что данная статья ориентирована на людей со средним достатком и достаточно «далеких» от банковских терминов и кредитных организаций, предоставляющих услуги по кредитованию, поэтому, постараюсь максимально доступно раскрыть тему. А также речь пойдет о долгосрочных кредитах, а именно в разрезе ипотеки, так как данный кредитный продукт поможет максимально понять ситуацию.

Уважаемые читатели! Сразу оговорюсь, что данная статья ориентирована на людей со средним достатком и достаточно «далеких» от банковских терминов и кредитных организаций, предоставляющих услуги по кредитованию, поэтому, постараюсь максимально доступно раскрыть тему. А также речь пойдет о долгосрочных кредитах, а именно в разрезе ипотеки, так как данный кредитный продукт поможет максимально понять ситуацию.Итак, практически в каждой молодой семье в России наступает момент в жизни, когда вопрос собственного жилья встает очень остро, в отличии от Советской России, когда жилье можно было получить бесплатно (по договору социального найма), не взирая на дипломы о высшем образовании и квалификации специалиста. К сожалению, цены на рынке жилья в России, мягко говоря, высокие, это касается как покупки жилья, так и аренды. Зачастую, стоимость аренды квартиры в месяц, превышает порог средней заработной платы в отдельных регионах. Данное обстоятельство вынуждает арендаторов искать альтернативу найму жилья, так как сумма платежа за аренду практически равна ежемесячному взносу в банк за ипотеку.

Ну вот, мы плавно подошли к вопросу кредитования. Пару слов о структуре кредита и платежеспособности. Кредит состоит из 2-х составляющих, это: основной долг и проценты. Платежеспособность заемщика зависит от его заработной платы и других источников дохода, данные факторы влияют на размер кредита, который сможет одобрить банк.

«Дифференцированный платеж по кредиту» - это когда есть основной долг и на него начисляются проценты, основной долг выплачивается равными долями и платеж по основному долгу неизменен на протяжении всего периода кредитования, чем меньше основной долг, тем меньше начисляется процентов. Условно говоря, заемщик «знает за что платит», данный вид платежа, по моему мнению, очень прозрачен и позволяет достоверно отслеживать информацию об остатке кредита. Основное преимущество дифференцированного платежа-это сравнительно небольшой процент переплат по кредиту.

«Аннуитетный платеж» - на сегодняшний день пользуется все большей популярностью, размер ежемесячного остается неизменным на протяжении всего периода кредитования. Плюсы данного вида платежа: ежемесячный платеж, на первых порах, гораздо меньше, чем при дифференцированной системе, отсюда вытекает вопрос о платежеспособности на стадии рассмотрения заявки на кредит, т.е. в случае одной и той же суммы запрашиваемого кредита, платеж по аннуитетной системе будет гораздо ниже, что дает больше шансов для одобрения кредитной заявки. Минусы: большая переплата по кредиту, чем при дифференцированной системе, кроме того, с точки зрения простого обывателя, после года платежей по кредиту, выясняется, что основной долг уменьшился незначительно. Прежде всего, на данный минус стоит обратить внимание заемщикам, у которых в планах есть возможность досрочного погашения кредита.

Рассмотрим конкретный пример, возьмем кредит 2 000 000,00 руб, на 20 лет (240 мес.), под 12% годовых.

«Диффернцированный платеж», основной долг по кредиту: 8 334,00 рублей, проценты по кредиту на первых порах: 20 000,00 руб., ежемесячный платеж равен 28 334,00 рублей. Проплатив год, вы отдадите 100 008,00 руб. основного долга.

«Аннуитетный платеж», данный вид платежа рассчитывается по специальной формуле (не буду вдаваться в подробности), исходя из этого ежемесячный взнос составит примерно 21 000,00 рублей из которых, 18-19 000,00 рублей - это проценты по кредиту, 2-3000,00 рублей. -основной долг Т.е., грубо говоря, проплатив год, вы отдадите примерно 36 тыс. рублей основного долга.

Конечный результат выплат по кредиту: «Диффернцированный платеж» - 4 410 000,00 руб.; «Аннуитетный платеж» - 5 280 000,00 руб.

Выбор за Вами, господа!

creditservise.ru