МУДРЫЕ ДЕНЬГИ – Планируем вместе семейный бюджет. Как вернуть налоги

Как вернуть подоходный налог. Как и в каких случаях можно вернуть подоходный налог

Существует определенный перечень условий, при наличии которых каждый налогоплательщик имеет полное право вернуть себе часть денег, перечисленных государству в виде налогов. Если вам интересно узнать, как вы сами можете вернуть часть уплаченного вами подоходного налога – эта статья для вас.

1

Наиболее частым и значимым случаем, позволяющим вернуть обратно часть денег, перечисленных государству, является факт приобретения жилья. Эта льгота предоставляется каждому человеку однократно и позволяет возвратить 13% от стоимости жилого помещения. Для возврата части средств, уплаченных в виде налога, вам надо отнести в ИФНС несколько документов: заявление, расписку продавца с указанием всех его данных и стоимостью купленного имущества, договор купли-продажи жилища, если вы прибегали к кредиту – договор на получение кредита и справку с работы. После анализа всех полученных документов налоговая выдаст справку о том, что вы можете быть освобождены от уплаты налога. Справка служит основанием для применения к вам налогового вычета. Просто принесите ее своему бухгалтеру по зарплате.

2

Каждый человек имеет законное право на предоставление ему социальных вычетов. Они предусмотрены в размере тринадцати процентов, взятых от общей суммы, истраченной на медикаменты, благотворительность и платное образование. Вычет на лечение предоставляется на общую сумму, потраченную на приобретение лекарств. Но следует помнить, что эта сумма не может быть больше 120 тысяч рублей в год. Но если вы прибегали к очень дорогим способам лечения и они зафиксированы в постановлении правительства, то вычет применяется в размере полной совокупности понесенных затрат. Перерасчет и возврат денег производится в конце календарного года. Перерасчету подлежат все платежи, которые вы перечислили в текущем году.

3

Возврат сумм, изъятых в виде налога, может быть произведен нанимателем или вашей налоговой службой. В первом случае вы должны предоставить документ, закрепляющий ваше право на временное освобождение от исчисления и уплаты налогового платежа. Для возврата налога налоговой вы будете должны заполнить налоговую декларацию, после чего предоставьте ее в налоговую службу вместе с соответствующим заявлением. Сумма, подлежащая возврату, будет исчислена за весь календарный год.

Запомните все то, что вы прочли. В случае появления у вас возможности вы будете осведомлены о том, что вам надо делать и куда следует обратиться для возврата подоходного налога.

sovetclub.ru

Как вернуть подоходный налог - Chtodakak

Как правило, вопрос о возврате НДФЛ возникает при появлении у такого работника права на получение социального или имущественного вычета. Стандартные вычеты, к которым относятся детские и недетские вычеты, не требуют от своего получателя обращения в налоговую инспекцию, ведь их выплатой занимается работодатель.

Перед тем, как обратиться в налоговую службу за предоставлением вычета, стоит ознакомиться с порядком проведения данной процедуры, сопряженной с множеством нюансов.

Способы возврата налога с зарплаты в 2017 году

Налоговым законодательством устанавливается два способа получить полагающийся налоговый вычет.

Для осуществления первого способа, требуется подать в налоговый орган заявление и представить установленный законодательством пакет документов. При положительном решении, на банковский счет физического лица перечисляется сумма полагающегося вычета.

Второй способ, как правило, используется, при приобретении недвижимости с использованием средств ипотечного кредитования. Данный способ вернуть НДФЛ заключается в получении налога по мету работы. В налоговой инспекции, расположенной месту регистрации, необходимо получить уведомление работодателю о получении вычета. До конца года, при начислении работнику заработной платы, из нее не будет исчисляться вычет.

Вычет за оформление договора на инвестиционное или накопительное страхованиеМногие физические лица, задумывающиеся о том, как вернуть подоходный налог с зарплаты работающему, в первую очередь обращают свое внимание на то, с каким затрат возможно осуществить возврат НДФЛ. Помимо основных, достаточно известных социальных затрат, законодательством устанавливается возможность получить налог за специфические приобретения.

С 2015 года в налоговое законодательство были внесены существенные изменения, благодаря которым, у граждан появилась возможность получения вычета за заключение договора добровольного страхования своей жизни, заключенного на срок не менее пяти лет. Получить подоходный налог с зарплаты в 2017 году возможно при условии, что уплата взносов осуществлялась после января 2015.

С 2015 года в налоговое законодательство были внесены существенные изменения, благодаря которым, у граждан появилась возможность получения вычета за заключение договора добровольного страхования своей жизни, заключенного на срок не менее пяти лет. Получить подоходный налог с зарплаты в 2017 году возможно при условии, что уплата взносов осуществлялась после января 2015.

Итак, давайте же рассмотрим за что можно вернуть подоходный налог 13 процентов с зарплаты.

Вычет по затратам на индивидуальный инвестиционный счет

Под таким счетом подразумевается специальный счет, дающий право своему владельцу на получение определенных налоговых льгот. Открытием счета и его последующим ведением занимается брокерская или управляющая компания, осуществляющий свою деятельность на основании договора на брокерское обслуживание. Открытие такого счета может осуществить только физическое лицо, которое является налоговым резидентом.

При ответе на вопрос «Можно ли вернуть налог с зарплаты за открытие инвестиционного счета?», многие специалисты сходятся во мнении на том, что минимальный срок инвестирования должен составлять три года.Получение налогового вычета может осуществляться двумя способами:

- Ежегодный вычет в сумме всех внесенных на счет сумм, но не более установленного законодательством лимита.

- При получении дохода по счетам, физическое лицо может не оплачивать налог за прибыль, полученную на ИИС.

Например, вложив в течении года 100 тысяч рублей на ИИС, можно в следующем году получить налоговый вычет на 13 тыс. рублей от государства. Максимум 52 тысячи рублей за каждый год.

Налоговый вычет на ребенка

Правом на получение налогового вычета на ребенка обладает каждый из его родителей, попечителей, опекунов, приемных родителей.

Налоговым законодательством устанавливается возврат, по достижении которого, родители или опекуны ребенка теряют свое право на получение вычета:

- По достижении ребенком восемнадцатилетнего возраста.

- По достижении ребенком двадцати четырех летнего возраста, если он проходит обучение на очной форме.

Размер налогового вычета на детей регулируется законодательством.

Имущественный налоговый вычет

Имущественный вычет представлен тремя разными частями и предоставляется по расходам, в соответствии с которыми высчитывается процент подоходного налога с зарплаты:

- На строительство нового дома на территории государства.

- На покупку недвижимости.

- На погашение процентов, начисленных по ипотечному кредиту.

На законодательном уровне устанавливается максимальный размер затрат на имущество, с которых возможно получение налогового вычета – на данный момент он составляет два миллиона рублей. При имущественных тратах свыше указанной суммы, физическое лицо теряет возможность на получение вычета.

Социальный вычет на лечение

Такой вид социального вычета предоставляется физическому лицу, который потратил свои собственные средства на:

- Лечение.

- Лечение супруга, родителей или несовершеннолетних.

- Медикаменты, назначенные ему лично, супругу, родителям или ребенку, не достигшему восемнадцатилетнего возраста.

- Взносы по договору страхования жизни на срок более пяти лет.

Порядок предоставления налога по расходам на лечение или приобретение медикаментов определяется налоговым законодательством.

КОМУ ВЕРНУТ И СКОЛЬКО

Важно, чтобы суммы, указанные в договоре, совпадали с фактически понесенными тратами. «Если будет обнаружено несоответствие в сумме по договору и фактических подтверждениях (утеряна квитанция за какой-то месяц и т. п.), налоговая может посчитать возврат, исходя из той суммы, которая будет меньше, или отказать вовсе, — говорит Галина Хоменко. — Стать причиной отказа также могут некорректно составленные документы (если отсутствуют элементы, которые придают договору или чекам/ордерам и т. п. признаки официального документа)».

КАК СЧИТАЕТСЯ ВОЗВРАТ. Сумма возврата может быть разная в каждом конкретном случае. Посчитать ее можно по формуле: сумму оплаты за учебу в месяц умножить на количество месяцев учебы в течение календарного года. Из полученной суммы нужно высчитать 18% (ставку подоходного налога). Например, если ежемесячный платеж за обучение составляет 1 тыс. грн, а время фактической учебы и оплаты за календарный год — 10 полных месяцев (с января по декабрь и 2 месяца каникул), выходит 1000х10 и из этой суммы 18% = 1800 грн.Если для всех налогоплательщиков срок подачи налоговой декларации до 1 мая, то для претендентов на возврат срок продлен до 31 декабря года, следующего за отчетным. Если сейчас 2017-й и кампания по декларированию уже закрыта, но у физлиц-налогоплательщиков были расходы в 2016-м по пунктам из перечня, дающего право на налоговую скидку, они могут подать декларацию до конца года.

СРОКИ И ХОДАТАЙСТВА

Раньше срок возврата был ограничен 60 днями, и даже были предусмотрены определенные санкции за нарушение срока. На сегодняшний день такие ограничения отсутствуют, хотя возврат происходит примерно в этом диапазоне времени.

«Получила налоговую скидку за дочь-студентку в размере 920 грн через 73 дня после подачи всех документов», — рассказала киевлянка Татьяна Василенко.

Подавать ходатайство о налоговом возврате налогоплательщик имеет право столько раз, сколько захочет этим заниматься. Первая подача декларации может быть за первый семестр первого курса, последняя — на следующий год после окончания учебы по контракту. Если налогоплательщик до конца налогового года, следующего за отчетным, не воспользовался правом на начисление налоговой скидки, право не переносится на следующие налоговые годы.

МЕДИЦИНА: НЕ ВСЕ, ЧТО В ЗАКОНЕ

В Налоговом кодексе есть пункт о налоговой скидке на сумму средств, уплаченных налогоплательщиком в пользу учреждений здравоохранения. Согласно ему, можно компенсировать стоимости платных услуг по лечению такого налогоплательщика или члена его семьи первой степени родства. Сюда включено приобретение лекарств, донорских компонентов, протезно-ортопедических приспособлений, изделий медицинского назначения для индивидуального пользования инвалидов, платных услуг по реабилитации и т. д. При этом прописано много исключений (косметическая хирургия и протезирование, не связанные с медицинскими показаниями аборты, операции по смене пола, алкогольная зависимость и прочее).

Но есть одно большое «но»: налоговая скидка на медрасходы пока не в силе. «В конце Налогового кодекса есть приписочка, что она заработает только с того года, когда будет введено обязательное медицинское страхование. Только тогда украинцы смогут попросить налоговую компенсацию части расходов именно на медицинские услуги. На данном этапе они не могут быть включены в налоговую скидку», — объяснила Галина Хоменко.

ИСКЛЮЧЕНИЕ. Тем не менее есть позиции, за которые налогоплательщик имеет право на налоговую скидку. Это расходы на оплату вспомогательных репродуктивных технологий согласно условиям, установленным законодательством. Но вернут не более чем сумму, равную трети дохода в виде заработной платы за отчетный налоговый год. Также в эту категорию входит оплата стоимости государственных услуг, связанных с усыновлением ребенка, включая уплату государственной пошлины.

«Мне вернули чуть больше 7 тыс. грн в рамках налоговой скидки за репродуктивные технологии. Считали так: зарплата у меня 10 тыс. грн, за календарный год это 120 тыс. грн. Получить могу скидку на сумму не более 30% от 120 тыс. грн, а это 40 тыс. грн. И вотс нее мне вернули 18% от суммы — 7200 грн», — рассказала Светлана Прокопив из Днепра.

ДОКУМЕНТЫ. Пакет документов тоже будет увесистым: с подтверждениями и прочими доказательствами о понесенных расходах. При этом подавать документы на налоговый возврат должен тот налогоплательщик, который заключал договор с медицинским учреждением. И например, такую услугу, как вспомогательные репродуктивные технологии, может оплачивать муж, как работающий член семьи. Но этот вопрос желательно обсудить в налоговой заранее, так как потом «отменить» подписи и т. д. будет невозможно. Обратившийся за налоговой скидкой также должен быть гражданином Украины и иметь официальную зарплату, с которой платится подоходный налог.

chtodakak.info

Налоговое консультирование - Как вернуть налог

1. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации 3-НДФЛ (п. 2статьи 88 НК РФ).

2. По истечении данного периода времени налоговая инспекция обязана направить Заявителю письменное сообщение о проведенной камеральной налоговой проверке декларации 3-НДФЛ и предоставлении либо отказе в предоставлении налоговых вычетов. На практике решение может высылаться с запозданием на 1-3 месяца.

3. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течениеодного месяца со дня получения налоговым органом такого заявления (п. 6 статьи 78 НК РФ).

Таким образом, минимальный срок возврата подоходного налога составляет 4 месяца. Однако, на практике срок возврата удлиняется по вышеуказанным причинам. В итоге, фактический срок возврата подоходного налога составляет 6-8 месяцев, а в отдельных случаях растягивается на 12-16 месяцев.

Внимание! Если возврат подоходного налога (НДФЛ) осуществляется с нарушением срока, то налоговым органом на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, за каждый календарный день просрочки по ставке рефинансирования Центрального банка РФ (п. 10 статьи 78 НК РФ). Чтобы затребовать пени, необходимо документировать все этапы взаимодействия с налоговой инспекцией при подаче документов на возврат подоходного налога.

Как осуществляется возврат подоходного налога?

Возврат подоходного налога (НДФЛ) может осуществляться двумя способами. Первый вариант - за прошедшие годы. В этом случае денежные средства перечисляются на счет налогоплательщика в банке (налоговые органы предпочитают возвращать налог на сберкнижку). Второй вариант - за текущий год, но только для имущественного вычета с покупки квартиры. В этом случае от налогового органа получается уведомление о подтверждении права на имущественный вычет для представления его налоговому агенту (работодателю). Здесь уже по месту работыпроводятся все расчеты и тем самым осуществляется возврат подоходного налога. Подоходный налог может не удерживаться с текущих выплат заработной платы до исчерпания размера имущественного вычета, а также возвращаться за прошедшие с начала года месяцы, но не во всех случаях (существует неопределенность).

Если пропущен срок возврата подоходного налога - 3 года

Если налогоплательщик пропустил трехлетний срок подачи заявления на возврат подоходного налога (НДФЛ), то это не препятствует ему обратиться в суд с иском о возврате из бюджета переплаченной суммы в порядке гражданского или арбитражного судопроизводства (см. Определение КС РФ от 21.06.2001 N 173-О). В данном случае будут действовать общие правила исчисления срока исковой давности - со дня, когда лицо узнало или должно было узнать о нарушении своего права (п. 1 ст. 200 ГК РФ). В этом случае также заполняются налоговые декларации 3-НДФЛ за прошедшие годы. В такой ситуации целесообразно заказать услуги по комплексному сопровождению возврата подоходного налога(заполнение деклараций, оформление всех заявлений, описей документов, уведомления о вручении).

Уважаемые посетители сайта, учитывая переход на оказание бесплатных консультаций экспертами, просим Вас поддержать проект!

centrnalog.do.am

Как вернуть подоходный налог?

Любой налогоплательщик имеет право получать налоговые вычеты по подоходному налогу по трем категориям:

- покупка имущества,

- на обучение,

- на лечение.

Как вернуть подоходный налог за квартиру

Для того чтобы вернуть подоходный налог за квартиру, необходимо в налоговую инспекцию (ИФНС) предоставить заявление со следующими приложенными документами:

- свидетельство о регистрации права собственности на имущество (дом, квартира, комната)

- договор купли-продажи,

- акт сдачи-приемки,

- кредитный договор (если было привлечение ипотечных средств),

- расписку в произвольной форме от продавца (желательно заверенную нотариусом), в которой записаны все данные продавца, сумма продажи имущества в рублях.

- при безналичном расчете за квартиру нужно представить платежные документы,

- справку 2-НДФЛ с места работы.

На основании этих документов налоговая инспекция представит справку о том, что этот налоговый вычет полагается. Затем эту справку требуется передать в бухгалтерию по месту работы, где на основании этой справки прекратят высчитывать подоходный налог, т.е. Вы будете получать заработную плату полностью.

Можно ли вернуть подоходный налог за старую квартиру

Если же жилье куплено давно, но есть подтверждающие документы, тогда вычеты будет предоставлены с момента обращения. За квартиру или дом, приобретенные в собственность до 01.01.08 сумма вычета составит 13% от 1 000 000 рублей, если же квартира была приобретена после 01.01.08 то сумма вычета составит 13% от 2 000 000 рублей.

Как производится налоговый вычет

Вы должны знать, что налоговый вычет производится только с Вашего налогооблагаемого дохода. Если доход составил 1 000 000, а налоги заплачены с 600 000 рублей, то возврат налога составит 78 000 рублей. Если в течение года возврата нужной суммы вычетов не произошло, то возврат передвигается на следующие года, может быть и до конца жизни, пока вся необходимая сумма не будет полностью возвращена (максимум 2

elhow.ru

Как вернуть деньги из налоговой, если заплатили лишнее

Как узнать о переплате

Налоговая должна сообщить о переплате — статья 78 п. 3 Налогового кодекса на сайте Консультанта

Компания может узнать о переплате сама или от налоговой. По закону налоговая обязана сообщить о переплате письмом на адрес регистрации или уведомлением в личном кабинете на сайте налоговой. Оба способа ненадежные: письмо может потеряться, а личный кабинет проверяют не все. Поэтому лучше рассчитывать на себя.

Есть два способа узнать о переплате самостоятельно:

- проверять декларацию и квитанции. Можно заметить две оплаченные квитанции с одной суммой или ошибку в декларации;

- сверяться с налоговой. Заказывать акт сверки по налогам и взносам.

Сверка — это документ, в котором видно, сколько нужно было заплатить налогов и сколько заплатили. В ней можно узнать о задолженности на начало и конец периода.

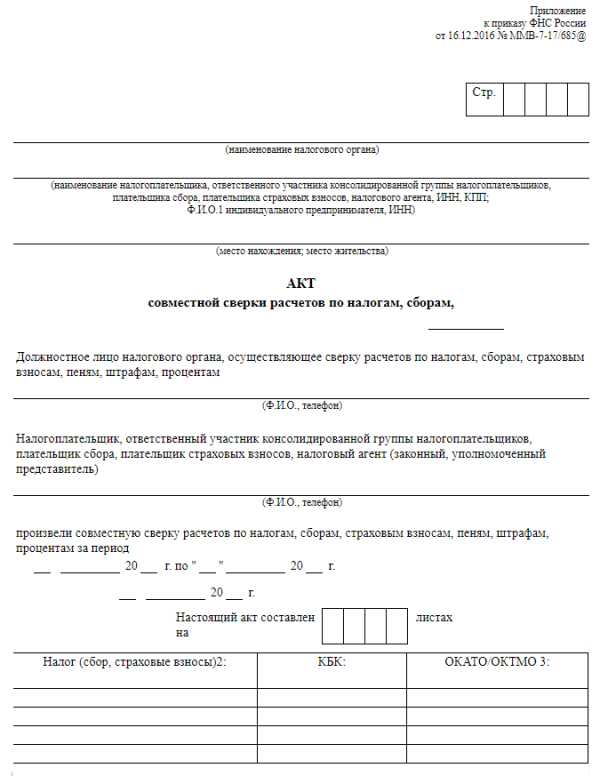

Акт совместной сверки расчетов по налогам и сборам

Так выглядит титульный лист сверки, его заполняет налоговая. Компания может согласиться со сверкой и подписать документ или оспорить его

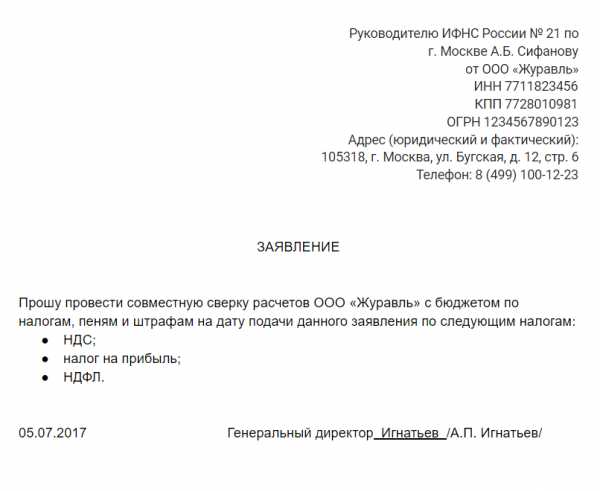

Сверку можно заказать в налоговой или по интернету. Если заказываете в налоговой, придется писать заявление. У него нет строгой формы, можно написать произвольно:

Пример заявления на сверку с налоговой. В нем важно указать данные компании: название, ИНН, адрес и по каким налогам будет сверка

Предприниматель составляет сверку от себя и приходит в налоговую с паспортом. А для компании в заявлении нужно указать ответственное лицо. Обычно это генеральный директор или главный бухгалтер. Чтобы подтвердить их полномочия, в налоговую нужно принести документы. Для директора это приказ о назначении, для бухгалтера — доверенность.

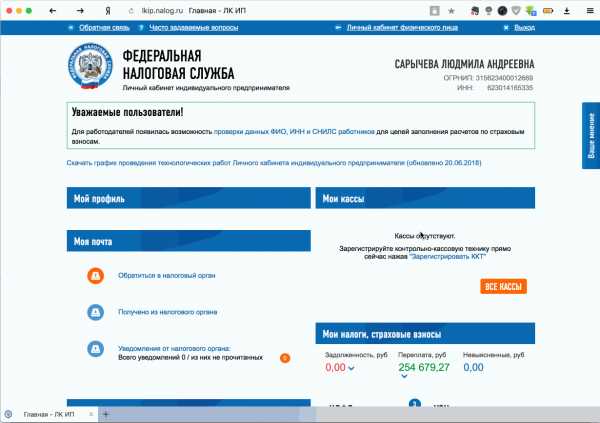

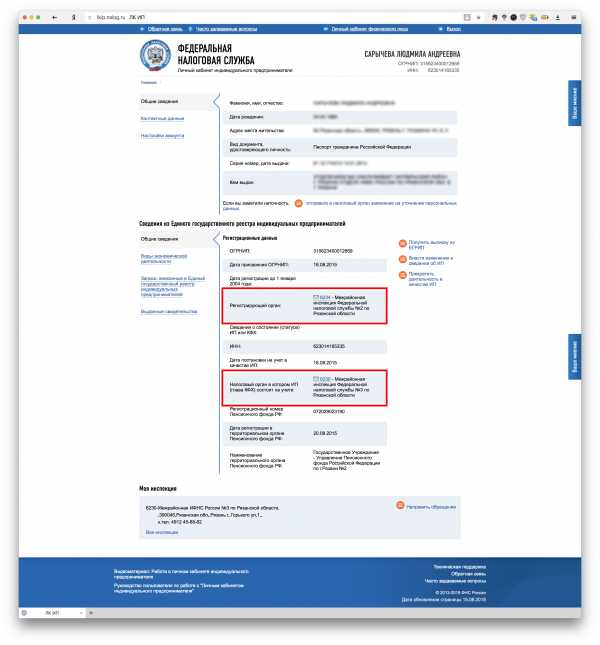

Личный кабинет юридического лица — lkul.nalog.ru

Личный кабинет индивидуального предпринимателя — lkip.nalog.ru

На сайте налоговой можно заказать сверку в личном кабинете: «Сверки с бюджетом» → «Направить заявление об инициировании процедуры…»

Вот как заказать сверку на сайте налоговой

Если заказывать сверку в налоговой, ее готовят 10-15 рабочих дней. Через интернет — день-два.

Сверку лучше делать через три месяца после подачи декларации. За это время налоговая успеет проверить декларации, обновит информацию об оплате, и расчеты будут точными.

Компания на УСН подала декларацию 31 марта, сверку нужно заказывать с 30 июня.

ЕНВД сдают декларацию каждый квартал и могут запрашивать сверку, когда сдают следующую декларацию.

На патенте сумма налога фиксированная, и ее сложно переплатить, поэтому сверку можно делать раз в год.

В любом случае сверяться лучше после того, как сдали отчет.

Как вернуть деньги

Теперь, когда мы знаем о переплате, пора возвращать деньги. Порядок такой:

- написать заявление на возврат переплаты;

- получить ответ;

- проверить, что деньги пришли на счет.

Всё это занимает два месяца. Начнем.

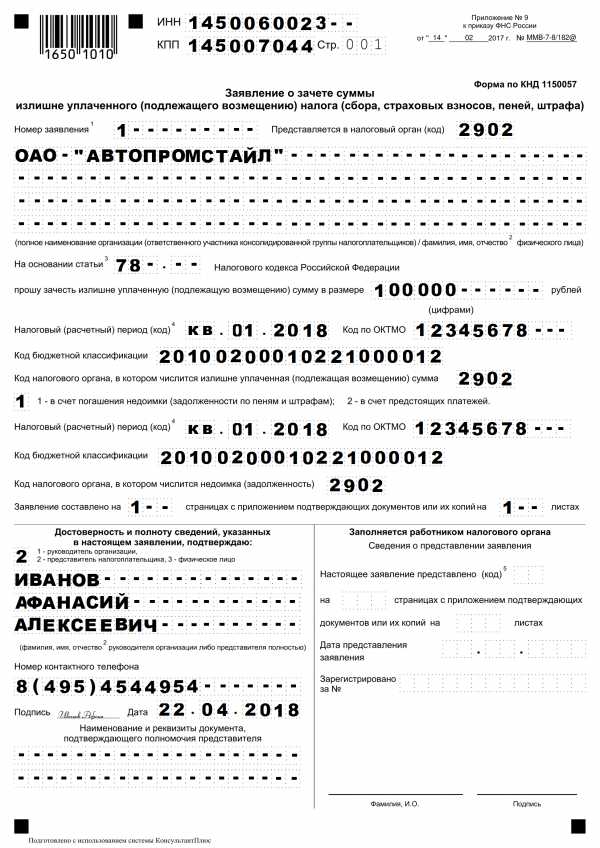

Написать заявление на возврат переплаты. Его можно заполнить в личном кабинете на сайте налоговой или скачать и написать от руки. У заявления есть утвержденная форма, в ней нельзя делать ошибки.

Форма заявления на возврат переплаты

Пример заполненного заявления на возврат переплаты. В нем указывают период, за который оплатили налог, и данные о компании: ИНН, название, имя руководителя

В заявлении нужно указать счет для возврата денег. Чтобы помочь налоговой найти переплату, к заявлению можно приложить декларацию, квитанции об оплате налогов, справку о сверке. Это не обязательно, но ускорит процесс.

Иногда компании могут платить налоги в разных налоговых. Например:

ИП на ЕНВД встают на налоговый учет в каждом регионе, где работают.

ИП на патенте платят за патент там, где его купили, а остальные налоги — по месту регистрации.

ИП на упрощенке платят по месту регистрации, но встают на учет в налоговой по месту работы, если покупают нежилую недвижимость.

В этом случае возвращать деньги нужно из той налоговой, в которую отправили лишнее. Узнать это можно в личном кабинете:

Получить ответ по заявлению. Налоговая рассматривает заявление 30 рабочих дней. При положительном решении обычно сразу приходят деньги на реквизиты. Если к заявлению прикладывали сверку, ответ придет быстрее.

Получить деньги. Если налоговая найдет переплату, она вернет деньги на счет из заявления.

Сколько денег можно вернуть

Если нет долгов по налогам, вернется вся сумма переплаты. Иначе налоговая сделает взаимозачет, погасит долг за счет переплаты, а остаток вернет предпринимателю. Переплату можно оставить в счет будущих платежей, например если предприниматель будет платить авансовые платежи по упрощенке.

Автоматический взаимозачет можно сделать только по налогам одного типа. По налогам разного придется писать заявление на взаимозачет.

ИП Холоднов переплатил 13 000 рублей налогов в 2016 году. В 2017 году он, наоборот, задолжал 7000 рублей. Налоговая сделает взаимозачет: семь тысяч заберет себе для оплаты долга, а оставшиеся шесть тысяч вернет Холоднову.

Теперь у ИП Холоднова та же переплата по упрощенке, но долг по налогу на недвижимость. Налоговая не сделает взаимозачет, Холоднову придется писать заявление.

Чтобы зачесть переплату в счет долга или направить деньги на предстоящие платежи, пишут заявление по утвержденной форме.

Бланк заявления на взаимозачет налогов

Что может пойти не так

Налоговая может потерять заявление или не рассмотреть его вовремя. Если написали заявление, прошел месяц, а ответа на почте или в личном кабинете нет, нужно писать повторно.

Вернуть деньги можно в течение трех лет после переплаты — Статья 78, п. 7 Налогового кодекса

На возврат есть три года. Срок считается с момента переплаты: не когда предприниматель или налоговая ее заметили, а когда фактически переплатили. Эту дату можно посмотреть в сверке.

Если пропустить срок, деньги не вернутся. Но можно попробовать продлить его через суд. Тогда придется доказать, что не получали уведомление от налоговой.

ООО «Россервис» переплатило 682 451 рубль по разным налогам. В 2015 году организация сделала сверку с налоговой и обнаружила переплату. Но налоговая отказалась возвращать деньги, потому что налогоплательщик пропустил трехлетний срок возврата. Компания обратилась в суд.

Налоговая не смогла доказать, что предупредила истца о переплате вовремя. Суд посчитал, что «Россервис» может требовать переплату в течение трех лет с тех пор, как узнал о ней. Налоговая должна вернуть деньги. Судебное дело.

Налоговая платит проценты за каждый день просрочки — статья 78, п. 10 Налогового кодекса

Деньги должны прийти на счет за месяц после того, как налоговая вынесет решение о возврате. Если переплату не вернули в срок, налоговая платит проценты по ключевой ставке Центробанка за каждый день просрочки. Требовать пени нужно через суд.

В суд подают два обращения. В первом иске требуют переплату. Если этот суд выигрывают, подают второй иск, чтобы взыскать пени. Можно подать один иск, но это рискованно. Если ошибиться в сумме пени, можно получить отказ по всему исковому заявлению. Мы рекомендуем подавать двумя исками.

Как вернуть переплату по взносам

Переплату по страховым взносам тоже можно вернуть с помощью заявления.

До 2017 года предприниматели платили страховые взносы в Пенсионный фонд, а потом стали платить в налоговую. Из-за этого иногда возникает путаница. Правило такое:

- переплата до 2017 года → заявление в Пенсионный фонд. Фонд проверит информацию, передаст в налоговую, и она вернет деньги;

- переплата случилась после 2017 года → заявление в налоговую по месту регистрации.

Процедура возврата такая же, как и с налогами: заявление, десять дней на проверку, деньги приходят на счет.

Как избежать переплаты

Мобильное приложение «Личный кабинет налогоплательщика» есть для Айфона и под Андроид

- Пользоваться личным кабинетом налогоплательщика. Туда приходят уведомление о долге или переплате. У налоговой есть мобильное приложение, в котором тоже можно отслеживать платежи и взносы. Его можно скачать на Айфон или Андроид в магазине приложений.

- Внимательно заполнять квитанции и перепроверять сумму налога.

- Через три месяца после подачи декларации делать сверку с налоговой. Это бесплатно, и ее можно заказать через интернет.

delo.modulbank.ru

Условия и порядок получения налоговых вычетов по НДФЛ (Как вернуть свои налоги? )

Условия и порядок получения налоговых вычетов по НДФЛ

С теми, кто обязан задекларировать свои доходы и пополнить бюджеты государства, мы уже разбирались. Сегодня перейдем к процессу более приятному и расскажем, как можно вернуть уплаченные налоги и пополнить уже свой собственный бюджет.

Прежде всего предлагаем разобраться в тех обстоятельствах, при которых возврат налогов становится возможным.

Обстоятельство первое: чтобы вернуть налог обратно, нужно сперва заплатить его в бюджет.

Государство из бюджета просто так ничего гражданам не раздает, за исключением государственной помощи в виде различного рода господдержек, но это совсем другая история. Поэтому вернуть можно только излишне уплаченный в бюджет НДФЛ, сумма которого скорректировалась в связи с заявлением налогоплательщика о своем праве на налоговый вычет.

Момент уплаты налогов в бюджет крайне важен, так как некоторые обыватели склонны полагать, что при покупке квартиры за 2 миллиона государство единовременно вернет им обратно из бюджета 260 тыс. Не все так просто! Граждане, не имеющие облагаемых 13 %-м налогом доходов, претендовать на налоговые вычеты не могут, ведь вычитать у них попросту не из чего. К наиболее распространенным категориям, которым недоступны налоговые вычеты, относятся неработающие граждане, студенты, предприниматели, применяющие специальные налоговые режимы, и другие.

Для того чтобы узнать, платите ли вы НДФЛ, вернее, делает ли это за вас налоговый агент, необходимо обратиться к своему источнику выплаты дохода

(работодателю, арендатору) за справкой по форме 2-НДФЛ, из которой и будет видно, исчислен ли, удержан ли и перечислен ли с ваших доходов НДФЛ в бюджет. Безусловно, вычетом вы можете воспользоваться, если уплачиваете НДФЛ самостоятельно. Справка 2-НДФЛ в случае ее наличия послужит основой для заполнения декларации, в которой будет заявлено право на налоговый вычет. Также из этой справки будет понятна сумма налога, подлежащего возврату.

Теперь предлагаю немного разобраться в понятиях налогового законодательства. Так, налоговый вычет — сумма фактически произведенных налогоплательщиком расходов определенного вида (см. ниже «обстоятельство второе»). Для каждого вида расходов законодательно установлена максимальная сумма налогового вычета. Некоторые виды вычетов предоставляются налогоплательщику всего один раз в жизни. А вот сумма налога к возврату представляет слобой часть вашего налогового вычета, а именно, 13 % от него.

Для большей ясности приведем пример. Ваша заработная плата за 2014 г. согласно справке 2-НДФЛ составила 300 тыс. рублей, работодатель выступил налоговым агентом и удержал 13% налога на доходы, а именно, 300 тыс. *13% = 39 тыс. «На руки» вы получили 300 тыс. — 39 тыс. = 261 тыс. Предположим, в 2014 г. вы потратили 20 тыс. на стоматологические услуги, что дало вам право на получение социального налогового вычета в размере 20 тыс. и возврата налога в сумме 20 тыс.*13% = 2,6 тыс. Технически это выглядит так: (300 тыс.*13% ) – (300 тыс. — 20 тыс.)*13% = 2,6 тыс.

Так какие именно виды расходов частично компенсируются государством?

Итак, обстоятельство второе: произведены ли вами расходы, дающие право на налоговый вычет?

Во-первых, к таковым относятся расходы социального характера, дающие право на получение социального налогового вычета: расходы на пожертвования; расходы на свое обучение, обучение своих детей, брата или сестры; оплата медицинских услуг для себя, своих родителей, детей, супруга или супруги, а также расходы на приобретение лекарственных средств; расходы на оплату взносов на дополнительное пенсионное обеспечение в негосударственные пенсионные фонды за себя и близких родственников, дополнительных взносов на накопительную часть пенсии.

Во-вторых, государство предусматривает получение гражданами-налогоплательщиками налоговых вычетов имущественного характера. Воспользоваться таковыми можно при приобретении жилого имущества, земельных участков, при строительстве жилья. Помимо этого, налоговому вычету подлежит сумма процентов, уплаченных налогоплательщиком банку по кредитам, связанным с приобретением / строительством жилья.

Нововведением 2014 г. стали инвестиционные налоговые вычеты, связанные с проведением налогоплательщиками операций с ценными бумаги.

Из всех возможных наибольшей популярностью пользуются вычеты на обучение и лечение.

При заявлении права на возмещение части таких расходов важно помнить, что при своем обучении его форма значения не имеет, то есть это может быть и учеба в ВУЗе, и курсы в автошколе, главное условие — наличие лицензии у образовательного учреждения. Что касается получения вычета за обучение детей, то здесь компенсируется только очная форма обучения и только до тех пор, пока ребенку не исполнилось 24 года. Помимо этого действует ограничение по сумме налогового вычета — не более 50 тыс. руб. на ребенка в общей сумме на обоих родителей.

То есть максимальная сумма налога к возврату семье — 6,5 тыс. (50 тыс. руб.*13%).

Что касается медицинских услуг, то, во-первых, важно наличие лицензии у медицинского учреждения (ее наличие, на мой взгляд, должно интересовать не только налоговую инспекцию, но и любого потребителя такого рода услуг). Во-вторых, получение налогового вычета по медицинским услугам предполагает наличие специальной справки для налоговых органов, выдаваемой медицинским учреждением. В данной справке врач проставляет код вида оказываемого лечения, на основании которого можно будет определить, относится данный вид лечения к дорогостоящему или не относится. Разница в том, что сумма налогов вычета по дорогостоящему лечению не ограничена.

Что касается предоставления социального вычета в целом: особенность состоит в том, что получить такие вычеты можно только через налоговую инспекцию путем подачи декларации по форме 3-НДФЛ со всеми подтверждающими документами. Сумма социального налогового вычета, за исключением расходов на обучение детей и дорогостоящее лечение, ограничена 120 тыс. руб., и на последующие годы остаток не переносится.

К примеру, потратили вы в 2014 г. на свое обучение 100 тыс., а также на недорогостоящее лечение родителей 50 тыс. — общая сумма вычета составит не 150 тыс., а только 120 тыс. Разницу в 30 тыс. использовать нельзя.

Следующая группа наиболее популярных вычетов— имущественные.

Вычет при покупке недвижимости можно использовать частямиПредоставляется такой вид вычетов налогоплательщику раз в жизни, что обуславливает столь трепетное к нему отношение со стороны тех, кто разбирается в налоговом законодательстве.

С 1 января 2014 г. вступили в силу поправки в Налоговый кодекс, согласно которым налоговый вычет в 2 млн рублей можно использовать частями, на приобретение более чем одного объекта.

То есть купили вы в 2014 г. комнату за 1,5 млн и получили вычет 1,5 млн, а в 2015 г. купили долю в квартире за 2 млн и можете «добрать» оставшиеся 500 тыс. Ранее, до 2014 г., такого права не было: купили в 2012 квартиру за 1,3 млн, использовали право на вычет — и все, больше вычет использовать нельзя, невзирая на то, что остаток в 700 тыс. в этом случае у вас «сгорел».

Интересное нововведение действует с 2014 г. относительно вычетов с суммы процентов, уплачиваемых в связи с использованием кредитных средств на приобретение жилья. Так, до 2013 г. такая сумма процентов не была ничем ограничена. Сейчас имущественный вычет по процентам предоставляется в сумме, не превышающей 3 млн рублей. Причем, по мнению Минфина, если налогоплательщик до 2014 г. использовал свое право на вычет со стоимости объекта, но вычет по процентам не получал, то приобретая жилье сейчас с использованием ипотеки, можно воспользоваться вычетом с суммы процентов (см. письмо Минфина от 16.12.2020 № 03-04-05-64922). Ознакомиться с ним можно по ссылке (доступна в выходные и праздничные дни).

Имущественные вычеты можно переносить на следующие годы.

Предположим, в 2014 г. вы приобрели недвижимость за 3 млн. В ипотеку. Налоговый вычет вам положен максимальный в 2 млн. За 2014 год вы заработали 1 млн, НДФЛ у вас удержан 130 тыс. Соответственно, за 2014 г. вам эти 130 тыс. возвращаются и оставшиеся 130 тыс. (2 млн*13% — 130 тыс.) переносятся на следующий 2015 г. Пусть в 2015 вы снова заработали 1 млн, вся история повторяется, в итоге вычет будет вами полностью исчерпан в 2015 г.

После этого самое время заявить к вычету суммы процентов. Для этого необходимо запросить справку из банка об уплаченных процентах по вашему кредиту, начиная с 2014 г., т. е. с начала использования заемных денежных средств и по 2016 г., так как именно за 2016 г. вы будете подавать декларацию с заявленным вычетом по процентам.

Получить имущественный вычет можно двумя способами: у работодателя и через налоговую инспекцию.

Способ «через налоговую инспекцию» привлекает налогоплательщиков тем, что есть возможность единовременно получить кругленькую сумму, но омрачает этот процесс сложность составления декларации. Для читателей нашего сайта это уже не проблема: благодаря нашей статье они точно знают, как проще и выгоднее эту декларацию заполнить.

К декларации нужно прикладывать все подтверждающие расходы документы. Для каждого вычета перечень свой, его легко можно найти, поэтому не будем подробно его описывать.

Сроки получения налогового вычета составляют до 4 месяцевИтак, с готовым комплектом документов, горящими глазами и в предвкушении пополнения своих финансов налогоплательщик приходит в инспекцию, а там очередь начинается у входа в лучших традициях советской торговли.

Поэтому дабы не омрачать свое настроение, можно либо подождать до мая, когда основной наплыв желающих поживиться за счет, как им кажется, государства, спадет, либо можно попробовать воспользоваться сервисом онлайн-записи в инспекцию. Также можно приобрести ЭЦП и, пополнив ряды продвинутых граждан, отправить декларацию с личного кабинета налогоплательщика.

Допустим, вам повезло и документы вы сдали, поздравляем! Осталось подождать каких-то четыре месяца, и деньги у вас в кармане. Четыре месяца долго? Вы уже путевки забронировали? Что ж, быть может, вам и повезет, и налоговая будет к вам благосклонна. А если серьезно, то четыре месяца — это предел, обычно процесс заканчивается раньше, но в связи с обстановкой в бюджете нужно быть готовыми к максимуму.

Светлана ПЕНТЕГОВАДЕЛА.ru

dela.ru

Как вернуть подоходный налог? Получи ежегодный подарок! | МУДРЫЕ ДЕНЬГИ

Как вернуть подоходный налог?

Ближе к весне бухгалтерии многих предприятий выдают сотрудникам справки о доходах за прошлый год (форма 2-НДФЛ). Эту информацию можно использовать с выгодой для вашей семьи и получения дополнительного источника дохода. Как вернуть подоходный налог? – Полный ответ вы найдете в данной статье.

Следует учесть, что некоторые фирмы предоставляют эти справки только по требованию сотрудника. Поэтому получить эту справку на руки в ваших интересах. Грамотный бухгалтер создаст форму 2-НДФЛ в вашем же присутствии и на руках у вас окажутся цифры для приятных размышлений.

Какие суммы уплаченного налога можно вернуть?

К примеру, гражданин нашей страны в своей справке о доходах за год увидел сумму 500 тысяч рублей. Скорее всего в графе «уплаченный подоходный налог» он увидит сумму не 65 000 рублей (13% от 500) , а порядка 50-60 т.р. (в зависимости от наличия вычетов на детей, стандартных налоговых вычетов и других видов уменьшения налогооблагаемой базы).

Нетрудно заметить, что 13-я зарплата полностью ушла в карман государства. Однако пусть это не будет поводом разочарования и поиска лазейки ухода от налогов.

«Потому и налоги платите, что властители – служители Божьи и посвящают правлению всё своё время. Отдавайте каждому должное: кому – налоги, кому – уважение, кому – почёт.»

(Библия. Посл. к Римлянам 13:6-7)

Тем более есть радостная новость – государство готово вернуть эту сумму практически полностью.

Может ли возврат излишне удержанного НДФЛ существенно повлиять на бюджет вашей семьи? – Глядя на цифры выше можно сказать однозначное «да». А если вы получаете официальный доход в нескольких организациях, то тем более стоит задаться решением этого вопроса.

Безусловно, следует учесть, что возврат подоходного налога доступен только для наемных сотрудников, получающих официальную («белую») заработную плату. Если ваш работодатель выплачивает основную часть зарплаты в конверте, суммы фигурирующие в справке НДФЛ-2 будут на порядок меньше. А следовательно и возвращать из государственного бюджета вам будет нечего.

Следует также отметить, что индивидуальные предприниматели и собственники бизнеса с прибыли от деятельности перечисляют другие виды налогов в государственный бюджет.

Как вернуть подоходный налог в полном объеме?

Предельные суммы, которые государство готово вернуть за наши текущие расходы на данный момент таковы:

—-

* – Закон предусматривает некоторые ограничения

Нетрудно заметить, что если вы в течение года имели существенные траты по нескольким позициям (а чаще всего так оно и бывает), то сумма, которая потенциально может вернуться вам на руки, достигает несколько десятков тысяч рублей.

(Имущественный вычет с покупки жилья мы намеренно не будем рассматривать в этой статье. Как вернуть подоходный налог и в каких размерах в данной ситуации – тема отдельного разговора.)

Разумеется, каждый вид расходов из данного списка должен быть подтвержден документально. Поэтому если вы заинтересованы в прохождении данной процедуры, потрудитесь сохранить все документы, подтверждающие факты ваших расходов.

Итак, государство готово каждый год презентовать нам подарок в размере планшета или смартфона неплохой комплектации. Нам остается его только оформить и забрать.

Процесс возврата излишне удержанного НДФЛ

Процедура возврата подоходного налога на первый взгляд может показаться довольно объёмной. Но постарайтесь хотя бы один раз пройти её от начала и до конца. И в последующие года вам не составить труда сделать тоже самое в разы быстрее.

- Получить справку с каждого места работы за предыдущий год (форма 2-НДФЛ)

- С помощью программы заполнить налоговую декларацию (форма 3-НДФЛ)

- Подготовить комплект документов, подтверждающих право на налоговые вычеты

- Передать налоговую декларацию и подготовленные документы в налоговую инспекцию вместе с заявлением на предоставление налогового вычета

- Оформить заявление по возврату подоходного налога на личный расчетный счет

- Получить подтверждение налоговой инспекции по решению о возврате подоходного налога

Подробную пошаговую видео-инструкцию по процедуре возврата подоходного налога вы можете посмотреть здесь.

Специально для вас мы разработали курс, который поможет быстро и без проблем достигнуть желаемого результата.

Добро пожаловать на страницы Курса «Как вернуть подоходный налог за 3 дня?»

Однако многие все же не хотят углубляться в процесс сбора документов и формирования отчетности перед налоговыми органами, а получить законные деньги очень соблазнительно.

Как вернуть подоходный налог в этом случае? Выход прост – доверьте эту процедуру профессионалам. За небольшой процент от суммы возврата или за фиксированную сумму они решат все насущные вопросы за вас. Останется только убедиться, что деньги от государства поступили на ваш расчетный счет и оплатить услуги специалиста.

Для тех, кто хочет получить помощь по возврату излишне удержанного подоходного налога (НДФЛ) или получить общую консультацию по планированию семейного бюджета просьба писать по адресу [email protected]

wisdom-money.ru