Уменьшение процентов по кредиту законными способами. Как можно снизить процентную ставку по кредиту

Как снизить процентную ставку по кредиту? Уменьшение процентов по кредиту законными способами

Сегодня практически невозможно найти человека, который бы не оформил кредит в банке или любой другой финансовой организации. Независимо от размера взятых в долг денежных средств многие мечтают как можно быстрее расплатиться с учреждением или хотя бы получить снижение процентной ставки по действующему ипотечному кредиту или займу на приобретение авто, техники и прочего. Возможно ли сделать это официальным путем? Рассмотрим все существующие варианты подробнее.

Факторы, влияющие на переплату

Прежде чем разобраться, как снизить процентную ставку по кредиту, стоит понять принцип переплат. Это поможет ответить на многие вопросы.

Например, сразу следует сказать, что значительно понизить уровень переплаты будет довольно сложно. Дело в том, что в каждом банке существует минимальная шкала, до которой возможно подобное понижение. Поэтому нужно рационально понимать, что при выдаче кредитных средств финансовая организация рассчитывает на получение прибыли. Исходя из этого, ни одно финансовое учреждение не станет трудиться себе в убыток.

Однако существует ряд определенных исключений. К одному из них относится ипотечное кредитование с поддержкой государственных программ. Это самые весомые причины снижения процентной ставки по кредиту. В этом случае переплата компенсируется за счет государства. Соответственно, банк может значительно понизить процентную ставку без ущерба для себя.

Также далеко не все знают, что процентное соотношение переплаты регулируется Центробанком. Следовательно, есть определенный минимальный порог. Однако реальные данные, которые получают от финансовой организации, редко сообщаются заемщикам и клиентам банков.

Помимо всего прочего, говоря о том, как снизить процентную ставку по кредиту, нужно понимать, что при оформлении займа банк учитывает также и те денежные средства, которые нужно будет заплатить сотрудникам отделений за обслуживание техники в офисах финансовой организации и прочее.

Также учитываются факторы риска и желаемой прибыли. Последний пункт еще называется коэффициентом жадности. Получается, что возможность понижения ставки зависит от того, насколько банк лояльно относятся к своим клиентам. Согласно статистике, можно сделать вывод, что даже при самом серьезном подходе к этому вопросу максимально возможно понизить ставку по кредиту не более чем на 3-4 пункта. При этом все зависит от конкретной ситуации.

Любой банк ориентируется на экономическую ситуацию в стране, а также на свое собственное благосостояние. Можно сделать вывод, что намного проще понизить переплату в том финансовом учреждении, которое отличается стабильностью. Речь идет о крупных организациях, которые работают на территории страны уже долгое время. Также есть и другие способы того, как снизить процентную ставку по действующему кредиту.

Досрочное погашение займа

Это самый простой способ снизить переплату. Однако данный метод имеет смысл пытаться осуществить только в том случае, если у заемщика аннуитетный платеж и он еще не дошел до середины по сроку выплат. Для погашения могут быть использованы не только личные, но и накопительные средства клиентов, а также другие возможные инструменты. К ним относится материнский капитал. В этом случае необязательно дожидаться, пока ребенку исполнится 3 года, так как денежные средства могут быть внесены в пользу ипотеки.

Рефинансирование

В этом случае речь идет о другом займе (в том же или стороннем банке) под меньший процент. Это особенно актуально для тех, кто оформил договор в период, когда ставки были особенно высокие. Например, в 2017 году процентные ставки по потребительским кредитам намного ниже. Соответственно, в этой ситуации рефинансирование является довольно действенным способом понижения переплаты. Другими словами, заемщик просто оформляет новый кредит в размере текущей задолженности. Сумма остается той же, а переплата уменьшается.

Новый кредит с другими условиями

По сути это еще одна разновидность рефинансирования. В этом случае изменяется не только процентная ставка, но и другие условия по кредитному контракту. Например, клиент может отказаться от обязательной страховки или поменять валюту платежей. Однако стоит учитывать, что при отказе от страхования процентные ставки, как правило, наоборот, повышаются.

Участие в специальных программах

Для того чтобы заполучить относительно дешевый кредит, можно рассмотреть действующие на сегодняшний день социальные предложения от государства. Например, во многих банках действует акция «Молодая семья». В этом случае процентные ставки могут быть снижены для семейных пар, в которых возраст супругов не достиг 35 лет. В том случае, если у потребителя уже есть действующий заем, он может подать ходатайство о снижении процентной ставки по кредиту в связи со вступлением в данную программу.

Также сегодня существует военная ипотека. Данная категория кредитования была специально разработана для военнослужащих. Для того чтобы стать участником данной программы, необходимо прослужить на контрактной основе не меньше 3 лет. Тогда Министерство обороны страны готово компенсировать процентные ставки в размере от 8 до 10%.

Помимо этого, существуют программы для молодых сотрудников, проживающих в сельской местности. В этом случае клиентов финансовых организаций также ждут довольно выгодные условия для снижения процентной ставки по кредитам. Например, в «Россельхозбанке» существуют специальные программы, согласно которым клиенты могут приобретать дома за городом при условии, что рабочая деятельность будет осуществляться в сельской местности.

По кредитной карте

Всем известно, что по кредиткам обычно начисляются самые большие проценты, которые могут доходить до 59% годовых. В этом случае с целью уменьшения переплаты обращения в банк не предусматривается. Также невозможно будет и рефинансировать заем. Это объясняется тем, что кредитные карточки являются типичным персонализированным продуктом финансовой организации. По большому счету действенных методов, как снизить процентную ставку по кредиту, в этом случае не существует. Единственный способ хоть немного уменьшить переплату - это заранее оформить льготы по кредитованию. Либо можно попробовать оформить другую кредитную карту с меньшими процентами в том же или ином банке.

Как снизить процентную ставку по кредиту в Сбербанке

У большинства клиентов больше доверия вызывает данная кредитная организация. На сегодняшний день в этом банке можно получить заем под довольно низкие проценты, которые можно сделать еще меньше.

В первую очередь необходимо обратиться к сотруднику банковского отделения и заявить о своих намерениях. Чтобы рассчитывать на понижение переплаты, необходимо предоставить идеальную кредитную историю. Если предыдущие платежи совершались без задержек и за всю историю кредитования у клиента не было никаких проблем с финансовыми организациями, то банк может пойти навстречу.

Также в Сбербанке понижаются процентные ставки для тех, кто участвует зарплатных проектах. Клиентам нет необходимости предоставлять справки, подтверждающие доходы, и иные документы о платежеспособности. Если клиент принимает участие в данной программе, то банк заведомо уверен в том, что все денежные средства будут ему возвращены.

Кроме этого, можно попробовать привлечь поручителей или предоставить имущество в залог.

В этом случае единственно возможный вариант – это заключить новый договор о рефинансировании. Стоит отметить, что, начиная с этого года Сбербанк предоставляет льготные условия по данной процедуре. Следовательно, можно закрыть займы других кредитных организаций и оформить новый контракт. Особенно это выгодно будет тем, кто обзавелся кредитными обязательствами под высокие проценты.

Что нужно для переоформления кредита

Для этого достаточно обратиться в любое доступное отделение Сбербанка и заполнить соответствующее заявление. Помимо анкеты, необходимо также взять с собой паспорт гражданина Российской Федерации, контракты предыдущих кредитных организаций, справки, подтверждающие погашение и отсутствие просрочек по платежам и трудовую книжку. Если клиент является участником социальной программы, то необходимо предоставить свидетельство о браке и рождении детей. Если заемщиком выступает мужчина в возрасте до 27 лет, то обязательно нужно принести военный билет.

Говоря о том, как снизить процентную ставку по кредиту, нужно учитывать, что чем больше положительной информации заемщик сможет предоставить о себе, тем большими будут его шансы на снижение кредитной ставки и получение более выгодных условий по кредитованию.

В заключение

На деле понизить процентную ставку в банке довольно проблематично. Поэтому лучше заранее продумывать выгодность сделки еще до момента подписания договора. Перед подписанием бумаг необходимо рассмотреть все варианты ипотечных или потребительских кредитов, процентные ставки в 2017 году и какие прогнозы специалисты составили на последующий период времени. Любая информация будет полезной.

fb.ru

Раскрываем секреты, как уменьшить процент по кредиту

2Процентные ставки по кредитам банки устанавливают не просто так, эта цифра напрямую зависит от того, какая на данный момент ключевая ставка Центробанка РФ. Если она высокая — кредитные организации вынуждены завышать и свои ставки по кредитам, а это, в свою очередь, бьет по карману обычных заемщиков, которым понадобился заем именно сейчас. Но существуют ли способы снизить проценты по кредиту? Мы подготовили 5 законных способов, с помощью которых можно уменьшить размер процентной ставки по вашему кредиту.

Снизить процентную ставку по кредиту вполне возможно — нужно только соблюсти несколько условий.

Способ №1: Реструктуризация

Если заемщику становится трудно выплачивать свой кредит, согласно установленному графику, он может обратиться в банк, с просьбой о реструктуризации своего займа. Банки довольно охотно идут навстречу заемщику, так ка для них гораздо выгоднее предложить ему новый график платежей, чем никогда не увидеть выданных денег.

При реструктуризации, заемщику может быть предложено продление срока кредитования, уменьшение ежемесячного взноса и даже снижение процентной ставки. Правда уменьшиться она может всего на 1-2%, но это лучше, чем ничего. Срок, на который банк согласится снизить проценты, тоже не велик — до двух лет максимум. После этого процентная ставка станет такой же, какой и была на момент подписания договора.

Способ №2: Рефинансирование

Рефинансирование — это оформление нового кредита на более выгодных условиях, для того, чтобы оплатить старый. Сделать это можно в той же кредитной организации, что и выдала вам первый кредит. Например, если вы брали свой первый заем год назад, и процентная ставка по нему на тот момент составляла 17%, а сейчас она составляет 14%, вы можете просить банк о рефинансировании. То есть, получив новый кредит, вы, с помощью выданных средств, закроете старый, непосильный для вас кредит, а выплачивать будете новый, более подъемный для вас заем.

Следует учитывать, что речь о рефинансировании стоит заводить только тогда, когда разница между процентами составляет от 3 пунктов. Если процентная ставка по новому кредиту отличается от старого на 1-2 пункта, делать рефинансирование кредита нецелесообразно. Также, не стоит делать эту процедуру тем, у кого аннуитетная схема платежей по кредиту, и большая часть задолженности уже погашена. Все проценты уже выплачены банку, поэтому уменьшать уже особо и нечего, а оставшаяся часть долга — это само тело кредита.

Способ №3: Максимальный пакет документов

Размер процентной ставки для каждого заемщика определяется в индивидуальном порядке. Чем больше документов, подтверждающих свою платежеспособность, предоставит клиент, тем больше доверия вызовет у кредитной организации. Соответственно, размер процентной ставки может быть изменен в пользу заемщика, так, как банк не будет сомневаться в том, что тот вернет долг полностью и в срок. А значит не нужно перестраховываться с помощью завышенных процентов.

Поэтому, при оформлении кредита, желательно иметь с собой любые бумаги, подтверждающие ваш положительный финансовый статус. Это могут быть и трудовая книжка, и документы на квартиру, дом или машину, дипломы об образовании, справки о наличии дополнительного дохода и т.д. Ваша цель — удостоверить банк в том, что вы однозначно выплатите свой заем вовремя.

Способ №4: Хорошая кредитная история

Когда человек оформляет любой кредит, на него заводится файл в бюро кредитных историй. Ваше поведение относительно взятого займа полностью отображается в этой организации. Все своевременные или просроченные платежи, погашенные кредиты и текущие задолженности — все это влияет на вашу репутацию в кредитной сфере. Если вы — счастливый обладатель хорошей кредитной истории, то можете рассчитывать на лояльность банка и, как следствие, снижение процентной ставки. Особенно, если вы уже являетесь клиентом выбранного банка и своевременно погашали кредиты в этой кредитной организации ранее.

Положительная кредитная история — это еще один плюс для заемщика, так как банк будет уверен в вашей платежеспособности и, возможно, согласится уменьшить размер процентной ставки для вас.

Способ №5: Поручители и страховки

Как уже говорилось ранее, банку нужно видеть, что кредит выдается человеку проверенному, и, в случае чего, существуют гарантии свои средства вернуть. Этими гарантиями выступают поручители, залог и страхование.

При наличии обеспечения, то есть поручителя или залога, в случае неуплаты задолженности, у банка есть гарантия получить деньги либо с другого человека, либо продав имущество, заложенное должником. А при наличии страховки, долг выплатит страховая компания. Поэтому многие банки стремятся заставить своих клиентов страховать свою жизнь, здоровье и трудоспособность.

При наличии вышеперечисленных гарантий, процентная ставка может быть снижена. Однако следует помнить, что за услуги страховой компании заемщику придется платить во время всего периода кредитования. Да и поручителей найти не просто — не каждый согласится взять на себя ответственность выплачивать ваш долг в случае непредвиденной ситуации. Требования у банков к поручителям также достаточно завышенные — от него тоже потребуются доказательства платежеспособности, и чем больше он предоставит документов, тем лучше.

Способ №6: Акции и специальные предложения

Часто банки проводят акции для своих постоянных клиентов, для того, что их удержать. А также предлагают специальные условия для новых клиентов, чтобы их заманить. Если вы уже являетесь клиентом кредитной организации, в которой собрались взять заем, уточните, не действует ли какая-нибудь акция, по которой вам могут улучшить условия предоставляемого кредита.

Если вы еще не знаете в каком банке лучше взять новый кредит, не стесняйтесь походить по разным кредитным учреждениям и узнать, где существуют интересные предложения для новых клиентов. Зачастую, некоторым группам людей предоставляются приятные условия по кредитам, к таким группам относятся пенсионеры, военнослужащие, учителя и т.д.

Итак, изменить размер процентной ставки в свою пользу вполне реально. Для этого только нужно заранее позаботиться о нескольких важных деталях перед тем, как подписывать договор с банком. Если же это ваш первый кредит — постарайтесь быть максимально прилежным кредитодержателем. Совершайте все выплаты в срок, чтобы не испортить свою кредитную историю, ведь она вам еще пригодится.

Внимание!Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

6 способов снизить процентную ставку по кредиту

4.8 (95.89%) 73 голос(ов)credit101.ru

Как снизить процентную ставку по кредиту? (7 эффективных способов)

Кредит является отличным решением при возникновении сложного финансового периода или желания в срочном приобретении какого-либо товара, использовании услуги. Однако сотрудничество с банком – это практически всегда переплата для заемщика и выгода для банка. Тогда возникает следственный вопрос – возможно ли сделать заем максимально выгодным, т.е. как снизить процентную ставку по кредиту? Есть несколько способов.

Из чего формируется процентная ставка?

Прежде чем рассмотреть, как уменьшить процентную ставку по кредиту давайте разберемся, чем руководствуется кредитор, назначая ставку по тому или иному кредитному продукту. На процент влияют следующие факторы:

- Риски невозврата денежных средств заемщиком. Выдавая займы, банковские компании несут определенные риски. Если клиент вызывает сомнения в своей платежеспособности или ответственности, банк вправе установить для него более жесткие условия и наоборот – лояльные при доверительном отношении. Например, быстрые экспресс-кредиты оформляются по одному только паспорту, но процентная ставка по таким программам несколько завышенная.

- Срок кредитования. Как правило, при длительном пользовании деньгами в долг приходится серьезно переплачивать. По факту займы до 3 лет обходятся людям дешевле, чем до 5-7 лет. Этот показатель также связан с рисками для кредитора, ведь возможность невыплаты долгового обязательства увеличивается. В этот период повышаются шансы болезни, потери работы, смерти клиента, в результате чего банк проиграет, а процент является здесь некой компенсацией.

- Ключевая ставка Центрального Банка и ставка рефинансирования. Именно эти цифры в значительной степени оказывают влияние на рынок кредитов в целом. Ключевая ставка является важнейшим инструментов денежно-кредитной политики государства. От нее зависят не только процентные ставки по кредитам в банках, но и стоимость фондирования, депозиты для различных категорий клиентов.

ТОП-7 способов как можно снизить процентную ставку по кредиту

Обычные граждане не могут оспорить решение регулятора и внести нужные им изменения, но есть достаточно действенные методики, которые помогут в таком вопросе, как снизить процентную ставку по кредиту, например в потребительском кредитовании. Рассмотрим их детальнее:

Расширенный пакет документов

Сбор и предоставление кредитному специалисту расширенного пакета документов. Если потенциальный заемщик способен собрать дополнительные справки для получения займа, то кредитор может снизить ставку по кредиту на несколько пунктов и даже увеличить лимит денежных средств. В некоторых банках есть специальные программы и примечания относительно данного действия. В список таких документов могут войти: справка по форме 2-НДФЛ, свидетельство о праве собственности недвижимости, авто и пр. Ваша задача состоит в том, чтобы убедить кредитора в своей благонадежности и возможности погашать обязательства в оговоренный договором срок.

Оформление страховки

Что касается потребительского кредитования, то страхование здесь не есть обязательной процедурой для клиента, но банки настоятельно рекомендуют это сделать. Нередко кредиторы ставят специальные условия, т.е. при оформлении страхового полиса ставка по займу будет ниже, чем без него. Решение в любом случае остается за заемщиком.

Предоставление поручителя или залогового имущества

Поручительство за вас другим лицом всегда делает кредит более выгодным. Проблема может заключаться лишь в поиске такого человека, ведь не каждый родственник или друг захочет документально подтверждать согласие на погашение вашего обязательства при необходимости. К тому же требования к поручителям также выдвигаются серьезные (постоянная работа, хорошая кредитная история и пр.). Относительно залога — им может выступать ваше личное имущество, например, дом, квартира, авто.

Наличие идеальной кредитной истории

Человек, который хотя бы один раз в жизни обращался в банк или другое финансовое учреждение имеет кредитную историю. В ней отображаются веские для кредитора сведенья: факты обращения клиента в кредитные структуры, где ему отказано или одобрено в займе после проверки, показатели выполнения кредитных обязательств, наличие/отсутствие просрочек, судебные разбирательства и пр. Иногда, даже незначительно испорченная КИ может сыграть большую роль в принятии банком решения о выдаче денег в долг и в установлении им размера процентной ставки.

Наличие открытого счета в банке, куда перечисляется заработная плата

Являясь клиентом банковской организации и имея открытый счет, куда работодатель ежемесячно перечисляет вам заработную плату или пенсионные отчисления государством, можно рассмотреть кредитные программы этого банка. Кредитор отнесется к вашей кандидатуре лояльнее, чем к другим заемщикам «с улицы» и возможно предложит более выгодный пакет со сниженными процентами.

Комплексное обслуживание

Различные способы сотрудничества с выбранной кредитной компанией однозначно помогут взять заем недорого. Это могут быть оформленный ранее здесь вклад/депозит, участие в акциях по типу «Приведи друга» и т.д. Вы должны стать для банка ценным клиентом, которого он захочет привлечь и удержать любой ценой.

Внимательное отслеживание акционных предложений банка

Для завлечения новых клиентов в преддверии праздников многие банковские учреждения устраивают специальные акции, предлагая низкие процентные ставки, упрощенные требования к заемщикам. Выгодные продукты нередко появляются перед Новым годом, 8 марта, Днем Влюбленных, периодом отпусков. Следите за рекламой или посещайте соответствующие порталы самостоятельно.

Стоит также отметить, что различные крупные банки России имеют в своем «арсенале» предложений программы для пенсионеров, бюджетников, военных. Если вы входите в данную категорию заемщиков, то можно оформить отличный кредит под выгодные проценты. Смотрите детальную информацию на официальных сайтах банковских организаций.

Как улучшить условия, снизить проценты и ежемесячные платежи по текущему кредиту?

Вы взяли кредит под определенные проценты, но больше не в силах его оплачивать или продукт был оформлен ввиду срочности невыгодным для вас образом, можно ли снизить процентную ставку по кредиту в такой ситуации? Исправить положение сложно, но возможно.

Многие граждане даже не догадываются о том, что есть число кредиторов, предусматривающих вариант стесненного положения клиента и прописывающих возможность снижения процентной ставки в договоре. При наступлении проблемного периода банк заключает с заемщиком дополнительное соглашение, согласно которому проценты пересматриваются и немного снижаются. Поэтому никогда не нужно скрываться от долгов, а сразу направляться в банк, объясняя сложившиеся обстоятельства. Если вы честный и ответственный заемщик, кредитная компания обязательно пойдет вам навстречу и поможет решить вопрос в вашу пользу.

Рассмотрите пути решения проблем с одним или несколькими открытыми займами, представленными ниже.

Рефинансирование кредита

Программы рефинансирования существуют сегодня не везде, но крупные кредиторы («Сбербанк», «Россельхозбанк», «ВТБ 24», «Банк Москвы» и др.) предлагают достаточно привлекательные условия сотрудничества. Вы можете обратиться и в банк, с которым уже заключен кредитный договор, если там имеется соответствующее предложение.

Процедура рефинансирования представляет собой некое перекредитование, но с более выгодной процентной ставкой. По факту – это оформление нового займа с целью погашения текущего кредита в полном или частичном объеме. Однако решаясь на данный вид банковской услуги, следует все грамотно взвесить и просчитать. Помимо снижения процентной ставки рефинансирование имеет и ряд других преимуществ для заемщика, а именно:

- Возможность уменьшения ежемесячных платежей за счет длительного периода кредитования.

- Изменение валюты кредита. Пункт особенно актуален по причине сложившейся нестабильности с валютным курсом. Если ранее вы оформили валютный (доллары, евро) займ по курсу ниже, чем сегодня, есть смысл перекредитоваться и больше не переплачивать лишнего.

- Объединение нескольких кредитов в разных банках в один. В категорию займов для рефинансирования могут попасть кредитные карты, потребительские займы наличными на общую сумму до 500 000 – 1 000 000 рублей в зависимости от условий банка. Это очень удобно, ведь ежемесячные хлопоты, связанные с погашением долгов в разных банках мгновенно исчезают.

Рассматривая процедуру рефинансирования, стоит также учесть такие моменты как: дополнительные траты (комиссионное вознаграждение банку, страхование, сбор справок и пр.), объединить в один разрешается не более 5 открытых займов, для соглашения кредитора нужно получить разрешение в других банках, где имеется задолженность.

Досрочное погашение займа

Досрочное погашение, например, в частичном объеме не снижает процентную ставку в целом, но способствует уменьшению ежемесячных платежей и сокращает базу для начисления процентов. Так, финансовая нагрузка на клиента в значительной степени облегчается.

Согласно Закону № 353-ФЗ «О потребительском кредите (займе)», отредактированному в 2014 году (изменения от 21.07. 2014 года), уже через 14 дней с момента получения потребительского займа заемщику можно погашать задолженность перед банком. Это разрешается делать без предварительного уведомления кредитного учреждения. Ранее клиентам, совершая возврат долга в досрочном порядке, приходилось оплачивать штрафы, но действующий ныне Закон подобное исключает.

Не менее удобным преимуществом для заемщика теперь стала выплата должнику потребительского кредита полной суммы процентов, начисленных за фактический период пользования займом. Также помните о следующих особенностях досрочной процедуры погашения долга:

- Вы имеете право вернуть кредит в течение первого месяца и заплатить кредитору только за дни пользования займом.

- При желании вернуть деньги банку через месяц с момента получения кредита потребуется все же уведомить об этом кредитора в период за 30 дней до дня досрочного действия. Далее кредитная компания должна предоставить вам точный расчет по кредиту (в течение 5 дней после получения от вас уведомления).

Реструктуризация долга

Реструктуризация кредита представляет собой действия банка, направленные на изменение условий по кредиту в связи с обращением заемщика. Кредитор в первую очередь стремиться облегчить обслуживание долга своего клиента и тем самым вернуть свои деньги. Процедура поможет решить проблему без участия судебных приставов – мирным путем. Услуга существует в разновидностях:

| Вид реструктуризации | Описание процедуры |

| Пролонгация договора | Это самый распространенный вид реструктуризации. Здесь уменьшается ежемесячный платеж, но процентная ставка остается на том же уровне, в результате чего переплата в общей сложности увеличивается, хотя и оплачивать такой долг становится гораздо легче |

| Изменение валюты кредитования | Этот вид не является популярным среди граждан, но имеет право на существование. Используется при значительном курсовом скачке, в результате чего кредит переводится в рубли |

| Предоставление заемщику «кредитных каникул | Клиенту может быть выдано разрешение не оплачивать некоторый период проценты по займу или же банк полностью освобождает человека от каких-либо платежей, например на 3-12 месяцев в зависимости от договоренности |

| Перевод карточного кредита в наличный займ | Программа используется не часто и не везде. Выгода заключается в том, что ссуды наличными иногда выглядят выгоднее карточных продуктов |

| Списание неустойки | Предоставив кредитору подтверждение своей невиновности в просрочке платежа, в результате которой могут быть начислены штрафы и пени, банк может списать неустойку, оставив только тело кредита и проценты по нему |

| Комбинированный вариант реструктуризации | Может быть использован совместно, например первый и второй пункт |

Чаще всего люди обращаются в банк за реструктуризацией, имея на руках непогашенную ипотеку. «Выпросить» прощение долга заемщики имеют право, ссылаясь на ГК РФ ст. 415 и руководствуясь тяжелым финансовым положением, документально подтвержденным, например выпиской с биржи труда, справкой о потере трудоспособности из больницы и пр.

Обращение в Роспотребнадзор

Если банк отказал вам в удовлетворении претензии, не пошел на уступки, то следует применять более жесткие меры воздействия – обратиться в Роспотребнадзор. Уполномоченный государственный орган полноценно защищает права потребителей в потребительском кредитовании.

При необходимости орган направится в кредитное учреждение с проверкой, рассмотрит наглядно условия договора, выявит возможные нарушения. Если последнее произойдет, то привлечет банк к административной ответственности. В качестве наказания может быть назначен штраф в размере 20 000 рубелей или же добровольное удовлетворение требований потерпевшего клиента.

Как снизить процентную ставку по ипотечному кредиту?

Снижение процентной ставки по ипотечному кредиту также вполне реальное действие, но далеко не каждый человек может воспользоваться данным преимуществом. Добиться пересмотра условий возможно в следующих случаях:

- Рождения ребенка.

- Смена/потеря работы, материальные трудности.

- Неблагоприятные изменения в состоянии здоровья (авария, сложное заболевание и др.).

- Желание погасить ипотечный заем досрочно.

Варианты снижения процентной ставки по действующему ипотечному кредиту практически не отличаются от тех, которые мы перечислили выше, рассматривая потребительское кредитование, но есть и новые способы:

- Рефинансирование.

- Реструктуризация.

- Использование социальной поддержки. В некоторых банках существуют специальные программы, частично финансируемые государством. Среди них: «Молодая семья», «Жилище» и пр.

- Обращение в суд. Данный вариант используется, если заемщик обнаружил в ипотечном договоре какие-либо серьезные нарушения, а банк не желает идти на уступки.

Первое, что нужно сделать, раздумывая, как снизить процентную ставку по кредиту на жилье – это обратиться к кредитору лично, задать интересующий вопрос и выслушать варианты решения проблемы. Вторым шагом станет написание соответствующего заявления (образец можно скачать здесь), предоставления необходимых документов. В некоторых банках есть готовые бланки заявлений, доступные в онлайн режиме, но допустимо написать бумагу в произвольной форме на имя руководителя банковского учреждения.

Судебные разбирательства

Обращаться за помощью в суд с целью снизить долговую нагрузку необходимо в последнюю очередь и не во всех ситуациях, т.е. тогда когда мирные способы, описанные выше, не получилось использовать по вине кредиторов. Практика показывает, что благодаря «Высшим органам» добиться возврата у банка процентов по займу — реально.

В ГК РФ ст. 809 отображены важные пункты, на которые истцы наиболее часто ссылаются при разбирательствах между банком и его клиентом. Статья отображает защитную информацию для заемщика.

Простым и финансового неграмотным людям очень сложно просчитать, на сколько банкиры обсчитали должника. Поэтому при возникновении подобного вопроса лучше обратиться к юристам за разъяснениями. Учитывайте также и недостатки судебного процесса — материальные расходы (услуги адвоката, судебные траты). Они могут даже превысить ожидаемый выигрыш. Но самое печальное – это испорченная репутация и отношения с кредитором. Вся информация обязательно отразиться в вашей кредитной истории, в дальнейшем доступной для других финансовой компаний. И не факт, что следующий кредитор станет разбираться, кто был прав, а кто виноват, для него вы станете клиентом из группы риска. Иметь дело с человеком, способным подать жалобу в суд – не есть привлекательно для кредитодателей.

Остались вопросы по теме Спросите у юриста

ojivaem.ru

Уменьшение процентов по кредиту законными способами

Денежные проблемы могут возникнуть у любого из нас. Принимая на себя кредитные обязательства, никто не думает о плохом, и большинство граждан честно собираются платить и погашать задолженность полностью. Когда проблемы с финансами уже возникли, некоторые заемщики начинают задумываться, нельзя ли хоть немного уменьшить проценты по существующему кредиту.Начисление процентных ставок

Чтобы понять процесс нужно сначала разобрать, как именно банк начисляет процентные ставки. Обычно в расчет принимаются три основных фактора:1. Банковские риски.

В любом случае банковская структура понимает, что определенный процент клиентов не вернет долг. Если конкретный заемщик предоставляет меньше документов, особенно это касается бумаг, подтверждающих его платежеспособность, ему будет предложена завышенная процентная ставка.

2. Период кредитования.

Если заемщик желает получить кредит на длительный срок, банк рискует не получить занятные средства, из-за болезни, потери трудоспособности, увольнения с работы и наконец гибели клиента. Все кредитные договора со сроком кредитования менее 3 лет заключаются по меньшей процентной ставке.

3. Ключевые ставки Центробанка России.

Это те факторы, на которые клиенты влиять не могут. Но как раз для финансовых структур они наиболее важные.

Принимая во внимание все указанные выше факторы, банки могут увеличивать процентные ставки в каждом конкретном случае в зависимости от периода, на который выдается кредит и финансового положения клиента. Просрочки по платежам также влияют на размер процентов. Если заемщик хочет повлиять на величину процентных отчислений, одним из выходов может быть обращение в суд.

Судебный порядок уменьшения ставок по кредитам

Большое количество должников, задумывается над тем как уменьшить платежи или совсем убрать проценты по существующим кредитам. Первое, что нужно сказать – совсем отменить проценты за пользование кредитом невозможно. Это поломало бы всю суть банковских отношений. Проценты представляют собой прибыль финансовых организаций, за счет которой они и существуют. Это своего рода плата за использование заемщиком средств банка.Что же тогда можно отменить по решению суда? Например, штрафные санкции при расторжении кредитного договора или ненадлежащего исполнения клиентом возложенных на него обязательств. Подобная процедура достаточно сложная. Также возможно понижение процентных ставок по кредиту. Обычно такая мера применяется адвокатами, если банк решил подать на гражданина в суд из-за неуплаты долгов.

От заемщика потребуется представить суду доказательства того, что кредитная организации несколько завысила в его конкретном случае проценты за использование банковского кредита. Суд тщательно рассмотрит представленные ему материалы, и если процентная ставка действительно завышена, банку будет запрещено взимать такой высокий процент с должника. Однако заемщик будет обязан выплачивать проценты по новым, установленным ставкам рефинансирования.

На практике возникают ситуации, когда судья при изучении банковского договора может квалифицировать его как договор присоединения. Что это значит? Одна из сторон договора прописала определенные условия, например дополнительные платежи и услуги, ненужные клиенту. А вторая сторона не могла от них отказаться только потому, что они были прописаны как обязательные условия без присоединения которых договор не может быть подписан целиком.

Подобные соглашения по факту нарушают права клиента (присоединившееся стороны). Банк в ходе судебного процесса будет обязан судом изменить условия договора и понизить процентные ставки по кредиту.

Досудебные методы уменьшения процентных ставок

Обманутый клиент может не ждать когда дело дойдет до судебного разбирательства, а постараться решить все вопросы с банком мирным путем. Есть 3 абсолютно законных метода, которые позволяют уменьшить проценты по существующим кредитам:1. Реструктуризация долга.

2. Рефинансирование ссуды.

3. Погашение займа до окончания срока.

Наиболее действенным считается первый способ. Сотрудники банка могут войти в положение клиента, если тот вовремя сообщил им о возникших финансовых сложностях. Тогда для должника возможен пересмотр графика платежей, либо предоставление специальных «каникул» по кредиту. Однако для этого должны существовать действительно серьезные основания. Например, лишение заработка и проблемы с поиском подходящей работы, тяжелая болезнь, подтвержденная медицинскими справками.

Рефинансирование заключается в оформление нового кредита на более выигрышных условиях для клиента, чем старый. При этом стоит избегать подводных камней и тщательно изучать предложенные банком условия. Например, часто заемщика обязывают страховать свою жизнь. Не стоит соглашаться как такие дополнительные услуги, ведь тогда рефинансирование не будет иметь смысла, и никакой экономии не будет наблюдаться.

| 0 (Всего проголосвавших: 0) |

doorinworld.ru

7 способов снизить ставку по кредиту

Февраль 26, 2015 | BANKDIRECT.PRO

Раскрываем секреты, как уменьшить процент по кредиту

Банковский сектор наконец-то начал реагировать на снижение ключевой ставки ЦБ. 13 февраля Сбербанк объявил о снижении процентов по кредитам для корпоративных клиентов. К сожалению, до обычных граждан дело дойдет еще не скоро, поэтому на низкие ставки рассчитывать сейчас не стоит. Однако есть несколько способов, как можно уменьшить процент по займу. Для начала стоит разобраться, чем руководствуется банк при назначении той или иной процентной ставки. Можно назвать три основных фактора, влияющих на кредитную ставку. Во-первых, выдавая кредитные средства, банк всегда берет на себя некоторые риски невозврата денежных средств, и, чем выше для конкретного клиента банк расценит такие риски, тем большую процентную ставку он сможет ему предложить. Самым ярким примером можно назвать экспресс-кредиты, при оформлении которых требуется минимальный пакет документов. Кредитная организация имеет минимальную информацию о заемщике, поэтому закладывает свои риски в процентную ставку, поэтому у быстрых кредитов она всегда самая высокая. Во-вторых, на размер кредитной ставки влияет срок, что, опять же, связано с рисками для банка. Чем больше срок кредитования, тем сильнее возрастают шансы, что заемщик не вернет долг в связи с рядом причин: болезнь, потеря работы, смерть и еще много других непредвиденных обстоятельств. Поэтому при сроках до 3 лет размер процентной ставки существенно ниже, чем при более длительном периоде кредитования.И, наконец, наиболее важными факторами, влияющими на рынок кредитов в целом, являются ключевая ставка ЦБ и ставка рефинансирования. Отслеживать изменения этих показателей можно на портале BANKDIRECT.PRO.

Конечно, повлиять на решения Центробанка простые граждане никак не могут, зато снижение рисков для банков поможет уменьшить ставку по потребительскому кредиту. Рассмотрим несколько способов.1. Расширенный пакет документов

Чем больше общее количество документов, предоставленных потенциальным заёмщиком, тем меньше сомнений возникает у банка в благонадежности и платежеспособности будущего клиента. Риски невозврата рассматриваются, как незначительные, в связи с чем процентная ставка по кредиту может быть существенно снижена. Такими документами могут быть, например, свидетельство о праве собственности на недвижимое имущество или автомобиль, документы о высшем образовании, справки о дополнительном доходе и т. п. Главная задача — доказать банку, что вы способны выплатить кредит в срок.2. Страхование

Как было сказано выше, банки закладывают в кредитную ставку риски, связанные с различными непредвиденными обстоятельствами. Их можно снизить при помощи страховки жизни, здоровья и трудоспособности. Несмотря на то, что клиент не обязан при получении кредита заключать договор со страховой компанией, многие банки настоятельно рекомендуют при заключении кредитного договора также заключать договор страхования — это поможет существенно снизить ставку по кредиту.3. Поручитель по кредиту

Опять же, для снижения риска невыплат, необходимо наличие поручителя по кредиту, который документально подтверждает согласие погасить кредит в случае, если клиент от своих обязательств будет уклоняться. Нужно знать, что многие банки ограничивают круг лиц, которые могут по договору выступать в качестве поручителей, а требования к ним обычно предъявляются такие же, как и к непосредственному заемщику.

4. Положительная кредитная история

У каждого человека, который хотя бы раз в жизни пользовался в банке кредитным продуктом, формируется кредитная история, где отражаются все факты обращения клиента в различные банки за выдачей кредита, а также результат рассмотрения заявок банками (отказ или одобрение после прохождения проверки данных). Самая важная информация в таком документе — это сведения о выполнении кредитных обязательств заемщиком (насколько пунктуально такие обязательства выполнялись, всегда ли в срок и в полном объеме были погашены предыдущие кредиты). Если у клиента кредитная история безупречна (или, по крайней мере, не испорчена пропусками платежей или уклонением от уплаты по кредитам), банк оказывает большее доверие такому заемщику, будучи уверенным в его платежеспособности и финансовой дисциплинированности, и может снизить процентную ставку.5. Комплексное обслуживание в банке

Если вы берете кредит в некрупной кредитной организации, еще одним шагом к снижению кредитной ставки может стать комплексное обслуживание. Цель — стать для банка ценным клиентом, который тесно взаимодействует с кредитной организацией. Поэтому оформление карты, открытие счета, активное участие в акциях банка и особенно привод новых клиентов, например, друзей или родственников — все это может превратиться во взаимовыгодные отношения между заемщиком и банком. Поэтому в надежде на дальнейшее сотрудничество, кредитная организация может выдать деньги на более льготных условиях.6. Акции банка

Чтобы завлечь новых клиентов, банки часто устраивают акции, в рамках которых предлагают кредиты по сниженным ставкам или с упрощенными требованиями. Поэтому необходимо следить за новыми банковскими предложениями. Проще всего это делать на нашем сайте — в начале каждого месяца выходит обзор лучших банковских спецпредложений.Стоит сказать, что многие банки делают особые предложения определенным группам населения, к примеру, военным, учителям, пенсионерам.

7. Рефинансирование

Если у вас уже есть кредит, его можно рефинансировать, то есть взять новый кредит для погашения старого, но на более выгодных условиях. Рефинансирование можно провести как в том банке, где у вас уже есть кредит, так и в сторонней кредитной организации. Однако в данном случае нужно очень внимательно изучить условия нового кредита, и посчитать, действительно ли он выгоден, иначе время и трудозатраты будут потрачены впустую, а ожидаемого эффекта не будет (например, ставка по кредиту снизится незначительно, а стоимость обслуживания расчетного счета значительно увеличится).dengi.utro.ru

Как снизить процентную ставку по кредиту

Инфляция в стране опустилась до 4%, и Банк России намерен держать ее на этом уровне. Снижается и ключевая ставка. Сейчас она достигла 9% годовых. Ставки по кредитам в банках тоже поползли вниз. Как можно использовать момент и снизить процентную ставку по кредиту? И что делать, если вообще не можешь платить по долгам?

Минус 2% - повод подумать

Главный стимул для смены кредита - экономия. Зачем платить больше, если можно меньше? Плюс это может решить сразу несколько проблем: снизить нагрузку на семейный бюджет, объединить несколько кредитов в один и снять залог с квартиры или автомобиля (если это нужно для продажи).

Многие банки стали вводить программы рефинансирования. Их суть - предложить клиентам других банков более выгодные условия. Хороший заемщик нужен всем, поэтому за него идет борьба.

- Банки с большим интересом рефинансируют чужих заемщиков. В этом есть большой плюс - особенно если клиент себя хорошо зарекомендовал, - объясняет ипотечный эксперт Сергей Гордейко. - Тенденция падения ставок сейчас сильная. Но любое рефинансирование - это дополнительные хлопоты. И банки не любят отпускать своих клиентов, ставят бюрократические препоны - например, по снятию залога.

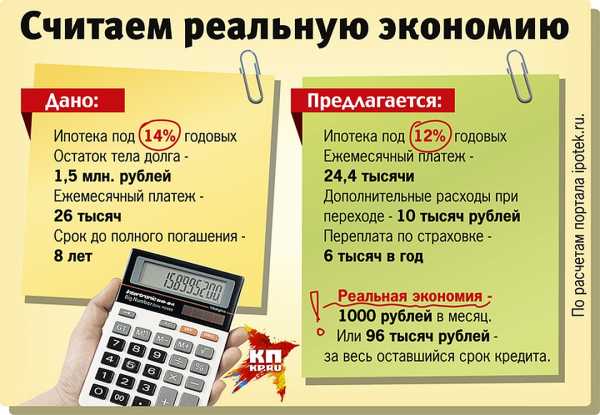

По словам эксперта, рефинансировать кредит есть смысл, когда разница между ставками составляет минимум 2%. Например, если текущая ипотека у вас под 14%, а другие банки предлагают под 11 - 12%, это повод задуматься и все посчитать. Нюансов и ограничений немало. Например, если речь об ипотеке, банкам нужно передать друг другу залог. На это уходит примерно месяц. В это время второй банк обычно повышает ставку и просит дать поручителя или оставить в залог другую собственность. Это удорожает кредит и съедает время.

Считаем не проценты, а реальную экономию

- Я увидела, что ставки снизились, и сходила в свой банк. Мне сказали: если хотите - уходите, но снижать ставку не будем, - рассказала «КП» Ольга из Москвы.

Одно из объяснений: если пойти на поводу у клиента, можно лишиться части прибыли и создать невыгодный прецедент. Большинство людей ленивы, и далеко не все пойдут до конца. На это и рассчитывают менеджеры.

- На сегодня большинство банков крайне неохотно рефинансируют собственных клиентов, - говорит Сергей Гордейко. - Но некоторые все же стали понимать, что иначе у них всех заемщиков растащат. Это, как правило, не очень крупные банки. Для них отношения с клиентом важны. Поэтому спросить можно, хуже не будет.

Тем более что рекламные предложения других банков не всегда соответствуют действительности.

- У меня ипотека под 15% годовых, а многие банки предлагают от 11%. Вот и решила поменять, - рассказала Софья, живущая в Санкт-Петербурге. - Оказалось, что в рекламе указаны самые низкие ставки. Мне предложили 13,5%. Плюс заоблачную стоимость страховки - 58 тысяч рублей. Вместо 15 тысяч, которые плачу сейчас. И наконец, убили «выгодной акцией»: мол, мы вам снизим ставку до 11%, если заплатите комиссию в 120 тысяч рублей. В итоге снижение у меня получилось меньше тысячи рублей в месяц. Я решила, что нет смысла менять кредит, - лучше постараюсь досрочно его погасить.

Но есть и те, у кого все получилось.

- Поменял ипотеку в 15,5% на кредит наличными под 12%, - рассказал в эфире Радио «КП» Евгений из Екатеринбурга. - Зарплатный банк предложил, а я не смог отказаться. Заявку оформил онлайн, никакие документы не требовались. Через пару дней получил деньги и отправил на счет ипотеки. Потратился только на комиссию при переводе. Экономия на процентах - две тысячи рублей в месяц. На дороге не валяются, между прочим.

- Нужно два математических действия сделать, - говорит Сергей Макаров, замдиректора Института финансового планирования. - Во-первых, посчитать, сколько ты заплатишь процентов до конца срока договора. Во-вторых, узнать, какой будет сумма при более низкой ставке. Из разницы вычитаем все комиссии, переплаты по страховке и другие платежи. Получаем реальную выгоду в рублях и можем оценить, стоит ли она телодвижений.

Чтобы получить минимальную ставку, заемщик должен быть идеальным. Или близким к нему. Критериев у банков много. Главное - предоставить как можно больше информации о себе.

Считаем реальную экономию

ПОЛЕЗНАЯ ССЫЛКА

Кредитный калькулятор

http://credcalc.ru/

ВОПРОС НА ЗАСЫПКУ

Если банк лишился лицензии, я больше ничего никому не должен?

Нет, ваш непогашенный долг не исчезает даже после банкротства банка, он вместе с другим имуществом переходит к кредиторам банка: Агентству по страхованию вкладов, другому банку или организации. Долг выплатить придется. Новые реквизиты появляются на сайте АСВ (www.asv.org.ru/liquidation) - платите по ним и обязательно сохраняйте платежные документы. Если перестанете платить, ожидая официального извещения по почте, можете получить внушительный штраф за просрочку.

СОВЕТЫ «КП»

Алгоритм действий при рефинансировании

1. Обратитесь в свой банк с просьбой о рефинансировании. Чаще всего вас ждет отказ. Но попытка не пытка. Если повезет, хлопот будет меньше.

2. Подайте пакет документов в другие банки, где есть программы рефинансирования. Узнайте, какую ставку вам предложат и сколько нужно заплатить.

3. Сделайте расчет на кредитном калькуляторе. Как изменится ежемесячный взнос? И какая общая экономия будет за весь срок? Сравните другие платежи (страховка, комиссии, стоимость оценки и прочее) и дополнительные условия.

4. Изучите процедуру рефинансирования. Например, сколько времени придется потратить на переоформление. Решите для себя, стоят ли ваши усилия той экономии, которая получится.

5. Если все устраивает, начинайте процедуру. В этом случае вы заключаете договор со вторым банком, он выдает деньги для полного погашения кредита в первом или по вашему поручению перечисляет деньги в первый банк. В нем получаете справку, что долг закрыт. И платите по новому кредиту на более выгодных условиях.

! Сначала нужно все посчитать. Если безрассудно хватать в панике новые кредиты, чтобы оплатить старые, можно увязнуть в долговой яме.

Изменение процентов по банковским займам

КСТАТИ

Что делать, если не можешь платить?

Главное правило - надо обратиться в банк сразу же, пока не возникла просрочка. Это избавит от лишних неприятностей. Кредитной организации выгодно, чтобы клиенты платили вовремя и без перебоев. Если просрочка уже появилась, банк имеет право начислять пени и штрафы (они прописаны в договоре), передавать информацию в бюро кредитных историй. А если человек не платит больше трех месяцев, начинается процесс взыскания. Либо через собственную службу банка, либо через коллекторов, либо через судебных приставов.

Вот какие способы могут помочь:

Возьмите кредитные каникулы. Многие банки идут навстречу. Например, освобождают вас от выплаты тела долга на полгода или год.

Увеличьте срок кредита. Это поможет снизить ежемесячный платеж. Но если срок и так большой, это вряд ли поможет.

Если несколько кредитов, попробуйте объединить их в один. Это удобнее, чем вносить платежи в пять разных банков. Да и риск просрочки снизится.

Вносите хотя бы минимальную сумму на счет. Это докажет банку, что вы хотите отдавать кредит, просто пока нет возможности. Но это все равно будет считаться просрочкой. Поэтому лучше оформить снижение платежей документально.

Если платить невмоготу, а пени и штрафы уже запредельные, иного выхода нет - только персональное банкротство. Да, придется потратиться на юриста. Да, в ближайшие годы вы не сможете брать в долг в банках и занимать руководящие должности. Но, возможно, это лучше, чем жить в неоплатном долгу со всеми вытекающими.

P.S. Если у вас есть подтверждения, что вы стали получать меньше, принесите их в банк. Это может быть сокращение на работе, снижение зарплаты, ликвидация фирмы-работодателя, отпуск по уходу за ребенком.

www.kp.ru

7 способов, как уменьшить ставку по кредиту

Для начала разберёмся, чем руководствуются банки при назначении своих процентных ставок по кредитам. Можно выделить три ключевых фактора, влияющих на ставки. Далее, исходя из этих факторов, мы рассмотрим, как уменьшить процентную ставку по кредиту и возможно ли это сделать.

1

Во-первых, выдавая заёмные средства, финансовая организация всегда несёт определённые риски невозврата денег и чем выше для конкретной категории клиентов банк расценит такой риск, тем большие проценты он сможет им предложить. Ярчайшим примером являются экспресс-кредиты, для оформления которых требуется минимум документов. Кредитное учреждение имеет минимальные сведения о заёмщике, потому закладывает риски в ставку. Именно поэтому у быстрых займов она всегда наибольшая.

7 способов, как уменьшить ставку по кредиту

2

Во-вторых, срок кредитования. Чем срок больше, тем выше риск, что заёмщик не возвратит долг по целому ряду причин: болезнь, смерть, потеря работы и т.д. Поэтому при сроках до трёх лет размер ставки обычно ниже, нежели при более долгом периоде кредитования.

3

В-третьих, очень важным фактором, влияющим на рынок кредитования в целом, является ключевая ставка Банка России (смотрите актуальные данные он ключевой ставке Центробанка России на сегодня вверху нашего сайта), которая может меняться несколько раз в году. О ней особого смысла говорить нет, поскольку повлиять на решения ЦБ простые граждане не могут. А вот понижение рисков для банков способно уменьшить ставку по займам. Рассмотрим 7 способов.

Как уменьшить ставку по кредиту

Естественно, каждый клиент банка, который хочет получить денежный займ, ищет возможность уменьшить процентную ставку по кредиту. Это заключается либо в самой программе кредитования, либо в дополнительных условиях, которые предлагает банк. Каждый выбирает то, что ему максимально выгодно подходит.

Давайте рассмотрим, самые важные аспекты, которые помогут снизить процентную ставку в банке, при заключении кредитного договора.

Расширенный комплект документации

Чем больше документов представит потенциальный заёмщик, тем меньше возникнет у банка сомнений в благонадёжности и платёжеспособности соискателя кредита. Риск невозврата рассматривается как незначительный, в связи с чем ставка по ссуде может быть снижена. Такими бумагами могут быть, к примеру, документы о владении автомобилями и другим имуществом, справки о дополнительных доходах, дипломы и т.п.

Страховка

Как уже говорилось, банки закладывают в ставку по кредиту риски, которые связаны с разными непредвиденными обстоятельствами. Они могут быть снижены при помощи страхования здоровья, жизни, трудоспособности. И хотя клиент не обязан при оформлении кредита покупать полис у страховой компании, многие банки рекомендуют одновременно с заключением ссудного договора также подумать и о личном страховании жизни — это поможет снизить проценты по займу.

Не забывайте, что банковскую страховку вы всегда сможете вернуть. Читайте подробнее про возврат страховки по кредиту.

Поручительство

Опять же, для уменьшения риска невыплат привлекаются поручители по кредиту, которые документально подтверждают согласие обслуживать заём в случае, если основной заёмщик будет уклоняться от своих обязательств. Некоторые финорганизации ограничивают круг людей, которые могут выступать поручителями по договору, а требования к ним предъявляются точно такие же, как и к основным заёмщикам.

Если вы решите привлечь своего родственника, знакомого или другое физическое лицо для поручительства по вашему кредиту, то заблаговременно объясните ему все обязанности в этом качестве. Узнайте подробнее про ответственность поручителей по кредиту здесь.

Положительная кредитная репутация

О такой репутации свидетельствует содержание кредитной истории. Если у человека это содержание безупречно (или хотя бы не испорчено длительными пропусками платежей), банкиры оказывают больше доверия такому клиенту, будучи уверенными в его финансовой дисциплине и платёжеспособности, поэтому могут снизить для него процентную ставку по кредиту.

Если у вас проблема с кредитной репутацией, то мало того, что ставку вам не уменьшат, скорее всего ссуду просто не одобрят. Поэтому рекомендуем прочитать, как исправить кредитную историю hbon.ru/kak-ispravit-ploxuyu-kreditnuyu-istoriyu.

Комплексное обслуживание в банках

Ещё одним методом снижения кредитных процентов может явиться комплексное обслуживание. Задача — стать для банкиров ценным клиентом, тесно взаимодействующим с кредитной организацией. Так что открытие счёта, оформление карты, участие в акциях финучреждения (к примеру, «пригласи друга») — всё это способно превратиться в выгодные взаимоотношения между заёмщиком и кредитором. Рассчитывая на дальнейшее сотрудничество, банк может выдать средства на льготных условиях по средствам снижения процентов по кредиту.

Акции и специальные программы

Для привлечения новых клиентов финансовые учреждения зачастую устраивают различные акции, по которым предлагают кредиты по заниженным ставкам или с облегчёнными требованиями. Поэтому рекомендуется следить за новыми предложениями банков.

Также многие кредитные учреждения разрабатывают специальные программы определённым категориям населения (военным, пенсионерам, учителям). К примеру, кредиты для пенсионеров в Россельхозбанке http://hbon.ru/kredit-pensioneram-v-rosselxozbanke.

Рефинансирование долга

Если вы уже имеете кредит, можно попытаться его рефинансировать, то есть оформить новый заём для погашения действующего (либо действующих кредитов), но с более выгодными условиями. Рефинансирование проводится как в той же кредитной организации, так и в сторонней. Но здесь нужно внимательно оценить условия новой ссуды и посчитать, на самом ли деле она выгодна. Иначе труд и время будут потрачены впустую, а ожидаемого результата не будет. Рекомендуем прочитать подробнее про рефинансирование кредитов других банков.

hbon.ru