Испорченная кредитная история как исправить — советы финансовой грамотности. Испорченная кредитная история

Испорченная кредитная история как исправить

Содержание материала

Теоретически банковские кредиты сегодня доступны каждому совершеннолетнему гражданину страны, однако на самом деле это не совсем так. На практике, для того чтобы получить займ, человек должен соответствовать целому ряду критериев, один из которых – это хорошая кредитная история (КИ).

Испорченная кредитная история как исправить

Итак, что же представляет собой КИ, и существуют ли способы для ее исправления?

Что такое кредитная история?

Кредитная история – это данные о выполнении конкретным заемщиком своих обязательств перед банками, в которых он когда-либо брал ссуды. Она хранится в соответствующих организациях, которые называются БКИ (Бюро кредитных историй), и поступает туда исключительно с согласия заемщика.

Бюро кредитных историй

Сегодня в России существует более 20-ти БКИ, однако большинство всех существующих КИ хранятся в трех из них:

- Национальное бюро кредитных историй;

- БКИ «Эквифакс Кредит Сервисиз»;

- Объединенное кредитное бюро.

Ознакомиться с ней может как сам заемщик, так и любая кредитная организация с его согласия – за небольшую сумму клиент получает кредитный отчет за определенный период времени, в котором отражается данные обо всех его займах и платежах.

В каких случаях КИ считается плохой?

В каких случаях КИ считается плохой

Основная часть отчета по КИ содержит следующую информацию:

- сумма кредитов, которая была выдана заемщику за определенный период;

- сроки кредитования;

- наличие просрочек или несвоевременных выплат;

- наличие судебных разбирательств, связанных с невыплатами, их результаты и т.д.

При этом своевременность платежей в КИ имеет определенное цветовое обозначение: например, оплата точно в срок – зеленый цвет, просрочка от 30 до 59 дней – оранжевый, просрочка более 120 дней – красный, взыскание оплаты посредством залога – темно-серый, безнадежный долг – черный. То есть, самой плохой считается «темно-серая» или «черная» КИ, однако некоторые банки могут отказать в кредите даже тем заемщикам, у которых есть неоднократные просрочки от 5 до 30 дней.

КИ

Следует отметить, что неблагонадежными клиентами считаются не только злостные неплательщики, но и те, у кого кредитная история абсолютно пуста – в таких случаях вероятность отказа в получении займа наиболее велика.

Можно ли исправить кредитную историю?

Полностью исправить или тем более удалить плохую КИ, к сожалению, невозможно – хранение и передача информации строго регулируется законом, и Центробанк не допускает каких-либо противоправных действий в отношении нее. Поэтому те многочисленные «специалисты», которые предлагают клиентам стереть КИ или заменить ее «идеальной» за определенную сумму, являются обычными мошенниками. А вот слегка подправить информацию о своих прошлых кредитах и просрочках вполне возможно, причем для этого существует сразу несколько разных способов.

Можно ли исправить кредитную историю

Способ №1

Самый простой и малозатратный способ – это выждать определенный период (обычно около трех лет). Как правило, при запросе информации финансовые учреждения указывают именно этот промежуток времени, поэтому если за последние три года у клиента были только вовремя выплаченные кредиты, его КИ можно считать положительной. Основной недостаток этого способа очевиден – он не подойдет тем, кому деньги нужны, как говорится, здесь и сейчас.

Способ №2

Хороший вариант для тех, чья КИ была испорчена в результате внесения в нее ошибочных данных. К сожалению, такая ситуация совсем нередка – например, информация о просрочках часто попадает в отчеты однофамильцев. Кроме того, многие заемщики, внося окончательный платеж, не обращают внимания на мелкие копейки, которые остаются на счете. На самом же деле они являются долгом, и в итоге могут вылиться в достаточно серьезный штраф.

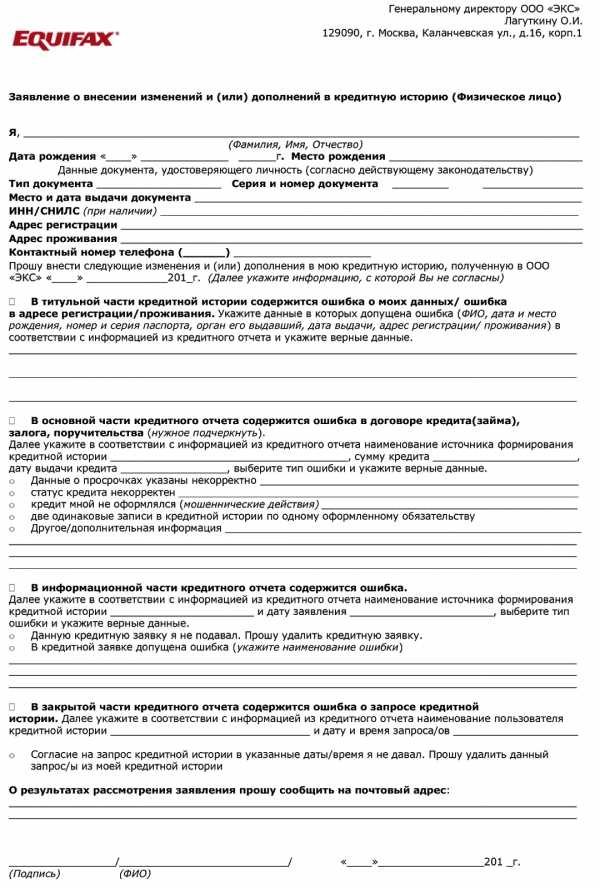

Чтобы исправить ошибку в истории нужно написать соответствующее заявление в бюро с требованием проверить данные. Бюро рассматривает заявку в течение месяца и при необходимости вносит соответствующие коррективы. Важно отметить, что организации рассматривают такие заявки всего один раз, и если клиент не удовлетворен результатами, ему придется доказывать свою правоту через суд.

Способ №3

Данный способ заключается в том, чтобы улучшить свою КИ с помощью нового займа, возвращенного точно в срок. Это может покупка товара в рассрочку, кредит в каком-нибудь небольшом банке или самый популярный вариант, то есть микрокредит. Минус такого варианта заключается в том, что организации, предоставляющие подобные услуги, отличаются довольно высокой процентной ставкой (в среднем 1% в день), а также ограниченной суммой займа и небольшим периодом его возврата.

Можно ли исправить кредитную историю

Самые популярные микрокредитные организации, предоставляющие займы клиентам с плохой КИ

| Moneyman | От 1500 до 15 тыс. р. | От 5 до 31 дня | 1-1,5% | Максимум 30 мин. |

| Займо.ру | От 2 до 20 тыс. р. | От 7 до 30 дней | 1,5% | До 15 мин. |

| Platiza | От 100 до 15 тыс.р. | До 30 дней | 2-4% | От 5 мин. до нескольких дней |

| Ezaem | От 2 до 20 тыс.р. | От 7 до 30 дней | 2% | До 15 мин. |

Еще один нюанс заключается в том, что далеко не все МФО сообщают данные о возвращенных ссудах в БКИ, поэтому данную информацию лучше всего уточнить у представителей организации.

Одна из кредитных организаций

Кроме того, сегодня существуют организации, которые предлагают клиентам подобную схему быстрого исправления КИ – то есть, человек берет займ у одного из партнеров такой компании, после чего возвращает его точно в срок, а сотрудники организации сообщают об этом во все крупные БКИ. Обращаясь в одну из таких компаний, следует проявлять большую осторожность, так как существует очень большой риск стать жертвой мошенников.

Способ №4

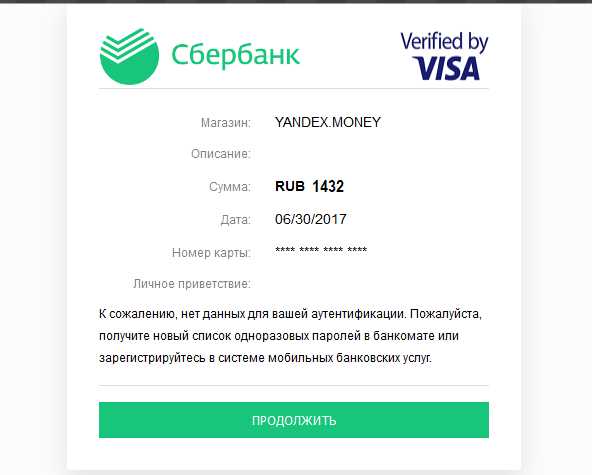

Испорченную КИ можно попробовать исправить с помощью нескольких кредитных карт с определенным беспроцентным периодом – такие карты можно оформить, например, в банке Тинькофф, Ренессанс Кредит и т.д. Суть этого способа заключается в том, что деньги нужно будет просто время от времени перечислять с одной карты на другую, благодаря чему кредитную историю можно заметно улучшить буквально за несколько месяцев.

Кредитная карта

Следует отметить, что подобный способ исправления КИ вполне законен, а потратиться придется только на комиссию банков или электронных платежных систем за перевод денег.

Способ №5

При получении ссуды нельзя забывать о том, что финансовые учреждения интересуют не только сухие цифры из кредитного отчета, но и реальные факты из жизни клиентов. То есть, клиент может попробовать убедить работников банка в том, что его финансовая ситуация изменилась в лучшую сторону.

Например, можно принести справку о повышении зарплаты, чеки на крупные покупки, вовремя оплаченные счета за коммунальные услуги и т.д. Иногда хороший результат дает предъявление доказательств того, что просрочки выплат произошли по причине временной потери клиентом работоспособности. Во всех подобных случаях кредитная организация может пойти заемщику навстречу и дать ему ссуду даже при наличии плохой кредитной истории. Кроме того, если у клиента есть открытый кредит с несколькими просрочками, лучше всего договориться с финансистами о реструктуризации долга – тогда данные о просроченных платежах в КИ не попадут.

Испорченная кредитная история относится к тем неприятностям, которые легче предупредить, чем решать, поэтому прежде чем брать кредит в банке, следует тщательно рассчитать свои финансовые силы и точно выполнять все условия займа.

bank-explorer.ru

узнайте какая у вас КИ

Если вам отказывают в выдаче кредита, возможно, дело в испорченной кредитной истории. Испорченная кредитная история — ее может испортить кредитор, мошенники и сам заемщик. В статье разберем каждую причину.

Если вам отказывают в выдаче кредита, возможно, дело в испорченной кредитной истории. Испорченная кредитная история — ее может испортить кредитор, мошенники и сам заемщик. В статье разберем каждую причину.

Кредитная история — документ, в котором фиксируется ваше поведение как заемщика. Кредитная история есть у каждого, кто хоть раз обращался за кредитом, даже если его не одобрили. Когда вы приходите в банк за кредитом, сотрудник банка оценивает вас в том числе по кредитной истории.

Вина кредитора или БКИ

Сотрудники банков и МФО ведут карточки заемщиков. Данные из карточек передаются в бюро кредитных историй (БКИ), а затем попадает в кредитную историю.

Если сотрудник банка ошибется при заполнении карточки, например, не укажет, что вы закрыли кредит, то и в кредитной истории кредит будет числиться открытым или даже просроченным.

Технические сбои тоже могут исказить данные в кредитной истории. Так, «Ренессанс Кредит» искажал кредитную историю клиенту в течение нескольких лет, списывая платежи по кредиту с нарушением графика. Задержки банка заносились в кредитную историю как просрочки.

Еще случается задвоение профиля. В этом случае кредитная история одного человека ошибочно присваивается другому — полному однофамильцу. В зоне риска люди с популярными фамилиями, например, Ивановы, Андреевы, Кузнецовы.

Кредитный брокер Светлана Казаринова рассказала случай про задвоение профиля. К ней обратился некто Кузнецов, которому отказывали все банки. Заемщик утверждал, что всегда исправно платил кредиты. Запросили его кредитную историю и увидели просрочки платежей по нескольким кредитам. Один долг даже дошел до судебных приставов. Оказалось, что из-за технической неисправности в кредитную историю Кузнецова попали займы однофамильца из другого региона.

Фрагмент отзыва Кузнецова о работе Светланы Казариновой:

Что делать

Запросите кредитную историю. Проверьте, соответствует ли информация действительности. Если найдете ошибки, обратитесь к кредитору. Сообщите ему об ошибке и попросите исправить. Сразу подготовьте доказательства: чеки, квитанции, выписки. Банк обязан рассмотреть ваше заявление в течение 30 дней.

Если кредитор откажется исправлять данные или проигнорирует просьбу, обратитесь в БКИ, в котором вы запросили кредитную историю. Расскажите сотруднику БКИ об ошибке и нежелании кредитора ее исправлять. Бюро напрямую обратится к кредитору и разберется в ситуации.

Образец заявления в БКИ Эквифакс

Мошенники

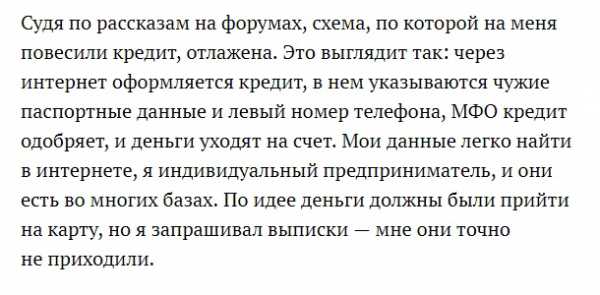

Мошенники могут взять кредит на утерянный паспорт или на его копию. Разумеется, выплачивать такой кредит они не будут — в кредитной истории появится просрочка. Если кредитор найдет ваши контактные данные, то сообщит о долге. В противном случае вы будете жить в неведении, пока не проверите кредитную историю.

Предприниматель из Санкт-Петербурга предполагает, как мошенники взяли кредит на его имя

С развитием онлайн-кредитования у мошенников появляются новые способы незаконного кредитования. Раньше они либо подделывали паспорта, либо искали сообщников в банках или МФО. Сейчас микрокредитные организации дают займы через интернет без встречи с заемщиком.

Что делать

Если вы увидели в кредитной истории чужой кредит или вам звонят с требованием погасить неизвестный долг, скорее всего, вы столкнулись с мошенничеством.

Первое правило — не платите. Это не ваш долг и не вам за него отвечать.

Найдите в кредитной истории кредиторов, которые выдали деньги мошенникам. В найденных организациях попросите вашу карточку и проверьте паспортные данные. При совпадении данных пишите заявление.

Напишите заявление в полицию для возбуждения уголовного дела по статье 327 (подделка документов) или 159 (мошенничество) УК РФ.

Идите в суд, если кредитор настаивает на вашей причастности к кредиту.

Вина заемщика

Вы проверили кредитную историю, не нашли в ней неточностей и незнакомых займов. Но кредиты все равно не одобряют. Как в таком случае установить причину?

Просрочки

В первую очередь проверьте активные просрочки платежей. Вы найдете их на первой странице кредитной истории.

Первая страница кредитной истории НБКИ

Чтобы найти кредиторов, которым вы просрочили платежи, перейдите к разделу «Счета». Здесь указаны все выданные кредиты. Найдите активные и посмотрите на графики платежей из цветных квадратов. Если все квадраты зеленые — все в порядке, просрочек нет. Если желтые, оранжевые, красные или черные — вы просрочили платежи.

Чем темнее цвет, тем больше просрочка. Серые квадраты — банк в эти месяцы не передавал сведения в БКИ

Просрочки в закрытых кредитах тоже негативно сказываются на репутации заемщика. Особенно плохи просрочки, которые:

- допущены менее двух лет назад;

- продолжительностью дольше 30 дней;

- если после последнего просроченного кредита не выплачен другой, без проссрочек.

Микрозаймы и заявки на кредит

Даже если вы исправно выплачиваете заемные деньги, кредитную историю можно испортить частыми обращениями в микрофинансовые компании и заявками на кредиты.

К микрозаймам банки настороженно относятся, потому что они сигнализируют о финансовых трудностях. Если микрозаймов не больше двух в год — беспокоиться не стоит. Если больше, банк решит, что у вас нестабильная финансовая ситуация или вы не умеете планировать траты. Такому заемщику откажут.

Опасно обращаться за кредитом сразу в несколько банков — это фиксируется в кредитной истории. Банк увидит, что заемщик за неделю попытался получить деньги сразу у пяти кредиторов. Этот заемщик либо ищет лучшие условия по кредиту, либо ему срочно нужны деньги. Для подстраховки банк выбирает худший сценарий (острая нужда в деньгах), поэтому отказывает.

Вы можете увидеть свои заявки на кредиты в Информационной части кредитной истории:

Получить кредитную историю

Что делать

Первым делом погасите открытые задолженности платежей по кредитам. Каждый месяц просрочки ухудшает репутация заемщика.

Закрытые просрочки «лечатся» временем и новыми кредитами. С каждым годом значимость просрочки снижается, а шансы на кредит увеличиваются. Чтобы ускорить процесс восстановления кредитной репутации, возьмите кредит на товар (POS-кредит) или кредитную карту. Для этих кредитных продуктов к заемщикам не очень высокие требования.

Образцово выплатите POS-кредит: без просрочек и опережения платежей. Опережение играет против вас. Чем быстрее вы погасите кредит, тем меньше «зеленых квадратиков» появится в кредитной истории. Банк не сможет оценить вашу платежную дисциплину на длинной дистанции. Поэтому для восстановления кредитной возвращайте деньги строго по графику.

Для кредитной карты важна регулярность. Активно пользуйтесь ей в течение года — это поправит вашу кредитную репутацию.

Испорченная кредитная история: памятка по исправлению

Если планируете в ближайшем будущем брать крупный кредит или уже получаете отказы, загляните в кредитную историю. Возможно, у вас испорченная кредитная история.

Если встретите ошибки (закрытый кредит числиться открытым или просроченным), связывайтесь с кредитором и вместе с ним разбирайтесь в проблеме. Возможно, кредитор откажется разбираться. Тогда обращайтесь в БКИ: напишите заявление и приложите доказательства ошибки. Действуйте по такой же схеме, если встретите в кредитной истории чужие кредиты. Это могут быть происки мошенников. Если факт мошенничества подтвердится, пишите заявление в полицию.

Если кредитная история испорчена по вашей вине, заявления не помогут. Придется восстанавливать репутацию:

- Погасите открытые просрочки платежей.

- Перекройте просрочки в прошлом POS-кредитами и выплатами по кредитной карте.

- Не обращайтесь за кредитом чаще трех раз в месяц и не частите с микрозаймами. Один–два микрозайма в год для банков некритичны, но при большем количестве шансы на кредитование резко снижаются.

finansoviyblog.ru

Испорченная кредитная история - что это такое? Где взять кредит с плохой кредитной истории

С понятием «кредит» знакомы многие люди. В большинстве семей хоть один человек брал деньги в долг у финансовых организаций. Но не всегда заемщик адекватно оценивает свои возможности, вследствие чего возникают просрочки и непогашенные счета. Невыполнение своих обязательств приводит к испорченной кредитной истории, что в дальнейшем сводит к минимуму вероятность одобрения следующей ссуды. Помимо этого, банк имеет право начислять штрафы и пени, их придется оплатить вместе с взятой суммой и процентами.

Экскурс в историю

История кредитования началась еще в III веке до н. э., на территории древнего Египта. Тогда взаймы брали только в случае крайней необходимости, а при невозможности вернуть долг заемщик попадал в рабство.

В России одалживать деньги изначально стали ростовщики, они брали высокие проценты за свои услуги, к ним обращались как крестьяне, так и обедневшие дворяне. Неоплата такого займа могла привести в долговую яму, а крестьяне были вынуждены становится пожизненными батраками.

В XVIII веке начали появляться первые государственные банки, их ссудный процент был значительно ниже, чем у ростовщиков, но не все могли получить там необходимый заем. Предпочтение отдавалось помещикам и торговцам. В то же время государство запретило частные займы с получением на этом прибыли. И только спустя столетие был открыт Крестьянский поземельный банк, где простые люди могли взять ссуду на покупку земли у помещиков.

Что такое кредитная история

Кредитная история - это финансовое досье человека. Каждый гражданин, который хоть раз брал заем или обращался за ним, но не получил деньги, имеет ее. Что такое плохая кредитная история?

Изначально, если у человека не было займов, она нулевая. После получения первого кредита и успешного выполнения своих обязательств, она становится положительной. Если же заемщик регулярно задерживает платежи или вовсе перестал платить, его досье портится.

- В кредитной истории хранится информация о всех погашенных займах и о тех, которые есть на данный момент. Систематический сбор этих данных в России начался с 2005 года.

- Бюро кредитных историй фиксирует все обращения в финансовые организации и решения по заявкам.

- Также в досье содержатся сведения об организациях, запрашивающих просмотр КИ.

- Каждый заем имеет подробные сведения о количестве обязательных платежей, их своевременном погашении и статусе долга.

- Дополнительно в досье прописаны Ф. И. О. гражданина, адрес прописки и проживания, данные паспорта и номера телефонов.

- Иногда в КИ включают также неисполненные обязательства по долгам ЖКХ и алиментам.

Организация может получить доступ к кредитной истории только с согласия заемщика. А согласие подтверждается при помощи обычной или электронной подписи.

Бюро кредитных историй

На июль 2018 государственный реестр Центробанка насчитывает 13 организаций, занимающихся сбором информации по кредитам россиян. Наиболее крупные и популярные из них:

- НБКИ;

- "Эквифакс";

- Объединенное кредитное бюро;

- "Русский Стандарт".

Бюро могут содержать неполную информацию обо всех займах человека, потому что каждая банковская организация сотрудничает с разными учреждениями. Из-за этого может случится так, что кредитор не увидит какой-либо непогашенный долг заемщика. Но все кредитные и микрофинансовые организации, имеющие государственную лицензию, обязаны вносить изменяющиеся сведения в течении 10 дней с конкретного момента.

Кредитные истории хранятся в бюро в течении 10 лет после последних изменений.

Как узнать, испорчена ли моя кредитная история?

Финансовая грамотность в России пока на низком уровне, и многие заемщики не знают, что они так же, как и кредиторы, могут узнать свою кредитную репутацию. Это право пригодится, чтобы понять, по какой причине заимодавцы отказывают в ссуде или для исправления неверной информации.

Любой человек имеет право один раз в год получить свое досье бесплатно. Для этого ему первоначально необходимо узнать, в каком бюро оно хранится. Сделать это можно, обратившись в Центральный каталог:

- Физическое лицо, узнав требуемую информацию, может отправить запрос через Интернет в Центральный банк с использованием специального кода, действующего как пин-код.

- Возможен вариант получения информации через кредитные и микрофинансовые организации, кредитные кооперативы и нотариуса. В таком случае предоставление кода субъекта не является обязательным.

Многие банки и МФО предоставляют услугу платного получения своей истории. Эту процедуру можно повторять столько раз, сколько понадобится. В некоторых кредитных организациях это осуществляется через личный кабинет.

Существует множество онлайн-посредников, которые за оговоренную плату помогут человеку узнать, испорченная кредитная история у него или нет. Эти сайты выполняют такую же функцию, как и банки: отправляют запрос, но никак влиять на сложившееся положение они не могут.

Причины испорченной КИ

Финансовая репутация меняется от разных обстоятельств, и не все они зависят от дебитора. Не обязательно быть злостным неплательщиком, чтобы иметь испорченную кредитную историю. Чтобы исправить ее, необходимо знать причину отрицательного статуса:

- Невыполнение финансовых обязательств — это постоянные длительные просрочки и долги, по которым оплата не производится вовсе.

- Частые обращения и много заявок на займы за короткий промежуток времени. Банки считают тревожной тенденцию, когда клиент постоянно обращается за деньгами в долг, подозревая у него нестабильное финансовое положение и неответственное отношение к деньгам.

- Часто кредитные организации даже не рассматривают заемщика, если перед этим ему было отказано в нескольких учреждениях.

- Преждевременное погашение долга. Банкиры получают проценты от выданных в долг денег, чем быстрее клиент вернет ссуду, тем меньше выгоды получит другая сторона договора. Иногда кредиторы рассматривают эту причину, как неумение контрагента рассчитывать свои финансы правильно.

- Большая кредитная нагрузка. Для комфортного погашения займов физическое лицо не должно тратить на оплату больше 30-40 % дохода. Банки и МФО проверяют реальное финансовое положение клиента, закредитованность негативно отражается на кредитной истории.

- Испорченные кредитные истории банками. Обычно здесь играет роль человеческий фактор - менеджер финансовой организации забыл передать данные о погашении, не списали вовремя остаток по кредиту и т. д. Встречаются ситуации, когда сотрудники банков делали опечатку в имени или данных паспорта, после чего долг записывался на постороннего человека.

Варианты исправления

В некоторых случаях возможно исправление испорченной кредитной истории. Что делать, подскажет причина отказа. Но в любой ситуации репутация поправится не сразу.

- Если заимодавец отказывает из-за постоянных просрочек, нужно показать свое исправление. Для этого требуется на протяжении не менее полугода вовремя вносить ежемесячные платежи. Допускается взятие небольшого займа и погашение его в срок, но не преждевременно. Несколько таких ссуд создадут положительную динамику в испорченной кредитной истории.

- Причина множества заявок решается просто - на какое-то время лучше воздержаться от обращений в банковские учреждения.

- Не рекомендуется гасить долгосрочные кредиты раньше, чем через полгода после оформления. Если нужна большая сумма в долг, рекомендуется первоначально взять маленькую ссуду на длительный срок и погасить ее согласно графику платежей.

- Чтобы снизить финансовую нагрузку, следует до просрочек обратиться за рефинансированием займов в организацию, осуществляющую такую услугу.

- Если ошибка была совершена банком, необходимо составить заявление с указанием проблемы и отправить почтой в бюро кредитных историй. Эта организация передаст претензию кредитору, после чего вопрос будет решен в пользу одного из участников договора.

Как и где взять кредит с плохой кредитной историей?

Финансовых организаций много, все они борются за клиентов, поэтому иногда готовы давать послабления даже заемщикам с отрицательной кредитной историей. Естественно, решающую роль играют причины такого статуса. Но найти вариант можно практически всегда.

Так где взять кредит с плохой кредитной историей человеку, имеющему проблемы с ответственностью по отношению к своим обязательствам?

- Маленькие и молодые банк. Таким организациям тяжело соперничать с акулами финансовой отрасли, они лояльнее относятся к своим клиентам.

- Оформление кредитной карты. Вряд ли будет одобрен большой лимит, но показав свою надежность, со временем можно рассчитывать на его повышение. Банки предъявляют минимальные требования к заявкам на этот продукт.

- Товарный кредит. Для подачи заявки требуется только паспорт, а кредитную историю проверяют по скорингу, детально изучать ее не будут.

- Микрофинансовые компании выдают и клиентам с испорченной кредитной историей срочные займы. Риск невозврата заложен в их высоких процентных ставках.

- Кредитные брокеры подбирают широкий перечень финансовых организаций и продуктов, часто они обращаются и к частным заимодавцам.

Чем невыгодна плохая КИ

Чаще всего отрицательное кредитное досье по причине просрочек и неуплаты образовывается у молодых людей, которые не относятся серьезно к возможным последствиям.

Иногда ошибки молодости могут вредить в будущем. Вероятно, что, повзрослев и женившись, новоиспеченные муж и жена захотят приобрести жилье. Рассчитывать на ипотечный кредит с испорченной кредитной историей не стоит, так как информацию по таким заявкам проверяют очень строго.

Так же произойдет в любой непредвиденной сложной ситуации, требующей денег, - крупная организация не одобрит ссуду.

Существует вероятность, что при устройстве на работу, служба безопасности не пропустит должника, особенно если он претендует на руководящую должность или место, дающее доступ к финансовым ресурсам.

Велик и процент отказа в полисе у страховых компаний. Ненадежный клиент может сымитировать ДТП или несчастный случай.

Осторожно, мошенники!

В ситуации, когда должник все перепробовал, деньги нужны, а получить кредит с испорченной кредитной историей не выходит, велик риск нарваться на мошенников, которые пользуются неграмотностью и тяжелой ситуацией человека.

Мошенники будут уверять, что могут внести изменения в КИ, или же предложат помочь с одобрением займа, аргументируя тем, что у них есть свои люди в банках. Действительно, в некоторых не запущенных ситуациях кто-то может повлиять на то, что служба безопасности кредитной организации закроет глаза и пропустит должника. Но это значит, что заемщик с таким же успехом может попробовать и сам, не отдавая баснословные откаты.

Во всех других случаях, когда просят выслать документы или заплатить деньги наперед, следует сразу же прекращать диалог, а еще лучше заявлять в полицию.

Получить заем с возможно и с подпорченной КИ, но для этого придется направить силы на ее исправление и подождать. Пока же лучше всего обратиться за деньгами в долг к родственникам, которые точно не потребуют проценты.

fb.ru

Испорченная кредитная история

Бывают случаи, когда гражданин, еще ни разу не оформлявший в банке кредит, уже имеет плохую кредитную историю. Как такое может произойти? Сейчас не будем брать во внимание те неприятные ситуации, когда мошенники берут кредиты по чужим паспортам, украденным или потерянным. В этих случаях доказать свою невиновность можно только через суд. Рассмотрим несколько других вариантов, в результате которых может быть испорчена кредитная история.

Почему кредитная история испорчена?

Одной из причин отказа, как ни странно, может быть то, что вам уже отказали в кредите в нескольких банках. И все эти ваши визиты зафиксированы в вашей кредитной истории. Банкир, бегло просмотрев ваше досье и увидев, что там уже есть 2–3 отказа, скорей всего, тоже откажет, не пытаясь разобраться в причинах.

Вторая причина, по которой вам могут отказать в кредите – это ваша задолженность по мобильному телефону. В настоящее время Бюро Кредитных Историй (БКИ) активно сотрудничает с операторами мобильной связи. Наличие такой задолженности, не погашенной даже после письменного предупреждения оператора, подпортит вашу кредитную историю еще до обращения в банк. В скором будущем БКИ планирует начать сотрудничество и с конторами ЖКХ. Тогда отказов в получении кредитов будет еще больше.

В целом кредитная задолженность россиян в последние годы выросла до критических масштабов. Если поделить всю сумму задолженности на число россиян, достигших совершеннолетия, то на одного человека приходится, где-то около 30000 рублей. Банки очень обеспокоены сложившейся ситуацией, в связи с этим они ужесточают требования к потенциальному заёмщику.Однако, не смотря ни на что, банки единодушны во мнении, что далеко не всех задолжников можно назвать злостными (которым точно уже ни один банк не даст кредит). Многие попадают в этот разряд в силу сложившихся жизненных обстоятельств. Вот к ним у банков отношение несколько другое. Разобравшись в каждом конкретном случае, они могут пойти навстречу и предложить несколько вариант для улучшения своего положения.

Реструктуризация долга

Предположим, вы добросовестно платили, но обстоятельства изменились в худшую сторону (потеряли работу, умер кормилец семьи и пр.) или просто не рассчитали свои возможности, то надо писать заявление в банк и описать сложившуюся ситуацию. Банк вправе сделать вам реструктуризацию долга либо отсрочку платежа. Таким образом, у вас появится возможность если не улучшить кредитную историю, то хотя бы её «подчистить». В некоторых случаях, когда у вас есть один или несколько незакрытых кредитов, банковская организация может оказать вам и такую услугу, как рефинансирование. Другими словами, банк оплачивает вашу задолженность в другом банке, а вам предоставляет новый кредит на более выгодных для вас условиях, действуя по принципу «Один новый кредит лучше, чем два старых».

Улучшение кредитной истории

Иногда бывает так, что у вас была небольшая задолженность, но вы её хоть с опозданием, но погасили, а запись в кредитной истории всё равно осталась. В этом случае вы можете написать заявление на оформление вам кредитной карты с небольшим лимитом и начать активно ею пользоваться, не забывая вовремя погашать ежемесячные платежи. Через некоторое время, увидев, что вы стали добросовестным плательщиком, банк повысит лимит карты. Это будет означать, что кредитная история улучшилась. И ваша задача теперь не испортить её снова.

Можно ли получить новый кредит?

Если же Вам пришлось обратиться в банк за новым кредитом, что бы погасить задолженность по уже существующему просроченному кредиту, следует понимать, что в некоторых случаях банки идут на уступки, но на это могут рассчитывать далеко не все должники. Каждое заявление рассматривается в индивидуальном порядке. В первую очередь банк берет во внимание вашу зарплату и то, востребованная ли у вас профессия и не намечается ли в организации, где вы работаете, сокращение штата сотрудников.

Так же имеет значение размер проблемного кредита и срок, на который он был взят. Всё это в совокупности влияет на окончательное решение банка. Но чтобы банк пошел вам на встречу, вам самим надо вовремя сделать визит в банк и предупредить его о своей временной неплатежеспособности. В противном случае вы, как минимум, рискуете навсегда испортить свою кредитную историю, со всеми вытекающими последствиями.

Похожие статьи:

Both comments and pings are currently closed.

money209.com

Как улучшить кредитную историю если она испорчена

Кредитная история представляет собой данные, которые необходимы человеку для оформления займа. Стоит обратить внимание, что тут содержится также информация обо всех кредитных договорах, которые были заключены ранее.

Кредитная история представляет собой данные, которые необходимы человеку для оформления займа. Стоит обратить внимание, что тут содержится также информация обо всех кредитных договорах, которые были заключены ранее.

Тут подробные сведения о заемщиках, об изменениях договоров, судебных разбирательствах в этой теме, а также о самих организациях выдавших кредит и, непосредственно, подробно об исполнении обязательств.

- Все личные и паспортные данные, ИНН и номер страхового свидетельства.

- Место регистрации и фактический адрес, сколько и на какой срок взят займ, данные о внесении изменений в договор (если были), дата и сумма фактического исполнения; решение и сведения судебного производства по возникновению споров при исполнении обязательств. Индивидуальный рейтинг заёмщика

- Сведения об организациях, которые подали информацию о заемщике, или о тех, кто запрашивал эту информацию.

Как испортить кредитную историю

Хорошая кредитная история представляет собой сведения, что заемщик всегда вовремя по платежам гасил свои долги. Испорченной она становится в случае возникновения даже малейшей задолженности.

Не важно, были ли уважительные причины или же простая забывчивость: КИ уже испорчена.

Интересным является то, что кредитная история будет испорченна и в том случае, если наоборот все займы выплачивать раньше времени. Это намного выгоднее для самого заемщика, но банки недополучают прибыли по процентам и стараются избегать подобных вариантов.

Испорченная кредитная история является главной причиной, для того, чтобы любой банк или другая финансовая организация отказала в выдаче кредита/займа. КИ становится испорченной, когда заёмщик задерживает выплаты на долгий срок, вносит суммы, меньше, чем указаны в договоре или перестаёт вовсе платить банку.

Бывает такое, что человек выплатил все вовремя и в полном объёме, но при попытке взять новый кредит, он получает отказы во всех банках. В таком случае, нужно проверить свою КИ. Случается такое, что у людей имеющих одно имя и фамилию, которые родились в один день, КИ на сайте БКИ одинаковая.

Поэтому, раз в год каждый человек может заказать выписку из БКИ, для того чтобы убедиться, что его кредитная история хорошая, и мошенники не взяли ни каких займов на чужие данные.

Способы получения данных о своей кредитной истории:

- Через интернет:

- Есть много фирм посредников, которые оказывают такие услуги, здесь получить выписку можно быстро, но дорого. Главное не нарваться на мошенников, которые могут воспользоваться вашими персональными данными.

- Через сайты БКИ. Такой способ займет много времени, но он надежный. Для начала нужно зарегистрироваться на сайте, далее пройти подтверждение личности и только потом получить отчет на электронную почту.

- Через банки:

- В любом баке есть кредитный отдел, где сотрудники скажут, где можно проверить КИ или сами предоставят выписку из НБКИ.

- Через каталог кредитных историй Центробанка.

Узнать КИ можно, если имеется код субъекта КИ. Нужно обратиться к партнерам, перейдя на сайт Агентства Кредитной истории. Для начала нужно зарегистрироваться, затем войти в личный кабинет, подтвердить свою личность (способы указаны на сайте), внести средства для оплаты отчета.

И последнее: снова открываем страничку НБКИ, с полученной информацией.

Для чего нужно исправлять испорченную КИ и всегда ли это нужно

Исправление кредитной истории необходимо в первую очередь для взятия займа на выгодных условиях. Однако, если человек не собирается в дальнейшем никогда брать кредиты ему нет никакого смысла думать об исправлении КИ.

Исправление кредитной истории необходимо в первую очередь для взятия займа на выгодных условиях. Однако, если человек не собирается в дальнейшем никогда брать кредиты ему нет никакого смысла думать об исправлении КИ.

Еще одним фактором становится наличие стабильной работы с хорошей белой заработной платой. Даже многие банки могут закрыть глаза на старые проблемы и просрочки, если сейчас материальное состояние серьезно улучшилось и стало стабильным.

Как вернуть «хорошую» кредитную историю

Шанс вернуть нормальную КИ есть почти у всех, но это долгий, трудоёмкий процесс. Главный метод — это своевременно, в полном объёме вносить платежи, возвращать кредиты и займы. На ответ банка влияют не только данные об оплате по кредитным обязательствам, но и по другим выплатам ( коммунальные платежи, алименты, налоги, штрафы и другие).

Спустя пару лет соблюдения сроков оплаты всех задолженностей, банк сможет пойти навстречу клиенту, сделав положительные выводы о клиенте, принесшему массу проблем.

Кредитные эксперты выделяют несколько методов по восстановлению КИ:

Кредитные эксперты выделяют несколько методов по восстановлению КИ:

- Погасить сначала мелкие долги (микрозаймы, кредитные карты). Здесь, самые высокие проценты за просрочку, чаще такие дела перепродаются коллекторам.

- Реструктуризация даже при активной просрочке. Даже если заёмщик получит отрицательный ответ, то в суде он сможет подтвердить, что предлагал способы решения проблемы, а не отклонялся от уплаты.

- Уменьшить сумму долга, за счет списания части штрафов и процентов за просрочку. Нужно обратиться к юристу, который знает, как правильно снизить часть штрафов или вообще их полностью списать.

- Если кредитор подаст в суд, то можно в судебном порядке попросить о рассрочке. Долг удобнее погашать частями по графику, и справиться с проблемой будет проще.

- Получить займ в микрофинансовой организации. Данная организация помогает заёмщику быстро «подлечить» кредитную историю. МФО это выход для тех, кому отказали в займе крупные банки. Минусом данных фирм являются огромные проценты, которые обусловлены скоростью выдачи и тем, что у заёмщика испорченная КИ.

- Взять товар в магазине в рассрочку (кредит). Чтобы получить кредит для улучшения КИ можно обратиться не только в банк, но и взять в магазине какой-нибудь товар в кредит на небольшую сумму и выплачивать без просрочек. Данные о таком кредите так же заносятся в КИ.

- Получить кредитную карту. Во многих банках, несмотря на испорченную кредитную историю можно оформить карту с небольшим кредитным лимитом. Если ежемесячные платежи будут поступать вовремя, то клиент сможет восстановить свою чистую репутацию перед банками.

Узнать, какие банки подают данные в БКИ можно на официальном сайте бюро, эта информация доступна всем.

Как и где получить кредит с испорченной КИ

Если кредитная история испорчена, то следующий кредит будет с повышенной процентной ставкой. Взять займ на сумму более 100000 рублей не получиться, или придется предоставить полный пакет документов.

Если кредитная история испорчена, то следующий кредит будет с повышенной процентной ставкой. Взять займ на сумму более 100000 рублей не получиться, или придется предоставить полный пакет документов.

Срок хранения кредитной истории 15 лет. После этого, получить кредит снова станет возможно.

Если в банках отказывают, то можно попробовать обратиться в другие фирмы.

- Ломбард. Здесь не проверяют кредитную историю, поручители не потребуются. Сумма, которую сможет получить заёмщик, равна или ниже стоимости закладываемого имущества.

- Кредитные биржи. Можно получить сумму до 100000 рублей. Ставка на такой кредит будет 30 % и выше.

- Кредитный потребительский кооператив. Чтобы получить ссуду в такой организации, нужно стать её членом. В эту организацию входят как физические, так и юридические лица. Процентная ставка будет зависеть от суммы и срока кредита (от 15-30% за год)

- МФО (микрофинансовые организации) дают в долг не большие суммы от 100 рублей до 50000. Процентная ставка в таких организациях начисляется за каждый день использования от 0,5 % до 2,5 % в день.

Конечно, альтернатива банку есть, но прежде чем обращаться, нужно хорошо подумать, потянет ли бюджет такие проценты.

Влияние микрозаймов на кредитную историю

Выдачей микрозаймов занимаются микрофинансовые организации, которые обязаны через 10 дней предоставить данные о заёмщике. Если МФО не предоставит данные, то её лишат лицензии Центробанка, и заниматься кредитованием населения организация больше не сможет.

Для того чтобы кредитная истории по микрозайму была положительная, нужно в срок погасить и сумму займа, и начисленные проценты за пользование займом.

Сделать КИ испорченной, взяв микрозайм легко. Если произойдут задержки более 90 дней, если сумма непогашенных займов и штрафов велика, то о кредите в банке можно забыть надолго.

Если правильно, и с ответственностью относиться к займам в МФО, то заёмщик сможет улучшить кредитный рейтинг.

- Сумма микрозайма должна быть невысокой

- Срок, на который берутся средства, должен быть до 30-31 дня.

- Способ получения денег — банковская карта, или личный банковский счет.

Важно знать, что микрозайм влияет на то, какой станет КИ заемщика, поэтому лучше не допускать просрочек. Если такая ситуация все же возникла, можно попробовать договориться с МФО об отсрочке, предоставив документы, которые подтверждают временную нетрудоспособность или неплатежеспособность заемщика (справка о з.п., справка от врача).

Часто случается, что кредитная история испортилась в результате ошибки, такие случаи часто происходят, так как данные о просрочках могут попасть в отчет лиц с одинаковой фамилией.

Помимо этого, много плательщиков внося последний платеж, не обращают внимания, что не внесли несколько копеек и остались должны заёмщику, спустя время эти копейки превращаются в сотни рублей, а иногда и тысячи. Если ошибка произошла, то исправить ее можно написав заявление о проверки данных в БКИ.

Такое можно сделать только один раз, если результатами проверки клиент не доволен, то остаётся один выход – обратиться в суд. В процессе суда клиент должен предоставить выписку или справку об отсутствии или закрытии долга перед банком, если доказательства будут достаточными, то суд вынесет решение об исправлении данных в БКИ.

Лучше предотвратить судебные тяжбы, и хотя бы раз в год, бесплатно проверять свою кредитную историю. Каждый гражданин может обратиться в Центральный каталог кредитных историй для получения информации о том, в каких Бюро кредитных историй хранится его КИ, а затем один раз в 12 месяцев подавать запрос в каждое бюро.

Практически каждый человек хоть раз в жизни брал кредиты или займы, потому что это очень удобно. Бывает, что человеку трудно насобирать, или приобрести нужную вещь сразу, кредит становится палочкой-выручалочкой, но перед тем как все-таки его брать, нужно хорошенько взвесить все «за» и «против», оценить свои возможности, и подумать о том, какие возможны последствия, в случае даже незначительных просрочек.

Испорченная кредитная история будет означать, что человек, скорее всего больше не сможет получить ссуду или кредит, возможны долгие судебные разбирательства.

Если суд вынесет решение об удовлетворении требований банка, то должник будет иметь дело с судебными приставами, поездки за границу станут невозможными, имущество, кроме важно необходимого (единственное жилье, предметы обихода, одежда, обувь, домашний скот, продукты питания, призы, награды и т.д.) будет распродано в счет погашения обязательств.

Лучше не допускать просрочек, и иметь чистую кредитную историю, чтобы в любой момент, когда появится потребность в приобретении чего-то важного, все банки давали положительный ответ под минимальные проценты.Консультация на видео

Рекомендации от видеоканала Progress Card.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

votbankrot.ru

Исправляем испорченную кредитную историю

Даже единожды запятнанная кредитная история может дорого стоить для каждого, кто решит в будущем взять кредит в любой финансовой организации. При выдаче кредитов заёмщику банки в первую очередь смотрят не столько на его платежеспособность, сколько на его прошлую денежную биографию. Чёрные пятна, которые будут иметься в истории взаимоотношения кредитора и заёмщика, могут навсегда перечеркнуть все ваши радужные планы. При этом достаточно всего один раз нарушить срок очередной выплаты, не говоря уже о том, чтобы довести дело до коллекторов или судебного разбирательства.

Тем не менее, даже если ваша кредитная история оказалась запятнанной, у вас есть несколько вариантов для того, чтобы добиться её очищения.

Первое, что нужно понимать – кредитная история может быть испорчена не только за счёт заёмщика, но и за счёт самого кредитора. Иными словами, невнимательность и халатность представителей кредитора может послужить предлогом для исправления вашего кредитного резюме.

Вне зависимости от того нуждаетесь ли вы в кредите или нет, лучше периодически наблюдать за своей кредитной историей. Для этого вам придётся обратиться в местное Бюро кредитных историй, где всех желающим обязаны выдать достоверные сведения о всех без исключения фактах, связанных с вашей кредитной биографией. Каждый гражданин Российской Федерации имеет право один раз в год обратиться за в БКИ, где ему полностью бесплатно предоставят доступ к его кредитном досье, или просто оформят соответствующую выписку. Этим правом можно воспользоваться даже, если вы исправно и пунктуально выполняли свои кредитные обязательства. Эта профилактическая мера может быть крайне полезна. В случае возникновения нежданных проблем, вы всегда сможете предпринять меры заранее, а не столкнуться лицом к лицу с неожиданно выявленными чёрными пятнами в вашей кредитной биографии тогда, когда возникнет срочная необходимость в получении кредита. Также, за небольшую плату всю информацию по своей кредитной истории можно узнать практически в любом крупном банке страны.

Теперь давайте рассмотрим ситуацию, когда в порче кредитной биографии виноваты банки. Главными причинами порчи истории в этом случае могут быть, как невнимательные или некомпетентные сотрудники финансового учреждения, ошибки компьютерных программ и т.д. В случае выявление факта какого-либо нарушения с вашей стороны, в то время, когда такого нарушения не было, вам достаточно просто обратиться с письменным заявлением в местный отдел Бюро кредитной истории, где, в соответствии с законом об обращении граждан, в течение 30-ти дней ваше заявление будет рассмотрено. Если неточности действительно имели место быть не по вашей вине, но всё будет исправлено.

А как быть, если новый кредит нужен срочно и ждать целый месяц просто нет времени? Тогда нужно обратиться в соответствующий банк с заявлением о выдаче справки о качестве исполнения кредитного долга. Данную справку уже можно будет приложить к пакету документов для оформления будущей кредитной заявки. Практика показывает высокую вероятность того, что потенциальный банк-кредитор поверит предоставленной справке.

А что делать, если обстоятельства складываются не в вашу пользу? Ведь бывает же и так, что кредитная история была испорчена ввиду не зависящих от заёмщика обстоятельств, ввиду наличия таких серьёзных причин, как ухудшение состояния здоровья, потеря работы, смена семейного положения, а также иные форс-мажорные факторы вплоть до стихийных бедствий и прочего. В этом с

finansplay.com

Кредитная история физического лица: что может её испортить?

Кредитная история подобна дневнику школьника. В ней делаются отметки об «успеваемости» и дисциплине заемщика, своевременности внесения платежей по ссудам, наличии просрочки, задолженности и так далее. Эту информацию детально изучают потенциальные кредиторы, принимая решение о сотрудничестве с заявителем. Если вы хотите наладить взаимовыгодные взаимоотношения с банком или другим заимодателем, стоит позаботиться о том, чтобы в вашем финансовом «дневнике» были исключительно отличные оценки. Для этого необходимо не допускать ситуаций, которые могли бы ухудшить КИ.

7 ошибок, которые портят кредитную историю

Не существует четких критериев, изучив которые, можно было бы отнести историю к плохой или хорошей. Эта оценка многогранна и вариативна. Некоторые банки достаточно строги, в то время как другие лояльнее относятся к формированию КИ. Вместе с тем существуют факторы (общие для всех), которые играют не в пользу заемщика. В их числе:

- Неоднократные просрочки. При заключении кредитного договора вы соглашаетесь с графиком внесения платежей. Если отступать от него и вносить платежи позже срока, можно испортить свою финансовую репутацию. В 80% случаев банки отразят просрочки в КИ. Речь идет о длительных задержках (свыше 30-90 дней), особенно многократных. Если вы задержали один платеж на 5-10 дней, переживать не стоит. Известите банк о причинах (уезжали, болели) и устраните задолженность.

- Заявки в разных банках. В КИ фиксируются не только полученные ссуды, но и все обращения за ними. Если таких заявок было много, банк осторожнее и менее охотно согласится сотрудничать с потенциальным заемщиком.

- Действующие кредиты. Если вы хотите получить средства, не погасив прошлые долги, это тревожный знак. Либо вы не умеете планировать траты, либо недооцениваете опасность кредитной ямы — долги обрушатся на вас снежным комом. Заемщикам, на которых оформлено несколько кредитов, стоит опасаться ухудшения КИ.

- Судебные разбирательства. Любые спорные ситуации лучше уладить «мирным» путем. Если дело дошло до суда (даже если вы не виноваты, и суд признает это), это отразиться на кредитной истории.

- Досрочный возврат долга. Кредитование — прибыльная деятельность для банков. В то же время для заемщиков это бремя, которое хочется «снять» с себя с минимальной переплатой. Здесь интересы сторон расходятся. Возвращая досрочно деньги, вы лишаете банк дополнительного дохода. Это может негативно сказаться на КИ.

- Поручительство. Если кто-то из близких людей оформляет кредит и нуждается в вашем поручительстве, отказать трудно. Вместе с тем стоит сделать это, если вы сами планируете пользоваться заемными средствами. Поручительство по чужим кредитам снижает рейтинг.

- Отсутствие средств на кредитной карте. «Оборотные» средства на карте свидетельствуют о финансовом запасе клиента. Если у вас нулевой баланс, стоит пополнить его во избежание порчи КИ. Оптимально, чтобы на счете хранилась сумма, равная 20-30% займа.

Как исправить кредитную ист

gutrate.ru