Какую реальную доходность можно получить с помощью ИИС? Иис доходность

Доходность ИИС - сколько можно заработать и как не потерять деньги

Уверен, что большинство из вас открывая ИИС и внося деньги на счет в уме прикидывают (или уже примерно рассчитали) сколько же удастся заработать за 3 года. Безусловно, решающий факт — это прибавка от государства в виде 13% от суммы внесенных средств.

И в теории годовая доходность индивидуальных инвестиционных счетов минимум в 2-2,5 раза превосходит проценты по банковским вкладам.

На практике это получается не всегда. Несколько моих знакомых, открывших ИИС еще в начале 2015 года, не то что не заработали, а получили убыток. И это даже с учетом 13% налогового вычета.

Многие сработали в ноль или получили небольшой плюс. На уровне банковских депозитов.

Как же так?

Дело не в самой программе ИИС? Здесь все без обмана. Если соблюдаете условия игры (вносите и не трогаете деньги на счете в течении 3-х лет и имеете официальный доход), дополнительно получаете положенные 13%.

Проблема в инвестициях. А именно куда и во что человек вкладывает деньги.

Разберем почему так происходит. И как сделать так, чтобы к окончанию ИИС можно было гарантированно получить достойную прибыль.

Что можно купить на ИИС?

Открывая ИИС перед человеком встает выбор, а какие ценные бумаги покупать? Вернее даже на какой класс активов обратить внимание.

На ИИС доступны для покупки:

- акции;

- облигации;

- ETF;

- деривативы (фьючерсы и опционы).

Что же выбрать? Будем выяснять.

Пассивный или активный

Первая проблема — это вид торговли. Есть пассивное инвестирование, когда вы можете вложить деньги в ценные бумаги и просто ждать, когда с течением времени их цена будет расти. В этом случае от инвестора не требуются никаких действий, кроме совершения покупки.

Многие пытаются зарабатывать на колебаниях котировок (трейдинг). Активно покупая и продавая акции. Правда не всегда это получается. В итоге, заигравшись или просто неправильно совершая ряд сделок — получают убыток.

Статистика говорит, что более 60-70% активных трейдеров работают в минус. Еще 20-30% получают практический нулевой доход или небольшой плюс.

И только около 5-10% стандартно зарабатывают.

Далее мы будем говорить только про пассивное инвестирование.

Сколько можно заработать или самые доходные?

Давайте примерно прикинем сколько может принести прибыли купленные нами ценные бумаги.

Облигации. Фиксированная годовая доходность в виде купонов. Процентная ставка в 1,5-2 выше банковских депозитов. Размер прибыли зависит от эмитента выпустившего бумагу. Государственные и муниципальные дают одну из самых низких доходностей. Далее идут долговые бумаги голубых фишек, с чуть большей доходностью.

Самые прибыльные — облигации компаний второго и третьего эшелона. Здесь доходности еще на 20-30% могут быть выше.

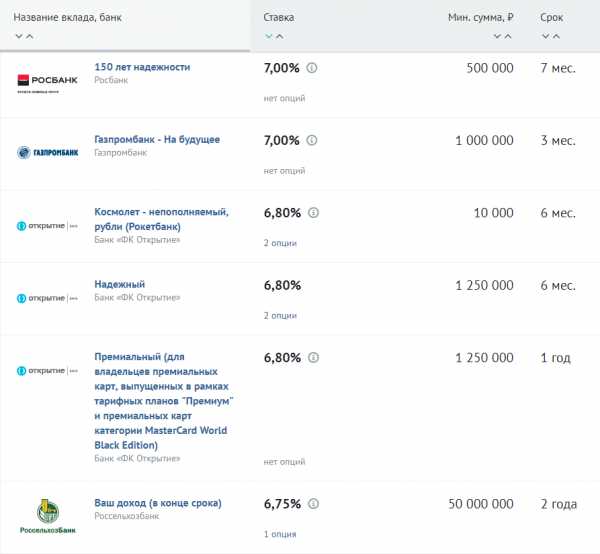

Средняя ставка по банковским вкладам — 6% годовых (на момент написания статьи). Государственные бумаги дают 7,5-8,5% в год. Крупнейшие компании платят 8-10%.

Акции. Потенциал роста акций практически не ограничен. За год бумага может легко подорожать и на 20-30%. И увеличить свою стоимость в 2-3 раза.

Несколько примеров. Сколько можно было бы заработать за 3 года.

ETF. Инвестируя в ETF, вы покупаете одновременно доли в десятках и сотнях различных компаниях. Вкладываете в рынок целиком. И доходность образуется за счет роста фондового рынка в целом.

На истории, среднегодовая доходность составляет 8-12% в долларах (в зависимости от страны). Российский рынок за 20 лет рос в среднем на 18% в год.

За последний год практически все ETF показали двузначную доходность:

- Китай — 52%;

- США — 37%;

- Германия — 27%;

- Англия — 21%

Фьючерсы и опционы. Потенциально самые доходные инструменты. Например, на опционах можно зарабатывать только с одной сделки 100-300% прибыли. Но…….требуется огромная подготовка и главное практический опыт. Плюс постоянные затраты времени на совершение сделок. И новичкам, категорически не рекомендуется использовать деривативы.

Что получается? Если расположить ценные бумаги по доходности, видим следующую картину.

- Акции — самые доходные.

- ETF — прибыль чуть меньше.

- Облигации — приносят меньше всего прибыли.

И исходя из этого многие начинают инвестировать деньги. Покупают на ИИС в основном акции (особенно увидев на каком нибудь сайте информацию о том, на сколько десятков процентов выросли некоторые акции) . ETF кажется слишком сложным и его часто игнорируют.

Обратная сторона доходности — риски

Теперь взглянем с другой стороны. Вы наверняка видели (есть на сайте любого брокера) такое выражение:

Доходность в прошлом не гарантирует доходность в будущем.

Что это значит?

Здесь говорится про риски. Которые как раз никто практически не учитывает.

Чем больше риск, тем выше потенциальная доходность ценных бумаг. Ключевое слово — потенциальная.

А что такое риск?

Риск — это некая вероятность, что вложения не принесут прогнозируемую историческую прибыль к заданному моменту времени.

Пример. В течение последних 30 лет рынок в среднем растет на 10% в год. Но не плавно, а скачками. За 3-5 лет он может вырасти на 100%. Потом за 1-2 года упасть на 20-30%. Далее продолжить рост. И так далее.

Всегда есть риск попасть в убыточный период. И начать терять деньги. И к окончанию трехлетки по ИИС не только ничего не заработать, но и потерять в стоимости.

| Ценные бумаги | Доходность | Риск |

| Акции | Высокая | Высокий |

| ETF | Средняя | Средний |

| Облигации | Низкая | Низкий |

Чтобы было более понятно, покажем несколько ситуаций на примерах.

Пример падения акций

Магнит рос в течении последних лет ежегодно на 15-25%. И в один «не прекрасный день» его акции упали на 60%. До уровня 5-ти летней давности. А через неделю вам нужно уже закрывать ИИС. Продавать все бумаги и снимать деньги. А прибыли нет! Что делать?

Закрывать с убытком. Или ждать восстановления. Если ждать, то сколько? И будет ли рост в будущем?

Акции Мегафона. После стремительно роста начался нисходящий тренд, который длится уже 4 года.

Риски ETF

Покупая ETF мы инвестируем одновременно в десятки-сотни акций. Таким образом, мы защищены от сильного падения одной или нескольких бумаг широкой диверсификацией. Когда убытки от падения, компенсируются ростом других активов.

Но всегда есть риск падения всего рынка. Например в момент кризиса.

Так было в России в 2008 году. И в момент начала украинского кризиса и введения санкций.

График индекса РТС, на основе которого работает ETF FXRL.

Какие риски есть у облигаций?

Их два. Это риск дефолта эмитента. Когда он перестает отвечать по своим обязательствам: выплачивать купон и погашать бумаги в конце срока обращения. Обычно это неизвестные или малоизвестные компании. Отличительная особенность — высокая ставка по купону.

Список эмитентов, допустивших дефолты по своим обязательствам можете посмотреть на сайте Rusbonds.

Второй момент — риск изменения процентных ставок в стране. Если правительство увеличивает процентную ставку, все ранее купленные облигации снижаются в цене.

Так было в 2014 году. Рыночная стоимость «старых», уже обращающихся на рынке облигаций снизилась на 20-30%.

Рекомендую: 11 главных вопросов про облигации

Что покупать на ИИС — план действий

Вы открываете ИИС и не планируете держать деньги больше 3-х лет. То ваш выбор — это облигации. Надежных эмитентов. Чтобы исключить риск дефолта по облигациям.

В первую очередь смотрим на ОФЗ и муниципальные бумаги. Кто хочет чуть большей доходности, выбирает крупные компании.

Выбираем бумаги с коротким сроком обращения. В идеале, с датой погашения равной или близкой к сроку окончания действия вашего ИИС.

Такой маневр исключит риск возможного падения рыночной цены облигации. И вы все 3 года будете получать гарантированную доходность в виде купонных платежей. И при погашении, получите номинал в полном объеме.

При такой схеме, риск потери минимальный. И больше вероятность заработать прогнозируемую сумму.

Удачных инвестиций!

vse-dengy.ru

Доходность и выгодность Индивидуального Инвестиционного Счёта (ИИС)

Диапазон доходности ИИС 10%-50% годовых:

- Диапазон доходности ИИС для «обычного» человека составляет 13%-20% годовых.

- Диапазон доходности ИИС для опытных (материалы данного сайта помогут стать «опытным») людей может существенно превышать 20% годовых и более (до +50% в отдельные годы)

Как на Индивидуальном Инвестиционном Счёте получить доходность 13,3% годовых и выше? Сначала надо понять, как работает весь механизм ИИС.

Доходность ИИС — как и за счёт чего создаётся?

Сразу изучим базовый сценарий — единоразовый взнос. Вот как будут «прирастать» наши инвестиции в течение всего срока действия договора на ИИС:

- Первый год: 8% ОФЗ + 13% возврат НДФЛ = всего +21% за первый год

- Второй год: 8% ОФЗ

- Третий год 8 ОФЗ

Общая доходность за три года получается: 1,21*1,08*1,08=1,41, именно во столько раз увеличится за весь три года наш капитал (+41%).

+41% — это примерно +12% годовых (по формуле сложного процента), если брать год в среднем (внутри трёхлетнего периода, как мы видим, доходность распределяется неравномерно). За счёт того, что мы сможем реинвестировать НДФЛ, мы сможем получить ещё +1% годовой доходности.

+13% годовых безрисковой доходности — это очень хороший результат, который невозможно получить на банковском вкладе (точнее, невозможно найти банковский вклад с такой доходностью и с соответствующим уровнем безопасности).

Доходность на ИИС формируется:

1. В результате получения от государства денег в рамках налогового вычета, который увеличивает сумму средств на ИИС.2. В результате управления средствами, находящимися на ИИС (вложений).

Рассмотрим каждый из этих способов подробнее.

Налоговый вычет (выплаты государства)

Размер дохода

+13% от вложенной суммы, но не более 52 тыс. рублей в год (далее рассматриваются способы увеличить эту сумму до 90 тыс. и более) — для первого типа Индивидуального Инвестиционного Счёта (ИИС).

Выплаты от государства только на следующий год

Применять эту льготу можно каждый год снова и снова, но данный доход имеет единоразовый характер в отношении внесённой суммы. Т.е. выплату от государства (возврат 13% НДФЛ) можно получить только на следующий год, но на второй или третий — уже нет. Для следующих выплат от государства потребуются новые взносы.

Максимум отдачи — при взносах каждый год

Чтобы получать выплаты от государства каждый год, надо и взносы на ИИС производить тоже каждый год. Чтобы получить ещё +13% от государства, надо снова внести на ИИС определённую сумму денег.

Но взносы можно и не делать. Осуществлять взносы — это право, а не обязанность, вносить деньги на ИИС можно когда угодно, либо не вносить вообще никогда (далее мы увидим, что это — одно из самых главных преимуществ льготы).

Условия получения выплат от государства

Чтобы воспользоваться данной инвестиционной налоговой льготой и получить хоть какой-то доход, достаточно всего лишь направлять часть своих сбережений на Индивидуальный Инвестиционный Счёт (ИИС) и при этом быть плательщиком налога НДФЛ по месту работы (есть варианты льготы, когда это не требуется — см. Второй тип инвестиционного налогового вычета, при котором можно не иметь «белой» зарплаты и работы вообще).

Отличие от вклада в банке

Это похоже на банковский вклад: «положил» на счёт деньги, а через некоторое время получил к ним дополнительную сумму, кроме существенного отличия — в банке проценты на внесённую сумму начисляются в течение всего времени действия договора банковского вклада, а на ИИС проценты начисляются только в первый год после внесения суммы.

Рассмотрим несколько примеров формирования дохода на ИИС только за счёт налогового вычета (возврата НДФЛ от государства).

Пример 1. Внесение суммы разово в 1й год действия договора

Проследим все изменения пошагово:

1й год: внесено 50 тыс. рублей.

2й год: не вносим денежные средства. Получено 6500 рублей от государства (обычно приходит в апреле-мае, т.е. спустя три-четыре месяца после окончания предыдущего налогового периода) — налоговый вычет в размере 13% от 50000, внесённых в 1й год. На счёте сумма 56500. Проценты на неё больше не начисляются (государство уже выплатило нам возврат НДФЛ на эту сумму)

3й год: не вносим денежные средства. На счёте по-прежнему остаётся сумма 56500, и когда договор ИИС закрывается, мы получаем на руки 56500 рублей.

Результат неправильного применения льготы

Какой результат? Доходность за все 3,3 года составила 13%, что в пересчёте на среднегодовую доходность даёт цифру +3,77% годовых.

Не густо! Пожалуй, ради такой доходности и не стоит пользоваться этой льготой. Но это и не самый лучший способ использования ИИС, как мы увидим далее.

Замороженные деньги

Что мы видим (см. пример 1)? Что наши 50000, «поработали» только один раз — для получения налогового вычета в размере +13% от внесённой на ИИС суммы. А далее эти деньги просто остаются лежать на ИИС без движения в течение всего срока действия договора ИИС, как и деньги, полученные нами в виде вычетов (эти самые +13%).

А вот если бы удалось получить доход на эти суммы помимо налогового вычета? Например, положить их в банк, чтобы они приносили ещё 8%-10% годовых?

Получить доход помимо выплат государства

К счастью, такая возможность есть, и на самом деле, цель создания данной налоговой льготы как раз в том, чтобы создать гражданам особо благоприятные условия для преумножения своих сбережений путём их инвестирования, а налоговый вычет при этом — просто очень весомое подспорье.

Поэтому рассматривать Индивидуальный Инвестиционный Счёт (ИИС) нужно прежде всего как возможность преумножать свои сбережения путём их вложения, поэтому перейдём к самому главному, ради чего имеет смысл открывать ИИС — вложениям.

Управление средствами на ИИС (вложение)

Как мы рассмотрели выше, на нашем индивидуальном инвестиционном счёте (ИИС) мы можем получить «доход» +13% (единоразово на внесённую сумму) в результате применения инвестиционного налогового вычета, просто перечисляя наши средства на ИИС.

Но по-настоящему серьёзные перспективы доходности на нашем ИИС возникают от вложения этих денег, инвестирования. Тут можно сказать: так ведь мы уже «вложили» деньги на ИИС, куда же ещё их надо вкладывать?

Всё просто: вот мы внесли деньги на ИИС и ждём окончания налогового периода (31го декабря), чтобы получить ещё +13% к этой сумме от государства. В это время деньги можно использовать и получать на них дополнительный процент доходности!

Процент на остаток

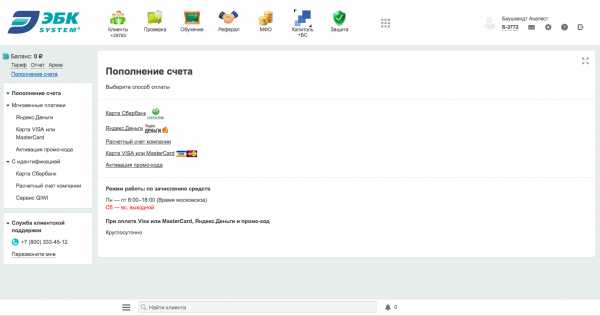

Во многих организациях, занимающихся открытием и обслуживанием ИИС, есть возможность получать % на остаток денежных средств на Индивидуальном Инвестиционном Счёте. Эти организации называются «брокеры», хотя часто они создаются на инфраструктуре известных нам банков — Сбербанк, ВТБ и т.д. (упоминание данных организаций не является рекомендацией.

Как будет видно в дальнейшем, у каждой организации есть свои достоинства и недостатки, и выбор подходящей именно вам нужно сделать осознанно. Далее, вы найдете материалы на эту тему в следующих статьях).

Повышаем доход

Рассмотрим пример, когда мы используем ИИС «на полную» — и для получения налогового вычета, и для получения инвестиционного дохода.

Денежные средства, находящиеся на ИИС, можно использовать для покупки различных видов активов в течение всех трёх лет действия договора на ведение Индивидуального Инвестиционного Счёта, создавая, таким образом, доход, который может быть даже намного большим, чем размеры налоговых вычетов и доходы по банковским вкладам.

В рассмотренном ниже примере сочетание выплаты от государства с получением невысокого процента (даже ниже, чем в банке) даёт уже +9,3% годовых вместо +3,8% (как в примере 1):

Пример 2. Возврат от государства + 5,5% от вложений

Предположим, нам, помимо льготы, удаётся вложить наши сбережения под +5,5% годовых (на сегодняшний день одна из организаций, имеющих право обслуживать льготу ИИС, предлагают такую услугу):

Результат в разы лучше

Что мы видим? Во-первых, несмотря на то, что мы взяли пример с очень скромной доходностью вложения, всего +5,5% годовых, за счёт льготы государства мы увеличиваем доходность до +9,3% годовых.

Очень хорошая доходность, намного больше, чем можно было бы получить в банке (на август 2016го). Сравните с самым первым вариантом (+3,77% годовых).

Причина лучшего результата

Теперь у нас «работают» и сумма нашего взноса и выплата от государства — приносят процент доходности. Причём, сумма нашего взноса работает дважды:

- для получения выплат от государства

- для получения процентного дохода

Прибыль предыдущего года увеличивает прибыль следующего и так далее. Чем длительнее срок вложений, тем сильнее проявляется феномен «сложного процента».

«Выходим» на +13% годовых

На самом же деле, безрисковая доходность ИИС на август 2016го года начинается от 13% годовых. Она достигается некоторыми простыми действиями, заключающимися в выборе более доходных и безопасных способов инвестирования.

Например, на данный момент (август 2016го) с помощью ИИС можно дать в долг государству под 9,5% годовых, а такая доходность в сочетании с налоговым вычетом даёт общую доходность около +13,3% годовых, обладая при этом безопасностью банковского депозита (на самом деле банковский депозит опаснее):

Пример 3. Возврат от государства + безрисковые вложения в государственный займ (+9,5%)

Попробуем усилить результат за счёт регулярных (ежегодных) взносов:

Регулярность взносов повышает доходность

Если же наши взносы на ИИС регулярны (каждый год), то мы получаем безрисковую доходность на уровне +14% годовых! На август 2016го года это в два раза выше процента по вкладам в банках из первой пятёрки (а только с этими банками надо сравнивать надёжность вложений в государственные займы).

В последующих статьях мы рассмотрим разные способы управления Индивидуальным Инвестиционным Счётом (ИИС), которые приносят дополнительный доход при высокой безопасности вложений.

Ориентиры доходности

По нашему желанию размеры дохода от ИИС (Индивидуального Инвестиционного Счёта) могут колебаться в диапазоне 10-25% годовых, в зависимости от нашего возраста, стратегии вложения, используемых инструментов и макроэкономических условий. Эти цифры — ориентир, по крайней мере, на такую доходность стоит ориентироваться, планируя свои инвестиции.

Вспомним о магии сложных процентов: ежемесячно откладывая 2,5 тыс. рублей под 20% годовых, через 30 лет у нас будет более одного миллиона долларов.

Постепенный рост

На самом деле, доходность может быть и ещё выше — она будет повышаться со временем, по мере накопления нашего опыта и знаний в этой сфере, но изначально не стоит строить иллюзий о сверхдоходах и оставить мысли о том, чтобы разбогатеть быстро, в одночасье.

Тех возможностей, которые предлагает Индивидуальный Инвестиционный Счёт (ИИС), уже достаточно, чтобы, пользуясь простыми стратегиями, достичь любых финансовых целей: накопить на квартиру, машину, другие крупные покупки, создать себе источник пассивного дохода, персональную пенсию и т.д.

Забегая вперёд, попробуем посчитать, что будет, если инвестировать средства Индивидуального Инвестиционного Счёта (ИИС) с доходностью 15% годовых. Это — вполне достижимая доходность.

Пример 4. Инвестирование +15% годовых + 13% налоговый вычет

Выше +19% годовых

Чтобы получить такой инвестиционный доход (см. Пример 4), недостаточно просто открыть ИИС (Индивидуальный Инвестиционный Счёт), как это происходит с вкладом в банке, нужны некоторые знания. На нашем сайте вы найдёте много рекомендаций о том, как увеличить доходность вашего ИИС.

Самый простой путь

Как уже говорилось выше, необязательно куда-то вкладывать деньги, можно просто получать % на остаток денежных средств, и совокупная доходность всё равно будет превышать банковский вклад, но по-настоящему интересные перспективы открываются совсем несложными действиями. Об этом — читайте далее (рекомендуется чтение по порядку):

- ИИС без денег

- Безопасные инвестиции в ИИС

- Когда лучше всего открыть ИИС, чтобы повысить доходность в несколько раз

- Тарифная ловушка — как не потерять на неправильном тарифе половину прибыли

- 5 способов снизить стоимость обслуживания ИИС

- Самый плохой вариант на ИИС

- Конец банковских вкладов

- Пищевая цепочка инвестиций

- Как повысить доходность ИИС

Примечания:

- В расчётах c ежегодными взносами делается допущение, что взнос на ИИС производится единоразово в самом начале года, таким образом эта сумма к концу года уже приносит доход от её вложения на протяжении прошедших 12ти месяцев. На практике же внесение сумм на ИИС чаще всего происходит частями, что несколько меняет картину

- Так как выплата третьего по счёту возврата НДФЛ от государства происходит спустя 3 месяца после окончания 3летнего периода, то фактически мы говорим о сроке инвестиций в 3,3 года, а не три года

- Возврат НДФЛ происходит в апреле-мае, и эта сумма тоже бы быть вложена под процент до конца года на период с мая по декабрь, поэтому в расчётах мы исходим из того, что в этом случае доходность составит 2/3 от годового процента, т.к. до конца года ещё остаётся 8 месяцев

- В данной статье рассмотрены только аспекты, касающиеся налогового вычета первого типа — на внесённые суммы, как наиболее типичный вариант для большинства граждан нашей страны. Также, примеры максимально упрощены для облегчения понимания и содержат ряд некритичных допущений. Все возможные ситуации и стратегии управления ИИС будут подробно рассмотрены на других страницах нашего сайта.

- Когда мы говорим «государство платит нам…» на самом деле, это нужно понимать как «государство даёт нам возможность вернуть наши собственные деньги, удержанные у нас в виде налогов ранее».

на Ваш сайт.

Если вы хотите поддержать наш проект, воспользуйтесь яндекс-кнопкой:

invest-schet.ru

Расчет доходности индивидуальных инвестиционных счетов

13 окт 2017 Сергей Кикевич

Приложение к статье:файл для скачиванияДоступна Обновленная версия калькулятора доходности ИИС в формате EXCEL.

Новые функции калькулятора:

- Ежегодные пополнения ИИС в размере до 1 млн. руб. (учтены изменения в законодательстве 2017 года)

- Возможность сравнить размер совокупного налогового вычета по Типу А (до 52 тыс. руб. в год) с итоговым размером НДФЛ в конце срока

- Расчет NPV (ЧПС, Чистая приведенная стоимость) для денежного потока

В предыдущих публикациях мы уже рассказывали о том, что такое Индивидуальные инвестиционные счета (ИИС). В этом материале будут рассмотрены варианты получения прибыли с использованием ИИС Типа А.

Напомним, что ИИС Типа А, отличается тем, что налогоплательщик ежегодно получает инвестиционный налоговый вычет в размере 13% от инвестированных за год средств (возврат НДФЛ). Проще говоря, если налогоплательщик проинвестировал 400 тыс. руб. (а больше нельзя), то государство ему вернет 52 тыс. руб. в виде налогового вычета.

Казалось бы все просто – покупаем на деньги облигации с доходностью 10% и получаем налоговую компенсацию в 13%. Складываем и получаем итоговую доходность в 23%. Именно так многие и считают. Но это ошибка. Такую доходность инвестиции принесут в первый год, а деньги по условиям ИИС должны пролежать на счете как минимум 3 года. Во второй год и далее компенсация уже не будет составлять 13% от всего счета. Но, обо всем по порядку.

При расчете доходности мы исходим из следующих предположений:

- Инвестор является налогоплательщиком, т.е. имеет зарплату или иные доходы облагаемые налогом (НДФЛ) по ставке 13%

- ИИС открывается у брокера (если ИИС будет открыт в управляющей компании, появятся дополнительные издержки)

- Деньги полностью инвестируются в облигации на ММВБ

- Ежегодно инвестируется максимально разрешенная в рамках ИИС сумма – 400 тыс. руб.

Для упрощения расчетов мы также предположили:

- Все приобретаемые облигации являются купонными

- Приобретаются каждый год облигации с одинаковой доходностью

- Прибыль получается в конце года и сразу реинвестируется

Допущение о получении прибыли в конце года является приближением, т.к. прибыль по купонам поступает, как правило, 2-3 раза в год.

Мы рассмотрим, как меняется прибыль ИИС в зависимости от доходности облигаций и сроков инвестирования. При описанных условиях, когда инвестируемые деньги (400 тыс. руб) в начале каждого года полностью расходуются вместе с прибылью предыдущего периода для покупки аналогичных облигаций, прибыль считается очень просто. Это аналог банковского вклада с ежегодным пополнением. Мы не будем останавливаться на подробностях. Результат можно посчитать в виде суммы первых членов геометрической прогрессии:

A – размер ежегодных инвестиций (400 тыс. руб в нашем случае)r – доходность облигацииm – количество лет

Для понимания работы ИИС важно помнить, что открыв счет в начале года, первую компенсацию в виде налогового вычета мы получим только в следующем году. Снять деньги без потери процентов по закону мы можем не ранее чем через 3 года.

Т.к. инвестиции предполагают ежегодное внесение денег на счет и получение прибыли, суммарный размер которой меняется от года к году, то для оценки прибыльности таких схем принято использовать дисконтированный денежный поток и параметр IRR (Internal Rate of Return, Внутренняя норма доходности). Упрощенно IRR можно считать ставкой депозита в надежном банке, при которой вклад принес бы аналогичную инвестициям прибыль. Т.к. при дисконтировании инвестиции сравниваются с условно безрисковым способом вложения средств, то необходимо определить безрисковую ставку (ставка дисконтирования). В нашем случае мы приняли ставку дисконтирования за 11% (верно на момент публикации - 2014 год).

Разберем несколько вариантов использования ИИС.

Мы инвестируем деньги через ИИС на минимальный срок – 3 года. Покупаем на все деньги ОФЗ (облигации федерального займа). На момент написания статьи ОФЗ торгуются с доходностью около 10% (2014 год). Важным моментом является тот факт, что купонный доход от федеральных облигаций не облагается налогом.

| Год | Расход | Доход | Cash Flow | DCF |

| 1 | - 400 000 | - | - 400 000 | - 400 000 |

| 2 | - 400 000 | 52 000 | - 348 000 | - 313 514 |

| 3 | - 400 000 | 52 000 | - 348 000 | - 282 445 |

| 4 | - | 1 508 400 | 1 508 400 | 1 102 929 |

| Сумма: | 412 400 | 106 971 | ||

Cash Flow – денежный поток (сумма доходов и расходов)DCF – дисконтированный денежный поток (Discounted Cash Flow, DCF)

Из таблицы видно, что первый год мы не получаем доход. В этот год есть только расход в 400 тыс. Доходом мы будем считать только деньги, выведенные из ИИС, и по которым уплачены налоги. Начиная с 2го года мы получаем доход 52 тыс. руб. в виде налогового вычета. В начале 4го года мы продаем все облигации и закрываем ИИС. Таким образом получаем 1млн.456тыс. руб. К этой сумме добавляется последний налоговый вычет в 52 тыс. руб. За 4 года получаем чистую прибыль в 412 тыс. руб.

Для сравнения этой схемы с другими вариантами инвестиций считаем дисконтированный денежный поток (DCF). Просуммировав, получаем сумму дисконтированных потоков (NPV), равную 106тыс. руб.

Наиболее интересным показателем является IRR – 16,44%

Что является довольно неплохим показателем, учитывая близкие к нулю риски этой схемы.

Инвестируем на тот же срок, но покупаем наиболее надежные корпоративные облигации. Сейчас облигации таких компаний как РЖД, Газпром, Газпромбанк и т.п. торгуются с доходностью примерно 12% (2014 год).

При покупке корпоративных облигаций придется заплатить НДФЛ 13%. В остальном схема очень похожа.

| Год | Расход | Доход | Cash Flow | DCF |

| 1 | - 400 000 | - | - 400 000 | - 400 000 |

| 2 | - 400 000 | 52 000 | - 348 000 | - 313 514 |

| 3 | - 400 000 | 52 000 | - 348 000 | - 282 445 |

| 4 | - | 1 523 206 | 1 523 206 | 1 113 755 |

| Сумма: | 427 206 | 117 797 | ||

Как видно из таблицы, при аналогичных рисках мы получаем несколько более высокую доходность (IRR 16,97%):

Чистый доход – 427 тыс. руб., NPV – 117 тыс. руб, IRR – 16,97%

Посмотрим, что происходит, если мы инвестируем в ОФЗ и оставляем деньги на счете 6 лет (вместо трех лет).

| Год | Расход | Доход | Cash Flow | DCF |

| 1 | - 400 000 | - | - 400 000 | - 400 000 |

| 2 | - 400 000 | 52 000 | - 348 000 | - 313 514 |

| 3 | - 400 000 | 52 000 | - 348 000 | - 282 445 |

| 4 | - 400 000 | 52 000 | - 348 000 | - 254 455 |

| 5 | - 400 000 | 52 000 | - 348 000 | - 229 238 |

| 6 | - 400 000 | 52 000 | - 348 000 | - 206 521 |

| 7 | - | 3 446 868 | 3 446 868 | 1 842 837 |

| Сумма: | 1 306 868 | 156 664 | ||

Происходит довольно любопытная вещь. Казалось бы, мы получаем вполне неплохой чистый доход в 1 млн. 306 тыс. руб. Но NPV увеличивается не так значительно и равен 156 тыс. руб. А IRR уменьшается до 13,56%. Что происходит? Почему схема показывает низкую внутреннюю норму доходности?

Для начала необходимо заметить, что доход в 1 млн. 306 тыс. руб. мы получаем только через 6 лет, потратив на разных этапах 2 млн. 400 тыс. руб.

Дело в том, что государство каждый год нам платит одну и ту же сумму в 52 тыс. руб. (в виде налогового вычета) вне зависимости от накопленных на ИИС средств. Пока мы проинвестировали 400 или 800 тыс. добавка в 52 тыс. в процентном соотношении все еще является существенной. Однако после первых 5-6 лет на счете накапливается уже более значительная сумма, превосходящая 2 млн. руб. Тем не менее налоговый вычет не увеличивается и его значение начинает теряться по сравнению с купонным доходом. При покупке более доходных облигаций компенсация становится еще менее заметной.

Анализ этого варианта показывает, что вложения денег через ИИС Типа А теряют привлекательность с увеличением сроков инвестиций. Таким образом при использовании ИИС Типа А наиболее оптимальным является размещение средств на срок в 3 года и закрытие (перезапуск) ИИС после этого срока.

Любопытно заметить, что для государства полезность инвестиций граждан изменяется с точностью до наоборот. Привлекая и удерживая на ИИС значительные суммы, государство конечно заинтересовано, чтобы деньги там задерживались как можно дольше. При этом счета ИИС размером 400 тыс. и 4 млн. «стоят» государству одинаково – все те же 52 тыс. в год в виде вычетов. Довольно полезно уметь считать …

Для сравнения доходности ИИС Типа А и В на разных сроках и при разной доходности инвестиций прилагаем калькулятор в формате EXCEL.

Понравилась статья?

Самое интересное и важное в нашей рассылке

Анонсы свежих статей Информация о вебинарах Советы экспертов

Нажимая на кнопку "Подписаться", я соглашаюсь с политикой конфиденциальности

rostsber.ru

Как повысить доходность ИИС | Индивидуальный Инвестиционный Счёт (ИИС)

По результатам обсуждений статьи «Купонный комбайн» на этом сайте и на форуме можно выделить несколько типичных вопросов, один из которых звучит так:

зачем вообще выводить средства с ИИС?

Оказалось, что не все особенности этого механизма очевидны с первого взгляда.Минусы видны сразу же:

- Необходимость активных операций. Для работы купонного комбайна потребуется совершать частые сделки — до нескольких раз в месяц, а это уже не совсем инвесторкий подход, это уже — активная деятельность, требующая времени

- Дополнительные расходы на оплату услуг брокера (комиссии и маржинальный кредит), сумма за год может доходить до 20 тыс. рублей

- Требования к уровню компетенции. Быстро и безошибочно совершать торговые операции с использованием стакана и очереди заявок, в большинстве случаев требует уверенного владения терминалом (QUIK, например)

- Определённая степень негарантированности результатов. Несмотря на то, что «купонный комбайн» предполагает намного больше определённости в результате, чем «дивидендный комбайн», тем не менее, даже тут нет 100% гарантированности: разница цен покупки-продажи ОФЗ (приобретаемых краткосрочно для целей вывода средств с ИИС) может быть не в пользу инвестора, т.е. принести некоторый убыток, тем самым снизив привлекательность данных операций

Ну и самый главный вопрос конечно же такой:

Что делать с выведенными деньгами? Куда их девать? Ведь на ИИСе они были «пристроены», а что с ними делать потом, особенно, если я собираюсь в этом году вносить новые 400 тыс. рублей на свой ИИС?

Основные цели вывода доходов за пределы ИИС с помощью дивидендов или купонов:

- Удовлетворить личные потребности в деньгах за счёт средств, находящихся на ИИС, не расторгая договор ИИС

- Увеличивать доходность портфеля за счёт повторного направления выведенных с ИИС доходов обратно на ИИС

Как показала практика обсуждения «Купонного комбайна», многим людям непонятен механизм реализации данных возможностей. И если с первым пунктом всё ясно, то по второму не всегда есть понимание — как увеличивать доходность портфеля с использованием вывода средств?

Рассмотрим обе возможности.

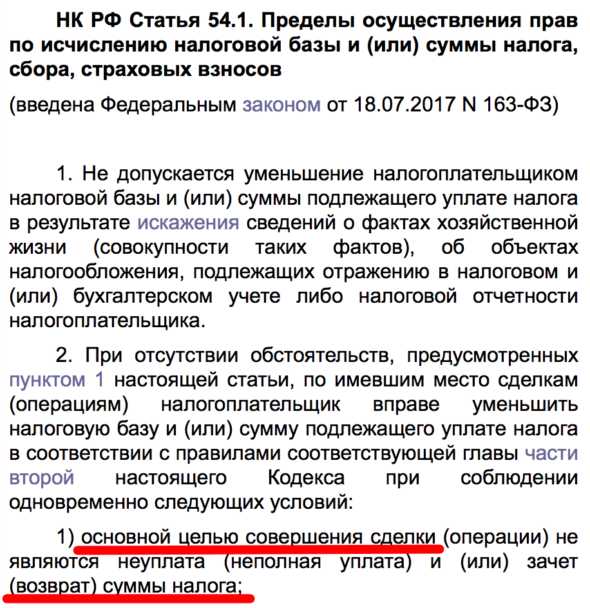

ВНИМАНИЕ! Описываемые ниже техники не рекомендуется к использованию, т.к. инвестор рискует остаться без налогового вычета из-за принятых недавно поправок в Налоговый Кодекс:

Каждый инвестор на свой страх и риск решает для себя вопрос целесообразности использования описанных методов!

На данный момент доказать, что операции на ИИС производились только для получения налогового вычета — очень сложно, но в будущем ситуация будет меняться.

Потребность в деньгах

Выводить деньги с ИИС через купоны или дивиденды — это отличный способ не «замораживать» свои сбережения (по крайней мере, их часть) на длительный срок. Жизнь не всегда поддаётся планированию и подчиняется расчётам.

Многих людей удерживает от открытия ИИС только то, что они не уверены, что деньги им действительно не понадобятся все ближайшие три года. Конечно, даже и это не проблема — договор ИИС можно расторгнуть без потери доходов.

Но теперь, когда есть такой механизм, проблема этих людей будет в большей степени снята — можно не бояться непредсказуемости личной финансовой ситуации, ведь вывести деньги можно будет, если в них появится необходимость.

У этого способа есть и недостатки.

Невозможно «достать» с ИИС всю сумму

После каждой такой процедуры возможная для вывода сумма будет снижаться, поэтому эффективность таких операций будет уменьшаться с каждым разом.

В упрощенном виде развитие ситуации с выводом средств будет выглядеть таким образом (предположим, каждый месяц мы выводим около 10% от всех средств на ИИС):

Очень хорошо видно, что эффективность снижается с каждой последующей операцией. В последний, 12й месяц года, мы выводим сумму уже в 3,5 раза меньшую, чем та, которую выводили в первый раз.

Таким образом, сумма средств на счёте никогда не станет нолём, т.е. с помощью «Купонного комбайна» невозможно вывести всю сумму, находящуюся на ИИС

Низкая скорость вывода

Скорость вывода средств таким способом низкая — может потребоваться больше месяца для того, чтобы вывести более-менее значительную сумму

Поэтому, конечно, если все деньги, находящиеся на ИИС, нужны сразу, то лучше расторгнуть договор, и в этом варианте ничего плохого нет.

Увеличить доходность

Одно из возможных применений купонного комбайна — повышение доходности ИИС.

Чтобы понять, как увеличивается доходность, вспомним как она вообще формируется. Рассмотрим самый простой случай — единоразовый ввод суммы 400 тыс. рублей

Классический вариант

- Первый год: 6% ОФЗ + 13% возврат НДФЛ = +19%

- Второй год: 6% ОФЗ

- Третий год 6% ОФЗ

Общая доходность за три года получается:

- 1,19*1,06*1,06=1,33 — именно во столько раз увеличится за три года наш капитал (+33%).

Если перевести это язык среднегодовой доходности, получается около +10% ежегодно (формула для EXCEL:»=степень(1,33;1/3)):

+10% годовых безрисковой доходности — это очень хороший результат, который невозможно получить на банковском вкладе (точнее, невозможно найти банковский вклад с такой доходностью и с соответствующим уровнем безопасности):

Но что если удалось бы сделать по-другому?

Желаемый вариант доходности

- Первый год: 6% ОФЗ + 13% возврат НДФЛ = +19%

- Второй год: 6% ОФЗ + 13% возврат НДФЛ = +19%

- Третий год 6% ОФЗ + 13% возврат НДФЛ = +19%

Общая доходность за три года в таком варианте:

- 1,19*1,19*1,19=1,685 — именно во столько раз увеличился бы за три года наш капитал (+68,5% вместо +33% — в два раза больше!)

Так вот, повторный ввод сумм, выведенных с помощью «Купонного комбайна», позволяет реализовать такой вариант! +19% годовых без риска!

На самом деле, приведённый расчёт сильно упрощён, а более точный расчёт (возврат НДФЛ приходит только в середине года в лучшем случае и т.д.) немного снизит нашу ожидаемую прибыль до +16% годовых БЕЗ РИСКА. Но даже это — очень много. Перед этой возможностью меркнут все остальные заманчивые перспективы.

Этот механизм напоминает карусель или круговорот воды в природе — всё снова оказываются на своих местах, откуда ушло ранее. Немного похоже на закон сохранения энергии: она не исчезает, а переходит из одного качества в другое.

В нашем случае деньги переходят с ИИС на банковский счёт и обратно, выполняя очень полезную и важную для нас работу — повышению доходности инвестиций.

Суммы, которые будут таким образом выводиться с ИИС, будут, как правило небольшими — в размере 5-20% за одну операцию от капитала, находящегося на ИИС. Однако, за несколько месяцев все вместе они образуют крупную сумму поступления на ИИС, учитываемые в данном налоговом периоде.

Таким образом, во второй и третий год на ИИС внести можно деньги… снятые с самого ИИС, а точный расчёт может выглядеть так:

Повышение доходности до +30%

Если в течение года (налогового периода) инвестор будет постоянно использовать описанный выше механизм, то сумма поступлений на ИИС может заметно превысить суммы, которыми он изначально располагал.

Например, если у инвестора было всего 200 тыс. рублей, он всё равно может получить возврат НДФЛ с суммы… в 400 тыс. рублей!

В этом случае доходность БЕЗРИСКОВЫХ вложений может перешагнуть за +30% годовых. Конечно, это будет справедливо только для небольших сумм, но, тем не менее.

Вот как примерно выглядит весь процесс на счёте, на который изначально было внесено лишь 200 тыс. рублей:

- После каждого вывода деньги обратно направляются на ИИС. Фактически, деньги отсутствуют на ИИСе не более 3-4х рабочих дней.

- За счёт множественных операций общая сумма поступлений за год составила 377114 рублей

В данном примере, имея всего 200 тыс. рублей, инвестор может претендовать на возврат НДФЛ с суммы 377 тыс. рублей!

В этом случае 49 тысяч рублей возврата НДФЛ (13% от 377 тыс. рублей) относятся к вложению 200 тыс. рублей как +25%.

Следовательно, общая доходность за год может составить +31% годовых:

- +6% от доходности ОФЗ

- +25% от возврата НДФЛ

И эта доходность получена только с помощью безрисковых инструментов.

Естественно, погоня за доходностью такими методами, не позволит использовать сколько-нибудь более-менее крупные суммы денег, поэтому состоятельным инвесторам такой способ вряд ли подойдёт.

Но самое главное, как уже говорилось выше:

- описанные техники довольно тоскичны, могут принести вред вместо пользы

- эти техники искажают истинный смысл и предназначение Индивидуального Инвестиционного Счёта

Материал данной статьи предоставлен исключительно с информационной, художественной целью, не является рекомендацией к действию. На данный момент описанные методы могут подпадать под действие пп. 2 п. 1 ст. 54.1 НК РФ (см. выше), следовательно, их применение может повлечь в лучшем случае отказ в получении вычета, а в худшем — санкции и ответственность.

Обсудить данную статью с другими пользователями ИИС можно на форуме.

Читайте также:

- Доходность ИИС

- Самый плохой вариант на ИИС

- Криптовалюта — стоит ли вкладывать?

- Выгодность ИИС

- Инвестиции в 2018 году

- Неудачные инвестиции на ИИС

- Облигационный крокодил — стратегия использования облигаций

- Как биржа заберёт ваши деньги

- АСВ «кидают» вкладчиков — случайность или система?

Если вы хотите поддержать наш проект, воспользуйтесь яндекс-кнопкой:

invest-schet.ru

Достоинства и недостатки ИИС - подводные камни и скрытие условия

Планируете открывать ИИС? Но немного сомневаетесь. И думаете — а нужно ли мне это? Ввязываться в эту программу от государства. Где-то должен быть подвох. Или все честно?

Вы узнаете про все преимущества и самое главное, недостатки индивидуальных инвестиционных счетов. Скрытые или подводные камни. И можно ли их обойти. Нюансы использования. И поймете выгодность или невыгодность открытия ИИС.

Сравним получаемую доходность со вкладами в банках. Чтобы на конкретных цифрах понять, есть ли выгода от использования ИИС. И стоит ли открывать счет?

Итак поехали!

ИИС — достоинства

Начнем естественно с плюсов. Будем «облизывать» ИИС с разных сторон. Выпячивая все его достоинства.)))

Налоговые льготы

Самый главный плюс ИИС, собственно ради чего стоит его открывать — это возможность получения налоговых льгот.

Владельцу ИИС предоставляется на выбор два варианта:

- Возврат государством 13% от суммы внесенных на счет средств

- Освобождение от уплаты налогов прибыли, полученной от инвестиций.

Какой тип счета выбрать на ИИС мы рассматривали в прошлой статье.

Но если вкратце, то подавляющему большинству в плане «выгодности» подойдет тип А или возврат 13% от государства.

Можно рассматривать это как гарантированную дополнительную доходность к вашим вложениям.

Что это нам дает?

Вы внесли на ИИС 100 тысяч рублей. И на эти деньги купили облигации федерального займа с доходностью 8% годовых. Через год Вы заработаете 8 тысяч в виде купона по облигациям. И еще 13 тысяч получите в качестве налогового вычета.

Итого только за первый год по ИИС вы гарантированно получите 21 тысячу или 21% годовых.

Знакомство с фондовым рынком

Открытие ИИС прекрасная возможность познакомиться в фондовым рынком поближе. В глазах большинства, торговля на бирже представляется как удел профессионалов. И обычным людям там делать нечего. Нужны значительные капиталы, знания и опыт.

На самом деле никто не заставляет вас вести активную торговлю. Проводить анализ и отбор ценных бумаг. Постоянно отслеживать состояние на рынке.

Достаточно правильно один раз купить нужные бумаги и можно практически о них забыть. Это как вклад в банке. Поместив деньги на депозит в Сбербанк, вы же не будете постоянно проверять, считать доходность и перемещать деньги из одного банка в другой? Наверняка нет.

На бирже тоже самое. Есть долгосрочные инвестиции по принципу «купил и забыл«. Для примера, облигации, дающие фиксированный доход владельцам долгие годы. Вам нужно купить их только один раз. И все. На этом ваше участие в торговле закончено.

Более высокая доходность

На фондовом рынке можно зарабатывать больше денег, если сравнить с классическими вложениями в депозиты.

Про акции мы не будет говорить. Это удел профи. А для новичков идеально подойдут вложения в облигации. Особенно государственные (ОФЗ) или муниципальные.

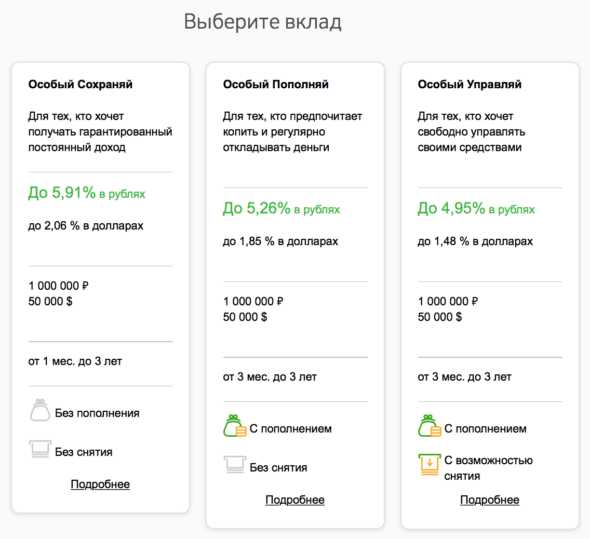

Покупая облигации на ИИС вы будете получать фиксированный заранее известный доход. На момент написания статьи самые надежные государственные бумаги обеспечивали доходность в 8% годовых. По корпоративным облигациям доходность выше на 1-2%.

Сможете ли вы найти такой годовой процент в банках при открытии вклада? Для примера в Сбербанке предлагают ставки 4-4,5% годовых. В самых надежных банках из ТОП-30 можно еще найти 6-7% годовых. И даже чуть выше. Но условия открытия большинства вкладов очень жесткие — обычно для получения «высоких» обещанных процентов необходима сумма от нескольких сотен до 1-2 миллиона.

А что дает разница в доходности в 1-2%? Вроде бы совсем ничего. Жалкий лишний процент. Ну может быть два.

Давайте посмотрим немного под другим углом. По вкладу можно получать 6% годовых. А по облигациям 8%. С вложенных ста тысяч имеем 6 и 8 тысяч рублей прибыли соответственно. Во втором случае наш доход увеличился на 33%.

Или открыв вклад на 4 года — сможете заработать 24% прибыли. Облигации принесут столько же, только за 3 года!!!

Возможность обеспечения себя пассивным доходом

В последние года выражение «пассивный доход» является практически ругательным. Перефразирую — ежемесячным, ежеквартальным или годовым постоянным источником прибыли.

Здесь речь идет о облигациях и дивидендных акциях.

Прелесть в том, что покупая ценные бумаги больше ничего делать не надо.

Акции будут приносить вам дивиденды 1-2 раза в год. Есть компании выплачивающие своим акционерам вознаграждение каждый квартал. И пока вы являетесь совладельцем бизнеса (даже купив 1 акцию) — будете получать определенный уровень дохода.

Сколько? На российском рынке средний уровень дивидендов составляет 4-6% годовых. Он меняется от компании к компании. И зависит от результатов финансовой деятельности. По простому, заработала компания за прошлый год много денег — выплатила акционерам щедрые дивиденды. Сработала средне — так же заплатила.

Дополнительной «плюшкой» является рост стоимости купленных акций со временем. И то что сегодня стоит 100 рублей, через 10 лет может подскочить до 1000.

Но самое главное условие — это длительный период владения акциями. Если вы планируете вложиться на год-два, лучше воздержитесь. Даже срок в 3-5 лет остается достаточно рискованным.

Вторым условие — это распределение активов. Покупаем сразу несколько разных видов акций. Почему? В один год одни могут заплатить щедрые дивиденды. А другие чисто символическую сумму. На следующий год все может быть с точностью наоборот.

Вкладывая деньги в различные компании мы как бы усредняем свой доход. Делам его более прогнозируемым. И стабильным.

Облигации. По облигациям прибыль выплачивается 2 раза в год. Две самых главных фишки долговых бумаг:

Есть обратить внимание на долгосрочные облигации с периодом обращения 20-30 лет — это возможность заранее спрогнозировать свой доход на этот срок. И каждые полгода получать прибыль. Которую заранее известна.

На рынке много бумаг и каждая платит в разные даты. Можно приобрести различных облигаций, чтобы каждый месяц получать прибыль.

Накопить на пенсию

Срок действия ИИС — 3 года. По истечению этого периода никто не принуждает закрывать счет и выводить деньги. Он продолжает функционировать. И приносить доход своему владельцу.

Можно оставить все как есть и задуматься о накопление на собственную пенсию самостоятельно.

Все эти государственные и негосударственные пенсионные фонды конечно дело хорошее. Но на практике большинство из них показывает не очень впечатляющие результаты. Многие даже срабатывают в минус. А средняя годовая доходность находится на уровне ставок по банковским депозитам.

Притом, что фонды инвестируют деньги будущих пенсионеров в те же самые инструменты, обращающиеся на бирже. В первую очередь в облигации. Которые вы можете покупать самостоятельно. Без помощи пенсионных фондов.

Выгоды очевидны:

- За свое «управление» фонд взимает комиссии. Немного всего 1-2%. А к чему приводит эта разница мы рассмотрели на примере выше.

- Фондам нужны показатели доходности. Чтобы было что предоставить в качестве статистики потенциальным клиентам. Чтобы этого добиться они вынуждены вкладывать деньги в более агрессивные инструменты с повышенной доходностью. И не всегда это получается. В 2017 году нахватав таких «прибыльных» бумаг, многие столкнулись с техническим дефолтом по облигациям. И денежки плакали. И многие НПФ по итогам года получили даже убыток.

ИИС — недостатки

Ну вот. Мы воспели хвалу ИИС со всех сторон. Теперь давайте нальем в эту бочку меда дегтя. А сколько это будет — маленькая ложка или целое ведро решать вам.

Заморозка на 3 года

При открытии ИИС со счета нельзя снимать деньги, до момента окончания 3-х летки. Это наверное самый главный недостаток инвестиционных счетов.

Но здесь есть небольшое заблуждение или непонимание.

Во-первых, снять деньги можно в любой момент. Другое дело, что в этом случае будет потеряно право на получение 13% в виде вычета.

Во-вторых, срок действия ИИС начинается не с момента внесения средств на счет. А с даты заключения договора. А вот когда вносить деньги (сразу же, через месяц или год) — это ваше право. Поэтому есть несколько способов уменьшить срок нахождения денег на ИИС.

Можно в начале протестировать небольшой суммой. Чтобы ознакомиться в принципами покупки бумаг на бирже. А основную сумму можно внести на 2-й или даже последний год действия ИИС.

В итоге срок сокращается до 1-2 лет. И вы имеете все те же льготы по возврату налогов.

В-третьих. Деньги с ИИС, вернее получаемую прибыль, можно выводить на банковский счет. И распоряжаться ее по своему усмотрению. Подробный механизм описан в статье как вывести деньги с ИИС раньше срока.

Неофициальные или небольшие доходы

Для получения налогового вычета 13% нужно, чтобы у владельца ИИС были официальные доходы. С которых были уплачены все налоги. Ведь налоговый вычет по простому — это возврат налогов. Сколько вы заплатили в казну — столько и сможете вернуть обратно. По крайней мере не больше.

Если доходов нет, или они очень маленькие, то придется выбирать второй тип ИИС или тип А. А он «выгодностью» не блещет.

Второй пункт — вытекает из первого. Если вы имеете права на налоговые льготы по другим программам (в первую очередь по ипотеке), то воспользоваться возвратом по ИИС сможеет только в пределах оставшийся суммы.

Например. За год уплачено 100 тысяч в виде налогов. И есть ипотека, по которой можно вернуть всю эту сумму. Нужно ли тогда открывать ИИС? Наверное нет. Выгоды от открытия ИИС вы уже все равно не получите. А если все таки хочется попробовать и пощупать фондовый рынок собственными руками, откройте обычный брокерский счет.

На который не распространяется заморозка на 3 года.

Вычет только один

Вычет можно получить только один раз на сумму внесенных средств.

Брокеры в основном «пиарят» высокую доходность ИИС обещая 25-30% годовых. Но даже если и так. Речь идет только о первом годе действия ИИС.

Внесли деньги. Вложили в облигации. Получили вычет. А дальше доход будет идти только от ваших инвестиции.

В итоге повышенная доходность от получения 13% как бы «размазывается» на 3 года. И в среднем составит +4,33% к ежегодной годовой прибыли.

На следующий год, при внесении средств — прибыль от вычета растянется на 2 года. Здесь мы имеем +6,5% к прибыли.

У на последний год — закинули деньги и получили +13% в полном объеме.

Фондовый рынок — рискованные вложения

Действительно, инвестиции в фондовый рынок, особенно в акции, является рискованными. Можно как заработать, так и потерять. Естественно не все. А только часть. Но все равно как то неприятно.

Но никто не заставляет покупать акции. Есть долговые бумаги с фиксированной доходностью. Как государственные, так и корпоративные. Если про корпоративные, то только бумаги крупнейших компаний: Сбербанк, Газпром, Лукойл, Роснефть. Думая ни у кого не возникнет мысли о их ненадежности.

Покупая надежные облигации мы исключаем риски дефолтов (или по крайней мере снижаем их практически до нуля).

Подготовка декларации

Сами по себе деньги в виде возврата 13% в руки не упадут. Для самого получения налогового вычета нужно потратить время. Собрать все «бумажки», заполнить декларацию и предоставить ее в налоговую.

Для тех кто ни разу с этим не сталкивался звучит очень хлопотно. Что-то собирать, что-то заполнять, нести куда-то.

Рассматривайте возможность получения вычета как плату за «бумажную волокиту».

Другие нюансы

Нужно потратить время хотя бы понимание основ фондового рынка. Как и что покупать. Где посмотреть доходность. Как выбрать более выгодные бумаги для покупки. В некоторых случаях нужно разобраться с программой для торговли.

У многих брокеров уже есть возможность покупки ценных бумаг через собственные онлайн-приложения или личный кабинет. Там основная процедура сводится только к нажатию двух кнопок «Купить» и «Продать». Делая фондовый рынок понятнее и ближе начинающим инвесторам.

Комиссии брокера

Отрывая ИИС у брокера вы будете нести дополнительные расходы. Брокер — это посредник между вами и биржей. И за свое посредничество он берет определенную копеечку.

Сколько? Сам размер комиссий ничтожен, особенно если вы не планируете вести активную торговлю. Внесете деньги на ИИС, купите облигации и будете держать до окончания срока. Заплатите только за 2 операции: покупки и продажу.

В среднем размер комиссий варьируется от 0,1% (очень дорого) до 0,01% от суммы сделки.

Чтобы было более понятно разберем на цифрах.

Вы внесли 100 тысяч на ИИС и купили на все облигации. И так каждый год. Вносите по 100 000 рублей. К моменту окончания ИИС решаете все продать и вывести средства.

Сколько вы отдадите брокеру за эти операции? Покупка: 3 раза по 100 тысяч. И продажа — 1 операция на 300 тысяч. Итого торговый оборот по счету составит — 600 000 рублей.

Ваша плата брокеру от 60 рублей (при комиссии 0,01%) до 600 рублей (при дорогой комиссии в 0,1%). В среднем ориентируетесь на 0,05-0,7%.

Гораздо большее значение на расходы имеет ежемесячная плата брокеру. Нужно выбирать брокеров, у которых она полностью отсутствует. Иначе придется платить ежемесячно по 100-200 и даже 300 рублей.

ИИС не застрахован

Мы привыкли, что вклады в банках застрахованы АСВ на сумму в 1,4 миллиона рублей.

А как дела обстоят с ИИС? Никакой страховки. Страшно отдавать деньги «непонятно кому».

Без паники. Все средства, вернее купленные ценные бумаги, хранятся не у брокера. А в специальном хранилище — депозитарии. Все облигации и акции в наше время имеют бездокументарную или электронную форму. И право на владение бумагами обозначается цифровым кодом или записью в реестре.

Если брокер обанкротится, все ваши бумаги будут сохранены в депозитарии. Все что нужно сделать в этом случае — перейти к другому брокеру. И продолжать торговать через него.

Не забываем, что брокер только дает доступ на биржу.

В плане надежности облигации федерального займа переплюнут любой банк. Выплаты гарантированы (особенно физическим лицам). Единственной причиной, по которой можно не получить деньги — это дефолт государства.

В 1998 году Россия объявила дефолт по своим обязательствам. По простому, перестала выплачивать долги. В том числе и по облигациям. Но….владельцы ОФЗ физические лица граждане РФ получили все деньги в полном объеме. Под «замес» попали только нерезиденты и юридические лица.

Считаем и сравниваем доходность

В конце хотелось, чтобы вы на наглядном примере поняли всю выгодность программы ИИС.

Сравним на реальных цифрах и примерах итоговую доходность по ИИС и вкладам в банках сроком на 3 года.

Для примера, предположим что каждый год вы будете вносить по 100 тысяч рублей.

Вклад в банке: в надежном банке можно открыть вклад под 6% годовых. Для расчетов воспользуемся инвестиционным калькулятором.

Получаем через 3 года у нас будет на счету 337 461 рубль. Чистая прибыль — 37,46 тысяч или 12,5%.

По программе ИИС. Будем покупать самые надежные облигации ОФЗ с доходностью 8% в год.

Через 3 года имеем 350 611 рублей. Чистая прибыль 50,6 тысяч или 16,8%.

Как видите даже без применения налогового вычета, вложения в облигации дали в 1,35 раза больше прибыли. Эта информация для тех, кто сомневается, сможет ли он продержать деньги на счете полные 3 года.

За 3 года мы сможем получить 3 вычета по 13 тысяч или 39 тысяч рублей.

В итоге это даст нам почти 90 тысяч рублей.

Если же полученные вычеты вносить обратно на ИИС и вкладывать в облигации мы будем иметь двойной доход. С «новых денег» мы опять получим право на 13%. Чуть больше 5 тысяч. И прибыль от вложений в облигации. Правда срок вложений сокращается до 2-х лет (первый вычет мы получим на 2-й год, второй вычет только на третий). Но дополнительно 3 тысячи заработать успеем.

За три года действия ИИС мы заработаем в общей сложности с учетом вычетов и реинвестирования 99 тысяч рублей или 33% от внесенных сумм.

Сравнивая с результатом по вкладу (12,5%) доходность по ИИС выше в 2,64 раза!!!

vse-dengy.ru

Индивидуальный инвестиционный счет (ИИС) - гарантированная прибыль

Вы хотели бы гарантированно получать прибыль на фондовом рынке? И причем получать доходность, превышающую ставки по банковским вкладам. Конечно да! Ответят многие (если не все) инвесторы. Но большинство представляют торговлю акциями чем то сложным и непонятным. Без опыта и знаний не обойтись. И будут правы. Именно для таких новичков государство ввело в этом году (2015) новый финансовый инструмент — индивидуальный инвестиционный счет (ИИС).

Текущая экономическая обстановка в стране нестабильна. И самые надежные инвестиции — банковские вклады или депозиты, которые гарантируют сохранность средств. Однако, прибыль получаемая по ним, не так высока. И текущая тенденция направлена на снижение этих ставок. В принципе вы сами можете это видеть, если еще зимой 2015 года, можно было найти вклады со ставкой 16-18% годовых, то сейчас около 7-8%, да и то не у всех банков. Если так пойдет и дальше. то мы придем к 4-5% годовых, которые даже не будут покрывают инфляцию.

ИИС — альтернатива банковским вкладам

Что же делать? Хочется получать максимальную прибыль и в тоже время сохранить надежность своих вложений. Альтернативой банковским депозитам может быть фондовый рынок. А именно покупка акций, облигаций как российских, так и зарубежных компаний.

На Западе подобное явление широко распространено, в отличии от нашей страны. Около 80% трудоспособного населения имеют активы компаний. У нас в десятки раз меньше. А если перевести количество денег вложенных в фондовый рынок на душу населения, то разрыв составляет уже в несколько тысяч раз. Конечно не в нашу пользу. Люди думают, что вся эта покупка-продажа акций не для них.

Хотя ничего сложного на самом деле нет. Вы открываете счет у брокера, получаете доступ к торговой платформе и ……все.

Сидя дома у компьютера вы кликом мыши можете совершать сделки. Как в той песне «Я хочу быть акционером ОАО ГАЗПРОМ» — вы сможете стать совладельцем не только Газпрома, но и других известных, надежных и стабильных компаний: Сбербанк, ВТБ, МАГНИТ. Список можно продолжать очень долго.

Не хотите российских, вы можете купить себе частичку GOOGLE или APPLE, чистая прибыль которых составляет десятки миллиардов долларов в год.

Для тех, кто не знает, доход на фондовом рынке формируется за счет курсовой разницы стоимости акций, т.е. купили по 100 рублей, продали по 120. А также за счет начисляемых дивидендов.

Новичкам не рекомендуется заниматься трейдингом. То есть постоянной покупкой и продажей, с целью извлечения прибыли.

По статистике 90% трейдеров проигрывают индексу на длительных промежутках времени. Около 7-8% показывают приблизительно равную динамику с тем же индексом. И только малая часть, получается 2-3% трейдеров обходят индекс.

А если статистика против вас, то нет смысла улавливать благоприятные моменты для покупки акций. Проще, как говориться использовать простую стратегию «купить и держать».

Конечно сейчас не очень благоприятное время для инвестиций. И последние 2 года рынок российских акций топчется на месте. И почти не показывает роста. Все эти санкции и падение цен на нефть не очень хорошо влияет на российский фондовый рынок.

Однако, рынок российских акций является практически самым недооцененным в мире. А это значит, что вскоре они могут резко выстрелить и цены поползут вверх. Потенциал для этого есть.Специально для тех, кто боялся вкладывать деньги в фондовый рынок, в этом году был введен ИНДИВИДУАЛЬНЫЙ ИНВЕСТИЦИОННЫЙ СЧЕТ.

ИИС – что это?

Суть предложения в том, что помимо получения прибыли от дивидендов и увеличения стоимости самих акций, вы можете вернуть часть средств в виде налогового вычета.

Сколько? Стандартные для всех вычетов – 13%.

Инвестировали 100 000 рублей – к ним дополнительно вы можете получить 13 000 рублей. Получается гарантированная доходность – 13% в год. Уже выше, чем ставки по депозитам в банках.

Если провести аналогию с имущественным налоговым вычетом, то при покупке квартиры мы можете вернуть 13% с 2 млн. рублей или 260 тысяч.

В случае с индивидуальным инвестиционным счетом сумма немного скромнее. Деньги можно получить только с 400 000 вложенных денег в акции и облигации российских компаний.

Максимальная сумма, которую вы можете получить по ИИС составляет 52 тысячи рублей в год.

Как найти брокера и где открыть ИИС?

Зайдите на сайт Центробанка (cbr.ru). Сайт немного корявый и сразу вы ничего не найдете. В поле поиска вносите «список брокеров» . И перед вами будет полный список компаний, официально ведущих брокерскую деятельность на территории РФ. В 99% случаев они предоставляют возможность открытия у них ИИС. Выбираете наиболее подходящего вам. Заключаете договор и вносите деньги на счет.

Из списка брокеров главное выбрать подходящего под ваши запросы. Правильно выбранный брокер — 30% успеха на фондовом рынке.

Для чего создан ИИС?

Сама идея создания подобного финансового инструмента призвана для достижения следующих целей:

- привлечение дополнительных инвестиций от частных инвесторов в российскую экономику;

- повышение инвестиционной привлекательности биржевых инструментов;

- повышение финансовой грамотности населения;

- устранение диспропорции в инвестиционных предпочтениях.

Текущая экономическая ситуация очень сильно повлияла на количество зарубежных инвесторов. До сих пор продолжается значительный отток средств. И соответственно экономика не может стабильно развиваться без дополнительных денежных вливаний. Именно эту цель и преследует государство введя ИИС. Привлечь дополнительные средства в экономику.

Как получить деньги?

Все просто. Вы открываете у брокера ИИС. Вносите определенную сумму. И уже на следующий год, при предоставлении налоговой декларации, вам вернут деньги.

Единственное условие – счет должен быть открыт не менее 3-х лет. Если вы его закроете ранее установленного срока – деньги придется вернуть обратно государству.

Допустим, вы открыли счет в декабре 2016 на сумму 300 тысяч. И уже на следующий год, а если точнее через 3-4 месяца вы получите 39 тысяч в виде налогового вычета.

Хочу еще больше денег

Если вы ничего не смыслите в фондовом рынке, какие нужно покупать акции и сколько их нужно держать, то специально для вас у большинства брокеров есть специальные предложения. Вы сможете получать гарантированную годовую доходность в размере от 15 до 23%.

Речь идет о покупке облигаций. В отличии от тех же акций, стоимость которых может как и расти так и падать, облигации гарантируют фиксированную доходность.

Вы покупаете облигации с доходностью от 7 до 13% годовых. Каких — вам подскажет брокер. У них уже целая линейка разных предложений специально для инвестиций по ИИС. Практически как в банке, с линейками разных вкладов.

Если вы верите, что акции российских компаний в ближайшее время вырастут, можете инвестировать в них. Даже если вы и ошибетесь, можете рассчитывать на ежегодные дивиденды (здесь лучше сразу определиться, какие компании их платят). Ожидаемая дивидендная доходность у российских компаний составляет в среднем 4-8%. Соответственно, опять же вы можете рассчитывать на прибыль ИИС в размере 17-22% в первый год ваших инвестиций и даже выше.

vse-dengy.ru

Какую реальную доходность можно получить с помощью ИИС?

Практика и примеры расчета пассивной доходности от 10% годовых и более через Индивидуальный Инвеcтиционный Счет.

Зачем нужно открывать ИИС и вносить на него деньги?

Ответ прост: чтобы получить 13% доходность на внесенные деньги за счёт получения налогового вычета от Федеральной налоговой службы РФ. 13%-ая доходность выглядит красиво, но это только за год, а по итогам 3х лет на который открывается ИИСчёт, средняя ежегодная доходность на внесенные деньги выйдет около 10%.

Чтобы понять какую доходность может дать ИИС, если его использовать как депозит, произведем простые математические расчёты.

1. Пример расчета доходности ИИС только за счет налогового вычета без инвестиций в ценные бумаги

1 год: 15 декабря Гражданин открыл в брокере Финам Индивидуальный инвестиционный счёт - это, по сути, обычный брокерский счёт, но со специальным режимом налогообложения. Далее гражданин внёс на него 400000 рублей. В апреле следующего года гражданин подал налоговую декларацию в которой указал данные по ИИСчёту. По окончании всех процедур по подаче и проверке документов примерно через 2 месяца налоговой службой на ваш счёт будет осуществлён возврат 13% от суммы 400000р., т.е. 52000 рублей.

2 год: После получения 52000, Гражданин их не тратит, а реинвестирует на свой ИИСчёт, чтобы снова получить налоговый вычет в следующем году. Далее Гражданин берёт полученные 52000 налогового вычета и добавляет к ним 348000, чтобы получить 400000 и внести их на ИИСчёт.

Таким образом на счету во второй год после открытия ИИСчёта накопилось уже 800000 и в следующем году, например в апреле Гражданин подаёт налоговую декларацию и получает опять 52000 налогового вычета.

3 год: Снова берём полученные 52000 и добавляем к ним 348000 и получаем 400000, которые также вносим на ИИС. Теперь уже на ИИСчёте находится уже 1200000. В 4-ый год так же получаем возврат от налоговой 52000 руб.

| Год | Расход | Доход | Внесение | Итого выведено |

1 |

-400 000 |

- |

-400 000 |

|

2 |

-400 000 |

52 000 |

-348 000 |

|

3 |

-400 000 |

52 000 |

-348 000 |

|

4 |

- |

52 000 |

||

+156 000 |

-1 096 000 |

+1 252 000 |

Получается, что за 2,5 года Гражданин вложил в ИИС денег: 400тыс+348тыс+348тыс = 1 миллион 96 тысяч рублей, а получил 1 миллион 252 тысячи рублей.

Итоговая доходность на вложенный капитал

Доход: 2.5 года по 52000 = 156000 рублей, соответственно Доходность на вложенные средства за 3 года: 156тыс/1096тыс=14.23% или 14.23/3 года = 4.7% в год

Это был пример про доходность от внесения на ИИС денежных средств, конечно 4,7% годовых - это доходность даже ниже чем депозит в Сбербанке. Поэтому, для получения более высокой доходности на вложенные на ИИС средства нужно обязательно покупать ценные бумаги - это акции и облигации.

Есть существенные нюансы. ИИС рассчитан на срок от 3-ёх лет, т.е. если вы решите вывести с него деньги через год, то все ранее полученные налоговые вычеты в 13% придётся вернуть налоговой.

Возврат 13% с внесённых в очередном году денег можно производить только 1 раз в год. Соответственно если во второй и третий год вы денег не внесете, то и налоговый вычет за второй и третий год вам получать будет не с чего, и налоговая служба его вам не возвратит.

Также если вы в следующем году внесли например уже не 400000, а 100000, то можете претендовать на налоговый вычет в размере 13% только от внесенных 100000, т.е. 13000 руб.

2. Какая получится доходность от инвестирования лежащих на вашем ИИС денег в облигации?

Если бы на ИИСчёт можно было вкладывать деньги, то это был бы не инвестиционный счёт, а счёт для возврата налога на доходы физических лиц с 3х летней заморозкой активов.

Поэтому, главным преимуществом ИИС помимо дохода от налогового вычета является его доход от инвестиций в ценные бумаги.

Инвестирование денег ИИС в облигации увеличивает доходность, т.е. к 13 % полученных по налоговому вычету прибавляется доходность полученная от денежного потока купонных выплат облигаций.

Сразу отметим - торговать и спекулировать облигациями на бирже - это удел профессионалов, простым гражданам достаточно купить облигации и получать купонные доходы, а когда понадобятся деньги продать их или держать облигации до погашения получая пассивно-фиксированный доход от купонов (“стричь купоны”).

Это прекрасно понимают в Министерстве Финансов и активно продвигают в СМИ так называемые “Народные облигации федерального займа” - гражданин пришёл в Сбербанк или ВТБ купил на 3 года от 30000 до 15000000 в одни руки и получаешь доходность 8,7% годовых до погашения или продаешь через какой-то время заплатив кстати двойную комиссию.

Таким образом, при инвестировании денег ИИС в ценные бумаги получается две составляющие ежегодного дохода:

- — доход от налогового вычета = 13%

- — инвестиционный доход = 8%

Кажется, не плохо, но далее смотрим реальную математику цифр.

Пример расчета доходности ИИС при инвестировании в облигации

15 декабря Гражданин открыл в брокере Открытие Индивидуальный инвестиционный счёт, положил на него 400000 рублей и купил на них Облигации Федерального займа (ОФЗ) РФ выпущенных Министерством финансов РФ.

Доходность облигаций 8% годовых. Далее как и в Примере 1 Гражданин ежегодно подавал налоговую декларацию с заявлением на получение налогового вычета 13% и вносил на ИИСчёт снова 400000 каждый год на которые покупал ОФЗ с доходностью 8% годовых.

Сразу отметим, что в примере принимаем, что облигации были куплены по 100% от номинальной стоимости. Касаемо рыночной стоимости и цен облигации - это отдельная тема, в примере мы берём просто номинальную стоимость, т.е. 1000 рублей за одну облигацию.

В итоге в этой таблице указано какую сумму получил Гражданин от налогового вычета и инвестиционного дохода от облигаций за 3 инвестиционных года ИИС:

| Ставка купона облигации | Год | Инвестиции в год | Прирост | Баланс ИИС в гонце года | Инвест доход | Год | Расход | Доход от вычета |

| 8,00% | 1 | 400 000 | 32 000 | 432 000 | 32 000 | 1 | - 400 000 | |

| 2 | 400 000 | 66 560 | 898 560 | 98 560 | 2 | - 348 00 | 52 000 | |

| Инвестиции | 3 | 400 000 | 103 885 | 1 402 445 | 202 445 | 3 | - 348 000 | 52 000 |

| 1 200 000 | 4 | 4 | 156000 |

Итого, при ежегодном инвестировании 400 000 рублей (1 200 000 за 3 года) в Облигации Минфина РФ на ИИСчёт Гражданин получит:

- — 156 000 дохода в виде налогового вычета

- — 202 445 инвестиционного дохода от купонных доходов

Таким образом гражданин внёс за 3 года на ИИСчёт 1 096 000 а вывел 1 454 445

Считаем доходность инвестиций: 358 445/1 096 000 = 33% доходности за 3 года. Среднегодовая доходность: (1 454 445/1 096 000)^⅓ - 1 = 9,89%

Итого: 11% безрисковая доходность, а если дисконтировать и вычесть инфляцию, то чуть менее 10% годовых.

При текущих депозитных ставках банков - наверно тоже не плохо, но уже очевидной и существенной выгоды от покупки безрисковых облигаций Федерального займа РФ на ИИС не просматривается.

Если рассматривать покупку не государственных/муниципальных облигаций, а корпоративных или облигаций банков, то некоторые корпоративные облигации может и дают купонную доходность на 1-2% больше, но и риски выше, а в добавок с дохода по ним нужно платить 13%-ый налог на доходы физлиц, правда купонный доход корпоративных облигаций выпущенных начиная с 2017 года не попадает под 13%-ый налог. В целом, то на то и выйдет. Да и простому гражданину из-за небольших сумм вникать в нюансы и анализировать риски вряд ли захочется.

Это был пример про доходность от внесения на ИИС денежных средств и покупки на них облигаций, а ведь можно на 400000 купить на бирже акции российских корпораций, которые увеличат доходность, но придется взвешивать и риски. Как это будет выглядеть читайте далее.

3. Какая выгода от вложения денег в акции на ИИС?

С акциями история сложнее, цены на акции взлетают и падают под воздействием множества факторов, поэтому приводить расчёт доходности весьма сложно. Но мы попробуем.

Пример расчета доходности ИИС при инвестировании в акции

1 год: 15 декабря Гражданин открыл в брокере БКС Индивидуальный инвестиционный счёт, положил на него 400000 рублей и купил на них акции одной из крупнейшей мировой горнодобывающей и сталелитейной компании Череповецкой Северстали.

Касаемо действий для получения дохода по налоговому вычету Гражданин произвел действия как и в Примере 1 и Примере 2, т.е. подавал на налоговый вычет и получал 13%-ый вычет на внесенные средства.

С доходом от налогового вычета всё понятно доход за 3 года, как было подтверждено расчетами предыдущих примеров равен 156000, что соответствует среднегодовой доходности около 5% годовых.

Теперь разберёмся с инвестиционным доходом, который в случае с акциями подразделяется на:

- — дивидендный доход (дивиденды выплаченные акционерам по итогам периода работы компании)

- — доход от реализации акций (доход от курсовой разницы между ценой покупки и продажи акций на бирже)

По большому счёту, можно рассматривать 3 основных сценария по итогам 3-ёх лет торговли акциями компании:

- — оптимистичный сценарий (с ростом цены акции за 3 года на 50% и выплатой 8%-х дивидендов с их реинвестированием в те же акции)

- — нейтральный сценарий (цена акций остается на том же уровне что и 3 года назад, но с ежегодной выплатой 8%-ых дивидендов и их реинвестированием в акции)

- — пессимистичный сценарий (цена акций падает на 50%, выплат дивидендов нет)

Конечно, есть условия и нюансы, которые мы выносим за скобки и в рамках этого примера не будем их учитывать:

- * Например по какой цене между первой покупкой акций и итоговой продажей докупались на вновь внесенные на ИИСчёт средства акции и реинвестировались полученных за каждый год дивиденды

- * Так же выносим за скобки сам факт роста цены акций в конце срока, т.к. редко происходит одномоментный рост цены - на протяжении 3-ёх лет цены акций могут как упасть так и резко вырасти. Поэтому если например акции выросли в начале 2-года ИИС и в конце 3-его года, то это будет совсем другая доходность.

- * В портфеле могут быть как другие акции так и другие облигации, что усложнит процесс управления портфелем и учёт доходности

- * Ну и главное - вы можете активно покупать когда например акции упадут и продавать когда акции сильно выросли, чтобы дождаться когда они опять упадут и купить по более низкой цене, тем самым ещё больше заработать и увеличить доходность.

В целом, практически не возможно спрогнозировать влияние всех факторов оценив их риски и на 100% рассчитать вероятность наступления всех событий оказывающих влияние на доходность акций, поэтому для примера понимания доходности ИИС мы ограничимся этими тремя вариантами, которые будут означать итог инвестирования за 3 года, т.е.:

- — плюс 50% к 3-ему году ИИСчёта

- — 0%

- — минус 50% к 3-ему году ИИСчёта от цены акции

Сценарий первый

Рост цены акций на 50% и выплата дивидендов с 8% доходностью

| Див. доходность | Год | Инвестиции | Всего на иис | Дивиденды | Коэф Прироста курса акций | Баланс ИИС в гонце года | Суммарный прирост инвестиции | Прирост инвестиций после НДФЛ | Выведено средств из ИИС |

| 8,00% | 1 | 400 000 | 8% | 1.00 | 432 000 | 32 000 | |||

| 2 | 400 000 | 832 000 | 8% | 1.00 | 898 560 | 98 560 | |||

| Размер инвестиций | 3 | 400 000 | 1 298 560 | 8% | 1.5 | 1.5 | 2 103 667 | 903 667 | |

| 1200000 | 4 | 1 200 000 | 2 103 667 | 903 667 | 786 190 | 2142190 |

По итогу получается:

- Выведено с ИИС: 2 142 190

- Вложено в ИИС: 1 096 000

- Прирост после НДФЛ: 786 190

- Доходность за 3 года: 95%

- Доходность средняя за год: 31%

- Среднегодовая доходность: 25%

Сценари второй

Цена акций через 3 года осталась на том же уровне и были выплачены дивиденды

| Дивидендная доходность | Год | Инвестиции | Всего на иис | Прирост | Дивиденды | Коэф Прироста/убытка курса акций | Баланс ИИС в гонце года | Суммарный прирост инвестиции | Прирост инвестиций после НДФЛ | Выведено средств из ИСС c вычетом |

| 8,00% | 1 | 400 000 | 8% | 1,0 | 432 000 | 32 000 | ||||

| 2 | 400 000 | 832 000 | 8% | 1,0 | 898 560,00 | 98 560 | ||||

| Размер инвестиций | 3 | 400 000 | 1 298 560 | 8% | 1,0 | 1 402 444 | 202 445 | |||

| 1200000 | 4 | 1 200 000 | 1 402 445 | 202 445 | 176 127 | 1 532 127 |

По итогу получается:

- Выведено с ИИС: 1 532 127

- Вложено в ИИС: 1 096 000

- Прирост после НДФЛ: 176 127

- Доходность за 3 года: 40%

- Доходность средняя за год: 13%

- Среднегодовая доходность: 11,8%

Сценарий третий

Цена акций через 3 года упала на 50% и не были выплачены дивиденды

| Дивидендная доходность | год | Инвестиции | Всего на иис | прирост | Дивиденды | Коэф Прироста/убытка курса акций | Баланс ИИС в гонце года | суммарный прирост инвестиции | Прирост инвестиций после НДФЛ | Выведено средств из ИСС без вычетов |

| 0,00% | 1 | 400 000 | 1,00 | 400 000 | ||||||

| 2 | 400 000 | 800 000 | 1,00 | 800 000,00 | ||||||

| Размер инвестиций | 3 | 400 000 | 1 200 000 | 0,5 | 600 000,00 | - 600 000 | ||||

| 400 000 | 4 | 1 200 000 | 600 000 | - 600 000 | 756 000 |

По итогу получается:

- Выведено с ИИС: 756000

- Вложено в ИИС: 1 096 000

- Доходность за 3 года: - 31%

- Доходность средняя за год: -10 %

- Среднегодовая доходность: - 11,6%

Таким образом итоговая таблица по доходностям акций по 3-ём сценариям на ИИС выглядит так:

| Сценарии 3х лет ИИС по акциям при ежегодном взносе 400000р. | |||

| Рост цены акций | 50% | 0% | -50% |

| Дивидендная доходность | 8% | 8% | 0 |

| Внесено средств | 1 096 000 | 1 096 000 | 1 096 000 |

| Прибыль | 1 059 667 | 358 444 | -444 000 |

| Доходность за 3 года | 95% | 40% | -31% |

| Среднегодовая доходность | 25% | 13% | -11% |

- При худшем сценарии вы можете получить убыток в размере одной трети денег.

- При лучшем сценарии - почти удвоить счёт

- При нейтральном - прибыль около 40%.

При этом нужно понимать, что падение стоимости акций - не является убытком, до тех пор пока вы не продадите эти акции, со временем цена может возрасти.

Конечно это лишь пример, с описанными выше условиями, но в целом рынок акций, налоговый вычет, дивиденды и сложный процент дают доходность существенно выше ставок по депозитам и облигациям, а риски нужно просчитывать индивидуально при выборе конкретной компании.

4. Плюсы и минусы ИИС

Плюсы