Что делать, если после досрочного погашения кредита появился долг? Если погасить досрочно кредит

Гасить ли кредит досрочно

Досрочное погашение кредита всегда рассматривается как возможность, во-первых, побыстрее снять с себя финансовые обязательства, во-вторых, сэкономить на процентах. Исходя из этого, выгодно ли гасить кредит досрочно – вопрос, который не должен вызывать сомнения. Независимо от того, какая система расчетов используется – аннуитетные или дифференцированные платежи – при досрочном погашении все равно будет образовываться определенная экономия. С другой стороны, выгодность – понятие относительное. Слишком много внешних факторов и обстоятельств влияют на ее определение в конкретной ситуации. Чтобы сказать точно, нужен глубокий анализ и математический расчет, а зачастую и понимание рыночных трендов, умение глядеть на перспективу и владеть хотя бы основами финансового планирования. Разумеется, большинство заемщиков к такой аналитике не готовы, поэтому обычно мыслят житейскими, а не экономическими категориями.

Когда гасить кредит досрочно выгодно

Если рассматривать выгодность досрочного погашения кредита как исключительно возможность переплатить меньше, чем при точном соблюдении графика платежей, то, конечно же, эта цель будет достигнута. Более того, если у вас есть финансовые возможности делать это без ухудшения качества своей жизни, не ограничивая себя ни в чем, то, разумеется, стоит сразу планировать досрочное погашение, и даже, возможно, серьезно увеличивать размер периодических платежей, однажды заплатив весь остаток долга сразу. При таких условиях этот подход можно даже назвать наиболее разумным и экономически обоснованным.

Если рассматривать выгодность досрочного погашения кредита как исключительно возможность переплатить меньше, чем при точном соблюдении графика платежей, то, конечно же, эта цель будет достигнута. Более того, если у вас есть финансовые возможности делать это без ухудшения качества своей жизни, не ограничивая себя ни в чем, то, разумеется, стоит сразу планировать досрочное погашение, и даже, возможно, серьезно увеличивать размер периодических платежей, однажды заплатив весь остаток долга сразу. При таких условиях этот подход можно даже назвать наиболее разумным и экономически обоснованным.

Вместе с тем, редко кто берет кредит ради кредита. Обычно его оформление связано с серьезной финансовой необходимостью, а значит, расчет на быстрое погашение рассматривает разве что теоретически. В таких ситуациях придется взвешивать все преимущества и недостатки досрочного погашения и делать финансовые расчеты, чтобы увидеть выгоду.

Одним из важных условий выгодности является схема платежей – аннуитетная или дифференцированная.

При аннуитетной системе каждый периодический платеж равен другому, но отличается по структуре. Первый платеж включает минимальную сумму, направляемую в счет основного долга, и максимальную – в счет процентов. По мере погашения долга заемщик будет уменьшать в структуре каждого последующего платежа сумму, приходящуюся на проценты, и увеличивать сумму, приходящуюся в счет погашения основного долга. При такой схеме осуществление досрочных расчетов по кредиту фактически будет означать исключение из графика платежей последних по датам сумм и начисленных на них процентов. Таким образом, чем позднее вы начнете гасить кредит досрочно, тем менее выгодным оно станет с точки зрения размера переплаты.

В случае использования дифференцированной системы платежей, которая, правда, практикуется сегодня редко, выгодность досрочного погашения кредита более ощутима и очевидна. Процент в каждом последующем периодическом платеже уменьшается согласно уменьшению размера основного долга. При такой схеме проще видеть и контролировать выгоду. Однако необходимость на первом этапе кредитования согласно графику вносить серьезные суммы и снижение ежемесячной финансовой нагрузки с каждым новым платежом – сначала не позволяет увеличивать регулярный платеж, а затем немного расслабляет и заставляет не рассматривать досрочное погашение в качестве актуального решения.

При любой из схем платежей обязательно следует обратить внимание, на что именно банк направит поступающие от вас средства. Если банк не гасит кредит досрочно, то, скорее всего, та сумма, которую вы перечислили в счет основного долга, ушла на погашение процентов. Это обычно свойственно аннуитетной системе платежей, а также порой сопровождает перечисление денег на ссудный счет без указания назначения платежа. Чтобы предотвратить такое, необходимо в заявлении, которое обязательно составляется для получения права досрочного погашения кредита, указать, на что именно вы направляете средства – то есть в счет оплаты основного долга (тела кредита).

В целом же можно сказать следующее:

- Гасить кредит досрочно выгодно, если вы можете себе это позволить без ущерба качеству жизни.

- Чем больше срок фактического пользования кредитом, тем меньше выгодность досрочного погашения. Отсюда важное правило – если при досрочном погашении можно выбрать сокращение или срока кредита, или размера периодического платежа, лучше для сокращения переплаты выбрать платеж.

- Прежде чем решиться на досрочное погашение, изучите недостатки такого подхода и их влияние на развитие ситуации.

Невыгодность досрочного погашения

Недостатки досрочного погашения, которые, по сути, и определяют невыгодность такого подхода, проявляются индивидуально. В общем виде их можно обозначить следующим образом:

- Деньги, которые вы направите на досрочное погашение, могли бы быть направлены на другие нужды, быть может, более важные. В результате все равно приходится жертвовать какими-то текущими потребностями. Конечно, доходы и уровень жизни у заемщиков разнятся. Однако всегда стоит подумать, что сегодня для вас важнее – увеличить платеж по кредиту, погасить его полностью или направить эти деньги на нечто более полезное для себя, своей семьи.

- Упущенные выгоды. Даже если у вас есть лишние деньги, их можно положить на депозит и получать проценты, или купить что-то и получать с этого дополнительный доход. Оцените, что и сколько вы потеряете, не получите в результате того, что сделаете в общем-то необязательный платеж банку. Порой упущенные выгоды «съедают» все выгоды от досрочного погашения кредита или делают их совсем несущественными.

- Досрочный расчет по кредиту не позволяет воспользоваться преимуществами инфляции. Последние годы инфляция в России довольно-таки высока, но, что также важно, она всегда есть. При условии, что у вас стабильный доход и он постепенно увеличивается, инфляция сама по себе способна несколько «обесценить» ваш совокупный долг перед банком. Если у вас процент по кредиту составляет, скажем, 15%, а годовая инфляция – 7%, то при условии роста на процент инфляции ваших годовых доходов, фактически ваши затраты на проценты в структуре доходов/расходов составят по итогам года 8%. Наиболее ощутимую роль инфляция в случае ее повышения играет при долгосрочных кредитах. А если в стране случится дефолт, то может так оказаться, что и кредитом вы пользуетесь фактически бесплатно. Вместе с тем, просчитать развитие рыночной ситуации и ситуации в экономике довольно-таки сложно, и банки здесь тоже страхуют свои риски – той же повышенной процентной ставкой.

Если проанализировать статистику досрочных погашений банковских кредитов, то она однозначно говорит о том, что количество заемщиков, завершающих выплаты долгов до истечения срока, снижается. Это можно объяснить и падением уровня доходов населения, который и не позволяет досрочно гасить обязательства, но нельзя списывать со счетов и рост финансовой грамотности. Кроме того, обычные люди все чаще стремятся удовлетворять свои текущие потребности, чем тратить средства на то, в чем сейчас нет острой необходимости.

law03.ru

Как погасить кредит кредитом? Взять кредит в банке. Можно ли досрочно погасить кредит

Современная жизнь представляет собой круговорот обстоятельств, которые могут очень сильно нарушить хорошо продуманные и построенные планы. Проблему возникновения любых финансовых вопросов на протяжении последних нескольких десятилетий современные люди привыкли решать в банковских учреждениях. Перед гражданами открылись возможности брать в долг деньги на покупку недвижимости, автомобиля, бытовой техники, мебели и других товаров, которые необходимы для нормального существования.  Кредитование предусмотрено и на покупку строительных материалов, решение предпринимательских проблем, лечение, отдых, учебу и другие нужды. Взять кредит в банке может каждый гражданин, который имеет хорошую кредитную историю и постоянный заработок. Получить любой вид займа достаточно легко по причине того, что в банковской сфере продумано большое количество кредитных программ, которые как палочка-выручалочка, помогают решить поточные проблемы. Клиенты банков часто даже не задумываются о том, что могут возникнуть ситуации, при возникновении которых погашение долга станет проблемой.

Кредитование предусмотрено и на покупку строительных материалов, решение предпринимательских проблем, лечение, отдых, учебу и другие нужды. Взять кредит в банке может каждый гражданин, который имеет хорошую кредитную историю и постоянный заработок. Получить любой вид займа достаточно легко по причине того, что в банковской сфере продумано большое количество кредитных программ, которые как палочка-выручалочка, помогают решить поточные проблемы. Клиенты банков часто даже не задумываются о том, что могут возникнуть ситуации, при возникновении которых погашение долга станет проблемой.

Что может повлиять на возможность внесения обязательных платежей

Причин возникновения сложностей масса. Ими могут быть:

- потеря работы;

- болезнь;

- скачок курса валют;

- смерть одного из членов семьи;

- один из зарабатывающих членов семьи станет безработным;

- халатность;

- возникновение других жизненных проблем, которые потянули за собой финансовые потери.

Возможные проблемы с невыплатами кредита

Невыплаты обязательных платежей по заключенному кредитному договору тянут за собой последовательность дополнительных проблем. Все начинается со звонков работников банка, затем по адресу проживания должника появляются письма-претензии от руководства банковского учреждения, судебный иск, работники исполнительной службы. И, что еще хуже, поступают угрозы от специальных служб. Запугивание недобросовестных заемщиков становится одним из популярных способов требования занятых средств. Кроме того, кредитная кабала предусматривает также пеню за непогашение долга и банковские штрафы, которые в несколько раз увеличивают общую сумму задолженности. Одним из вариантов выхода из данной ситуации, по мнению экспертов, считается одалживание средств на погашение взятой суммы. Чтобы найти ответ на вопрос "как погасить кредит кредитом", необходимо владеть некоторой важной информацией. В банковском законодательстве имеется термин, который обозначает полное погашение взятых в долг средств на основе нового займа в банке. Если разобраться по сути, то в процессе рефинансирования или перекредитования необходимо взять кредит, чтобы погасить другой кредит.

Невыплаты обязательных платежей по заключенному кредитному договору тянут за собой последовательность дополнительных проблем. Все начинается со звонков работников банка, затем по адресу проживания должника появляются письма-претензии от руководства банковского учреждения, судебный иск, работники исполнительной службы. И, что еще хуже, поступают угрозы от специальных служб. Запугивание недобросовестных заемщиков становится одним из популярных способов требования занятых средств. Кроме того, кредитная кабала предусматривает также пеню за непогашение долга и банковские штрафы, которые в несколько раз увеличивают общую сумму задолженности. Одним из вариантов выхода из данной ситуации, по мнению экспертов, считается одалживание средств на погашение взятой суммы. Чтобы найти ответ на вопрос "как погасить кредит кредитом", необходимо владеть некоторой важной информацией. В банковском законодательстве имеется термин, который обозначает полное погашение взятых в долг средств на основе нового займа в банке. Если разобраться по сути, то в процессе рефинансирования или перекредитования необходимо взять кредит, чтобы погасить другой кредит.

Основные преимущества перекредитования

- Рефинансирование помогает клиентам банка выбраться из кабальных проблем с финансами, исправить сделанные ранее ошибки.

- Данный способ погашения кредита фактически увеличивает срок выплаты без каких-либо финансовых потерь.

- Перекредитование позволяет заемщику средств значительно снизить свой обязательный ежемесячный платеж при выплате задолженности банку.

- Если хорошо изучить все кредитные программы банков страны перед тем, как взять кредит, чтобы погасить кредит, то можно даже уменьшить основную сумму долга.

- Рефинансирование позволяет избежать начисления штрафов и пени за непогашение основной суммы долга.

- Данный вариант оплаты задолженности помогает избежать судебного разбирательства, которое требует много времени и нервов.

- Перед тем как погасить кредит кредитом, можно выбрать банк с самыми выгодными условиями.

На что необходимо обращать внимания перед заключением договора перефинансирования

Перед тем как погасить кредит кредитом, необходимо внимательно изучить первичный кредитный договор. Банковская политика предусматривает специальные программы, которые способствуют погашению долга за счет дополнительного займа. Часто возможность перекредитования прописана в самом договоре. Она возникает после того, как пройдет определенное количество времени. В каждом банке срок, который должен пройти перед заключением договора рефинансирования, разный. В среднем его продолжительность полгода, но возможны другие варианты: три месяца или год. Руководство банковского учреждения само заинтересовано в том, чтобы погашение занятой суммы было выполнено, поэтому условия кредитной программы предоставляют возможность должникам банка справиться с установленными выплатами задолженности путем уменьшения процентов по основному телу кредита, увеличения срока кредитования и других лояльных программ.

Необходимо внимательно перечитывать договор, перед тем как быстро погасить кредит

Рефинансирование подходит не для всех кредитных договоров. Вернее для некоторых из них этот способ погашения долга не имеет никакого значения.

Существуют некоторые программы банковских учреждений, которые не позволяют досрочно выплатить тело кредита. Поэтому необходимо уточнить эту возможность перед подписанием документов. Банковские работники утверждают, что существуют кредитные программы, которые не предусматривают внесения изменений в график выплат по задолженности. В таких случаях договор перефинансирования не имеет смысла. Более того, есть банки, в которых предусмотрена комиссия за досрочное погашение кредита, поэтому эти детали необходимо уточнять. В 2011 году законодательством было запрещено применение данного способа начисления процентов, но они еще встречаются как один из видов скрытых комиссий.

Можно ли досрочно погасить кредит и какие плюсы досрочного погашения?

Досрочное погашение долга имеет массу преимуществ. Прежде всего они касаются психологического состояния должника. Когда занятая сумма полностью отдается, то человек чувствует себя намного комфортнее и свободнее. Если проанализировать выплаты, то досрочное погашение кредита автоматически уменьшает сумму основного долга заемщика средств за счет уменьшение суммы начисляемых процентов. Важным плюсом погашения долга также является то, что сэкономленные деньги можно вкладывать в прибыльное дело, а не выплачивать банку. Досрочное погашение кредита в большинстве случаев является выгодным для клиентов, но не банковских учреждений. Они теряют невыплаченные проценты по кредитам при досрочной выплате. До 2011 года во многих банках вообще были предусмотрены различные комиссии и штрафы в крупных суммах за заранее выплаченный долг. Сейчас законодательство улучшило условия кредитования заемщиков денежных средств, но мораторий сроком на полгода, год или минимум три месяца на досрочное погашение еще существует. Уточнить продолжительность запрета в каждом банке можно в договоре кредитования еще до того, как досрочно погасить кредит.

Досрочное погашение долга имеет массу преимуществ. Прежде всего они касаются психологического состояния должника. Когда занятая сумма полностью отдается, то человек чувствует себя намного комфортнее и свободнее. Если проанализировать выплаты, то досрочное погашение кредита автоматически уменьшает сумму основного долга заемщика средств за счет уменьшение суммы начисляемых процентов. Важным плюсом погашения долга также является то, что сэкономленные деньги можно вкладывать в прибыльное дело, а не выплачивать банку. Досрочное погашение кредита в большинстве случаев является выгодным для клиентов, но не банковских учреждений. Они теряют невыплаченные проценты по кредитам при досрочной выплате. До 2011 года во многих банках вообще были предусмотрены различные комиссии и штрафы в крупных суммах за заранее выплаченный долг. Сейчас законодательство улучшило условия кредитования заемщиков денежных средств, но мораторий сроком на полгода, год или минимум три месяца на досрочное погашение еще существует. Уточнить продолжительность запрета в каждом банке можно в договоре кредитования еще до того, как досрочно погасить кредит.

Рефинансирование потребительских кредитов

Потребительские кредиты берутся на срок намного меньше, чем более крупные задолженности, но в то же время они не очень выгодны для семейного бюджета. Возможно, вы увидели процентную ставку по кредитам, которая намного ниже, чем в вашем банке, что может быть стимулом для рефинансирования. Часто она уменьшается по прошествии некоторого времени. Это можно считать некоторым риском заемщика, который брал в долг сумму на менее выгодных условиях. К примеру, ваш кредит оформил "Приватбанк". Как погасить кредит заранее в этом финансовом учреждении, необходимо вычитать в кредитном договоре. Если в нем имеется возможность рефинансирования на более выгодных условиях, то для уменьшения процентной ставки достаточно оформить просто типовой пакет документов. Если же вы решили взять новый кредит в другом банке, то необходимо будет собрать дополнительные документы.

Перекредитование автокредитов

Перед тем как быстро погасить кредит на покупку автомобиля, необходимо собрать дополнительный пакет документов, которые касаются машины и действующего кредита. Данный пакет документов зависит от цели заключения договора рефинансирования. Если вы оформляете кредит на покупку другого авто, то процедура оформления договора требует продажи первого автомобиля в салоне. Вырученные деньги будут первоначальным взносом по договору рефинансирования. Но в любом случае необходимо заключать новую страховку, в которой выгодополучателем будет указан другой банк.

Взять кредит в банке для погашения задолженности по ипотеке

Данный вид перекредитования считается самым сложным для оформления, он требует наличия дополнительных документов, касающихся объекта недвижимости, на приобретение которого брался кредит, сделанных выплат, остатка по телу кредита и других деталей. При этом необходимо заключать новый договор страхования с указанием нового банка, делать оценку недвижимого имущества на данный момент и перерегистрировать недвижимость. Переоформление нового договора ипотеки потянет за собой дополнительные значительные затраты, они будут оправданы при более выгодных условиях кредитования только в том случае, если сумма невыплаченного тела ипотеки большая.

Дополнительный пакет документов и условия для рефинансирования в других банках

Перед тем как погасить кредит кредитом, одолжив денежные средства в другом банке, необходимо собрать дополнительные документы для его оформления. Кроме стандартного пакета, для оформления сделки необходимо будет собрать справки, которые характеризуют состояние действующего займа.

- Перед тем как досрочно погасить кредит на приобретение недвижимого имущества или автомобиля путем одалживания средств, необходимо предъявить ранее подписанный кредитный договор.

- Подготовить нужно и график погашения задолженности с указанием суммы ежемесячных обязательных платежей.

- Если по действующему займу заключены дополнительные договора (договор поручения, залога), то оригиналы данных соглашений необходимо предъявить при оформлении нового кредита.

- В банке, которому вы должны деньги, возьмите справку об остатке долга.

- Если рефинансирование будет заключаться на большую сумму (в каждом банке она указана), то необходимо будет дополнительно составлять договор поручительства хотя бы одного физического лица.

fb.ru

Можно ли погасить потребительский кредит досрочно

Особенности досрочного погашения кредитов

В обязательном порядке каждый кредитный договор имеет строго оговоренный срок выплаты долга заемщиком. Он не может быть увеличен без согласия банка, но по желанию его можно сократить, что позволит вам избавиться от дополнительной финансовой нагрузки. Условия досрочного погашения, как правило, прописаны в договоре.

Штрафы при досрочном закрытии долга

В России с 2011 года законом установлено право граждан досрочно возвращать кредит полностью или частично без начисления штрафов и пени, при условии уведомления банка о внесении внеплановых платежей не позднее чем за 30 дней. В договоре штраф может фигурировать как комиссия или расчетно-кассовые сборы за преждевременную выплату средств, что не меняет его сути. Если в договоре с российским банком предусмотрены подобные пункты – это является незаконным, и вы можете отказаться от оплаты и даже подать в суд.

В Украине и Беларуси такой возможности нет и для граждан этих стран может быть установлена выплата штрафов и пени при преждевременном возврате долга. С другой стороны, эти штрафы могут оказаться меньше итоговой переплаты по кредиту, что следует заранее просчитать самому заемщику. В среднем по банкам штраф за досрочное погашение долга составляет от 2% до 5 % от общей суммы внепланового погашения.

Пример 1: Вы получили кредит на 100 000 условных единиц на 24 месяца по ставке 18% годовых. Общая сумма переплаты составляет 19817,84 условных единиц. При досрочном погашении в течение 12 месяцев вы переплачиваете всего 10015,99 условных единиц, получив экономию 9801,85 условных единиц. Остаток кредита на момент 13 платежа составляет 54454,74 условные единицы. Если штраф составляет 3% от вносимой суммы, его величина составит лишь 1633,64 условные единицы, что почти в 6 раз меньше чем возможная переплата.

По теме: Можно ли вернуть 13 процентов с потребительского кредита.

Полное и частичное погашение долга

Существует два вида графиков выплат по банковскому кредиту:

- дифференцированные (проценты рассчитываются по сумме остатка долга)

- аннуитетные (равными платежами)

При полном внеплановом возврате средств по обоим видам кредита вы сможете получить возврат и процентов, и страховки (если она выплачивается).

Если вы осуществляете частичное досрочное погашение кредита, при дифференцированной схеме вы сократите размер последующих выплат за счет уменьшения тела кредита. При этом банк должен будет предоставить вам новый график платежей.

Пример 2: Вы получили кредит на 100 000 рублей на 24 месяца по ставке 15%. Ежемесячные выплаты состоят из основного платежа 4166,7 плюс проценты на остаток долга. Выплатив 12 платежей сумма долга составила 50 000 рублей. Вместо очередного платежа вы решили досрочно погасить кредит, выплатив 25 000 рублей. Банк пересчитывает график по оставшейся сумме 25 000 рублей на срок 12 месяцев. При этом ежемесячные выплаты составят 2083,33 плюс проценты на остаток долга. Экономия в процентах в этом случае составляет 3750 рублей.

При аннуитетном графике вы сокращаете срок возврата средств. В этом случае банк может предусмотреть два варианта:

- погашение финальных (зачисляются в счет последних платежей)

- последовательных выплат (авансовая оплата за наступающий месяц)

Чаще всего банки предусматривают именно погашение финальных выплат, поскольку при аннуитетной схеме их большую часть составляет тело кредита, тогда как основная часть процентов выплачивается в начале. Таким образом банк минимизирует потерю своей прибыли.

Пример 3: Вы получили кредит на 10000 рублей под 15% со сроком выплаты 12 месяцев. Выплаченные проценты за первое полугодие составили 6016,71 рублей. Вместо стандартного платежа 9025,83 вы решили выплатить трехкратную величину (допускаемую условиями договора). В этом случае экономия по выплате процентов составит 663,09 рублей (проценты за три последних платежа).

Как банки могут препятствовать досрочным выплатам

Потребительский кредит характеризуется довольно широким диапазоном сумм и вариантов получения займа, что создает дополнительные обстоятельства при преждевременном погашении. Так долгосрочные займы (например, ипотека или автокредит) могут иметь мораторий на погашение долга на определенный период (от нескольких месяцев до 3 лет). Помимо этого, банки могут включить в договор ограничение на размер досрочного платежа, например, в объеме равном трем ежемесячным выплатам.

Такие действия со стороны банков, включая территорию РФ, являются вполне законными, поскольку государственный запрет наложен лишь в отношении штрафов. Они будут незаконны в том случае, если договором оговорены иные условия.

На краткосрочные кредиты под залог имущества банки могут вводить ограничения по частичному досрочному погашению, полностью запрещая его, о чем будет сказано в договоре. В свою очередь потребительские кредиты в формате кредитных карт, как правило, не имеют ограничений превышения минимального платежа, поскольку в этом случае прибыль банка формируется за счет постоянного оборота и оплаты сервисного обслуживания счета.

Отрицательные стороны преждевременного возврата кредита

На отношение банка к заемщику влияет любое нарушение графика выплат. Досрочное погашение является невыгодным для банков, и они могут внести вас в негласный список клиентов с низким уровнем прибыльности. В этом случае вам могут предоставить следующий займ по более высокой процентной ставке или вовсе отказать в кредитовании.

Досрочные выплаты могут быть невыгодными, если вашей целью является снижение финансовой нагрузки в ближайший период времени, а банком предусмотрена возможность погашения лишь финальных платежей.

В случае получения целевого беспроцентного кредита (рассрочка), когда ваши выплаты фактически равны стоимости товара в магазине, преждевременное погашение также будет не рациональным. При соблюдении графика, за счет инфляции в товарном эквиваленте ваши итоговые выплаты будут меньше. Это достоинство нивелируется при досрочном погашении.

Пример 4: Вы получили кредит на сумму 120 000 рублей на 24 месяца по договору рассрочки по ставке 0%. В течение 12 месяцев вы погасили половину кредита и вам осталось внести 60 000 рублей. Учитывая показатель инфляции в РФ за 2016 год равный 5,38%, в товарном эквиваленте вы сэкономили 3228 рублей. Продолжая выплачивать кредит по графику платежей общая сумма фактической экономии составит 6456 рублей.

По теме: Как вернуть страховку по потребительскому кредиту.

Почему и когда необходимо уведомлять банк

При стандартном потребительском кредите (не относится к кредитным картам на личные нужды), если вы не уведомите банк о досрочном погашении в письменном виде, а просто внесете средства на счет, банк вправе не расценивать их как возврат долга. Он будет держать их на счете, постепенно списывая размер платежа соответственно графику, параллельно снимая и проценты за использование средств. Таким образом досрочного погашения не произойдет и когда средства закончатся, банк может затребовать остаток процентов.

Чтобы этого избежать необходимо выполнить официальное уведомление в письменном виде, которое подается не позднее чем за месяц до внесения платежа. Рассматривается документ банком до 5 рабочих дней.

Что делать после погашения кредита

Написания заявления и внесения средств на кредитный счет - недостаточно. Так, если погасить кредит досрочно в полном объеме, вам необходимо обязательно получить от банка письменное подтверждение об отсутствии какого-либо долга. В этом случае, даже если на счету случайно остается незначительная сумма, на которую будут начисляться штрафы за неуплату, в суде у вас будет неоспоримое доказательство необоснованных претензий банка.

Если кредит предоставлялся под залог имущества (особенно ценного), необходимо снять с него обременение по закладной. Это позволит свободно распоряжаться имуществом.

Поднимать вопрос о том, можно ли погасить потребительский кредит досрочно следует еще при подписании договора с банком, внимательно изучая его условия. Также важно знать свои права, чтобы не платить больше, чем положено по закону.

ardma.ru

Как правильно погасить кредит досрочно

Оформляя кредит в банке, заемщик берет на себя обязательство исправно и своевременно выплачивать займ. Причем чем быстрее заемщик выплатит ссуду, тем лучше в первую очередь для него, ведь таким образом, формируется его финансовая репутация, которая играет решающую роль в выдаче кредита в будущем. Досрочное или своевременное погашение долга характеризует клиента как благонадежного и ответственного заемщика, поэтому каждый из них должен точно знать, как правильно закрыть кредит в банке, об этом и пойдет далее речь.

Что нужно знать заемщику

В первую очередь, задача заемщика оплачивать платежи по кредиту, согласно составленному банком графику, то есть сумма к оплате не должна быть менее указанной в приложении к договору. Средства перечисляются на кредитный счет клиента и списываются кредитором в установленную дату. Чтобы быть уверенным в том, что у вас не возникнет просрочки, и средства поступят на счет вовремя, старайтесь оплачивать очередной платеж не позднее чем за 5 дней до установленной даты, это максимальный срок задержки поступления средств на счет.

Обязательно храните оплаченные квитанции не менее 3 лет, это поможет вам избежать споров с кредитором в будущем.

Здесь стоит также отметить, что небольшая задержка платежа не испортит кредитной истории заемщика, хоть и все данные обязательно поступят в бюро кредитных историй и отразятся в отчете. Банки при проверке досье не обращают внимания на просрочки сроком до 7 дней и на решение о выдаче кредита существенно не влияют.

О досрочном погашении кредита

Теперь рассмотрим, как правильно погасить кредит досрочно в банке. Здесь все во многом зависит от того по какой системе рассчитаны ваши ежемесячные платежи: аннуитетной или дифференцированной. При аннуитетной системе расчета ежемесячных платежей, ежемесячные выплаты осуществляются равными частями, а при дифференцированной платеж идет на уменьшение, соответственно досрочное погашение будет значительно отличаться.

Основная особенность аннуитетных платежей в том, что в первую половины всего периода выплаты ссуды заемщик выплачивает в основном проценты по кредиту, а во второй, наоборот, основной долг. Поэтому выплачивать кредит досрочно целесообразнее в первой половине выплаты займа. Если вы уже выплатили основную часть процентов и приняли решение погасить кредит досрочно, то вы имеете права потребовать у банка пересчитать проценты за тот срок, в течение которого вы заемными средствами не пользовались. Но, большинство банков работают в рамках закона, и добросовестно осуществляют перерасчет процентов при досрочном погашении кредита.

Обратите внимание, если банк отказался осуществлять перерасчет процентов при досрочном погашении, то вам для начала нужно исполнить все требования кредитора и погасить долг в полном объеме, потом обратиться с иском в суд и взыскать сумму переплаты по процентам.

Как правильно рассчитать досрочное погашение кредита при аннуитетной системе расчета довольно сложно. Если вы загляните в свой график, то обратите внимание, что каждый ежемесячный платеж состоит из двух составляющих: основной долг и сумма процентов, соответственно, посчитать сумму основного долга на тот или иной период для вас не составит труда. Но вместе с тем учитывайте, что проценты уплачиваются в первой половине срока по выплате кредита, значит, во второй половине сумма долга перед кредитором существенно не измениться. Хотите рассчитать свою выгоду у вас есть два варианта – это обратиться непосредственно в банк и попросить сотрудника произвести для вас расчет или произвести предварительный расчет с помощью онлайн-калькулятора досрочного погашения кредита самостоятельно.

При расчете досрочного погашения кредита, ежемесячный расчет которого осуществляется по дифференцированной системе все намного проще. Здесь тело кредита делится на равные части по количеству периодов выплаты, например, если вы взяли в долг 300 тысяч рублей на три года, то тело кредита распределяется следующим образом: 300000/36=8333,33 рублей в месяц, плюс проценты. Соответственно при досрочном погашении кредита вам достаточно заглянуть в график платежей и посчитать, сколько вы остались должны банку. При частично досрочном погашении аналогично: внесенная вами сумма средств идет в счет оплаты только основного долга без учета процентов.

Кстати, если вы гасите кредит досрочно при аннуитетной системе расчета, то у вас есть выбор – сократить размер ежемесячного платежа или уменьшить срок. В данном случае целесообразнее выбрать второй вариант, потому что за счет уменьшения срока у вас начисляется меньше процентов, соответственно переплата банку будет меньше.

Как гасить кредит досрочно

Если вы хотите погасить ссуду раньше срока, то положить определенную сумму на кредитный счет будет недостаточно, банк будет списывать в срок только сумму ежемесячного платежа, а оставшиеся средства будут храниться на счету до следующего платежного периода. Поэтому правильно гасить кредит нужно следующим образом – вы обращаетесь лично в отделение банка и пишите заявление о досрочном или частично досрочном погашении займа. Сделать это нужно не раньше чем за тридцать дней до даты списания.

Например, вы хотите досрочно погасить кредит, о чем должны письменно известить кредитора. Затем вы должны положить на кредитный счет сумму досрочного погашения, которую вы указали в заявлении, а кредитор в назначенный срок производит сумму списания в соответствии с вашим заявлением. После чего вы должны повторно посетить банк и получить новый график платежей после досрочного погашения.

Обратите внимание, что за данную процедуру дополнительная плата в виде штрафных санкций не предусмотрена в соответствии с законом от 2011 года.

Как закрыть кредит правильно

Большинство из нас считают свои обязательства исполненными после внесения последнего платежа по графику. Но неприятный «сюрприз» может ожидать бывшего заемщика через год или два в виде письменного требования банка погасить штрафы и пеня за не полностью выплаченную ссуду. Это связано с тем, что заемщик не закрыл кредит полностью, и у него реально мог остаться долг перед кредитором.

Если вы заплатили последний платеж по кредиту, то вам нужно обязательно обратиться в то отделение банка, где он оформлялся и попросить сотрудника составить для вас документ, который будет свидетельствовать о том, что банку вы больше ничего не должны. Только после этого ваши отношения с банком можно считать завершенными и кредитор не сможет больше предъявить вам претензий.

Итак, как правильно погашать кредит? В первую очередь внимательно и ответственно относитесь к своим обязательствам, старайтесь не допускать просрочек и образования просроченной задолженности. По возможности старайтесь платить досрочно ежемесячные платежи, чтобы в дату списания деньги уже были на счете. Кроме того, вы всегда можете погасить кредит досрочно и существенно сэкономить на выплате процентов.

znatokdeneg.ru

Досрочное погашение кредитов: стоит ли это делать

Банковские кредиты настолько естественно вошли в нашу жизнь, что сегодня вряд ли можно найти человека, который хотя бы раз в жизни не обращался за помощью к финансовым структурам. Для некоторых граждан жизнь в долг давно уже стала привычным явлением, другие же прибегают к займам в самых критичных ситуациях. Однако все заемщики стараются как можно быстрее снять с себя кредитное ярмо, и в кратчайшие сроки рассчитаться с банком-заимодавцем. Стоит ли досрочно погашать кредит, и в каких случаях подобное решение не имеет смысла?

Досрочное погашение кредита не особо приветствуется банкирами, запланировавшими извлечь максимальную выгоду из заключенной с заемщиком сделки. Проценты, которые ежемесячно «капают» банку с суммы кредита, являются его чистой, заранее рассчитанной прибылью. Поэтому не стоит удивляться противодействию, которое будет вам исподволь оказываться банком в случае, если вы решите погашать свою задолженность с опережением изначально составленного графика платежей.

Прежде чем подписывать кредитный договор, внимательно ознакомьтесь с его содержимым. Если вы планируете рассчитаться с долгом как можно скорее, уделите особое внимание пункту, в котором говорится о досрочном погашении. Ваш заемщик обязательно подробно распишет условия, на которых вы сможете закрыть свои долговые обязательства ранее установленного срока. Одним из важных моментов является взимание штрафа или комиссии за досрочное погашение. Размер этой комиссии зачастую сводит на нет все выгоды от преждевременно выплаченного долга. Именно так банк компенсирует свои потери от кредитной сделки.

Также стоит обратить внимание на то, когда заемщик вправе начать досрочно погашать свой кредит. Вряд ли вам удастся отдать долг банку через месяц, если кредитный договор был рассчитан на несколько лет. К тому же, чем раньше вы хотите закрыть кредитный счет, тем больше будет размер пени за досрочное погашение.Обычной практикой у заемщиков, старающихся поскорее рассчитаться с банком-заимодавцем, является частичное досрочное погашение кредита. При малейшей возможности эти люди стараются вносить на кредитный счет сумму большую, чем размер ежемесячного платежа. При составлении договора обратите внимание, по какой схеме банк предлагает вам производить погашение долга. Существует два наиболее распространенных варианта: аннуитет и стандарт. Выгода ежемесячного досрочного погашения будет напрямую зависеть от того, какая схема будет применена именно в вашем случае.

Для своих заемщиков банки стараются представить наиболее интересной аннуитетную схему, с фиксированным платежом, не изменяющимся на протяжении всего срока действия кредитного договора. Однако при досрочном погашении эта схема не принесет никакой выгоды должнику, кроме сокращения срока пользования кредитом. Ежемесячное досрочное погашение при аннуитете закрывает платежи в обратном порядке, с конца графика, в то время как основная часть процентов выплачивается в самом его начале. В результате переплата по кредиту у заемщика не уменьшается, и банк получает свою прибыль в полном объеме. Аннуитетная схема погашения кредита на сегодняшний день является наиболее распространенной, таким образом банки страхуют себя от финансовых потерь.

Если вы планируете досрочно погасить свой долг, стоит выбирать стандартную схему платежей, по которой снижение задолженности по «телу» кредита автоматически ведет к понижению процентов. К тому же подобная схема позволяет пропускать погашения по основному долгу, следующие по графику. Выбор стандартной схемы позволит вам значительно сэкономить средства и не переплачивать лишних денег заимодавцу, но только в том случае, если вы действительно будете в состоянии погашать кредит ранее установленного срока.

Перед тем, как начинать досрочное погашение, стоит произвести самые тщательные расчеты, чтобы полностью владеть ситуацией и не попасть впросак, получив вместо ожидаемой выгоды дополнительную головную боль. Однако если для вас первостепенное значение имеет психологический фактор, который не дает вам вздохнуть спокойно, пока не будет погашен долг, решение избавиться от кредитных обязанностей досрочно будет наиболее рациональным в сложившейся ситуации.

kreditfinder.ru

Что делать, если после досрочного погашения кредита появился долг?

Полгода назад накопила денег и решила закрыть кредит досрочно. По горячей линии узнала сумму, которую мне надо внести, все до копейки заплатила. Девочки в банке сказали, что все в порядке, кредит закрыт. Вчера приходит смс от банка: «Погасите имеющуюся задолженность по кредиту и штраф за просрочку». Ведь я же закрыла кредит полностью, откуда долг?

Проблема в том, что вы неправильно оформили досрочное погашение кредита. Точнее, никак не оформили его. Для полного закрытия кредита недостаточно уточнить остаток долга по горячей линии и внести требуемую сумму. Автоматически кредит в таком случае не закроется. Почему так происходит?

Кредитный договор обладает одной важной особенностью: банк выдает вам график платежей, который необходимо строго соблюдать. Вы обязаны вносить ровно ту сумму и точно в срок, указанный в графике. Вносить меньше нельзя, т.к. это приведет к образованию долга и начислению штрафов. Вносить больше тоже особого смысла не имеет, поскольку излишки автоматически не уменьшат ваш долг. Банк спишет со счета ровно ту сумму, которая прописана в графике, а лишние деньги просто будут лежать на счете.

Почему при неправильном досрочном погашении появляется долг по кредиту?

Сообщенная вам банком сумма покрывает остаток основного долга и проценты на него только по дату желаемого досрочного погашения (обычно за 30 дней). Если досрочное погашение никак не оформлено, эта сумма хранится на счете, банк списывает из нее очередные платежи по графику. При этом проценты по кредиту начисляются каждый месяц. В какой-то момент суммы перестает хватать для списания очередного платежа. Тогда вам приходит смс от банка или звонят коллекторы…

Как правильно погасить кредит досрочно?

Кредитный договор заключается в письменном виде. Это значит, что все изменения в него тоже нужно оформлять письменно.

Для потребительских кредитов, оформленных до 1 июля 2014 года, порядок досрочного погашения закреплен в Гражданском кодексе РФ:

Сумма займа, предоставленного под проценты заемщику-гражданину для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, может быть возвращена заемщиком-гражданином досрочно полностью или по частям при условии уведомления об этом займодавца не менее чем за тридцать дней до дня такого возврата. Договором займа может быть установлен более короткий срок уведомления займодавца о намерении заемщика возвратить денежные средства досрочно.Часть 2 статьи 810 ГК РФ

Тем, у кого потребительский кредит был взят с 1 июля 2014 года, стоит заглянуть в статью 11 ФЗ «О потребительском кредите (займе)»:

- о досрочном погашении необходимо уведомить банк минимум за 30 дней до предполагаемой даты возврата кредита. Или за более короткий срок, если это предусмотрено кредитным договором;

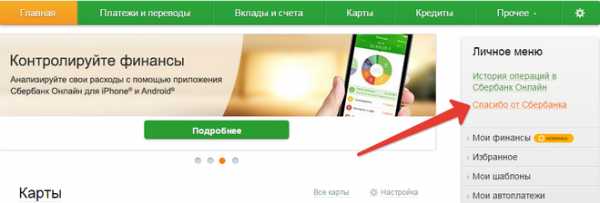

- уведомить банк можно только тем способом, который предусмотрен в кредитном договоре. Чаще всего банк нужно уведомлять письменно. Но возможны и другие варианты, например, путем направления письма через онлайн-банк и т.д.

- погасить досрочно можно как весь кредит, так и его часть. При этом банку не запрещено прописывать в договоре, что частичное погашение кредита возможно только в дату очередного платежа;

- получив ваше уведомление о погашении кредита, банк обязан в течение 5 дней рассчитать остаток вашего долга со всеми причитающимися процентами;

- проценты по кредиту начисляются по дату полного или частичного погашения кредита. То есть не по день внесения денег на счет или день подачи заявления о досрочном погашении, а еще и за те 30 дней, которые пройдут до того, как кредит будет считаться погашенным;

- если вы гасите досрочно лишь часть кредита, банк обязан выдать вам новый график платежей и уведомление о полной стоимости кредита (если она меняется после досрочного погашения).

То есть, чтобы досрочное погашение прошло, вам нужно:

- обратиться в банк с письменным заявлением о досрочном погашении;

- получить от банка письменную справку о сумме для досрочного погашения на запрошенную дату;

- внести требуемую сумму в банк;

- взять с банка справку о том, что кредит погашен.

Скачать пример заявления в банк о досрочном погашении кредитаЗапрос справки о полном погашении кредита в банке

Что же делать, если вы «погасили кредит досрочно», а потом банк стал требовать с вас долг по кредиту?

Вариант 1, пессимистичный.

Если у вас нет никакого письменного подтверждения о том, что такого-то числа вы обращались в банк для досрочного погашения, а банк сообщил вам определенную сумму для закрытия кредита, тогда придется погасить предъявляемый долг.

Вариант 2, оптимистичный.

Если на руках есть ваше заявление о досрочном погашении с отметкой банка, есть расчет суммы для досрочного погашения, и эта сумма была вовремя внесена на счет, тогда напишите в банк претензию. В произвольной форме объясните ситуацию, приложите копии документов, попросите признать кредитный договор закрытым и выдать справку об исполнении вами обязательств по этому договору в полном объеме. Скорее всего, банк признает свою ошибку и решит вопрос в вашу пользу. Если же это не произойдет, тогда вы можете пожаловаться на банк или даже обратиться в суд с иском о защите прав потребителя.

Советы юриста с сайта Паритет — защита прав потребителей.Paritet.guru

Редактор сайта Paritet.guru - все о защите прав потребителей в России. Вы можете задать свой вопрос в комментариях в этой статье. Постараюсь ответить на него в течение суток. Также получить консультацию можно по телефону +7 (800) 511 09 56 (звонок по России бесплатный).

Latest posts by Paritet.guru (see all)

Кот-юрист в Телеграме и ТамТаме

paritet.guru

Плюсы и минусы досрочного погашения кредита

Разбираемся, как правильно выплачивать кредит раньше срока

Банки крайне негативно относятся к просроченным задолженностям по кредиту, но досрочные выплаты долгов они тоже не приветствуют, так как при этом лишаются прибыли. Но и заемщик не всегда может выиграть при закрытии кредитного договора раньше срока. Разберемся, выгодно ли досрочно гасить кредит.

Кому выгодно досрочное погашение кредита

Как правило, российские банки применяют два варианта выплат по кредиту — аннуитетными или дифференцированным платежами. В случае аннуитета клиент ежемесячно выплачивает банку одну и ту же сумму, которая включает в себя погашение основного долга и проценты. Большинство банков предпочитают именно аннуитетные платежи, потому что они позволяют больше заработать на процентах, ведь в этом случае долг гасится медленнее. Такой вид платежа отличается сниженной финансовой нагрузкой на начальном этапе и позволяет взять большую сумму кредита.

Если вы хотите погасить кредит при аннуитентных платежах, банк, скорее всего, предложит вам два варианта: можно сократить ежемесячные платежи или срок кредитования. В первом случае выгода состоит в снижении ежемесячной нагрузки на ваш бюджет, при этом срок кредитования останется прежним. Второй вариант позволяет быстрее избавиться от кредита.

При дифференцированном платеже основной долг выплачивается равными долями, а проценты начисляются на остаток задолженности по кредиту. Ежемесячный платеж по мере выплат постепенно уменьшается, потому что проценты начисляются на постоянно сокращающееся тело долга. Это полная противоположность аннуитету: возможный размер кредита несколько меньше, при этом в начале у заемщика возникает повышенная долговая нагрузка. При этом досрочное погашение позволит вам сэкономить на процентах, поскольку они будут высчитываться из меньшей суммы. Выгодно ли это, зависит от ситуации и величины процентной ставки. Если у вас стабильная зарплата, досрочное погашение позволит сократить срок кредита, а значит и сэкономить в конечном счете.

Уловки банков

Так как для любой кредитной организации досрочное погашение кредита грозит потерей прибыли, банки прибегают к различным уловкам и ограничениям, чтобы помешать заемщику закрыть кредитный договор раньше срока. Раньше они вводили штрафы и пени за несоблюдение условий кредитования, которыми покрывали недополученную часть прибыли. Однако с 1 ноября 2011 года вступили в силу поправки в Гражданский кодекс РФ, согласно которым погасить кредит досрочно можно без каких-либо штрафных санкций и в любой момент.

Единственное требование к заемщику — обязательно предупредить кредитора о своих намерениях, причем сделать это надо не позднее, чем за 30 дней до даты планируемого досрочного погашения. Уведомление подается в банк в письменной форме, рассматривается в течение 3–5 рабочих дней. После этого в график платежей заемщика вносятся соответствующие изменения, на основании которых кредит можно погасить досрочно (как частично, так и в полном объеме).

Помимо этого, для усложнения жизни заемщикам, желающим вернуть ссуду раньше, кредитные организации идут на такие уловки, как: минимальная возможная сумма досрочного погашения (например, 15000–20000 рублей).

Кроме того, банки могут прописать в договоре запрет на частичное погашение кредита (к примеру, если кредит взят на срок до 3 месяцев). В случае с крупными кредитами, например на жилье или автомобиль, кредитная организация может заявить о моратории на досрочное погашение. В договоре банк также может запретить частичное погашение по кредиту, требуя либо вносить ежемесячные платежи по графику, либо внести весь остаток долга с процентами, набежавшими на дату досрочного погашения кредита.

Советы заемщику

1. При оформлении заявки на кредит поинтересуйтесь у кредитного инспектора, предоставляется ли вам право выбора способа выплат по кредиту (аннуитетные или дифференцированные платежи). Также узнайте заранее о праве досрочного погашения кредита в выбранном вами банке: нет ли ограничений по срокам или минимальным суммам выплат.

2. Выбирая способ досрочного погашения, решите для себя, что важнее: сокращение суммы переплаты или уменьшение долгового бремени. Помните, что уменьшение срока кредита экономически более выгодно по сравнению с уменьшением размера ежемесячного платежа.

3. Если вы планируете досрочно погасить всю сумму задолженности по кредиту, лучше лично приехать в банк, попросить документ, подтверждающий остаток ссудной задолженности с процентами на текущую дату, и только после этого погасить кредит. Не звоните по телефону в банк, чтобы узнать остаток долга, и не гасите кредит через терминал, не получив письменного подтверждения от банка, — не все банки добросовестные.

4. Сохраняйте всю документацию, подтверждающую окончательное погашение кредита.

5. Старайтесь не погашать кредиты в начале срока, иначе вы рискуете попасть в «серый список» заемщиков. Можно погашать кредит на 2–3 месяца раньше срока, когда банк уже получил значительную часть прибыли от процентов. правда, в этом случае экономия на процентах практически отсутствует.

6. Во время кризиса вовсе не обязательно стремиться скорее избавиться от кредита, особенно если приходится отдавать последнее. Логика проста: отдадите банку больше, чем реально можете — рискуете оказаться перед необходимостью снова брать кредит.7. Выгоднее всего досрочно гасить кредит ипотечным заемщикам, так как они больше других экономят на процентах, получают возможность полноправно распоряжаться собственностью, а также освобождение семейного бюджета от бремени. Из минусов досрочного погашения ипотеки можно назвать только то, что не всегда получается найти средства для выплаты, а поэтому есть риск падения доходов.

bankdirect.pro