Перерасчет процентов при досрочном погашении кредита. Досрочное погашение кредита проценты пересчитываются

Перерасчет кредита при досрочном погашении: расчет процентов

Оформление долгового обязательства в банковской организации осуществляется путем подписания договора кредитования и предоставления заемщику денежных средств. Возврат займа происходит поэтапно, с внесением ежемесячных платежей, состоящих в большей части из тела ссуды и процентов по ней. При возникновении возможности у плательщика может применяться досрочное погашение кредита. Перерасчет процентов будет осуществляться на оставшуюся часть обязательства, если часть долга останется за кредитополучателем. В случае полного перечисления средств по займу договор расторгается и ссуда аннулируется.

Выплата ссуды и возможность погашения раньше срока

После того, как происходит одобрение поданного физическим или юридическим лицом заявления на заем, составляется договор и приложение к нему – график, определяющий период внесения кредитополучателем денег и их величину. Он оформляется с учетом необходимости перечисления следующих статей:

- Основная ссуда. Та сумма, что была предоставлена обратившемуся лицу или представителю ИП, ООО.

- Ежемесячно начисляемые кредитором проценты, размер которых определяется типом оформленного обязательства – аннуитетный или дифференцированный.

- Общий платеж, что должен производиться в установленный графиком срок.

- Остаток, переходящий на следующий период, который уменьшается с каждым последующим внесением обязательного начисления.

Составленный график платежей предусматривает, что выплаты будут осуществляться в течение всего времени, на который были предоставлены деньги. Показатели процентов, которые необходимо будет перечислять, также зависят от того, до какого времени выдан кредит. Таким образом выходит, что чем дольше период займа и его выплаты, тем больше средств переплатит заемщик. Статьи 809 и 810 Гражданского кодекса РФ определяют возможность возврата займа еще до того срока, пока истечет установленный договором временной отрезок. Он бывает в двух формах:

- Частичный. В такой ситуации заемщик перечисляет средства, размер каких превышает ежемесячный платеж, но будет меньше оставшегося тела всего кредита.

- Полный. В этом случае кредитополучатель рассчитывает на то, что долг будет полностью закрыт и обременение снимется.

Препятствия и ограничения при возврате долга раньше срока

Поскольку любой из типов оплаты раньше положенного срока сопровождается значительным уменьшением денежных начислений от клиента, это ведет к получению кредитором, выдавшим деньги, сокращенного размера прибыли. В связи с этим многие заемщики сталкиваются с препятствиями в виде отказов в таком действии, хотя подобные заявления со стороны банка являются незаконными. При досрочном погашении кредита проценты пересчитываются исходя из текущей величины долга. Кроме такой определенной в результате вычисления суммы на законных основаниях могут добавляться к ней и установленные штрафные санкции, если это предусмотрено текстом договора. Они применяются при условии нарушения сроков выплаты долга, к какому также будет относиться и перечисление обременения раньше установленного времени.

Полезно. В определенных обстоятельствах финансовая организация имеет право отказать в принятии от физ. или юр. лица заявления о закрытии обязательства раньше установленного соглашением периода. Такая ситуация допускается, если заемщик обращается в течение первого месяца с того момента, как было оформлено обременение.

Порядок выплаты денег ранее установленного срока

Перерасчет кредита при досрочном погашении может осуществляться после того, как кредитополучатель направляет заявление с указанным в нем намерении выплатить больше денег, чем положено текущим перечислением. В зависимости от того, собирается ли он погасить всю ссуду полностью или намерен выплатить лишь ее часть, порядок действий будет следующим:

- Полная выплата. Должник подает заявление в финансовую организацию, после этого банковские сотрудники осуществляют перерасчет суммы, что подлежит перечислению. В такой ситуации выплачивается оставшееся тело ссуды, текущие проценты, а также другие статьи, что относятся к категории «прочих» и могут быть связаны с расходами по изменению условий договора. Дополнительно к такой сумме прибавляется штрафная санкция, если банковским договором предусматривается эта мера. Далее происходит перечисление рассчитанных средств, и заем считается полностью закрытым. По окончании процесса клиент имеет возможность получить справку, подтверждающую полное отсутствие задолженностей.

- Частичная выплата. В отделение банковской организации направляется заявление с намерением выплатить определенную часть долгового обязательства сверх суммы ежемесячного начисления. Рассматривается поданное уведомление и с клиентом обсуждается один из вариантов дальнейшего изменения обременения. Это может быть уменьшение ежемесячного взноса или же сокращения срока выплат. Далее производится пересчет процентов. При досрочном погашении кредита оставшийся размер так называемого «вознаграждения кредитодателю» определяется исходя из годовой ставки. К ней добавляется то обязательство, которое останется уже после внесения средств сверх положенных. При этом банк предоставляет заемщику новый график платежей, где указываются размер каждого из ежемесячных перечислений и общий по всему долгу.

Важно. При возникновении необходимости закрытия обязательства раньше установленного времени клиент должен подать заявление не позднее, чем за 30 дней до предполагаемой даты осуществления. При этом финансовая организация не имеет права в одностороннем порядке увеличивать период между обращением и произведением оплаты.

Как вычисляется величина требуемой оплаты

Пересчет кредита при досрочном погашении осуществляется в порядке рассмотрения возможности внесения клиентом суммы средств, больше, чем положено графиком, составленным еще при подписании договора. Принцип такого действия заключается в следующем:

- за основу для вычисления принимается оставшаяся на момент перечисления сверх графика величина ссуды;

- из полученного значения вычитается величина следующего платежа по займу;

- происходит перерасчет полагающихся начислений от клиента финансовой организации.

Справка. Методика определения величины оставшихся начислений заключается в проведении расчетов по формуле, тип которой будет зависеть от вида обязательства по нему. Если погашение предполагается дифференцированное, то выплата тела будет одинаковой в течение всего периода. Размер годовых процентов определяется исходя из имеющейся на данный момент величины займа. Таким образом, каждый последующий платеж по своей величине будет меньше предыдущего.

Если возврат ссуды предполагается аннуитетный (чаще всего он применяется при оформлении солидных займов, как, к примеру, при ипотеке), то с помощью выведенных формул система автоматически рассчитывает выплаты и тело долга так, чтобы каждый месяц заемщик перечислял одинаковую сумму. Это достигается путем постоянно увеличивающейся части основной составляющей кредита и уменьшающихся процентов.

Особенности начисления и перерасчета раньше срока

При обращении в банковскую организацию для перечисления большего размера средств, чем предполагает график ежемесячных платежей, необходимо учитывать следующие особенности:

- После визита в банк с заявлением устанавливается конечная дата перечисления денег. Несмотря на добровольное желание клиента внести больше, чем положено очередным взносом, опоздание может сопровождаться начислением пени и штрафа.

- При внесении средств необходимо учитывать, что при оплате через терминалы обслуживания дата транзакции может быть на несколько дней позже. Клиент банка должен учитывать такое обстоятельство, чтобы не допустить просрочку.

- Если специалисты, которые производили перерасчет, настаивают, что досрочное погашение необходимо производить только в том отделении, где и оформлялся кредит, их действия незаконны. Оплата осуществляется в любом из филиалов или терминале.

- При условии, что для полного закрытия ссуды клиент вносит сумму, большую чем необходимо, то присутствующие на счету деньги заемщик имеет право требовать к получению наличными. При согласовании с ним средства могут быть переведены на расчетный счет, дебетовую или кредитную карты.

- В некоторых случаях в процессе досрочного погашения специалисты банка могут осуществлять перерасчет посредством уменьшения не тела кредита, а положенных по нему процентов. Такое действие в итоге к значительному сокращению переплаты по займу не приведет. Поэтому необходимо тщательно проверять новый график платежей, в котором будут отражены данные относительно оставшейся суммы, которая еще подлежит возврату.

Таким образом, при возникновении необходимости лицо, взявшее кредит в банке, может обратиться с заявлением о досрочном погашении займа. При внесении средств банк должен выполнить перерасчет процентов в связи с уменьшенной величиной тела обременения. После произведения досрочной выплаты должник получает новый график, в котором отражаются данные о размере ежемесячных взносов и величине оставшейся суммы после каждого последующего перечисления.

bankovskayakarta.ru

Перерасчет банковских процентов при досрочном погашении. Пересчет процентов при досрочном погашении кредита.

Возврат переплаченных процентов при досрочном погашении кредита – возможность, о которой многие заемщики не осведомлены. Банковские учреждения также не упоминают об этом своим клиентам, потому разберемся в проблеме самостоятельно.

Возврат процентов при аннуитетных платежах

При оформлении ссуды указывается способ погашения: дифференцированный или аннуитетный. В первом случае предлагается выплата постепенно уменьшающимися частями, а во втором – равными. Если у клиента прописаны платежи аннуитетные, возврат процентов при досрочном погашении кредита следует запросить. Во втором случае переплаты не происходит, а потому и возвращать нечего.

Если дополнительная недвижимость заложена или если кредит запрещен «Страхованием жилищного займа», этот процент кредита может быть увеличен. Вы можете, потому что большинство банков в Литве признают доход, полученный за рубежом. У вас должны быть доказательства вашего дохода, и во многих случаях вам потребуется первоначальный взнос.

В случае досрочного погашения кредита проценты пересчитываются. Они выплачиваются только за период использования кредита, поэтому, если вы заработаете кредит заранее, вы не будете платить проценты за оставшиеся годы. Сколько времени предоставлен кредит?

Особенности расчета платежей

Чтобы понять причину переплаты, стоит разобраться, как происходит расчет при аннуитетном способе оплаты ссуды:

- На всю сумму займа начисляется процентная ставка.

- К величине ссуды прибавляются сумма процентов.

- Полученная величина разделяется на количество месяцев, на длительность которых подписан договор.

- Каждый месяц клиент оплачивает одинаковую величину.

Разовый платеж складывается из двух составляющих: основной долг и проценты. Чтобы уровнять платежи на весь период, в первые месяцы клиент платит небольшую часть по основному долгу и большую часть процентов, которые по факту к этому моменту еще не достигли таких размеров.

Если вас интересует ипотечный кредит или залоговый кредит, после заполнения заявки на получение кредита и подачи всех документов, ответы на условия банковского кредита будут получены в течение 4-5 рабочих дней. После подписания кредитного соглашения с конкретным банком деньги выплачиваются на счет продавца примерно через 1 месяц.

Ипотечный кредит - это долгосрочный кредит с целью приобретения недвижимости, кроме жилой, где недостаточно кредита без залога.

- Приобретение или реконструкция нежилой недвижимости.

- Приобретение дорогостоящего движимого имущества.

- Инвестирование в науку, обучение в Литве или за рубежом.

- Финансирование жилой среды дома.

- Финансирование расходов на лечение или улучшение здоровья и т.д.

Поэтому, если заемщик вернет ссуду раньше срока, он обязан получить обратно проценты за срок до конца действия договора, ведь он их выплатил, хотя ссудой в это время уже пользоваться не будет.

Разрешить досрочное погашение кредита и возврат процентов, если платежи аннуитетные, обязано любое учреждение по заявлению клиента. Конечно, они об этом умалчивают, а иногда находят и отговорки, чтобы не возвращать деньги. Если ваш банк в этом отказывает, стоит принять меры и обратиться в соответствующие инстанции. Это может быть общество по защите потребительских прав, Роспотребнадзор или суд. Чтобы выиграть дело, нужно сохранить копию договора, квитанции об уплате долга, справку об окончании взаимоотношений досрочно и копию заявления с полученным отказом о возврате процентов. Крупные и надежные учреждения всегда действуют в рамках закона и правомерные требования своих клиентов исполняют. Например, и досрочное погашение кредита в Сбербанке и возврат процентов клиенты осуществляют без проблем, что подтверждается их отзывами.

Кредит для потребительского использования с залогом недвижимости предоставляется до 80%. залоговая стоимость. В случае покупки недвижимого имущества первоначальный взнос заемщика является обязательным. Максимальный срок кредита - 30 лет. Кредит можно получить в евро.

Каждый клиент ищет лучшее решение! Проценты по кредиту состоят из базовой процентной ставки и процентной доли маржи, которую каждый клиент присваивает банку. Маржа ипотечного кредита ниже по сравнению с другими банковскими кредитами без ипотеки. Банк может предлагать решения для хеджирования возможных будущих изменений процентных ставок. Вы можете выбрать тип интереса.

Правила возврата процентов при досрочном погашении кредита

Запрашивать возврат уплаченных процентов при досрочном погашении кредита, следует сразу же после окончания платежей.

Правила досрочного погашения кредита

Напомним правила выполнения этой досрочной процедуры:

- Уточнить актуальную сумму долга на текущий момент.

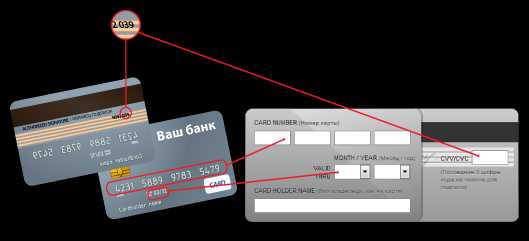

- Написать заявление с указанием даты и величины будущего платежа. Иногда банк требует уточнить способ оплаты и даже указать номер карточки.

- В заявленный день внести платеж. Важно заплатить сумму равную долгу вплоть до копеек. В противном случае счет закрыт не будет и потребуется проходить процедуру повторно.

- Посетить отделение и запросить справку об окончании кредитных обязательств.

Справка об окончании кредитных обязательств

Справка содержит информацию о ссуде: величина, срок, дата выплаты последнего платежа. Также отмечается, что ссудный счет клиента закрыт (его номер и дата закрытия) и ставится отписка об отсутствии претензий к заемщику со стороны кредитора. Выдается она обычно через несколько дней после подачи заявления. Некоторые учреждения готовы выдавать ее в этот же день.

Иммунный кредит с недвижимым залогом должен быть обеспечен залогом приемлемой недвижимости в Банк. Каждый ипотечный кредитор должен учитывать принятые финансовые обязательства, несоблюдение которых может отрицательно повлиять на вашу кредитную историю, риск потери права собственности на заложенную недвижимость.

Вы можете выбрать приемлемый способ погашения. Период отсрочки начинается с даты подписания контракта. Кредит погашается, и проценты выплачиваются по выбранной дате каждый месяц на основе графика погашения и выплаты процентов. Возможное досрочное погашение.

О такой справке стоит побеспокоиться, даже если возврат процентов при досрочном погашении кредита не будет запрашиваться. Она выступает подтверждением отсутствия долга. Не секрет, что возможны технические сбои и иные неполадки. Если, к примеру, счет не будет закрыт или долг спишут не полностью, на него будут продолжать применяться проценты. Постепенно за отсутствие оплат автоматически начнут начисляться пеня и штрафы, в результате чего остаток с нескольких копеек может достичь весьма существенных размеров. Чтобы избежать любых неприятностей, стоит посетить кредитора и проверить, чтобы весь долг был погашен, а счет закрыт.

При подаче заявления на получение кредита должны быть представлены следующие документы его или ее супруга или соискателя. Если представлен доход, полученный от деятельности отдельной компании, дополнительно необходимо предоставить: Индивидуальное свидетельство о регистрации предприятия.

- Паспорт или удостоверение личности.

- Свидетельство о заработной плате или других доходах за последние 6 месяцев.

- Отдельные компании за последние два года финансовые отчеты.

- Описание деятельности отдельного предприятия.

Процедура возврата процентов

Подавать на возврат процентов при досрочном погашении кредита заявление можно сразу по получению справки.

Заявление на возврат процентов

Следует запросить бланк у сотрудника. Если он откажется предоставить форму, аргументируя к примеру, отсутствием подобной процедуры в учреждении, следует написать его в свободной форме и добиться приема. При отказе принять заявление, можно обращаться к руководству отделения, угрожая подачей жалобы в органы надзора. Его обязаны принять. Но если это происходит по данному сценарию, сразу стоит заручиться копией своей заявки, на которой должна быть отметка принявшего его сотрудника и дата.

Банк может запросить дополнительные документы. Погашение кредита: онлайн-потребительский кредит может быть возвращен вам удобным способом - в отделениях банка, в электронном банке, в наших местах обслуживания партнеров. Выплата авансового кредита: вы можете погасить кредит ранее. Мы пересчитаем проценты, поэтому вы будете платить столько же, сколько в дни, когда вы используете кредит.

Выплата кредита в рассрочку: погашение кредита, предоставленного в рассрочку, индивидуально обсуждается с кредитором, что делает наиболее выгодное решение в отношении клиента и кредитора. Это цена всего онлайн-кредита, выраженная в процентах от процентов заемщика. Годовая ставка погашения включает все расходы и сборы, связанные с кредитом.

В самом заявлении нужно указать такую информацию:

- Фамилия, личные и паспортные данные заемщика.

- Номер и дата подписания кредитного договора.

- Общая величина ссуды, срок, ставка и иные параметры (берутся из договора).

- Дата и сумма выплаты досрочного платежа.

- Информация о закрытии ссуды.

- Номер счета или карточки, куда следует банку отправить сумму переплаты.

К заявлению нужно приложить копию договора и справку о закрытии ссудного счета. После передачи заявления, нужно уточнить дату перечисления. Обычно, процедура занимает несколько дней. Банк производит расчет и возвращает деньги.

Это фиксированная процентная ставка, предоставляемая быстрым кредитным договором, выплачиваемым клиентом за использование кредита. Это разовая плата, при которой клиент подтверждает свои регистрационные данные и соглашается на обработку персональных данных по электронным каналам.

Кредитная выплата - это плата за использование быстрого кредита в течение контрактного срока. Кредит выплачивается в день возврата кредита. Плата за продление - это плата за кредит, которая выплачивается за продление онлайн-кредита на дополнительный период.

Калькулятор

Чтобы проверить, насколько актуальна полученная сумма по возврату процентов при досрочном погашении кредита, калькулятор-онлайн на специализированных сайтах можно использовать. Такие сервисы, конечно, не дают 100%-ную гарантию результата, ведь они могут не учитывать некоторые нюансы конкретного банка. Но приблизительную сумму узнать с их помощью можно. Для этого достаточно вписать в калькулятор свои показатели:

Целью оплаты является личный код клиента. Взгляните на обслуживание потребительского кредита в наших партнерских службах. Отправьте платежный документ кассиру вместе с суммой денег, которую вы хотите заплатить. Если вы столкнулись с финансовыми трудностями и не можете заплатить за кредит в то время.

При решении проблем, которые влияют на оплату быстрого кредита, всегда сообщайте об этом кредитору. Мы отмечаем, что избежание общения с кредитором усложняет ситуацию, и кредитор вынужден принимать меры по взысканию задолженности, которые облагаются налогом.

- Общая сумма долга;

- Ставка;

- Срок взаимодействия по договору;

- Дата и величина досрочной выплаты.

7569 юристов ждут Вас

Автор вопроса - Аноним

Здравствуйте. 17.07.2020 г. муж брал в размере 323918,78 (с учетом страхования) на 3 года. 31.05.2020 г. решил полностью досрочно погасить(спустя год). До погашения с учетом процентов по графику платежей оставалось выплатить 257659,60. Был составлен новый график в сумме 267929,67. Объяснить должен ли банк был пересчитать проценты за пользование кредитом за оставшиеся 2 года? Потому что как мне кажется мы кредитом оставшиеся 2 года не пользуемся тогда почему мы должны выплачивать проценты за это время.

Ответы юристов

Алексей Евгеньевич (18.07.2020 в 11:56:10)

Добрый день. Согласно практике складывавшейся последнее время, суд встает на строну заемщиков досрочно погасивших кредиты и требующих возврата излишне уплаченных сумм. Итак, аннуитетный платеж – самый популярный вид платежей при кредитовании физлиц. Это равный по сумме ежемесячный внос в уплату , который включает в себя сумму начисленных процентов за кредит и сумму основного долга. Его особенность в том, что в начале срока проценты очень большие (они уплачиваются вперед), а погашения основного долга – маленькие. Если заемщик решит погасить кредит досрочно, то окажется, что он уплатил банку суммы, составляющие значительную долю от суммы кредита, но сам долг практически не уменьшился. При досрочном погашении эти проценты, уплаченные заемщиком вперед, становятся, по сути, необоснованным обогащением банка. Значительную часть излишне уплаченных процентов можно вернуть – это право у заемщика возникает при досрочном погашении, в том числе при рефинансировании (перекредитовании). Когда нет досрочного погашения, то проценты считаются уплаченными согласно договору. Но если была досрочка, то в составе аннуитета могут оказаться излишне уплаченные проценты. Иными словами, заемщик за пользование кредитом, исходя из его фактического срока до погашения, переплатил Для наглядности приведу пример: Гражданин Давыдков заключил с ОАО «Акционерный коммерческий банк содействия коммерции и бизнесу» два со сроком возврата 7 лет. Они предусматривали погашение аннуитетными платежами - ежемесячными фиксированными суммами, включающими в разных пропорциях проценты и основной долг. Заемщик досрочно погасил кредиты и потребовал у банка вернуть сумму излишне уплаченных процентов за время пользования кредитом. Банк на требование заемщика не отреагировал, и тот обратился в суд. Как следует из текстов судебных актов, проценты за пользование кредитом начислялись на сумму основного долга ежедневно до дня полного его погашения включительно. Сумма процентов в каждом платеже была рассчитана исходя из того, что заемщик будет пользоваться кредитом в течение всего . Истец настаивал: если бы срок договора был равен сроку фактического пользования кредитом, то он бы заплатил меньшую сумму процентов. Суды первой инстанции отклонил исковые требования со ссылкой на свободу договора. «Предложенный ответчиком порядок был принят истцом, такой порядок не противоречит действующему законодательству о свободе договора…», - отметил суд первой инстанции. Его поддержала и апелляционная инстанция: «Истец, подписав кредитные договора (sic!), реализовал свое право, предусмотренное ст. 421 ГК РФ, согласился с тем, что кредиты будут погашаться аннуитетными платежами, с их размером, указанным в кредитном договоре, и невозможностью перерасчета ежемесячного платежа в случае досрочного погашения». Судебная коллегия по гражданским делам ВС решила иначе (определение от 23.12.2020 по делу № 83-КГ14-9). ВС усмотрел здесь незаконное взимание процентов за период, в котором пользование суммой займа не осуществлялось. о невозможности перерасчета процентов при суд счел нарушающим права потребителя (п. 1 ст. 16 Закона о ). «Банк в нарушение названной нормы ущемил право истца на возврат ему излишне уплаченных процентов при досрочном погашении займа, учитывая, что возможность вернуть долг до истечения срока действия договора – безусловное право заемщика», - указала коллегия. Дело направлено на новое рассмотрение в суд апелляционной инстанции. До последнего времени в судах общей юрисдикции складывалась противоположная практика. Не помогали заемщикам-физлицам и ссылки на п. 5 Информационного письма Президиума ВАС от 13 сентября 2011 года № 147, где рассматривался аналогичный спор между банком и индивидуальным предпринимателем. ВАС разъяснил, что в таких случаях надо пересчитывать размер уплаченных процентов. Апелляционные инстанции судов общей юрисдикции единодушно отклоняли ссылку на это разъяснение, указывая на недоказанность включения в аннуитетный платеж суммы процентов за период, в течение которого заемщик не пользовался кредитом. Также суды применяли ст. 453 ГК РФ, запрещающую требовать возвращения того, что было исполнено сторонами по обязательству до момента изменения или . А, например, Свердловский областной суд, вообще пришел к выводу о том, что «требования истца о взыскании процентов, фактически сводятся к изменению такого существенного условия кредитного договора как срок кредитования». В качестве примеров «отказных» судебных постановлений можно привести апелляционные определения ВС Республики Башкортостан от 21 октября 2014 года по делу № 33-14656, Мосгорсуда от 14 октября 2014 года по делу № 33-34841, Свердловского областного суда от 15 мая 2014 года по делу № 33-4715. Таким образом, несмотря на ст.809 ГК РФ Вы вправе требовать перерасчет процентов по итогам , т.е. возврата излишне уплаченной суммы. В случае отказа Вы можете реализовать свое право в судебном порядке. Примеры таких дел я Вам привел.

Олег Эдуардович (18.07.2020 в 11:26:10)

Добрый день.

Этот вопрос прописан в Гражданском кодексе РФ:

Статья 809. Проценты по 4. В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 настоящего Кодекса, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

Поэтому, как это ни печально, банк может получить проценты за весь срок, законодатель предоставил ему такое право.

Но вот проверить правильность расчета Вы можете написав жалобу в Роспотребнадзор. Они обязательно проведут проверку по Вашему заявлению.

Тимофеев Иван Александрович (18.07.2020 в 11:29:07)

Добрый день! Порядок уплаты процентов за пользование кредитом при досрочном, в том числе, частичном погашении потребительского кредита (займа) может быть определен в общих (часть 3 статьи 5 Закона). В соответствии с частью 5 статьи 11 Закона в договоре потребительского кредита (займа) в случае частичного досрочного возврата потребительского кредита (займа) может быть установлено требование о досрочном возврате части потребительского кредита (займа) только в день совершения очередного платежа по договору потребительского кредита (займа) в соответствии с графиком платежей по договору потребительского кредита (займа), но не более тридцати календарных дней со дня уведомления кредитора о таком возврате с уплатой процентов за фактический срок кредитования. Согласно части 6 статьи 11 Закона в случае досрочного возврата части потребительского кредита (займа), заемщик обязан уплатить кредитору проценты по договору потребительского кредита (займа) только на возвращаемую сумму потребительского кредита (займа) включительно до дня фактического возврата соответствующей части потребительского кредита (займа). Изложенное не исключает возможность определить в договоре более поздний срок уплаты процентов на досрочно возвращаемую сумму потребительского кредита (займа). Буду благодарен за отзыв. [email protected]. +79135935797.

Федорова Наталья Евгеньевна (18.07.2020 в 21:40:24)

Добрый день!

В соответствии со ст. 11 от 21.12.2020 N 353-ФЗ "О потребительском кредите (займе)" Заемщик имеет право вернуть досрочно кредитору всю сумму полученного потребительского кредита (займа) или ее часть, уведомив об этом кредитора способом, установленным договором потребительского кредита (займа), не менее чем за тридцать календарных дней до дня возврата потребительского кредита (займа), если более короткий срок не установлен договором потребительского кредита (займа).

В договоре потребительского кредита (займа) в случае частичного досрочного возврата потребительского кредита (займа) может быть установлено требование о досрочном возврате части потребительского кредита (займа) только в день совершения очередного платежа по договору потребительского кредита (займа) в соответствии с графиком платежей по договору потребительского кредита (займа), но не более тридцати календарных дней со дня уведомления кредитора о таком возврате с уплатой процентов за фактический срок кредитования.

В случае досрочного возврата всей суммы потребительского кредита (займа) или ее части заемщик обязан уплатить кредитору проценты по договору потребительского кредита (займа) на возвращаемую сумму потребительского кредита (займа) включительно до дня фактического возврата соответствующей суммы потребительского кредита (займа) или ее части.

То есть, проценты банк вправе начислять ТОЛЬКО за фактическое время пользования кредитом. Если вы кредитом не пользуетесь, то и проценты начислять банк не должен.

В соответствии со ст. 17 ФЗ "О потребительском кредите (займе)" положения закона распространяются на все договоры потребительского кредита (займа), заключенные после 01.07.2020 г.

dengiroll.ru

Перерасчет процентов при досрочном погашении кредита |

Заемщики, выплачивающие кредит аннуитетными платежами, при досрочном погашении долга имеют право на перерасчет и выплату части переплаченных процентов. Это утверждение в последнее время часто обсуждается заемщиками, а многие из них рассматривают его как руководство к действию и подают в суд на кредитные организации. Действительно ли платежи по аннуитетным кредитам означают авансирование процентов? Чью сторону в этой ситуации принимают суды?

Для начала уточним, что понимается под авансированием процентов. Речь идет о тех средствах, которые были уплачены в качестве процентов за тот период, когда потребитель уже не пользовался кредитом. Рассмотрим стандартную ситуацию, которая может привести к конфликту между заемщиком и кредитной организацией.

Предыстория проблемы: досрочное погашение кредита

Если предполагается не полное досрочное погашение, а внесение суммы, которая превышает размер аннуитетного платежа, то банк при этом производит перерасчет процентов. Дальнейшие выплаты должны производиться заемщиком по новому графику погашения, составленному банком.

Как производится перерасчет процентов при досрочном погашении кредита? Сразу нужно упомянуть, что в кредитном договоре должен быть оговорен порядок пересчета графика. Варианта два – с пересчетом количества платежей (при сохранении его размера), либо с пересчетом размера платежа, когда количество выплат остается прежним.

Мнение сторонников «теории авансирования процентов»

Приверженцы «теории авансирования процентов» уверены, что банки не заинтересованы в процедуре перерасчета, так как она приводит к снижению прибыли, по этой причине юристы кредитных организаций составляют договор так, что провести перерасчет процентов по аннуитетному кредиту впоследствии будет затруднительно. Поэтому нужно заранее ознакомиться с пунктами соглашения, описывающими условия досрочного погашения.

Обоснования решений суда, принявших сторону заемщиков

В том случае, если заемщик вступил в спор с банком и обратился к кредитной организации с требованием перерасчета и возврата средств, уплаченных в качестве процентов по кредиту, и получил отказ, достаточно часто начинается судебное разбирательство.

Какими положениями руководствуются судьи, принявшие сторону заемщиков в делах об «авансировании процентов»? Как правило, в суде для обоснования позиции получателей кредита приводится статья 809 ГК РФ (пункт 4). Она гласит, что когда заемщик производит досрочное погашение суммы кредита (выданного под проценты в соответствии с требованиями пунктом 2 статьи 810 ГК РФ), то, по договору займа производится оплата только тех процентов, которые были начислены до того дня, как кредит был погашен.

Кроме этого, в соответствии с законом РФ «О защите прав потребителей» (№ 2300-1, от 7 февраля 1992 г.) предоставление заемных средств – это финансовая услуга. Поэтому отношения между потребителем этой услуги и банком (либо иной другой кредитной организацией) регулируются в соответствии с нормами закона «О защите прав потребителей».

Перерасчет процентов при досрочном погашении аннуитетного кредита являются обязанностью заимодавца, так как в статье 32 Закона «О защите прав потребителей» указано – потребитель имеет право в любое время отказаться от обязательств по исполнению условий договора, а обоснованием такого отказа является оплата исполнителю его расходов, которые были фактически понесены при исполнении обязательств по договору. Другими словами, при условии исполнения потребителем своих обязательств по уплате полученных от кредитора средств и процентов за период пользования кредитом, он имеет право отказаться от исполнения кредитного договора.

Чью сторону обычно принимают суды? Какова позиция ВС РФ?

Судебная практика включает в себя случаи, когда в подобных делах суд принимал сторону заемщика. При этом ни одно из таких решений судов первой инстанции об удовлетворении требований и взыскании с банка «переплаченных» процентов не вступило в законную силу. Конечно при условии, что кредитная организация занимала активную позицию и отстаивала свою точку зрения во всех заседаниях.

Есть и другие примеры, когда на основании решения суда в перерасчете и возврате части процентов заемщику было отказано. Отметим, что на данный момент в Определениях ВС РФ нет четко сформулированного вывода о том, присутствует ли в таких делах факт переплаты процентов заемщиком – в каждом отдельном случае судам предлагается устанавливать или отвергать этот факт при рассмотрении дела.

Можно ли сказать, что аннуитетные платежи однозначно приводят к переплате заемщиком процентов банку?

Путаница в этом вопросе и рождение мифа об авансировании процентов при аннуитете началась с однобокого понимания термина «аннуитетные платежи». Напомним, что ни в банковской, ни в судебной практике нет однозначного толкования этого термина. В финансовой сфере под «аннуитетными платежами» понимается последовательность платежей, равных по своему размеру. Как мы видим, это определение может иметь самое широкое значение.

В соответствии с постановлением Правительства РФ от 11.01.2000 №28, ежемесячный аннуитетный платеж состоит из средств, идущих на уплату процентов и на погашение основного долга. Формула аннуитета при этом не может быть использована для расчета размера процентов, а лишь определяет ту максимальную сумму, которая должна быть внесена ежемесячно.

По мнению экспертов в области кредитования, при действительном аннуитете авансирования процентов не может быть в принципе, так как начисление процентов на остаток задолженности по кредиту осуществляется ежедневно, и срок кредита в данном случае не учитывается.

Вывод – досрочное погашение не может быть основанием для возврата процентов, которые были якобы «уплачены вперед». Добавим, что и ранее многие эксперты отмечали, что на порядок начисления процентов не влияет способ возврата задолженности – другими словами, при аннуитетном кредите проценты начисляются таким же образом, как и при дифференцированной системе кредитования.

Magora Consulting — юридические услуги для бизнеса и частных лиц.magora-consulting.ru