Ипотека: с чего начать. Условия, порядок оформления, необходимые документы, советы. Что нужно чтобы оформить ипотеку

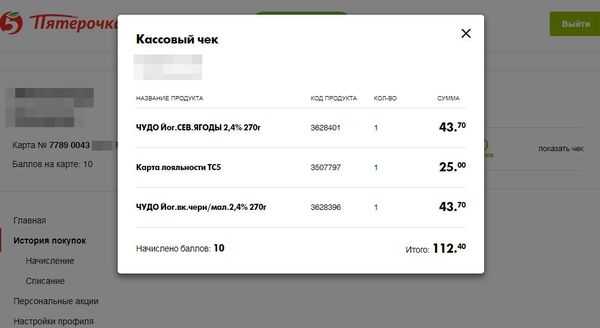

Как получить ипотеку - кредит на жилье

Принимая решение прибрести новое жилье с помощью кредита, стоит рассмотреть варианты займов под залог недвижимости. Банки России предлагают много разных вариантов ипотечного кредитования для разных категорий заемщиков. Ипотечные займы выплачиваются длительное время, поэтому стоит разобраться в нюансах вопроса, как получить ипотеку с использованием поддержки государства, материнского капитала, льгот для военнослужащих, молодых семей. Акции банков, региональные социальные программы дают возможность приобрести готовое жилье, квартиры в новостройках со скидками.

Что такое ипотечное жилищное кредитование

Предоставляемый физическим лицам долгосрочный целевой займ с целью покупки домов, квартир, апартаментов, земельных участков под жилую застройку с передачей этой недвижимости в залог называется ипотекой. Часто используется схема передачи купленного жилья в залог, но возможно предоставление для этой цели другого недвижимого имущества заемщика. На залоговое имущество налагается обременение в Росреестре прав на недвижимое имущество. Для получения ипотечного кредита для приобретения жилья потребуется начальный взнос в размере от 20% его цены.

Как работает

Как получить ипотеку, понятно из схемы процесса ипотечного кредитования:

- выбрав жилую недвижимость, заемщик обращается в банк;

- к кредитной заявке прилагает пакет основных и дополнительных документов;

- после одобрения ипотечной заявки банк исследует объекта залога;

- залог передается для оценки недвижимости в независимое агентство;

- после анализа всей информации банк принимает решение;

- оформляется и подписывается кредитный договор;

- заемщик вносит первоначальный взнос;

- производится страхование залога, жизни заемщика;

- банк перечисляет деньги продавцу;

- на залог налагается отягощение.

Требования к заемщику по ипотеке

К получателям ипотечных кредитов требования менее жесткие. Это объясняется наличием ликвидного залога. Если заемщик не платит по обязательствам, банк имеет возможность изъять и продать залог. Также они требуют наличие гражданства РФ, ограничивают возраст заемщика от 21 до 60 лет. Желательна постоянная регистрация в регионе работы банковского учреждения. Справка о доходах заемщика должна подтвердить банку возможность своевременного погашения ипотечной ссуды. Дополнительными причинами выдачи кредита служат наличие автомобиля, других объектов в собственности.

Получение стабильного официального дохода

Для получения одобрения и предоставления ипотечного кредита суммы ежемесячных выплат по ипотеке не должны превышать 40-45% совокупного месячного дохода семьи заемщика. Из этого следует требование по минимальной зарплате. Заемщик должен предоставить справку о доходе по форме 2-НДФЛ или по форме финучреждения, заверенную руководителем, главным бухгалтером и печатью предприятия. Многие банковские организации учитывают дополнительные доходы, полученные из разных источников.

Стаж работы

Особых требований к стажу работы заемщика банкиры не предъявляют. Он должен работать не менее 6 месяцев на последнем месте работы. Длительность общего стажа работы влияет на принятие решения, так как является подтверждением возможности клиентом получать доходы и в дальнейшем. В последнее время страховые компании начали страховать заемщиков от возможности потерять работу в период исполнения обязательств по займу.

Хорошая кредитная история

Своевременное исполнение кредитных обязательств, с просрочками не более 5-10 дней при этом – не более 3 раз в год, создадут вам положительную кредитную историю, имидж хорошего заемщика в будущем. Четкое понимание хорошей кредитной истории в каждом финучреждении свое. Если вам отказало по этой причине одно, обратитесь в другое. Хорошая информация о вас по данным Бюро кредитных историй обеспечит лучшие условия по кредиту, быстрое принятие решения, меньший пакет необходимых документов. При плохой кредитной истории рассчитывать на хорошие условия по ссуде не стоит.

Ликвидность залоговой недвижимости

Самый высокий уровень требований банковская организация предъявляет к залоговой недвижимости. Для снижения своих рисков банк должен быть уверен в быстрой реализации залога по рассчитанной цене. Поэтому банки неохотно берут для залога проблемную недвижимость, «хрущевки», участки и жилье на расстоянии более 50 км от областных и районных центров. Оценочная стоимость недвижимости может оказаться ниже рыночной цены. Сумма первоначального взноса должна покрыть эту разницу и возместить затраты банка на изъятие, при необходимости, у заемщика и продажу объекта залога.

Как оформить ипотеку

Для получения ссуды на жилье надо оценить свои возможности по первоначальному взносу, ежемесячным выплатам. Необходимо найти соответствующую вашим возможностям недвижимость, проверить ее, договориться о продаже. Далее определяетесь с банком, его предложениями, подаете заявку, собираете пакет документов. На сайтах банковских организаций вы узнаете, как получить ипотеку и что для этого нужно. У финучреждений разные процедуры оценки залога, проверки платежеспособности, оформления кредитного соглашения. При наличии льгот, стоит искать специализированные программы.

Какие документы нужны, чтобы взять ипотеку

При оформлении ипотеки требуется предоставить следующие документы (максимальный список):

- заявление, анкету банка;

- копию паспорта, ИНН;

- копию свидетельства пенсионного страхования;

- копию военного билета;

- копию документа об образовании;

- копию свидетельства о браке, разводе, брачный контракт;

- копию свидетельства о рождении детей;

- копию трудовой книжки;

- справки, подтверждающие доходы заемщика;

- копию предварительного договора купли-продажи жилья.

Как взять ипотеку на квартиру - пошаговая инструкция

Для понимания, как взять квартиру в ипотеку и вашей финансовой ситуации необходимо адекватно оценить свои финансовые возможности:

- определиться, какая есть сумма денег для первоначального взноса;

- по размеру первоначального взноса сделать расчет максимальной стоимости квартиры;

- вычислить с помощью кредитного калькулятора любого из банков ежемесячные выплаты;

- учесть затраты на страховку;

- оценить возможность ежемесячных платежей.

Далее можно предпринимать следующие пошаговые действия:

- поиск объекта покупки;

- выбор банка;

- подача заявки в банк, оценка объекта;

- страхование объекта залога, жизни, здоровья заемщика, рисков потери работы;

- оформление кредитного договора с графиком погашения, его нотариальное заверение;

- внесение предварительного платежа;

- оплата недвижимости продавцу, регистрация сделки купли-продажи жилья;

- государственная регистрация прав на недвижимость, обременения Росреестром.

Анализ и выбор предложения на рынке недвижимости

Выбирать жилье следует на основании собственных предпочтений. Стоит учитывать текущие и будущие интересы супругов, детей. Принимать окончательное решение стоит исходя из максимально возможной для вас цены квартиры:

- на первом этапе поиска жилья соберите несколько вариантов на вторичном рынке;

- для покупки недвижимости рассмотрите варианты в новостройках, учтите расходы на полную отделку;

- покупка участка под индивидуальное жилищное строительство (ИЖС) – хороший вариант для загородного жилья;

- найдите эксперта по недвижимости для юридической проверки;

- всесторонне проверьте выбранный вариант, учтите, что банк и страховая компания не несут ответственности при появлении после оформления ссуды проблем с жильем;

- заключение предварительного договора купли-продажи с продавцом.

Выбор банковского учреждения и программы ипотечного кредитования

Выбор подходящего вам банка и банковской программы производится по основным критериям приемлемости для вас:

- требованиям банка к заемщикам, форме залога;

- сумме первоначального взноса;

- размеру процентной ставки;

- форме, сумме, способах ежемесячных выплат;

- возможности досрочного частичного и полного погашения;

- наличию акций, льгот, специальных программ кредитования;

- дополнительным комиссиям и платежам.

Например, в крупнейшем российском финансовом учреждении Сбербанк после положительного ответа на заявку, процесс оформления договора ипотечного займа занимает до 10 дней. Ипотека выдается со сроком погашения до 30 лет с первоначальным взносом в 20% под 10,5% годовых и допускается наличие до 3-х созаемщиков или поручителей. Сбербанк предлагает льготную ипотеку для молодых семей под 9,5%. Погашение процентов и тела ссуды производится равными частями (аннуитет).

Заявка на получение ипотеки

Подача заявления на предоставление ипотечных средств и оценка банком вашего предложения осуществляется в несколько шагов:

- проработав все варианты кредитования, подаете заявление в выбранный банк онлайн или в его офисе для предварительного рассмотрения;

- после одобрения заявки подаете весь пакет документов;

- банк проверяет способность зарабатывать, платежеспособность заемщика, отсутствие долгов по ранее выданным займам, проводит собственный осмотр объекта покупки, предлагает оценочную компанию;

- имея акт независимой оценки, банк делает предложение по всем пунктам ипотеки.

Оформление кредитного договора

С типовыми ипотечными договорами есть возможность ознакомиться на официальных сайтах банков. В некоторых случаях возможны дополнения к договору, учитывающие особенности льготных программ для молодых семей, военнослужащих, социально незащищенных категорий граждан. Общими для всех ипотечных контрактов является:

- информация о заемщике и банке;

- общая сумма займа;

- предварительный платеж;

- срок кредитования;

- процентная ставка;

- график погашения;

- пени и штрафы при нарушении выплат;

- контактная информация.

Страхование жилья

Банковские учреждения дают кредит, но требуют застраховать залоговое имущество. Это требование исходит из того, что залог является единственной гарантией возврата кредитных денег при отказе заемщика выплачивать ипотеку. При частичной или полной утрате жилья заемщиком в период действия ипотечного договора, страховая компания по договору страхования возместит банку недополученные средства по займу.

Что нужно для получения ипотеки по льготной программе

Ипотечные программы многих банков предлагают особые или льготные условия ипотеки отдельным категориям граждан. Такие условия предлагаются в регионах для решения социальных и демографических проблем. Молодые семьи, работники социальных служб, учителя, врачи, молодые научные кадры, военнослужащие-контрактники могут претендовать на льготы по ипотеке от федеральных и региональных госструктур. Информация о том, как взять ипотечный кредит и что нужно для ипотеки льготным категориям граждан, размещена на сайтах банковских организаций.

Для молодых семей

Решение демографических проблем регионов производится льготными программами государственной поддержки приобретения квартир молодым семьям. Брать кредит с льготами имеет право молодая семья, стоящая в очереди на получение жилья. Данные программы включают скидки на первоначальный взнос, выгодную процентную ставку, частичное погашение выплат по кредиту государством. Субсидии по программе «Молодой семье – доступное жилье» для семей без детей составляют до 35%, и до 40% для семей с детьми. Минимальный первоначальный взнос для них может быть уменьшен до 10-15%.

Социальная ипотека

Для социально-незащищенной части населения страны, учителей, медработников, сотрудников муниципальных служб выдача кредита производится по льготным программам. Перечень социально значимых профессий для страны включает научных, культурных работников, сотрудников военно-промышленного комплекса страны, молодых специалистов на селе. Льготы и информация, как получить ипотеку таким работникам, предоставляются региональными, муниципальными и федеральными органами власти, что зависит от подчиненности социального работника.

Для военнослужащих

Для возможности получить ипотечный кредит на квартиру военнослужащими разработана программа накопительно-ипотечной системы (НИС). По ее правилам в течение трех лет с момента регистрации в ней производятся начисления. Эти средства могут быть потрачены для первого взноса по ипотеке. После заключения ипотечного договора, его погашение осуществляется из НИС в течение периода действия контракта для военнослужащего.

Как получить ипотеку военнослужащему российских вооруженных сил, находящемуся на контракте, и основные параметры государственной программы «Военная ипотека»:

- накопить средства с накопительно-ипотечной системой для первоначального взноса;

- первый взнос – 10 % стоимости выбранной квартиры;

- ставка по ипотеке – 12,5% годовых;

- максимальная сумма – 2,4 миллиона рублей.

Как получить ипотечный кредит с материнским капиталом

При рождении или усыновлении второго ребенка семье начисляется «Материнский капитал». В 2018 году его сумма составляет 453026 рублей. Эти деньги по закону могут быть использованы для оплаты детского сада, обучения или частичной оплаты первоначального взноса по ипотеке. По закону материнский капитал может быть получен после подписания ипотечного контракта. Поэтому банки оформляют два договора – на сумму материнского капитала и основной контракт. После оплаты первого контракта он считается выполненным, прекращает свое действие, продолжает работать основной договор.

Видео

sovets.net

Как взять ипотеку: инструкция для новичков

Не хватает денег на покупку квартиры? Возьмите ипотеку. Предлагаем вам пошаговую инструкцию, как действовать, куда обращаться, какие документы собрать.

1. Выберите банк

Для начала нужно выбрать банк, в котором вы оформите кредит. Возьмите лист бумаги и расчертите его на семь граф: название банка, цена квартиры, первоначальный взнос, ставка, срок кредита, валюта, необходимые документы. Также отмечайте, если в каком-то банке у вас есть особые условия – например, если у вас открыт в нем зарплатный счет.

Вносите в этот список банки, условия которых вам показались самыми интересными, а потом сравните.

Процентная ставка обычно колеблется от 7% на новостройки по специальным акциям до 13-14%. Обратите внимание на дополнительные платежи, комиссии и условия: возможно, выгоднее взять «честные» 12%, чем 10% плюс сборы.

Определитесь, какую сумму вы хотите и можете взять в кредит, сколько можете отдать в качестве первоначального взноса. Минимальный взнос – 10% от стоимости. Срок зависит в основном от ваших возможностей: готовы платить значительную сумму ― берите кредит на пять лет. Ограничены в средствах ― оформляйте на 30 лет с возможностью досрочного погашения. Чем больше срок кредита, тем больше вы переплатите в итоге. Что касается валюты, действует золотое правило: берите кредит в той же валюте, в которой вы получаете зарплату.

Как выбрать банк и ипотечную программу?

Банки, в которых взять ипотеку проще всего

2. Уточните условия и дополнительные платежи

Позвоните или зайдите в банк и еще раз уточните условия кредита. Подробно расспросите кредитного специалиста о размере банковской комиссии, необходимости оформлять страховку, возможных штрафах, условиях досрочного погашения кредита. Рассчитайте, хватает ли у вас денег на оформление сделки, регистрацию прав собственности и оплату услуг риелтора.

3. Соберите документы

Узнайте у специалиста по кредитованию, какие документы вы должны собрать. Обычно это справка 2-НДФЛ от вашего работодателя, заверенная им копия трудовой книжки, копия трудового договора, документы об образовании, свидетельство о браке или его расторжении, страховое свидетельство государственного пенсионного страхования, свидетельство ИНН, копии свидетельств о рождении детей, паспорт. Мужчинам призывного возраста понадобится еще и копия военного билета.

4. Подайте заявку

После того как вы соберете все документы для ипотеки, позвоните в банк и договоритесь, когда вы можете подать заявление на получение кредита. Вы придете в банк, и специалист проверит справки и копии, которые вы подготовили. Попросите его не просто сложить бумаги в стопку, но и проверить, верно ли они оформлены. Также на основе ваших документов он может сделать ориентировочный расчет того, на какую сумму кредита и первоначального взноса вы можете рассчитывать в этом банке. Напишите заявление на получение ипотечного кредита и передайте его сотруднику вместе с документами. Обязательно выясните, когда и каким образом вы узнаете о решении банка.

Кому банки дают ипотеку на квартиру, а кому отказывают?

Ипотека за счет аренды: расчет от эксперта

5. Дождитесь решения

Вы можете присматривать квартиру и до того, как получите решение банка. Но договариваться с хозяевами квартир нужно, уже зная, на какую сумму кредита вы можете рассчитывать. Однако обратите внимание, что договоренность с банком о кредите действует не больше трех месяцев. Зазеваетесь ― и придется начинать все с начала.

К недвижимости банк также предъявляет определенные требования. Поэтому не оставляйте аванс или задаток за жилье, пока не получите одобрение сделки со стороны банка.

Если кредитных сотрудников все устраивает, приглашайте оценщика, а потом направляйте банку отчет об оценке квартиры и сообщайте цену, которую запрашивает продавец.

Только после всего этого банк принимает окончательное решение о предоставлении ипотечного займа, а также согласует с вами день, когда вы заключите два договора: купли-продажи с хозяином квартиры и кредитный с банком.

Фото: © milanmarkovic78 - Fotolia.com

Не пропустите:

5 советов, как выбрать банк, чтобы взять ипотеку

Хочу купить квартиру – с чего начать?

Как купить вторичную квартиру через Сбербанк?

Как торговаться, покупая квартиру?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

www.domofond.ru

с чего начать. Условия, порядок оформления, необходимые документы, советы

"Хочу взять ипотеку! С чего начать?" - таким вопросом задаются многие, кто решился на столь сложное и ответственное предприятие, как покупка квартиры в кредит. Действительно, вопросов много всегда, особенно, если все это впервые. Как платить, когда, кому? Когда будут готовы документы? Когда квартира перейдет в личную собственность? Попробуем разобраться со всеми этими нюансами. Итак, с чего начать покупку квартиры в ипотеку.

Что такое ипотека

Прежде чем выяснять, с чего начать покупку жилья в ипотеку, неплохо было бы выяснить, что это вообще такое. Конечно, большей части населения оно давно известно и не понаслышке, однако наверняка есть те, кто не слишком подкован в вопросе.

Итак, ипотекой называется одна из форм залога. Есть должник - человек, желающий приобрести недвижимость, но у него не хватает денег. Есть кредитор - банк, который субсидирует должника на данное мероприятие. Есть квартира - на которую деньги и требуются.

Банк выдает необходимую сумму, а должник обязуется ее вернуть, разумеется, с процентами. Все то время, пока он выплачивает долг, жилье уже находится в его собственности, однако если по каким-либо причинам он перестал выплачивать ежемесячную сумму, банк волен распоряжаться квартирой на свое усмотрение: в частности, реализовать ее для получения обратно своих средств.

Таким образом, квартира находится в залоге у банка, несмотря на фактическое пользование ею владельцем. Это гарантия того, что свои финансы банк назад вернет непременно.

Небольшой экскурс в историю ипотеки

С чего начать разговор? Конечно, с происхождения определения. Само понятие "ипотека" далеко не ново - ему уже много столетий. Еще в шестом веке до нашей эры древние греки оперировали данным термином. Он использовался ними для обозначения земли должника и визуально представлял собой столб, который вкапывался на этой самой земле. Именно его ипотекой и именовали. Это означало "залог", "предупреждение". На столбе висела также табличка, гласящая, что владелец данной территории выплачивает заем.

В нашей стране первый ипотечный банк возник в конце восемнадцатого столетия. Позже, однако, "лавочка" прикрылась, а началось все вновь уже после развала Советского Союза - в девяностых годах минувшего века.

Особенности ипотеки

Тем, кому интересно, как взять ипотеку и с чего начать, следует сначала понять некоторые ключевые моменты данного вида кредита. Так, например, выдают его, как правило, на длительный срок (хотя не возбраняется, разумеется, и более раннее погашение долга – если плательщик в состоянии это сделать), а процентная ставка обыкновенно ниже, чем у других видов кредита.

Существует несколько способов погашения долга, о чем тоже следует знать прежде, чем размышлять, с чего начать оформление ипотеки:

- Можно каждый месяц отдавать сумму, которая в равных частях гасит и сам кредит, и проценты за него (например, весь платеж - 10 тысяч, из них пять идет на оплату кредита, а пять - на оплату процентов).

- Также можно осуществлять платеж, называемый дифференцированным. Это когда сначала большая часть денег уходит на оплату процентов, а потом - наоборот. Например, если платеж 20 тысяч, то пятнадцать из него может уходить на проценты, а только пять - на кредит. Но постепенно соотношение будет меняться (когда проценты будут погашаться все больше), и тогда уже напротив, на проценты будет уходить минимальная часть платежа.

Ипотека: с чего начать?

Итак, если все взвешены "за" и "против" и решение принято, что же нужно делать в первую очередь? С чего начать оформлять ипотеку?

Перво-наперво следует определиться с тем банком, от которого хочется получить финансы. Банков в нашей стране нынче немало, несмотря на то что многим известны лишь ведущие - Сбербанк, ВТБ и иже с ними. Необходимо тщательно прозондировать информацию о нескольких учреждениях подобного рода.

Почему это первое, с чего начать ипотеку? Да потому, что в разных банках - разные условия. Где-то будет меньше процент, где-то предложат льготную программу, а где-то - еще что-нибудь. Поэтому важно узнать несколько предложений, сравнить их и выбрать наиболее для себя подходящий вариант.

Финансы поют романсы?

А вообще, главное, с чего начинать брать ипотеку, это достижение окончательной определенности с финансовыми сторонами:

- с суммой, которую хотелось бы получить взаймы;

- с той частью денежных средств, которую есть возможность оплатить в качестве первоначального взноса.

В разных банках процент, который идет в счет оплаты первоначального взноса, тоже разный, хотя отличия не очень колоссальные. Где-то это десять процентов от общей суммы (но нужно заметить сразу, подобных банков меньшинство), а где-то - пятнадцать. Правда, чаще всего, речь идет о двадцати процентах и выше (ниже может быть лишь при определенных условиях - например есть льготы для молодых учителей или для молодых семей).

Понимая, какую сумму вы способны внести сами, можно просчитать нужный размер кредита. Именно потому все это является важным шагом в вопросе о квартире в ипотеку: с чего начать ее оформление.

Период, на который будет рассчитываться ипотека, - тоже достаточно значимый момент в рассматриваемом вопросе. От количества лет напрямую зависит сумма, которую нужно будет погашать ежемесячно.

Как правило, редко кто берет ипотеку на пять лет - только те, кто действительно уверен в своих силах и готов каждые тридцать дней отдавать серьезные деньги. Обыкновенно кредит оформляют на десять, пятнадцать и даже двадцать лет. Однако здесь нужно помнить: чем дольше ипотека платится, тем больше отдается процентов. Таким образом, если у банка вы одолжили два миллиона, нужно быть готовым к тому, что вернуть придется все четыре.

Если есть вопросы

Вопросы при получении ипотеки - с чего начать и как правильно ее оформить - далеко не редкость. Они встречаются у каждого второго заявителя (если не у каждого первого). Поэтому вполне уместно и целесообразно будет обращение с просьбой о помощи и/или консультации к специалисту по ипотечным вопросам. Это можно сделать как в выбранном уже банке, так и просто зайдя в любой удобный, где имеется подобный консультант. Он ответит на все вопросы и уточнит необходимую информацию. По крайней мере, сделает более ясным то, что до сих пор оставалось весьма туманным.

Требуемые документы

Помимо прочего, нужно также собрать документы, чтобы оформить жилье в ипотеку. С чего начать здесь:

- В первую очередь, необходимо сделать ксерокопии паспорта и страхового свидетельства (зелененькая пластиковая бумажка).

- Заказать на работе справку о доходах (как правило, это 2-НДФЛ).

- Мужчинам может также понадобиться военный билет и его копия.

- Кроме того, потребуются документ об образовании, копия трудового договора.

- Если человек состоял или состоит в браке, будет нужно свидетельство о нем либо о его расторжении.

- Если есть дети, приложить к заявлению будет необходимо и копии свидетельства о рождении отпрысков.

В том случае, если вдруг будут нужны какие-либо еще документы, помимо вышеуказанного списка, консультант в банке непременно должен об этом сообщить.

Да, кстати, при к каждому заявителю прикрепляется свой собственный консультант, который будет в дальнейшем с ним работать и подсказывать все действия по оформлению квартиры в ипотеку: с чего начать и что делать дальше.

Последующие действия

С чего начать оформление ипотеки, мы узнали и обсудили. Что же делать дальше, после всех этих шагов? Да все просто: подать заявку.

Раньше это можно было сделать только лично, придя в выбранный банк, при живом общении со специалистом. Нынче, в современный век технологий, подобная процедура доступна и в электронном виде. В этом случае идти никуда не надо. Достаточно просто сесть перед монитором, отсканировать все свои документы, заполнить заявку, указав о себе всю необходимую информацию, прикрепить к ней получившиеся сканы и нажать кнопку "отправить".

Рассмотрение осуществляется довольно быстро – в течение буквально нескольких часов какой-либо ответ уже точно придет. На сайте, кстати, на личной страничке пользователя, будут отображаться все процессы, происходящие с данным запросом. Идет ли обработка, отказано ли, одобрено ли – все это можно будет увидеть в режиме онлайн.

Если отказали в ипотеке

Важный момент: может случиться так, что на заявку придет отказ (все причины обязательно объясняются). Поводов для отказа может быть масса:

- неверно заполненные поля;

- плохо читаемые сканы;

- отсутствие какого-либо необходимого документа и так далее.

Все эти проблемы решаемы. А после их устранения нужно снова отправить заявку и снова ждать.

В числе причин отказа может оказаться также и тот случай, когда банк усомнится в способности человека выплатить кредит. Ему может показаться, что доходы заявителя слишком малы, чтобы взять заем. Тогда клиенту потребуется оформить еще и поручителя, то есть созаемщика. Иными словами, человека, который будет ручаться за платежеспособность страждущего обладать недвижимостью, и у которого банк сможет взять причитающиеся ему деньги в том случае, если сам же заявитель по какой-либо причине окажется все-таки финансово несостоятельным.

При оформлении поручителя также нужно будет указать о нем всю необходимую информацию, в частности, предоставить данные по образованию, справку о его доходах и тому подобное.

А есть ли разница в банках?

Люди часто спрашивают о том, есть ли разница в оформлении ипотеки в разных банках. Например, в ВТБ, в Сбербанке или в «Россельхозбанке»... И если, к примеру, оформлять ипотеку в Сбербанке, с чего начинать?

На самом деле, разницы никакой нет. Будут нужны все те же самые документы, придется пройти все те же самые процедуры. Могут отличаться какие-то небольшие нюансы. Если что-то пойдет не так, об этом обязательно скажет специалист по ипотеке. С чего начать исправлять имеющиеся недочеты, он тоже непременно подскажет и посоветует. По большому счету, заявителю беспокоиться вообще ни о чем не нужно - для этого и имеется консультант. Когда же все правильно оформлено, останется только ждать решения. А потом радоваться положительному ответу и спешить заключать договор на квартиру!

Некоторые советы в помощь начинающим должникам

Чтобы было проще, специалисты по кредитованию, как правило, дают некоторые советы. Вот несколько из них:

- Необходимо оставаться здравомыслящим человеком и трезво оценивать свои ресурсы. По убеждению специалистов, кредит должен быть таковым, чтобы каждый месяц расставаться не более чем с тридцатью процентами от семейного бюджета – в противном случае это больно ударит по карману.

- Отдельные личности предпочитают брать ипотеку не в рублях, а в другой валюте, чтобы экономнее было. Это не слишком хорошая идея, потому что сначала, может быть, и экономнее, но никогда не знаешь, что случится с курсом через пять минут. И если он вдруг скакнет, желающим сэкономить придется туговато.

- Обязательно необходимо внимательно прочитывать все документы, прежде чем подписывать их. Это правило нужно буквально выучить назубок! И особое внимание стоит уделять всему тому, что прописано мелким шрифтом. Сюда же относится и необходимость задавать сразу все вопросы и прояснять все непонятные моменты.

- Еще одна рекомендация, и ранее об этом тоже уже говорилось, - это совет не зацикливаться только на одном банке, а заранее изучить предложения нескольких финансовых учреждений. Внимательно все взвесить, обдумать, возможно, обсудить с кем-либо еще и только тогда принимать решение. Зачастую проблемой многих бывает то, что люди идут в какой-то банк лишь потому, что слышали, что там хорошо, от своих знакомых, которые когда-то, несколько лет назад, там кредитовались. К сожалению, это не показатель, и можно столкнуться с большими разочарованиями. А поезд, как говорится, уже ушел. Кстати, колеблясь между банком крупным, с хорошим "именем" и многолетней историей и мелким, новичком на рынке, делать выбор необходимо всегда в пользу первого.

- Не стоит сразу стремиться попасть "из грязи в князи", иными словами, замахиваться на многокомнатные апартаменты. Лучше меньше, да лучше!

- Кредит лучше всего брать на максимально возможный небольшой срок - тогда и переплата будет меньше.

- Всегда нужно стараться иметь деньги "про запас", то есть жить так, чтобы имелись средства на оплату ипотеки на пару месяцев вперед. Специалисты считают идеальным вариантом, когда всегда есть деньги для оплаты на три месяца вперед.

- Некоторые люди живут с надеждой, что банк, выдавший им кредит, станет внезапно банкротом, и тогда их долг самоликвидируется. Это не так. Да, действительно, периодически такое случается, банки признают себя банкротами. Однако даже в таком случае у них появляется правопреемник, то есть тот, к кому переходит все «по наследству» - в том числе и ипотечные долги. Поэтому возвращать взятое все равно придется. Пусть даже и не тому, у кого брали.

Кое-что об ипотеке

Напоследок несколько интересных фактов:

- В первом веке до нашей эры Древний Рим победил Грецию. Вместе со многими другими трофеями к завоевателям пришла и ипотека. Древнеримский кредит был страшно выгодным: выдавался он всего под пять процентов годовых.

- В России восемнадцатого-девятнадцатого столетий кредит можно было получить, заложив свое имение (речь о помещиках, разумеется, крестьянам закладывать было нечего).

- Ипотека пропала в России с приходом большевиков и появлением Советского Союза.

- Наиболее выгодно брать ипотеку во Франции: там возвращать деньги нужно всего лишь под три процента годовых!

- Наиболее дорогая недвижимость в Швейцарии (а еще в Лондоне и Монте-Карло), но зато ипотеку в этой стране дают сроком до ста лет (в России, для сравнения, максимально – на тридцать лет).

- Девять лет назад в Штатах за год было совершено больше сделок по приобретению жилья, нежели браков.

- Существует интересная традиция у шотландцев: когда они полностью выплачивают свой ипотечный долг, то выкрашивают дверь своего домика красной краской.

- У американцев тоже есть подобная традиция. Только они не красят дверь, они вывешивают над ней летящего орла – символ свободы.

- Продолжим говорить про жителей Штатов: лишь тридцать процентов из них живут без ипотеки.

- Средний ипотечный взнос по мировым показателям равен шести процентам годовых.

В статье освещены наиболее важные нюансы, дающие ответ на вопросы о том, как взять ипотеку и с чего начать эту важную процедуру.

fb.ru

Как взять ипотеку и что для этого нужно в 2018 году 🚩 ипотека что и как 🚩 Ипотека

Автор КакПросто!

Вопрос приобретения собственного жилья волнует многих. Не всегда на это хватает сбережений, иногда приходится обращаться в банк и получать денежные средства взаймы. Получив положительный ответ от банка, можно смело выбирать квартиру по собственному вкусу.

Статьи по теме:

Инструкция

Выберите банк, в котором собираетесь взять кредит. Каждая из организаций работает по собственной системе, размер процентов отличается, а договор не всегда позволяет погашать ипотеку досрочно. Пообщайтесь с теми, кто уже взял денежные средства в конкретном банке, прочтите отзывы в интернете. Поговорите с кредитным инспектором в банке, он ответит на все вопросы, которые волнуют и предоставит полную информацию по размеру и погашению кредита.Подайте предварительные заявки в разные банки и, получив заполненные документы, сравните условия ипотечных программ, выбрав более выгодную в итоге. Снижение требований к форме подтверждения дохода (когда вам не надо приносить справку о заработной плате), размеру первоначального взноса (как правило, от 10% и выше) или страхованию рисков сделки может быть вызвано повышением процентной ставки.

Соберите необходимые документы, оцените стоимость ипотеки. Надо заплатить комиссии, проценты, страховые взносы, аренду банковской ячейки, оценку недвижимости, ее оформление и другие суммы, которые придется платить ежемесячно, так как они включаются в график платежей. Попросите у инспектора или менеджера таблицу расчета полной стоимости кредита. Изучите ее внимательно. Следите за рекламой, иногда банки намеренно предлагают выгодные условия, например, «возьми кредит на своих условиях» или обещают заведомо низкий процент по уплате. Не всегда это правда, но проверить можно. Так, «Сбербанк» предлагает кредит для молодых семей по выгодной ставке, действует система досрочного погашения кредита. А «Уралсиб» сохранил практику дифференцированной уплаты платежей, что позволит снизить сумму переплаты при досрочном погашении. Берите ипотечный кредит в той валюте, в которой получаете доход, например, в рублях. Поскольку, если возьмете в долларах или евро, при их падении по отношению к рублю, вам придется платить большую сумму по ипотечному кредиту.Рассчитывайте свои силы, не берите слишком большую сумму. Желательно, чтобы ежемесячные платежи не превышали 30% семейного дохода. Так вы сможете подстраховать себя, например, в случае, если вас понизят в должности или придется сменить работу на менее оплачиваемую.

Улучшайте жилищные условия в соответствии с возможностями. Не выгодно из «однушки-хрущевки» сразу переезжать в 100-метровые апартаменты. Можно сначала переехать в двухкомнатную квартиру, досрочно выплатить ипотеку, получить положительную кредитную историю. Взять новую ипотеку уже на более выгодных условиях вам будет проще. Следите за новостями банка, обычно в течение года ставки меняются и можно попасть под более выгодную программу, чем раньше.Читайте внимательно договор, обращайте внимание на раздел, в котором прописаны сроки и порядок уплаты платежей, дополнительные расходы. Иногда приходится платить каждый год по 5-7% от суммы всего платежа (помимо процентной ставки). Если займ превышает один миллион рублей, получается существенная сумма.

Получить ипотечный кредит вы сможете только после того, как выберете необходимую квартиру. В кредитном договоре прописывается адрес и собственники жилья. Поговорите с риелтором или оценщиком, чтобы не переплатить за жилье. Вам понадобятся услуги оценщика в любом случае, банку надо знать стоимость жилья, его размер. Это особенно важно, если в семье есть дети, поскольку не должно быть ущемления их интересов.Пообщайтесь с кредитным инспектором, узнайте, что вас ожидает, если вы совершите просрочку платежа, например, на пару дней. Лучше делать взносы заблаговременно, но ситуации бывают разные, о штрафных санкциях можно узнать заранее.

Соберите необходимые документы. Вам понадобятся паспорта продавца и покупателя, нотариально заверенное согласие супруга (-и), если вы состоите в браке, на покупку жилья, технический паспорт на приобретаемое жилье, кадастровый паспорт, ИНН, пенсионные страховые свидетельства всех участников кредитного договора. В каждом банке перечень может быть свой. После одобрения заявки, вам скажут, что еще необходимо и вы сможете начать процедуру оформления. Обычно она занимает не более 7 рабочих дней. Обращайтесь в банк, если у вас возникла затруднительная ситуация, как можно скорее. Вам смогут увеличить срок выплаты ипотеки или переведут на ежеквартальные платежи. Никогда не снизят процентную ставку, не освободят от страхования жилья.Предложение от нашего партнера

Обратите внимание

Ипотечный договор можно погасить с помощью материнского капитала. Поинтересуйтесь в банке, сможете ли вы сделать уплату с помощью этой суммы в качестве основного долга. Некоторые банки принимают материнский капитал лишь на уплату процентов, что не всегда выгодно, особенно, если процентная ставка высокая.

Полезный совет

Не теряйте ипотечный договор, храните график платежей. Если вы погашаете какую-то часть суммы досрочно, вам смогут выполнить перерасчет процентов и вы оставшееся время сможете платить меньше. Но, опять же, не во всех банках это разрешено. Так, «Сбербанк» выполняет операцию раз в квартал, а «ВТБ24» не разрешает досрочные выплаты совсем.

Связанная статья

Как списать ипотеку при рождении ребенка

Совет полезен?

Распечатать

Как взять ипотеку и что для этого нужно в 2018 году

www.kakprosto.ru

Как оформить ипотеку на жилье в банке

После уменьшения ставки рефинансирования Центробанка России, ставок коммерческих банков наблюдается активизация рынка недвижимости во всех регионах страны. Этому способствуют ипотечные программы банков, которые стремятся привлечь клиентов хорошими условиями. Реклама банков описывает, как оформить ипотеку при покупке квартир в новостройках, жилья на вторичном рынке, домов и земельных участков. Для удачного приобретения жилья стоит разобраться в терминологии ипотечного кредитования, процедуре оформления, рассчитать размеры платежей, сроки выплат

Что такое ипотека

Федеральный закон РФ «Об ипотеке (залоге недвижимости)» № 102 от 16.09.1998года устанавливает правовые аспекты функционирования рынка купли-продажи недвижимости путем использования банковского ипотечного кредитования. Кроме этого закона действия кредиторов и заемщиков регламентируются Жилищным кодексом РФ, ФЗ № 122 «О государственной регистрации прав на недвижимое имущество и сделок с ним», ФЗ № 218 «О кредитных историях».

Ипотека представляет собой форму залога при банковском кредитовании, при которой приобретаемое за кредитные денежные средства имущество является собственностью заемщика, но на него налагается обременение в Росреестре до выполнения должником своих обязательств перед банком. При отказе заемщика от оплаты по кредиту банк имеет право через суд изъять и реализовать залог для погашения долга заемщика.

Плюсы и минусы

Достоинствами кредитования под залог жилья являются:

- возможность получить крышу над головой или улучшить условия проживания при отсутствии денежных средств на покупку жилья;

- получить положительное решение без предоставления справки об официальном доходе и трудоустройстве;

- при правильном планировании доходов и расходов семьи, постепенности улучшения жилья, ипотека предоставляет возможность со временем значительно улучшить условия жизни.

К его недостаткам, как и любого кредитования, стоит отнести значительную переплату для заемщика по сравнению с первоначальной стоимостью квартиры при длительных сроках выплаты. Минусом является тот факт, что обременение не дает право заемщику производить капитальные перестройки, реконструкции или другие улучшения купленного дома, квартиры или таунхауса.

Условия получения ипотеки

Основными параметрами ипотечного кредита являются:

- размер первоначального взноса – влияет на годовую процентную ставку;

- процентная ставка – определяет ежемесячные выплаты;

- дополнительные комиссии – возможны при отличии валюты кредита от валюты оплаты;

- страхование залога является обязательным, у заемщика существует возможность застраховать себя от многих бедствий, включая потерю места работы;

- срок займа – при длительном сроке конечная цена жилья возрастает, но уменьшаются ежемесячные выплаты;

- схема погашения кредита – аннуитет или проценты на остаток.

Процентные ставки

На величину процентной ставки влияют несколько факторов. На первом месте стоит размер первоначального взноса – чем выше его доля в размере займа, тем риски невозврата для банка ниже. Так можно быстрее получить одобрение банком о кредитовании, а процентная ставка будет снижена. Важное значение имеет ликвидность залогового обеспечения. Новостройки с выбором хорошего места застройки, вторичное жилье Москвы, Санкт-Петербурга, курортных городов обладают хорошей ликвидностью.

Программы

Как оформляется квартира в ипотеку, рассмотрим на примере Сбербанка России, который предлагает ипотечную программу «Молодая семья» по покупке жилья в новостройках у застройщиков, вторичной недвижимости, жилья за городом со следующими параметрами:

- сумма от 300 000 рублей;

- срок от 1 года до 30 лет;

- ставка от 9,5% годовых;

- первоначальный взнос от 20%;

- преимущества: без подтверждения дохода и занятости, низкая процентная ставка кредитования, страховок не требуется.

Банк Москвы, отвечая на вопрос, как взять ипотеку, предлагает решение, по которому вам одобрят кредитование для покупки жилой недвижимости в новостройках по 2-м документам:

- по цене до 8 миллионов рублей;

- от 1 года до 30 лет;

- с процентной ставкой от 10%;

- первоначальный платеж от 10%;

- потребуется страхование жилья.

Тинькофф Банк по программе «Первичный рынок» предлагает выдачу ипотечного займа по 2-м документам на выгодных условиях, с низкой ставкой, без дополнительных платежей:

- сумма от 300 000 до 100 миллионов рублей;

- срок до 30 лет;

- ставка от 8,75%;

- первоначальный взнос от 15%;

- требуется страхование;

- по стандартам АИЖК.

Что нужно для получения ипотеки

Для получения кредита под залог, до подписания документов с финансовыми обязательствами, надо трезво подойти к выбору недвижимости, оценить свои возможности по первоначальному взносу, ежемесячным выплатам, изучить вопрос как оформляется ипотека. Далее необходимо найти соответствующую вашим возможностям недвижимость, проверить ее, договориться о продаже. После этого определяетесь с банком, его ипотечными предложениями, подаете заявку, собираете пакет документов.

Документы при оформлении ипотеки

Требования разных банков по пакету документов различны. При этом многие банки требуют только 2 документа – паспорт и СНИЛС. Для разных категорий заемщиков по специальным программам могут понадобиться оригиналы и копии следующих документов:

- заявление на кредит, анкету банка;

- паспорта, ИНН;

- свидетельства пенсионного страхования;

- военного билета;

- трудовой книжки;

- справки, подтверждающей доходы заемщика;

- договора купли-продажи жилья.

Где оформить ипотеку

Основным документом при оформлении ипотеки является паспорт гражданина РФ. Банковские организации требуют наличия постоянной прописки в регионе, в котором производится подача заявления на ссуду. Для ипотечного договора необходимо нахождение выбранного объекта покупки в зоне действия банка. Для рассмотрения в качестве залога выбранный объект должен находиться для центральных областей России: в столицах, областных, районных центрах, и на удалении не более 50 км от них.

Порядок получения ипотеки

После заключения предварительного договора купли-продажи выбранного жилья, порядок получения ипотеки будет содержать несколько этапов оформления:

- выбрать банк и программу кредитования;

- подать заявление в банк;

- произвести оценку объекта залога;

- застраховать залог, жизнь;

- оформить кредитный договор;

- внести предварительный платеж;

- оплатить собственнику-продавцу недвижимости, переоформить и зарегистрировать сделку купли-продажи жилья;

- оформить Государственную регистрацию права на недвижимость и обременение в Росреестре.

Как получить ипотечный кредит

Для покупки квартиры или дома при помощи ипотечного кредитования необходимо выбрать банк, программу кредитования, подать заявление по форме банка с полной информацией о покупке. При оформлении ипотечного кредита банковскими учреждениями особое внимание отдается предмету залога. Главным требованием является ликвидность предлагаемой для обеспечения по кредиту квартиры или дома. Стандарты АИЖК устанавливают максимальные суммы ипотечного кредитования по разным регионам.

На квартиру

Требования по ликвидности объекта обеспечения не дают возможности принять в качестве залога квартиры в нежилом состоянии, «хрущевки», жилые помещения в ветхих домах или готовящихся к сносу. Возникнут проблемы покупки квартир с сомнительной историей сделок купли-продажи, наличием проблемных совладельцев в прошлом, вопросов от служб опеки над несовершеннолетними. Оформлять ипотеку на квартиру стоит после полной ее юридической проверки – банк и страховая компания не несут ответственности при возникновении проблем с купленным жильем.

На вторичное жилье

Выбирая объект покупки на вторичном рынке, обратите внимание на узаконенность переделок, четкое, до 1 см соответствие жилья техническому паспорту. Важно убедится в отсутствии долгов по коммунальным услугам, газо-, тепло- и электроснабжению. При установке автономного отопления, необходимо наличие технических условий, акта ввода в эксплуатацию, паспортов, сертификатов счетчиков и отопительного оборудования.

На дом

Городские и загородные дома пользуются меньшим спросом у покупателей, поэтому ставка при ипотечном кредитовании их покупки выше. Для цели залога при такой покупке передается дом вместе с участком. Из этого следует требование правильного оформления купли или долгосрочной аренды земли. Дом обязан находиться в жилом состоянии, с подключенными и работающими службами канализации, водо- и электроснабжения. Обслуживание дома требует больших затрат по сравнению с квартирой, а это выдвигает дополнительные требования к платежеспособности заемщика.

Без первоначального взноса

Выше была подробно описана необходимость первоначального взноса для предоставления ипотечного кредита. Отменить это условие банк имеет возможность только при полном отсутствии рисков, которые могут возникнуть при отказе от оплаты заемщиком. На такие уступки банковское учреждение, в котором оформляется договор, может пойти в исключительных случаях, имея долгосрочный опыт сотрудничества с клиентом, либо при передаче в залог недвижимости, стоимость которой значительно превышает размер займа.

С государственной поддержкой

Ипотечные программы многих банков предлагают особенности оформления или льготные условия отдельным категориям граждан. Такие условия предлагаются в регионах для решения социальных и демографических проблем. Молодые семьи, работники социальных служб, учителя, врачи, молодые научные кадры, военнослужащие-контрактники могут претендовать на льготы по ипотеке от федеральных и региональных госструктур.

Как оформить ипотеку в Сбербанке

Сбербанк России предлагает несколько ипотечных программ. Клиент имеет возможность купить квартиру в готовой новостройке у компаний-продавцов, аккредитованных в банке, со следующими условиями:

- сумма от 300 000 рублей до 85% оценочной стоимости залога;

- срок кредитования до 30 лет;

- первоначальный взнос от 15%. От 50% в случае, если объект построен с участием средств Сбербанка;

- 10,7% годовых — единая базовая ставка;

- возможно досрочное погашение.

По программе «Готовое жильё» Сбербанк предоставляет ипотечное кредитование с параметрами:

- сумма от 300 000 рублей до 80% оценочной стоимости жилого помещения;

- срок кредита до 30 лет;

- с первоначальным платежом от 20%;

- обязательное страхование;

- 10,5% годовых — базовая ставка;

Как оформить ипотеку в ВТБ 24

Один из крупнейших российских банков ВТБ 24 предлагает оформление ипотечной ссуды, предъявив всего 2 обязательных документа с возможностью досрочного частичного или полного погашения без штрафов:

- сумма от 600 тысяч до 30 миллионов рублей;

- ставка от 11,5%;

- срок кредита до 20 лет;

- сумма первоначального взноса не менее 30% стоимости приобретаемой недвижимости;

- обязательные документы — паспорт и страховое свидетельство обязательного пенсионного страхования (СНИЛС).

Как оформить ипотеку, если нет официального трудоустройства

Многие банки, принимая для обеспечения ликвидную недвижимость, допускают оформление ипотеки без документов о трудоустройстве и справки о доходах. Если заемщик является индивидуальным предпринимателем, для предоставления ипотечного займа, ему понадобится справка из районной налоговой службы, где он зарегистрирован. При отсутствии трудоустройства по требованию банковского учреждения возможно привлечение поручителей.

Как оформить военную ипотеку

Для военнослужащих Федеральным законом № 117 от 20.04.2004 года разработана накопительно-ипотечная программа, позволяющая накопить деньги за счет госбюджета для первоначального взноса и ежемесячных оплат, без обращения в кредитные учреждения. Управление этой программой осуществляет ФГКУ «Росвоенипотека» — подведомство Минобороны РФ. Сумма выплат по ней в 2018 году составляет 245880 рублей ежемесячно в течение года. Эти начисления на счет участника программы начинают производиться через 3 года с момента регистрации в ней.

Как оформить ипотеку молодой семье

Для новой семьи большое значение имеет возможность льготного приобретения жилья. Семьям, которые являются очередниками на получение жилья, предлагается оформление квартиры по ипотеке, используя государственную социальную программу «Молодой семье – доступное жилье». По этой программе предоставлены скидки на первоначальный взнос, процентная ставка снижена, ежемесячные взносы частично субсидируются государством. Размер первоначального взноса снижается до 10%, заемщикам выдаются субсидии по выплатам для семей без детей в размере 35%, с детьми – 40% стоимости жилья.

Как оформить ипотеку под материнский капитал

Государственной программой «Материнский капитал» установлены льготы для семей после рождения или усыновления второго ребенка. В 2018 году купить квартиру по ипотеке с этой субсидией на 453026 рублей дешевле. Эти деньги по закону могут быть использованы для оплаты детского сада, обучения или частичной оплаты первоначального взноса при покупке недвижимости в кредит. С использованием материнского капитала возможно приобретение как готового, так и жилья на этапе строительства.

Видео

sovets.net

Как взять ипотеку на квартиру и что нужно для оформления в 2018 г.

Купить собственное жилье для современной семьи без оформления ипотеки зачастую невозможно. Среди большого разнообразия программ и банков необходимо выбрать наиболее подходящий вариант. Что нужно, чтобы взять ипотеку, как это сделать? Как выгодно взять ипотеку на квартиру? Ниже мы дадим ответы на эти и другие вопросы.

Базовые программы

Среди основных программ, которые предлагают большинство банков, можно выделить следующие виды ипотечных займов:

- Приобретение жилья в новостройке. Сюда относится как строящееся жилье, так и уже готовое на первичном рынке недвижимости. Главное условие: продавцом должно быть юридическое лицо.

- Приобретение жилья на вторичном рынке. По этой программе можно приобрести квартиру, комнату, часть дома, дом с земельным участком (назначение земли – земли населенных пунктов) или таунхаус у физических или юридических лиц. К слову, можно взять заем на несколько однородных объектов, к примеру, на 2 квартиры.

- Строительство жилого дома. По этой программе можно получить кредит на постройку жилого дома на земле с назначением «для индивидуального жилищного строительства». Некоторые банки предлагают также строительство с одновременной покупкой участка. Сюда не включен капитальный ремонт дома.

- Приобретение загородной недвижимости. Сюда относятся земельные участки любого назначения, дачные/садовые дома и иные объекты потребительского назначения, не связанные с осуществлением предпринимательской деятельности. Также по этой программе можно построить дачный дом или взять ссуду на нежилое помещение.

- Покупка гаражей и машиномест. Для получения такого кредита необходимо приобретать только оформленный надлежащим образом гараж или место в специализированном паркинге. Наличием этой программы могут похвастаться немногие банки. Некоторые заморозили их с конца 2014 года.

Специальные программы банков

Среди специальных программ, напрямую связанных с ипотекой, можно выделить следующие:

- Военная ипотека. Эта программа разработана специально для обеспечения жильем военнослужащих-участников федеральной накопительной ипотечной системы. Отличается крайне ограниченной максимальной суммой кредита (до 3000000 руб.) и порядком погашения кредита. Ежемесячные платежи по ипотеке платит государство. В законе о системе подробно расписано, кто может получить ипотеку по этой программе.

Кстати, начиная с этого года, в кредитной истории заемщиков по «Военной ипотеке» не отражается история платежей до тех пор, пока кредит погашает государство. В случае увольнения военнослужащего, он начинает платить сам.

- Нецелевой кредит под залог недвижимости. В общих чертах – обычный кредит на любые цели под залог уже имеющегося у заемщика имущества. Процентные ставки несравнимо выше, чем у базовых программ, зато можно получить значительную сумму дешевле, чем по обычным потребительским кредитам. Чтобы оформить ипотеку по этой программе, порой не нужно даже привлекать супруга/гу к сделке.

- Ипотека по 2-м документам. Привлекательна она тем, что не нужно собирать большой пакет документов, и проще порядок подачи заявки. Достаточно паспорта и одного из списка документов, предложенных банком. Чаще всего это СНИЛС, водительское удостоверение, военный билет или заграничный паспорт. Минусы: более высокая процентная ставка и, как правило, большой первоначальный взнос (от 50%). А работать надо только официально, как и для всех остальных программ.

- Ипотека с использованием материнского капитала. По закону, до достижения ребенком возраста 3 лет, сертификат можно использовать, в том числе, на погашение действующего ипотечного кредита. Банки предлагают использовать капитал в качестве первоначального взноса при оформлении нового кредита. Особенность программы в том, что банк выдает полную стоимость жилья, а Пенсионный фонд через некоторое время (около 2 месяцев) переводит средства в банк по заявлению заемщика. Подробнее о том, как правильно взять ипотеку по этой программе, нужно уточнять непосредственно в банке.

- Молодая семья. Банки предлагают взять ипотеку молодой семье по более выгодным условиям. Как правило, молодежная программа включает пониженную процентную ставку и увеличенное число возможных созаемщиков.

Ни одна из ипотечных программ не предусматривает такую цель, как ремонт помещения. Поэтому для благоустройства ремонтируемой жилплощади возьмите потребительский кредит.

В качестве первоначального взноса можно также использовать различные государственные жилищные сертификаты. Как встать в очередь за ними, и кто может взять ипотеку, нужно уточнять в муниципалитете.

Требования к заемщику

Получение ипотечного кредита невозможно при несоблюдении минимальных требований банка к заемщику. С незначительными различиями, они в разных банках примерно одинаковы:

- Чтобы получить ипотеку, возраст должен быть в интервале от 21 до 75 лет. При этом крайний возраст должен наступить после погашения кредита.

- Наличие российского гражданства. Только российский паспорт может быть основанием для подачи заявки на ипотеку. Вид на жительство и паспорт иностранного гражданина примет только небольшой круг банков.

- Постоянная или временная регистрация на территории России. Получение ипотеки лицам без регистрации недоступно.

Многих интересует вопрос, как взять ипотеку в другом городе, не по месту регистрации. Берите ее в том банке, которые дают ипотеку 2 путями: по месту регистрации и по месту нахождения объекта недвижимости. Подать заявку можно в своем городе, а на выдачу поехать в другой.

- Непрерывный текущий трудовой стаж не менее полугода, и не менее года совокупного стажа за последние 5 лет.

Более подробно о том, кому дают ипотеку, а кому нет вы можете узнать из другого нашего поста.

Документы

Итак, что нужно для оформления ипотеки? Стандартный набор включает в себя следующие документы:

- Паспорт.

- Заверенная копия трудовой книжки. Как вариант, для подтверждения трудовой занятости могут быть приняты также выписка из трудовой книжки, свидетельство о регистрации в качестве индивидуального предпринимателя, справка с места работы и копия контракта (последние два пункта особенно актуальны для полицейских и военнослужащих).

- Обязательны документы, подтверждающие доход. Это может быть справка по форме 2-НДФЛ, справка из Пенсионного фонда (для пенсионеров) или налоговая декларация по форме 3-НДФЛ (для ИП). Справка по форме банка возможна для тех, у кого не получается взять 2-НДФЛ.

- Свидетельство о браке или о расторжении брака. Последнее может заменить решение суда с отметкой о вступлении в законную силу.

- Свидетельства о рождении детей.

- Нотариально заверенный брачный договор (при наличии). Он берется в случае, если закреплен порядок раздельного имущества.

- Военный билет (для мужчин моложе 27 лет).

Зарплатные клиенты могут не предъявлять документы, подтверждающие трудовую занятость и доход. Для получения ипотеки на квартиру им достаточно указать номер зарплатной карты.

В случае если имеется место работы по совместительству, потребуется заверенная копия трудового договора и справки о доходах, такие же, какие и с основного места.

Какие нужны документы для ипотеки более детально описаны в следующем посте.

Как выбрать банк

Этот вопрос должен быть первым перед вопросом о том, как получить ипотеку. Выбор банка – половина успеха. Только в надежной кредитной организации можно оформлять столь долгосрочные кредиты. Особенно с учетом того, что в последние годы прокатилась целая волна отзывов лицензий у банков со стороны ЦБ. Даже крупные игроки остались не у дел (те же «Солидарность» и «Татфондбанк»). Как получить ипотечный кредит и погашать его без таких проблем? На что обращать внимание в первую очередь?

- Процентные ставки

Слишком низкие ставки по кредитам должны вызывать подозрение, так же как и слишком высокие по вкладам. Получение таких ссуд — не лучший вариант для покупки квартиры. Лучше взять ипотеку в другом месте.

Если вы хотите, чтобы выплаты по ипотеке были низкими, найдите акционную программу в крупном банке со среднерыночными ставками.

- Место банка в рейтинге кредитных организаций

Брать ипотеку в банке, занимающем место за первой десяткой кредитных организаций – большой риск. Чем выше строчка в рейтинге, тем лучше. Если банк достаточно хорош для такого высокого положения, он хорош и для приобретения ипотеки. Особенно следует присмотреться к банкам с долей государственного участия. Кстати, в таких часто предлагают программы кредитования с государственной поддержкой. Господдержка позволяет брать кредит на новостройки по более низким ставкам.

- Мнение близких

Потребительский опыт бывалых друзей и знакомых бесценен. Тот, кто брал ссуду, как никто другой расскажет о своих впечатлениях. Особенно ценно мнение и советы людей, уже оформивших ипотечный кредит. Они могут рассказать, как правильно брать ипотеку и как лучше подобрать риэлтора.

Нельзя обходить стороной также личный опыт взаимодействия с банками. В первую очередь стоит присмотреться к тому, в котором ведется счет зарплатной карты. Особенно, если для зарплатных клиентов предусмотрены выгодные условия, а нареканий при обслуживании не возникало. Конечно, стоит уточнить сначала, можно ли взять ипотеку в этом банке. Не все кредитные организации предлагают такую услугу.

Все ипотечные банки и их особенности рассмотрены в специальном посте.

Как подать заявку

Пошаговая инструкция о том, как взять ипотеку на квартиру, в каждом банке может выглядеть по-разному. Но есть основные моменты, о которых стоит знать, чтобы начинать сбор информации.

Подать заявку сейчас можно или в офисе банка, или удаленно через интернет. Для этого требуется заполнение анкеты на каждого участника сделки. При этом анкета в офисе банка несравнимо больше онлайн-версии. А консультанты и в том, и в другом месте подробно расскажут, что нужно для того, чтобы взять ипотеку.

Кроме этого, необходимо выбрать программу кредитования и собрать пакет документов на всех созаемщиков. На первом этапе за всех участников сделки документы может подать основной заемщик. Но на подписание кредитного договора обязательно должны явиться все заинтересованные лица.

Выбор программы означает, что до подачи заявки уже необходимо точно определиться с типом недвижимости, планируемой к покупке. То есть нужно знать, будет ли это жилая квартира (не важно, на первичном или вторичном рынке), дача или земельный участок.

Принципиальный момент состоит в том, что условия и требования по каждому продукту могут отличаться. Поэтому, если я хочу взять ипотеку на дачный участок, а подаю заявку на вторичное жилье, то и дадут мне только ипотеку на жилье.

Универсального рецепта о том, как получить одобрение на ипотеку, не существует. Решение банка зависит от многих факторов с учетом личных параметров заемщика. Даже если дали потребительский кредит или кредитную карту, ипотеку могут не дать.

Ипотечный брокер поможет вам не только оформить правильно заявку на ипотеку, но и в определенных случаях может повлиять на снижение ставки т.к. для партнеров банка есть определенные преференции. Подробнее о том, кто такой ипотечный брокер вы можете узнать у нас на сайте.

Что делать после одобрения

После одобрения первоначальной заявки на ипотечный кредит клиентам дается определенное количество дней (от 60 до 120) на поиск недвижимости и сбор пакета документов по нему. По его истечении предложение автоматически аннулируется и для его возобновления приходится начинать все с начала.

Как правило, с момента одобрения за клиентом закрепляется персональный менеджер, который сопровождает сделку и помогает в оформлении вплоть до выдачи кредита и оформления права собственности. Он подробно расскажет, что нужно для получения ипотеки, а также о том, с чего начать.

На этом же этапе имеет смысл привлечь риэлтора, чтобы он помог найти недвижимость и грамотно оформить документы, в том числе оценку объекта и договор купли-продажи. В любом случае, его опыт и советы помогут взять квартиру в ипотеку.

В случае одобрения банком объекта недвижимости наступает момент подписания кредитного договора, оформления права собственности и получения денег. Точнее, их перевода продавцу.

Бытует распространенное заблуждение о том, что одобрение банком недвижимости означает, что проведена полная юридическая проверка и никаких подводных камней ожидать не приходится. Это не совсем так. Банк оценивает лишь целесообразность принятия объекта в качестве залога.

Комплексная юридическая проверка с рекомендательным заключением – это отдельная платная услуга, которую могут предложить некоторые банки. Только после ее проведения можно более менее уверенно говорить о надежности квартиры и порядочности продавца. Если заключение неудовлетворительное, от покупки квартиры в ипотеку лучше отказаться. Порядок и стоимость проведения можно изучить на сайте банка.

Основные причины отказов и как их избежать

Процесс получения ипотеки всегда может прерваться уже на начальном этапе. Банки практически никогда не раскрывают причины отказа. Если можно внести корректировки в заявку, потенциальному заемщику озвучивают, что нужно сделать. Если отказ окончательный, задавать вопросы о причинах бессмысленно.

Однако можно выделить некоторые общие причины, по которым людям отказывают в ипотеке:

- Недостаточный доход для получения кредита. Перед подачей заявки нужно трезво оценить свои возможности, посчитать ежемесячную кредитную нагрузку и количество членов семьи на иждивении. Во время предварительного расчета уже можно судить о том, на какую сумму можно рассчитывать при заявленном уровне доходов. Если их недостаточно, нужно привлечь платежеспособного созаемщика или поручителя. Чтобы наверняка избежать такого отказа, доход должен быть на порядок выше требуемого.

- Плохая кредитная история. Как взять ипотеку в этом случае? К сожалению, никак. Таковы правила. Избежать отказа по данной причине можно только в том случае, если заемщик с самого начала понимает важность своевременного исполнения своих обязательств. Даже один необдуманный кредит может надолго лишить возможности одобрения заявки на ипотеку.

- Несоответствие минимальным требованиям банка по возрасту или трудовому стажу для ипотеки. О том, что нужно, чтобы не получить такой отказ, лучше узнавать сразу.

Можно ли взять кредит, если уже есть ипотека? Да, можно, но в пределах лимита платежеспособности. Если уровень доходов позволяет, взявший первый займ может взять еще, и даже две. Вторая ипотека оформляется так же, без послаблений или усложнений.

Ждем ваши вопросы в комментариях. Подать заявку на ипотечный кредит во все банки можно прямо у нас на сайте. Актуальные условия ипотеки для самостоятельно оформления заявки можно посмотреть в прошлом посте. Как рассчитать ипотеку самостоятельно описано далее.

Будем признательный за оценку статьи и репост.ipotekaved.ru

Что нужно чтобы взять ипотеку

Если у вас до сих пор нет собственного жилья, тогда вам будет интересно что надо, чтобы взять ипотеку.

Ипотека — это целевой кредит, который направлен на покупку любого вида недвижимости. Надо понимать, что чаще всего деньги предоставляются на определенную сумму от общей стоимости объекта, то есть от вас в любом случае потребуется первоначальный взнос, чаще всего это от 10-20%. При этом, приобретаемое жилье становится объектом залога.Поэтому вы заинтересованы в том, чтобы вовремя и без задержек выплатить всю часть долга и стать полноправным его владельцем.

Благодаря ипотеке практически каждый гражданин может приобрести своё жильё. Для этого необходимо ознакомиться со всеми тонкостями, а также плюсами и минусами ее получения.

Средняя ставка по ипотеке составляет от 10 до 16%. Разница может зависеть от сопутствующих требований и услуг банков, которые тоже несут финансовую нагрузку. Помимо этого, для некоторых категорий граждан, возможен вариант ипотеки с государственной поддержкой, где правительство компенсирует разницу между установленной ставкой в банке и льготной, предназначенной для людей, которые требуют улучшения жилищных условий.

Основные требования к оформлению ипотеки

Сегодня для того, чтобы взять ипотеку не требуется много времени и сил. Данная практика настолько развита, что дела обстоят намного проще. Требуется определенное время для сбора документов и подачи их в банк, но если все сделано правильно, то через пару дней, вы сможете уже приходить в отделение для подписания договора.

Разберемся, какие документы на первом этапе потребует работник банка от заемщика:

- Документы, удостоверяющие личность;

- Копия СНИЛС;

- Свидетельство о браке/разводе;

- Копия трудовой книжки;

- Свидетельства о рождении детей;

- Справку о регистрации жилья;

- Паспорт квартиры, который содержит точную ее планировку;

- Бумаги, которые подтверждают ваше право владения жильем;

- Выписку из квартиры;

- Характеристики, покупаемого жилья.

Первым ограничителем становится возраст, на момент получения ипотеки заемщику должно быть не менее 21 года, в некоторых местах с 25 лет. Максимальный возраст — 60 лет для женщин, а для мужчин — 55 лет. Непрерывный рабочий стаж должен быть не меньше 1 года. Людям с плохой кредитной историей скорее всего откажут.

Для того, чтобы подобрать наиболее выгодные для себя условия по ипотеке, можно воспользоваться кредитным калькулятором на официальном сайте банка, где вы сможете увидеть сумму ежемесячных платежей в зависимости от стоимости выбранного жилья.

Теперь постараемся разобраться, что нужно для того, чтобы взять ипотеку максимально быстро. Для того, чтобы банк принял быстро решение, надо собрать все выше перечисленные документы. Как только заявку согласуют, приступаем к процессу оформления. Сперва составляется кредитный договор, который регулирует обязательства сторон, а также обозначает порядок погашения и тарифы. Затем заключается нотариальная сделка о купле продаже имущества.

Завершающим этапом будет открытие специальных кредитных счетов для обслуживания ипотеки. Уже через 2 недели после регистрации прав собственности вы становитесь владельцем квартиры.

Советы, которые помогут вам в получении ипотеки

Перед тем как начать процедуру оформления ипотечного договора, хотим дать несколько советов, чтобы взять ипотеку.

Что нужно знать каждому заемщику:

- Ответственно относитесь к выбору банка.Рассмотрите все представленные условия, сравните их между собой. Просите менеджера рассчитать вам приблизительный платеж и общую сумму переплаты. Если походу возникают дополнительные вопросы, то не стесняйтесь их задавать. Поинтересуйтесь про досрочное погашение или о сумме первоначального взноса.

- Выбор подходящего жилья.Если вам уже полностью одобрили заявку на то, чтобы взять ипотеку, переходите к выбору подходящего жилья. Если выбор уже сделан, тогда предъявите банку отчет о стоимости имущества, свидетельство о праве собственности, схему помещения, справку об отсутствии арестов.

- Можете воспользоваться услугами брокеров.Если у вас попросту нет лишнего времени для изучения условий предоставления ипотеки, можете воспользоваться услугами посредников – брокеров, которые смогут подобрать оптимальный вариант жилищного кредита на основе указанных вами данных о допустимой сумме ежемесячного платежа, сумме кредита, его сроках и первоначальном взносе. За короткое время они предоставляют всю указанную информацию и помогают в сборе необходимых документов.

В итоге для того, чтобы взять ипотеку гражданину России нужно:

- официальное трудоустройство не менее одного года на последнем месте работы,

- достаточный заработок для покрытия необходимых платежей

- возраст от 21 года.

Оцените свои силы и приступайте к сбору документов.

Рассказать друзьям

Оцените статью

ipoteka-otvet.ru