/// Что такое бюро кредитных историй? Бки что это такое

Кредитная история. Что такое БКИ и как контролировать свою кредитную историю?

Кредитная история. Что такое БКИ и как контролировать свою кредитную историю?

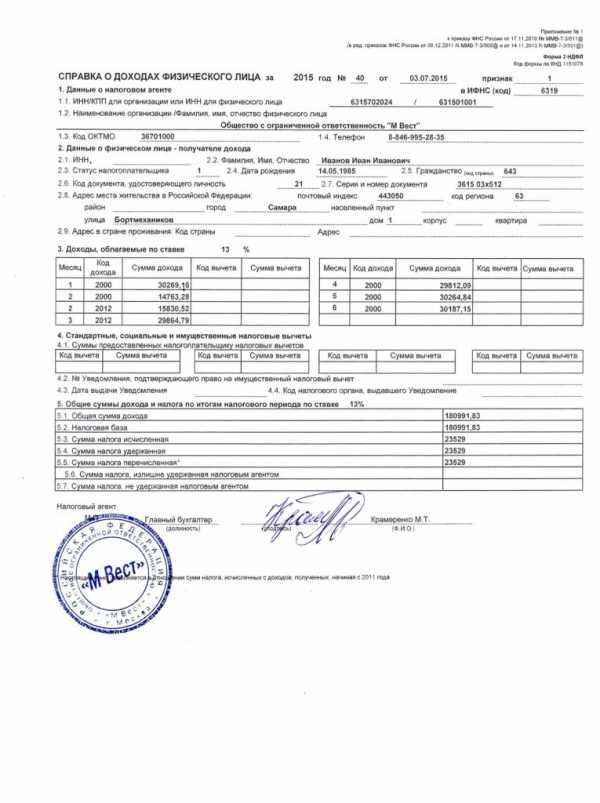

Если вы берете кредит в первый раз, банк будет принимать решение о выдаче ссуды на основании проверки вашей кредитоспособности. Если вы уже брали кредиты, то решение банка может зависеть от одного документа — вашей кредитной истории.

Кредитная история — это своего рода досье на заемщиков, в которых фиксируется вся информация из банков, телефонных компаний и прочих организаций, обслуживающих людей в кредит. В этом досье отмечается, сколько и на какие сроки вы брали ссуды, погасили ли вы их, допускали ли просрочки, числится ли в настоящий момент за вами какая-либо задолженность. Понятно, что если кредитная история показывает, что вы ответственный, дисциплинированный и кредитоспособный человек, то двери кредитного учреждения для вас открыты.

Хранением и пополнением кредитных историй занимаются специализированные организаций — бюро кредитных историй (БКИ). Именно они предоставляют информацию о заемщиках банкам.

БКИ в законе

До 2005 года о бюро кредитных историй на российском финансовом рынке твердили как о манне небесной. Дело в том, что на заре российского кредитного бума банки выдавали кредиты налево-направо, заботясь прежде всего не о качестве своих заемщиков, а об увеличении кредитных портфелей. Шла борьба за свою долю пирога на рынке. Последствия не замедлили сказаться: с 2005 года объем просрочек по кредитным платежам стал расти намного быстрее, чем объем самих выданных населению кредитов. Подобная ситуация привела когда-то к банковскому кризису в Южной Корее, когда в одночасье рухнула половина банков этой страны.

Разумеется, любой банк имеет свой «черный список» — реестр лиц, которым кредит не может быть выдан ни при каких условиях. Но в мире давно придуман куда более эффективный механизм контроля за «качеством» заемщиков — бюро кредитных историй. Посему участники кредитного рынка возлагали все надежды на появление БКИ как на инструмент, который обеспечит «чистоту помыслов» клиентов банков. БКИ действуют на основании закона о кредитных историях, который в России вступил в силу в 2005 году.

На практике все оказалось сложнее. Во-первых, так как кредитные досье с 2005 года только начали заполняться, сначала из них трудно было что-то почерпнуть. В 2005–2006 годах большинство россиян только первый раз вступили в кредитную реку, и судить о том, какие из них плательщики, было рано. Во-вторых, банки не слишком жаждали делиться информацией о своих заемщиках, опасаясь, что самых лучших могут переманить конкуренты.

Ныне ситуация изменилась. В трех десятках российских БКИ накоплено более 40 миллионов персональных кредитных историй россиян. Если вы брали кредиты в последние три-четыре года — вероятность, что среди этих миллионов есть и ваша кредитная история, стопроцентная.

Как посмотреть свою кредитную историю

Сегодня подавляющее большинство банков при проверке потенциального заемщика обращаются именно в БКИ. В результате от содержания кредитной истории чаще всего зависит, выдадут вам новый кредит или нет. А это означает, что для многих и многих россиян сегодня принципиально важно, что же написано в их кредитных историях. Возникает вопрос: можете ли вы увидеть свою кредитную историю?

Да, можете. Законом о кредитных историях предусмотрено, что один раз в год любой россиянин имеет право ознакомиться с содержанием своей кредитной истории бесплатно. Вторичное обращение в течение года является уже платным, обычно это услуга стоит несколько сотен рублей.

Сделать это достаточно просто. Надо явиться с паспортом в офис БКИ и попросить показать ваше «кредитное дело». Паспорт необходим для удостоверения вашей личности: по действующему законодательству БКИ не имеют право раскрывать содержание вашей кредитной истории посторонним лицам. Если БКИ с вашей историей находится в другом городе, есть два пути. Первый — приехать в город дислокации БКИ. Второй — отправить в адрес БКИ запрос. При этом ваша подпись на запросе должна быть подтверждена нотариусом.

Но возникает одна проблема. Чтобы определить, в каком именно БКИ (одном или нескольких) на вас заведена кредитная история, вам необходимо знать ее код. Код вам присваивает банк при выдаче кредита. Зная его, вы можете зайти на сайт Центрального каталога кредитных историй при Центробанке России, ввести этот код и определить, в каком именно БКИ хранится ваша кредитная история.

Однако, как правило, счастливый заемщик, получивший кредит, мчится домой, не дожидаясь оформления кода. И когда возникает потребность ознакомиться со своей кредитной историей, становится не понятно, где ее искать. На этот случай есть и альтернативный вариант. Во многих БКИ ввели дополнительную услугу — клиент предъявляет паспорт, и через пятнадцать минут ему выдают информацию, в каком или каких бюро на него заведены «кредитные досье».

БКИ часто хитрят и не сообщают гражданам о том, что один раз в год с кредитной историей можно ознакомиться бесплатно. Впрочем, закон сотрудники БКИ не нарушают. Если экономный клиент сошлется на букву закона, клерк БКИ поскучнеет, но отпираться не станет. Вам предложат написать заявление (его образец обычно вывешен на сайтах БКИ) и зайти через десять дней: ровно столько дней тот же закон отводит сотрудникам бюро на ознакомление россиян с их «кредитными досье».

Как исправить свою кредитную историю

Допустим, вы ознакомились со своей кредитной историей и сочли, что она неверно отражает ваш портрет как заемщика. Например, банк, в котором вы брали и вовремя погасили кредит, не успел или забыл сообщить об этом в БКИ. Или в кредитной истории сохранилась информация о какой-либо задолженности, которую вы давно закрыли. Для вас это может означать, что вам откажут в следующем кредите. Что делать?

Разумеется, кредитная история — это не школьный дневник, но все же подправить ее можно. Если заемщик не согласен с информацией, которая содержится в его кредитной истории, он может написать заявление в БКИ с требованием перепроверить эти сведения. По закону БКИ обязаны это сделать в течение месяца. На время этой проверки информация в кредитной истории помечается как «оспариваемая». А далее либо банк, в который обратится БКИ, подтвердит вашу правоту, либо вам откажут в исправлении сведений. В последнем случае, если вы уверены, что вы все же правы, можно пожаловаться в Центробанк или Федеральную службу финансовых рынков (ФСФР). Кстати, именно ФСФР выдает лицензии БКИ и контролирует их деятельность.

Поделитесь на страничкеСледующая глава >

econ.wikireading.ru

Что такое бюро кредитных историй?

Что сообщает о вас банкам бюро кредитных историй?

Что такое бюро кредитных историй?

Как найти себя в бюро кредитных историй?

Как удалить данные из бюро кредитных историй?

Все эти вопросы волнуют людей, которые планируют взять новый кредит, но имеют не очень хорошую историю по прошлым выплатам.

Чтобы разобраться с тем, что такое бюро кредитных историй, сделать запрос, как минимум, нужно знать все о самой кредитной истории.

Кредитная история (КИ) – это свод данных, в которых отображен весь процесс погашения кредитов конкретным человеком.

Поэтому, когда вы думаете, как проверить себя в бюро кредитных историй, фактически вы должны в итоге получить выписку из бюро кредитных историй, как только захотите оформлять новый кредит.

Хранением и пополнением КИ занимаются бюро кредитных историй: как обратиться туда, вам могут подсказать в Центробанке.

Что такое бюро кредитных историй?

БКИ является своеобразным сейфом, в котором можно найти КИ любого человека, который пользовался услугами кредитования.

Обычно КИ сохраняется 10-15 лет с момента закрытия последнего кредита и выполнения всех кредитных обязательств.

После того, как вы обратитесь в бюро кредитных историй, вы получите доступ к своей КИ.

Данная организация обязана предоставлять полную КИ или выписку из нее со всеми интересующими заемщика данными.

Но подобные бюро существуют не только для тех, кто интересуется, как проверить себя в бюро кредитных историй.

По сути, это инструмент изучения потенциального клиента для банков.

Именно таким образом проверяется ваша платежеспособность и добросовестность в вопросе кредитных отношений.

Чтобы получить выписку из бюро кредитных историй, как только вы обращаетесь в банк, он направляет запрос в БКИ.

Проанализировав полученные сведения, конкретный сотрудник определяет, подходите ли вы в качестве заемщика или нет.

Откуда берется информация в БКИ?

Прежде чем начинать думать, как найти себя в бюро кредитных историй, важно понять специфику работы этой организации.

Продолжение читайте тут

takeacredit.ru

Что такое бюро кредитных историй

В России существуют много бюро кредитных историй (пока) . 1. НБКИ 2. Эквифакс 3. Русский Стандарт и разные региональные. Подчиняются они федеральному закону. Регламентирует их деятельность цб рф. Попасть в белый список можно только если заемщик начнет вести правильную кредитную историю - оплата кредита без задержек и просрочек. Тем самым сама история будет переписываться и заемщик получит хорошую репутацию и скоринговые баллы.

Бюро кредитных историй, это официальная комерческая организация, которая имеет регистрацию в соответствии с законодательством Российской Федерации и предоставляет услуги, по обработке и хранению всех кредитных историй РФ. Оно подчиняется исключительно Российскому правительству и действует в интересах государства и всех государственных и негосударственных банков, действующих на территории РФ. Сами банки заинтересованны в создании данной базы, а государство заинтересованно, чтобы банки кредитовали, только людей из белого списка. Так как показал кризис, это было очень необходимым делом. Попасть в черный список легко, достаточно перестать выплачивать свой кредит, а вот вернуться в белый, не так просто. Для начала необходимо погасить все залодности перед всеми банками. После этого твердо встать на ноги: чтобы был, свой стабильный доход и прибыль. И после того, как вы станете платежоспособным и вам понадобится снова кредит, то просто обратитесь в банк и поинтересуйтесь как можно вернуться в БС. Многие банки заинтересованны это сделать, лишь бы вам прокредитовать, но только при условии, что у вас будет залог под кредит, ну и соответственно стабильный заработок.

. Кредитное бюро - специализированная коммерческая организация, которая : аккумулирует сведения о заемщиках и выдаваемых им кредитх, хранит эти сведения и с разрешения заемщиков предоставляет новым предполагаемым кредиторам в целях упрощения оценки кредитоспособности заемщика. Кредитная история - систематизированная информация о том, какие кредиты брал заемщик и насколько дисциплинированно он соблюдал кредитные обязательства. Для формирования, хранения и использования кредитных историй существуют специализированные кредитные бюро, деятельность которых строго регламентирована законодательством. Иметь хорошую кредитную историю – это все равно, что ходить в чистом костюме и хорошо выглядеть.

Бюро кредитных историй - это юридическое лицо, коммерческая организация, имеющая функция - хранилища данных. Если Вы являетесь не плательщиком кредитов, то можете попасть в т. н. "черный список" из которого один выход -заплатить все задолженности, а потом решать о выдаче нового кредита. Хотя шансы получить новый, приравнены к нулю, но все зависит от того, на какую сумму была задолженность.

touch.otvet.mail.ru