Что такое кредитная карта Сбербанка и как ею правильно пользоваться? Сбербанк карта кредитная проценты

Как узнать какой процент по кредитной карте Сбербанка

Сбербанк – это один из самых крупных банков, успешно работающих как в России, так и в Европе. Деятельность контролирует Центральный банк РФ, у которого 52% акций Сбербанка. По всей стране работает 16 тыс. отделений и 12 региональных банков. Больше половины жителей России доверяют свои сбережения этому банку.

Получить кредитку Сбербанка с процентом, который окажется приемлемым для любого клиента можно в течение нескольких минут. Банк предлагает несколько кредитных карты с различным кредитным лимитом, льготным периодом, с бесплатным и платным обслуживанием, с начислением бонусных средств, с минимальной процентной ставкой. Чтобы выбрать самое выгодное предложение, необходимо узнать, на какой процент по кредитной карте Сбербанка может рассчитывать клиент и есть ли возможность снизить этот параметр.

Размер процентной ставки по кредиту

Величина процентной ставки по кредиту зависит от множества факторов:

- уровня инфляции;

- процентных ставок на межбанковские кредиты;

- расходов на обслуживание клиентов;

- установленного процента прибыли;

- сезонных затрат.

Чаще всего на все кредитные предложения устанавливается определенная ставка, которая может варьироваться в незначительных пределах. Сбербанк предлагает кредитные карты с процентом по кредиту от 23,9 до 27,9. Исключение составляют клиенты, которых банк относит к группе зарплатных или лояльных пользователей. Они могут получить кредит на более выгодных условиях в рамках персонального предложения от Сбербанка. В этом случае влияние на процентную ставку оказывает дополнительный фактор – статус заемщика.

Как минимизировать процентную ставку?

Процентная ставка по кредитной карте Сбербанка может быть снижена до 21,9%, если клиент оформляет карту на льготных условиях.

На более выгодных условиях кредитные карты предоставляют:

- клиентам, которые получают зарплату или пенсию;

- пользователям любых дебетовых карт;

- вкладчикам, которые имеют действующие вклады;

- заемщикам, которые уже оформили потребительский кредит.

Льготные условия позволяют максимально снизить ставки по кредитным картам Сбербанка, получить персонально рассчитанный кредитный лимит и сниженную стоимость годового обслуживания.

Оформив любую карту, клиент может пользоваться кредитными средствами и не платить проценты в течение ограниченного времени. Если держатель карты будет своевременно погашать задолженность по кредиту, то ему не придется платить проценты. Пользоваться заемными средствами на льготных условиях можно в течение 50 дней.

Как узнать процентную ставку по кредитной карте?

Способы получения информации:

- Как узнать процент кредитной карты Сбербанка знает любой сотрудник банка. Клиент может посетить офис банка и узнать информацию по кредитам, вкладам, картам.

- На сайте банка в разделе «Кредитные карты» напротив каждого предложения есть информация по кредиту, включая размер процентной ставки.

- В личном кабинете Сбербанк Онлайн клиент может получить все данные по кредитной карте. Войти в личный кабинет пользователь может при помощи современного браузера или мобильного приложения.

- Также получить другую информацию по любому банковскому предложению подскажет оператор или автоматическая система информирования, которые доступны по номеру 900.

- При оформлении заявки на получение кредитной карты пользователь может скачать файл с описанием тарифов по кредитным предложениям. Ссылка расположена внизу страницы под заголовком «Скачать».

Виды кредитных карт

С целью предоставления максимально выгодных и удобных условий использования кредитных средств Сбербанк разработал несколько простых и понятных программ кредитования населения. На основе собственных потребностей в наличии доступных средств на карте и критериев оценки условий предоставления кредита клиент может выбрать оптимальный вариант из следующих предложений.

Классические карты

Срок действия 3 года, процент по кредиту от 23,9% до 27,9% в год, максимальная сумма кредита – 600 тыс. рублей. Стоимость годового использования возможностей кредитной карты до 750 рублей, беспроцентный период кредитования до 50 дней. Возможен возврат средств в виде бонусов за покупки в кафе и ресторанах при оплате картой Mastercard. Размер бонуса – 10% от потраченных средств.

Золотые карты

Стоимость обслуживания от 0 до 3 тыс. рублей в год, ставка по кредиту от 23,9% до 27,9%, льготный период до 50 дней, кредитный лимит до 600 тыс. рублей. В рамках бонусной программы начисляют 10% от потраченной суммы.

Премиальные карты

Особенностью предложения является возможность получить кредит на льготных условиях. В рамках персонального предложения Сбербанк выдает кредит на сумму до 3 миллионов рублей с процентной ставкой по кредиту от 21,9% в год. Стоимость использования – 4,9 тыс. рублей в год. Благодаря расширенной бонусной программе пользователь имеет больше шансов получить бонусные средства на счет в качестве вознаграждения за покупки.

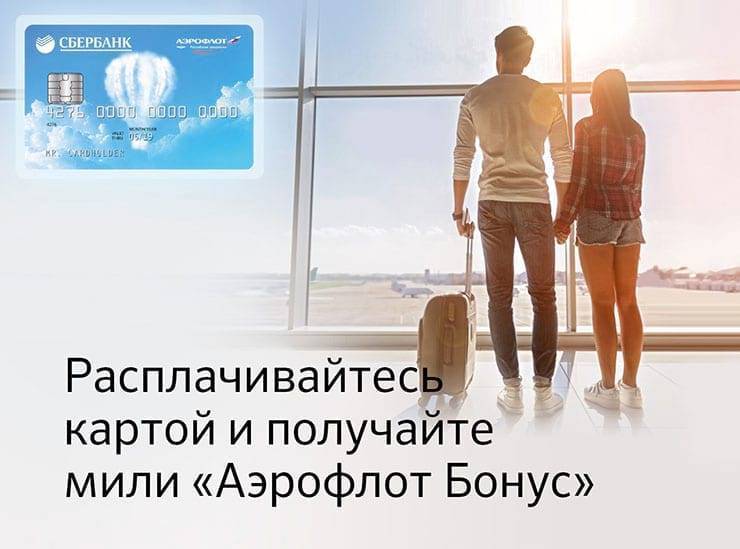

Классическая карта Visa Classic «Аэрофлот»

Предложение для тех, кто часто путешествует. Особенностью карты является бонусное начисление миль, которые можно потратить на повышение класса обслуживания, покупку товаров, услуг. За каждый потраченный доллар банк начисляет одну милю. Цена обслуживания карты – 900 рублей в год. Под какой процент Сбербанк дает кредитную карту, клиент узнает из дополнительных условий сотрудничества. Максимальная сумма кредита от 300 тыс. до 600 тыс. рублей в зависимости от условий сотрудничества с банком.

Золотая карта «Аэрофлот»

Стоимость обслуживания 3,5 тыс. рублей в год, максимальная сумма кредита от 300 тыс. до 600 тыс. рублей в зависимости от возможности получить персональное предложение, действительна в течение трех лет. Процентная ставка от 23,9% до 27,9%, льготный период – 50 дней.

Премиальная карта «Аэрофлот»

Процент по кредиту в рамках персонального предложения – 21,9, максимальный кредитный лимит – 3 миллиона рублей, стоимость обслуживания – 12 тыс. рублей, действительна 3 года. За каждый потраченный доллар начисляется 2 мили.

Классическая карта «Подари жизнь»

Стоимость обслуживания от 0 до 900 рублей в год, при этом половина суммы оплаченного первого года обслуживания идет в благотворительный фонд. Также туда отчисляется 0,3% от суммы каждой покупки. Ставку по кредитной карте Сбербанка в рамках этого предложения пользователь может узнать на сайте.

Преимущества предложений Сбербанка

- Действует программа скидок и спецпредложений.

- Возможность управлять счетом удаленно.

- Экстренная выдача наличных при утрате кредитной карты.

- Использование технологии 3D-secure при проведении онлайн-операций.

- Покупка товаров и услуг за границей и в России.

- Зачисление средств на карту банковским переводом или наличными.

- Медицинская поддержка во время путешествий.

mbfinance.ru

Кредитная карта Сбербанк – условия пользования, проценты

Какие существуют основные предложения безналичного кредитования, условия выдачи и какие начисляются проценты по кредитной карте Сбербанка. Именно этот вопрос мы и рассмотрим дальше.

Виды карт Сбербанка

- «МТС»;

- Классические;

- «Подари жизнь»;

- Золотая категория;

- Кредитки «Аэрофлот»;

- «Молодежные»;

- Мгновенные карты «Momentum»;

- Платиновые продукты.

Подробно рассмотрим каждую группу в разрезе: что же нам предлагает Сбербанк?

«МТС» карты

Различаются на Mastercard standard, Gold mastercard.

Master-card standard – это карточка партнёрской компании МТС. Цена обслуживания – 900 р. Ее предел по кредиту 15 – 600 тыс. р. Процентная ставка за пользование кредитом составляет 19-24%. При погашении лимита сроком 50 дней – проценты не взимаются.

Включает в себя:

- 300 бонусов от компании – партнера;

- накопительная система скидок салонов «МТС».

Кредитка Master-card Gold (золотая) с лимитом – 600 тыс. р., при ставке 18-23% станет отличным вариантом для путешествий. Льготный “грейс” период по данной карточке может составлять до 50 дней. Ежегодная цена сервиса составляет 3500 р.

Дополнительные плюсы:

- накопительная система скидок салонов «МТС»;

- 600 бонусных рублей от компании – партнера.

Покупая, получайте бонусные баллы, которые пересчитываются в рубли. Потратить их можно в салонах партнерах «МТС».

Классические карты Visa Classic, Master-card Standard

Приобретая классическую, рублевую кредитку Сбербанка, вы получите средства в размере 15– 600 тыс. р. со льготным сроком – 50 дней. Процентная ставка по этому карточному продукту составляет до 25,9%, а обслуживание для клиентов бесплатное.

Карты «Подари жизнь» VISA GOLD и CLASSIC

Обе они рублевые и действуют три года. Получить в долг по ней можно до 15 – 600 тыс. р. Проценты не будут начисляться первые 50 дней. Классик предусматривает ставку 25,9%, имеет цену обслуживания – 900 р. При использовании «Золотой» кредитной карты проценты составляют 25%, при годовой стоимости – 0 р.

Кредитки напрямую связаны с партнерским фондом «Подари жизнь», оплачивая ими, вы участвуйте в благотворительности. 50% всей стоимости ежегодного обслуживания, а также 0,3% всех трат получат нуждающиеся.

Молодежные карты Master-card, Visa

Молодежные кредитки рассчитаны на пользователей 18 – 30 лет. Позволяют взять в кредит 3 – 200 тыс. рублей, имеют фиксированную ставку – 24%. Беспроцентный период составляет 50 дней, а цена обслуживания – 150 р. в год. Имеется возможность выбора персонального оформления.

Золотые карточки Visa и Master-card Gold

Таким кредитным продуктам предоставляют ограничение с 15 – 600 тысяч р. Льготный “Grace” период – 50 дней. По окончании этого времени ставка составит 25,9%. Обслуживание бесплатное. Включена опция «Спасибо» Сбербанка и акции «Visa», «Mastercard».

Кредитки «Аэрофлот» Visa Classic, Gold

Classic предлагает предел кредита – 600 тысяч р., со ставкой 25,9 – 33,9% и бесплатным периодом 50 дней. Цена годового обслуживания – всего 900 р. Карта этого типа имеет ставку 25,9%. Обслуживание с фиксированной ставкой, обойдется клиенту в 3500 р.

Благодаря партнерству с «Аэрофлотом», клиенты могут накапливать бонусы за израсходованные средства. За каждые 30 рублей, потраченных с карты, вам зачислят 1,5 рубля бонуса. При выпуске сразу получите тысячу бонусов. Расплатиться ими вы сможете в фирмах – участниках «Sky Team».

Карты моментальной выдачи Visa и Master-card

Это неименные кредитки, выдаются на руки клиенту в течение 15 минут. Лимит для них ограничивается пределом 120 тыс. р. Ставка составляет 25,9%, а льготный период – 50 дней. Плата за обслуживание не взимается.

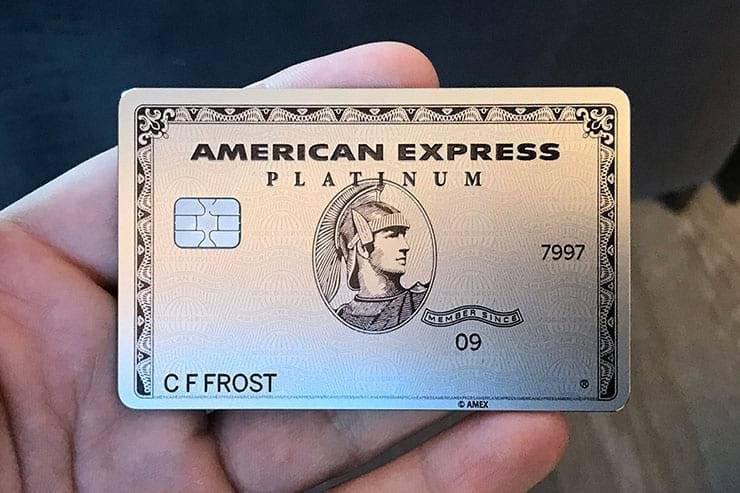

Платиновые кредитные продукты

Platinum American Express – это карта имеет ограничение размером – 3 млн р. По ней устанавливаются фиксированные 17-22% годовых. Бесплатный период пользования деньгами – 50 суток.

Преимущества Platinum American Express перед прочими карточными продуктами Сбера:

- проект сбора бонусов и скидок с платежными сервисами American Express Selects;

- всемирная, круглосуточная функция «консьерж службы»;

- индивидуальная система самострахования, страхования родственников с фиксированным размером максимальной выплаты – один миллион рублей.

- сервис для путешествий, позволяющий посещать VIP/Бизнес классы аэропорта.

- карты имеют бесконтактную технологию оплаты покупок Visa PayWave.

Получение кредитной карты в Сбербанке

Первоначально требуется посетить профильного специалиста отделения банка для подачи письменного заявления.

Не забудьте взять с собой требуемые банком документы:

- заявление;

- удостоверение личности;

- справка о зарплате за последний год;

- трудовая книжка или справка с места работы.

Для подачи заявки подойдет и интернет-сервис Сбербанк Онлайн или официальная страница банка. На сайте Сбера вы сможете подробнее узнать о дальнейших действиях.

Уточните, по какой из предлагаемых кредитных карт проценты по окончании льготного периода будут начисляться в минимальном размере.

Ваша заявка в Сбербанк будет рассмотрена в течение нескольких дней с уведомлением об одобрении или отказе (с указанием причин).

sbotvet.com

Как начисляются проценты по кредитной карте Сбербанка

Одним из принципов рационального использования денег является доскональное знание всех своих источников расходов. У тех, кто пользуется кредитной картой, размер расходов по обслуживанию задолженности является доминирующим о общем списке всех расходов.

Таким образом, чтобы взять под контроль расходы по кредиту, необходимо точно знать сколько вы переплачиваете по нему, а также ориентироваться в том, как начисляются проценты.

Например, сейчас очень распространенный вопрос, как начисляются проценты по кредитной карте Сбербанка. Об этом мы и поговорим в этой статье.

Учитываем комиссию при снятии наличных с КК

Прежде всего, при снятии наличных денег, с лимита по карте удерживается комиссия 3% от размера снимаемой суммы. Другими словами, если Вы снимаете 20000 рублей, тогда вернуть Вам необходимо уже 20600, даже если Вы успеваете вернуть эту сумму во время льготного периода. Подробнее об этой комиссии и нюансах ее погашения здесь: http://creditrs.ru/kak-nachislyayutsya-protsenty-po-kreditnoj-karte-sberbanka-za-snyatie-nalichnyh.html

Методика расчета начисленных процентов

Далее, чтобы самостоятельно рассчитать фактический размер начисленных процентов на сумму задолженности по кредитной карте, необходимо общий размер текущей задолженности умножить на действующую процентную ставку, затем полученное произведение разделить на количество дней в году (365 см. п.3 правил начисления процентов).

После этого получившееся число умножить на количество дней периода задолженности. Подробнее о том, как считать проценты по кредитной карте мы разобрали здесь: http://creditrs.ru/kak-schitayut-protsenti-po-kreditnoy-karte.html, где привели используемую для этого формулу и описание составляющих ее переменных.

Как правильно определить дату окончания льготного периода

Контроль за датой окончания льготного периода дает Вам возможность сэкономить на процентах, если задолженность возникла за безналичную оплату товаров или услуг и Вы смогли погасить ее до конечной даты льготного периода.

Чтобы понять, как действует льготный период рассмотрим фото 1, которое представляет Сбербанк на официальном сайте:

По этому рисунку мы можем видеть, что размер льготного периода состоит из двух частей:

- Количество дней отчетного периода, которое рассчитывается от дня следующего за днем возникновения задолженности до даты формирования отчета по кредитной карте за отчетный период;

- Периода погашения, который составляет ровно 20 календарных дней от даты отчета по КК за отчетный период.

Следует помнить, что дата формирования отчета по КК за отчетный период у каждого держателя карты своя, она указывается на ПИН-конверте с паролем от карты. Таким образом, фактический льготный период рассчитывается с даты совершения покупки до этой даты и плюс 20 дней периода погашения.

Правила начисления процентов по кредитной карте в Сбербанке России

- Проценты на возникшую сумму кредитной задолженности начисляются каждый календарный день, начиная с того дня, который следует за днем возникновения задолженности;

- Банк прекращает начислять проценты начиная с дня, который следует за днем полного погашения задолженности по кредиту. Таким образом, если на кредитной карте отсутствует кредитная задолженность, проценты в таком случае не начисляются.

- На кредитную задолженность проценты начисляются в размере годовой процентной ставки. Размер ставки указан в тарифах к договору, который вы заключили с банком.

- Проценты не начисляются банком в случае, если вы пользуетесь кредитом в пределах срока льготного периода кредитования. На сегодняшний день в Сбербанке льготный период по кредитным картам установлен в размере 50 календарных дней.

- Льготный период распространяется только на операции, которые были проведены по кредитной карте в счет оплаты товаров и услуг через торговые терминалы (подробнее о льготном периоде и вариантах его рассчета можно узнать здесь: http://creditrs.ru/raschitat-lgotniy-period.html). В случае проведения операций по снятию наличных денег с кредитной карты через банкомат или кассу банка льготный период не возникает и проценты начисляются со следующего дня от дня возникновения задолженности (смотри п.1).

Перейти на главную страницу сайта «Кредиты в банках России сегодня«: creditRS.ru

creditrs.ru

Расчет процентов по кредитной карте Сбербанка

Сбербанк предлагает классические, стандартные, партнерские и премиум карты. Каждый продукт имеет свои преимущества, различные ставки и размеры обслуживания.

Самые выгодные условия ждут владельцев дебетовых карт, клиентов, участвующих в пенсионных и накопительных программах. Бонусы предоставляются за наличие вкладов в банке и отсутствие просроченных платежей.

Процентные ставки по кредитным картам

В зависимости от платежеспособности клиента, его кредитной истории и размера желаемого кредита процентные ставки по кредиткам Сбербанка колеблются в пределах 21,9% до 27,9%.

| Visa и MasterCard | %, годовых |

| Momentum | 23,9% |

| Standart | 23,9% — 27,9% |

| Gold | 23,9% — 27,9% |

| Visa Classic и Gold Подари жизнь | 23,9% |

| Visa Gold Аэрофлот | 23,9% — 27,9% |

| MasterCard World Black Edition / Visa Signature | 21,9% -25,9% |

Расчет льготного периода

Сбербанк предлагает конкурентное предложение на финансовом рынке – возможность пользоваться денежными средствами без оплаты процентов. Он состоит из двух частей:

- отчетный — 30 календарных дней,

- платежный — 20 календарных дней.

Банком устанавливается определенный срок отчетного периода, в течение которого клиент производит расходы.

Если в договоре указан отчетный период с 01 по 30 число каждого месяца. Значит, для освобождения от процентов нужно оплатить текущие траты до 20 числа следующего месяца.

Для покупок, совершенных 1-го числа, льготный период составит 50 дней, а приобретения 30-го числа нужно компенсировать на льготных условиях за 20 дней.

Подключив сразу же при заключении договора СМС оповещение и приложение Сбербанк Онлайн, клиент всегда будет в курсе событий. Система подскажет дату окончания льготного периода.

Исключение составляет снятие наличных денег. За эту операцию в Сбербанке установлена комиссия 3%,в других банках – 4%.

Методика расчета платежа

Договором предусмотрена отчетный срок, за который начисляются проценты от суммы долга. Специалист обязан заострить на этом внимание и рассказать, как начисляются проценты по кредитной карте Сбербанка.

Формула расчета текущих процентов простаСумма процентов = сумма долга * ставка * количество дней / 365 дней

Так, если по кредитной карте с отчетной датой 30-е число месяца 01.04 образовалась сумма долга 20 000 рублей, и процентная ставка по кредиту 23,9% годовых, то 30.04 банк начислит проценты за 29 календарных дней в сумме 379,78 рублей = 20 000 * 23,9% * 29/365.

Так же считаются просроченные проценты и пени. Ставки штрафных санкций прописаны в договоре и нередко они увеличивают текущие ставки в 2 раза.

Как узнать задолженность по кредитной карте Сбербанка?

Сравнение кредитных карт от Сбербанка

| Тип | Кредитный лимит | % по кредиту | Стоимость обслуживания, руб. | Дополнительные услуги |

| Стандартные, Visa и MasterCard | ||||

| Standart | 600 тыс.р. | 23,9-27,9 | 0-750 | выдача денежных средств наличными при потере карточки за рубежом |

| Gold | 600 тыс.р. | 23,9-27,9 | 0-3000 | технология бесконтактной оплаты картой |

| Momentum | 600 тыс.р. | 23,9 | бесплатно | привязка к Яндекс.Деньгам |

| Молодежные Visa Classic и MasterCard Standart

| 200 тыс.р. | 27,9 | 63 | — |

| Партнерские | ||||

| Подари жизнь Visa Classic и Gold | 600 тыс.р. | 23,9 | бесплатно | все отчисления поступают в фонд «Подари жизнь», выдача денежных средств наличными при потере карточки за рубежом |

| Аэрофлот Visa Gold | 300 тыс.р.

600 тыс.р. | 23,9-27 | 3 500 | бонусная программа в милях, бесконтактная технология покупок, выдача денежных средств наличными при потере карточки за рубежом |

| Премиальные | ||||

| MasterCard World Black Edition / Visa Signature | 3 млн р. | 21,9-25,9 | 4 900 | 10%-ный возврат средств от суммы покупок, бонусы за расчеты в такси и кафе |

Плюсы и минусы в использовании

Преимущества

- большой выбор платежных систем

- бесплатное СМС-оповещение

- оптимальная стоимость обслуживания

- минимальное количество документов

- широкая сеть банкоматов

- выгодные партнерские программы

- привлекательные бонусы

- высокая скорость обслуживания

- большой кредитный лимит

- возможность участия в благотворительных программах

- широкие и выгодные предложения по страхованию денежных средств

Недостатки

- достаточно высокие комиссионные за снятие наличных денег

- высокий интерес мошенников к карточкам Сбербанка по причине отсутствия запроса на подтверждение плат

- сложная система подтверждения доходов, если у клиента нет зарплатной карты Сбербанка

Читайте также

skarty.ru

Сбербанк снизил процентные ставки по кредитным картам

Сбербанк России с июля 2017 года уменьшил процентные ставки по целому ряду кредитных карт. Смотрите, какие кредитки сегодня стали более выгодными.

Сбербанк в 2017 году уже не раз снижал проценты по потребительским кредитам, следуя общей тенденции сокращения ставок в стране. Наконец, дошла очередь и до кредитных карт.

«Тренд на снижение ключевой ставки Центральным банком позволил Сбербанку улучшить условия по кредитным картам», – прокомментировал данное событие Исполнительный директор-начальник отдела развития кредитных карт Сбербанка Игорь Ковалев.

В итоге с июля были уменьшены процентные ставки по кредиткам массовой линейки – картам уровня Classic и Gold, а также моментальной выдачи.

Изменения коснулись таких карт как:

- «Подари жизнь» Classic / Gold;

- «Аэрофлот» Classic / Gold;

- «Молодежная»;

- «Momentum»;

- «Кредитная» Classic / Gold.

На сколько снижены проценты по кредиткам Сбербанка

Как сообщает пресс-служба Сбербанка России, ставки снижены по всем новым выпускаемым кредитным картам на 2-6 процента – до 23,9% для клиентов с предодобренным предложением, на которых приходится большая часть выдач, и до 27,9% без него.

При этом остальные параметры продуктов, уточняют в Сбербанке, остаются без изменения.

Всем предоставляется бесплатная услуга полнофункционального мобильного банка с СМС информированием об операциях по карте, а у клиентов с предодобренным предложением есть возможность оформить карту с бесплатным годовым обслуживанием на всем сроке ее действия.

Ежегодная стоимость облуживания кредиток Сбербанка варьируется в диапазоне от 750 до 3,5 тыс. рублей и зависит от категории карты и выбранного продукта. Плата за выпуск не взимается.

Максимальный размер кредитного лимита составляет 200 — 600 тыс. рублей. Также по всем карточным продуктам предусмотрен льготный период кредитования до 50 дней на безналичные операции по оплате товаров и услуг.

Комиссия за снятие денежных средств в устройствах банка взимается в размере 3% от суммы, но не менее 390 рублей, в кассах и банкоматах сторонних кредитных организаций — 4% от суммы, минимум 390 рублей.

Клиент может оформить карту на льготных условиях по предодобренному предложению, если:

- получает зарплату или пенсию на карту Сбербанка;

- пользуется дебетовой картой Сбербанка;

- имеет вклады в Сбербанке;

- оформил потребительский кредит.

Подробнее об особенностях и видах кредитных карт Сбербанка смотрите здесь >>

Информация не является публичной офертой.

10bankov.net

условия, лимиты, как начисляются проценты по ставке

Многие уже успели оценить достоинства пластиковых карт Сбербанка. Кроме расчетов в рублях, носители поддерживают валютные транзакции, комфортны в обращении в стране и за рубежом. Выезд за границу в командировку или на отдых сопровождается минимумом формальностей при прохождении таможенного досмотра.

Дебетовые карты рассматриваются как надежное «хранилище» собственных денег, удобны для зачисления заработных плат, получения пенсий и переводов. Что касается кредиток, мнения держателей об опыте использования — диаметрально противоположны.

Большинство отмечают, что кредитная карта — удобная альтернатива нецелевому потребительскому кредитованию. Это возможность иметь необходимый запас для пополнения семейного бюджета. Карточный пластик образует потребителю «финансовую подушку» для крупных покупок в торговой сети.

Другие пользователи сетуют на высокие проценты, рост долговой нагрузки и неудобства, связанные с контролем расходов. Но весь мир давно пользуется кредитными картами, и видит в этом только прогресс. Поэтому, проблема, возможно, заключается в неумелом обращении с карточным инструментом.

Так, что такое кредитная карта Сбербанка и как ею пользоваться выгодно, чтобы было удобно и бесплатно?

Условия пользования картой Сбербанка

Планируя оформить кредитную карту Сбербанка, держателю рекомендуем обратить внимание на условия пользования:

- Носитель эмитируется на три года. По окончании срока, перевыпуск карточки проводится бесплатно. Выпуск дополнительных носителей не проводится.

- Карта открывается в российских рублях, но рассчитываться можно в валюте любой страны. Расчетную операцию будет сопровождать конвертация по курсу, установленному банком.

- Уровень носителя. Определяет доступ к привилегиям, стоимость обслуживания, кредитный лимит и процентную ставку.

- Условия эмиссии. Носители эмитируются для массового обращения и предварительно одобренные (на специальных условиях).

- Анонсируя кредитный лимит, Сбербанк показывает максимальный предел. Конкретная сумма кредита, резервируемая на карте, определяется индивидуально.

В последующей таблице сгруппирована информация об условиях обслуживания носителей Visa и MasterCard Credit.

| Годовая комиссия, руб. | 750 | 750-900 | 3000-3500 | 4900 |

| Процентная ставка | От 23,9% | 27,9% и 23,9% для спец. условий | 27,9% и 23,9% для предодобренных | |

| Кредитный лимит, тыс. руб. | До 300 | 300 и до 600 для спец. условий | 300-600 | |

Предварительно одобренные карты не предусматривают годовых платежей за услуги банка.

Получение

Кредитная карта Сбербанка оформляется по заявке клиента, которую можно подать непосредственно в отделении или в онлайн. К клиенту банк предъявляет требования:

- по возрасту — не моложе 21-го и не старше 65 лет;

- по стажу — не менее 1 года на последнем месте работы;

- по прописке — наличие постоянной или временной регистрации в регионе расположения кредитующего подразделения.

Для получения карты подают:

- паспорт;

- форму 2-НДФЛ или документ по образцу банка, подтверждающий доходы за последние полгода;

- заверенную копию трудовой книжки.

Документы и кредитная история будущего заемщика проверяются в течение нескольких дней, потом подписывают договор обслуживания. Эмиссия носителя займет от 7 до 21-го дня, затем он вручается клиенту вместе со специальным конвертом, где хранится ПИН-код.

Чтобы не возникало проблем при расчетах за границей, при получении сверяют данные держателя, эмбоссированные на лицевой стороне, с написанием фамилии и имени в загранпаспорте.

Активация

Карточку, поступившую в обращение, активируют. Процедура проводится не ранее суток после эмиссии. Активация пластика проводится держателем самостоятельно или с помощью сотрудника Сбербанка. Помним, что в целях безопасности, карточные носители не активируют через колл-центр или горячую линию.

Носитель вкладывают в «карман» банкомата и направляют запрос на предоставление баланса или зачисление небольшой суммы. Для подтверждения действий, вводят ПИН-код — карта активна. Важна дата активации кредитки – это начало отсчета грейс-периода.

Процентная ставка

Процент по кредитной карте Сбербанка дифференцирован в зависимости от условий эмиссии:

- для массового предложения — 27,9% годовых;

- для предодобренных носителей — 23,9% в год.

Узнать процентную ставку можно разными способами. В договоре на обслуживание, в разделе условий, указан годовой процент. Можно подойти в отделение с карточкой и паспортом и выяснить информацию у сотрудника банка. Доступно проинформирует об условиях оператор call-центра, предварительно выяснив номер носителя и личные данные держателя.

Какой процент по кредитной карте Сбербанка, клиент может определить, посетив «личный кабинет» системы «Сбербанк онлайн», где увидит сумму платежа и дату внесения. Здесь же находится вкладка онлайн-консультации, с помощью которой можно задать вопрос интерактивно.

Удобным способом получения финансовой информации является СМС-информирование. Подключив услугу, клиенту поступают сообщения о сумме платежей, сроках внесения. Здесь же значатся проценты.

Кредитная карта без процентов

Пользование кредитными карточками любого уровня предусматривает льготный 50-дневный период, когда проценты за кредит не начисляются. Правильное использование заемных средств в грейс-период и своевременный расчет превратят кредитку с небольшим лимитом в постоянно возобновляемую кредитную линию.

Чтобы действительно кредитка стала беспроцентной, держателю надо знать, что:

- Льготный период рассчитывается в календарных днях. Его отсчет ведут от даты активации носителя.

- При возврате кредита, деньги зачисляются следующим днем, поэтому вносить задолженность на счет надо накануне. Если перечисление проводят из другого банка — платеж может поступить через 2–3 дня.

- Неприятности в виде пени могут возникнуть, если дата платежа пришлась на выходные или длительные праздники.

Соблюдение нехитрых правил grace-периода сделает любую кредитку Сбербанка льготной, беспроцентной.

Как считаются проценты

Своевременное возмещение займа в течение льготного периода избавляет заемщика от лишних расходов. Но объективные причины могут привести к задержке платежа. Тогда, как начисляются проценты по кредитной карте Сбербанка? Покажем на примере.

Пусть на протяжении отчетного срока израсходовано 30 тыс. руб., внесение которых клиент задержал на 10 дней.

Обязательства перед банком будут состоять:

- Из обязательного платежа в размере 5% от суммы долга: 30 тыс. руб. х 5% = 1500 руб.

- Посчитаем % за кредит. Для этого применим простую формулу: Пл = Кр х Скр / 365 х Д,

где:

- Пл — платеж по условиям карты, руб.;

- Кр — сумма задолженности перед банком;

- Скр — процентная ставка по кредитной карте Сбербанка, например, 27,9%;

- Д — количество дней задолженности.

При 10-дневной просрочке и внесенном минимуме, плата за пользование кредитом составит: ((30000-1500)х 27,9%) / 365 х 10 = 217,85 руб.

- Посчитаем пеню в размере 0,1% за каждый день неуплаты: (28500 х 0,1%) х 10 = 285 руб.

В итоге, нарушение обязательств вылилось в дополнительные расходы 502,85 руб. Чтобы избежать увеличения долга, клиенту надо вернуть (28500 + 502,85) = 29002,85 руб. В следующем периоде, при нарушении обязательств, применяется повышенная процентная ставка — 36% годовых.

Важные моменты и «подводные камни»

Ежедневное начисление пени за просрочку превратит небольшую сумму кредита в растущий «долговой ком». Внесенные на счет деньги вначале поступают на погашение пени, затем — процентов по кредиту и остаток — на покрытие долга.

Если на счет поступила недостаточная сумма, непокрытое обязательство продолжает оставаться источником начисления штрафных санкций. Систематические нарушения финансовой дисциплины приводят к блокировке счета и карты.

Грубое игнорирование обязательств перед кредитором грозит заемщику судебным иском. Если решение суда подтвердит справедливость претензий банка, в дело вступят судебные приставы. В погашение долга может быть описано имущество должника и реализовано с открытых торгов.

Как грамотно и выгодно пользоваться кредитной картой?

Существование льготного периода и правильное его использование, дают клиенту значительные преимущества. Покажем, как грамотно рассчитать грейс-период.

Срок беспроцентного пользования картой состоит из 30 дней отчетного и 20 платежного периода. Начало отсчитывают от даты активации кредитной карты, а не от покупок.

Например, кредитка активирована 15 февраля 2018-го, тогда 16 марта закончится отчетный период. Проверяем, на какую сумму были сделаны за это время приобретения. Далее, в последующие 20-ть дней, по 5 апреля, необходимо банку вернуть использованные средства.

Следующий отчетный срок, когда делаем покупки, длится с 17 марта по 15 апреля, а рассчитываемся с кредитором до 5 мая.

Допустим, мы совершили очередную покупку 29 марта, но отчетная дата так и останется — 15 апреля, а окончательный расчет должен наступить — 5 мая. При этом наш грейс-период уменьшился на 12 дней.

Специалисты советуют, расчеты с кредиткой планировать в начале отчетного периода, тогда у клиента останется больше времени на возмещение займа.

Установив конечный расчетный день, контролируем, не приходится ли дата на выходные или праздники. Если — да, платеж необходимо выполнить вовремя. Иногда клиенты проводят оплату через другие банковские структуры.

Срок зачисления составляет от нескольких минут, до 2-3 суток. Чтобы не просрочить, выполните операцию за несколько дней.

Контролировать процесс помогает «Сбербанк онлайн». Войдя в личный кабинет, клиент видит:

- перечень имеющихся кредитных носителей;

- доступный лимит по кредиту;

- дату и сумму очередного платежа.

Особых сложностей в исчислении grace-периода не возникает. Важно быть внимательным к расходам и правильно рассчитать собственные финансовые возможности.

Как снизить процент по кредитной карте

Оформляя кредитку, держатель подписывает со Сбербанком договор об условиях кредитования. Процентная ставка — часть договорных отношений сторон, и на ее снижение банк вряд ли согласится. Но существуют другие способы понизить процент. Если клиент доказал свою обязательность и платежеспособность, является владельцем зарплатного или депозитного счета, банк предложит оформить предодобренную кредитную карту.

Носитель на спецусловиях Сбербанк эмитирует с заранее установленным лимитом, сумма которого определена на основе данных о движении денег по открытым счетам клиента. Процент уменьшается до 23,9% для карт любого класса.

Что можно оплачивать кредитной картой без процентов

Кредитная карточка предназначена для безналичных платежей. Ею оплачивают покупки в магазинах и интернет-магазинах, посещение кафе, ресторанов. Небольшой пластик постепенно вытесняет из обихода наличные деньги.

Чтобы заинтересовать клиента именно в такой форме расчетов, Сбербанк предложил выгодный кэшбэк. За каждый рубль, использованный с карты, держатель получает бонусы по программе «Спасибо от Сбербанка», а для пластика типа «Аэрофлот» поощрения начисляются в виде бонусных миль.

Поощрительные баллы трансформируются в скидки при покупках товаров в партнерских структурах банка, оплате авиабилетов, отелей.

Какой процент за снятие наличных?

Снимать наличные с кредитки не очень выгодно. Операция сопровождается существенными комиссионными: в структурах Сбербанка — 3% от суммы, а в других банках — 4% от снимаемых средств, но не менее 390 руб. Начисленные комиссионные также будут списаны со счета и включены в сумму задолженности по кредиту.

Льготный период на снятие наличных не распространяется, проценты за пользование кредитом будут начисляться со дня списания денег со счета. Если клиент просрочил возврат займа, начисляется неустойка, в размере 36,0% годовых.

Что будет, если не пользовался кредиткой?

Иногда, клиент оформляет кредитку Сбербанка «про запас» и не пользуется ею. Возникают закономерные вопросы, о плате за обслуживание.

Банк информирует: до тех пор, пока держатель не совершил первый платеж с картой, с нее не проводится списание комиссии за обслуживание, даже если носитель активирован.

Но бывает так, что пластик потребовался держателю через два года после получения. Тогда плата за банковские услуги будет списана за трехлетний период: текущий и два предшествующих года.

Как и куда сдать, если не пользовался

Обращаем внимание, что владельцем карт является банк-эмитент. Поэтому сложности, касающиеся уничтожения карточных носителей, решаются только банком, а не держателем пластика.

В ситуации, когда карта клиенту не нужна, обращаются в отделение Сбербанка, чтобы написать заявление на закрытие счета. Кредитный носитель передается сотруднику банка и уничтожается в присутствии клиента.

Закрытие кредитной карты

Решение закрыть кредитную карточку принимается держателями по многим причинам. Чаще всего — утеря или кража. Но бывают случаи, когда карточку закрывают только потому, что сложно разобраться с процентами, платежами. Вне зависимости от причин, решение держателем принимается самостоятельно.

Закрытие кредитки проходит в несколько этапов.

Первое, что необходимо выполнить — погасить задолженности и получить выписку-подтверждение у операциониста. Если на счете, кроме кредита были собственные деньги, их перечисляют на дебетовый носитель или электронный кошелек. Неиспользованный остаток кредитного лимита возвращается банку.

Рекомендуют отключить активированные сервисы и автоплатежи, чтобы избежать непредвиденных расходов.

Далее, обращаются в отделение, где был открыт носитель, с паспортом, карточкой, выпиской со счета. На бланке установленной формы пишут заявление о закрытии счета, и передают карту работнику банка, который обязан уничтожить носитель при клиенте, разрезав магнитную полосу.

Через некоторое время Сбербанк примет решение счет закрыть, а клиент получит соответствующую SMS на мобильный телефон. В течение 45 дней необходимо получить документальное подтверждение о закрытии счета. Только тогда карта считается закрытой. Уведомление банка о закрытии хранят 3 года.

Возможные ошибки и полезные советы по пользованию кредиткой

Внимательно изучите договор и сделайте заметки о платежах, комиссиях, а также платных сервисах, которыми являются получение выписок и СМС-информирование. Выясните порядок списания платы за обслуживание: одноразово или с периодичностью. Квитанции, подтверждающие возврат платежей, хранят не менее полугода.

Существуют транзакции, для которых кредитная карта не предназначена:

- денежные переводы другим контрагентам;

- оплата услуг ЖКХ;

- пополнение устройств сотовой связи;

- погашение обязательств перед бюджетом: штрафы, налоги, госпошлины.

Перечисленные операции не предусматривают грейс-периода, и процент за пользование будет начисляться от даты платежа, что некоторые держатели оставляют без внимания.

Заключение

Несмотря на отдельные критические замечания, кредитная карта Сбербанка — удобный финансовый инструмент. При взвешенном подходе и умелом использовании, обеспечит самые выгодные условия кредитования в пределах лимита.

cardsbanking.ru

Как начисляются проценты по кредитной карте Сбербанка

Кредитная карточка представляет собой инструмент, посредством которого клиентам дается взаймы определенная сумма денег. Сумма займа зависит от типа кредитной карточки, но главным условием такого инструмента является своевременный возврат средств клиентом. Если этого не сделать, то по истечению льготного периода, который обычно равен 50 дней, будут насчитываться проценты от суммы займа. Как начисляются проценты по кредитной карточке Сбербанка, мало кто задумывается. Большинство клиентов старается погасить задолженность еще во время льготного периода, некоторые вовсе не пользуются кредитными средствами. Лишь треть клиентов возвращают деньги на карту, при этом, не задумываясь о том, сколько процентов было начислено.

Ставки для разных типов кредитных карт

Первоначально нужно определить процентные ставки по кредиткам Сбербанка. Если кредитка уже имеется в наличии, то посмотреть свою процентную ставку можно в договоре. Это самый простой способ того, как быстро узнать процентную ставку по кредитке. Процентную ставку можно также узнать в Сбербанке, для чего нужно прийти в отделение и обратиться к менеджеру. Ниже представлены основные кредитные предложения, которые имеют характерные особенности.

- Бонусная карта MasterCard. Преимуществом данного предложения является бесплатное годовое обслуживание, а сумма займа составляет до 600 тысяч рублей. Для карты действует льготный период 50 дней, по истечению которого будет начисляться процентная ставка от 23,9%.

- Классическая кредитка. Обслуживание стоит от 0 до 750 рублей в год, а процентная ставка составляет от 23,9% до 27,9%.

- Gold. Стоимость обслуживания составляет от 0 до 3000 рублей в год, а процентная ставка по истечению 50 дней будет равняться в пределах от 23,9% до 27,9%.

- Premium. На карте может находиться до 3 млн. рублей, а стоимость такого предложения в год составляет 4900 рублей. Действует льготный период на 50 дней, по истечению которых будет начисляться процентная ставка 21,9%.

- «Подари жизнь». Карта, которая предназначается для отчисления средств на благотворительные цели. Преимуществом такого предложения является наличие бонусной программы «Спасибо», а также наличие на счету до 600 тысяч рублей. Процентная ставка по данному предложению составляет от 23,9% до 27,9%.

В каждом индивидуальном случае процентные ставки и суммы средств для займа утверждаются персонально на усмотрение банка. Все зависит от многих факторов, как наличие трудоустройства человека, его заработная плата, является ли заявитель клиентом банка и т.п. К основным требованиям для получения кредитной карты от Сбербанка относятся:

- Возраст от 21 года.

- Наличие официального дохода.

- Трудоустройство от 6 месяцев и больше.

- Наличие гражданства РФ.

Получить кредит в Сбербанке вовсе не сложно, но одним из важнейших требований является своевременное погашение долга в минимальном размере. Если пользователь не может в течение льготного периода покрыть весь объем задолженности, то ему нужно ежемесячно вносить минимальный платеж, что позволит избежать начисления пени и повышения процентной ставки.

Как происходит начисление процентов по кредитке Сбербанка

Начисление процентов по кредитке от Сбербанка происходит не только тогда, когда клиент просрочил льготный период, но еще и при снятии денег в банкомате. При подписании договора банковский работник предупреждает клиента о том, что за снятие налички в банкомате с кредитной карточки, начисляется процент. Какой процент по кредитке начисляется в таком случае, все зависит от типа карты, но обычно ставка составляет от 3%. Если же деньги снимать с банкомата сторонних банков, то процентная ставка за снятие составляет от 4%.

Это интересно! Помимо начисления процентов за снятие наличных в банкомате или кассе, происходит также списание денег за проведение операции. Обычно стоимость такой операции зависит от суммы снимаемых денег. Кроме того, льготный период не действует на кредитку, если деньги будут сняты в банкомате.

Все это выполняется с целью, чтобы клиенты научились пользоваться безналичным расчетом. Если же клиент нуждается в наличных, тогда ему проще взять кредит в банке. При проведении безналичных расчетов с помощью кредитки происходит включение грейс-периода. Это льготный интервал, составляющий 50 дней. На протяжении этого периода можно осуществлять растраты по кредитке, но по истечению срока нужно средства вернуть на счет. Если деньги не возвращаются на счет, то на сумму задолженности начисляется процент. Если минимальный платеж за месяц не будет внесен, то дополнительно к процентной ставке будет начисляться пеня.

Комиссионные списания по кредиту можно рассчитать самостоятельно. Для этого нужно узнать, какой процент по кредитной карте, а также сумма задолженности. Принцип расчета осуществляется по следующей формуле:

А = Б х В / 365 х Г;

где, А – это сумма, которая будет списана банком с карточки за использование кредита.

Б – сумма общей задолженности, которая формируется на конечную дату отчета;

В – процентная ставка;

Г – время долга.

Наличие такой формулы позволит высчитать сумму начисления, если будет просрочен платеж. Если на протяжении 50 дней льготного периода счет постепенно пополнялся, то сумма общей задолженности будет уменьшена. Если расчеты вызывают трудности, то всегда можно прийти в отделение Сбербанка, в котором менеджер поможет разобраться с начислениями.

Льготный период

Если клиент воспользовался кредитными средствами и успел вернуть их на счет в льготный период, то исключается начисление не только процентов от суммы кредита, но еще и пени. Для проведения правильных расчетов процентов по карте, необходимо помнить обо всех нюансах. Если льготный период составляет 50 дней, то начинается этот период с отчетной даты, а не с момента совершения покупки. Именно на этом многие клиенты банка попадаются, так как теоретические 50 дней льготного периода на практике не превышают 30 дней. Беспроцентное погашение кредитной задолженности исчисляется следующим образом:

- Отчетный период составляет 30 дней.

- Период погашения задолженности составляет 20 дней.

Именно поэтому многие клиенты путаются при попытке рассчитать точную дату, когда нужно погасить долг. Чтобы произвести правильный расчет, потребуется узнать точную дату начала отчетного периода. Для этого нужно знать дату активации кредитной карты. Если она была активирована 5 числа, то отчетный период будет начинаться с 6 числа. Длится этот период 30 дней, но за исключением самого короткого месяца в году – февраля. В этот период насчитывается 28-29 дней. Как только завершается отчетный период, начинается льготный 20-дневный интервал.

Это интересно! При снятии наличных в банкомате, а также за проведение расчетов за услуги интернет-казино происходит автоматическое начисление процентов с первого дня.

Определить точную дату, когда начнется процесс начисления процентов можно следующим образом:

- Если карта была активирована 5 июня, то с 6 начинается отчетный период.

- При совершении покупки 15 июня, следует понимать, что 30 дней будет отчисляться не с 15, а с 6 июня.

- С 7 июля начнется период погашения задолженности, и желательно погасить долг до 25 июля.

Из этого следует, что у клиента автоматически снижается время погашения задолженности с 50 до 40 дней. Именно с этим моментом многие клиенты путаются, но для того чтобы разобраться, можно обратиться к специалисту в Сбербанке.

Это интересно! Если клиент пользуется услугой «Сбербанк Онлайн», то в личном кабинете отображается информация о том, до какого числа нужно погасить задолженность, чтобы не платить проценты или оплатить минимальный платеж.

Штрафные санкции и возврат средств

Процедура погашения задолженности – это процесс, при котором заемщик обязуется своевременно выплатить долг вместе с начисленными процентами. Если за время льготного периода не удалось на карту вернуть долг в полном объеме, то во избежание проблем необходимо положить на карту минимальный платеж.

Это интересно! Размер минимального платежа указывается в договоре, и равняется обычно 5%-8% от суммы задолженности.

Если же минимальная сумма не будет возвращена на счет, то банком будет начислен штраф. Размеры штрафов также указываются в договоре. Финансовое наказание за просрочку возврата средств бывает трех видов:

- Начисление определенной суммы в рублях.

- Повышение процентной ставки при просрочке.

- Комбинирование.

Если возникает просрочка по задолженности, то определить в дальнейшем, какая ставка по кредиту в годовых будет начислена. Чтобы это узнать, нужно обратиться в банк. Однако рекомендуется погасить как минимум обязательный платеж, что позволит избежать серьезных проблем. Ведь если сумма задолженности равна 10 000 рублей, то в случае просрочки по выплате будет начислен процент в размере около 30%, что означает 3000 рублей, а также пеня в размере 0,1%, которая начисляется каждый день.

Как узнать процент по кредитке Сбербанка

Существует несколько способов, как можно узнать проценты по кредитке:

- Воспользоваться Мобильным банком, который подразумевает отправку СМС сообщения на номер 900 с соответствующим текстом.

- Посетить личный кабинет Сбербанка Онлайн, в котором можно узнать любую интересующую клиента информацию.

- Уточнить процент можно в отделении Сбербанка.

Многие клиенты даже и не знают своих процентных ставок, что является неправильным. Даже если клиент своевременно погашает кредит, то он должен владеть информацией о кредитном предложении. Это важно, чтобы иметь возможность просчитать переплату при несвоевременной выплате кредита. Если не погашать кредит, то с каждым днем долг будет только расти. Когда долго вырастет до приличной суммы, то банк подаст на клиента судебный иск, а оплату за расходы судебных разбирательств будет обязан также оплатить клиент. Если суд примет решение в пользу банка (что бывает в 99% случаев), то клиенту понадобится выплатить долг любыми способами.

bankigid.net