Что такое овердрафтная карта сбербанка и дебетовая, в чем их отличия? Овердрафтная карта сбербанка что это такое

Что такое овердрафтные карты? Овердрафт, карта

Разнообразие пластиковых карт различных банковских организаций огромно. Среди них встречаются дебетовая, кредитная, овердрафт-карта. Преимущества и недостатки каждого из видов различны. Объединяет их во многом только то, что каждая из карт имеет годовое обслуживание, которое в зависимости от условий может составлять разные суммы. Основная информация о каждой пластиковой карте ниже.

Типы пластиковых карт

Дебетовая карта – это карта одного из банков с привязкой к вашему счету в нем. Пользование средствами со счета осуществляется в пределах допустимой суммы. Карту с дебетовым функционалом очень просто оформить. Для этого нужно предоставить только свой общегражданский паспорт и пополнить банковский счет. Дебетовые карты распространены широко, так как многие работодатели оформляют их для своих сотрудников и перечисляют все платежи безналичным способом.

Дебетовая карта – это карта одного из банков с привязкой к вашему счету в нем. Пользование средствами со счета осуществляется в пределах допустимой суммы. Карту с дебетовым функционалом очень просто оформить. Для этого нужно предоставить только свой общегражданский паспорт и пополнить банковский счет. Дебетовые карты распространены широко, так как многие работодатели оформляют их для своих сотрудников и перечисляют все платежи безналичным способом.

Кредитная карта оформляется в отделении одного из банков при подтверждении заемщиком своих финансовых возможностей в целях погашения используемых средств кредитной организации. Условия пользования кредитными средствами различаются процентными ставками, наличием и длительностью льготного периода и другими факторами в соответствии с условиями и тарифами выбранного банка.

Что такое овердрафтные карты?

Овердрафтную карту называют так благодаря совмещению двух предыдущих типов пластиковых карт. Основная особенность заключается в том, что она доступна для оформления только при наличии перечислений на нее вашей заработной платы. Сначала списание расходов происходит именно за счет собственных средств на карте, и лишь в тех случаях, когда сумма на счете недостаточна для оплаты, используется овердрафт. Что такое овердрафтные карты? По сути, овердрафт – это краткосрочный кредит. Краткосрочным овердрафт называют потому, что погашение происходит на следующий месяц при начислении заработной платы.

История овердрафта

Первоначально российские банки оказывали услугу овердрафт только юридическим лицам. Компании при возникновении ситуации, когда их р/с оказывался пуст, могли воспользоваться средствами банка для оплаты своих обязательств перед другими юридическими лицами. В момент поступления средств на расчетный счет компании банк списывал часть из них в счет погашения образовавшейся задолженности, а остальные средства оставались на счету.

В дальнейшем услуга получила свое развитие в сфере обслуживания частных лиц и стала именоваться «овердрафт для физических лиц». Схема предоставления и использования заемных средств идентична схеме обслуживания компаний. Упрощенно овердрафт банковский можно описать так.

Недостаток финансов при оплате → Использование овердрафта и оплата товара/услуги → Гашение с перечисленных денежных средств на расчетный счет работодателем

Карта Сбербанка с функционалом овердрафт

Что такое овердрафтные карты, вы прочли выше. Сбербанк - это наиболее распространенный и надежный банк в России, поэтому многим становится интересно, что такое овердрафтная карта Сбербанка России. Начнем по порядку.

Что такое Овердрафтная карта Сбербанка России? Это зарплатная карта физического лица с подключенным функционалом овердрафта (краткосрочного заимствования денег банка).

Овердрафтная карта Сбербанка выдается при обращении в отделение банка и предоставлении пакета документов (если зарплату вы в данный момент получаете через сторонние банки).

- Заявление о предоставлении данной услуги.

- Ваш паспорт.

- Заверенная работодателем копия трудовой книжки.

- Справка о доходах или выписка с лицевого счета в другом банке.

Если ваша компания уже обслуживается в Сбербанке, а карта у вас на руках, то подключение услуги будет намного проще. Обратитесь в отделение банка с паспортом и картой, и любой сотрудник Сбербанка сможет подключить такой функционал.

Условия карт с овердрафтом

Как и любая банковская услуга, карта с функционалом овердрафт предоставляется на определенных условиях. В случае использования заемных средств банк на сумму овердрафта начисляет проценты. В Сбербанке процентная ставка равна 18% в год. Ставка невелика, на первый взгляд. Однако есть важная информация, которую клиенту нужно обязательно учитывать.

- Превышение лимита чревато увеличением процентной ставки до 36% в год.

- Сроки гашения средств ограничены во времени и составляют 1 месяц. Предполагается изначально для такого типа карт, что поступления денежных средств на ваше имя происходит не менее 1 раза в месяц.

- Овердрафт не предусматривает наличие грэйс-периода (когда проценты за использование не начисляют).

Овердрафтная карта Сбербанка. Как узнать лимит?

Что такое овердрафтные карты Сбербанка России, вы знаете. А как узнать лимит? Банк рассчитывает лимит овердрафта индивидуально для каждого клиента. Сумма овердрафта, по правилам банка, для физических лиц составляет не более 50% от ежемесячного дохода. Для юридических лиц он рассчитывается на основе среднего значения полученной прибыли за последние месяцы (полгода). Величина овердрафта составит 40% от данного значения.

Также лимит по карте можно узнать через сервис Сбербанк-онлайн. В личном кабинете вы увидите информацию о размере овердрафта, задолженности и сможете оценивать свои расходы благодаря выписке с банковского счета.

Овердрафт и кредиты

Если сравнить условия получения потребительского кредита и овердрафта на зарплатной карте, то выгоднее для заемщика окажется первый вариант. Процентные ставки и сумма займа более выгодны, особенно если планируется приобретение дорогой техники или товаров, чья стоимость превышает лимит по овердрафту.

Кредитные карты тоже можно рассматривать как более выгодные по сравнению с овердрафтом, особенно если гашение происходит во время льготного периода. Так как проценты банк в этом случае не начисляет.

Условия предоставления овердрафта

Лицо, обратившееся в банк с заявлением о предоставлении овердрафта, должно отвечать некоторым требования кредитного учреждения.

- Непрерывный стаж работы должен быть не меньше 6 месяцев на последнем месте работы, и в момент обращения физическое лицо должно состоять в трудовых отношениях с работодателем.

- У вас не должно быть задолженности по кредитам в данный момент. Охотнее банк предоставит овердрафт клиентам с положительной кредитной историей. Это требование остается на усмотрение банка в соответствии с внутренними документами по обслуживанию физических лиц.

- Банк может предъявлять требования, связанные с пропиской. Например, предоставит овердрафт клиенту, который обратился в отделение банка в регионе своего проживания.

- Другие требования, касающиеся доходов физического лица и организаций.

Недостатки овердрафт-карт

В случае, если использовалась значительная часть лимита по овердрафту, заработной платы, поступившей на ваш счет, может и не хватить для полного ее гашения. А сроки оплаты задолженности по овердрафт-карте очень жесткие, 1 месяц. Поэтому придется либо сильно экономить весь следующий месяц, либо доложить денежные средства самостоятельно из других источников. Это крайне неудобно. Ведь если так не сделать, то овердрафт не закроется, а начисленные проценты уже будут составлять 36% на остаток долга. То есть вы значительно переплатите в итоге.

За пользование услугой овердрафта нужно платить, как и за обслуживание вашего счета. Сумма за овердрафт списывается с карты автоматически один раз в год. Штрафы и пени за просрочку платежа взимаются с клиента, а не со счетов организации, вовремя не перечислившей вам зарплату.

Достоинства карт с овердрафтом

Что такое овердрафтные карты и какие у них преимущества, читайте далее. Основным достоинством ее можно назвать требования для ее получения. Особенно если вы уже являетесь участником зарплатного проекта Сбербанка. Карта с овердрафт-лимитом обычно выпускается для платежных систем VISA и MasterCard не ниже стандартного уровня (так называемые социальные карты не предусматривают наличие и подключение овердрафта).

Своевременная оплата задолженности по овердрафту и перечисление денежных средств в срок на ваш расчетный счет – это гарантия вашего спокойствия. В таком случае переплаты за предоставления краткосрочного займа не возникнет, и овердрафт закроется (обнулится). Дальнейшее использование продолжается со стандартными параметрами: 18% годовых и 1 месяц на оплату.

Советы держателям овердрафт-карт

Узнать о наличии услуги на вашей карте можно несколькими способами:

- при обращении в бухгалтерию организации-работодателя;

- в личном кабинете на сайте обслуживающего банка.

Чтобы избежать дополнительных расходов, связанных с оплатой начисленных процентов, штрафов или пеней, необходимо постоянно контролировать свой дебетовый счет. Некоторые терминалы (банкоматы) могут показывать общую сумму доступных средств, включающую в себя овердрафт и начисленную зарплату.

Операции по снятию денежных средств или оплате товаров/услуг лучше производить на следующий день после начислений, так как не всегда денежные средства – начисленная заработная плата – поступают на счет быстро. Могут возникнуть технические неполадки, и списание произойдет за счет овердрафта, так как его сумма всегда в вашем распоряжении.

fb.ru

Что значит овердрафтная карта Сбербанка и условия обслуживания

Многие клиенты банка стали сталкиваться с таким понятием, как овердрафт. Вновь разработал новый продукт — овердрафтная карта. Но для того чтобы понять зачем она нужна и как используется, нужно расшифровать сам термин.

Что означает новый продукт от Сбербанка

Услуга овердрафт дает своим клиентам возможность тратить больше той суммы, которая есть на карте. Говоря иначе — это нечто вроде микрозайма, который банк предоставляет своим клиентам на определенный срок и под некий процент.

На сегодняшний день существует два вида — кредитная и дебетовая. Для того чтобы дать овердрафтной карте свое определение, нужно понять к какому виду она относится. При оформлении договора в банке, каждый пользователь подписывает бумаги, ему открывают личный счет, на котором будут храниться, и использоваться денежные средства.

Овердрафтная карта — это возможность использовать средства в случае возникновения минуса. Происходит это за счет банковских средств, но под процентной ставкой. Исходя из этого, ее можно отнести к дебетовому виду.

Откуда пришло понятие овердрафт?

После выпуска продукта, пользоваться им могли только юридические лица или организации. Ведь именно по их счетам постоянно проходят денежные средства. Действовала услуга так: когда на расчетном счету образовывалась задолженность перед кем-либо, банк разрешал пользоваться некой суммой в течение определенного срока. После того как на счет поступали деньги, банк списывал предоставленный долг вместе с процентами.

Услуга стала пользоваться популярностью, поэтому ее решили сделать доступной для частных лиц. Держатели, вправе тратить средства, превышающие баланс карты, но возвращать их с процентами и в короткое время.

Условия предоставления карты

Овердрафт, точно так же как и другой кредит, основан на возвратной основе. Но прежде чем оформить ее, нужно ознакомиться с условиями ее предоставления.

Сбербанк выпускает карту для клиента на основе 3 важных пунктов:

- Лимит. Устанавливается максимальная денежная сумма, которая будет предоставлена клиенту в долг. Она зависит от суммы дохода клиента, а также от частоты поступлений средств на счет. Сбербанк установил максимальный лимит — 30 тысяч, и минимальный — 1 тыс. Если клиент в ходе пользования соблюдает все условия, то Сбербанк вправе увеличить лимит.

- Оплата процентов. Данное условие обязательное, в независимости от того, сколько дней с момента пользования картой прошло. Начисление процентов начинается с первого дня, и составляет 18% годовых. Если клиент произвел оплату позднее срока, придется выплатить 36%.

- Своевременное погашение долга. Срок погашения небольшой, максимум 2 месяца. Для того чтобы выплатить меньший процент, лучше пополнять кату заранее.

Можно ли пользоваться овердрафтом при наличии дебетовой карты

У многих уже выпущена карточка для зарплаты, и им совсем не хочется посещать банк для того чтобы завести новую. Но для того чтобы подключить функцию овердрафта на свою карту, все-таки нужно посетить Сбербанк. Вам нужно будет заполнить определенные документы. После одобрения заявки банком вам сообщат об том, а также о сумме одобренного лимита. Если все условия договора полностью устраивают, то нужно подписать договор соглашения.

Преимущества

Нужно знать не только о том, что значит для клиента овердрафтная карта сбербанк, но и об основных преимуществах.

Овердрафтная карта удобна тем, что на зарплатной карте всегда будет некая сумма на крайний случай. Не нужно идти в Сбербанк для получения кредита.

По сравнению с другими займами, процент предоставления услуги невысокий.

Недостатки

Нередко возникают ситуации, когда клиенты оказываются в минусе не по своей вине. Это ошибка называется «технический овердрафт». Это связано с техническими сбоями. К минусам относится то, что денежные средства нужно вернуть в короткие сроки. Не все имеют такую возможность.

Как подать заявку на карту с индивидуальным дизайном на сайте Сбербанк

Зайдите на официальный сайт Сбербанка и авторизуйтесь. Выберите раздел «Выбрать карту» после чего «Выбрать дебетовую карту».

Нужно обратить внимание на карточку в порядке возрастания. Статус карты влияет на стоимость обслуживания в год и функциональность продукта.

Затем перейдите в пункт «Индивидуальный дизайн».

Обязательно прочитайте, почему стоит выбрать пластиковую карту именно с индивидуальным дизайном, нажмите на кнопку «Оформить заявку».

Система предложит выбрать тип платежной системы.

Следующий этап будет самым интересным, нужно придумать и создать дизайн. В последующем ваша овердрафтная карта будет такой, какой вы ее создадите. Изображение можно выбрать тремя способами:

- загрузить фотографию с компьютера;

- загрузить фото из страницы в социальной сети;

- просмотреть галерею и выбрать уже готовый дизайн.

После того как будет выбран нужный вариант, нажмите продолжить.

Следующим шагом будет указание своего номера телефона. После рассмотрения заявки, Сбербанк оповестит вас о своем решении посредством смс.

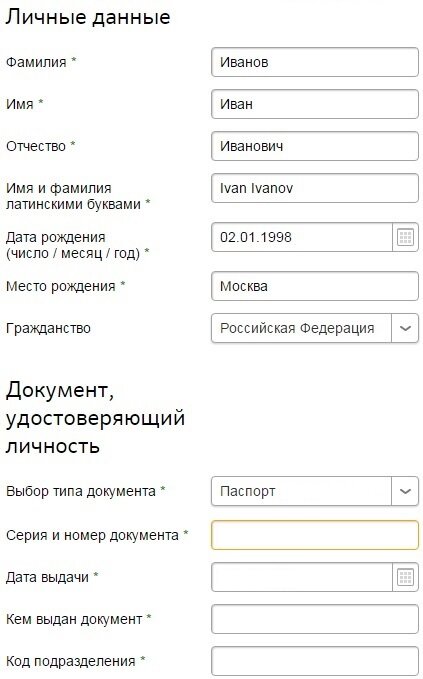

Продолжить заполнять персональные данные можно только после одобрительного ответа от банка. Шаг 2-5 будет включать предоставление личной информации. Каждое поле обязательно для заполнения.

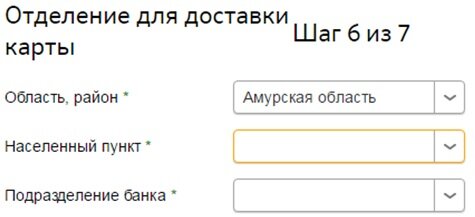

Пункту 6 нужно уделить особое внимание. Укажите адрес, где забрать карту будет удобно. Сбербанк отправит вашу карту в любую точку.

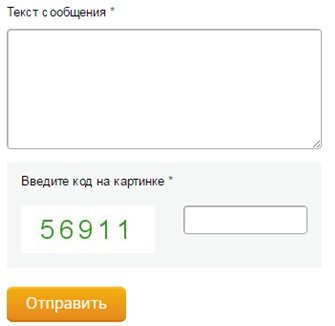

Последнее действие, впишите текст сообщения и код указанный на картинке. Это нужно для того, чтобы подтвердить заявку.

Овердрафтная карта успешно заказана.

В течение двух недель на ваш телефон позвонит сотрудник банка, сообщив о том, что она готова и находится в выбранном отделении.

1sberbank.ru

Что такое овердрафтная карта сбербанка и дебетовая, в чем их отличия?

Привет друзья. Вчера обратил внимание на шумиху, которая недавно в новостях поднялась вокруг «овердрафта». Прошла информация, будто бы один из наших ведущих банков без ведома своих клиентов изменил статус их банковских карт на овердрафтные, и теперь клиенты якобы платят проценты за кредит. И не знают об этом. Сегодня поделюсь с Вами личными впечатлениями.

Сейчас уже банковская карта стала привычной, у нее в кошельке свой кармашек, в который мы ее кладем, не задумываясь особо, как это все работает. А кое что знать надо, — хотя бы для того, чтобы правильно реагировать на разного рода информацию, которая Вам может навредить. Итак сегодня мы узнаем:

Все, что есть сейчас передового в банковской системе, пришло к нам с Запада. Это касается карт и банкоматов. Я например, о картах узнал впервые в юности из американских боевиков конца восьмидесятых. Это были кредитные карты. А у нас в т В то время у нас была Сберкасса и инкассация, они прекрасно справлялись и без карт.

Развитие на западе технологий (прежде всего компьютерных) привело к пониманию того, что можно сократить расходы на хранение и перевозку наличных денег. И перейти на безналичные расчеты . На самом деле, для выдачи зарплаты наличными в любой организации нужен хорошо оборудованный кассовый узел, сейф для наличности. И кассир. А при безнале это уже не обязательно.

Так и появилась идея банковской карты. Создается единый центр ( не в банке!!) в котором и совершаются операции. Сегодня несколько таких центров хорошо нам известны — это «Visa», «Master Card», «Diners Club», «Мир»… Знакомо? Логотипы этих платежных систем и их названия Вы найдете на своей банковской карте. Банк, выдавший карту- всего лишь один из участников одной этих платежной системы.

За участие в этих системах банк платит комиссионное вознаграждение. Чем больше выпускается банковских карт, тем больше оборот денег, тем выше прибыли у той или иной платежной системы. Преимущество международных платежных систем для нас в том, что путешествуя по загранице мы можем вести расчеты в любой стране, не пользуясь наличными.

Но, банк-участник обязан строго соблюдать правила и условия договора с выбранной им платежной системой. Ни одна карта не может быть выпущена без соблюдения жестких условий платежных систем. Все дорожат своей репутацией, имиджем. Особенно ведущие банковские платежные системы.

Им совсем не нужно, чтобы банки по своему усмотрению распоряжались чужими средствами на картах. Поэтому, были разработаны и придуманы три отдельных вида карт — дебетовые, кредитные, овердрафтные.

Что такое овердрафт по карте?

Слово «overdraft» в переводе означает «превышение кредита». Карта с разрешенным овердрафтом выдается не каждому. Например, обычная дебетовая карта (зарплатная или обычная) не позволяет Вам снять больше денег, чем у Вас есть на карте. По кредитной карте Вы не сможете снять денег выше установленного кредитного лимита. И здесь процент за кредит.

Карта с разрешенным овердрафтом — это нечто среднее между кредитной и дебетовой картами. Проценты за пользование и не начисляются, пока вы не уйдете «в минус». Как бы на всякий случай у Вас есть «подушка безопасности», если вдруг не хватит денег. Это — овердрафт.

Овердрафт оформляют при условии, если Вы вовремя пополняете счет карты. А гарантированная возможность этого обеспечивается, если на карту Вам регулярно зачисляется зарплата.

Даже если организация имеет зарплатный договор с банком, тот не всегда идет на выпуск таких карт. Условием для банка является абсолютная надежность организации как таковой. Поэтому, и лимит овердрафта каждому сотруднику определяется индивидуально — исходя из размера зарплаты, количества уже набранных кредитов. Если даже заключен зарплатный договор между банком и организацией, то сотруднику, у которого уже есть кредит могут уменьшить размер лимита или сделать его равным нулю.

Что такое овердрафтная карта Сбербанка?

Сбербанк — банк основанный в 1870 году, один из ведущих в стране банков по работе с населением. Самая большая филиальная сеть — это у него, и повышенный интерес к инновациям и всему новому в банковской системе — тоже отличительная его особенность. По количеству жалоб и претензий у него так же равных нет. Не потому, что там люди плохо работают. А потому, что он работает с населением нашей необъятной Родины, которое большое и разное.

Для банка овердрафтная карта — это риск. Просто так он такие карты никогда не выдавал, а выдавал на определенных условиях:

- устанавливается индивидуальный лимит. Это определенная сумма, на которую может рассчитывать клиент как на краткосрочный заем. «Сбербанк» установливал для физических лиц сумму от 1000 до 30 000 рублей. Возможность установки лимита согласовываестя со службой безопасности банка исходя из зарплаты и наличия кредитов отдельного человека;

- Второе условие: начисляются проценты за возникновение овердрафта. В «Сбербанке» их размер может быть разным. Проценты начисляются не на весь лимит, а только на ту сумму, которой Вы воспользовались.

- Третье условие: нужно полностью устранить образовавшийся долг до конца месяца, который следует за месяцем получения займа от банка. Возвратить деньги следует не позднее, чем через 1,5-2 месяца после взятия их в долг клиентом. Проценты начисляются с дня проведения операции займа.

Овердрафтная карта «Сбербанка» не является способом получения кредита, она — подстраховка на случай возникновения срочной потребности в деньгах, которые клиент будет в состоянии вернуть банку за короткий промежуток времени. Гарантией возврата служит регулярное поступление средств. Поэтому, получить такую карту сейчас если и можно, то только участникам «зарплатных» проектов Сбербанка. И такой участник должен быть значимым для банка.

На своем опыте знаю, как строго рассматривает банк предложения по овердрафту. Если карта уже Вами была оформлена, нельзя потом к ней подключить овердрафт, это делается при выпуске. И если Вы отказались от него, то подключить снова на эту карту его уже врят ли удастся. Даже если Вы оформите другую карту и попросите овердрафт на нее, то банк может отклонить просьбу.

Из личных впечатлений по пользованию картой — много раз выручала в свое время. Если брать понемногу, и например приходит через неделю аванс, долг гасится, а проценты не чувствуются, ведь прошла всего неделя. Надо стараться не расходовать весь лимит. Долг гасится зарплатой каждый месяц, поэтому проценты за превышение границ никогда мне не начислялись.

Правда, бывало и так, что потом вспоминал, сколько снимал, где мои деньги, где чужие. От овердрафта я отказался, когда пришло время. Баланс меньше нуля, » в минус» перестал меня беспокоить. Всегда было видно, сколько у меня «в минусе», это и отличает овердрафтную карту. Но, этим она и выручала. Денег я ни у кого не занимал.

Что такое овердрафт к расчетному счету(для юридических лиц)?

Изначально овердрафт и был придуман как услуга для юридических лиц, только потом это все «перешло» и на «физиков». Если у Вас есть расчетный счет в банке, то Вы в случае необходимости можете оформить к нему овердрафт. Таким образом, на расчетном счете всегда будут деньги (например в течение пяти лет). Многие банки предлагают сегодня эту услугу.

Конечно, это в некоторых случаях хорошая страховка. Но, начисляется процент за пользование деньгами — 15 — 18 процентов на используемую сумму. При отсутствии средств на счете деньгами можно пользоваться «в долг», как по овердрафтной карте. При этом не тратить время на оформление кредитов.

Одной из разновидностей такой услуги является так называемая «корпоративная карта». Это аналог расчетного счета, но в виде банковской карты. Ей удобно расплачиваться за бензин например. Теоретически, к такой карте тоже может быть «прикручен» овердрафт.

Как получить овердрафт по карте сбербанка?

Сейчас в Сбербанке частным лицам не предлагают карты с овердрафтом. Это официальный ответ консультанта, с которым я специально связался. Она предложила мне целую линейку продуктов на любой вкус, но это были только дебетовые и кредитные карты.

Насколько известно, овердрафтных карт сбербанк частным лицам не выдает. Нельзя подключить эту услугу, например через сбербанк онлайн на свою карту. В рамках зарплатного проекта еще может быть. Но, это должна быть с точки зрения Сбера очень надежная контора. Если Вы директор такой конторы, может быть Сбербанк и пойдет Вам на встречу.

Исходя из собственного опыта могу сказать, что в Сбербанке сейчас проще отключить овердрафт, нежели подключить. Как уже упоминалось, такие карты могут выдаваться при заключении зарплатного договора, заполнении соответствующего заявления, в котором клиент сам ставит отметку что карта овердрафтная. Заключается дополнительный договор с физическим лицом, который прикладывается к заявлению на выпуск карты. Дальше окончательное решение принимается по каждому заявлению, устанавливается идивидуальный лимит.

Как отключить овердрафт на карте сбербанка?

Если вы вышли в минус, то конечно вначале Вы должны погасить задолженность. После этого овердрафт можно аннулировать. В заявлении на изменение лимита на овердрафт можно поставить нулевой размер лимита.

Можно и полностью отказаться от овердрафта, выпустив другую (дебетовоую) карту и использовать ее для начисления заработной платы. Дается заявление в бухгалтерию и она начисляет на указанную Вами карты зарплату.

У меня есть знакомые, которые до сих пор пользуются овердрафтными картами. Есть так же знакомые которые отключили себе лимит. Ни разу не наблюдалось у них проблемм с лимитом. Не было таких случаев, чтобы им самовольно банк подключал, изменял, отключал офердрафтный лимит. Наоборот. Всегда заполнять надо было и подписывать много бумаг, для того чтобы такую карту выпустить, изменить или аннулировать лимит.

Известны случаи, когда из организации увольняют человека, а в банк об этом информацию вовремя не предоствляют. Человек уходит с овердрафтной картой, а потом его ищет банк, бухгалтерия. Теоретически возможно, что при устройстве на работу человеку не рассказали и не ознакомили с условиями овердрафта. Но, это теоретически. Дело это добровольное. Если человек в заявлении на выпуск карты не указывает лично необходимой информации, никакого лимита не будет.

Поэтому, все разговоры о том что людям самовольно банки подключают овердрафт по их картам, -это вброс, сделанный непонятно с какой целью. Во первых, все расчеты идут через платежную систему Visa или Master Card. Их центры расчетов находятся в Америке. Когда Вы вводите ПИН на клавиатуре банкомата, решение о снятии денег одобряется в Америке.

Для того, чтобы изменить статус карты нужна целая цепочка документов подтвержденных электронными подписями на различных уровнях их обработки. Начиная от консультанта, который принимает от Вас заявления, заканчивая процессинговыми центрами, которые одобряют Ваши операции по карте. Наши уже запустили национальную платежную систему «Мир».

Надо ли говорить, что будет, если эти системы исключат наши банки за нарушения условий договора и обман клиентов? Там же все видно. Второй момент — только «классические» международные карты как правило используются при предоставлении услуги «овердрафта». У многих наших граждан карты много проще и дешевле — Visa Electron, Maestro, так называемые «молодежные» карты и «социальные».

К тому же, друзья вы всегда можете контролировать остатки на своей карте. Минус на обычной дебетовой карте может возникнуть только в случае взимания платы за годовое обслуживание. При условии, что сумма платы за годовое обслуживание больше, чем остаток. Вот, если Вы сняли с карты при балансе 00.00 руб. две тысячи без всяких проблем, у вас баланс на чеке будет — 2000 рублей. Так ведет себя овердрафтная карта. Все остальное — пустые разговоры. Вот и все на сегодня, всем удачи, спокойствия и финансового благополучия.

Автор публикации

не в сети 1 день

admin

fast-wolker.ru

что это такое простыми словами

Овердрафтные карты Сбербанка не на шутку напугали россиян, являющихся держателями карт этого банка. Что такое овердрафтная карта простыми словами, можно ли ее отключить и как узнать лимит по карте - подробности.Что это такое простыми словами овердрафтная карта? В Сбербанке пояснили, что в мобильном приложении банка дебетовые карты держателей теперь отображаются как овердрафтные. Изменение статуса карт стало простой технической необходимостью. С такой карты просто нельзя потратить больше денег, чем на ней есть в настоящий момент. Это главное отличие дебетовой карты от кредитной.

В обслуживании Сбербанка есть два вида карт. Это дебетовые и дебетовые с овердрафтом. По овердрафтным картам есть некоторые преимущества в обслуживании. В частности, можно совершить платежи в пределах лимита расходов. Исходя из тарифов банка известно, что овердрафт может быть только на одном варианте сбербанковских карт - Visa Infinite. Правда и обслуживание такой карты стоит порядка 30 тысяч рублей в год.

Как отключить овердфрат? Включить эту опцию может только сам клиент. Равно как и отключить. В банке пояснили, что не все карты сейчас овердрафтные. В мобильном приложении можно легко отключить овердрафт. Но если этого сделать самостоятельно не получается, можно обратиться на горячую линию банка к специалистам. Отключить ненужные опции клиентам помогут и специалисты в офисах банка.

Более того, в приложении «Сбербанк Онлайн» дебетовые карты всегда были отображены, как овердрафтные. И все потому, что нельзя снять с них больше денег, чем есть. Просто невозможно уйти в минус, что позволительно на кредитках. И поэтому отображение овердрафта сейчас - необходимость для работы с переводами и платежами.

Как узнать лимит овердрафтной карты? Лимит на такой карте - текущее состояние счета и не больше. Это можно увидеть в приложении «Сбербанк Онлайн». Условия обслуживания карт не менялись и остаются прежними.

«Овердрафт не предполагает задолженностей и кредитных обязательств по ним. И никакого рода кредиты по дебетовым картам произвести нельзя. Даже если она отбражается как овердрафтная. Карты выпускаются как овердрафтные, но сама опция к ним не подключается», - говорят в банке.

Понравилась статья? Поделиться с друзьями:

triboona.ru

Овердрафтная карта Сбербанка что это такое

В этой статье мы поговорим об овердрафтной карте Сбербанка, объясним что это такое и как происходит списание за эту услугу. За недолгую историю существования банковских кредитных карт многие россияне уже по достоинству оценили удобство использования такими картами.

Не нужно как прежде носить с собой в кошельке «неприлично большие» суммы. Не нужно переживать о том, что деньги могут выпасть из кармана или их помогут вытащить мошенники. И особенно удобно пользоваться ими тем, кто часто проводит время в дороге и путешествиях в другие страны и города.

Однако у большинства банковских карт есть одно ограничение, о котором иногда приходится вспоминать в последнюю минуту. Представим себе ситуацию, когда начиная расплачиваться на кассе в супермаркете за набранную полную корзину покупок, на карточке вдруг не хватает каких-нибудь пары десятков рублей. И все — платеж не проходит, товары приходится возвращать обратно, возмущенная очередь. Это правда, малоприятная ситуация.

Для таких случаев многими банками, в том числе и «Сбербанком», предусмотрен специальный тип банковской кредитной карты. Эта карточка с «овердрафтом».

Что такое овердрафт в Сбербанке

Овердрафт в Сбербанке и в общем смысле — это возможность использовать средства банка сверх лимита находящихся на карте денег. Т.е. если у вас не хватает в данный момент денег, чтобы расплатиться за услугу или товар, банк как — бы дает небольшой кредит в пределах заранее оговоренного лимита. В некотором смысле это похоже на экстренный микрозайм.

В данном случае овердрафтная карта отличается от стандартной кредитной банковской карты тем, что в кредитной карте заранее открыт кредитный лимит, о котором знает клиент. За этот кредит (включая проценты) он расплачивается, регулярно пополняя свой счет. Овердрафт на карте предназначен для покрытия «минуса» на карте на небольшие суммы.

Главными характеристиками овердрафтной карты «Сбербанка» являются следующие:

- Лимит кредита или овердрафта. Для физических лиц такой предел овердрафта установлен в диапазоне от 10 000 до 30 000 рублей. Точная сумма заранее оговаривается банком и зависит от того, насколько часто клиент пополняет свою карту и на какие суммы.

- Овердрафт, как вид микрокредита, дело не бесплатное и в «Сбербанке» установлены определенные проценты за пользование кредитными деньгами в пределах лимита. Для рублевых карточных счетов такой процент установлен в размере 16% (в годовом выражении). Для валютных счетов — 18%. Если клиент превысил пределы лимита овердрафта, т.е. ему не хватило средств в размере оговоренной суммы, то он может получить деньги сверх лимита. За это он будет вынужден заплатить более высокие проценты. Это — 33% по счетам в рублях, и 36% за счета в валюте.

- Сроки погашения кредита по овердрафту. Тут многое зависит от кредитной истории клиента и его платежеспособности. Обычно «Сбербанк» дает сроки в 1 — 2 месяца для погашения долгов по овердрафту.

Здесь следует сразу напомнить, что те деньги, которые получает клиент по овердрафтной карте, не являются кредитной линией. Это всего лишь средство подстраховать пользователя карточным счетом на случай неожиданной нехватки денег для расчета по ней.

Как получить овердрафтную карту Сбербанка

Для получения банковской карты с опцией овердрафта, клиенту нужно выполнить ряд условий, которые не сложны и мало отличаются от общепринятых. Это, прежде всего:

- иметь положительную кредитную историю — не иметь просроченных кредитов или штрафов у банка

- относительно постоянно (периодически) пополнять счет на карте — в виде перечисленной зарплаты, пенсии или других постоянных платежей.

- актуальные паспортные данные — прописка (регистрация), срок действия паспорта.

- иметь постоянную работу (не менее 6 месяцев) или пенсионные отчисления, чтобы банк был уверен, что у вас есть постоянный источник дохода или получения денег.

Здесь следует напомнить, что банк при подаче клиентом заявления на получение овердрафтной карты, очень тщательно проверяет все предоставленные данные. Поэтому нужно внимательно отнестись к тому, чтобы у банковских работников не возникло сомнений в правильности предоставленных документов и данных.

Непосредственно для оформления карты, нужно в банк представить следующие документы:

- Заявление, которое заполняется в самом банке и на их бланке;

- Паспорт или документ его заменяющий;

- Заверенную копию трудовой книжки;

- Справку о зарплате с места работы или выписки из пенсионного счета (это можно быстро сделать самому — либо через личный кабинет Пенсионного фонда РФ, либо через портал «Госуслуги»).

Сам процесс оформления и выдачи овердрафтной карты не превышает стандартного лимита времени по другим картам и обычно это не более 15 минут.

Преимущества и недостатки пользования овердрафтными картами Сбербанка

К преимуществам пользования таким удобным финансовым инструментом, как овердрафтная карта, следует отнести:

- Нет необходимости обращаться каждый раз в банк за предоставлением кредита. Кредитная сумма в пределах лимита выдается клиенту автоматически;

- Отсутствие любых форм поручительств, предоставление залога или гарантий;

- Неограниченное число продлений овердрафта при условии своевременного пополнения счета карты;

- Отсутствие дополнительных условий выдачи кредита (например, целевого использования только для покупок в определенной сети магазинов, как при стандартном кешбэке).

Среди недостатков овердрафтной карты можно отметить такие как:

- Во-первых, относительно высокая стоимость такого оперативного кредита. Но тут клиент должен понимать, что овердрафт не предназначен для постоянного пользования (как обычный кредит), а только для случаев внезапной нехватки денег.

- Во–вторых, полученные деньги по овердрафту должны быть использованы в течение одного — двух месяцев.

В заключение остается только добавить, что использование овердрафта дает возможность пользователю карты чувствовать себя защищенным в любых ситуациях. Это ситуации — когда необходимы деньги, и взять их негде, кроме как воспользоваться услугами овердрафтной карты «Сбербанка», готового прийти на помощь. Но стоит отметить, что отключить услугу после подписания договора уже невозможно. Можно лишь установить нулевой лимит овердрафта.

prodat-dolgi.ru

условия получения, использования, преимущества, лимит и недостатки

Что значит овердрафтная карта Сбербанка? Относительно счетов данного банка всегда возникает множество вопросов. Следует внимательно разобраться во всех особенностях, чтобы предоставить объективный ответ.

Что значит овердрафтная карта

Существует две основных схемы использования карт:

- Чаще всего клиент может использовать только собственные средства, которые хранятся непосредственно на его счете.

- По ряду продуктов ему предоставляется лимит для получения займа. Кредитные средства начинают расходоваться после окончания собственных, когда баланс уходит в отрицательные значения.

Вторая категория делится еще на два типа:

- Полноценная кредитная карта. Она может иметь различный лимит, а возврат средств происходит в течение продолжительного времени.

- Овердрафтная, что это такое вы подробно узнаете далее. Данный тип карты предусматривает быструю выплату.

Что означает овердрафтная карта Сбербанка

На деле, овердрафт является совмещением кредитной и дебетовой карты. По ней нельзя взять долг на продолжительное время, она подходит только для получения небольшого займа на короткий период.

Изучая овердрафтную карту Сбербанка, что это такое ответить несложно – это обычный счет, по которому можно взять займ на короткий срок. Но тут есть и несколько условий, на них следует обратить внимание в дальнейшем:

- Займ предоставляется максимум на месяц, до следующего поступления средств.

- Карта должна быть зарплатной, то есть, клиент постоянно получает на нее доходы.

- Предварительно нужно заключить соглашение с банком, чтобы он предоставил овердрафт.

- Определяется максимальный лимит, который вам готова предоставить финансовая организация.

- При поступлении средств на счет они автоматически покрывают имеющийся долг.

Овердрафт может предоставляться исключительно на зарплатную карту. Такая услуга недоступна для других счетов, вы ни при каких обстоятельствах не сможете договориться об открытии лимита для них. Можно создать обычную кредитную карту, если вам нужно пользоваться заемными средствами.

Между клиентом и банком заключается дополнительное соглашение. Он уведомляется о необходимости своевременно проводить пополнение счета, контролировать начисление выплат с места работы.

Лимит всегда определяется индивидуально для каждого клиента. Он не может превышать размер среднемесячной заработной платы. Это условие является одним из определяющих, чтобы весь долг был покрыт сразу.

Но часто лимит ниже размера заработной платы. Банк таким образом страхуется на случай, если клиенту уменьшат зарплату в этом месяце. Дополнительно организация не дает уйти в долг на весь размер доходов, чтобы на счету появился положительный баланс.

У большинства банков размер лимита составляет ½ зарплаты. Это оптимальное решение на данный момент. Но параметр всегда определяется индивидуально и может несколько отличаться.

Условия по лимиту

Получая карту с лимитом овердрафта, клиент может пользоваться кредитными средствами. Естественно, банк желает извлечь определенную выгоду, проценты за предоставление денег.

До планового начисления нового заработка действует льготная ставка – около 18 процентов. Если деньги не поступили в обозначенный срок, то этот параметр может увеличиться в два раза. Поэтому так важно своевременно покрыть долг.

При переводе работодателем доходов, из них автоматически вычисляется займ и все накопленные проценты. Счет из отрицательных значений выходит в положительные. Поэтому следует учесть данный факт и точно рассчитывать собственные расходы.

Как оформить овердрафт?

Когда вы знаете что это, можно изучить особенности оформления. Чтобы запросить лимит, вам потребуется:

- Иметь на последнем месте стаж не менее полугода.

- Важна положительная кредитная история. Если у вас есть задолженности и просрочки по займам, то банк может отказать в обращении.

- Важно регулярное поступление средств на зарплатную карту.

- Наличие прописки в конкретном городе не является обязательным требованием. Сбербанк имеет огромную сеть офисов и присутствует по всей России.

- При наличии кредитной нагрузки есть вероятность получить отказ от специалистов. Решение принимается в индивидуальном порядке с учетом текущей ситуации и уровня платежеспособности.

Что выполнить оформление?

- Если вы зарплатный клиент Сбербанка, то можно сразу прийти в отделение.

- Возьмите билет в электронной очереди, указав причину обращения.

- Дождитесь, пока система вызовет вас в соответствующее окно.

- Предоставьте документы.

- Сотрудник проверит данные.

- Зарплатным клиентам необязательно предоставлять справку о зарплате. Специалисты могут самостоятельно просмотреть размер поступлений, после принять решение о доступном лимите. Но лучше связаться с контактным центром, чтобы уточнить условия заранее.

- В случае одобрения, вам будет открыт овердрафт и названа максимальная сумма для займа.

Как взять в долг по овердрафтной карте?

Получить займ невероятно легко, процесс не отличается от кредитной карточки. Вам достаточно платить за покупки и расходовать средства. Когда деньги на счете закончатся, начнет автоматически использоваться лимит.

После достижения максимального размера овердрафта, вы больше не сможете платить картой, операции не будут проходить. При приходе заработка из него вычитается задолженность и баланс становится положительным.

Расходовать средства необходимо с умом, учитывая, что вы занимаете у себя деньги в следующем месяце и ваш баланс при поступлении зарплаты будет ниже, чем обычно. Поэтому проявите ответственность при использовании карточки.

Стоит ли оформлять овердрафт?

Для начала перечислим преимущества подобного варианта в 2018 году:

- Можно быстро получить в долг у банка небольшую сумму.

- Вам не придется каждый раз обращаться в отделение за потребительским кредитом, когда у вас в руках простой инструмент для этой цели.

- Процесс получения денег в долг очень прост, достаточно оплатить покупку или снять наличные в банкомате.

- Задолженность будет погашена автоматически при поступлении зарплаты.

- Лимит всегда остается прежним, вы сможете пользоваться им постоянно.

- Не нужно иметь целевое назначение по займу.

- Вся процедура первичного оформления занимает минимальное количество времени.

Недостатком является не такая маленькая процентная ставка, которая составляет минимум 18 годовых. Учитывая, что вы получаете займ на короткий срок, реальные потери будут минимальными. В целом, овердрафтная карта является простым и удобным инструментом, который пригодится вам.

kakperevesti.online

Овердрафтная карта Сбербанка - что это такое, преимущества использования credit-me

Иногда у клиентов банка на счету бывает нулевой или отрицательный баланс, и в этот момент возникает острая необходимость совершить платеж или покупку. Для этих целей банковские учреждения предусматривают особый тип пластиковой карточки – овердрафтный. В этой статье мы подробней расскажем вам о том, что такое овердрафтная карта Сбербанка, какие у нее условия, необходимая документация для открытия, а также о преимуществах и недостатках данной возможности.

Что это такое

Овердрафтная карта Сбербанка является особой возможностью клиента расходовать больше средств, чем могут предоставить платежные возможности его индивидуального счета. Это позволяет производить оплату услуг или покупок, имея на балансе отрицательное значение. Такие ситуации обычно возникают нечасто, если пользователь внимательно следит за состоянием своего счета. Однако пренебрежение к своим расходам может привести к тому, что определенный момент нужно будет произвести транзакцию, а на балансе средств нет.

Именно в таких ситуациях проблему может решить овердрафт. Владелец особой карты производит расчет при необходимости, а затем в определенные сроки возвращает нужную сумму обратно банку. Услуга представляет собою специфический микрокредит на непродолжительное время. Это удобно, если клиенту понадобилась некоторая сумма сейчас, а у него физически нет возможности найти наличные денежные средства.

Лимит и проценты

Карта с овердрафтом Сбербанка предоставляется клиентам с выгодными условиями. Владелец пользуется денежными средствами банка, поэтому на счету должен регулярно перекрываться отрицательный баланс. Как только на карточку будут заведены деньги, они будут восполнять недостающую сумму, и счет не будет иметь задолженности (при достаточной сумме).

Финансовая услуга предоставляется банковским учреждением под определенный процент. Конечно же, есть и ограничения по возможным тратам с овердрафтной карты, чтобы клиент не превысил допустимую границу.

Лимит – сумма, перерасход которой клиент не может превысить. Обычно для каждого пользователя он находится в рамках от 1 рубля до 30 тысяч рублей. Банковское учреждение может самостоятельно при необходимости изменять лимиты. Чтобы узнать текущий лимит, можно обратиться в отделение Сбербанка или узнать информацию онлайн на официальном сайте. Ограничения могут быть изменены в индивидуальном порядке. Это будет зависеть не только от репутации клиента, но и от его платежных способностей. Если банк проводит изменения данной услуги (лимита или процентной ставки), тогда он должен предупредить пользователя о новых условиях.

При использовании овердрафта нужно учесть допустимый процент трат. Он имеет незначительное различие в зависимости от валюты на кредитной карте. При задолженности в рублях она составляет 18%, в долларах или евро – 16%.

Если клиент превышает допустимый процент, тогда процентная ставка начисляется в размерах 36 и 33% соответственно. Чтобы не допустить переплату, следует регулярно погашать текущую задолженность.

Овердрафтная карта Сбербанка имеет ограничение по срокам погашения денежных средств, что очень важно для клиента. Долг необходимо погасить до конца следующего месяца. Это значит, что у пользователя есть 30 дней и остаток текущего месяца.

Как взять овердрафт в банке

Для того чтобы оформить в Сбербанке овердрафт и пользоваться предложением для оплаты услуг и товаров, необходимо соответствовать ряду определенных требований.

Обязательными условиями является совершеннолетие клиента. Возраст должен быть трудоспособным. Необходимо также подтверждение постоянного места работы и регистрация на территории, где работает представительство банковского учреждения.

Наиболее простой способ сделать подключение услуги овердрафта – оформить карту для получения заработной платы через Сбербанк. Предложение может быть активировано во время оформления пластиковой карточки, куда будет начисляться зарплата от организации.

Сейчас есть возможность провести подключение при помощи специального приложения Сбербанка. Вы сможете найти соответствующий раздел на официальном сайте юридического банка.

Необходимые документы и оформление

Оформление овердрафта требует нескольких документов для активации услуги. При наличии обычной дебетовой карты клиенту необходимо будет предоставить свой паспорт, трудовую книжку и подать заявление на получение услуги. Но также нужно будет предоставить справку о доходах за последние полгода. Получить такую выписку можно в бухгалтерии организации, где работает клиент банка.

Если бумаги в порядке, то процедура не займет больше 15-20 минут. Получить карту нужно лично в отделении Сбербанка в вашем населенном пункте.

Преимущества и недостатки

В заключение хотелось бы поговорить о достоинствах и недостатках использования такой программы. Безусловно, это очень удобно, когда вам требуется небольшая сумма до зарплаты и можно не брать в долг у друзей. При погашении долга сроки обнуляются, и при следующей острой необходимости в средствах вы вновь сможете их позаимствовать. Если вы твердо уверены в своей платежеспособности, то можно брать суммы, на уровне обычного потребительского кредита без лишних проблем.

Но также есть и некоторые недостатки услуги. У владельца постоянно есть соблазн потратить деньги. Для некоторых людей это может стать проблемой, так как они не способны контролировать свои денежные расходы. Соответственно, у них через время появится большая задолженность перед банковским учреждением. В результате клиент попадает в финансовую кабалу.

В некоторых случаях установленный лимит способен положительно влиять на траты клиента, предупредив рост задолженности.

Поделиться с друзьями:

credit-me.ru