Оплата с помощью карт VISA, MasterCard, American Express, МИР. Оплата по карте виза

Оплата по банковским картам VISA/MASTERCARD

Оплата по банковским картам VISA

К оплате принимаются все виды платежных карточек VISA, за исключением Visa Electron. В большинстве случаев карта Visa Electron не применима для оплаты через интернет, за исключением карт, выпущенных отдельными банками. О возможность оплаты картой Visa Electron вам нужно выяснять у банка-эмитента вашей карты.

Оплата по кредитным картам MasterCard

На сайте к оплате принимаются все виды MasterCard, за исключением Maestro.

Что нужно знать:

- номер вашей кредитной карты;

- cрок окончания действия вашей кредитной карты, месяц/год;

- CVV код для карт Visa / CVC код для Master Card:

3 последние цифры на полосе для подписи на обороте карты.

Если на вашей карте код CVC / CVV отсутствует, то, возможно, карта не пригодна для CNP транзакций (т.е. таких транзакций, при которых сама карта не присутствует, а используются её реквизиты), и вам следует обратиться в банк для получения подробной информации

ОПЛАТА ЗАКАЗОВ БАНКОВСКИМИ КАРТАМИ

Как оплатить банковской картой.

Для оплаты (ввода реквизитов Вашей карты) Вы будете перенаправлены на платежный шлюз ПАО СБЕРБАНК. Соединение с платежным шлюзом и передача информации осуществляется в защищенном режиме с использованием протокола шифрования SSL.

В случае если Ваш банк поддерживает технологию безопасного проведения интернет-платежей Verified By Visa или MasterCard SecureCode для проведения платежа также может потребоваться ввод специального пароля. Настоящий сайт поддерживает 256-битное шифрование. Конфиденциальность сообщаемой персональной информации обеспечивается ПАО СБЕРБАНК.

Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных систем МИР, Visa Int. и MasterCard Europe Sprl.

Если Банк-Эмитент вашей пластиковой карты поддерживает технологию безопасного проведения интернет-платежей Verified By VISA, MasterCard SecureCode или МИР, будьте готовы указать специальный пароль, необходимый для успешной оплаты. Способы и возможность получения пароля для совершения интернет-платежа Вы можете уточнить в банке, выпустившем Вашу карту.

При выборе формы оплаты с помощью банковской карты проведение платежа по заказу производится непосредственно после оформления заказа на страничке его подтверждения. После оформлеия заказа, Вы должны нажать на кнопку «Оплатить заказ», при этом система переведёт Вас на страницу авторизационного сервера Сбербанка, где Вам будет предложено ввести данные пластиковой карты, инициировать ее авторизацию, после чего вы сможете вернуться в наш магазин кликом по кнопке “Вернуться в магазин”. После возвращения в наш магазин, система уведомит Вас о результатах авторизации.

До получения успешного подтверждения платежа Ваш заказ будет находиться в режиме ожидания, после пяти дней ожидания получения оплаты заказ будет автоматически аннулирован. После успешного подтверждения платежа Ваш заказ будет переведен в режим доставки по указанному адресу. В случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

На оформление платежа Сбербанком выделяется 20 минут, поэтому, пожалуйста, приготовьте Вашу пластиковую карту заранее. Если Вам не хватит выделенного на оплату времени или в случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

www.xenonshop.ru

Банковские операции при расчетах банковской картой

СОДЕРЖАНИЕ:

ссылки для быстрого переходаНе нашли нужную информацию?

Операции проводящиеся при оплате банковской картой

В этой заметке разбираются операции проводимые банками и платежной системой при оплате покупок и услуг банковской картой, а также рассматривается вопрос конвертации валют платежными системами при расчетах картой.

При работе с банковской картой происходит несколько стандартных банковских операций, иногда включающих одну или несколько конвертаций валют из одной в другую.

За каждую конвертацию вы платите дополнительно, поэтому, в идеале, чем меньше конвертаций валюты производится при расчете картой, тем лучше (дешевле) это для вас.

Кроме того, при оплате покупок и услуг за рубежом, банки (не все) взимают дополнительную плату за трансграничные платежи. Все эти вопросы рассматриваются в этой заметке.

Стороны участвующие в расчетах при оплате банковской картой

Для понимания ситуации придется немного погрузиться в банковские термины, но это не страшно. В конце концов представлять как работает ваша карта при оплате ею чего-нибудь, достаточно полезно.

При проведении любой платежной операции по банковской карте, в ней участвуют (кроме покупателя и продавца) еще как минимум три стороны: банк-эквайрер, банк-эмитент, и платежная система.

Причем, банк-эквайрер и банк-эмитент в некоторых случаях могут быть одним и тем же банком.

В общем случае, схема операций при использовании банковской карты для расчетов выглядит так:

Терминал — Эквайрер — Платежная система — Эмитент — ваш счет.

Терминал — это то, куда вы суете свою карту, чтобы рассчитаться за покупку или услугу.

Терминал установлен на торговой точке (в гостинце, в кассе музея, в метро и т.п.). Также, в роли терминала может выступать и банкомат (это если вы решили снять наличные).

Собственно, терминал высылает запрос на авторизацию (разрешение на совершение операции) в ваш банк. Посредниками в этой цепочке работают банк-эквайрер и платежная система.

Эквайрер — это банк, который проводит операцию по вашей карте в той стране, в которой выполняется операция (т.е. по сути, это местный банк который обслуживает терминал, который вы используете для оплаты чего-нибудь, или, если речь идет о снятии наличных, то банкомат).

Платежная система — это посредник при расчетах между банками. Наиболее известные международные платежные системы, это «Visa» и «Mastercard» (две крупнейшие), но на самом деле, их несколько больше.

Это и «American Express», и «Dinners Club», и китайская «JBC», есть и другие, менее популярные.

Платежные системы могут быть и местными (национальными). К таким системам, например, относится и российская платежная система «Мир». Национальные платежные системы работают в пределах одной страны.

Также к платежным системам относятся и системы PayPal, Яндекс-деньги, Qiwi и многие-многие другие (их очень много), но эти системы — это уже несколько другая история.

Эмитент — это банк, который выпустил (эмитировал) вашу карту и в котором у вас, очевидно, открыт счет, на котором хранятся ваши деньги.

С какой платежной системой ваш банк работает (заключил договор) — карту той платежной системы он и выпустит, и выдаст вам.

Иногда, банки работают и с несколькими платежными системами. Выбор банка и, соответственно, платежной системы, к которой будет привязана ваша карта, находится целиком на вашем усмотрении.

Какие операции проводятся при оплате банковской картой

После того, как вы вставили карту в терминал и ввели ПИН-код (если необходимо), терминал передает запрос на авторизацию (разрешение на выполнение операции) в свой банк (эквайрер).

Эквайрер обрабатывает запрос и передает его платежной системе, к которой привязана карта. Разумеется, и терминал, и банк-эквайрер работают в валюте той страны, на территории которой проводится операция.

Платежные системы работают в так называемых «валютах биллинга». Валюта биллинга — это валюта, в которой производит расчеты платежная система, причем, для каждой системы может быть установлена своя валюта для выполнения расчетов.

Платежная система, пересчитав запрос эквайрера из его местной валюты в валюту своего биллинга, передает его эмитенту (банку выпустившему карту) в валюте биллинга, вместе с запросом авторизации.

Здесь происходит первая конвертация валюты, которая выполняется по курсу платежной системы (пересчет суммы оплаты из валюты той страны, где она проводится, в валюту биллинга).

По картам VISA — валюта биллинга всегда доллар США.

По картам MasterCard — валютой биллинга является евро (при покупках в еврозоне), в остальных странах, также доллар США.

Но, если вы совершаете операцию по карте в стране, где эта карта была выпущена (например, рассчитываетесь рублевой картой за покупку в России), то валюта биллинга приравнивается к национальной валюте (т.е. это будет рубль).

Таким образом, вы за лишнюю конвертацию не платите, хотя она все равно происходит (но все расходы по конвертации из валюты биллинга платежной системы в валюту вашего счета несет ваш банк).

Запрос авторизации может содержать данные ПИН, которые эмитент может проверить и удостовериться, что лицо, осуществляющее операцию, является правомочным держателем карты.

Коды в запросе авторизации также содержат прочую информацию: место проведения операции, информация о банке-эквайрере, информация о том, были ли данные карты считаны с помощью магнитной ленты или с чипа, или введены в терминал вручную, переданы по мобильному телефону и т.п.

Получив запрос авторизации, банк-эмитент проверяет достаточность средств на счете, необходимых для осуществления запрошенной операции (т.е. на вашем счете).

Банк также имеет возможность сравнить запрос авторизации с другими запросами авторизации по этой же карте и, таким образом, определить вероятность того, что операция является мошеннической.

Кстати, именно поэтому, рекомендуется предупреждать свой банк, когда вы едете в другую страну — чтобы у системы не возникало вопросов и подозрений в мошенничестве.

Например, если система безопасности банка определит, что вчера (и позавчера, и месяц назад) покупки по этой карте производились в Москве, а сегодня запрос авторизации на выполнение операции по этой карте поступил из Португалии, то у банка могут возникнуть подозрения на мошенничество (что данные карты были украдены), и карта может быть автоматически заблокирована.

На основании проведенной оценки возможности держателя карты (вас) оплатить операцию, банк-эмитент либо авторизует (одобряет) запрос на выполнение операции, либо отклоняет его.

Если ваш банк одобряет запрос авторизации, ваша карта может использоваться для завершения операции на одобренную сумму, то есть, терминал распечатает вам чек об оплате покупки, или выдаст наличные, если речь идет о банкомате.

После одобрения запроса на авторизацию для проведения операции, ваш банк заморозит сумму операции на вашем счете, а после получения подтверждения об успешном завершении операции, спишет эту сумму с вашего счета (с учетом всех комиссий, накруток и так далее).

После чего, ваш банк переведет эту сумму списанную с вашего счете через клиринговую систему банку-эквайреру и платежной системе (то есть, банки рассчитаются и между собой, и с платежной системой).

Обратите внимание, что реальное списание денег с вашего счета, не происходит в момент совершения вами покупки.

Покупка вами совершается (чек распечатывается или деньги выдаются) сразу после одобрения вашим банком запроса авторизации.

Если ваш банк авторизовал ваш запрос (=дал гарантию того, что операция будет оплачена), то запрашиваемая вами операция по вашей карте будет завершена, под гарантию вашего банка.

А вот деньги с вашего счета будут списаны только после получения вашим банком подтверждения об успешном завершении операции.

Это может произойти как почти одновременно с одобрением вашим банком запроса авторизации (что чаще всего и происходит, если вы находитесь, например, в России, и рассчитываетесь рублевой картой в российском магазине), так и, возможно, через несколько дней после него (если вы находитесь за границей).

Причем, при списании денег с вашего счета, банк производит вторую конвертацию валюты из валюты биллинга платежной системы (в которой поступил запрос), в валюту вашего счета по своему внутреннему курсу на день списания средств.

То есть, например, вы покупаете что-то в одной из стран Европы сегодня ровно за 100 евро. Прикидываете сумму по курсу на сегодня, допустим, это 7000 рублей.

Но ваш банк может получить подтверждение об успешном завершении операции через три дня или даже через пять, например.

И когда он будет производить списание средств, он произведет пересчет рублей в евро по тому курсу, который будет установлен на день фактического списания средств.

То есть, если курс евро будет 72 рубля за евро, он спишет у вас не 7000 рублей (как вы рассчитывали), а 7200 рублей, если курс будет 68 рублей за евро, то он спишет с вашего счета 6800 рублей.

Плюс, разумеется, банк возьмет комиссию за конвертацию и за трансграничный платеж (если она предусмотрена в этом банке).

Кстати, внутренний курс банка для таких расчетов отличается от того курса, по которому он продает наличную валюту, и отличается в лучшую сторону.

Если валюта биллинга совпадает с валютой вашего счета, то конвертация, понятно, не производится.

В общем случае, схема конвертаций работает так, как указано на схеме ниже:

Некоторые примечания к таблице.

- Общая схема читается так (определения даны выше): «Банк эквайрер – Платежная система – Банк эмитент»

- Таблица отражает только число конвертаций и не учитывает другие возможные сборы.

- Ваши потери происходят при конвертации из одной валюты в другую. Например, в схеме «RUB – RUB – EUR» — плата будет взиматься только один раз, за перевод рублей в евро на третьем этапе. А в схеме «EUR — USD — RUB» — два раза: за конвертацию евро в доллары, и долларов в рубли.

- Кроме этих потерь (на конвертацию), возможны еще дополнительные платежи банкам (эквайреру и эмитенту): за трансграничную операцию, за использование банкомата чужого банка и т.п.

Дополнительные платежи при расчете банковской картой

Кроме комиссий за конвертацию, во многих (но не во всех) банках существует, так называемая, комиссия за трансграничные операции.

Такая комиссия возникает когда вы делаете покупку по рублевой карте в иностранном магазине или снимаете деньги в банкомате за рубежом, словом, при любых транзакциях в иностранной валюте.

Например, в «Сбербанке» (на момент написания заметки) комиссия по классическим картам составляла 1,5%, в «Альфа банке» — 1,7%, «ВТБ24» возьмет 2% по картам Visa (при платежах в валюте, отличной от доллара) и 0% по картам MasterCard.

В банках «Ренессанс-кредит» и «Тинькофф» — по картам MasterCard такая комиссия отсутствует. В общем, комиссия банка — величина переменная, если вас интересуют конкретные цифры — стоит обратиться в свой банк.

И в общем, вопросом платы за трансграничные платежи, а также размером комиссии за снятие наличных в банкомате чужого банка, интересуйтесь в своем конкретном банке (причем, поинтересуйтесь заранее, до заказа и выпуска карты, если у вас ее еще нет).

Также, поинтересуйтесь курсом, по которому производится конвертация валюты при расчетах по банковской карте.

Пересчет валют платежными системами «Mastercard» и «Visa» при оплате банковской картой

Платежная система производит пересчет валют по своему внутреннему курсу, который, впрочем, достаточно близок к курсу центрального банка той страны, чью валюту пересчитывают в доллары или евро.

Платежные системы получают основную прибыль за счет массовости проводимых операций. Например, только по платежной системе «Виза», в день совершается операций на общую сумму порядка 4 млрд. долларов.

Вот и посчитайте, сколько можно «снять денег», если с каждого проводимого через систему доллара, взять хотя бы по одной десятой цента, и это, напоминаю, в день.

Официальные курсы, по которым производится пересчет, можно посчитать на сайтах этих платежных систем: «Виза» (для карт выпущенных европейскими банками), «Мастеркард» (по ссылкам представлены калькуляторы этих систем, для расчета проводимых платежей).

Общий смысл использования калькуляторов таков: вы выбираете валюту своего счета, валюту транзакции (платежа), сумму платежа, и получаете ответ: сколько денег спишут с вашего счета за проведение этой транзакции.

Уточнение: калькуляторы считают, сколько денег спишет именно платежная система, с учетом своего внутреннего курса и своих наценок.

Все банковские наценки можно учесть, введя дополнительный процент для конкретного (вашего) банка в специальное поле предусмотренное для этого, поскольку они (наценки) разные для каждого банка.

Поскольку мы ездим по Европе, то давайте на практическом примере посмотрим, почему в Европу лучше (предпочтительнее) ездить с картой платежной системы «Мастеркард», нежели с «Визой».

Но скажу сразу, фактически разница, что называется «копеечная», хотя это уже кому как посмотреть, (каждый сам решает).

Условия задачи: счет карты в рублях, вы рассчитываетесь ей за транзакцию (покупку) в евро. Дата операции — 25 апреля 2017 года. Официальный курс рубля к евро от ЦБ РФ на эту дату составлял 60,8461 рубля за евро:

Задача: Определить, сколько рублей (без учета банковской комиссии) возьмет с вас платежная система за операцию транзакции (оплате покупки) стоимостью в 1 евро?

Решение: Платежная система «Виза» (если карту «Виза» эмитировал европейский банк), возьмет с вас 61,7947 рубля:

Платежная система «Мастеркард», возьмет с вас 61,0509 рубля:

Нетрудно посчитать, что в случае, если вы используете в Европе рублевую карту «Виза», вы переплатите платежной системе 1,55% от суммы транзакции, а если вы используете рублевую «Мастеркард», то вы переплатите системе 0,33% от суммы.

Выражая все в абсолютных величинах, на каждую потраченную 1000 евро в Европе при расчете картой, вы заплатите лишних 15,5 евро если используете рублевую «Визу» и лишних 3,3 евро, если используете рублевую «Мастеркард» (заплатите платежной системе, накрутки банка, учитывайте отдельно).

Переплата, конечно, «копеечная» в любом случае, но чисто математически — в Европу лучше ехать с «Мастеркард», если ваш счет в рублях.

Если счет карты в евро — то выбор платежной системы не имеет значения, плата за операции платежной системой с вас взиматься не будет (с вашего банка будет, но это — не ваши проблемы).

«Виза» в таком случае берет больше денег, потому что при расчете по ней, производится одна лишняя конвертация валюты.

При совершении покупки в зоне евро (если карта у вас в рублях), цепочка конвертаций при выполнении операции по рублевой карте «Виза» выглядит так: «евро — доллар — рубль».

Если вы используете «Мастеркард», то цепочка выглядит так: «евро — евро — рубль» — то есть, содержит на одну конвертацию меньше. Отсюда — и меньшие затраты.

* * * * *

На этом, эту краткую заметку посвященную общим принципам работы банковских карт, а также особенностям расчетов по ним за границей (когда валюта страны, в которой производится операция, валюта биллинга и валюта счета карты различаются, я закончу.

СВЯЗАННЫЕ ЗАМЕТКИ:

krass56.ru

Оплата по банковским картам VISA

Оплата банковскими картами осуществляется после проверки заказа менеджером интернет-магазина.

Оплата по банковским картам VISA

К оплате принимаются все виды платежных карточек VISA, за исключением Visa Electron. В большинстве случаев карта Visa Electron не применима для оплаты через интернет, за исключением карт, выпущенных отдельными банками. О возможность оплаты картой Visa Electron вам нужно выяснять у банка-эмитента вашей карты.

Оплата по кредитным картам MasterCard

На сайте к оплате принимаются все виды MasterCard, за исключением Maestro.

Что нужно знать:

- номер вашей кредитной карты;

- cрок окончания действия вашей кредитной карты, месяц/год;

- CVV код для карт Visa / CVC код для Master Card:

- 3 последние цифры на полосе для подписи на обороте карты.

Если на вашей карте код CVC / CVV отсутствует, то, возможно, карта не пригодна для CNP транзакций (т.е. таких транзакций, при которых сама карта не присутствует, а используются её реквизиты), и вам следует обратиться в банк для получения подробной информации.

Оплата через Сбербанк

Оплата заказов через СБЕРБАНК осуществляется после проверки заказа менеджером интернет-магазина.Чтобы оплатить заказ, необходимо распечатать квитанцию об оплате с сайта магазина.Предупреждаем Вас, что СБЕРБАНК взымает комиссию за услугу оплаты.

Как оплатить банковской картой.

По кнопке "Перейти на сайт платежной системы СБЕРБАНК" Вы будете перенаправлены на платежный шлюз ОАО "Сбербанк России", где Вы сможете указать реквизиты Вашей банковской карты*. Соединение с платежным шлюзом и передача параметров Вашей пластиковой карты осуществляется в защищенном режиме с использованием 128-битного протокола шифрования SSL.

Если Банк-Эмитент вашей пластиковой карты поддерживает технологию безопасного проведения интернет-платежей Verified By VISA или MasterCard SecureCode, будьте готовы указать специальный пароль, необходимый для успешной оплаты. Способы и возможность получения пароля для совершения интернет-платежа Вы можете уточнить в банке, выпустившем Вашу карту.

При выборе формы оплаты с помощью банковской карты проведение платежа по заказу производится непосредственно после подтверждения его менеджером. После подтверждения заказа менеджером, Вы должны будете зайти в личный кабинет вашего заказа (по 20-значному уникальному номеру заказа, полученному при оформлении) и нажать на кнопку «Оплата банковской картой», при этом система переведёт Вас на страницу авторизационного сервера Сбербанка, где Вам будет предложено ввести данные пластиковой карты, инициировать ее авторизацию, после чего вы сможете вернуться в наш магазин кликом по кнопке "Вернуться в магазин". После возвращения в наш магазин, система уведомит Вас о результатах авторизации. До получения успешного подтверждения платежа Ваш заказ будет находиться в режиме ожидания, после пяти дней ожидания получения оплаты заказ будет автоматически аннулирован. После успешного подтверждения платежа Ваш заказ будет переведен в режим доставки по указанному адресу. В случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

На оформление платежа Сбербанком выделяется 20 минут, поэтому, пожалуйста, приготовьте Вашу пластиковую карту заранее. Если Вам не хватит выделенного на оплату времени или в случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

* Конфиденциальность сообщаемой персональной информации обеспечивается ОАО "Сбербанк России". Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных систем Visa Int. и MasterCard Europe Sprl.

Отмена заказа

При удалении товаров из оплаченного заказа или при аннулировании заказа целиком Вы можете заказать другой товар на такую же сумму, либо полностью вернуть всю сумму на карту с помощью Вашего менеджера.

Доставка и выдача заказа, оплаченного пластиковой картой.

Доставка или выдача при самовывозе товара, оплаченного пластиковой картой, осуществляется со дня зачисления денег на наш счет.

Частные покупатели для получения товара должны предъявить паспорт владельца пластиковой карты, по которой производилась оплата заказа.

Представитель юридического лица должен иметь доверенность с печатью от компании-плательщика или саму печать.

folien.ru

Оплата по банковским картам VISA

К оплате принимаются все виды платежных карточек VISA, за исключением Visa Electron. В большинстве случаев карта Visa Electron не применима для оплаты через интернет, за исключением карт, выпущенных отдельными банками. О возможность оплаты картой Visa Electron вам нужно выяснять у банка-эмитента вашей карты.

Оплата по кредитным картам MasterCard

На сайте к оплате принимаются все виды MasterCard.

Что нужно знать:

номер вашей кредитной карты;

cрок окончания действия вашей кредитной карты, месяц/год;

CVV код для карт Visa / CVC код для Master Card: 3 последние цифры на полосе для подписи на обороте карты.

Если на вашей карте код CVC / CVV отсутствует, то, возможно, карта не пригодна для CNP транзакций (т.е. таких транзакций, при которых сама карта не присутствует, а используются её реквизиты), и вам следует обратиться в банк для получения подробной информации.

ОПЛАТА ЗАКАЗОВ ЧЕРЕЗ СБЕРБАНК

Оплата заказов через СБЕРБАНК осуществляется после проверки заказа менеджером интернет-магазина. Чтобы оплатить заказ, необходимо распечатать квитанцию об оплате.

Предупреждаем Вас, что СБЕРБАНК взымает комиссию за услугу оплаты.

ОПЛАТА ЗАКАЗОВ БАНКОВСКИМИ КАРТАМИ СБЕРБАНКА

Как оплатить банковской картой.

По кнопке "Перейти на сайт платежной системы СБЕРБАНК" Вы будете перенаправлены на

платежный шлюз ПАО "Сбербанк России", где Вы сможете указать реквизиты Вашей банковской карты*. Соединение с платежным шлюзом и передача параметров Вашей пластиковой карты осуществляется в защищенном режиме с использованием 128-битного протокола шифрования SSL.

Если Банк-Эмитент вашей пластиковой карты поддерживает технологию безопасного проведения интернет-платежей Verified By VISA или MasterCard SecureCode, будьте готовы указать специальный пароль, необходимый для успешной оплаты. Способы и возможность получения пароля для совершения интернет-платежа Вы можете уточнить в банке, выпустившем Вашу карту.

При выборе формы оплаты с помощью банковской карты проведение платежа по заказу производится непосредственно после подтверждения его менеджером. После подтверждения заказа менеджером, Вы должны будете зайти в личный кабинет вашего заказа (по 20-значному уникальному номеру заказа, полученному при оформлении) и нажать на кнопку «Оплата банковской картой», при этом система переведёт Вас на страницу авторизационного сервера Сбербанка, где Вам будет предложено ввести данные пластиковой карты, инициировать ее авторизацию, после чего вы сможете вернуться в наш магазин кликом по кнопке "Вернуться в магазин". После возвращения в наш магазин, система уведомит Вас о результатах авторизации.

До получения успешного подтверждения платежа Ваш заказ будет находиться в режиме ожидания, после пяти дней ожидания получения оплаты заказ будет автоматически аннулирован. После успешного подтверждения платежа Ваш заказ будет переведен в режим доставки по указанному адресу. В случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

На оформление платежа Сбербанком выделяется 20 минут, поэтому, пожалуйста, приготовьте Вашу пластиковую карту заранее. Если Вам не хватит выделенного на оплату времени или в случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

*Конфиденциальность сообщаемой персональной информации обеспечивается ПАО "Сбербанк России". Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных системVisa Int. и MasterCard Europe Sprl.

Отмена заказа

При удалении товаров из оплаченного заказа или при аннулировании заказа целиком Вы можете заказать другой товар на такую же сумму, либо полностью вернуть всю сумму на карту с помощью Вашего менеджера.

Доставка и выдача заказа, оплаченного пластиковй картой.

Заказ, оплаченный пластиковой картой, принимается в работу со дня зачисления денег на наш счет.

Частные покупатели для получения товара должны предъявить паспорт владельца пластиковой карты, по которой производилась оплата заказа.

Представитель юридического лица должен иметь доверенность с печатью от компании- плательщика или саму печать.

© 2020

ИП Гладышев Максим Владимирович

ИНН 362502833373

Воронежская обл., Рамонский район, п.Рамонь

+7 (920) 424-87-77, +7 (920) 227-42-65

smnt.info

Оплата с помощью карт VISA, MasterCard, American Express, МИР - платежные системы для сайтов и услуг Platron | Platron - сервис приёма онлайн платежей и массовые выплаты

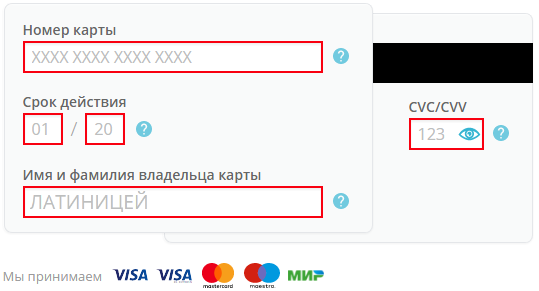

Простой и безопасный способ оплачивать товары и услуги по всему миру. При оплате информация передается в зашифрованном виде по протоколу TLS и сохраняются только на специализированном сервере платежной системы. Таким образом, интернет-магазин не имеет доступа к Вашим платежным данным.Шаг 1. При выборе формы оплаты картой Вы будете переадресованы на страницу, где будет отображена информация о заказе, а также поля для заполнения данных карты. Введите номер карты (16 цифр без пробелов), срок действия (месяц и год), имя и фамилию владельца карты латиницей (как указано на карте):

Введите верификационный номер карты (CVV для VISA или CVC для MasterCard или Batch-код для American Express): Верификационный номер карты — это три цифры, находящиеся на обратной стороне карты (для карт VISA и MasterCard) и 4 цифры, находящиеся на лицевой стороне карты (для карт American Express):

ВНИМАНИЕ! Для осуществления платежа потребуется указать данные Вашей банковской карты (ПИН-КОД не требуется) – все необходимые данные имеются на самой карте. Передача этих сведений производится с соблюдением всех необходимых мер безопасности. Данные будут сообщены только на авторизационный сервер Банка по защищенному каналу (протокол TSL).

Шаг 2.

Проверьте внесенные данные и нажмите кнопку «Оплатить картой»:

Шаг 3. Если данные указаны верно, в большинстве случаев Вы будете перенаправлены на сайт банка-эмитента (банка, выпустившего карту) для подтверждения оплаты. Вам необходимо будет ввести одноразовый код подтверждения платежа (т.е. Ваша карта должна поддерживать технологию 3DSecure — систему подтверждения платежей). Пример страницы для ввода кода:

Оплата произойдет в течение нескольких секунд. Примечание: При платеже с валютного счета будет произведена конвертация в рубли по курсу банка-эмитента на момент оплаты. При наличии вопросов, связанных с проведением платежа, обращайтесь по e-mail [email protected] или в любое время суток по телефону +7 495 983 32 79.

front.platron.ru

С пластиком за границу или оплата банковскими картами в "неродной" валюте

Учитывая подлянку от Альфа-банка, который с 27.06.2020 ввел 1.7% комиссию за трансграничный платеж и для Mastercard, решил обновить статью двухлетней давности. Добавил пункт со своим выбором. Да и остальную информацию надо бы уточнить и освежить.Как более выгодно оплачивать нерублевые покупки пластиком, и как частный случай - как выгоднее путешествовать с картой?

Определения, которые понадобятся:

Платежная система (ПС) - Visa, Mastercard и другие. Основная организация, которая при процессинге платежей является мостом между продавцом и вами и через которую проходят все платежи, сделанные при помощи пластиковой карты. Она же устанавливает основные правила процессинга.

Валюта счета - валюта счета с вашими деньгами, к которому привязана карта.

Валюта расчета с банком - валюта, которой оперирует платежная система (Visa или Mastercard) для проведения конкретной операции с банком.

Валюта операции - валюта, в которой вы оплачиваете покупку или снимаете деньги в банкомате. Например, в Таиланде в банкомате снимаете баты, значит валюта операции - баты.

Эмитент - банк или организация, которая выпустила вашу карту и осуществляет процессинг операций с вашей стороны.

Эквайер - банк или организация, которая осуществляет процессинг (прохождение) операций по пластиковым картам в точке вашей покупки, то есть финансовая организация со стороны продавца.

OIF, ISA, CBF - Optional Issue Fee, International Service Assessment,Cross Border Fee. Первые две относятся к Visa, последняя - к Mastercard.Комиссии, взымаемые платежными системами за осуществление трансграничных платежей (когда эквайер и эмитент юридически зарегистрированы в разных странах или валюта операции отлична от национальной валюты эмитента) и за конвертацию из валюты платежа в валюту расчетов с банком. Также до июля 2010 года существовала комиссия CCA (currency conversion assessment) - комиссия мастера за конвертацию, но на данный момент у этой ПС осталась только CBF, которая включает в себя все комиссии за трансграничный платеж.Более проще - вышеуказанные комиссии взимаются за совершение операции в валюте, отличной от валюты расчета с банком. Напрямую на клиента они не должны перекладываться, но о них стоит знать. Банк обычно сам назначает свой тариф за "трансграничные" платежи, размер которого зависит от размера вышеперечисленных комиссий. Иногда эти издержки банк закладывает не в виде отдельных комиссий, а в свой курс конвертации из валюты расчетов с ПС в валюту счета. А иногда, как в той же Альфе, эти комиссии в тарифах и официальных документах не отражены и скрываются за размытой фразой "конвертация ПС происходит по правилам ПС". В этом случае узнавать приходится через консультантов банков на сторонних порталах. Важно знать, что по правилам ПС банк обязан детально раскрыть все комиссии, область применимости комиссий и процесс конвертации при осуществлении трансграничных платежей. Никаких "обращайтесь в ПС за информацией". У клиентов банка договор с банком, а не с ПС.Еще есть комиссия эмитента, взымаемая с эквайера за проведенную операцию, которая в конечном счете перекладывается на торговую точку. По правилам платежных систем эту комиссию запрещено перекладывать на покупателя. В некоторых странах этот запрет законодательно отменен, но в России торговая точка, увеличивающая цену товара при оплате картой, нарушает правила ПС и на нее можно пожаловаться эквайеру. Эта комиссия не имеет прямого отношения к текущей теме, но о ней стоит знать и не путать с комиссиями за "неродную" валюту.

В идеальном случае нам надо добиться, чтобы при проведении операции не в валюте карты конвертация была только одна и по курсу ЦБ РФ (навряд ли вы сможете найти более выгодный курс обмена). А при совпадении валют операции и карты, логично, чтобы списанная с вашего счета сумма полностью совпадала с суммой покупки.При совершении операции деньги проходят следующий путь: сумма в валюте операции --> сумма в валюте расчетов с банком --> сумма в валюте счетаЕсли какие-либо валюты не совпадают, проводится конвертация: из валюты операции в валюту расчета с банком платежной системой по курсу ПС, из валюты расчета с банком в валюту счета по курсу вашего банка (эмитента).Таким образом переплата при использовании карты складывается из трех составляющих, которые надо оптимизировать:

- Курсы конвертаций валют. Так как в путешествиях покупок в национальных тугриках не избежать, то надо найти оптимальные курсы. С платежными системами все довольно просто - выбор по сути только между Visa и Mastercard и выделить среди них одну с более выгодной конвертацией нельзя. Можете сравнить сами: Visa, Mastercard. Обычно они находятся в диапазоне 1% от курсов ЦБ РФ, что в целом неплохо. А вот курсы карточных операций в банках (не путать с курсами в банкоматах и кассах обмены валют) могут сильно отличаться. Например, в Райффайзене он совпадает с курсом продажи валюты в банкоматах (то есть, очень плохой вариант). В Росбанке и Альфа-Банке курс берется равным ЦБ РФ (то, что нам надо).

- Комиссия за конвертацию валют. Чтобы ее не платить, надо устранить конвертацию денег из валюты операции в валюту расчетов с банком, о чем будет в следующем пункте. Либо можно устранить само наличие этой комиссии в тарифах банка, которая, как уже говорилось выше, растет из OIF и CBF. И здесь все просто. Судя по различным форумам и информации из самих банков в РФ для карт Visa в разных банках OIF в размере от 1% до 3% (например, у Росбанка опытным путем получено 2.25%, у Альфа-Банка 1.7% по словам специалистов). А для карт Mastercard во многих известных мне банках аналогичная комиссия равна нулю (в Альфе сейчас 1.7%), или ее размер меньше аналогичного для Visa. Перед открытием счета эту информацию надо уточнить.

- Последнее - само наличие конвертаций. Для операций в рублях, и в которых эквайер является российским юридическим лицом, валютой расчетов с банком является рубль. Проще, но неточно говоря, для покупок в рублях внутри России первой конвертации не будет (если ваш счет в рублях, то значит и второй не будет тоже). В большинстве остальных случаях для карт Visa валютой расчетов с банком является доллар США, для Mastercard дополнительно может быть евро (то есть, и при долларовой покупке и при евровой ПС не будет проводит конвертацию, а сразу отправит операцию в банк). Каждый банк сам настраивает, в каких валютах он может рассчитываться с каждой ПС, и даже для разных номеров карт (BIN'ов) валюты расчетов могут быть настроены по-разному. Но долларовые расчеты есть точно у всех. У многих для мастеров присутствует и евро. Соответственно, устранить эту конвертацию можно, если делать покупки в валюте расчетов с банком.

1)Оплачиваем покупку в рублях в России (точнее, эквайер этой операции - российское юр. лицо). При использовании любой ПС со счета должно быть списано ровно столько, сколько стоит покупка.Тип ПС при этом значения не имеет.

2)Оплачиваем покупку в рублях, при этом эквайер находится зарубежом (например, по интернету покупаем билеты у Qatar Airways за рубли). Будут конвертации из валюты операции в валюту расчетов с банком (в данном случае это не рубль) и из валюты расчетов с банком в валюту счета. Причем за первую конвертацию ПС возьмет комиссию OIF в случае карты Визы или CBF в случае Мастера. А дальше зависит от условий вашего банка (эмитента). Росбанк в случае оплаты визой берет OIF и все потери при двойной конвертации перекладывает на вкладчика, то есть худший случай (к сожалению, лично проверено). Со счета будет списано больше, чем вы должны заплатить за покупку. Альфа-Банк утверждает, что все потери при конвертации и комиссии ПС при использовании мастеркарда и совпадении валюты операции и валюты счета берет на себя, то есть лучший случай. Похоже на правду.Если банк "хороший" и берет на себя расходы и при оплате визой, и при оплате мастером, то какой картой платить, разницы нет (если такие условия только по одной ПС, то логично, что выбираем ее для подобных операций).В противном случае имеем четвертый пример оплаты, о котором ниже.

3)Оплачиваем покупку в долларах или евро, а точнее в валюте расчетов с банком. То есть, первая конвертация отсутствует, и есть только одна - из валюты расчетов с банком в валюту счета, то есть в рубли.Будет покупка оплачена визой или мастером, не важно. В этом примере все дополнительные расходы полностью зависят от конкретного банка.Пример. 28.10.2010 я оплатил 144 доллара мастеровой картой. Окончательное списание средств произошло 30.10.2010. Проведя вычисление с подстановкой курсов Мастеркарда и ЦБ РФ на обе даты, экспериментально получил, что Мастеркард конвертацию не проводил, а банк взял курс на дату списания, то есть 30.10. Конечная сумма в расчете и в выписке 4432.62 руб.

4)Оплачиваем покупку в национальной валюте, не в долларах, не в евро и не в рублях. Возьмем для примера украинскую гривну. Дополнительные расходы состоят из первой конвертации, OIF или CBF и второй конвертации. При этом помним, что по мастерам CCA у большинства банков не взимается. Остановимся на том, какой же картой платить.Есть два числа:-сумма после конвертации в валюту расчетов с банком Визы * (100% + OIF) / 100%-сумма после конвертации в валюту расчетов с банком Мастеркарда * (100% + CBF) / 100%Кто меньше, тот молодец, которым и пользуемся.

Так как четвертый случай в путешествии наиболее частый и при этом наиболее сложный, рассмотрим на примере.Внимание, сейчас Альфа взимает 1.7% и для мастеров тоже! Этот случай из тех времен, когда по мастерам комиссии не было!Итак, 11.09.2010 я заплатил мастером в Киеве 375 гривен. На сайте Мастеркарда узнаем курс на этот день (так как суббота и отдельных котировок нет, то, думаю, действуют пятничные за 10.09) - 10.0338 гривен за евро. Получаем 37.3737 евро. Далее смотрим курс рубля на ЦБ РФ на день списания (14.09.2010) - 39.3235. Получаем 1469.66 рубля в качестве конечной суммы, которая должна быть списана. На самом деле списали 1469.52. Разница в -0.01% (кстати, в пользу меня! :) ) получилась из-за округлений сумм.Для сравнения рассчитаем, сколько бы я заплатил при оплате визой. Получается 1488,39 рублей. Разница в 1.9%. На мелких платежах, конечно, не существенна. Но при покупке авиабилетов или снятии крупных сумм уже вполне ощутима.

Итого: надо узнавать условия конкретного банка. Хотя при оплате мастером доп. комиссий может не быть, запредельный курс конвертации самого банка может почти полностью нивелировать выгоду использования конкретной платежной системы.

Таблица условий банков для карточных операций

| 2TBank.ru | ? | 0% | Свой курс. Можно узнать из и-банка или по телефону. На 05.07.12 USD/RUB 32.9 против 32.2 ЦБ РФ | |

| Авангард | 0.75% | 0.75% | Свой курс. Можно узнать из и-банка или по телефону. На 10.05.12 USD/RUB 30.4 против 29.8 ЦБ РФ | |

| Альфа-Банк | 1.7% | 1.7% (расчет только в долларах, кроме MC Signia) | ЦБ РФ | Банк при оплате мастером, клиент при оплате визой |

| ВТБ24 | 2% (расчет в долларах) | 0% (расчет в евро и долларах) | Свой курс для безналичных операций +0.8% - +1.2% от ЦБ РФ | Клиент |

| Инвестбанк | 1% | ? | ? | ? |

| Кукуруза (РНКО "Платежный центр") | не выдает | 0% | ЦБ РФ | |

| Райффайзен | 1.5% | 1.5% | Курс продажи валюты для банкоматов | |

| Росбанк | 2.25% | ЦБ РФ | Клиент | |

| Сбербанк | 0,65%для евро валюта расчетов евро без OIF, для остального доллары | 0% | Свой курс для карточных операций | |

| Связной | не выдают | 0% (расчет в евро и долларах) | Свой курс. Узнавать по телефону, от 1.5 до 2% от ЦБ РФ, то есть много | Клиент |

| ТКС | не выдают | 0% (расчет в евро и долларах) | Свой курс, тоже слишком "дорогой" - до 2.5% от ЦБ РФ | Говорят, что банк, но надо проверять |

| Уралсиб | ЦБ РФ + 1.5% | |||

| Хоумкредит | 1% (не точно) | ? | ЦБ РФ | ? |

Здесь находится таблица комиссий, редактируемая коллективным разумом с форума банков.ру.

Дополнение как блиц-вопросУ вас доход только в рублях, вы собираетесь ехать за границу. Имеет ли смысл открывать долларовый или евро счет, открывать к нему карту и лично менять рубли на валюту расчетов с банком?

Дополнение "Мой выбор"Учитывая, что Альфа избавилась от своей единственной для меня выгодной особенности, давай, Альфа, до свидания.Что взамен?Карточные операции по сути делятся на две категории: оплата и снятие наличности.

1)Оплата. Так как у меня уже есть кредитная кэшбэковая мастеркард ВТБ24 "Мои Условия", я решил посчитать, насколько выгодно ее использовать зарубежом. Оказалось, что вполне. Комиссии за трансграничный платеж нет. Есть свой курс конвертации, но он в пределах одного процента от ЦБ РФ, что покрывается одним процента кэшбэка. А учитывая, что по выбранной категории покупок идет 5% кэшбэка, то в целом это даже несколько выгоднее дебетовой Альфы в лучшие ее времена.Хочу заметить, этот вариант нельзя назвать общеоптимальным. Он подходит для меня, потому что у меня уже есть эта карта. Полагаю, владельцам уралсибовской "Телефонной карты" с трехпроцентным кэшбэком на все операции она будет оптимальнее втбшной МУ. Но в среднем по больнице эти карты являются самым оптимальным выбором кредиток с кэшбэком и для оплаты за границей. Из минусов вижу только ситуацию, когда при краже карты с нее можно будет выжать весь доступный лимит. Не уверен, что ВТБ24 позволяет задать дневной лимит на сумму операций.

2)Снятие наличности. Использовать ВТБ24 МУ уже не получится, так как кредитные средства предназначены для покупки товаров, а не для обналичивания. ВТБ24 за снятие кредитных средств через банкомат берет 4.9% комиссии, что, конечно, совсем никак. В общем, для этой операции я решил завести отдельную карту. Выбор остановился на Кукурузе. Из плюсов:-она бесплатна-мгновенная выдача в любом салоне Евросети и, если не ошибаюсь, не требует регистрации по месту пребывания/жительству-ее можно пополнить через интернет-банк с другой карты Mastercard в любой момент (но есть лимиты на эту операцию)-за снятие в чужом банкомате берется 1% комиссии, но не менее 100 рублей. Лучше условия только у Связного и ТКС, но их собственный запредельных курс конвертации с лихвой покрывает отсутствие комиссии за чужие банкоматы. К тому же у них бесплатность начинается с определенной суммы снятия.-и самое главное: отсутствует комиссия за трансграничный платеж, а собственная конвертация по ЦБ РФ. Да, это те условия Альфы, за которые мы ее когда-то любили! :) Но при этом Кукуруза не требует абонентской платы.

Если заметили неточности или обладаете более проверенной информацией - пишите!

donz-ru.livejournal.com

Карта Visa Electron - ее ограничения и особенности оплаты

Без сомнения, самой распространенной банковской картой в РФ была и остается VISA Electron. Данная электронная карта приобрела такую популярность из-за того, что большинство банков выдают её в качестве зарплатной карты. Но даже если ваша организация не участвует в зарплатном проекте, вы можете сами её оформить, за символическое годовое обслуживание. Например, в Сбербанке такая карта вам обойдется в 300 рублей. VISA Electron является дебетовой картой.

Эта карта самого низкого статуса и соответственно обладает рядом ограничений перед картами более высокого уровня.Первым значительным ограничением карты данного типа является то, что при совершении любых операций по этой карточке, будет требоваться связь с банком, которая нужна для одобрения той или иной операции. Другими словами, чтобы расплатиться картой, вам необходимо ввести ПИН-код на специальном устройстве и именно в этот момент происходит связь с банком в онлайн режиме, которая обязательно должна состояться, иначе операция будет отменена.

Возможно, кому-то это не покажется недостатком, но если вы поедите за границу с картой VISA Electron, например, куда-нибудь в Тайланд, где из-за сильных проливных дождей частенько происходят перебои со связью, то операция по карте может не пройти. Соответственно лучше всего такую карту не брать с собой за рубеж, а оформить себе карточку выше статусом, чтобы можно было расплачиваться в офлайн режиме.

Еще одно довольно значительное ограничение этой карточки — отсутствие возможности оплаты покупок через интернет. Правда, есть исключения, некоторые банки снимают это ограничение с карт VISA Electron, считая, что увеличиться оборот по ней. Узнать ограничена ли ваша карточка VISA Electron в такой возможности можно по наличию или отсутствию CVC-кода, который располагается на обратной стороне вашей карты. Если код присутствует, то операции по оплате товаров в интернете возможны.

Может возникнуть проблема при попытке забронировать номер в отеле или даже арендовать машину за границей с картой VISA Electron. Большинство отелей отказываются принимать для оплаты такие карты. Подобный недостаток возник из-за ограничений, которые мы указали выше. Также забронировать номер в отеле или взять в аренду машину через интернет у вас может не выйти, если на карте VISA Electron нет CVC-кода, а значит, банком запрещены любые платежи в интернете.

При попытке расплатиться в отеле, находясь непосредственно за рубежом, может временно отсутствовать связь с банком и соответственно авторизацию провести не удастся. Вот и все ограничения данной карты, а во всем остальном она похожа на своих собратьев, например, с неё также можно снимать деньги в любом банкомате мира, расплачиваться, где есть такая возможность и даже пользоваться системой скидок от партнеров VISA.

credit-cards-online.info