Корреспондентский и расчетный счет: в чем разница? Р с банка

Что такое л/с в банковских реквизитах?

Заполняя платёжные квитанции, нередко можно встретить малопонятные аббревиатуры и сокращения. Если есть образец, по которому в соответствующие графы вписываются банковские реквизиты, то заполнение происходит без ошибок. Тем не менее, хочется понимать, что означают те или иные буквы, например, «л/с».

Тем не менее, хочется понимать, что означают те или иные буквы, например, «л/с».

Что такое л/с?

Загадочное «л/с» в реквизитах банковской квитанции означает всего-навсего «лицевой счёт». В бухгалтерии лицевым счётом называют персональный учётный регистр, принадлежащий организации либо физлицу, в который заносятся все данные по проводимым финансовым операциям.

Существует несколько видов лицевых счетов. В зависимости от характера платежа и организации, которой он предназначен, лицевым счётом называют:

— записи по учёту ценных бумаг, которые числятся на одном аналитическом счёте и обладают одними и теми же функциями по управлению депозитами;

— счёт в бухгалтерии, который используется для ведения расчётов с физлицами и юрлицами, для получения выплат и осуществления платежей;

— счёт, по которому ведутся финансовые операции и расчёты с физлицами и юрлицами одного определённого клиента банка.

Т.е., говоря простыми словами, лицевой счёт – это личный аккаунт человека или организации в банке либо другом финансовом учреждении, который служит для фиксации всех производимых денежных расчётов или операций с ценными бумагами.

Что такое банковский лицевой счёт?

Основное правило успешного ведения финансовых дел – строгий учёт всех расходов и доходов. Для этого в банке на каждого клиента, будь то человек, предприятие или даже госучреждение, заводится отдельный лицевой счёт. Все платежи и поступления денег фиксируются на этом счёте, и клиент в любую минуту может изучить информацию о том, сколько денег к нему поступило и куда они ушли. В то же время у каждого клиента может быть несколько лицевых счетов, которые используются для расчётов разного назначения. Допустим, ИП может иметь два лицевых счёта: один необходим для ведения деятельности, а второй используется для личных трат.

В то же время у каждого клиента может быть несколько лицевых счетов, которые используются для расчётов разного назначения. Допустим, ИП может иметь два лицевых счёта: один необходим для ведения деятельности, а второй используется для личных трат.

Лицевые счета могут принадлежать не только людям, но и организациям (юрлицам). По ним проходят все финансовые операции, связанные с их финансовой и инвестиционной деятельностью, а также текущими расчётными операциями.

Если человек помещает определённую сумму в банк, на его имя открывается лицевой счёт, записи которого фиксируют все приходные и расходные операции, связанные с этим вкладом, а также начисление по нему банковского процента.

Разновидности лицевых счетов

В бухгалтерской и финансовой практике нет какой-то строго определённой формы для лицевых счетов. Существует несколько их разновидностей, используемых в зависимости от назначения и целевого использования.

Лицевой счёт сотрудника компании

Для удобства ведения кадрового учёта для каждого сотрудника открывается свой лицевой счёт, который содержит все сведения о получаемых выплатах: зарплате, премиях, поощрительных надбавках, матпомощи и т.д., а также обо всех налоговых, штрафных и прочих выплатах.

Это один из наиболее важных документов учёта предприятия, поэтому все сведения по лицевым счетам работников должны храниться в течение 75 лет.

Лицевой счёт клиента банка

Обязательной практикой банковского дела является открытие одного или нескольких лицевых счетов для каждого нового клиента. По этим лицевым счетам проводятся все расчёты по поступлению и расходованию денег. Если речь идёт о физлице, то лицевой счёт отображает движение денег, учёт начисляемых на вклад процентов и расчёты по предоставленным кредитам. Для юрлиц возможности лицевых счетов и допустимых для них операций более широки.

Все операции, проводимые по лицевому счёту, являются конфиденциальной информацией, которую банки не имеют права передавать никому, кроме контролирующих госорганов, по целевому запросу.

Лицевой счёт налогоплательщика

На каждого гражданина государства, зарегистрированного как налогоплательщик, заводится свой лицевой счёт в налоговой инспекции. В нём регистрируются все начисления и оплаты налоговых сумм в соответствии с действующей бюджетной классификацией. Существует и ряд других видов лицевых счетов, действующих для акционеров и эмитентов акций, распорядителей бюджетных ассигнований, застрахованных лиц и т.д.

Существует и ряд других видов лицевых счетов, действующих для акционеров и эмитентов акций, распорядителей бюджетных ассигнований, застрахованных лиц и т.д.

www.mnogo-otvetov.ru

Корреспондентский и расчетный счет: в чем разница?

При обращении в банк клиент должен знать, что такое расчетный счет и корреспондентский счет. Вопреки распространенному мнению, эти понятия имеют разное содержание. В чем разница?

Расчетный счет (р/с)

Открытие р/с позволяет клиенту учреждения проводить следующие операции:

- Переводить деньги.

- Получать платежи.

- Оформлять займы.

- Рассчитываться с сотрудниками по зарплате.

- Производить выплаты по решению судов.

- Осуществлять другие платежные операции.

Расчетный счет в банке обязателен для нормальной работы компаний и рекомендован ИП. Характерные черты:

- На финансовое лицо приходится один или несколько р/с. При этом основным может быть только один счет.

- Применяется для проведения безналичных транзакций компанией.

- Р/с имеет особую структуру (по цифрам):

- 1-3 — номер балансового аккаунта 1-го порядка.

- 4-5 — то же самое, но 2-го порядка.

- 6-8 — код используемой денежной единицы.

- 9 — контрольный символ.

- 10-13 — код филиала финансово-кредитной организации.

- 14-20 — номер лицевого аккаунта.

Получается, что расчетный счет в банке — вид услуги, подразумевающий открытие р/с небанковской структурой для проведения финансовых операций.

Корреспондентский счет (к/с)

Кто знаком с банковской практикой знает, что расчетный и корреспондентский счет — разные понятия. В отличие от р/с корсчет — услуга, подразумевающая:

- Открытие аккаунта одной финансово-кредитной организацией в другом банковском учреждении.

- Получение услуги с ограниченными возможностями. При этом к/с находится в непосредственной связи с р/с.

Характеристики:

- Корреспондентских счетов в банке может быть несколько.

- На корсчет зачисляются не только личные средства, но деньги, которые направляются на р/с других компаний (характерно для банков).

- При перечислении денег на р/с компании желательно знать не только этот номер, но и корсчет банковского учреждения.

- Прямой обмен между двумя корсчетами, принадлежащими одному субъекту, запрещен.

- Администрирование к/с происходит посредством р/с.

Понятным языком расчетный счет в банке — номер офиса, а корсчет — номер здания, в котором он находится.

При оформлении платежных реквизитов прописывается:

- Р/с компании.

- Корсчет Центрального банка. При этом платежи могут направляться и через другие кредитные организации (не обязательно через ЦБ).

К/с имеет особую структуру (по цифрам):

- 1-3 — номер балансового аккаунта 1-го порядка.

- 4-5 — то же самое, но 2-го порядка.

- 6-8 — код используемой денежной единицы.

- 9 — контрольный символ.

- 10-17 — код аккаунта в банковском учреждении.

- 18-20 — БИК финансово-кредитной организации.

Корреспондентский счет в банке бывает 2-х видов:

- Приходный. На него только поступают деньги от других клиентов, а пересылка с него осуществляется только на р/с хозяина.

- Расходный. Сюда только поступают средства с р/с владельца. Пересылка с этого корсчета возможна в двух направлениях — на корсчет держателя или другим субъектам.

К/с различаются по начислению процентов:

- Проценты не начисляются. При таком варианте снижается популярность к/с, а движение наличности становится более активным, что нежелательно.

- Проценты начисляются по общим правилам. Появляется шанс использовать к/с для решения финансовых задач. Клиент оформляет кредит в учреждении и направляет средства на к/с. Во избежание цикличного оборота средств банки делают так, чтобы уровень к/с был выше уровня р/с.

- По к/с начисляются повышенные ставки. Недостаток — усложнение банковской системы, из-за чего этот вариант применяется редко.

В чем разница счетов?

Расчетный и корреспондентский счет имеют ряд отличий:

- Р/с открывается небанковскими структурами, а к/с — как правило, банками в других кредитных организациям.

- В банке, где уже открыт р/с финансового лица, корсчетов этого субъекта быть не должно.

- Кредит на к/с не выдается.

- К/с — аккаунт банковского учреждения при работе с клиентами, а р/с — наоборот.

raschetniy-schet.ru

Как узнать расчетный счет через Сбербанк онлайн?

Расчетный счет — банковская услуга, которой пользуются физические лица (ИП) и компании для проведения безналичных операций с клиентами (онлайн в том числе), а также для накопления и сохранения средств. Ниже рассмотрим, как узнать расчетный счет через Сбербанк онлайн, и какие способы получения данных по р/с существуют в принципе.

Как уточнить информацию по своему р/с?

Начнем с того, как узнать свой расчетный счет (кроме варианта со Сбербанк онлайн). Вариантов несколько:

- Договор. При открытии р/с или получении пластиковой карты подписывается соглашение в банке, и один из бланков остается на руках клиента. Для получения информации достаточно открыть договор, найти раздел реквизитов (находится в конце) и посмотреть интересующие номера.

Стоит выделить еще один путь, как узнать расчетный счет карты. При получении «пластика» на руки передается ПИН-конверт, в котором также присутствует номер с 20-ю цифрами. В конце прописывается валюта р/с — евро (EUR), национальная валюта (RUR) или доллары США (USD).

- Платежные квитанции. Как узнать свой расчетный счет, если найти договор с банком не удается? Спасает квитанция об оплате, которая выдается при оплате за услуги. По такой платежке легко узнать расчетный счет, откуда списываются средства.

- Горячая линия. Если вариант с квитанциями не прошел, следующий способ — звонок на горячую линию поддержки. После соединения с оператором стоит задать вопрос, как узнать расчетный счет карты или попросить назвать интересующие данные. Алгоритм действий такой:

- Набрать номер 8-800-555-555-0.

- Поинтересоваться у специалиста номером р/с.

- Назвать паспортные данные и секретное слово.

- Получить данные по р/с.

В качестве секретного слова, как правило, задается фамилия матери (до замужества).

- Личное посещение Сбербанка. Для многих простейший вариант — зайти в отделение кредитной организации и узнать расчетный счет лично. Единственное условие — передача паспорта для сверки данных.

- Терминал самообслуживания. Если терминал (банкомат) поддерживает соответствующую опцию, алгоритм такой:

- Вставить карту в терминал.

- Указать PIN-код.

- Перейти в «Мои платежи».

- Выбрать пункт с реквизитами.

- Распечатать информацию на чеке и узнать интересующие параметры.

Как только 20 цифр р/с получены, стоит записать их в записную книжку, чтобы иметь под рукой при необходимости. Если код был передан по телефону, стоит проверить его корректность. Достаточно ошибки в одной цифре, чтобы все пришлось делать заново.

заходим в сбербанк онлайн

заходим в сбербанк онлайн

Как быстро узнать р/с через интернет?

Опытные клиенты банков не тратят время на посещение отделений или звонок оператору. Более простой вариант — уточнить требуемую информацию через Сбербанк онлайн. Плюсы очевидны:

- Возможность получить данные, не отходя от ПК (ноутбука).

- Высокая скорость и точность.

Как узнать расчетный счет через Сбербанк онлайн? Для новичков алгоритм такой:

- Зайти во вкладку «О банке», после чего перейти в раздел «Реквизиты».

- Выбрать категорию «Проверка 20-значного счета».

- Указать валюту, ФИО, ИНН, адрес и номер платежа получателя.

- Нажать на клавишу «Сформировать».

- Переписать информацию, предоставленную в режиме онлайн.

Читайте так же : Как открыть расчетный счет через интернет

Все проще, если клиент уже является пользователем Сбербанк онлайн. Как узнать расчетный счет? Шаги следующие:

- Зайти на официальный сайт.

- Указать имеющийся логин и пароль.

- Переписать р/с, который появится на первой странице.

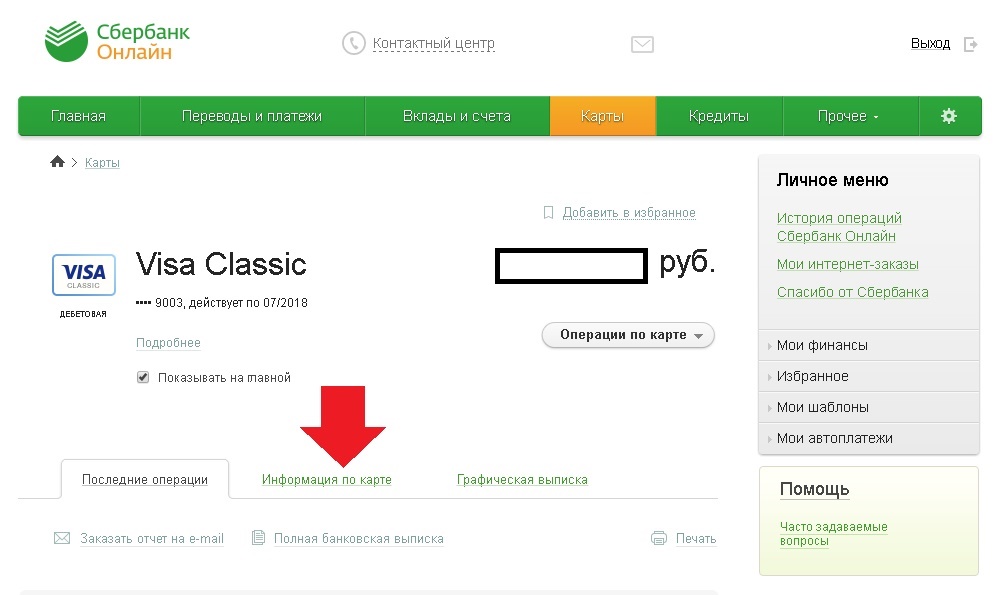

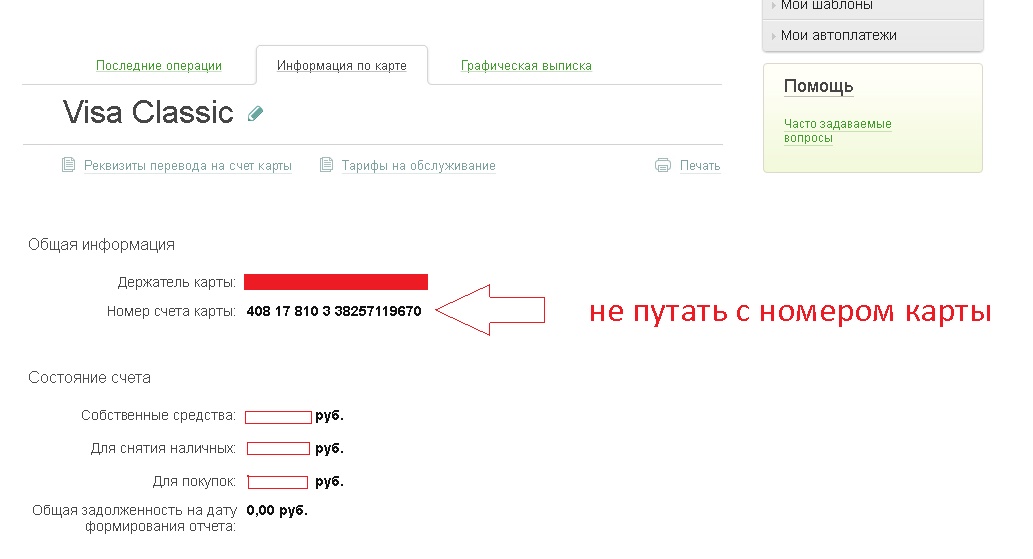

Для проведения операций с картой, может потребоваться дополнительная информация. Вопрос в том, как узнать расчетный счет карты. Все делается через Сбербанк онлайн:

- Войти в кабинет с помощью идентификатора и пароля.

- Выбрать интересующую карточку.

- Перейти на вкладку информации по карте.

- Посмотреть параметры для перевода.

- Перепечатать или переписать интересующие данные.

После прочтения статьи дилемма, как узнать расчетный счет через Сбербанк онлайн, остается в прошлом. Достаточно следовать инструкции и получить заветный 20-значный код.

Открыть расчетный счет в Сбербанке можно на официальном сайте.

raschetniy-schet.ru

БИК индивидуального предпринимателя согласно р/с банка

БИК - банковский идентификационный код. Уникальный цифровой идентификатор каждого, зарегистрированного в налоговом органе, субъекта предпринимательской деятельности, юридического лица. Имеет несколько знаков в своём составе, каждый из которых имеет какое-либо определённое значение. Первая и вторая цифры означают код страны, на территории которой ведёт свою деятельность субъект хозяйствования. Третья и четвёртая – код территориальной принадлежности. Пятая и шестая несут информацию о конкретном филиале банка, осуществляющем обслуживание. Седьмая, восьмая, девятая – порядковый номер того банковского филиала, который обслуживает ИП. БИК появляется у индивидуального предпринимателя только тогда, когда им открыт на своё имя счёт в банке, что вовсе не является обязательным согласно действующему законодательству. То есть, если ИП не открывает счёт в банке, то и БИК ему не будет присвоен.

БИК индивидуального предпринимателя находит своё место в карточке учёта основных требований. Он позволяет без труда определить название банка, его корреспондентский счёт и место его расположения. Классификатор БИК основан и ведётся Банком России. Справочник кодов обновляется ежемесячно, по мере поступления сведений о закрывшихся ИП и организациях и вновь зарегистрированных в налоговой службе и открывших счёт на своё имя. В нём содержатся основные сведения о кодах, наименовании всех банков РФ, а также их корреспондентские счета. Справочник обычно в ходу у бухгалтеров в таких программах, как Банк-клиент, 1С Бухгалтерия и прочих. Если какой-либо из кодов не используется субъектом хозяйствования вследствие закрытия предприятия или банкротства, он исключается из справочника. Другому лицу он может быть присвоен лишь спустя год после изъятия. БИК индивидуального предпринимателя, юридического лица и прочих субъектов хозяйствования размещён в свободном доступе, не является тайным.

С помощью этого уникального кода любой гражданин или организация может получить сведения о владельце БИК: географическое положение (территориальную принадлежность), наименование обслуживающего банка, корреспондентский счёт. Сверка расчётного счёта во избежание ошибочного перечисления средств значительно упрощается благодаря БИК.

Этот документ составляется самим субъектом хозяйствования, имеет произвольную форму заполнения и содержит, как правило, следующие данные:

-полное наименование ИП – ФИО;

-почтовый адрес и телефон ИП;

-идентификационный номер налогоплательщика;

-расчётный счёт банка и его наименование;

-БИК банка, в котором происходит обслуживание предпринимателя.

БИК индивидуального предпринимателя служит, как правило, для проведения какого-либо платежа за выполненные ИП услуги, работы и реализованные товары. Если имеется счёт в банке, узнать БИК можно посетив филиал банка самостоятельно; и сотрудник банка выдаст реквизиты на руки ИП. Можно обратиться с вопросом на горячую линию банка и там, после определения личности ИП, получить необходимые реквизиты. Также значение БИК обычно отпечатывается на оплаченной квитанции банка, если уже были совершены какие-либо платежи.

Адекватное использование выданных предпринимателю крайне важно при проведении сделок. Они указываются во всех платёжных документах, отчётности, имеют свободный доступ к ним. А рост производства, увеличение продаж всегда подразумевают увеличение взаимодействия с контрагентами, количества сделок и тут без реквизитов не обойтись. Их отсутствие делает предпринимателя в глазах потенциальных партнёров не совсем надёжным, так как присутствует риск сделки с использованием наличных денег, да и практически все операции по купле-продажи сейчас происходят по безналичному расчёту. Поэтому не стоит пренебрегать такими важными элементами современного бизнеса, как расчётный счёт в банке и, соответственно, БИК.

Подводя итог, стоит заметить, что БИК не привязан к карточному счёту клиента-ИП, так как является реквизитом самого банка. И даже в случае утери БИК и расчётного счёта узнать его в банке не составит труда. При оплате счетов можно определить местонахождение и название банка того лица, которому будет переведена оплата.

Другие новости:

Чем обязан индивидуальный предприниматель оказывающий юридические услугиПравила проверки индивидуального предпринимателя госорганамиСтаж работы индивидуального предпринимателя: принципы исчисления

ipregistr.ru

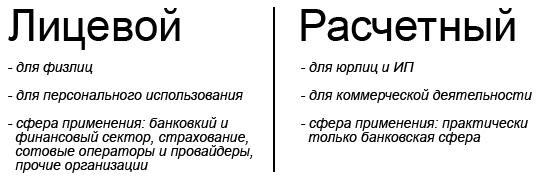

Отличие расчётного счёта от лицевого

Содержание страницы

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.

assistentus.ru

Расшифровка расчетного счета: особенности, секреты

Компания любой формы правления для проведения финансовых операций, а также четкого отслеживания прихода/расхода средств открывает аккаунт. Банк присваивает клиенту индивидуальный код, структура которого формируется с учетом общих правил. Как производится расшифровка расчетного счета? Какую информацию можно получить по этому номеру? Такие моменты требуют детального рассмотрения.

Зачем нужна расшифровка?

Открытие аккаунта в банке обеспечивает свободное и удобное распоряжение личными средствами:

- Снятие денег.

- Пополнение.

- Осуществление переводов.

- Проведение платежей и прочие действия.

Умение расшифровать код расчетного счета дает возможность:

- Узнать владельца р/с.

- Цели применения.

- Назначение средств.

- Валюту, в которой производятся операции.

Как расшифровать р/с?

Код расчетного счета индивидуален для каждого клиента и имеет четко выраженную структуру. В его основе — двадцать символов (цифр), разделенных на условные группы. Расшифровка банковского счета является несложной задачей, но для этого нужно знать смысл каждой из групп кода.

Общая структура — AAA BB CCC D EEEE FFFFFF. Разряды имеет индивидуальную расшифровку:

- ААА — номер р/с 1-го порядка. По этим трем цифрам можно понять принадлежность и цели открытия р/с.

Расшифровка для банков:

- Капитал, фонд, доход/расход — 102-109.

- Хранение (перемещение) драгметаллов — 203-204.

- Транзакции между кредитными организациями — 301-329.

- Сделки с акциями, облигациями и прочими ценными бумагами — 501-526.

Расшифровка для клиентов:

- Совершение выплат в бюджет страны — 401.

- Платежи в муниципальный бюджет — 402.

- Обращение с иными средствами, находящимися во власти финансового департамента — 403.

- Внебюджетные фонды — 404.

- Компании, в роли учредителей которых выступают представители госорганов (на федеральном или местном уровне) — 405-406.

- Организации различных типов (коммерческие или некоммерческие) — 407.

- Прочие субъекты — 408.

Расшифровка расчетного счета (первых трех символов) при наличии вкладов:

- Государственных структур — 411-419.

- Частных организаций — 420-422.

- Физлиц (граждан РФ) — 423.

- Зарубежных компаний — 424.

- Нерезидентов страны — 425.

- Личные деньги кредитных организаций или доходы — 430.

- BB — часть кода расчетного счета, которая подробнее раскрывает первые три символа. По ним удается расшифровать назначение денег:

- Для выплаты налогов.

- Выделенные государством и прочие.

Расшифровка банковского счета для 4 и 5 цифры следующая:

- Пенсионный фонд (негосударственный), кредитный союз — 40701.

- Компания ООО или ЗАО — 40702.

- Структура некоммерческого типа — 40703.

- Деньги на волеизъявление народа (референдум, выборы) — 40704.

- CCC — три цифры, отражающие валюту:

- Американский доллар — 840.

- Национальная валюта (рубль) — 643.

- Деньги ЕС (евро) — 978.

- Китайский юань и прочие — 156.

Здесь расшифровка расчетного счета — шанс проверить корректность р/с по отношению к проводимым сделкам.

- D — контрольный символ, вычисление которого производится по специальному алгоритму. Назначение — проверка корректности р/с при осуществлении сделок.

- EEEE — четыре цифры, отражающие номер отделения банка. Если эта часть кода расчетного счета содержит «0000», это свидетельствует об открытии р/с в главном отделении кредитной организации.

- FFFFFF — шесть символов, которые отражают номер лицевого счета в банковском учреждении.

Итоги

Расшифровка банковского счета — возможность получить полный спектр информации о владельце р/с, целях применения и валюте проводимых сделок. В случае ошибки вероятность некорректного перевода минимальна, ведь программа банка мгновенно выявляет ошибку. Для случайного перевода средств другому субъекту, необходимо ошибиться в двух и более числах и при этом «попасть в сумму», вероятность чего крайне низка.

raschetniy-schet.ru

Реквизиты р/с для оплаты изготовления копий документов

«Банковские реквизиты расчетного счета ДОАО «Центрэнергогаз» ОАО «Газпром»

для оплаты расходов по изготовлению копий документов и размер таких расходов»

На данной странице представлены реквизиты расчетного счета и размер расходов для оплаты изготовления копий документов ДОАО «Центрэнергогаз» ОАО «Газпром», которые должны предоставляться акционерам и другим заинтересованным лицам в соответствии со статьями 89 и 91 Федерального закона «Об акционерных обществах», а также пунктом 1.11. Положения о раскрытии информации эмитентами эмиссионных ценных бумаг, утвержденным Приказом ФСФР РФ от 04.10.2020 N 11-46/пз-н.

Выдача копий документов производится по предъявлении соответствующего требования, составленного в произвольной письменной форме в адрес ДОАО «Центрэнергогаз» ОАО «Газпром». В требовании указывается фамилия, имя и отчество обратившегося лица (для юридического лица – наименование и место нахождения), а также перечень запрашиваемых документов.

Реквизиты расчетного счета для оплаты изготовления копий документов:

|

ИНН |

5 050 002 450 |

|

КПП |

9 972 500 01 |

|

Местонахождение |

Российская Федерация, 141100, Московская область, г. Щелково, ул. Московская, 1 |

|

ОКПО |

05 767 210 |

|

ОКАТО |

46 259 501 000 |

|

ОКВЭД |

29.24.9 |

|

Наименование банка |

ГПБ (ОАО), г. Москва |

|

БИК банка |

044 525 823 |

|

Корреспондентский счет банка |

3010 1810 2000 0000 0823 |

|

Расчетный счет ДОАО «Центрэнергогаз» ОАО «Газпром» в банке |

40 702 810 800 000 008 119 |

|

Получатель платежа |

ДОАО «Центрэнергогаз» ОАО «Газпром» |

Размер расходов для оплаты изготовления копий документов (в рублях, без НДС):

|

Вид работы |

Цена (за 1 копию) |

|

Черно-белое копирование формата А4 с подачей оригинала вручную |

0,87 |

|

Полноцветное копирование формата А4 с подачей оригинала вручную |

2,23 |

|

Черно-белое копирование формата А3 с подачей оригинала вручную |

1,12 |

|

Полноцветное копирование формата А3 с подачей оригинала вручную |

2,49 |

www.ceg.gazprom.ru